Market Warm-Up 18/03/2025Panorama de mercado em 18/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Ideias da comunidade

o gráfico abaixo ilustra os ciclos do bitcoino gráfico abaixo ilustra os ciclos do bitcoin, destacando as fases de bull e bear market ao longo do tempo:

ciclos de mercado do bitcoin:

ciclo de 2012-2013:

bear market: 14 barras (426 dias)

bull market: 35 barras (1.065 dias)

ciclo de 2016-2017:

bear market: 13 barras (396 dias)

bull market: 34 barras (1.035 dias)

ciclo atual (iniciado em 2022):

bear market: 14 barras (426 dias)

bull market: em andamento, com previsão de duração até o final de 2025

esses ciclos estão intimamente ligados aos eventos de halving do bitcoin, que ocorrem aproximadamente a cada quatro anos e reduzem a recompensa pela mineração do ativo. historicamente, cada halving precede um ciclo de alta significativo, devido à diminuição da oferta de novas moedas, o que, em um cenário de demanda constante ou crescente, resulta em

**WINJ2025 (132.260)** **WINJ2025 (132.260)**

17/03/2025

O mercado tá naquele teste de paciência na resistência dos **132.510**. Se romper, é foguete pra **135.550** e, quem sabe, um sprint até os **138.985**! 🎯 Mas calma lá! Se escorregar abaixo dos **131.800**, o chão começa a sumir e a brincadeira pode continuar até os **130.165**. Olho vivo! 👀🔥

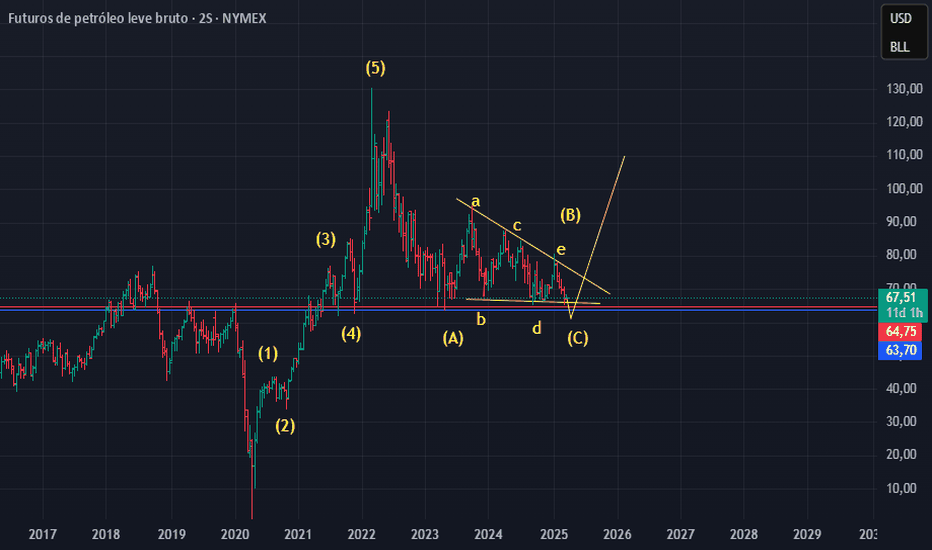

Crude Oil, Elliott Waves/Gann/FibonacciPortuguese:

O crude esta em uma zona de suporte muito importante,e muito proxima de uma retomada da tendencia,isso seria muito ruim para o mercado mundial contribuindo para o almento da

inflacoa e uma queda das acoes se a nossa analise estiver correta.

English:

Crude oil is in a very important support zone, and very close to a resumption of the trend, this would be very bad for the world market, contributing to the rise in inflation and a fall in stocks if our analysis is correct.

Airbus Elliott waves/Gann/FibonacciPortuguese:

Airbus parece esta se aproximando do fim de uma onda B para cima,isso ja poderia ser a retomada da tendencia e ser a onda 3 do grau maior,mas os indicadores estao dizendo que Airbus nescecita de mais um recuo para proporcionalmente esta de acordo com a tendencia maior,datas a ficar de olho(19 mars/ 21 mars e 31 de mars),objetivo de preco para baixo entre156-159.

English:

Airbus appears to be approaching the end of an upward wave B, this could already be the resumption of the trend and be wave 3 of the larger degree, but the indicators are saying that Airbus needs another pullback to proportionally be in line with the larger trend, dates to keep an eye on (March 19 / March 21 and March 31), price target down between 156-159.

SOLANA ELLIOTT WAVESPortuguese:

Solana se encontra em um suporte major,e a onda C para baixo paresse esta completa,os indicadores estao divergindo e uma confirmacao e nescessaria para qualquer tomada de decisao

English:

Solana is at a major support, and the downward wave C appears to be complete, the indicators are diverging and a confirmation is necessary for any decision making.

Market Warm-Up 14/03/2025Panorama de mercado em 14/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Market Warm-Up 12/03/2025 - Hoje tem CPIPanorama de mercado em 12/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

TSLA: ZONA DE TARGET!TSLA (226,40)

11/03/2025

A Tesla segue carregada de peso e vendida na tendência, mas atenção: estamos exatamente na zona de alvo do movimento de queda, cravado em 224,09! Se perder esse suporte, esquece qualquer chance de respiro – a ladeira abaixo ganha força e o buraco pode ir fundo até 161,00. 📉⚠️

Agora, para os vendidos tardios, fica o alerta: essa região é ponto de realização de lucro para quem já estava posicionado faz tempo. Se o papel conseguir superar 236,22, começamos a ver um padrão de reversão se desenhando, abrindo caminho para um repique em direção aos 280,64. E se a coisa embalar de verdade, a esticada pode ser brutal até 325,10 – o grande ponto de atração do movimento! 🚀🔥

NVDA: CHANCE DE REPIQUE**NVDA (108,47)**

📅 11/03/2025

A NVIDIA se encontra em um momento crucial, com um candle de indecisão plotado no gráfico diário bem na região da retração de Fibonacci em **107,27** 🔄. Esse é um ponto-chave para o papel, que precisa romper os **108,11** e se manter acima desta marca para ganhar força e seguir em direção ao **112,98**, primeiro grande obstáculo antes de consolidar um movimento de repique e possível reversão rumo aos **128,11** 📈.

Por outro lado, qualquer fraqueza que leve à perda do **107,27** anula o cenário de recuperação e coloca a ação em um novo movimento de baixa, com queda acelerada rumo ao **105,46**, atual mínima recente do papel. Se esse suporte não segurar, a tendência é de um mergulho mais profundo em busca dos **100,60**, onde podemos ver uma nova tentativa do mercado de estabilizar o preço 💀.

Market Warm-Up 11/03/2025 - Eu amo o HK50!!Panorama de mercado em 11/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Market Warm-Up 10/03/2025 - Mercados em forte Baixa!!Panorama de mercado em 10/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Rússia-Ucrânia-Europa: Impacto Forex

Olá, sou a trader profissional Andrea Russo. Hoje quero compartilhar com vocês uma reflexão sobre a atual situação geopolítica, em particular sobre a guerra na Ucrânia e suas implicações globais. Os últimos acontecimentos nos mostram um panorama cada vez mais complexo: os Estados Unidos parecem ter assumido uma posição ambígua, com sinais que podem ser interpretados como uma reaproximação com Putin. Isso levou a uma intensificação do confronto entre a Rússia e a Europa, com consequências que podem redefinir o equilíbrio global.

A situação atual e suas implicações

A guerra na Ucrânia, que já dura anos, teve um impacto devastador não apenas na frente militar, mas também na frente econômica e política. Recentemente, a decisão dos Estados Unidos de limitar o fluxo de inteligência para a Ucrânia favoreceu os avanços russos em algumas áreas estratégicas. Essa mudança de abordagem levantou dúvidas sobre a real posição americana e alimentou tensões entre os aliados ocidentais.

A Europa, por sua vez, está em uma posição delicada. Por um lado, tem de lidar com as pressões económicas resultantes das sanções contra a Rússia; por outro lado, deve manter uma frente unida para apoiar a Ucrânia. No entanto, a falta de uma estratégia clara pode levar a divisões internas e ao enfraquecimento de sua posição global.

Neste contexto, a União Europeia anunciou recentemente um ambicioso plano de 800 mil milhões de euros para rearmamento, denominado "ReArm Europe". Este plano visa reforçar a defesa europeia através de investimentos significativos, incluindo 650 mil milhões de recursos nacionais e 150 mil milhões de empréstimos garantidos pelo orçamento comunitário2. A presidente da Comissão Europeia, Ursula von der Leyen, enfatizou que vivemos em uma era de rearmamento e que a Europa deve estar pronta para se defender de forma autônoma.

O impacto no mundo Forex

Esta situação geopolítica teve inevitavelmente repercussões no mercado Forex. A guerra na Ucrânia já causou volatilidade significativa nas moedas globais, com o euro sob pressão devido às incertezas econômicas na Europa. Ao mesmo tempo, o dólar americano mostrou relativa força, mas a recente ambiguidade na política externa dos EUA pode enfraquecer essa posição.

As moedas dos mercados emergentes, especialmente aquelas próximas ao conflito, continuam altamente vulneráveis. O rublo russo, por exemplo, flutuou significativamente, refletindo sanções econômicas e a dinâmica interna do país.

O que esperar do futuro

Olhando para o futuro, o mercado Forex provavelmente permanecerá altamente volátil. Os investidores precisarão monitorar cuidadosamente os desenvolvimentos geopolíticos e ajustar suas estratégias adequadamente. A chave será manter uma abordagem flexível e diversificar os portfólios para mitigar os riscos associados a essa incerteza global.

Concluindo, a situação atual representa um desafio sem precedentes para comerciantes e investidores. No entanto, com uma estratégia bem planejada e uma análise cuidadosa do contexto, é possível navegar por essas águas turbulentas e identificar oportunidades de investimento.

Confluência RSI com onda 5 da 5 (Bitcoin)Elliot diz que a onda 5 pode ter a extensão de 0.618 da onda 1 + onda 3 (W1+W3), diante dessa informação, podemos notar uma tríplice confluência, da onda 5 do ciclo macro chegando ao mesmo nível da onda 5 do fractal da onda 5, além disso, vemos a região de 72 do RSI gráfico semanal confluindo certinho no alvo de 125 a 128 mil dólares por Bitcoin.

HISTóRICO DA TAXA DE JUROS NO BRASIL NOS ULTIMOS 15 ANOSEssa é uma análise macro para observação de como é comportamento da taxa de juros perante aos cenários políticos que tivemos nestes últimos 15 anos. O Tempo foi nomeado com os nomes dos líderes do Executivo do país.

Qualquer semelhança é mera coincidência, ou não. Volte seus olhos ao gráfico e tenha sua própria conclusão.

Ineficiência efetivaStop-Loss. Essa combinação de palavras soa como um feitiço para investidores impacientes. É realmente desafiador ver sua conta ficando cada vez menor. É por isso que as pessoas inventaram esse amuleto mágico. Vá ao mercado, não tenha medo, apenas vista. Deixe seus lucros aumentarem, mas limite suas perdas: coloque uma ordem Stop-Loss.

Seu design é simples: quando a perda no papel atingir o valor acordado previamente com você, sua posição será encerrada. A perda de papel será real. Isso nos leva a perguntar: “Essa invenção realmente impede perdas?” Parece ser exatamente o oposto. Então não é um Stop-Loss, é um Take-Loss. É mais honesto dessa forma, mas vamos ficar com o nome clássico.

Outra coisa que sempre me incomodou foi que cada um tem seu próprio Stop-Loss. Por exemplo, se uma empresa está apresentando prejuízos, posso perceber isso pelos relatórios. Seu significado é o mesmo para todos e não depende de quem o olha. Com Stop-Loss é diferente. Existem tantas pessoas quanto Stop-Loss. Há muita subjetividade nisso.

Para os defensores da análise fundamental, tudo isso parece muito estranho. Não posso aceitar que você tenha gasto tempo pesquisando uma empresa, me convencido da solidez do seu negócio e então simplesmente me dado um preço pelo qual eu garantiria meu prejuízo. Não creio que Benjamin Graham aprovaria nenhuma das duas coisas. Ele sabia melhor do que ninguém que o mercado adorava exibir sua loucura quando se tratava de preços de ações. Então, o Stop-Loss faz parte dessa loucura?

Não é bem assim. Existem muitas estratégias que não são baseadas em análise fundamental. Eles vivem de acordo com seus próprios princípios, onde o Stop-Loss desempenha um papel fundamental. Dependendo do seu tamanho em relação ao lucro esperado, essas estratégias podem ser divididas em três tipos.

O Stop-Loss é aproximadamente igual ao tamanho do lucro esperado

Isso inclui estratégias de alta frequência de traders que fazem inúmeras negociações ao longo do dia. Estas podem ser operações manuais ou automatizadas. Aqui estamos falando das vantagens que um trader busca obter, graças a meios técnicos modernos, cálculos complexos ou simplesmente intuição. Nesse tipo de estratégia, é fundamental ter condições de comissão favoráveis para não renunciar a todo o lucro para a manutenção da infraestrutura. O tamanho do lucro e da perda por negociação é aproximadamente igual e insignificante em relação ao tamanho da conta. A principal expectativa de um trader é fazer mais negociações positivas do que negativas.

O Stop-Loss é várias vezes menor que o lucro esperado

O segundo tipo inclui estratégias baseadas em análise técnica. O número de transações aqui é significativamente menor do que nas estratégias do primeiro tipo. A ideia é abrir uma posição interessante que mostre lucro suficiente para cobrir diversas perdas. Isso pode envolver negociação usando padrões de gráficos, análise de ondas ou análise de velas. Você também pode adicionar compradores de opções clássicas aqui.

O Stop-Loss é uma ordem de grandeza maior que o lucro esperado

O terceiro tipo inclui estratégias de arbitragem e venda de volatilidade. A ideia por trás dessas estratégias é gerar uma renda constante e quase fixa devido a padrões estatisticamente estáveis ou diferenças extremas de preços. Mas há outro lado da moeda: um tamanho significativo de Stop-Loss. Se o sistema falhar, a perda resultante pode cobrir todos os lucros obtidos de uma só vez. É como um depósito em um banco obscuro: a taxa de juros é ótima, mas também há o risco de falência.

Refletindo sobre esses três grupos, formulei o seguinte postulado: “ Em um mercado eficiente, as estratégias mais eficientes apresentarão um resultado financeiro zero com uma relação lucro-perda predeterminada ”.

Vamos analisar esse postulado parte por parte. O que significa mercado eficiente ? É um mercado de ações onde a maioria dos participantes recebe instantaneamente informações sobre os ativos em questão e decide imediatamente colocar, cancelar ou modificar sua ordem. Em outras palavras, em tal mercado, não há atraso entre o surgimento da informação e a reação a ela. Vale dizer que, graças ao desenvolvimento das telecomunicações e das tecnologias da informação, os mercados de ações modernos melhoraram significativamente sua eficiência e continuam a fazê-lo.

O que é uma estratégia eficaz ? Esta é uma estratégia que não traz perdas.

A razão de lucros e perdas é o resultado das negociações lucrativas dividido pelo resultado das negociações perdedoras na estratégia escolhida, levando em consideração as comissões.

Assim, conforme o postulado, pode-se saber antecipadamente qual será essa relação para a estratégia mais eficaz em um mercado eficaz. Nesse caso, o resultado financeiro de qualquer estratégia desse tipo será zero.

A fórmula para calcular a razão de lucros e perdas conforme o postulado:

Razão de lucros e perdas = %L / (100% - %L)

Onde %L é a porcentagem de negociações perdedoras nesta estratégia.

Abaixo está um gráfico das diferentes proporções da estratégia mais eficiente em um mercado eficiente.

Por exemplo, se sua estratégia tem 60% de negociações perdedoras, então, com uma relação lucro-perda de 1,5:1, seu resultado financeiro será zero. Neste exemplo, para começar a ganhar dinheiro, você precisa reduzir a porcentagem de negociações perdedoras (<60%) com uma proporção de 1,5:1, ou aumentar a proporção (>1,5), mantendo a porcentagem de negociações perdedoras (60%). Com essas melhorias, seu ponto estará abaixo da linha laranja: este é o espaço do mercado ineficiente . Nessa área, não se trata de sua estratégia se tornar mais eficiente, você simplesmente encontrou ineficiências no próprio mercado.

Qualquer ponto acima da linha de mercado eficiente é uma estratégia ineficiente . É o oposto de uma estratégia eficaz, o que significa que resulta em uma perda geral. Além disso, uma estratégia ineficiente num mercado eficiente torna o próprio mercado ineficiente , o que cria oportunidades lucrativas para estratégias eficientes num mercado ineficiente. Parece complicado, mas essas palavras contêm um significado importante: se alguém perde, certamente alguém encontrará.

Assim, há uma linha de mercado eficiente, uma zona de estratégias eficientes em um mercado ineficiente e uma zona de estratégias ineficientes. De fato, se marcarmos um ponto neste gráfico em um determinado intervalo de tempo, obteremos uma nuvem de pontos, que podem estar localizados em qualquer lugar e, por exemplo, cruzar a linha de mercado eficiente e ambas as zonas ao mesmo tempo. Isso se deve às constantes mudanças que ocorrem no mercado. É uma entidade que evolui com todos os participantes. O que era eficaz de repente se torna ineficaz e vice-versa.

Por esta razão, formulei outro postulado: “ Qualquer participante do mercado se esforça pela eficácia de sua estratégia, e o mercado se esforça pela sua própria eficácia, e quando isso for alcançado, o resultado financeiro da estratégia será zero ”.

Em outras palavras, a linha de mercado eficiente tem uma forte gravidade que, como um ímã, atrai tudo acima e abaixo dela. No entanto, duvido que a eficiência absoluta seja alcançada num futuro próximo. Isso exige que todos os participantes do mercado tenham acesso igualmente rápido às informações e respondam a elas de forma eficaz. Além disso, muitos traders e investidores, inclusive eu, têm grande interesse em que o mercado seja ineficiente. Assim como queremos que a gravidade seja forte o suficiente para não podermos voar para o espaço a partir do sofá, mas suave o suficiente para podermos visitar a geladeira. Isso limita ou atrasa a transferência de informações entre eles.

Voltando ao tema Stop-Loss, devemos atentar para outro padrão que emerge dos postulados de eficiência de mercado. Abaixo, no gráfico (linha vermelha), você pode ver o quanto a relação lucro-perda muda dependendo da porcentagem de negociações perdedoras na estratégia.

Para mim, os valores localizados na linha vermelha são a expectativa matemática associada ao tamanho da perda em uma estratégia eficaz em um mercado eficaz. Em outras palavras, aqueles que têm uma pequena porcentagem de negociações perdedoras em sua estratégia devem ficar atentos. A perda potencial em tais estratégias pode ser várias vezes maior que o lucro acumulado. Para estratégias com uma alta porcentagem de negociações perdedoras, a maioria do risco já se materializou, então a perda potencial em relação ao lucro é pequena.

Quanto à minha atitude em relação ao Stop-Loss, não o utilizo na minha estratégia de investimento no mercado de ações. Ou seja, não sei antecipadamente a que preço fecharei a posição. Isso ocorre porque vejo a compra de ações como se fosse uma compra de um negócio. Não posso aceitar que, quando o louco Sr. Mercado bate à minha porta e me oferece um preço estranho, eu imediatamente lhe venda minhas ações. Em vez disso, eu me perguntaria: “Quanto eficiente é o mercado agora e devo comprar mais ações a esse preço?” Minha decisão de vender deve ser motivada não apenas pelo preço, mas também pelas razões fundamentais do declínio.

Para mim, o principal critério para fechar uma posição é a lucratividade da empresa, uma métrica que é a mesma para todos que a analisam. Se um negócio não é mais lucrativo, isso é um sinal de alerta. Nesse caso, são considerados o tempo em que a empresa está em situação de prejuízo e o tamanho das perdas. Até mesmo uma grande empresa pode ter um trimestre ruim por um motivo ou outro.

Na minha opinião, o trabalho principal sobre riscos deve ser feito antes da empresa entrar no portfólio, e não após abrir a posição. Muitas vezes, nem envolve análise fundamental de negócios. Aqui estão quatro coisas sobre as quais estou falando:

- Diversificação. Distribuição de investimentos entre muitas empresas.

- Ganhando posição aos poucos. Comprar ações numa faixa de preço, em vez de dar um preço desejado.

- Priorização de setores. Para mim, setores com demanda estável do consumidor sempre têm maior prioridade que outros.

- Sem alavancagem.

Proponho examinar o último ponto separadamente. O problema é que o corretor que lhe empresta dinheiro tem toda a razão em ter medo de que você não o pague de volta. Então, cada vez que você calcula quanto seu empréstimo é garantido pelo seu dinheiro, calcula o valor atual das ações (ou seja, o valor que elas valem atualmente no mercado). Se essa garantia não for suficiente, você receberá uma chamada de margem. Este é um requisito para financiar uma conta e garantir um empréstimo. Se você não fizer isso, parte da sua posição será fechada à força. Infelizmente, ninguém quer ouvir a desculpa de que essa empresa está dando lucro e que o mercado está louco. O corretor simplesmente lhe dará um Stop-Loss. Portanto, a alavancagem, por definição, não pode ser usada na minha estratégia de investimento.

Para concluir este artigo, gostaria de dizer que o mercado, como fenômeno social, contém um grande paradoxo. Por um lado, temos um desejo natural de que ele seja ineficaz; por outro lado, estamos todos trabalhando para torná-lo eficaz. Acontece que a renda que obtemos do mercado é o pagamento por esse trabalho. Ao mesmo tempo, nossa perda pode ser representada como o salário que pagamos pessoalmente a outros participantes do mercado por sua eficiência. Não sei o que você pensa, mas acho esse entendimento lindo.

Fluxo de Liquidez e Impacto nas AltcoinsA relação entre a dominância do Bitcoin (BTC.D) e a capitalização de mercado das altcoins (TOTAL2) é um dos indicadores mais importantes para compreender o fluxo de liquidez no mercado de criptomoedas. A BTC.D, atualmente em 61,29%, sinaliza um momento de forte preferência institucional pelo Bitcoin, enquanto o TOTAL2, posicionado em 1,1 trilhões de dólares, revela fraqueza estrutural no mercado de altcoins. Essa configuração sugere que os grandes players estão direcionando capital para o Bitcoin, reduzindo exposição em ativos alternativos.

A dominância do Bitcoin representa a porcentagem do mercado total de criptomoedas que está alocada no BTC, e um aumento nesse indicador reflete uma migração de capital das altcoins para o ativo principal. Essa tendência ocorre, muitas vezes, em momentos de incerteza ou de busca por maior segurança no mercado. Conforme argumenta Ammous (2023, p. 189), “o Bitcoin se diferencia das demais criptomoedas por sua liquidez e robustez, sendo o principal ativo de reserva dentro do ecossistema digital” . A VWAP da BTC.D, situada em 52,55%, confirma que a dominância do Bitcoin tem se sustentado acima de seus níveis médios de liquidez, reforçando a tese de que o mercado está favorecendo a alocação no ativo principal.

Enquanto isso, a capitalização de mercado das altcoins, excluindo o Bitcoin, caiu para 1,1 trilhões de dólares, permanecendo abaixo da VWAP de 1,05 trilhões de dólares. Esse comportamento demonstra que o mercado de altcoins está perdendo força e liquidez, reforçando a migração de capital para o BTC. Antonopoulos (2024, p. 232) explica que “a dinâmica do mercado de criptomoedas segue ciclos de dominância do Bitcoin, nos quais a redução do apetite por risco empurra os investidores para o ativo mais consolidado e seguro do setor” . O Money Flow Profile em TOTAL2 sugere que há resistência significativa entre 1,4 trilhões e 1,6 trilhões de dólares, um nível onde grandes ordens institucionais podem estar posicionadas. A incapacidade do TOTAL2 de recuperar esses níveis confirma que o fluxo de liquidez está predominantemente concentrado no BTC.

A análise do indicador The Willy, que mede condições extremas de sobre compra e sobre venda, indica que a BTC.D está em -60,27%, sinalizando um possível esgotamento da alta. Em contraste, o mesmo indicador registra -30,19% para TOTAL2, mostrando que o mercado de altcoins ainda pode sofrer mais pressão antes de apresentar uma recuperação significativa. Essa leitura reforça a importância de monitorar as zonas críticas de liquidez para antecipar possíveis reversões ou continuidades de tendência.

Diante desse cenário, há três possibilidades principais para o mercado. A primeira é que a BTC.D continue sua trajetória ascendente e rompa acima dos 63%, o que indicaria uma dominância ainda maior do Bitcoin e uma nova onda de desvalorização para as altcoins. A segunda hipótese é uma rejeição dessa faixa, levando a um retorno do fluxo de capital para as altcoins, especialmente se o TOTAL2 conseguir recuperar a VWAP de 1,05 trilhões de dólares. A terceira possibilidade é um cenário de lateralização da BTC.D e estabilização do TOTAL2, indicando um equilíbrio temporário na estrutura de liquidez.

A rotação de liquidez entre Bitcoin e altcoins é um fenômeno recorrente no mercado de criptomoedas e segue padrões que podem ser analisados por meio de indicadores técnicos e do comportamento institucional. Ammous (2023, p. 274) destaca que “os grandes investidores não operam com base na especulação de curto prazo, mas sim na captura de liquidez e na eficiência dos ciclos de mercado” . A dominância do Bitcoin, portanto, não apenas reflete o interesse dos investidores no ativo principal, mas também funciona como um termômetro da confiança geral no setor. A perda de liquidez das altcoins em momentos de alta da BTC.D é um sinal clássico de aversão ao risco , levando ao reequilíbrio de carteiras em direção ao Bitcoin.

A movimentação da BTC.D acima dos 60% e a fraqueza estrutural no TOTAL2 são indicativos claros de uma mudança na dinâmica do mercado. O fluxo de capital tende a seguir para onde há maior segurança e previsibilidade, e nesse momento, a estrutura de liquidez favorece o Bitcoin. Como Antonopoulos (2024, p. 211) observa, “a transição da liquidez entre altcoins e Bitcoin é um reflexo do amadurecimento do mercado e da priorização da segurança em momentos de incerteza macroeconômica” . A análise dessas variáveis permite aos traders e investidores uma melhor compreensão dos ciclos de mercado e a construção de estratégias alinhadas à dinâmica do fluxo de liquidez.

O atual nível de sobrevenda no mercado de altcoins, evidenciado pelo indicador The Willy em -30,19% para o TOTAL2, reforça a tese de que grande parte desses ativos está sendo negociada em níveis deprimidos, longe de suas avaliações fundamentais. Em momentos como este, investidores menos experientes tendem a liquidar posições de forma irracional, enquanto players institucionais e capital de Smart Money acumulam discretamente. Como explica Ammous (2023, p. 315), “o verdadeiro valor de um ativo não se manifesta no curto prazo, mas sim quando o mercado retorna à racionalidade e reconhece sua utilidade real” . A dinâmica de ciclos do mercado cripto demonstra que a recuperação do setor de altcoins não ocorre de forma isolada, mas sim em momentos estratégicos de transição de liquidez, quando a dominância do Bitcoin começa a reverter e investidores buscam oportunidades de maior risco com melhor relação risco-recompensa. Contudo, o erro mais comum entre traders é entrar no mercado somente quando o movimento já está evidente, ignorando o princípio fundamental da contra cultura financeira, onde a acumulação deve ocorrer antes da reversão e não no meio dela. Como destaca Antonopoulos (2024, p. 287), “o mercado recompensa aqueles que entendem os fundamentos e sabem onde posicionar capital antes da movimentação institucional” .

Além disso, a dominância do Bitcoin abaixo de 50% historicamente tem sido um indicador de um ambiente favorável para as altcoins, pois sugere um deslocamento de capital em busca de ativos de maior beta e potencial de valorização. No entanto, quando o BTC.D está acima deste nível e em tendência de alta, como ocorre atualmente em 61,29%, qualquer tentativa de montar posições expressivas em altcoins da TOP 100 pode resultar em um alto custo de oportunidade e drawdowns significativos. Ammous (2023, p. 321) argumenta que “a liquidez segue um fluxo direcional e não pode ser forçada antes do tempo certo; a alocação eficiente ocorre quando há um suporte macroeconômico para o capital especulativo migrar” . Isso significa que, enquanto a estrutura macro do Bitcoin for dominante, a concentração de capital deve priorizar ativos com maior segurança e liquidez, adiando a alocação em altcoins para um momento mais oportuno. A contra cultura do mercado financeiro ensina que investidores bem-sucedidos não buscam sinais de confirmação, mas sim posicionamento antecipado baseado em leitura estrutural. Assim, a espera por um deslocamento de BTC.D para abaixo de 50% antes de uma alocação significativa em altcoins não é apenas uma escolha técnica, mas um princípio fundamental para operar em conformidade com o fluxo de liquidez global do mercado cripto.

Antonopoulos (2024, p. 356) destaca a importância do Do Your Own Research (DYOR) como um princípio fundamental para investidores no mercado de criptomoedas, enfatizando que a tomada de decisão deve ser baseada em conhecimento e não em especulação impulsiva:

“No ecossistema das criptomoedas, a informação é descentralizada e muitas vezes assimétrica, o que significa que os investidores que dependem exclusivamente de opiniões externas ou sinais superficiais do mercado estão fadados a operar em desvantagem. DYOR não é apenas um conselho, mas uma necessidade estrutural para aqueles que desejam construir uma base sólida de entendimento e autonomia na tomada de decisões financeiras.”

Referências

AMMOUS, Saifedean. The Fiat Standard: The Debt Slavery Alternative to Human Civilization. New York: Wiley, 2023.

ANTONOPOULOS, Andreas M. Mastering Bitcoin: Unlocking Digital Cryptocurrencies. 3. ed. Sebastopol: O’Reilly Media, 2024.

DCA no SP500 usando ESTOCÁSTICO ?Investir no S&P500 pode ser uma ótima estratégia de longo prazo, mas sabemos que o mercado é volátil. Para suavizar essa volatilidade, o Dollar Cost Average (DCA) é uma abordagem eficaz. Você investe uma quantia fixa de dinheiro regularmente, independentemente do preço das ações.

Agora, já pensou em usar o Estocástico do índice VIX para otimizar sua estratégia DCA? O VIX, conhecido como o "índice do medo", mede a volatilidade esperada do S&P500. Quando o estocástico do VIX está em níveis elevados, indica que o mercado está mais volátil, o que pode ser uma boa oportunidade para comprar ações a preços mais baixos.

A união de DCA com o estocástico do VIX pode ser um diferencial na sua estratégia de investimento. Aproveite a volatilidade a seu favor e construa seu portfólio de maneira inteligente! 🤓💡

#S&P500 #Investimento #DCA #VIX #Estocástico #TraderLife