Análise Detalhada, BRADESPAR (BRAP4) em R$ 22,22!BRADESPAR (BRAP4) - Gráfico Semanal

Olha só o gráfico semanal da BRAP4! Após uma tendência de alta até 2021 e uma correção profunda, o preço fechou recentemente em 16,58 reais (+0,88% hoje, 23/07/2025), testando o suporte histórico de 14,31 reais, nível visto há 5 anos . Estamos diante de um possível rompimento da fase de acumulação de Wyckoff!

- **Estrutura de Wyckoff**: O padrão de acumulação foi quebrado com "grande volume comprado" desde 06/07/2025, indicando que os compradores assumiram o controle após uma posição comprada montada.

- **OBV (On-Balance Volume)**: O OBV em 3,978B está subindo, confirmando a acumulação e o suporte à tendência de alta no longo prazo.

- **Suporte e Resistência**:

- Suporte: 14,31-14,50 reais (base histórica).

- Resistência: 17,10 reais, com alvo em 22,20 reais (extensão de Fibonacci 361,8%) se confirmado com volume.

- **Estratégia**: Considere entrada de compra na faixa de 16,50-16,80 reais, com stop loss abaixo de 14,31 reais. Monitore o rompimento de 17,10 reais com volume crescente, projetando o alvo em 22,20 reais até o fim de julho/2025.

Atenção ao fechamento desta semana (até 25/07/2025) e ao volume. Essa pode ser uma oportunidade de longo prazo! 🚀

Padrões Gráficos

BTC Lateral

15/07 BTC fez uma quebra de estrutura de alta compradores seguraram o movimento

17/07 Formou a LTB

Padrão de equilíbrio permaneceu até dia 22/07 quando ocorreu o rompimento sem continuidade da LTB e com volume descendente

Agora precisamos que BTC segure o suporte ou apenas um teste de rompimento da LTB, caso contrario podemos enfrentar uma correção um pouco mais forte configurando um Padrão um Triangulo Descendente e não uma Flamula de Alta dando oportunidade para quem não entrou ainda

Fundamentos Brilhantes - Parte 2: Zonas de ReversãoEste artigo não é relevante para o público residente em Portugal ou no Brasil.

Bem-vindo à segunda parte de nossa série educacional, Fundamentos Brilhantes. Nesta série, exploraremos como dominar os fundamentos estabelece as bases para alcançar um desempenho de alto nível no trading. Hoje, focamos nas zonas de reversão, especificamente na arte de desenhar suporte e resistência de forma consistente em múltiplos timeframes.

Bem-vindo à segunda parte de nossa série educacional, Fundamentos Brilhantes. Nesta série, exploraremos como dominar os fundamentos estabelece as bases para alcançar um desempenho de alto nível no trading. Hoje, focamos nas zonas de reversão, especificamente na arte de desenhar suporte e resistência de forma consistente em múltiplos timeframes.

Entendendo as Zonas de Reversão

Zonas de reversão são áreas-chave em um gráfico onde o preço tem o potencial de reverter sua direção. Essas zonas são definidas por níveis de suporte e resistência:

Suporte: É um nível de preço onde se pode esperar que um movimento descendente pause devido a uma concentração de demanda.

Resistência: É um nível de preço onde se pode esperar que um movimento ascendente pause devido a uma concentração de oferta.

Desenhando Suporte e Resistência Corretamente

Desenhar níveis de suporte e resistência corretamente é crucial para uma análise precisa e consistente. Veja como você pode garantir consistência e confiabilidade em seus gráficos:

1. Identifique Pontos de Oscilação Significativos:

Resistência: Procure por máximas de oscilação significativas. Um nível de resistência pode ser criado por uma única máxima de oscilação proeminente ou por múltiplas máximas de oscilação.

Suporte: Da mesma forma, o suporte é identificado localizando mínimas de oscilação significativas. Ele pode ser formado por uma única mínima de oscilação notável ou por múltiplas mínimas de oscilação.

A performance passada não é um indicador confiável de resultados futuros.

2. Defina Zonas de Suporte e Resistência:

Para criar uma representação mais precisa, defina o suporte e a resistência como zonas em vez de linhas precisas.

Zona de Resistência: Deve ser definida pelo fechamento mais alto e pelo pico mais alto.

Zona de Suporte: Deve ser definida pelo fechamento mais baixo e pelo fundo mais baixo.

A performance passada não é um indicador confiável de resultados futuros.

3. Use Caixas Coloridas:

Uma dica útil é usar caixas coloridas para destacar essas zonas. Cores diferentes podem ser usadas para diferentes timeframes, como:

Semanal: Use uma cor (por exemplo, vermelho).

Diário: Use uma cor diferente (por exemplo, azul).

Horário: Use outra cor (por exemplo, verde).

Essa diferenciação visual ajuda a identificar rapidamente a qual timeframe uma determinada zona de suporte ou resistência pertence.

A performance passada não é um indicador confiável de resultados futuros.

4. Consistência é Fundamental:

A consistência na forma como você desenha os níveis de suporte e resistência em diferentes gráficos e timeframes é vital. Isso garante que sua análise permaneça objetiva e confiável.

Exemplos Práticos

Vamos ver um exemplo de como podemos usar nosso conjunto de regras para desenhar zonas de reversão consistentemente à medida que a ação do preço evolui. Para simplificar, vamos nos ater ao timeframe diário:

Exemplo de Resistência:

Fase 1. Desenhe a Zona: Localize máximas de oscilação significativas em seu gráfico. Marque o fechamento mais alto e o pico mais alto para formar a zona de resistência.

A performance passada não é um indicador confiável de resultados futuros.

Fase 2. Monitore a Resposta do Mercado: Neste exemplo, o ouro avança profundamente na zona de resistência e rompe acima da resistência antes de fechar novamente abaixo dela. Essa resposta de 'fakeout' é potencialmente suficiente para iniciar uma posição vendida, dependendo de sua estratégia e plano de trading. Também adicionamos a nova zona de suporte ao gráfico de preços – criando um alvo para as vendas.

A performance passada não é um indicador confiável de resultados futuros.

Fase 3. Redesenhe a Zona de Resistência à Medida que a Ação do Preço Evolui: À medida que o preço se afasta da zona de resistência original, podemos agora redesenhar a zona de resistência com base no conjunto de regras de pico mais alto para fechamento mais alto.

A performance passada não é um indicador confiável de resultados futuros.

Exemplo de Suporte:

Fase 1. Desenhe a Zona: Localize mínimas de oscilação significativas em seu gráfico. Marque o fechamento mais baixo e o fundo mais baixo para formar a zona de suporte. Neste exemplo, há uma pequena zona de suporte (zona 1) e uma zona de suporte maior e mais significativa (zona 2).

A performance passada não é um indicador confiável de resultados futuros.

Fase 2. Monitore a Resposta do Mercado: Podemos ver que o EUR/GBP rompe a zona de suporte 1, mas então forma um padrão de engolfo de alta na zona de suporte 2. Um padrão de reversão dessa qualidade é potencialmente suficiente para iniciar uma posição comprada, dependendo de sua estratégia e plano de trading.

A performance passada não é um indicador confiável de resultados futuros.

Fase 3. Redesenhe a Zona de Suporte à Medida que a Ação do Preço Evolui: À medida que o preço se afasta da zona de suporte original, podemos agora redesenhar a zona de suporte com base no conjunto de regras de fundo mais baixo para fechamento mais baixo.

A performance passada não é um indicador confiável de resultados futuros.

Resumo

Compreender e desenhar com precisão as zonas de suporte e resistência é fundamental para um trading eficaz. Essas zonas ajudam a identificar potenciais pontos de reversão, fornecendo insights valiosos sobre o comportamento do mercado. Ao manter a consistência à medida que a ação do preço evolui e usar auxílios visuais claros, como caixas coloridas, os traders podem aprimorar sua análise.

À medida que continuamos nossa série Fundamentos Brilhantes, fique atento à Parte 3, onde aprofundaremos o conceito de médias móveis e seu papel na análise de tendências. Compreender este conceito fundamental aprimorará ainda mais sua capacidade de identificar e seguir as tendências do mercado.

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 82.78% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

AUD/JPY Cenário Lateral no Gráfico de 1 Hora com RompimentoO par AUD/JPY no timeframe de 1 hora (H1) está em um canal lateral, com um possível rompimento. A confirmação de uma quebra abaixo do canal pode iniciar um movimento baixista, enquanto um rompimento na extremidade superior do canal pode continuar a tendência altista.

📈 Análise Técnica:

🔹 Canal Lateral: O preço, atualmente em 96,650, está consolidando dentro de um canal lateral, com suporte em 96,580 (limite inferior) e resistência em 96,880 (limite superior).

🔹 Potencial de Rompimento: Um rompimento confirmado por pivô 96,600 com forte volume pode sinalizar um movimento baixista, enquanto um rompimento acima de 96,900 pode estender a tendência de alta anterior.

🔹 Resistência: 96,880 (limite superior do canal); um movimento acima pode mirar 97,300.

🔹 Suporte: 96,580 (limite inferior do canal).

🔹 Volume: O volume está estável, com um aumento potencial esperado na vela de rompimento.

📢 Cenários:

✅ Baixista: Um rompimento abaixo de 96,900 com confirmação (ex.: vela baixista forte) pode levar o preço a 96,000, especialmente se o sentimento de risco se fortalecer.

⚠️ Altista: Um rompimento acima de 96,880 com volume pode continuar a tendência de alta, mirando 97,300, apoiado por condições de risco ou força do AUD.

📅 Eventos Relevantes:

🔹 Dados da Austrália: Lançamentos de hoje (ex.: dados de emprego) podem impactar a força do AUD.

🔹 Fatores do Iene Japonês: Declarações do Banco do Japão ou sentimento de risco podem influenciar o JPY, afetando o par.

🔹 Humor Global de Risco: Um ambiente de risco pode favorecer a alta do AUD/JPY, enquanto um ambiente de aversão ao risco pode desencadear uma quebra para baixo.

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

Nem Todas as Velas Pin Bar São Criadas IguaisEste artigo não é relevante para o público residente em Portugal ou no Brasil.

Um Filtro de Duas Etapas para Encontrar Aqueles que Realmente Importam

Todos nós já os vimos. Pavios longos, corpos apertados, preço rejeitando um nível. A clássica pin bar. Coisa de livro, certo?

Mas aqui está o problema. As pin bars aparecem em todo o gráfico. Algumas levam a reversões limpas. A maioria não faz absolutamente nada. O truque não é identificá-las. É saber em quais confiar.

É aqui que um filtro simples de duas etapas pode ajudar. Ao fazer duas perguntas-chave, você melhora imediatamente a qualidade de suas operações e reduz os falsos positivos.

Passo Um: Onde Aconteceu?

Antes de olhar para a forma ou o tamanho, pergunte-se uma coisa:

Essa pin bar se formou em um nível significativo?

O contexto é tudo. Uma pin bar que se forma no ar, no meio de um intervalo ou no meio de um movimento lateral pode parecer boa, mas raramente é confiável. O que você está procurando é uma reação da estrutura. Isso pode significar:

Um nível de suporte ou resistência horizontal claro

Um pico ou vale anterior

Um VWAP diário ou um VWAP ancorado de um evento chave

A borda de um intervalo ou área de valor

Uma linha de tendência testada várias vezes

Em suma, o nível dá à pin bar uma razão para existir. Ela se torna uma reação, não uma vela aleatória.

Marque o nível antes que a vela se forme. Isso evita que você atribua significado onde não há.

Exemplo:

Aqui podemos ver como o preço médio ponderado por volume (VWAP) pode adicionar um contexto significativo a uma configuração de pin bar. Neste caso, USD/CAD retraiu contra a tendência de baixa predominante e testou o VWAP ancorado nos recentes máximos de swing. Nesse ponto, o preço formou uma clara reversão de pin bar, sinalizando rejeição e potencial continuação com a tendência mais ampla.

Gráfico de Velas Diário USD/CAD

A performance passada não é um indicador confiável de resultados futuros.

Passo Dois: O que Está Acontecendo por Baixo do Capô?

Uma vez que você tem uma pin bar em um nível significativo, é hora de olhar mais a fundo. Uma das melhores maneiras de fazer isso é descer para um período de tempo menor, como o gráfico de 5 minutos, e reproduzir a sessão que criou a vela.

Por quê?

Porque as velas diárias podem esconder muita coisa. Uma pin bar limpa pode parecer uma forte rejeição, mas no gráfico intradiário, pode ser apenas uma falsa ruptura de baixo volume ou um movimento impulsivo durante horas de pouco movimento. Por outro lado, uma pin bar respaldada por uma estrutura de mercado real tem muito mais probabilidade de se manter.

Aqui está o que procurar no período de tempo menor:

Houve uma captação de liquidez ou stop run no nível?

O preço pausou, formou uma base ou reverteu com intenção?

Houve múltiplas tentativas de empurrar além do nível que falharam?

O volume disparou durante a rejeição?

Quando uma pin bar reflete uma batalha intradiária genuína, não apenas um pavio aleatório, ela geralmente informa mais sobre as intenções dos participantes reais.

Exemplo:

Neste exemplo, o GBP/USD forma uma pin bar de baixa em uma área chave de resistência de swing no gráfico diário. Descer para o período de tempo de 5 minutos ajuda a revelar o que realmente aconteceu dentro dessa vela.

Neste período de tempo menor, podemos ver que o preço inicialmente subiu acima da resistência, mas não conseguiu se manter, desencadeando uma onda constante de pressão de venda intradiária. Esse movimento foi seguido por um leve recuo durante a segunda metade da sessão dos EUA e até o fechamento de Nova York, reforçando a ideia de rejeição e oferecendo insights sobre a mecânica por trás da pin bar.

Gráfico de Velas Diário GBP/USD

A performance passada não é um indicador confiável de resultados futuros.

Gráfico de Velas de 5 minutos GBP/USD: Como a Pin Bar Diária se Formou

A performance passada não é um indicador confiável de resultados futuros.

Filtro Bônus: Qual o Contexto da Tendência?

Você também poderia adicionar uma terceira camada se quiser refinar ainda mais. A pin bar é contra a tendência ou é um recuo dentro da tendência?

Pin bars contra a tendência em níveis chave podem funcionar, mas têm menor probabilidade e geralmente levam mais tempo para se desenvolver. Pin bars que se formam como parte de um recuo para a estrutura na direção da tendência predominante tendem a se mover de forma mais limpa.

É aqui que usar algo como uma EMA de 20 períodos ou um VWAP ancorado pode ajudar a enquadrar a configuração.

Juntando Tudo

Da próxima vez que você vir uma pin bar, pause. Não se apresse. Pergunte-se:

Isso aconteceu em um nível que importa?

A história intradiária sustenta a vela?

Se a resposta for sim para ambas, agora você tem algo que vale a pena negociar. Não apenas outro pavio ao vento.

As pin bars podem ser sinais fortes, mas apenas quando refletem uma intenção real. Este filtro de duas etapas ajuda você a eliminar a desordem e se concentrar naqueles que realmente importam.

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 82.78% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

EUR/USD Cruzamento de Médias no M15 com Teste na Média de 200 O par EUR/USD no timeframe de 15 minutos (M15) mostra um possível cruzamento de médias móveis, com o preço se aproximando da média móvel de 200 períodos. A falha em sustentar o cruzamento pode levar a uma queda em direção à base 01, enquanto uma confirmação de rompimento pode continuar a tendência de baixa no M15.

📈 Análise Técnica:

🔹 Configuração de Cruzamento: A média móvel de curto prazo (ex.: 9 períodos) está se aproximando de um cruzamento abaixo da média móvel de longo prazo (ex.: 21 períodos), atualmente próxima de 1.17300. A média móvel de 200 períodos está em 1.17641, atuando como um nível crítico.

🔹 Preço Atual: Em 1.17380, o preço está testando a zona de cruzamento, com velas recentes mostrando pressão baixista.

🔹 Resistência: 1.17640 (média de 200 períodos); um rompimento acima pode mirar 1.17800 (resistência acima).

🔹 Suporte: 1.17329 (base 01, suporte inferior) e 1.07550 (próximo nível caso a tendência baixista continue).

🔹 Volume: Volume moderado com leve aumento em velas baixistas, sugerindo interesse vendedor.

📢 Cenários:

✅ Baixista: Se o cruzamento não for sustentado e o preço cair abaixo de 1.17220 (base 01), pode continuar a tendência de baixa em direção a 1.16900, especialmente com sentimento fraco para o euro.

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas

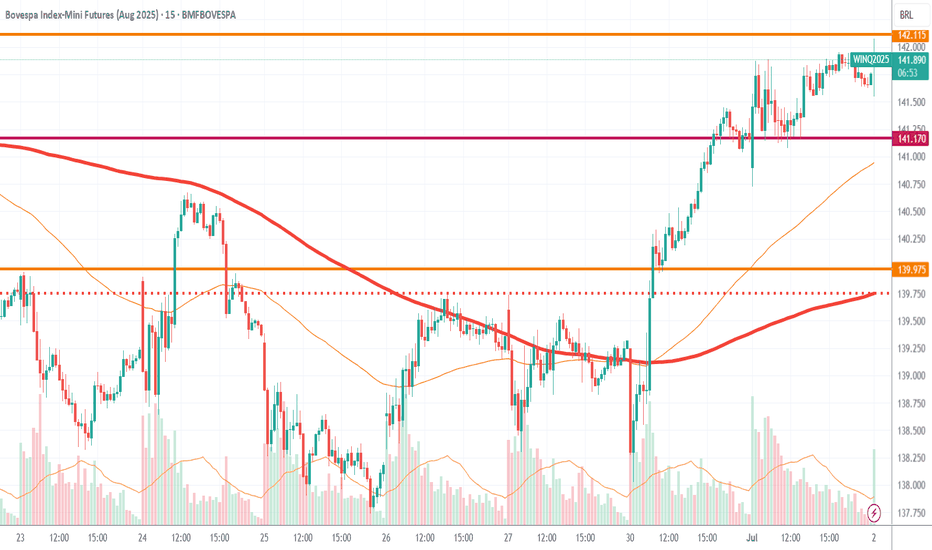

Reigões importantes para o WINQ25 - 02/07/2025Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL |141.170|

• Região SUPERIOR |entre 141.705 e 142.525|

• Região INFERIOR |entre 139.650 e 140.300|

• Zona Média SUPERIOR: |142.115|

• Zona Média INFERIOR: |139.975|

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Fundamentos Brilhantes - Parte 1: Linhas de TendênciaEste artigo não é relevante para o público residente em Portugal ou no Brasil.

"Os campeões são brilhantes no básico." – John Robert Wooden, lendário técnico de basquete.

No trading, assim como nos esportes, dominar os fundamentos é essencial para alcançar um desempenho excepcional.

Seja bem-vindo à primeira parte da nossa série educacional Fundamentos Brilhantes. Nesta série, vamos explorar como o domínio dos fundamentos estabelece as bases para atingir um desempenho de alto nível no trading.

Hoje, começamos pelas linhas de tendência – uma ferramenta crucial para qualquer trader que busca entender o momentum do mercado.

Simples Elegância

As linhas de tendência são tão simples em seu design que sua importância muitas vezes pode ser subestimada. Uma criança poderia mapear as oscilações de um mercado e identificar se a linha está inclinada para cima ou para baixo. No entanto, essa simplicidade é justamente o que dá às linhas de tendência sua potência.

A performance passada não é um indicador confiável de resultados futuros.

A elegância dessas linhas reside na capacidade de condensar os movimentos do mercado em um formato visual facilmente interpretável. Essa simplicidade não significa ausência de profundidade — ao contrário, ela torna essa ferramenta acessível a traders de todos os níveis. Veja por que essa simplicidade importa:

Clareza no caos: Os mercados podem ser ruidosos e imprevisíveis. Linhas de tendência bem traçadas trazem ordem, mostrando de forma clara a direção geral e a volatilidade do mercado.

Aplicação universal: Elas funcionam da mesma forma em qualquer mercado — ações, commodities, forex — e em qualquer período.

Feedback consistente: Linhas de tendência oferecem retorno visual imediato. Se respeitadas pelo preço, validam a análise. Se rompidas, podem sinalizar mudança no momentum ou na tendência.

Como Desenhar Linhas de Tendência Corretamente

Desenhar linhas de tendência pode parecer simples, mas existem diretrizes específicas para garantir que sejam precisas e úteis:

1. Identifique os Picos e Vales: Comece localizando os topos e fundos significativos no gráfico.

Para uma linha de tendência de alta: conecte dois ou mais fundos ascendentes.

Para uma linha de tendência de baixa: conecte dois ou mais topos descendentes.

Evite usar oscilações menores irrelevantes.

A performance passada não é um indicador confiável de resultados futuros.

2. Evite Cortar Preços: A linha de tendência não deve cruzar a ação de preço entre os pontos conectados. Se cortar as barras de preço, perde validade. Opte por traçar várias linhas bem posicionadas em vez de uma única 'linha de melhor ajuste'.

A performance passada não é um indicador confiável de resultados futuros.

3. Mantenha Consistência: Use os mesmos critérios sempre. Evite forçar linhas para 'encaixar' uma análise desejada. Isso ajuda a manter objetividade.

Leques de Linhas de Tendência e Seus Insights

Uma única linha já é útil, mas várias linhas traçadas a partir de um mesmo ponto — formando um leque — revelam mais sobre o momentum do mercado.

Momentum Crescente: Em tendências de alta, linhas subsequentes mais íngremes sugerem aceleração — os compradores estão mais agressivos. Mas se o ângulo aumenta exponencialmente, isso pode indicar que a tendência está próxima de uma exaustão.

A performance passada não é um indicador confiável de resultados futuros.

Momentum Diminuindo: Quando as linhas subsequentes são menos inclinadas, o movimento ainda é ascendente, mas a força está enfraquecendo.

A performance passada não é um indicador confiável de resultados futuros.

Aplicações Práticas

Compreender o funcionamento das linhas de tendência torna seu uso muito mais estratégico. Aqui estão algumas aplicações úteis:

Avaliação do Momentum: A inclinação da linha indica a força de um movimento. Leques ajudam a avaliar se o momentum está aumentando ou perdendo força.

Suporte e Resistência: Em tendência de alta, a linha de tendência funciona como suporte dinâmico, onde o preço tende a reagir positivamente ao testar. Em tendência de baixa, atua como resistência, com possível reversão ao toque.

A performance passada não é um indicador confiável de resultados futuros.

Sinais de Entrada: Quebras acima de uma linha de tendência de baixa (especialmente em prazos curtos) podem ser sinal de entrada, se alinhadas à tendência maior.

A performance passada não é um indicador confiável de resultados futuros.

Sinais de Saída: Rompimentos abaixo de linhas de tendência de alta — especialmente em leques — podem indicar reversões e pontos de saída.

A performance passada não é um indicador confiável de resultados futuros.

Resumo:

A aparente simplicidade das linhas de tendência esconde seu enorme valor. Elas condensam o comportamento do preço em um formato visual direto e poderoso. Ao dominar a arte de traçá-las e interpretá-las, você ganha mais clareza sobre a direção do mercado e toma decisões de trading mais embasadas.

Fique atento à Parte 2 da série Fundamentos Brilhantes, onde vamos explorar os níveis de suporte e resistência – um conceito essencial para identificar zonas de reversão e estruturar entradas e saídas mais precisas.

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 85.24% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

Regiões importantes para o WINQ25 – HOJE (01/07/2025)!Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL |139.650|

• Região SUPERIOR |entre 140.850 e 141.705|

• Região INFERIOR |entre 138.175 e 137.535|

• Zona Média SUPERIOR: |141.280|

• Zona Média INFERIOR: |137.855|

• Esta é uma provável tendência de alta, intraday, (o preço saiu de 137.735 para 141.450, no pregão do dia 30/06/2025). Portanto, os níveis de Fibonacci atuarão como potenciais pontos (provável, não é uma verdade absoluta) de resistência ou reversão para uma correção de baixa. Ficar atento(a) para a correção da tendência de alta (curto prazo) para oportunidades de compra.

• 140.573 (≈23.6%)

• 140.030 (≈38.2%)

• 139.955 (≈50.0%)

• 139.155 (≈61.8%)

• 138.530 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

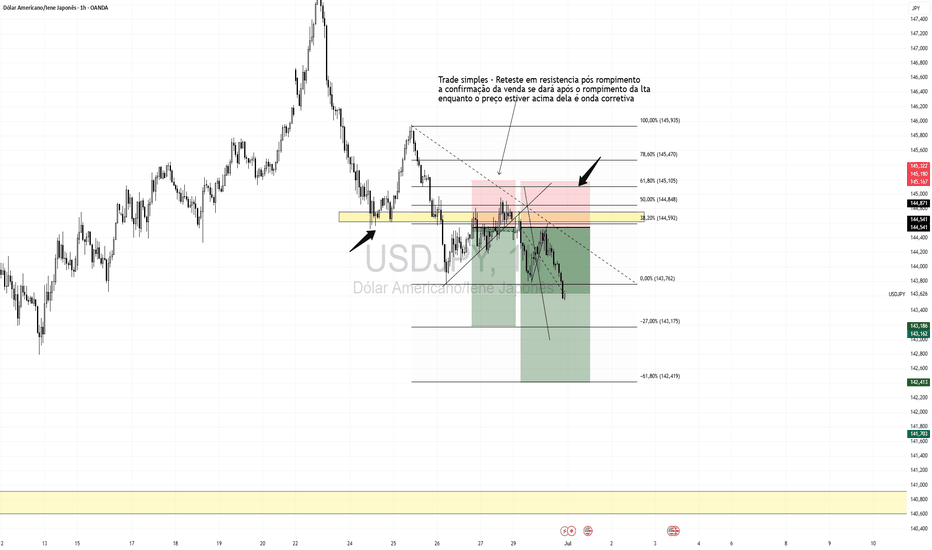

USD/JPY: Padrão assimétrico em M15 com níveis de Fibonacci?O par USD/JPY no período de 15 minutos (M15) está formando um padrão assimétrico, com níveis de Fibonacci indicando possíveis direções de rompimento. Um rompimento abaixo da linha de tendência inferior (LTA) em 144,310 pode iniciar um movimento de baixa, enquanto um rompimento acima de 144,700 pode desencadear um movimento de alta, visando os níveis de retração de Fibonacci de 0,5% a 0,38%.

📈 Análise Técnica:

🔹 Padrão Assimétrico: O preço, atualmente em 144,520, está se consolidando dentro de um triângulo assimétrico, com a linha de tendência inferior (LTA) em 144,310 (suporte) e a linha de tendência superior em 144,700 (resistência). O padrão está se estreitando, sugerindo um rompimento iminente.

🔹 Níveis de Fibonacci: Com base em uma oscilação recente de 144,100 (mínimo) para 145,000 (máximo), a retração de 0,5% está em 144,550 e a retração de 0,38% está em 144,650, servindo como alvos potenciais ou zonas de reversão pós-rompimento.

🔹 Resistência: 144,700 (linha de tendência superior); Uma quebra acima poderia atingir 144,550 (0,5% de Fibonacci) e 144,650 (0,38% de Fibonacci).

🔹 Suporte: 144,310 (LTA); uma quebra abaixo poderia cair para 144,100 (mínima recente).

🔹 Momentum: O RSI está neutro em torno de 50, sem divergência forte, indicando que a direção da quebra dependerá do volume e de catalisadores externos.

🔹 Volume: O volume está diminuindo, típico de um triângulo, com um potencial aumento esperado na quebra.

📢 Cenários:

✅ Alta: Um rompimento acima de 144,700 com forte volume pode iniciar um movimento de alta, visando 144,550 (0,5% Fib) e 144,650 (0,38% Fib), especialmente se apoiado por um dólar mais forte ou sentimento de risco.

⚠️ Baixa: Um rompimento abaixo de 144,310 pode sinalizar um movimento de baixa, potencialmente caindo para 144,100, especialmente se impulsionado pela força do iene ou sentimento de aversão ao risco.

📅 Eventos relevantes:

🔹 Dados econômicos dos EUA: Os lançamentos de hoje (por exemplo, PIB ou sentimento do consumidor) podem impactar a força do dólar.

🔹 Fatores geopolíticos: Qualquer escalada nas tensões globais pode influenciar a demanda por iene, afetando a direção do rompimento.

🔹 Sentimento do mercado: A alta do risco pode favorecer a alta do USD/JPY, enquanto a baixa do risco pode dar suporte a um rompimento de baixa.

🚨 Conclusão: O par USD/JPY está em um padrão assimétrico em M15, cotado a 144,520, com potencial movimento de baixa abaixo de 144,310, visando 144,100, ou um movimento de alta acima de 144,700, em direção a 144,550 (0,5% de Fibonacci) e 144,650 (0,38% de Fibonacci). Monitore o volume e os dados econômicos de hoje para confirmação. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de responsabilidade legal:

A conta easyMarkets no TradingView permite que você combine as melhores condições do setor, negociações regulamentadas e spreads justos e reduzidos da easyMarkets com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limitadas, spreads fixos e reduzidos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não se responsabiliza por perdas com base nas informações fornecidas.

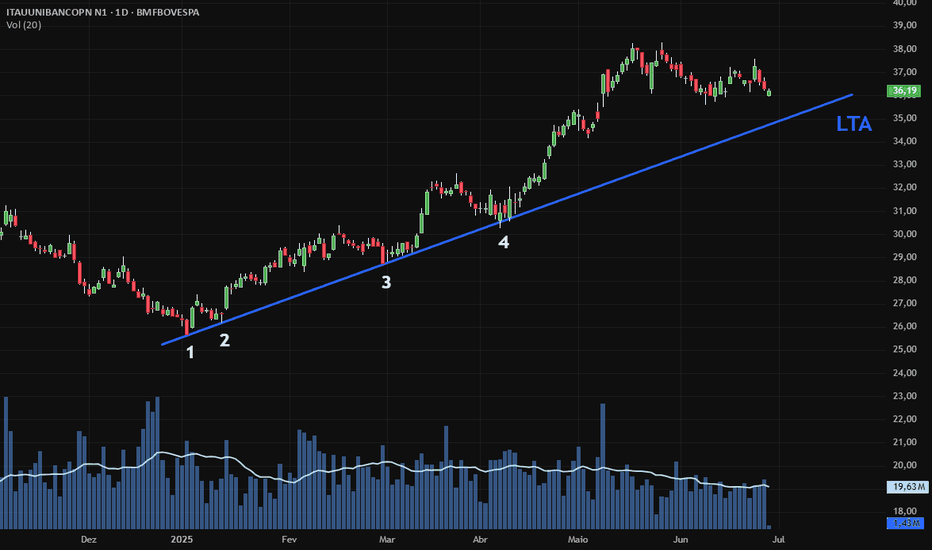

Como operar uma boa linha de tendência nos gráficos?Você já conhece os critérios para se operar uma boa linha de tendência nos gráficos?

Ainda não....então fique aqui comigo que nessa publicação vou detalhar esse assunto de extrema relevância na Análise Técnica.

Antes de sair operando uma linha de tendência seja ela de alta (LTA) ou de baixa (LTB) verifique se ela atende os 3 critérios abaixo:

1. Longa Duração: Quanto maior a duração da linha de tendência mais forte ela será. Portanto, num gráfico diário uma LTA de 3 meses ou mais tem muito mais relevância do que uma LTA de algumas semanas.

2. Quantidade de Toques: Quanto mais toques na linha de tendência mais forte ela será. Portanto, uma LTA com 4, 5, 6 toques ou mais tem muito mais relevância do que uma LTA com poucos toques. Pois isso mostra que ela já foi testada e respeitada várias vezes e funciona como suporte muito forte.

3. Ângulação: A ideia é que essa LTA tenha uma ângulação menor que 45º graus, pois se trata de uma LTA suavizada, o que permite correções até ela sem que ela seja rompida facilmente. Uma LTA com 60º ou 70º é muito ingrime, o que significa que a alta da ação foi rápida e qualquer correção romperia facilmente essa LTA, o que não a torna boa para operar. Lembrando que no Trading View ao passar o cursor sobre a LTA traçada no seu gráfico ele exibe a ângulação da linha de tendência.

Dito tudo isso, observem agora um exemplo prático:

Acima temos o gráfico diário das ações do ItauUnibanco PN (ITUB4) com uma LTA traçada em azul. Essa LTA foi iniciada em 03/01/2025. Portanto, temos uma LTA de médio prazo (quase 6 meses de duração) com 4 toques e ângulação de 21º graus (suavizada). Essa é uma excelente LTA para operar. Se o ativo retornar até ela novamente pode abrir uma oportunidade de compra no Swing Trade.

Fica mais essa dica valiosa quando for operar uma linha de tendência. Façam esses filtros e vejam se essa LTA ou LTB atendem esses 3 critérios explicados acima.

Bons estudos e ótimas operações!

Igor Graminhani

Analista Técnico - CNPI-T

HBAR - 30 minutos - Formação de Triangulo Ascendente - Alvo 0.15HBAR está fazendo uma formação de triangula ascendente caso confirme até onda E, o alvo de projeção será queda até 0,15. Lembrando que na onda E normalmente rompe para fora do triangulo capturando liquidez para voltar a seguir a sua queda. Vamos aguardar para ver se confirma.

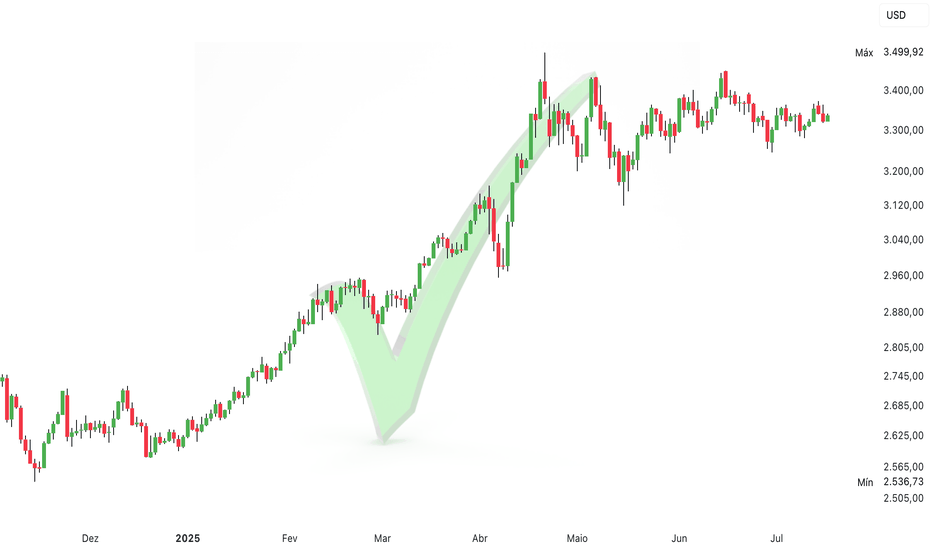

Projeção Bitcoin no Diario, analise do ultimo mês Estou projetando uma continuação da tendência de alta, baseada em:

A sequência de padrões bullish.

A força dos candles de rompimento.

A formação de zonas de suporte mais elevadas ao longo do tempo.

BEducacional