Amazon (AMZN): Análise de Fechamento de Gap e Retorno à Média? A ação da Amazon está sendo negociada a 222,54, sugerindo um possível fechamento de gap e retorno à média. O cenário a longo prazo é mais lateral, mas no curto prazo, os alvos são 224,85 (primeiro) e 228 (segundo). Caso perca a base de preço em 221, uma tendência forte de baixa pode se iniciar.

📈 Análise Técnica:

🔹 Fechamento de Gap: O preço a 222,54 está próximo de um gap anterior, indicando potencial de preenchimento e retorno à média móvel (ex.: 50 ou 200 dias).

🔹 Alvos Curto Prazo: 224,85 (próxima resistência) e 228 (segundo alvo se momentum aumentar).

🔹 Suporte: 221 (base crítica); perda pode desencadear queda.

🔹 Momentum: RSI em zona neutra (cerca de 52), refletindo indecisão.

🔹 Volume: Moderado, com aumento esperado em rompimentos ou quebras.

📢 Cenários:

✅ Altista: Se sustentar acima de 222,54 e romper 224,85 com volume, pode atingir 228.

⚠️ Baixista: Queda abaixo de 221 com confirmação leva a 218 ou menos.

📅 Eventos Relevantes:

🔹 Resultados Corporativos: Próximos relatórios da Amazon podem impactar o preço.

🔹 Mercado Geral: Sentimento em tecnologia (ex.: Nasdaq) pode influenciar.

🔹 Dados Econômicos: Decisões de juros nos EUA podem afetar ações de crescimento.

🚨 Conclusão: Amazon a 222,54 pode fechar gap e voltar à média, com alvos em 224,85 e 228 no curto prazo. Perda de 221 sinaliza baixa forte. Cenário lateral a longo prazo. Monitore volume e resultados. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

Padrões Gráficos

Fundamentos Brilhantes - Parte 4: Análise de Múltiplos TimeframeEste artigo não é relevante para o público residente em Portugal ou no Brasil.

Bem-vindo à quarta parte da nossa série Fundamentos Brilhantes, onde ajudamos você a alcançar consistência e disciplina em conceitos fundamentais que criam uma plataforma para o sucesso a longo prazo.

Hoje, estamos mergulhando no mundo da Análise de Múltiplos Timeframes (AMTF). Exploraremos como usar diferentes timeframes de forma eficaz e consistente para obter uma compreensão mais profunda da dinâmica do mercado, o que pode melhorar suas decisões de trading.

O Poder da Análise de Múltiplos Timeframes

A Análise de Múltiplos Timeframes é a prática de examinar o mesmo mercado em múltiplos timeframes para obter uma visão mais abrangente de seu comportamento. Essa técnica não tem atraso de tempo e, em última análise, permite aos traders refinar seus pontos de entrada e saída.

Por que a Análise de Múltiplos Timeframes é Importante:

Contexto e Clareza: Ao olhar para múltiplos timeframes, os traders podem ver a imagem maior e entender a tendência mais ampla do mercado. Esse contexto é crucial para a seleção e gestão de operações.

Precisão: Timeframes mais baixos fornecem informações detalhadas sobre a ação do preço, o que ajuda a cronometrar entradas e saídas com mais precisão.

Confirmação: Usar múltiplos timeframes ajuda a confirmar sinais, reduzindo o risco de falsos rompimentos ou reversões.

Como Realizar a Análise de Múltiplos Timeframes

1. Selecione Seus Timeframes:

Escolha três timeframes diferentes: um timeframe superior para contexto, um timeframe intermediário para sua análise principal e um timeframe inferior para entradas e saídas precisas. Os timeframes que você selecionar dependerão do seu estilo de trading. Por exemplo, você pode usar o seguinte:

Timeframe Superior: Gráfico semanal para a tendência de longo prazo (canto superior direito)

Timeframe Intermediário: Gráfico diário para a tendência de médio prazo (esquerda)

Timeframe Inferior: Horário para a ação do preço de curto prazo (canto inferior direito)

O desempenho passado não é um indicador confiável de resultados futuros.

2. Analise o Timeframe Superior:

Comece com o timeframe superior para entender a estrutura de mercado da imagem maior. O mercado está em tendência, em um intervalo ou em uma estrutura de whipsaw aleatória?

3. Refine com o Timeframe Intermediário:

O timeframe intermediário é o seu timeframe de análise principal. Ele deve fornecer níveis-chave de suporte e resistência e mais detalhes sobre a tendência e o momentum atuais no mercado. Traders de continuação de tendência podem procurar por recuos, consolidações e padrões de continuação que se alinhem com o timeframe superior. Já os traders de reversão podem procurar por padrões de reversão que se alinhem com os níveis-chave no timeframe superior.

4. Identifique Entradas e Saídas no Timeframe Inferior:

Finalmente, use o timeframe inferior para cronometrar suas operações com precisão. Procure por padrões de reversão, rompimentos ou recuos que se alinhem com a análise do timeframe superior e intermediário.

Exemplos

Exemplo 1: AMTF do FTSE 100

Gráfico de velas semanal (canto superior direito): O FTSE está em tendência de alta, tendo rompido uma resistência-chave e os preços estão recuando das máximas da tendência.

Gráfico de velas diário (esquerda): O recuo do FTSE das máximas da tendência formou uma linha de retração descendente. Ele também formou uma clara mínima de oscilação.

Gráfico de velas horário (canto inferior esquerdo): Embora o gráfico de velas horário tenha uma parcialidade de baixa, dado o contexto de alta dos timeframes superiores, os swing traders poderiam potencialmente procurar comprar padrões de reversão de alta no suporte de oscilação ou esperar o mercado romper acima da linha de retração descendente.

O desempenho passado não é um indicador confiável de resultados futuros.

Exemplo 2: AMTF do EUR/GBP

Gráfico de velas semanal (canto superior direito): A estrutura dominante do EUR/GBP no timeframe semanal é de intervalo. No entanto, podemos ver que o mercado acabou de romper um nível de suporte.

Gráfico de velas diário (esquerda): O timeframe diário destaca a significância do rompimento abaixo do suporte – o mercado abriu com um gap para baixo e uma linha de tendência descendente se formou.

Gráfico de velas horário (canto inferior esquerdo): O momentum nos timeframes diário e horário está alinhado, e esse momentum não é contradito pelo gráfico de velas semanal. Neste cenário, os traders poderiam procurar vender em recuos no gráfico de velas horário.

O desempenho passado não é um indicador confiável de resultados futuros.

Exemplo 3: AMTF do Ouro

Gráfico de velas semanal (canto superior direito): O gráfico de velas semanal do ouro exibe uma tendência de alta bem estabelecida.

Gráfico de velas diário (esquerda): O timeframe diário mostra que o mercado entrou em um período de consolidação lateral – marcando suporte e resistência claros.

Gráfico de velas horário (canto inferior esquerdo): Embora o timeframe horário mostre momentum negativo, a tendência de alta estabelecida nos timeframes semanal e diário fornece o contexto para procurar padrões de reversão de alta no suporte.

O desempenho passado não é um indicador confiável de resultados futuros.

Aplicações Práticas da Análise de Múltiplos Timeframes

Alinhando o Momentum:

A AMTF ajuda você a entender o alinhamento do momentum em múltiplos timeframes. Esse alinhamento aumenta a probabilidade de sucesso. Inversamente, o desalinhamento do momentum pode ser um sinal de alerta que o ajudaria a evitar entrar em uma operação.

Aprimorando o Gerenciamento de Risco:

Ao entender o contexto mais amplo do mercado, você pode definir níveis de stop-loss e alvos de lucro mais eficazes. Essa abordagem minimiza o risco de ser stopado pelo ruído do mercado nos timeframes inferiores.

Melhorando o Timing da Operação:

A AMTF permite que você entre e saia de operações em pontos ótimos. Por exemplo, entrar em uma operação após um recuo no gráfico diário que se alinha com um rompimento no gráfico horário pode melhorar sua relação risco-recompensa.

Resumo

A Análise de Múltiplos Timeframes é uma técnica poderosa que fornece uma visão abrangente do mercado. Ao examinar um ativo em diferentes timeframes, os traders podem obter insights mais profundos, confirmar sinais e tomar decisões de trading mais informadas.

Em nossa última parte, a Parte 5, apresentaremos um Lista de Verificação Pré-Operação que pode ser aplicada a qualquer estratégia de trading em qualquer timeframe.

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 82.78% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

USD/JPY: Retomada Altista Após Divergência Bullish?EASYMARKETS:USDJPY O par USD/JPY está sendo negociado a 147,391, com retomada de força após uma divergência bullish na decisão do FED em 17/09/2025. O movimento de alta busca a resistência em 147,481, com possível rompimento mirando 147,983. Caso não sustente e rompa 147,244, uma queda acentuada até 146,500 é possível, mas o cenário é favorável à alta.

📈 Análise Técnica:

🔹 Divergência Bullish: A divergência na decisão do FED (17/09/2025) indicou força compradora, impulsionando o preço de 146,500 para 147,391.

🔹 Retomada Altista: O preço está testando 147,481 (resistência), com momentum positivo.

🔹 Resistência: 147,481 (atual); rompimento leva a 147,983.

🔹 Suporte: 147,244 (crítico); perda reverte para 146,500.

🔹 Momentum: RSI em zona altista (cerca de 58), com histograma MACD positivo.

🔹 Volume: Aumento no movimento de alta, reforçando o viés.

📢 Cenários:

✅ Altista: Rompimento acima de 147,481 com volume mira 147,983, impulsionado pela força do USD pós-FED.

⚠️ Baixista: Perda de 147,244 reverte para 146,500, se o momentum enfraquecer.

📅 Eventos Relevantes:

🔹 Decisão do FED (17/09/2025): O tom hawkish já impulsionou o dólar; atualizações podem sustentar a alta.

🔹 Dados do Japão: Indicadores econômicos podem afetar o JPY.

🔹 Sentimento Global: Risco-on favorece USD/JPY.

🚨 Conclusão: USD/JPY a 147,391 retoma alta pós-divergência bullish do FED (17/09/2025), mirando 147,481 e 147,983 se romper. Suporte em 147,244; perda leva a 146,500. Cenário favorável à alta. Monitore volume e atualizações do FED. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

EUR/AUD: Análise de Reversão Altista Após Fundo Duplo?EASYMARKETS:EURAUD O par EUR/AUD está sendo negociado a 1,76545, após um movimento de baixa, exibindo um padrão de fundo duplo. Um rompimento acima da neckline em 1,76601 confirma o movimento altista, acompanhado por um cruzamento de compra e divergência altista no MACD, aguardando confirmação. O alvo é a resistência em 1,77013. Caso perca força e rompa 1,76000, um movimento baixista pode se iniciar.

📈 Análise Técnica:

🔹 Fundo Duplo: O preço a 1,76545 sugere reversão altista após o padrão, com a neckline em 1,76601 como nível de confirmação.

🔹 Rompimento: Superar 1,76601 com volume valida a alta, mirando 1,77013.

🔹 Resistência: 1,77013 é o próximo alvo; rompimento pode levar a 1,77300.

🔹 Suporte: 1,76000 (crítico); quebra indica tendência baixista.

🔹 Cruzamento de Compra: Médias móveis (ex.: 9 e 21 períodos) mostram sinal altista próximo a 1,76550.

🔹 MACD: Divergência altista sugere força compradora crescente, com linha acima da sinal.

🔹 Momentum: RSI em zona neutra (cerca de 52), com inclinação altista.

🔹 Volume: Moderado, com aumento esperado na confirmação.

📢 Cenários:

✅ Altista: Rompimento acima de 1,76601 com volume e cruzamento confirmado leva a 1,77013, apoiado pela divergência MACD.

⚠️ Baixista: Perda de 1,76000 com confirmação reverte para 1,75700, indicando fraqueza.

📅 Eventos Relevantes:

🔹 Dados da Zona do Euro: Lançamentos de hoje (ex.: PMI) podem fortalecer o EUR.

🔹 Dados da Austrália: Indicadores como emprego podem impactar o AUD.

🔹 Sentimento Global: Risco-on favorece EUR/AUD.

🚨EUR/AUD a 1,76545 mostra fundo duplo com rompimento em 1,76601, apoiado por cruzamento e divergência altista no MACD, mirando 1,77013. Perda de 1,76000 inicia baixa. Monitore volume e dados de hoje. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

USD/CAD: Análise de Padrão de Fundo Duplo?EASYMARKETS:USDCAD O par USD/CAD está sendo negociado a 1,38603, exibindo um padrão de fundo duplo após um movimento de queda. O alvo imediato é 1,38800, com possibilidade de pullbacks. Caso perca a força e caia abaixo de 1,38350, a tendência pode reverter para baixista.

📈 Análise Técnica:

🔹 Fundo Duplo: O preço a 1,38603 sugere um padrão de reversão altista, com o rompimento acima da neckline indicando força compradora.

🔹 Alvo: 1,38800 é o próximo nível de resistência; pullbacks são esperados antes do rompimento.

🔹 Suporte: 1,38350 (crítico); perda reverte a tendência para baixa.

🔹 Momentum: RSI em zona neutra-alta (cerca de 55), apoiando a reversão.

🔹 Volume: Moderado, com aumento esperado no rompimento ou quebra.

📢 Cenários:

✅ Altista: Sustentar acima de 1,38603 e romper 1,38800 com volume pode confirmar a alta.

⚠️ Baixista: Queda abaixo de 1,38350 com confirmação leva a 1,38000.

📅 Eventos Relevantes:

🔹 Dados dos EUA: Lançamentos de hoje (ex.: inflação) podem impulsionar o USD.

🔹 Dados do Canadá: Indicadores como emprego podem afetar o CAD.

🔹 Sentimento Global: Risco-on favorece USD/CAD.

🚨 Conclusão: USD/CAD a 1,38603 mostra fundo duplo com alvo em 1,38800. Pullbacks são possíveis, mas perda de 1,38350 indica baixa. Monitore volume e dados de hoje. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

Para fechar uma negociação perdedora, siga estas etapasCortar perdas é uma arte, e um trader perdedor é um artista.

Fechar uma posição deficitária é uma habilidade crucial na gestão de risco. Quando você está em uma operação no vermelho, precisa saber a hora de sair e aceitar o prejuízo. Teoricamente, limitar perdas e mantê-las baixas é um conceito simples, mas na prática, é uma arte. Aqui estão dez pontos para considerar ao encerrar uma posição perdedora:

Nunca negocie sem uma estratégia stop-loss. Você precisa saber onde vai sair antes de entrar em uma ordem.

Os stop-loss devem ser colocados fora da faixa normal de oscilação do preço, em um nível que possa sinalizar que sua análise de mercado está errada.

Alguns traders definem stop-loss como uma porcentagem. Por exemplo, se eles estão tentando obter um lucro de + 12% em negociações de ações, eles definem um stop-loss quando a ação cai -4% para criar uma relação TP/SL de 3:1.

Outros traders usam stop-loss baseados em tempo. Se a operação cair, mas nunca atingir o nível de stop-loss ou atingir a meta de lucro em um determinado período, eles sairão da operação apenas por falta de tendência e buscarão melhores oportunidades.

Muitos traders sairão de uma operação quando veem o mercado disparar, mesmo que o preço não tenha atingido o nível de stop-loss.

Na negociação de tendências de longo prazo, os stop-loss devem ser amplos o suficiente para capturar uma tendência real de longo prazo sem ser interrompido prematuramente por sinais de ruído. É aqui que entram as médias móveis de longo prazo, como a de 200 dias e os sinais de cruzamento de médias móveis, para ter um stop-loss mais amplo. É importante ter tamanhos de posição menores em operações potencialmente mais voláteis e com movimentações de preço de alto risco.

Você está negociando para ganhar dinheiro, não para perdê-lo. Apenas manter e esperar que suas operações deficitárias se recuperem para que você possa sair sem lucro nem prejuízo é um dos piores planos.

A pior razão para vender uma posição perdedora é por causa de emoção ou estresse. Um operador deve sempre ter uma base racional e quantitativa para sair de uma operação deficitária. Se o stop-loss for muito apertado, você pode ser forçado a sair e cada operação se tornará facilmente uma pequena perda. É preciso dar espaço suficiente para que as operações se desenvolvam.

Sempre saia da posição quando tiver perdido a porcentagem máxima permitida do seu capital de negociação. Definir sua porcentagem máxima de perda aceitável entre 1% e 2% do seu capital total de negociação com base em seu stop-loss e tamanho de posição reduzirá o risco de estouros de conta e manterá seus recuos sob controle.

A arte básica de vender uma posição perdedora é saber diferenciar entre a volatilidade normal e uma mudança de preço que marca uma mudança de tendência.

USD/CHF: Análise de Possível Reversão?EASYMARKETS:USDCHF O par USD/CHF está sendo negociado a 0,79325, mostrando uma possível divergência que sugere reversão. No curto prazo, pode buscar 0,79700, com 0,800 como segundo alvo.

📈 Análise Técnica:

🔹 Divergência: O preço a 0,79325 exibe divergência (ex.: RSI ou MACD), indicando enfraquecimento da tendência atual e potencial reversão altista.

🔹 Alvo Curto Prazo: 0,79700 é o primeiro nível de resistência a ser testado.

🔹 Segundo Alvo: 0,800, se a reversão ganhar força com volume.

🔹 Suporte: 0,79100 (nível atual de base); perda reverte a baixa.

🔹 Momentum: RSI em zona de sobrecompra/venda (cerca de 40-45), apoiando a divergência.

🔹 Volume: Moderado, com aumento esperado na confirmação.

📢 Cenários:

✅ Altista: Confirmação da reversão acima de 0,79400 com volume pode levar a 0,79700 e 0,800.

⚠️ Baixista: Falha em sustentar 0,79100 reverte para 0,78900.

📅 Eventos Relevantes:

🔹 Dados dos EUA: Lançamentos de amanhã (ex.: CPI) podem impulsionar o USD.

🔹 SNB (Suíça): Decisões de política podem afetar o CHF.

🔹 Sentimento Global: Risco-on favorece USD/CHF.

🚨USD/CHF a 0,79325 mostra possível reversão por divergência, mirando 0,79700 no curto prazo e 0,800 como alvo secundário. Suporte em 0,79100. Monitore volume e dados de amanhã. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

US 100 POSSIVEL VENDA 1x2No grafico de H4 me mostra um candle gatilho importante pois foi uma região de indecisão que gerou um grande movimento de baixa. Deixado uma ordem de venda em uma Fibo colocada nesse gatilho, essa venda esta na região de 50% da fibo. Com coincidentemente temos um topo anterior logo atras no circulo. Onde o mercado chegou em um momento e teve uma queda significante

Bitcoin 15 minutos - BTC/USDT Perpetual Contract (BYBIT)1. Contexto do gráfico

Ativo: BTC/USDT Perpetual Contract (BYBIT)

Timeframe: 15 minutos

Preço atual: ~112.330 USDT

O gráfico mostra movimentos recentes de queda acentuada, seguida por consolidação e tentativa de reversão.

2. Padrões identificados

Canais de tendência (amarelo):

Há um canal descendente claramente desenhado, que foi rompido recentemente para cima.

Este rompimento sugere uma possível reversão de curto prazo.

Ondas de preço (branco):

O gráfico mostra um padrão de minimização e recuperação, sugerindo que o preço fez dois movimentos corretivos principais antes de tentar subir.

O último movimento de alta indica tentativa de formar um topo relativo para iniciar um novo impulso.

Linhas horizontais (resistências e suportes):

Vermelho e laranja indicam resistências curtas.

Cinza indica níveis de suporte/retração importantes, possivelmente usados para Fibonacci ou áreas de liquidez.

3. Volume

O volume aumenta significativamente durante as quedas e rompimentos, o que confirma força do movimento de venda e valida o rompimento do canal descendente.

Volumes menores durante a recuperação indicam que a pressão compradora ainda está sendo testada.

4. Projeção

A linha verde tracejada sugere um cenário provável:

O preço pode recuar levemente para testar suporte próximo a 111.200–111.600 USDT.

Em seguida, se suportes segurarem, pode retomar a alta para tentar romper 113.200–113.600 USDT.

5. Conclusão

Curto prazo: possível correção antes de continuidade de alta.

Médio prazo: rompimento do canal descendente indica tendência de alta inicial, mas é necessário confirmar com volume e teste de suporte.

Alertas: se o preço romper os suportes cinza mais baixos (~110.800–111.000 USDT), o movimento de alta pode ser invalidado.

Fundamentos Brilhantes - Parte 3: Aproveitando das Médias MóveisEste artigo não é relevante para o público residente em Portugal ou no Brasil.

Bem-vindo à terceira parte de nossa série Fundamentos Brilhantes, onde ajudamos você a alcançar consistência e disciplina em conceitos fundamentais que criam uma plataforma para o sucesso a longo prazo.

Hoje, vamos aproveitar o poder das médias móveis. Exploraremos como usá-las de forma eficaz e consistente para aprimorar seu trading.

Médias Móveis: Momentum Versus Reversão à Média

As médias móveis são um indicador maravilhosamente simples e robusto que pode ser usado para medir o nível de momentum de um mercado e seu nível de reversão à média.

Momentum: Simplesmente olhando para onde o preço está em relação a uma média móvel e a inclinação da média móvel pode lhe dizer muito sobre o momentum de um mercado. O preço está acima ou abaixo da média móvel? Quão longe da média móvel o preço está? A inclinação da média móvel está subindo ou caindo? Essas observações simples podem ser usadas para construir conjuntos de regras robustos e objetivos para definir entradas e saídas de operações.

Exemplo: No exemplo abaixo do gráfico de velas diário do S&P 500, podemos ver que a média móvel exponencial de 9 períodos (EMA de 9) está com inclinação ascendente e se afastando da EMA de 21 – sinalizando um mercado com forte momentum. No entanto, o preço agora está bastante longe de ambas as médias móveis – indicando que o mercado pode estar vulnerável à realização de lucros.

A performance passada não é um indicador confiável de resultados futuros.

Reversão à Média: Quando um mercado está em tendência, ele alterna entre períodos de momentum e de reversão à média. As médias móveis fornecem uma referência dinâmica para o quão longe o preço recuou das máximas da tendência.

Exemplo: Mantendo o mesmo mercado usado em nosso exemplo de momentum, podemos ver que o mercado alternou de sua fase de momentum para sua fase de reversão à média – recuando em direção à EMA de 21.

A performance passada não é um indicador confiável de resultados futuros.

Selecionando as Médias Móveis Certas para o Seu Estilo de Trading

Diferentes estilos de trading exigem diferentes configurações de médias móveis para capturar efetivamente os movimentos do mercado. Veja como você pode escolher as configurações certas para sua abordagem:

Position Trading: Médias Móveis Simples Diárias (SMA’s)

Para position traders que mantêm operações por semanas ou meses, a SMA de 200 e a SMA de 50 são ferramentas essenciais. Essas médias móveis fornecem uma visão ampla da direção do mercado e ajudam a identificar tendências de longo prazo.

A performance passada não é um indicador confiável de resultados futuros.

Swing Trading: Médias Móveis Exponenciais Diárias (EMA’s)

Os swing traders, que tipicamente mantêm operações por 2-5 dias, se beneficiam da natureza mais responsiva das EMAs. A EMA de 21 e a EMA de 9 são escolhas populares, permitindo que os traders capturem movimentos de preço de curto prazo e reajam rapidamente às mudanças do mercado.

A performance passada não é um indicador confiável de resultados futuros.

Day Trading: EMAs de 5 Minutos e VWAP

Os day traders precisam de ainda mais sensibilidade aos movimentos de preço. O uso de EMAs de 5 minutos junto com o Preço Médio Ponderado por Volume (VWAP) fornece uma excelente estrutura para o trading intradiário. O VWAP, em particular, ajuda os day traders a identificar o preço médio em uma sessão de trading, considerando o volume, o que é crucial para a tomada de decisões de curto prazo.

A performance passada não é um indicador confiável de resultados futuros.

3 Passos para Aproveitar o Poder das Médias Móveis

Seja Consistente: Use as mesmas configurações de média móvel consistentemente em suas análises. A consistência garante que você construa um processo confiável e repetível para tomar decisões de trading.

Mire nas Zonas de Recuo: As médias móveis atuam como níveis dinâmicos de suporte e resistência. Mire nessas zonas para potenciais pontos de entrada na direção da tendência. Por exemplo, em uma tendência de alta, procure por oportunidades de compra quando o preço recuar em direção à média móvel.

Combine com Padrões de Preço: Aprimore a eficácia das médias móveis combinando-as com padrões de preço. Padrões como bandeiras, flâmulas e topos e fundos duplos podem fornecer confirmação adicional para entradas e saídas de operações.

Exemplo: Neste exemplo de swing trading, observe como o EUR/USD recua para as médias móveis com inclinação ascendente. Quando o preço faz isso, a confluência da média móvel e de um padrão de preço simples pode fornecer um sinal forte para entrar em uma operação comprada.

A performance passada não é um indicador confiável de resultados futuros.

Resumo

As médias móveis são uma ferramenta indispensável no arsenal de um trader, oferecendo insights sobre momentum e reversão à média. Ao selecionar as médias móveis certas para o seu estilo de trading e aplicá-las de forma consistente, você pode aprimorar significativamente sua análise.

Em nossa penúltima parte, a Parte 4, aprofundaremos a Análise de Múltiplos Timeframes, ajudando você a entender como alinhar estratégias em diferentes períodos de tempo para decisões de trading mais robustas. Fique ligado!

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 82.78% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

Bitcoin 30 min - Figura clássica de bandeira de alta (bull flag)1. Contexto do Movimento

Antes da formação atual, houve um forte movimento impulsivo de alta — uma vela longa com volume elevado, confirmando força compradora.

Após o rompimento, o preço entrou em um período de consolidação, lateralizando em um pequeno canal descendente, característico de uma bandeira.

2. Estrutura da Bandeira

Mastro: O grande candle verde que impulsionou o preço para cima.

Bandeira: Consolidação lateral com leve inclinação descendente, delimitada por linhas paralelas amarelas.

O volume caiu durante a formação da bandeira, o que confirma a característica clássica do padrão: queda de volume na consolidação após forte alta.

3. Níveis Importantes

Região de compra (entrada): Marcação em azul, próximo a 116.427 — boa zona de reteste de suporte.

Stop-loss: Próximo a 115.620 — abaixo do fundo da bandeira, coerente com gerenciamento de risco.

Alvo projetado: Região de 121.271, calculada com base na altura do mastro — projeção correta para esse tipo de padrão.

4. Confirmações da Bandeira de Alta

✔ Forte movimento explosivo inicial com volume acima da média.

✔ Consolidação curta e inclinada para baixo (característica do padrão).

✔ Volume decrescente durante a bandeira.

✔ Rompimento da linha superior projetando continuação da tendência.

O RR (risco/retorno) está excelente, acima de 4:1, o que significa que a configuração é favorável para operar comprado.

6. Possíveis Cuidados

Caso o preço perca a região de 116.400 com volume alto, invalida a bandeira.

Se houver rejeição forte na faixa dos 118.500 ~ 119.000, pode haver uma retração antes de buscar o alvo final.

CCI: O Oscilador EsquecidoEste artigo não é relevante para o público residente em Portugal ou no Brasil.

O RSI e o MACD tendem a dominar a conversa sobre momentum, mas o Índice do Canal de Commodities (CCI) frequentemente fica sem uso na parte inferior do menu de indicadores. Isso é uma pena porque o CCI olha para os mercados de uma maneira ligeiramente diferente, medindo o quão longe o preço se desviou de sua média estatística. Em termos simples, ele informa quando o mercado se moveu mais do que o normal, e isso pode revelar insights valiosos sobre as mudanças de momentum.

Em vez de tratá-lo como um primo pobre do RSI, os traders podem usar o CCI como uma ferramenta versátil por si só. Ele pode confirmar quando o momentum é genuíno, ajudar a cronometrar recuos dentro de tendências estabelecidas e até mesmo sinalizar reversões, tratando o próprio indicador como um gráfico com seu próprio suporte e resistência. Vamos analisar como colocar esse oscilador esquecido de volta ao trabalho.

Usando o CCI para Medir Força e Fraqueza

Pense no CCI como uma bússola de momentum. Quando as leituras ultrapassam +100 em um gráfico diário, é um sinal de que o mercado está se esticando para cima com força genuína. Isso não significa automaticamente que você deve comprar naquele exato momento, mas lhe dá uma clara parcialidade. A tendência subjacente é saudável, os compradores estão no controle e seu trabalho é procurar maneiras de se alinhar com essa força, em vez de lutar contra ela.

Como você expressa essa parcialidade depende do seu estilo de trading. Um swing trader pode simplesmente manter a posição comprada até que o CCI inverta, enquanto um day trader pode descer para o gráfico de 5 minutos e procurar recuos para se juntar ao movimento. A chave é que a leitura diária do CCI atua como um filtro, dizendo-lhe quando as probabilidades estão a favor da continuação em vez da reversão.

A mesma lógica se aplica ao contrário. Quando o CCI cai abaixo de -100, o mercado está mostrando uma fraqueza decisiva. Você não precisa forçar uma compra contra a tendência apenas porque o preço parece barato. Em vez disso, você pode tratar os ralis como oportunidades de venda, sabendo que o peso do momentum está pressionando para baixo.

Exemplo: Gráfico diário EUR/USD com parcialidade do CCI

A performance passada não é um indicador confiável de resultados futuros.

Cronometrando Recuos em Tendências Estabelecidas

A confirmação de momentum é apenas uma parte do quebra-cabeça. Onde o CCI se torna particularmente útil é na identificação de extensões contra a tendência dentro de um movimento direcional maior.

Imagine uma tendência de baixa clara. O preço está fazendo máximas e mínimas mais baixas, e o VWAP está inclinando-se para baixo. Dentro desse contexto, ainda haverá ralis. Frequentemente, esses recuos são nítidos o suficiente para empurrar o CCI brevemente acima de +100. Para um trader que busca se juntar à tendência, isso pode ser o sinal de que o contra-movimento está perdendo força. Se a estrutura do preço confirmar com uma rejeição ou uma nova máxima mais baixa, o recuo forneceu uma entrada de venda de alta qualidade.

O mesmo princípio funciona ao contrário durante uma tendência de alta. Quando o preço cai e o CCI desce abaixo de -100, o oscilador está sinalizando que o recuo foi longe demais. Se a estrutura da tendência geral permanecer intacta, essa queda frequentemente pode ser comprada com confiança.

O que torna isso tão eficaz é que você não está simplesmente operando contra extremos do CCI. Você está alinhando esses extremos com o contexto mais amplo da tendência. O indicador destaca quando o recuo se esticou demais, e a tendência fornece a direção da operação.

Exemplo: Gráfico de velas diário EUR/USD com recuo sinalizado por um extremo do CCI

A performance passada não é um indicador confiável de resultados futuros.

Identificando Reversões com Níveis do CCI

O CCI não é apenas uma ferramenta de tendência, ele também pode destacar pontos de virada quando o momentum se esticou demais. A abordagem usual é observar os movimentos além de +100 ou -100, mas há um truque interessante que torna as coisas mais fáceis de ver. Em vez de poluir o gráfico com as linhas padrão de +100 e -100 ou as zonas sombreadas, remova-as. O que resta é um oscilador limpo onde os pontos de inflexão extremos se destacam mais claramente.

A partir daí, você pode desenhar suporte e resistência diretamente no próprio CCI, assim como faria em um gráfico de preços. Esses níveis frequentemente atuam como pivôs, marcando quando o momentum mudou decisivamente. Em nosso exemplo do ouro, removemos a área sombreada roxa junto com as linhas de +100, -100 e zero, focando apenas nos picos e vales chave. Essa simples mudança torna muito mais fácil identificar quando o mercado subjacente está perdendo força e se preparando para reverter.

Exemplo: Gráfico diário do ouro com CCI simplificado

A performance passada não é um indicador confiável de resultados futuros.

Juntando Tudo

O Índice do Canal de Commodities pode não ter o reconhecimento de nome do RSI ou do MACD, mas isso não deve impedi-lo de colocá-lo para trabalhar. Ele pode destacar a força e a fraqueza em tempo real, oferecer uma maneira de cronometrar recuos em tendências estabelecidas e até mesmo sugerir reversões quando tratado como um gráfico por si só.

O que o torna tão atraente é sua simplicidade. Você não precisa poluir seus gráficos com múltiplos indicadores ou adivinhar se o momentum é real. O CCI elimina o ruído ao mostrar o quão longe o preço se desviou de seu ritmo usual, e essa perspectiva pode ser aplicada em forex, ações ou índices em qualquer timeframe.

Assim como com qualquer ferramenta, o valor real vem do teste e da experiência. Combine essas três estruturas com seu próprio conhecimento de mercado, e você encontrará muitas oportunidades para trazer o oscilador esquecido de volta aos holofotes.

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 82.78% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

Topo duplo no caminhoAcredito que no curtíssimo prazo esse topo duplo possa dificultar o caminho para renovação de máxima no Bitcoin. O que é normal e até aceitável devido a essa "subidinha" dos últimos dias.

Perceba que o Adx, acima dos 90, já dá sinais de que poderemos ter um 'kick" em breve. Por outro lado o Didi nos mostra que pode ser apenas uma venda falsa, uma correção para ganhar folego novo e seguir o seu caminho.

Ou seja, diante deste cenário no momento dessa publicação, vejo os 116/117 como um porto que poderá ser visitado novamente.

USDCAD: Análise Curta de Alta?O par USDCAD no gráfico de 1 hora está sendo negociado a 1,37950, após um cruzamento de médias altista e rompimento da resistência em 1,37620. O movimento sugere continuação da alta, com alvo em 1,38120. EASYMARKETS:USDCAD

📈 Análise Técnica:

🔹 Cruzamento de Médias: A média curta cruzou acima da longa (ex.: 9 e 21 períodos), confirmando tendência altista.

🔹 Rompimento: Quebra de 1,37620 com volume indica força compradora.

🔹 Resistência: 1,38120 (próximo alvo).

🔹 Suporte: 1,37620 (nível anterior) e 1,37400 (se falhar).

🔹 Momentum: RSI em zona altista (cerca de 60).

📢 Cenário:

✅ Altista: Movimento pode atingir 1,38120 se sustentado acima de 1,37620.

⚠️ Baixista: Perda de 1,37620 reverte para 1,37400.

📅 Eventos:

🔹 Dados dos EUA/Canadá (ex.: inflação) podem influenciar o par hoje.

🚨USDCAD a 1,37950 mostra alta pós-cruzamento e rompimento, mirando 1,38120. Suporte em 1,37620. Monitore volume. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Análise Técnica do Gráfico (Micro Bitcoin Futures - 30min - CME)1. Padrão Gráfico: Triângulo Descendente

O gráfico mostra uma formação de triângulo descendente, onde:

Os topos são progressivamente mais baixos (linha de resistência inclinada para baixo).

A base é praticamente horizontal, atuando como um suporte.

Esse padrão é classicamente interpretado como padrão de continuação de baixa, principalmente se vier após uma tendência descendente — o que é o caso aqui.

2. Estrutura ABCDE (Padrão de Contração)

O movimento marcado com letras (A)-(B)-(C)-(D)-(E) representa uma estrutura corretiva em forma de cunha ou triângulo simétrico/descendente, muito comum como fase de consolidação antes da continuação de movimento anterior.

A partir do ponto (E), geralmente ocorre uma explosão de volatilidade.

O fato de o ponto (E) estar próximo do suporte inferior sugere maior probabilidade de rompimento para baixo, seguindo a direção da tendência principal.

3. Contexto Macro da Tendência

Antes do triângulo, houve uma queda forte no preço, o que reforça a ideia de que o padrão atual pode ser apenas uma pausa antes da continuidade da tendência de baixa.

Ou seja, o mercado parece estar apenas consolidando para acumular força vendedora.

4. Zonas Técnicas Relevantes

Equilibrium (equilíbrio de preço) já foi perdido, e o preço trabalha abaixo desse nível, indicando desequilíbrio a favor dos vendedores.

O gráfico mostra que o preço não consegue se sustentar acima da zona de valor justo.

As regiões superiores estão marcadas como Premium, enquanto o fundo se aproxima da região de Discount, sugerindo que o preço pode buscar regiões de maior liquidez.

5. Quebras de Estrutura (BOS)

Diversos pontos no gráfico estão marcados como BOS (Break of Structure) — todos apontando para quebras descendentes, o que sinaliza fraqueza compradora.

Isso reforça a ideia de que a estrutura está se deteriorando a cada pullback.

✅ Conclusão

Com base em:

Estrutura de triângulo descendente,

Padrão corretivo ABCDE com possível final em (E),

Tendência principal de baixa,

Quebras de estrutura descendentes,

Perda do equilíbrio de preço,

A maior probabilidade é de que o rompimento ocorra para baixo, com alvo projetado abaixo do ponto D, rompendo o suporte da consolidação.

ANÁLISE TÉCNICA – MICRO E-MINI NASDAQ-100 (1D)🔻 1. Rompimento da LTA

A linha de tendência de alta (amarela) foi rompida com candle forte de corpo cheio, confirmando quebra da estrutura de alta.

Esse rompimento técnico marca o fim da sequência de topos e fundos ascendentes iniciada em abril.

📊 2. Volume de Venda Relevante

Há destaque de aumento expressivo no volume vendedor, sinalizado pela seta vermelha no gráfico.

Esse volume confirma pressão de saída institucional ou institucional selling climax, reforçando a força do rompimento.

🟠 3. Pullback esperado + cenário de continuação de baixa

O gráfico sugere um possível movimento de pullback para a região da LTA perdida (linha branca ascendente) antes de continuar em queda.

Isso configura um possível padrão de reversão clássico: quebra → pullback → continuação.

🟡 4. Projeção de Alvo: GOLDEN ZONE

A região entre:

Nível Preço Significado

🟢 19.270,25 topo da Golden Zone Alvo intermediário

🟠 18.036,50 50% de Fibonacci Zona de maior liquidez

🔴 17.279,75 fundo da Golden Zone (61,8%) Alvo provável final

Essa Golden Zone é a área mais comum de reversões técnicas e zonas de defesa institucional.

Se o preço alcançar essa região com perda de momentum de venda, pode ser ponto ideal de reentrada compradora.

🟢 5. Cenário Otimista Futuro

Caso o ativo encontre suporte firme dentro da Golden Zone e forme um padrão de reversão (Ex: fundo duplo, candle de absorção, divergência RSI, etc), poderá iniciar nova pernada de alta.

O cenário verde no gráfico traça uma possível nova onda de alta com alvo além de 24.500, rompendo máximas anteriores.

SP500 1 HORA - Estrutura de Preço (Elliott + Price Action)O gráfico mostra claramente uma contagem de Ondas de Elliott (1-5) em um canal de baixa traçado com linhas amarelas, indicando uma estrutura impulsiva de correção:

(1), (3), (5): ondas impulsivas para baixo.

(2), (4): ondas corretivas ascendentes.

A onda (4) está concluída e agora se projeta o movimento para a onda (5) final, com alvo mais abaixo.

🔻 Viés Principal: Baixista no Curto Prazo

A estrutura dentro do canal descendente reforça o viés de baixa.

A onda (4) falhou em romper a linha superior do canal.

O preço está abaixo da maioria das médias móveis de curto prazo, o que enfraquece qualquer impulso comprador.

📉 Zonas Importantes

Zona de Venda (ENTRY SELL): 6.420,75 ~ 6.432,50

Região de liquidez premium.

Ordem de venda limite já posicionada.

Coincide com áreas de Weak High e liquidez anterior.

Suporte/Alvo 1 (Take Profit 100%): 6.396,50 ~ 6.395,75

Região de Break of Structure (BoS) anterior.

Alvo já atingido, com lucro de +440 USD marcado no gráfico.

Suporte/Alvo 2 (Take Profit 161%): 6.363,50

Próximo alvo projetado da onda (5).

Região abaixo do canal inferior.

📊 Indicadores Técnicos

Médias móveis:

O preço está abaixo da média branca e da rosa (provavelmente MME 50 e MME 200).

Isso reforça o enfraquecimento da tendência de alta anterior.

Volume:

Forte volume vendedor na última barra, indicando interesse institucional na direção da venda.

🟦 Zona de Interesse Institucional

A grande zona azul abaixo de 6.340 parece representar uma zona de demanda institucional, ou possível Equilíbrio onde o preço pode reagir após final da onda (5).

✅ Confluências Favoráveis ao Short:

Estrutura de Elliott completa (onda 5 em andamento).

Canal de baixa respeitado.

Venda no topo de liquidez.

Volume vendedor crescente.

Confirmação de BOS anterior.

🚨 Pontos de Atenção

Se houver quebra acima da linha de tendência superior e fechamento acima de 6.432,50, invalida a estrutura de baixa e muda o viés.

Qualquer candle com forte volume acima da zona premium pode indicar armadilha para vendedores.

📌 Conclusão

Situação Atual:

Viés baixista confirmado com estrutura de Elliott e canal de baixa respeitados. Estamos possivelmente iniciando o movimento da onda (5), com alvos em 6.396 e 6.363.

Resumo do gráfico XAU/USD (1H) 30/07/25Após uma sequência de queda, o preço está testando uma zona de suporte próxima ao ponto de interesse (POI). As linhas laranjas indicam uma possível reversão de alta, sugerindo que o ouro pode retomar força compradora. Se os próximos candles confirmarem esse impulso, há chance de buscar a próxima resistência.

Possível cenário futuro:

Se o suporte se mantiver firme, o gráfico aponta para uma movimentação de alta nas próximas horas.

Bitcoin 15min - ensaio formação triangulo ou cunhaAnálise Técnica do Contexto Atual

✅ Estrutura de Correção ABCDE (Triângulo ou Cunha)

Marcação das ondas (A)-(B)-(C)-(D)-(E), indicando um padrão corretivo em 5 ondas, possivelmente um triângulo ascendente ou uma cunha descendente, ambas com viés altista.

A linha de tendência superior (resistência) foi testada no ponto (E), sugerindo potencial rompimento.

📈 Alvo de Alta

Setas verdes indicam a projeção do movimento esperado pós-rompimento (alvo técnico).

Alvo estimado: 119.815, o que representa aproximadamente +0,85% (ou +132 USD) a partir do ponto de rompimento.

🟦 Zonas de Compra

Ordens limite de compra estão posicionadas estrategicamente na região:

118.495

118.405

118.340

Essas zonas indicam área de liquidez e possível armadilha de venda, ideal para entrada técnica antes do movimento projetado de alta.

🔴 Venda Limitada

Existe uma ordem de venda limitada em 119.960, coincidente com resistência anterior, servindo como possível alvo final ou região de realização parcial.

📉 Suporte Crítico

Suporte entre 118.230 e 118.220 com anotação de risco (-27,50 USD), região abaixo da onda (D), usada como nível de invalidação do cenário altista.

🔊 Volume

Volume crescente nas últimas barras (especialmente no fundo da onda D), indicando acúmulo comprador.

🔍 Conclusão da Análise

📌 Viés Atual: Altista, desde que o preço sustente acima da zona dos 118.220–118.340.

📌 Padrão: Cunha ou triângulo corretivo (ABCDE) sugerindo continuação da alta.

📌 Alvo Técnico: Região de 119.815 (resistência e take profit curto).

📌 Stop Técnico: Abaixo de 118.220.

📌 Volume: Apoia o movimento, principalmente no ponto (D), sugerindo compra institucional.

Bitcoin 15min - Formação Técnica: Triângulo Simétrico (ABCDE)Formação Técnica: Triângulo Simétrico (ABCDE)

Você identificou corretamente um triângulo simétrico com padrão ABCDE, indicando compressão de volatilidade e possível explosão direcional.

O rompimento para cima já ocorreu com candle de força rompendo a LTB (linha de tendência de baixa) superior do triângulo e também a linha média do canal de baixa.

📉 Canal de Baixa (branco)

BTC estava operando dentro de um canal descendente, mas agora rompeu esse canal para cima, com fechamento acima da LTB superior — indicando quebra de estrutura e tentativa de reversão.

💚 Viés Atual: Altista

Rompimento do triângulo + rompimento do canal → confirma mudança de momentum.

O volume ainda é moderado, mas está em crescimento, o que reforça o movimento.

🎯 Alvo Projetado (verde com seta e etiqueta "PROFIT")

Alvo de lucro em 119.043,9 USDT, calculado possivelmente pela projeção da base do triângulo simétrico.

Esse nível é compatível com:

Resistência anterior.

Região de liquidez visível no histórico de candles anteriores.

🟧 Ponto de Entrada e Stop

Entrada ocorreu em torno de 117.895, com objetivo em 119.043.

Stop abaixo de E (~117.870) ou abaixo da linha inferior do triângulo seria razoável para proteção.

🧠 Considerações Estratégicas

Essa formação de triângulo + rompimento de canal de baixa tem alta confiabilidade, especialmente se o volume continuar aumentando.

Caso BTC retorne para testar a região rompida e mantenha suporte (pullback na LTB rompida), reforça ainda mais o viés de alta.

Gerenciamento de risco: evitar manter a posição se perder o fundo da onda E.

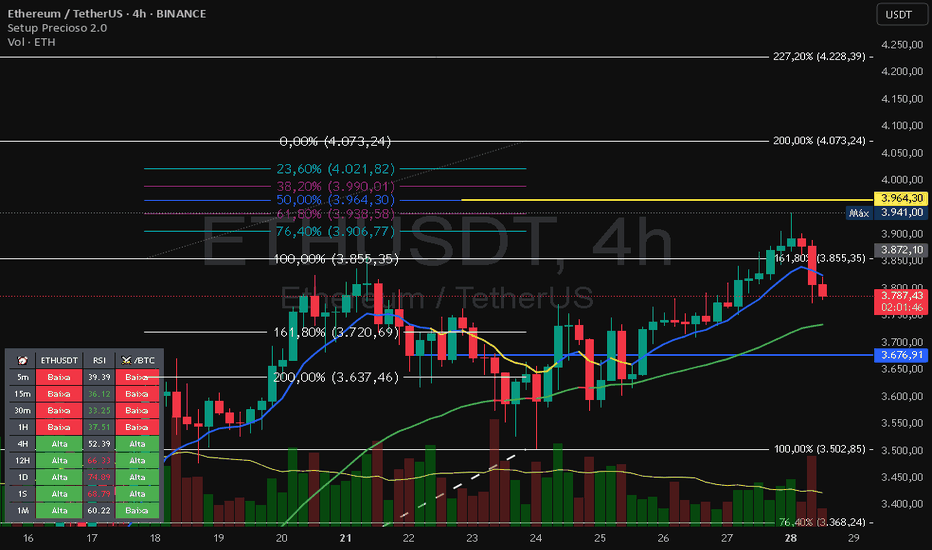

ETH pode ter encontrado um TOPONa última análise, traçamos uma retração dentro da projeção de Fibonacci , com o objetivo de identificar possíveis pontos de defesa entre os níveis de 161,80% e 200% .

📉 O ETH respeitou muito bem essa retração, quase tocando os 50% , o que reforça a leitura técnica.

Agora, ⚠️ se ETH voltar para a região dos 100% — ou pior, perder esse nível — começamos a desenhar um possível OCO (Ombro-Cabeça-Ombro) . Isso mudaria a estrutura, trazendo risco de reversão no curto prazo.

📌 Nesse cenário, os 161,80% voltam a ser resistência , e o nível de 3.941 dentro da retração pode se tornar uma região estratégica onde muitos vendedores devem posicionar seus stops .

📊 Foco total na estrutura e nas reações do preço nesses níveis!

BTCUSDT (Bybit) mostra um padrão de triângulo simétrico - 15minTendência anterior:

Antes da consolidação, houve um forte movimento de alta (impulso), sinalizado por um grande candle verde (por volta de 12:00).

Isso indica que, estatisticamente, o triângulo pode ter maior chance de rompimento para cima (continuação da tendência).

Níveis importantes:

Resistência: Região próxima a 119.600 – 119.800 (Weak High), marcada em vermelho.

Suporte: Região de 118.977 – 118.800 (zona azul de demanda).

Estrutura de preço:

Há marcações de CHoCH (Change of Character) e BOS (Break of Structure), indicando que o preço testou e quebrou pequenas estruturas, mas ainda não rompeu a resistência principal.

Viés (bias):

Levemente altista (bullish bias) enquanto o preço se mantiver acima da média móvel (linha cinza) e do suporte 118.977.

Rompendo o triângulo para cima, o próximo alvo está em torno de 119.800 – 120.200.

Caso perca o suporte 118.977, pode buscar a zona de 118.400 – 118.000.

Resumo do viés atual:

➡ Tendência de curto prazo: neutra com viés altista (aguardando rompimento do triângulo).

➡ Confirmação de alta: rompimento e fechamento acima de 119.600.

➡ Confirmação de baixa: rompimento abaixo de 118.977.