O que é Delta de Opções?Pontos Básicos

O Delta é uma grega de primeira ordem que mede a sensibilidade do preço de uma opção em relação ao movimento do ativo subjacente.

O Delta é a grega dominante e a principal responsável pelo preço de uma opção.

Gamma, vanna e charm são todas gregas de segunda ordem que se relacionam diretamente com o delta. Isso significa que fazer o hedge (proteção) do delta também protege, indiretamente, essas gregas de ordens superiores.

Todas as opções possuem uma classificação de delta, e isso determina quanto se ganha ou se perde conforme o preço do ativo subjacente se move.

O Delta não tem relação com o volume, mas está no cerne da mecânica de funcionamento das opções. Por exemplo, o delta pode ser usado para aproximar a porcentagem de chance de uma opção expirar sem valor ou não: uma opção de delta 20 tem cerca de 80% de chance de expirar sem valor.

Outro exemplo, uma opção de delta 20 teria aproximadamente a mesma relação risco/retorno que a posse de 20 ações.

Avançado: Casos de Uso Analíticos

Existem algumas formas fundamentais de utilizar o delta.

Exposição Equivalente: Ele mostra a participação percentual em um ativo subjacente. De forma instantânea, e desconsiderando fatores não lineares, uma call de delta +30 terá o mesmo lucro ou prejuízo (PnL) decorrente do movimento do ativo que a posse de 30 ações. Da mesma forma, uma put de delta -30 terá instantaneamente o mesmo PnL que estar vendido (short) em 30 ações daquele ativo. No entanto, o gamma e outras forças fazem com que a quantidade de deltas mude conforme ocorrem variações no ativo subjacente, no tempo e na volatilidade implícita (IV).

Probabilidade de Expiração: Outro uso para o delta é estimar a probabilidade de uma opção expirar dentro do dinheiro (ITM). Por exemplo, uma call de delta +30 terá cerca de 30% de chance de expirar ITM. Como outra aproximação, a probabilidade de toque (probability of touch) é aproximadamente o dobro disso, o que significa que haveria cerca de 60% de chance de o ativo subjacente tocar o strike em algum momento durante a vida do contrato.

Especialista: Entendendo o Delta

Em geral, os deltas são uma forma prática de desenvolver critérios para estratégias, como comprar no delta 50 e vender no delta 25 para uma trava vertical de débito. O delta também ajusta o intervalo para skew (inclinação) e curtose, que são distorções da distribuição normal (curva de Bell) de retornos que seriam ignoradas em uma estratégia que utiliza apenas distâncias fixas de strike entre os spreads, em vez de intervalos baseados em delta.

Aproximadamente, uma opção está próxima do delta 50 quando está no dinheiro (ATM), que é quando o preço do ativo subjacente é igual ao preço de exercício (strike). Dessa forma, os deltas podem informar sobre o moneyness (a relação do strike com o preço atual). Por exemplo, se dissermos que uma opção moveu do delta 30 para o delta 20, sabemos que ela se moveu de “fora do dinheiro” para “mais fora do dinheiro ainda” (further OTM). E isso sem sequer precisar saber se era uma call ou uma put.

No entanto, efeitos lognormais (o mercado de opções precificando um teto de preço ilimitado e um piso de preço finito para o ativo) frequentemente farão com que os deltas das puts próximas ao dinheiro sejam menores do que os deltas das calls.

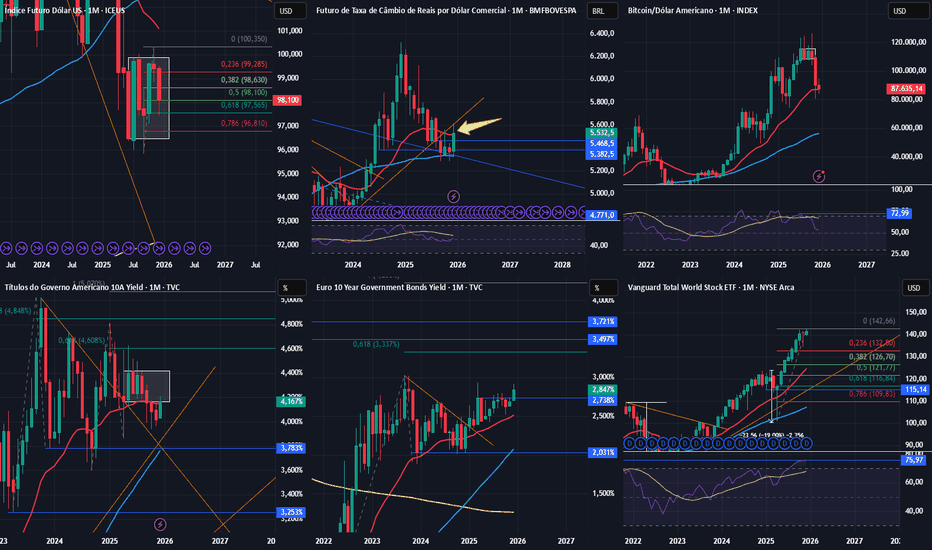

Mercado ETF

CDB colapso brasileiro Juros altíssimo, muitos investidores estão migrando da renda variável para a renda fixa, excesso de capital em uma única cesta, governo gastando,roubando na cara dura,a sociedade já se a costumou com o trem desgovernado.governo vai dar um jeito de se beneficiar dessa cesta farta.

"SANTANDER-SANB11- AGUARDA 4ºTRI 2025,hoje tem preço justo"Resumo executivo

Documento analisa os resultados do Santander Brasil até o 3T25, mostra recuperação de rentabilidade em 2024–2025 e projeta estabilidade para o 4T25, destacando impactos regulatórios e riscos macroeconômicos.

Resumo por trimestre (ambos: milhões de R$ + por Unit)

🟢 4T24

Lucro gerencial (R$ mi): 3.855

LPA por Unit (R$): não informado no resumo

ROAE: não informado no resumo

NPL: não informado no resumo

🔵 1T25

Lucro gerencial (R$ mi): 3.861

LPA por Unit (R$): 0,51

ROAE: não informado por trimestre (há indicador anualizado)

NPL: não informado por trimestre

🟣 2T25

Lucro gerencial (R$ mi): 3.659

LPA por Unit (R$): 0,49

ROAE: não informado por trimestre

NPL: não informado por trimestre

🔴 3T25

Lucro gerencial (R$ mi): 4.009

LPA por Unit (R$): 0,53

ROAE gerencial: 17,5%

NPL > 90 dias: 3,4%

NPL 15–90 dias: 3,9%

📊 Acumulados / LTM

Lucro 9M25 (R$ mi): 11.529

Lucro LTM (R$ mi): 15.384

ROAE anualizado (9M25): 17,1%

LPA Unit anualizado (LTM): ~4,29 R$

Índice de eficiência (9M25): 37,2%

Desempenho financeiro recente

Lucro líquido gerencial trimestral: 3T25 R$ 4.009 mi; 2T25 R$ 3.659 mi; 1T25 R$ 3.861 mi; 4T24 R$ 3.855 mi. Acumulado 9M25: lucro gerencial R$ 11.529 mi, alta de 15,1% vs 9M24. LTM (últimos 12 meses até 3T25): R$ 15.384 mi.

Rentabilidade e eficiência

ROAE gerencial: recuperação para níveis em torno de 17%–17,5% (3T25 = 17,5%; 9M25 anualizado = 17,1%). Índice de eficiência: 37,2% no acumulado do ano e 37,5% no 3T25, refletindo controle de custos e uso de tecnologia.

Qualidade de crédito e provisões

NPL: 3T25 — NPL acima de 90 dias 3,4%; NPL 15–90 dias 3,9% (melhora no curto prazo, leve pressão no longo prazo). PDD: 3T25 resultado de PDD R$ 6.524 mi; carteira de crédito ampliada R$ 688.801 mi; PDD acumulado 9M25 cresceu 11% vs 9M24, influenciado pela Resolução CMN nº 4.966/21 e juros elevados.

Capital, LPA e proventos

Base acionária: total de 7.498.531.000 ações; em circulação ~7.471.061.000; Units (SANB11) equivalem a ~3,75 bi de Units. LPA trimestral: 3T25 R$ 0,53; 2T25 R$ 0,49; 1T25 R$ 0,51; LPA Unit anualizado ~R$ 4,29 (LTM). Proventos: R$ 2,0 bi aprovados em julho de 2025; total de JCP/distribuições no 9M25 e 2025 acumulado citado no relatório.

Valuation e mercado

Com cotação de R$ 34,22 (09/01/2026), P/L calculado entre ~8,08x e 8,34x dependendo do método (LTM ou projeção 4T25), indicando que o mercado já precificou melhora, mas ainda há espaço caso múltiplos se expandam com queda de juros.

Impactos regulatórios e perspectivas

Resolução CMN nº 4.966/21 (vigente a partir de 01/01/2025) alterou provisões e contabilização de custos de originação, reduzindo comparabilidade com 2024 e elevando PDD em 2025. Riscos: Selic elevada (15%) pressiona margem de mercado e inadimplência; catalisadores para valorização incluem queda da Selic, manutenção da eficiência e expansão de margem financeira. Data-chave: divulgação do resultado do 4T25 prevista para 04/02/2026

"BPAC11-tem preço lucro esticado, mas o ROE e IEO justifica?"Relatório técnico para nos preparar para o resultado do 4º trimestre de 2025.

# 📊 Desempenho Financeiro do BTG Pactual (1T 2024 – 3T 2025)

## Evolução do Lucro Líquido

- **1T 2024**

- Lucro Líquido Contábil: R$ 2.774 mi

- Lucro Líquido Ajustado: R$ 2.889 mi

- **2T 2024**

- Contábil: R$ 2.823 mi

- Ajustado: R$ 2.949 mi

- **3T 2024**

- Contábil: R$ 3.068 mi

- Ajustado: R$ 3.207 mi

- **4T 2024**

- Contábil: R$ 3.124 mi

- Ajustado: R$ 3.276 mi

- **1T 2025**

- Contábil: R$ 3.210 mi

- Ajustado: R$ 3.367 mi

- **2T 2025**

- Contábil: R$ 4.009 mi

- Ajustado: R$ 4.182 mi

- **3T 2025**

- Contábil: R$ 4.337 mi

- Ajustado: R$ 4.539 mi

### Insights

- Crescimento contínuo culminando em recorde histórico no 3T 2025.

- Lucro ajustado exclui itens não recorrentes e amortização de ágio de aquisições.

- Escalabilidade comprovada com receitas crescendo mais rápido que custos.

---

## Rentabilidade (ROAE Ajustado)

- **1T 2024:** 22,8%

- **2T 2024:** 22,5%

- **3T 2024:** 23,5%

- **4T 2024:** 23,0%

- **1T 2025:** 23,2%

- **2T 2025:** 27,1%

- **3T 2025:** 28,1%

### Destaques

- Trajetória ascendente, com salto de 22,8% para 28,1% em menos de dois anos.

- Índice de Basileia: 15,5% no 3T 2025, mesmo após distribuição de R$ 2,3 bi em JCP.

---

## Eficiência Operacional (Índice de Eficiência Ajustado)

- **1T 2024:** 37,5%

- **2T 2024:** 37,3%

- **3T 2024:** 36,4%

- **4T 2024:** 38,5%

- **1T 2025:** 37,0%

- **2T 2025:** 35,6%

- **3T 2025:** 34,1% (menor da história)

### Destaques

- O banco gasta apenas R$ 0,34 para gerar R$ 1,00 de receita.

- Escalabilidade do modelo de negócios comprovada.

- Gestão disciplinada de custos mesmo com aquisições recentes.

---

## Qualidade de Crédito (NPL)

- **NPL > 90 dias:**

- Variou entre 0,8% e 1,6% em 2024; encerrou 3T 2025 em 1,3%.

- **NPL 15 a 90 dias:**

- Oscilou entre 2,0% e 3,3%; encerrou 3T 2025 em 2,2%.

### Destaques

- Mais de 95% da carteira em Estágio 1 (baixo risco).

- Carteira de crédito total atingiu R$ 246,9 bi no 3T 2025.

- Segmento PME alcançou R$ 29 bi no 3T 2025.

---

## 📈 Carteira de Crédito (Corporate & PME)

- **1T 2024:** R$ 181,6 bi

- **2T 2024:** R$ 194,8 bi

- **3T 2024:** R$ 210,4 bi

- **4T 2024:** R$ 221,6 bi

- **1T 2025:** R$ 230,6 bi

- **2T 2025:** R$ 237,9 bi

- **3T 2025:** R$ 246,9 bi

### Insights

- Crescimento de ~36% entre 1T 2024 e 3T 2025.

- Spreads saudáveis e inadimplência controlada.

- Expansão acompanhada de forte disciplina de risco.

---

## 📊 Lucro por Ação (LPA) e Preço/Lucro (P/L)

### Histórico de LPA

- **1T 2024:** R$ 0,76

- **2T 2024:** R$ 0,77

- **3T 2024:** R$ 0,84

- **4T 2024:** R$ 0,86

- **Ano 2024 (Total):** R$ 3,24

- **1T 2025:** R$ 0,88

- **2T 2025:** R$ 1,10

- **3T 2025:** R$ 1,19

- **Últimos 12 Meses (LTM):** R$ 4,03

### Indicadores P/L

- **Ano 2024:**

- Cotação: R$ 52,40

- P/L: 16,17x

- **LTM (4T24 – 3T25):**

- Cotação: R$ 54,18

- P/L: 13,44x

### Análise

- Apesar da cotação subir, o múltiplo P/L caiu, pois o lucro por ação cresceu mais rápido.

- A ação ficou “mais barata” em termos relativos ao lucro.

---

## 🔎 Por que o mercado paga 13x pelo BPAC11?

1. **ROE elevado:** 28,1% no 3T 2025, acima dos pares.

2. **Crescimento acelerado:** Lucro líquido ajustado cresceu 42% em relação ao ano anterior.

3. **Eficiência recorde:** Índice de eficiência em 34,1%.

4. **Diversificação:** Receitas robustas em Corporate Lending, Asset Management e Wealth Management.

5. **Aquisições estratégicas:** Julius Baer Brasil, Órama, Sertrading e JGP WM.

---

## 📌 Conceitos Importantes

- **Índice de Eficiência:** Despesas operacionais ÷ Receitas totais ajustadas. Quanto menor, melhor.

- **Impacto da Amortização de Ágio:** Eleva despesas contábeis, mas não reflete a lucratividade recorrente.

- **P/L Negativo:** Indica que a empresa está com prejuízo, ou seja, não gera lucro suficiente para justificar o preço da ação.

---

✨ Agora o 4º trimestre se coloca na mesa em 09 de fevereiro de 2026 o que nos deixa atentos aos motivos que levam o mercado a aceitar um preço lucro em 13,44x. Penso que o mercado vai cobrar caro caso não entregue bons números de eficiência e ROE.

QQQE — Teste de MáximaPreço em consolidação após recuperação do fundo.

Zona dos 105 a ser testada como resistência imediata.

Estrutura ainda não confirma continuação:

máximas próximas, sem expansão clara

rejeições frequentes no topo do range

Cenários:

Aceitação acima de 105 → abre espaço para continuação

Rejeição clara → manutenção de range / possível novo pullback

Sem entrada enquanto o preço não sair da zona.

Aguardar confirmação, não antecipar.

ROBO ETF testando rompimento de região importante.O ROBO é um ETF voltado para empresas ligadas aos setores de robótica, automação e inteligência artificial. O fundo busca oferecer exposição diversificada a companhias que desenvolvem tecnologias aplicadas à indústria, saúde, logística e outros segmentos que dependem cada vez mais de automação.

Pelo gráfico semanal, o ativo está rompendo uma região de resistência importante em torno de $72,30. Observando a movimentação desde cerca de nove anos atrás, a estrutura formada se assemelha a um triângulo ascendente, o que costuma indicar continuidade de alta quando confirmado. A confirmação ou não desse rompimento deverá acontecer com o candle da próxima semana, tornando esse período decisivo para a leitura do movimento. É fundamental acompanhar o volume, já que aumento de volume tende a dar mais credibilidade ao rompimento, enquanto ausência de volume pode indicar falso sinal.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Quem controla a Venezuela observa o Norte do Brasil05 de janeiro de 2026

— porque ali está uma das maiores reservas estratégicas do planeta

Eu parto do fato duro, mensurável, que incomoda qualquer análise superficial: o Brasil detém algo entre 20% e 25% das reservas conhecidas de terras raras do mundo, um volume que nos coloca consistentemente entre os dois maiores detentores globais, rivalizando em potencial com a própria China. Isso não é discurso nacionalista, é geologia. O detalhe que muda o jogo é que uma parte relevante desse potencial está concentrada justamente no Norte do país, com destaque para a Amazônia setentrional e para Roraima, uma região que, por coincidência nenhuma, faz fronteira direta com a Venezuela.

Quando falo em terras raras, não estou falando de minério comum. Estou falando de 17 elementos químicos críticos para a economia do século XXI: neodímio, disprósio, térbio, praseodímio, ítrio, cério, entre outros. Sem eles, não existe turbina eólica eficiente, não existe carro elétrificado em escala, não existe míssil de precisão, não existe radar moderno, não existe data center energético, não existe transição energética real. Terras raras não movem só máquinas, movem soberania tecnológica. Hoje, mais de 80% do processamento global desses elementos passa direta ou indiretamente pela China. Esse é o gargalo que o mundo tenta quebrar desesperadamente.

É aqui que o Norte do Brasil entra como peça central. Estudos geológicos recentes indicam que áreas específicas de Roraima apresentam concentrações excepcionalmente altas, muito acima da média mundial, com volumes que, se confirmados plenamente, colocam a região como uma das maiores fronteiras minerais ainda não exploradas do planeta. Em termos simples: o mundo não precisa apenas do nosso minério, precisa de uma alternativa sistêmica à dependência chinesa. E alternativas desse tamanho não aparecem todo ano.

Agora entra a variável política. A Venezuela não é o prêmio; ela é o facilitador estratégico. Quem exerce controle político, econômico ou operacional sobre a Venezuela não ganha acesso automático ao subsolo brasileiro, mas ganha algo quase tão valioso quanto isso: posição geográfica, inteligência regional e capacidade de pressão indireta. Controlar a Venezuela significa controlar um território que funciona como corredor, laboratório e antecâmara. Ali se testam rotas, narrativas, modelos de logística, discursos ambientais, sanções seletivas e até a temperatura diplomática da região. Isso reduz brutalmente o custo de leitura do Norte do Brasil como teatro estratégico.

Não se trata de atravessar fronteiras com caminhões ou soldados. Isso é papo de século passado. O jogo moderno acontece antes da perfuração: acontece no financiamento, na tecnologia de separação química, no domínio do processamento, nas regras ambientais internacionais, nos acordos de “cooperação” que parecem neutros, mas carregam cláusulas de controle. Quem controla o entorno influencia o ritmo, o formato e as condições da exploração. E em mercados estratégicos, controlar o como costuma ser mais poderoso do que controlar o onde.

A importância das nossas reservas para o mundo é simples de resumir: sem elas, a transição energética global fica refém de um único polo; com elas, o equilíbrio geopolítico muda. O Brasil tem capacidade de ser fiel da balança entre blocos, não apenas exportando minério, mas definindo padrões de processamento, cadeias industriais e acordos tecnológicos. É exatamente por isso que o interesse cresce, que o radar se intensifica e que a Venezuela, como fronteira politicamente condicionada, vira peça útil no tabuleiro.

O chão continua sendo nosso, ninguém discute isso seriamente. Mas o jogo não é sobre posse física, é sobre controle estratégico ao longo do tempo. Quem entende isso cedo protege melhor. Quem acorda tarde descobre que perdeu poder sem nunca ter perdido território.

Rafael Lagosta

KWEB🇨🇳 Uma perspetiva de crescimento favorável para as ações chinesas está a surgir à medida que nos aproximamos do novo ano. A combinação de um sentimento sazonal de apetite ao risco e o apoio político agressivo de Pequim cria um forte impulso para o sector.

Principais Catalisadores:

🔹 Injeção de Liquidez: A 24 de dezembro de 2025, o Banco Popular da China (PBOC) injetou 400 mil milhões de yuans (aproximadamente 57 mil milhões de dólares) no sistema financeiro para garantir uma ampla liquidez.

🔹 Expansão Fiscal:

🔎

SANB11 Testando rompimento do caixote, gráfico semanal.O Santander é um dos maiores bancos do Brasil, atuando em serviços financeiros como crédito, investimentos, cartões, seguros e atendimento a pessoas físicas e jurídicas. A instituição faz parte de um grupo global com forte presença internacional e relevância no sistema financeiro brasileiro.

Pelo gráfico semanal, SANB11 encontra se lateralizado desde janeiro de 2019. Durante todo esse período, o preço oscilou dentro de um range bem definido, compreendido entre R$21,70 e R$33,40. Houve uma tentativa de rompimento dessa faixa durante o período da pandemia, mas o movimento não se sustentou e o ativo retornou para dentro do caixote.

Mais recentemente, o preço voltou a testar a banda superior dessa consolidação. Caso consiga se manter acima da região dos R$35,00, especialmente com aumento de volume, o movimento passa a ficar interessante para acompanhar uma possível retomada de tendência. Até lá, o cenário segue exigindo cautela, já que se trata de um ativo que permanece lateralizado há vários anos.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Tudo Sobre: Índice de Força Relativa (IFR) ou (RSI). O Índice de Força Relativa (IFR), conhecido internacionalmente pela sigla RSI (Relative Strength Index), é um dos indicadores técnicos mais populares e amplamente utilizados na análise gráfica de ativos financeiros. Desenvolvido por J. Welles Wilder Jr. em 1978, o IFR foi projetado para medir a força e a velocidade dos movimentos de preço, com foco em potenciais reversões de tendência e pontos estratégicos de entrada e saída no mercado.

O que é o IFR (RSI)?

O IFR é um oscilador de momentum que flutua entre 0 e 100 com base na velocidade e magnitude das variações de preço de um ativo ao longo de um determinado período, comumente 14 períodos como padrão.

Esse indicador não mede preço, mas sim "momentum": a força sustentada de movimentos ascendentes ou descendentes dos preços. Ele é representado por uma linha que se move paralelamente ao gráfico de preço, proporcionando informações visuais sobre a dinâmica do mercado.

1.Como Interpretar o IFR

- Faixas de Sobrecompra e Sobrevenda:

Os níveis mais utilizados pelos traders são:

- Acima de 70: potencial condição de "sobrecompra", indicando que a força compradora pode estar esgotada e que o ativo pode iniciar uma correção ou reversão de baixa.

- Abaixo de 30: potencial condição de "sobrevenda", sugerindo que a pressão vendedora pode estar saturada e que há espaço para um movimento de alta.

Essas zonas são especialmente úteis em mercados laterais ou em períodos de consolidação, quando a identificação de extremos pode gerar oportunidades claras de trade.

2. Aplicações Práticas do IFR

O IFR pode ser utilizado de diversas maneiras dentro de uma estratégia de análise técnica, incluindo:

- Identificação de Reversões:

Quando o IFR cruza os níveis-chave (30 e 70), isso pode sinalizar que o ativo está se aproximando de potenciais pontos de reversão. Por exemplo, um IFR saindo de uma condição de sobrevenda (abaixo de 30) pode indicar uma possível entrada compradora, enquanto uma saída da zona de sobrecompra (acima de 70) pode sinalizar uma oportunidade de realização de lucros ou reversão baixista.

- Divergências:

A divergência entre movimentos de preço e o IFR é um dos sinais técnicos mais valiosos — e também um dos mais utilizados pelos traders experientes. Uma "divergência de alta" ocorre quando o preço forma fundos mais baixos enquanto o IFR forma fundos mais altos, sugerindo que a pressão de venda está diminuindo. Por outro lado, uma "divergência de baixa" é identificada quando o preço registra topos mais altos, mas o IFR marca topos mais baixos. Essa discrepância pode antecipar uma reversão de tendência.

- Confirmação de Tendências:

Embora o IFR seja um oscilador, ele também pode complementar ferramentas de tendência, como médias móveis ou suportes e resistências. Em mercados fortemente direcionais, o IFR pode permanecer em níveis extremos por períodos prolongados, indicando que a tendência continua intacta e que não se deve agir apenas com base na sobrecompra ou sobrevenda isoladamente. Atenção sempre a tendencia vigente dos ativos, não utilize o indicador para "advinhar" topos ou fundos.

3. Vantagens e Limitações

Vantagens

- Simplicidade de uso: gráfico claro e interpretação intuitiva.

- Versatilidade: aplicável em diversos mercados (ações, contratos futuros, moedas, criptomoedas).

- Confluência com outras ferramentas: pode ser combinado com médias móveis, suportes e resistências para reforçar sinais.

- Limitações

Falsos sinais em tendências fortes: em mercados com forte tendência de alta ou baixa, o indicador pode permanecer em níveis extremos por longos períodos.

Melhor performance em mercados laterais: o IFR tende a ser mais eficaz quando o ativo se move dentro de faixas estreitas, onde oscilações são mais previsíveis.

XLE📝 Há cerca de duas semanas, analisámos o mercado petrolífero, descrevendo a forma como os principais bancos o veem a médio prazo. Desde então, o preço caiu aproximadamente 4 dólares até ontem.

No entanto, gostaríamos de chamar a atenção para o ETF de ações de energia $XLE.

O gráfico semanal mostra que, até meados de 2022, a dinâmica dos preços do petróleo e das ações energéticas era praticamente idêntica, não só em direção, mas também em amplitude. Nos últimos anos, esta correlação quebrou-se significativamente.

Notavelmente, desde o início desta divergência, o XLE subiu ligeiramente, mesmo com a queda dos preços do petróleo.

O que indica? Os investidores em ações negoceiam frequentemente com base nas expectativas, o que sugere que não acreditavam — e ainda não acreditam — que os preços do petróleo se mantenham baixos ou caiam ainda mais.🔎

Pode a Prata Tornar-se o Metal Mais Crítico da Década?O iShares Silver Trust (SLV) encontra-se na convergência de três forças de mercado sem precedentes que estão a transformar fundamentalmente a prata de uma proteção monetária num imperativo industrial estratégico. A designação da prata como "Mineral Crítico" pelo USGS em novembro de 2025 marca uma mudança regulatória histórica, ativando mecanismos de apoio federal, incluindo quase mil milhões de dólares em financiamento do DOE e créditos fiscais de produção de 10%. Esta designação posiciona a prata ao lado de materiais essenciais para a segurança nacional, desencadeando uma potencial acumulação governamental que competiria diretamente com a procura industrial e dos investidores pelas mesmas barras físicas detidas pelo SLV.

A equação oferta-procura revela uma crise estrutural. Com 75-80% da produção global de prata a provir como subproduto de outras operações mineiras, a oferta permanece perigosamente inelástica e concentrada em regiões voláteis da América Latina. O México e o Peru representam 40% da produção global, enquanto a China está a assegurar agressivamente linhas de fornecimento direto no início de 2025. As exportações de prata do Peru aumentaram 97,5%, com 98% a fluir para a China. Este reposicionamento geopolítico deixa os cofres ocidentais cada vez mais esgotados, ameaçando o mecanismo de criação-resgate do SLV. Entretanto, persistem défices crónicos, prevendo-se que o equilíbrio do mercado piore de -184 milhões de onças em 2023 para -250 milhões de onças até 2026.

Três revoluções tecnológicas estão a criar uma procura industrial inelástica que poderia consumir cadeias de abastecimento inteiras. A tecnologia de bateria de estado sólido de compósito de prata-carbono da Samsung, planeada para produção em massa até 2027, requer aproximadamente 1 kg de prata por bateria de VE de 100 kWh. Se apenas 20% dos 16 milhões de VEs anuais adotarem esta tecnologia, consumiria 62% da oferta global de prata. Simultaneamente, os centros de dados de IA exigem a condutividade elétrica e térmica inigualável da prata, enquanto a mudança da indústria solar para células TOPCon e HJT utiliza 50% mais prata do que as tecnologias anteriores, com a procura fotovoltaica projetada para exceder 150 milhões de onças até 2026. Estes superciclos convergentes representam um bloqueio tecnológico onde os fabricantes não podem substituir a prata sem sacrificar o desempenho crítico, forçando uma reavaliação histórica de preços à medida que o mercado transita a prata de um ativo discricionário para uma necessidade estratégica.

LIT ETF empresas ligadas à cadeia do lítio, de olho no pullback.O ETF Global Lithium and Battery Tech é um fundo negociado em bolsa que busca acompanhar empresas ligadas à cadeia do lítio e de tecnologias de baterias ao redor do mundo. Ele reúne companhias envolvidas desde a extração do lítio até a fabricação de componentes usados em baterias, sendo uma forma de exposição diversificada a esse setor que vem ganhando relevância com a transição energética.

Pelo gráfico semanal, o ativo vinha em tendência de baixa, marcada por uma linha de tendência respeitada por pelo menos quatro toques. O quarto toque acabou sendo o rompimento dessa linha, indicando possível reversão de tendência. Após esse movimento, o preço parece ter encontrado resistência na região dos US$63,60. Em caso de correção, fico atento a um possível pullback no range entre US$46,85 e US$51,90 ( marcado pelo retângulo ), região que funciona como suporte e que também conflui com a média de 200 períodos do gráfico semanal. Caso o preço volte a essa faixa, qualquer sinal de retomada da alta merece atenção, sempre observando também o comportamento do volume para validar a movimentação.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Gás Natural vai dar uma 2ª chance. Não a perca! COMPRE ESTE ETF!O mundo está entrando numa fase de hiperconsumo energético, impulsionada por dois motores simultâneos:

1) Eletrificação (carros, indústria, etc)

2) IA + Datacenters

Os datacenters estão se tornando o maior consumidor marginal de eletricidade do planeta... previsões de utilities americanas projetam crescimento de 160–200% na demanda elétrica de datacenters até 2030.

Com o aumento exponencial da demanda por energia, o Gás Natural deixa de ser apenas “energia fóssil” e se torna energia de backup + energia de base + energia de transição.

Isso amplia sua vida útil como commodity crítica.

Para concluir o raciocínio:

O que acredito ser o cenário mais provável

→ Gás natural permanece barato até que o mercado perceba que IA + datacenters + eletrificação criam um “novo piso” de demanda.

---------------------------------------------------------------------------------------------------

Agora no que diz respeito ao gráfico, temos um fundo duplo ativado no curto prazo (D1); e também a POC já trabalhando como suporte abaixo do preço após toda essa consolidação, o que é extremamente positivo.

No meu ponto de vista, o mercado está fazendo uma reversão de curto a médio prazo e essa região dos U$13.50 DEVE SER COMPRADA!!!!!

Repito: se chegar nos U$13.50 eu vou comprar 2/3 da mão!!!!

BPAC11 TARGET IN? Meu processo de pensamento é seguir a tendencia.. simples direto, mecânico, escolhendo ativos que estejam com bons ou maus fundamentos...isso define se vamos comprar o vender.

O Poder das Tendências: Identificamos os ventos predominantes do mercado. Onde o capital está fluindo? Qual direção o cenário geral aponta? Seguir a tendência não é mera intuição, é inteligência de mercado, é estar alinhado com o fluxo de oportunidades.

As tensões na Ásia podem triplicar seus retornos de hedge?Como as crescentes tensões geopolíticas entre China e Japão criam um caso de investimento atraente para o ProShares UltraPro Short QQQ (SQQQ), um ETF inverso triplo alavancado que rastreia o Nasdaq-100 (NDX). A concentração extrema do Nasdaq-100 em setores de tecnologia (61% de peso) e dependência de cadeias de suprimentos globais impecáveis o tornam unicamente vulnerável à instabilidade na Ásia-Pacífico. A estrutura tripla inversa do SQQQ permite que investidores lucrem com quedas esperadas no NDX sem contas de margem tradicionais, enquanto seu mecanismo de composição diária é otimizado para capturar movimentos de alta volatilidade e quedas direcionais que crises geopolíticas geralmente desencadeiam.

A vulnerabilidade central vem de gargalos críticos nas cadeias de suprimentos no Leste Asiático. A China controla quase 90% do processamento global de elementos de terras raras essenciais para motores de VE, sensores e sistemas de defesa, e já usou esse domínio como arma contra o Japão em disputas territoriais. Enquanto isso, o Japão detém 50% do mercado global em materiais semicondutores críticos como fotoresistentes, tornando qualquer interrupção equivalente a parar a fabricação de chips para empresas do NDX. Com o Nasdaq-100 derivando cerca de 10% de receitas diretamente da China continental e quase 50% internacionalmente, tensões escaladas ameaçam perdas de receita simultâneas em múltiplos mercados principais, forçando regionalização custosa das cadeias de suprimentos que comprimem margens de lucro.

Além das cadeias físicas, a análise identifica operações cibernéticas patrocinadas pelo Estado como a ameaça aguda mais imediata. Agências dos EUA avaliam que atores cibernéticos chineses estão se posicionando previamente em redes de infraestrutura crítica para permitir ataques disruptivos em crises maiores, com o Japão relatando ataques cibernéticos militares chineses anteriores contra 200 empresas e institutos de pesquisa. Paradas de produção induzidas por ciberataques poderiam gerar bilhões em receitas perdidas enquanto degradam a produção de inovação que sustenta as valorações do NDX. Incerteza geopolítica correlaciona diretamente com gastos reduzidos em P&D corporativo e declínios demonstráveis na qualidade de patentes e taxas de citação.

A convergência desses riscos — armamentização de cadeias de suprimentos, custos forçados de regionalização, taxas de desconto elevadas por prêmios de risco geopolítico e ameaças de guerra cibernética — cria um ambiente ideal para a exposição tripla inversa do SQQQ. Conselhos corporativos que falham em incorporar monitoramento robusto de risco geopolítico nas valorações do NDX representam uma falha fundamental de governança, pois a mudança estrutural da eficiência global para cadeias focadas em resiliência exige gastos de capital significativos que minam as altas valorações de crescimento que sustentam os preços atuais do NDX.

E lá vamos nós perder dinheiro vendendo o S&P500 de novo!Apesar da brincadeira no título, eu vejo assimetria para vender S&P500 neste momento, no mínimo até a região delimitada em azul

O modus operandi está literalmente escrito do lado das caixas coloridas.

Manter-se vendido até a região azul.... se chegar na região verde, stopar.

"BTG PACTUAL , solidez, diversificação e excelência"I. Desempenho Financeiro Consolidado 💰

💵 Lucro Líquido Ajustado: R$ 4,5 bilhões (+42% a.a.) ◦ LTM 3T25: R$ 12,1 bilhões

📊 Receita Total: R$ 8,8 bilhões (+37% a.a. / +6% vs 2T25) ◦ LTM 3T25: R$ 30,7 bilhões

🏆 ROAE Ajustado: 28,1% (melhor que o trimestre anterior)

⚡ Eficiência Operacional: Índice ajustado em 34,1% (recorde histórico de eficiência)

II. Balanço Patrimonial e Capital 🏦

📈 Ativos Totais: R$ 685 bilhões (+4,4% vs 2T25)

💎 Patrimônio Líquido: R$ 65,6 bilhões (+16,6% a.a.)

🛡️ Índice de Basileia: 15,5%

📉 VaR Médio: 0,30% do PL médio

💸 Funding Desgarantido: R$ 308 bilhões (+20% a.a.)

💧 Liquidez (LCR): 168,5%

III. Métricas de Clientes e Ativos 👥📂

💰 Net New Money (NNM): R$ 83 bilhões no 3T25 / R$ 296 bilhões LTM

🏢 Portfólio de Crédito: R$ 247 bilhões (+17,4% a.a.) ◦ PME: R$ 29 bilhões

📈 AuM/AuA: R$ 1,2 trilhão (+19% a.a.)

🔒 AuC: R$ 2,3 trilhões (+25% a.a.)

IV. Destaques por Área de Negócio 🚀

🏦 Corporate Lending & Business Banking: ◦ Receita recorde: R$ 2,15 bilhões (+2,2% vs 2T25) ◦ Lançamento do BTG Pay 💳

💼 Investment Banking: ◦ Receita: R$ 643 milhões ◦ #1 em ECM no Brasil 🥇

📊 Asset Management: ◦ Receita recorde: R$ 747,5 milhões (+23,3% a.a.) ◦ Captações líquidas: R$ 33,5 bilhões

👑 Wealth Management & Personal Banking: ◦ Receita recorde: R$ 1,36 bilhões

🤝 Participations: ◦ Receita: R$ 324,8 milhões ◦ Inclui Banco Pan, Too Seguros e Pan Corretora

V. Outros Destaques 🌍✨

🌱 Sustentabilidade (ESG): ◦ R$ 4,9 bilhões em agricultura regenerativa ◦ Parceria IFC: até US$ 1 bi até 2028 ◦ Acordo AIIB: US$ 160 milhões para infraestrutura climática

🏦 Aquisição: HSBC Bank (Uruguay) S.A. por US$ 175 milhões

🎯 Frase que melhor descreve o BTG Pactual

"ROAE de 28,1%, superando o desempenho do trimestre anterior e reafirmando a solidez, diversificação e excelência da nossa franquia."

Essa frase traduz o espírito do BTG Pactual: sólido, diversificado e sempre em busca de excelência 🚀🔥.

BOVA11 Em banda superior canal de alta + decisão taxa de juros.O BOVA11 é um ETF que busca replicar o desempenho do IBOV, representante das ações mais negociadas e relevantes do mercado brasileiro. Ele permite que o investidor tenha exposição ao mercado acionário brasileiro de forma ampla, por meio de uma única posição.

No gráfico diário, o BOVA11 se encontra em um canal de alta iniciado em janeiro deste ano. No momento, o preço está próximo à banda superior desse canal, o que indica que pode haver importante decisão de continuidade ou correção. Amanhã, data da decisão da taxa de juros no Brasil, adiciona-se outro fator de confluência que pode influenciar este movimento. Vale observar que a bolsa tem registrado uma sequência de altas sem indicação clara de correção, segundo a análise técnica.

As médias móveis também estão alinhadas de forma favorável à alta, com a média de 200 períodos do gráfico diário posicionada acima da média de 200 períodos do gráfico semanal, o que sugere maior força para o movimento ascendente. Nesses momentos, é útil acompanhar os osciladores e rastreadores de tendência, mesmo que não seja uma das minhas especializações, pois eles podem ajudar a identificar pontos de reversão ou fraqueza da tendência.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.