Ouro Mantém-se Acima dos 3.640 Dólares após Recuperação do Dólar

O preço do ouro subiu ligeiramente nas primeiras negociações desta sexta-feira, mantendo-se acima dos 3.640 dólares, nível que se consolidou como suporte. Após ter atingido um novo recorde acima dos 3.700 dólares no início da semana, o metal precioso ficou sob pressão devido à recuperação do dólar norte-americano, na sequência do corte de taxas decidido pela Reserva Federal e da atualização da sua orientação dovish. Embora tais medidas normalmente pesem sobre o dólar, os mercados reagiram às declarações de Jerome Powell, em que o presidente da Fed adotou um tom favorável ao fortalecimento da moeda norte-americana, lembrando cautelosamente os investidores de que a inflação continua elevada e que as decisões de política monetária permanecerão dependentes dos dados económicos. Com os preços do ouro a enfrentarem ventos contrários devido à recuperação do dólar, é expectável alguma resistência no curto prazo. No entanto, a perspetiva de fundo mantém-se positiva, sustentada pela procura do metal precioso como ativo refúgio, impulsionada pela incerteza geopolítica e económica, bem como pela forte probabilidade de novos cortes das taxas da Fed no último trimestre de 2025.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Inflacao

Dólar Recupera de Mínimos de Dois Anos após Discurso da Fed

O dólar norte-americano recuperou da queda para mínimos de mais de dois anos registada na sessão anterior. O índice do dólar, que mede o desempenho da moeda face a uma cesta das principais divisas, caiu abaixo dos 96 pontos pela primeira vez desde fevereiro de 2022, após a Reserva Federal ter anunciado um corte de 25 pontos base nas taxas de juro e sinalizado a possibilidade de mais cortes até ao final do ano. No entanto, a recuperação a partir desses mínimos foi rápida, com o dólar a ganhar terreno assim que Jerome Powell começou a falar. O presidente da Fed adotou um tom moderado, lembrando aos investidores de que não existe um caminho pré-determinado para cortes de juros e que quaisquer reduções adicionais terão de ser justificadas pelos dados económicos — sobretudo tendo em conta que a inflação nos EUA se mantém teimosamente acima da meta de 2%. Neste contexto, o dólar recuperou ligeiramente, embora, a médio e longo prazo, a trajetória de menor resistência continue inclinada para a baixa, à medida que a economia norte-americana abranda e a pressão política para cortes adicionais nas taxas deverá persistir.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Aproxima-se dos $3700 com Desvalorização do Dólar

O preço do ouro atingiu um novo máximo histórico nas primeiras negociações de terça-feira, aproximando-se dos 3.700 dólares. O metal precioso está a ser apoiado pela forte queda do dólar — com o índice que mede o seu desempenho face às principais moedas a recuar para o mínimo de dois meses — e pela descida dos rendimentos das obrigações do Tesouro. A fraqueza do dólar e a queda dos yields, que favorecem a valorização do ouro devido à correlação inversa com este ativo sem rendimento, refletem a mudança das expectativas dos investidores para uma postura mais dovish por parte da Reserva Federal. Os mercados esperam amplamente que a Fed anuncie na quarta-feira um corte de 25 pontos base, embora permaneçam incertezas quanto às orientações futuras e às projeções económicas, numa altura em que os responsáveis pela política monetária procuram equilibrar uma inflação persistentemente elevada com sinais de abrandamento do mercado de trabalho. Neste contexto, os últimos movimentos de mercado sugerem que a maioria dos investidores antecipa uma orientação mais dovish da Fed, visão reforçada pela confirmação, na segunda-feira, por parte do Senado, da nomeação de Stephen Miran — escolhido por Trump — para o conselho da Reserva Federal. Esta dinâmica poderá aumentar a pressão sobre o dólar e os yields das obrigações do Tesouro, criando espaço adicional para ganhos no preço do ouro.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Consolida Perto dos Máximos Históricos

O preço do ouro mantém-se estável nas primeiras negociações desta segunda-feira, próximo do máximo histórico alcançado na semana passada e a consolidar o suporte em torno do nível dos 3.640 dólares. A perspetiva para o metal precioso permanece positiva, com os mercados a esperarem que a Reserva Federal reaja aos sinais recentes de abrandamento do mercado de trabalho norte-americano, anunciando um corte de 25 pontos base — e eventualmente deixando em aberto a possibilidade de novos cortes — na reunião de quarta-feira. Tais medidas pressionariam o dólar em baixa e apoiariam o ouro, dada a correlação inversa entre os dois ativos. A inflação continua também longe de estar controlada — como demonstrou a subida dos preços no consumidor registada na semana passada — e o ouro mantém-se como um ativo de refúgio contra a subida dos preços. A este contexto juntam-se as tensões geopolíticas em curso, a incerteza relacionada com tarifas e os receios de que a interferência política possa comprometer a independência da Reserva Federal. Em conjunto, estes fatores reforçam o apelo do ouro como ativo de refúgio, criando margem para novas valorizações e, potencialmente, uma quinta semana consecutiva de ganhos.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Apostas em Cortes da Fed Sustentam Rally do Ouro

O ouro negociou acima dos 3.650 dólares com a abertura da sessão europeia desta sexta-feira, mantendo-se próximo do máximo histórico alcançado na passada terça-feira e a caminho da quarta semana consecutiva de ganhos. Os números da inflação dos EUA, divulgados na sessão anterior, registaram uma ligeira subida face ao mês anterior, mas não foram suficientes para travar a fraqueza do dólar desencadeada pelos dececionantes dados do mercado laboral. A deterioração do emprego aumentou as apostas em cortes agressivos das taxas da Fed, provocando perdas no dólar e uma descida nos rendimentos das obrigações do Tesouro — uma dinâmica que beneficia o metal precioso. Neste contexto, a instabilidade política em França e no Japão, as guerras em curso no Médio Oriente e na Ucrânia, a incerteza económica relacionada com tarifas e os receios de que a interferência política possa comprometer a independência da Reserva Federal acrescentam apoio adicional ao preço do ouro, reforçando o seu apelo como ativo de refúgio e criando espaço para novos ganhos.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Abertura - Dolar Futuro - B3 - Boletinho focusSemana Decisiva com Dados Econômicos Cruciais

Entramos na semana mais importante do mês, marcada pela divulgação de indicadores de atividade econômica, índices de preços e dados do mercado de trabalho. O destaque inicial é o movimento de fraqueza do dólar, pelo menos na abertura, refletido no 6L (contrato de real futuro). O dólar já opera próximo de 6.172,83, apontando um recuo de -0,66% em relação ao fechamento de sexta-feira, quando encerrou a 6.215,00.

É fundamental acompanhar o cenário local, com atenção especial aos juros futuros (DI's), para avaliar se o movimento de enfraquecimento da moeda norte-americana frente ao real será mantido. A abertura está precificada com uma queda de -43 pontos no contrato futuro, o que reforça a expectativa de uma semana de forte volatilidade.

Resumo do Boletim Focus - Brasil

O mercado ajustou suas expectativas econômicas no Boletim Focus desta semana, com impactos relevantes para o cenário doméstico. A projeção de inflação (IPCA) foi elevada para 4,99% em 2025, refletindo uma tendência de persistência inflacionária. A taxa Selic também segue em alta nas estimativas, alcançando 15%, marcando um aumento consecutivo nas previsões nas últimas quatro semanas.

O IGP-M, conhecido como a "inflação do aluguel", foi mantido estável em 4,87%, enquanto a projeção do PIB permanece em 2% de crescimento, indicando desafios adicionais na luta para controlar a inflação no Brasil. Esse crescimento econômico pode pressionar ainda mais a taxa de juros, ampliando o esforço de contenção inflacionária no médio prazo.

"Itaú-#ITUB4 o ajuste veio hoje""Itaú-#ITUB4 o ajuste veio hoje" o mercado está todo no vermelho. E o ajuste do preço do ativo veio hoje, incentivado pela alta da Selic , uma expectativa pior do fiscal brasileiro e a quebra de expectativas.

Estamos com o mercado mensurando várias altas de juros, e uma coisa eu aprendi, os bancos ganham bem com os juros , mas até os níveis em que não impacta a saúde financeira dos seus clientes/devedores.

Hoje vimos os juros futuros colocando a Selic em 12,00 e querendo ainda mais.

O setor financeiro bancário ainda tem a questão da CSLL , então para os investidores do setor financeiro bancário pode surgir oportunidade patrocinada por mais correções como as de hoje.

O ouro sinaliza preocupaçãoTalvez você já saiba mas não custa lembrar, o Ouro é um ativo de segurança, e ele não é uma segurança barata, afinal ele é menos eficiente que os títulos pois ele tem custo de custódia, com perdão da redundância. Esse custo faz que o ouro seja um ativo de segurança menos atrativo em um momento de combate a inflação, embora seja um ativo deflacionário, os títulos são mais seguros e estão pagando mais rendimentos no médio prazo.

Todavia, o ouro sinaliza uma preocupação importante para os mercados, visto que o cenário se agrava na política dos EUA e na Geopolítica da paz global.

Agravamento nos Estados Unidos

Para mim os Estados Unidos passa por uma crise no seu parlamento, onde recentemente o ex-Secretário do Congresso, Kevin McKarthy foi destituído de seu cargo por ter costurado um acordo para o aumento no teto de gastos.

Agora, o último Secretário, Jim Jordan acaba de deixar a cadeira após perder pela terceira vez voto por apoio do congresso.

Tudo isso trás insegurança para a renovação do teto de gastos agora em Novembro. O tamanho da dívida nos EUA é uma preocupação, e o fiscal pressiona os títulos americanos pedindo premio de risco.

Agravamento no Oriente Médio

A medida que o conflito se expande na região de Israel e Gaza, mais preocupações de um ambiente hostil e pressões inflacionárias causadas no mercado de energia.

A paz na Palestina é uma pauta importante para as alianças e a política de boa vizinhança que se vinha costurando naquela região, e o escalonamento dessa disputa deteriora as relações Israel, Egito, Irã e Arábia Saudita, e isso causa pressão no petróleo, que no fim do dia, trás pressão inflacionária.

A busca por segurança em títulos Americanos é real, mas a medida que há uma preocupação fiscal naquele país, os grandes fundos acabam preferindo pagar o custo de custeio do ouro para proteger seu dinheiro.

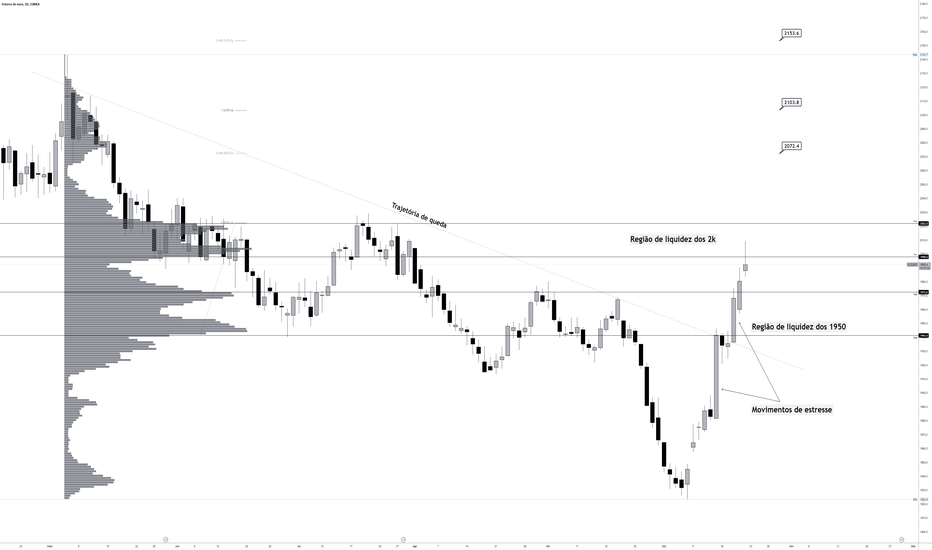

Gráfico

O Ouro estava em trajetória de queda no ano de 2023, e esta foi interrompida com o estouro do conflito no Oriente Médio. Dia 09/10 o preço já abriu com 1% de alta e assim se manteve subindo mais de 7% nos dias seguintes buscando novamente a região psicológica dos 2000 dólares.

Caso haja uma tempestade perfeita, isto é, um agravamento na crise fiscal dos EUA e um agravamento na guerra de Israel podemos ver o ouro buscando regiões de importância no passado, acima de US $2020. Projeto pontos baseado em memória que são US $2070, 2100 e 2150.

Que tal essa inflação dos últimos 5 anos!? 🤡Que tal essa inflação dos últimos 5 anos!? 🤡

Não precisa ser gênio para saber que a inflação está galopante no Brasil. Mas que tal analisarmos juntos no gráfico os principais indicadores que o Banco Central emite sobre a evolução da Base Monetária? Trata-se do M0, M1, M2 e M3.

Esses indicadores mostram o quanto o governo está aumentando ou diminuindo a oferta de dinheiro em circulação.

Em linhas gerais, o M0 e o M1 são os tipos de dinheiro mais "próximos da população" (dinheiro em espécie e contas correntes). Já o M2 e M3, são o M1 e M2 somados aos Ativos do Mercado Financeiros e Títulos da Dívida Pública.

Quando o M2 e M3, principalmente, estão altos, indica um aumento da base monetária (INFLAÇÃO) devido ao maior endividamento do estado (viagens luxuosas, propinas, acordões, mensalões e petrolões... Enfim, deve ter sido tudo pelo "bem" do povo.).

Notem o que em julho de 2020 houve uma estabilização no M0 e M1, após uma aceleração deles devido aos auxílios emergenciais e bolsas ao povo, consequencia do Covid. Entretanto os M2 e M3 continuaram a subir sem parar e superaram os M0 e M1 dos últimos 5 anos.

Nota importante aqui é que, o aumento do M2 e M3 não costumam refletir imediatamente no aumento de preços dos bens e serviços de consumo da maioria da população. Leva mais tempo vermos o "estrago". Mas não se engane! Ele sempre vem, geralmente com aumento do desemprego no setor privado e daí é só questão de tempo para o castelo de cartas ceder sobre o próprio peso.

ECONOMICS:BRM0 ECONOMICS:BRM1 ECONOMICS:BRM2 ECONOMICS:BRM3

Dolar deve realizar com CopomDolão está no seu momento de felicidade, cenário perfeito com tudo fluindo conforme o esperado.

Nos últimos meses tivemos a nossa moeda apreciando aproximadamente 10% versus o dólar, é uma das melhores moedas do ano.

Isso tudo se justifica por vários motivos, como:

ótimo diferencial de juro real do Brasil. Os fundos gringos aproveitam no nosso juro real alto (juro - inflação — a grosso modo) recebendo o prêmio de risco comprados na moeda Brasileira aplicados em títulos e juros. Essa operação é chamada de carry trade, e na regra da oferta e demanda, quando mais dólar no país, mais apreciada é a nossa moeda;

pausa na subida de juros dos EUA favorece o Brasil pois mantém o diferencial de juros Brasileiro competitivo frente aos EUA;

avanços importantes na política brasileira como a regra fiscal. Muito se falou dela, sobre ela ser ineficaz e sobre daqui dois anos voltarmos a discutir uma nova regra, mas o que o gringo olha agora é o copo meio cheio, temos uma regra e isso limita o gasto publico desenfreado em um governo que gasta;

alinhamento político entre os poderes e os ministros. O mercado está muito satisfeito com o atual ministro da fazendo Fernando Haddad que, muito bem assessorado, vem tomando boas decisão e criando receitas para fazer a regra fiscal funcionar. Isso sem contar no alinhamento entre Executivo e Legislativos, que em sinergia, se ajudam;

melhora nos preços que estavam inflacionados. Tivemos preços altamente pressionados na alimentação e na energia, que hoje são problemas pacificados, o que favorece o Bacen a reduzir a SELIC;

sinalizações de melhora percebida por parte dos diretores do Banco Central.

Podem ter mais bons motivos para elencar aqui, mas esses são os principais ao meu ver.

Amanhã teremos o COPOM que o mercada por uma sinalização do Copom sobre os futuros cortes nos juros, ou ao menos um guidance dovish. Está no preço, o mercado já precificou isso e ao confirmar o mercado deve realizar.

Eu acredito que temos espaço técnico para buscarmos a região de 900 no processo. Mas o mercado não tem motivo para se manter no patamar muito acima disso.

Ninguém está esperando isso, mas se o Copom vier novamente com o tom Hawkish, isso tudo muda um pouco e podemos ver o dólar a 5000 em breve. Todavia por esse caminho a batata do RCN esquenta e ele será muito pressionado pelo governo e legislativo.

Leiam o comunicado amanhã.

Paciência e bons negócios!

Posso estar completamente enganadoeu posso estar corredo para o lado errado.

O que quero dizer é que eu não estou vendo o que os demais investidores estão vendo na economia americana. A estratégia "buy the dip" — comprar o fundo — imperou desde Junho do ano passado, todavia, é uma estratégia injustificada para o cenário que temos.

As ações seguem caras e com lucros decrescentes principalmente a partir de outubro de 2022, analistas estimam que os rendimentos da empresas ainda vão cair em média 5% em 2023. Isso não é mistério, basta abrir e ler os balanços das principais empresas e observar o provisionamento pessimista dessas companhias, não é a toa que vemos tantos layoffs para enxugar a operação.

Olhando para a política monetária, vemos o mercado com um leve platô se formando nas leituras de inflação nos EUA, mas sobretudo, vemos os membros do FOMC alertando que o mercado de trabalho segue muito forte, o que dificulta acabar com a inflação por completo, por na cadeia economica emprego gera renda, renda gera consumo e consumo gera inflação.

As leituras de inflação dessa semana ainda se mostram que a inflação está recuando fraca, mas recuando, será que apenas isso justifica comprar risco?

O Membro do board no FOMC, Williams de NY, falou ontem que para vermos um inicio no relaxamento monetário o desemprego precisa recuar para 4,5%. Isso significa quase 1milhão de americanos desempregados. Enquanto eu não ver um arrefecimento no mercado de trabalho americano, saliento, os investidores estão alucinando que está tudo bem, não está, e as perspectivas futuras seguem sendo ruins.

Tudo certo, nada resolvidoPara a felicidade dos europeus vemos que o preço do gás natural retomou os níveis estáveis e "baratos" do período pré-guerra, isso muito influenciado pela baixa demanda de gás natural ocasionada pelos contratos bilaterais off-rússia e também com o clima ameno neste inverno.

Em meados de novembro de 2021 as tropas Russas já marchavam nas fronteiras Ucranianas, e na iminência de uma invasão os preços já estressavam a muito tempo, principalmente por falácias e troca de farpas dos países. No dia 20 de Fevereiro temos a entrada na Ucrânia e 1 mês depois, mercado sofreu um forte choque de oferta do gás natural, tanto por sansões quanto pela dificuldade logistica de negociar com um país em conflito. Dadas o redesenho da cadeia de suprimentos, a commodity começa a acelerar de preço, chegando a valorizar 180% do seu preço base na NYMEX.

O mercado ficou extremamente volátil entre abril e setembro de 22, quando novos players começaram a ofertar gás natural em acordos bilaterais na tentativa de excluir a Rússia da cadeia de suprimentos energética para a Europa, mas mesmo assim, qualquer suprimento não seria suficiente. Posteriormente, uma sabotagem nos gasodutos que passavam pelo Báltico, apenas uma pimentinha na crise.

Do meio para o fim de 2022, a Europa teve a oportunidade de fazer grandes estoques de energia para se preparar para o inverno, embora insuficientes para suprir todo o inverno, a Europa teve muita sorte por conta das condições climáticas atuais, com um dos invernos mais amenos dos últimos anos, preservando o estoque de gás e preservando o bolso dos Europeus.

Agora o gás opera em níveis pré-guerra, meados de 3,3. Vale ressaltar que o inverno só acaba em março, e há pano para manga ainda. Sobretudo, os índices de preço ao consumidor já vem baixando na Europa, trazendo otimismo para as bolsas e aliviando a pressão inflacionária no BCE.

Embora a próxima reunião de política monetária do BCE esteja certa que o aumento de juros será em 0,5pp, membros do comitê já ventilam uma desaceleração na alta de juros, cogitando aumentos de 0,25pp para as próximas reunião, após Fevereiro. Agora, ficar de olho na desaceleração do IPC da zona do euro pode ser fundamental para entender se a crise inflacionária pode estar chegando ao fim naquele bloco.

Expectativa para a PetrobrasPetrobras vem tendo um ano no mínimo excelente. Negociando em patamares históricos em um ano de crise que também é histórica. Que momento!

Mas de fato começo a achar que estamos próximos do fim do rally, e particularmente por conta da dinâmica de preços de commodities de energia, e a forma como a crise inflacionária está indo — não vou nem mencionar política.

Estamos chegando perto do pico de inflação nos EUA, e potencialmente poderemos ver boas leituras até dezembro, pelo menos de estabilização. Já vemos que outubro será um mês de leitura neutra, ou pelo menos de cessão da queda do IPCA no Brasil, após uma expressiva queda na inflação. A Europa já tem recessão garantida, após esse inverno. O pior ainda não passou, mas os preços de energia estabilizaram substancialmente comparado com 6 meses atrás.

Falando do petróleo, mesmo OPEP+ diminuindo ainda mais a produção, o óleo não se mostrou muito motivado a manter-se acima de 90 dólares o barril e vem retornando novamente para a região de US$80/barril com altas chances de estabilizar em 70. Já vemos um declínio considerável nos preços do gás (NG1!) enquanto as commodities metálicas já vem há meses anunciando o fim do ciclo.

Juntando os últimos dois parágrafos, estabilização da inflação + arrefecimento das commodities, temos ela, a dita recessão.

Recessão é o evento de parada na produção por conta do consumo, será que veremos isso no primeiro capitulo de 2023? Ou será no segundo capitulo? Para mim é certo, só não consigo dizer quando.

Falei tudo isso para justificar — sem falar de pol. — que a PETR4 está no seu topo histórico, e pode estar no último respiro (acima R$35) antes de iniciar a queda/realização. O preço opera em uma região sensível entre 34 e 35 reais, atuando como defesa vendedora, ou o melhor lugar para fazer a oposição de venda.

O VP ao lado infere que a região de liquidez se estende até 29 reais, mas eu espero realizar a operação na primeira saliência do VP em meados de 31,50.

Após a região de defesa em 29, e após os stops abaixo disso, temos a última capitulação em 27,50~, segundo o VP. Vamos ver como o preço se comporta nessa região, sempre atendo ao cenário externo.

Inflação, Selic, Desemprego e DeflaçãoO cenário Brasileiro está mais parecido com o dos EUA do que nunca, pois seguimos tentando desacelerar a economia para frear a inflação, e ainda assim vemos uma taxa de desemprego boa. Veja a linha amarela, onde após o break do corona vírus, o índice de desemprego alcançou 14% e agora recua abaixo dos níveis pré-pandemia, criando sinal de aceleração econômica. As vezes até parece que o que o PG fala é real.

Corroborando com isso, a inflação nos Imóveis segue em trajetória de queda, talvez causada pela baixa demanda? Estamos no nível pré-pandemia e com tendência de desaceleração maior, com inflação de imóveis próximo de 0, o que isso quer dizer?

Olhando para o copo meio cheio, é ótimo a inflação de imóveis estar recuando, mais dinheiro no bolso do cidadão e melhores negócios para o setor.

Olhando para o copo meio vazio, mais dinheiro na economia, mais consumo, mais inflação. Ainda não sei ler o impacto do IGP-M negativo no mercado imobiliário, mas suponho que uma falta de demanda pode ser o resultado da deflação.

Mas, nem tudo é um mar de rosas, hoje tivemos os dados de IPCA e ao abrir o dado podemos ver mais uma vez que os ativos ainda continuam pressionados, mas que a discrepância dos preços de transportes continuam causando a impressão de deflação. Na imagem abaixo podemos ver quando forte é o peso em pontos que o transporte faz no índice (-72p.p.). Isso não quer dizer que o BC não está no caminho certo, ou que não está vencendo a batalha, mas ainda não vemos desaceleração substancial de alimentos, bens de consumo, saúde e educação, por isso as médias dos núcleos acelera a 0,66% no IPCA de agosto.

Fala finalizar, a SELIC ainda pode ser alterada em setembro, após fala do RCN no evento do Valor, dizendo que há espaço para aumento residual de 0,25% na taxa. O brasil ainda tem uma das inflações mais altas do mundo, empatado com México e Irlanda (8,7% CPI YoY). RCN ainda ressalta que além da eleição, o futuro do Fiscal do país é incerto independentemente de quem assumir a cadeira da presidência.

Ainda assim nossa bolsa sustenta altas, porque?

Apesar da inflação alta, o diferencial de juros segue atrativo no Brasil. Além dos juros, o mundo vê inflação causada por commodities, e nossa bolsa deita e rola quando as commodities performam bem, afinal, somos um exímio produtor. As perguntas que ficam são:

Até quando as commodities vão pressionar?

A recessão é o resultado de uma aceleração da indústria e do consumo de commodities, então o quão longe a recessão está?

O quanto o Brasil sofrerá com a política de juros Americana e Europeia?

Seria esse o início da recessão?

Sumário

- Inflação: QUANDL:BCB/13522

- Taxa de Desemprego: QUANDL:BCB/24369

- IGP-M: QUANDL:BCB/189

- Taxa Selic: QUANDL:BCB/432

Uma abraço e bom final de semana!

FED funds e alta dos juros global - fatos!Fato:

- teremos altas de juros nos EUA

- ECB, BOE já sinalizam seguir o mestre

- BOJ é mais atrasadinho e ainda não tem motivos para se manifestar, mas logo também seguirá o chefinho

- Emergentes: (vamos analisar)

\ - Vão em geral sofrer via desvalorização de moeda

\ - uns já começaram antes que outros e as correções nesses mercados foram grandes

\ - no momento commodity exportadores podem não sofrer tanto

\ - no médio prazo a história já disse, e certamente, a subida do prêmio dos soberanos de desenvolvidos vai levar a uma secagem de liquidez nos Emergentes que tem pior manejo do fiscal.

Fiquem de olho. Esse gráfico está fora da normalidade há uns anos. Vai retornar um pouquinho pra cima essas taxas de juros.

Abraços

Lyu

Estamos lembrando dos navios cargueiros?O preço de tudo que compramos vem subindo estupidamente, mas lembramos de ver como os maiores vencedores desse cenário estão se comportando?

Há 1,5 ano ou 2 anos atrás o custo de se trazer contêineres da China aos EUA era por volta de 2000 dólares o TEU...bacana....chegamos há 6 meses atrás aos incríveis 20.000 dólares o TEU!!!!

Bem evidente que os lucros dessas empresas que fazem o serviço de logística, as empresas dominantes são um oligopólios de meia dúzia + 3 empresas que dominam esses serviços. Captei o preço de suas ações desde 2020 até hoje. As principais que achei foram: Maersk (maior de todas), Evergreen (aquela que encalhou em Suez), Hapeg-Lloyds, Cosco Group. Deixei um Baltic dry também pra perspectiva.

Segundo o Bloomberg Business mag, os preços hoje arrefeceram de 20k para 14k. Um breve alívio, porém, alertando que a queda desses preços pode não ser tão rápidos assim, mas sim mais gradualmente, ferindo portanto ainda a inflação do frete mundial.

Vamos ficar de olho!!!

Bom fds pessoal

Lyu

Inflação é o hot-topic de 2022Aproveitei muito minhas férias e meus dias fora do mercado, sabendo que teria pouca liquidez e seria um tanto difícil encontrar boas oportunidades, procurei ficar longe do intra-day mas me mantive informado. Entre viagens, passeios e The Witcher 3, também usei o tempo pra estudar o mercado vindouro, e temos aqui um dos principais tópicos que carregou 2021 e ainda não está resolvido para 2022, a inflação no mundo.

A inflação não é um assunto localizado no Brasil, mas sim um problema mundial e os motivos da inflação são diversos, que foram engatilhados e escalados pela crise do COVID.

Nos EUA e mundo

Temos um dado histórico para os EUA onde o país tem a leitura de Índice de Preço ao Consumidor com maior alta em mais de 30 anos, marcando fortemente a geração e os excessos que estamos vivendo. Dentre os principais motivadores da alta, então os preços dos combustíveis, os preços de carne de boi e aves e a falta de produtos genéricos nas prateleira, muito agravada pela crise dos microchips e principalmente a crise dos containers.

Essa altas nos preços é uma bola de neve, a comida afeta o bolso diretamente das pessoas, causando uma percepção de perda de valor na moeda de forma imediata, ainda mais quando se tratam de artigos de consumo básicos. Já o combustível, não só afeta o consumidor final, mas também afeta a indústria que acaba encarecendo na ponta final outros produtos manufaturado não relacionados ao setor de alimentação ou transporte, contribuindo para a inflação em de outros bens de consumo.

Os saltos nos dados de IPC são de níveis superiores ao da Crise de 2008 e podem ser mais difíceis de conter. Vale ressaltar que ainda temos faltas de semicondutores nas industrias e que a demanda não foi 100% suprida dentro dos níveis normais. Ao mesmo passo que a entrega de produtos também fica reduzida com os problemas de carregamento de containers nos portos e as filas de descarregamento.

Em certa medida esses problemas na cadeia de produção ajudam e pioram a inflação ao mesmo tempo. Ajudam no que tange a redução da produção e consequentemente as vendas de produtos acabados, diminuindo o consumo e forçadamente diminuído a inflação. Ao mesmo passo que piora o cenário uma vez que os produtos básicos serão cada vez mais demandados com uma oferta menor, e você já sabe onde vai parar essa história.

Para finalizar

Para 2022 eu vejo uma bolsa bem menos acalorada, com ganhos menores e mais dias de realizações, talvez se mantendo nos níveis recordes. O mercado confia muito no FED e tem plena clareza na política de Powell, está ciente da retirada de estímulos e tem um mapa claro para a subida de juros sabendo que não vai ter surpresas no meio do caminho. O mercado gosta é de previsibilidade. Porém trago à atenção o balanço do FED que segue em alta quando mesmo com o tapering aumentando, isso pode causar um certo desconforto nos grandes investidores sinalizando que mesmo retirando estímulos o FED ainda acumula muitos ativos (podres).

O mercado já espera o aumento dos juros que deve iniciar após o fim do Tapering, muitos dos membros do FED se mostram um tanto Hawkish (a fim de tomar medidas duras), que eu até diria que podemos ter mais que 3 altas nesse ano, ainda mais se o IPC continuar apertando. Novamente, o mercado espera por isso, então a bolsa já está precificada.

Quanto a inflação recorde, ela deve ser contornada, e os dados de emprego, PPI e CPI são de algo valor para 2022, pois são eles que vão "caguetar" a eficiência do trabalho do FED. Do oposto, veremos um grande caos e novas regras no jogo. Nessa versão acredito que a bolsa não tem um final feliz.

Versão Brasileira

Muito do que falei acima se aplica aqui, principalmente no que refere-se a inflação no combustível, transportes e alimentos. A única maneira do Banco Central contornar a inflação é subindo os juros acima de 10% e segurando firme, porque a recessão já é garantida.

Brasil vai sofrer muito com a alta de juros Americana nos próximos 3 anos, o movimento de saída de capital estrangeiro para ativos de maior segurança até que nosso país de recupere um pouco, projeções para 2023 são um pouco mais animadoras, porém agora é olhar para 2022;

Relatório FOCUS hoje segue com o desânimo que acabou 2021, nada mudou para 2022, cambio alto (5,65), PIB (com sorte) positivo e SELIC dois dígitos (11,5).

Vale mencionar que temos um ano eleitoral, e isso significa volatilidade. Não da pra esperar uma bolsa muito estável, tampouco o cambio. Vai ser um ano muito especulativo e com 0 resoluções políticas. O que foi feito nos últimos 3 anos está feito e é isso, esse ano é morto para a política e será investido em campanha eleitoral. Prestem muita a atenção no jogo político, nas pesquisas e entendam o que mercado acha bom e ruim e sobretudo, aproveitem!

A luta contra a inflaçãoAmanha teremos mais um Copom e mais uma elevação na Taxa de Juros, algo bem visto no mercado e também por mim no momento. Esse é o gráfico do Juro Real, onde eu faço um spread entre a taxa de juros e a inflação, códigos BCB/432 e BCB/13522.

Nós temos um cenário de alta na inflação por pressão do mercado externo mas não podemos deixar de citar a política cambial frouxa, desde o início a ideia do super Ministro era manter o câmbio flutuante, voilá. Em janeiro desse ano quando a inflação passou a disparar o BC veio subindo os juros de forma agressiva porém sempre atrás do índice de preços, mantendo o juro real negativo desde então.

Perdendo a corrida.

Mas a cabeça do Ministro mudou, na última semana em meio polêmicas da Weiver Week, o Minitro cobrou o presidente do Banco Central a aumentar a taxa de juros em linha comentando que a taxa não deve ficar atrás da inflação.

Um dos benefícios do Juro Real positivo é a entrada de capital estrangeiro no país para o Carry Trading, consequentemente empurrando o dólar para baixo. No cenário atual temos dinheiro estrangeiro saindo do risco (Brasil).

Um dos pontos negativos é para o desenvolvimento econômico com o juros de empréstimos para negócios ficando cada vez mais caro (aumento de juros = encarecimento da moeda).

A minha humilde opinião é que o Brasil é um país emergente e precisa de capital estrangeiro entrando e investindo no país, não pode ter uma taxa de juros tão baixa e deve criar programas de assistência as pequenas empresas que são prejudicadas com uma alta expressiva nos juros.

As apostas do mercado eram de uma subida de 1bps com após exacerbadas em 1,25bps. Mas após o puxão de orelha do Guedes, as apostas subiram para mínimo de 1,25bps e apostas exacerbadas em 1,50bps.