Projeções e Análises

o que pode frear ou acabar com o otimismo? IA e a NVIDIA? Sim, com certeza isso também é um fator importante para continuar aumentando os resultados dos índices-chave: S&P500, Dow Jones e seus compostos, e Nasdaq e seus compostos. Mas isso é uma história paralela na qual o mercado está focando MUITO neste momento. Mas não podemos ignorar os dados que temos visto...

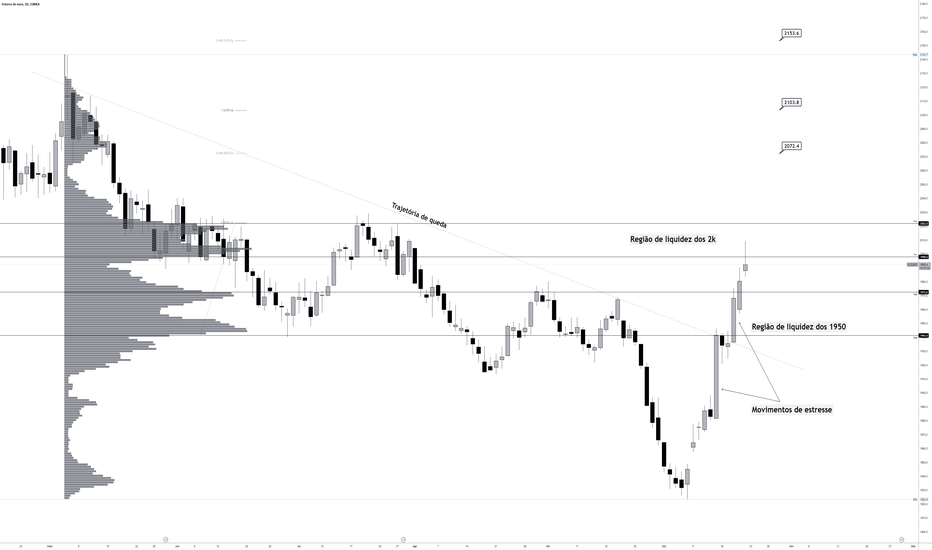

Estive analisando mais a fundo os futuros do Dow Jones para compreender melhor a dinâmica industrial nos EUA e, à primeira vista, o mercado demonstra uma forte tendência de alta. Contudo, parece que estamos próximos de um ponto de inflexão. Vamos examinar os fatos atuais que justificam essa tendência de alta no mercado. Pivô do Federal Reserve (FED) - O...

Talvez você já saiba mas não custa lembrar, o Ouro é um ativo de segurança, e ele não é uma segurança barata, afinal ele é menos eficiente que os títulos pois ele tem custo de custódia, com perdão da redundância. Esse custo faz que o ouro seja um ativo de segurança menos atrativo em um momento de combate a inflação, embora seja um ativo deflacionário, os títulos...

Ethereum trabalha em região de assimetria para a venda. O mercado de Ethereum está claramente em uma tendência de baixa onde apesar de demonstrar estar desacelerando a queda, ainda tem espaço para cair mais. No macro o ETH está em um fundo importante, não vejo motivos para perder agora, a não ser que aconteça algo no macro para as Criptos. Na semana temos dado...

...frente aos demais pares de moedas fortes no mundo. O dólar dos EUA é frequentemente considerado um ativo de refúgio seguro em momentos de incerteza econômica e volatilidade. Em um ambiente de inflação elevada, os investidores podem buscar o dólar como proteção contra a desvalorização de outras moedas. Nos Estados Unidos, recentes dados econômicos mostrando...

O Ethereum passou por uma semana volátil, variando entre $1600 e $1700, refletindo a instabilidade do mercado de criptomoedas. Uma queda de 1,95% na semana anterior aumentou a incerteza. Esta semana, a criptomoeda abriu em baixa, chegando perto de $1600 e agora é negociada em torno de $1655, com uma pequena queda de -0,36%. O grande questionamento está...

O índice NASDAQ tem desempenhado um papel de destaque em 2023, à medida que as ações de crescimento ganham protagonismo nos mercados. A performance da NASDAQ tem sido notável desde a última temporada de balanços, quando as grandes empresas de tecnologia entregaram resultados excepcionais. Ao iniciar agosto o índice devolveu ganhos em um movimento que chamamos de...

Desde que começou a corrida da IA no ano passado diversas ações de tecnologia (growth) se beneficiaram do hype, e cada vez mais vem diversificando internamente setores que fabricam ou usam IA para tornar seu serviço ainda mais eficiente. Estas são NASDAQ:MSFT , NASDAQ:AAPL , NASDAQ:AMZN , NASDAQ:GOOG , NASDAQ:TSLA , NASDAQ:META , NASDAQ:INTC , NASDAQ:NFLX...

Mercado de dólar estressou recentemente com a última decisão do COPOM devolvendo toda a queda de Julho em 3 dias. O dólar é um ativo que tem essa característica de cair vagarosamente e subir rápido por sermos emergentes e termos alguns riscos importantes na conta do Gestor. Acho que o mais importante de se ressaltar é que, o ciclo de corte começou e de forma...

A composição do Icon é muito ampla, vai desde empresas de alimentos e bebidas até farmácias, saúde e artigos para pets. Mas, é para onde a renda do consumidor vai e essa é a nossa métrica para entender o varejo. As empresas varejistas estão amassadas com o aperto monetário, isso é indiscutível, a pergunta é, qual é a melhor empresa para se apostar na retomada do...

Hoje Lagarde trará a decisão da política monetária da Zona do Euro e muitos analistas estão esperando um sinal de que essa é a taxa terminal, enquanto outra parte (minoria, cerca de 45%) acredita que haverá mais uma alta em setembro — só se fala nisso. Tivemos ontem a decisão do FED, que embora mostrou que a porta está sim aberta para mais uma alta em Novembro, o...

Índice, assim como toda a bolsa Brasileira está bem precificada, e eu digo isso porque estávamos muito baratos. O investidor Brasileiro estava numa onda de pessimismo muito forte e agora se vê precisando catar cavaco no topo do Ibov. Papeis amassadíssimos e uma melhora percebida da economia já fazem os gestores e investidores se movimentarem para ir as compras...

Dolão está no seu momento de felicidade, cenário perfeito com tudo fluindo conforme o esperado. Nos últimos meses tivemos a nossa moeda apreciando aproximadamente 10% versus o dólar, é uma das melhores moedas do ano. Isso tudo se justifica por vários motivos, como: ótimo diferencial de juro real do Brasil. Os fundos gringos aproveitam no nosso juro real alto...

Acho difícil a vale recuperar com facilidade os 80 reais sem ajuda externa, mas estou esperando um respiro nessa semana com volta do feriado Chinês e recuperação do minério. O fato é, a China está frustrando as expectativas pós covid zero, sem estimular a economia da indústria de construção civil e as fabricas locais. Os estoques de minério estavam muito altos,...

Bradescão é bancão do varejo e recebeu um grande desconto em seu preço recentemente. O Banco opera barato mas com baixa perspectiva no curto prazo. Seus pares operam melhor precificados por se posicionarem em um público que ainda consome crédito mesmo com juro alto. O cenário deve melhorar ao passo que o corte nos juros se aproxima. Programas do governo como...

Cobre é uma das metálicas mais versáteis e liquidas negociadas justamente por ser utilizada em infraestrutura, construção civil, projetos industriais, chips, carros e agora principalmente na transição energética. É sabido que esse mercado opera apertado devido a demanda de carros elétricos e soluções "verdes", mas pouco sabe-se sobre quanto mais a indústria atual...

Todos aqui devem saber, e se não sabem ficarão sabendo agora, por dias de crise no setor financeiro e bancário nos Estados Unidos e agora na Europa, e essa crise foi um ótimo teste para os ativos decentralizados que nunca passaram por essa situação antes. A última crise financeira que tivemos foi em 2008, com a crise imobiliária nos EUA, onde vimos a quebra de...

Muito se vem discutindo sobre a meta de inflação do Banco Central brasileiro estar no patamar correto ou não. Eu não quero ser dono da verdade mas trazer os pontos levantados e expressar a minha opinião sobre esse tema. Vamos aos fatos A história começa com o novo governo iniciando um processo de fritura da persona Roberto Campos Neto, onde nas últimas semanas...