Regiões Importantes para o WING26 – hoje, 05/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |183.795|

-Zona Média SUPERIOR |187.495|

Região Superior: 188.780 até 186.205

-Zona Média INFERIOR |180.095|

Região Inferior: 181.385 até 178.810

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Além da Análise Técnica

Morning Call - 05/02/2026 - Prata cai 10% em nova liquidaçãoAgenda de Indicadores:

9:00 – UK – Decisão de Taxa de Juros do BoE (Inglaterra)

9:30 – USA – Demissões Anunciadas Challenger

10:15 – UE – Decisão de Taxa de Juros do BCE (União Europeia)

10:30 – USA – Pedidos Semanais de Seguro-Desemprego

12:00 – USA – Ofertas de Empregos JOLTS

16:00 – MXN – Decisão de Taxa de Juros do Banxico (México)

Agenda de Autoridades:

9:30 – UK – Coletiva de Imprensa com o presidente do BoE, Andrew Bailey

10:45 – UE – Coletiva de Imprensa com a presidente do BCE, Christine Lagarde

12:50 – USA – Raphael Bostic, do Fed de Atlanta (Não Vota), participa de uma conversa moderada e sessão de perguntas e respostas sobre política monetária e como navegar no ambiente econômico após a formatura, em um evento organizado pela Escola de Negócios da Universidade Clark Atlanta.

Agenda de Balanços:

18:01 – USA – Amazon (5,2% de peso no índice Nasdaq e 3,9% no S&P 500)

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Fiscal Sob Pressão Novamente!

Novas medidas aprovadas pelo Congresso Nacional abriram espaço para que um número maior de servidores públicos receba acima do teto constitucional, atualmente fixado no salário de um ministro do Supremo Tribunal Federal, de R$ 46.366,19.

Os textos — que ainda dependem de sanção presidencial — criam benefícios adicionais que elevam a remuneração final. Entre eles, está a concessão de um dia de licença a cada três dias trabalhados, além do aumento da remuneração de altos funcionários da Câmara que pode chegar a R$ 77 mil mensais.

Até o momento, o impacto fiscal TOTAL das medidas aprovadas nesta semana ainda não foi calculado, o que aumenta à pressão adicional sobre as contas públicas.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — operam próximos da estabilidade nesta quinta-feira, com os traders interrompendo, ao menos momentaneamente, a sequência de vendas intensas no setor de tecnologia após dois pregões de fortes perdas.

As ações do Google recuam no pré-mercado, apesar de um resultado corporativo robusto, refletindo a cautela dos investidores diante do forte aumento projetado nos investimentos em inteligência artificial. O movimento reforça a leitura de que, no curto prazo, o mercado segue mais sensível à trajetória de custos e ao retorno do capital empregado do que ao crescimento da receita.

O índice de volatilidade VIX $ACTIVTRADES:USAVIX avança cerca de 2%, sinalizando que, embora a pressão vendedora tenha perdido força, o ambiente permanece marcado por incerteza e elevada aversão ao risco.

Resultado do Google: investimento em IA pode quase dobrar em 2026

A Alphabet superou as expectativas do mercado ao divulgar seus resultados após o fechamento de Nova York. Lucro, receita, desempenho da nuvem e vendas da IA Gemini 3 vieram acima do consenso, mas o que mais chamou a atenção foi o plano agressivo de investimentos: a companhia pretende quase dobrar os gastos com infraestrutura de inteligência artificial neste ano.

Executivos da Alphabet afirmaram que os investimentos em capacidade computacional de IA — incluindo servidores, data centers e equipamentos de rede — devem atingir a meta de US$ 175 bilhões a US$ 185 bilhões em capex em 2026, um salto expressivo frente aos US$ 91,45 bilhões de 2025. Em média, analistas projetavam investimentos de cerca de US$ 115,26 bilhões, o que torna o plano significativamente mais ambicioso do que o esperado.

A estratégia ocorre em um momento de crescente ceticismo dos traders em relação ao retorno dos altos investimentos em IA. Ainda assim, o Google conseguiu apresentar avanços concretos: as ações da Alphabet acumulam alta de 76% desde o início de 2025.

Segundo o CEO Sundar Pichai: “Estamos vendo nossos investimentos em IA e infraestrutura impulsionarem a receita e o crescimento em todos os segmentos” e “mesmo ampliando nossa capacidade, continuamos enfrentando restrições de oferta. Os investimentos de capital deste ano são claramente voltados para o futuro e as limitações devem persistir ao longo de 2026.”

O grande destaque operacional foi a divisão de nuvem, que registrou crescimento de 48% no quarto trimestre encerrado em dezembro, alcançando US$ 17,7 bilhões em receita e superando as estimativas do mercado. Trata-se do ritmo mais forte de expansão em mais de quatro anos.

De acordo com Gil Luria, analista da DA Davidson, o crescimento da nuvem do Google foi “significativamente superior ao do Microsoft Azure pela primeira vez em vários anos”, ajudando a justificar o aumento expressivo do capex.

No front comercial, o modelo corporativo Gemini já vendeu 8 milhões de licenças pagas para 2.800 empresas. No mês passado, o Google também fechou um de seus maiores acordos até hoje: uma parceria estratégica com a Apple para integrar os modelos Gemini às ofertas de IA da fabricante do iPhone.

No pregão estendido, as ações da Alphabet chegaram a cair cerca de 6%, mas reduziram as perdas ao longo da sessão e encerraram com baixa de aproximadamente 1%, à medida que o mercado ponderava o aumento expressivo dos investimentos frente ao crescimento sólido de receita e lucro.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operam em baixa nesta quinta-feira, acompanhando o sentimento negativo dos mercados globais. O pregão é marcado por uma bateria de balanços corporativos mistos e pela expectativa das decisões de política monetária do Banco Central Europeu (BCE) e do Banco da Inglaterra (BoE).

No noticiário corporativo, o BNP Paribas avança cerca de 4% após divulgar um lucro no quarto trimestre acima das expectativas, reforçando a resiliência do setor bancário europeu. Em contraste, a Shell recua 1,6%, depois que o lucro líquido da petrolífera no quarto trimestre ficou aquém do consenso, refletindo margens mais apertadas no período. Já o BBVA cai 4% e pressiona o índice espanhol IBEX, apesar de ter reportado lucro líquido superior ao esperado, em um movimento de realização e cautela dos traders.

No campo macroeconômico, a expectativa predominante é de manutenção das taxas de juros tanto pelo BCE quanto pelo BoE. Ainda assim, o foco dos mercados estará no tom da comunicação das autoridades monetárias, especialmente após dados recentes indicarem uma desaceleração mais rápida da inflação subjacente na zona do euro. O fortalecimento do euro frente ao dólar também entra no radar, por seu potencial impacto desinflacionário e nas perspectivas de política monetária à frente.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados acionários da Ásia-Pacífico despencaram nesta quinta-feira, em meio ao aumento das preocupações com os custos elevados dos investimentos em inteligência artificial, o que estimulou uma forte rotação para fora do setor de tecnologia. O movimento foi intensificado por uma nova queda expressiva na prata, que pressionou posições alavancadas já fragilizadas.

Com a maior volatilidade da região — desta vez no campo negativo — o índice sul-coreano Kospi TVC:KOSPI afundou 3,9%, refletindo a forte venda de ações de tecnologia. Os papéis da Samsung recuaram 5,8%, enquanto a SK Hynix despencou 6,5%, arrastando outras empresas listadas em Seul.

No Japão, o Nikkei TVC:NI225 caiu 0,9%, pressionado principalmente por empresas de tecnologia e do setor industrial. Em contrapartida, os segmentos de saúde, imobiliário e serviços públicos registraram ganhos, ajudando a limitar perdas mais acentuadas.

No mercado cambial, o iene japonês acumulou seu sexto dia consecutivo de desvalorização, às vésperas das eleições gerais de domingo. As pesquisas indicam uma vitória confortável da primeira-ministra Sanae Takaichi, reforçando expectativas de expansão fiscal — um fator que tem elevado as preocupações com a sustentabilidade das já pressionadas contas públicas do país.

Na China continental, os principais índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 e Shanghai SSE:000001 — encerraram o pregão em queda. Em contraste, o Hang Seng HSI:HSI , de Hong Kong, conseguiu se manter no campo positivo, em meio a um desempenho misto das ações listadas na praça.

Em Taiwan, o setor de tecnologia voltou a pesar sobre o mercado, levando o TWSE 50 FTSE:TW50 a uma queda de 1,6%, com as ações da TSMC recuando 1,1%.

Na Austrália, o ASX 200 ASX:XJO caiu 0,4%, pressionado pelas mineradoras. Rio Tinto recuou 1,4%, enquanto a BHP tombou 3,9%, acompanhando o enfraquecimento das commodities.

No mercado de metais preciosos, o ouro caiu cerca de 2%, enquanto a prata despencou 11%, ampliando a aversão ao risco nos mercados globais.

Queda até os 43 mil, e depois alta até os 500 milAnalise técnica com um pouco de achismo de queda a até 43mil por causa de projeção do fibo de 2025 com um canal em vermelho traçado pelos topos da antiga alta e baixa

e depois alta até os 500mil mais acreditando por um sonho q tive sobre a alta, com o btc batendo os 500mil

Decisão de Juros do Banco Central Europeu (BCE)O Banco Central Europeu (BCE) deve manter suas taxas de juros inalteradas pela quinta reunião consecutiva, em um contexto de inflação sob controle e crescimento econômico moderado na zona do euro.

As principais taxas devem permanecer nos níveis atuais: 2,15% para a taxa de refinanciamento, 2,00% para a facilidade de depósitos e 2,40% para a taxa overnight utilizada pelo sistema bancário.

Sem sinais de urgência para ajustes na política monetária, os dirigentes do BCE seguem confortáveis com o atual patamar dos juros, especialmente após a revisão para cima das projeções de crescimento na última reunião — movimento interpretado pelo mercado como um reforço do viés de estabilidade.

Em declarações recentes, o economista-chefe da instituição, Philip Lane, afirmou que, caso a economia evolua conforme o cenário-base, é improvável que haja mudanças nas taxas no curto prazo. Inclusive, o mercado não precifica alterações nos juros ao longo de 2026.

Em comunicado, o próprio BCE destacou que “considerando a orientação de médio prazo do Conselho, a atual precificação das taxas de juros no mercado é consistente com as decisões mais recentes e está alinhada à função de reação do Conselho do BCE”.

A inflação, principal variável monitorada pela autoridade monetária, tem oscilado em torno da meta de 2% ao longo do último ano, e as projeções indicam que deve permanecer próxima desse nível nos próximos períodos.

Embora seja esperada uma leve queda nos preços da energia ao longo deste ano, a inflação doméstica segue relativamente elevada, sustentada pelo forte crescimento salarial. Esse fator reforça a avaliação de que a inflação deve convergir de forma duradoura para a meta apenas à medida que os efeitos desinflacionários da energia se dissipem dos índices ao longo do tempo.

Decisão de Juros do Banco da Inglaterra (BoE)O Banco da Inglaterra (BoE) deve manter a taxa básica de juros em 3,75% nesta quinta-feira, com o presidente da instituição, Andrew Bailey, e os demais membros do Comitê de Política Monetária (MPC) optando por preservar a flexibilidade diante de um cenário inflacionário ainda incerto.

Embora o mercado projete que os juros britânicos comecem a cair ao longo de 2026, o banco central deve evitar qualquer sinalização clara nesta reunião sobre quando ou em que ritmo os cortes ocorrerão, aguardando maior clareza sobre a trajetória da inflação.

Atualmente, o Reino Unido possui os custos oficiais de empréstimo mais elevados entre as principais economias desenvolvidas, apesar de seis cortes nas taxas desde meados de 2024. Novas reduções poderiam aliviar a pressão sobre uma economia que segue estagnada e dar suporte à agenda econômica do primeiro-ministro Keir Starmer e da ministra das Finanças, Rachel Reeves.

No entanto, a inflação permanece como o principal obstáculo. Em dezembro, o índice de preços ao consumidor avançou 3,4%, o patamar mais alto entre os países do G7 e ainda distante da meta de 2% do BoE. Parte dos formuladores de política monetária temem que a recente desaceleração do crescimento salarial possa se mostrar temporária, apesar do aumento do desemprego.

Nesta reunião, o banco terá acesso aos resultados de uma pesquisa anual de remuneração, que vem sendo acompanhada de perto. A integrante do MPC, Megan Greene, afirmou no mês passado estar preocupada com dados preliminares que indicam reajustes salariais próximos de 3,5% em 2026, acima do nível de cerca de 3% considerado compatível com a meta de inflação.

Bailey também ressaltou recentemente que o BoE está “muito atento” aos riscos geopolíticos e tarifários, citando as declarações do presidente dos EUA, Donald Trump, incluindo ameaças relacionadas à tentativa de aquisição da Groenlândia.

Sinais iniciais de melhora na confiança de consumidores e empresas, apesar do pacote de aumento de impostos presente dentro do orçamento apresentado por Reeves em 26 de novembro, podem reforçar a abordagem cautelosa adotada pelo banco central.

As expectativas do mercado apontam para um placar de 7 votos a 2 pela manutenção dos juros. Em dezembro, o MPC havia aprovado um corte por uma margem apertada de 5 a 4, marcando a quarta redução de 0,25 ponto percentual em 2025. Desde então, a maioria dos membros sinalizou que o ritmo de afrouxamento monetário deve ser mais gradual.

Diante desse cenário, economistas esperam poucas alterações nas projeções econômicas do BoE, que em novembro indicavam inflação próxima de 2% em dois e três anos.

Assim, o principal foco dos traders estará em eventuais mudanças no tom da comunicação, tanto no comunicado oficial, divulgado às 9h (horário de Brasília), quanto na coletiva de imprensa de Andrew Bailey, com início previsto para 9h30.

Para Sanjay Raja, economista-chefe do Deutsche Bank no Reino Unido, “a taxa básica de juros deve ser reduzida duas vezes este ano, mas o momento desses cortes tornou-se cada vez mais incerto”. Segundo ele, a projeção atual aponta para cortes em março e junho, embora ambos possam ser adiados.

Regiões Importantes para o WING26 – hoje, 04/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |186.205|

-Zona Média SUPERIOR |189.595|

Região Superior: 190.980 até 188.210

-Zona Média INFERIOR |182.815|

Região Inferior: 184.200 até 181.430

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Morning Call - 04/02/2026 - Ouro volta acima dos US$ 5.000/OnçaAgenda de Indicadores:

10:00 – BRA – PMI de Serviços S&P Global

10:15 – USA – Variação Mensal de Empregos Privados ADP

11:45 – USA – PMI de Serviços S&P Global

12:00 – USA – PMI Não-Manufatura ISM

12:30 – USA – Estoques de Petróleo Bruto da EIA

14:30 – BRA – Fluxo Cambial Estrangeiros

Agenda de Autoridades:

14:00 – USA – Thomas Barkin, do Fed de Richmond (Não Vota), discursa no Simpósio Econômico do Rotary Club de Aiken.

20:30 – USA – Lisa Cook, governadora do Fed (Vota), discursa sobre política monetária e perspectivas econômicas no Clube Econômico de Miami

Agenda de Balanços:

4:00 – UK – GSK - GlaxoSmithKline

8:45 – USA – Eli Lilly

8:55 – USA – Uber

18:0 – USA – Qualcomm

18:03 – USA – Alphabet - Google

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Fluxo Estrangeiro na B3

Em janeiro de 2026, os investidores estrangeiros aportaram mais de R$ 26,3 bilhões na B3, volume que supera todo o fluxo registrado ao longo de 2025, quando as entradas somaram R$ 25,4 bilhões.

O movimento reflete uma rotação global de capitais em direção aos mercados emergentes, impulsionada principalmente pela maior volatilidade política nos Estados Unidos, em meio às narrativas erráticas do presidente Donald Trump, além da expectativa de início do ciclo de cortes da Selic no Brasil.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — sobem nesta terça-feira, sustentado pelo fim do shutdown e recompra de ações após a baixa da sessão anterior. O índice de volatilidade VIX $ACTIVTRADES:USAVIX opera em queda de 1,3%.

Fim do Shutdown nos EUA

O presidente dos Estados Unidos, Donald Trump, sancionou nesta quarta-feira o acordo de gastos que encerra a paralisação parcial do governo americano, concedendo aos legisladores mais tempo para negociar eventuais limites à política de imigração da Casa Branca.

O acordo havia sido aprovado no Senado por ampla margem bipartidária na semana passada e passou por margem estreita na Câmara dos Representantes, na terça-feira, com 217 votos a favor e 214 contra.

A nova legislação restaura o financiamento de áreas que estavam paralisadas, incluindo defesa, saúde, trabalho, educação, habitação e outras agências federais. Além disso, estende temporariamente o financiamento do Departamento de Segurança Interna até 13 de fevereiro, cujo orçamento havia expirado no último sábado.

O entendimento entre o governo Trump e os democratas inclui restrições a abordagens mais agressivas na política de imigração, em meio ao aumento das tensões políticas após o assassinato de dois cidadãos americanos por agentes federais em Minneapolis no mês passado.

A IA pode substituir os softwares tradicionais?

Desde a última sexta-feira, uma onda de vendas atingiu ações de empresas de análise de dados, serviços profissionais e software nos Estados Unidos, Europa e Ásia, após o lançamento de novos plug-ins de inteligência artificial da Anthropic para seu agente Claude Cowork. A novidade acendeu o debate sobre a possibilidade de a IA passar a criar seus próprios programas, reduzindo a dependência de softwares tradicionais.

O movimento expôs uma crescente seletividade dentro do setor de tecnologia. Segundo Ben Bennett, chefe de estratégia da L&G Asset Management, o mercado de IA começa a se dividir entre vencedores e perdedores relativos. “Vimos isso na semana passada, quando as ações da Microsoft recuaram apesar de resultados razoáveis, diante de temores de disrupção em seus negócios de software. Essa instabilidade se estendeu para esta semana, mostrando que o setor de tecnologia não é um vencedor universal e também possui áreas de fragilidade”, afirmou.

Em meio às preocupações, o CEO da Nvidia, Jensen Huang, procurou minimizar os temores de que a inteligência artificial venha a substituir os softwares existentes. Em comentário feito ontem, Huang classificou essa visão como “ilógica” e defendeu que a evolução da IA depende, justamente, do uso das ferramentas já disponíveis.

“Existe essa noção de que as ferramentas da indústria de software estão em declínio e serão substituídas pela IA. Isso é a coisa mais ilógica do mundo, e o tempo provará isso”, afirmou. Segundo ele, uma IA ou um robô racional utilizaria ferramentas existentes em vez de reinventá-las do zero. “É por isso que os avanços mais recentes em IA estão relacionados ao uso de ferramentas, porque elas são projetadas para serem explícitas e eficientes”, concluiu.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — abriram em alta nesta quarta-feira, levando alguns índices a novas máximas históricas, em meio a uma intensa agenda de resultados corporativos na região.

No noticiário corporativo, as ações do Santander recuam 3,4% após o banco anunciar a compra do credor regional americano Webster Bank por US$ 12,2 bilhões. Apesar da reação negativa do mercado, o banco espanhol divulgou lucro líquido de 3,76 bilhões de euros no quarto trimestre, acima das estimativas consensuais de 3,41 bilhões de euros, além de anunciar um novo programa de recompra de ações de 5 bilhões de euros.

Já a Novo Nordisk enfrenta um forte ajuste, com suas ações caindo cerca de 18% nas negociações iniciais, após a empresa antecipar a divulgação de seus resultados na terça-feira. A farmacêutica alertou para uma desaceleração no crescimento das vendas e dos lucros em 2026, pressionada por preços mais baixos nos Estados Unidos e pelo fim da exclusividade de seus medicamentos para perda de peso Wegovy e Ozempic em mercados-chave como China, Brasil e Canadá.

As ações do UBS também operam em baixa, com queda de 1,8%, mesmo após o maior banco da Suíça reportar lucro líquido de US$ 1,2 bilhão no quarto trimestre, alta anual de 56% e acima da projeção de US$ 919 milhões dos analistas.

Outras grandes empresas europeias também divulgaram seus resultados nesta manhã, incluindo Novartis, GSK, Infineon Technologies, Equinor, Crédit Agricole, Carlsberg e OMV, contribuindo para a movimentação dos mercados na abertura do pregão.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados da Ásia-Pacífico encerraram esta quarta-feira em alta, descolando de Wall Street, após a liquidação das ações de tecnologia nos Estados Unidos pesar sobre o sentimento dos traders globais.

Mais uma vez, os ganhos foram liderados pela Coreia do Sul, onde o índice Kospi TVC:KOSPI avançou 1,6%. As ações da Samsung Electronics subiram cerca de 1%, enquanto a SK Hynix destoou do movimento positivo e recuou 0,8%.

Na China, os principais índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 e Shanghai SSE:000001 — registraram altas de até 1,1%. Em Hong Kong, no entanto, as ações de tecnologia voltaram a recuar, limitando os ganhos do Hang Seng $HSI:HSI.

Em Taiwan, o índice TWSE 50 FTSE:TW50 subiu 0,3%, apesar da queda de 0,8% nas ações da TSMC. Já na Austrália, o ASX 200 ASX:XJO avançou 0,8%, impulsionado por fortes ganhos no setor de mineração, com Rio Tinto e BHP saltando cerca de 4,5% cada.

A exceção na região foi o Japão, onde o índice Nikkei TVC:NI225 recuou 0,8%, pressionado principalmente pelas ações de tecnologia, que acompanharam a fraqueza observada no setor nos mercados americanos.

Poderá a América quebrar o monopólio de Terras Raras da China?A USA Rare Earth (Nasdaq: USAR) está no centro da aposta industrial mais ambiciosa da América em décadas. A empresa persegue uma estratégia verticalmente integrada "da mina ao íman", concebida para quebrar o domínio da China sobre os elementos de terras raras — materiais críticos que alimentam tudo, desde veículos elétricos a caças F-35. Com a China a controlar 70% da mineração global e mais de 90% da capacidade de refinação, os EUA enfrentam uma vulnerabilidade estratégica que ameaça a defesa e a transição energética. Restrições chinesas recentes à exportação de gálio aceleraram o cronograma da empresa para o final de 2028.

O sucesso depende de um apoio governamental extraordinário. Uma carta de intenções de 1,6 mil milhões de dólares do Departamento de Comércio, somada a 1,5 mil milhões de investimento privado, totaliza 3,1 mil milhões em financiamento potencial. O governo deterá uma participação de 10%, sinalizando uma parceria público-privada sem precedentes. Este capital apoia toda a cadeia de valor: extração em Round Top (Texas), separação química no Colorado e fabrico de ímanes em Oklahoma. O depósito de Round Top é geologicamente único, contendo 15 dos 17 elementos de terras raras processáveis através de lixiviação económica.

Além dos minerais, o projeto testa a resiliência industrial americana. A iniciativa "Project Vault" estabelece uma reserva mineral estratégica de 12 mil milhões de dólares. Alianças com a Austrália, Japão e Reino Unido criam uma rede de cadeias de suprimentos "friend-shored" para contrariar a influência de Pequim. A aquisição da britânica Less Common Metals fornece experiência de refinação indisponível fora da China. Em janeiro de 2026, a empresa produziu o seu primeiro lote de ímanes de neodímio em Oklahoma, provando a sua capacidade técnica.

O caminho continua perigoso. Críticos apontam atrasos e volatilidade inerente a empresas pré-receita. Investidores "short" alegam um potencial de queda de 75%, questionando a idade do equipamento. No entanto, o imperativo estratégico é inegável: sem terras raras domésticas, os EUA não manterão a superioridade tecnológica. O objetivo de 2030 de processar 8.000 toneladas de terras raras pesadas poderá remodelar as cadeias de suprimentos globais, determinando se a América recupera a sua soberania industrial.

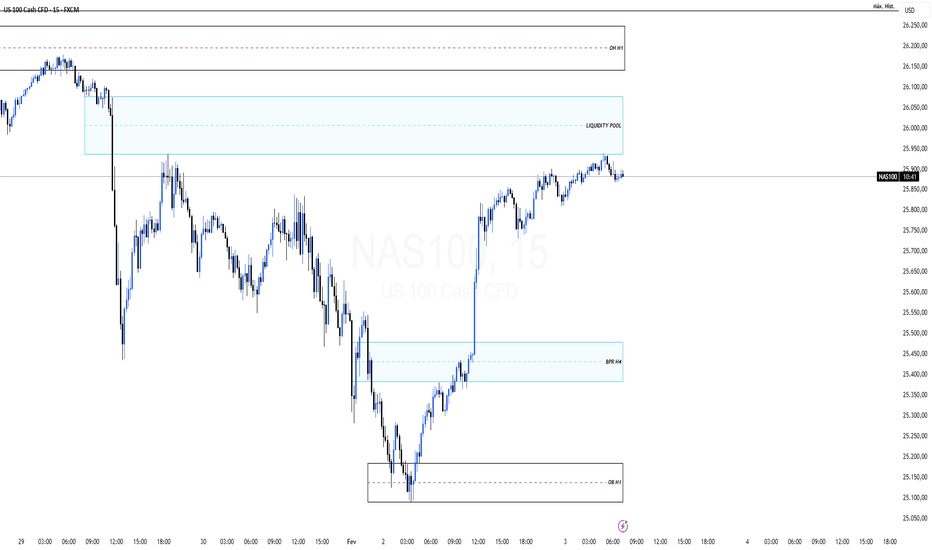

LIQUIDEZ E ESTRUTURA DE MERCADO.Hoje vamos começar pelo ponto que muda tudo na leitura de mercado: liquidez e estrutura.

“Exercício simples: pega os últimos 10 dias de ouro.

Marca PDH, PDL, PWH e PWL.

Marca também equal highs e equal lows.

Depois, observa em quantos dias o mercado varreu uma dessas regiões antes de fazer o movimento direcional.

Isso já vai te colocar anos‑luz à frente de quem só enxerga padrão de candle.”

“Liquidez e estrutura são a base de tudo que vem depois: Order Block, FVG, PO3, STDV.

Se você não souber onde está a liquidez, você vai usar as ferramentas no lugar errado.

Na próxima aula, vamos falar de ineficiências: FVG, desbalanço e BPR.”

Regiões Importantes para o WING26 – hoje, 03/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |184.275|

-Zona Média SUPERIOR |187.190|

Região Superior: 188.140 até 186.235

-Zona Média INFERIOR |181.365|

Região Inferior: 182.315 até 180.410

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Morning Call - 03/02/2026 - JOLTS e Payroll Cancelados! Entenda.Agenda de Indicadores:

8:00 – BRA – Ata do Copom

9:00 – BRA – Produção Industrial

12:00 – USA – Ofertas de Empregos JOLTS (CANCELADO)

18:30 – USA – Estoques de Petróleo Bruto Semanal API

Agenda de Autoridades:

10:00 – USA – Thomas Barkin, do Fed de Richmond (Não Vota), fala no evento SC First Steps "Vantagem inicial: bases para a vitalidade econômica da Carolina do Sul"

Agenda de Balanços:

8:45 – USA – Pfizer

18:05 – USA – Super Micro Computer

18:15 – USA – AMD

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Ata do Copom

Hoje, a ata do Copom deve trazer novas pistas sobre o que levou o Banco Central a adotar um forward guidance explícito no último comunicado, confirmando o o início do ciclo de cortes da Selic já na reunião de março. O mercado também buscará sinais mais claros sobre o ritmo e a magnitude do ciclo de afrouxamento monetário.

No comunicado, o BC enviou um recado cifrado, ao afirmar que a condução da política monetária dependerá da evolução de “fatores”, sem detalhá-los de forma objetiva. A ata tende a esclarecer quais variáveis terão maior peso nesse processo.

Outro ponto central será o esclarecimento do alerta de “serenidade” mencionado pelo Copom. À primeira vista, essa expressão poderia sugerir um corte inicial mais conservador, de 25 pontos-base. No entanto, grande parte dos agentes ignorou o tom cauteloso e passou a precificar um corte de 50 pontos-base já em março.

Por fim, o mercado estará atento à avaliação do BC sobre o mercado de trabalho, que segue relativamente robusto, e principalmente sobre o câmbio, variável-chave para a dinâmica inflacionária e para a calibragem do ritmo dos cortes à frente.

Câmara aprova Programa Gás do Povo

No primeiro dia de trabalhos após o recesso parlamentar, a Câmara dos Deputados aprovou, por 415 votos a 29, a Medida Provisória que cria novas regras para o Programa Gás do Povo. O texto agora segue para apreciação no Senado.

A proposta estabelece uma nova modalidade de entrega direta de botijões de gás, permitindo a retirada gratuita em revendas credenciadas. Com isso, o programa passa a substituir gradualmente o atual auxílio-gás, que hoje é feito por meio de repasses em dinheiro e deverá ser extinto até 2027.

O novo modelo tem como objetivo ampliar a eficiência do programa e atender cerca de 15 milhões de famílias, reduzindo o risco de desvio de finalidade e aumentando o controle sobre o benefício.

Guilherme Mello no Banco Central

A indicação do economista Guilherme Mello para uma das duas vagas abertas na diretoria do Banco Central abriu um novo foco de atrito entre: Governo e Banco Central.

Galípolo avalia que Mello pode transmitir sinais ambíguos ao mercado financeiro, dadas suas posições públicas alinhadas à escola da Unicamp, tradicionalmente crítica à condução da política monetária, especialmente no que diz respeito ao nível da taxa de juros, além de suas ligações históricas com o PT.

O desconforto se refletiu rapidamente nos mercados. Ontem, a curva de juros voltou a abrir, diante do receio de que a nomeação represente uma tentativa do governo Lula de acelerar o ciclo de cortes da Selic em ano eleitoral, reacendendo preocupações com uma possível politização do Banco Central.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — operam em alta nesta terça-feira, mesmo diante do retorno do impasse orçamentário nos Estados Unidos, que volta a interromper a divulgação de importantes indicadores econômicos.

Com o shutdown parcial do governo, o relatório JOLTS, previsto para hoje, e o Payroll, programado para sexta-feira, tiveram suas divulgações suspensas. O índice de volatilidade VIX $ACTIVTRADES:USAVIX opera estável, indicando que, por ora, o mercado trata o episódio como um risco político administrável.

O Bureau of Labor Statistics (BLS) informou oficialmente que não divulgará o relatório de emprego de janeiro nesta sexta-feira em razão da paralisação parcial do governo federal. A publicação dos dados será reagendada após a retomada do financiamento.

O presidente Donald Trump afirmou estar trabalhando em conjunto com o presidente da Câmara, Mike Johnson, para aprovar rapidamente o acordo de financiamento já validado pelo Senado, na tentativa de reduzir os impactos econômicos e institucionais do impasse.

Resultado da Palantir

A Palantir Technologies reportou um forte desempenho no quarto trimestre, com a receita proveniente do governo dos Estados Unidos crescendo 66% na comparação anual, alcançando US$ 570 milhões. A expansão reforça o peso crescente dos contratos governamentais no modelo de negócios da companhia.

As vendas totais somaram US$ 1,41 bilhão, superando as estimativas do mercado. Para frente, a empresa projeta uma aceleração significativa da receita, impulsionada, em parte, pela expectativa de novos contratos governamentais a partir de 2026.

Com o resultado, as ações da Palantir sobem cerca de 10% no pré-market em Nova York. Na Europa, os papéis negociados na Bolsa de Frankfurt avançaram quase 12% no início do pregão desta terça-feira, ainda que com baixo volume de negociação.

A empresa vem intensificando a comercialização de ferramentas de inteligência artificial de nível militar para o setor corporativo por meio de sua plataforma proprietária de IA, voltada à integração, análise de dados e desenvolvimento de soluções avançadas. Esse posicionamento consolidou a Palantir como um dos principais destaques entre as ações ligadas à IA, acumulando uma valorização de aproximadamente 1.700% nos últimos três anos.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — atingiram novos recordes históricos nesta terça-feira, com os traders reagindo à aparente estabilização da recente queda nos mercados globais de commodities e direcionando a atenção para a temporada de resultados corporativos.

Entre os destaques do dia, a Amundi, maior gestora de ativos da Europa, avançou 4,7% após reportar entradas líquidas acima do esperado no quarto trimestre, sinalizando resiliência da captação mesmo em um ambiente de maior volatilidade. Já a fornecedora alemã de wafers de semicondutores Siltronic subiu 2,5% depois de divulgar resultados preliminares do quarto trimestre, com lucro operacional e receita acima das expectativas do mercado.

As gigantes do setor de mineração listadas em Londres também apresentaram ganhos expressivos, acompanhando a retomada dos preços das commodities globais. A Rio Tinto avançou 1,7%, a Anglo American subiu 4% e a Antofagasta ganhou 3,8%, reforçando o viés positivo do setor no pregão.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados da Ásia-Pacífico subiram nesta terça-feira, acompanhando os ganhos registrados em Wall Street na sessão anterior.

Liderando as altas, o índice sul-coreano Kospi TVC:KOSPI disparou 6,8%, com o contrato futuro do índice oscilando mais de 5% em apenas cinco minutos, movimento que acionou brevemente os mecanismos de interrupção temporária de ordens de compra. Entre os pesos pesados, SK Hynix e Samsung Electronics avançaram mais de 9% e 11%, respectivamente.

No Japão, o Nikkei TVC:NI225 subiu quase 4% e encerrou o dia em nova máxima histórica, recuperando-se das perdas da sessão anterior após a pausa na liquidação de metais preciosos.

“O mercado estava preocupado com o impacto da venda de metais preciosos na sessão anterior sobre outros ativos. Mas as ações nos EUA e na Europa tiveram um bom desempenho durante a noite, o que levou os investidores a comprar ações em massa hoje”, afirmou Shuutarou Yasuda, analista de mercado do Tokai Tokyo Intelligence Laboratory.

Entre as empresas japonesas, a fabricante de equipamentos para testes de chips Advantest avançou 7,1%, enquanto a Tokyo Electron subiu quase 4,8%. Já a TDK, produtora de componentes eletrônicos, saltou 11,4% após elevar sua projeção de lucro anual para o exercício encerrado em março. Das 225 ações que compõem o Nikkei, apenas 16 fecharam em queda.

Na China, os índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 e Shanghai SSE:000001 — acompanharam o otimismo regional e registraram altas de até 2,2%. Em contrapartida, as ações de tecnologia listadas em Hong Kong recuaram, limitando os ganhos do Hang Seng $HSI:HSI.

Em Taiwan, o TWSE 50 FTSE:TW50 subiu 2,2%, com a TSMC avançando cerca de 2%. Na Austrália, o ASX ASX:XJO ganhou 0,9%, com as mineradoras voltando a se beneficiar da retomada da alta das commodities.

No campo geopolítico, o presidente dos EUA, Donald Trump, anunciou ontem um acordo comercial com a Índia, que reduz as tarifas americanas sobre produtos indianos de 50% para 18%, em troca da suspensão das compras de petróleo russo pela Índia e da redução de barreiras comerciais.

Commodities

O ouro e a prata sobem cerca de 5% e 8%, respectivamente, caminhando para o maior ganho diário desde novembro de 2008, em um movimento de recuperação após a maior queda acumulada em dois dias em décadas.

A forte alta ocorre à medida que os metais preciosos atraem compras oportunistas, com parte dos investidores avaliando que o movimento recente de liquidação foi excessivo. Alguns traders voltam a projetar continuidade da tendência de alta, apostando que ouro e prata ainda possam renovar máximas históricas ao longo deste ano.

“É razoável supor que os preços estejam próximos do valor justo, considerando que vimos um mercado se comportar de forma bastante irracional por algumas semanas. Os níveis atuais devolvem o ouro e a prata aos patamares observados no início da segunda quinzena de janeiro”, afirmou Kyle Rodda, analista sênior de mercado da Capital.com.

NAS100 do MACRO ao MICRO01 — Seleção de Ambiente (LRLR x HRLR)

Hoje o calendário está leve: discurso de membro do FOMC, JOLTS ao meio‑dia e estoques de petróleo à tarde, nada no nível de CPI/NFP/FOMC rate decision.

Isso, combinado com o comportamento técnico de ontem (rali limpo de NY, consolidação ordenada em Ásia/Londres), favorece LRLR em NY, com variações pontuais em torno do JOLTS, mas sem viés de HRLR caótico.

Ambiente do dia: LRLR, é dia operável em NAS100, desde que a gente respeite localização (pool de liquidez/POIs) e evite clicar exatamente no horário do dado de emprego às 12:00 ET.

----------

02 - Contexto HTF (D/H4)

03 - Contexto LTF (H1/M15)

04 - Gatilhos de Entrada (M15/M5)

----------

05 — Gestão de Risco e Veredito

Gestão padrão do Protocolo 2025:

Risco máximo 1–2% por trade; como o preço está no meio da liquidity pool e ainda longe de BPR H4/OB H1, eu trabalharia com 1% apenas quando (e se) aparecer setup completo.

R:R mínimo 2:1 até TP1 (pool/topo histórico no caso de compra, BPR H4 no caso de venda). Se o stop precisar ficar largo demais e o 2:1 não fechar até o primeiro alvo lógico, o trade é descartado.

Máximo de 4 operações no dia, 2 wins ou 2 losses encerram NAS100.

Hoje o jogo está muito bem definido: comprar no BPR H4/OB H1 em desconto ou vender em sweep da liquidity pool H4/topo histórico em prêmio.

Só que, no momento atual da análise o preço está entre esses dois extremos, dentro da pool mas sem sweep e sem MSS, e também sem ter voltado para o BPR H4.

Então, seguindo à risca o Protocolo:

Não há trade de alta probabilidade neste cenário em NAS100.

Trade inválido, porque o preço está em mid‑range entre BPR H4/OB H1 (desconto) e topo histórico (prêmio extremo), sem sweep + MSS + OB/FVG em nenhum desses POIs institucionais; qualquer entrada agora seria forçada, fora do modelo.

A L3Harris justifica o seu prémio P/E de quase 40x?A L3Harris Technologies posicionou-se como o "Disruptor de Confiança" no cenário global de defesa, unindo os gigantes aeroespaciais tradicionais aos inovadores tecnológicos ágeis. Operando nos domínios espacial, aéreo, terrestre, marítimo e cibernético, a empresa alinha-se com as prioridades de segurança nacional mais críticas, num momento em que os gastos globais com defesa deverão atingir $2,6 biliões até ao final de 2026.

Os ventos geopolíticos favoráveis são substanciais:

Rearmamento Europeu: A guerra na Ucrânia impulsionou um rearmamento massivo; a Rússia gastou cerca de $157 mil milhões em defesa apenas em 2025.

Indo-Pacífico: Os orçamentos de defesa na Ásia-Pacífico excedem agora os $530 mil milhões anuais.

Contratos: A L3Harris garantiu recentemente um contrato de $2,2 mil milhões para o sistema de Alerta Antecipado e Controlo Aerotransportado da Coreia.

A empresa reportou que 2025 foi um "ponto de inflexão claro", com receitas anuais de $21,9 mil milhões. O rácio book-to-bill de 1,3x sinaliza uma carteira de encomendas recorde. No entanto, os resultados do quarto trimestre revelaram complexidades, com as receitas a ficarem 2,95% abaixo das previsões devido a uma paralisação governamental de 43 dias.

Um desenvolvimento transformador surgiu no início de 2026 com o investimento de $1 mil milhão no seu negócio de Soluções de Mísseis, que a empresa pretende lançar em bolsa (IPO) na segunda metade de 2026. Com um portfólio de 3.908 patentes, a L3Harris continua a ser uma pedra angular da base industrial de defesa moderna. Contudo, os investidores devem ponderar este posicionamento excecional face à sua avaliação rica de quase 40x P/E, o que deixa pouco espaço para erros de execução.

Regiões Importantes para o WING26 – hoje, 02/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |183.570|

-Zona Média SUPERIOR |186.885|

Região Superior: 187.940 até 185.830

-Zona Média INFERIOR |180.255|

Região Inferior: 181.310 até 179.200

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Morning Call - 02/02/2026 - Commodities ampliando as baixas!Agenda de Indicadores:

8:25 – BRA – Boletim Focus

10:00 – BRA – PMI Industrial S&P Global

11:45 – USA – PMI Industrial S&P Global

12:00 – USA – PMI Industrial ISM

14:00 – USA – PIB Agora do Fed de Atlanta

Agenda de Autoridades:

13:10 – USA – Raphael Bostic, do Fed de Atlanta (Não Vota), participa de um debate moderado em um evento organizado pelo Rotary Club de Atlanta

Agenda de Balanços:

8:50 – USA – Disney

18:05 – USA – Palantir Technologies

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — operam em queda nesta segunda-feira, acompanhando a forte liquidação dos metais preciosos, movimento que tem forçado traders a reduzir posições em outros ativos para cobrir perdas, em meio a uma semana carregada de balanços corporativos e dados macroeconômicos relevantes. O índice de volatilidade VIX $ACTIVTRADES:USAVIX avança cerca de 1% na sessão.

Na sexta-feira, o dólar se fortaleceu de forma expressiva, impulsionado pela nomeação de Kevin Warsh como próximo presidente do Federal Reserve, visto por parte do mercado como menos inclinado a uma política monetária extremamente acomodatícia, o que reforçou a pressão sobre ativos sensíveis à liquidez.

Ao longo da semana, o foco dos traders estará nos indicadores de atividade econômica e do mercado de trabalho, com destaque para Payroll e JOLTS, além dos resultados corporativos de Alphabet, Amazon e AMD. O mercado busca sinais de que os bilhões investidos em inteligência artificial começam, de fato, a se traduzir em crescimento de receitas e margens.

Na sexta-feira, as ações ligadas ao tema de inteligência artificial ampliaram as perdas, após relatos de que a Nvidia, referência no setor, estaria reavaliando um investimento de US$ 100 bilhões na OpenAI, o que levantou dúvidas sobre a sustentabilidade da atual tese de investimentos em IA.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operam majoritariamente em alta nesta segunda-feira, em um movimento de ajuste e seletividade antes das decisões de política monetária do Banco Central Europeu (BCE) e do Banco da Inglaterra (BoE), previstas para quinta-feira, além da divulgação de resultados de cerca de 30% das empresas que compõem o STOXX 600 ao longo da semana.

Entre os dados de PMI industrial divulgados mais cedo, a grande maioria das economias do bloco apresentou melhora na atividade, incluindo Alemanha e França, as duas maiores economias da região, reforçando a percepção de estabilização cíclica após meses de fragilidade no setor manufatureiro.

No campo microeconômico, os resultados corporativos também fazem preço, embora o impacto esteja mais concentrado em empresas de pequeno e médio porte, enquanto os que traders seguem cautelosos com as companhias de maior capitalização, à espera de sinalizações mais claras sobre juros, crescimento e margens em um ambiente ainda marcado por elevada incerteza macro.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

As ações asiáticas registraram forte queda neste início de semana, em um ambiente marcado por desmonte generalizado de posições em diversos ativos, após Kevin Warsh ser indicado como próximo presidente do Federal Reserve na última sexta-feira, intensificando a aversão ao risco global.

Liderando as perdas, o índice sul-coreano Kospi TVC:KOSPI caiu mais de 5%, levando as autoridades locais a interromper temporariamente as negociações, segundo comunicado oficial. Entre os pesos-pesados do índice, SK Hynix e Samsung Electronics recuaram 8,7% e 6,3%, respectivamente.

No Japão, o índice Nikkei TVC:NI225 chegou a ensaiar uma recuperação na abertura, avançando até 1,7%, apoiado pela desvalorização do iene, que favorece empresas exportadoras, e por uma pesquisa eleitoral indicando uma possível vitória expressiva do partido da primeira-ministra Sanae Takaichi, conhecida por sua postura fiscalmente cautelosa.

No entanto, o sentimento negativo acabou prevalecendo na região, e o índice japonês encerrou em queda de 1,2%, com 93 ações em alta contra 132 em baixa. Entre os destaques negativos, Advantest caiu 4,7%, enquanto o SoftBank recuou 3,8%.

No mercado chinês, os índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 , Hang Seng HSI:HSI e Shanghai SSE:000001 — registraram perdas de até 2,6%, após dados oficiais indicarem que a atividade industrial e de serviços voltou ao território de contração. Em contrapartida, o PMI industrial da S&P Global apontou melhora marginal no setor, amenizando parcialmente o pessimismo.

Em Taiwan, o TWSE 50 FTSE:TW50 caiu 1,4%, acompanhando a queda generalizada das ações na região, especialmente no segmento de tecnologia.

Na Austrália, o ASX ASX:XJO recuou 1%, pressionado por perdas expressivas das mineradoras, em meio à forte correção das commodities metálicas no mercado internacional.

Commodities

Os mercados de commodities despencaram na segunda-feira, liderados por fortes perdas em ouro, prata, petróleo e metais industriais, após a escolha de Kevin Warsh como próximo presidente do Federal Reserve desencadear uma ampla onda de venda de ativos de risco. Os metais preciosos recuam pela segunda sessão consecutiva, após um movimento de alta extremamente esticado.

A prata mais que dobrou de preço em apenas seis semanas, atingindo o recorde histórico de US$ 121,64 por onça em 29 de janeiro, em uma disparada sem precedentes impulsionada pelo forte apetite dos traders por ativos não dolarizados e por uma escassez global de metal físico frente à demanda crescente.

“Houve uma enorme corrida do varejo para esses mercados. Registramos um volume recorde de negociações nos mercados de opções ligados à prata”, afirmou Ole Hansen, chefe de estratégia de commodities do Saxo Bank. Segundo ele, vendedores de opções que concedem ao comprador o direito de adquirir prata precisam, em algum grau, manter posições compradas no ativo para realizar hedge.

“Quando o mercado muda abruptamente de direção, surge uma necessidade enorme de zerar posições rapidamente, porque o racional que sustentava a operação simplesmente desaparece”, acrescentou Hansen.

A situação foi agravada pela pressão vinda do mercado chinês de commodities, onde a negociação de contratos futuros de prata precisou ser temporariamente suspensa diante da volatilidade extrema.

Hoje, o ouro recua cerca de 5%, atingindo o menor nível em mais de duas semanas, enquanto a prata cai aproximadamente 7%, após ambos terem renovado máximas históricas na semana passada. O cobre também acompanha o movimento de correção, com queda próxima de 3%.

Segundo Vivek Dhar, estrategista de commodities do Commonwealth Bank of Australia (CBA): “A decisão do mercado de vender metais preciosos juntamente com ações americanas sugere que os traders enxergam Warsh como mais agressivo em relação à política monetária. Um dólar mais forte também pressiona os metais preciosos e outras commodities, incluindo petróleo e metais básicos.”

Uma postura mais hawkish do Fed reforça a expectativa de menor liquidez financeira, ainda que os juros venham a cair nos próximos anos. Esse novo enquadramento sustenta o dólar e eleva o custo de oportunidade de ativos sem rendimento, como ouro e prata, reduzindo seu apelo relativo após a forte valorização recente.

Fator técnico

As vendas nos metais preciosos se intensificaram após o CME Group anunciar o aumento das margens de garantia para contratos futuros de metais, com vigência a partir do fechamento do mercado de segunda-feira.

Historicamente, elevações nos requisitos de margem tendem a ser negativas, pois exigem maior alocação de capital, reduzem a participação especulativa, diminuem a liquidez e forçam a liquidação de posições alavancadas.

O movimento de correção teve início ainda na sexta-feira, quando o ouro à vista registrou sua maior queda diária desde 1983, com recuo superior a 9%, enquanto a prata despencou 27%, na maior queda diária de sua história.

Segundo Tony Sycamore, analista de mercado da IG, posições altamente alavancadas foram liquidadas, gerando um efeito cascata de stops e vendas forçadas, em um episódio que remete aos momentos mais caóticos de 2008.

Energia

No mercado de energia, os preços do petróleo recuam entre 5% e 6%, devolvendo parte dos ganhos acumulados nas últimas semanas. O movimento ocorre após sinais de redução das tensões entre EUA e Irã, depois que Donald Trump afirmou no fim de semana que Teerã estaria “conversando seriamente” com Washington.

Além disso, relatos de que a Guarda Revolucionária do Irã não planeja exercícios com munição real no Estreito de Ormuz reforçam a percepção de desescalada geopolítica, reduzindo o prêmio de risco embutido nos preços do petróleo.

Confirmação da correção do BTCUSDT !O indicador ADX, junto com DI+ e DI-, mede a força e a direção de uma tendência no mercado. O ADX mostra se há tendência forte ou fraca, enquanto DI+ e DI- indicam se a pressão compradora ou vendedora domina.

🔑 Como interpretar

DI+ > DI- e ADX alto → Tendência de alta forte.

DI- > DI+ e ADX alto → Tendência de baixa forte.

ADX baixo (<20) → Mercado sem tendência clara (lateral).

Cruzamentos DI+ e DI- → Possíveis sinais de reversão de tendência.

📈 Exemplo prático

Imagine o par EUR/USD:

Se DI+ cruza acima de DI- e o ADX sobe acima de 25, há indicação de início de uma tendência de alta.

Se DI- cruza acima de DI+ e o ADX sobe acima de 25, há indicação de tendência de baixa.

Se o ADX cai abaixo de 20, mesmo que DI+ ou DI- estejam acima, a tendência é fraca e pode não valer a entrada.

✅ Vantagens

Ajuda a identificar quando operar a favor da tendência.

Evita entradas em mercados laterais sem força.

Pode ser combinado com outros indicadores (ex.: médias móveis, pivots) para confirmar sinais.