BTCUSD Análise do cenário atual do BitcoinPreço segurou bem nas antigas regiões de topo histórico (princípio da inversão de polaridade) entre 103-106k.

Configuração de preço atual já tem fundo mais alto (F+) e topo mais alto (T+) caracterizando interesse comprador. Neste contexto, abertura de posições na faixa de preço atual (~109k) podem gerar boas operações de curto prazo e com excelente retorno x risco (RR) até o atual topo histórico em ~123k.

Uma eventual consolidação é aceitável e normal.

Análise levando em conta unicamente o gráfico. Nenhum outro fator externo foi considerado.

Positiontrade

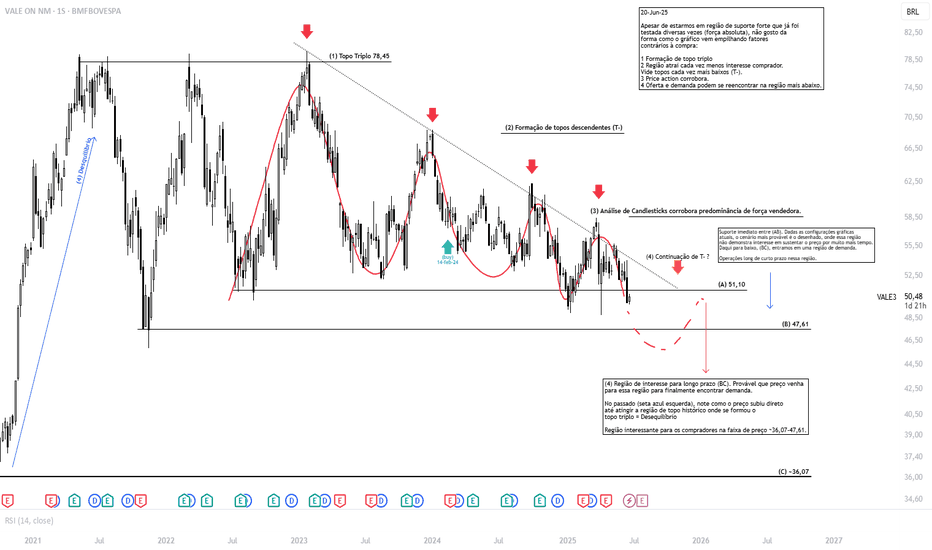

VALE3 Porque eu não compro agora, apesar de quererApesar de estarmos em suporte relevante, o gráfico vem empilhando fatores contrários à compra.

- Topos e fundos descendentes.

- Price Action confirma ação vendedora.

- Forte desequilíbrio entre oferta e demanda.

- Interesse comprador minguando.

- Fatores macro, além de mesma configuração no gráfico do minério (FEF1!)

Se ainda assim insistir na compra, e eu sei que a vontade é grande dada essa região, long apenas para curto prazo.

Mais detalhes no gráfico.

[IBOV] Atualização do estudo anterior: SEM CRISE, SEM PÂNICO14-mai-25

Correção e briga no topo histórico é perfeitamente saudável.

1) Quem segurou até agora e quiser realizar, é aceitável.

2) Quem tem um pouco mais de coração para aguentar, também é válido seguir e

monitorar aumentos de posição em A, B e/ou C.

Link para estudo anterior:

PETR4 - Position tradePossibilidade de compra em Petrobrás se romper R$ 39,10

Como proteger a entrada e zerar o prejuízo?

Se entrar comprado em R$ 39,11 sem volume confirmando, compre PUT ou então venda CALL (somente se você já tiver a ação), ambos com strike bem acima de 39,11 na mesma quantidade da compra do papel.

A vantagem de vender a CALL tendo o papel (nunca venda opção de compra sem ter o ativo em carteira) é que você recebe o prêmio, ou seja, você recebe uma quantia de dinheiro e se o papel subir acima do seu strike, ainda assim você sairá da posição com lucro (prêmio + diferença entre o preço de compra e o strike).

A vantagem de comprar PUT é que se o preço despencar, você exercerá o direito de vender o papel num preço superior ao da sua compra, fazendo com que você lucre mesmo que o preço esteja sendo negociado bem abaixo do seu preço de compra. Nesse caso o seu lucro será a diferença entre seu preço de compra (R$ 39,11) e o strike da PUT (que tem que estar bem acima de 39,11, cobrindo o custo da compra da PUT).

Hoje só perde dinheiro na bolsa de valores quem quer! Basta usar o instrumento certo para proteger o seu patrimônio!

Revista de Position Trade SemanalPrio3 e outros ativos que acredito que possam entrar em um swing/position trade na próxima semana;

O ambiente da Bovespa está com vários ativos somente em estado de repique ;

Repique é uma armadilha que pode ser fatal para um especulador mais ansioso;

Vejo muitos ativos só tocando a mme9 semanal e preparando mais quedas : muitos compradores, sem conhecimento básico da análise técnica, acreditam em retomada de um ativo que só cai (ainda faço um estudo sobre repique e mercado de desafio no Brasil);

Por isso mesmo separei ativos fortes para estudo prevendo um clima negativo/congestionado da bolsa até 15 de outubro, afinal os gringos estão forçando muito o índice a estar perto dos 110k para o vencimento do contrato futuro;

O primeiro ativo é a PRIO3 que mostra : evolução do volume, índice de força crescente ( RSI ), pivô de alta mensal formando, no semanal fuga da congestão de preços (não perdeu valor na queda da bovespa=forte), ataque comprador dos investidores estrangeiros;

Além dos indicadores positivos cabe visualizar abaixo o rompimento de topo anterior (e OCOI no RSI!) na semana no Petróleo bruto, o qual pode incendiar os preços da PRIO3;

PRIO3 ainda pode retornar aos R$19,60-20,00 em uma correção saudável nas próximas semanas, mas se fechar, novamente, em alguma semana, acima dos R$23,00, aí livre caminho em vazio gráfico para os R$26,00 (venda parcial) e depois na mesma idéia vai nos R$42,00 (topo histórico) com parada de correção/congestão nos R$33,00;

O vazio gráfico se formou pois não existem médias mensais ou semanais acima dos preços do ativo, somente resistências de fundos anteriores que desenhei nas linhas horizontais no gráfico (para melhor compreensão do meu gráfico);

AALR3

Alliar com topos e fundos ascendentes , faz retorno a mma21 e, na superação da máxima da semana, pode testar os R$13,30 (venda parcial) e depois R$17,00 no Gap semanal e resistência forte;

CPLE3

Copel é uma ótima empresa e distribui muitos dividendos: rompeu triângulo simétrico e fechou acima de resistência importante;

Possivelmente agulhe nos R$6,20 para os investidores atrasados ou só faça um pullback nos R$6,50 para tentar os R$7,50;

Volume e RSI ascendentes colaboram com a ideia de um bom trade nos pontos de entrada acima ;

Esse estudo não tem a intenção de prever os movimentos dos ativos, use e abuse do devido gerenciamento de risco em seus trades.

CPLE6 - REALIZANDO ROMPIMENTO DE TRIANGULO ASCENDENTECPLE6 no ano de 2019 entrou em uma forte movimentação altista, só ano ela realizou uma valorização de mais de 300%.

Contudo a partir do ano de 2020 ela entrou em uma consolidação que perdurou até então, nesta semana o ativo rompeu um padrão gráfico chamado de triangulo ascendente juntamente com o seu topo histórico.

Juntamente com isso o índice de energia elétrica o IEEX esta fazendo uma movimentação altista, o que fortalece ainda mais o rompimento.

Caso o movimento se confirme na sexta-feira, nos dara uma ótima oportunidade de compra.

- TRADE DE VALOR

CViés de alta

Revista Semanal da Bolsa: Possíveis UP e DOWN de Position Trade Vamos olhar vários ativos no prazo semanal para estudar possíveis entradas ou evitar exposição nos mais fracos;

A Cogna faz bonito spinning top (gráfico acima) e na superação dele temos o setup de Tática da Sombra Inferior (TSI) . Link de estudo educacional abaixo: ;

Foi gigante a recuperação e a força dos compradores no ativo (fluxo estrangeiro estancou vendas e partiu compras moderadas);

Estocástico cruza a linha para indicar compras;

Primeiro alvo é nos R$3,70 na mme9;

BERK34

Ativo que venho há um tempo falando que é compra é a empresa do Warren Buffet ;

Agora ela faz pivô semanal e fecha com novo topo histórico: até pode recuar nos R$74,00 mas é um ativo para investimento em vez de trade curto;

Tendência só reverte abaixo dos R$67,00, mas estocástico não quer saber de descanso de compras;

LEVE3

Outro ativo para investimento e que só balançou na crise de pânico do público nos 116k do Bovespa é a Leve;

Do mesmo jeito da Berk34 o ativo faz topo histórico (imperdível zona sem limites para subidas de preços) e pivô de alta;

NVDC34

Esse é figurinha carimbada nos meus últimos estudos e usei como proteção de carteira no topo histórico da bolsa e queda do dólar;

Caiu o dólar? Invista em boas BDRs como a Nvidia! ;

Ativo faz marcante pivô de alta em novo topo histórico: caminho livre para voar;

Estocástico em canal de alta desde o início do ano e imagine: dólar a R$5,00;

USIM5

Um dos grandes motores da bolsa faz pivô de baixa no semanal: Usiminas;

Gringos vendem a empresa e forçam os preços abaixo;

Se não segurar na zona dos R$16,00 pode ir nos R$12-13,00;

Estocástico entregou tudo na semana passada e, no gráfico, em um doji estrela da tarde ;

CMIN3

Já fazem alguns estudos que digo que a mineradora CSN Mineração é venda;

Agora ela está tão fraca que mira os 200% de retração de Fibonacci na zona dos R$5,00;

Importante é criar uma hábito de monitorar a possibilidade da formação de um TSI ou outro indicador de reversão em um empresa com ótimos fundamentos e boa pagadora de proventos;

Esse estudo não tem a intenção de prever os movimentos dos ativos, use e abuse do devido gerenciamento de risco em seus trades.

VVAR3 Position Trade Mensal (e com convidados especiais)O Position Trade no prazo mensal é uma busca por melhores e confiáveis trades;

Um trade no prazo mensal exige muita disciplina de esperar meses para começar e terminar uma operação;

Uma da vantagens do uso desse prazo é que o gráfico mostra a grande floresta do gráfico no ativo: se ele está em uma grande tendência de longo prazo ou quebrando uma tendência para entrar em outra;

Outra vantagem é possibilidade de estope mais protegido, fugindo das oscilações diárias e semanais: mais confiável ;

Vamos ver exemplos para trades em julho de 2021 pelo gráfico mensal:

VVAR3

Via Varejo fez uma correção respeitando os 0,618 de Fibonacci , com a mme9 apontando para cima e rompendo uma linha de tendência de baixa;

O setup do ativo é o 9.1 de compra de Larry Williams: ativação na superação dos R$16,19;

O primeiro alvo seria os R$20,00;

Pelo estocástico a compra é bem apoiada;

ADR Tesla TSLA34

Ativo está em grande tendência de alta , fazendo uma correção saudável para a média móvel de nove meses e exponencial (mme9) com volume diminuindo na queda;

O setup de compra é a superação no mês de Julho dos R$108,49 (9.3 de Larry Williams) com estope nos R$90,00 (proponho);

Como o 1º alvo para fazer uma parcial é nos R$150,00 temos uma relação de risco de perder 1 (um) para tentar ganhar 2 (dois): boa relação;

Outros alvos por Fibonacci seriam R$160,00 e, depois, R$195,00 (arredondados para baixo);

USIM5

Um dos grandes motores da subida do Ibovespa, a Usiminas preferencial (USIM5) tem também uma grande tendência de alta no prazo mensal;

O ativo deixou para julho um setup 9.3 também: superou R$20,52 inicia o trade;

Alvos nos R$28,00 e R$35,00, mas é prudente fazer uma venda parcial e elevar o estope para o valor de entrada no trade (valor comprado);

Estope nos R$16,50;

KLBN11

Kablin está em tendência de alta pelo prazo mensal;

O ativo rompeu topo histórico anterior e não tem resistências acima;

Na correção que fez respeitou o topo anterior: muito bom ;

A ação deixa um martelo e um 9.3 de compra mostrando a força dos compradores no ativo;

Se o ativo, no mês de julho , superar os R$26,64 o trade inicia com primeiro alvo o topo anterior (R$31,50);

Como estope fica o valor de R$24,80 (boa possibilidade de retorno contra o risco);

E, aí, qual sua escolha para Julho de 2021?

Esse estudo não tem a intenção de prever os movimentos dos ativos, use e abuse do devido gerenciamento de risco em seus trades.

BMGB4 9.1 Rumo ao topo do canal?BMGB4 faz um 9.1 no prazo diário e um 9.3 no prazo semanal: e os dois de compra ;

O ativo está em um canal de alta cujo topo no curto prazo é no Gap semanal no valor de R$6,84;

O rompimento da linha de tendência de baixa no dia 24 de maio fez uma perna de alta com pullback (retorno à zona rompida);

Esse pullback é bem nos 0,50 de Fibonacci : se o setup acionar nos R$5,04 pode ser bem poderoso e ir ao topo do canal em semanas;

O martelo feito no semanal ficou bem apoiado na mme9 e mma21: bons sinais;

Da última vez que a mme9 cruzou a mma21 o ativo subiu 25%: boa estatística;

Lembrando que esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica e como entretenimento desse empenhado estudante.

KEPL3 no fundo do canal de altaLíder no mercado brasileiro em soluções pós colheita, a Kepler Weber possui forte atuação na América Latina e presença global em todos os seus segmentos de atuação;

O ativo está em um canal de alta desde o início do ano e rompeu uma congestão de preços que perdurava desde 2009;

Agora, na base do canal de alta e retorno à zona rompida dá oportunidades a novos sócios em um setup de Larry Williams ;

O setup 9.3 de compra no prazo semanal (indicado para Position Trade) começa na superação dos R$51,37;

As bandas de Bollinger começaram a se estreitar para novos movimentos direcionais: espera-se um toque na parte superior do canal em R$59,00 na busca pela próxima resistência relevante em R$88,00(!);

No prazo diário também fez um candle verde de recuperação para não deixar o canal;

Se perder os R$49,00 pode fazer um fundo arredondado que nem fez outras vezes para retornar a tendência de alta ;

Lembrando que esse é um estudo pessoal , não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica e como entretenimento desse empenhado estudante.

CIEL3 Position Trade SemanalA CIELO teve um aumento de mais de 40% em seu lucro por ação comparando os primeiros trimestres de 2020 (sem covid) e o de 2021: ótimo não?;

Pois a ação, no prazo semanal , ganhou impulso na ativação de um fundo duplo e agora veio descansar na mme9: tem setup de compra aí;

O setup é o 9.2 de Larry Williams (gatilho deslocado da semana passada) que ativa na superação dos R$4,04;

MACD e Índice de força relativa ainda apoiando os comprados;

1º alvo nos R$4,43 e depois na mma21 do mensal em R$4,70;

O interessante é, que, se romper o último topo, forma um pivô de alta depois de um fundo relevante e significa uma reversão de tendência de baixa para alta no ativo;

Lembrando que esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica e como entretenimento desse empenhado estudante.

CViés de alta

BBAS3 Tudo o que você queria saberBBAS3 TODOS OS TIME FRAMES

Vamos dissecar a ação do Banco do Brasil? Bora!

60 minutos

O prazo gráfico de swing trade é o de 60 minutos. Nesse prazo o ativo está sobre comprado. Prevê-se um retorno à média de 9 períodos. Afinal isso ocorre com frequência nessa subida desde o último fundo relevante na zona dos R$32,00.

Diário

No prazo gráfico diário, ainda no swing trade, contamos os dias, fechamentos e aberturas. Vemos em primeiro lugar uma linha de tendência de alta desde o fundo relevante na zona dos R$28,00; em segundo lugar um vazio gráfico sem linhas a segurar o preço; e , em terceiro lugar, uma resistência relevante na zona dos R$39,00.

Nesse prazo o ativo encontra-se longe da média curta impossibilitando entradas nesse prazo para compras;

Semanal

No prazo dos amigos do position trade contamos o início e o fechamento de semana. Investidores desse prazo só tem o final de semana livre para estudar o mercado.

Nesse prazo os preços estão em vazio gráfico indo para o topo do canal desenhado. No topo do canal tem uma zona de preços sem negociação (GAP). O GAP é uma anomalia de mercado. Como anomalias, o público quer erradicá-las.

Nem sempre acontece o que o público quer mas um rompimento de topo anterior em R$40,00 (arredondados), significa uma busca pelo GAP na Zona dos R$45,00;

Fluxo estrangeiro foi com fome nas compras das ações do Banco do Brasil em maio. Eles compraram todo o índice financeiro e surfaram uma alta incrível. Adendo para IRBR3 e BIDI11 que eles lucraram na venda. Mataram a pau novamente: são super afiados e comem cpf no café da manhã.

Mensal

O prazo mensal é para o position trade: trade que pode te deixar meses ganhando numa tendência, sem muito esforço. E pouco esforço traz grandes lucros, mas pouca corretagem para as corretoras. As corretoras não vão te incentivar a ser paciente...

No prazo mensal o ativo usa a média móvel aritmética de 80 meses (mma80) para descansar. Em 2020 tirou soneca lá. Em 2021 novamente.

Essa soneca do ativo foi a ativação do setup sukita de compra do operador e investidor Palex. Primeiro passo: O ativo encosta na mma80; Segundo passo: marcamos o máximo do candle que encostou na média; Terceiro passo: compra na superação da marcação.

Nessa estratégia calma o resultado foi 30% de lucro na saída da linha verde (média móvel de 20 períodos, o Hulk das resistências).

Na nova sukita o ativo quebrou o Hulk no meio e foi embora para novos 30% ou 60% se atingir o famoso GAP semanal acima. Será? Acompanharemos essa novela de perto do banqueiro que nunca perde dinheiro porque usa o dinheiro dos outros, não é?

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

CSNA3 Position com estope baratoA Companhia Siderúrgica Nacional (CSN) é uma empresa que atua nos setores de siderurgia, mineração, logística, cimento e energia e nessa semana apresenta um setup de compra com estope muito do barato (e isso é muito bom!);

O setup é o 9.3 de Larry Willians de compra: para quem gosta de perseguir uma tendência de alta, pois proporciona bons lucros aos posicionados em longa duração (position trade);

O trade inicia-se na superação dos R$45,90 com estope nos R$43,30: se tiver folga no gerenciamento de risco pode situar o estope nos R$39,10 na mma21 semanal (mais seguro de não estopar);

O ativo está em tendência de alta desde março de 2020: um dos melhores position trades dos últimos tempos no qual a mm9 semanal não estopou o trade ainda (!!);

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

COGN3 Semanal PromissorCom mais de 50 anos de tradição e pioneirismo, a Cogna Educação é uma companhia brasileira e uma das principais organizações educacionais do mundo e, nessa semana deixa um bom setup de compra: o 9.1;

O setup 9.1 de compra de Larry Willians é simples e fácil de ser visualizado e na COGN3 ainda tem um rompimento de triângulo/cunha a chamar compras;

Esse é um trade de contra tendência, que procura achar uma zona de preços baixos que o trader pode iniciar uma cobertura de um futuro position trade;

No position trade procura-se retirar o máximo de valor, no máximo de tempo possível de uma tendência, sejam semanas ou meses até;

Esse 9.1 começa na superação dos R$4,36 e estope nos R$3,87;

Índice de força relativa do ativo antecipou a subida dos preços e está só nos 40 podendo se esgotar só depois dos 70/80: muita força a entrar antes do trade murchar;

É possível que ocorra uma volta ao triângulo rompido na forma de pullback no qual poder-se-ia aumentar a mão para a então superação de uma congestão na zona dos R$4,50;

Um alvo interessante é a mma80 na zona dos R$6,00: recomenda-se fazer uma parcial de 50% nos R$4,80 e ajuste do estope para o valor de entrada para segurar os lucros do trade;

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

PANVEL para a vidaPanvel é um papel para o longo prazo e está bem descontada, com grande potencial;

O ativo recuo 0,50 de Fibonacci no gráfico mensal, o que ocorre só com ativos fortes que não querem ser vendidos;

O papel só está em alta desde 2001 (!) com quedas pontuais no gráfico mensal;

No semanal está bonito para compras;

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

PViés de alta

Brasil Agro Position Trade Super Técnico A BrasilAgro é uma das maiores empresas brasileiras em quantidade de terras agricultáveis e, para esta semana, tem setup de compra;

O setup 9.3 de compra de Larry Willians ativa na superação dos R$32,05 com estope nos R$29,65;

Ativo corrigiu um pouco menos de 50% da retração de Fibonacci: isso indica uma força grande na tendência de alta do ativo;

Primeiro alvo na zona dos R$36,00 para fazer uma venda parcial com alvo final de até R$49,00 por 200% da extensão de Fibonacci (conduza pela mm9 enquanto ela estiver ascendente);

O bom do ativo é que não tem mais resistências acima, pois está a fazer novos topos históricos;

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

MOVI3 Fundo Duplo em Position TradeA Movida é uma locadora de automóveis brasileira que atua desde 2006 e fez um fundo duplo no prazo semanal;

Como outras ações de operadoras de aluguel de carro estão com perspectivas de crescimento de valor, a MOVI3 não vai ficar para trás;

Na superação dos R$18,10 é um ponto de valor acima da mm21 (resistência forte), o ativo pode ir nos R$19,50 que é alvo do fundo duplo no qual pode-se vender metade da compra e elevar o estope para o valor de entrada;

O estope do trade é relativamente barato e poderia ser colocado abaixo da mm9 nos R$17,00;

On Balance Volume (OBV) tentando antecipar possível movimento de alta (antecipação de OBV);

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

Brasil Foods Position Trade Semanal A BRF é uma empresa multinacional brasileira do ramo alimentício, fruto da fusão entre Sadia e Perdigão, duas das principais empresas de alimentos do Brasil;

A BRFS3 armou um setup 9.1 de Larry Willians e uma barra elefante de ignição cujo pavio parou na mm200 do semanal;

Índice de força relativa está com meio acelerador, quando chegar nos 70 é que se deve ter a maior cotação e uma rápida desaceleração na subida dos preços (se houver);

Volume gigantesco na formação da ignição da barra e compra elevada por parte das corretoras estrangeiras;

Acredito que se o ativo superar os R$28,00 ainda pode ir no GAP dos R$30,00 para fazer uma parcial e levantar o stop para o valor de entrada, com alvo final quase nos R$34,00 (outro GAP!!);

Alvos de expansão de Fibonacci tem até 200% nos R$49,00, os outros são condizentes com o parágrafo acima;

MMA200 para trás: vazio gráfico para o topo histórico (haja coração! e otimismo nesse position: suba o seu stop/faça parcial, sem deixar carne para os tubarões);

Um trade mais eficaz seria a espera de um pullback e a formação de um pivô de alta, sendo a entrada na cabeça do pivô, mas os impacientes podem usar uma mão leve na superação do pavio de cima da barra elefante;

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

BViés de alta

AMAR3 Position Trade super técnicoCom mais de 70 anos de existência, a Lojas Marisa é uma rede de moda feminina e lingerie brasileira e, nessa semana de 17 a 21 de maio, espera-se a confirmação de um rompimento de pivô (do francês pivot) de alta no prazo semanal;

Pivô de alta são interessantes na medida em que são confirmadores de uma nova tendência: no caso da AMAR3, a reversão de uma tendência de baixa para uma de alta;

Como falsos rompimentos são o temor de muitos analistas e desse estudioso aqui que vos escreve, vamos propor uma regra de plano de trade: só operaremos rompimentos se ultrapassar 2% do gatilho estipulado;

Como o gatilho do trade de confirmação do pivô de alta está nos R$6,29, colocamos mais 2% de correção nele e temos um gatilho ajustado de R$6,41;

Então, se o gatilho acima for acionado o trade começa com stop bem protegido pela mm21 e mm9 semanais (dois paraquedas) nos R$5,78;

Alvos do trade:

1º alvo: Resistência imediata, 0,618 de Extensão de Fibonacci ('Fibo') e mm200 (arte pura do gráfico semanal) no valor prudente de R$7,18, no qual se faz venda de 50% do investido e sobe-se o stop para a entrada dos R$6,41;

2º alvo: 100% de 'Fibo', resistência imediata nos R$7,75 (antecipamos a saída): liquidar a operação ou conduzir com a mm9, com stop nos R$7,18;

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

GNDI3 9.1 semanal OBV nos autorizou compra?O Grupo NotreDame Intermédica perfaz um 9.1 no prazo semanal, ou seja, se superar os R$85,29 ativa o trade com um objetivo nos R$100,00 (mercado gosta de números redondos);

Se a mm9 cruzar a mm21 nas próximas semanas até melhora a condição do position trade e quebra uma congestão de preço;

O OBV indica uma antecipação no rompimento da tendência de lateralização, no qual a cabeça do pivot foi respeitada e ainda não reverteu a tendência de alta (bom sinal!);

Por ser um ativo de preço unitário elevado a mão tem de ser leve para não comprometer seu gerenciamento de risco. Por exemplo se seu capital for de R$20mil para o mercado de renda variável, então sua exposição máxima será de 100 cotas do ativo acima que respeita 1% de loss máximo (quem tem maior valor investido deve manter um loss ainda menor, eu indicaria, mas é uma ideia pessoal);

Esse é um estudo pessoal, não posso recomendar a compra ou a venda de ativos, mas serve de apoio para a aprendizagem da análise técnica.

GViés de alta

É um pássaro, é um avião, NÃO É BIDI11 !!!Lindo de mais o movimento de BMFBOVESPA:BIDI11 chegou no alvo de um cup and handle (xícara) agora é fazer a realização parcia l, tirar o Stop do risco , e carregar ações de BIDI11 na sua Carteira de position.

BViés de alta