Pullback altista em zona de demanda com alvo na resistência

Análise do gráfico

Estrutura de mercado:

Após um forte movimento de baixa, o preço começa a formar uma base com mínimos mais altos, indicando uma correção altista de curto prazo, ainda não um reversão completa de tendência.

Zona de demanda / entrada (zona verde ~4.900):

Essa região foi uma área de consolidação antes do rompimento para cima. O pullback atual está testando novamente a zona, confirmando-a como zona de demanda válida. Enquanto o preço se mantiver acima dela, o cenário comprador permanece.

Ação do preço (Price Action):

O recuo ocorre de forma controlada, sem vendas impulsivas fortes, mostrando que os compradores ainda defendem a região.

Zona de resistência / oferta (zona vermelha ~5.200):

Área alinhada com estrutura anterior e forte pressão vendedora. É um alvo lógico (TP) para posições long.

Cenário projetado (setas brancas):

Reação na demanda → formação de topo mais alto → continuação até a resistência — padrão clássico de pullback e continuação.

Viés

Viés de curto prazo: Altista enquanto o preço estiver acima da zona de demanda

Invalidação: Rompimento claro e fechamento abaixo da zona verde

Contexto: Trade contra a tendência de timeframe maior → gestão de risco rigorosa

Ideias da comunidade

Decisão de Juros do Banco da Inglaterra (BoE)O Banco da Inglaterra (BoE) deve manter a taxa básica de juros em 3,75% nesta quinta-feira, com o presidente da instituição, Andrew Bailey, e os demais membros do Comitê de Política Monetária (MPC) optando por preservar a flexibilidade diante de um cenário inflacionário ainda incerto.

Embora o mercado projete que os juros britânicos comecem a cair ao longo de 2026, o banco central deve evitar qualquer sinalização clara nesta reunião sobre quando ou em que ritmo os cortes ocorrerão, aguardando maior clareza sobre a trajetória da inflação.

Atualmente, o Reino Unido possui os custos oficiais de empréstimo mais elevados entre as principais economias desenvolvidas, apesar de seis cortes nas taxas desde meados de 2024. Novas reduções poderiam aliviar a pressão sobre uma economia que segue estagnada e dar suporte à agenda econômica do primeiro-ministro Keir Starmer e da ministra das Finanças, Rachel Reeves.

No entanto, a inflação permanece como o principal obstáculo. Em dezembro, o índice de preços ao consumidor avançou 3,4%, o patamar mais alto entre os países do G7 e ainda distante da meta de 2% do BoE. Parte dos formuladores de política monetária temem que a recente desaceleração do crescimento salarial possa se mostrar temporária, apesar do aumento do desemprego.

Nesta reunião, o banco terá acesso aos resultados de uma pesquisa anual de remuneração, que vem sendo acompanhada de perto. A integrante do MPC, Megan Greene, afirmou no mês passado estar preocupada com dados preliminares que indicam reajustes salariais próximos de 3,5% em 2026, acima do nível de cerca de 3% considerado compatível com a meta de inflação.

Bailey também ressaltou recentemente que o BoE está “muito atento” aos riscos geopolíticos e tarifários, citando as declarações do presidente dos EUA, Donald Trump, incluindo ameaças relacionadas à tentativa de aquisição da Groenlândia.

Sinais iniciais de melhora na confiança de consumidores e empresas, apesar do pacote de aumento de impostos presente dentro do orçamento apresentado por Reeves em 26 de novembro, podem reforçar a abordagem cautelosa adotada pelo banco central.

As expectativas do mercado apontam para um placar de 7 votos a 2 pela manutenção dos juros. Em dezembro, o MPC havia aprovado um corte por uma margem apertada de 5 a 4, marcando a quarta redução de 0,25 ponto percentual em 2025. Desde então, a maioria dos membros sinalizou que o ritmo de afrouxamento monetário deve ser mais gradual.

Diante desse cenário, economistas esperam poucas alterações nas projeções econômicas do BoE, que em novembro indicavam inflação próxima de 2% em dois e três anos.

Assim, o principal foco dos traders estará em eventuais mudanças no tom da comunicação, tanto no comunicado oficial, divulgado às 9h (horário de Brasília), quanto na coletiva de imprensa de Andrew Bailey, com início previsto para 9h30.

Para Sanjay Raja, economista-chefe do Deutsche Bank no Reino Unido, “a taxa básica de juros deve ser reduzida duas vezes este ano, mas o momento desses cortes tornou-se cada vez mais incerto”. Segundo ele, a projeção atual aponta para cortes em março e junho, embora ambos possam ser adiados.

Regiões Importantes para o WING26 – hoje, 04/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |186.205|

-Zona Média SUPERIOR |189.595|

Região Superior: 190.980 até 188.210

-Zona Média INFERIOR |182.815|

Região Inferior: 184.200 até 181.430

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

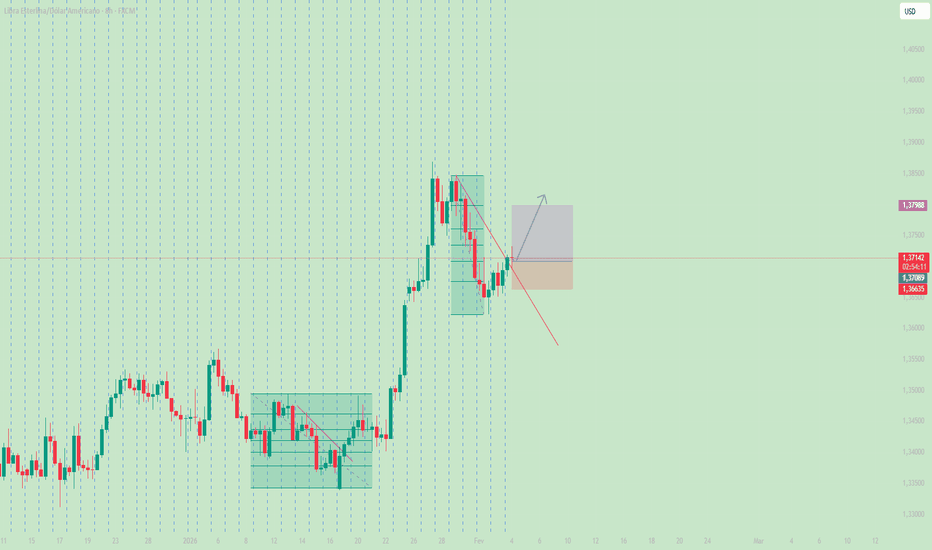

#053: Oportunidade de investimento LONG em GBP/USD

A protagonista sterlina se torna um mercado valioso, mostrando uma resiliência que não passa despercebida por operadores profissionais. Depois de uma fase de valor bem estruturado, a mudança de controle do dólar passou por uma correção ordenada, mais semelhante a uma pausa fisiológica que a um verdadeiro sinal de inversão. É próprio neste momento que o mercado rivela sua natureza mais autêntica.

A dinâmica observada nas sessões finais conta uma história clara: a presença de benefícios não está intacta na estrutura rialzista do fundo. Os movimentos corretos são feitos sem aceleração improvisada, com volume de absorção progressiva e sem sinal de pânico ou distribuição agressiva. Este comportamento é típico de concursos em que os operadores institucionais lasciano “raffreddare” o preço antes de favorecer uma nova direção de fase.

No ponto de vista técnico, a mudança continua ancorada no interior de um quadro coerente com uma tendência positiva de médio período. O meio dinâmico continua a sustentar o preço e os indicadores de impulso mostram uma redefinição normal, especialmente um prelúdio a uma contrapartida. Não há divergência significativa nem sinal de estudo estrutural do movimento.

Além disso, o concurso macroeconômico contribui para melhorar esta leitura. A libra esterlina se beneficia de uma percepção de maior solidez relativa, enquanto o dólar parece mais vulnerável à indecisão, deixando todas as expectativas de sua trajetória e toda a evolução do ciclo econômico global. Na condição de choque macro iminente, o mercado tende a priorizar o valor que mostra continuidade e coerência com o quadro fundamental.

Neste cenário, a operação rialzista na sterlina não nasceu no seguimento do preço, mas foi compensada por um ponto de equilíbrio favorável. É um aplicativo tipicamente institucional que privilegia a qualidade do concurso com risco de velocidade de execução. O mercado, ancorar uma volta, parece muoversi mais para absorção que para euforia, lasciando espaço para uma possível execução do movimento uma volta completata a fase de consolidação.

In sintesi, il quadro complessivo sugere que la sterlina stia simplesmente prendendo fiato. Embora a estrutura rimane intacta e o fluxo de fraude não sinalizem uma mudança de regime, a narrativa do fundo permanece orientada em direção a uma continuação do movimento positivo. Ele é adequado nesta fase de aparente silêncio, especialmente se você construir a oportunidade mais interessante.

Morning Call - 04/02/2026 - Ouro volta acima dos US$ 5.000/OnçaAgenda de Indicadores:

10:00 – BRA – PMI de Serviços S&P Global

10:15 – USA – Variação Mensal de Empregos Privados ADP

11:45 – USA – PMI de Serviços S&P Global

12:00 – USA – PMI Não-Manufatura ISM

12:30 – USA – Estoques de Petróleo Bruto da EIA

14:30 – BRA – Fluxo Cambial Estrangeiros

Agenda de Autoridades:

14:00 – USA – Thomas Barkin, do Fed de Richmond (Não Vota), discursa no Simpósio Econômico do Rotary Club de Aiken.

20:30 – USA – Lisa Cook, governadora do Fed (Vota), discursa sobre política monetária e perspectivas econômicas no Clube Econômico de Miami

Agenda de Balanços:

4:00 – UK – GSK - GlaxoSmithKline

8:45 – USA – Eli Lilly

8:55 – USA – Uber

18:0 – USA – Qualcomm

18:03 – USA – Alphabet - Google

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Fluxo Estrangeiro na B3

Em janeiro de 2026, os investidores estrangeiros aportaram mais de R$ 26,3 bilhões na B3, volume que supera todo o fluxo registrado ao longo de 2025, quando as entradas somaram R$ 25,4 bilhões.

O movimento reflete uma rotação global de capitais em direção aos mercados emergentes, impulsionada principalmente pela maior volatilidade política nos Estados Unidos, em meio às narrativas erráticas do presidente Donald Trump, além da expectativa de início do ciclo de cortes da Selic no Brasil.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — sobem nesta terça-feira, sustentado pelo fim do shutdown e recompra de ações após a baixa da sessão anterior. O índice de volatilidade VIX $ACTIVTRADES:USAVIX opera em queda de 1,3%.

Fim do Shutdown nos EUA

O presidente dos Estados Unidos, Donald Trump, sancionou nesta quarta-feira o acordo de gastos que encerra a paralisação parcial do governo americano, concedendo aos legisladores mais tempo para negociar eventuais limites à política de imigração da Casa Branca.

O acordo havia sido aprovado no Senado por ampla margem bipartidária na semana passada e passou por margem estreita na Câmara dos Representantes, na terça-feira, com 217 votos a favor e 214 contra.

A nova legislação restaura o financiamento de áreas que estavam paralisadas, incluindo defesa, saúde, trabalho, educação, habitação e outras agências federais. Além disso, estende temporariamente o financiamento do Departamento de Segurança Interna até 13 de fevereiro, cujo orçamento havia expirado no último sábado.

O entendimento entre o governo Trump e os democratas inclui restrições a abordagens mais agressivas na política de imigração, em meio ao aumento das tensões políticas após o assassinato de dois cidadãos americanos por agentes federais em Minneapolis no mês passado.

A IA pode substituir os softwares tradicionais?

Desde a última sexta-feira, uma onda de vendas atingiu ações de empresas de análise de dados, serviços profissionais e software nos Estados Unidos, Europa e Ásia, após o lançamento de novos plug-ins de inteligência artificial da Anthropic para seu agente Claude Cowork. A novidade acendeu o debate sobre a possibilidade de a IA passar a criar seus próprios programas, reduzindo a dependência de softwares tradicionais.

O movimento expôs uma crescente seletividade dentro do setor de tecnologia. Segundo Ben Bennett, chefe de estratégia da L&G Asset Management, o mercado de IA começa a se dividir entre vencedores e perdedores relativos. “Vimos isso na semana passada, quando as ações da Microsoft recuaram apesar de resultados razoáveis, diante de temores de disrupção em seus negócios de software. Essa instabilidade se estendeu para esta semana, mostrando que o setor de tecnologia não é um vencedor universal e também possui áreas de fragilidade”, afirmou.

Em meio às preocupações, o CEO da Nvidia, Jensen Huang, procurou minimizar os temores de que a inteligência artificial venha a substituir os softwares existentes. Em comentário feito ontem, Huang classificou essa visão como “ilógica” e defendeu que a evolução da IA depende, justamente, do uso das ferramentas já disponíveis.

“Existe essa noção de que as ferramentas da indústria de software estão em declínio e serão substituídas pela IA. Isso é a coisa mais ilógica do mundo, e o tempo provará isso”, afirmou. Segundo ele, uma IA ou um robô racional utilizaria ferramentas existentes em vez de reinventá-las do zero. “É por isso que os avanços mais recentes em IA estão relacionados ao uso de ferramentas, porque elas são projetadas para serem explícitas e eficientes”, concluiu.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — abriram em alta nesta quarta-feira, levando alguns índices a novas máximas históricas, em meio a uma intensa agenda de resultados corporativos na região.

No noticiário corporativo, as ações do Santander recuam 3,4% após o banco anunciar a compra do credor regional americano Webster Bank por US$ 12,2 bilhões. Apesar da reação negativa do mercado, o banco espanhol divulgou lucro líquido de 3,76 bilhões de euros no quarto trimestre, acima das estimativas consensuais de 3,41 bilhões de euros, além de anunciar um novo programa de recompra de ações de 5 bilhões de euros.

Já a Novo Nordisk enfrenta um forte ajuste, com suas ações caindo cerca de 18% nas negociações iniciais, após a empresa antecipar a divulgação de seus resultados na terça-feira. A farmacêutica alertou para uma desaceleração no crescimento das vendas e dos lucros em 2026, pressionada por preços mais baixos nos Estados Unidos e pelo fim da exclusividade de seus medicamentos para perda de peso Wegovy e Ozempic em mercados-chave como China, Brasil e Canadá.

As ações do UBS também operam em baixa, com queda de 1,8%, mesmo após o maior banco da Suíça reportar lucro líquido de US$ 1,2 bilhão no quarto trimestre, alta anual de 56% e acima da projeção de US$ 919 milhões dos analistas.

Outras grandes empresas europeias também divulgaram seus resultados nesta manhã, incluindo Novartis, GSK, Infineon Technologies, Equinor, Crédit Agricole, Carlsberg e OMV, contribuindo para a movimentação dos mercados na abertura do pregão.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados da Ásia-Pacífico encerraram esta quarta-feira em alta, descolando de Wall Street, após a liquidação das ações de tecnologia nos Estados Unidos pesar sobre o sentimento dos traders globais.

Mais uma vez, os ganhos foram liderados pela Coreia do Sul, onde o índice Kospi TVC:KOSPI avançou 1,6%. As ações da Samsung Electronics subiram cerca de 1%, enquanto a SK Hynix destoou do movimento positivo e recuou 0,8%.

Na China, os principais índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 e Shanghai SSE:000001 — registraram altas de até 1,1%. Em Hong Kong, no entanto, as ações de tecnologia voltaram a recuar, limitando os ganhos do Hang Seng $HSI:HSI.

Em Taiwan, o índice TWSE 50 FTSE:TW50 subiu 0,3%, apesar da queda de 0,8% nas ações da TSMC. Já na Austrália, o ASX 200 ASX:XJO avançou 0,8%, impulsionado por fortes ganhos no setor de mineração, com Rio Tinto e BHP saltando cerca de 4,5% cada.

A exceção na região foi o Japão, onde o índice Nikkei TVC:NI225 recuou 0,8%, pressionado principalmente pelas ações de tecnologia, que acompanharam a fraqueza observada no setor nos mercados americanos.

XAUUSD: Análise de Mercado e Estratégia para 4 de fevereiroAnálise Técnica do Ouro:

Resistência Diária: 5140, Suporte: 4890

Resistência em 4 Horas: 5120, Suporte: 4980

Resistência em 1 Hora: 5090, Suporte: 5000

O ouro subiu de forma constante após a abertura de ontem, continuando a sua tendência de alta durante as sessões europeia e americana, atingindo um máximo de 4993,5 dólares antes de fechar nos 4941 dólares. O gráfico diário mostra uma forte subida sustentada pela linha média da Banda de Bollinger. Hoje, depois de ter caído para os 4909 dólares, o ouro continuou a sua tendência de alta, atingindo um máximo de 5091,8 dólares. O gráfico diário mostra uma formação de fundo e uma recuperação, com o indicador KDJ a apontar para cima e o indicador MACD a mostrar um ímpeto de compra decrescente. Devido às quedas significativas na sexta-feira e na segunda-feira, o ouro está a recuperar esta terça e quarta-feira. No entanto, com base nos gráficos de 4 horas e semanal, é provável que o ouro volte a cair para cerca de 4400 dólares no futuro.

No gráfico horário, o ouro subiu para 5.092 dólares durante as sessões asiática e europeia, antes de recuar ligeiramente, sendo atualmente negociado a cerca de 5.053 dólares. As Bandas de Bollinger estão a alargar-se para cima, com o preço próximo da banda superior. O indicador KDJ mostra um cruzamento para baixo, indicando condições severas de sobrecompra. O preço está atualmente em território de sobrecompra, limitando o potencial de subida adicional no curto prazo. Dado o gráfico diário de alta e a condição de sobrecompra no curto prazo, recomenda-se aguardar por um recuo para os níveis de suporte antes de comprar durante o day trading. Note-se a resistência em US$ 5.100.

Estratégia de Negociação:

COMPRA: 4.970-4.980

VENDA: 5.110-5.120

Poderá a América quebrar o monopólio de Terras Raras da China?A USA Rare Earth (Nasdaq: USAR) está no centro da aposta industrial mais ambiciosa da América em décadas. A empresa persegue uma estratégia verticalmente integrada "da mina ao íman", concebida para quebrar o domínio da China sobre os elementos de terras raras — materiais críticos que alimentam tudo, desde veículos elétricos a caças F-35. Com a China a controlar 70% da mineração global e mais de 90% da capacidade de refinação, os EUA enfrentam uma vulnerabilidade estratégica que ameaça a defesa e a transição energética. Restrições chinesas recentes à exportação de gálio aceleraram o cronograma da empresa para o final de 2028.

O sucesso depende de um apoio governamental extraordinário. Uma carta de intenções de 1,6 mil milhões de dólares do Departamento de Comércio, somada a 1,5 mil milhões de investimento privado, totaliza 3,1 mil milhões em financiamento potencial. O governo deterá uma participação de 10%, sinalizando uma parceria público-privada sem precedentes. Este capital apoia toda a cadeia de valor: extração em Round Top (Texas), separação química no Colorado e fabrico de ímanes em Oklahoma. O depósito de Round Top é geologicamente único, contendo 15 dos 17 elementos de terras raras processáveis através de lixiviação económica.

Além dos minerais, o projeto testa a resiliência industrial americana. A iniciativa "Project Vault" estabelece uma reserva mineral estratégica de 12 mil milhões de dólares. Alianças com a Austrália, Japão e Reino Unido criam uma rede de cadeias de suprimentos "friend-shored" para contrariar a influência de Pequim. A aquisição da britânica Less Common Metals fornece experiência de refinação indisponível fora da China. Em janeiro de 2026, a empresa produziu o seu primeiro lote de ímanes de neodímio em Oklahoma, provando a sua capacidade técnica.

O caminho continua perigoso. Críticos apontam atrasos e volatilidade inerente a empresas pré-receita. Investidores "short" alegam um potencial de queda de 75%, questionando a idade do equipamento. No entanto, o imperativo estratégico é inegável: sem terras raras domésticas, os EUA não manterão a superioridade tecnológica. O objetivo de 2030 de processar 8.000 toneladas de terras raras pesadas poderá remodelar as cadeias de suprimentos globais, determinando se a América recupera a sua soberania industrial.

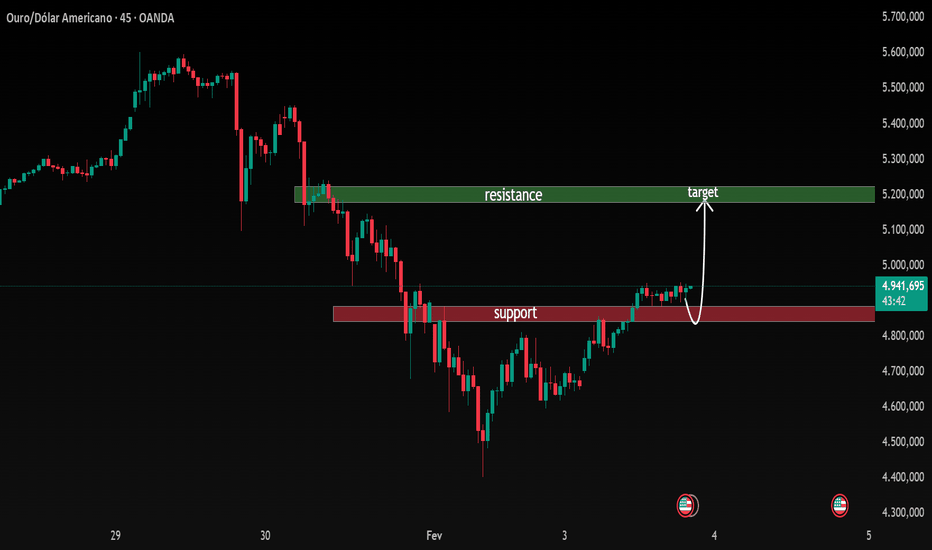

tOuro) gráfico de 45 minutos — Suporte mantido e possível cenári

Análise do gráfico:

Estrutura de mercado:

O ouro está em uma fase corretiva de curto prazo após um forte impulso de baixa. Depois de formar um fundo mais baixo, o preço começa a criar fundos mais altos, sugerindo uma possível recuperação no curto prazo dentro de uma tendência geral ainda baixista.

Zona-chave de suporte (vermelha):

A zona de suporte na região de 4.850–4.900 foi respeitada várias vezes. Os compradores entraram com força nesse nível, confirmando a área como uma zona de demanda. O preço atualmente consolida acima desse suporte, o que é um sinal construtivo.

Zona de resistência (verde):

A resistência entre 5.150–5.200 coincide com uma antiga zona de rompimento e oferta. Trata-se do alvo altista mais lógico caso o momentum positivo continue.

Comportamento do preço:

Após o repique no suporte, o preço avança de forma gradual, com candles menores, indicando compras controladas e pressão vendedora limitada. Isso favorece um cenário de pullback e continuação, em vez de uma rejeição imediata.

Cenário altista (como ilustrado):

Enquanto o preço se mantiver acima da zona de suporte, é provável um movimento em direção à resistência (target). Um breve retorno ao suporte com rejeição clara reforçaria ainda mais esse cenário.

Invalidação:

Um fechamento claro abaixo da zona de suporte invalidaria o cenário altista e abriria espaço para continuação da queda.

Viés:

🔹 Altista no curto prazo em direção à resistência

🔹 Médio prazo ainda cauteloso / corretivo

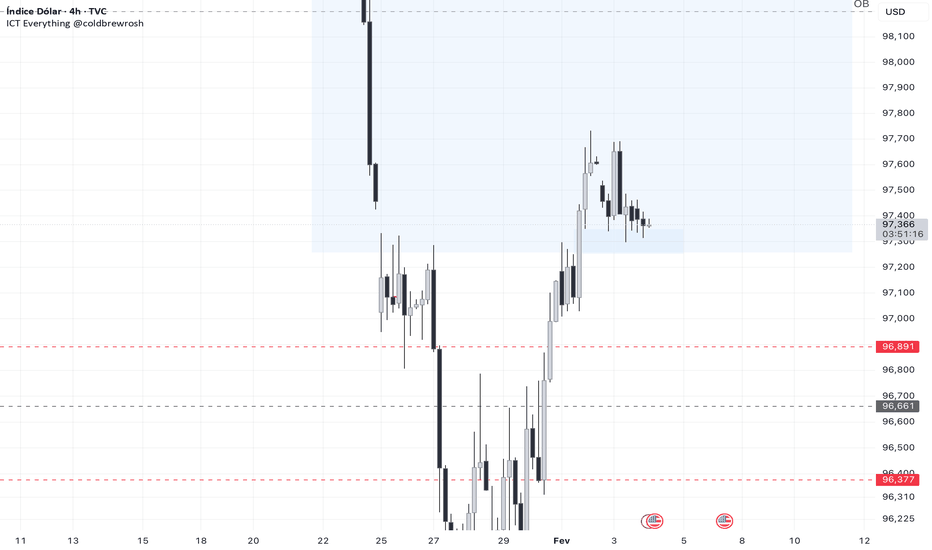

Análise gráfica FOREX e OURO/PRATA | QUARTA 04.02.26 | ICTNeste vídeo faço uma análise gráfica do pré-mercado com foco em estrutura de preço, liquidez e contexto institucional, baseada nos conceitos de ICT (Inner Circle Trader).

Analisamos possíveis cenários de continuação ou reversão, zonas de interesse, highs e lows relevantes, além do comportamento do preço antes da abertura do mercado.

Este conteúdo tem caráter educacional, com o objetivo de descomplicar a leitura do mercado e ajudar no desenvolvimento do seu raciocínio técnico.

Disclaimer

Este vídeo não constitui recomendação de investimento (not financial advice). As análises apresentadas refletem apenas estudos técnicos e não garantem resultados. Cada trader é responsável pelas suas próprias decisões e riscos.

análise gráfica, pré-mercado, ict, inner circle trader, price action, liquidez, estrutura de mercado, trading, nasdaq, us100, futuros, mercado financeiro, day trade, smart money, análise técnica

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Reestruturação Bullish à Medida que os Metais Preciosos Disparam | Lana ✨

Os metais preciosos estão novamente em foco, com a prata subindo acentuadamente, adicionando impulso ao complexo mais amplo de metais. Nesse contexto, o ouro está mostrando sinais de reestruturação após uma correção saudável, preparando o terreno para uma possível continuação.

📈 Estrutura do Mercado & Contexto Técnico

Após uma forte queda impulsiva, o ouro defendeu com sucesso a zona de suporte forte de 4,420–4,450, onde os compradores intervieram de forma decisiva. Desde então, o preço tem formado mínimas ascendentes ao longo de uma linha de tendência ascendente, sinalizando uma mudança de distribuição para recuperação.

A ação atual do preço sugere que este movimento é corretivo-para-bullish, não apenas um salto de curta duração.

🔍 Níveis Chave para Observar

Suporte Forte: 4,420 – 4,450

Esta zona permanece como a base estrutural. Enquanto o preço se mantiver acima dela, os cenários bullish permanecem válidos.

Resistência Média / Zona de Reação: ~5,050 – 5,080

O preço está atualmente se consolidando aqui, absorvendo oferta após o rebote.

Próxima Resistência: ~5,135

Uma quebra limpa e aceitação acima deste nível confirmaria a força da continuação.

Alvos Superiores: ~5,300 – 5,350

Alinhados com extensões de Fibonacci e zonas de oferta anteriores.

Objetivo Maior: ~5,580

Somente em jogo se o momentum bullish acelerar em todo o mercado de metais.

🎯 Cenários Bullish

Se o ouro continuar a respeitar a linha de tendência superior e se mantiver acima do nível psicológico de 5,000:

Um breve recuo para 5,000–5,050 poderia oferecer estrutura para continuação.

Aceitação acima de 5,135 abre o caminho para 5,300+.

Um forte momentum, apoiado pela ruptura da prata, poderia estender os movimentos em direção a 5,580.

Quaisquer recuos em direção ao suporte são atualmente vistos como correções construtivas, não como fraqueza.

🌍 Perspectiva Intermercado

O forte rali da prata destaca a demanda renovada em todo os metais preciosos, muitas vezes atuando como um sinal líder para a força do setor mais amplo. Esse pano de fundo apoia a ideia de que a correção recente do ouro foi um reset, não uma reversão.

🧠 Visão da Lana

O ouro está reestruturando sua estrutura bullish passo a passo. O foco não está em perseguir o preço, mas em como o preço reage em níveis chave. Enquanto a estrutura e o momentum permanecerem alinhados, a tendência mais ampla continua construtiva.

✨ Mantenha a paciência, respeite as zonas e deixe o mercado confirmar a próxima expansão.

XAUUSD (H3) – Plano LiamXAUUSD (H3) – Plano Liam

A demanda por ativos de refúgio seguro está de volta, mas a estrutura ainda é corretiva | Negocie as zonas, não as manchetes

Resumo rápido

O ouro está em alta por segundo dia, à medida que as tensões entre EUA e Irã revivem a demanda por ativos de refúgio seguro. Ao mesmo tempo, as expectativas de cortes nas taxas do Fed mantêm o USD na defensiva, o que normalmente suporta ativos sem rendimento, como o ouro. No entanto, com o ADP e o ISM Services PMI se aproximando, a volatilidade de curto prazo pode disparar rapidamente — e é exatamente onde o ouro tende a correr liquidez antes de escolher a direção.

Minha abordagem: respeitar o vento macroeconômico, mas executar com base na estrutura.

Contexto macroeconômico

O ouro geralmente se beneficia quando:

o risco geopolítico aumenta (fluxos avessos ao risco),

as expectativas de cortes nas taxas aumentam (rendimentos reais mais baixos),

o USD enfraquece ou luta para manter um repique.

Dito isso, as sessões pré-dados muitas vezes produzem movimentos falsos. O mercado provavelmente "testará" ambos os lados antes de se comprometer.

Visão técnica (H3 – baseada no gráfico)

O preço se recuperou acentuadamente da baixa recente, mas a estrutura geral de alta ainda está em uma fase de correção / reequilíbrio após um grande impulso para baixo.

Zonas chave no gráfico:

Principal alvo de oferta / prêmio: 5570 – 5580

Esta é a clara zona de “reação de venda” se o preço expandir para cima.

Área de decisão atual: em torno de 5050 – 5100

O preço está pressionando de volta para um nível médio chave — onde a continuidade deve provar aceitação.

Base de demanda profunda / liquidez: 4408, depois 4329

Se o mercado não conseguir manter os suportes mais altos, esses são os próximos ímãs para a liquidez do lado da venda.

Este é um clássico: rebote → reteste → ambiente de decisão.

Cenários de negociação (estilo Liam: negocie o nível)

Cenário A: Rebote de continuidade

Se o preço se mantiver acima da base atual e continuar a recuperar níveis:

A rotação para cima pode se estender em direção a 5200 → 5400 → 5570–5580

Espere reações perto de cada banda de resistência, especialmente ao se aproximar do prêmio.

Lógica: fluxos de refúgio seguro + USD mais fraco podem alimentar a continuidade, mas apenas se o preço aceitar acima da faixa média.

Cenário B: Rejeição e rotação para baixo

Se o preço falhar em manter-se acima de 5050–5100 e imprimir rejeição:

Espere um retrocesso de volta para a demanda anterior

Continuidade mais profunda se abre em direção a 4408, depois 4329

Lógica: rallys corretivos muitas vezes redistribuem antes da próxima perna para baixo, especialmente ao redor de dados importantes.

Notas de execução

Com o ADP + ISM pela frente, evite correr atrás de velas.

Espere o preço marcar a zona e mostrar uma reação clara.

Negocie menores se os spreads se widen.

Meu foco:

Se o preço aceitar acima da faixa média, respeitarei o rebote. Se rejeitar, tratarei o movimento como um rally corretivo e procurarei rotação para baixo. De qualquer forma, estou negociando níveis — não manchetes.

— Liam

A batalha entre touros e ursos no preço do ouro intensifica-se: A batalha entre touros e ursos no preço do ouro intensifica-se: pode a recuperação continuar? 📈 Na terça-feira (3 de fevereiro), durante a sessão asiática, o ouro à vista continuou a sua recuperação do dia anterior, subindo de um mínimo de 4.401,58 dólares/oz para cerca de 4.825 dólares, um aumento diário de aproximadamente 3,6%. No entanto, o sentimento do mercado continua complexo – embora os preços do ouro estejam a experimentar uma recuperação técnica a curto prazo, também enfrentam pressão de uma série de factores fundamentais contrários, tornando a trajectória ascendente repleta de incertezas. 😅

🔍 Fundamentos: Fatores mistos de alta e baixa, ouro sob pressão

Do ponto de vista das notícias, o ouro está actualmente a mover-se contra a corrente. Com a incerteza em torno da nomeação do novo presidente da Reserva Federal pelo presidente dos EUA, Donald Trump, resolvida, a especulação do mercado sobre a política monetária arrefeceu, fazendo com que o ouro perdesse parte do seu suporte como porto seguro. Ao mesmo tempo, o PMI Industrial do ISM dos EUA regressou ao território de expansão e os dados económicos positivos impulsionaram o dólar, suprimindo ainda mais o desempenho do ouro, cotado em dólares. As tensões geopolíticas também diminuíram: prevê-se que as negociações nucleares entre os EUA e o Irão sejam retomadas e foi alcançado um acordo comercial entre os EUA e a Índia, o que enfraqueceu, em certa medida, o apelo do ouro como porto seguro. Mais notavelmente, a decisão do Chicago Mercantile Exchange Group de aumentar as exigências de margem levou diretamente à liquidação de algumas posições longas, fazendo com que os preços do ouro caíssem para o mínimo em quase um mês.

No geral, apesar da recuperação dos preços do ouro, dado o sentimento positivo do mercado bolsista e a estabilidade do dólar, os investidores otimistas em relação ao ouro precisam de manter a cautela e evitar o otimismo excessivo.

📊 Análise Técnica: Recuperação Inicial, Resistência Chave Aguarda Ruptura

Do ponto de vista técnico, o movimento do preço do ouro ontem foi bastante dramático — uma queda rápida para o nível dos 4400 ao início da manhã, seguida de uma forte recuperação. Embora isto indique suporte abaixo, a estrutura geral permanece baixista. Atualmente, as médias móveis de 1 hora e 4 horas não reverteram completamente e o preço ainda está a ser negociado dentro de um canal descendente. A área entre 4840 e 4860 será o primeiro "teste" para qualquer recuperação.

No gráfico diário, os preços do ouro estabilizaram e recuperaram após atingirem o nível de retração de Fibonacci de 50% (cerca de 4400 dólares) e mantêm-se atualmente acima do nível de retração de 38,2% (4687 dólares), o que pode indicar que a correção de médio prazo entrou numa importante zona de suporte. Em termos de indicadores, o RSI recuperou de perto da linha média, sugerindo uma ligeira recuperação do momentum; no entanto, o MACD permanece abaixo da linha zero e o histograma em expansão mostra que o momentum de baixa não se dissipou completamente, criando um sinal técnico contraditório que torna a direção futura ainda mais imprevisível.

No curto prazo, o gráfico horário formou uma pequena estrutura de recuperação em forma de V. Se o preço conseguir manter-se acima da zona de resistência dos 4880 a 4900 dólares, poderá testar ainda mais a área dos 5035 dólares (retração de 23,6%). Por outro lado, se a recuperação for fraca e o preço cair abaixo do nível de suporte de 4.687 dólares, é provável que os preços do ouro retomem a sua tendência de queda.

💡 Perspetiva Negocial: Procurar Oportunidades em Meio à Cautela

No geral, o ouro está atualmente numa disputa entre "correção técnica" e "supressão fundamental". Embora o ímpeto de recuperação a curto prazo se mantenha, existe uma pressão ascendente significativa e ainda não foi confirmada uma inversão de tendência. Para os investidores, recomenda-se paciência até que os níveis-chave se tornem mais claros, evitando perseguir cegamente máximas e mínimas.

A negociação de curto prazo deve concentrar-se nas seguintes faixas:

Resistência de Alta: 4.950 dólares - 5.000 dólares

Suporte de Baixa: 4.830 USD - 4.780 USD

A estratégia continua a ser principalmente comprar em quedas com posições pequenas. Se a recuperação estagnar nos principais níveis de resistência, poderão ser consideradas pequenas posições curtas com base em padrões gráficos. Faça sempre a gestão do risco com cuidado, pois o sentimento do mercado pode mudar num instante.

Achou esta análise útil? Gosta ✨ e comenta 💬 para partilhar a tua opinião! Siga-me para acompanhar a dinâmica do mercado e ficar a par das negociações em bolsa!

ESTC Elastic em ponto de suporte interessante.A Elastic é uma empresa de tecnologia focada em soluções de busca, análise de dados e observabilidade, sendo conhecida principalmente pela plataforma Elastic Stack, amplamente utilizada para monitoramento, segurança e gerenciamento de grandes volumes de informação. Seu modelo de negócio é baseado em software e serviços voltados para empresas que lidam com dados em escala.

Pelo gráfico semanal, ESTC encontra se em uma região técnica bastante relevante, que pode ser interpretada como um ponto de suporte na faixa entre $58,00 e $60,00. Essa região já foi testada diversas vezes ao longo do tempo, com pelo menos três toques bem definidos, o que dá importância técnica a esse nível. Apesar de já ter ocorrido tentativas de rompimento dessa faixa no passado, o preço voltou a respeitar essa região e agora se encontra novamente testando esse suporte, o que torna esse ponto especialmente interessante para observação.

Além disso, é possível traçar uma linha de tendência de alta a partir dos fundos mais recentes, ainda que essa linha tenha apenas dois toques e uma inclinação pequena. Por ter poucos toques, essa linha ainda não é tão confiável do ponto de vista técnico, mas ajuda a reforçar a ideia de que o ativo vem tentando se estruturar acima dessa região. Caso o suporte entre $58,00 e $60,00 não se sustente, uma próxima área de atenção pode surgir mais abaixo, por volta de $55,00, onde poderia ocorrer um novo teste e, eventualmente, a formação de um terceiro toque nessa linha de tendência.

Segue abaixo um link para que possam ser observados alguns indicadores fundamentalistas da empresa, que considero importantes para complementar a leitura gráfica. Entre eles, vale destacar o comportamento da receita, que vem mostrando crescimento ao longo do tempo, enquanto a margem líquida ainda não se apresenta de forma tão atrativa. Esses dados ajudam a trazer uma visão mais completa sobre a saúde financeira da empresa e devem ser considerados junto com a análise técnica.

br.tradingview.com

Disclaimer: Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Ouro volta a testar os US$ 5.000

Visão Geral da Análise de Mercado

Sessão da Manhã Asiática: Na primeira hora após a abertura do mercado asiático na terça-feira, o preço do ouro apresentou fortes oscilações, subindo quase 100 dólares. Embora esta subida tenha parecido expressiva, não reflete a direção geral do mercado. Dada a volatilidade excessiva, não é aconselhável entrar nesta subida de forma impulsiva. Os traders devem manter a calma.

Análise de Padrões de Candlestick: O gráfico técnico mostra potenciais sinais de formação de fundo, mas não é aconselhável entrar impulsivamente na alta. No nível de preço atual (4.800 dólares), sem suporte claro e sinais de confirmação, não é recomendável entrar diretamente.

Níveis de Preço Chave:

4.600 dólares: Este é um nível crítico para um fundo de curto prazo no ouro. Se o preço romper abaixo dos 4.600 dólares, poderá levar a riscos significativos de queda, com alvos nos 4.400 dólares ou mesmo abaixo.

4.800 dólares: Este é um nível de resistência chave na gama de preços atual. Se este nível for quebrado com sucesso, poderá confirmar um fundo, com o próximo objetivo a situar-se nos 5.000 dólares.

Avaliação Atual do Mercado

Confirmação do Fundo: Na segunda-feira, o ouro recuou para cerca de 4.600 dólares e apresentou uma forte recuperação, rompendo posteriormente a barreira dos 4.800 dólares. Isto indica que o ouro confirmou o seu fundo e não há preocupação imediata com novas quedas abaixo dos 4.600 dólares.

Padrão de triângulo ascendente: Tecnicamente, o ouro está a formar um padrão de triângulo ascendente, sugerindo um potencial movimento de alta. Se o ouro continuar a consolidar acima dos 4.800 dólares e romper os principais níveis de resistência, poderá continuar a subir, com um objetivo nos 5.000 dólares.

Estratégia de Negociação

Ponto de Entrada:

Num recuo para a faixa de 4.890 a 4.900 dólares: Considere comprar em quedas e abrir posições longas em ouro quando o preço recuar para essa faixa.

Configuração de Stop-Loss:

Defina o stop-loss para 4.870 dólares. Se o preço cair abaixo deste nível, isso indica que o mercado pode voltar a testar os 4.600 dólares ou menos. Neste cenário, as ordens de stop loss devem ser executadas de imediato para evitar maiores perdas.

Preço-alvo:

O preço-alvo é de 5.000 dólares. Com base no atual padrão de alta, após a quebra da resistência de 4.800 dólares, a meta de alta pode ser definida em 5.000 dólares. Espera-se que o ouro encontre nova resistência nesta área.

Gestão de Risco

Negociação Cautelosa: Embora o mercado apresente certos sinais de alta, o ouro tem registado uma volatilidade significativa recentemente. Por isso, é essencial manter a cautela e evitar o otimismo excessivo. Principalmente após flutuações acentuadas, a gestão adequada do capital deve ser priorizada.

Cuidado com os Riscos de Reversão: Se o preço romper abaixo dos 4.600 dólares, isso poderá sinalizar uma potencial reversão de mercado. Os traders devem preparar medidas defensivas e implementar ordens de stop loss com antecedência para mitigar as perdas.

Manter a calma, controlar o tamanho da posição e os riscos, e aproveitar as oportunidades de entrada adequadas pode maximizar os retornos e minimizar as perdas potenciais.

OURO - Ideia de NegociaçãoOURO - Ideia de Negociação

O nível de 0,236 pode ser importante de observar no curto prazo. Esperava uma recuperação a este nível no gráfico semanal e, no início da manhã, chegámos muito perto do suporte de 0,236. O preço formou uma mínima de pivot nos 4.402 dólares.

Agora, no gráfico de 4 horas, o preço está a tentar formar um doji de reversão. Se os compradores conseguirem manter este nível e quebrar a retração de Fibonacci de 0,5, o alvo principal será 0,618.

Algures entre os 4.895 e os 5.000 dólares, o ouro deve esperar que alguns vendedores regressem ao mercado, caso o preço recue a partir do nível atual.

Análise e estratégia de negociação de ouro | 3 e 4 de fevereiro✅ No gráfico de 4 horas, o ouro apresentou uma recuperação contínua a partir do fundo em 4402. O preço voltou a ficar acima da MA10 e da banda média de Bollinger, aproximando-se gradualmente da área de resistência da MA20. A estrutura de queda anterior foi quebrada, e o mercado agora entra em uma fase de reconstrução estrutural após a recuperação da tendência. O nível de 4950 representa uma importante zona de transição entre compradores e vendedores no gráfico de 4 horas. Se o preço conseguir se manter firmemente acima desse nível, um novo potencial de alta poderá se abrir.

✅ No gráfico de 1 hora, o preço forma uma estrutura de alta em degraus, com MA5 / MA10 / MA20 alinhadas de forma altista e as Bandas de Bollinger se abrindo para cima, indicando forte momentum comprador de curto prazo. No entanto, o preço está agora próximo da banda superior de Bollinger e de uma antiga zona de alto volume, sugerindo a necessidade de consolidação ou recuo no curto prazo.

✅ Combinando os dois tempos gráficos, o mercado passou de uma tendência de baixa anterior para um ritmo de alta oscilante liderado pelos compradores. Enquanto o preço permanecer acima de 4900, os recuos tendem a ser vistos como oportunidades de compra, e não como sinais de retomada da queda.

🔴 Resistência: 4980–5050

🟢 Suporte: 4900–4850

✅ Referência de Estratégia de Trading:

A abordagem atual foca principalmente em comprar nos recuos, com posições vendidas leves consideradas próximas às zonas de resistência.

🔰 Estratégia de Compra (comprar no recuo)

👉 Zona de entrada: 4850–4920, construir posições compradas de forma escalonada

🎯 Alvo 1: 4980

🎯 Alvo 2: 5050

🎯 Alvo estendido: 5130

📍 Lógica:

Essa área representa a confluência do suporte das médias móveis no gráfico de 1 hora e da banda média de Bollinger no gráfico de 4 horas, adequada para entradas a favor da tendência.

🔰 Estratégia de Venda (vendas leves na resistência)

👉 Zona de entrada: 4980–5050, posições vendidas leves

🎯 Alvo 1: 4920

🎯 Alvo 2: 4850

📍 Lógica:

Essa área coincide com a MA20 no gráfico de 4 horas e com antigas resistências estruturais, onde podem ocorrer recuos técnicos de curto prazo.

✅ Lembretes de Gestão de Risco

👉 O viés principal é de alta; vendas apenas para consolidação

👉 Se o preço se mantiver firmemente acima de 5000, a ideia de venda deixa de ser válida

👉 Enquanto os recuos não romperem abaixo de 4850, o ritmo de alta permanece intacto

👉 Em mercados laterais, priorize entradas escalonadas e disciplina rigorosa no stop loss.

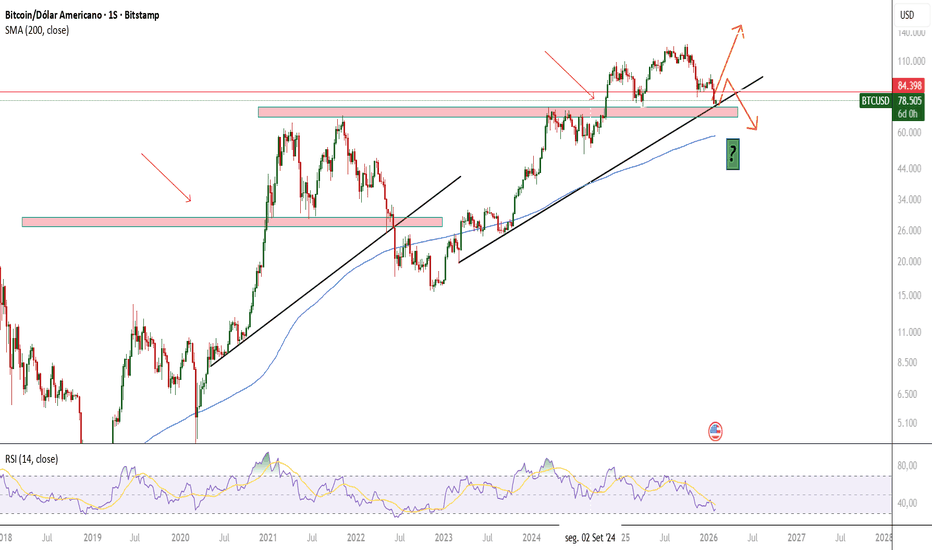

Análise Bitcoin - 03/02/2026O Bitcoin voltou para uma faixa de preço que historicamente gerou fortes reversões (zona marcada no gráfico).

O preço está abaixo das EMAs 21 e 50 e testando uma região onde já entrou fluxo comprador em outras correções.

Leitura rápida

• Região atual já atuou como suporte relevante

• RSI próximo de 30, padrão que no histórico antecedeu repiques

• Movimento segue sendo correção dentro de uma estrutura maior ainda saudável

Conclusão

O cenário favorece repique técnico no curto prazo.

A continuação da queda só ganha força se houver perda clara dessa faixa de suporte.