Semana com queda nas bolsas mundiais ! OURO batendo TH !ATIVOS: OURO, BITCOIN, DJI, SPX, SPX, SXXP, HSI, NI225, IBOV, PETR4, VALE3, BBAS3, ITUB4, BBDC4, SANB11, ABEV, BHIA3, GFSA3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Bolsas mundiais caíram: tensões geopolíticas e guerra tarifária de TRUMP.

Nesta queda mundial até que IBOV caiu pouco, apenas 0,33%.

Petrobras e Banco do Brasil foram bem na semana. Bradesco disparou compra pelo cruzamento de médias, Ambev forma figura de topo.

Altas espetaculares em GAFISA que subiu mais de 66% e Casas Bahia que subiu quase 30%

Vejam em detalhes a análise em vídeo.

Ouro

Ouro Rompe Recorde e Mira US$ 3.100O ouro (XAU/USD) engatou um rali impressionante nos últimos pregões, rompendo acima de US$ 3.086 pela primeira vez na história e aproximando-se da importante resistência psicológica de US$ 3.100. Esse movimento ocorre em meio a um cenário de aversão ao risco nos mercados globais, no qual o metal precioso volta a brilhar como ativo de proteção. A seguir, analisamos os fatores econômicos por trás dessa valorização recorde e os cenários que traders experientes estão observando nas próximas semanas.

A recente disparada do ouro tem sido alimentada por uma clara migração de capital de ativos de risco para ativos de refúgio. Com bolsas de valores em queda e o mercado de criptomoedas perdendo fôlego, investidores estão “jogando a toalha” nesses mercados e realocando recursos para o ouro, em busca de segurança. Esse fluxo de compra direcionado fez a cotação do ouro saltar para cerca de US$ 3.086 por onça – um novo recorde histórico – enquanto ações e criptoativos sofrem liquidações.

Em outras palavras, o ouro reafirmou seu papel tradicional de porto seguro, atraindo desde traders até bancos centrais asiáticos que vêm aumentando suas reservas do metal. Naturalmente, com o preço em máximas, o próximo alvo imediato dos participantes do mercado tornou-se a região dos US$ 3.100, patamar redondo que tende a atuar como resistência de curtíssimo prazo.

Nos Estados Unidos, a inflação voltou aos holofotes ao sair dados acima do esperado. O núcleo do índice de Preços de Gastos com Consumo (PCE) – a medida de inflação preferida do Fed – subiu 0,4% em fevereiro (mensal), superando a previsão de 0,3%. Normalmente, um dado de inflação mais alto poderia fortalecer o dólar e pressionar ativos cotados em dólar, porém desta vez o efeito foi o oposto: dado o contexto de incertezas, o mercado praticamente ignorou o PCE forte e manteve o foco no ouro como proteção.

Isso ocorre porque os investidores enxergam a inflação ascendente como mais um motivo para proteger portfólios, especialmente em conjunto com as preocupações trazidas pela política comercial americana.

Paralelamente, as novas tarifas comerciais anunciadas pelos EUA adicionaram combustível aos temores de inflação e crescimento. Nos últimos dias, o governo norte-americano confirmou planos de impor tarifas de 25% sobre importações de automóveis e peças, reacendendo o fantasma de uma guerra comercial em larga escala. Essa perspectiva de tarifas elevando custos e preços reacendeu temores de estagflação – combinação de inflação em alta com economia estagnada – nas principais economias.

Como consequência, o apetite por ativos de segurança aumentou ainda mais: investidores se apressaram para comprar ouro diante do possível impacto inflacionário e recessivo das tarifas. Esse comportamento de aversão ao risco colocou o dólar e os yields dos títulos americanos em queda, enquanto impulsionou o ouro para novas máximas.

Enquanto nos EUA a preocupação é com inflação e juros, na Zona do Euro o panorama inflacionário mais brando adiciona uma dinâmica diferente. Dados divulgados recentemente mostraram que a inflação na França e na Espanha ficou abaixo das expectativas do mercado, sinalizando arrefecimento de preços. Na França, o IPC anual registrou apenas +0,9%, contrariando projeções que apontavam alta maior. Já na Espanha, a inflação desacelerou para +2,2% anual, queda bem mais acentuada que o previsto e aproximando o país da meta de 2% do BCE.

Essa surpresa baixista na inflação europeia reforçou as expectativas de que o Banco Central Europeu (BCE) adote uma postura mais acomodatícia. Observadores já falam na possibilidade de novos cortes de juros pelo BCE para estimular a economia frente à fraqueza dos preços.

Para o ouro, um cenário de política monetária mais frouxa na Europa tende a ter efeitos mistos. Por um lado, juros mais baixos (ou cortes de juros) globalmente reduzem o custo de oportunidade de se manter ouro em carteira, favorecendo o metal. Por outro lado, a menor inflação na Europa indica menos pressões inflacionárias externas no cenário global, o que pode aliviar um dos motores da recente alta do ouro.

A grande questão agora é quão sustentável é essa alta do ouro e quais cenários podem se desenrolar adiante. Muitos analistas permanecem otimistas e até já revisaram para cima suas projeções de preço, diante da contínua demanda por proteção e do suporte de fatores como compras de bancos centrais. Esse sentimento comprador generalizado sugere que o rali pode perdurar caso os drivers atuais permaneçam – isto é, se a inflação continuar alta, as tensões comerciais se aprofundarem e o ambiente de incerteza geopolítica não arrefecer.

Entretanto, há sinais de cautela no ar quanto à durabilidade dessa disparada. Algumas métricas indicam que o metal pode ter avançado além de seus fundamentos de curto prazo – uma análise de fair value recente sugere que o ouro estaria cerca de 13% acima do seu valor justo estimado, o que implica que grande parte das incertezas (como as tarifas comerciais) já estaria precificada.

Isso significa que, na ausência de novos catalisadores de risco, o potencial de alta adicional do ouro pode ficar limitado. Um fator de risco para quem está comprado é a possibilidade de notícias positivas inesperadas no front macro: por exemplo, um acordo geopolítico importante (como um tratado de paz em um conflito internacional) poderia diminuir rapidamente a demanda por ativos de proteção e levar a uma correção significativa do ouro.

Também devemos lembrar que, historicamente, períodos de inflação elevada acabam motivando respostas dos bancos centrais – se o Federal Reserve sinalizar altas de juros acima do previsto para conter a inflação, o custo de oportunidade de se manter ouro sobe, o que pode esfriar o rali.

Disclaimer: Este conteúdo tem caráter exclusivamente informativo e educacional. Não constitui recomendação de investimento, compra ou venda de qualquer ativo.

Ouro Atinge Novos Máximos com Anúncio de Novas Tarifas

Os preços do ouro atingiram novos máximos nas primeiras negociações de sexta-feira, impulsionados pela crescente procura por ativos de refúgio, à medida que os ativos de risco, como as ações tecnológicas dos EUA, anularam os modestos ganhos registados no início da semana. A rotação para o ouro foi desencadeada pelo ressurgimento das tensões comerciais, depois de a administração dos EUA anunciar, na quarta-feira, tarifas de 25% sobre todas as importações de automóveis. Caso se confirme, esta medida poderá ter um impacto significativo na economia global, agravando as perspetivas de crescimento e reforçando a atratividade de ativos de refúgio, como o ouro.

Neste contexto, o dólar dos EUA desvalorizou face às principais moedas, com os mercados a desconsiderarem os dados positivos do PIB divulgados na quinta-feira e a concentrarem-se nas incertezas geradas pela política comercial da Casa Branca.

Este cenário intensificou a especulação de que a Reserva Federal terá pouca alternativa senão retomar os cortes nas taxas de juro em breve — uma dinâmica reforça o apoio aos preços do ouro, devido à sua correlação inversa com o dólar.

Ricardo Evangelista – Analista Sénior, ActivTrades

Conjuntura Mantém-se Favorável para os Preços do Ouro

Os preços do ouro subiram ligeiramente no início desta terça-feira e espera-se que se mantenham acima do nível psicológico dos 3.000 dólares, com os traders a verem qualquer queda de preços como uma oportunidade de compra, mas com o potencial de valorização limitado por um aumento no apetite pelo risco, criando resistência em torno dos recentes máximos de 3.056 dólares. Expectativas de novos cortes nas taxas de juros pela Fed e as preocupações com uma desaceleração económica nos EUA continuam a sustentar os preços. Ao mesmo tempo, as esperanças de tarifas comerciais menos assertivas dos EUA, o otimismo sobre um possível acordo de paz entre a Ucrânia e a Rússia e os novos planos de estímulo da China estão a fomentar um maior apetite pelo risco, pressionando os preços do ouro. Embora uma queda abaixo dos 3.000 dólares seja improvável no curto prazo, essa dinâmica de suporte e resistência deverá manter os preços do ouro dentro de uma faixa relativamente estreita.

Ricardo Evangelista – Analista Sénior, ActivTrades

Ouro Acima dos 3.000 Dólares com Melhora no Apetite pelo Risco

Os preços do ouro mantêm-se estáveis nesta abertura dos mercados europeus, cerca de 1% abaixo dos máximos da semana passada, mas confortavelmente acima do nível psicológico dos 3.000 dólares. Houve uma melhoria no apetite pelo risco nos mercados financeiros, após relatos de que a administração dos EUA poderá ser menos agressiva do que inicialmente temido na aplicação de tarifas recíprocas, o que aliviou as preocupações sobre o pior cenário para o comércio global. Entretanto, a recuperação do dólar dos EUA, que se seguiu à reunião da Fed da semana passada, parece ter perdido força — um desenvolvimento positivo para os otimistas do ouro. Neste contexto, os preços do ouro deverão manter-se estáveis no curto prazo, sustentados acima do nível dos 3.000 dólares.

Ricardo Evangelista – Analista Sénior, ActivTrades

Correção à vista? O que vem depois dos recordes do ouroO ouro acaba de atingir um marco histórico, rompendo a barreira psicológica dos US$ 3.000 por onça e alcançando o topo de US$ 3.057,21 em 20 de março de 2025. Mas no rastro dessa escalada, uma pergunta se impõe: estamos prestes a ver uma correção nos preços?

Diversos analistas alertam para essa possibilidade. Grandes instituições do mercado estimam que, nos próximos meses, o ouro possa recuar entre 15% e 25%, especialmente se dois fatores se confirmarem: a redução das tensões geopolíticas e a retomada da alta dos juros reais. Em outras palavras, se o “medo” do mercado arrefecer e o custo de oportunidade de manter ouro voltar a subir, a demanda pode diminuir e os preços, ceder.

Ainda assim, há quem veja esse movimento como apenas uma pausa. Projeções otimistas, como a do Citi Research, apontam para um novo alvo de curto prazo em US$ 3.200 por onça. A explicação? A demanda continua firme, os riscos de estagflação permanecem no radar e as incertezas macroeconômicas seguem sem solução à vista.

Por que o ouro disparou?

A recente disparada do ouro não veio do nada. Ela é o reflexo de uma tempestade perfeita envolvendo economia, política, sentimento do mercado e até questões ambientais. A seguir, os principais pilares dessa alta impressionante.

Um dos maiores impulsionadores do rali do ouro foi a postura do Federal Reserve. Com o crescimento da economia dos EUA perdendo fôlego e a inflação ainda pressionando, o Fed optou por manter os juros estáveis — e sinalizou que cortes podem vir ainda este ano. Esse movimento torna o ouro mais atrativo, já que ele não rende juros, mas também não perde tanto valor com juros baixos.

Além disso, bancos centrais do mundo inteiro — principalmente de países emergentes — estão comprando ouro como forma de diversificar suas reservas e reduzir a exposição ao dólar. Foram mais de 1.180 toneladas adquiridas em um único ano, segundo os dados mais recentes. Um reforço de peso na demanda institucional.

Medo, conflitos e busca por segurança

Quando o mundo parece instável, o ouro brilha. Com as tensões geopolíticas — tarifas comerciais, políticas protecionistas, disputas entre grandes potências — o sentimento de incerteza domina os mercados. E nesse cenário, o ouro volta a ser o “porto seguro” preferido por muitos investidores.

Mesmo com alguns sinais de moderação, a inflação ainda ultrapassa as metas de diversos bancos centrais, como o BCE e o próprio Fed. Isso corrói o poder de compra das moedas e aumenta a atratividade do ouro como reserva de valor — especialmente entre aqueles que querem proteger seu patrimônio a longo prazo.

Outro motor importante do rali é o avanço dos ETFs lastreados em ouro. Fundos como o GDX (VanEck Gold Miners) e o RING (iShares MSCI Global Gold Miners) acumulam valorizações de mais de 30%, refletindo o interesse crescente — tanto de investidores individuais quanto institucionais — no metal.

Apesar da valorização global, mercados locais como Índia e China demonstram certa resistência. Em ambos os países, os preços domésticos do ouro estão tão elevados que comerciantes começaram a oferecer descontos para atrair consumidores. Na Índia, os cortes chegam a US$ 41 por onça; na China, entre US$ 2 e US$ 16. Isso indica que a demanda por ouro físico está começando a sentir o peso do preço.

Disclaimer:

Este conteúdo tem fins exclusivamente informativos e educacionais. Não constitui recomendação de compra ou venda de qualquer ativo. O mercado financeiro envolve riscos, e decisões de investimento devem ser tomadas com base na análise individual de perfil e objetivos.

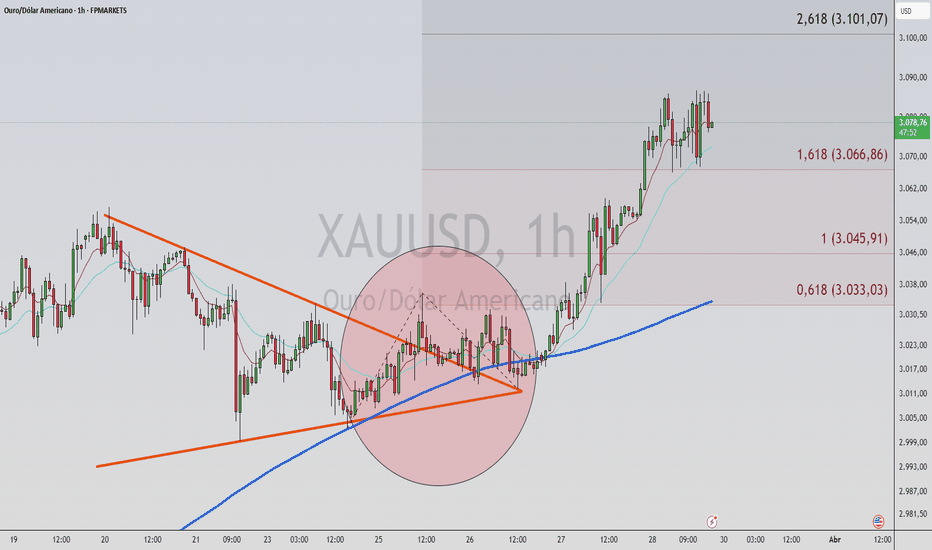

XAU/USD: Ouro mantém tendência de alta e testa novo recordeO ouro (XAU/USD) segue em forte valorização, atingindo um novo topo histórico de US$ 3.031,70 e testando regiões estratégicas projetadas pela extensão de Fibonacci. No momento, o metal precioso se mantém acima da zona de US$ 3.029, mostrando força compradora.

🔍 Análise Técnica

Extensão de Fibonacci:

O preço rompeu a resistência do nível 1 (100%) de Fibonacci, localizado em US$ 3.031,70.

O próximo alvo se encontra em US$ 3.048,33 (161,8%), enquanto um recuo pode buscar suporte na região de US$ 3.021,46 (61,8%).

Ondas de Elliott:

O atual movimento sugere uma onda impulsiva (Onda 3 de Elliott), que pode buscar níveis mais altos antes de uma possível correção.

Um recuo corretivo poderia testar US$ 3.021 (Fib 61,8%), antes de uma retomada da alta.

📰 Contexto Fundamental

Conflitos geopolíticos: O colapso do cessar-fogo entre Israel e Hamas elevou a busca por ativos de segurança, beneficiando o ouro.

Política monetária dos EUA: Expectativas de cortes nos juros em junho aumentam a atratividade do metal.

Fluxo de capital: Os dados fracos dos EUA reforçam a busca por refúgio, sustentando o rally do XAU/USD.

📢 Disclaimer:

Esta análise é apenas para fins educacionais e não constitui recomendação de investimento. O mercado financeiro envolve riscos, e decisões devem ser tomadas com base em sua própria avaliação e perfil de risco.

Ouro Consolida Acima dos $3000 com Receio de Recessão

Os preços do ouro subiram esta terça-feira, consolidando ganhos acima do nível psicológico dos $3.000 por onça e atingindo um novo recorde histórico. A procura pelo metal precioso mantém-se elevada, com os investidores a reforçarem posições em ativos de refúgio. O mercado parece estar à procura de proteção contra o possível impacto das mais recentes políticas dos EUA, num contexto de crescente risco de recessão na economia norte-americana.

Uma série de dados económicos recentes — incluindo inflação, confiança empresarial e vendas a retalho — ficou aquém das expectativas, reforçando os sinais de desaceleração na maior economia do mundo. Neste contexto de fragilidade económica e incerteza geopolítica crescente, a procura por ouro deverá continuar elevada.

Ao mesmo tempo, a desaceleração da economia dos EUA está a alimentar expectativas de pelo menos três cortes de juros por parte da Reserva Federal este ano, aumentando a atenção sobre a reunião do FOMC de amanhã. Qualquer sinal de uma postura menos restritiva da Fed poderá pressionar ainda mais o dólar, beneficiando o ouro devido à sua correlação inversa com a moeda norte-americana.

Ricardo Evangelista – Analista Sénior, ActivTrades

Ouro: Lateralização Após Máximo Histórico e Incerteza Tarifária

Os preços do ouro mantiveram-se estáveis no início da sessão europeia, ligeiramente abaixo dos $3.000, perto do recorde histórico alcançado na semana passada. Após uma valorização de 2,5% na semana anterior e o alcance de um novo máximo histórico, o metal precioso tem mostrado uma tendência lateral. Os traders ajustam as suas expectativas para uma postura mais acomodatícia por parte da Reserva Federal, em resposta a dados económicos que revelaram uma inflação e números de emprego nos EUA abaixo do esperado, sugerindo um arrefecimento do mercado laboral. Entretanto, a incerteza em torno das políticas tarifárias de Trump está a gerar instabilidade nos mercados e a obscurecer as perspetivas económicas, enquanto a turbulência geopolítica em curso intensifica a procura pelo ouro como ativo de refúgio. Neste cenário, há potencial para novas valorizações do metal precioso.

Ricardo Evangelista – Analista Sénior, ActivTrades

IBOV descola das bolsas americanas ! Ouro supera 3K !ATIVOS: IBOV, USDBRL, SPX, DJI,NDX, SXXP, NI225, HSI, PETR4, VALE3, ITUB4, BBAS3, SANB11, BBDC4, ABEV3, NTCO3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Com Trump bolsas americanas caem e o OURO dispara acima dos 3K.

Locamente IBOV sobe pela segunda semana seguida, com a grata surpresa de superávit recorde (sim, isso mesmo !). Petro, Vale, Bancos, Ambev, todas com ótima performance na semana.

Por sua vez grupo Natura (NTCO3) despenca com resultados aquém do esperado pelo mercado.

Vejam em detalhes a análise em vídeo.

Excepcionalismo americano estaria chegando ao fim?Estamos há uns 15 dias de queda no mercado americano, e o distanciamento do buy-back de ações preocupa algumas pessoas. Embora nada esteja tão ruim que não possa piorar, será que está tão ruim assim?

Para entendermos um pouco melhor, vamos mergulhar no conceito de "excepcionalismo americano", que se refere à crença de que os Estados Unidos possuem características únicas que os distinguem de outras nações, seja em termos de valores, sistema político ou desempenho econômico. Nos anos de 2023 e 2024, esse conceito foi amplamente discutido, especialmente no contexto econômico.

Em 2023, a economia dos EUA cresceu 2,5%, superando a média de 2,2% da América Latina e os modestos 0,5% da zona do euro. Para 2024, as projeções indicavam a continuidade desse desempenho, com os EUA mantendo uma taxa de crescimento de 2,5%, enquanto a zona do euro e a América Latina esperavam crescimentos de 0,5% e 2,0%, respectivamente. Esse desempenho superior reforçou a percepção do "excepcionalismo americano" na economia global.

Olhando para a média linear do PIB anualizado dos EUA, o mercado segue acima da média linear ao final de 2024 e, pelas prévias de 2025, permanecerá acima da média, mas nada muito impressionante.

No entanto, no início de 2025, surgiram discussões sobre possíveis desafios ao excepcionalismo econômico dos EUA. Analistas apontaram sinais de desaceleração econômica e ressaltaram a necessidade de medidas excepcionais para manter o desempenho superior.

A reeleição de Donald Trump em 2024 trouxe debates sobre o impacto de suas políticas no excepcionalismo americano. Alguns analistas expressaram preocupações de que as incertezas políticas e questionamentos sobre o respeito ao Estado de Direito poderiam afetar a previsibilidade e a estabilidade econômica dos EUA.

A prova disso é a recente queda no índice do dólar americano e uma compra agressiva de ouro, um ativo que mostra alta antifragilidade, pois tende a valorizar-se em períodos de incerteza econômica e geopolítica, visto que tem um certo nível de descentralização, poder de compra intrínseco e é deflacionário.

Durante o excepcionalismo americano, os investidores buscaram investir nos EUA, de forma ampla, mas principalmente em mercados de risco. Particularmente de 2020 a 2023, o ouro permaneceu estável, sem grandes ganhos de valor. A partir de 2023 até o momento, o ouro valorizou-se praticamente 100%, enquanto o mercado acionário também cresceu. Ao mesmo tempo, vimos o índice do dólar ganhar força no período, assim como os títulos de renda fixa americanos acumularem valorização no yield, um fenômeno que só pode ser explicado pelo excepcionalismo americano.

À medida que o mundo retorna à normalidade no que toca ao controle inflacionário, ao controle dos gastos públicos e à redução das taxas básicas de juros, a tese do excepcionalismo americano perde força e se transforma em medo. A busca por segurança e a saída parcial dos mercados americanos, impulsionadas por uma política comercial agressiva que protege o mercado interno, indicam uma trajetória de reversão e prejudicam parceiros comerciais.

Aos poucos, as correlações voltam a se comportar em cenários normais de risk-on e risk-off, à medida que os EUA deixam de ser favoritos.

Não, isso não significa o fim dos investimos nos EUA, é realmente a normalização da distribuição financeira no mundo. Seria um sonho para a bolsa brasileira?

Ouro Ganha Força Perante a Incerteza Económica e Política

Os preços do ouro subiram ligeiramente na sexta-feira, prolongando os ganhos das sessões anteriores e mantendo-se próximos da marca psicológica dos $3.000. A procura pelo metal precioso permanece forte, com os investidores a valorizarem o seu papel enquanto ativo de refúgio. A postura agressiva de Donald Trump em relação às tarifas está a pesar sobre as perspetivas económicas, afetando as previsões de crescimento e pressionando os ativos de risco, como as ações, com os principais índices a apagarem os ganhos pós-eleitorais. Entretanto, os dados de inflação nos EUA, divulgados no início da semana, ficaram abaixo do esperado, sinalizando uma desaceleração do crescimento e alimentando as expectativas de novos cortes nas taxas da Fed. Com o apetite por risco a diminuir e a "Trump Trade" a desmoronar-se, o ouro poderá ter espaço para continuar a valorizar. A reunião do FOMC da próxima semana será crucial para moldar as expectativas em relação à política da Fed. Este é provavelmente um dos principais fatores para o ouro, dada a sua correlação invertida com o dólar dos EUA.

Ricardo Evangelista – Analista Sénior, ActivTrades

Ouro em Forte Alta! Próximos Alvos!O ouro (XAU/USD) está em forte valorização nesta quinta-feira (13/03/2025), superando uma zona crítica de resistência e abrindo caminho para novos alvos. A análise técnica sugere que esse movimento pode ser impulsionado por uma estrutura de Ondas de Elliott, combinada com a extensão de Fibonacci, indicando possíveis zonas de continuidade da alta.

📊 Price Action: Rompimento e Nova Tendência

Observamos um rompimento decisivo da região de resistência em $2.930, destacada pela zona roxa no gráfico. Essa área servia como um pivô estrutural, com múltiplas rejeições anteriores. O breakout acompanhado por velas de força sinaliza um movimento impulsivo, indicando que os compradores assumiram o controle.

Outro ponto relevante é o rompimento da média móvel azul (200 períodos), que antes atuava como resistência dinâmica. O mercado agora utiliza essa média como suporte, reforçando a tese de alta.

📌 Fibonacci e Projeções de Alvo

Com base na projeção de Fibonacci, traçada a partir do último movimento de alta, temos os seguintes níveis técnicos importantes:

🔹 1.000 ($2.981): Próxima zona de resistência significativa.

🔹 1.618 ($3.013): Alvo final, caso a tendência continue com força.

O rompimento de $2.981 abriria caminho para o objetivo final em $3.013, região de extensão de 1.618 de Fibonacci, que coincide com uma zona de alta relevância psicológica para os traders.

🚀 Cenário Provável e Gestão de Risco

Se o ouro respeitar a estrutura de Elliott, um pequeno pullback pode ocorrer antes de buscar os alvos de Fibonacci superiores. Traders podem monitorar a formação de pullbacks na média móvel e observar padrões como bullish engulfing ou martelos para confirmar novas entradas.

Por outro lado, um retorno abaixo de $2.930 invalidaria a estrutura otimista, podendo levar a novas correções.

🔔 Deixe seu comentário! Qual sua visão sobre o ouro para os próximos dias?

Disclaimer:

Este conteúdo é apenas para fins educacionais e não constitui recomendação de investimento. O mercado financeiro envolve riscos, e decisões devem ser tomadas com base em sua própria análise.

Ouro Recupera Terreno Após Forte Queda nos Índices

Os preços do ouro subiram nas primeiras negociações de terça-feira, recuperando terreno acima dos 2.900 dólares. A procura pelo metal precioso como ativo de refúgio está a aumentar, à medida que o apetite pelo risco diminui nos mercados financeiros. A sessão de ontem evidenciou essa tendência, com os principais índices bolsistas a registarem perdas significativas. Os investidores estão cada vez mais preocupados com a política errática da administração dos EUA—tanto em questões comerciais como na gestão de alianças geopolíticas de longa data. As potenciais consequências incluem uma recessão nos EUA, um aumento do protecionismo a nível global e uma maior instabilidade geopolítica. Neste contexto, crescem as expectativas de uma Reserva Federal mais acomodatícia, o que pesa sobre o dólar. Ao mesmo tempo, os receios de recessão impulsionam a procura por obrigações do Tesouro dos EUA, reduzindo as yields e tornando o ouro, um ativo sem retorno, ainda mais aliciante. Os traders estarão também atentos à divulgação dos dados de emprego nos EUA hoje e ao índice de preços no consumidor (CPI) amanhã, procurando mais sinais de abrandamento económico e riscos inflacionistas—ambos fatores que poderão influenciar a política monetária da Fed e, consequentemente, o preço do ouro.

Ricardo Evangelista – Analista Sénior, ActivTrades

OURO (XAU/USD) 📉 OURO (XAU/USD) - Análise Técnica 📈

O mercado está trabalhando dentro de uma estrutura bem definida! No cenário atual, podemos observar:

✅ Zona de demanda onde o preço pode buscar liquidez antes de um possível movimento de alta.

📍 FVG (Fair Value Gap) atuando como região de interesse para compradores.

🔼 Possível pullback antes de alcançar a zona de oferta, onde podemos observar uma reação e buscar oportunidades de venda.

🎯 O plano: esperar o preço reagir na zona de demanda, confirmar entrada e buscar o alvo! Se a oferta segurar o preço, pode ser um excelente ponto de reversão.

📊 Como você está operando o ouro? Deixe seu comentário! ⬇️🔥

Ouro Dispara Com Escalada da Instabilidade Geopolítica

Os preços do ouro subiram nas primeiras negociações de terça-feira, refletindo a crescente preocupação com o impacto das tarifas dos EUA nas perspetivas de crescimento económico global. O risco cada vez maior de uma guerra comercial tem impulsionado a procura pelo metal precioso como ativo de refúgio, com os preços a subirem mais de 2% após a confirmação do Presidente Trump de que as tarifas de 25% sobre as importações do Canadá e do México entrariam em vigor durante a noite.

Ao mesmo tempo, o anúncio da administração dos EUA sobre a suspensão imediata de toda a ajuda militar à Ucrânia aumentou a instabilidade geopolítica. A maior incerteza dos investidores está a penalizar o apetite pelo risco, pressionando os futuros do mercado acionista norte-americano e reforçando ainda mais a procura por ouro. No entanto, a perspetiva de uma inflação mais alta devido às tarifas aumenta a probabilidade de a Reserva Federal manter as taxas de juro elevadas por mais tempo, o que poderá fortalecer o dólar e, em última instância, limitar novos ganhos nos preços do ouro.

Ricardo Evangelista – Analista Sénior, ActivTrades

Ouro Recupera Terreno Antes do PMI dos EUA

Os preços do ouro subiram no início da sessão europeia, recuperando dos mínimos de várias semanas atingidos na sexta-feira. O metal precioso encontra-se num equilíbrio entre forças opostas: por um lado, um renovado apetite pelo risco está a impulsionar as ações e a pressionar o ouro; por outro, a persistente incerteza económica e geopolítica — incluindo preocupações com as tarifas dos EUA e sinais de mudança na dinâmica transatlântica — continua a sustentar a procura por ativos de refúgio.

Neste contexto, os traders vão estar atentos à próxima divulgação dos dados do PMI industrial dos EUA. Com a economia americana a mostrar sinais iniciais de abrandamento, uma leitura abaixo do esperado pode reforçar as expectativas de que a Reserva Federal corte duas vezes as taxas de juro em 2025, em vez de apenas uma. Esse cenário tenderia a pressionar o dólar e a dar um novo ímpeto aos preços do ouro.

Ricardo Evangelista – Analista Sénior, ActivTrades

De qual risco você precisa se proteger?Uma semana, sem dúvida, catastrófica para os mercados financeiros, onde vimos o conceito de risk-off na prática. De maneira simples e resumida, risk-off ocorre quando o mercado quer fugir do risco e busca proteção para suas carteiras em ativos considerados seguros. O oposto disso é o risk-on .

Vimos uma queda substancial em praticamente todos os mercados de risco, como ações, commodities, moedas e criptos. Particularmente, só vi os títulos subindo expressivamente, além de algumas moedas de proteção, como CME:6J1! e CME:6S1! . Isso me faz refletir: ao que o dólar protege? Ao que o Bitcoin protege? Todos os ativos têm seus prós e contras, e é isso que quero abordar hoje.

Título de 10 anos dos EUA

Este é o ativo principal que usarei como base de comparação com os demais. Ele é seguro porque é garantido pelo governo americano, tem um rendimento previsível e pode ter um duration mais curto, dependendo do tipo do título. Possui alta liquidez e serve para proteger os investidores de crises governamentais.

Porém, esse título tem um dono: o governo. Sua volatilidade e seus rendimentos podem ser altamente afetados por decisões políticas e econômicas dos Estados Unidos, como as do FOMC, além de riscos inflacionários, desvalorização do dólar e impostos.

Ouro

O ouro é o ativo de proteção mais antigo. Por sua característica deflacionária, seu preço não sofre degradação, protegendo contra a inflação. É o clássico ativo buscado em momentos de incerteza ou crise, justamente por ser independente de governos e possuir ampla liquidez.

Todavia, ele não gera renda passiva, não paga cupom nem dividendo, mas sim impõe custos de armazenamento, segurança e transporte. Além disso, por ser um ativo físico, pode ser taxado por governos.

No gráfico abaixo, vemos a relação entre o Tesouro de 10 anos dos EUA e o ouro. É possível observar como, recentemente, o título variou amplamente em 1% a.a., enquanto o ouro acumulou valor ao longo do tempo.

Dólar, Iene e Franco

O dólar é a moeda do mundo: aceito globalmente, tem alta demanda em crises e se fortalece em ciclos de aperto monetário (como o atual). No entanto, é totalmente dependente da política econômica dos Estados Unidos, assim como o título de 10 anos.

Já o iene e o franco suíço são moedas relevantes porque, historicamente, pertencem a países com baixa inflação, política de neutralidade e mercados suficientemente líquidos, além de apresentarem baixa volatilidade. O iene, em particular, é amplamente utilizado no carry trade , onde investidores tomam capital a juros baixos no Japão para aplicá-lo em mercados com rendimentos superiores.

O ponto fraco dessas moedas é sua baixa taxa de valorização ou juros excessivamente baixos – às vezes até negativos. O dólar tem sido a principal moeda de reserva mundial por décadas. Mesmo em tempos de incerteza, o dólar ainda se mantém como uma escolha dominante, o que o diferencia de moedas como o iene ou o franco suíço.

No gráfico, observamos a correlação na busca por segurança em moedas como iene e franco, juntamente com os títulos de 10 anos, enquanto o dólar perde força. Em situações em que tanto o título americano quanto o dólar são impactados por uma crise, a fuga ocorre para moedas fora da esfera de controle dos Estados Unidos.

Bitcoin

Assim como o ouro, o Bitcoin é escasso e limitado por sua regra imutável no blockchain. Além disso, é descentralizado, sem controle de governos ou empresas, o que lhe confere potencial para proteger contra a desvalorização de moedas ou até mesmo riscos sistêmicos, graças à sua capacidade de ser transacionado peer-to-peer.

Diferentemente do ouro, o Bitcoin não impõe custos de armazenamento e transporte, além de oferecer um alto nível de segurança e transparência em uma rede aberta.

No entanto, alguns desafios dificultam sua adoção como reserva de valor. O Bitcoin é altamente volátil, podendo tanto valorizar significativamente quanto sofrer quedas expressivas no curto e médio prazo. Não gera renda passiva, juros ou dividendos, e sua custódia deve ser feita pelo próprio investidor para garantir maior segurança. É possível armazená-lo em terceiros, mas isso implica riscos adicionais, como ataques hackers e dependência da infraestrutura e da cibersegurança do provedor escolhido.

Embora o Bitcoin tenha uma volatilidade exacerbada, ele ainda não passou por uma crise econômica global profunda. Isso poderia gerar discussões sobre sua maturidade como reserva de valor. Durante a crise de 2008, por exemplo, o ouro foi tradicionalmente considerado uma proteção e foi amplamente valorizado naquele momento onde um ativo de segurança não negociando em mercado aberto global, os Imóveis, depreciaram muito.

No gráfico abaixo, destaco momentos do último ano em que o título de 10 anos e o Bitcoin apresentaram correlação negativa. Isso significa que o mercado vendeu Bitcoins para comprar títulos de 10 anos como forma de proteção.

Entendeu melhor para que serve cada ativo de segurança negociado no mercado aberto? Assim, você pode diversificar melhor sua carteira e estar preparado para qualquer tipo de intempérie econômica.

Eu não tenho dúvidas que fui sucinto em cada assunto, há muito mais para discutir, mas por hoje, fica essa reflexão.

XAU/USD – Rejeição Forte em Resistência! Queda de -2,86% à Vista📊 Análise Técnica – Ouro vs Dólar Americano (XAU/USD) – Gráfico 4H

O preço do ouro (XAU/USD) está demonstrando sinais claros de fraqueza após testar e rejeitar uma zona de resistência chave próxima dos $2.946. A forte rejeição, seguida de um padrão de queda impulsiva, sugere um possível movimento descendente significativo nos próximos dias.

📌 Pontos Técnicos Importantes

🔴 Resistência Principal: Região $2.930 – $2.946, onde o preço rejeitou fortemente.

🔴 Zona de Entrada para Vendas: $2.929 - $2.930, região de pullback que pode oferecer novas oportunidades para entrar vendido.

🟢 Suporte Alvo 1: $2.888 – Nível crítico que pode servir de suporte temporário.

🟢 Suporte Alvo Final: $2.846 – Extensão Fibonacci de -0,618, projetando queda total de -2,86%!

⚠ Confirmação da Queda: Um fechamento abaixo de $2.914 pode acelerar o movimento de venda.

📈 Estratégia Operacional

🔹 Venda entre $2.929 - $2.930 caso ocorra rejeição nessa área.

🔹 Stop acima de $2.946 para evitar manipulações de preço.

🔹 Primeiro alvo: $2.888 – Ajuste parcial ou trailing stop.

🔹 Segundo alvo: $2.846, buscando o movimento completo.

📢 Conclusão

O Ouro está mostrando sinais claros de rejeição após atingir resistência, e o preço pode cair até $2.846 nas próximas 20 horas, conforme a projeção técnica. Um pullback na região de $2.929 pode ser a última oportunidade para entrar vendido antes de uma queda acelerada! 🚀📉

📌 Atenção: Sempre gerencie seu risco antes de operar!

Fechamento do Mercado - 8/2/25ATIVOS: SPX, DJI, NDX, SXXP, NI225, HSI, USDBRL, OURO, BITCOIN, BTCUSD, PETR4, VALE3, ITUB4, BBAS3, SANB11, BBDC4, TSLA, ABEV3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Semana com agenda forte, incluindo o payroll americano que veio abaixo do esperado.

Bolsas americanas caem, enquanto que Europa e China sobem.

Ouro nas alturas.

Vejam em detalhes a análise em vídeo.

Ouro em Máximos Históricos Face à Incerteza Global

Os preços do ouro subiram no início da sessão de quarta-feira, atingindo um novo recorde histórico. O metal precioso tem encontrado apoio na fraqueza do dólar e na crescente apreensão com a escalada da guerra comercial entre os EUA e a China, que deverá ter um impacto negativo nas perspetivas de crescimento da economia global. A desvalorização do dólar, desencadeada pela mudança de última hora da administração sobre as tarifas às importações do México e do Canadá, prolongou-se na terça-feira com a divulgação de dados dececionantes sobre o emprego e a indústria, que apontam para uma desaceleração da maior economia do mundo. Um dólar mais fraco tende a sustentar os preços do ouro. Ao mesmo tempo, as tarifas dos EUA sobre a China e a retaliação de Pequim representam um risco para a economia global, aumentando a atratividade do ouro como ativo de refúgio. Esta procura é ainda reforçada pela incerteza no Médio Oriente, após os comentários de Donald Trump sobre a possibilidade de tomar Gaza e deslocar a população palestiniana.

Ricardo Evangelista – Analista Sénior, ActivTrades

Dólar Recua e Ouro Sobe com Tensões Comerciais Globais

Os preços do ouro subiram ligeiramente nas primeiras negociações de terça-feira, mantendo-se próximos ao recorde histórico alcançado na sessão anterior. O metal precioso encontra apoio à medida que o dólar dos EUA recua do nível mais alto em várias semanas, atingido na segunda-feira.

Após ter subido com expectativas de uma inflação maior — com os EUA prestes a impor tarifas mais elevadas sobre as importações do Canadá e do México — o dólar reverteu todos os seus ganhos após uma mudança brusca de direção por parte da administração Trump. No entanto, Washington não recuou nas tarifas sobre as importações chinesas e, à medida que Pequim retalia, o risco de uma guerra comercial total aumenta. Este cenário lança uma sombra de incerteza sobre as perspetivas de crescimento económico global. Neste contexto, a procura por ouro como ativo de refúgio está naturalmente a aumentar, criando margem para a continuidade da apreciação.

Ricardo Evangelista – Analista Sénior, ActivTrades