Ictconcepts

XAUUSD – Brian | Perspectiva Técnica H2XAUUSD – Brian | Perspectiva Técnica H2 – Fase de Consolidação & Construção de Intervalo

Após a recente venda acentuada, o ouro está agora passando por uma fase de consolidação no período H2. O forte impulso bearish desacelerou, e a ação de preço atual sugere que o mercado está mudando de um movimento direcional para a construção de intervalo e acumulação, ao invés de continuar caindo imediatamente.

Esse tipo de comportamento é típico após uma volatilidade agressiva, enquanto o mercado reavalia o valor e equilibra oferta e demanda.

Estrutura do Mercado & Comportamento Atual

Estruturalmente, o preço quebrou abaixo da perna bullish anterior e agora está negociando dentro de um intervalo de valor definido:

A pressão de venda diminuiu após a expansão para baixo.

O preço está girando em torno do VAL e das áreas de valor inferior, indicando aceitação em vez de rejeição.

O momentum não é mais impulsivo, apontando para um desenvolvimento lateral em vez de continuidade de tendência.

Enquanto o preço permanecer dentro deste intervalo de valor, as condições de negociação em intervalo dominam.

Zonas de Valor & Liquidez Chave

Resistência Superior / Oferta

Liquidez de Venda: 5,330

POC da Zona de Venda: 5,045

Essas zonas atuam como oferta superior onde tentativas de alta podem ser limitadas durante a consolidação.

Suporte Inferior / Demanda

Zona VAL

POC de compra para scalping: 4,673

Essa área inferior representa demanda de curto prazo, onde movimentos para baixo são mais propensos a estagnar durante a fase de acumulação.

Expectativa Intraday

Para a sessão de hoje:

Expectativa primária: Consolidação lateral dentro do intervalo estabelecido

O preço é provável que gire entre os extremos de valor em vez de trendear fortemente

Quebras requerem clara aceitação acima da resistência ou abaixo do suporte para mudar a viés

Até que tal aceitação ocorra, paciência e consciência de intervalo são mais eficazes do que convicção direcional.

Conclusão Chave

Após uma forte volatilidade, os mercados frequentemente pausar para reconstruir a estrutura. Por enquanto, o ouro parece estar absorvendo ordens e formando equilíbrio, fazendo da consolidação o cenário de maior probabilidade.

Referencie o gráfico para zonas de valor destacadas e comportamento de intervalo projetado.

✅ Siga o canal TradingView para receber atualizações antecipadas da estrutura do mercado e perspectivas intraday.

BTC/USDT - HORA DA LIQUIDEZ INTERNA - EXAUSTÃO DE VENDABTC/USDT - HORA DA LIQUIDEZ INTERNA - EXAUSTÃO DE VENDA

Segue análise para o btc, devemos iniciar a correção para busca da liquidez interna hoje, o preço acabou de ter um ganho de liquidez para os compradores, análise baseado em SMC, ICT.

ALVO FINAL - 87K

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Cenário 3 – Recuo Corretivo Antes da Próxima Decisão | Lana ✨

O ouro está mostrando sinais de estabilização após uma forte venda, e a ação do preço de hoje pode favorecer o Cenário 3: um recuo corretivo. Isso ainda não é uma reversão total de tendência, mas uma fase de recuperação provável em zonas de desequilíbrio chave, onde o mercado decidirá se continuará a cair ou reestruturará para um recuo mais amplo.

📈 Estrutura do Mercado & Contexto

O recente movimento de queda foi impulsivo, limpando múltiplos suportes e criando um claro deslocamento bearish.

O preço está agora reagindo de uma base mais baixa, sugerindo que a pressão de venda está desacelerando e um retrocesso técnico pode se desenvolver.

Neste ambiente, o foco é em como o preço reage nas zonas FVG/suprimento acima, não em perseguir movimentos no meio da faixa.

🔍 Zonas Chave para Observar Hoje

Liquidez de Compra / Suporte Base: 4640 – 4645

Esta é a área atual de estabilização e a zona mais importante a ser defendida para qualquer cenário de recuo.

Zona de Suporte FVG: 4953 – 4958

Primeiro grande alvo de alta para um recuo corretivo. Esta zona pode agir como um ímã para o preço, mas também como uma área de reação.

Venda FVG (Suprimento Superior): ~5250 – 5320

Se o recuo se estender, esta se torna a próxima zona de resistência onde a pressão de venda pode retornar.

Resistência Forte: ~5452

Um objetivo mais alto só possível se o preço mostrar uma aceitação clara e reestruturação de tendência acima dos níveis chave.

Pivô Estrutural: ~5104

Um nível médio chave. Aceitação acima dele fortaleceria a tese do recuo.

🎯 Cenário 3 – Plano de Recuo Corretivo

Se o preço se mantiver acima de 4640–4645 e continuar a construir mínimos mais altos, o mercado poderá tentar um retorno para o desequilíbrio:

Primeiro caminho de recuperação: 4640–4645 → 4953–4958

Se o preço aceitar acima da estrutura média: → 5104

Extensão (apenas com forte aceitação): → 5250–5320

Alvo mais alto (menos provável hoje): → 5452

Este é um ambiente focado na estrutura: o recuo é válido enquanto o preço defender a base e imprimir um seguimento bullish mais limpo.

🧠 Visão da Lana

A configuração de hoje tende a um recuo impulsionado por retrocessos, onde o preço se reequilibra em zonas chave após uma queda acentuada. A melhor abordagem é manter a paciência, observar as reações em 4953–4958 e 5250–5320, e deixar a estrutura confirmar se esse recuo é apenas corretivo ou o início de uma recuperação mais ampla.

✨ Mantenha a calma, respeite as zonas e deixe o preço confirmar o próximo movimento.

XAUUSD (H2) – Perspectiva Bearish de LiamXAUUSD (H2) – Perspectiva Bearish de Liam

Estrutura quebrada | Pressão de venda permanece dominante

Resumo rápido

O ouro entrou em uma fase claramente bearish após não conseguir sustentar níveis chave de suporte. A forte venda quebrou a estrutura bullish anterior, e os recentes rebotes mostram sinais de fraqueza ao invés de acumulação.

Neste estágio, o mercado não está mais em um ambiente de compra na queda. A prioridade é vender os rallys, não tentar pegar fundos.

Estrutura de mercado

A tendência de alta anterior foi decididamente invalidada por um forte impulso de baixa.

O preço agora está nego abaixo do antigo suporte, que virou resistência.

As tentativas recentes de recuperação carecem de continuidade e são corretivas por natureza.

Isso mantém o viés mais amplo intradia-a-curto prazo bearish.

Zonas técnicas chave

Zona primária de venda: 5100 – 5110

Antigo suporte transformado em resistência. Esta área favorece reações de venda se o preço retestar.

Zona secundária de venda / liquidez: 4860 – 4900

Um movimento corretivo nesta zona provavelmente atrairá vendedores novamente.

Suporte de curto prazo: 4690 – 4700

Uma área de suporte fraca que pode ceder se a pressão de venda retornar.

Alvos de baixa mais profundos:

4400 – 4450, depois 4120 se o momento bearish se expandir.

Plano de negociação (estilo Liam: venda a estrutura)

Cenário primário – VENDER rallys

Enquanto o preço permanecer abaixo de 5100, qualquer rebote deve ser tratado como corretivo. Reações de venda são preferíveis em zonas de resistência e liquidez, mirando continuidade para baixo.

Cenário secundário – Continuação da quebra

A falha em segurar 4690 – 4700 confirmaria a continuação para baixo, abrindo caminho para zonas de valor mais profundas.

Invalidação

Somente uma forte recuperação e aceitação de volta acima de 5100 – 5150 forçaria uma reavaliação do viés bearish.

Notas chave

A volatilidade permanece elevada após a quebra.

Evite longs prematuros contra a estrutura.

Deixe o preço chegar à resistência, depois execute.

Tendência e estrutura primeiro, opiniões depois.

Foco por agora:

Vendendo rallys enquanto a estrutura permanece bearish.

Sem pesca de fundos.

— Liam

XAUUSD – H4 Perspectiva: Reset de LiquidezFevereiro começou com uma volatilidade elevada nos mercados globais, e o ouro não é exceção. Após uma forte corrida de alta, o XAUUSD passou por um movimento corretivo acentuado, impulsionado em grande parte por fluxos de desalavancagem, em vez de uma reversão estrutural de tendência.

A ação do preço atual sugere que o ouro está entrando em uma fase de reequilíbrio, onde a liquidez está sendo ajustada antes que o mercado possa tentar um novo empurrão para cima.

📈 Estrutura de Mercado & Contexto em Prazo Mais Alto

O ouro anteriormente operava em uma forte estrutura de alta, mas a recente venda marcou uma clara mudança na estrutura do mercado (MSS) no timeframe H4.

A queda impulsiva varreu a liquidez do lado vendedor abaixo das zonas de consolidação anteriores, um comportamento típico após um rali prolongado.

Apesar da velocidade da queda, o preço agora se aproxima de áreas-chave de suporte e demanda, onde a pressão de venda pode começar a desacelerar.

Esse tipo de movimento geralmente reflete uma redução de posições e comportamento de aversão ao risco, não o fim da narrativa de alta mais ampla.

🔍 Zonas Chave para Monitorar

Suporte Primário / Zona de Compra: ~4,280 – 4,350

Essa área representa uma forte zona de demanda onde o preço pode se estabilizar e formar uma base.

Zona de Reação de Curto Prazo: ~4,450 – 4,500

Uma zona onde o preço poderia oscilar durante a consolidação, adequada para reações de curto prazo ao invés de negociações de tendência.

Liquidez do Lado Vendedor Limpa:

A recente queda já levou a liquidez abaixo das mínimas anteriores, reduzindo a pressão imediata para baixo.

Zonas de Reequilíbrio para Cima (FVG / Oferta):

~4,850 – 4,900

~5,200 – 5,350

Essas áreas provavelmente atuarão como resistências durante qualquer fase de recuperação.

🎯 Cenários de Mercado

Cenário 1 – Correção Controlada (Caso Base):

O ouro pode continuar a oscilar ou cair modestamente na zona de suporte de 4,280–4,350, permitindo que o mercado complete seu ajuste de liquidez. Manter esta área preservaria a estrutura de alta mais ampla.

Cenário 2 – Recuperação Após Estabilização:

Assim que a pressão de venda for absorvida, o preço pode começar uma recuperação gradual, mirando primeiro na zona de 4,850–4,900. A aceitação acima deste nível abriria a porta para áreas de resistência mais altas.

Cenário 3 – Redefinição Mais Profunda (Menor Probabilidade):

Uma quebra limpa abaixo do suporte principal sugeriria uma correção mais profunda, mas neste estágio, tal movimento ainda seria visto como corretivo dentro de um ciclo maior, não uma reversão completa da tendência.

🌍 Cenário Macroeconômico (Breve)

A acentuada venda no ouro, prata, ações e criptomoedas reflete uma onda de desalavancagem global, intensificada por riscos geopolíticos crescentes e mudança no sentimento de risco. Em tais ambientes, o ouro frequentemente experimenta quedas de curto prazo, mesmo que seu papel de hedge de longo prazo permaneça intacto.

Isso reforça a ideia de que o movimento atual é mais sobre redefinição de posições do que sobre mudar a direção de longo prazo.

🧠 A Opinião de Lana

O ouro não está com pressa.

Após uma forte alta, o mercado frequentemente precisa de uma pausa, reequilibrar e absorver liquidez antes da próxima expansão significativa.

Lana continua paciente, focando em como o preço se comporta em torno de zonas-chave de suporte H4, ao invés de reagir emocionalmente à volatilidade.

✨ Deixe a correção fazer seu trabalho. A estrutura guiará o próximo movimento.

XAUUSD – Brian | Perspectiva Técnica H1XAUUSD – Brian | Perspectiva Técnica H1 – Tendência de VENDA Alinhada Com a Principal Tendência

O ouro está entrando em uma forte fase corretiva após formar um topo de curto prazo, com a estrutura H1 claramente mudando para o lado negativo. A última perna bearish é impulsiva por natureza, refletindo o desmonte ativo de posições e uma distribuição de curto prazo após a recente alta prolongada.

Nesse ambiente, a abordagem preferida é priorizar configurações de venda alinhadas com a tendência intradia dominante, focando nas reações em torno de níveis psicológicos e baseados em valor.

Estrutura de Mercado e Comportamento do Preço

A estrutura bullish anterior foi invalidada por uma quebra acentuada para baixo, confirmando uma mudança de estrutura no H1.

O preço agora está sendo negociado abaixo das áreas de valor anteriores, sugerindo uma transição de expansão para um retrocesso e continuação para o lado negativo.

Movimentos ascendentes neste estágio provavelmente serão recuperações corretivas em vez de reversões de tendência, oferecendo oportunidades potenciais de venda.

Zonas Psicológicas e Técnicas Chave

1) Zona de VENDA Seguindo a Tendência

VAL de Venda: 5.048 – 5.051

Esta zona representa a área de valor inferior da faixa de distribuição mais recente e está atuando como uma resistência psicológica dentro do contexto bearish atual. As reações aqui são críticas para avaliar a continuação do lado vendedor.

2) Nível de Equilíbrio de Curto Prazo

O nível psicológico de 5.000 continua sendo um ponto focal para a volatilidade intradia. Como o preço se comporta em torno desse número redondo ajudará a determinar a continuidade do momentum.

3) Zona de COMPRA Mais Profunda (Não é um Foco de Day-Trade)

VAL da Zona de Compra: 4.450 – 4.455

Esta é uma área de suporte estrutural mais ampla e deve ser tratada como uma zona de observação em vez de uma entrada ativa de compra durante a sessão atual.

Tendência de Negociação Intradia

Tendência primária: VENDA, alinhada com a tendência H1 atual

Estratégia: Procure vender retrocessos corretivos em zonas psicológicas e baseadas em valor chave

Nota de risco: Evite posições long contra a tendência enquanto a estrutura bearish permanecer intacta

Em condições voláteis, seguir a estrutura dominante e aguardar reações de preço em níveis chave é mais eficaz do que tentar prever fundos.

Consulte o gráfico para uma visão detalhada da estrutura e das zonas destacadas.

Siga o canal TradingView para atualizações antecipadas sobre a estrutura do mercado e análises em andamento.

Se você quiser:

uma nota intradia mais curta,

um tom mais neutro, ou

uma versão alternativa em inglês do Reino Unido / indiano,

basta dizer e eu ajustarei para você 👌

XAUUSD – Perspectiva Intermediária D1XAUUSD – Perspectiva de Médio Prazo D1: Reset de Volatilidade Antes do Próximo Movimento Estrutural | Lana ✨

O ouro acabou de experimentar uma venda acentuada e agressiva a partir das máximas, marcando uma clara mudança de fase de expansão para um reset de volatilidade. Embora a tendência geral de alta não tenha sido totalmente invalidada, a ação do preço agora sugere que o mercado está entrando em um processo de reequilíbrio de médio prazo, onde liquidez e estrutura desempenharão um papel decisivo.

Neste estágio, o foco se afasta do ruído de curto prazo e se dirige para níveis diários chave que definirão a próxima direção de movimento.

📈 Estrutura de Prazo Maior (D1)

O forte rally vertical foi seguido por uma profunda vela corretiva, indicando distribuição e realização de lucros em níveis de prêmio.

O preço quebrou abaixo do suporte de momentum de curto prazo, mas ainda negocia acima da estrutura de tendência de prazo maior.

Esse comportamento é típico após um rally prolongado, onde o mercado precisa de tempo para absorver a oferta e redefinir a posição antes de escolher a próxima direção de médio prazo.

A estrutura atual favorece o desenvolvimento de faixa ou um movimento corretivo, em vez de uma continuação imediata para novas máximas.

🔍 Zonas Diárias Chave a Observar

Zona de Resistência Maior: ~5400 – 5450

Esta área representa uma forte oferta acima. Qualquer recuperação nesta zona provavelmente enfrentará pressão de venda e deve ser tratada como uma zona de reação, não uma zona de rompimento.

Nível de Liquidez Forte: ~5100

Um imã chave para o preço. A aceitação acima ou a rejeição abaixo deste nível influenciarão fortemente a tendência de médio prazo.

Zona de Liquidez do Lado da Venda: ~4680 – 4700

Este é um alvo crítico para baixo onde stops e liquidez não preenchida estão parados.

Zona de Compra de Alta Liquidez: ~4290

Uma área de demanda maior de prazo. Se o preço alcançar esta zona, completaria uma correção profunda dentro do ciclo de alta mais amplo e abriria a porta para acumulação de médio prazo.

🎯 Cenários de Trading de Médio Prazo

Cenário 1 – Recuperação Corretiva, Depois Pressão de Venda (Primário):

O preço pode tentar um rebote em direção a 5100 ou até mesmo a zona de resistência de 5400–5450. Enquanto o preço permanecer abaixo dessa resistência, os rallys são mais propensos a serem corretivos, oferecendo oportunidades para reavaliar vendas ou reduzir exposição de compra.

Cenário 2 – Continuação da Correção:

A falha em retomar 5100 aumenta a probabilidade de um movimento contínuo para baixo em direção a 4680–4700, onde a liquidez do lado da venda está parada.

Cenário 3 – Reset Profundo e Compra Estrutural:

Se o momentum de queda acelerar, um movimento em direção à zona de alta liquidez em 4290 representaria um reset completo de médio prazo. Esta área é onde compradores mais fortes podem reentrar e onde a próxima narrativa de compra pode começar a se formar.

🌍 Contexto de Mercado (Visão de Médio Prazo)

Movimentos diários tão acentuados ocorrem frequentemente durante períodos de repricing macro e mudanças de sentimento, forçando o mercado a reequilibrar expectativas. Nesses ambientes, o ouro tende a oscilar entre zonas de liquidez, em vez de tender limpidamente em uma direção.

Isso torna a paciência e a execução baseada em níveis mais importantes do que a previsão.

🧠 Perspectiva da Lana

O mercado não está mais em uma fase de “comprar toda queda”.

Este é um ambiente de transição, onde o ouro precisa terminar seu trabalho de liquidez antes que o próximo movimento sustentado se desenvolva.

Lana se mantém neutra a cautelosa no médio prazo, concentrando-se em reações nas zonas de liquidez diárias, não viés emocional.

✨ Deixe a estrutura resetar, deixe a liquidez se limpar e aguarde o mercado mostrar sua mão.

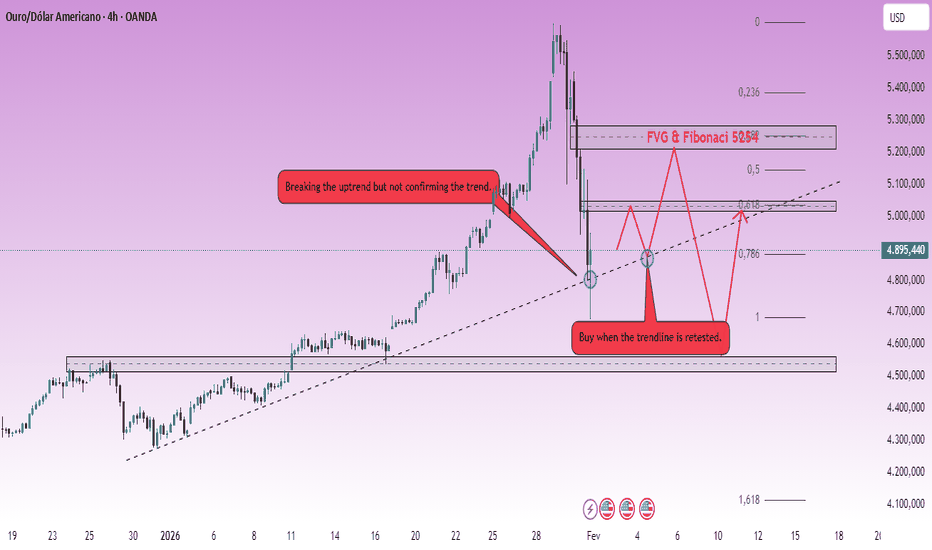

XAUUSD (H4) – Perspectiva Semanal LiamXAUUSD (H4) – Perspectiva Semanal do Liam

Tendência de alta sob pressão, mas não quebrada | Foco em retestes e reações

Resumo rápido

O ouro passou por um movimento corretivo acentuado após uma corrida de alta prolongada. O recente sell-off quebrou a acentuada tendência de alta de curto prazo, mas o preço não confirmou uma reversão total da tendência no H4.

Neste estágio, o mercado está em transição para uma fase de reequilíbrio. Para a próxima semana, a vantagem não está em prever a direção, mas em negociar reações em níveis-chave de estrutura, Fibonacci e FVG.

Visão geral da estrutura do mercado

A tendência de alta anterior perdeu momento após uma expansão vertical.

O preço quebrou abaixo da linha de tendência agressiva, sinalizando exaustão na tendência, não uma reversão automática.

A ação atual do preço sugere uma estrutura corretiva com potencial para desenvolvimento de faixa ou retomada da tendência após o equilíbrio de liquidez.

➡️ O viés permanece neutro a altista, condicionado à forma como o preço reage em níveis-chave.

Zonas técnicas-chave para a semana

Zona primária de compra no reteste: área de reteste da linha de tendência em torno de 4850 – 4900

Esta área já mostrou reação e atua como o primeiro ponto de decisão para os compradores.

Fibonacci 0,618 / zona de reação chave: 5030 – 5050

Um nível crucial de meio de faixa. Aceitação acima favorece a continuidade; rejeição mantém o preço corretivo.

Confluência de FVG + Fibonacci: 5235 – 5260

Esta é uma zona de grande desequilíbrio. Se o preço subir nesta área, espere uma reação forte e negociação de dois lados.

Zona de liquidez/valor inferior: área de 4540

Esse permanece o objetivo de queda mais profundo se os níveis mais altos falharem em se sustentar e a correção se expandir.

Cenários semanais (estilo Liam: negociar o nível)

Cenário A – Reteste da linha de tendência se sustenta (continuação altista)

Se o preço continuar a se sustentar acima da zona de reteste da linha de tendência e formar mínimos mais altos:

Busque continuidade altista em direção a 5030 → 5235

Uma quebra e aceitação acima da zona de FVG reabririam o potencial de continuidade para cima.

Lógica: Isso confirma o movimento como uma correção saudável dentro de uma estrutura ampla de alta.

Cenário B – Rejeição da faixa média (correção estendida)

Se o preço falhar em recuperar e se sustentar acima de 5030 – 5050:

Espere uma ação do preço corretiva e agitada

O risco se desloca para uma queda mais profunda em direção a 4540

Lógica: A falha em sustentar a zona 0,618 mantém o mercado em modo de reequilíbrio.

Cenário C – Teste de FVG e rejeição

Se o preço subir agressivamente para 5235 – 5260:

Esta zona favorece a reação e a realização de lucros

É necessária aceitação acima para qualquer continuidade altista sustentada.

Lógica: As zonas de FVG após vendas fortes muitas vezes atuam como pontos de distribuição ou reação antes que a direção seja decidida.

Notas-chave para a semana

A volatilidade permanece elevada após o sell-off — espere quebras falsas.

Evite negociações em faixa média sem confirmação.

Deixe o preço provar aceitação ou rejeição em níveis antes de se comprometer.

Esta é uma semana para paciência e execução, não convicção.

Foco semanal:

O ouro irá sustentar o reteste da linha de tendência e reconstruir níveis mais altos, ou falhar na zona de 5030–5050 e rodar mais fundo em direção ao valor?

— Liam

XAUUSD – Brian | 30M – Mudança de Valor DepoisXAUUSD – Brian | 30M – Mudança de Valor Após um Movimento Agressivo de Volatilidade

O ouro acabou de passar por um evento significativo de volatilidade, com o preço caindo agressivamente dos máximos antes de rebater acentuadamente. O mercado está agora negociando em torno de uma nova área de valor formada, um comportamento típico quando o preço faz a transição de uma fase de expansão para uma fase de reequilíbrio. Nesse ambiente, os níveis de valor e POC tendem a guiar o preço de forma mais eficaz do que velas individuais.

Contexto Macro (Breve)

O sentimento do mercado continua sensível a riscos macroeconômicos, incluindo volatilidade de commodities, tensões geopolíticas e expectativas de política monetária. As participações em ETFs de ouro não mostraram mudanças significativas recentemente, sugerindo que não há sinais claros de liquidação institucional. A atual volatilidade, portanto, parece mais consistente com um ajuste de posicionamento do que uma reversão de tendência mais ampla.

Análise Técnica a partir do Gráfico (30M)

Após a intensa venda, o preço está agora formando uma faixa de negociação bem definida, com áreas de valor atuando como pontos de referência chave:

1) Zonas de Oferta Superior / Zonas de Reação

POC – VENDER: 5,531–5,526

A zona de alto valor anterior, onde a pressão de venda pode ressurgir se o preço voltar a subir.

Vender VAH: 5,365–5,369

A alta da área de valor, tipicamente uma zona de reação se a pressão de distribuição permanecer presente.

2) Área de Equilíbrio Atual

A região de 5,180–5,200 está atualmente agindo como uma zona de equilíbrio após a volatilidade. A aceitação e a consolidação acima dessa área aumentariam a probabilidade de um movimento de volta em direção ao VAH.

3) Zonas de Demanda Inferior / Suporte

POC Comprar (scalping): 5,187

Uma área de suporte de curto prazo para reações técnicas.

Comprar VAL – Suporte: 5,058–5,064

A zona de suporte inferior mais importante. Se ocorrer uma varredura de liquidez mais profunda, essa área é provável que atraia atenção para uma potencial absorção e uma reversão de curto prazo.

Cenários de Preço (Baseados em Estruturas)

Cenário A (Preferido se o valor se mantiver):

O preço se mantém acima de 5,180–5,200 → recuperação em direção a 5,365–5,369 (VAH).

Cenário B (Rejeição de cima):

O preço retrocede para a zona do VAH, mas enfrenta clara rejeição → rotação de volta para a área de 5,187 / 5,180.

Cenário C (Liquidação mais profunda):

Perda de 5,180 → varredura de liquidez para 5,058–5,064 (VAL) antes de tentar se reconstruir.

Principais Considerações

Em uma fase de reequilíbrio, a aceitação do valor é mais importante do que a previsão direcional. Foco em como o preço se comporta em torno de 5,180–5,200, a reação em 5,365–5,369 e se o suporte mais profundo em 5,058–5,064 atrai interesse significativo de compra.

Consulte o gráfico para níveis detalhados de POC, VAH e VAL.

Siga o canal TradingView para receber insights estruturais antecipados e participe da discussão.

XAUUSD – Perspectiva Técnica M45XAUUSD – Perspectiva Técnica M45: Forte Momento, Agora Observe as Reações de Liquidez | Lana ✨

O ouro subiu acima de $5.250, estendendo sua corrida de alta com forte momento. A ação do preço continua construtiva, mas à medida que o mercado avança para o território premium, as reações de liquidez tornam-se mais importantes do que o momento bruto.

📈 Estrutura de Mercado & Ação de Preço

O ouro continua a negociar dentro de um canal ascendente bem definido, confirmando uma sólida estrutura de alta.

Múltiplos pontos de BOS (Quebra de Estrutura) no gráfico destacam o controle persistente dos compradores.

A recente perna para cima foi agressiva, indicando compras impulsionadas por momento, mas também aumentando a probabilidade de reações de curto prazo.

Nos níveis atuais, o mercado está estendido acima do valor, o que muitas vezes precede tanto a consolidação quanto um retrocesso controlado.

🔍 Zonas Técnicas Chave no M45

Zona Superior de Oferta / Reação: 5280 – 5310

Esta área representa uma zona premium onde o preço pode enfrentar realização de lucros ou varreduras de liquidez antes de escolher a direção.

Suporte Imediato (Meio do Canal / Zona de Reteste): 5200 – 5220

Uma área chave onde o preço poderia recuar e tentar manter a estrutura.

Zona de Liquidez Forte do Lado Vendedor: perto de 5050

Marcada claramente no gráfico, este é um nível mais profundo onde a liquidez está se acumulando e onde reações de compra mais fortes poderiam surgir caso o retrocesso se estenda.

Enquanto o preço permanecer dentro do canal, a tendência de alta mais ampla permanece intacta.

🎯 Cenários de Negociação

Cenário 1 – Extensão com Cautela:

Se o preço continuar subindo para a zona de 5280–5310, espere maior volatilidade e potencial rejeição de curto prazo. Esta área é mais adequada para gerenciamento de risco e observação, não para perseguição agressiva.

Cenário 2 – Retrocesso Saudável (Preferido):

Um retrocesso em direção a 5200–5220 permitiria que o preço reequilibrasse a liquidez enquanto mantém a estrutura. Manter esta zona apoia a continuidade dentro do canal.

Cenário 3 – Varredura de Liquidez Mais Profunda:

Se a volatilidade se expandir, um movimento em direção à zona de liquidez do lado vendedor em ~5050 poderia ocorrer antes de uma perna mais forte de continuação se desenvolver.

🌍 Contexto de Mercado (Breve)

O movimento acentuado do ouro acima de $5.250 reflete a demanda contínua por ativos de refúgio seguro em meio à incerteza macroeconômica e geopolítica persistente. Os fortes ganhos diários reforçam o sentimento de alta, mas esses movimentos verticais tendem a atrair realização de lucros de curto prazo, tornando a estrutura e os níveis de liquidez críticos.

🧠 Visão de Lana

A tendência é de alta, mas nem todo movimento de alta é uma compra. Em níveis estendidos, Lana se concentra em como o preço reage nas zonas de liquidez, não em perseguir momento.

✨ Respeite a estrutura, mantenha a paciência perto dos extremos e deixe o mercado vir até seus níveis.

XAUUSD (H2) – Plano Liam (28 Jan)XAUUSD (H2) – Plano Liam (28 de Jan)

Novo ATH, forte fluxo de porto seguro | Siga a tendência, compre apenas pullbacks de FVG

Resumo rápido

O ouro continua a registrar novos máximos históricos enquanto o capital global se rota para ativos de porto seguro em meio à persistente incerteza econômica e geopolítica ligada às recentes decisões de política dos EUA. Um suporte adicional vem de preocupações sobre a independência do Fed e expectativas de taxas de juros mais baixas nos EUA, mantendo os rendimentos reais limitados.

Apesar do cenário de alta, o preço agora está estendido acima do equilíbrio. A vantagem não está em perseguir a força, mas em esperar por pullbacks em zonas de desequilíbrio e liquidez.

➡️ A tendência permanece de alta, a execução permanece paciente.

Contexto macro (por que o ouro continua a receber compras, mas é volátil)

A incerteza geopolítica contínua mantém a demanda estrutural por ouro intacta.

As expectativas de cortes de taxa e dúvidas sobre a autonomia do Fed enfraquecem o apelo de longo prazo do USD.

O USD está tentando um bounce técnico, mas isso não alterou o interesse subjacente do ouro.

➡️ Conclusão: o macro suporta preços mais altos, mas os movimentos de curto prazo provavelmente vão rodar para reequilibrar ineficiências.

Visão técnica (H2 – com base no gráfico)

O preço está em uma clara tendência de alta após múltiplos BOS de alta, seguindo uma estrutura ascendente e expandindo para o premium.

Níveis chave do gráfico:

✅ Extensão maior / alvo de venda: 5280 – 5320 (expansão de 2.618 fib)

✅ FVG / zona de compra de continuação: 5155 – 5170

✅ Suporte da estrutura: 5000 – 5050

✅ Invalidação da tendência (mais profundo): abaixo de 4950

A ação atual do preço sugere um caminho provável de empurrão → pullback → continuação, ao invés de uma expansão em linha reta.

Cenários de trading (estilo Liam: negocie o nível)

1️⃣ Cenários de COMPRA (prioridade – continuação da tendência)

A. COMPRAR o pullback de FVG (configuração mais limpa)

✅ Zona de compra: 5155 – 5170

Condição: o preço toca o FVG e mostra reação de alta (recuperação / HL / deslocamento no M15–H1)

SL (guia): abaixo de 5125 ou abaixo do mínimo de reação

TP1: máximo recente

TP2: 5280

TP3: 5320+ se o impulso se expandir

Lógica: Este FVG se alinha com a liquidez de compra anterior e estrutura — uma zona de continuação de alta probabilidade.

B. COMPRAR suporte estrutural mais profundo (somente se a volatilidade aumentar)

✅ Zona de compra: 5000 – 5050

Condição: sweep de liquidez + forte rejeição

TP: 5170 → 5280

Lógica: Este é valor dentro da tendência. Sem interesse em compras acima do premium se este nível quebrar.

2️⃣ Cenários de VENDA (secundário – reação apenas)

VENDER na extensão (scalp / tático apenas)

✅ Zona de venda: 5280 – 5320

Condição: clara rejeição / falha em manter os máximos em TF mais baixo

TP: 5200 → 5170

Lógica: As zonas de extensão são para realização de lucros e rotação média de curto prazo, não para chamadas de reversão de tendência.

Notas chave

Novos ATHs convidam FOMO — não seja essa liquidez.

As melhores negociações vêm após pullbacks, não durante velas de impulso.

Reduza o tamanho em torno de manchetes do Fed.

Qual é o seu plano:

comprar o pullback de FVG de 5155–5170, ou esperar um estiramento em 5280–5320 para fading da reação?

— Liam

XAUUSD (H1) – Plano Liam (27 Jan) TendênciaResumo rápido

O ouro ainda está em alta dentro de um canal ascendente limpo, mas o preço agora está se aproximando de uma alta fraca / pocket de liquidez onde são prováveis as liquidações.

O pano de fundo macroeconômico adiciona combustível para a volatilidade: relatórios sugerem que os EUA estão pressionando a Ucrânia por concessões territoriais como parte das negociações de paz — esse tipo de incerteza geralmente mantém a demanda por ativos de refúgio apoiada, mas também pode criar picos rápidos + falsos rompimentos.

➡️ Regra de hoje: siga a tendência de alta, mas compre apenas em pontos de teste de liquidez. Não persiga altas.

1) Contexto macro (por que os picos são prováveis)

Se os mercados começarem a precificar um compromisso forçado no conflito da Ucrânia:

o sentimento de risco pode mudar rapidamente,

manchetes podem acionar pumps instantâneos, seguidos de correções acentuadas.

✅ Abordagem segura: deixe o preço atingir suas zonas primeiro, depois negocie a reação — não a manchete.

2) Visão técnica (H1 – baseado em seu gráfico)

O preço está respeitando um canal ascendente e construindo liquidez em torno de níveis-chave.

Níveis-chave (do gráfico):

✅ Zona de suporte / liquidez de compra: 4,995 – 5,000

✅ Zona de reação / flip: 5,047

✅ Resistência superior / oferta: 5,142

✅ Alta fraca / alvo de liquidez: 5,192.6

✅ Alvo de extensão (1.618): 5,240.8

A viés permanece bullish enquanto estiver dentro do canal, mas próximo de 5,192–5,240 devemos esperar um sweep de liquidez → comportamento de pullback.

3) Cenários de negociação (estilo Liam: negocie o nível)

A) Cenários de COMPRA (prioridade – continuação da tendência)

A1. COMPRAR o pullback na zona flip (R:R mais limpo)

✅ Comprar: 5,045 – 5,050 (em torno de 5,047)

Condição: manutenção + reação bullish (HL / rejeição / MSS no M15)

SL (guia): abaixo de 5,030 (ou abaixo da mínima de reação)

TP1: 5,085 – 5,100

TP2: 5,142

TP3: 5,192.6

Lógica: Esta é a melhor entrada “seguindo a tendência” — compre suporte, venda em liquidez acima.

A2. COMPRAR sweep de liquidez profunda (apenas se a volatilidade ocorrer)

✅ Comprar: 4,995 – 5,000

Condição: sweep + recuperação forte (rejeição rápida / deslocamento para cima)

SL: abaixo de 4,980

TP: 5,047 → 5,142

Lógica: Esta é a zona de teste de liquidez mais forte no seu gráfico — ideal para um bounce se o preço cair rapidamente.

B) Cenários de VENDA (secundários – scalps de reação apenas)

B1. VENDER o sweep da alta fraca (scalp tático)

✅ Se o preço atingir 5,192.6 e mostrar rejeição:

Venda: 5,190 – 5,200

SL: acima da alta do sweep

TP: 5,142 → 5,085

Lógica: Altas fracas geralmente são varridas primeiro. Ótimo para uma rápida reversão média de volta ao canal.

B2. VENDER extensão (risco mais alto, mas melhor localização)

✅ Zona de venda: 5,235 – 5,245 (em torno de 5,240.8)

Apenas com fraqueza clara no M15–H1

TP: 5,192 → 5,142

Lógica: A extensão de 1.618 é um pocket comum de exaustão — não venda cedo, venda a reação.

4) Notas-chave

Não negocie na faixa média entre 5,085–5,142 a menos que você esteja scalping com regras rigorosas.

Espere rompimentos falsos próximos a 5,192 e 5,240 durante as manchetes.

Melhor execução hoje = compre suporte, realize lucros em liquidez.

Pergunta:

Você está comprando o pullback de 5,047 ou esperando o sweep de 5,192 para vender a reação?

— Liam

XAUUSD – H1 Ouro permanece estruturalmenteXAUUSD – H1 O ouro continua estruturalmente otimista perto das máximas históricas | Lana ✨

O ouro está ampliando seu impulso otimista por duas sessões consecutivas e continua a ser negociado perto das máximas históricas. A ação do preço permanece construtiva, com o mercado mantendo-se acima da estrutura-chave enquanto decide entre a continuação ou uma correção mais profunda em valor.

📈 Estrutura de Mercado & Contexto de Tendência

A estrutura de curto e médio prazo continua otimista, com o preço respeitando o canal ascendente.

O recente impulso acima das máximas anteriores confirma uma forte demanda, mas a ação atual do preço também mostra sinais de consolidação perto das máximas históricas.

Esse comportamento é típico após um rali impulsivo, onde o mercado faz uma pausa para construir aceitação ou reequilibrar a liquidez antes do próximo movimento direcional.

Enquanto o preço se mantiver acima da estrutura em alta, a tese otimista permanece válida.

🔍 Zonas Técnicas Chave para Observar

Zona de Reação da Máxima Histórica: 5080 – 5110

Esta é uma área sensível onde o preço pode consolidar, enganar ou rejeitar brevemente antes de escolher uma direção.

Zona de Retração Primária / Compra: 5000 – 5020

Um nível estrutural chave alinhado com a resistência anterior que se tornou suporte e a linha média do canal otimista.

Suporte Secundário (Retração Mais Profunda): 4920 – 4950

Uma área de valor mais forte se a volatilidade aumentar ou a liquidez for varrida para baixo do canal.

Zona de Expansão para Cima: 5180 – 5200+

Se o preço aceitar acima das máximas históricas, isso se torna o próximo objetivo para cima dentro do canal.

🎯 Cenários de Negociação (Baseados na Estrutura H1)

Cenário 1 – Continuação Acima das Máximas Históricas:

Se o preço consolidar acima de 5080–5110 e mostrar aceitação, o ouro pode se estender até 5180–5200. Este cenário favorece paciência e confirmação ao invés de correr atrás de rompimentos imediatos.

Cenário 2 – Retração Para Dentro da Estrutura (Preferido):

Uma retração em direção a 5000–5020 permitiria ao mercado reequilibrar a liquidez e oferecer um setup de continuação de maior qualidade. Manter essa zona preserva a estrutura otimista.

Cenário 3 – Correção Mais Profunda:

Se o preço perder o suporte primário, a zona de 4920–4950 se torna a próxima área chave a ser observada para a resposta dos compradores e defesa da tendência.

🌍 Contexto Macroeconômico (Breve)

O ouro continua a se beneficiar de riscos geopolíticos elevados e incertezas comerciais em andamento, reforçando seu papel como um ativo de valor seguro. Ao mesmo tempo, a atenção do mercado está se deslocando para o resultado da reunião de política do FOMC de dois dias na quarta-feira, o que pode introduzir volatilidade e reavaliação de curto prazo.

Esse cenário apoia o ouro estruturalmente, ao mesmo tempo aumentando a probabilidade de oscilações acentuadas intradia em torno de níveis-chave.

🧠 Visão de Lana

O ouro continua otimista, mas perto dos níveis de máxima histórica, a disciplina é mais importante do que a convicção. Lana prefere comprar nas retrações dentro da estrutura, permitindo que o preço confirme e evitando negociações emocionais durante a volatilidade impulsionada por notícias.

✨ Respeite a estrutura, mantenha-se paciente perto das máximas e deixe o mercado vir até os seus níveis.

XAUUSD (H2) – Plano Semanal de Risco LiamXAUUSD (H2) – Plano de Risco Semanal do Liam

Rali em estágio final em meio ao risco macro | Venda a prêmio, compre liquidez apenas

Resumo rápido

O ouro continua a subir, impulsionado pelo aumento do risco geopolítico e macroeconômico:

🇺🇸🇮🇷 As tensões entre os EUA e o Irã permanecem elevadas

🏦 FOMC: ~99% de chance de o Fed manter as taxas, com uma alta probabilidade de orientação agressiva de Powell

🇺🇸 Risco de paralisação do governo dos EUA no final desta semana

Este é um ambiente clássico para spikes de notícias e captação de liquidez.

O preço agora está sendo negociado em níveis de prêmio, então a vantagem passa a ser a negociação reativa, não a busca por força.

Contexto macro (favorável, mas perigoso de perseguir)

O estresse geopolítico mantém a demanda por ativos de proteção viva.

Uma mensagem hawkish do Fed pode acionar reações agudas no USD/juros, mesmo que as taxas se mantenham inalteradas.

As manchetes sobre a paralisação do governo frequentemente produzem movimentos rápidos, não tendências limpas.

➡️ Conclusão: a volatilidade aumentará, mas a direção será decidida em níveis de liquidez — não pelas notícias em si.

Visão técnica (H2 – com base no gráfico)

O ouro está em uma estrutura fortemente bullish, mas o preço entrou em uma expansão em estágio avançado após múltiplas pernas impulsivas.

Níveis chave do gráfico:

✅ Zona de VENDAS principal (prêmio / exaustão): 5155 – 5234

✅ Área de alta impulsiva atual: ~5060

✅ Liquidez do lado comprador (já construída): 4700 – 4800

✅ Liquidez do lado vendedor / zona de valor: 4550 – 4600

A estrutura sugere um caminho de alta probabilidade:

empurrar para cima para limpar a liquidez do lado comprador → rodar para baixo na liquidez do lado vendedor.

Cenários de negociação (estilo Liam: negociar o nível)

1️⃣ Cenários de VENDA (prioridade – distribuição a prêmio)

A. VENDER na extensão de prêmio (ideia primária)

✅ Zona de Venda: 5155 – 5234

Condição: rejeição / perda de momento no M15–H1

SL: acima da alta

TP1: 5000

TP2: 4800

TP3: 4600 (liquidez do lado vendedor)

Lógica: Esta zona representa compradores tardios e entradas de FOMO. Área ideal para distribuição e rotação média, especialmente durante manchetes macroeconômicas.

B. VENDER continuidade falhada

✅ Se o preço disparar acima de 5060, mas não conseguir se manter (falso rompimento):

Vender na quebra de TF menor

TP: 4800 → 4600

Lógica: Spikes impulsionados por manchetes frequentemente falham após a liquidez ser capturada.

2️⃣ Cenário de COMPRA (secundário – valor apenas)

COMPRAR apenas na liquidez do lado vendedor

✅ Zona de Compra: 4550 – 4600

Condição: varredura de liquidez + forte reação bullish

TP: 4800 → 5000+

Lógica: Esta é a primeira área onde compradores de longo prazo recuperam vantagem de R:R. Sem interesse em comprar acima do valor.

Notas chave para a semana

Espere falsos rompimentos em torno do FOMC.

Reduza o tamanho durante o discurso de Powell.

Evite entradas na média entre 4800–5000.

A paciência compensa mais do que a previsão.

Qual é a sua tendência esta semana:

vender a zona de prêmio de 5155–5234, ou esperar uma pullback mais profunda na liquidez de 4600 antes de reavaliar?

— Liam

XAUUSD – H1 Perspectiva: Novo ATHXAUUSD – Perspectiva H1: Novo ATH, Agora Observe a Estrutura de Retração | Lana ✨

O ouro atingiu novas máximas históricas e agora está sendo negociado perto da área psicológica de $5,100. Após seis sessões consecutivas de alta, a tendência ainda é forte — mas, a esses níveis, o mercado frequentemente precisa de uma retração controlada para reequilibrar a liquidez antes da próxima expansão.

📌 Resumo Rápido

Tendência: Altista (forte momentum, novo ATH)

Prazo: H1

Foco: Não perseguir máximas → esperar pela retração na estrutura

Ideia-chave: Retração → manter suporte → continuação em direção à oferta superior

📈 Estrutura do Mercado & Ação do Preço

O preço está se movendo dentro de uma perna de expansão altista, e a área atual é uma zona “estendida” típica onde a volatilidade pode aumentar.

Uma retração em direção ao primeiro suporte estrutural limpo é saudável e frequentemente necessária após uma forte alta.

Enquanto o preço se mantiver acima dos suportes chave, a tendência permanece de continuação, não de reversão.

🔍 Zonas Chave do Gráfico

1) Oferta Superior / Área de Realização de Lucros

5100–5130 (aprox.)

Esta é a área onde o preço provavelmente enfrentará pressão de venda / realização de lucros, especialmente após uma alta vertical.

2) Suporte Primário (Zona de Compra na Retração)

5000–5020

Esta é a área mais importante de “reteste da estrutura” no gráfico — uma zona lógica para o preço reequilibrar antes da continuação.

3) Zona de Valor Mais Profundo (Se a Retração Se Estender)

4750–4800 (conjunto de valores de Fibonacci no gráfico)

Se o mercado retrair mais, esta se torna a zona de valor mais atraente para observar reações mais fortes.

4) Zona de Demanda Principal (Suporte Extremo)

4590–4630 (área de demanda roxa inferior)

Esta é uma zona base mais profunda se o mercado mudar para uma correção maior.

🎯 Cenários de Trading (Baseados em Estrutura)

✅ Cenário A (Primário): Comprar na Retração na Estrutura

Entrada de Compra: 5005 – 5015

SL: 4995 – 5000 (8–10 pontos abaixo da entrada)

Alvos de TP (escale para fora):

TP1: 5065 – 5075 (reteste da recente máxima)

TP2: 5100 (marco psicológico)

TP3: 5125 – 5135 (oferta superior / zona de extensão)

TP4: 5150+ (se a quebra se aceitar)

Ideia: Deixe o preço voltar ao suporte, confirmar, e então siga a tendência — não perca a oportunidade.

✅ Cenário B (Alternativo): Retração Mais Profunda em Valor

Se o preço não conseguir se manter entre 5000–5020 e cair mais:

Entrada de Compra: 4760 – 4790

SL: 4750 – 4755

Alvos de TP:

TP1: 4900

TP2: 5000

TP3: 5100

TP4: 5125 – 5135

🌍 Contexto Macro (Breve & Relevante)

O momentum altista do ouro está sendo sustentado por:

Fluxos de porto seguro em meio a incertezas geopolíticas e comerciais em andamento

Expectativas de mais afrouxamento do Fed

Continuação das compras dos bancos centrais

Fortes entradas em ETFs

Esse cenário ajuda a explicar por que as retrações são mais propensas a ser realizações de lucros e posicionamentos, não uma mudança estrutural de tendência.

✨ Visão de Lana

O ouro é altista — mas os melhores trades geralmente vêm da paciência, não da empolgação. Em níveis de ATH, Lana prefere comprar retrações na estrutura, escalando para alvos e deixando o mercado fazer o trabalho.

XAUUSD – H1: Tendência ForteXAUUSD – Perspectiva Técnica H1: Risco de Extensão Próximo às Máximas à Medida que a Tensão Geopolítica Aumenta | Lana ✨

O Ouro continua a operar em uma estrutura bullish forte, com o preço subindo ao longo de uma linha de tendência ascendente. No entanto, à medida que o mercado se aproxima das zonas de resistência superiores, a ação do preço sugere que a alta pode estar entrando em uma fase mais sensível, onde o risco de extensão e a volatilidade aumentam.

📈 Estrutura de Mercado & Ação de Preço

A tendência de curto prazo permanece bullish, com o preço respeitando a linha de tendência crescente.

A ação recente do preço mostra um forte impulso de compra, seguido por correções rasas — um sinal de demanda agressiva.

No entanto, o preço agora está sendo negociado próximo ao limite superior do canal de tendência, onde a continuidade ascendente frequentemente se torna menos eficiente e mais reativa.

A estrutura atual favorece a continuidade, mas o risco aumenta à medida que o preço se afasta mais do valor.

🔍 Zonas Técnicas Chaves no H1

Zona de resistência / reação imediata: 4987 – 5000

Esta área representa um teto de curto prazo onde o preço pode hesitar ou formar uma consolidação temporária.

Zona de venda (área de extensão): 5053 – 5070

Uma zona premium onde a alta se torna cada vez mais estendida e a realização de lucro ou reações corretivas são mais prováveis.

Principais zonas de suporte & valor abaixo:

4663 – 4629 (aceitação anterior + suporte estrutural)

4595 – 4570 (área de valor mais profunda alinhada com a retração de Fibonacci)

Essas zonas inferiores permanecem pontos de referência importantes se o preço transitar de extensão para correção.

🎯 Cenários de Negociação

Cenário principal (continuação bullish):

Se o preço consolidar acima de 4987 e aceitar níveis mais altos, o mercado pode se estender para a zona de 5053–5070. Qualquer movimento nessa área deve ser monitorado de perto para sinais de exaustão em vez de perseguições tardias de rompimento.

Cenário alternativo (pullback na estrutura):

A falha em manter-se acima de 4987–5000 pode desencadear um movimento corretivo de volta para 4663–4629, onde os compradores poderão procurar reengajar a um melhor valor.

Lana prefere esperar por reações em zonas chave, e não perseguir o preço quando já está estendido.

🌍 Contexto Geopolítico (Por que a Volatilidade Importa Agora)

Relatórios recentes indicam que o grupo de ataque do porta-aviões USS Abraham Lincoln entrou no Oceano Índico, com expectativas de mover-se em direção ao Mar Arábtico nos próximos dias. A presença militar dos EUA no Oriente Médio, em meio a preocupações de potenciais escaladas envolvendo o Irã, adiciona uma camada de incerteza geopolítica.

Historicamente, tais desenvolvimentos tendem a:

Aumentar a volatilidade de curto prazo no ouro

Suportar o ouro como um hedge, enquanto também desencadeia movimentos bruscos de realização de lucros

Esse cenário reforça a importância da gestão de risco e da paciência, especialmente quando o preço está sendo negociado próximo das zonas premium.

🧠 Perspectiva de Lana

O ouro permanece bullish, mas nem toda fase bullish é um bom lugar para comprar.

À medida que o preço sobe para zonas premium e de extensão, Lana se concentra na estrutura, valor e reação, não no impulso emocional.

✨ Respeite a tendência, gerencie o risco de extensão e deixe o preço vir até seus níveis.

XAUUSD (H3) – Plano LiamXAUUSD (H3) – Plano do Liam

Expansão em estágio avançado | Procure distribuições e reações de venda

Resumo rápido

O ouro subiu agressivamente e agora está sendo negociado em expansão de alta em estágio avançado, situado próximo a preços premium após múltiplas pernas impulsivas.

Do lado macro, os comentários políticos da Europa destacam uma mudança estrutural no poder global:

A influência da Europa está enfraquecendo à medida que as discussões entre EUA e Rússia contornam Bruxelas.

BRICS e SCO agora representam mais da metade da população mundial.

Chamadas para uma nova cooperação energética entre a UE e a Rússia sublinham a incerteza de longo prazo na posicionamento geopolítico da Europa.

Esse pano de fundo mantém o ouro estruturalmente apoiado, mas em níveis atuais, o risco se desloca para a distribuição em vez de uma continuidade limpa.

Contexto macro (apoiador, mas risco assimétrico)

O equilíbrio global de poder continua a mudar do Ocidente para o Oriente, reforçando a demanda de longo prazo por ativos reais.

No entanto, grande parte do prêmio geopolítico de curto prazo já está precificado após o recente movimento vertical.

Resultado: a continuidade para cima é possível, mas o risco/recompensa agora favorece vendas reativas em vez de novas compras.

➡️ Conclusão: não lute contra a tendência macro, mas também não persiga o preço.

Visão técnica (H3 – com base no gráfico)

O ouro continua em uma tendência de alta mais ampla, mas a ação do preço mostra sinais de desaceleração e potencial distribuição perto das máximas.

Níveis chave do gráfico:

✅ Zona de venda premium: 5000 – 5050 (faixa superior / área de distribuição)

✅ Zona de reação de venda: 4920 – 4950 (máximas locais / área de rejeição)

✅ Suporte de retração de alta: 4700 – 4750 (fib + estrutura)

✅ Liquidez principal / suporte profundo: 4350 – 4450

O preço está negociando muito acima do equilíbrio, aumentando a probabilidade de rotação de volta para o valor ou liquidez do lado da venda.

Cenários de negociação (estilo Liam: negocie o nível)

1️⃣ Cenários de VENDA (prioridade – reação em estágio avançado)

A. VENDER na zona de prêmio / distribuição

✅ Venda: 5000 – 5050

Condição: rejeição clara / perda de momentum no M15–H1

SL: acima da máxima

TP1: 4920

TP2: 4750

TP3: 4450 (se a distribuição se expandir)

Lógica: Ralis em estágio avançado frequentemente formam topos arredondados ou padrões de distribuição antes de girar para baixo. Essa zona favorece vendas curtas definidas por risco, não compras de rompimento.

B. VENDER máxima mais baixa / reação

✅ Venda: 4920 – 4950

Condição: falha em manter as máximas + mudança bearish em TFs menores

TP: 4750 → 4450

Lógica: Esta área atua como uma zona de reação dentro da faixa de distribuição — ideal para vendas táticas.

2️⃣ Cenário de COMPRA (secundário – apenas valor)

COMPRAR apenas em retração profunda

✅ Zona de compra: 4350 – 4450

Condição: varredura de liquidez + forte reação bullish

TP: 4700 → 4920

Lógica: Esta é a primeira área onde compradores de longo prazo recuperam uma clara vantagem de R:R. Sem interesse em comprar acima do valor.

Notas chave

Tendências em estágio avançado punem a impaciência.

Evite entradas na média.

Espere rompimentos falsos perto das máximas.

Confirmação > convicção.

Qual é o seu viés aqui: vender distribuições perto das máximas ou esperar pacientemente por uma correção mais profunda entre 4700–4450 valor?

— Liam

XAUUSD (H4) – Plano de Continuação LiamXAUUSD (H4) – Plano de Continuação do Liam

A tendência permanece forte, mas o preço está estendido | Compre recuos, não máximas

Resumo rápido

O ouro continua a negociar firmemente dentro de uma estrutura bullish forte. A pressão macro sobre a demanda por ativos de refúgio diminuiu ligeiramente, à medida que as tensões geopolíticas e comerciais entre os EUA e a UE esfriam, enquanto a alta nos preços do petróleo (apoiada pela perspectiva de demanda da Saudi Aramco) mantém as expectativas de inflação vivas.

Apesar da tendência bullish, o preço está atualmente estendido perto da faixa superior, então a execução hoje deve se concentrar em comprar recuos na estrutura, não em perseguir rompimentos.

Contexto macro (apoiador, mas menos explosivo)

A diminuição da fricção geopolítica entre os EUA e a Europa suavizou os fluxos impulsionados pelo pânico.

Os preços do petróleo em alta mantêm as expectativas de inflação elevadas, limitando a pressão de baixa sobre o ouro.

O USD permanece relativamente estável (USD/CAD se mantendo firme), sugerindo que a força do ouro é impulsionada pela estrutura em vez de ser uma negociação puramente motivada pelo medo.

➡️ Conclusão: ambiente favorável à tendência, mas a volatilidade agora é mais técnica do que impulsionada por manchetes.

Visão técnica (H4 – com base no gráfico)

O ouro está respeitando uma linha de tendência ascendente limpa, com pernas impulsivas seguidas por recuos rasos.

Níveis-chave do gráfico:

✅ Extensão superior / alvo de continuação: zona de 5000+

✅ Zona de compra de continuação bullish: 4580 – 4620 (rompimento anterior + suporte fib)

✅ Suporte da linha de tendência: dinâmico (ascendente)

✅ Suporte de correção mais profunda: 4400 – 4450

O preço está atualmente negociando acima da expansão fib de 1.618, o que aumenta a probabilidade de consolidação ou recuo de curto prazo antes da continuação.

Cenários de negociação (estilo Liam: negociar o nível)

1️⃣ Cenários de COMPRA (prioridade – continuação da tendência)

A. COMPRA recuo na estrutura (configuração preferida)

✅ Zona de compra: 4580 – 4620

Condição: manter acima da linha de tendência + reação bullish no M15–H1

SL: abaixo da estrutura / linha de tendência

TP1: máxima recente

TP2: 4900

TP3: extensão em direção a 5000+

Lógica: Esta zona se alinha com a resistência anterior que se tornou suporte e retração fib — uma entrada de continuidade com maior probabilidade do que comprar máximas.

B. COMPRA de queda mais profunda (apenas se a volatilidade aumentar)

✅ Zona de compra: 4400 – 4450

Condição: forte rejeição / sweep de liquidez

TP: 4580 → 4800+

Lógica: Este é o último suporte estrutural limpo dentro da tendência atual. Uma queda aqui provavelmente seria corretiva, não final da tendência.

2️⃣ Cenário de VENDA (contratendência, tático apenas)

❌ Sem viés de VENDA swing enquanto o preço se mantiver acima da linha de tendência ascendente. Vendas curtas fazem sentido apenas como scalp de muito curto prazo nos altos com clara rejeição em TFs menores.

Anotações chave

Tendências fortes punem a impaciência – aguarde recuos.

Evite entradas no meio do movimento após velas impulsivas.

Se o preço acelerar verticalmente sem retração, mantenha-se fora.

Qual é a sua abordagem: esperar pelo recuo de 4580–4620 para entrar na tendência, ou permanecer sem posição até uma correção mais profunda em direção a 4450?

— Liam

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Retração de Liquidez Dentro de uma Estrutura Bullish Forte | Lana ✨

O ouro continua a negociar dentro de uma estrutura bullish bem definida na faixa de tempo H2. O recente aumento foi impulsivo, seguido por uma retração saudável que parece estar reequilibrando a liquidez em vez de sinalizar uma reversão de tendência.

A ação do preço permanece construtiva enquanto o mercado respeitar níveis estruturais chave e a linha de tendência ascendente.

📈 Estrutura do Mercado & Contexto da Tendência

A tendência geral permanece bullish, com máximas mais altas e mínimas mais altas ainda intactas.

O preço continua a respeitar a linha de tendência ascendente, que tem atuado como suporte dinâmico confiável ao longo da tendência de alta.

A retração recente ocorreu após uma expansão agressiva para cima, adequando-se à sequência clássica:

Impulso → Retração → Continuação

Nenhum padrão claro de distribuição é visível neste estágio. Enquanto o suporte estrutural se mantiver, a tendência permanece COMPRA nas retrações, não vendendo força.

🔍 Zonas Técnicas Chave & Áreas de Valor

Zona Primária de POC para Compra: 4764 – 4770

Esta área representa um nó de alto volume (POC) e se alinha de perto com a linha de tendência ascendente. É uma zona natural onde o preço pode reequilibrar antes de retomar a tendência bullish.

Área de Valor Secundária (VAL–VAH): 4714 – 4718

Uma zona de liquidez mais profunda que pode atuar como suporte se a pressão de venda aumentar temporariamente.

Resistência de curto prazo: 4843

Aceitação acima deste nível fortalece o cenário de continuação.

Zona de reação psicológica: 4900

Provavelmente gerará hesitação de curto prazo ou realização de lucros.

Metas de expansão em prazos mais longos:

5000 (nível psicológico)

Extensão de Fibonacci 2.618, onde uma liquidez significativa pode estar repousando.

🎯 Plano de Negociação – Baseado na Estrutura H2

✅ Cenário Primário: COMPRAR na Retração

Entrada de Compra:

👉 4766 – 4770

Lana prefere se envolver apenas se o preço recuar para a zona de POC e mostrar confirmação bullish no H1–H2 (manutenção da linha de tendência, forte rejeição de preços mais baixos ou continuidade bullish).

Stop Loss:

👉 4756 – 4758

(Colocado cerca de 8–10 pontos abaixo da entrada, abaixo da zona de POC e da linha de tendência ascendente)

🎯 Metas de Take Profit (Saídas Escalonadas)

TP1: 4843

Primeira zona de resistência — realização de lucros parcial recomendada.

TP2: 4900

Nível psicológico com reações potenciais de curto prazo.

TP3: 5000

Marco psicológico importante e meta de expansão para cima.

TP4 (extensão): 5050 – 5080

Área alinhada com a extensão de Fibonacci 2.618 e liquidez em prazos mais altos.

A abordagem preferida é escalar a saída gradualmente e proteger a posição, ajustando o risco à medida que o preço confirma a continuação.

🌍 Contexto Macro (Breve)

De acordo com o Goldman Sachs, espera-se que os bancos centrais em mercados emergentes continuem diversificando reservas de ativos tradicionais para o ouro. As compras anuais médias de ouro pelos bancos centrais devem chegar a cerca de 60 toneladas até 2026, reforçando a demanda estrutural por ouro.

Essa acumulação contínua suporta a ideia de que as retrações são mais provavelmente impulsionadas por posicionamento e realização de lucros, em vez de uma mudança nos fundamentos de longo prazo.

🧠 Opinião de Lana

Isso permanece uma retração dentro de uma tendência bullish, não uma reversão bearish. O foco continua em comprar valor em zonas de liquidez chave, não em perseguir preço nos altos. Paciência, estrutura e execução disciplinada permanecem a vantagem.

✨ Respeite a tendência, negocie a estrutura e deixe o preço vir até a sua zona.

DASH/USDT POSSIVEL ALTA RETOMANDO

DASH/USDT POSSIVEL ALTA RETOMANDO

Tudo bem pessoal ?

Segue uma análise dentro do conceito SMC com minha visão sobre os players institucionais dentro do atual cenário para a crypto Dash.

A altcoin em questão estava em busca de liquidez do lado vendedor e deve retomar as altas hj.

Temos uma mudança na entrega do preço em 5 minutos, reteste do BISI diario + MSS em 1hora, assim sendo foi colocada uma ordem de long (compra) a favor do fluxo comprador neste momento.

GBP/JPY - CONTINUIDADE DE BAIXAGBP/JPY CONTINUIDADE DE BAIXA

Tudo bem pessoal ?

Segue uma análise dentro do conceito SMC com minha visão sobre os players institucionais dentro do atual cenário para O GBP/YPY.

Nota-se que o par acaba de retirar a liquidez da máxima do dia anterior e esta rebalanceando o SIBI diário, a minha expectativa agora é que o preço faça uma nova baixa até o BISI(D1)