Contém imagem

XAU rompe zona de acumulação – Tendência de altaO XAUUSD absorveu completamente a pressão vendedora na zona de lacuna (zona de desequilíbrio) e rompeu decisivamente a zona de acumulação. O preço continua acima da nuvem Ichimoku, indicando que a tendência de alta de médio a curto prazo se mantém estável.

Em termos macroeconómicos, o ouro beneficia das expectativas de que a Fed não reverterá em breve para uma postura agressiva, as yields dos títulos do Tesouro dos EUA mostram sinais de arrefecimento, enquanto a procura de protecção contra o risco continua presente no meio das incertezas económicas globais.

Após o rompimento, o cenário mais provável é a acumulação de curto prazo acima da zona de suporte recém-formada, seguida de um movimento ascendente prolongado em direção à zona-alvo acima, como ilustrado no gráfico.

👇 Comente a sua perspetiva – Continuação da tendência de alta ou aguardar por um recuo?

Meta alcançada: US$ 100 pela prataA carta descontrolada de Trump ao primeiro-ministro da Noruega pode ser o primeiro passo para a prata atingir os cobiçados US$ 100 por onça.

Trump afirmou que não se sente mais obrigado a se concentrar apenas na paz depois de não ter recebido o Prêmio Nobel da Paz (que é concedido por um comitê norueguês, não pelo governo norueguês). Ele também não descartou o uso da força militar para tomar a Groenlândia, caso não seja possível comprá-la (a Groenlândia não é território norueguês).

Trump também disse que as tarifas sobre oito países da UE seriam de 10% a partir de 1º de fevereiro, aumentando para 25% a partir de 1º de junho, se nenhum acordo for alcançado.

A prata está atualmente se mantendo confortavelmente em US$ 94,3, embora muitos estejam agora atentos à negociação TACO (“Trump Always Chickens Out”, ou “Trump sempre desiste”), que poderia fazer com que a prata caísse.

S&P500 2026: Primeiro o susto depois mais um rallyPostagem é uma opinião. Não é Recomendação de investimento. Investir é arriscado. Para investir, procure orientação certificada e profissional.

Por ondas de elliott o ano de 2026 parece que vai ser de movimentação em roleta russa. Primeiro parece que teremos alguma correção de até 8% dos níveis atuais no que seria uma onda iv de 3. Isso seria o primeiro trimestre de 2026. Depois no segundo trimestre até julho teríamos um momento de alta em que o levaria o S&P500 até 7200 pontos aproximadamente numa onda v de 3. Aí finalmente no segundo semestre teríamos uma correção mais acentuada. A tônica no fim das contas é que o S&P500 não deve ir muito longe nem pra cima nem pra baixo mas deve ter movimentos decididos nos dois sentidos como mostrado no gráfico.

UMC Rompeu triângulo simétrico, gráfico semanal.A United Microelectronics Corp é uma empresa do setor de semicondutores, com foco na fabricação de chips sob contrato para diversas indústrias, incluindo eletrônicos de consumo, automotiva e tecnologia. Seu modelo de negócio é voltado para produção em larga escala, atendendo clientes globais e operando como uma das grandes foundries do mercado.

Pelo gráfico semanal, UMC vem de uma tendência de alta iniciada em março de 2020. Após esse movimento, o ativo passou por uma consolidação que se assemelha a um triângulo simétrico, com pelo menos três toques na parte superior e três na parte inferior, ainda que dois desses toques inferiores estejam bem próximos. Recentemente houve o rompimento dessa figura, o que sugere continuidade do movimento. Um ponto positivo dessa estrutura é que a média de 200 períodos permanece abaixo do preço, podendo atuar como suporte em caso de correção. Por outro lado, a região dos $10,30 merece atenção, pois corresponde ao topo da perna de alta anterior à formação do triângulo e pode funcionar como resistência no curto prazo.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

BTC - A procura cumpriu o seu papel. Agora, observando o canal.BTC - A procura cumpriu o seu papel. Agora, observando o canal.

O BTC reagiu exatamente como deveria... a zona de procura azul manteve-se firme e os compradores entraram em ação!

Desde esta reação, o preço começou a alterar o seu momentum de curto prazo para cima, formando um canal ascendente. Nada de agressivo ainda, mas a estrutura está a melhorar gradualmente.

A partir daqui, o meu foco é simples:

enquanto o BTC continuar a ser negociado dentro deste canal azul, estarei pacientemente à procura de retrações em direção ao limite inferior e, a partir daí, de configurações de compra seguindo a tendência.

O íman natural para a alta continua a ser a zona de estrutura laranja, que ainda atua como a principal área de decisão.

TSM Após balanço bom, parece buscar a projeção de 100% de Fibo.A Taiwan Semiconductor Manufacturing Company é uma das maiores e mais importantes fabricantes de semicondutores do mundo, atuando como fornecedora estratégica para empresas de tecnologia, eletrônicos, inteligência artificial e computação de alto desempenho. Seu modelo de negócio é focado em fabricação sob contrato, com forte vantagem competitiva em escala, tecnologia e eficiência.

Pelo gráfico semanal, a empresa vem de uma tendência de alta iniciada em meados de agosto de 2015, sustentada por uma linha de tendência de alta bem definida. Recentemente, foi traçada uma projeção de Fibonacci considerando um fundo, o topo da pernada e a correção subsequente. O preço respeitou os níveis clássicos de Fibonacci ao longo do tempo, inclusive permanecendo por um período relevante dentro do range entre 50% e 61,8%, o que caracteriza uma correção saudável em gráfico semanal. Com o rompimento dessa região, o próximo alvo natural passa a ser o nível de 100% da projeção, que representa um potencial de apreciação superior a 50% a partir do ponto atual.

Esse movimento técnico ganha ainda mais relevância quando observado em conjunto com o resultado divulgado em 15 de janeiro de 2026. O balanço veio acima das expectativas tanto em lucro quanto em receita, com surpresas positivas expressas em percentual, informação que foi destacada diretamente no gráfico para facilitar a leitura. A confluência entre estrutura técnica bem respeitada e dados fundamentalistas melhores que o esperado reforça o interesse pelo ativo neste momento, sempre lembrando que o gráfico semanal exige paciência e acompanhamento por fechamento.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

BITCOIN (BTCUSD): Rumo aos 100 milBITCOIN (BTCUSD): Rumo aos 100 mil

O Bitcoin finalmente completou uma acumulação de alta dentro de

um grande padrão de triângulo ascendente no gráfico diário.

Existe uma elevada probabilidade de que o mercado continue

a subir agora.

O próximo forte agrupamento de resistência está na área de 98800 - 101200.

Acredito que será alcançado em breve.

XAU/USD – Retração num Canal de AltaO ouro está a mover-se dentro de um canal de alta de médio prazo. Após uma forte rutura da zona de consolidação, o preço voltou para testar novamente a zona de procura (área azul) – onde convergem as EMA34 e EMA89, indicando que a tendência de alta se mantém intacta.

A correção atual é uma retração saudável, que ainda não rompeu a estrutura das mínimas mais elevadas. A EMA34 atua como suporte dinâmico, enquanto a EMA89 continua a manter o ímpeto da tendência de médio prazo.

Se o preço se mantiver acima da zona de procura e das EMAs, o XAU/USD tem potencial para recuperar dentro do canal, em direção à zona OBJETIVO acima, conforme assinalado no gráfico.

👉 Continuação ou correção mais profunda? Partilhe a sua opinião.

LFUS Testando uma linha de tendencia de baixaA Littelfuse é uma empresa americana do setor de componentes eletrônicos, especializada em soluções de proteção de circuitos, sensores e dispositivos voltados para aplicações industriais, automotivas e de energia. Seu modelo de negócio é bastante ligado à atividade industrial e à demanda por eletrificação e automação.

Pelo gráfico semanal, LFUS está testando o rompimento de uma região de resistência que conflui com uma linha de tendência de baixa. Essa linha tem uma inclinação pequena, próxima de uma reta mais horizontal, mas ainda assim funciona como referência técnica importante. O ponto de atenção agora é o fechamento do candle semanal. A confirmação ou não desse rompimento tende a ficar mais clara no candle da próxima semana. Para quem busca mais detalhes, baixar o tempo gráfico pode ajudar a entender melhor o comportamento do preço nessa região.

No mesmo gráfico, foi incluído um recorte com dados de receita, lucro líquido e margem líquida. É possível observar que, apesar da receita, a margem líquida apresentou queda significativa nos últimos três anos. Esse é um ponto relevante de atenção do ponto de vista fundamental, que merece acompanhamento junto com a leitura técnica do gráfico.

Disclaimer:

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

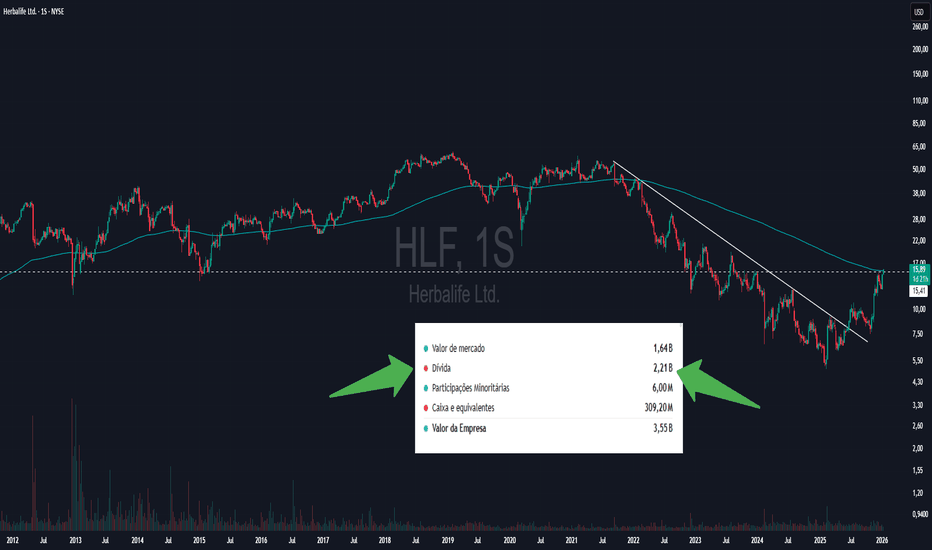

HLF Herbalife em ponto de resistência, gráfico semanal.A Herbalife é uma empresa americana do setor de nutrição e bem estar, conhecida pela venda direta de suplementos alimentares, produtos de controle de peso e cuidados pessoais. Seu modelo de negócios é baseado em marketing de rede e distribuição global, com atuação em diversos países.

Pelo gráfico semanal, HLF vinha em uma tendência de baixa bem definida, marcada por uma linha de tendência de baixa com pelo menos cinco toques relevantes. Após o rompimento dessa estrutura, o ativo apresentou uma valorização superior a 90%. Atualmente, o preço testa a média de 200 períodos do gráfico semanal, que também conflui com uma região de resistência importante, tornando esse ponto técnico bastante sensível.

Como hoje é quarta feira, a atenção deve se voltar para o fechamento do candle semanal e para o comportamento do próximo candle. Uma alternativa é baixar o tempo gráfico para observar com mais detalhes se o preço tende a corrigir ao sentir essa resistência ou se haverá continuidade do movimento de alta. Também é fundamental acompanhar o volume, preferencialmente no gráfico diário, já que ele pode ajudar a validar ou enfraquecer a leitura do movimento atual.

Disclaimer:

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Golden Cross x Death Cross: o que eles realmente nos dizem?Olá, comerciantes! 🤝🏻

É difícil percorrer um feed de notícias sobre criptomoedas sem ver uma manchete gritando sobre uma “Cruz Dourada” se formando no Bitcoin ou avisando sobre a aproximação de uma sinistra “Cruz da Morte”. Mas o que esses sinais clássicos de MA podem realmente significar? Eles são tão proféticos quanto parecem, ou há mais nuances na história? Vamos detalhar isso.

O básico: o que são cruzes douradas e cruzes da morte?

Em sua essência, ambos os padrões são simples cruzamentos de médias móveis. Elas ocorrem quando duas médias móveis —normalmente a de 50 dias e a de 200 dias— se cruzam em um gráfico.

Golden Cross: Quando o MA de 50 dias ultrapassa o MA de 200 dias, sinalizando uma possível mudança de uma fase de baixa para uma tendência de alta. Muitas vezes, é visto como um sinal de força renovada e uma tendência de alta de longo prazo.

Cruz da Morte: Quando a MA de 50 dias cruza abaixo da MA de 200 dias, sugerindo uma possível transição de alta para baixa, sugerindo uma pressão descendente prolongada.

Por que eles funcionam (e quando não funcionam)

Em teoria, a ideia é simples: o MA de 50 dias representa um sentimento de curto prazo, enquanto o MA de 200 dias captura um impulso de longo prazo. Quando a ação do preço de curto prazo ultrapassa as médias de longo prazo, ela é vista como um sinal de alta (cruz dourada). Quando cai abaixo, é baixista (cruz da morte).

Isso destaca um ponto chave: os sinais de cruzamento da média móvel são inerentemente atrasados. Eles são baseados em dados históricos, portanto, não podem prever movimentos futuros de preços em tempo real.

🔹 Outubro de 2020: Golden Cross

No gráfico semanal BTC/USDT, podemos ver claramente uma Golden Cross se formando em outubro de 2020. O MA de 50 semanas (curto prazo) ultrapassou o MA de 200 semanas (longo prazo), marcando o início da alta explosiva do Bitcoin de cerca de $11.000 para seu recorde histórico acima de $60.000 em 2021. Esse sinal se alinhou com o crescente interesse institucional e a narrativa pós-redução pela metade, reforçando a tese do touro.

🔹 Junho de 2021: Death Cross

Poucos meses após o pico do Bitcoin, uma Cruz da Morte surgiu por volta de junho de 2021, perto da marca de $35.000. No entanto, esse foi mais um sinal de atraso: quando apareceu, a forte queda de mais de $60 mil já havia ocorrido. Curiosamente, o mercado se estabilizou pouco depois, com uma recuperação acima de $50 mil no final daquele ano, mostrando que os sinais da Cruz da Morte nem sempre são o fim da história.

🔹 Meados de 2022: Outra Cruz da Morte

Em meados de 2022, o BTC formou outra Cruz da Morte durante seu prolongado mercado baixista. Este se alinhou melhor com a tendência mais ampla, já que o preço continuou caindo para $15.000, refletindo pressões macro, como políticas monetárias mais rígidas e o colapso dos principais players do espaço criptográfico.

🔹 Início de 2024: retorno da Golden Cross

A Golden Cross mais recente apareceu no início de 2024, sinalizando um novo impulso de alta. Esse crossover precedeu uma alta significativa, empurrando o Bitcoin acima de $100.000 em meados de 2025, como pode ser visto em seu gráfico. Embora fatores macro (como aprovações de ETFs ou clareza regulatória) também tenham desempenhado um papel, esse sinal de MA coincidiu com uma mudança notável no sentimento.

⚙️ Cruz Dourada ≠ Rally Garantido, Cruz da Morte ≠ Doom

Embora esses crossovers MA sejam limpos e atraentes, eles não são infalíveis. Sua natureza retardada significa que eles geralmente confirmam tendências em vez de predizê-las. Por exemplo, em junho de 2021, a Cruz da Morte apareceu depois de grande parte da pressão de venda já ter se esgotado. Por outro lado, em outubro de 2020 e no início de 2024, as Golden Crosses se alinharam com mudanças ascendentes genuínas.

Por que se preocupar com esses sinais?

Porque eles nos ajudam a contextualizar o sentimento do mercado. A cruz dourada e a cruz da morte refletem a psicologia coletiva dos comerciantes — otimismo e medo. Mas, para realmente entendê-los, precisamos combiná-los com volume, estrutura de mercado e narrativas macro.

Então, as cruzes douradas e as cruzes da morte são sinais confiáveis ou apenas manchetes atraentes?

Seu gráfico nos conta as duas histórias: às vezes funcionam, às vezes enganam. Qual é a sua opinião? Você usa esses sinais de MA em suas negociações ou prefere outros métodos? Vamos discutir abaixo! 💬

Alimentos frescos, EPS fresco: FRPT surpreende Wall StreetRedoubling é meu próprio projeto de pesquisa no TradingView, que visa responder à seguinte pergunta: Quanto tempo levarei para dobrar meu capital? Cada artigo se concentrará em uma empresa diferente que tentarei adicionar ao meu portfólio modelo. Usarei o preço de fechamento da última vela diária no dia da publicação do artigo como preço limite inicial de compra. Tomarei todas as minhas decisões com base em análises fundamentais. Além disso, não vou usar alavancagem nos meus cálculos, mas vou reduzir meu capital pelo valor das comissões (0,1% por operação) e impostos (20% de ganho de capital e 25% de dividendos). Para descobrir o preço atual das ações da empresa, basta clicar no botão "Reproduzir" no gráfico. Mas, por favor, use este material apenas para fins educacionais. Só para você saber, isso não é uma recomendação de investimento.

Segue abaixo uma visão geral detalhada e estruturada da empresa NASDAQ:FRPT (Freshpet, Inc.) com base em sua situação financeira:

1. Principais áreas de atividade A Freshpet, Inc. é uma fabricante de alimentos para animais de estimação com sede nos EUA, focada na produção e comercialização de refeições e petiscos frescos e refrigerados para cães e gatos. Seu negócio principal abrange o desenvolvimento, fabricação e distribuição de alimentos naturais e minimamente processados para animais de estimação sob suas próprias marcas, aproveitando uma rede de distribuição refrigerada proprietária em supermercados, lojas especializadas em animais de estimação e outros canais de varejo na América do Norte e na Europa.

2. Modelo de negócio A Freshpet gera receita vendendo produtos de alimentos para animais de estimação diretamente para parceiros de varejo, incluindo redes de supermercados, lojas de animais, grandes varejistas, lojas de atacado e plataformas de comércio eletrônico. Seu modelo de negócios é B2B2C: fabrica produtos e os vende através de varejistas que, por sua vez, vendem para donos de animais de estimação. A empresa enfatiza a fidelização à marca e as compras repetidas através de suas ofertas de alimentos frescos de alta qualidade, que requerem refrigeração e são posicionados a um preço premium em comparação com os alimentos secos ou enlatados tradicionais para animais de estimação.

3. Produtos ou serviços principais As principais ofertas da Freshpet incluem alimentos refrigerados para cães, alimentos para gatos e petiscos para animais de estimação. Os produtos são comercializados sob a marca Freshpet, com linhas adicionais de petiscos como DogNation e Dog Joy. Esses produtos são elaborados com carne fresca, vegetais e frutas, sem conservantes ou aditivos artificiais, e são vendidos em formatos como refeições, rolos e potes.

4. Principais países para negócios A empresa atua principalmente nos Estados Unidos e no Canadá, onde possui a maior presença no varejo. A empresa também distribui produtos na Europa, expandindo sua presença para além da América do Norte. A disponibilidade no varejo abrange vários canais, incluindo lojas de departamento, clubes de compras, supermercados e lojas especializadas em animais de estimação.

5. Principais concorrentes Os principais concorrentes provêm tanto de alimentos tradicionais para animais de estimação como de marcas frescas/naturais:

Blue Buffalo (General Mills) e Hill's Pet Nutrition (Colgate‑Palmolive) em alimentos premium para animais de estimação.

Marcas menores de alimentos frescos/naturais para animais de estimação, como The Farmer's Dog, Ollie e Nom Nom, que geralmente vendem diretamente ao consumidor.

Empresas alimentícias mais abrangentes, como Vital Farms, Utz Brands, Lamb Weston, etc., operam no setor de alimentos para o consumidor em geral, mas competem em categorias de produtos específicas.

6. Fatores externos e internos que contribuem para o crescimento do lucro Fatores externos:

Forte tendência do consumidor em direção à humanização dos animais de estimação e à alimentação de alta qualidade para animais de estimação, o que sustenta a demanda por opções frescas e saudáveis.

A crescente posse de animais de estimação e o aumento dos gastos com cuidados para animais de estimação, especialmente na América do Norte.

Essas tendências criam oportunidades para a Freshpet aumentar sua participação de mercado e expandir sua presença no varejo.

Fatores internos: Posicionamento único do produto refrigerado e fidelidade à marca, diferenciando-o dos alimentos convencionais para animais de estimação.

Parcerias estratégicas com varejistas e unidades de distribuição refrigeradas próprias, aumentando a visibilidade do produto e as compras repetidas.

Expansão operacional e marketing focados em donos de animais de estimação preocupados com a saúde, possibilitando um crescimento escalável em mercados existentes e novos.

7. Fatores externos e internos que contribuem para a queda do lucro Fatores externos: Pressões econômicas e mudanças no comportamento do consumidor, com orçamentos familiares mais apertados potencialmente reduzindo as compras premium.

Crescente concorrência de grandes empresas alimentícias que entram no mercado de alimentos frescos para animais de estimação, por exemplo, A General Mills está expandindo a linha Blue Buffalo para novos produtos.

Fatores internos:

A dependência da logística refrigerada aumenta o custo e a complexidade em comparação com os alimentos para animais de estimação que não precisam de refrigeração.

Um crescimento mais lento em certos segmentos (por exemplo, alimentos para gatos) pode limitar uma adoção mais ampla à medida que as preferências do consumidor mudam.

8. Estabilidade da gestão Mudanças executivas nos últimos 5 anos:

A equipe de liderança executiva da Freshpet inclui o CEO Billy Cyr, que recentemente atuou em conselhos e cargos de alta gerência, refletindo uma liderança contínua e focada na execução de estratégias de crescimento.

Impacto na estratégia e cultura corporativa:

A continuidade da gestão permitiu um foco consistente na inovação de produtos premium, infraestrutura de distribuição refrigerada e expansão da marca, contribuindo para a consistência estratégica a longo prazo e fortalecendo o posicionamento de mercado.

Uma análise das condições de mercado indica que os lucros por ação estão atualmente crescendo acima das previsões consensuais dos analistas, em meio a um crescimento constante da receita a longo prazo, enquanto indicadores de desempenho e estabilidade financeira, como giro de contas a receber e índice de endividamento, mostram-se fortes, confirmando uma gestão operacional de alta qualidade e uma estrutura de balanço patrimonial saudável. Os fluxos de caixa das atividades operacionais, de investimento e de financiamento são avaliados como estáveis, indicando a capacidade equilibrada da empresa de gerar e alocar capital. Dentre os indicadores de média prioridade, o crescimento constante a longo prazo do retorno sobre o capital investido e da margem bruta reforça o cenário de rentabilidade estável; o crescimento alcançado na relação entre despesas operacionais e lucro reflete um melhor controle de custos; e os fortes valores relativos aos prazos de pagamento a fornecedores, à relação estoque/receita e à liquidez corrente confirmam uma gestão confiável do capital de giro. Ao mesmo tempo, a falta de progresso na cobertura de juros permanece como o único fator limitante, que não altera a avaliação positiva geral. Com um índice P/L de 27, considerado aceitável, a avaliação atual parece razoável, dado o perfil de crescimento moderadamente estável. Não foram identificadas notícias críticas que possam comprometer a estabilidade da empresa ou levar a um risco de insolvência. Considerando um coeficiente de diversificação de 20 e um desvio do preço atual da ação em relação ao seu valor médio anual superior a 4 EPS (lucro por ação), optou-se por investir 5% do capital nesta empresa ao preço de fechamento da última barra diária, refletindo uma abordagem equilibrada e conservadora para a posição dentro de um portfólio diversificado.

Correção do Ouro para o Próximo Movimento de AltaOs preços do ouro estão atualmente a mover-se dentro de um canal de tendência de alta de médio prazo, com a estrutura de mínimos e máximos ascendentes ainda a manter-se firme. A correção atual é um recuo para a zona de procura + linha de tendência de alta, coincidindo com o suporte dinâmico do Kumo Ichimoku, indicando que a compra defensiva ainda está presente na posição técnica correta.

A nível macroeconómico, o mercado continua a precificar o cenário em que a Fed mantém uma postura cautelosa, os rendimentos dos títulos do Tesouro dos EUA dificilmente romperão para cima, enquanto a procura por proteção contra o risco permanece lenta no meio da instabilidade geopolítica e do crescimento global divergente.

Se a zona de suporte atual continuar a ser defendida, existe uma grande probabilidade de o preço se consolidar e depois recuar dentro do canal, em direção ao limite superior, como ilustrado no cenário.

👉 Qual a sua opinião? Concorda ou discorda?

Petróleo para 2026 - Fundamentos, AT e EspeculaçãoComentário não é profissional e não é recomendação de investimento nem de negociação. Minha única recomendação é: consulte um profissional da área antes de negociar.

Price Action

2025 foi um dos piores anos desde 2009, caindo 21%. Somente 2018 foi um ano pior e não por muito (caiu 24% naquele ano). Por análise de ondas de elliott acredito que podemos estar vendo um fium de correção no preço o que traria uma nova onda de alta ou seja, por este viés estou otimista com o preço do barril. Quando olhamos a intensidade da queda vemos que ele apresenta um padrão de decaimento exponencial (curva amarela) o que sugere uma desaceleração de queda. Isso por si só não garante nada é claro, no entanto quando associado a análise de ondas elas se corroboram mutuamente.

Fundamentos

A produção americana começou a atingir recordes, provavelmente uma consequência direta da política de energia barata da Administração Trump. O Reino da Arábia Saudita também aumentou produção em um turn around da sua política de corte produção para manutenção de preço.

Do ponto de vista de estoques estamos vendo leve diminuição dos estoques em Oklahoma o que sugere uma demanda aquecida suplantando a oferta em alta. Nesse sentido eu vejo que a demanda é o driver principal e ao mesmo tempo a ponta mais frágil. Caso 2026 seja um ano de desaceleração da economia a queda dos preços pode se aprofundar.

A queda de sondas em atividade sugere menor número de poços furados e portanto projeta um desaceleração da produção americana ou até queda da produção.

Conclusão

Análise técnica sugere possível alta enquanto que o equilíbrio dos fundamentos sugere um cenário complexo mas que dado que a Arábia Saudita sempre joga a favor da alta do preço e a retração das perfurações nos EUA sugerindo desaceleração da produção americana podem corroborar a a visão de análise técnica. A mera manutenção da demanda confirmaria esse cenário otimista ao passo que uma recessão econômica jogaria os preços mais para baixo realmente. Meu viés para não ficar em cima do muro é de que o cenário de probabilidades é de 70/30% de chances a favor de um ano positivo para o preço do petróleo.

A extrema volatilidade da prata deve continuarA extrema volatilidade da prata deve continuar

A Goldman Sachs afirma que a prata deve permanecer altamente volátil, pois os estoques em Londres estão excepcionalmente baixos.

Com menos metal disponível, os preços podem oscilar acentuadamente com mudanças relativamente pequenas na demanda ou no posicionamento. Isso também aumenta o risco de movimentos de compressão, o que pode ajudar a explicar as oscilações exageradas acima de US$ 70 observadas recentemente no mercado.

O Goldman acrescenta que a volatilidade pode funcionar em qualquer direção. Até que os estoques sejam repostos e as condições de negociação se normalizem, a prata provavelmente continuará muito sensível a novas notícias e fluxos.

ISRG Testando pivô, gráfico semanal.A Intuitive Surgical é uma empresa americana do setor de tecnologia médica, conhecida principalmente pelo desenvolvimento de sistemas robóticos para cirurgias minimamente invasivas. Seu principal produto é amplamente utilizado em hospitais ao redor do mundo e a empresa atua combinando inovação tecnológica, serviços recorrentes e venda de instrumentos cirúrgicos.

Pelo gráfico semanal, ISRG encontra se em clara tendência de alta, sustentada por uma linha de tendência iniciada por volta de maio de 2009, uma linha longa e bastante relevante, com pelo menos cinco toques bem definidos ao longo do tempo. Recentemente, o ativo passou a testar o rompimento de um pivô importante. Como hoje é quarta feira, esse movimento ainda precisa ser confirmado no fechamento do candle semanal e, principalmente, no comportamento do próximo candle. Para ajustes mais finos, faz sentido também observar o gráfico diário, que pode ajudar a entender melhor a dinâmica de curto prazo.

Além da análise técnica, incluí um recorte com indicadores que mostram receita, lucro líquido e margem líquida ao longo dos anos. É possível observar crescimento consistente da receita em bases anuais. No último ano fiscal, 2024, a margem líquida ficou em 27,81%, um número bastante relevante e que reforça a qualidade do negócio. Ainda assim, é importante deixar claro que essa análise não esgota o assunto. Investir exige entender profundamente a empresa, o setor em que atua, seus concorrentes, os ciclos de mercado, sazonalidades e o contexto macroeconômico. Essa leitura tem caráter informativo e serve como ponto de partida, não como única fonte para qualquer decisão.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Bitcoin recupera e deverá voltar a ultrapassar os 100.000 dólareBitcoin recupera e deverá voltar a ultrapassar os 100.000 dólares

O Bitcoin acaba de atingir o preço mais alto desde a queda acentuada, o que indica uma tendência de alta local e uma confirmação técnica da recuperação.

Em primeiro lugar, utilizamos os sinais do gráfico para prever uma reversão e uma recuperação. Ora, isto foi confirmado pela movimentação do preço do Bitcoin. Temos observado máximas e mínimas cada vez mais elevadas desde 21 de novembro. Isto demonstra claramente que estamos a caminhar para um máximo nas próximas semanas. Todas as altcoins também estão a recuperar e/ou a subir há algum tempo.

Nas últimas 24 horas, foram liquidados 216,2 milhões de dólares em posições curtas (SHORT), contra apenas 11,7 milhões de dólares em posições longas (LONG). Isto revela claramente uma forte tendência e um sentimento de baixa em relação ao Bitcoin e ao mercado de altcoins.

O que acontece quando o sentimento passa de pessimista para otimista? O que acontece quando o mercado percebe que estamos a caminhar para um máximo?

Eu digo: uma grande alta.

Invasão da Groenlândia: pares de moedas com o euro e refúgios...Invasão da Groenlândia: pares de moedas com o euro e refúgios seguros a serem observados

Nos últimos dias, Trump voltou a defender que os Estados Unidos deveriam controlar a Groenlândia e não descartou o uso da força.

Essa retórica está sendo levada mais a sério após a operação dos EUA na Venezuela, que levantou novas questões sobre a disposição de Washington de ignorar a soberania e as normas internacionais.

A Groenlândia é um território autônomo dentro do Reino da Dinamarca. O primeiro-ministro da Dinamarca afirmou explicitamente que uma aquisição pelos EUA significaria o fim da OTAN e, provavelmente, uma ruptura entre os EUA e a Europa.

Nada disso sugere ideias comerciais claras e unilaterais. A Dinamarca não usa o euro, mas sua coroa está intimamente ligada a ele. O EURDKK geralmente não se move muito, mesmo quando a Europa está sob pressão. O prêmio de risco geopolítico da Europa pode subir, o que poderia desencadear uma fraqueza do euro mais clara em relação ao CHF e ao JPY.

TMO Testando rompimento da espécie de pivô, gráfico semanal.A Thermo Fisher Scientific é uma empresa americana do setor de saúde e biotecnologia, atuando no fornecimento de equipamentos, reagentes, serviços laboratoriais e soluções para pesquisa científica, diagnósticos e indústria farmacêutica. Seu negócio é diversificado e atende desde universidades até grandes laboratórios e empresas do setor de saúde, o que ajuda a manter recorrência e estabilidade ao longo do tempo.

No gráfico semanal, TMO está testando o rompimento de um pivô relevante, cujo primeiro toque ocorreu há cerca de um ano. Esse tipo de estrutura costuma ganhar importância justamente pelo tempo em que vem sendo respeitada. Para que o rompimento ganhe credibilidade, é fundamental observar se haverá aumento de volume e como o próximo candle semanal irá se comportar. Idealmente, o preço deveria abrir e se manter fora da faixa de resistência próxima de $625,50. A figura apresentada no gráfico também ajuda a ilustrar a saúde da empresa nos últimos cinco anos, reforçando a leitura estrutural do ativo.

Disclaimer:

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.