#AN018: Impacto veraniego, aranceles, retrasos de la Fed y dólar

En los últimos días, el mundo forex ha experimentado una serie de eventos clave que podrían redefinir el panorama cambiario global en los próximos meses. El riesgo para el dólar se ha vuelto estructural, la amenaza de los aranceles se está multiplicando de nuevo y la combinación de incertidumbre geopolítica y política monetaria crea una situación extremadamente arriesgada para los tipos de cambio.

Comencemos con las actas de la Fed: Jerome Powell atribuyó el riesgo arancelario como la principal razón para posponer posibles recortes de tipos. Las expectativas del mercado se están reajustando hacia un ciclo de tipos más largo, lo que alimenta un clima de incertidumbre global. Al mismo tiempo, Goldman Sachs advierte que el dólar se está comportando cada vez más como una moneda "de riesgo", correlacionada con los mercados de valores: un mercado emergente en lugar de un refugio seguro.

En el ámbito geopolítico, el presidente Trump ha relanzado la guerra comercial: los anuncios de aranceles de hasta el 35% para Canadá, hasta el 20% para Europa y el 50% para el cobre brasileño han disparado la volatilidad de los futuros y han impulsado al dólar a un repunte a corto plazo. Sin embargo, Deutsche Bank advierte: el período estival de baja liquidez y el aumento de las tensiones comerciales representan un posible detonante de una turbulencia cambiaria prolongada.

El Financial Times prevé un escenario en el que el dólar pierde terreno como moneda dominante, dando paso a un mundo monetario multipolar en el que el euro, el renminbi, el oro e incluso las criptomonedas podrían ganar terreno.

El impacto en Forex:

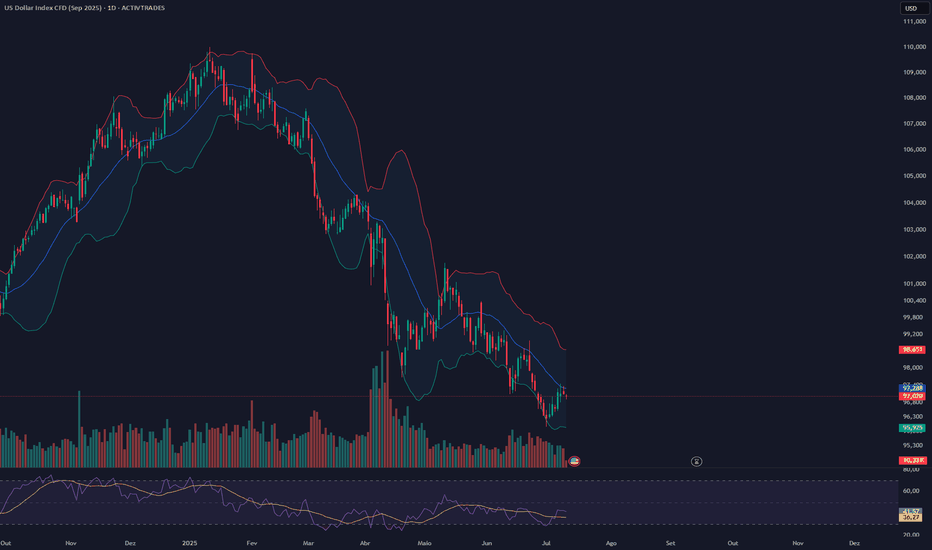

USD: La narrativa está cambiando: ya no es un refugio seguro neto, sino un activo correlacionado con los ciclos políticos y de riesgo. La debilidad del índice DXY en el primer semestre de 2025 (-10%) refleja esta transición.

EUR/USD: Potencialmente favorecido si el dólar continúa su consolidación. Sin embargo, los nuevos aranceles y la incertidumbre entre EE. UU. y la UE podrían brindar un soporte temporal al dólar.

USD/JPY y USD/CHF: Estos pares estarán sujetos a una mayor volatilidad, siendo el próximo catalizador las actas de la Fed y el momento de la aplicación de los aranceles. Las divisas refugio se fortalecen durante períodos de incertidumbre.

CAD, AUD, NZD: penalizados por los aranceles a Canadá y Brasil y la debilidad del dólar. La OPEP+ y las tensiones geopolíticas podrían impulsar las materias primas, pero se necesita la confirmación de los datos.

Correlación cruzada de materias primas: El USD/CAD podría repuntar si el petróleo pierde impulso, mientras que el AUD/JPY es sensible tanto al RBA como al aumento del riesgo global.

Conclusión:

El entorno cambiario actual parece inestable y sensible a los acontecimientos políticos y comerciales. La volatilidad del verano podría persistir, y quienes sepan interpretar las señales macroeconómicas e institucionales (Fed, aranceles, geopolítica) tendrán la oportunidad de operar con precisión. Hasta que surja una dirección estable, el EUR/USD parece el par más interesante para capturar una posible corrección estructural del dólar.

Além da Análise Técnica

#AN018: Choque de verão, tarifas, atrasos do Fed e dollar

Nos últimos dias, o mercado cambial vivenciou uma sequência de eventos importantes que podem redefinir o cenário monetário global nos próximos meses. O risco para o dólar tornou-se estrutural, a ameaça de tarifas está se multiplicando novamente e a combinação de incerteza geopolítica e política monetária cria uma combinação extremamente arriscada para as taxas de câmbio.

Comecemos com a ata do Fed: Jerome Powell atribuiu o risco tarifário ao principal motivo para o adiamento de possíveis cortes nas taxas de juros. As expectativas do mercado estão se realinhando em direção a um ciclo de juros mais longo, alimentando um clima de incerteza global. Ao mesmo tempo, o Goldman Sachs alerta que o dólar está se movendo cada vez mais como uma moeda "arriscada", correlacionada aos mercados de ações — um mercado emergente em vez de um porto seguro.

No cenário geopolítico, o presidente Trump relançou a guerra comercial: anúncios de tarifas de até 35% sobre o Canadá, até 20% sobre a Europa e 50% sobre o cobre brasileiro provocaram uma alta na volatilidade dos contratos futuros e levaram o dólar a uma recuperação de curto prazo. Mas o Deutsche Bank está soando o alarme: o período de baixa liquidez e crescentes tensões comerciais no verão representa um gatilho potencial para turbulências cambiais prolongadas.

O Financial Times prevê um cenário em que o dólar perde terreno como moeda dominante, inaugurando um mundo monetário multipolar no qual o euro, o renminbi, o ouro e até mesmo as criptomoedas podem ganhar terreno.

O impacto no mercado Forex:

USD: A narrativa está mudando: não é mais um porto seguro, mas um ativo correlacionado com os ciclos políticos e de risco. A fraqueza do índice DXY no primeiro semestre de 2025 (-10%) reflete essa transição.

EUR/USD: Potencialmente favorecido se o dólar continuar sua consolidação. No entanto, novas tarifas e a incerteza entre EUA e UE podem fornecer suporte temporário para o dólar.

USD/JPY e USD/CHF: Esses cruzamentos estarão sujeitos a maior volatilidade, com o próximo catalisador sendo a ata do Fed e o momento da imposição de tarifas. Moedas consideradas portos seguros se fortalecem em períodos de incerteza.

CAD, AUD, NZD: penalizados por tarifas sobre o Canadá e o Brasil e um dólar fraco. A OPEP+ e as tensões geopolíticas podem impulsionar as commodities, mas a confirmação dos dados é necessária.

Correlação cruzada de commodities: USD/CAD pode se recuperar se o petróleo perder força, enquanto AUD/JPY é sensível tanto ao RBA quanto ao aumento do risco global.

Conclusão:

O atual ambiente monetário parece instável e sensível a desenvolvimentos políticos e comerciais. A volatilidade do verão pode persistir, e aqueles que conseguem ler os sinais macro e institucionais (Fed, tarifas, geopolítica) terão a oportunidade de entrar em contato com precisão. Até que uma direção estável surja, EUR/USD parece o cruzamento mais interessante para capturar uma potencial correção estrutural no dólar.

A jornada do rali do BTC: do falso rompimento a um novo topo BTCUSD | H4

Armadilha do Falso Rompimento (US$ 99 000–100 000)

Tudo começou quando o BTC ensaiou uma queda para a faixa de US$ 99 000–100 000. À primeira vista, parecia a quebra de um grande suporte — muitos stops foram acionados e a ansiedade tomou conta do mercado. Mas, ao invés de desabar, o preço rejeitou esse nível: foi o falso rompimento que plantou as sementes do próximo movimento altista.

O Canal Descendente e a Formação da Base

Com o falso rompimento estabelecendo um “piso de segurança”, formou-se um canal descendente de curto prazo. As linhas paralelas traçadas pelos topos e fundos sucessivos davam a impressão de continuidade da pressão vendedora, mas, na verdade, preparavam o terreno para a virada.

Explosão de Força: Rompendo o Canal

Na vela decisiva, o BTC cruzou a resistência superior do canal em US$ 108 000 — um candle de força com fechamento acima da linha. Esse rompimento invalidou o viés baixista, expulsou os vendedores e atraiu novo capital de compra.

Projeções de Fibonacci

O Grande Encontro: Cluster em US$ 116 350–116 434

Esses dois níveis convergem exatamente na faixa US$ 116 350–116 434, formando o cluster em que vendedores e compradores se confrontam. É aqui que o mercado decide: realização de parte dos lucros ou combustível para seguir subindo.

Próximos Marcos Matemáticos

Caso o BTC vença essa batalha e sustente acima de US$ 116 434, os alvos seguintes estão bem definidos: 127,2% do swing secundário → US$ 119 723

261,8% do swing secundário (e 2,618 do primário) → US$ 122 361

Esses níveis são resistências “naturais” para quem acredita na força das projeções matemáticas.

Nota: Não é recomendação de trade, avalie sempre seu perfil de risco antes de operar.

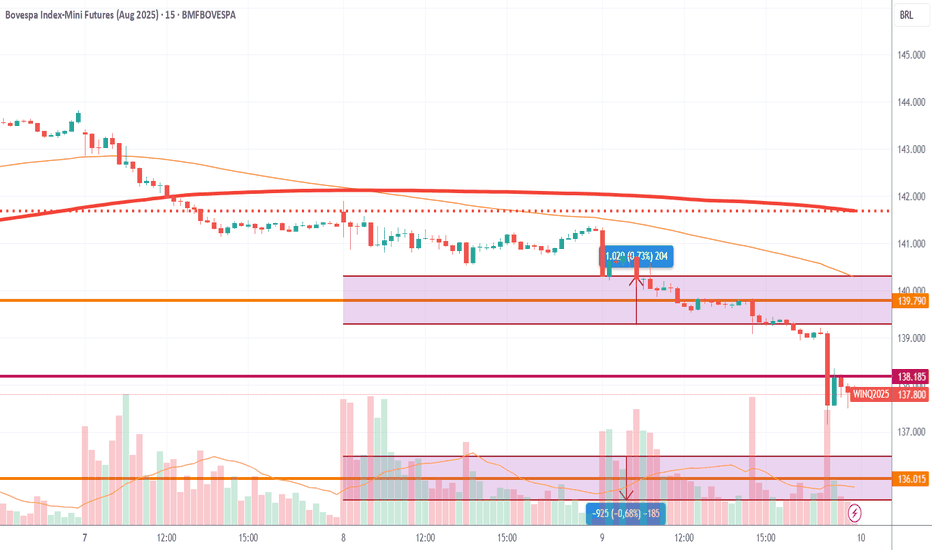

Regiões importantes para o WINQ25 – HOJE (10/07/2025)!Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL | 138.185 |

• Zona Média SUPERIOR: |139.790|

• Zona Média INFERIOR: |136.015|

Fibonacci _ Retrações

• 138.275 (≈23.6%)

• 138.965 (≈38.2%)

• 139.525 (≈50.0%)

• 140.085 (≈61.8%)

• 141.895 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Minutas da Fed Reforçam Política Monetária Conversadora

Esta manhã, o índice do dólar (DXY), que mede o desempenho do dólar face a um cabaz de moedas principais, registou uma ligeira valorização de cerca de +0,06%, fixando-se em aproximadamente 97,35. Esta valorização modesta surge na sequência da publicação das minutas da Fed, na quarta-feira.

A maioria dos membros do FOMC mantém uma postura cautelosa e antecipa uma descida dos juros de, no máximo, 1 ponto percentual até ao final de 2025. O consenso dentro da Fed é que a taxa atual já está próxima do nível neutro, o que limita a margem para cortes relevantes. Por agora, o mercado não está a precificar alterações em julho, mas tudo dependerá dos dados económicos que forem divulgados nas próximas semanas.

Apesar da postura restritiva da Fed, o diferencial de juros face a outras economias desenvolvidas não tem sido suficiente para sustentar o dólar. Desde o início do ano, o índice DXY recuou 11%, refletindo uma menor confiança na moeda americana e uma tendência crescente para a diversificação por ativos noutras geografias.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

#AN017: Níveis Sujos no Forex, Como os Bancos Pensam

No mundo do Forex, muitos traders de varejo estão acostumados a buscar precisão cirúrgica em níveis técnicos. Linhas claras, suporte preciso, resistência geométrica. Mas a verdade é que o mercado não se move de forma tão ordenada.

Sou a Forex Trader Andrea Russo e agradeço antecipadamente à minha Corretora Parceira Oficial por nos apoiar na redação deste artigo.

Instituições — bancos, fundos macro, fundos de hedge — não operam para confirmar padrões tradicionais. Em vez disso, trabalham para manipular, acumular e distribuir posições da forma mais eficiente possível. E, frequentemente, o fazem precisamente nos chamados "níveis sujos".

Mas o que são esses níveis sujos?

Eles são zonas de preço, não linhas individuais. São áreas onde muitos traders colocam stop loss, ordens pendentes ou entradas de rompimento, tornando-as um alvo ideal para players institucionais. O conceito de nível sujo surge do fato de que o preço não respeita o nível "perfeito", mas o rompe ligeiramente e então refaz seus passos: um falso rompimento, uma armadilha, uma busca por stops.

Os bancos estão muito familiarizados com o comportamento dos traders de varejo. Eles têm acesso a informações muito mais abrangentes: dados agregados de posicionamento, posições em aberto em opções, níveis-chave monitorados por algoritmos. Quando veem concentrações de ordens em torno de uma zona, projetam gatilhos de liquidez reais. Eles empurram o preço um pouco além do nível-chave para "limpar" o mercado, gerar pânico ou euforia e, então, iniciar sua negociação real.

Como esses níveis são identificados?

Um trader que deseja operar como uma instituição deve parar de traçar linhas rígidas e começar a pensar em faixas de negociação. Um nível sujo é, em média, uma zona com 10 a 15 pips de largura, em torno de um nível psicológico, uma máxima/mínima anterior ou uma área de rompimento. Mas a estrutura técnica por si só não é suficiente. É importante observar:

Densidade de volume (perfil de volume ou visibilidade do livro)

Sentimento agregado do varejo (para entender onde os stops são colocados)

Níveis-chave de opções (especialmente gama e dor máxima)

Aumento do interesse em aberto (como confirmação do interesse institucional)

Quando um preço se aproxima de um nível sujo, você não deve entrar. Você deve esperar pela manipulação. O preço frequentemente rompe brevemente essa faixa, com um pico, e só então refaz seus passos na direção oposta. É aí que os bancos entram: quando o varejo se desfez de suas posições ou foi forçado a negociar tarde demais. O trader verdadeiramente especialista entra depois que o nível foi "limpo", não antes.

Esse tipo de leitura leva você a negociar na direção oposta à da multidão. Ele o força a pensar à frente: onde eles querem que você entre... e onde eles realmente entram. E somente quando você começa a reconhecer esses padrões invisíveis, quando entende que o mercado não é linear, mas projetado para enganá-lo, você realmente começa a se tornar um trader profissional.

Conclusão?

Negociar não se trata de prever o preço, mas sim de prever as intenções de quem realmente movimenta o mercado. Níveis sujos são essenciais. Quem sabe ler a manipulação pode entrar com lucro, antes da aceleração real. E a partir desse momento, nunca mais olhará para trás.

Por que o seu suco de laranja está mais caro?O preço do suco de laranja está em alta, impactando consumidores e a economia como um todo. Esse aumento resulta de uma interação complexa entre tensões geopolíticas, pressões macroeconômicas e severos desafios ambientais. Compreender esses fatores interligados revela a volatilidade do mercado global de commodities. Investidores e consumidores devem estar atentos aos elementos interconectados que agora influenciam produtos essenciais do cotidiano, como o suco de laranja.

Tensões geopolíticas têm um papel significativo no aumento dos preços. Recentemente, os Estados Unidos anunciaram uma tarifa de 50% sobre todas as importações provenientes do Brasil, com início em 1º de agosto de 2025. Essa medida reflete a postura do Brasil em relação ao processo contra o ex-presidente Jair Bolsonaro e sua crescente aproximação com os países do BRICS. O Brasil domina o mercado global de suco de laranja, respondendo por mais de 80% da oferta mundial e por 81% das importações americanas entre outubro de 2023 e janeiro de 2024. A nova tarifa eleva diretamente os custos de importação, reduzindo as margens dos importadores americanos e aumentando o risco de escassez no fornecimento.

Além das tarifas, fatores macroeconômicos e condições climáticas adversas intensificam a pressão sobre os preços. Custos de importação mais altos contribuem para a inflação, o que pode levar os bancos centrais a adotarem políticas monetárias mais restritivas. Esse cenário inflacionário diminui o poder de compra dos consumidores. Paralelamente, a produção de laranjas enfrenta graves ameaças. A doença do greening tem devastado pomares na Flórida e no Brasil, enquanto eventos climáticos extremos, como furacões e secas, reduzem ainda mais a produção global. Esses desafios ambientais, combinados com as tarifas geopolíticas, criam uma perspectiva fortemente altista para o mercado de suco de laranja, sugerindo que os preços continuarão a subir no curto prazo.

Agora Que Eles Estão Lotados de Bitcoin… O Que Vem a Seguir?🗓️ 09/07/2025

🎯

📓 por Lagosta

---

Agora que os grandes players estão abarrotados de Bitcoin, não é mais sobre fazer preço subir no grito. A dinâmica virou outra. O jogo passou de fase.

Antes, o derivativo era a arma. Agora, é posse direta. O ativo mudou de função — deixou de ser instrumento de especulação e virou peça geopolítica, base estrutural do novo sistema financeiro.

Bitcoin agora é território. É infraestrutura.

---

🔹 Primeira fase: captação e absorção

O roteiro foi impecável.

Primeiro, montaram a narrativa: ETF spot, segurança institucional, regulação. A promessa de maturidade atraiu até os mais céticos.

Depois, veio a engenharia no derivativo — setups técnicos induzidos, movimento de preço milimetricamente cronometrado.

O objetivo era um só: seduzir o trader com sensação de domínio.

E o fluxo veio.

Varejo entrou com tudo.

Institucional menor também, seguindo o script como se fosse original.

Na outra ponta, os verdadeiros arquitetos da operação ficaram apenas recebendo ordens.

O produto? BTC.

A logística? ETFs, OTCs, trustes, acordos diretos.

O resultado? Acúmulo massivo em mãos que não vendem.

---

🔹 Segunda fase: dominância e alavancagem silenciosa

Agora que o ativo já está nas mãos certas, a prioridade não é mais subir o preço com força bruta.

O objetivo é muito mais sutil: construir impérios financeiros silenciosos a partir do colateral.

O derivativo volta pro arsenal, mas não como arma de ataque — agora é engrenagem de estruturas de crédito, arbitragem e engenharia de risco.

Os movimentos mudam de forma:

---

🧩 1. Long & Short institucional com BTC como pilar

Com BTC em custódia direta, abrem espaço para uma gama infinita de operações estruturadas:

• Long BTC / Short altcoins com valuation inflado

• Long GBTC / Short PAX, ou o inverso, explorando distorções de fluxo

• BTC shortado contra tokens de camada 1 quando o varejo exagera em hype

Essa turma não opera preço isolado. Opera percepção relativa.

Eles operam dominância.

Eles operam influência.

O Bitcoin é o barômetro e, ao mesmo tempo, o termômetro do mercado — como se o próprio dólar fosse usado como hedge de si mesmo em um mundo em transição.

---

🧠 2. Arbitragem de premium e controle de fluxo

Com a posse do ativo, entra o jogo de microestrutura:

• Forçam spreads entre exchanges onshore e offshore

• Criam liquidez artificial pra movimentar preço como querem

• Controlam o spread entre o ETF e o mercado à vista — antecipando ou retardando movimentos com precisão cirúrgica

Não é mais um trade. É coreografia algorítmica.

Eles são os market makers, os detentores do fluxo, os donos da latência.

É como se o mesmo grupo controlasse o ativo, a exchange, o fundo e ainda contratasse o influenciador que diz pra onde vai o próximo movimento.

É uma cadeia completa de captura de percepção e canalização de dinheiro.

---

📦 3. Criação de produtos financeiros de terceira e quarta camada

Uma vez que o BTC está todo na mão, surge o próximo passo lógico: fracionar, reembalar e revender.

A inovação financeira aqui não é criar algo novo, mas sim reconceituar o que já existe sob novas embalagens:

• ETFs alavancados — 2x, 3x, até 5x sobre o BTC

• Produtos estruturados com proteção parcial de capital

• Fundos temáticos de "mineração verde", captando na onda ESG

• Renda passiva com BTC: promessas de yield fixo sobre uma base ilíquida, simulando estabilidade artificial

Mais adiante, derivativos sobre derivativos:

• Opções sobre ETFs de BTC

• Swaps baseados em carteiras sintéticas de exposição mista

• Fractais financeiros sem fim, em camadas que apenas os grandes conseguem acessar com custo operacional aceitável

Isso é Wall Street com esteroides: pegam o ativo mais escasso do mundo e transformam em estrutura replicável.

Transformam metal em papel.

Transformam liberdade em contrato.

---

🌐 4. Alianças com governos e bancos centrais

Essa é a camada mais invisível e mais perigosa:

O jogo agora se volta para a soberania monetária.

• Swaps internacionais com BTC como colateral oculto

• Linhas de crédito secretas com bancos centrais periféricos

• Programas de inclusão financeira em regiões em crise, usando BTC como lastro disfarçado

• Testes pilotos de CBDCs com parte do balanço espelhado em reservas de Bitcoin

Essa movimentação vai ocorrer no escuro.

Não vai sair na CNBC.

Vai estar nos documentos de memorando, nos bastidores dos ministérios da economia.

Primeiro, domesticam o ativo.

Depois, institucionalizam a cadeia.

Por fim, integram a narrativa com regulação.

E quando se perceber, o Bitcoin deixou de ser o inimigo do sistema para virar a espinha dorsal do novo modelo.

---

📉 Reflexão final: o fim da ilusão libertária

Assim como o ouro deixou de circular quando foi absorvido pelos bancos centrais, o BTC está sendo digerido pelo organismo maior.

A pergunta que ninguém se faz:

O que acontece quando o ativo mais descentralizado do mundo é centralizado por custódia institucional?

A resposta está à vista:

• Diminuição da volatilidade extrema

• Crescimento de uma liquidez programada

• Uso como referência de precificação de dívida emergente

• E, acima de tudo: redução de circulação no mercado secundário

O supply de verdade, aquele que gira nas corretoras, vai se tornar irrelevante.

Quem tiver 0.1 BTC vai ser como aquele cidadão do Zimbábue com nota de dólar escondida:

Um sobrevivente. Mas absolutamente vulnerável ao câmbio oficial.

---

📌 Tática final:

Bitcoin agora não é pra vender.

É pra ser usado como instrumento.

• Contrato, não transação.

• Estrutura, não hype.

• Âncora de spreads, não catalisador de rally.

Quem ainda enxerga o BTC como o ativo rebelde que "vai a 100k" porque "todo mundo vai comprar", tá 10 anos atrasado.

O BTC virou sistema.

E o sistema não precisa subir em candles de 15%.

Precisa crescer 0,5% por dia — todo dia.

E quem tentar surfar essa onda sem entender a partitura, vai acabar servindo de liquidez pro maestro.

---

A música agora é silenciosa.

Não tem mais drop.

Só harmonia milimétrica entre derivativo, fluxo, e posse.

O BTC não é mais moeda.

É instrumento orquestrado de dominação.

E quem ainda tá achando que é “liberdade digital”, precisa urgentemente trocar de fone.

---

LAGOSTA..

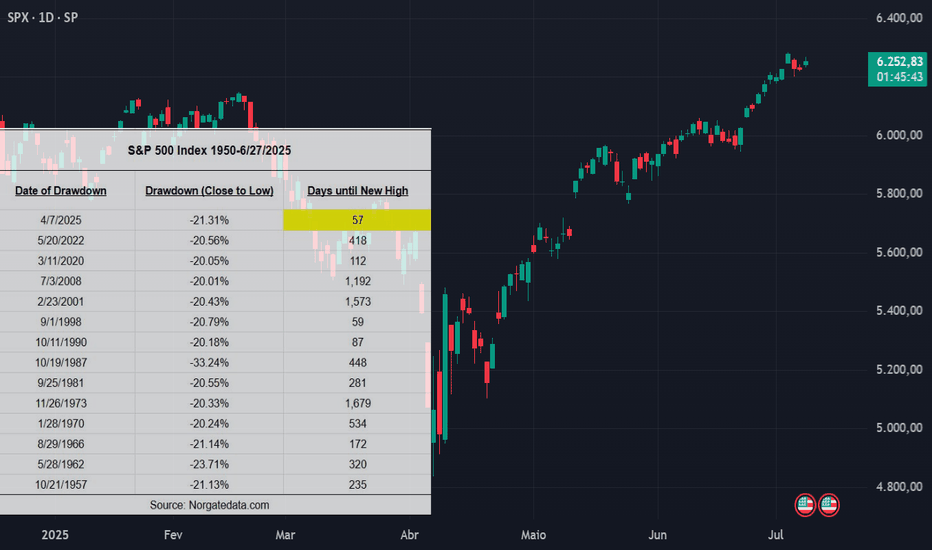

A recuperação mais rápida do S&P 500 desde 1950!!!Você sabia que o bear market mais recente acabou de entrar para a história?

O fundo do S&P 500 aconteceu em 7 de abril de 2025, com uma queda de -21,31%.

O mais impressionante? Em apenas 57 dias úteis, o índice voltou para uma nova máxima histórica, a recuperação mais rápida de uma queda superior a -20% desde 1950.

📊 Superando o recorde anterior de 59 dias, registrado em 1998.

Isso reforça o que comentei nas análises anteriores:

O fluxo comprador do varejo, a rotação para tech e o posicionamento dos market makers estão criando uma dinâmica de mercado explosiva, muito além do que fundamentos sozinhos explicam.

💡 Para quem acompanha dados de mercado e posicionamento, esse tipo de movimento não é "sorte". É uma resposta clara do mercado a alívio de risco, queda de inflação e entrada de liquidez via opções.

Regiões importantes para o WINQ25 – HOJE (09/07/2025)!Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL |140.250|

• Zona Média SUPERIOR: |142.115|

• Zona Média INFERIOR: |138.415|

Fibonacci _ Retrações

• 142.185 (≈23.6%)

• 141.395 (≈38.2%)

• 140.750 (≈50.0%)

• 141.105 (≈61.8%)

• 139.190 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Preços do Cobre Registam Maior Subida Diária Desde 1968

O anúncio de Donald Trump sobre potenciais tarifas de 50% sobre o cobre apanhou o mercado de surpresa e provocou uma reação imediata nos preços. Os contratos futuros de cobre nos EUA dispararam 12% numa só sessão, registando a maior subida diária desde 1968. Este movimento reflete o grau de dependência externa dos Estados Unidos: mais de 50% do cobre refinado consumido no país é importado, com 35 a 40% proveniente da América do Sul.

Apesar de os EUA terem reservas significativas de cobre, a produção interna já se encontra próxima da sua capacidade máxima. Qualquer expansão exigiria, pelo menos, uma década, devido a restrições ambientais, processos de licenciamento demorados e forte oposição local, como tem acontecido ao longo dos anos nos EUA. Tendo em conta a importância do cobre para a economia americana, torna-se difícil justificar o racional por detrás desta medida, mesmo através das lentes de uma política protecionista.

Ainda assim, e tendo em conta o historial de Trump, é possível que o valor de 50% seja apenas um ponto de partida para as negociações, sujeito a revisão nos próximos dias. A incerteza, no entanto, já está a refletir-se nos preços do cobre e nas ações das empresas do setor.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ondas Holdings pode transformar investimento em defesa?A Ondas Holdings (NASDAQ: ONDS) está pavimentando um caminho único no cenário em constante evolução da tecnologia de defesa, posicionando-se estrategicamente diante das crescentes tensões globais e da modernização dos conflitos. O crescimento da empresa resulta de uma abordagem sinérgica, combinando soluções avançadas de drones autônomos e redes sem fio privadas com estratégias financeiras inteligentes. Uma parceria fundamental com a Klear, empresa de tecnologia financeira, oferece à Ondas e ao seu ecossistema em expansão capital de giro sem diluição acionária. Esse modelo de financiamento externo é essencial, permitindo uma rápida expansão e aquisições estratégicas nos setores de defesa, segurança interna e infraestrutura crítica, intensivos em capital, sem diluir a participação dos acionistas.

Além disso, a subsidiária American Robotics da Ondas, líder em drones autônomos com certificação FAA, estabeleceu recentemente uma parceria estratégica de fabricação e cadeia de suprimentos com a Detroit Manufacturing Systems (DMS). Essa colaboração utiliza a fabricação nos EUA para aumentar a escalabilidade, eficiência e resiliência na entrega das plataformas avançadas de drones da American Robotics. O foco na manufatura doméstica está alinhado com iniciativas como a ordem executiva “Promovendo a Liderança Americana em Drones”, que visa fortalecer a indústria de drones dos EUA, impulsionando a inovação e protegendo a segurança nacional frente à concorrência estrangeira.

As soluções da empresa atendem diretamente à transformação na guerra moderna. A plataforma FullMAX de redes sem fio industriais privadas da Ondas fornece comunicação segura e crítica para operações de C4ISR (comando, controle, comunicações, computadores, inteligência, vigilância e reconhecimento) e de campo de batalha, enquanto suas soluções de drones autônomos, como o sistema Optimus e o Iron Drone Raider, voltado ao combate de drones hostis, são essenciais para estratégias em evolução de vigilância, reconhecimento e combate. Com a intensificação das instabilidades geopolíticas impulsionando uma demanda sem precedentes por capacidades avançadas de defesa, a plataforma integrada da Ondas está posicionada para um crescimento expressivo, atraindo forte interesse dos investidores com sua abordagem inovadora de alocação de capital e avanço tecnológico.

Tarifas de Trump com Efeito Limitado nos Mercados

O Presidente dos EUA, Donald Trump, anunciou tarifas entre 25% e 40% sobre importações de 14 países, incluindo o Japão e a Coreia do Sul, com entrada em vigor a 1 de agosto. A reação dos mercados foi contida, apesar de um pico de volatilidade após o anúncio, e esta manhã os principais índices bolsistas já recuperaram das quedas registadas ontem.

Esta resposta tímida dos mercados deve-se ao facto de Trump ter afirmado que o prazo é “firme, mas não 100% firme”, bem como ao ceticismo generalizado face à atual política comercial dos EUA. Tendo em conta prazos anteriores e tarifas já estabelecidas, os mercados já se habituaram a uma certa margem interpretativa em relação aos anúncios do presidente americano.

Na Europa, o euro continua a ser um dos grandes beneficiários da perda relativa de confiança nos EUA, a subir 40 pontos base esta manhã. Os responsáveis europeus continuam a apontar esta quarta-feira como prazo para as negociações comerciais, mas, face ao adiamento aplicado aos restantes países, não surpreenderia que a UE viesse também a beneficiar da extensão até 1 de agosto.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

A Descentralização é o Futuro das Terapias Celulares?A Orgenesis Inc. (OTCQX: ORGS) adota uma abordagem revolucionária na fabricação de terapias celulares e genéticas (CGT). A empresa foca na descentralização da produção, afastando-se das instalações centralizadas tradicionais. Essa estratégia, baseada na sua plataforma POCare, visa melhorar o acesso e reduzir os custos de terapias avançadas que salvam vidas. A plataforma integra terapias próprias, tecnologia avançada de processamento e uma rede de parceiros clínicos. Ao possibilitar a produção da terapia no ponto de atendimento, a Orgenesis supera diretamente desafios como altos custos e logística complicada, que limitam o acesso dos pacientes.

O modelo inovador da Orgenesis já demonstra resultados promissores. Sua principal terapia CAR-T, ORG-101, voltada para a Leucemia Linfoblástica Aguda de Células B (LLA-B), apresentou evidências sólidas do mundo real. Um estudo mostrou uma taxa de resposta completa de 82% em adultos e impressionantes 93% em crianças. Crucialmente, o ORG-101 exibiu baixa incidência de síndrome de liberação de citocinas grave, um efeito adverso comum em terapias CAR-T. Esses resultados clínicos positivos, combinados com o método de produção descentralizado e eficiente em custos, posicionam o ORG-101 como uma opção de tratamento potencialmente transformadora.

A indústria farmacêutica global está em um ponto de inflexão, com as terapias celulares e genéticas liderando uma onda de inovação sem precedentes. O mercado global de terapias CAR-T deve atingir US$ 128,8 bilhões até 2035. Esse crescimento é impulsionado pelo aumento da prevalência de doenças crônicas, grandes investimentos e avanços em tecnologias de edição genética. No entanto, o setor enfrenta desafios como altos custos, complexidade na fabricação e dificuldades logísticas. A plataforma GMP descentralizada da Orgenesis, juntamente com a recente aquisição dos ativos da Neurocords LLC para terapias de lesões da medula espinhal e a tecnologia MIDA baseada em IA para geração de células-tronco, supera esses obstáculos diretamente. Essa abordagem promete acelerar o desenvolvimento, aumentar a eficiência da produção e reduzir custos, tornando a medicina avançada mais acessível a um maior número de pacientes.

Elon Musk não é dono da TeslaMusk foi um visionário e um engenheiro extraordinário para a Tesla quando desempenhou seu papel de CEO e dedicou tempo a empresas que geram sinergia, como X, AI e SpaceX. No entanto, ultimamente temos visto que todo o seu engajamento político vem arruinando sua carreira como CEO e, consequentemente, deixando os investidores da Tesla em uma posição de desconforto, levando-os a questionar os fundamentos da ação. Afinal, os donos da Tesla são os acionistas, e não o CEO, e as intenções políticas do CEO não ajudam em nada na performance da empresa.

O ponto focal da discussão é que Musk tem sido muito vocal contra as medidas de corte de gastos promovidas por Trump, e seu posicionamento tem sido no sentido de "sabotar" as ações do atual presidente. Sem entrar no mérito de se a medida fiscal americana endereça ou não os problemas, a vocalização de Musk colocou os contratos da empresa com o governo em cheque, e Trump já declarou que seria capaz até mesmo de extraditar Musk com suas políticas de controle de fronteiras e revisão de cidadania.

A atenção de Musk não deveria estar em criar um partido político para fazer oposição ao partido atual, mas sim em dedicar seu tempo, que é caro e escasso, para continuar entregando retorno aos acionistas da Tesla.

Já é notável as críticas vindas dos investidores e acredito que o próximo passo é o board da Tesla deve trazer clareza sobre qual será a obrigação de Elon Musk com a empresa ou, caso a ideia de um partido político de oposição siga sendo o principal projeto de Musk, que o board contrate um novo CEO para conduzir a companhia e defender seus interesses.

No momento, a Tesla é uma das maiores perdedoras de 2025, com -24%, muito em decorrência do afastamento do CEO das decisões da empresa.

Mesmo assim, a ação tem fundamentos sólidos, e projetos como o Robotaxi, os Optimus Robots e o EV Modelo Y podem ser impulsionadores do preço da ação. Mas tudo dependerá de como o senhor Musk e o board da Tesla vão se comportar em relação ao capital investido pelos acionistas.

No dia 23/07 teremos no calendário a divulgação do balanço, que pode trazer novidades sobre o que esperar da Tesla até o final do ano.

**O Despertar Asiático e o Xadrez Econômico Global****07/07/2025**

**— Rafael Lagosta**

Eu vi isso tudo lá atrás, em janeiro de 2025. Estava mergulhado nos relatórios, nos fluxos de capital, nas reuniões de bastidor com empresários da Ásia e numa sequência de sinais de mercado que gritavam uma só coisa: *“O próximo palco da guerra econômica e da nova geração de riqueza será no Sudeste Asiático.”* Mas claro, como sempre, quando eu falo antes da hora, muitos torcem o nariz. Agora, graças à movimentação do Trump — que usou sua cartada defensiva com as taxas para reposicionar o radar global — finalmente estão começando a ver o óbvio. A Malásia, meu amigo, não é mais só aquele destino turístico exótico com mesquitas douradas. É o novo cérebro econômico do Oriente.

A ascensão da Malásia não é uma teoria conspiratória ou um chute de risco. É matemática de fluxo, é análise de políticas públicas, é visão geopolítica no tempo certo. O país tem uma localização privilegiada, entre os dois maiores centros comerciais marítimos do mundo — o estreito de Malaca e a rota Indo-Pacífico. Quem domina essa região controla logística, cadeias de suprimento e, por consequência, o comércio global. E a Malásia está fazendo isso com discrição, sem pirotecnia, mas com uma eficiência absurda.

Enquanto os investidores ocidentais estavam discutindo se o FED ia subir ou descer 0,25%, a Malásia já estava soltando pacotes de incentivo fiscal pra atrair empresas de semicondutores, blockchain e inteligência artificial. Em janeiro eu vi a chegada de dezenas de fundos soberanos criando braços locais em Kuala Lumpur. Eles sabiam que os EUA, com sua estrutura inchada, já não tinham mais elasticidade operacional pra segurar esse novo ciclo. A Malásia tinha tudo: mão de obra barata e qualificada, um governo ágil, zero instabilidade política e uma cultura naturalmente digital.

É claro que Singapura sempre esteve ali, brilhando como o hub financeiro asiático. Mas a Malásia oferece algo que Singapura já não consegue mais entregar: escala. A mesma lógica que tirou a Apple da Califórnia e levou pra Índia é a que tá empurrando o capital estrangeiro pra Malásia. Não dá mais pra ignorar. E o detalhe mais suculento disso tudo? A Malásia tá fazendo esse movimento de forma mais barata, mais rápida e mais adaptável que os Estados Unidos fizeram nos anos 50.

Os caras entenderam antes de todo mundo que o novo petróleo é o dado. Então estão investindo pesado em infraestrutura 5G, centros de dados, e interligação com o ecossistema financeiro de blockchain. Enquanto muito americano médio ainda tá brigando sobre política de gênero e bandeira, os malasianos estão rodando smart contracts pra regular exportação de commodities e operar transações em tempo real com Japão e Coreia. A parte que ninguém fala: eles tão fazendo isso com dinheiro islâmico, o que significa que tem uma bomba de liquidez vindo do Oriente Médio junto. O *sharia-compliant* virou sinônimo de investimento limpo e de longo prazo.

Mas eu não vi só a Malásia não. Vi a engrenagem inteira girando. Singapura jogando como sempre: pequena, ágil, tecnológica. Indonésia entrando com força absurda nos setores de mobilidade, finanças digitais e produção energética. Vietnã, com seu modelo de fábrica flexível, oferecendo o que a China já não consegue mais: entrega rápida com estabilidade. Isso tudo sendo costurado pelo RCEP — o maior acordo comercial do mundo que inclui Japão, China, Austrália e toda a Ásia-Pacífico. Não é papo de livro de economia: é jogo bruto de trilhão em movimento.

E sabe o que me chamou mais atenção? A adaptação silenciosa ao modelo defensivo americano. O Trump, mesmo com toda a polêmica que carrega, fez um favor ao mundo: ao reforçar a ideia de independência produtiva e autonomia estratégica, ele empurrou as grandes empresas globais a diversificarem seus centros de produção. Isso jogou luz sobre o Sudeste Asiático, e principalmente sobre a Malásia, que entrou no radar como plano B de todo mundo... e agora virou plano A. Ele não fez isso pensando neles, claro, mas funcionou como uma vacina geoeconômica.

Empresas como Grab, GoTo (fusão do Go-Jek com Tokopedia), estão virando conglomerados regionais com potencial global. São os novos Alibaba, mas com foco em mobilidade, serviços financeiros, delivery, crédito e até logística. Estão criando seus próprios ecossistemas de pagamento. Isso quer dizer o quê? Quer dizer que eles não vão mais depender de Visa, Mastercard e bancos ocidentais pra escalar suas operações. Vão usar stablecoins locais, DeFi e redes privadas de blockchain. Isso muda o jogo.

Eu lembro de ver, em janeiro, o movimento da Foxconn deslocando parte da produção pro Vietnã e Malásia. Isso não é ajuste tático. Isso é reposicionamento estratégico global. A Apple, inclusive, já tinha dado pistas disso desde 2022, mas agora a mudança se consolidou. TSMC também ensaiou a mesma coisa. E por quê? Porque o custo de fazer um chip em Taiwan, hoje, já começa a se aproximar do custo nos EUA. Mas na Malásia? Ainda tá com margem de lucro operacional de dois dígitos. Isso é ouro puro pra quem trabalha com volume.

O que mais me espanta é que tem gente ainda achando que o Sudeste Asiático vai ser apenas “o novo lugar das fábricas”. Não entenderam nada. Lá não é só mão de obra. Lá é cérebro, é cultura digital, é blockchain, é machine learning. Eles não estão apenas montando produto, estão criando *frameworks* de operação que serão copiados pelo resto do mundo. A Indústria 4.0 é o agora. Mas a Malásia já tá metida até o pescoço na Indústria 5.0, que é o casamento de automação com inteligência emocional e humana. Isso vai desde fábricas inteligentes até sistemas de saúde com IA aplicada.

E o que dizer das energias renováveis? A Indonésia, com seu arquipélago imenso, virou um paraíso pra teste de baterias de armazenamento solar, eólica e marítima. E como essa galera não tem apegos ideológicos, estão misturando energia renovável com energia nuclear modular e soluções descentralizadas. Já entenderam que o futuro energético não será centralizado — e que quem controlar a microenergia vai controlar o futuro da moeda.

Nesse quebra-cabeça, a Malásia está colocando as peças com uma precisão cirúrgica. Estão criando zonas econômicas de inovação, oferecendo isenção tributária, contratando talentos do mundo inteiro. E a galera tá indo, viu? Já vi engenheiro americano largando o Vale do Silício e indo pra Penang. Vi chinês saindo de Xangai pra Kuala Lumpur. Vi até startup brasileira buscando parceiro malaio pra escalar projeto de IA.

A ficha tá caindo. O capital já entendeu. Os governos agora estão tentando correr atrás. Mas quem entendeu em janeiro, quem se posicionou antes da festa começar, agora tá tomando champagne enquanto os outros ainda estão imprimindo os convites.

Eu avisei. Mas agora tá no radar de todo mundo. Graças ao velho Trump e suas manobras comerciais, as luzes se acenderam. E a Malásia, antes um player discreto, virou protagonista. O mundo não será mais multipolar. Vai ser fractal. E quem estiver plugado nesse novo eixo — Malásia, Vietnã, Indonésia, Tailândia, Singapura — vai operar com um fuso horário à frente... e uma década de vantagem.

🦞🦞🦞

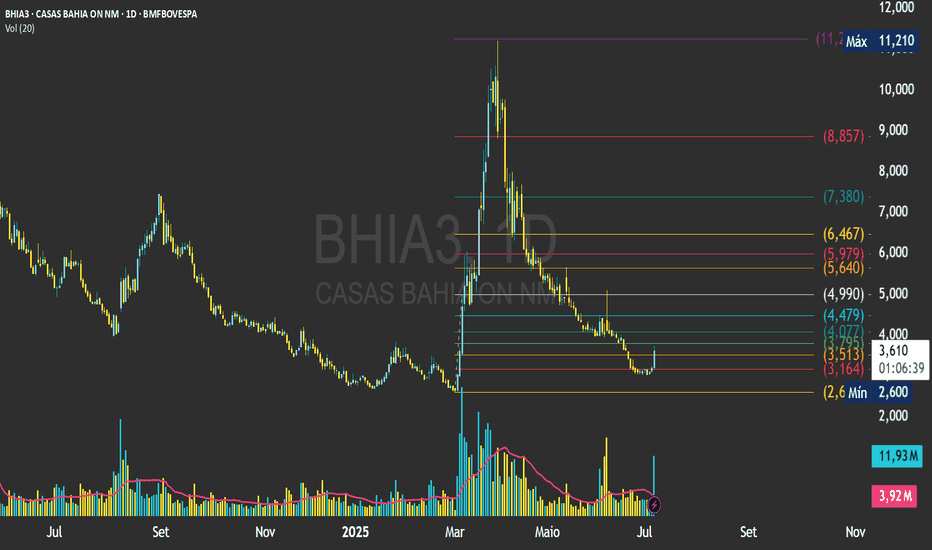

BHIA3: O Roteiro da Sobrevivência Silenciosa. por Rafael Lagosta – 07/07/2025

O mercado, às vezes, grita em silêncio. BHIA3 deu esse grito no dia 7 de julho de 2025. O volume explodiu de maneira completamente fora do desvio padrão, rompendo qualquer média de comportamento recente. Não foi sardinha animada nem ruído de fluxo ocasional. Foi entrada coordenada, grande, organizada, de quem sabe o que está por vir. A vela não coube nas bandas, e o gráfico perdeu o controle. Esse tipo de distorção só acontece quando há algo muito maior acontecendo por trás da tela.

O primeiro ponto técnico já está desenhado: R\$ 3,79. Acima disso, a estrutura ganha contorno e confirma reversão. Se esse nível for rompido com convicção, o papel abre caminho para buscar os R\$ 4,99 — ponto que, mais do que um alvo, é a linha divisória entre o que é recuperação técnica e o que pode ser um novo ciclo de alta. Superando R\$ 4,99, o caminho até R\$ 7,38 fica mais limpo. E nos gráficos mais amplos, num tempo que poucos estão enxergando agora, existe a projeção absurda, mas matemática, de R\$ 13,63. Isso não é otimismo cego. É número. É leitura de fluxo e estrutura.

Mas isso não acontece por mágica. Esse salto que começa a se desenhar tecnicamente tem um motor oculto: a reestruturação silenciosa que está sendo executada pela Casas Bahia em sua estrutura de capital. No mesmo período, a companhia comunicou ao mercado que antecipou a conversão de debêntures da 2ª série para junho. Isso significa, de forma direta, que estão transformando dívida em ações. O mercado está sendo chamado para absorver passivo — e isso, em troca, reduz o peso financeiro da companhia. Claro que dilui os acionistas, mas permite respirar. É o tipo de movimento típico de empresas que estão no limite da pressão de caixa e buscam alternativas antes de bater no fundo.

Além disso, a companhia adiou o pagamento de juros da 1ª série dessas mesmas debêntures para novembro de 2027. Isso é um aviso claro: o caixa está pressionado e cada centavo está sendo guardado. A prioridade é sobrevivência. Estão segurando tudo o que podem para manter o mínimo de oxigênio até que o plano funcione. Se funcionar. Em paralelo, o cronograma de amortização foi reestruturado. Aquilo que antes seria pago de forma mais diluída agora foi empurrado para o futuro, com as parcelas pesadas ficando apenas para 2027 em diante. É uma aposta ousada. A empresa está comprando tempo — na expectativa de que até lá, algo mude. Seja o mercado, seja a operação interna, seja a chegada de um investidor estratégico.

Mas o ponto mais sagaz de toda essa movimentação está escondido no que pouca gente lê com atenção: a cláusula que autoriza a companhia, durante os próximos 12 meses, a realizar eventos de liquidez sem precisar usar esse dinheiro para antecipar pagamentos das debêntures. Isso significa que ela pode vender ativos, atrair sócios, fazer fusões, abrir capital de subsidiárias — e usar os recursos como bem entender. Não precisa amortizar dívidas com isso. Isso, em termos de liberdade estratégica, é ouro puro. Significa que a empresa pode se reestruturar e se reposicionar sem entregar os anéis.

A soma disso tudo forma um quadro que poucos conseguem enxergar com clareza. De um lado, o gráfico mostra uma distorção forte, volume agressivo e rompimento de padrão. Do outro, os bastidores corporativos revelam um plano de sobrevivência corajoso, executado no detalhe, com cláusulas e calendários ajustados para ganhar tempo, reduzir passivo, proteger caixa e manter o controle da operação.

Claro que o risco é real. Nada disso garante sucesso. O mercado pode não comprar a ideia, o fluxo pode evaporar, o cenário macro pode complicar. Tecnicamente, se o papel voltar abaixo de R\$ 3,16, o sinal de alerta já começa a piscar. E abaixo de R\$ 2,60, desmonta completamente a estrutura. Por isso, a entrada exige consciência: o stop é longo, o custo da operação é alto, e o gerenciamento de risco precisa ser cirúrgico. Não é papel para ir pesado e com pressa. É operação que exige cálculo, tato e leitura fina.

O que estamos vendo não é só um movimento de preço. É uma empresa inteira sendo redesenhada. É o gráfico avisando antes que o mercado compreenda. É fluxo antecipado sinalizando que os bastidores não estão parados. Quem souber ler isso, está um passo à frente. Quem ignorar, pode ver tudo acontecer tarde demais.

#AN016: Mercados se preparam para tarifas e reação cambial

Os mercados adotaram um tom cauteloso esta semana, enquanto os investidores assimilam os novos acontecimentos sobre o comércio global e as perspectivas dos bancos centrais. Uma combinação de ameaças tarifárias dos EUA, maior produção de petróleo da OPEP+ e o sentimento surpreendentemente forte dos investidores da zona do euro está moldando os fluxos cambiais.

Sou a corretora de Forex Andrea Russo e gostaria de agradecer antecipadamente à nossa corretora parceira oficial PEPPERSTONE por me ajudar a elaborar este artigo.

A confiança dos investidores na zona do euro atingiu a maior alta em três anos em julho. Esse sentimento positivo está reduzindo a margem do Banco Central Europeu para cortar ainda mais as taxas de juros, mesmo com a inflação permanecendo contida.

Enquanto isso, o presidente dos EUA, Trump, ordenou o envio de cartas ameaçando tarifas de até 70% para os países que não concluírem acordos comerciais até 1º de agosto, criando novas incertezas nos círculos diplomáticos e comerciais.

Os mercados asiáticos e as moedas dos BRICS já mostraram sinais de fraqueza, enquanto os futuros dos EUA se desvalorizaram diante da ameaça.

Os mercados de petróleo também reagiram fortemente ao anúncio da OPEP+ de um aumento de produção acima do esperado, de cerca de 550.000 barris por dia, a partir de agosto, o que levou o Brent a cair para menos de US$ 68 e o petróleo bruto americano a menos de US$ 66.

Em relação à inflação europeia, o BCE está optando por adiar novos cortes de juros. O ministro estoniano Madis Müller confirmou que o BCE pode se dar ao luxo de suspender o afrouxamento monetário, dada a inflação estável e o crescimento sólido.

reuters.com

Impacto do Forex – O que os Operadores Devem Observar

A combinação do forte sentimento da zona do euro e das tensões comerciais iminentes está impulsionando uma dinâmica cambial significativa esta semana:

EUR/USD: O euro tem espaço para se fortalecer ainda mais. O otimismo e uma pausa do BCE reforçam o viés de alta, mas a incerteza tarifária pode desencadear uma demanda por refúgio para o dólar americano.

USD/JPY e CHF: O dólar pode encontrar suporte em meio à aversão ao risco global, impulsionando o JPY e o CHF para cima.

Moedas de commodities (CAD, AUD, NOK): Sob dupla pressão: maior oferta de petróleo e riscos comerciais crescentes podem pesar sobre as moedas relacionadas ao petróleo bruto.

Moedas de mercados emergentes: as moedas dos BRICS podem permanecer sob pressão devido às ameaças de tarifas adicionais dos EUA; a rupia indiana e outras moedas podem se desvalorizar ainda mais.

Regiões importantes para o WINQ25 – HOJE (07/07/2025)!Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL |142.525|

• Zona Média SUPERIOR: |143.615|

• Zona Média INFERIOR: |141.440|

Fibonacci _ Retrações

• 143.020 (≈23.6%)

• 142.515 (≈38.2%)

• 142.110 (≈50.0%)

• 141.705 (≈61.8%)

• 141.135 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Bandas de Bollinger: Como Deixar de Depender dos MercadosBandas de Bollinger: Como Deixar de Depender dos Mercados

As Bandas de Bollinger são um indicador de análise técnica amplamente utilizado em negociações para avaliar a volatilidade dos ativos financeiros e prever movimentos de preços. Desenvolvidas por John Bollinger na década de 1980, consistem em três linhas sobrepostas ao gráfico de preços:

A banda do meio: uma média móvel simples, geralmente calculada ao longo de 20 períodos.

A banda superior: a média móvel à qual são adicionados dois desvios-padrão.

A banda inferior: a média móvel à qual são subtraídos dois desvios-padrão.

Estas bandas formam um canal dinâmico em torno do preço, alargando-se durante períodos de elevada volatilidade e estreitando-se durante períodos de acalmia. Se um preço tocar ou atravessar uma banda, dependendo do contexto do mercado, isso pode sinalizar uma situação de sobrecompra ou sobrevenda, ou uma possível reversão ou continuação de tendência.

Para que servem as Bandas de Bollinger? Medir a volatilidade: Quanto mais afastadas estiverem as bandas, maior será a volatilidade.

Identificar zonas dinâmicas de suporte e resistência.

Detetar excessos de mercado: Um preço a tocar na banda superior ou inferior pode indicar um excesso temporário.

Antecipar reversões ou consolidações: Um estreitamento das bandas sinaliza frequentemente um aumento iminente da volatilidade.

Porque é que o período de 2 horas é tão amplamente utilizado e relevante?

O período de 2 horas (H2) é particularmente popular entre muitos traders por várias razões:

Equilíbrio perfeito entre ruído e relevância: O período de H2 oferece um meio-termo entre períodos muito curtos (frequentemente muito ruidosos, gerando muitos sinais falsos) e períodos longos (mais lentos a reagir). Isto permite captar movimentos significativos sem ser sobrecarregado por pequenas flutuações.

Adequado para swing trading e intraday trading: Este período permite manter uma posição durante várias horas ou dias, mantendo uma boa capacidade de resposta para aproveitar tendências intermédias.

Interpretação mais clara dos padrões gráficos: Os padrões técnicos (triângulos, topos duplos, ondas de Wolfe, etc.) são normalmente mais claros e fiáveis no período H2 do que em períodos mais curtos, facilitando a tomada de decisões.

Menos stress, melhor gestão do tempo: No período H2, a monitorização constante do ecrã não é necessária. A monitorização a cada duas horas é suficiente, ideal para traders ativos que não querem depender do mercado.

Relevância estatística: Inúmeros backtests mostram que os sinais técnicos (como os das Bandas de Bollinger) são mais robustos e menos propensos a sinais falsos neste período intermédio.

Em resumo, o período de 2 horas é frequentemente considerado "excepcional" porque combina a precisão da negociação intradiária com a fiabilidade da negociação de swing, fornecendo sinais superiores para a maioria das estratégias técnicas, particularmente aquelas que utilizam as Bandas de Bollinger.

Em resumo: As Bandas de Bollinger medem a volatilidade e ajudam a identificar áreas de sobrecompra/sobrevenda ou potenciais reversões de tendência.

O período de 2 horas é muito valorizado porque filtra o ruído do mercado e permanece suficientemente responsivo, o que o torna particularmente útil para análises técnicas e tomada de decisões de negociação.

Semana Decisiva: Impostos, Petróleo e Fuga do Dólar

Olá, sou a trader de Forex Andrea Russo e hoje quero falar sobre a semana repleta de tensões e oportunidades nos mercados cambiais globais. As novas ameaças tarifárias dos Estados Unidos, os movimentos estratégicos da OPEP+ e a crescente instabilidade no mercado de títulos do governo britânico estão abalando todo o cenário Forex, com implicações diretas no USD, AUD, CAD, GBP e JPY. Agradeço antecipadamente à Corretora Parceira Oficial PEPPERSTONE pelo apoio na criação deste artigo.

A notícia mais impactante diz respeito à possível imposição de novos impostos pelos Estados Unidos, com prazo final para 9 de julho. O governo americano, segundo fontes da Reuters, está pronto para ativar tarifas de até 70% sobre algumas categorias de importações estratégicas caso novos acordos bilaterais não sejam assinados até o final do mês. O mercado reagiu com cautela, mas sinais de risco sistêmico começam a aparecer: os contratos futuros dos EUA estão em queda, o capital está se movendo para portos seguros e o dólar está começando a perder terreno estruturalmente.

A queda do petróleo aumentou ainda mais a pressão. A OPEP+ anunciou o início de um aumento na produção a partir de agosto, com cerca de 550 mil barris por dia a mais do que o nível atual. Isso atingiu duramente o Brent e o WTI, que agora estão abaixo de US$ 68. Moedas altamente correlacionadas com commodities, como o dólar canadense e a coroa norueguesa, estão se enfraquecendo, especialmente na ausência de uma resposta monetária de seus respectivos bancos centrais.

Enquanto isso, o Reino Unido enfrenta um momento delicado. Os rendimentos dos títulos do governo britânico de 10 anos atingiram o maior nível desde abril, com uma liquidação que forçou o Banco da Inglaterra a rever o ritmo de alienação de seus ativos. A instabilidade da dívida britânica está pressionando a libra, já testada pela inflação que luta para se recuperar e pela estagnação do mercado imobiliário. O par GBP/USD permanece extremamente volátil, enquanto o EUR/GBP oscila lateralmente, aguardando uma direção mais clara.

Mas a estrela da semana é a Austrália. O dólar australiano registrou a oitava semana consecutiva de ganhos, aproveitando tanto a fraqueza do dólar quanto as expectativas de um corte mais gradual das taxas de juros pelo RBA. O par AUD/USD rompeu as máximas de novembro de 2024 e agora mira níveis de 0,67-0,68. O mesmo vale para o NZD/USD, que também está em fase de consolidação otimista. O dólar americano, por outro lado, registrou seu pior início de ano desde 1973: uma combinação de incerteza política, instabilidade fiscal e queda da confiança está corroendo a demanda global pelo dólar americano, levando muitos gestores a diversificarem suas posições em moedas emergentes ou atreladas a commodities.

Finalmente, o Federal Reserve está tomando seu tempo. Powell afirmou que a trajetória das taxas de juros estará intimamente ligada à evolução das tensões comerciais. O Fed, portanto, parece mais expectante do que o esperado, adiando um possível corte para o terceiro trimestre. Isso deixa o dólar exposto a pressões de baixa, especialmente se a inflação desacelerar ainda mais nesse meio tempo.

Em resumo, esta semana oferece cenários extremamente interessantes para os traders de Forex. Os fluxos institucionais parecem favorecer moedas alternativas ao dólar, enquanto o sentimento permanece frágil em relação à GBP e ao CAD. AUD, NZD e JPY surgem como potenciais vencedores, pelo menos até que novos desenvolvimentos macroeconômicos ou rupturas técnicas significativas ocorram.

A palavra de ordem é: seleção. Com a volatilidade em alta e o contexto geopolítico em rápida evolução, somente aqueles que sabem ler os movimentos dos bancos centrais e instituições com antecedência poderão aproveitar ao máximo as oportunidades oferecidas pelos mercados.

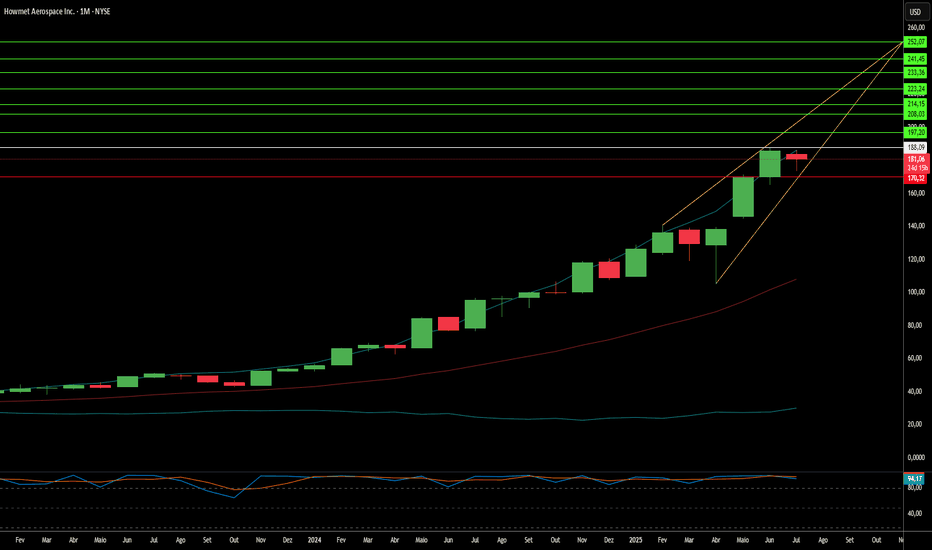

Howmet Aerospace: Navegando a Geopolítica para Novos Horizontes?A Howmet Aerospace (HWM) consolidou-se como uma potência no setor aeroespacial, demonstrando resiliência e crescimento notáveis em meio às incertezas globais. Seu desempenho robusto, com receitas recordes e crescimento expressivo no lucro por ação, é impulsionado por dois fatores principais: a crescente demanda na aviação comercial e o aumento dos gastos globais com defesa. O portfólio diversificado da Howmet - que inclui componentes avançados de motores, fixadores e rodas forjadas - posiciona a empresa de forma única para capitalizar sobre essas tendências. Seu foco estratégico em componentes leves e de alto desempenho para aeronaves econômicas em combustível, como o Boeing 787 e o Airbus A320neo, além de componentes essenciais para programas de defesa como o caça F-35, suporta sua valorização premium no mercado e a confiança dos investidores.

A trajetória da empresa está intrinsecamente ligada ao cenário geopolítico atual. A intensificação das rivalidades internacionais - especialmente entre os EUA e a China - juntamente com tensões regionais, está impulsionando um crescimento recorde nos gastos militares globais. Os orçamentos de defesa europeus estão em franca expansão, motivados pelo conflito na Ucrânia e por preocupações de segurança mais amplas, aumentando a demanda por equipamentos militares avançados que incorporam os componentes especializados da Howmet. Ao mesmo tempo, enquanto a aviação comercial enfrenta desafios como restrições no espaço aéreo e flutuações nos preços dos combustíveis, a necessidade de aeronaves mais eficientes, impulsionada por regulamentações ambientais e realidades econômicas, reforça o papel estratégico da Howmet na transformação do setor.

O sucesso da Howmet também reflete sua capacidade de enfrentar desafios geoestratégicos complexos, como o protecionismo comercial. A empresa tem agido proativamente para mitigar impactos tarifários, protegendo sua cadeia de suprimentos e eficiência operacional por meio de estratégias contratuais e renegociações. Apesar de sua valorização elevada, os fundamentos sólidos, a alocação disciplinada de capital e o compromisso com os retornos aos acionistas evidenciam a saúde financeira da companhia. Suas soluções inovadoras, essenciais para melhorar o desempenho e a relação custo-benefício das aeronaves da próxima geração, consolidam sua posição indispensável no ecossistema aeroespacial e de defesa, tornando-a uma escolha atraente para investidores exigentes.

Bitcoin: entre o ativo especulativo e a peça geopolítica.A dificuldade recorrente do rompimento da região de US\$110.000 no preço do Bitcoin (BTC) não deve ser compreendida, exclusivamente, como uma manifestação de resistência técnica clássica. Esta análise propõe uma leitura alternativa: o preço não está travado por ineficiência do mercado, mas sim por impedimento consciente e coordenado. Essa atuação não se dá apenas por meio de capital financeiro, mas através da manipulação da narrativa, do controle de liquidez e da gestão emocional da massa especulativa (varejo).

A precificação do Bitcoin, na atualidade, ultrapassa os limites dos fundamentos clássicos de oferta e demanda. Ao se consolidar como um ativo escasso e simbólico, o Bitcoin passou a representar liberdade financeira, dissociação estatal e soberania monetária individual. Seu valor, portanto, é cada vez mais movido por um tipo de demanda que pode ser classificada como emocional e ideológica.

Nesse contexto, a escassez emocional é cultivada e gerida por instituições que compreendem o poder simbólico do ativo. O varejo busca o BTC não apenas como investimento, mas como afirmação de autonomia. Essa motivação permite às instituições controlar o acesso ao ativo, alternando fases de distribuição induzida com fases de acúmulo silencioso, mantendo a ilusão de acessibilidade enquanto reforçam sua posição dominante.

A atuação institucional segue um padrão cíclico: inicialmente, o mercado é “instigado ao long” através de rompimentos, notícias positivas, adesão institucional e gatilhos emocionais. A liquidez do varejo é então ativada e capturada. Em seguida, os preços são contidos ou revertidos estrategicamente, induzindo realização, stop loss e reposicionamento forçado. Esse movimento libera ativos que retornam ao mercado, onde são absorvidos novamente pelas instituições. Esse processo se repete, mascarado de volatilidade natural, mas operando como mecanismo de redistribuição e concentração patrimonial. Trata-se de um modelo de escassez seletiva controlada.

A introdução dos ETFs de Bitcoin ampliou ainda mais esse controle. O argumento de democratização do acesso é, na prática, um deslocamento da soberania: o investidor passa a deter apenas a exposição ao preço, enquanto a posse real permanece sob custódia institucional. Essa estrutura permite que o ativo seja utilizado como ferramenta de controle simbólico. É a repetição do modelo histórico onde se privatiza o lucro e se socializa o risco, assim como aconteceu no crash financeiro de 2007/2008. Naquela crise, bancos e instituições financeiras assumiram riscos extremos por meio da especulação com derivativos lastreados em hipotecas de baixa qualidade. Quando o sistema entrou em colapso, esses mesmos agentes foram resgatados com recursos públicos, enquanto milhões de pessoas perderam suas casas, empregos e economias. O ETF, nesse sentido, replica a lógica: concentra o poder e dilui a responsabilidade, mantendo a narrativa de participação inclusiva enquanto o controle permanece centralizado.

A hipótese central é a de que o objetivo estrutural é impedir que o varejo obtenha independência do sistema financeiro tradicional. A manutenção do dinheiro em circulação controlada é essencial para que os indivíduos permaneçam funcionalmente subordinados ao Estado e ao mercado: dependentes de renda, crédito, serviços e estrutura institucional para operar sua própria sobrevivência. Permitir ao varejo a posse plena e irrestrita de ativos como o Bitcoin é, portanto, um risco sistêmico para as engrenagens de controle históricas. O ativo precisa continuar rodando dentro da mesma lógica centralizada para que o sistema siga operando com previsibilidade.

A tese final é a de que o Bitcoin está em transição definitiva de ativo financeiro para ativo geopolítico. Seu valor ultrapassa o campo especulativo e adquire relevância como instrumento de soberania nacional, ferramenta de resistência a sanções internacionais e ativo estratégico para o século XXI. Quando um ativo atinge esse patamar, seu preço deixa de ser definido apenas por forças de mercado. Passa a ser definido por interesses de poder, segurança e dominação simbólica. O controle do BTC é o controle do que ele representa: independência, futuro e ruptura.

O preço do Bitcoin não está parado por acaso. Ele é contido de forma cirúrgica para manter a liquidez girando, preservar o controle institucional e impedir que o varejo consolide posse real. As barreiras técnicas visíveis no gráfico são apenas superfície: por baixo, opera-se um sistema de domínio narrativo, simbólico e geopolítico. Entender isso é compreender que o Bitcoin já não pertence apenas ao mercado. Ele pertence à disputa global por soberania, por poder e por narrativa. E quem dominar essa narrativa, dominará não apenas o preço, mas o futuro do sistema financeiro mundial.

Embora o Bitcoin já tenha ultrapassado a condição de ativo puramente financeiro, passando a ocupar espaços de relevância geopolítica, soberania pessoal e política monetária alternativa, é necessário reconhecer que sua precificação ainda ocorre — em parte — dentro dos parâmetros tradicionais do mercado financeiro. O BTC segue dançando ao ritmo do ciclo macroeconômico, da política monetária, da liquidez global e das expectativas especulativas de curto prazo. Por isso, a leitura institucional e simbólica não substitui a leitura técnica — ela a complementa.

O diferencial estratégico reside, portanto, na capacidade de compreender que o ativo opera em múltiplas camadas simultâneas: como commodity emocional, como refúgio político, como vetor de liquidez e como narrativa de ruptura. Saber navegar entre essas camadas, reconhecendo quando uma predomina sobre as demais, é o que distingue o observador tático do analista comum.

Nota: Esta tese é puramente especulativa, baseada em análises de mercado e contexto macroeconômico e geopolítico. Minha motivação para compartilhar e publicar esta ideia e outras semelhantes é a de fomentar o debate e a consciência sobre o mercado e os contextos globais, especialmente em comunidades como a do TradingView, que reúne um número expressivo de participantes informais, incluindo traders ocasionais, freelancers e entusiastas financeiros.

Não é sobre estar certo, é sobre enxergar o que poucos estão dispostos a questionar.