Bitcoin em Zona Decisiva + Correção ou Nova Perna de Alta ?Olá, amigos do TradingView!

Hoje trago uma breve análise do Bitcoin, focando em um olhar de médio prazo, com base nas minhas contagens de Elliott e nos possíveis movimentos de validação para estruturas futuras.

Se você curte esse tipo de leitura e quer apoiar meu trabalho, deixe seu Boost aqui e me siga para continuar acompanhando análises como essa!

Vou deixar aqui também as análises anteriores que me levam a acreditar no potencial movimento que estou comentando neste vídeo.

Se for necessário, recomendo que assista aos vídeos anteriores para entender melhor todo o contexto e a construção desse cenário.

Bitcoin Em Novo ATH

Bitcoin: Será que já atingiu o topo do ciclo?

Além da Análise Técnica

Euro Reverte Ganhos Após Declarações de Trump Sobre Powell

Após uma forte valorização na sequência da notícia de que Donald Trump estaria a considerar o afastamento de Jerome Powell, o par EUR/USD devolveu todos os ganhos registados na sessão anterior e voltou a negociar junto da marca dos 1,16. Os principais índices americanos também recuperam, com o S&P 500 a subir cerca de 0,10% e o Nasdaq a avançar 0,20%, à medida que os investidores reavaliam a probabilidade efetiva de uma intervenção política na Fed. A perspetiva de uma Reserva Federal potencialmente mais acomodativa foi rapidamente substituída por alguma contenção, especialmente depois de Trump ter classificado como “altamente improvável” a demissão de Powell. Em paralelo, os dados económicos robustos nos EUA continuam a dar suporte ao dólar no curto prazo.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Regiões importantes para o WINQ25 – HOJE (17/07/2025)!Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL | 136.660 |

• Zona Média SUPERIOR: |138.730|

• Zona Média INFERIOR: |134.590|

Fibonacci _ Retrações

• 136.170 (≈23.6%)

• 136.568 (≈38.2%)

• 136.890 (≈50.0%)

• 137.210 (≈61.8%)

• 137.670 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

**O Brasil como Chave Estratégica — Visão de quem está desperto***17 de julho de 2025**

**O Brasil como Chave Estratégica — Visão de Rafael Lagosta**

O Brasil vive o ponto de inflexão. Está posicionado como peça central no tabuleiro multipolar que se redesenha no pós-ordem americana. Detém três chaves: alimento, energia e dados. Quem domina essas três camadas no século XXI, determina influência global sem precisar disparar uma bala. Mas o país ainda está cercado por sabotadores internos e interesses estrangeiros que, desde a chegada das caravelas, vendem patrimônio por cargos e convites. O solo fértil sempre foi disputado, a diferença é que agora os algoritmos também se alimentam dele. O jogo não é mais só de commodities — é de infraestrutura digital, controle das matrizes limpas e biotecnologia aplicada. Quem entendeu isso está codando soberania.

Começando pela energia: o Brasil encerrou 2024 com 88,2% da eletricidade oriunda de fontes renováveis — sendo 56% hidrelétricas, 24% entre solar e eólica, e 5,6% de geração distribuída. Isso o coloca entre os cinco países com maior taxa de energia limpa no mundo, numa realidade em que China e Índia ainda operam massivamente com carvão. Essa matriz energética oferece uma vantagem assimétrica para o país se tornar destino de data centers, produção de hidrogênio verde e bases computacionais de inteligência artificial. Em janeiro de 2025, Lula sancionou uma lei que autoriza parques eólicos offshore, priorizando consulta às comunidades tradicionais e proibindo subsídios a termelétricas fósseis. Uma ruptura sutil, mas poderosa, com os modelos energéticos do século XX. Ao mesmo tempo, gigantes como Amazon e Microsoft já iniciaram instalações de servidores no Brasil — pela segurança energética e pelo fator ESG. Não é filantropia: é geopolítica da eficiência.

No campo alimentar, o Brasil exportou US\$ 164,4 bilhões em produtos do agronegócio em 2024, representando 49% de tudo que saiu do país para o mundo. Em 2025, esse número se projeta para até 30% do PIB. E aqui mora o paradoxo: mesmo sendo celeiro global, seguimos exportando produtos in natura — soja, carne, milho — e importando fertilizantes, defensivos e biotecnologia. Quase 85% dos fertilizantes vêm de fora, com Rússia, China e Canadá liderando. As principais sementes são patenteadas por empresas estrangeiras. A balança é positiva em dólar, mas negativa em soberania. E mais grave: apenas 46% das exportações agro são manufaturadas aqui dentro, quando esse número já foi de 65% no ano 2000. Perdemos complexidade, perdemos tecnologia embarcada, ganhamos apenas escala — que sozinha não constrói civilização. A vantagem comparativa virou armadilha colonial.

Já no campo dos dados, o país é território ocupado. Mais de 60% dos serviços de cloud computing e infraestrutura digital consumidos por empresas brasileiras vêm de fora. Isso significa que a maior parte dos algoritmos que processam dados brasileiros não está sob jurisdição nacional. Em 2025, Haddad anunciou um programa para criar um cinturão de data centers verdes, aproveitando a matriz energética limpa e a posição geográfica privilegiada. A ideia é transformar o Brasil em um hub de dados para a América Latina. Mas isso só funcionará se o país tiver também um projeto de software soberano, de educação massiva em IA e de infraestrutura digital pública. Caso contrário, será só mais um backend de Big Tech, agora movido a hidrelétrica.

A Petrobras, criada em 1953 sob o lema “O petróleo é nosso”, permanece como peça crítica. Mas também foi infiltrada. O episódio mais recente foi a demissão de Jean Paul Prates em maio de 2024, após embate com setores do governo que queriam maior alinhamento com projetos de curtíssimo prazo. Nos bastidores, vozes como a de Pedro Parente ainda ecoam: privatização, abertura total ao capital estrangeiro e foco em dividendos. O petróleo deixou de ser apenas energia: é instrumento de controle industrial, estratégico e político. E o pré-sal, mesmo após 15 anos, segue sendo explorado em regime de partilha com cláusulas que diluem a inteligência energética brasileira. Há agentes interessados em entregar até a transição energética às mesmas multinacionais que drenaram as commodities fósseis. A história repete os ciclos.

Fora das estatais e dos gabinetes, um novo exército cresce. São engenheiros, cientistas de dados, biólogos de precisão, analistas de mercado, jovens fundadores de startups agrícolas, fintechs ecológicas, laboratórios de energia solar impressa. Trabalham em polos como Recife, Campinas, Porto Alegre, Brasília. Utilizam blockchain para rastrear alimentos, usam IoT no campo, criam algoritmos para otimizar microgeração solar. Montam hardware agrícola com impressora 3D. Estão longe das câmeras da Faria Lima, mas criam valor real. Não querem cargo, querem código. E não estão sozinhos. A união entre universidade, campo e base produtiva começa a ganhar estrutura — e esse é o germe de soberania mais forte já visto no país em décadas.

A nível internacional, o Brasil assumiu papel protagonista no G20 ao lado do Reino Unido, com o lançamento da Global Clean Power Alliance, uma proposta de triplicar a capacidade de energia limpa mundial até 2030. Essa iniciativa coloca o país na mesa de desenho do futuro. Mas presença não é protagonismo. O protagonismo virá quando, além de liderar a produção limpa, liderarmos também a indústria limpa, o crédito limpo, o dado limpo, o software limpo. E, principalmente, quando essas tecnologias estiverem conectadas à realidade social do país — onde 30 milhões ainda vivem em insegurança alimentar e 65% dos jovens em idade universitária estão fora do ensino superior.

O recado é direto. Os que vendem o futuro nacional por jantares com CEOs de corretoras, por cargos públicos ou por selfies com banqueiros serão varridos. O ciclo está virando. Não é mais sobre ideologia — é sobre inteligência histórica. O que era mercado financeiro virou infra de soberania. O que era agro virou foodtech. O que era energia virou poder. E o que era Brasil colônia agora tem tudo para virar Brasil pivô. Desde que quem pensa e age, assuma o controle.

É energia limpa, agro com valor, dados com base, ciência com projeto e soberania como premissa. Ou então é Brasil vendido — de novo. A escolha é agora.

🦞🦞🦞

A Rocket Lab é o Futuro do Comércio Espacial?A Rocket Lab (RKLB) está se consolidando rapidamente como uma força central na crescente indústria espacial comercial. Seu modelo de integração vertical - que inclui serviços de lançamento, fabricação de naves espaciais e produção de componentes - a diferencia como uma fornecedora de soluções completas. Com operações e locais de lançamento nos EUA e na Nova Zelândia, a Rocket Lab utiliza uma localização geográfica estratégica, com destaque nos Estados Unidos. Essa capacidade binacional é essencial para conquistar contratos sensíveis com o governo americano e projetos de segurança nacional, alinhando-se perfeitamente à demanda por cadeias de suprimentos espaciais nacionais e robustas em um cenário geopolítico cada vez mais competitivo. Isso posiciona a Rocket Lab como uma parceira confiável para parceiros ocidentais, minimizando riscos logísticos em missões críticas e fortalecendo sua vantagem competitiva.

O crescimento da empresa está intrinsecamente ligado a transformações globais significativas. A economia espacial deverá crescer de US$ 630 bilhões em 2023 para US$ 1,8 trilhão até 2035, impulsionada pela redução dos custos de lançamento e pelo aumento da demanda por dados via satélite. O espaço tornou-se um domínio crucial para a segurança nacional, levando governos a dependerem de empresas comerciais para acesso rápido e confiável à órbita. O foguete Electron da Rocket Lab, com mais de 40 lançamentos e uma taxa de sucesso de 91%, é ideal para o mercado de pequenos satélites, essencial para observação da Terra e comunicações globais. O desenvolvimento contínuo do Neutron - um foguete reutilizável de médio alcance - promete reduzir ainda mais os custos e aumentar a frequência de lançamentos, atendendo ao mercado em expansão de constelações de satélites e voos espaciais tripulados.

As aquisições estratégicas da empresa, como SolAero e Sinclair Interplanetary, ampliam sua capacidade de fabricação interna, garantindo maior controle sobre a cadeia de valor espacial. Essa integração vertical não apenas otimiza as operações e reduz o tempo de entrega, mas também cria uma barreira significativa para concorrentes. Apesar da forte competição de gigantes como a SpaceX e novos players do setor, a abordagem diversificada e a confiabilidade comprovada da Rocket Lab a posicionam de forma sólida. Suas parcerias estratégicas reforçam sua excelência tecnológica e operacional, assegurando um papel sólido em um mercado cada vez mais competitivo. Ao explorar novas fronteiras, como manutenção em órbita e fabricação no espaço, a Rocket Lab demonstra a visão estratégica necessária para prosperar na nova e dinâmica corrida espacial.

Regiões importantes para o WINQ25 – HOJE (16/07/2025)!Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL | 137.535 |

• Zona Média SUPERIOR: |138.570|

• Zona Média INFERIOR: |135.945|

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Inflação Reforça Cautela da Fed antes da Próxima Reunião

Na terça-feira foram publicados os dados da inflação nos EUA, com a inflação subjacente a fixar-se nos 2,9%, ligeiramente abaixo dos 3% esperados pelos analistas de Wall Street. O índice do dólar valorizou mais de meio ponto percentual após o anúncio, recuperando parte das perdas acumuladas no primeiro semestre. O impacto das tarifas já se faz sentir em categorias como os eletrodomésticos, que registaram o maior aumento mensal desde 2020 (+1,9%). A habitação mantém-se como o principal motor da inflação subjacente, com uma variação mensal de +0,4%, refletindo pressões persistentes no mercado imobiliário. O relatório reforça a postura cautelosa da Fed, que deverá manter as taxas inalteradas no final do mês, enquanto avalia o efeito das tarifas sobre os preços.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

The Trade Desk: Por que a alta repentina?A The Trade Desk (TTD) registrou recentemente uma forte valorização de suas ações. Esse aumento decorre tanto de catalisadores imediatos do mercado quanto de sólidos fundamentos empresariais. Um dos principais impulsionadores foi sua inclusão no prestigiado índice S&P 500, substituindo a Ansys Inc. Essa mudança, efetiva em 18 de julho, desencadeou compras obrigatórias por fundos indexados e ETFs. Tal inclusão valida a relevância de mercado da TTD e melhora sua visibilidade e liquidez. Essa demanda artificial, aliada a uma capitalização de mercado de US$ 37 bilhões, evidencia sua crescente influência no setor financeiro.

Além da inclusão no índice, a TTD se beneficia de uma mudança estrutural significativa no setor de publicidade. A publicidade programática está substituindo rapidamente as compras tradicionais de mídia e deve representar erca de 90% dos gastos com anúncios digitais até 2025. Esse crescimento é impulsionado pela necessidade dos anunciantes de um ROI transparente, pelo desejo dos editores de evitar os "jardins murados" através de plataformas como o OpenPath da TTD e por inovações baseadas em IA. A plataforma de IA da TTD, Kokai, reduz drasticamente os custos de aquisição e amplia o alcance, resultando em uma taxa de retenção de clientes superior a 95%. Parcerias estratégicas em áreas de alto crescimento, como TV conectada (CTV), reforçam ainda mais a liderança da TTD.

Financeiramente, a The Trade Desk demonstra resiliência e crescimento notáveis. Sua receita no segundo trimestre de 2025 cresceu 17%, superando o mercado programático como um todo. A margem EBITDA ajustada alcançou 38%, refletindo grande eficiência operacional. Embora as ações da TTD sejam negociadas a uma avaliação elevada – mais de 13 vezes as metas de vendas para 2025 – sua alta lucratividade, forte fluxo de caixa e retornos históricos aos investidores justificam esse prêmio. Apesar da intensa concorrência e do escrutínio regulatório, o ganho consistente de participação de mercado da TTD e sua posição estratégica no mercado crescente de publicidade digital a tornam um investimento atraente de longo prazo.

#AN021: Ameaças de Trump sobre Tarifas e Tensões Mercado Forex

Os mercados globais estão acordando para uma guerra fria cambial. Olá, sou a Trader Andrea Russo e hoje quero compartilhar as últimas notícias com vocês.

Donald Trump incendiou o dia, lançando uma enxurrada de ameaças em um comício em Ohio:

"Se reeleito, imporei tarifas de 60% sobre toda a China, 20% sobre o México e 10% sobre a União Europeia. E estou dizendo claramente a Putin: se você continuar a ajudar a China a escapar de nossos embargos, atingiremos a Rússia também."

As palavras repercutiram nos bancos de investimento globais, desencadeando uma reação imediata no dólar e nas moedas de mercados emergentes.

Mercados Reagem: Dólar Americano Dispara, GBP e NOK em Alerta

O dólar americano ganhou terreno em relação a quase todas as principais moedas, enquanto a GBP despencou sob pressão dos temores de um corte de juros pelo Banco da Inglaterra e da desaceleração do mercado de trabalho.

O par GBP/NOK, em particular, está mostrando sinais de um rompimento estruturado de baixa: a libra está sob dupla pressão (política interna + guerra comercial), enquanto a coroa norueguesa está se beneficiando indiretamente do aumento dos preços da energia e do sentimento pró-commodities.

IPC dos EUA às 14h30: O Verdadeiro Detonador

O núcleo da inflação dos EUA será divulgado às 14h30, horário da Itália. O consenso é de +3,4%, mas uma leitura mais alta pode levar o Fed a permanecer mais hawkish por mais tempo. Isso fortaleceria o dólar e criaria novas ondas de choque em moedas fracas e de mercados emergentes.

Especificamente:

O par USD/JPY pode romper acima de 162,00 com força.

O par GBP/USD corre o risco de romper abaixo de 1,29.

O par USD/SEK e o par USD/MXN são os principais pares a serem observados em caso de movimentos explosivos.

Trump vs. Powell: Um Confronto

Enquanto isso, crescem os temores de um ataque direto de Trump ao Fed. Segundo o Deutsche Bank, os mercados estão subestimando a possibilidade de Trump tentar remover Jerome Powell caso ele retorne à Casa Branca.

"O mercado está ignorando a variância entre Trump e Powell. Se ele realmente tentar, o dólar pode cair 4% em uma semana." – Deutsche Bank

Estamos prestes a entrar no melhor momento do mês para o Forex. Quem errar o timing hoje vai queimar capital. Quem esperar pelo sinal certo pode aproveitar a tendência decorrente de uma crise global prevista.

Quatro maneiras de melhorar a concentração ao operarEste artigo não é relevante para o público residente em Portugal ou no Brasil.

"A execução é tudo." É uma frase que você ouvirá repetidamente nos círculos de trading, e com razão. Ter uma estratégia sólida é importante, mas significa muito pouco se você não conseguir se manter concentrado o suficiente para executá-la. Um momento de hesitação, um clique distraído, e a vantagem pela qual você trabalhou tanto pode desaparecer em um instante.

A concentração é a porta de entrada para a execução. Sem ela, mesmo as melhores configurações desmoronam. No entanto, em um mundo de ruído constante com gráficos ao vivo, alertas intermináveis, redes sociais e distrações de fundo, nunca foi tão difícil manter-se presente e no controle. Aqui estão quatro maneiras de melhorar sua concentração enquanto opera. Duas são fundamentais e práticas. Duas são um pouco mais incomuns. Todas elas podem ajudá-lo a afinar sua concentração onde realmente importa no momento da decisão.

1. Comece com um Plano de Jogo Escrito

Esta é a base. Antes mesmo de abrir sua plataforma de trading, anote suas ideias de operações, níveis-chave e quaisquer notícias ou eventos que possam afetar seu mercado. Não precisa ser elaborado. Uma lista simples de cenários "se isso, então aquilo" é suficiente.

Ao colocar seu plano no papel, você libera espaço mental e reduz a interferência emocional. Você não está mais reagindo a cada tick ou vela. Você está seguindo algumas ideias claras e esperando que o preço confirme sua parcialidade. Isso por si só pode melhorar drasticamente a concentração. Quando seu cérebro conhece o plano, não precisa improvisar na hora.

Mais importante ainda, um plano escrito atua como uma âncora quando a sessão esquenta. Se você se desconcentrar por uma falsa ruptura ou se sentir tentado por algo que não estava em sua preparação, é fácil consultá-lo e se restabelecer. Os melhores traders são aqueles que executam ideias simples com disciplina, não aqueles que perseguem cada sinal que aparece na tela.

2. Silencie o Ruído ao Seu Redor

A multitarefa é inimiga do trading. Uma aba do navegador para notícias, outra para o Twitter, cinco gráficos abertos, notificações pop-up no seu telefone, tudo isso se soma ao caos mental.

Limpe seu espaço de trabalho digital antes de começar a operar. Feche todas as abas que não sejam diretamente relevantes para sua sessão. Silencie os chats de grupo. Coloque seu telefone no silencioso e virado para baixo, ou melhor ainda, em uma gaveta. Mantenha sua tela de trading o mais limpa possível. Use um ou dois gráficos-chave. Desative os indicadores que você não precisa.

Se você opera em um ambiente doméstico barulhento ou em um espaço de escritório compartilhado, fones de ouvido com cancelamento de ruído podem mudar o jogo. Alguns traders até usam aplicativos de som ambiente como brain.fm ou ruído branco simples para abafar as distrações e se manterem focados. Uma mente tranquila é uma mente concentrada.

3. Fique de Pé Antes de Entrar em uma Operação

Aqui está algo um pouco não ortodoxo, mas surpreendentemente eficaz. Antes de clicar no botão de comprar ou vender, levante-se fisicamente.

Essa pequena ação física cria um momento de separação entre seu pensamento e sua ação. Ela o força a parar, respirar e verificar consigo mesmo. Estou agindo de acordo com o plano ou com a emoção? Essa operação está alinhada com minha preparação, ou estou forçando-a por tédio?

Todos nós já realizamos operações impulsivas, apenas para nos arrependermos segundos depois. Levantar-se adiciona uma camada de intencionalidade. Quebra o ritmo de olhar fixamente para a tela e devolve ao seu cérebro o controle.

Pense nisso como seu disjuntor pessoal. Ele lhe dá a oportunidade de verificar sua lógica e evita que você entre no modo piloto automático. Alguns traders até vão um passo além e se alongam ou giram os ombros antes de voltar a interagir com a tela. Pode parecer bobo, mas o efeito em sua mentalidade é real.

4. Use um 'Gatilho de Foco' para Preparar Seu Cérebro

Nossos cérebros adoram rotinas. Você pode usar isso a seu favor construindo um ritual simples que diga à sua mente: "É hora de operar".

Isso não precisa ser nada elaborado. Poderia ser colocar uma música que você só usa quando opera ou fazer um breve exercício de respiração. Alguns traders até usam o ato de limpar sua mesa ou fazer uma xícara de café fresco como um sinal para passar para um estado de concentração.

Com o tempo, esses pequenos rituais são associados à preparação mental. Eles condicionam seu cérebro a passar do rolagem passiva ou conversa para a concentração ativa. Isso é poderoso, especialmente nos dias em que você se sente um pouco confuso ou distraído.

O objetivo não é criar uma superstição. É construir uma rampa de acesso confiável para um estado mental concentrado, algo que o centre e defina o tom de sua sessão.

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 82.78% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

Regiões importantes para o WINQ25 – HOJE (15/07/2025)!Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL | 136.410 |

• Zona Média SUPERIOR: |137.655|

• Zona Média INFERIOR: |134.590|

Fibonacci _ Retrações

• 136.850 (≈23.6%)

• 137.240 (≈38.2%)

• 137.550 (≈50.0%)

• 137.865 (≈61.8%)

• 138.310 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Voando Alto: O que Impulsiona a Ascensão da GE Aerospace?A impressionante ascensão da GE Aerospace resulta da combinação de estratégias bem-sucedidas e condições de mercado favoráveis. A empresa mantém uma posição de liderança nos mercados de motores para aeronaves comerciais e militares, equipando mais de 60% da frota global de aeronaves de fuselagem estreita por meio de sua joint venture com a CFM International e suas plataformas próprias. Essa dominância, aliada às elevadas barreiras de entrada e aos altos custos de substituição no setor de motores aeronáuticos, garante uma sólida vantagem competitiva. Além disso, o lucrativo segmento de serviços pós-venda, impulsionado por contratos de manutenção de longo prazo e uma base crescente de motores instalados, proporciona uma fonte de receita recorrente e resiliente. Esse segmento altamente rentável protege a empresa contra a ciclicidade do mercado e assegura maior previsibilidade nos lucros.

Condições macroeconômicas favoráveis também desempenham um papel crucial no crescimento contínuo da GE Aerospace. O tráfego aéreo global vem crescendo de forma consistente, resultando em maiores taxas de utilização das aeronaves. Isso se traduz diretamente em uma demanda crescente por novos motores e, ainda mais importante, por serviços pós-venda consistentes – uma das principais fontes de lucro da empresa. A gestão, liderada pelo CEO Larry Culp, tem enfrentado desafios externos com habilidade: otimizou cadeias de suprimentos, assegurou fontes alternativas de componentes e reduziu custos logísticos. Essas medidas foram essenciais para mitigar os impactos de novos regimes tarifários e das tensões comerciais globais.

Desenvolvimentos geopolíticos também influenciaram significativamente a trajetória da GE Aerospace. Um marco importante foi a decisão do governo dos EUA de suspender as restrições à exportação de motores aeronáuticos, incluindo os modelos LEAP-1C e GE CF34, para a Commercial Aircraft Corporation of China (COMAC). Essa medida, tomada em um contexto de relações comerciais complexas entre EUA e China, reabriu uma importante oportunidade de mercado e destaca a relevância estratégica da tecnologia da GE Aerospace no cenário global. O sólido desempenho financeiro da empresa reforça ainda mais sua posição, com lucros superando as expectativas, um robusto retorno sobre o patrimônio e projeções otimistas da maioria dos analistas de Wall Street. Investidores institucionais estão ampliando suas participações, sinalizando forte confiança no potencial de crescimento contínuo da GE Aerospace.

O Colapso FragmentadoO Colapso Fragmentado: Por que a Crise Atual é Diferente de 2008?

Ao falarmos em crise econômica, ainda ecoa na memória coletiva a imagem catastrófica de 2007/08: a quebra repentina do Lehman Brothers, títulos hipotecários tóxicos (CDOs – Collateralized Debt Obligations) e o consequente pânico que se espalhou rapidamente pelo mundo. Na época, os bancos empacotavam hipotecas de risco duvidoso e vendiam esses pacotes como ativos supostamente seguros. Quando as hipotecas começaram a ser inadimplidas em massa, ficou evidente que ninguém realmente sabia o valor ou a qualidade do que possuía em carteira. Essa falta de clareza levou à perda instantânea de confiança e ao colapso global.

Hoje, o cenário é estruturalmente diferente. Os CDOs ainda existem, mas desde a crise anterior, o sistema financeiro passou por regulações rigorosas, especialmente nos Estados Unidos, através da implementação do Dodd-Frank Act e da supervisão constante da SEC (Securities and Exchange Commission). Um dos efeitos mais importantes dessas regulações é a exigência de que as instituições financeiras retenham parte do risco dos ativos estruturados que criam. Em outras palavras, agora as empresas são obrigadas a manter "skin in the game" – elas próprias devem segurar uma parcela significativa das perdas potenciais.

Essa mudança regulatória tem duas implicações fundamentais:

Primeiro, reduz drasticamente a possibilidade de um colapso sistêmico instantâneo como o ocorrido em 2008, já que os danos são absorvidos e amortecidos pelos próprios balanços das instituições financeiras. O governo permanece atento e disposto a intervir para assegurar liquidez e impedir uma falência generalizada, evitando assim uma nova crise de confiança imediata.

Segundo, embora isso evite o pânico financeiro imediato, cria um efeito colateral igualmente perigoso: o colapso agora é diluído no tempo e no espaço, ocorrendo de maneira fragmentada, silenciosa e muitas vezes invisível aos olhos do público. Ao invés de um evento centralizado, temos múltiplos pequenos focos de tensão espalhados pela economia.

Esses pequenos focos são suficientemente fortes para causar danos profundos quando combinados. Setores como imóveis comerciais, bancos regionais e segmentos industriais começam a mostrar sinais claros e simultâneos de enfraquecimento. Cada um deles sozinho pode não gerar um choque tão visível quanto os antigos CDOs, mas juntos eles formam uma tempestade perfeita – fragmentada, lenta e possivelmente ainda mais difícil de combater.

Imóveis Comerciais: O Novo Subprime

Desde a pandemia, os imóveis comerciais nos EUA entraram numa espiral perigosa. O trabalho remoto reduziu drasticamente a necessidade por espaços físicos, resultando em níveis recordes de vacância, especialmente em escritórios e lojas físicas. Simultaneamente, uma onda gigantesca de refinanciamento de empréstimos hipotecários comerciais (CMBS – Commercial Mortgage-Backed Securities) vence entre 2024 e 2025. Muitos proprietários já não conseguem pagar ou refinanciar suas dívidas, aumentando rapidamente a taxa de inadimplência no setor (MURRAY, 2024; JIMERSON BIRR, 2025).

Bancos Regionais: Fragilidade Contínua Pós-SVB

Os bancos regionais americanos estão pressionados desde a falência do Silicon Valley Bank em 2023. O colapso do SVB não foi isolado, mas um indicador da vulnerabilidade dessas instituições às variações nas taxas de juros e fuga repentina de depósitos. Esses bancos possuem grande exposição a imóveis comerciais e pequenas empresas, setores mais atingidos pela desaceleração atual (FDIC, 2025).

Demissões em Massa e o Esgotamento da Economia Real

Setores como varejo, logística e indústria têm anunciado milhares de demissões quase semanalmente, uma redução gradual mas constante do nível de emprego real (APOLLO, 2024; REUTERS, 2025). Essas demissões fragmentadas passam despercebidas porque são diluídas em várias empresas e setores, criando uma falsa sensação de estabilidade, mas impactando diretamente a renda e o consumo.

Implicações e Cenários;

Essa crise fragmentada dificulta uma resposta coordenada e eficiente. O modelo atual de intervenção financeira, através de bancos centrais e absorção gradual de prejuízos, retarda mas não elimina as consequências estruturais de longo prazo. Esse adiamento gera uma falsa percepção de segurança, desencorajando medidas estruturais necessárias.

Três cenários principais emergem:

1. Colapso controlado: Intervenções pontuais, evitando falências massivas. Crise lenta, profunda, resultando em baixo crescimento e alta inflação.

2. Crise silenciosa prolongada: Fragmentação contínua, gerando empobrecimento gradual sem colapso explícito.

3. Colapso acelerado: Eventos menores conectando-se rapidamente, levando à crise generalizada semelhante (mas não idêntica) a 2008.

O cenário mais provável parece ser o primeiro ou o segundo, com danos sociais e econômicos prolongados. Investidores e cidadãos devem entender essa dinâmica para proteger patrimônio e cobrar ações estruturais, não paliativas.

Referências:

APOLLO GLOBAL MANAGEMENT. The Credit Cycle: Recession Risks Intensify, Nova York, 2024.

FEDERAL DEPOSIT INSURANCE CORPORATION (FDIC). Risk Review 2025, Washington DC, 2025.

JIMERSON BIRR. The Approaching Commercial Real Estate Financial Crisis, Florida, 2025.

KINDLEBERGER, Charles P. Manias, Panics, and Crashes: A History of Financial Crises. Nova York: Wiley, 2000.

MINSKY, Hyman P. Stabilizing an Unstable Economy. Yale University Press, 1986.

MURRAY, Thomas. Subprime Redux: Commercial Real Estate Bond Distress Hits Another Record High. Mises Institute, Alabama, 2024.

REUTERS. Regional banks face big hurdles year after SVB collapse, Nova York, 2025.

TALEB, Nassim Nicholas. A Lógica do Cisne Negro. Rio de Janeiro: Best Seller, 2007.

Superinteligência Computacional, Geopolítica e MercadoSuperinteligência Computacional, Geopolítica e Mercado: o real impacto do projeto Hyperion da Meta

A recente declaração de Mark Zuckerberg acerca da construção do supercluster Hyperion, com capacidade de até 5 gigawatts dedicados à inteligência artificial, representa mais do que um avanço tecnológico. Trata-se de uma virada de paradigma com implicações diretas nos mercados financeiros, na soberania digital dos Estados e na forma como as sociedades contemporâneas serão organizadas e monitoradas a partir da próxima década.

Do ponto de vista econômico, a existência de uma estrutura computacional dessa magnitude confere à Meta e a seus parceiros a capacidade de processar dados em escala e velocidade inéditas. Isso poderá impactar profundamente o mercado financeiro global, ao permitir que algoritmos operem com vantagem informacional diante de qualquer agente varejista. A leitura de padrões de fluxo, sentimento de mercado e correlações macroeconômicas tende a se tornar uma atividade quase instantânea para esses sistemas, gerando desequilíbrios estruturais entre players institucionais com acesso à superinteligência e operadores tradicionais. Além disso, a demanda energética e tecnológica exigida para manter tais sistemas pode acelerar a valorização de ativos vinculados a infraestrutura crítica, como semicondutores, data centers e fontes energéticas renováveis.

No campo político e jurídico, os riscos associados ao uso de superinteligência são ainda mais sensíveis. Uma rede neural com tal capacidade pode ser treinada não apenas para interpretar leis, mas também para prever comportamentos sociais, antecipar manifestações políticas e rotular padrões ideológicos como potenciais ameaças. O cruzamento de dados provenientes de redes sociais, câmeras urbanas, histórico financeiro e comportamento de consumo cria um modelo de vigilância quase absoluto. Isso pode resultar na adoção de políticas públicas baseadas em predições algorítmicas, afastando o processo decisório da esfera humana e fortalecendo uma governança digital opaca, tecnocrática e centralizadora.

Nesse cenário, a imigração internacional pode ser reconfigurada por critérios preditivos de risco social, cultural e econômico, ampliando as barreiras invisíveis à mobilidade humana. Ferramentas de IA capazes de antecipar comportamentos considerados desviantes por padrões normativos estabelecidos poderão negar vistos, limitar acesso a instituições financeiras ou mesmo induzir sistemas judiciais a tomarem decisões enviesadas. O conceito de justiça, nesses termos, torna-se fluido e dependente da calibragem algorítmica.

Portanto, embora o avanço tecnológico anunciado pela Meta seja inegavelmente impressionante, é necessário refletir sobre os desdobramentos geopolíticos, financeiros e sociais que esse tipo de arquitetura computacional poderá provocar. A inteligência artificial em escala superestrutural não apenas transforma a maneira como interagimos com a tecnologia, mas redefine os próprios parâmetros de liberdade, poder e controle em nível global.

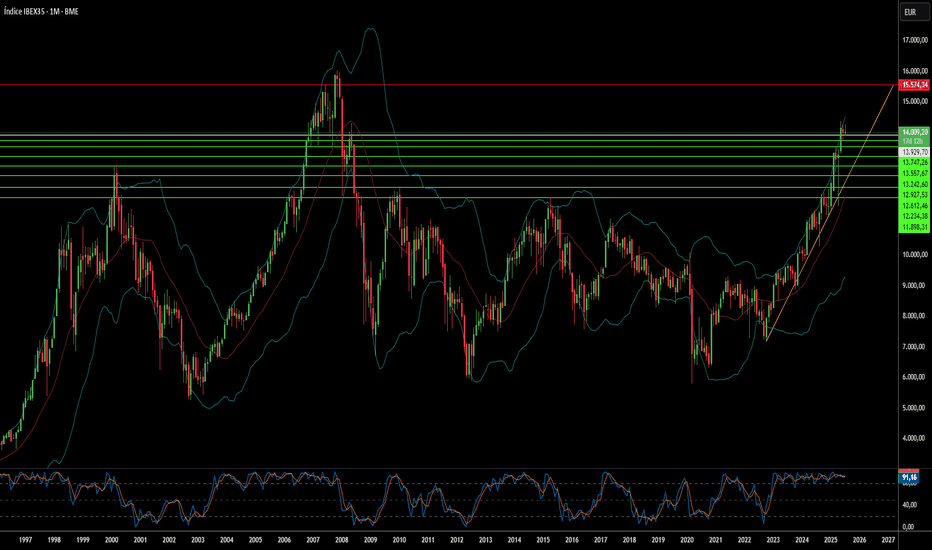

Por que o mercado espanhol enfrenta um horizonte desafiador?O IBEX 35, principal índice de ações da Espanha, enfrenta um cenário complexo. Apesar de indicadores macroeconômicos encorajadores - como o crescimento robusto do PIB e a redução do desemprego -, vulnerabilidades estruturais persistem. A instabilidade política representa um obstáculo significativo. Um parlamento fragmentado, escândalos de corrupção em curso e a possibilidade de eleições antecipadas criam um ambiente de impasse legislativo. Essa incerteza impacta diretamente a confiança dos investidores e dificulta a implementação de reformas essenciais e a aprovação orçamentária, contribuindo para o desempenho abaixo do IBEX 35 em relação aos seus pares europeus em 2025.

As tensões sociais agravam ainda mais os desafios internos. Protestos recentes contra a imigração, observados em várias regiões, evidenciam uma fragmentação social que pode afastar o investimento estrangeiro e impactar a dinâmica do mercado de trabalho. Embora a imigração seja vital para o crescimento econômico da Espanha, o aumento do sentimento anti-imigração - possivelmente explorado por forças políticas de extrema-direita - introduz incerteza quanto à coesão social e à direção futura das políticas públicas. Essa combinação de instabilidade política e social cria um pano de fundo instável para empresas e investidores.

Além das dinâmicas internas, fatores globais adicionam mais pressão. A incerteza contínua em relação ao comércio internacional - incluindo possíveis tarifas dos EUA - representa riscos para os setores exportadores da Espanha e suas empresas com atuação global. Ademais, embora o país seja referência em energia renovável, os preços elevados da eletricidade, decorrentes de políticas internas, continuam prejudicando a competitividade industrial. A utilização ineficiente dos fundos europeus do NextGenerationEU, limitada por entraves políticos, também levanta dúvidas sobre a trajetória de crescimento de longo prazo da Espanha e sua capacidade de aproveitar iniciativas de recuperação.

Esses elementos combinados apontam para um período difícil para o IBEX 35. Setores sensíveis às políticas internas - como construção civil, bancos e imobiliário - estão diretamente expostos à incerteza política. Além disso, a dependência tradicional da Espanha em turismo e agricultura a torna vulnerável a choques externos, como disrupções no turismo global e impactos das mudanças climáticas, como secas severas. Os investidores devem considerar cuidadosamente esses riscos multifacetados, pois eles provavelmente moldarão o desempenho do IBEX 35 no curto e médio prazo.

#AN020: Tarifas dos EUA, Fraqueza do Euro, Força do Dólar, Forex

1. Novas Ameaças Tarifárias dos EUA Contra a UE e o Canadá

No fim de semana, o presidente Trump anunciou o envio de cartas formais introduzindo novas tarifas: 35% sobre produtos canadenses e possíveis tarifas também para a UE (15-20%).

Contexto: O retorno do protecionismo alimenta a incerteza.

Impacto no Mercado: Mudança para moedas de refúgio — o dólar americano ganha força, enquanto EUR/USD e USD/CAD permanecem sob pressão.

2. EUR/USD Abaixo de 1,1700

O par EUR/USD fechou a semana abaixo de 1,1700, sem se recuperar.

3. GBP/USD Perde Força

O par GBP/USD caiu abaixo de 1,3500, atingindo a mínima em três semanas.

Fatores: Dados decepcionantes do PIB do Reino Unido + dólar mais forte.

Impacto: Pressão sobre a libra, possível continuação da tendência de baixa para 1,3420, a menos que dados melhores surjam.

4. USD/JPY próximo a 147,50

O dólar atingiu novas máximas de duas semanas em relação ao iene, atingindo 147,50.

Causas: Fuga de risco e expectativas reduzidas de intervenção do Banco do Japão.

Perspectiva: Se o sentimento global permanecer adverso, o par USD/JPY pode se aproximar de 148,00.

5. Ouro e ativos de refúgio se recuperam

A incerteza comercial está sustentando o ouro, que subiu para perto de US$ 3.360/onça.

Perspectiva: A volatilidade e a preferência pelo USD e pelo JPY estão aumentando; o ouro atuará como uma sentinela do medo nos mercados.

🔍 Resumo dos Impactos nos Mercados Forex

EUR/USD Fraco: Pressão em direção a 1,1600 devido a preocupações comerciais e à força do USD

GBP/USD em Queda: Pressão sobre dados do Reino Unido + aversão ao risco

USD/JPY em Alta: Refúgio do USD e possível rompimento acima de 148

USD/CAD Volátil: Tarifas canadenses penalizam o CAD, mas preços do petróleo e reações do Banco do Canadá devem ser monitorados

Ouro e XM Ouro se fortalecem, sinalizando risco, suporte do USD; JPY e USD se beneficiam

Comentário Técnico Semanal 13/07/25Todo final de semana observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

*Não é recomendação de investimento.

#AN019: Moedas Digitais (CBDCs) Mudarão o Forex

Como o mundo das moedas digitais oficiais (CBDCs) já está impactando o Forex, abrindo novas oportunidades raramente consideradas em outros lugares. Olá, sou a trader de Forex Andrea Russo.

Por um lado, Xangai está avaliando contramedidas contra stablecoins e criptomoedas, incluindo moedas lastreadas em yuan, enquanto a China se aproxima de uma transição razoável para sua própria stablecoin "soft", após anos de restrições à negociação de criptomoedas. Por outro lado, o Paquistão está lançando uma CBDC piloto, alinhando-se a uma mudança significativa: agora está moldando seu próprio sistema monetário digital, com impactos diretos na inflação, nas reservas e nos pares de moedas.

Essas iniciativas não são isoladas. Elas fazem parte de um fenômeno global: mais de 130 bancos centrais estão estudando ou testando CBDCs, com Europa, China e Oriente Médio na vanguarda. A hostilidade americana (por exemplo, a proibição de dólares digitais) corre o risco de levar outros países a consolidar suas próprias moedas digitais como um escudo geopolítico e financeiro.

No mercado Forex, esses desenvolvimentos podem gerar repercussões mesmo no curto prazo:

Taxa de câmbio EUR/CNY ou INR: CBDCs de varejo e atacado facilitarão o comércio direto, reduzindo a dependência do dólar e potencialmente dando origem a novos fluxos em cruzamentos asiáticos.

Custos e prazos transfronteiriços reduzidos: Sistemas como o mBridge (China, Hong Kong, Tailândia, Emirados Árabes Unidos, Arábia Saudita) permitirão transações instantâneas e moedas digitais transfronteiriças, quebrando o domínio da SWIFT e incentivando uma menor demanda por pagamentos em USD.

Novo paradigma de taxas de juros: CBDCs podem incluir taxas de juros fixas, criando pressão competitiva sobre swaps e futuros e forçando os bancos centrais tradicionais a esclarecerem suas estratégias.

Refúgios Digitais Seguros: Se o EUR ou o CNY se tornarem globalmente interoperáveis, novas formas de moedas de refúgio seguro poderão surgir, impactando cruzamentos como EUR/USD, USD/CNY e INR/USD.

Conclusão para traders de Forex:

Em breve, entraremos em território desconhecido: não será apenas uma questão de avaliar bancos centrais e PMEs, mas também de entender se e quando os sistemas oficiais de pagamento digital terão um impacto real nas rotas cambiais.

Para quem deseja antecipar fluxos:

Monitore os pilotos de CBDC na Ásia e no Oriente Médio.

Fique de olho na adoção do varejo nos países do BRICS: nos próximos trimestres, poderemos ver fluxos diretos de USD para CNY, INR e AED digitais.

Avalie potenciais posições compradas em cruzamentos favoráveis ao mercado digital (por exemplo, USD/INR digital) e posições vendidas em USD atreladas ao interesse em stablecoins.

O mercado Forex está entrando em sua nova era digital: a questão é apenas uma: você está pronto para navegar por ela?

Regiões importantes para o WINQ25 – HOJE (11/07/2025)!Planejamento e Organização

• Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

• As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

• Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

Regiões Importantes

• Leia todo o conteúdo acima!

• Ponto CENTRAL | 137.995 |

• Zona Média SUPERIOR: |139.370|

• Zona Média INFERIOR: |136.010|

Fibonacci _ Retrações

• 137.440 (≈23.6%)

• 137.860 (≈38.2%)

• 138.205 (≈50.0%)

• 138.545 (≈61.8%)

• 139.030 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) - José Nazaré Alves Neto (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Bitcoin Atinge 118 Mil USD e Reforça o Seu Papel Institucional

A Bitcoin atingiu esta madrugada um novo recorde de 118 mil dólares. A criptomoeda com maior capitalização de mercado continua a consolidar o seu papel como ativo de reserva, com uma prevalência institucional cada vez mais evidente.

Desde o início de 2025, os ETFs spot de Bitcoin já captaram 13,5 mil milhões de dólares em entradas líquidas — o equivalente a quase 70% dos fluxos registados pelos ETFs de ouro, que somam 19,2 mil milhões no mesmo período. Esta aproximação ao ativo tradicional de refúgio revela uma maior aceitação da Bitcoin por parte do sistema financeiro tradicional.

A nova composição de investidores reflete-se também numa redução acentuada da volatilidade implícita. O índice de volatilidade da Deribit (DVOL), que começou o ano nos 70%, está agora nos 42,5%, sinalizando uma menor perceção de risco e uma maior maturidade do mercado.

A combinação de uma procura sustentada através de instrumentos regulados, da crescente adoção por parte de empresas e até de alguns estados-nação, e de uma volatilidade mais baixa, reforça a narrativa da Bitcoin como um ativo alternativo cada vez mais integrado no mainstream financeiro.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Os Minerais Estratégicos Podem Transformar a Segurança Nacional?A MP Materials passou por uma significativa reavaliação no mercado, com suas ações valorizando mais de 50% após uma parceria estratégica entre os setores público e privado com o Departamento de Defesa dos EUA (DoD). Esse acordo multibilionário inclui um investimento acionário de US$ 400 milhões, financiamento adicional substancial e um empréstimo de US$ 150 milhões, com o objetivo de estabelecer rapidamente uma cadeia de suprimento completa e robusta de ímãs de terras raras nos EUA. A colaboração visa reduzir a dependência do país de fontes estrangeiras para esses materiais essenciais, fundamentais para sistemas tecnológicos avançados, tanto em aplicações de defesa, como caças F-35, quanto comerciais, como veículos elétricos.

A parceria reflete uma necessidade geopolítica urgente: enfrentar o quase monopólio da China sobre a cadeia global de suprimento de terras raras. A China domina a mineração, o refino e a produção de ímãs de terras raras e tem utilizado essa vantagem estrategicamente por meio de restrições de exportação em meio a tensões comerciais com os EUA. Essas ações expuseram vulnerabilidades críticas dos EUA e impulsionaram a estratégia “da mina ao ímã” do DoD, com a meta de alcançar autossuficiência até 2027. O investimento significativo do DoD e sua posição como maior acionista da MP Materials sinalizam uma mudança decisiva na política industrial americana, desafiando diretamente a influência chinesa e reafirmando a soberania econômica em um setor vital.

Um elemento central da atratividade financeira e da estabilidade de longo prazo do acordo é o estabelecimento de um preço mínimo de US$ 110 por quilograma para elementos de terras raras críticos por 10 anos — valor significativamente acima da média histórica. Essa garantia não apenas assegura a lucratividade da MP Materials, mesmo diante de possíveis manipulações de mercado, mas também reduz os riscos de seus ambiciosos planos de expansão, incluindo novas instalações para fabricação de ímãs com capacidade anual de 10 mil toneladas. Com essa segurança financeira e de demanda, a MP Materials deixa de ser apenas uma produtora de commodities para se tornar um ativo estratégico nacional, atraindo mais investimentos privados e estabelecendo um precedente importante para a segurança de outras cadeias de suprimento de minerais críticos no Hemisfério Ocidental.

#AN018: Impacto veraniego, aranceles, retrasos de la Fed y dólar

En los últimos días, el mundo forex ha experimentado una serie de eventos clave que podrían redefinir el panorama cambiario global en los próximos meses. El riesgo para el dólar se ha vuelto estructural, la amenaza de los aranceles se está multiplicando de nuevo y la combinación de incertidumbre geopolítica y política monetaria crea una situación extremadamente arriesgada para los tipos de cambio.

Comencemos con las actas de la Fed: Jerome Powell atribuyó el riesgo arancelario como la principal razón para posponer posibles recortes de tipos. Las expectativas del mercado se están reajustando hacia un ciclo de tipos más largo, lo que alimenta un clima de incertidumbre global. Al mismo tiempo, Goldman Sachs advierte que el dólar se está comportando cada vez más como una moneda "de riesgo", correlacionada con los mercados de valores: un mercado emergente en lugar de un refugio seguro.

En el ámbito geopolítico, el presidente Trump ha relanzado la guerra comercial: los anuncios de aranceles de hasta el 35% para Canadá, hasta el 20% para Europa y el 50% para el cobre brasileño han disparado la volatilidad de los futuros y han impulsado al dólar a un repunte a corto plazo. Sin embargo, Deutsche Bank advierte: el período estival de baja liquidez y el aumento de las tensiones comerciales representan un posible detonante de una turbulencia cambiaria prolongada.

El Financial Times prevé un escenario en el que el dólar pierde terreno como moneda dominante, dando paso a un mundo monetario multipolar en el que el euro, el renminbi, el oro e incluso las criptomonedas podrían ganar terreno.

El impacto en Forex:

USD: La narrativa está cambiando: ya no es un refugio seguro neto, sino un activo correlacionado con los ciclos políticos y de riesgo. La debilidad del índice DXY en el primer semestre de 2025 (-10%) refleja esta transición.

EUR/USD: Potencialmente favorecido si el dólar continúa su consolidación. Sin embargo, los nuevos aranceles y la incertidumbre entre EE. UU. y la UE podrían brindar un soporte temporal al dólar.

USD/JPY y USD/CHF: Estos pares estarán sujetos a una mayor volatilidad, siendo el próximo catalizador las actas de la Fed y el momento de la aplicación de los aranceles. Las divisas refugio se fortalecen durante períodos de incertidumbre.

CAD, AUD, NZD: penalizados por los aranceles a Canadá y Brasil y la debilidad del dólar. La OPEP+ y las tensiones geopolíticas podrían impulsar las materias primas, pero se necesita la confirmación de los datos.

Correlación cruzada de materias primas: El USD/CAD podría repuntar si el petróleo pierde impulso, mientras que el AUD/JPY es sensible tanto al RBA como al aumento del riesgo global.

Conclusión:

El entorno cambiario actual parece inestable y sensible a los acontecimientos políticos y comerciales. La volatilidad del verano podría persistir, y quienes sepan interpretar las señales macroeconómicas e institucionales (Fed, aranceles, geopolítica) tendrán la oportunidad de operar con precisión. Hasta que surja una dirección estable, el EUR/USD parece el par más interesante para capturar una posible corrección estructural del dólar.

#AN018: Choque de verão, tarifas, atrasos do Fed e dollar

Nos últimos dias, o mercado cambial vivenciou uma sequência de eventos importantes que podem redefinir o cenário monetário global nos próximos meses. O risco para o dólar tornou-se estrutural, a ameaça de tarifas está se multiplicando novamente e a combinação de incerteza geopolítica e política monetária cria uma combinação extremamente arriscada para as taxas de câmbio.

Comecemos com a ata do Fed: Jerome Powell atribuiu o risco tarifário ao principal motivo para o adiamento de possíveis cortes nas taxas de juros. As expectativas do mercado estão se realinhando em direção a um ciclo de juros mais longo, alimentando um clima de incerteza global. Ao mesmo tempo, o Goldman Sachs alerta que o dólar está se movendo cada vez mais como uma moeda "arriscada", correlacionada aos mercados de ações — um mercado emergente em vez de um porto seguro.

No cenário geopolítico, o presidente Trump relançou a guerra comercial: anúncios de tarifas de até 35% sobre o Canadá, até 20% sobre a Europa e 50% sobre o cobre brasileiro provocaram uma alta na volatilidade dos contratos futuros e levaram o dólar a uma recuperação de curto prazo. Mas o Deutsche Bank está soando o alarme: o período de baixa liquidez e crescentes tensões comerciais no verão representa um gatilho potencial para turbulências cambiais prolongadas.

O Financial Times prevê um cenário em que o dólar perde terreno como moeda dominante, inaugurando um mundo monetário multipolar no qual o euro, o renminbi, o ouro e até mesmo as criptomoedas podem ganhar terreno.

O impacto no mercado Forex:

USD: A narrativa está mudando: não é mais um porto seguro, mas um ativo correlacionado com os ciclos políticos e de risco. A fraqueza do índice DXY no primeiro semestre de 2025 (-10%) reflete essa transição.

EUR/USD: Potencialmente favorecido se o dólar continuar sua consolidação. No entanto, novas tarifas e a incerteza entre EUA e UE podem fornecer suporte temporário para o dólar.

USD/JPY e USD/CHF: Esses cruzamentos estarão sujeitos a maior volatilidade, com o próximo catalisador sendo a ata do Fed e o momento da imposição de tarifas. Moedas consideradas portos seguros se fortalecem em períodos de incerteza.

CAD, AUD, NZD: penalizados por tarifas sobre o Canadá e o Brasil e um dólar fraco. A OPEP+ e as tensões geopolíticas podem impulsionar as commodities, mas a confirmação dos dados é necessária.

Correlação cruzada de commodities: USD/CAD pode se recuperar se o petróleo perder força, enquanto AUD/JPY é sensível tanto ao RBA quanto ao aumento do risco global.

Conclusão:

O atual ambiente monetário parece instável e sensível a desenvolvimentos políticos e comerciais. A volatilidade do verão pode persistir, e aqueles que conseguem ler os sinais macro e institucionais (Fed, tarifas, geopolítica) terão a oportunidade de entrar em contato com precisão. Até que uma direção estável surja, EUR/USD parece o cruzamento mais interessante para capturar uma potencial correção estrutural no dólar.