Além da Análise Técnica

XAUUSD (H1) – Perspectiva Semanal | GeopolíticaXAUUSD (H1) – Perspectiva Semanal | Geopolítica de Volta ao Foco

O ouro começa a semana mantendo-se acima do suporte de curto prazo após a forte venda e recuperação da semana passada. O preço está agora rotacionando abaixo da zona de oferta de 5,100 enquanto o risco geopolítico reentra na narrativa.

A posição firme de Netanyahu sobre a infraestrutura nuclear do Irã e a tensão visível antes das conversas EUA-Irã aumentam a incerteza. Historicamente, quando os prêmios de risco geopolítico aumentam, o ouro atrai fluxos defensivos — especialmente quando o preço está tecnicamente posicionado perto das zonas de liquidez.

Neste momento, a estrutura e o macro estão se alinhando em um ponto de decisão.

Estrutura Técnica (H1)

Oferta principal: 5,080 – 5,105

Preço atual rotacionando ao redor: 4,980 – 5,000

Suporte intraday: 4,930 – 4,950

Demanda de prazo maior: 4,658 – 4,685

Após varrer os fundos perto de 4,900, o preço recuperou 5,000 mas falhou em romper 5,100. Isso sinaliza negócios inacabados de ambos os lados da liquidez.

O mercado está se comprimindo — e a compressão leva à expansão.

Cenários Semanais

Cenário A – Varredura de Liquidez Acima de 5,100 (Expansão Bullish)

Se o preço aceitar acima de 5,105, as ordens acima das máximas da faixa se tornam combustível.

A continuidade para cima em direção a 5,150+ se torna provável.

As manchetes geopolíticas podem acelerar este movimento.

Cenário B – Rejeição da Oferta (Rotação Corretiva Para Baixo)

Falha em recuperar 5,100 seguida de fraqueza abaixo de 4,980 abre um recuo em direção a:

Liquidez de 4,930

Suporte médio de 4,850

Demanda de prazo maior de 4,680

Isso seria uma correção técnica, não necessariamente bearish macro.

Perspectiva de Fluxo

A liquidez do lado vendedor foi eliminada na semana passada.

Agora, a liquidez do lado comprador acima de 5,100 permanece intocada.

Os mercados raramente deixam máximas iguais não testadas por muito tempo.

A próxima semana provavelmente será uma semana de liquidez — não uma semana lateral.

Mentalidade de Execução

Observe a reação em 5,080–5,105.

Acima disso → expansão.

Rejeição → rotação primeiro, depois reavalie.

Compre o nível.

Deixe a estrutura confirmar.

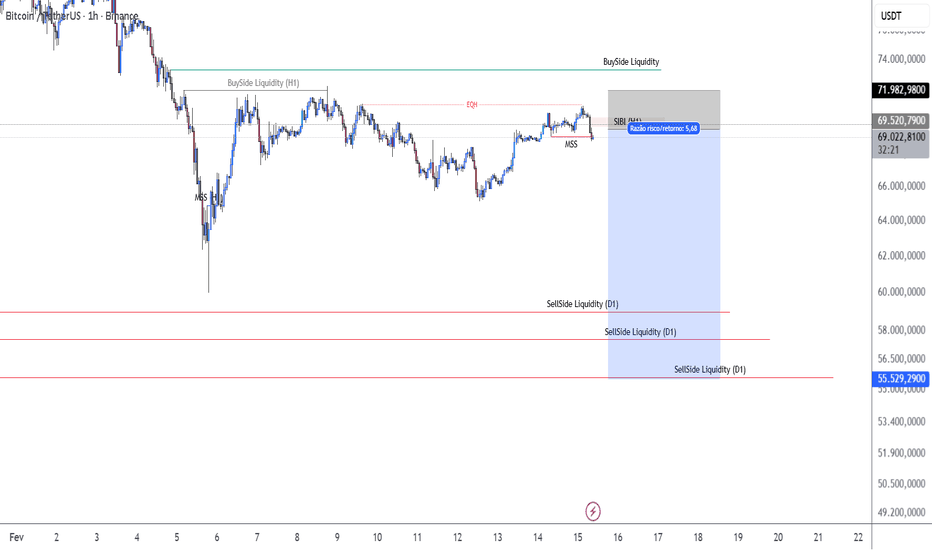

Bitcoin com indicadores Phicube.Bom dia Trader's e Investidores.

Na tela Bitcoin em um gráfico de 4h como demonstração.

Para quem conhece, gosta e utiliza a metodologia Phicube, eu que conheci a metodologia e os indicadores por meados de agosto do ano passado 2025, achei interessante e com alguma lógica.

Então alguns meses estudando os indicadores, consegui desenvolver algo muito parecido aqui para a plataforma do Tradingview.

Lembrando que não são os indicadores oficiais do Phicube, pois ninguém tem as fórmulas.

Mas o que criei ficou muito parecido.

O único indicador que não consegui criar igual, foi o PVPC.

Convido você que conhece a metodologia e gosta, a assistir meu vídeo no Youtube, ao qual demostro a semelhança dos indicadores Orions, foi o nome que dei a esses que criei, com os indicadores Phicube, vou deixar o link aqui abaixo.

Também criei esse canal há pouco tempo, ao qual comecei a postar análises por lá também, se gostou se inscreva.

Foram alguns meses estudando, e acredito que ficaram bons, com alertas personalizados, alguns incrementos para melhor visualização e etc.

A todos um ótimo final de semana.

Link:https://youtu.be/twOYKKbPkxA?si=cs9q0pyAyv7ELjCJ

XAUUSD (H1) – Perspectiva Semanal | LiquidezXAUUSD (H1) – Perspectiva Semanal | Reconstrução de Liquidez Antes da Expansão

O ouro se recuperou fortemente da forte venda ao atingir 4.900 e agora está retornando para a faixa superior. A estrutura atual mostra uma fase clássica de reconstrução de liquidez após uma corrida de paradas — e na próxima semana provavelmente será decidido se isso se tornará uma continuação ou distribuição.

Visão Geral da Estrutura (H1)

Reação forte de 4.900 – 4.880 na demanda.

O preço recuperou o nível psicológico de 0,5 Fibonacci / 5.000.

Atualmente negociando logo abaixo da faixa de suprimento de 5.060 – 5.090.

Os máximos iguais anteriores permanecem intactos acima.

O momento é construtivo, mas o preço agora se aproxima do território de decisão.

Níveis Chaves a Observar na Próxima Semana

Resistência Imediata / Suprimento

5.060 – 5.090 (máximo da faixa / zona de distribuição)

Meta de Ruptura

5.120 – 5.150 (liquidez acima dos máximos)

Suporte Médio

5.000 – 4.980 (zona de reversão)

Demanda Maior

4.900 – 4.880

4.780 – 4.750 (pocket de liquidez profunda)

Cenários Semanais

Cenário A – Quebra de Continuação (Tendência Bullish Enquanto Mantiver 5.000)

Se o preço se estabilizar acima de 5.060 e se manter acima de 5.000 nas correções, a liquidez para cima se torna o ímã.

A expansão em direção a 5.120+ é provável uma vez que os máximos iguais sejam ultrapassados.

Cenário B – Rejeição do Suprimento (Rotação para Baixo)

Falha em se manter acima de 5.060 seguida de uma forte rejeição poderia enviar o preço de volta para 5.000 e possivelmente para a liquidez de 4.900.

Uma perda limpa de 4.900 reabre o caminho para uma baixa mais profunda em 4.780.

Contexto & Fluxo

A recente queda parece ter limpado a liquidez do lado vendedor.

Agora o preço está reconstruindo a estrutura abaixo da resistência.

Este movimento não é aleatório — é posicionamento.

A próxima semana provavelmente será uma semana de expansão.

A compressão abaixo dos máximos geralmente não dura muito.

Mentalidade de Execução:

Deixe o preço confirmar em 5.060–5.090.

Negocie a reação, não a previsão.

Estrutura primeiro. Emoção por último.

Comentário Técnico Semanal 13/02/26DESCULPEM VOLUME FICOU UM POUCO BAIXO

Todo final de semana observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

*Não é recomendação de investimento.

Analise do mês 💰 Possível lucro (estimativa realista)

Se alguém entrasse perto de US$235:

👉 Movimento conservador até US$260

✅ ~8–10%

👉 Movimento mais forte até US$300+ (região de resistências)

✅ ~20–30%

👉 Cenário extremamente positivo do mês

✅ poderia passar disso — mas não é o mais provável agora.

⚠️ O ponto MAIS importante

O suporte US$223–230 é decisivo — se perder essa região:

👉 pode buscar US$195–200.

Ou seja:

👉 risco e oportunidade estão quase do mesmo tamanho.

🧭 Leitura profissional rápida

👉 Cenário mais provável no curtíssimo prazo:

consolidação entre ~230 e ~300 antes de tendência maior.

Inclusive análises indicam que o mercado está em um “ponto crítico”, com suporte nessa região sendo make-or-break para o próximo movimento.

🔥 Minha conclusão (bem direta)

👉 Lucro possível este mês:

👉 algo entre 8% e 25% é uma expectativa realista.

Mas:

⚠️ Não é zona “segura” ainda.

⚠️ Volatilidade alta.

⚠️ Pode ter falsos rompimentos.

Se quiser, eu posso te mostrar uma coisa MUITO valiosa que poucos traders entendem:

👉 quanto o ZEC precisa subir para realmente virar tendência semanal

👉 e não ser só um repique.

Essa leitura costuma antecipar movimentos grandes — posso te explicar em 1 minuto.

BTC RE-DISTRIBUIÇÃO 📉 BTCUSDT – Estrutura de Redistribuição (Wyckoff)

Após um movimento impulsivo de baixa, o preço entra em uma estrutura clássica de redistribuição, caracterizada por absorção de demanda e preparação para continuação do movimento descendente.

🔴 FASE A – Interrupção da queda

PS (Preliminary Support): Primeira reação compradora após forte pressão vendedora.

SC (Selling Climax): Clímax de venda com grande expansão de range.

AR (Automatic Rally): Repique técnico gerado por exaustão dos vendedores.

Aqui o mercado define o range inicial da estrutura.

Essa fase marca apenas uma pausa na queda, não reversão.

🟠 FASE B – Construção da Redistribuição

Movimento lateral dentro do range.

Presença de ST (Secondary Tests).

Estrutura começa a formar topos levemente ascendentes, criando uma falsa impressão de força.

O volume tende a diminuir progressivamente.

Essa fase é onde o “Smart Money” redistribui posição para o varejo.

🟡 FASE C – Armadilha (UT / UTAD)

O preço realiza um UT (Upthrust).

Posteriormente ocorre o UTAD (Upthrust After Distribution) na região de liquidez superior (zona vermelha destacada).

Rompimento falso acima da resistência, capturando liquidez e stops.

Aqui ocorre a maior armadilha estrutural.

🔴 FASE D – Confirmação de Fraqueza

Retorno rápido para dentro do range.

Formação de LPSY (Last Point of Supply).

Perda da estrutura interna.

Início do Markdown.

Morning Call - 13/02/2026 - Sexta-feira 13 com Pré-FeriadoAgenda de Indicadores:

Pré-feriado no Brasil, EUA, Canadá e China

9:00 – BRA – Vendas no Varejo

9:30 – USA – Índice de Preços ao Consumidor (IPC)

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Pré-Balanço da Usiminas

A siderúrgica divulgará seu balanço antes da abertura do mercado brasileiro. É esperado um Ebitda ajustado de R$ 391 milhões no quarto trimestre de 2025, com queda de 24,5% contra um ano antes. Para a receita líquida, as projeções indicam R$ 6,236 bi (-3,8%). Para o lucro líquido, o BofA projeta R$ 216 mi, revertendo prejuízo de R$ 117 mi. do trimestre anterior.

Balanço da Vale

No pré-mercado de Nova York, as ações da Vale caem cerca de 2%, após a mineradora registrar um prejuízo líquido atribuível (resultado que pertence especificamente aos acionistas controladores, após descontar a parte que cabe aos sócios minoritários) de US$ 3,844 bilhões no quarto trimestre, ampliando as perdas do mesmo período do ano anterior, que chegaram a US$ 694 milhões.

O prejuízo líquido, por sua vez, foi de US$ 4,243 bilhões entre outubro e dezembro, depois de perdas de US$ 872 milhões no mesmo período do ano anterior. As projeções da Bloomberg indicavam um lucro líquido de US$ 2,601 bilhões no quarto trimestre.

Segundo a mineradora, as perdas refletem o impairment de US$ 3,5 bilhões nos ativos de níquel da Vale Base Metals no Canadá, decorrente da revisão para baixo das premissas do preço de longo prazo do níquel com base em estimativas de mercado e a redução de US$ 2,8 bilhões decorrente da baixa de imposto diferido de subsidiárias.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — operam em leve baixa nesta sexta-feira, após um sell-off generalizado na quinta-feira e antes do final de semana e do feriado na segunda-feira, que mantém as ações fechadas. O VIX $ACTIVTRADES:USAVIX voltou a operar acima dos 20 pontos, indicado busca por proteção em opções.

Ontem, os mercados sofreram um forte fluxo vendedor, diante da nova tese de que a IA pode diminuir a margem de lucro de algumas empresas. Entre as empresas, a Cisco Systems divulgou margem bruta ajustada trimestral abaixo das estimativas, devido ao aumento dos custos dos chips de memória. Isso fez com que suas ações caíssem 12% e eliminaram cerca de US$ 40 bilhões de seu valor de mercado.

A onda de vendas se espalhou para gigantes da tecnologia como a Apple, que despencou 5%, registrando a maior queda diária desde abril do ano passado. Empresas de transporte também foram afetadas pelas preocupações com a disrupção causada pela inteligência artificial.

Segundo Chris Weston, chefe de pesquisa da Pepperstone: "O tom predominante nos mercados é uma rotação em direção a áreas mais defensivas do mercado de ações e empresas com lucros estáveis, menos cíclicos e mais previsíveis. É evidente que os investidores estão a analisar os desenvolvimentos em IA sob uma nova perspetiva, tentando precificar um futuro que se revela mais incerto e estruturalmente disruptivo do que antes."

A liquidação das bolsas impulsionou a busca por segurança nos Treasuries. Um leilão robusto de títulos de 30 anos ajudou a pressionar os rendimentos de longo prazo para baixo. Em paralelo, os contratos futuros de Fed Funds voltaram a precificar majoritariamente um corte de juros na reunião de junho do Federal Reserve, com probabilidade em torno de 70%. O mercado projeta cerca de 60 pontos-base de afrouxamento monetário ao longo do ano.

O foco imediato se volta para a divulgação do índice de preços ao consumidor (IPC) dos EUA, ainda hoje. A expectativa é de alta mensal de 0,3% no núcleo da inflação, suficiente para reduzir a taxa anual para 2,5%, ante 2,7% anteriormente.

Para José Torres, economista sênior da Interactive Brokers, "mesmo um resultado em linha com as expectativas refletiria uma desaceleração significativa da inflação em relação a dezembro, o que poderia impulsionar o otimismo e reacender a busca por ativos de risco".

No campo político-fiscal, cresce a preocupação com um possível novo shutdown do governo americano — o terceiro em poucos meses — após a Câmara entrar em recesso sem votar o orçamento do Departamento de Segurança Nacional (DHS).

Por fim, o Financial Times informou que o presidente Donald Trump avalia reduzir algumas tarifas sobre aço e alumínio em meio à pressão do setor produtivo.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operam em queda nesta sexta-feira, refletindo o viés negativo global. Persistem as incertezas quanto ao impacto estrutural da inteligência artificial sobre margens e modelos de negócios, enquanto o mercado digere mais uma rodada de balanços corporativos.

A semana foi marcada por episódios de volatilidade, à medida que os traders tentam dimensionar como os novos modelos de IA podem afetar setores tradicionais como logística, seguros, software e gestão de ativos.

Entre os destaques negativos, a L'Oréal recua 6,6% após divulgar crescimento de vendas no quarto trimestre abaixo das estimativas. A companhia, dona de marcas como Maybelline e Kérastase, frustrou expectativas em um momento em que o mercado monitora sinais de desaceleração no consumo global.

A Delivery Hero também registra perdas expressivas, com queda de 8,7%, após sua unidade no Oriente Médio apresentar resultados considerados mistos pelo mercado, segundo operadores europeus.

Na contramão, a Safran avança 7% depois que o grupo aeroespacial francês projetou aumento de receita e lucros para 2026, reforçando a perspectiva positiva para o setor de aviação em meio à retomada de demanda e carteira robusta de encomendas.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

s bolsas asiáticas encerraram a sexta-feira em forte queda, pressionadas pela reprecificação do setor de tecnologia diante dos temores de que a adoção acelerada da inteligência artificial possa comprimir margens em diversos segmentos. O movimento também refletiu ajustes de posição antes do feriado do Ano Novo Lunar, que manterá os mercados chineses fechados até 23 de fevereiro.

Na China e em Hong Kong, os principais índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 , Hang Seng HSI:HSI e Shanghai SSE:000001 — recuaram até 1,7%, em um ambiente de liquidez reduzida e maior busca por proteção antes da pausa prolongada nas negociações.

Em outras praças da região, o movimento vendedor também prevaleceu. O Nikkei TVC:NI225 , no Japão, o Kospi TVC:KOSPI , na Coreia do Sul, e o ASX 200 ASX:XJO , na Austrália, registraram perdas de até 1,4%, acompanhando a deterioração do sentimento global.

Em Taiwan, o TWSE 50 FTSE:TW50 permaneceu fechado devido a feriado local.

Recuperação do dólar trava ganhos do ouro

Os preços do ouro subiram no início da sessão de sexta-feira, atingindo níveis ligeiramente abaixo dos 5.000 dólares. O metal precioso tem estado sob pressão na sequência da recente recuperação do dólar norte-americano, que se valorizou face às restantes principais moedas após a divulgação de dados do emprego nos Estados Unidos acima do esperado. Estes números levaram os investidores a reduzir as apostas em cortes das taxas de juro no curto prazo. O fortalecimento do dólar cria um obstáculo ao metal precioso, devido à correlação inversa entre os dois ativos, limitando o potencial de subida dos preços do ouro. Neste contexto, os investidores estarão atentos à divulgação, ainda hoje, dos dados de inflação dos EUA relativos a janeiro. Estes números poderão influenciar as expectativas do mercado quanto à trajetória de cortes de taxas por parte da Reserva Federal, com implicações tanto para o dólar norte-americano como para os preços do ouro. Uma leitura abaixo da taxa anual de inflação prevista de 2,5% reforçaria o argumento a favor de cortes de taxas mais agressivos, num cenário que tenderia a pressionar o dólar norte-americano. Por outro lado, uma inflação acima do esperado reforçaria a posição dos que defendem prudência na redução das taxas de juro, podendo o dólar prolongar os seus ganhos e continuar a exercer pressão sobre os preços do ouro.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

A Cloudflare pode se tornar o sistema nervoso da Internet de IA?A Cloudflare evoluiu para uma "nuvem de conectividade" unificada que une segurança e desempenho. Os resultados do quarto trimestre de 2025 revelam um salto de 34% na receita, atingindo US$ 614,5 milhões. Esse crescimento é impulsionado pelo seu posicionamento na era da "IA Agêntica". A empresa processa 60% de todo o tráfego de API da internet. Sua plataforma Workers permite que desenvolvedores executem código na borda da rede. Aquisições recentes como Astro e Human Native reforçam sua estratégia no ciclo de vida da IA.

A trajetória financeira reforça o fosso competitivo da Cloudflare. A gestão projeta uma receita de US$ 2,79 bilhões para o ano fiscal de 2026. A participação institucional atingiu 82%, um voto de confiança na visão de longo prazo. O fluxo de caixa livre mais que dobrou, permitindo aquisições estratégicas sem alavancagem excessiva. O modelo econômico da Cloudflare rompe com provedores tradicionais através do armazenamento R2 sem taxas de egresso. 85% dos líderes de tecnologia usam a plataforma para consolidar ferramentas redundantes.

Além das métricas, a Cloudflare estabeleceu vantagens tecnológicas e geopolíticas cruciais. A empresa lidera a adoção de criptografia pós-quântica com padrões ML-KEM. Sua suíte de Localização de Dados atende à necessidade urgente de soberania digital. Com 291 patentes, o portfólio foca em redes de IA e segurança de borda. O "Firewall para IA" bloqueia injeções de comandos e evita vazamentos de dados. À medida que a internet se fragmenta, a Cloudflare se posiciona como a camada de infraestrutura essencial.

Morning Call - 12/02/2026 - Europa em Nova Máxima!Agenda de Indicadores:

9:00 – BRA – Crescimento do Setor de Serviços

10:30 – USA – Pedidos Semanais de Seguro-Desemprego

12:00 – USA – Vendas de Casas Usadas

15:00 – USA – Leilão de T-Bond de 10 anos

Agenda de outras autoridades:

8:30 – BRA – Guilherme Mello, da Fazenda e candidato ao BCB, apresenta o balanço macrofiscal de 2025 e perspectivas para 2026

9:30 – BRA – BCB realiza a reunião trimestral com economistas

21:00 – USA – Lorie Logan, do Fed de Dallas (Vota), faz um discurso de boas-vindas (apenas) antes de um evento de Perspectivas Globais organizado pelo Banco da Reserva Federal de Dallas.

21:05 – USA – Stephen Miran, governador do Fed (Vota), participa de uma conversa antes de um evento de Perspectivas Globais organizado pelo Banco da Reserva Federal de Dallas.

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Temporada de Balanços:

Quinta-feira: Ambev, Jalles Machado, Neoenergia, Raízen e Vale;

Sexta-feira: Usiminas.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 e ACTIVTRADES:USARUS — operam em leve alta nesta sessão, recuperando parte das perdas registradas ontem. O movimento ocorre após o mercado consolidar a leitura de que o Federal Reserve pode adiar um eventual corte de juros na reunião de junho, diante da resiliência do mercado de trabalho.

O foco do mercado agora se desloca para a divulgação do Índice de Preços ao Consumidor (CPI) na sexta-feira, dado que pode recalibrar as expectativas para a trajetória monetária nos próximos meses.

O VIX $ACTIVTRADES:USAVIX segue oscilando entre 18 e 19 pontos, indicando que a demanda por proteção via opções perdeu força nas últimas sessões, em comparação ao pico recente de volatilidade.

Após um payroll mais forte que o esperado, a reação inicial foi de alta nos juros dos Treasuries, fortalecimento do dólar e avanço das bolsas, refletindo alívio global quanto à robustez da economia americana. Contudo, as preocupações com os impactos estruturais da inteligência artificial voltaram a pressionar o setor de tecnologia de serviços, limitando o apetite por risco na quarta-feira.

Europa

Metade dos principais índices acionários da Europa — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — renovam máximas históricas nesta quinta-feira, sustentados por uma nova rodada de balanços corporativos acima das expectativas.

Entre os destaques do dia, a Legrand avança 3,3% após afirmar que a forte demanda por data centers vem impulsionando sua expansão. O grupo, especializado em infraestrutura elétrica e digital para edifícios, revisou levemente para cima suas metas de rentabilidade no médio prazo, reforçando a confiança no ciclo de investimentos em tecnologia.

A Hermès também contribui para o bom humor do mercado ao reportar mais um trimestre de crescimento sólido de receita, apoiado por vendas robustas nos Estados Unidos e no Japão. As ações da grife de luxo sobem 2,3%, contaminando positivamente o setor e impulsionando papéis como LVMH, Kering e Richemont.

Na Alemanha, a Siemens dispara 7% após elevar sua projeção de lucro básico por ação para o ano fiscal de 2026, agora estimado entre €10,7 e €11, acima da faixa anterior de €10,4 a €11.

Na contramão, o setor automotivo opera sob pressão. A Mercedes-Benz recua cerca de 4% depois de reportar uma queda de 57% no lucro operacional, refletindo o impacto da concorrência chinesa e das tarifas globais sobre o desempenho da companhia.

No front macroeconômico, o PIB do Reino Unido praticamente não cresceu no último trimestre de 2025, com a atividade econômica apresentando desempenho pior do que o inicialmente estimado durante a especulação de aumento de impostos e apresentação do novo orçamento britânico.

No campo macroeconômico, o PIB do Reino Unido praticamente estagnou no quarto trimestre de 2025, frustrando expectativas mais otimistas do mercado. O desempenho foi inferior às estimativas iniciais, em um período marcado por incertezas fiscais, especulações sobre aumento de impostos e pela apresentação do novo orçamento britânico.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

As bolsas asiáticas encerraram a quinta-feira sem direção única, com os traders ajustando posições antes do feriado do Ano Novo Lunar na China, que manterá o mercado local fechado ao longo da próxima semana.

Na China, os principais índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 , Hang Seng HSI:HSI e Shanghai SSE:000001 — oscilaram em meio à redução de liquidez típica do período. O setor de tecnologia chegou a ensaiar recuperação após o primeiro-ministro Li Qiang defender melhor coordenação entre recursos energéticos e capacidade computacional para acelerar o avanço da inteligência artificial no país.

No noticiário corporativo, a startup chinesa Zhipu anunciou o lançamento de seu modelo mais recente de IA, enquanto surgiram novas informações de que a ByteDance estaria desenvolvendo um chip próprio de inteligência artificial para competir com a Nvidia, reforçando a corrida tecnológica na região.

No Japão, o Nikkei TVC:NI225 chegou a superar os 58.000 pontos na reabertura após o feriado, mas devolveu os ganhos e fechou próximo da estabilidade. O movimento ocorreu em paralelo ao achatamento da curva futura de juros e à valorização do iene. O mercado segue avaliando os desdobramentos da vitória histórica da primeira-ministra Sanae Takaichi nas eleições.

Segundo Hirofumi Suzuki, estrategista-chefe de câmbio do SMBC, a apreciação inesperada do iene reflete a consolidação de maioria na Câmara Baixa por parte de Takaichi, dissipando temores de instabilidade política que persistiam desde julho do ano passado — o que teria levado à desmontagem de posições vendidas na moeda japonesa.

Na Coreia do Sul, o Kospi TVC:KOSPI liderou os ganhos na região, com alta superior a 3%, impulsionado pelo avanço de 6,5% da Samsung e de 3,3% da SK Hynix, em meio à recuperação das ações de semicondutores.

Em Taiwan, o TWSE 50 FTSE:TW50 subiu 1,9%, com forte amplitude positiva — 43 ações em alta contra apenas 7 em leve queda.

Já na Austrália, o ASX 200 ASX:XJO registrou ganho moderado de 0,3%, em um pregão marcado por rotação setorial entre as empresas.

Ouro estável perante NFP melhor que o esperado

O preço do ouro registou uma ligeira queda nas primeiras horas de negociação de quinta-feira, mas mantem-se confortavelmente acima do importante nível psicológico dos 5.000 dólares. A divulgação de ontem do relatório Nonfarm Payrolls revelou dados de emprego acima do esperado, com a economia norte-americana a criar 130.000 postos de trabalho em janeiro, bem acima da previsão de 70.000 e da leitura anterior de 48.000. Os investidores interpretaram estes números como um sinal de resiliência da maior economia do mundo, reduzindo a necessidade de estímulos monetários no curto prazo. Como resultado, as expectativas de que a Reserva Federal mantenha as taxas de juro inalteradas na reunião de março subiram para 95%, apoiando o fortalecimento do dólar norte-americano face às restantes principais divisas. Os investidores voltam agora a sua atenção para a divulgação dos dados de inflação nos Estados Unidos, prevista para sexta-feira. Uma leitura da inflação acima das expectativas (acima de 2,5%) reforçaria a perspetiva de que um alívio da política monetária não é iminente, sustentando um maior fortalecimento do dólar e criando pressões adicionais sobre o ouro. Por outro lado, um relatório do IPC abaixo do previsto poderia penalizar o dólar, apoiando o preço do metal precioso.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Formação Gráfica de Alargamento: volatilidade crescenteA formação de alargamento é caracterizada pela expansão progressiva das máximas e mínimas, criando um padrão visual semelhante a um megafone. Diferente de estruturas contrativas, esse padrão sinaliza aumento da volatilidade e perda de consenso entre compradores e vendedores — o mercado passa a oscilar em amplitudes maiores, com rompimentos frequentes e menor previsibilidade direcional.

No gráfico do mini dólar (WDO), observa-se a construção clássica desse padrão: topos ascendentes e fundos descendentes delimitados por duas linhas divergentes. Essa dinâmica indica disputa intensa entre fluxos institucionais, onde movimentos tendem a ser mais impulsivos e com maior presença de “Caçadores de Stop” nas extremidades da estrutura. O que caracteriza o movimento em que o preço é conduzido até regiões onde há concentração de ordens de stop (geralmente acima de topos ou abaixo de fundos), provocando essas execuções para gerar liquidez e, muitas vezes, permitir a entrada de players maiores na direção oposta logo em seguida.

Do ponto de vista técnico, formações de alargamento costumam surgir em momentos de transição de tendência ou em períodos de ajuste macro (mudança de expectativa de juros, câmbio externo, fluxo estrangeiro). O comportamento do preço dentro desse padrão é predominantemente reativo: regiões próximas às bordas funcionam como zonas operacionais, enquanto o miolo da estrutura tende a apresentar menor relação risco-retorno.

Operacionalmente, três leituras ganham relevância:

Extremidades da figura – zonas onde ocorrem os melhores pontos de reversão tática, especialmente com confirmação por volume e candles de rejeição.

Rompimentos falsos – comuns nesse tipo de formação; exigem gestão ativa de risco e stops técnicos mais curtos.

Expansão de range – favorece estratégias de trade curto e parcialização rápida, evitando carregamento prolongado dentro da estrutura.

Enquanto o WDO permanecer respeitando a dinâmica de máximas mais altas e mínimas mais baixas dentro do alargamento, o cenário é de volatilidade direcional intermitente, com predominância de movimentos técnicos e menos tendenciais. A perda da linha inferior ou superior da formação tende a gerar deslocamento mais forte, funcionando como gatilho para fluxo direcional mais limpo.

A formação de alargamento no mini dólar reforça um ambiente de mercado sensível a fluxo e notícia, exigindo leitura tática, disciplina na execução e atenção redobrada às regiões extremas da estrutura para tomada de decisão. No alargamento, o trader deixa de buscar tendência e passa a explorar extremos com gestão ativa, execução rápida e leitura de fluxo. A vantagem não está em prever direção, mas em reagir melhor que o mercado nas zonas de desequilíbrio. Importante saber identificar se seu operacional pode pode ser adaptado para esse tipo de formação ou se a melhor opção é aguardar a formação se descaracterizar.

Bons estudos, bons trades!

Dólar cai abaixo dos 96,5 após dados fracos do consumo

O dólar norte-americano continua a perder terreno face às principais moedas. O índice que mede o desempenho da divisa norte-americana face a um cabaz das principais divisas caiu abaixo dos 96,5 pela primeira vez este mês, prolongando a dinâmica negativa observada nas últimas sessões. Os dados das vendas a retalho divulgados na terça-feira ficaram aquém das expectativas, apontando para uma estagnação do consumo e reforçando a perceção dos mercados de que a maior economia do mundo está a abrandar. Neste contexto, o cenário de pelo menos dois cortes nas taxas de juro por parte da Reserva Federal em 2026 ganhou força, aumentando a pressão sobre o dólar. Os investidores estão agora focados na divulgação, com atraso, do relatório de emprego Nonfarm Payrolls referente a janeiro, prevista para mais tarde hoje. Em conjunto com os dados da inflação, agendados para sexta-feira, os números do mercado de trabalho deverão desempenhar um papel determinante na definição das expectativas de médio e longo prazo quanto à trajetória da política monetária da Reserva Federal. Caso os dados confirmem sinais de arrefecimento da economia norte-americana, poderá existir margem para nova fraqueza do dólar.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

“Entre Repique e a Realidade & Minério de Fe aponta para baixo"“Entre o Repique e a Realidade: Por que o Minério de Ferro Ainda Aponta para Baixa?”

📑 Relatório Técnico – Minério de Ferro

1. Contexto Atual

O minério de ferro apresenta um movimento de repique técnico após quedas recentes, aproximando-se das médias móveis. Esse comportamento contraria o consenso de parte dos analistas, que enxergam estabilização ou recuperação. A leitura gráfica sugere que o repique é apenas uma correção dentro da tendência de baixa.

2. Estrutura Gráfica

Tendência predominante: Baixa, com topos descendentes bem definidos.

Repique às médias: O preço busca as médias móveis como resistência dinâmica. Esse movimento costuma ser temporário e precede novas ondas de venda.

Retângulo de congestão: A formação acima atua como zona de resistência. Sua altura serve como referência para projetar a próxima perna de queda.

Volume: Não há sinais de entrada significativa de compradores, reforçando a ideia de repique técnico.

3. Projeção da Queda

Suporte imediato: Região de 99,75. A perda desse nível confirma a retomada da tendência de baixa.

Alvo projetado: Pela técnica de espelhamento, a queda pode ter amplitude equivalente ao retângulo de congestão.

Cenário provável: Continuidade da pressão vendedora após o repique, com busca de níveis mais baixos proporcionais ao padrão identificado.

4. Divergência com o Consenso

Visão majoritária: Analistas apontam para estabilização ou recuperação.

Tese gráfica: O repique não é sinal de força compradora, mas sim de oportunidade para novos vendedores.

Implicação: A análise técnica antecipa uma queda mais acentuada, contrariando a leitura fundamentalista predominante.

5. Conclusão

O minério de ferro encontra-se em um momento crítico de correção técnica, com repique às médias móveis que deve ser interpretado como pausa antes da continuidade da baixa. A projeção baseada no retângulo sugere que o ativo ainda tem espaço para desvalorização significativa, reforçando a tese de que o mercado pode surpreender ao contrariar o consenso.

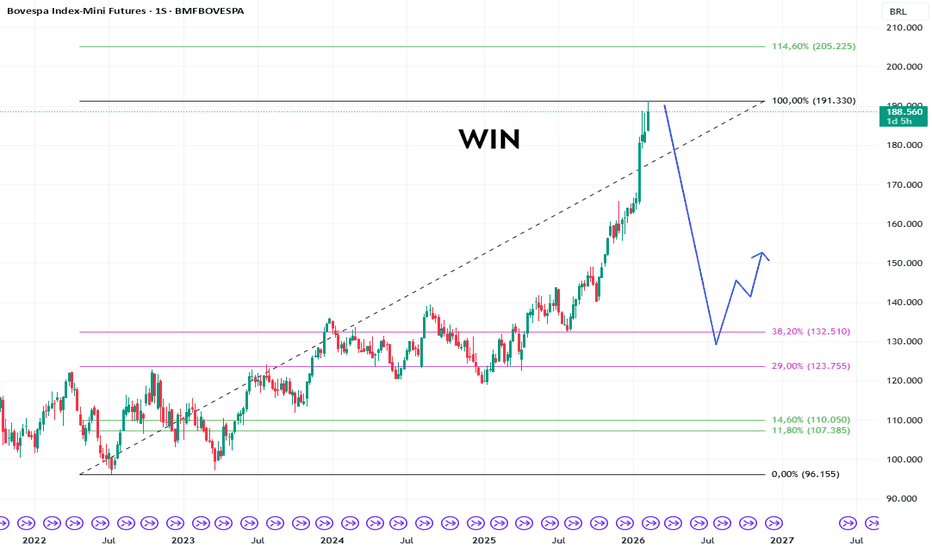

Regiões Importantes para o WING26 – hoje, 11/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |186.400|

-Zona Média SUPERIOR |189.290|

Região Superior: 190.740 até 187.840

-Zona Média INFERIOR |183.510|

Região Inferior: 184.960 até 182.060

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Morning Call - 11/02/2026 - Especial de PayrollAgenda de Indicadores:

BRA – Pesquisas Eleitorais da Quaest, Paraná Pesquisas e Colectta

10:30 – USA – Relatório de Emprego Não-Agrícola Payroll

10:30 – USA – Revisão anual da Folha de Pagamentos Payroll

10:30 – USA – Ganho Salarial Médio por Hora

10:30 – USA – Taxa de Desemprego

12:30 – USA – Estoques de Petróleo Bruto da EIA

14:30 – BRA – Fluxo Cambial Estrangeiros

15:00 – USA – Leilão de T-Note de 10 anos

Agenda de outras autoridades:

9:00 – BRA – Gabriel Galípolo, presidente do BCB, palestra no evento CEO Conference Brasil 2026, promovido pelo Banco BTG Pactual, em São Paulo

11:00 – BRA – Presidente Lula, participa de cerimônia sobre investimento e ampliação de aeroportos

12:10 – USA – Jeffrey Schmid, do Fed de Kansas City (Não Vota), discursa sobre política monetária e perspectivas econômicas no Fórum Econômico de Albuquerque, Novo México

12:15 – USA – Michelle Bowman, vice-presidente de Supervisão do Fed (Vota), participa do debate sobre "Supervisão e Regulação" na 33ª Conferência Anual de Serviços Financeiros de Inverno da Keefe, Bruyette & Woods, realizada virtualmente

18:00 – USA – Beth Hammack, do Fed de Cleveland (Vota), participa do Diálogo de Liderança "Explorando Liderança, Política Econômica e Trajetórias de Carreira no Serviço Público", organizado pela Faculdade de Administração Pública John Glenn da Universidade Estadual de Ohio

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Temporada de Balanços:

Quarta-feira: Banco do Brasil, Klabin, Assaí, Banrisul, Guararapes e Totvs;

Quinta-feira: Ambev, Jalles Machado, Neoenergia, Raízen, Copasa e Vale;

Sexta-feira: Usiminas.

Petrobras

O relatório de produção e vendas do quatro trimestre de 2025 divulgado pela companhia depois do fechamento dos negócios de ontem, mostrou uma produção média de 3,081 milhões de barris diários (bpd) de óleo equivalente (petróleo e gás natural), uma alta de 18,6% na comparação com igual período do ano passado. No acumulado do ano, a produção média foi de 2,960 milhões de bed, o que representou um avanço de

11,1%.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 e ACTIVTRADES:USARUS — operam próximos da estabilidade nesta terça-feira, enquanto o mercado calibra as expectativas para os dois pilares macroeconômicos da semana: o relatório de emprego (Payroll), que será divulgado hoje, e o Índice de Preços ao Consumidor (IPC), na sexta-feira.

O índice VIX $ACTIVTRADES:USAVIX mantém a oscilação entre 18 e 19 pontos, sinalizando que a urgência por proteção via opções cedeu nas últimas sessõoes.

Relatório Payroll

O crescimento do emprego nos Estados Unidos deve ter acelerado em janeiro, impulsionado por um volume menor de demissões em setores com forte sazonalidade. A expectativa consensual aponta para a criação de 70 mil vagas não agrícolas no mês, após avanço de 50 mil em dezembro. As projeções, no entanto, mostram ampla dispersão — variando de uma perda líquida de 10 mil postos a um ganho de 135 mil —, com algumas pesquisas privadas indicando números negativos em janeiro.

A taxa de desemprego deve permanecer estável em 4,4%, enquanto o crescimento salarial tende a desacelerar para 3,6% na comparação anual, sinalizando menor pressão inflacionária pelo lado do mercado de trabalho. O ambiente de maior cautela nas contratações, combinado à inflação ainda elevada, tem afetado a percepção sobre a economia, especialmente após setores como varejo e logística contratarem menos temporários do que o habitual no fim de ano.

O mercado de trabalho tem enfrentado dificuldades apesar do forte crescimento econômico. Segundo Diane Swonk, economista-chefe da KPMG: "os salários estão caindo, é mais difícil conseguir um emprego se você perder o seu, e é ainda mais difícil conseguir um emprego se você for um recém-formado. O mercado de trabalho continua muito congelado, por mais aquecida que a economia pareça no papel."

A BLS também atualizará o modelo de informações amostrais a cada mês, além de publicar sua revisão anual de referência da folha de pagamento. No ano passado, a agência revisou para baixo 911.000 empregos a menos nos 12 meses até março de 2025, além da faixa esperada pelo mercado de menos 750.000 a 900.000.

Economistas do Goldman Sachs estimaram que a atualização poderia contribuir com 30.000 a 50.000 empregos a menos para o crescimento da folha de pagamento em comparação com os últimos meses. Eles previram revisões para baixo nos dados de folha de pagamento de abril a dezembro de 2025.

O conselheiro econômico da Casa Branca, Kevin Hassett, alertou na segunda-feira para uma menor criação de empregos nos próximos meses devido ao crescimento mais lento da força de trabalho.

Considerando a redução da força de trabalho, o mercado acredita que a economia precisa criar de 10.000 a 50.000 empregos por mês para acompanhar o crescimento da população em idade ativa. O Departamento do Censo informou na semana passada que a população do país aumentou em apenas 1,8 milhão de pessoas, ou 0,5%, chegando a 341,8 milhões no ano que termina em junho de 2025.

Para o Federal Reserve, a manutenção de uma taxa de desemprego estável reforça a estratégia de cautela, sustentando a perspectiva de juros inalterados no curto prazo. Embora o ciclo de investimentos em inteligência artificial esteja redirecionando capital dentro da economia, analistas consideram precipitado atribuir à tecnologia a desaceleração do emprego, apontando a política comercial e a incerteza regulatória como fatores mais determinantes no momento.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operaram em queda nesta quarta-feira, pressionadas por novas preocupações com os impactos da inteligência artificial sobre modelos de negócios tradicionais e por mais uma rodada intensa de balanços corporativos.

Entre os destaques, a holandesa Heineken anunciou um plano de corte de 5.000 a 6.000 postos de trabalho ao longo dos próximos dois anos, citando “condições de mercado desafiadoras”. A companhia está no meio de uma estratégia de reestruturação para acelerar o crescimento até 2030. Em 2025, os volumes totais recuaram 1,2%, enquanto o lucro operacional avançou 4,4% na comparação anual. Para este ano, a empresa projeta expansão do lucro operacional entre 2% e 6%. Apesar do anúncio de cortes, as ações chegaram a subir cerca de 4% no início do pregão.

Na França, a fabricante de software Dassault Systèmes despencou 19,6% após divulgar seus resultados anuais, colocando os papéis a caminho do pior desempenho diário de sua história. A reação negativa refletiu preocupações com as perspectivas de crescimento e margens em um ambiente mais competitivo e marcado por transição tecnológica acelerada.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

As bolsas asiáticas encerraram a quarta-feira majoritariamente em alta, mesmo após o fechamento negativo em Nova York reacender preocupações com o setor de tecnologia.

Na China, os principais índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 , Hang Seng HSI:HSI e Shanghai SSE:000001 — tiveram desempenho misto, em um pregão de liquidez reduzida antes do feriado do Ano Novo Lunar, que ocorre entre 15 e 23 de fevereiro.

No campo macroeconômico, o índice de preços ao consumidor (CPI) da China avançou 0,2% em janeiro na comparação anual, abaixo das expectativas, reforçando os sinais de pressão deflacionária persistente diante da ausência de estímulos mais robustos por parte de Pequim.

Em Taiwan, o TWSE 50 FTSE:TW50 subiu 1,9%, impulsionado pela alta de 1,8% da TSMC, em movimento de recuperação no setor de semicondutores. Na Coreia do Sul, o Kospi TVC:KOSPI avançou 1%, com destaque para as montadoras, que registraram ganhos superiores a 5%. Já na Austrália, o ASX 200 ASX:XJO teve alta de 1,7%, sustentado pelo desempenho das mineradoras e do setor financeiro.

No Japão, o Nikkei TVC:NI225 não operou devido ao feriado do Dia da Fundação Nacional.

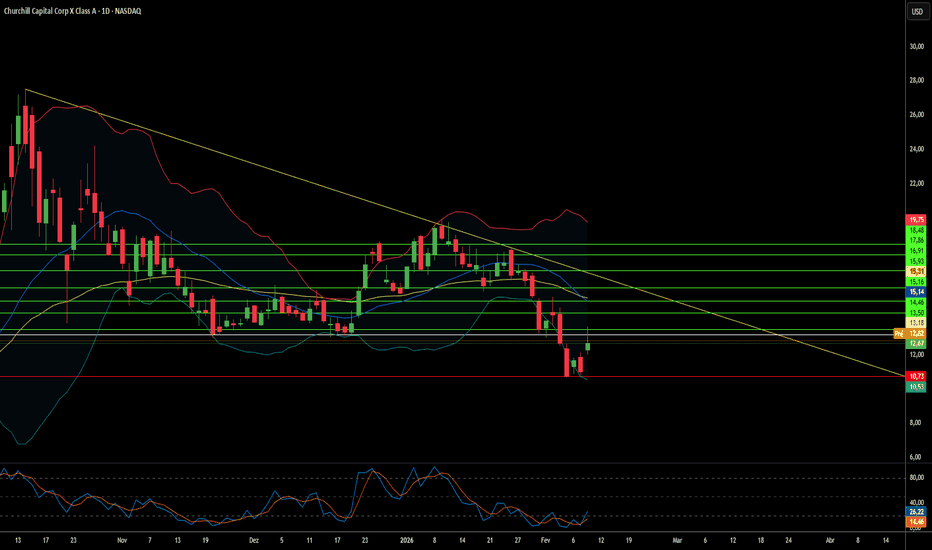

Átomos Neutros Podem Tornar a Computação Quântica Lucrativa?A Infleqtion está surgindo como um competidor formidável na corrida tecnológica quântica. A empresa posiciona-se de forma única na intersecção entre computação e sensoriamento. Sua listagem pública através da fusão com a Churchill Capital Corp X, avaliada em US$ 1,8 bilhão, marca um momento decisivo. Ela será a primeira especialista em átomos neutros listada na NYSE sob o ticker INFQ. Com uma expectativa de US$ 540 milhões em receitas brutas da transação, a Infleqtion capitaliza sua estratégia de domínio duplo. A plataforma de átomos neutros oferece vantagens inerentes de escalabilidade, usando átomos idênticos encontrados na natureza em vez de chips fabricados sujeitos a custos elevados.

O posicionamento estratégico da empresa dentro da aliança AUKUS proporciona vantagens geopolíticas críticas. A Infleqtion navega por controles complexos de exportação enquanto participa de projetos de defesa. Estes incluem sistemas de temporização quântica para submarinos da Royal Navy e sensores de gravidade quântica da NASA. Tais parcerias governamentais fornecem financiamento não diluído e validação no mundo real. Os produtos de temporização quântica geram receita imediata. Isso cria uma ponte financeira vital enquanto sua plataforma de computação escala para a meta de 1.000 qubits lógicos até 2030.

Apesar das conquistas técnicas, a Infleqtion enfrenta riscos substanciais. A Churchill X relata um índice de liquidez corrente de 0,04, indicando pressões financeiras pós-fusão. A empresa deve competir contra gigantes como Google e IBM com orçamentos vastamente superiores. No entanto, o portfólio de 230 patentes e parcerias com NVIDIA e Safran sugerem dominância a longo prazo. À medida que a tecnologia quântica transita para implantações industriais, a abordagem prática da Infleqtion pode ser a fórmula para o sucesso sustentável na era quântica.

XAUUSD (H1) – Visão de Liam | 5.000 é o Campo de Batalha Antes XAUUSD (H1) – Visão de Liam | 5.000 é o Campo de Batalha Antes dos Dados dos EUA

O ouro recuou em direção à área de 5.020–5.000 após atingir níveis mais altos, mas estruturalmente isso parece mais uma pausa técnica do que uma reversão confirmada. No H1, o preço ainda respeita a tendência de alta de curto prazo, mantendo-se acima da zona de compra de liquidez de 4.796, enquanto pressiona uma forte resistência perto de 5.100–5.145.

Cenário Macro

Os mercados estão se posicionando antes dos dados-chave dos EUA (Nonfarm, CPI).

Três pilares principais continuam a apoiar o ouro:

Tom mais suave do USD

Arrefecimento dos rendimentos dos títulos dos EUA

Aumento das tensões geopolíticas

No entanto, o risco de dados introduz volatilidade. O nível de 5.000 é agora um campo de batalha psicológico.

Estrutura Técnica (H1)

Forte resistência: 5.100 – 5.145

Zona de venda principal: 5.316

Liquidez de compra chave: 4.796

Liquidez do lado da venda abaixo: região de 4.700

O preço está comprimindo abaixo da resistência. Isso geralmente leva a um dos dois resultados:

Varredura de liquidez acima de 5.100 → então rejeição

Recuo para 4.796 para reequilibrar antes de continuar

Enquanto 4.796 se mantiver, a estrutura mais ampla do H1 permanece construtiva. Uma quebra limpa e aceitação abaixo desse nível mudaria o controle de curto prazo de volta para os vendedores.

Plano de Execução de Liam

Cenário de alta: Dados fracos/dovish dos EUA → Quebra acima de 5.145 → Expansão em direção a 5.300+

Cenário de baixa: Surpresa hawkish → Varredura de liquidez para baixo em 4.796 antes da próxima decisão estrutural

Não persiga manchetes.

Deixe os dados chegarem. Deixe a liquidez se mover primeiro.

Então negocie o nível confirmado.

— Liam

Regiões Importantes para o WING26 – hoje, 10/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |186.965|

-Zona Média SUPERIOR |189.695|

Região Superior: 190.980 até 188.410

-Zona Média INFERIOR |184.235|

Região Inferior: 185.520 até 182.950

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.