Velocidade Vence Guerras? A Aposta Bilionária da TextronA Textron Inc. transformou-se de um conglomerado diversificado em uma integradora focada em aeroespaço e defesa, posicionada na interseção da urgência geopolítica e da inovação tecnológica. O pivô estratégico da empresa centra-se na aceleração da implementação da aeronave "tiltrotor" Bell MV-75 para o programa de Aeronaves de Assalto de Longo Alcance do Futuro (FLRAA) do Exército dos EUA, que atende a requisitos operacionais críticos na região do Indo-Pacífico. Com a capacidade de voar duas vezes mais rápido e mais longe que os helicópteros Black Hawk legados, o MV-75 resolve o problema da "tirania da distância" nas operações do teatro do Pacífico. Simultaneamente, a Textron Systems garantiu contratos significativos para embarcações de superfície não tripuladas e veículos blindados de apoio à Ucrânia. Ao mesmo tempo, o segmento de Aviação mantém uma demanda robusta com uma carteira de pedidos (backlog) de US$ 7,7 bilhões, apesar das restrições na cadeia de suprimentos.

Os resultados do terceiro trimestre de 2025 demonstraram força operacional com um EPS ajustado de US$ 1,55, superando as estimativas de consenso, um crescimento de receita de 5% ano a ano para US$ 3,6 bilhões e uma impressionante expansão de 26% no lucro do segmento. A administração executou uma estratégia disciplinada de alocação de capital, desinvestindo ativos de baixo desempenho, como o negócio de esportes motorizados Arctic Cat, para concentrar recursos em oportunidades de alta margem em aeroespaço e defesa. O segmento de Aviação gerou US$ 1,5 bilhão em receita com forte poder de precificação, enquanto a carteira de pedidos de US$ 8,2 bilhões da Bell reflete a natureza de longo prazo dos contratos de defesa. O fosso tecnológico da Textron inclui patentes críticas em sistemas VTOL de Alta Velocidade com rotores dobráveis, capacidades de manufatura aditiva e o drone de carga elétrico Nuuva V300, que realizou seu primeiro voo em janeiro de 2026.

Analistas financeiros sugerem uma subavaliação significativa, com modelos de fluxo de caixa descontado (DCF) indicando um valor intrínseco de US$ 135 por ação em comparação aos níveis atuais de negociação, implicando um desconto de 30%, uma vez que o mercado não precificou totalmente a rampa de produção do FLRAA. A convergência dos cortes esperados nas taxas de juros do Federal Reserve, a demanda sustentada por jatos executivos de indivíduos de alto patrimônio líquido e a modernização acelerada da defesa criam múltiplos ventos a favor. Embora os gargalos na cadeia de suprimentos de titânio e a escassez de mão de obra qualificada permaneçam como restrições, os investimentos da Textron em automação, conformidade de segurança cibernética CMMC e foco estratégico a posicionam como uma arquiteta principal dos sistemas de guerra e transporte de próxima geração, com visibilidade de receita estendendo-se por toda a década.

Aerospace

Pequenos satélites podem criar uma nova potência de defesa?A Rocket Lab transformou-se de uma provedora nichada de lançamentos de pequenos satélites em um ativo estratégico de segurança nacional, encerrando 2025 com 21 lançamentos bem-sucedidos do Electron e uma impressionante alta de 175% nas ações. A evolução da empresa culminou em um contrato de US$ 816 milhões da Agência de Desenvolvimento Espacial para construir 18 satélites para detecção de ameaças de mísseis hipersônicos, sinalizando sua emergência como contratante de defesa primária. Essa estratégia de integração vertical posiciona a Rocket Lab como uma jogadora crítica em uma era em que a soberania da cadeia de suprimentos se tornou primordial para a prontidão militar.

O centro tecnológico das ambições da Rocket Lab para 2026 é o foguete Neutron, um veículo de lançamento médio capaz de levar 13.000 quilogramas à órbita terrestre baixa. Programado para seu voo inaugural em meados de 2026, o Neutron apresenta o design inovador de carenagem "Hungry Hippo" e motores Archimedes impressos em 3D, visando o lucrativo mercado de mega-constelações atualmente dominado pelo Falcon 9 da SpaceX. Esse salto tecnológico, combinado com mais de 550 patentes globais cobrindo inovações críticas em propulsão e estruturas, cria uma forte barreira de propriedade intelectual que os concorrentes não podem replicar facilmente.

A trajetória financeira sublinha essa transformação: analistas projetam crescimento de 52,2% no EPS para 2026, alcançando US$ 0,27 por ação e superando dramaticamente gigantes aeroespaciais tradicionais como Lockheed Martin (0,6%) e Northrop Grumman (-7,6%). Uma potencial IPO da SpaceX com valuation de US$ 1,5 trilhão poderia desencadear uma reavaliação em todo o setor, com a Rocket Lab como a única alternativa integrada verticalmente negociada publicamente. Wall Street respondeu de acordo, elevando alvos de preço para US$ 90 à medida que a empresa fecha a lacuna entre a agilidade de startup e a escala de titã aeroespacial, com contratos de defesa prontos para dominar sua mistura de receitas.

A aposta da Boeing na defesa é o novo arsenal dos EUA?A recente valorização das ações da Boeing decorre de uma mudança estratégica fundamental para contratos de defesa, impulsionada pelo aumento das tensões de segurança globais. A empresa conquistou vitórias importantes, incluindo o contrato de caça F-47 Next Generation Air Dominance (NGAD) no valor de mais de US$ 20 bilhões e um acordo de US$ 4,7 bilhões para fornecer helicópteros AH-64E Apache à Polônia, Egito e Kuwait. Esses contratos colocam a Boeing no centro dos esforços de modernização militar dos EUA para conter a rápida expansão chinesa de caças furtivos como o J-20, que já rivaliza com as taxas de produção americanas de aeronaves de quinta geração.

O programa F-47 representa a redenção da Boeing após perder a competição do Joint Strike Fighter há duas décadas. Por meio da divisão Phantom Works, a Boeing desenvolveu e testou em voo protótipos em escala real secretamente, validando projetos com métodos de engenharia digital que aceleraram dramaticamente os cronogramas. A aeronave possui tecnologia furtiva de banda larga avançada e servirá como nó de comando controlando drones autônomos em combate, mudando fundamentalmente a doutrina de guerra aérea. Enquanto isso, o helicóptero Apache modernizado ganhou relevância renovada na estratégia de defesa do flanco leste da OTAN e operações anti-drone, garantindo linhas de produção até 2032.

No entanto, persistem riscos de execução. O programa do avião-tanque KC-46 continua enfrentando desafios técnicos com o Remote Vision System, agora adiado até 2027. Os motores de ciclo variável avançados do F-47 estão dois anos atrasados devido a restrições na cadeia de suprimentos. Espionagem industrial, incluindo casos de venda de segredos à China, ameaça vantagens tecnológicas. Apesar desses desafios, o portfólio de defesa da Boeing fornece fluxos de receita anticíclicos que protegem contra a volatilidade da aviação comercial, criando estabilidade financeira de longo prazo à medida que o rearmamento global entra no que analistas descrevem como um “super-ciclo” sustentado impulsionado pela competição entre grandes potências.

A instabilidade pode ser uma classe de ativos?ETFs de Aeroespacial e Defesa (A&D) mostraram desempenho notável em 2025, com fundos como XAR alcançando 49,11% de retorno no ano até agora. Esse aumento segue a diretiva do presidente Trump em outubro de 2025 para retomar os testes de armas nucleares dos EUA após uma moratória de 33 anos, uma mudança de política decisiva em resposta a demonstrações recentes de armas russas. O movimento sinaliza a formalização da Competição entre Grandes Potências em uma corrida armamentista sustentada e intensiva em tecnologia, transformando os gastos com A&D de discricionários para estruturalmente obrigatórios. Os investidores agora veem as apropriações de defesa como garantidas, criando o que os analistas chamam de um "prêmio de instabilidade" permanente nas avaliações do setor.

Os fundamentos financeiros que sustentam essa perspectiva são substanciais. O orçamento de defesa do AF 2026 aloca US$ 87 bilhões apenas para modernização nuclear, um aumento de 26% no financiamento para programas críticos como o bombardeiro B-21, o ICBM Sentinel e submarinos da classe Columbia. Grandes contratantes estão relatando resultados excepcionais: a Lockheed Martin estabeleceu um backlog recorde de US$ 179 bilhões enquanto elevava sua perspectiva para 2025, criando efetivamente certeza de receita plurianual que funciona como um título de longa duração. Em 2023, os gastos militares globais atingiram US$ 2,443 trilhões, com aliados da OTAN impulsionando mais de US$ 170 bilhões em vendas militares estrangeiras dos EUA, o que estendeu a visibilidade de receita além dos ciclos congressionais domésticos.

A competição tecnológica está acelerando investimentos em hipersônicos, engenharia digital e sistemas de comando e controle modernizados. A mudança para guerra impulsionada por IA, arquiteturas espaciais resilientes e processos de manufatura avançados (exemplificados pela tecnologia de gêmeo digital da Lockheed para o programa de Míssil de Ataque de Precisão) está transformando a contratação de defesa em um modelo híbrido de hardware-software com fluxos de receita de alta margem sustentados. A modernização dos sistemas de Comando, Controle e Comunicações Nucleares (NC3) e a implementação da estratégia de Comando e Controle Conjunto em Todos os Domínios (JADC2) exigem investimentos contínuos e pluridecenais em cibersegurança e capacidades de integração avançadas.

A tese de investimento reflete certeza estrutural: programas de modernização nuclear legalmente mandados são imunes a cortes orçamentários típicos, os contratantes detêm backlogs sem precedentes e a superioridade tecnológica exige P&D de alta margem perpétuo. A retomada dos testes nucleares, impulsionada por sinalização estratégica em vez de necessidade técnica, criou um ciclo auto-realizável que garante despesas futuras. Com escalada geopolítica, certeza macroeconômica por meio de apropriações antecipadas e inovação tecnológica rápida convergindo simultaneamente, o setor de A&D emergiu como um componente essencial de portfólios institucionais, apoiado pelo que os analistas caracterizam como "geopolítica garantindo lucros".

Um backlog de US$ 251 bilhões pode prever o futuro?A RTX Corporation posicionou-se na interseção das demandas de defesa globais em escalada e a recuperação da aviação comercial, gerando um backlog formidável de US$ 251 bilhões que proporciona visibilidade de receita sem precedentes. A empresa reportou resultados fortes no 3T de 2025, com vendas de US$ 22,5 bilhões (aumento de 12% ano a ano) e elevou sua orientação anual, impulsionada por crescimento orgânico de dois dígitos em todos os segmentos. Esse desempenho reflete a vantagem de duplo mercado da RTX: aumento nos gastos com defesa, com despesas militares globais atingindo US$ 2,7 trilhões em 2024 e nova meta da OTAN de 5% do PIB até 2035, combinada com demanda de aviação comercial em recuperação projetada para exceder 12 bilhões de passageiros até 2030.

A superioridade tecnológica da RTX centra-se em inovações proprietárias em semicondutores de nitreto de gálio (GaN) que alimentam sistemas de radar de próxima geração, criando barreiras substanciais de entrada. O radar LTAMDS da empresa entrega o dobro de potência dos sistemas Patriot legados enquanto elimina pontos cegos no campo de batalha, e o recém-lançado radar APG-82(V)X aprimora as capacidades de aeronaves de combate contra ameaças avançadas. Contratos principais destacam esse domínio, incluindo um prêmio do Exército de US$ 5 bilhões para o sistema anti-drone Coyote, que se estende até 2033. A RTX comprometeu mais de US$ 600 milhões para expansão de manufatura apenas este ano, com a expansão da Instalação de Integração de Mísseis Redstone visando especificamente o aumento da produção de variantes do Míssil Padrão e soluções anti-hipersônicas.

No lado comercial, o motor GTF Advantage da Pratt & Whitney obteve certificação EASA no 4T de 2025, resolvendo desafios anteriores de durabilidade com um design visando o dobro do tempo em asa em comparação com modelos anteriores. Esse avanço garante o controle da RTX sobre as frotas A320neo e A220, assegurando décadas de receita de manutenção, reparo e overhaul de alta margem. A rede global de mais de 70 sites MRO da Collins Aerospace e o programa AssetFlex flexível capitalizam restrições na cadeia de suprimentos que forçam as companhias aéreas a investir mais em manutenção de frota do que em compras de novas aeronaves.

A trajetória financeira parece convincente: analistas projetam que o fluxo de caixa livre saltará de US$ 5,5 bilhões em 2023 para US$ 9,9 bilhões até 2027, representando crescimento anualizado de 15,5% e comprimindo o múltiplo preço/FCF de 31,3x para 17,3x. Wall Street mantém uma classificação de consenso "Compra" entre treze firmas de cobertura, sem recomendações de venda. O portfólio de 60.000 patentes da RTX, construído sobre US$ 7,5 bilhões em gastos anuais de P&D, abrange materiais avançados, IA, autonomia e propulsão de próxima geração, criando um ciclo de reforço próprio onde investimentos impulsionam tecnologia proprietária que assegura contratos governamentais de longo prazo. Com classificação de crédito BBB+ confirmada e perspectiva estável, a RTX apresenta uma tese de investimento estruturalmente sólida baseada em necessidade geopolítica, fossos tecnológicos e geração de caixa em expansão.

Como um gigante silencioso domina tecnologias críticas?A Teledyne Technologies consolidou-se discretamente como uma força poderosa nos mercados de defesa, aeroespacial, marítimo e espacial, por meio de uma estratégia disciplinada de posicionamento estratégico e integração tecnológica. A empresa anunciou resultados recordes no segundo trimestre de 2025, com vendas líquidas de US$ 1,51 bilhão (aumento de 10,2%) e crescimento orgânico excepcional em todos os segmentos de negócios. Esse desempenho não reflete timing de mercado, mas o resultado de um posicionamento de longo prazo em mercados críticos para missões, com altas barreiras de entrada, onde fatores geopolíticos criam vantagens competitivas naturais.

A habilidade estratégica da empresa é exemplificada por produtos como o Black Hornet Nano, um microdrone que provou seu valor tático em conflitos do Afeganistão à Ucrânia, e o emergente Black Recon, um sistema autônomo de drones para veículos blindados. A Teledyne fortaleceu sua posição de mercado por meio de parcerias alinhadas geopoliticamente, como a colaboração com a japonesa ACSL para soluções de drones compatíveis com o NDAA, transformando a conformidade regulatória em uma barreira competitiva contra concorrentes não aliados. A aquisição da FLIR Systems em 2021, por US$ 8,2 bilhões, demonstrou maestria em integração horizontal, com a tecnologia de imageamento térmico agora aplicada em várias linhas de produtos e segmentos de mercado.

A vantagem competitiva da Teledyne vai além dos produtos, alcançando o domínio da propriedade intelectual, com 5.131 patentes globais e uma taxa de aprovação de 85,6% no USPTO. Essas patentes cobrem imageamento e fotônica (38%), eletrônicos de defesa e aeroespaciais (33%) e instrumentação científica (29%), sendo frequentemente citadas por gigantes como Boeing e Samsung, o que reflete sua importância fundamental. O investimento anual de US$ 474 milhões em P&D, apoiado por 4.700 engenheiros com diplomas avançados, garante inovação contínua e cria barreiras legais contra concorrentes.

A empresa posicionou-se proativamente para atender às novas exigências regulatórias, especialmente o modelo de maturidade em cibersegurança (CMMC) do Departamento de Defesa dos EUA, que entrará em vigor em outubro de 2025. A infraestrutura e certificações de cibersegurança da Teledyne oferecem uma vantagem crucial no cumprimento desses padrões, criando uma barreira de conformidade que provavelmente permitirá à empresa conquistar mais contratos de defesa, enquanto concorrentes enfrentam dificuldades para atender às novas exigências.

A Red Cat Holdings é uma inovadora na indústria de drones?A Red Cat Holdings (NASDAQ: RCAT) atua em um segmento de alto risco no crescente mercado de drones, com foco em soluções para operações militares, governamentais e comerciais. Sua subsidiária, Teal Drones, especializa-se em drones robustos de grau militar, como o Black Widow, que conquistou um contrato significativo com o Exército dos EUA para o Programa de Reconhecimento de Curto Alcance (SRR). Esse posicionamento estratégico tem atraído atenção, reforçado por parcerias com empresas como a Palantir e certificações cruciais, como a conformidade com a NDAA e o programa Blue UAS. Essas certificações garantem que os drones atendam aos rigorosos padrões de segurança e defesa dos EUA, destacando a Red Cat em relação a concorrentes estrangeiros.

Apesar de seu posicionamento estratégico e contratos importantes, a Red Cat enfrenta desafios financeiros e operacionais significativos. A empresa registra prejuízos, com uma perda líquida de US$ 23,1 milhões no primeiro trimestre de 2025, contra receitas modestas de US$ 2,8 milhões. Suas projeções de receita, entre US$ 80 e US$ 120 milhões para 2025, refletem a natureza volátil dos contratos governamentais. Para fortalecer sua posição financeira, a Red Cat concluiu uma oferta de ações de US$ 46,75 milhões em junho de 2025. Contudo, esses desafios são agravados por uma ação coletiva em andamento, que alega declarações enganosas sobre a capacidade de produção de sua instalação em Salt Lake City e o valor do contrato SRR.

O contrato SRR, que pode envolver até 5.880 drones Teal 2 ao longo de cinco anos, representa uma oportunidade significativa. No entanto, um relatório da empresa de vendas a descoberto Kerrisdale Capital alega que o orçamento anual do programa é substancialmente inferior aos “centenas de milhões até mais de um bilhão de dólares” inicialmente sugeridos pela Red Cat, contribuindo para uma queda de 8,93% no preço das ações após a divulgação. Esses desafios legais, combinados com os riscos inerentes aos ciclos de financiamento governamentais, resultam em alta volatilidade nas ações e um elevado interesse em vendas a descoberto, que recentemente ultrapassaram 18%. Para investidores tolerantes ao risco, a Red Cat oferece uma oportunidade de alto risco e alto retorno, desde que consiga converter seus contratos em receita sustentável, superar os obstáculos legais e estabilizar suas operações financeiras.

A Rocket Lab é o Futuro do Comércio Espacial?A Rocket Lab (RKLB) está se consolidando rapidamente como uma força central na crescente indústria espacial comercial. Seu modelo de integração vertical - que inclui serviços de lançamento, fabricação de naves espaciais e produção de componentes - a diferencia como uma fornecedora de soluções completas. Com operações e locais de lançamento nos EUA e na Nova Zelândia, a Rocket Lab utiliza uma localização geográfica estratégica, com destaque nos Estados Unidos. Essa capacidade binacional é essencial para conquistar contratos sensíveis com o governo americano e projetos de segurança nacional, alinhando-se perfeitamente à demanda por cadeias de suprimentos espaciais nacionais e robustas em um cenário geopolítico cada vez mais competitivo. Isso posiciona a Rocket Lab como uma parceira confiável para parceiros ocidentais, minimizando riscos logísticos em missões críticas e fortalecendo sua vantagem competitiva.

O crescimento da empresa está intrinsecamente ligado a transformações globais significativas. A economia espacial deverá crescer de US$ 630 bilhões em 2023 para US$ 1,8 trilhão até 2035, impulsionada pela redução dos custos de lançamento e pelo aumento da demanda por dados via satélite. O espaço tornou-se um domínio crucial para a segurança nacional, levando governos a dependerem de empresas comerciais para acesso rápido e confiável à órbita. O foguete Electron da Rocket Lab, com mais de 40 lançamentos e uma taxa de sucesso de 91%, é ideal para o mercado de pequenos satélites, essencial para observação da Terra e comunicações globais. O desenvolvimento contínuo do Neutron - um foguete reutilizável de médio alcance - promete reduzir ainda mais os custos e aumentar a frequência de lançamentos, atendendo ao mercado em expansão de constelações de satélites e voos espaciais tripulados.

As aquisições estratégicas da empresa, como SolAero e Sinclair Interplanetary, ampliam sua capacidade de fabricação interna, garantindo maior controle sobre a cadeia de valor espacial. Essa integração vertical não apenas otimiza as operações e reduz o tempo de entrega, mas também cria uma barreira significativa para concorrentes. Apesar da forte competição de gigantes como a SpaceX e novos players do setor, a abordagem diversificada e a confiabilidade comprovada da Rocket Lab a posicionam de forma sólida. Suas parcerias estratégicas reforçam sua excelência tecnológica e operacional, assegurando um papel sólido em um mercado cada vez mais competitivo. Ao explorar novas fronteiras, como manutenção em órbita e fabricação no espaço, a Rocket Lab demonstra a visão estratégica necessária para prosperar na nova e dinâmica corrida espacial.

Voando Alto: O que Impulsiona a Ascensão da GE Aerospace?A impressionante ascensão da GE Aerospace resulta da combinação de estratégias bem-sucedidas e condições de mercado favoráveis. A empresa mantém uma posição de liderança nos mercados de motores para aeronaves comerciais e militares, equipando mais de 60% da frota global de aeronaves de fuselagem estreita por meio de sua joint venture com a CFM International e suas plataformas próprias. Essa dominância, aliada às elevadas barreiras de entrada e aos altos custos de substituição no setor de motores aeronáuticos, garante uma sólida vantagem competitiva. Além disso, o lucrativo segmento de serviços pós-venda, impulsionado por contratos de manutenção de longo prazo e uma base crescente de motores instalados, proporciona uma fonte de receita recorrente e resiliente. Esse segmento altamente rentável protege a empresa contra a ciclicidade do mercado e assegura maior previsibilidade nos lucros.

Condições macroeconômicas favoráveis também desempenham um papel crucial no crescimento contínuo da GE Aerospace. O tráfego aéreo global vem crescendo de forma consistente, resultando em maiores taxas de utilização das aeronaves. Isso se traduz diretamente em uma demanda crescente por novos motores e, ainda mais importante, por serviços pós-venda consistentes – uma das principais fontes de lucro da empresa. A gestão, liderada pelo CEO Larry Culp, tem enfrentado desafios externos com habilidade: otimizou cadeias de suprimentos, assegurou fontes alternativas de componentes e reduziu custos logísticos. Essas medidas foram essenciais para mitigar os impactos de novos regimes tarifários e das tensões comerciais globais.

Desenvolvimentos geopolíticos também influenciaram significativamente a trajetória da GE Aerospace. Um marco importante foi a decisão do governo dos EUA de suspender as restrições à exportação de motores aeronáuticos, incluindo os modelos LEAP-1C e GE CF34, para a Commercial Aircraft Corporation of China (COMAC). Essa medida, tomada em um contexto de relações comerciais complexas entre EUA e China, reabriu uma importante oportunidade de mercado e destaca a relevância estratégica da tecnologia da GE Aerospace no cenário global. O sólido desempenho financeiro da empresa reforça ainda mais sua posição, com lucros superando as expectativas, um robusto retorno sobre o patrimônio e projeções otimistas da maioria dos analistas de Wall Street. Investidores institucionais estão ampliando suas participações, sinalizando forte confiança no potencial de crescimento contínuo da GE Aerospace.

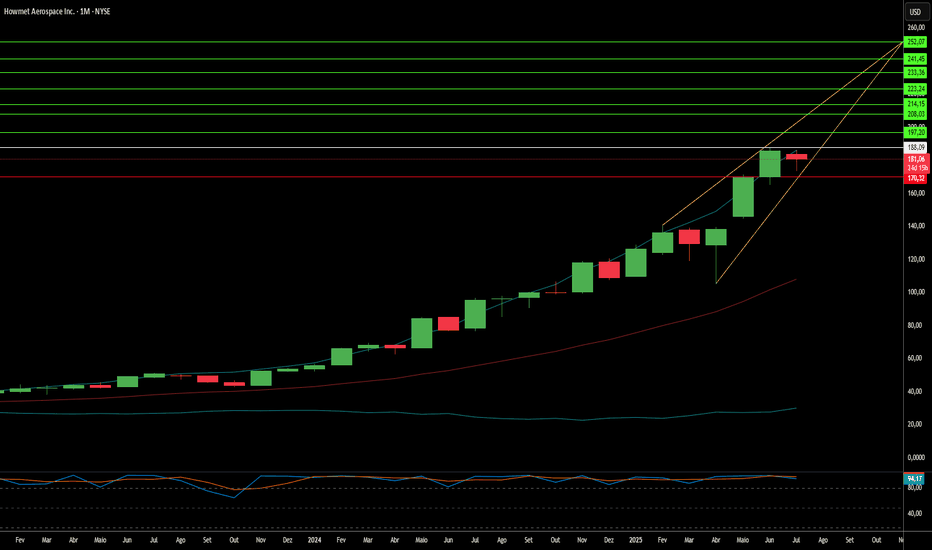

Howmet Aerospace: Navegando a Geopolítica para Novos Horizontes?A Howmet Aerospace (HWM) consolidou-se como uma potência no setor aeroespacial, demonstrando resiliência e crescimento notáveis em meio às incertezas globais. Seu desempenho robusto, com receitas recordes e crescimento expressivo no lucro por ação, é impulsionado por dois fatores principais: a crescente demanda na aviação comercial e o aumento dos gastos globais com defesa. O portfólio diversificado da Howmet - que inclui componentes avançados de motores, fixadores e rodas forjadas - posiciona a empresa de forma única para capitalizar sobre essas tendências. Seu foco estratégico em componentes leves e de alto desempenho para aeronaves econômicas em combustível, como o Boeing 787 e o Airbus A320neo, além de componentes essenciais para programas de defesa como o caça F-35, suporta sua valorização premium no mercado e a confiança dos investidores.

A trajetória da empresa está intrinsecamente ligada ao cenário geopolítico atual. A intensificação das rivalidades internacionais - especialmente entre os EUA e a China - juntamente com tensões regionais, está impulsionando um crescimento recorde nos gastos militares globais. Os orçamentos de defesa europeus estão em franca expansão, motivados pelo conflito na Ucrânia e por preocupações de segurança mais amplas, aumentando a demanda por equipamentos militares avançados que incorporam os componentes especializados da Howmet. Ao mesmo tempo, enquanto a aviação comercial enfrenta desafios como restrições no espaço aéreo e flutuações nos preços dos combustíveis, a necessidade de aeronaves mais eficientes, impulsionada por regulamentações ambientais e realidades econômicas, reforça o papel estratégico da Howmet na transformação do setor.

O sucesso da Howmet também reflete sua capacidade de enfrentar desafios geoestratégicos complexos, como o protecionismo comercial. A empresa tem agido proativamente para mitigar impactos tarifários, protegendo sua cadeia de suprimentos e eficiência operacional por meio de estratégias contratuais e renegociações. Apesar de sua valorização elevada, os fundamentos sólidos, a alocação disciplinada de capital e o compromisso com os retornos aos acionistas evidenciam a saúde financeira da companhia. Suas soluções inovadoras, essenciais para melhorar o desempenho e a relação custo-benefício das aeronaves da próxima geração, consolidam sua posição indispensável no ecossistema aeroespacial e de defesa, tornando-a uma escolha atraente para investidores exigentes.

Honeywell: Salto Quântico ou Manobra Geopolítica?A Honeywell está se posicionando estrategicamente para um crescimento significativo, alinhando-se às megatendências críticas, como o futuro da aviação e o campo emergente da computação quântica. A empresa demonstra resiliência e visão estratégica, investindo ativamente em parcerias e iniciativas destinadas a capturar oportunidades em mercados emergentes e consolidar sua liderança em tecnologias industriais diversificadas. Essa abordagem visionária é evidente em seus principais segmentos de negócios, impulsionando a inovação e a expansão de mercado.

Iniciativas-chave destacam a trajetória da Honeywell. No setor aeroespacial, a seleção do sistema de comunicações JetWave™ X para a aeronave ARES do Exército dos EUA reforça seu papel em aprimorar as capacidades de defesa por meio de comunicações via satélite avançadas e resilientes. Além disso, a parceria ampliada com a Vertical Aerospace para os sistemas críticos da aeronave VX4 eVTOL posiciona a Honeywell na vanguarda da mobilidade aérea urbana. No campo da computação quântica, a subsidiária Quantinuum, controlada majoritariamente pela Honeywell, firmou recentemente uma joint venture de até US$ 1 bilhão com a Al Rabban Capital do Catar, visando desenvolver aplicações personalizadas para a região do Golfo. Esse investimento significativo confere à Quantinuum uma vantagem pioneira em um mercado global em rápido crescimento.

Eventos geopolíticos moldam significativamente o cenário operacional da Honeywell. O crescimento dos investimentos globais em defesa oferece oportunidades para seu segmento aeroespacial, enquanto políticas comerciais e dinâmicas regionais exigem adaptação estratégica. A Honeywell enfrenta esses desafios com estratégias proativas, como a gestão dos impactos tarifários por meio de ajustes de preços e da cadeia de suprimentos, além da reestruturação em três divisões para aumentar o foco e a agilidade. O planejamento estratégico da empresa prioriza indicadores antecipados e entregas confiáveis, reforçando sua capacidade de navegar por complexidades globais e capitalizar oportunidades decorrentes de mudanças nas dinâmicas geopolíticas.

Analistas preveem um forte desempenho financeiro para a Honeywell, projetando crescimento significativo na receita e no lucro por ação nos próximos anos, o que sustenta a expectativa de aumento nos dividendos. Embora as ações sejam negociadas com um prêmio moderado em relação às médias históricas, as avaliações dos analistas e a confiança positiva dos investidores institucionais refletem otimismo em relação à direção estratégica e às perspectivas de crescimento da empresa. O compromisso da Honeywell com a inovação, parcerias estratégicas e operações adaptáveis a posiciona de forma robusta para alcançar um desempenho financeiro sustentado e manter a liderança de mercado em um ambiente global dinâmico.

O que impulsiona a expansão da Elbit Systems?A Elbit Systems está registrando um avanço significativo, impulsionado por colaborações estratégicas internacionais e ofertas tecnológicas avançadas que atendem às necessidades específicas de defesa. Um dos pilares dessa expansão é a parceria cada vez mais próxima com a Diehl Defence, da Alemanha. Juntas, as empresas estão introduzindo o sistema de foguetes guiados de precisão Euro-GATR na frota de helicópteros do Exército Alemão, demonstrando a capacidade da Elbit de integrar soluções sofisticadas e econômicas aos já consolidados frameworks de defesa europeus, além de ampliar a cooperação industrial existente.

Paralelamente, a Elbit desponta como um potencial fornecedor-chave para a ambiciosa iniciativa de modernização da defesa da Grécia, avaliada em bilhões de euros. Com a Grécia buscando aquisições rápidas junto a parceiros estratégicos como Israel, estão em curso negociações sobre os sistemas de lançadores múltiplos de foguetes Puls da Elbit. A participação nesse programa de grande escala representaria uma penetração significativa no mercado para a Elbit, evidenciando seu papel crescente no fornecimento de capacidades avançadas a aliados da OTAN.

Essa combinação de posicionamento estratégico e tecnologia altamente demandada tem atraído considerável atenção da comunidade financeira. O aumento expressivo na compra de ações por investidores institucionais, com destaque para o Vanguard Group Inc., reflete uma forte confiança do mercado na estratégia de crescimento e nas perspectivas da Elbit. Essa validação por parte dos investidores, somada a colaborações concretas e oportunidades de mercado expressivas, projeta a imagem de uma empresa que está aproveitando com eficácia a inovação e as parcerias para impulsionar sua expansão internacional.

O que Domina os Céus Agora?Em uma decisão histórica que remodela o futuro da guerra aérea, a Boeing garantiu o contrato de Superioridade Aérea da Próxima Geração (NGAD) da Força Aérea dos EUA, dando origem ao F-47, um caça de sexta geração destinado a redefinir a superioridade aérea. Esta aeronave avançada, sucessora do F-22 Raptor, promete capacidades inéditas em furtividade, velocidade, manobrabilidade e capacidade de carga, sinalizando um salto significativo na tecnologia da aviação. O F-47 não foi concebido como uma plataforma isolada, mas como o núcleo de uma "família de sistemas" integrada, operando em conjunto com drones autônomos conhecidos como Aeronaves de Combate Colaborativas (CCAs) para projetar poder e aumentar a eficácia das missões em ambientes contestados.

O desenvolvimento do F-47 responde diretamente ao cenário global de ameaças em evolução, particularmente aos avanços feitos por adversários de nível próximo, como China e Rússia. Projetado com foco em longo alcance e superior capacidade furtiva, o F-47 foi especialmente concebido para operar com eficácia em regiões de alta ameaça, como o Indo-Pacífico. Anos de testes experimentais sigilosos validaram tecnologias essenciais, posicionando o F-47 para um possível cronograma de implantação acelerado. Esse caça de próxima geração deverá superar seus predecessores em áreas críticas, oferecendo maior sustentabilidade, capacidade de suporte e uma pegada operacional reduzida, tudo isso possivelmente a um custo inferior ao do F-22.

A designação "F-47" carrega um peso histórico e simbólico, homenageando o legado do P-47 Thunderbolt da Segunda Guerra Mundial e comemorando o ano de fundação da Força Aérea dos EUA. Além disso, reconhece o papel fundamental do 47º presidente no apoio ao seu desenvolvimento. Elementos de design observados em visualizações preliminares sugerem uma linhagem com aeronaves experimentais da Boeing, indicando uma fusão de conceitos comprovados e inovação de ponta. À medida que o programa F-47 avança, ele representa não apenas um investimento estratégico na segurança nacional, mas também um testemunho da engenhosidade americana na manutenção de sua dominação dos céus.

L3Harris: Redefinindo os Limites da Defesa e do Espaço?A L3Harris Technologies encontra-se em um ponto crucial de inovação e resiliência, atraindo a atenção de investidores e estrategistas com sua visão ousada. A recente elevação da meta de preço pelo JPMorgan para US$ 240 demonstra confiança na expansão das margens e no fluxo de caixa da empresa, evidenciada durante o seu dia do investidor. Contudo, esse otimismo financeiro se entrelaça com propostas ambiciosas—como dobrar a frota de EA-37B Compass Call—desafiando as realidades fiscais e, ao mesmo tempo, respondendo às ameaças no Indo-Pacífico. Será que uma empresa pode transformar restrições orçamentárias em catalisadores para o crescimento? A L3Harris busca essa resposta, combinando pragmatismo com uma postura visionária que intriga e inspira.

No domínio tecnológico, a L3Harris ultrapassa fronteiras com autonomia impulsionada por IA e poder de fogo de precisão. A sua parceria com a Shield AI integra o sistema DiSCO™ com o software Hivemind, prometendo adaptabilidade em tempo real na guerra eletromagnética—um avanço que pode redefinir a supremacia no campo de batalha. Simultaneamente, inovações como disparos de precisão de longo alcance a partir de plataformas VTOL e sistemas robustos EO/IR para missões terrestres demonstram um compromisso contínuo em equipar os combatentes para desafios multidomínio. Imagine um futuro onde as máquinas antecipam ameaças mais rápido do que um piscar de olhos—a L3Harris está a moldar essa realidade, desafiando-nos a questionar os limites da sinergia entre humanos e máquinas.

Além da Terra, a L3Harris impulsiona a missão Artemis V da NASA com o recém-montado motor RS-25, combinando eficiência de custos com ambição cósmica. Essa dualidade—dominar a defesa enquanto alcança as estrelas—posiciona a empresa como um paradoxo fascinante. Poderá uma única entidade destacar-se tanto no pragmatismo rigoroso da guerra quanto nos sonhos ilimitados da exploração? À medida que a L3Harris navega por orçamentos apertados, ameaças em constante evolução e fronteiras tecnológicas, ela nos desafia a conceber um mundo onde resiliência e imaginação coexistem, convidando-nos a repensar o que é possível dentro de um único império corporativo.

Pode o Salto Quântico (or Salto Quântico) Nos Levar ao Cosmos?A incursão da Boeing no reino quântico não é apenas uma exploração; é um ousado salto rumo a um universo onde a tecnologia transcende os limites tradicionais. Através de sua participação na Quantum in Space Collaboration e do inovador projeto do satélite Q4S, a Boeing está na vanguarda da aplicação da mecânica quântica ao espaço. Essa iniciativa promete revolucionar a forma como nos comunicamos, navegamos e protegemos dados na vastidão do cosmos, potencialmente desbloqueando novos domínios de descoberta científica e oportunidades comerciais.

Imagine um mundo onde sensores quânticos oferecem uma precisão sem precedentes, onde computadores quânticos processam dados em velocidades e volumes inimagináveis, e onde as comunicações são protegidas além do alcance da criptografia convencional (or além da criptografia convencional). Os esforços da Boeing não se limitam ao avanço tecnológico; eles estão redefinindo a própria essência (or redefinindo a própria estrutura) da exploração e segurança espacial. Ao demonstrar a troca de emaranhamento quântico em órbita com o satélite Q4S, a Boeing está lançando as bases para uma internet quântica global. Essa rede poderia conectar a Terra às estrelas com segurança e precisão absolutas (or segurança e precisão inquebráveis).

Essa jornada na tecnologia quântica espacial desafia nossa compreensão da física e nossas expectativas para o futuro. Com sua história de inovação aeroespacial, a Boeing está agora posicionada para liderar um campo onde os riscos são tão altos quanto as recompensas potenciais (or onde as apostas são tão altas quanto as recompensas potenciais). As implicações desse trabalho vão muito além das comunicações seguras; elas impactam todos os aspectos da utilização do espaço, desde a fabricação em microgravidade até o monitoramento ambiental preciso do nosso planeta e além. Enquanto estamos à beira desse novo horizonte, a questão não é apenas o que a tecnologia quântica pode fazer pelo espaço, mas como ela transformará nossa abordagem para viver, explorar e compreender o cosmos.