Expectativas Baixas = Retornos Altos? O que os dados mostram sobMuita gente acha que o mercado precisa de otimismo para subir, mas os dados mostram o contrário.

O gráfico compara o desempenho do S&P 500 com o indicador de Expectativa do Consumidor do Conference Board US Leading Index e revela uma correlação negativa clara: quando as expectativas do consumidor estão muito baixas (linha vermelha na parte inferior), os retornos do mercado tendem a ser positivos nos 6 meses seguintes.

🧠 Historicamente:

Quando o sentimento está extremamente negativo (10% mais baixo), o S&P 500 subiu em 77% das vezes, com retorno médio entre +12% e +20%

Já quando o sentimento está excessivamente otimista, o índice caiu em 61% dos casos, com média de queda de -7% a -10%

💬 Como disse Jeff deGraaf, estrategista da RenMac e autor do gráfico:

“Expectativas baixas dos consumidores na verdade resultam em altas nas ações, historicamente. Eu não acho que o mercado está complacente. E certamente não vejo excesso de euforia ou especulação.”

📉 Em resumo: quanto mais a maioria dos consumidores desacredita, maior a chance dos preços surpreenderem pra cima.

Mais um dado pra reforçar o momento atual onde o fluxo segue construtivo e a estrutura de mercado, saudável.

Ideias de negociação

Que o véu seja retirado: Médias Móveis Clássicas **17 de julho de 2025**

**TEMA: Por que as Médias Móveis Clássicas Como Referência Não Servem – Uma Visão de Mercado**

por Rafael Lagosta.....

—

Tem muita coisa nesse mercado que ainda é usada só porque “sempre foi assim”. O gráfico tá lá, limpo, o preço vibrando, e alguém vai lá e enfia uma média de 200 períodos como se tivesse acabado de inventar a pólvora. E aí começa o ritual: “o preço tá acima da média, então a tendência é de alta...”. Só que a realidade não tá nem aí pro que a média diz. O preço não respeita média. O preço respeita interesse. Respeita força. Respeita contexto. E média móvel não enxerga nada disso.

A ideia da média móvel nasceu num tempo onde o mercado era outro. Um tempo onde o delay entre informação e ação era grande. Hoje, isso morreu. O mercado virou frequência, fluxo, intenção em tempo real. A média, seja qual for – 9, 21, 50, 200 – é sempre um resumo aritmético do passado. E o passado, aqui, é peso morto. Porque ele não carrega o que realmente move o preço: intenção.

É isso que precisa ser entendido. O preço não se move por causa do que foi. O preço se move por causa do que está sendo feito agora. Um player grande decide desmontar posição, ou montar uma nova, e pronto. O preço estoura, atravessa tudo, ignora médias, ignora resistências, ignora qualquer coisa que não esteja ancorada no real – no fluxo, na agressão, na defesa. Média móvel? Tá atrasada. Tá mostrando o que foi. E mais: tá servindo de isca.

Porque é isso que virou hoje. Uma isca. Os algoritmos sabem onde a maioria das pessoas coloca suas esperanças. Sabem que na média de 21 no gráfico de 1h vai ter gente entrando, saindo, esperando. E aí o que eles fazem? Vão lá, caçam. Rompem a média com violência, geram gatilhos falsos, botam todo mundo na direção errada, e quando a maioria já estopou ou entrou atrasada, invertem.

Isso não é teoria. Isso é o que acontece diariamente. Quem observa fluxo, tape reading, footprint, já viu isso dezenas, centenas de vezes. Média móvel virou ponto de manipulação. E manipulação começa sempre onde há expectativa previsível. E tem algo mais previsível do que a crença coletiva em uma linha que ninguém sabe nem de onde tiraram?

Pensa comigo: se você roda um backtest com cruzamento de médias, como o famoso 9 com 21, em gráfico de 5 minutos, com stop de 0,5% e alvo de 1%, o que você encontra? Um mar de operações em falso rompimento. Um monte de entradas no exato momento em que o movimento real termina. Porque quando a média te dá o sinal, o jogo já foi jogado. É como querer pular no trampolim depois do salto já ter acontecido.

E o pior de tudo é o conforto psicológico. Porque a média funciona como um cobertor emocional. O trader vê que o preço está acima da 200 e respira aliviado. “Estamos em tendência de alta.” Mas o que ele não vê é que o fluxo está sendo absorvido. Que o volume secou. Que o player grande já saiu e deixou ele sozinho ali. A média sorri pra ele, mas o mercado já foi embora.

Isso me lembra o piloto que dirige olhando só pro retrovisor. Ele sabe onde esteve, mas não vê a curva que vem. E aí é batida na certa. O trader que opera por média está sempre atrás. Sempre esperando uma confirmação que nunca vem no tempo certo. Porque a média não mostra intenção. Ela mostra média. Só isso. Soma e divide. Nada mais.

Existe um fetiche bizarro com a “reversão para a média”. É como se o mercado tivesse um desejo natural de retornar à zona de conforto. Mas o mercado não tem conforto. Ele é movido por desequilíbrio. Ele só volta pra média se não houver força. Se houver força, ele rompe e não volta. Quem espera pullback para entrar pode esperar pra sempre. Ou entrar na hora errada, justamente quando a reversão acontece, não pro centro, mas pro outro extremo.

E aí entra o problema central: média não é ferramenta de antecipação. É ferramenta de leitura histórica. E leitura histórica, num mercado que vive de surpresa e assimetria, é quase inútil. Só serve pra decorar gráfico. Só serve pra justificar erro depois: “entrei porque rompeu a média.” Não, você entrou porque foi condicionado a acreditar que uma linha do passado pode te proteger no presente.

O que protege é leitura de contexto. É saber onde está o dinheiro. É ver onde estão os stops. Onde estão os players grandes. O mercado deixa pista. Sempre deixa. Mas nunca vai colocar a resposta dentro de uma função matemática linear. A resposta está nos padrões humanos, nos gatilhos emocionais, na psicologia coletiva. E a média, por mais que se tente sofisticar – seja com EMA, VWAP, KAMA, seja o que for – nunca vai captar isso.

Agora, olha a matemática fria da média simples. Ela é o somatório dos últimos *n* preços, dividido por *n*. Isso gera uma suavização. Mas também gera defasagem. Quanto maior o período, maior o atraso. A média de 200 é como um idoso tentando correr atrás de um jovem de 20. Só chega quando a festa já acabou. E mesmo as médias adaptativas mais modernas ainda olham pro passado. Só tentam reagir mais rápido. Mas não mudam a natureza da informação: ainda é passada.

No gráfico, o preço é como um corpo em movimento. A média é a trilha que ele deixou. Você quer operar o movimento ou a trilha? Porque se estiver seguindo a trilha, está sempre atrasado. Está sempre tentando entender o que já aconteceu, enquanto o jogo já virou do outro lado. E isso custa dinheiro.

No campo prático, basta abrir o book, ver onde estão as ordens grandes. Ver onde há defesa, onde há agressão. Ver o fluxo de ordens, ver a compressão de candles. O movimento começa sempre ali. A média nem piscou ainda, e o movimento já estourou. E você que operou baseado na média tá vendo o preço ir embora, enquanto espera um sinal que só aparece quando já não tem mais prêmio.

E isso nos leva a uma reflexão maior: por que ainda usamos conceitos tão ultrapassados em um mercado que exige inovação a cada segundo? Talvez porque seja mais fácil se esconder atrás de um indicador do que assumir a responsabilidade de enxergar o real. Talvez porque o trader precise de conforto, e a média oferece isso. Uma ilusão de segurança. Um abraço falso.

Mas o mercado não perdoa ilusão. Ele recompensa ousadia. Recompensa quem vê o que ninguém vê. Quem percebe o deslocamento de liquidez, quem sente a mudança de comportamento, quem entende que o gráfico é só a superfície. O jogo está por baixo. Está no invisível. Está na intenção.

E é aqui que entra o debate que precisa ser feito. O mercado evoluiu. As ferramentas, nem tanto. E nós, como operadores, precisamos fazer escolhas: seguir fórmulas antigas, que nos fazem sentir seguros mas nos deixam pobres, ou enfrentar o vazio da tela limpa, da análise viva, da leitura crua do agora. Porque o agora é tudo. O passado pode ser bonito, mas não paga o boleto.

A média serve pra estudar, não pra operar. Serve pra entender comportamento geral, não pra tomar decisão. Quem ainda opera seguindo cruzamento de média, ou esperando o preço encostar nela pra entrar, está vivendo um mercado que já não existe. E o preço cobra. Cobra com stops, com frustração, com a sensação constante de estar sempre entrando atrasado ou saindo cedo demais.

O caminho é claro: abandonar a bengala. E começar a andar com os próprios olhos. O preço fala. O volume grita. O fluxo desenha. Mas você só ouve se largar os velhos hábitos. Se tiver coragem de ver o que realmente está acontecendo, e não o que uma curva do passado está te mostrando.

É isso. O mercado não é lugar de superstição. É lugar de percepção. De decisão. E de coragem. Quem quiser ficar preso à média, que fique. Quem quiser ver o mercado como ele é, precisa aprender a operar sem ela. Porque média é conforto. Mas o lucro mora no desconforto.

—

**Reflexão final para debate**

A questão não é só técnica. É cultural. Por que tanta gente insiste em manter indicadores que claramente não entregam mais vantagem? O que existe por trás disso é um apego à estrutura, ao método, à sensação de estar “certo” mesmo quando se está perdendo. É medo do vazio da tela sem nada. Mas esse vazio é a liberdade. A chance de ver com clareza.

Por isso, o debate precisa ir além da análise técnica. Ele precisa tocar na filosofia do trader. Na coragem de romper com o antigo. Na humildade de admitir que não sabe. E na disposição de ver o mercado como ele é: brutal, veloz, sem perdão. Quem aceitar isso, evolui. Quem não aceitar, segue preso à média. Literalmente.

Vamos que Vamos ..

.... parte 2

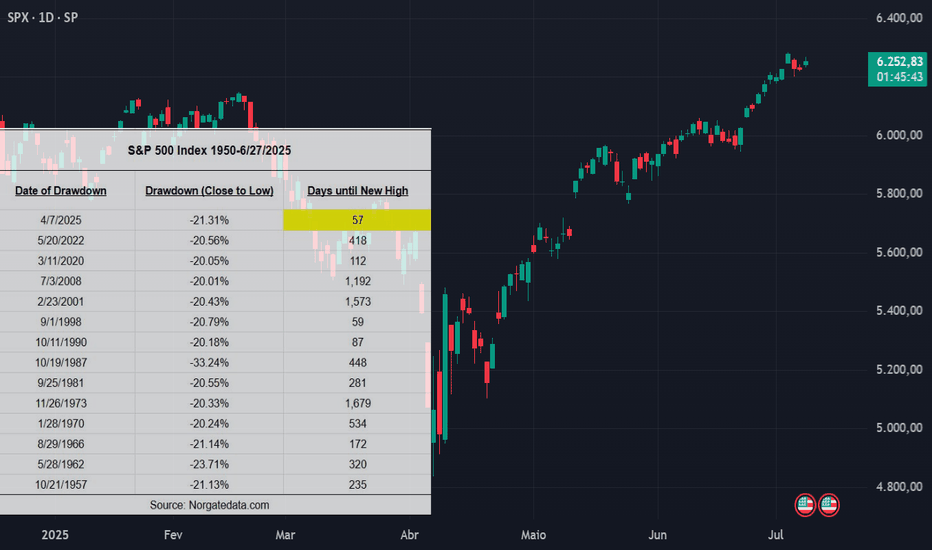

A recuperação mais rápida do S&P 500 desde 1950!!!Você sabia que o bear market mais recente acabou de entrar para a história?

O fundo do S&P 500 aconteceu em 7 de abril de 2025, com uma queda de -21,31%.

O mais impressionante? Em apenas 57 dias úteis, o índice voltou para uma nova máxima histórica, a recuperação mais rápida de uma queda superior a -20% desde 1950.

📊 Superando o recorde anterior de 59 dias, registrado em 1998.

Isso reforça o que comentei nas análises anteriores:

O fluxo comprador do varejo, a rotação para tech e o posicionamento dos market makers estão criando uma dinâmica de mercado explosiva, muito além do que fundamentos sozinhos explicam.

💡 Para quem acompanha dados de mercado e posicionamento, esse tipo de movimento não é "sorte". É uma resposta clara do mercado a alívio de risco, queda de inflação e entrada de liquidez via opções.

US500 SPI: Cunha Ascendente com Potencial Rompimento da Base?O Índice S&P 500 (US500 SPI) no período atual (assumindo 1 hora com base no contexto e H4 de 4 horas) está formando uma cunha ascendente com características assimétricas, sugerindo um potencial rompimento das bases 01 e 02 na máxima histórica. O Índice de Força Relativa (RSI) indica condições de sobrecompra, sinalizando cautela.

📈 Análise Técnica:

🔹 Padrão: O índice, atualmente em 6.230,00, está dentro de uma cunha ascendente, com máximas e mínimas mais altas convergindo. A base 01 está próxima de 6.225 (suporte recente) e a base 02 em 6.150 (suporte mais profundo), ambas próximas da máxima histórica de 6.267.

🔹 Potencial de Rompimento: Um rompimento abaixo das bases 01 ou 02 pode sinalizar um movimento corretivo, típico de rompimentos de cunha a partir de níveis sobreestendidos.

🔹 Resistência: 6.265,00 (máxima histórica, limite superior da cunha); uma manutenção acima pode estender a tendência de alta temporariamente.

🔹 Suporte: 6.150 (base 02) e 5.990 (próximo suporte significativo).

🔹 RSI: O RSI está acima de 70, indicando condições de sobrecompra, o que reforça a probabilidade de uma correção caso a base da cunha se rompa.

🔹 Volume: O volume está diminuindo dentro da cunha, um precursor comum de um rompimento, com um potencial aumento no movimento de baixa.

🚨O SPI do US500 está em uma cunha ascendente em 6.230,20, com potenciais rompimentos de base em (base 01) e (base 02), sinalizando um movimento corretivo para 5.990, especialmente com o RSI sobrecomprado. Resistência em 6.265,00. Aguarde a confirmação do volume e dos dados econômicos. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de responsabilidade legal:

A conta easyMarkets no TradingView permite que você combine as melhores condições do setor, negociações regulamentadas e spreads justos e reduzidos da easyMarkets com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limitadas, spreads fixos e reduzidos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não se responsabiliza por perdas com base nas informações fornecidas.

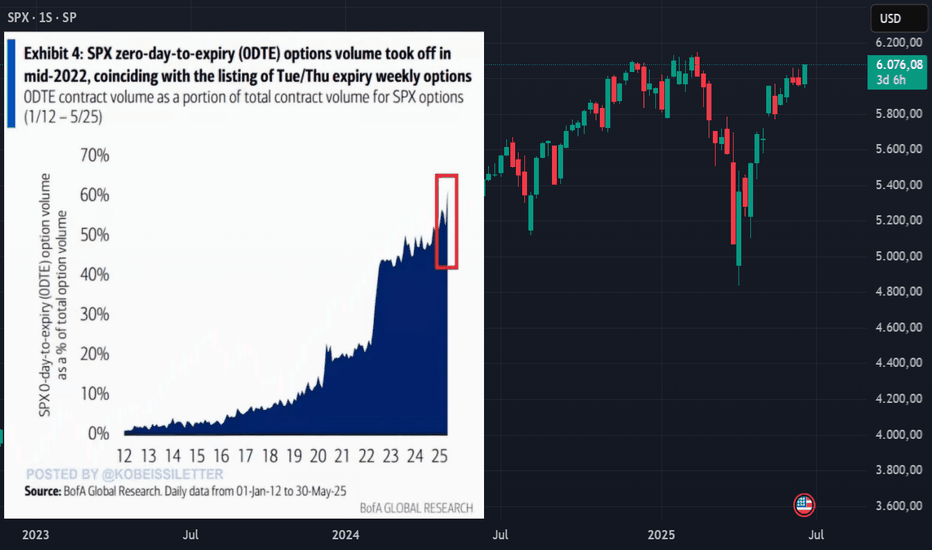

0DTE: o contrato que virou protagonista no mercado americano! O gráfico da BofA mostra algo que está moldando o comportamento do mercado americano nos últimos anos: o crescimento absurdo do volume de contratos de 0DTE (zero-day-to-expiry) ou seja, opções que vencem no mesmo dia.

Desde meados de 2022, quando foram introduzidos vencimentos também às terças e quintas-feiras, o volume de 0DTE disparou. Hoje, esses contratos representam mais de 60% de TODO o volume negociado em SP:SPX algo impensável até pouco tempo atrás.

💥 E por que isso é relevante?

Porque esses contratos vencem no mesmo dia, gerando um efeito massivo de delta hedge intradiário por parte dos market makers.

Ou seja:

Se o mercado começa a subir e há muitas calls 0DTE compradas, o market maker precisa comprar o índice para se proteger → impulsiona ainda mais o movimento.

Se o mercado cai e há puts, o market maker vende o índice → acelera a queda.

🔁 Isso cria um loop de feedback que faz com que os preços se tornem muito mais sensíveis ao fluxo do dia, e menos a fundamentos.

📈 Resultado: movimentos mais rápidos, mais agressivos e pra quem sabe interpretar, oportunidades maiores para operações de curto prazo e estruturas com opções.

Essa é uma das razões pelas quais eu estudo diariamente o posicionamento de gamma, GEX e o fluxo de opções: porque ele define a direção do mercado, especialmente no intraday por ter menos efeito do theta (tempo) e vega (volatilidade).

Se você ainda está operando sem considerar esse novo regime de mercado, pode estar sempre um passo atrás...

Índice (SPX/USD): Faixa lateral com potencial pivô de Alta H1O Índice S&P 500 Cash (SPX/USD) no gráfico de 1 hora está sendo negociado em uma faixa lateral entre um suporte de 5.950 e uma resistência de 6.060, atualmente buscando um pivô de alta. Uma confirmação em 6.040 seria o ideal; caso contrário, uma queda em direção a 5.990 pode ocorrer.

📈 Análise Técnica:

🔹 Intervalo: O índice, atualmente em 6.010,50, está se consolidando entre 5.950 (suporte) e 6.060 (resistência), com candles recentes mostrando indecisão.

🔹 Tentativa de Pivô: O preço está testando níveis mais altos, formando um potencial pivô de alta perto de 6.040, apoiado por uma média móvel ascendente de 20 períodos.

🔹 Resistência: 6.060 (limite superior do intervalo); um rompimento acima pode ter como alvo 6.080.

🔹 Suporte: 5.950 (limite inferior do intervalo) e 5.990 (suporte intermediário).

🔹 Volume: O volume é moderado, com um ligeiro aumento em movimentos ascendentes, sugerindo interesse de compra cauteloso.

📢 Cenários:

✅ Alta: Um rompimento confirmado acima de 6.040 com forte volume pode sinalizar um pivô, empurrando o índice em direção a 6.060 e potencialmente a 6.080.

⚠️ Baixa: A incapacidade de se manter acima de 6.040, com um fechamento abaixo de 6.000, abre caminho para um declínio para 5.990 e possivelmente 5.950.

📅 Eventos relevantes:

🔹 Dados econômicos dos EUA: divulgações futuras, como PMI ou confiança do consumidor, podem influenciar a direção do pivô.

🔹 Sentimento do mercado: um ambiente de risco pode dar suporte a um rompimento, enquanto aversão ao risco pode pressionar o índice para baixo.

🚨 Conclusão: O S&P 500 está em uma faixa lateral entre 5.950 e 6.060 no gráfico de 1 hora, buscando um pivô de alta em 6.040. Uma quebra confirmada acima de 6.040 tem como alvo 6.060; caso contrário, espere uma queda para 5.990. Monitore o volume e os dados econômicos. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de responsabilidade legal:

A conta easyMarkets no TradingView permite que você combine as melhores condições do setor, negociações regulamentadas e spreads justos e reduzidos da easyMarkets com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limitadas, spreads fixos e reduzidos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não se responsabiliza por perdas com base nas informações fornecidas.

FOCO NOS ÍNDICES: gráfico já mostra algo que ninguém ainda sabe!FOCO NOS ÍNDICES: Final de 2025 e virada para 2026 será definitivo. OLHO VIVO!!!

Fala Trader! Segue a minha opinião em mais um gráfico atualizado para hoje. Não esqueça de deixar o seu LIKE nessa análise se achá-la útil.

Só aqui você tem mais detalhes, com análises completas e exclusivas.

A Reprogramação do Mundo**14 de junho de 2025**

Guerra Invisível, Poder Sem Bandeiras e o Novo Tabuleiro Global (2023–2025)**

Rafael Lagosta aqui.

O que eu estou vendo não é só uma mudança de ciclo. É uma **reprogramação total do planeta**, e quem está com os olhos voltados apenas para candles e notícias de superfície, vai perder muito mais do que capital — vai perder o entendimento de como o mundo realmente funciona agora. Esse texto não é mais um artigo sobre geopolítica. É um mapa mental do novo xadrez global, onde as peças não são mais presidentes e ministros, mas redes, narrativas, dados e grupos invisíveis com capacidade de redefinir países inteiros em poucos cliques ou em algumas toneladas de cocaína digitalizada.

Vou te mostrar o que está por trás da cortina. Sem floreio, direto da trincheira, como dois traders experientes trocando leitura no meio de uma madrugada volátil.

---

Eu começo olhando para o **narcotráfico**, e aqui não tem nada de romantismo de série da Netflix. O que está acontecendo com países como Equador, México e até Brasil é a transformação do crime organizado em **organização de poder real**, mais estruturada que muitos governos. O tráfico não é mais um problema de segurança pública — ele é um modelo de negócio com supply chain próprio, capital circulante, proteção armada, bancos paralelos e influência política direta. É como se fosse um *hedge fund* com metralhadoras, operando sob baixa regulação e com uma capacidade de arbitragem social monstruosa.

Eu vejo que esses grupos já não dependem da violência — a violência é só o marketing. Eles estão se tornando **atores políticos e financeiros**, interferindo em eleições, ditando leis e, principalmente, assumindo funções estatais onde o Estado falhou. Favela, periferia, zona rural, tudo isso está virando uma espécie de laboratório de como dominar populações com benefícios básicos que o governo abandonou. Isso é dominância por aderência, não por imposição.

A matemática é assustadora: só o lucro líquido anual do narcotráfico na América Latina já ultrapassa os US\$ 600 bilhões. Isso é comparável ao valor de mercado das maiores empresas brasileiras de commodities. Em outras palavras, eu estou vendo o mercado informal já **valendo tanto quanto o mercado formal**.

Como trader, isso tem impacto direto no risco sistêmico. Esses grupos estão começando a usar criptomoedas, fazer lavagem via contratos inteligentes, e até criar suas próprias stablecoins para circular valor sem passar por bancos. A consequência? Mais volatilidade, desmonetização da autoridade nacional, e um real que já não reflete o poder do Banco Central, mas o grau de controle que o Estado tem sobre seus próprios territórios.

---

Quando eu volto os olhos para a **China**, o que eu vejo é uma guerra sem pólvora, mas cheia de precisão. Os caras estão jogando xadrez com paciência milenar enquanto o Ocidente joga dama na correria trimestral. A China não está invadindo nações com tanques. Ela está invadindo com **dados, aplicativos, moedas digitais e infraestrutura**.

Taiwan é só o símbolo mais visível. O que está em jogo é o controle de toda uma malha de microchips, cadeias logísticas e narrativa no sudeste asiático. A China já entendeu que a guerra mais eficiente é aquela que não precisa ser declarada. Ela compra aliados com estradas, portos e empréstimos. Eu vejo o Belt and Road 2.0 tomando forma como um novo Império do Meio — mas dessa vez, o meio é digital e globalizado.

Eles criaram o yuan digital e estão estabelecendo acordos bilaterais com mais de 40 países, especialmente no sul global, onde o dólar já começa a perder espaço. A China está construindo uma nova rede de influência que independe completamente do sistema financeiro ocidental. E é por isso que ela vai ganhar. Porque ela pensa em séculos, enquanto os EUA pensam no próximo ciclo eleitoral.

---

A **Rússia** é um caso à parte. Eles não estão em guerra — eles *são* guerra. A identidade russa foi forjada no conflito, e isso se reflete em todas as suas ações estratégicas. Mesmo com sanções, com exclusão do SWIFT, com o cerco midiático, os russos continuam jogando o jogo como se fossem os únicos que conhecem as regras reais.

A guerra na Ucrânia deixou de ser convencional. Virou **guerra zumbi**. Eu vejo regiões ocupadas, infraestruturas híbridas, cidades-fantasma e uma economia de guerra que se retroalimenta. A Rússia não quer vencer por completo. Ela quer deixar ferida aberta, criar zonas de buffer, impedir o avanço da OTAN e seguir vendendo gás para quem quiser comprar.

E tem mais: o Grupo Wagner, mesmo depois da morte do Prigozhin, continua operando como braço militar privado russo, oferecendo segurança para regimes instáveis na África e sendo pago em diamante, urânio e influência. É como se a Rússia tivesse criado seu próprio “mercado futuro da guerra”, vendendo proteção e recebendo commodities reais. O Ocidente financia armas. A Rússia lucra com o caos.

---

A **hegemonia americana** está desmoronando de dentro para fora. Eles ainda têm o maior poder tecnológico e militar do planeta, mas estão **socialmente falidos**. Divididos, radicalizados, paranoicos. O casamento entre Vale do Silício e Pentágono virou o motor da nova guerra: uma guerra de algoritmos, drones, vigilância total e manipulação psicológica em escala industrial.

O império americano ainda é o mais potente do ponto de vista militar. Mas sua **autoridade moral está corroída**. As guerras que eles travam hoje — do Afeganistão à Ucrânia — têm mais a ver com manter viva a indústria bélica e os lobbies do que com proteger “democracia”.

E a moeda? Ainda é o dólar quem manda, mas a confiança nele está no fio da navalha. Se o sistema político americano colapsar ou entrar num impasse civil mais sério, eu prevejo que o dólar pode perder até 30% de sua hegemonia em menos de cinco anos. Isso não seria uma hiperinflação numérica, mas sim **uma hiperinflação de confiança**, algo muito mais letal para o mercado global.

---

O **Irã**, nesse novo jogo, não busca vencer militarmente. Busca **vencer simbolicamente**. É o único país que entendeu a guerra como narrativa pura. Ele financia grupos que operam como Estados paralelos — Hezbollah, Houthis, milícias iraquianas — e controla corações e mentes antes de controlar territórios.

O Irã não precisa lançar míssil. Basta ativar uma célula no Iêmen para bloquear o Canal de Suez e fazer o petróleo subir 15%. É uma lógica assimétrica de guerra por entropia: enquanto os EUA precisam gastar bilhões em operações formais, o Irã gera caos com mil dólares e um vídeo viral. Eles são os mestres do "retorno narrativo sobre investimento".

---

O **Paquistão** é talvez o ativo geopolítico mais instável da atualidade. Um país com arsenal nuclear, crise econômica profunda, golpes militares recorrentes e vizinhos instáveis. Um barril de pólvora com 60 ogivas prontas para o lançamento e jovens sendo radicalizados às dezenas de milhares por ano. Eu enxergo ali um campo minado que ninguém quer pisar, mas que pode explodir por acidente. E se isso acontecer, é game over para qualquer estrutura diplomática regional.

As tensões com a Índia, os laços secretos com a China e os movimentos obscuros de milícias internas me levam a acreditar que um atentado de proporção nuclear tática na Ásia do Sul até 2026 tem **ao menos 12% de chance real**, segundo os relatórios mais discretos de risco estratégico que consegui estudar. É pouco? Não. Isso é mais do que a probabilidade que Lehman Brothers tinha de quebrar em julho de 2008.

---

A **África** é o novo campo de batalha. E dessa vez, não por colonização tradicional, mas por uma espécie de “guerra fria 3.0”. A França está sendo expulsa de colônia em colônia. EUA estão vendo suas bases militares evaporarem. E quem está tomando o lugar são **os russos e os chineses**. Com o quê? Segurança + infraestrutura. Oferecem o que o Ocidente sempre negou: estabilidade com ganho tangível.

Enquanto isso, as riquezas do continente — lítio, cobalto, urânio, petróleo, até água — estão sendo controladas por contratos que não passam pelas bolsas ocidentais. É um novo mercado de futuros, **negociado fora dos radares**.

---

Então, quando eu ligo tudo isso... eu vejo que não estamos mais vivendo numa era de países contra países. Estamos vivendo numa era de **estruturas contra estruturas**. Redes invisíveis de influência, atores não estatais, moedas alternativas, narrativas descentralizadas, inteligência artificial criando realidade paralela. O trader que não entender isso vai operar o mercado de 2025 com uma mentalidade de 2005 — e vai ser engolido.

Eu estou vendo esse mundo em reconstrução. E para mim, cada candle agora tem uma sombra muito mais longa: a sombra da **nova guerra global**, onde o inimigo não veste uniforme, o lucro não aparece na Bloomberg, e a vitória não é declarada — é construída lentamente, através de dados, caos e silêncio estratégico.

Lagosta fora. Mas de olho.

🦞🦞🦞

Desde 1980, o S&P 500 nunca fez um topo de ano no mês de JunhoIsso mesmo. Em mais de 40 anos, zero vezes o índice marcou seu pico anual em junho um dado estatístico no mínimo curioso e que chama atenção pro momento atua, Onde muitos estão com medo de um topo por conta dos acontecimentos recentes.

🔎 Segundo o levantamento, os meses que mais concentram os topos do S&P são:

Dezembro (53% dos anos)

Outubro e Novembro (9% cada)

➡️ Ou seja, junho nunca foi mês de topo… será diferente agora em 2025?

Com o índice renovando máximas e investidores se perguntando “será que agora estica ou realiza?”, vale lembrar: estatística não garante o futuro, mas nos ajuda a calibrar as expectativas.

👉 Então, ao invés de apostar que “já foi”, talvez o foco deva ser: como aproveitar esse possível impulso até o fim do ano com inteligência e proteção?

Fica o insight. 📈

S&P 500 SPI/USD: Visando máximas históricas no gráfico semanal?O Índice S&P 500 (SPIUSD) no período semanal está se aproximando de sua máxima histórica, com um possível rompimento influenciado pelo contexto atual do mercado, incluindo acordos comerciais, um relatório fraco da folha de pagamento na última semana de junho de 2025 e expectativas de cortes nas taxas de juros, criando um ambiente favorável para esse movimento.

📈 Análise Técnica:

🔹 Tendência e Posição: O índice, atualmente em 6.011,30, está testando sua máxima histórica em torno de 6.165,05, marcada por uma zona de resistência significativa. O gráfico semanal mostra uma tendência de alta consistente apoiada por uma média móvel crescente de 50 semanas.

🔹 Resistência: 6.135,05 (máxima histórica); um rompimento acima deste nível pode atingir 6.350,00 (próximo nível) e 6.400,00 (alvo estendido).

🔹 Suporte: 5.900,30 (consolidação recente) e 5.950,00 (suporte mais forte perto da média móvel de 200 semanas).

🔹 Padrão: O preço está formando um padrão de consolidação perto da máxima histórica, com o aumento do volume sugerindo potencial para um rompimento se o momentum aumentar.

📢 Cenários:

✅ Alta: Um rompimento acima de 6.165,05, apoiado por um relatório de folha de pagamento fraco e expectativas de cortes de juros, pode levar o índice a 6.300,00 e 6.400,00. Acordos comerciais e expectativas de estímulo podem impulsionar ainda mais essa alta.

⚠️ Baixa: Se o preço não romper 6.165,05 e fechar abaixo de 5.991,30, pode recuar para 5.950,00, especialmente se as negociações comerciais fracassarem ou surgirem pressões inflacionárias.

📅 Eventos relevantes:

🔹 Folha de pagamento fraca (final de junho de 2025): Um relatório de empregos decepcionante pode reforçar as expectativas de cortes nas taxas do Federal Reserve, impulsionando os mercados de ações.

🔹 Acordos comerciais: Desenvolvimentos positivos nos acordos comerciais dos EUA podem aumentar a confiança do mercado, apoiando a alta.

🔹 Política monetária: A antecipação de cortes nas taxas em resposta à desaceleração econômica sinaliza um ambiente favorável para as ações.

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Gatilhos Subliminares você sabe o que são? Conheça os meus!**17 de maio de 2025**

Como os Sinais Invisíveis do Mundo Revelam a Hora de Operar

O mercado não é um sistema de preços. É um sistema de percepção. E as percepções são moldadas por símbolos, arquétipos e gatilhos invisíveis que escapam aos olhos dos robôs e algoritmos. São sinais do inconsciente coletivo que, para quem sabe ler, funcionam como alertas de exaustão, manipulação e preparo para um movimento brutal. Quando o trader comum olha pra tela, vê candles. Quando o operador desperto observa o mundo, vê gatilhos subliminares sendo disparados por todos os lados.

A primeira coisa que aprendi é que o mercado é um reflexo do comportamento humano. E o humano fala por sinais. Sempre. Principalmente quando acha que não está dizendo nada. Um elogio fora de hora, um comentário “solto” no elevador, uma matéria de capa num jornal sem relevância, um outdoor com palavras certas no dia errado. Isso tudo compõe o grande coral da manipulação silenciosa. A liquidez não se atrai com lógica. Ela é convocada com emoção.

Já reparei: toda vez que minha mãe fala “acho que o dólar vai subir”, é hora de vender. E não é porque ela esteja errada. É porque a ideia já chegou até ela. Isso significa que a fase final da narrativa foi distribuída. É o momento exato em que o smart money está vendendo o topo enquanto a base da pirâmide emocional acredita que é o início. Ela não opera, mas ecoa a emoção do ciclo. E isso é valioso.

Meu pai é outro sensor. Açougueiro, nunca ligou pra bolsa. Mas quando começa a falar que “fulano está rico com ações”, é sinal de topo. E não erro nunca: ele só menciona isso quando já está saturado, quando o noticiário está otimista, quando o fluxo já foi distribuído. É nesse momento que vendem até o osso do boi pra manter a aparência de euforia.

Esses são os **gatilhos de saturação emocional**. Mas há outros mais sutis.

Quando uma corretora começa a patrocinar tudo — campeonato de videogame, festa universitária, reality show — é sinal que o varejo já está entubado em produtos de margem alta. Derivativos ruins, fundos inflados, calls com risco assimétrico. O dinheiro já foi. Agora, é marketing pra atrair a última leva antes do crash.

Outro gatilho: **o silêncio dos influenciadores**. Quando aqueles que normalmente fazem 3 posts por dia somem do mapa ou começam a falar de “mentalidade” em vez de setups, é porque perderam a mão. E isso é sintoma de mercado virando. O silêncio é mais revelador do que qualquer gráfico.

Mais um: **o excesso de previsões iguais**. Quando todo mundo fala de onda 3 pra cima, é sinal de que a onda 5 já foi. O consenso é um veneno. Porque o mercado nunca paga o que todo mundo vê. O verdadeiro movimento ocorre no desconforto.

Também é preciso ouvir **as palavras certas em lugares errados**. Outro dia, vi um cabeleireiro recomendando comprar ouro “porque está barato”. Dias depois, o ouro despencou. Por quê? Porque alguém precisava de liquidez pra vender e os bancos já não estavam comprando. Então vendem esperança no varejo. E funciona. Sempre.

Um dos mais poderosos: **matérias institucionais com perguntas retóricas**. Quando a capa da Bloomberg pergunta “será o fim do dólar?” ou “estamos diante de uma nova era de criptomoedas?”, pode apostar: é o oposto. Quem precisa perguntar já perdeu o movimento. O mercado verdadeiro não pergunta, ele atua. Quem pergunta, manipula.

Outro sinal precioso: **mudanças de linguagem em discursos oficiais**. Quando o FED ou o Banco Central começa a usar palavras como “temporário”, “controlado”, “ajuste técnico”, pode saber que o caos está na esquina. Linguagem branda é usada pra não disparar o alarme. Mas é quando o incêndio já está nas cortinas.

Também aprendi a ouvir **as músicas que tocam nos lugares**. Quando começa a tocar muito funk com letra sobre ostentação em lojas populares, ou pagode sobre “vida boa” em filas de banco, é porque o crédito está barato demais. E toda vez que isso ocorre, logo depois vem a correção monetária, a recessão ou o calote. A música do povo é o espelho do ciclo econômico.

E há os **sinais do cotidiano digital**. Quando o YouTube começa a recomendar vídeos de “como enriquecer rápido com day trade” ou “traders que ganharam milhões com cripto”, é porque o algoritmo detectou demanda por isso. E se há demanda por sonhos, é porque o mercado já colheu o que precisava. O sonho só vira produto quando o mercado está vendendo a ilusão.

Outro gatilho importante: **a volatilidade nos grupos de WhatsApp**. Se um grupo de amigos ou traders começa a discutir demais, mudar de opinião o tempo todo, ou brigar por calls diferentes, é porque o mercado está sem direção real. Isso é lateralização disfarçada. Quando o mercado tem tendência, o grupo está calmo. Quando não tem, o pânico é transferido pro debate.

E o mais sinistro: **o efeito parapsicológico de sinais cruzados**. A televisão diz que o mundo está bem, mas você sente um desconforto estranho, como se algo estivesse errado. Os jornais mostram otimismo, mas os preços não sobem com volume. Os políticos falam em estabilidade, mas os dados de desemprego aumentam. Essa dissonância é o prelúdio da queda. O corpo percebe antes da mente. E os traders que escutam seus instintos performam melhor do que os que obedecem à razão distorcida.

O bom trader é um detector de mentira. E o mercado é um mentiroso charmoso. Ele conta meia-verdade, embala com números, cobre com gráfico bonito, mas por baixo está só querendo sugar sua liquidez. Os sinais subliminares são como farelos no chão. Quem abaixa pra olhar vê o caminho da armadilha. Quem só olha o quadro geral, vira estatística.

Por isso, não olho só candle. Observo a temperatura da rua, o que falam os tios de churrasco, o que pensa o barbeiro, o que compartilha a manicure. Eles são o termômetro que Wall Street nunca terá. E opero quando todos dizem que é hora de parar. Porque o mercado recompensa os que enxergam nas entrelinhas — não os que obedecem ao manual.

E se um dia minha mãe elogiar meu desempenho com um sorriso estranho, eu já sei: acabou. É hora de zerar. Porque o amor que elogia o trader é o mesmo que, sem saber, revela que chegou a hora de pular fora antes que a música pare.

🦞🦞🦞

Já ia esquecendo.....

Se você chegou até aqui e ainda não conseguiu identificar seus próprios gatilhos, calma, não é um problema só seu. A verdade é que, no jogo do mercado, todo mundo acaba sendo gatilho de alguém, mesmo sem perceber. Isso não é motivo para se sentir mal, é só parte do sistema. Cada um tem seu espaço nesse grande tabuleiro, e reconhecer isso é o primeiro passo para começar a jogar melhor. Então, abrace seu papel, porque a consciência disso já te coloca um passo à frente da maioria.