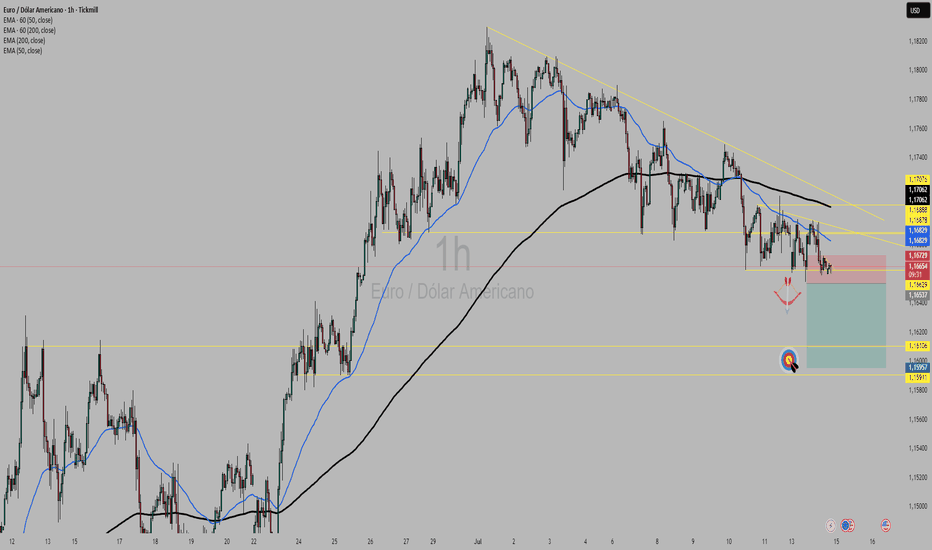

Possível rompimento de consolidação intensifica reversãoTICKMILL:EURUSD vem há meses em forte movimentação de alta, e no cenário macro, a orientação ainda é mais forte para cima, porém, em gráficos menores como o H1 é possível identificar que topos e fundos anterior encontram-se descendentes.

o cenário atual:

Após uma leve queda recente, o preço encontrou equilíbrio em uma consolidação recente, reforçando um suporte anterior quando o preço ainda caminhava para patamares mais elevados.

o gatilho:

o rompimento das mínimas significa a que a pressão vendedora ainda é predominante e tem potencial para alcançar preços inferiores onde houve trava.

Ao clicar no link abaixo você começa a negociar o TICKMILL:EURUSD e outros ativos internacionais:

bit.ly/4lHlVJv

Ideias de negociação

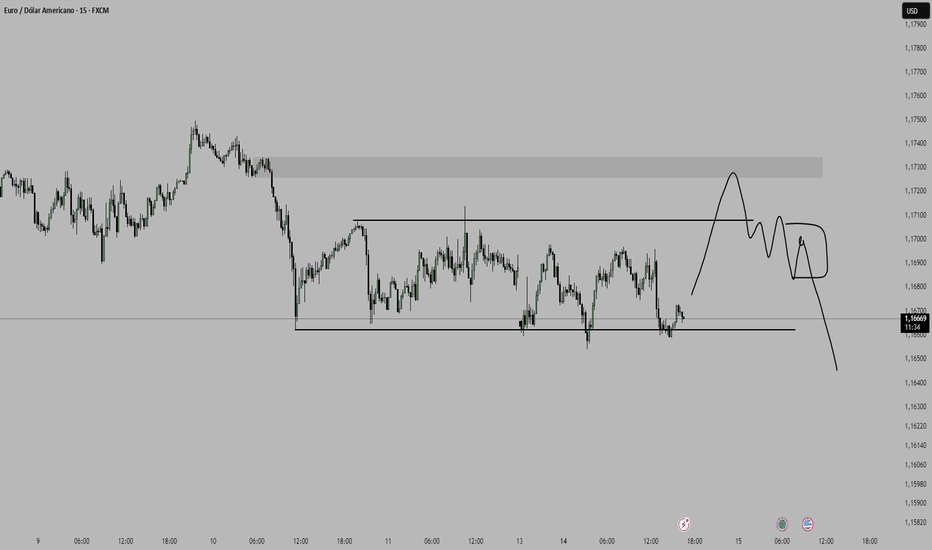

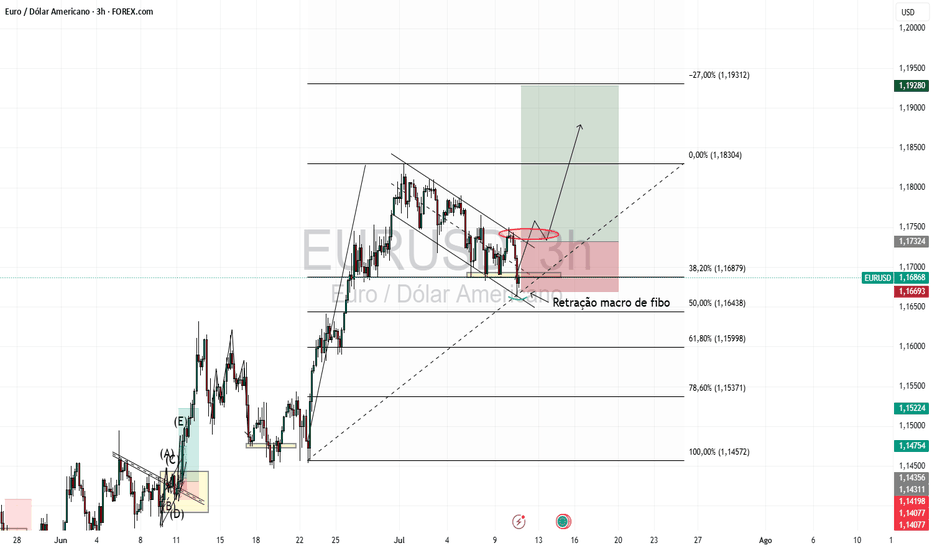

EURUSD SWING Este trade está bem fundamentado tecnicamente. O rompimento do canal + confluência com suporte e retração de Fibonacci torna essa entrada muito válida.

Possível evolução esperada: pullback na LTB rompida, seguido de movimento altista até o TP.

OTIMA oportunidade de compra.

Ótimo comércio pessoal !

#AN019: Moedas Digitais (CBDCs) Mudarão o Forex

Como o mundo das moedas digitais oficiais (CBDCs) já está impactando o Forex, abrindo novas oportunidades raramente consideradas em outros lugares. Olá, sou a trader de Forex Andrea Russo.

Por um lado, Xangai está avaliando contramedidas contra stablecoins e criptomoedas, incluindo moedas lastreadas em yuan, enquanto a China se aproxima de uma transição razoável para sua própria stablecoin "soft", após anos de restrições à negociação de criptomoedas. Por outro lado, o Paquistão está lançando uma CBDC piloto, alinhando-se a uma mudança significativa: agora está moldando seu próprio sistema monetário digital, com impactos diretos na inflação, nas reservas e nos pares de moedas.

Essas iniciativas não são isoladas. Elas fazem parte de um fenômeno global: mais de 130 bancos centrais estão estudando ou testando CBDCs, com Europa, China e Oriente Médio na vanguarda. A hostilidade americana (por exemplo, a proibição de dólares digitais) corre o risco de levar outros países a consolidar suas próprias moedas digitais como um escudo geopolítico e financeiro.

No mercado Forex, esses desenvolvimentos podem gerar repercussões mesmo no curto prazo:

Taxa de câmbio EUR/CNY ou INR: CBDCs de varejo e atacado facilitarão o comércio direto, reduzindo a dependência do dólar e potencialmente dando origem a novos fluxos em cruzamentos asiáticos.

Custos e prazos transfronteiriços reduzidos: Sistemas como o mBridge (China, Hong Kong, Tailândia, Emirados Árabes Unidos, Arábia Saudita) permitirão transações instantâneas e moedas digitais transfronteiriças, quebrando o domínio da SWIFT e incentivando uma menor demanda por pagamentos em USD.

Novo paradigma de taxas de juros: CBDCs podem incluir taxas de juros fixas, criando pressão competitiva sobre swaps e futuros e forçando os bancos centrais tradicionais a esclarecerem suas estratégias.

Refúgios Digitais Seguros: Se o EUR ou o CNY se tornarem globalmente interoperáveis, novas formas de moedas de refúgio seguro poderão surgir, impactando cruzamentos como EUR/USD, USD/CNY e INR/USD.

Conclusão para traders de Forex:

Em breve, entraremos em território desconhecido: não será apenas uma questão de avaliar bancos centrais e PMEs, mas também de entender se e quando os sistemas oficiais de pagamento digital terão um impacto real nas rotas cambiais.

Para quem deseja antecipar fluxos:

Monitore os pilotos de CBDC na Ásia e no Oriente Médio.

Fique de olho na adoção do varejo nos países do BRICS: nos próximos trimestres, poderemos ver fluxos diretos de USD para CNY, INR e AED digitais.

Avalie potenciais posições compradas em cruzamentos favoráveis ao mercado digital (por exemplo, USD/INR digital) e posições vendidas em USD atreladas ao interesse em stablecoins.

O mercado Forex está entrando em sua nova era digital: a questão é apenas uma: você está pronto para navegar por ela?

Com o EUR/USD em 1,20, a Europa corre o risco de entrar em colapCom o EUR/USD em 1,20, a Europa corre o risco de entrar em colapso?

O EUR/USD ultrapassou US$ 1,175, atingindo níveis vistos pela última vez em agosto de 2021, após a notícia de uma proposta dos EUA para a UE com relação a um acordo comercial. A proposta prevê a manutenção de uma tarifa básica de 10% com isenções para determinados setores, incluindo aeronáutica e álcool.

Washington não forneceu detalhes sobre possíveis isenções para outros setores, como automóveis, aço, alumínio e produtos farmacêuticos, conforme solicitado pela UE. A União Europeia pretende chegar a um acordo preliminar com os Estados Unidos até o final da semana para manter a tarifa de 10% além do prazo de 1º de agosto, enquanto as negociações para um acordo permanente continuam.

Enquanto isso, a União Europeia anunciou sua intenção de introduzir tarifas compensatórias sobre uma seleção de produtos americanos em resposta às tarifas americanas sobre metais. As autoridades europeias também sinalizaram que, caso não se chegue a um acordo, outras medidas poderão ser implementadas, incluindo controles de exportação e restrições ao acesso de empresas norte-americanas a contratos públicos. Em termos de política monetária, os operadores de mercado estão descontando a possibilidade de apenas mais um corte nas taxas pelo BCE antes do final do ano.

Após um período de aceleração acentuada, a taxa de inflação na zona do euro se alinhou à meta de 2%. De acordo com as estimativas preliminares fornecidas pelo Eurostat, o índice básico - que exclui os componentes de alimentos e energia - também permanece estável em 2,3%, reforçando a evidência de um declínio nas pressões inflacionárias gerais. Entretanto, as tensões permanecem nos setores de serviços e alimentos, onde ainda são observados aumentos persistentes de preços.

A inflação no setor de serviços aumentou 3,3% em junho, enquanto os preços dos alimentos continuam a ser um dos principais fatores de pressão sobre os orçamentos das famílias. A percepção da inflação pelos consumidores continua significativamente mais alta do que os números oficiais: basta dizer que a inflação média percebida pelos consumidores europeus tem se mantido estável em 3,1% há vários meses. Essa diferença contribui para a insatisfação social e prejudica a confiança nas políticas econômicas adotadas.

Ao mesmo tempo, o Banco Central Europeu está mantendo uma postura cautelosa. Embora as expectativas de inflação de curto prazo estejam diminuindo, os analistas consideram improvável um novo corte nas taxas na próxima reunião, em julho. O banco central pretende evitar um aumento prematuro da demanda que poderia se traduzir em novos aumentos de preços, especialmente à luz das persistentes incertezas geopolíticas que afetam os mercados de energia.

Em resumo, embora a estabilização da inflação seja uma conquista significativa, ela continua frágil e sujeita a variáveis exógenas difíceis de controlar, como os preços da energia, que são fortemente influenciados pelos equilíbrios geopolíticos. Além disso, essa estabilização não parece ser suficiente para estimular a recuperação econômica em um contexto caracterizado por sinais claros de fraqueza.

A taxa de câmbio está agora se aproximando de 1,20, e é importante analisar as possíveis consequências de uma taxa tão alta.

A valorização do euro é outro fator crítico: o fortalecimento da moeda única em relação ao dólar está causando preocupação.

Uma taxa de câmbio de até US$ 1,20 continua sendo administrável; entretanto, uma valorização além desse nível poderia exercer uma pressão significativa sobre a economia europeia.

Um euro excessivamente forte penaliza as exportações, reduzindo a competitividade das empresas europeias nos mercados internacionais. Essa dinâmica exacerba as dificuldades já enfrentadas pelo setor industrial, que continua a operar abaixo do limite de expansão: por exemplo, o índice PMI permanece abaixo de 50 pontos em muitas economias importantes, incluindo a Itália e a França, indicando uma fase de contração. Apenas a Espanha está apresentando crescimento moderado.

Em vista da fraqueza do dólar e do contínuo fortalecimento do euro, espera-se uma realocação dos investimentos, com um aumento da exposição aos mercados dos EUA e uma redução simultânea do peso das ações europeias no portfólio.

Atualmente, mantenho posições longas abertas nas seguintes ações: CODEXIS, PALISADE, RMS, AZO, HYMC e INTU.

#AN018: Impacto veraniego, aranceles, retrasos de la Fed y dólar

En los últimos días, el mundo forex ha experimentado una serie de eventos clave que podrían redefinir el panorama cambiario global en los próximos meses. El riesgo para el dólar se ha vuelto estructural, la amenaza de los aranceles se está multiplicando de nuevo y la combinación de incertidumbre geopolítica y política monetaria crea una situación extremadamente arriesgada para los tipos de cambio.

Comencemos con las actas de la Fed: Jerome Powell atribuyó el riesgo arancelario como la principal razón para posponer posibles recortes de tipos. Las expectativas del mercado se están reajustando hacia un ciclo de tipos más largo, lo que alimenta un clima de incertidumbre global. Al mismo tiempo, Goldman Sachs advierte que el dólar se está comportando cada vez más como una moneda "de riesgo", correlacionada con los mercados de valores: un mercado emergente en lugar de un refugio seguro.

En el ámbito geopolítico, el presidente Trump ha relanzado la guerra comercial: los anuncios de aranceles de hasta el 35% para Canadá, hasta el 20% para Europa y el 50% para el cobre brasileño han disparado la volatilidad de los futuros y han impulsado al dólar a un repunte a corto plazo. Sin embargo, Deutsche Bank advierte: el período estival de baja liquidez y el aumento de las tensiones comerciales representan un posible detonante de una turbulencia cambiaria prolongada.

El Financial Times prevé un escenario en el que el dólar pierde terreno como moneda dominante, dando paso a un mundo monetario multipolar en el que el euro, el renminbi, el oro e incluso las criptomonedas podrían ganar terreno.

El impacto en Forex:

USD: La narrativa está cambiando: ya no es un refugio seguro neto, sino un activo correlacionado con los ciclos políticos y de riesgo. La debilidad del índice DXY en el primer semestre de 2025 (-10%) refleja esta transición.

EUR/USD: Potencialmente favorecido si el dólar continúa su consolidación. Sin embargo, los nuevos aranceles y la incertidumbre entre EE. UU. y la UE podrían brindar un soporte temporal al dólar.

USD/JPY y USD/CHF: Estos pares estarán sujetos a una mayor volatilidad, siendo el próximo catalizador las actas de la Fed y el momento de la aplicación de los aranceles. Las divisas refugio se fortalecen durante períodos de incertidumbre.

CAD, AUD, NZD: penalizados por los aranceles a Canadá y Brasil y la debilidad del dólar. La OPEP+ y las tensiones geopolíticas podrían impulsar las materias primas, pero se necesita la confirmación de los datos.

Correlación cruzada de materias primas: El USD/CAD podría repuntar si el petróleo pierde impulso, mientras que el AUD/JPY es sensible tanto al RBA como al aumento del riesgo global.

Conclusión:

El entorno cambiario actual parece inestable y sensible a los acontecimientos políticos y comerciales. La volatilidad del verano podría persistir, y quienes sepan interpretar las señales macroeconómicas e institucionales (Fed, aranceles, geopolítica) tendrán la oportunidad de operar con precisión. Hasta que surja una dirección estable, el EUR/USD parece el par más interesante para capturar una posible corrección estructural del dólar.

#AN018: Choque de verão, tarifas, atrasos do Fed e dollar

Nos últimos dias, o mercado cambial vivenciou uma sequência de eventos importantes que podem redefinir o cenário monetário global nos próximos meses. O risco para o dólar tornou-se estrutural, a ameaça de tarifas está se multiplicando novamente e a combinação de incerteza geopolítica e política monetária cria uma combinação extremamente arriscada para as taxas de câmbio.

Comecemos com a ata do Fed: Jerome Powell atribuiu o risco tarifário ao principal motivo para o adiamento de possíveis cortes nas taxas de juros. As expectativas do mercado estão se realinhando em direção a um ciclo de juros mais longo, alimentando um clima de incerteza global. Ao mesmo tempo, o Goldman Sachs alerta que o dólar está se movendo cada vez mais como uma moeda "arriscada", correlacionada aos mercados de ações — um mercado emergente em vez de um porto seguro.

No cenário geopolítico, o presidente Trump relançou a guerra comercial: anúncios de tarifas de até 35% sobre o Canadá, até 20% sobre a Europa e 50% sobre o cobre brasileiro provocaram uma alta na volatilidade dos contratos futuros e levaram o dólar a uma recuperação de curto prazo. Mas o Deutsche Bank está soando o alarme: o período de baixa liquidez e crescentes tensões comerciais no verão representa um gatilho potencial para turbulências cambiais prolongadas.

O Financial Times prevê um cenário em que o dólar perde terreno como moeda dominante, inaugurando um mundo monetário multipolar no qual o euro, o renminbi, o ouro e até mesmo as criptomoedas podem ganhar terreno.

O impacto no mercado Forex:

USD: A narrativa está mudando: não é mais um porto seguro, mas um ativo correlacionado com os ciclos políticos e de risco. A fraqueza do índice DXY no primeiro semestre de 2025 (-10%) reflete essa transição.

EUR/USD: Potencialmente favorecido se o dólar continuar sua consolidação. No entanto, novas tarifas e a incerteza entre EUA e UE podem fornecer suporte temporário para o dólar.

USD/JPY e USD/CHF: Esses cruzamentos estarão sujeitos a maior volatilidade, com o próximo catalisador sendo a ata do Fed e o momento da imposição de tarifas. Moedas consideradas portos seguros se fortalecem em períodos de incerteza.

CAD, AUD, NZD: penalizados por tarifas sobre o Canadá e o Brasil e um dólar fraco. A OPEP+ e as tensões geopolíticas podem impulsionar as commodities, mas a confirmação dos dados é necessária.

Correlação cruzada de commodities: USD/CAD pode se recuperar se o petróleo perder força, enquanto AUD/JPY é sensível tanto ao RBA quanto ao aumento do risco global.

Conclusão:

O atual ambiente monetário parece instável e sensível a desenvolvimentos políticos e comerciais. A volatilidade do verão pode persistir, e aqueles que conseguem ler os sinais macro e institucionais (Fed, tarifas, geopolítica) terão a oportunidade de entrar em contato com precisão. Até que uma direção estável surja, EUR/USD parece o cruzamento mais interessante para capturar uma potencial correção estrutural no dólar.

#AN017: Níveis Sujos no Forex, Como os Bancos Pensam

No mundo do Forex, muitos traders de varejo estão acostumados a buscar precisão cirúrgica em níveis técnicos. Linhas claras, suporte preciso, resistência geométrica. Mas a verdade é que o mercado não se move de forma tão ordenada.

Sou a Forex Trader Andrea Russo e agradeço antecipadamente à minha Corretora Parceira Oficial por nos apoiar na redação deste artigo.

Instituições — bancos, fundos macro, fundos de hedge — não operam para confirmar padrões tradicionais. Em vez disso, trabalham para manipular, acumular e distribuir posições da forma mais eficiente possível. E, frequentemente, o fazem precisamente nos chamados "níveis sujos".

Mas o que são esses níveis sujos?

Eles são zonas de preço, não linhas individuais. São áreas onde muitos traders colocam stop loss, ordens pendentes ou entradas de rompimento, tornando-as um alvo ideal para players institucionais. O conceito de nível sujo surge do fato de que o preço não respeita o nível "perfeito", mas o rompe ligeiramente e então refaz seus passos: um falso rompimento, uma armadilha, uma busca por stops.

Os bancos estão muito familiarizados com o comportamento dos traders de varejo. Eles têm acesso a informações muito mais abrangentes: dados agregados de posicionamento, posições em aberto em opções, níveis-chave monitorados por algoritmos. Quando veem concentrações de ordens em torno de uma zona, projetam gatilhos de liquidez reais. Eles empurram o preço um pouco além do nível-chave para "limpar" o mercado, gerar pânico ou euforia e, então, iniciar sua negociação real.

Como esses níveis são identificados?

Um trader que deseja operar como uma instituição deve parar de traçar linhas rígidas e começar a pensar em faixas de negociação. Um nível sujo é, em média, uma zona com 10 a 15 pips de largura, em torno de um nível psicológico, uma máxima/mínima anterior ou uma área de rompimento. Mas a estrutura técnica por si só não é suficiente. É importante observar:

Densidade de volume (perfil de volume ou visibilidade do livro)

Sentimento agregado do varejo (para entender onde os stops são colocados)

Níveis-chave de opções (especialmente gama e dor máxima)

Aumento do interesse em aberto (como confirmação do interesse institucional)

Quando um preço se aproxima de um nível sujo, você não deve entrar. Você deve esperar pela manipulação. O preço frequentemente rompe brevemente essa faixa, com um pico, e só então refaz seus passos na direção oposta. É aí que os bancos entram: quando o varejo se desfez de suas posições ou foi forçado a negociar tarde demais. O trader verdadeiramente especialista entra depois que o nível foi "limpo", não antes.

Esse tipo de leitura leva você a negociar na direção oposta à da multidão. Ele o força a pensar à frente: onde eles querem que você entre... e onde eles realmente entram. E somente quando você começa a reconhecer esses padrões invisíveis, quando entende que o mercado não é linear, mas projetado para enganá-lo, você realmente começa a se tornar um trader profissional.

Conclusão?

Negociar não se trata de prever o preço, mas sim de prever as intenções de quem realmente movimenta o mercado. Níveis sujos são essenciais. Quem sabe ler a manipulação pode entrar com lucro, antes da aceleração real. E a partir desse momento, nunca mais olhará para trás.

Tarifas de Trump com Efeito Limitado nos Mercados

O Presidente dos EUA, Donald Trump, anunciou tarifas entre 25% e 40% sobre importações de 14 países, incluindo o Japão e a Coreia do Sul, com entrada em vigor a 1 de agosto. A reação dos mercados foi contida, apesar de um pico de volatilidade após o anúncio, e esta manhã os principais índices bolsistas já recuperaram das quedas registadas ontem.

Esta resposta tímida dos mercados deve-se ao facto de Trump ter afirmado que o prazo é “firme, mas não 100% firme”, bem como ao ceticismo generalizado face à atual política comercial dos EUA. Tendo em conta prazos anteriores e tarifas já estabelecidas, os mercados já se habituaram a uma certa margem interpretativa em relação aos anúncios do presidente americano.

Na Europa, o euro continua a ser um dos grandes beneficiários da perda relativa de confiança nos EUA, a subir 40 pontos base esta manhã. Os responsáveis europeus continuam a apontar esta quarta-feira como prazo para as negociações comerciais, mas, face ao adiamento aplicado aos restantes países, não surpreenderia que a UE viesse também a beneficiar da extensão até 1 de agosto.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

EUR/USD Cruzamento de Médias no M15 com Teste na Média de 200 O par EUR/USD no timeframe de 15 minutos (M15) mostra um possível cruzamento de médias móveis, com o preço se aproximando da média móvel de 200 períodos. A falha em sustentar o cruzamento pode levar a uma queda em direção à base 01, enquanto uma confirmação de rompimento pode continuar a tendência de baixa no M15.

📈 Análise Técnica:

🔹 Configuração de Cruzamento: A média móvel de curto prazo (ex.: 9 períodos) está se aproximando de um cruzamento abaixo da média móvel de longo prazo (ex.: 21 períodos), atualmente próxima de 1.17300. A média móvel de 200 períodos está em 1.17641, atuando como um nível crítico.

🔹 Preço Atual: Em 1.17380, o preço está testando a zona de cruzamento, com velas recentes mostrando pressão baixista.

🔹 Resistência: 1.17640 (média de 200 períodos); um rompimento acima pode mirar 1.17800 (resistência acima).

🔹 Suporte: 1.17329 (base 01, suporte inferior) e 1.07550 (próximo nível caso a tendência baixista continue).

🔹 Volume: Volume moderado com leve aumento em velas baixistas, sugerindo interesse vendedor.

📢 Cenários:

✅ Baixista: Se o cruzamento não for sustentado e o preço cair abaixo de 1.17220 (base 01), pode continuar a tendência de baixa em direção a 1.16900, especialmente com sentimento fraco para o euro.

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas

#AN016: Mercados se preparam para tarifas e reação cambial

Os mercados adotaram um tom cauteloso esta semana, enquanto os investidores assimilam os novos acontecimentos sobre o comércio global e as perspectivas dos bancos centrais. Uma combinação de ameaças tarifárias dos EUA, maior produção de petróleo da OPEP+ e o sentimento surpreendentemente forte dos investidores da zona do euro está moldando os fluxos cambiais.

Sou a corretora de Forex Andrea Russo e gostaria de agradecer antecipadamente à nossa corretora parceira oficial PEPPERSTONE por me ajudar a elaborar este artigo.

A confiança dos investidores na zona do euro atingiu a maior alta em três anos em julho. Esse sentimento positivo está reduzindo a margem do Banco Central Europeu para cortar ainda mais as taxas de juros, mesmo com a inflação permanecendo contida.

Enquanto isso, o presidente dos EUA, Trump, ordenou o envio de cartas ameaçando tarifas de até 70% para os países que não concluírem acordos comerciais até 1º de agosto, criando novas incertezas nos círculos diplomáticos e comerciais.

Os mercados asiáticos e as moedas dos BRICS já mostraram sinais de fraqueza, enquanto os futuros dos EUA se desvalorizaram diante da ameaça.

Os mercados de petróleo também reagiram fortemente ao anúncio da OPEP+ de um aumento de produção acima do esperado, de cerca de 550.000 barris por dia, a partir de agosto, o que levou o Brent a cair para menos de US$ 68 e o petróleo bruto americano a menos de US$ 66.

Em relação à inflação europeia, o BCE está optando por adiar novos cortes de juros. O ministro estoniano Madis Müller confirmou que o BCE pode se dar ao luxo de suspender o afrouxamento monetário, dada a inflação estável e o crescimento sólido.

reuters.com

Impacto do Forex – O que os Operadores Devem Observar

A combinação do forte sentimento da zona do euro e das tensões comerciais iminentes está impulsionando uma dinâmica cambial significativa esta semana:

EUR/USD: O euro tem espaço para se fortalecer ainda mais. O otimismo e uma pausa do BCE reforçam o viés de alta, mas a incerteza tarifária pode desencadear uma demanda por refúgio para o dólar americano.

USD/JPY e CHF: O dólar pode encontrar suporte em meio à aversão ao risco global, impulsionando o JPY e o CHF para cima.

Moedas de commodities (CAD, AUD, NOK): Sob dupla pressão: maior oferta de petróleo e riscos comerciais crescentes podem pesar sobre as moedas relacionadas ao petróleo bruto.

Moedas de mercados emergentes: as moedas dos BRICS podem permanecer sob pressão devido às ameaças de tarifas adicionais dos EUA; a rupia indiana e outras moedas podem se desvalorizar ainda mais.

Semana Decisiva: Impostos, Petróleo e Fuga do Dólar

Olá, sou a trader de Forex Andrea Russo e hoje quero falar sobre a semana repleta de tensões e oportunidades nos mercados cambiais globais. As novas ameaças tarifárias dos Estados Unidos, os movimentos estratégicos da OPEP+ e a crescente instabilidade no mercado de títulos do governo britânico estão abalando todo o cenário Forex, com implicações diretas no USD, AUD, CAD, GBP e JPY. Agradeço antecipadamente à Corretora Parceira Oficial PEPPERSTONE pelo apoio na criação deste artigo.

A notícia mais impactante diz respeito à possível imposição de novos impostos pelos Estados Unidos, com prazo final para 9 de julho. O governo americano, segundo fontes da Reuters, está pronto para ativar tarifas de até 70% sobre algumas categorias de importações estratégicas caso novos acordos bilaterais não sejam assinados até o final do mês. O mercado reagiu com cautela, mas sinais de risco sistêmico começam a aparecer: os contratos futuros dos EUA estão em queda, o capital está se movendo para portos seguros e o dólar está começando a perder terreno estruturalmente.

A queda do petróleo aumentou ainda mais a pressão. A OPEP+ anunciou o início de um aumento na produção a partir de agosto, com cerca de 550 mil barris por dia a mais do que o nível atual. Isso atingiu duramente o Brent e o WTI, que agora estão abaixo de US$ 68. Moedas altamente correlacionadas com commodities, como o dólar canadense e a coroa norueguesa, estão se enfraquecendo, especialmente na ausência de uma resposta monetária de seus respectivos bancos centrais.

Enquanto isso, o Reino Unido enfrenta um momento delicado. Os rendimentos dos títulos do governo britânico de 10 anos atingiram o maior nível desde abril, com uma liquidação que forçou o Banco da Inglaterra a rever o ritmo de alienação de seus ativos. A instabilidade da dívida britânica está pressionando a libra, já testada pela inflação que luta para se recuperar e pela estagnação do mercado imobiliário. O par GBP/USD permanece extremamente volátil, enquanto o EUR/GBP oscila lateralmente, aguardando uma direção mais clara.

Mas a estrela da semana é a Austrália. O dólar australiano registrou a oitava semana consecutiva de ganhos, aproveitando tanto a fraqueza do dólar quanto as expectativas de um corte mais gradual das taxas de juros pelo RBA. O par AUD/USD rompeu as máximas de novembro de 2024 e agora mira níveis de 0,67-0,68. O mesmo vale para o NZD/USD, que também está em fase de consolidação otimista. O dólar americano, por outro lado, registrou seu pior início de ano desde 1973: uma combinação de incerteza política, instabilidade fiscal e queda da confiança está corroendo a demanda global pelo dólar americano, levando muitos gestores a diversificarem suas posições em moedas emergentes ou atreladas a commodities.

Finalmente, o Federal Reserve está tomando seu tempo. Powell afirmou que a trajetória das taxas de juros estará intimamente ligada à evolução das tensões comerciais. O Fed, portanto, parece mais expectante do que o esperado, adiando um possível corte para o terceiro trimestre. Isso deixa o dólar exposto a pressões de baixa, especialmente se a inflação desacelerar ainda mais nesse meio tempo.

Em resumo, esta semana oferece cenários extremamente interessantes para os traders de Forex. Os fluxos institucionais parecem favorecer moedas alternativas ao dólar, enquanto o sentimento permanece frágil em relação à GBP e ao CAD. AUD, NZD e JPY surgem como potenciais vencedores, pelo menos até que novos desenvolvimentos macroeconômicos ou rupturas técnicas significativas ocorram.

A palavra de ordem é: seleção. Com a volatilidade em alta e o contexto geopolítico em rápida evolução, somente aqueles que sabem ler os movimentos dos bancos centrais e instituições com antecedência poderão aproveitar ao máximo as oportunidades oferecidas pelos mercados.

#AN015: Ligação telefônica entre TRUMP e PUTIN e 4 de julho

Em uma ligação telefônica inesperada, às margens do Dia da Independência dos Estados Unidos, Vladimir Putin e Donald Trump – em meio à campanha por sua potencial reeleição – tiveram uma conversa confidencial que rapidamente capturou a atenção dos mercados globais, mesmo em um dia em que Wall Street estava fechada.

Olá, sou a Trader Andrea Russo e hoje quero falar com vocês sobre as últimas notícias deste horário. Gostaria de agradecer antecipadamente à nossa Corretora Parceira Oficial PEPPERSTONE pelo apoio na criação deste artigo.

📉 Wall Street fechada, mas o Forex sempre aberto

Embora os mercados de ações dos EUA permaneçam fechados devido ao feriado de 4 de julho, o mercado de câmbio – por sua natureza descentralizado e global – nunca para completamente. E é justamente nesses momentos de baixa liquidez que os movimentos geopolíticos podem ter um impacto amplificado.

☎️ O que Putin e Trump disseram um ao outro?

Fontes oficiais falam de uma "discussão cordial" sobre questões de segurança global, Ucrânia e o futuro das relações energéticas entre EUA e Rússia. No entanto, segundo vazamentos de Moscou, Putin expressou abertura para uma nova negociação energética caso Trump retorne à Casa Branca.

Traduzido para o idioma Forex? Isso pode significar:

Menor risco geopolítico para o dólar americano a longo prazo (Trump é visto como mais favorável ao diálogo com Moscou)

Pressão sobre o euro caso as negociações com a Rússia sejam desviadas para o eixo Washington-Moscou

Fortalecimento temporário do rublo russo em caso de vislumbres de flexibilização das sanções ao setor de energia

📊 Impacto nos principais cruzamentos de moedas

Comparando os movimentos pós-notícias em alguns cruzamentos:

USD/RUB: estável por enquanto, mas pronto para subir no fim de semana se houver confirmações

EUR/USD: fraqueza latente, também devido à queda do ISM e à resiliência da inflação europeia

USD/JPY: estável, mas com o sentimento pró-dólar em segundo plano (Trump é percebido como economicamente dovish)

⏱️ O que esperar nas próximas 24 horas?

Com a liquidez se recuperando já desde esta noite (Tóquio), os mercados podem começar a precificar a narrativa geopolítica do retorno de Trump. Este cenário favorece:

USD ligeiramente mais forte no curto prazo

Atenção a falsos rompimentos em baixa volatilidade (típico de 4 de julho)

Euro em Alta com Expectativas de Corte de Juros nos EUA

O euro valorizou face ao dólar norte-americano nas primeiras horas da sessão de quinta-feira, aproximando-se novamente dos máximos de vários anos atingidos no início da semana. Esta dinâmica é, em grande parte, impulsionada por uma narrativa centrada no dólar, à medida que os investidores aumentam as apostas num corte das taxas de juro pela Reserva Federal num futuro próximo. Estas expectativas foram reforçadas na quarta-feira, após a divulgação dos dados de emprego do sector privado nos EUA, que — pela primeira vez em mais de dois anos — revelaram uma queda no número de postos de trabalho, sinalizando uma perspectiva negativa para a economia norte-americana. Neste contexto, os negociadores de Forex estarão atentos à divulgação de mais dados de emprego Americanos (Non-Farm Payrolls) relativos a junho, agendada para hoje. O consenso entre os analistas aponta para números que confirmem o arrefecimento do mercado laboral nos EUA. Caso tal se verifique, este cenário poderá exercer uma pressão adicional sobre o dólar e impulsionar o euro para a região dos 1,20 — um nível que a moeda única não atinge há quatro anos.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

#AN014: Moção de censura de Ursula von der Leyen

Olá, sou Andrea Russo, trader de Forex, e hoje quero me concentrar em uma notícia explosiva que chegou a Bruxelas nas últimas 24 horas: a moção de censura contra a presidente da Comissão Europeia, Ursula von der Leyen. Agradeço antecipadamente à corretora parceira oficial PEPPERSTONE pelo apoio na realização desta análise.

O fato: Moção de censura no Parlamento Europeu

Em 1º de julho, vários eurodeputados de grupos conservadores de direita e extrema-esquerda apresentaram formalmente uma moção de censura contra Ursula von der Leyen, acusando-a de: acordos não transparentes com Emmanuel Macron, gestão opaca do novo "Pacto para a Europa", condicionamento de nomeações importantes na Comissão e no Conselho e, acima de tudo, violação do princípio democrático do equilíbrio de poderes.

Embora a moção não pareça ter os números necessários para ser aprovada, ela representa um ataque direto à legitimidade política da presidente cessante, justamente quando ela busca um segundo mandato.

A suspeita é que essa medida não vise tanto derrubar von der Leyen, mas sim: enfraquecer sua posição de negociação, forçá-la a fazer concessões políticas e reabrir o jogo nas nomeações estratégicas da UE para 2024-2029.

Esta crise interna chega no pior momento possível. Uma crise de legitimidade interna neste contexto pode minar a estabilidade institucional e desacelerar todas as reformas econômicas esperadas pelos mercados.

Impacto no Forex

1. EUR sob pressão

O risco político europeu está de volta aos holofotes. Mesmo que não tenha havido um choque imediato no euro, as salas de negociação institucionais já estão precificando mais instabilidade interna. Isso se traduz em:

Pressão de baixa no par EUR/USD, especialmente se a moção receber mais votos do que o esperado (mesmo que não seja aprovada).

EUR/CHF em risco de retração, visto que o franco suíço é visto como uma moeda de refúgio em caso de crises institucionais da UE.

EUR/GBP com potencial perda de força, especialmente se Londres aproveitar a crise para relançar acordos bilaterais.

2. Busca por moedas de refúgio

JPY, USD e CHF apresentaram movimentos anômalos nas últimas horas: a incerteza política está levando os investidores a buscar refúgios. A curva futura EUR/USD também mostra uma ligeira revalorização descendente.

3. Próximos eventos a serem monitorados

A verdadeira ameaça será se o número de votos a favor da moção de desconfiança ultrapassar 30-35% do Parlamento → nesse caso, mesmo que a moção não seja aprovada, von der Leyen será deslegitimada.

O euro, neste caso, poderá sofrer uma correção técnica estendida até 1,0650, especialmente se acompanhada de dados macroeconômicos fracos.

Siga-me, se desejar, para outras atualizações.

#AN013: USD e AUD sob pressão, Euro avança

1. Índia: Nova estratégia para a volatilidade cambial

O Banco Indiano de Respostas (RBI) está permitindo maior volatilidade na taxa de câmbio USD/INR, levando muitas empresas a se protegerem com contratos a termo. Este é o maior nível de cobertura desde 2020.

Agradecemos antecipadamente ao nosso Parceiro Corretor Oficial PEPPERSTONE, que nos apoiou na redação deste artigo.

Impacto Cambial:

Potencial enfraquecimento da rupia no curto prazo, mas maior estabilidade no médio longo prazo.

Volatilidade em USD/INR, EUR/INR, JPY/INR? Oportunidades para carry trades e posições vendidas de curto prazo se o dólar se fortalecer.

2. Austrália atingida por tempestades extremas

Tempestades severas atingem Nova Gales do Sul, Queensland e Victoria: ventos de 100 km/h, chuvas torrenciais e apagões em mais de 30.000 residências.

Sentimento econômico australiano pressionado? AUD fraco.

Oportunidades em AUD/USD, AUD/JPY e AUD/NZD sob uma perspectiva de curto prazo.

Acompanhar os desenvolvimentos agrícolas e de seguros — risco de queda prolongada.

3. Irã: Usina nuclear de Fordow severamente danificada

Ataque dos EUA atinge usina nuclear iraniana. Em resposta, o Irã ameaçou minerar o Estreito de Ormuz, um ponto crítico para o transporte global de petróleo.

Prevê-se aumento da volatilidade geopolítica.

Aumento dos fluxos para moedas de refúgio: JPY, CHF e USD.

Também impactando o CAD e o AUD devido ao petróleo — risco de alta de curto prazo, mas correções se o impasse persistir.

4. Pacote fiscal de US$ 3,3 trilhões em discussão

Senado considerando plano de megaestímulo. Isso alimenta temores de novas dívidas — dólar cai para a mínima em 4 anos em relação ao euro.

Parâmetros EUR/USD se fortalecem (rompimento acima de 1,17 já em andamento).

GBP/USD e NZD/USD potencialmente em alta.

Risco de corte na taxa do FED? Aumento da volatilidade do dólar e dos títulos.

Conclusão Estratégica

Operações recomendadas: compra em EUR/USD, venda em AUD/USD, compra em USD/INR (somente com confirmação).

Atenção às próximas 48 horas: possível alta do CHF, JPY e CAD.

Momento institucional: prováveis entradas de fundos em EUR e USD em caso de rompimentos confirmados; fique preparado, mas evite correr na frente.

Fique atualizado para outras notícias.

Você Tem uma Vantagem no Trading?Este artigo não é relevante para o público residente em Portugal ou no Brasil.

Um Guia Prático para Descobrir se o que Você Faz Realmente Funciona

Chega um ponto na jornada de todo trader em que você para de perguntar "qual indicador devo usar?" e começa a fazer uma pergunta muito mais importante:

O que eu estou fazendo realmente funciona?

É uma pergunta honesta. Quando os lucros e perdas estão oscilando lateralmente ou caindo no vermelho há semanas, é fácil se sentir estagnado. Talvez você esteja se esforçando há meses, pulando de uma configuração para outra, mas sem ver um progresso consistente. Antes de desistir ou dobrar sua aposta, vale a pena dar um passo para trás e observar o que mais importa.

Você tem uma vantagem?

O que É uma Vantagem no Trading, Realmente?

Uma vantagem no trading não se trata de estar sempre certo. Não é um indicador secreto ou uma intuição. É um número frio e duro.

Sua vantagem é a quantidade de dinheiro que você pode esperar ganhar ou perder, em média, toda vez que realiza uma operação. Se o número for positivo, você está do lado certo da probabilidade. Se for negativo, nenhuma quantidade de motivação ou trabalho de mentalidade evitará que a conta sangre ao longo do tempo.

Felizmente, existe uma fórmula simples que lhe diz exatamente onde você está.

A Fórmula: Sem Exageros, Apenas Matemática

Vantagem por operação = (Lucro Médio × Taxa de Sucesso) − (Perda Média × Taxa de Fracasso)

Ou, mais simplesmente:

Vantagem = L × S – P × (1−S)

Onde:

L é o seu lucro médio por operação em dólares.

P é sua perda média por operação (como um número positivo).

S é sua taxa de sucesso, escrita como decimal (assim, 55% se torna 0.55).

Esta é a sua vantagem no trading. Não é um conceito. É um número. E funciona ou não funciona.

Coloquemos em Prática

Digamos que você ganhe 45% das vezes. Sua operação vencedora média lhe rende $180. Sua operação perdedora média lhe custa $120. Insira os números.

Vantagem = $180 × 0.45 menos $120 × 0.55

Vantagem = $81 menos $66

Vantagem = $15

Esses $15 são o seu valor esperado por operação. Assim, se você realizar 100 operações seguindo o mesmo padrão, esperaria ganhar $1.500 antes dos custos. Esse é o tipo de matemática que você quer que trabalhe a seu favor. Não é glamoroso. Não é barulhento. Mas é sustentável.

O que Acontece se a Vantagem For Negativa?

Aqui é onde muitos traders desanimam. Mas, na verdade, é uma boa notícia. Se a fórmula lhe diz que não há vantagem, você pode parar de adivinhar. Significa que você identificou o problema.

Uma vantagem negativa simplesmente lhe diz que, em média, ou você:

ganha com muito pouca frequência

suas perdas são muito grandes

seus lucros não são grandes o suficiente

E cada um desses fatores pode ser ajustado. Não se trata de desmantelar todo o seu sistema. Frequentemente, uma pequena mudança em uma variável é tudo o que é necessário para transformar uma vantagem negativa em positiva.

Três Formas de Inclinar os Números a Seu Favor

Melhore ligeiramente a taxa de sucesso.

Busque operações com mais confluência. Atenha-se a tendências mais claras. Evite configurações marginais em condições imprevisíveis. Você não precisa de um grande salto; mesmo passar de 40% para 47% pode ter um grande impacto.

Aumente o tamanho dos seus lucros.

Deixe as operações se estenderem um pouco mais quando as condições forem as certas. Tire lucros parciais se isso o ajudar mentalmente, mas mantenha uma parte para capturar o movimento estendido. A maioria dos traders corta os lucros muito cedo e deixa as perdas se estenderem demais.

Reduza as perdas.

Use stops fixos. Respeite-os. Revise suas operações com maiores perdas e pergunte-se se elas realmente precisavam ser tão grandes. Frequentemente não foi o caso. O objetivo é manter as perdas pequenas e repetíveis, não devastadoras e imprevisíveis.

Uma Nota sobre o Tamanho da Amostra

Cinco ou dez operações não lhe darão uma leitura confiável de sua vantagem. Você precisa de uma amostra maior. Idealmente, um mínimo de 50 a 100 operações. Os padrões emergem com o tempo, não no calor de uma única sessão.

Uma vantagem sólida pode passar por sequências de perdas. Uma estratégia ruim pode ter sorte por um tempo. Mas quando você rastreia seus números ao longo de operações suficientes, a verdade se torna muito clara.

Você Provavelmente Está Mais Perto do que Pensa

Se você nunca fez esse cálculo antes, não se sinta atrasado. A maioria dos traders de varejo nunca calcula realmente sua vantagem. Eles se concentram em indicadores, técnicas de entrada ou trabalho de mentalidade sem parar para perguntar se os números batem.

Mas uma vez que você faz os cálculos, as coisas começam a mudar. Você para de se julgar pela sua última operação e começa a pensar em médias. Você para de perseguir cada configuração e começa a se concentrar na qualidade. Você para de se preocupar em estar certo e começa a se concentrar na consistência.

Isso é o que separa os amadores dos profissionais. Os números são a diferença.

Resumo:

Se sua vantagem é negativa, agora você sabe onde procurar. Se é positiva, mesmo que ligeiramente, você tem algo sobre o que construir. De qualquer forma, o caminho a seguir está mais claro.

Operar é difícil, sem dúvida. Mas não é mágica. É probabilidade, controle de risco e disciplina aplicados consistentemente. E tudo começa com a compreensão da matemática por trás do que você está fazendo.

Então, da próxima vez que você se perguntar se seu sistema é bom, não pergunte como se sente. Faça os cálculos.

Você tem uma vantagem no trading?

Se sim, proteja-a. Se não, agora você sabe o que consertar.

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 82.78% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

#AN012: Notícias do início de julho e impacto no mercado cambial

1. Dívida dos EUA e desvalorização do dólar

O Senado dos EUA está debatendo um ambicioso pacote fiscal de US$ 3,3 trilhões, alimentando preocupações com o aumento da dívida. O dólar perdeu terreno em relação ao euro, atingindo seu menor nível em quase quatro anos.

Impacto no mercado cambial: A fraqueza do dólar favorece pares cruzados como EUR/USD e GBP/USD. Possível especulação sobre taxas, com perspectivas de cortes do Fed.

2. Cúpula da OTAN e aumento dos gastos com defesa

Na cúpula da OTAN em Haia, o compromisso é aumentar para 5% do PIB até 2035. Isso fortalece os títulos do governo europeu e o dólar, tendo em vista um porto seguro e novos fluxos para o dólar americano.

Impacto no mercado cambial: Suporte ao dólar americano, aumento da volatilidade nos pares cruzados vinculados ao euro e à libra esterlina, potencial negociação em EUR/USD e GBP/USD.

3. Apreciação do dólar taiwanês

O dólar taiwanês subiu 2,5%, com as seguradoras locais se protegendo contra a queda do dólar.

Impacto no Forex: Desvalorização do dólar desacelera; cruzamentos asiáticos como USD/SGD e USD/KRW sob pressão.

4. Fraqueza global do dólar

O euro salta acima de 1,17 e o USD/CHF abaixo de 0,80 devido a dados macroeconômicos fracos e especulações sobre cortes de juros pelo Fed.

Impacto no Forex: Aberto a estratégias compradas em EUR/USD e vendidas em USD/CHF, com potencial carry trade.

5. Cessar-fogo entre Israel e Irã e Risco Geopolítico

A guerra entre Israel e Irã termina, mas as tensões permanecem. Os mercados estão monitorando as consequências do petróleo e de ativos seguros.

Impacto no Forex: Possível aumento da volatilidade geopolítica, com USD, JPY e CHF como hedge; a volatilidade do petróleo influencia os cruzamentos que contêm commodities (AUD/USD, CAD/USD).

Olá, sou Andrea Russo, trader de Forex, e hoje quero falar com vocês sobre o impacto das últimas notícias globais nos mercados de câmbio.

🏛️ Dívida americana e tensões fiscais

O pacote fiscal de 3,3 trilhões em discussão nos Estados Unidos enfraqueceu o dólar. Essa fraqueza alimenta oportunidades em EUR/USD e GBP/USD, com potencial de alta em posições compradas, mas cuidado com futuras intervenções do Fed.

⚔️ OTAN rumo a 5% do PIB para defesa

A Cúpula da OTAN em Haia marcou uma mudança de paradigma: mais gastos com defesa significam emissão de títulos e fluxos de dólares como um porto seguro. Isso dá suporte ao dólar, tornando os cruzados europeus voláteis.

💱 Forex Ásia: o caso do dólar taiwanês

A alta do dólar taiwanês de ontem é um sinal claro de proteção contra a fraqueza do dólar. Unicórnio a ser observado por quem aposta em cruzados emergentes na Ásia.

💶 Cruzamentos EUR/CHI e euro em recuperação

EUR/USD sobe acima de 1,17 e USD/CHF cai abaixo de 0,80: momento perfeito para posições compradas estratégicas. O mercado está descontando a queda das taxas do Fed, amplificando o momentum do euro.

🛡️ Geopolítica: trégua frágil e risco geopolítico

A trégua entre Israel e Irã atualmente limita o impacto, mas não elimina o risco: ativos de refúgio como USD, JPY e CHF permanecem sob pressão para eventualidades futuras.

🎯 Conclusão e oportunidades de negociação

Compra em EUR/USD com o momentum do euro e o refluxo do USD

Monitorando GBP/USD para o sentimento macro

Atenção para USD/CAD e AUD/USD para choques no petróleo

Este artigo foi criado com o apoio da nossa corretora parceira PEPPERSTONE.

Continue me acompanhando para mais atualizações.

#AN011: Cúpula da OTAN, 5% para Defesa

Olá, sou a trader de Forex Andrea Russo e, após a reunião da Cúpula da OTAN, gostaria de analisar um pouco a situação. Lembre-se de que minhas opiniões são estritamente pessoais e o que eu digo pode não refletir seus pensamentos. Não escrevo com ideologia política ou pessoal. Analiso a situação objetivamente.

Agradeço antecipadamente à nossa Corretora Parceira Oficial PEPPERSTONE pelo apoio na criação deste artigo.

🔍 Principais pontos da Cúpula da OTAN

A Cúpula da OTAN de ontem, em Haia, atraiu a atenção global, com os 32 países-membros se comprometendo a um forte aumento nos gastos com defesa, com a meta de 5% do PIB até 2035, dos quais 3,5% para gastos militares básicos e 1,5% para medidas de segurança mais amplas, como o fortalecimento da cibersegurança e da infraestrutura.

O presidente dos EUA, Trump, elogiou o resultado como uma "grande vitória" e enfatizou que o aumento dos gastos provavelmente beneficiaria os fornecedores de defesa dos EUA, reafirmando o compromisso da OTAN com o Artigo 5.

No entanto, países como a Espanha expressaram preocupação, indicando que isso poderia incluir ajuda militar em vez de apenas aumentos orçamentários.

📈 Reação do Mercado Financeiro

🔹 Ações de Defesa e Aeroespacial

Grandes empresas de defesa em toda a Europa registraram ganhos imediatos:

Babcock (Reino Unido) +10,7%,

Rheinmetall (Alemanha) +3,1%,

Thales (França) +2%,

Leonardo (Itália) +2,6%

🔹 Ação de Títulos e Câmbio

De acordo com o comentário de mercado do KBC Bank:

O mercado de títulos apresentou forte tendência de baixa, principalmente na Europa, à medida que os governos reavaliam seus saldos fiscais para acomodar os orçamentos de defesa.

O dólar americano permaneceu forte, apoiado pelas expectativas moderadas do Fed, contrariando a alta nos rendimentos dos títulos.

🌍 Implicações no Mercado Cambial

EUR/USD:

O impulso de um Fed dovish e a pressão fiscal dos EUA podem sustentar o dólar. No entanto, a divergência nos rendimentos dos títulos pode sustentar uma força moderada do euro se o BCE permanecer cauteloso.

Moedas atreladas ao EUR (por exemplo, SEK, NOK):

Estas podem ser pressionadas pelo aumento dos prêmios de risco e pelo possível aumento na emissão de títulos do governo.

JPY e CHF:

Provavelmente se beneficiarão da alta volatilidade e dos fluxos de refúgio em meio a tensões geopolíticas.

🧭 Perspectiva Estratégica

Tema Impacto no Mercado

Aumento dos gastos com defesa: Sustenta os títulos do governo, aumenta os rendimentos dos títulos do governo.

Aperto fiscal: Aumenta os prêmios de risco de crédito.

Domínio da defesa dos EUA: Fortalece o dólar americano no curto e médio prazo.

Unidade geopolítica: Fortalece a confiança dos investidores e atenua as tendências de aversão ao risco.

📝 Conclusão

A cúpula da OTAN sinaliza uma mudança geopolítica que se estende aos mercados de câmbio e crédito. Os traders de Forex devem ficar atentos a:

Variações nos rendimentos dos EUA em relação à Europa devido ao aumento do financiamento do déficit.

Influxos de moeda para o dólar americano devido a temas de defesa e risco.

Demanda por refúgios seguros caso as tensões na Rússia-Ucrânia ou no Oriente Médio recrudesçam.

Muito obrigado por chegar até aqui. Fique ligado para mais análises.