Petróleo entrando em um novo ciclo de alta?Está análise é um exercício de análise de mercado e não deve ser compreendida como indicação de investimento pois não a é. Ela pode estar errada. Este autor não recomenda negociação de nenhum tipo.

Depois de um grande ciclo de alta, ciclo completo de ondas de Elliott, ou seja 5 ondas pra cima e 3 corretivas para baixo, o petróleo PODE estar (nada garante) entrando em um novo ciclo dce alta. Estou interpretando que aquela alta motivada por questões do oriente médio possa ter sido um primeiro movimento de um novo ciclo de alta. Até onde esse ciclo pode ir ainda não é claro, mas ele pode ser um ciclo intenso fazendo o preço do barril subir para próximo das máximas históricas. Ainda que não seja o caso no fim das contas, acredito em pelo menos um ciclo de alta para os próximos meses ou até anos (sei lá tipo dois anos por exemplo).

Ideias de negociação de USDBRO

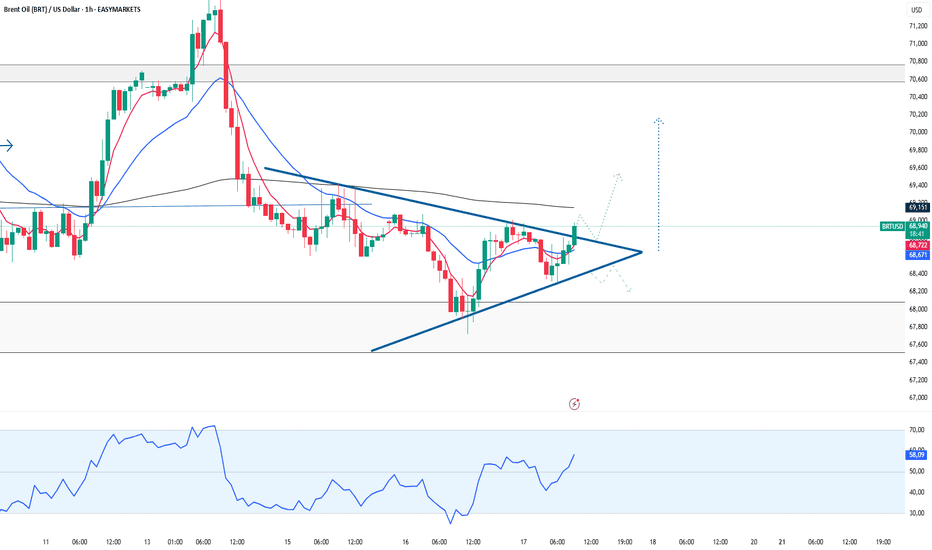

Petróleo Brent: Triângulo Assimétrico e Rompimento? H1O petróleo Brent no timeframe atual (assumido como 1 hora com base no contexto) está em um triângulo assimétrico, com possibilidade de rompimento para alta na região de 68,88, onde está sendo negociado atualmente. Pode haver um pullback corretivo antes de tracionar para cima, mas caso perca força, um rompimento baixista na região de 68,46 é possível.

📈 Análise Técnica:

🔹 Triângulo Assimétrico: O preço, atualmente em 68,88, está consolidando dentro de um triângulo assimétrico, com suporte em 68,46 (limite inferior) e resistência em 69,18 (limite superior).

🔹 Rompimento Potencial: Um rompimento confirmado acima de 68,90 com volume pode indicar alta, enquanto um pullback para 68,75 poderia ocorrer como correção antes de subir.

🔹 Pullback: Após um rompimento, uma retração para 68,75 (suporte) é plausível antes de continuar a alta, dependendo da força do movimento.

🔹 Resistência: 69,20 (limite superior do triângulo); um break acima pode mirar 70,10.

🔹 Suporte: 68,46 (limite inferior) e 68,00 (próximo suporte se baixista).

🔹 Momentum: O RSI está subindo de uma zona neutra (cerca de 55), sugerindo acumulação de força altista.

🔹 Volume: Volume está moderado, com aumento esperado na vela de rompimento.

📢 Cenários:

✅ Altista: Um rompimento acima de 69,20 com confirmação pode levar a um pullback para 68,46 seguido por uma alta a 69,50, apoiado por demanda global ou redução de oferta.

⚠️ Baixista: Se o preço perder força e romper abaixo de 68,46 com volume, a tendência pode reverter para 68,00, indicando fraqueza na demanda.

📅 Eventos Relevantes:

🔹 Dados de Estoques dos EUA: Relatórios de hoje (ex.: EIA) podem influenciar os preços, com estoques baixos favorecendo alta.

🔹 OPEP e Geopolítica: Decisões da OPEP ou tensões no Oriente Médio podem sustentar a alta.

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

UKOIL 15M: Projeção da Reversão para Nova AltaEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada. Só opere quando o seu trade system der o sinal.

O UKOIL vem fazendo uma range compacto, cheio de reversões curtas que atingiram seus alvos e agora poderá voltar a subir até seus alvos da nova reversão para alta, não há como saber em qual alvo chegara, mas até o primeiro há quase certeza que vai.

Poderá retrair até 100% antes de chegar no alvo, ou ir direto.

CICLO HISTÓRICO DO PETRÓLEO – O GRÁFICO QUE CONTA A HISTÓRIA DO 🔍 Por Jamis Costa | – Dados validados e verificados

Fala, galera! Se tem um gráfico que conta a história dos últimos 30 anos do mundo, é o do petróleo. E o que eu trago pra vocês aqui não é achismo, é dado concreto, validado e baseado em fontes como: MacroTrends, Trading Economics, Reuters, Bloomberg, OPEP, EIA, CNBC e Banco Mundial. vale lembrar que todas as informações levantada foi com a ajuda do ChatGPT.

🔻 Toques nas Mínimas da LTA – O Mundo em Colapso

🟢 1998–1999 | Mínima histórica: $9,50 (WTI) – $10,50 (Brent)

🔸 Fontes: MacroTrends, EIA, Trading Economics

🔸 Contexto:

Crise Financeira Asiática (1997): Desvalorização em massa das moedas de países asiáticos, queda nas bolsas e recessão.

Crise da Rússia (1998): Calote na dívida soberana, colapso no rublo e fuga de capitais emergentes.

Superoferta no mercado de petróleo: OPEP tenta sustentar preços, mas sem sucesso.

👉 Resultado: O petróleo toca mínima histórica na casa dos $9 a $10.

🚩 Isso marca o fundo do grande ciclo e o início do superciclo das commodities que durou até 2008.

🟢 Fevereiro de 2016 | Mínima: $26,05 (WTI) – $27,88 (Brent)

🔸 Fontes: Reuters, Bloomberg, MacroTrends, Trading Economics

🔸 Contexto:

Colapso do petróleo de xisto nos EUA: Produção excessiva pelos americanos com tecnologia de fraturamento hidráulico.

Guerra de preços: A OPEP, liderada pela Arábia Saudita, se recusa a cortar produção, visando quebrar o shale americano.

Demanda global enfraquecida: Economia chinesa desacelera, Europa em crise.

👉 Resultado: O petróleo despenca de $115 (2014) para $26 (2016), tocando novamente o fundo da LTA secular.

🚩 A partir desse fundo, inicia um novo ciclo de recuperação até 2020.

🟢 Abril de 2020 | Mínima real: $16 (Brent) | Futuros WTI: -$37,63

🔸 Fontes: Reuters, CNBC, Bloomberg, Investing, EIA, Banco Mundial

🔸 Contexto:

Pandemia global de COVID-19: O mundo literalmente parou. Transporte, aviação, indústria — tudo parado.

Demanda global despenca para o menor nível da história moderna.

Armazéns, navios e tanques de petróleo lotados.

Pela primeira vez na história, os contratos futuros de petróleo ficam negativos nos EUA, significando que os traders estavam pagando para se livrar dos contratos físicos.

👉 Resultado: Brent toca mínima em torno de $16, exatamente na LTA secular desenhada desde os anos 90.

🚩 A partir desse ponto, inicia o movimento explosivo de alta até $130, topo do ciclo da guerra Rússia x Ucrânia em 2022.

🔺 Toques nas Máximas da Linha Superior – O Mundo em Tensão

✔️ Julho de 2008 – $145,83 (máxima histórica)

🔸 Crise do Subprime nos EUA + explosão da demanda global + tensão no Oriente Médio.

✔️ Junho de 2014 – $115

🔸 Avanço do Estado Islâmico (ISIS) + ameaça ao Iraque + pico do petróleo de xisto + OPEP não corta produção.

✔️ Julho de 2022 – $130

🔸 Guerra Rússia x Ucrânia + choque de oferta global + crise logística pós-pandemia.

📊 Resumo Visual dos Ciclos – Dados 100% Verificados

Ano Ponto Preço Aproximado Evento Macro Global

1999 Fundo $9,50 – $10 Crise da Rússia + Crise Asiática

2008 Topo $145,83 Crise Subprime + Tensão Oriente Médio

2016 Fundo $26 Guerra de preços OPEP vs. shale USA

2020 Fundo $16 (Brent) / -$37 (WTI) Pandemia COVID-19 – colapso de demanda

2022 Topo $130 Guerra Rússia/Ucrânia + choque logístico

🔥 Reflexão e Pergunta Pro Canal:

Olhando pra esse gráfico, a pergunta que fica é:

Será que agora o mundo vai viver um ciclo de paz, queda da demanda e estabilização energética? Ou será que estamos na porta de mais uma crise global, que pode empurrar o petróleo de volta pra zona das mínimas históricas?

O gráfico mostra que toda vez que esse canal é tocado, seja em cima ou embaixo, o mundo tá vivendo algum choque monumental.

🚀 Mensagem Final:

"Quem lê esse gráfico não opera só preço — opera ciclos, história e comportamento humano. O preço é a narrativa da humanidade traduzida em candles."

📑 Dados verificados e cruzados com:

🔗 Trading Economics

🔗 MacroTrends

🔗 Reuters

🔗 Bloomberg

🔗 CNBC

🔗 EIA (U.S. Energy Information Administration)

🔗 OPEP e Banco Mundial

Brent reverte tendência com padrão técnico e cenário geopolíticoBrent reverte tendência com padrão técnico e cenário geopolítico: projeções apontam alvos em US$ 80 e US$ 88.

Petróleo tipo Brent sinaliza possível continuidade de alta após confirmação de figura técnica clássica. Tensão entre Irã e Iraque reforça impulso altista da commodity.

LONDRES – O petróleo tipo Brent, referência global entre as commodities energéticas, apresentou um movimento técnico significativo nas últimas semanas, reforçando expectativas de valorização no curto e médio prazo. Após formar um padrão de reversão conhecido como Ombro-Cabeça-Ombro Invertido (OCOI), a commodity rompeu a linha de pescoço na região dos US$ 71,91 e confirmou o início de uma nova tendência de alta.

Com base nas projeções de Fibonacci, o primeiro alvo técnico em 61,8% (US$ 75,52) já foi atingido, validando o padrão e abrindo caminho para níveis superiores. O segundo alvo, correspondente a 100% da projeção (US$ 80,14), e o terceiro, em 161,8% (US$ 88,21), são agora os próximos pontos no radar dos investidores.

A valorização recente também rompeu a média móvel de 200 períodos, um importante divisor de tendência em análises técnicas, que agora atua como suporte dinâmico. O gráfico mostra ainda uma sequência de fundos ascendentes, reforçando a estrutura de recuperação.

Além do aspecto técnico, fatores geopolíticos adicionam combustível à trajetória de alta. As recentes tensões envolvendo Irã e Iraque, regiões-chave para o fornecimento global de petróleo, aumentam o risco percebido de interrupção da oferta. Esse tipo de instabilidade historicamente leva à valorização da commodity, diante da redução da previsibilidade sobre o equilíbrio entre oferta e demanda.

"A combinação entre estrutura técnica de reversão e ambiente externo instável cria um cenário altamente sensível, com possibilidade de avanço dos preços até zonas de resistência mais elevadas, como os US$ 88", afirma um analista de mercado consultado.

Com isso, o Brent reforça sua importância como ativo estratégico em momentos de incerteza, e seu comportamento técnico recente poderá servir de termômetro para decisões no setor energético e nos mercados financeiros.

Investimentos 4YOU - Analista: Guilherme Schrepel

Comentário Técnico Semanal 13/06/25Todo final de semana observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

*Não é recomendação de investimento.

UKOIL 15M: Possível Alvo Não AtingidoEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada. Só opere quando o seu trade system der o sinal.

Ali no topo projetado, ocorreu um topo triplo, pode não voltar a subir se a projeção válida for a partir do terceiro topo, sendo assim, já teria chegado no alvo, mas pelo primeiro topo a projeção não foi atingida o seu alvo.

UKOIL 15M: Projeção da Última Pernada de AltaEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada. Só opere quando o seu trade system der o sinal.

No gráfico de 15 minutos, rompeu o fundo da última pernada de alta, retraiu para um 3/1 e poderá cair até o seu alvo de 61,8% ou mais.

Global Review e Comentário Técnico Semanal 01/06/25Fechamento de mês é o momento de fazer o Global Review, onde analiso os principais mercados do mundo e em busca de um panorama abrangente. Compreender o big picture traz insights para ajudar nos desdobramentos de curto prazo.

Também vou adiantar o comentário técnico semanal, onde observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

Brent como catalisador no pós-tarifas de TrumpVolto a escrever depois de um hiato aqui no TradingView. Participarei agora em junho do THE LEAP patrocinado pela Trade Station, e hoje trago um dos ativos que sempre opero pela alta liquidez e passos mais tímidos no tempo de curto prazo. O Brent como catalisador de um movimento mais explosivo no mercado pode ser real, pela desconto e pela lógica das estruturas de mercado.

Em 28 de maio de 2025, a Corte de Comércio Internacional dos Estados Unidos bloqueou as chamadas “tarifas do Dia da Libertação” , propostas pelo ex-presidente Donald Trump. O plano visava a imposição de tarifas de 10% sobre quase todas as importações e aumentos adicionais para países com superávits comerciais frente aos EUA, como China e União Europeia. A proposta foi embasada na Lei de Poderes Econômicos de Emergência Internacional (IEEPA), de 1977, sob a justificativa de uma “emergência econômica nacional” (REUTERS, 2025).

Contudo, a corte considerou que a justificativa extrapolava os limites constitucionais, uma vez que o poder de regular o comércio internacional reside exclusivamente no Congresso. Segundo a decisão judicial, “a administração não demonstrou base jurídica suficiente para justificar medidas dessa envergadura sob o pretexto de emergência econômica” (BARRON’S, 2025).

Economistas como Pin (2025) explicam que “as tarifas distorcem os fluxos de comércio, penalizam o consumidor doméstico e aumentam a ineficiência sistêmica do mercado internacional” . Em estudo econométrico sobre redes comerciais globais, Pujolas e Rossbach (2024) concluem que “medidas protecionistas fundamentadas em déficits comerciais frequentemente resultam em deterioração do bem-estar agregado, inclusive para o país que as impõe” . Apesar dessa reação, a reversão judicial injetou um novo ânimo no mercado, que agora considera improvável a institucionalização de políticas tarifárias generalizadas no curto prazo. Isso reorienta o fluxo de capitais para ativos de risco e melhora a previsibilidade no médio prazo.

O cenário de instabilidade política, como de praxe, levou investidores inexperientes a liquidarem posições em pânico. Contudo, conforme Richard Wyckoff previu ao desenvolver sua metodologia, “enquanto o público em geral entra em pânico, o Composite Man está silenciosamente acumulando” (WYCKOFF, 2005, p. 31). Isso se confirma no atual comportamento do petróleo Brent, que vem apresentando uma formação técnica extremamente relevante no gráfico semanal.

Nas últimas semanas, o ativo executou uma varredura de liquidez histórica — movimento conhecido como sweep — entre USD 68 e USD 72 por barril, região que havia sustentado suporte por vários anos. A dinâmica remete à Fase C da acumulação Wyckoffiana, onde ocorre o spring ou shakeout, momento em que o Composite Man absorve a liquidez final dos vendedores antes da reversão. Complementando essa estrutura, observam-se padrões claros de Volume Spread Analysis (VSA). Após o sweep, surgem candles com grande volume na base da movimentação, seguidos por barras com baixo volume de oferta e recuperação rápida, caracterizando um clássico Stopping Volume, seguido de sinais de No Supply — ou seja, ausência de venda real, restando apenas liquidação técnica e emocional do varejo.

Como ressaltam Tharp (2006) e Douglas (2000), “o momento de entrar no mercado é quando a maioria das pessoas está insegura ou com medo” , justamente porque é nessa zona que os institucionais atuam. Para Douglas (2000, p. 98), “os mercados são construídos sobre a percepção, não sobre os fatos — e quem domina essa percepção, domina o fluxo de capital” .

Com o recuo do protecionismo no curto prazo, observamos ajustes relevantes em ativos macroeconômicos:

O ouro sofre pressões de baixa, dada a redução da aversão a risco global.

O índice do dólar (DXY) estabiliza e ganha tração, fruto da previsibilidade institucional e repatriação de capital.

O Nasdaq 100 volta a operar próximo às máximas históricas, impulsionado pela confiança renovada em um ambiente de livre mercado.

O Brent, por sua vez, demonstra a mais clara oportunidade técnica, reunindo elementos de Wyckoff, VSA e análise estrutural em zona de desequilíbrio.

A conjuntura atual oferece uma janela privilegiada de entrada para investidores que entendem o papel do ciclo institucional nos mercados. A leitura clássica de Wyckoff, aliada à análise quantitativa recente, sugere que “os grandes movimentos do mercado começam quando poucos estão prestando atenção e se encerram quando todos já estão posicionados” (WYCKOFF, 2005, p. 45).

Portanto, enquanto os ruídos políticos e jurídicos alimentam a volatilidade, é na estrutura silenciosa do gráfico semanal que se revela a verdadeira intenção institucional. Se a leitura estiver correta, o petróleo Brent poderá não apenas recuperar as mínimas recentes, como iniciar um rally expressivo, com potenciais implicações para inflação, energia e política monetária global posteriormente, o que implica em um swingtrade possivelmente.

Referências:

BARRON’S. Trump's 'Liberation Day' Tariffs Are Illegal, U.S. Trade Court Rules. 28 maio 2025.

DOUGLAS, Mark. Trading in the zone: master the market with confidence, discipline and a winning attitude. New York: Prentice Hall Press, 2000.

PIN, Paolo. Network Effects of Tariffs. arXiv preprint arXiv:2504.04816, 2025.

PUJOLAS, Pau; ROSSBACH, Jack. Trade Wars with Trade Deficits. arXiv preprint arXiv:2411.15092, 2024.

REUTERS. US court blocks Trump's sweeping tariffs, citing overreach of authority. 28 maio 2025.

THARP, Van K. Trade your way to financial freedom. New York: McGraw-Hill, 2006.

WYCKOFF, Richard D. The Richard D. Wyckoff Method of Trading and Investing in Stocks. New York: Fraser Publishing Company, 2005.

Análise de Mercado: PETRÓLEO BRENT SOB PRESSÃOO Petróleo Brent segue sob pressão após a reunião da Opep+ realizada no último sábado (3), que reacendeu dúvidas sobre o equilíbrio entre oferta e demanda global. A decisão do grupo, que incluiu debates sobre novos aumentos na produção para junho, veio em um momento de fragilidade do mercado, pressionado por uma demanda chinesa mais fraca, aumento da oferta nos Estados Unidos e cenário geopolítico instável.

Apesar de alguns sinais de melhora nas relações comerciais entre EUA e China, o sentimento predominante segue negativo. O mercado avalia, com cautela, os desdobramentos das possíveis sanções americanas ao petróleo iraniano e a atuação da Arábia Saudita, que demonstrou disposição anterior em aceitar preços mais baixos para garantir participação de mercado.

Tecnicamente, o Brent se aproxima da região de suporte em $58,16, mínima do último movimento significativo de baixa. Até o momento, esse nível não foi rompido, mas sua perda poderá confirmar a continuação da tendência vendedora, com potenciais alvos em $51,50 — fundo do canal de baixa — e, em um cenário mais pessimista, $46,50 como próximo suporte. A primeira resistência relevante aparece apenas em $70,50, e o viés de baixa só seria revertido com a superação da região de $81,72, último topo relevante.

Com os preços ainda reagindo à decisão da Opep+ e às incertezas macroeconômicas persistentes, o Brent permanece em uma zona técnica crítica. O comportamento do preço nos próximos dias pode oferecer importantes sinais sobre a direção do ativo no curto a médio prazo, exigindo atenção redobrada dos investidores.

Gráfico diário:

Analista de Valores Mobiliários responsável - Pedro Pelicano - Analista CNPI–P

Aproveite a chance de fortalecer seu portfólio investindo em Dólar! Diversifique seus ativos com uma moeda forte e proteja seu patrimônio contra a inflação e instabilidades econômicas.

Dolarize já seus investimentos e conquiste segurança e crescimento para seu capital.

#BRENT #Commodities #Petróleo #TraderGlobal #MercadoFinanceiro #Opep+

Global Review e Comentário Técnico Semanal 30/04/25Fechamento de mês é o momento de fazer o Global Review, onde analiso os principais mercados do mundo e em busca de um panorama abrangente. Compreender o big picture traz insights para ajudar nos desdobramentos de curto prazo.

Também vou adiantar o comentário técnico semanal, onde observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

#$O básico realmente funciona #$O mercado funciona em .

De topo para fundo

De fundo para topo.

Se ele está subindo e não rompe o topo ele vai volta e testar o fundo,oque sinaliza um rompimento e 3 candle acima do topo ou fundo ,se essa condição não acontecer,e um falso rompimento,e o estope vai abaixo ou acima do último candle ,e o alvo no próximo topo ou próximo fundo,só isso e o suficiente pra operar o mercado ,fazem o teste e comprovem,boa sorte e bom trabalho,um abraço bolsa trader#$

Comentário Técnico Semanal 13/04/2025Todo final de semana observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

*Não é recomendação de investimento.

#72-UKOIL 5M: 3/1 - Gain 32x36 LossEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada. Só opere quando o seu trade system der o sinal.

No gráfico de 5 minutos do UKOIL, rompeu a linha branca 1 da projeção da sequência de Fibonacci do movimento de "rompimento", retraiu para um 5/1, poderá voltar a subir até a linha verde 3 e o stop é se fechar abaixo da linha branca -2.

Essa ideia pode servir para validar a conclusão do stop da ideia #71. A projeção se dá a partir de um doji do fundo, o que não obriga a projetar o candle posterior verde, pois o doji já é um candle negativo e positivo no mesmo, candle neutro, sendo assim, ele mesmo já pode ser projetado.

#71-UKOIL 5M: 3/1 - Gain 32x35 Loss Essa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada. Só opere quando o seu trade system der o sinal.

No gráfico de 5 minutos do UKOIL, rompeu a linha branca 1 da projeção da sequência de Fibonacci do movimento de "rompimento", retraiu para um 5/1, poderá voltar a subir até a linha verde 3 e o stop é se fechar abaixo da linha branca -2.

O UKOIL está sendo mais assertivo neste gráfico, vamos ver se continua assim.

#67-UKOIL 5M: 3/1 - Gain 31x32 LossEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada. Só opere quando o seu trade system der o sinal.

No gráfico de 5 minutos do UKOIL, rompeu a linha branca 1 da projeção da sequência de Fibonacci do movimento de "rompimento", retraiu para um 15/1, poderá voltar a subir até a linha verde 3 e o stop é se fechar abaixo da linha branca -2.

#60-UKOIL 5M: 3/1 - Gain 27x29 Loss Essa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada. Só opere quando o seu trade system der o sinal.

No gráfico de 5 minutos do UKOIL, rompeu a linha branca 1 da projeção da sequência de Fibonacci do pivô do movimento de "rompimento" (Brooks), retraiu para um 4/1, poderá voltar a subir e o stop é se fechar abaixo da linha branca -2.