Causas dos gaps de Bitcoin na CME e estratégias para operar gapsO que é o CME Gap do Bitcoin? Como usar o indicador de lacunas de BTC

A “lacuna” no mercado de futuros do CME (Chicago Mercantile Exchange), que oferece uma visão sobre os movimentos dos investidores institucionais, é um dos indicadores-chave observados de perto por muitos traders profissionais.

1️⃣ O que é a lacuna (Gap) do Bitcoin no CME?

O CME é uma das principais vias de acesso para investidores institucionais entrarem no mercado de Bitcoin. No entanto, o mercado futuro de Bitcoin do CME fecha nos fins de semana (da tarde de sexta-feira até a tarde de domingo, horário de Chicago, EUA). Além disso, há uma pausa de uma hora após o fechamento do mercado nos dias úteis.

Por outro lado, as corretoras spot como Binance e OKX, que usamos com frequência, operam 24 horas por dia.

Essa diferença é onde surge a “lacuna”. Especialmente nos fins de semana, quando a pausa é mais longa, as lacunas tendem a ser maiores.

Lacuna de baixa (Bearish Gap): ocorre quando o preço de abertura após o fechamento do CME é menor que o preço de fechamento. Isso significa que o preço do Bitcoin caiu no mercado spot durante o período de inatividade.

Lacuna de alta (Bullish Gap): ocorre quando o preço de abertura após o fechamento do CME é maior que o preço de fechamento. Isso significa que o preço do Bitcoin subiu significativamente no mercado spot durante o intervalo.

Mudança psicológica abrupta: indica que o sentimento dos investidores se inclinou fortemente para um lado durante o fim de semana.

Blocos de ordens não preenchidas: a área da lacuna é interpretada como uma região onde podem existir ordens pendentes (pressão de compra ou venda).

Fenômeno de “preenchimento da lacuna” (Gap Fill): muitos traders acreditam no ditado “as lacunas sempre se fecham” e o utilizam como uma estratégia de trading. Isso sugere uma tendência do preço de se mover na direção oposta à da lacuna, tentando eventualmente cobrir essa área. No entanto, esse fenômeno não é “obrigatório”, e se uma lacuna será preenchida imediatamente ou muito tempo depois deve ser avaliado com diferentes análises.

2️⃣ Encontre facilmente as lacunas do CME

O indicador Bitcoin

CME gaps multi-timeframe auto finder automatiza a análise das velas do CME e as exibe de forma intuitiva no gráfico.

⚡Funcionalidades e uso do indicador

Detecção de lacunas em múltiplos timeframes: velas de 5m, 15m, 30m, 1h, 4h e até 1 dia! Ele detecta e exibe simultaneamente lacunas do CME em diferentes intervalos de tempo. Seja você um trader de curto prazo ou um investidor de longo prazo, pode verificar as lacunas conforme o seu estilo de trading.

Exibição automática de caixas e rótulos: as áreas das lacunas detectadas são desenhadas como caixas retangulares no gráfico. Lacunas de alta aparecem em tons de verde, e lacunas de baixa em tons de vermelho, facilitando a visualização. O tamanho de cada lacuna (%) é exibido em um rótulo acima da caixa correspondente.

Função de destaque: grandes lacunas acima de um determinado limite (por exemplo, 0,5%) são realçadas com uma cor mais intensa. “Grandes lacunas” podem ter um impacto maior no mercado e devem ser observadas.

Sincronização com o preço do gráfico: o preço dos gráficos spot de outras exchanges pode diferir do preço dos futuros do CME. Este indicador ajusta o preço das caixas de lacunas para o nível de preço do gráfico que você está visualizando, por meio do modo “Chart_price”. Assim, é possível entender de forma mais intuitiva o nível da lacuna e planejar operações diretamente no gráfico de outro exchange.

Alertas em tempo real: você pode receber alertas em tempo real quando uma nova lacuna do CME for detectada. Também é possível configurar alertas apenas para lacunas de um timeframe específico. Isso é extremamente útil quando você não pode acompanhar o gráfico durante os fins de semana ou em horários específicos dos dias úteis.

3️⃣ Estratégias de Trading

💡Estratégia de preenchimento de lacuna (Gap Fill):

Quando ocorre uma lacuna de alta: se o preço ultrapassa a lacuna, mas depois retorna tentando preenchê-la, pode-se considerar uma posição long perto do fundo da lacuna, ou uma short se o preço não conseguir reagir na parte superior. Alternativamente, também é possível considerar uma short em uma zona de resistência antes que a lacuna seja preenchida.

Quando ocorre uma lacuna de baixa: se o preço cai abaixo da lacuna, mas depois retorna tentando preenchê-la, pode-se considerar uma short perto do topo da lacuna, ou uma long se o preço não conseguir cair a partir da parte inferior. Alternativamente, pode-se considerar uma long em uma zona de suporte mais baixa antes do preenchimento da lacuna.

💡Utilização como áreas de suporte/resistência:

As antigas áreas de lacunas do CME podem atuar como fortes linhas de suporte ou resistência quando o preço volta a testar esses níveis no futuro.

Observe se o preço encontra resistência e volta a cair quando atinge o topo de uma lacuna de baixa, ou se encontra suporte e volta a subir quando atinge o fundo de uma lacuna de alta. Lacunas que se sobrepõem em múltiplos timeframes têm ainda mais importância.

💡Confirmação de tendência e sinais de reversão:

Se uma lacuna de baixa forte ocorre e não é imediatamente preenchida, mas o preço continua a cair, isso pode indicar o início ou a continuação de uma tendência de baixa sólida.

Se uma lacuna de alta forte ocorre e não é imediatamente preenchida, mas o preço continua subindo, isso pode indicar o início ou a continuação de uma forte tendência de alta.

Você pode usar o movimento do preço após o surgimento da lacuna para medir o momentum do mercado e aplicar estratégias de continuação ou reversão de tendência.

Por exemplo, se uma lacuna de baixa ocorre mas é rapidamente preenchida em alguns dias e o preço rompe acima do topo da lacuna, isso pode ser interpretado como um sinal precoce de que o mercado de baixa terminou.

💡Análise em múltiplos timeframes:

Ao procurar níveis-chave de suporte/resistência, observe não apenas as lacunas do timeframe atual, mas também as de timeframes superiores (por exemplo, lacunas de 4h ou diárias em um gráfico de 1h).

As lacunas em intervalos maiores são áreas de maior interesse no mercado. Ao tomar decisões em intervalos menores, considere a localização das lacunas importantes de timeframes superiores para gerenciar riscos ou definir alvos de entrada e saída.

Lacunas de curto prazo (5m, 15m): a maioria ocorre dentro de 1% e pode ser usada para volatilidade de curto prazo, scalping de alta alavancagem ou day trading. São adequadas para estratégias de entrada/saída rápida, mas é preciso cautela com falsos rompimentos. Tendem a ser preenchidas antes do fechamento da vela de 4h após a abertura do mercado.

Lacunas de médio prazo (1h, 4h): podem ser usadas para swing trading ou posições de médio prazo. Dependendo do movimento do preço após a lacuna, podem se tornar zonas significativas de suporte/resistência.

Lacunas de longo prazo (1d): podem atuar como pontos de virada importantes nas tendências do mercado ou como níveis de suporte/resistência relevantes a longo prazo. Quando ocorre uma “grande lacuna”, deve-se considerar também a possibilidade de uma mudança na direção geral do mercado. Normalmente ocorrem durante os fins de semana, e às vezes ultrapassam 3%.

Uma lacuna de curto prazo durante a semana que foi preenchida há 4 horas.

Após a formação de um grande gap de 3,54% no fim de semana, a forte tendência de alta continuou.

4️⃣ Conclusão

O indicador “Bitcoin CME Gap Multi-Timeframe Auto Detector” é uma ferramenta poderosa que ajuda você a não perder pontos cruciais de flutuação de preço no mercado.

No entanto, nenhum indicador deve ser seguido cegamente. As lacunas podem não ser totalmente preenchidas, ou o preço pode romper imediatamente na direção oposta após ultrapassá-las. Em vez de confiar apenas no preenchimento de lacunas, é essencial analisá-las em conjunto com outros indicadores para aumentar sua taxa de acerto.

Esperamos que você aproveite as informações obtidas com este indicador e as combine com seus próprios métodos de análise (padrões gráficos, indicadores auxiliares, análise macroeconômica, etc.) para construir estratégias de trading mais sofisticadas.

📌Se este conteúdo foi útil, apoie-nos com um “boost” e deixe um comentário. Seu pequeno incentivo é uma grande força para criarmos análises e conteúdos ainda melhores. Ao nos seguir, você também receberá notificações sobre nossas próximas publicações.

Ideias de negociação

SOLtendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers tendencia de repeticao de padroers

SOLUSDT Formação de xícara, gráfico semanal.SOLUSDT está em uma formação de "cup and handle" (também conhecida como xícara), com um possível rompimento ainda em confirmação, já que o candle semanal não fechou. Para validar o rompimento, é preciso que o próximo candle semanal supere a máxima do candle anterior, preferencialmente acompanhado de um aumento de volume de negociação, o que fortalece a confiabilidade do movimento.

Para otimizar o risco/retorno, uma estratégia sugerida é observar entradas em tempos gráficos menores, como gráficos de 4 horas ou até mesmo 60 minutos, onde o controle de risco pode ser mais ajustado.

É importante lembrar que o trader deve estar atento à possibilidade de rompimentos falsos e, para isso, é essencial ter um stop loss bem posicionado. Embora o mercado possa apresentar esses falsos rompimentos fora de controle, o controle do risco está inteiramente nas mãos do trader. A expressão "Plan the trade and trade the plan" reforça que, uma vez definido o ponto de stop loss e alvo, é melhor evitar ansiedade e manter a disciplina. Se um trade está causando desconforto ou gerando preocupação constante, isso pode indicar que o tamanho da posição está inadequado para o perfil do trader.

Por fim, vale a pena estudar o conceito de *position sizing*, crucial para uma gestão de risco eficaz. Há conteúdos disponíveis no YouTube sobre o tema, incluindo vídeos de um experiente trader brasileiro, Fausto Botelho (um abraço, mestre Fausto).

Disclaimer : As informações apresentadas têm finalidade educacional e não constituem recomendação de investimento. As decisões de investimento devem ser tomadas com base na análise individual e no perfil de risco de cada investidor.

Análise Técnica de SOL/USDT – Onda Diagonal Final (Ending DiagonAná1. O que é uma Onda Diagonal Final?

A onda diagonal final é uma estrutura típica da teoria de Elliott Waves, que ocorre no final de uma tendência impulsiva ou na onda C de uma correção. Ela é composta por cinco ondas (1, 2, 3, 4, 5), mas com características específicas que a tornam distinta de uma estrutura impulsiva clássica.

As características mais importantes dessa onda incluem:

Sobreposição das ondas 1 e 4: A onda 4 entra no território da onda 1, o que é típico para uma onda diagonal final.

Formação em cunha: A estrutura geralmente apresenta uma forma de cunha, com as linhas de tendência superior e inferior convergindo.

Subdivisão 3-3-3-3-3: Cada uma das ondas principais (1–5) é composta por três sub-ondas, formando uma estrutura complexa.

Volume decrescente: O volume tende a diminuir à medida que o movimento se desenvolve, indicando que o impulso está perdendo força.

2. Analisando o Gráfico de SOL/USDT

A análise do gráfico de SOL/USDT indica que estamos observando uma onda diagonal final. Isso se reflete nas características que vemos ao longo das ondas 1–5. Vamos detalhar as ondas:

📈 Onda 1:

O preço inicia a tendência de alta, superando a resistência inicial. Este é o movimento de acumulação, onde o interesse comprador começa a impulsionar o preço para cima.

📉 Onda 2:

Após o primeiro impulso, o preço retrai para níveis de suporte, mas sem ultrapassar o ponto inicial da Onda 1. Esse é um retrocesso típico em uma onda diagonal.

📈 Onda 3:

A Onda 3 é a maior das ondas impulsivas e leva o preço a novas máximas, conforme a tendência de alta se fortalece.

📉 Onda 4:

A Onda 4 entra no território da Onda 1, que é uma característica marcante da onda diagonal final. Esta é uma correção mais suave, mas importante, pois prepara o preço para o último impulso.

📈 Onda 5:

A Onda 5 é a última fase impulsiva antes de uma possível reversão. Nesse caso, estamos observando uma diminuição do movimento, o que sugere que o preço pode estar perto de atingir o topo e iniciar a correção.

3. Potenciais Alvos de Correção

Com a Onda 5 perto do seu fim, a próxima fase é uma possível correção, e os níveis de Fibonacci são úteis para determinar os alvos de retração:

Fibonacci 0.786 – 228,55 USDT: Primeiro ponto de suporte relevante para o preço.

Fibonacci 1.0 – 200,35 USDT: Suporte mais forte, onde o preço pode se consolidar após uma correção mais profunda.

Fibonacci 1.618 – 181,21 USDT: A correção mais extrema, que pode levar o preço a um novo equilíbrio após o movimento de alta.

4. Volume Profile

O Volume Profile também é importante, pois mostra uma concentração significativa de volume abaixo do preço atual. Isso pode indicar que o preço vai testar essas zonas de maior volume, que são típicas de grandes suportes.

5. Conclusão e Perspectivas

A formação de uma onda diagonal final indica que o movimento de alta está perto do fim. A correção que se segue pode levar o preço até as zonas de suporte de 228,55 USDT, 200,35 USDT ou 181,21 USDT, dependendo da força da reversão.

Agora, será importante observar como o preço reage nesses níveis de suporte. Caso o preço perca a zona de 228,55 USDT, podemos esperar uma correção mais profunda, mas se o suporte se mantiver, o preço pode voltar a subir após a correção.

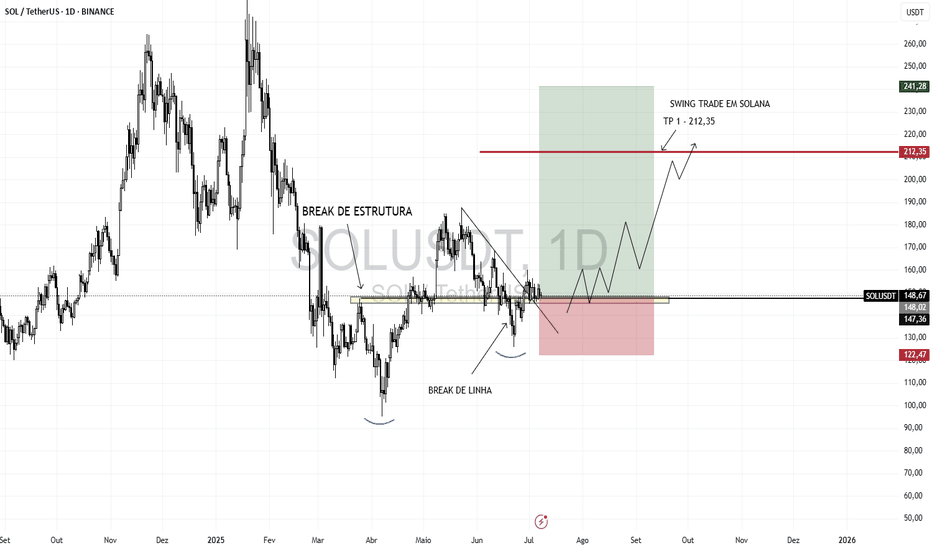

SOLUSDT - SWING TRADE Essa é uma entrada de swing trade clássica, com base em estrutura de mercado e price action, que inclui:

Break de estrutura de baixa

Rompeu uma LTB (break de linha)

Formação de fundos ascendentes

Pullback em região de suporte anterior (zona amarela)

O mercado vinha de uma sequência de topos e fundos descendentes. O rompimento de um topo anterior invalida a estrutura de baixa e sinaliza uma possível inversão. Esse é o primeiro gatilho técnico da compra.

Break de estrutura + LTB rompida

Entrada : Pullback em suporte e rompimento confirmando

Alvo TP1 = 212,35 (resistência anterior)

SL (implícito) = Abaixo da zona de suporte (área vermelha)

O que é uma Entrada Vendida (Short Selling)?

Na análise técnica e no trading, entrada vendida significa apostar que o preço de um ativo vai cair. Diferente de uma compra (long), onde você lucra se o preço sobe, no short você vende primeiro (mesmo sem ter o ativo) para recomprar mais barato depois.

Na prática, o trader pega emprestado o ativo na corretora, vende a mercado e espera a queda para recomprar a um preço inferior, embolsando a diferença como lucro.

🔑 Condições que Justificam a Entrada Vendida

No gráfico da SOL/USDT (Diário), podemos identificar alguns pontos que podem motivar uma entrada vendida:

Zona de Resistência (BMS – Break of Market Structure)

A região próxima aos 200–210 USDT foi marcada como área de resistência (em vermelho). Isso significa que o preço já encontrou vendedores fortes nesse ponto anteriormente.

👉 Traders interpretam essa região como provável ponto de reversão.

Confirmação de Estrutura

O preço fez um movimento de alta, mas ao chegar perto dessa zona vermelha, tende a encontrar dificuldade de continuar. Isso cria uma oportunidade de short.

Risco x Retorno

A entrada vendida ocorre perto da resistência (onde o stop é pequeno caso o preço rompa para cima), e o alvo está nas zonas de suporte mais baixas (próximo de 150–160 USDT, marcadas em verde no gráfico).

📝 Exemplo de Estratégia de Entrada Vendida

Entrada: Próximo de 200 USDT (região de resistência marcada no gráfico).

Stop Loss: Acima de 210 USDT (caso o preço rompa a resistência).

Take Profit: Alvos em regiões de suporte, como 180 USDT (primeiro alvo) e 150–160 USDT (alvo estendido).

Risco x Retorno

Se o trader arrisca 10 dólares por SOL (stop de 200 → 210), mas busca um ganho de 40–50 dólares na queda (200 → 150), temos uma relação de risco x retorno de 1:4 ou 1:5, o que é considerada uma boa operação.

⚠️ Cuidados na Entrada Vendida

Tendência Geral: Nunca operar contra uma tendência de alta forte sem confirmação, pois pode virar armadilha.

Gestão de Risco: Operações vendidas podem gerar perdas ilimitadas (pois o preço pode subir indefinidamente), então o stop loss é obrigatório.

Liquidez e Volatilidade: Criptos como Solana são muito voláteis, o que exige cautela no tamanho da posição.

✅ Conclusão

A entrada vendida é uma estratégia poderosa para lucrar em mercados de queda, mas exige disciplina e gestão de risco.

No caso da SOL/USDT, o gráfico mostra claramente uma zona de resistência entre 200–210 USDT, o que abre espaço para um trade short com alvos nas regiões de suporte abaixo.

👉 Em resumo:

Região de venda: 200–210

Stop: acima de 210

Alvos: 180 e 150–160

Possivel entrada solanaContexto do Gráfico

Preço atual: 167,81 USDT (+3,61%)

HiLo Activator: Mudança de cor recente (de vermelho para amarelo) indica possível reversão de tendência para alta.

Estocástico: Começando a cruzar para cima na zona de sobrevenda (<20), sinal de entrada possível.

MACD: Ainda em território negativo, mas o histograma mostra perda de força da venda (barras vermelhas diminuindo), o que antecipa possível cruzamento de alta nos próximos dias.

Ponto de Entrada Sugerido

Entrada ideal: Quando o preço romper e fechar acima da linha HiLo (amarela) com confirmação de volume.

Valor aproximado para entrada mais segura: acima de 172 USDT, que coincide com o rompimento da resistência da consolidação recente.

Stop Loss Sugerido

Abaixo do último fundo recente, para evitar ser "estopado" por ruído:

Stop loss: 157,00 USDT

Isso dá uma margem de segurança caso o pullback não se confirme.

🎯 Alvos de Stop Gain (Take Profit)

Considerando uma possível retomada da tendência de alta:

1. 1º alvo (resistência curta): 180,00 USDT

2. 2º alvo (resistência média): 195,00 USDT

3. 3º alvo (resistência forte): 210,00 USDT

🧠 Estratégia de Gestão de Risco (Exemplo)

Se entrar a 172 USDT com stop em 157 USDT:

Risco: 15 USDT por unidade

1º alvo (180 USDT) = +8 USDT (RR ≈ 1:0.5) — fraco

2º alvo (195 USDT) = +23 USDT (RR ≈ 1:1.5) — ideal

3º alvo (210 USDT) = +38 USDT (RR ≈ 1:2.5) — excelente

Você pode ajustar conforme seu perfil de risco:

Conservador: realiza parcial no 1º alvo e protege o capital.

Moderado: realiza parcial no 2º e deixa o restante "andar".

Agressivo: só realiza no 3º alvo ou quando MACD e estocástico derem sinal de saída.

Conclusão

Neste momento, há sinais iniciais de reversão, mas a entrada mais segura é após o rompimento de 172 USDT com confirmação.

Enquanto isso, vale observar se os próximos candles confirmam força de compra e se o MACD cruza para alta.

Solana sem reversão definidaCom base no gráfico diário (1D) do par SOL/USDT, vamos analisar os principais indicadores técnicos visíveis: HiLo Activator, Estocástico, e MACD, para responder se é hora de entrar, esperar ou operar vendido com stop curto.

📊 Análise Técnica - SOL/USDT (1D)

1. Tendência Geral

A Solana teve uma alta forte até próximo de US$ 210, mas agora inverteu para tendência de baixa clara.

O HiLo Activator virou para vermelho — sinal clássico de mudança de tendência para baixa.

2. Estocástico (14, 1, 3)

O estocástico está abaixo de 20, em região de sobrevenda extrema, mas ainda sem cruzamento de alta.

Isso indica que a pressão vendedora continua forte, e não há sinal concreto de reversão ainda.

3. MACD (12, 26, 9)

As linhas do MACD estão cruzadas para baixo e os histogramas estão negativos.

Isso reforça que o momentum é de queda, sem divergência de alta por enquanto.

4. Zona de Suporte

Um possível alvo de suporte está entre US$ 140 e US$ 130, onde houve consolidação anterior.

Outro suporte importante mais abaixo está próximo de US$ 110 (marcado no gráfico).

🎯 Estratégias possíveis

Cenário Estratégia Justificativa

🔴 Queda em andamento Aguardar Tendência de baixa forte, sem sinal de reversão

🔁 Pullback para resistência Entrar vendido com stop curto Ideal em pullback até US$ 170-180 com alvo em US$ 140 ou US$ 110

🟢 Sinal de reversão com estocástico cruzando para cima Avaliar entrada comprada, mas só após confirmação Estocástico ainda não cruzou, MACD ainda em queda

🛑 Sugestão de operação vendida (swing trade)

Entrada: se o preço fizer pullback para US$ 170–175

Stop: acima de US$ 185 (topo anterior e acima do HiLo)

Alvo 1: US$ 140 (último suporte)

Alvo 2: US$ 110 (fundo mais forte)

✅ Conclusão

No momento, o gráfico não sugere entrada compradora imediata. O ideal seria:

Esperar uma reversão confirmada (cruzamento no estocástico + MACD positivo)

Ou operar vendido com stop curto, caso o preço tente subir e falhe no pullback.

Análise Técnica Anual – SOL/USDT (Gráfico Diário)Período observado: Dezembro de 2024 até Agosto de 2025

Ativo: Solana (SOL) pareado com Tether (USDT)

Exchange: Binance

Timeframe: Diário (visão macro anual)

Ferramentas utilizadas:

Linhas de tendência (formando triângulo simétrico)

Bandas de Bollinger

Volume

Padrões de topos e fundos

Contexto Técnico

No período analisado, SOL/USDT forma um triângulo simétrico de longo prazo, sinalizando uma forte compressão de preço após meses de volatilidade. Esse tipo de padrão é neutro até o rompimento, podendo indicar uma reversão ou continuação de tendência, dependendo da direção da fuga.

Características do padrão:

Topo descendente: resistência claramente testada em múltiplas ocasiões (ex: janeiro, abril e julho).

Fundo ascendente: suportes progressivamente mais altos desde março, sugerindo pressão compradora crescente.

Ponto de convergência: esperado para setembro ou outubro de 2025.

ndicadores Relevantes

Bandas de Bollinger:

Foram tocadas nos extremos superiores nos momentos de euforia (ex: abril e julho), sendo seguidas de correções. As bandas estão progressivamente se estreitando — sinal de que uma movimentação mais forte está se aproximando.

Volume:

Notável diminuição do volume ao longo da consolidação, típico de um mercado aguardando definição. A expectativa é de que o volume exploda no rompimento do triângulo.

Zona crítica de suporte:

A faixa entre $130,26 e $140 é uma região de defesa dos compradores. Uma perda desse nível abre espaço para quedas mais profundas.

Cenários Prováveis

Rompimento de Alta:

Superação da linha de tendência de baixa (resistência).

Confirmação com volume elevado.

Possíveis alvos: $220, depois $300 no longo prazo.

Rompimento de Baixa:

Perda da linha de tendência de alta e da região dos $130.

Pode levar a SOL buscar os $100 ou até testar patamares mais baixos de 2023.

Conclusão Estratégica

SOL/USDT está comprimido dentro de uma formação gráfica de grande relevância no contexto anual. Traders e investidores devem observar o rompimento do triângulo até outubro/2025 como gatilho para operações mais agressivas.

Enquanto isso, estratégias de swing trade entre suporte e resistência, com stops curtos, podem ser válidas.

SE FOR CONTINUAR SUBINDO O MOMENTO É AGORA.Tem o flow, apesar de tudo, ele ainda não fez o ch primário, então ele ainda está respeitando a alta, mas pode ser que aconteça o ch primário e ele reverta, pois está criando liquidez, então se me der oportunidades de compra, eu comprarei e sairei curto, se ele chegar na região de 157.00

pode ser que ele inicie uma reversão primária. Ou faça o Bos primário.

Possivel golden cross a caminho# Solana e o Potencial Golden Cross: Momento Técnico Favorável? 📈

## Análise da Tendência Recente

Analisando os dados da Solana (SOL), observo um padrão interessante de recuperação. Após uma queda em maio (de cerca de 180 USDT para aproximadamente 150 USDT), o SOL está mostrando sinais de recuperação técnica significativa, com um aumento recente para 166,65 USDT.

## Confirmação Técnica em Formação

- **Golden Cross em formação**: A média de 50 períodos está se aproximando da média de 200 períodos no gráfico diário, podendo formar o "Golden Cross" - um sinal tradicionalmente bullish

- **Estocástico em 79**: Indica momentum forte, embora próximo da zona de sobrecompra

- **Volume crescente**: Os últimos dias mostram volume de negociação aumentando (11,6 milhões USDT no último dia)

## Catalisadores Fundamentais

O que torna este momento técnico ainda mais interessante são os catalisadores recentes:

- Especulações sobre atualizações no registro S-1 para potenciais ETFs de Solana (similar ao caminho do Ethereum)

- Integração do PYUSD da PayPal na blockchain Solana, aumentando casos de uso

- SOL superando BTC nas últimas 24 horas com um aumento de 4-5%

## Pontos de Atenção

O Golden Cross, quando confirmado, geralmente sinaliza uma tendência de alta de médio prazo, mas é importante monitorar o comportamento do preço próximo a resistências importantes (170-180 USDT) e o volume nas próximas sessões para confirmar a força do movimento.