Por que o AUD pode variar mais de 50 pips hojeSerá que o Banco Central da Austrália será o primeiro grande banco central a aumentar as taxas neste ciclo?

Um aumento de 25 pontos-base é o consenso do mercado, mas não é uma previsão clara. Os economistas só passaram a acreditar em um aumento nas últimas duas semanas, e é por isso que as previsões ainda são contraditórias.

Não é irrealista que o RBA ignore o aumento da inflação e decida que os argumentos para um aumento imediato não estão totalmente consolidados.

O Deutsche Bank, o Goldman Sachs e o Morgan Stanley estão entre os principais bancos que ainda prevêem que o RBA manterá as taxas inalteradas.

Quando as expectativas estão tão divididas, a reação do dólar australiano pode ser acentuada. Um movimento de mais de 50 pips no AUD em torno da decisão está muito em jogo.

A declaração de política do RBA está prevista para as 14h30, hora local (3 de fevereiro). A governadora Michele Bullock deve dar uma entrevista coletiva às 15h30.

X-indicator

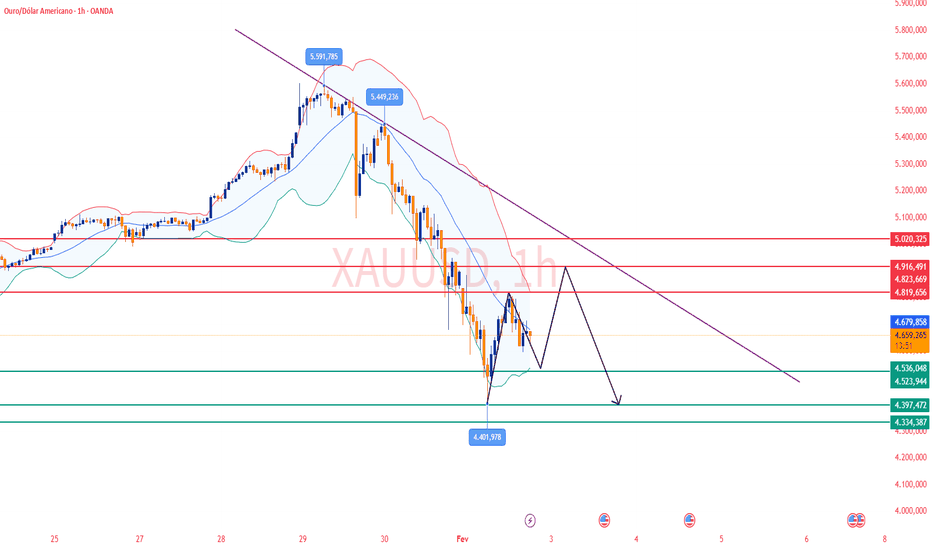

O ouro está entrando na fase de reconstrução estrutural✅ No gráfico de 4 horas, após a reversão de tendência no topo em 5596, o ouro formou um claro alinhamento baixista das médias móveis. O preço rompeu consecutivamente as bandas média e inferior de Bollinger, criando uma estrutura de queda acelerada. Após a primeira estabilização evidente próxima de 4402, o mercado entrou em uma fase de recuperação técnica após sobrevenda. No entanto, as MA10 e MA20 continuam pressionando fortemente para baixo, indicando que este movimento é mais uma correção dentro da tendência do que uma reversão real.

✅ No gráfico de 1 hora, após formar o fundo em 4402, o preço apresentou um repique em forma de escada. Contudo, esse repique foi constantemente limitado pelas médias móveis, com múltiplas rejeições próximas da MA20, formando uma estrutura de repique fraco em consolidação. As Bandas de Bollinger começaram a se contrair, sugerindo que o impulso baixista entrou em uma fase de consolidação, mas ainda não há sinais claros de controle por parte dos compradores.

✅ Combinando os dois tempos gráficos, o mercado encontra-se atualmente em uma consolidação corretiva após sobrevenda dentro de uma tendência de baixa mais ampla. Enquanto o preço não conseguir se manter acima de 5000, a estrutura geral permanece definida como uma fase corretiva após a formação de um topo. O movimento atual parece mais uma preparação para o próximo impulso direcional do que uma reversão de tendência.

🔴 Resistência: 4880–4950

🟢 Suporte: 4520–4580

✅ Referência de Estratégia de Trading:

Nesta fase, a abordagem principal é vender nos repiques. Posições compradas devem ser consideradas apenas de forma leve e próximas às zonas de suporte inferiores. Paciência é necessária ao aguardar os níveis-chave de resistência.

🔰 Estratégia de Venda (vender no repique)

👉 Zona de entrada: 4880–4920, construir posições vendidas de forma escalonada

🎯 Alvo 1: 4700

🎯 Alvo 2: 4550

🎯 Alvo estendido: 4400

📍 Lógica:

Essa zona é uma confluência de resistências formadas pelas médias móveis de 4H e antigos níveis estruturais de rompimento. Repiques nessa área provavelmente encontrarão nova pressão vendedora.

🔰 Estratégia de Compra (repique após sobrevenda)

👉 Zona de entrada: 4520–4580, apenas posições compradas leves

🎯 Alvo 1: 4700

🎯 Alvo 2: 4850

🎯 Alvo estendido: 4950

📍 Lógica:

Essa zona coincide com mínimos anteriores e com a banda inferior de Bollinger, formando um suporte técnico adequado para um repique temporário — apenas como movimento corretivo.

✅ Lembretes de Gestão de Risco

👉 Não perseguir os repiques; aguardar pacientemente as zonas de resistência

👉 Posições longas apenas para repiques corretivos e com tamanho reduzido

👉 Posições short seguem a tendência principal e oferecem maior potencial

👉 Em alta volatilidade, é essencial manter disciplina rigorosa com o stop loss.

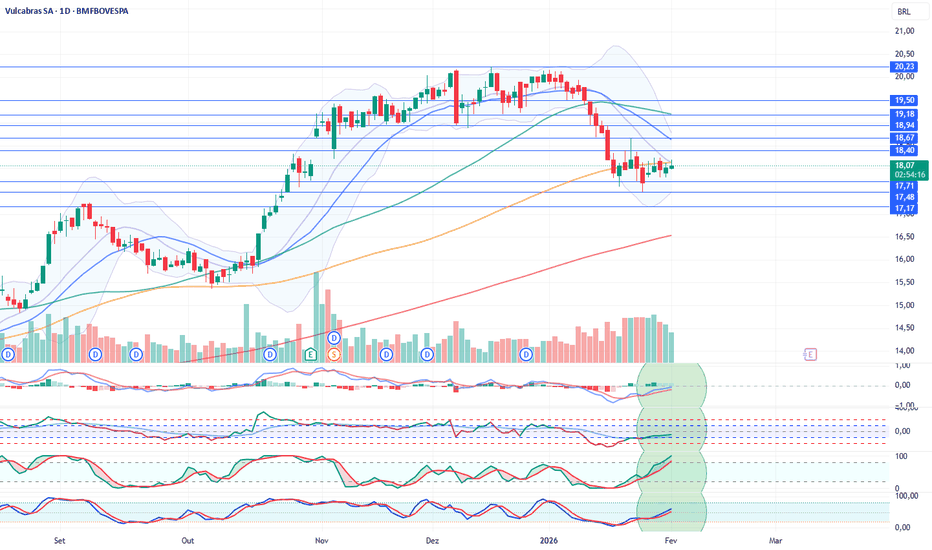

VULC3 Análise da AçãoVULC3 Análise da Ação

Os indicadores técnicos diários estão positivos. A ação permanece lateralizada acima do suporte em 17,71, o que pode indicar que a probabilidade de recuperação vem aumentando gradualmente. A principal questão neste ponto é: a queda já terminou? Ainda existe o risco de um recuo até a média móvel de 200 dias (16,55). Por isso, o nível de 17,71 é um suporte muito importante. Caso esse suporte não seja rompido para baixo e a ação consiga romper para cima a média móvel de 21 dias (18,61), pode voltar a apresentar uma possibilidade de recuperação. Com os indicadores em posição positiva, nossa expectativa também permanece positiva

Resistências: 18,40 - 18,67 - 18,94

Suportes: 17,71 - 17,48 - 17,17

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

VIVA3 Análise da AçãoVIVA3 Análise da Ação

Os indicadores técnicos diários estão positivos.A ação começou a se manter acima da média móvel de 200 dias. Esperamos uma recuperação a partir desse nível. Caso supere a média móvel de 21 dias, a probabilidade de fortalecimento do suporte pode aumentar. Com os indicadores começando a apresentar sinais positivos em movimento ascendente a partir de níveis mais baixos, acrescentamos a possibilidade de movimentos positivos de preço na ação. Em um cenário de realização de lucros no índice Bovespa, que se encontra em níveis elevados, investidores que saírem de outras ações em alta podem considerar a entrada neste papel, que apresenta potencial de valorização.

Resistências: 29,15 - 30,25 - 31,29

Suportes: 27,10 - 26,34 - 25,30

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

PCAR3 Análise da AçãoPCAR3 Análise da Ação

Os indicadores técnicos diários estão positivos. A ação conseguiu se manter acima da média móvel de 200 dias (3,61), porém o movimento lateral de preços continua. A ação não conseguiu acompanhar a alta do índice e, em um possível recuo do índice, investidores que realizarem lucro em outras ações podem passar a considerar a entrada neste papel. Tecnicamente, no momento, a ação está negociando nos mesmos níveis da média móvel de 21 dias (3,81). Caso consiga realizar fechamentos acima dessa média, pode haver um aumento na força do suporte. Se romper essa média para cima, também terá superado a média móvel de 50 dias. O fato de os indicadores estarem em posição intermediária e positivos pode indicar a possibilidade de um movimento de preço favorável na ação

Resistências: 3,94 - 4,13

Suportes: 3,70 - 3,55 - 3,47

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

Ouro sofre maior queda num único dia em 40 anos, fé no mercado eOuro sofre maior queda num único dia em 40 anos, fé no mercado em alta enfrenta teste severo!

Tempestade no mercado: Indicação agressiva para a Fed desencadeia venda massiva de ativos

Na segunda-feira, durante as negociações asiáticas, o ouro caiu mais de 3%, enquanto a prata caiu até 9%! O pânico espalhou-se rapidamente para os mercados de futuros de petróleo e índices de ações. A nomeação de Kevin Warsh, um político da linha dura, por Trump para dirigir a Reserva Federal, destruiu por completo as expectativas do mercado em relação a uma política monetária frouxa, tornando-se um golpe crucial para o rebentar das bolhas de activos! Esta violenta flutuação não só desencadeou um colapso técnico, como também sinalizou uma quebra no consenso do mercado em relação ao futuro. 💥

Colapso técnico: uma queda num único dia que ocorre uma vez a cada 40 anos

Do ponto de vista técnico, o ouro caiu mais de 1.000 dólares no final da semana passada, fechando com a sua maior vela de baixa em 40 anos! Esta queda foi um verdadeiro deslizamento de terras, prendendo instantaneamente inúmeros investidores que compraram no pico, na esperança de apanhar o último comboio do mercado em alta. 😰

A plataforma de negociação ao vivo do Dream Fund alertou repetidamente para os riscos de uma correção de alto nível, mas o sentimento fervoroso do mercado levou muitos a entrar de forma imprudente. Na verdade, o mercado ofereceu boas oportunidades de saída no final da quinta-feira e início da sexta-feira – a recuperação não foi apenas uma esperança para os compradores, mas também uma janela de oportunidade para escapar!

Níveis-chave e perspetivas

O único sinal de um mercado em alta renovado: o ouro precisa de recuperar a marca dos 5.000 dólares. Caso contrário, a tendência de queda será difícil de inverter.

📉 Estratégia de negociação de curto prazo:

Posição principal de venda: Utilize os níveis de 4800-4900-5000 como suporte, com um stop-loss de 10 a 15 pontos, visando uma operação de swing trading de curto prazo com um retorno de 1:1 ou superior.

Posição secundária de compra: Foco no topo triplo anterior em 4550; esta correção deve atingir pelo menos o intervalo de 4550-4500.

Atualmente, o mercado não apresenta características de tendência ascendente; continuamos a prever uma tendência de baixa esta semana! Com base no momento atual, o preço de 4.500 dólares pode ser atingido em breve! ⚠️

Informação sobre Investimentos: Adapte-se com flexibilidade ao mercado em constante mudança. Cada ponto de inflexão é uma oportunidade para os investidores de médio prazo ajustarem as suas posições, em vez de se agarrarem rigidamente à crença de "mercado em alta" ou "mercado em baixa". Num mercado que muda rapidamente, só combinando pontos de inflexão de curto prazo com operações flexíveis é possível aproveitar as oportunidades de forma eficaz. Quando uma tendência de baixa continua, os movimentos de preços desafiam frequentemente as expectativas de todos!

A visão de hoje é clara: mantenha-se pessimista! O mercado está a utilizar esta queda acentuada para nos dizer que, após a euforia, a calma virá inevitavelmente. 🎯

Aviso: A volatilidade do mercado está a aumentar; recomenda-se um controlo rigoroso do tamanho da posição e das ordens de stop-loss. Um mercado em alta não termina num dia, nem um mercado em baixa começa num dia, mas o poder destrutivo dos pontos de inflexão ultrapassa muitas vezes a imaginação!

GOLDO que esperar do ouro nessa horas?

Aguardo por correção em tempo gráfico de 15min e rejeição de queda, mas de olho no tempo gráfico do macro porque ele rompeu canal de alta após essa loga queda/correção.

Ondas de Elliot: está queda foi a onde 4 de 4h para irmos para a onda 5 de 4h e fechar a 3 onda do diário.

XAUUSD – H4 Perspectiva: Reset de LiquidezFevereiro começou com uma volatilidade elevada nos mercados globais, e o ouro não é exceção. Após uma forte corrida de alta, o XAUUSD passou por um movimento corretivo acentuado, impulsionado em grande parte por fluxos de desalavancagem, em vez de uma reversão estrutural de tendência.

A ação do preço atual sugere que o ouro está entrando em uma fase de reequilíbrio, onde a liquidez está sendo ajustada antes que o mercado possa tentar um novo empurrão para cima.

📈 Estrutura de Mercado & Contexto em Prazo Mais Alto

O ouro anteriormente operava em uma forte estrutura de alta, mas a recente venda marcou uma clara mudança na estrutura do mercado (MSS) no timeframe H4.

A queda impulsiva varreu a liquidez do lado vendedor abaixo das zonas de consolidação anteriores, um comportamento típico após um rali prolongado.

Apesar da velocidade da queda, o preço agora se aproxima de áreas-chave de suporte e demanda, onde a pressão de venda pode começar a desacelerar.

Esse tipo de movimento geralmente reflete uma redução de posições e comportamento de aversão ao risco, não o fim da narrativa de alta mais ampla.

🔍 Zonas Chave para Monitorar

Suporte Primário / Zona de Compra: ~4,280 – 4,350

Essa área representa uma forte zona de demanda onde o preço pode se estabilizar e formar uma base.

Zona de Reação de Curto Prazo: ~4,450 – 4,500

Uma zona onde o preço poderia oscilar durante a consolidação, adequada para reações de curto prazo ao invés de negociações de tendência.

Liquidez do Lado Vendedor Limpa:

A recente queda já levou a liquidez abaixo das mínimas anteriores, reduzindo a pressão imediata para baixo.

Zonas de Reequilíbrio para Cima (FVG / Oferta):

~4,850 – 4,900

~5,200 – 5,350

Essas áreas provavelmente atuarão como resistências durante qualquer fase de recuperação.

🎯 Cenários de Mercado

Cenário 1 – Correção Controlada (Caso Base):

O ouro pode continuar a oscilar ou cair modestamente na zona de suporte de 4,280–4,350, permitindo que o mercado complete seu ajuste de liquidez. Manter esta área preservaria a estrutura de alta mais ampla.

Cenário 2 – Recuperação Após Estabilização:

Assim que a pressão de venda for absorvida, o preço pode começar uma recuperação gradual, mirando primeiro na zona de 4,850–4,900. A aceitação acima deste nível abriria a porta para áreas de resistência mais altas.

Cenário 3 – Redefinição Mais Profunda (Menor Probabilidade):

Uma quebra limpa abaixo do suporte principal sugeriria uma correção mais profunda, mas neste estágio, tal movimento ainda seria visto como corretivo dentro de um ciclo maior, não uma reversão completa da tendência.

🌍 Cenário Macroeconômico (Breve)

A acentuada venda no ouro, prata, ações e criptomoedas reflete uma onda de desalavancagem global, intensificada por riscos geopolíticos crescentes e mudança no sentimento de risco. Em tais ambientes, o ouro frequentemente experimenta quedas de curto prazo, mesmo que seu papel de hedge de longo prazo permaneça intacto.

Isso reforça a ideia de que o movimento atual é mais sobre redefinição de posições do que sobre mudar a direção de longo prazo.

🧠 A Opinião de Lana

O ouro não está com pressa.

Após uma forte alta, o mercado frequentemente precisa de uma pausa, reequilibrar e absorver liquidez antes da próxima expansão significativa.

Lana continua paciente, focando em como o preço se comporta em torno de zonas-chave de suporte H4, ao invés de reagir emocionalmente à volatilidade.

✨ Deixe a correção fazer seu trabalho. A estrutura guiará o próximo movimento.

XAUUSD – Brian | Perspectiva Técnica H1XAUUSD – Brian | Perspectiva Técnica H1 – Tendência de VENDA Alinhada Com a Principal Tendência

O ouro está entrando em uma forte fase corretiva após formar um topo de curto prazo, com a estrutura H1 claramente mudando para o lado negativo. A última perna bearish é impulsiva por natureza, refletindo o desmonte ativo de posições e uma distribuição de curto prazo após a recente alta prolongada.

Nesse ambiente, a abordagem preferida é priorizar configurações de venda alinhadas com a tendência intradia dominante, focando nas reações em torno de níveis psicológicos e baseados em valor.

Estrutura de Mercado e Comportamento do Preço

A estrutura bullish anterior foi invalidada por uma quebra acentuada para baixo, confirmando uma mudança de estrutura no H1.

O preço agora está sendo negociado abaixo das áreas de valor anteriores, sugerindo uma transição de expansão para um retrocesso e continuação para o lado negativo.

Movimentos ascendentes neste estágio provavelmente serão recuperações corretivas em vez de reversões de tendência, oferecendo oportunidades potenciais de venda.

Zonas Psicológicas e Técnicas Chave

1) Zona de VENDA Seguindo a Tendência

VAL de Venda: 5.048 – 5.051

Esta zona representa a área de valor inferior da faixa de distribuição mais recente e está atuando como uma resistência psicológica dentro do contexto bearish atual. As reações aqui são críticas para avaliar a continuação do lado vendedor.

2) Nível de Equilíbrio de Curto Prazo

O nível psicológico de 5.000 continua sendo um ponto focal para a volatilidade intradia. Como o preço se comporta em torno desse número redondo ajudará a determinar a continuidade do momentum.

3) Zona de COMPRA Mais Profunda (Não é um Foco de Day-Trade)

VAL da Zona de Compra: 4.450 – 4.455

Esta é uma área de suporte estrutural mais ampla e deve ser tratada como uma zona de observação em vez de uma entrada ativa de compra durante a sessão atual.

Tendência de Negociação Intradia

Tendência primária: VENDA, alinhada com a tendência H1 atual

Estratégia: Procure vender retrocessos corretivos em zonas psicológicas e baseadas em valor chave

Nota de risco: Evite posições long contra a tendência enquanto a estrutura bearish permanecer intacta

Em condições voláteis, seguir a estrutura dominante e aguardar reações de preço em níveis chave é mais eficaz do que tentar prever fundos.

Consulte o gráfico para uma visão detalhada da estrutura e das zonas destacadas.

Siga o canal TradingView para atualizações antecipadas sobre a estrutura do mercado e análises em andamento.

Se você quiser:

uma nota intradia mais curta,

um tom mais neutro, ou

uma versão alternativa em inglês do Reino Unido / indiano,

basta dizer e eu ajustarei para você 👌

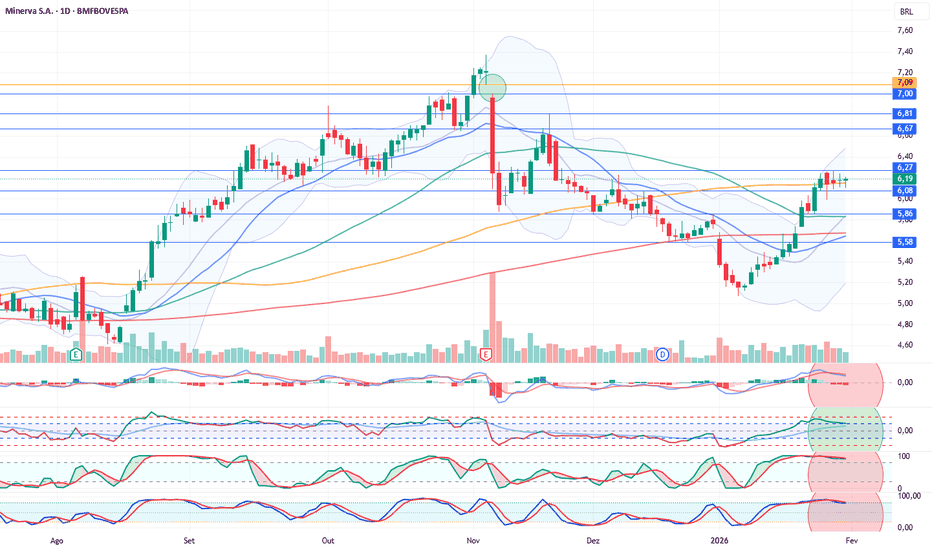

BEEF3 Análise da AçãoBEEF3 Análise da Ação

Os indicadores técnicos diários estão positivos. A ação subiu cerca de 20% desde o dia 8 de janeiro. Nos últimos quatro fechamentos diários, apresentou movimento lateral e parece não ter conseguido superar o nível de resistência em 6,27. O fato de os indicadores começarem a apontar negativamente para baixo a partir de níveis de topo pode ter aumentado o risco de uma possível realização de lucros na ação. Caso o suporte se mantenha, será necessário romper primeiramente o nível de resistência para cima e continuar os movimentos de preço acima desse patamar; caso contrário, a pressão vendedora pode se intensificar. A forte alta do índice Bovespa também pode aumentar essa pressão de venda.

Resistências: 6,27 - 6,67 - 6,81 - 7,00

Suportes: 6,08 - 5,86 - 5,58

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

Queda da prata: a recuperação é real ou uma armadilha de alta? A prata e o ouro começam a semana em controle de danos. O movimento dramático da semana passada eliminou mais de US$ 15 trilhões em valor, com a prata caindo cerca de 30% e o ouro cerca de 10%.

O que importa agora é se a ação dos preços confirma que os vendedores ainda estão no controle.

A recuperação atual visível no gráfico de 4 horas ainda deixa a prata bem abaixo da média móvel de 20 dias (US$ 92 no gráfico de 1 dia). US$ 91-92 é o próximo teste de resistência, seguido pela faixa de US$ 97-100, se os otimistas retomarem o controle. A menos que a prata forme uma base clara com mínimas mais altas, este pode continuar sendo um ambiente de correção de alta volatilidade.

Apesar da queda, a prata pode manter seus ventos favoráveis de alta no longo prazo, incluindo a demanda industrial, o interesse por refúgios seguros e um déficit persistente de oferta.

NZDCHF e a reversãoNesta operação vou entrar com uma posição longa.

Nos time-frames superiores o par atingiu um limite inferior a 0.44618 e possivelmente está agora a criar um momento de reversão.

Apesar deste momento de reversão, no futuro existe a possibilidade de o par voltar a criar uma nova reversão, o que vai criar um momento de reversão/pull-back.

Depois do movimento de alta que o par está a realizar (e onde vou entrar comprado), pode ser realizada uma venda, mas por enquanto vamos com a compra.

Como apoio para esta análise foram utilizados alguns indicadores e dados que vão sendo divulgados e que estão relacionados com este par.

Aviso Legal:

Conteúdo informativo, sem recomendações. O autor não se responsabiliza por decisões tomadas com base neste perfil. Consulte um profissional antes de investir.

Análise do Ouro & Estratégia de Trading | 2 de fevereiro✅ Recentemente, o ouro apresentou uma volatilidade significativamente maior devido à combinação do impacto das notícias e do sentimento do mercado. Em apenas um mês, o ouro subiu cerca de 1.300 dólares, mas caiu quase 800 dólares nos dois últimos dias de negociação do mês. Esse comportamento extremo do preço demonstra, mais uma vez, que em um ambiente de alta volatilidade, respeitar o mercado e manter uma gestão de risco rigorosa é muito mais importante do que simplesmente prever a direção.

✅ Do ponto de vista do gráfico mensal, formou-se um candle de alta com longa sombra superior, indicando forte pressão vendedora na parte superior e uma necessidade técnica de correção e ajuste. No entanto, uma correção não significa reversão de tendência. Para confirmar uma verdadeira reversão, o preço precisa romper de forma efetiva o nível estrutural chave de 4300. Antes disso, o cenário mais provável é uma consolidação prolongada em níveis elevados, permitindo que o mercado corrija o excesso da alta anterior por meio do tempo e do preço. A forte alta no início da semana se afastou claramente do ritmo técnico, enquanto a queda acentuada no final da semana foi essencialmente uma correção técnica desse movimento irracional. Não importa o quão forte pareça a tendência de alta, o preço sempre retorna à estrutura e ao ciclo.

✅ Se o ritmo recente de queda continuar, essa correção pode teoricamente atingir 20%. Desde o início da alta do ouro a partir de 1.045 dólares em 2015, todas as grandes correções permaneceram dentro dessa faixa. Considerando o topo recente em 5.596, uma correção de 20% projeta um nível próximo de 4.480 — uma zona que pode representar uma oportunidade muito atrativa para posicionamentos de médio prazo. O trading exige suposições ousadas e verificações cautelosas; o resultado final deve ser confirmado pelo mercado ao longo do tempo.

🔴 Resistência: 5100–5110

🟢 Suporte: 4530–4580

✅ Referência de Estratégia de Trading:

No ambiente atual de alta volatilidade, recomenda-se utilizar uma entrada escalonada combinada com um controle rigoroso de risco, evitando decisões emocionais.

🔰 Estratégia de Venda (vender no repique)

👉 Zona de entrada: 5100–5105, construir posições vendidas de forma escalonada

🎯 Alvo 1: 4900

🎯 Alvo 2: 4700

🎯 Alvo estendido: 4535 (em caso de rompimento)

📍 Lógica:

Essa área representa uma zona de resistência estrutural de curto prazo. Se o preço mostrar rejeição nessa região, surge uma oportunidade para participar do movimento corretivo.

🔰 Estratégia de Compra (comprar na correção)

👉 Zona de entrada: 4535–4550, construir posições compradas de forma escalonada

🎯 Alvo 1: 4700

🎯 Alvo 2: 4900

🎯 Alvo estendido: 5000 (em caso de rompimento)

📍 Lógica:

Essa zona está próxima de um forte suporte estrutural. Se o preço se estabilizar após o recuo, pode oferecer uma oportunidade de recuperação técnica.

✅ Lembretes de Gestão de Risco

👉 Utilizar entradas escalonadas e evitar posições grandes em um único ponto

👉 Definir stop loss de forma rigorosa para controlar o risco de perdas

👉 Em condições de volatilidade extrema, o controle do ritmo é mais importante do que a expectativa de lucro

👉 Quanto mais intenso o movimento do mercado, maior deve ser a disciplina e o autocontrole.

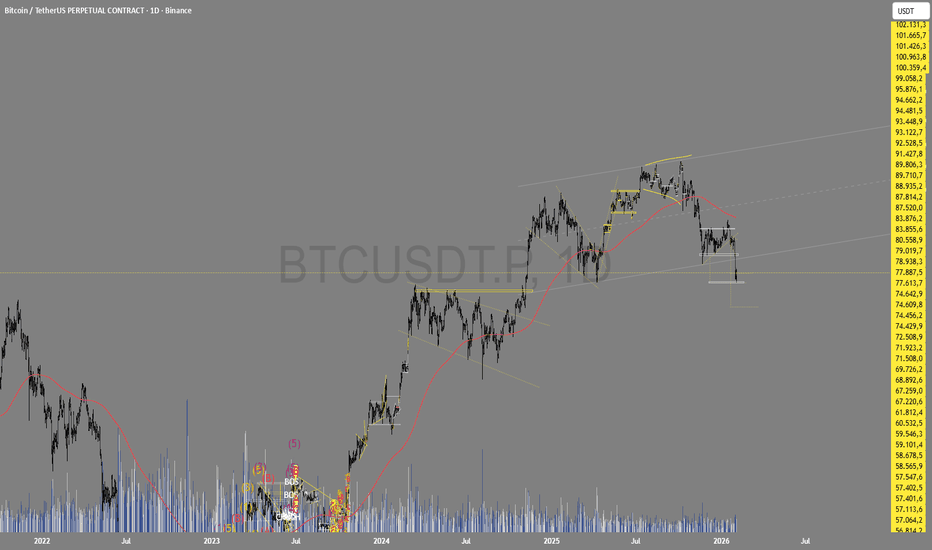

BTC Bitcoin fez fundo duplo e pode fazer repique ? Gráfico 60mNo gráfico de 60 minutos, que é um tempo gráfico mais curto e naturalmente mais sujeito a ruídos, o Bitcoin parece estar formando uma estrutura que se assemelha a um fundo duplo. Esse tipo de figura pode indicar um possível repique de curto prazo, desde que haja confirmação pelo comportamento do preço e, preferencialmente, pelo volume.

Caso essa estrutura se confirme, um primeiro alvo possível seria a região dos $81.700,00. Um movimento um pouco mais forte poderia levar o preço até a média de 200 períodos, que se encontra por volta dos $84.980,00. A leitura aqui é puramente técnica e de curtíssimo prazo, servindo mais como observação de cenário do que como qualquer expectativa de movimento mais amplo. Fico curioso para saber qual é a opinião de vocês sobre essa possível reação.

Disclaimer: Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

BWA BorgWarner parece ter rompido uma região de resistência.A BorgWarner é uma empresa do setor automotivo, focada no desenvolvimento e fornecimento de componentes para sistemas de propulsão, eletrificação e eficiência energética. Atua globalmente atendendo montadoras e vem passando por um processo de adaptação ao movimento de transição para veículos elétricos e híbridos.

Pelo gráfico semanal, BWA está rompendo uma região de resistência marcada por três toques bem definidos ao longo do tempo, sendo o primeiro no início de 2018, o segundo em maio de 2021 e o terceiro em julho de 2023. Agora, em janeiro de 2025, ocorreu o quarto toque, que resultou no rompimento dessa região. São toques espaçados, com intervalos longos, o que dá relevância técnica a esse rompimento. Antes disso, o ativo passou por um período que pode ser interpretado como acumulação e, após o rompimento, encontra se levemente lateralizado há cerca de quatro semanas.

No aspecto fundamental, os dados de crescimento e rentabilidade mostram que a receita permaneceu praticamente estável entre 2022 e 2025. O lucro líquido apresentou uma leve queda e a margem líquida vem caindo desde 2022, apesar de no trimestral mais recente haver sinais de reação, possivelmente ligados ao ciclo do setor. Do ponto de vista técnico, se a região dos $49,35 for superada, o preço pode dar continuidade à tendência de alta iniciada com esse rompimento. Como hoje é domingo, o comportamento do candle semanal que se inicia amanhã será importante para avaliar a consistência desse movimento.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

BTC Bitcoin sinalizando suporte na regiao dos 71.500,00.O Bitcoin vem indicando uma região importante de suporte compreendida entre $71.500,00 e $77.000,00. Essa faixa tem se mostrado relevante pelo comportamento recente do preço e pode funcionar como zona de interesse comprador, caso o mercado respeite esse intervalo nas próximas movimentações.

Abaixo seguem três gráficos em close, que ajudam a visualizar melhor essa região de suporte e a entender os possíveis cenários de curto e médio prazo. A reação do preço dentro dessa faixa tende a trazer pistas importantes sobre continuidade ou perda de força do movimento atual.

Vale também ficar atento ao contexto externo. Hoje à noite abre o mercado futuro de petróleo, que pode trazer aumento de volatilidade, especialmente diante do cenário geopolítico envolvendo Estados Unidos e Venezuela. Esse tipo de evento costuma impactar o mercado como um todo, inclusive ativos de risco. Aguardemos.

Disclaimer:

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

ZECUSDT Scash em triângulo descendente, gráfico diário.O Zcash é um criptoativo focado em privacidade, criado com o objetivo de permitir transações mais anônimas por meio de criptografia avançada. Diferente de outras redes, ele oferece recursos que ocultam remetente, destinatário e valor das transações, o que o torna um projeto bastante específico dentro do universo cripto.

Pelo gráfico diário, ZEC se encontra em uma estrutura que se assemelha a um triângulo descendente, com dois toques na parte superior e três toques na parte inferior. O terceiro toque inferior é exatamente onde o preço se encontra agora e essa região conflui com a média de 200 períodos, o que torna esse ponto tecnicamente relevante. Apesar de o triângulo ser classificado, na teoria clássica, como uma figura de continuação, neste caso específico ele pode estar atuando como figura de reversão, já que a tendência anterior era de alta e a estrutura atual sugere possível mudança de direção.

Sabemos que, estatisticamente, o triângulo descendente tende a romper para baixo, mas como ainda existem apenas dois toques superiores, vale acompanhar também um possível rompimento da região acima dos $310,50. Caso isso ocorra, o preço pode buscar novamente a reta superior do triângulo. Por outro lado, se houver perda da mínima do candle atual, o movimento pode ganhar força para baixo e buscar o alvo técnico da figura, que representa uma queda superior a 50%. Esse alvo projetado coincide com a região da média de 200 períodos do gráfico semanal, próxima de $124,70.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

AXS Axie Infinity o que está acontecendo com esse projeto ? O AXS é o token principal do ecossistema Axie Infinity, utilizado tanto para governança quanto como parte da economia interna do jogo. O projeto foi um dos maiores fenômenos do mercado de games em blockchain, mas sofreu uma queda muito acentuada em preço, usuários e relevância ao longo dos últimos anos, o que faz com que qualquer análise precise ser vista com bastante cautela do ponto de vista fundamental.

Pelo gráfico, AXS se encontra dentro de um canal de baixa desde dezembro de 2024. Esse canal apresenta dois toques bem definidos na parte superior e dois na parte inferior. O preço chegou a romper a parte superior do canal, praticamente cumpriu o alvo técnico, que corresponde à altura do próprio canal, e em seguida iniciou uma correção. Essa correção trouxe o preço exatamente para a região da média de 200 períodos e muito próximo da reta superior do canal, o que caracteriza um ponto técnico interessante de suporte.

Um nível importante a ser observado é a região de $1,90, que corresponde à máxima do candle atual. Caso esse patamar seja superado, pode indicar o fim da correção e uma possível retomada de alta no curto prazo. Um fator que chama bastante atenção é o comportamento do volume. A partir de meados de janeiro de 2026, o volume aumentou de forma muito expressiva, algo que não era visto desde o início do projeto. Depois de 2022, o ativo passou longos períodos com volume muito baixo, e somente agora esse fluxo voltou de maneira relevante. Isso gera curiosidade sobre possíveis mudanças no projeto e sobre o que pode estar sendo precificado pelo mercado neste momento.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.