X-indicator

TRADINGVIEW IS LOOKING FOR A BRAZILIAN / PORTUGUESE MODERATOR!Join Our Team: Exciting Opportunity to Become a Moderator for the Brazilian / Portuguese Community at TradingView!

Hello TradingView Enthusiasts,

Are you passionate about trading and the TradingView platform? We are on the lookout for a new moderator to join our BRAZILIAN / PORTUGUESE Community and help elevate the experience for users like you.

As a moderator, your role is pivotal. You'll guide members, ensure adherence to our community standards, and help users maximize their TradingView experience. This is your chance to shine and directly influence the community dynamics while ensuring a friendly and respectful environment.

The General Tasks are:

✅ Replying to user inquiries that might get sent to you.

✅ Welcoming and encouraging new users

✅ Help reward and recognize users through TradingView Boosts and Editors Picks.

✅ Keeping the peace in our chat rooms

✅ Helping ensure that the site rules are followed

✅ Help maintain the quality of the site - eg unsuggesting poor ideas and untagging non-educational posts.

✅ Being visible - keep posting your ideas, chat with users, post comments on users' ideas etc

While this is an unpaid volunteer position, the benefits are substantial:

✅ Exclusive Access : Engage directly with our internal team, including the founders.

✅ Influence Development : Provide input on platform enhancements and new functionalities.

✅ Free Plan : Enjoy a free ULTIMATE account along with free data packs and exclusive merchandise.

✅ Boost Your Profile : Gain significant exposure, increase your follower count, and enhance your presence across the site.

✅ Career Opportunities : Many of our moderators have transitioned into full-time roles, using this position as a stepping stone to further their careers within TradingView.

We are looking for a Community Leader. We're looking for someone who:

✅ Has in-depth knowledge of the TradingView platform.

✅ Maintains a strong reputation within the community through high-quality content and helpful interactions.

✅ Engages positively with community members, respects diverse opinions, and upholds our community standards.

✅ Can dedicate at least one hour daily to moderating and supporting the community.

✅ Has been an active, respected TradingView member for over six months with minimal rule violations.

✅ Possesses solid general trading knowledge and can communicate effectively in both spoken and written English as well as Brazilian / Portuguese!

A good indication of this is:

✅ 100 or more posted trade ideas

✅ Have posted educational ideas

✅ Consistently get likes for your posted ideas (quality over quantity)

✅ 100 or more genuine followers

✅ Interact in Minds

✅ Regularly respond to comments on your own and others posts

✅ Have created and posted a Script

You don't need to have done all of these things, but it does help you stand out in the crowd and demonstrate you are familiar with multiple areas of our site.

Think this could be you? Learn more about what it means to be a moderator here:

www.tradingview.com

Ready to apply? Please fill out this form in English:

forms.gle/bsdGF1hw64wc3Epq6

🤔 If you have any questions or need further information, feel free to reach out to @zAngus .

We're excited to see who will join our team next and help us continue to provide a world-class trading community experience.

Warm regards,

💖 TradingView Team

XAUUSD – Brian | Perspectiva Técnica H2XAUUSD – Brian | Perspectiva Técnica H2 – Fase de Consolidação & Construção de Intervalo

Após a recente venda acentuada, o ouro está agora passando por uma fase de consolidação no período H2. O forte impulso bearish desacelerou, e a ação de preço atual sugere que o mercado está mudando de um movimento direcional para a construção de intervalo e acumulação, ao invés de continuar caindo imediatamente.

Esse tipo de comportamento é típico após uma volatilidade agressiva, enquanto o mercado reavalia o valor e equilibra oferta e demanda.

Estrutura do Mercado & Comportamento Atual

Estruturalmente, o preço quebrou abaixo da perna bullish anterior e agora está negociando dentro de um intervalo de valor definido:

A pressão de venda diminuiu após a expansão para baixo.

O preço está girando em torno do VAL e das áreas de valor inferior, indicando aceitação em vez de rejeição.

O momentum não é mais impulsivo, apontando para um desenvolvimento lateral em vez de continuidade de tendência.

Enquanto o preço permanecer dentro deste intervalo de valor, as condições de negociação em intervalo dominam.

Zonas de Valor & Liquidez Chave

Resistência Superior / Oferta

Liquidez de Venda: 5,330

POC da Zona de Venda: 5,045

Essas zonas atuam como oferta superior onde tentativas de alta podem ser limitadas durante a consolidação.

Suporte Inferior / Demanda

Zona VAL

POC de compra para scalping: 4,673

Essa área inferior representa demanda de curto prazo, onde movimentos para baixo são mais propensos a estagnar durante a fase de acumulação.

Expectativa Intraday

Para a sessão de hoje:

Expectativa primária: Consolidação lateral dentro do intervalo estabelecido

O preço é provável que gire entre os extremos de valor em vez de trendear fortemente

Quebras requerem clara aceitação acima da resistência ou abaixo do suporte para mudar a viés

Até que tal aceitação ocorra, paciência e consciência de intervalo são mais eficazes do que convicção direcional.

Conclusão Chave

Após uma forte volatilidade, os mercados frequentemente pausar para reconstruir a estrutura. Por enquanto, o ouro parece estar absorvendo ordens e formando equilíbrio, fazendo da consolidação o cenário de maior probabilidade.

Referencie o gráfico para zonas de valor destacadas e comportamento de intervalo projetado.

✅ Siga o canal TradingView para receber atualizações antecipadas da estrutura do mercado e perspectivas intraday.

ESTC Elastic em ponto de suporte interessante.A Elastic é uma empresa de tecnologia focada em soluções de busca, análise de dados e observabilidade, sendo conhecida principalmente pela plataforma Elastic Stack, amplamente utilizada para monitoramento, segurança e gerenciamento de grandes volumes de informação. Seu modelo de negócio é baseado em software e serviços voltados para empresas que lidam com dados em escala.

Pelo gráfico semanal, ESTC encontra se em uma região técnica bastante relevante, que pode ser interpretada como um ponto de suporte na faixa entre $58,00 e $60,00. Essa região já foi testada diversas vezes ao longo do tempo, com pelo menos três toques bem definidos, o que dá importância técnica a esse nível. Apesar de já ter ocorrido tentativas de rompimento dessa faixa no passado, o preço voltou a respeitar essa região e agora se encontra novamente testando esse suporte, o que torna esse ponto especialmente interessante para observação.

Além disso, é possível traçar uma linha de tendência de alta a partir dos fundos mais recentes, ainda que essa linha tenha apenas dois toques e uma inclinação pequena. Por ter poucos toques, essa linha ainda não é tão confiável do ponto de vista técnico, mas ajuda a reforçar a ideia de que o ativo vem tentando se estruturar acima dessa região. Caso o suporte entre $58,00 e $60,00 não se sustente, uma próxima área de atenção pode surgir mais abaixo, por volta de $55,00, onde poderia ocorrer um novo teste e, eventualmente, a formação de um terceiro toque nessa linha de tendência.

Segue abaixo um link para que possam ser observados alguns indicadores fundamentalistas da empresa, que considero importantes para complementar a leitura gráfica. Entre eles, vale destacar o comportamento da receita, que vem mostrando crescimento ao longo do tempo, enquanto a margem líquida ainda não se apresenta de forma tão atrativa. Esses dados ajudam a trazer uma visão mais completa sobre a saúde financeira da empresa e devem ser considerados junto com a análise técnica.

br.tradingview.com

Disclaimer: Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Análise Bitcoin - 03/02/2026O Bitcoin voltou para uma faixa de preço que historicamente gerou fortes reversões (zona marcada no gráfico).

O preço está abaixo das EMAs 21 e 50 e testando uma região onde já entrou fluxo comprador em outras correções.

Leitura rápida

• Região atual já atuou como suporte relevante

• RSI próximo de 30, padrão que no histórico antecedeu repiques

• Movimento segue sendo correção dentro de uma estrutura maior ainda saudável

Conclusão

O cenário favorece repique técnico no curto prazo.

A continuação da queda só ganha força se houver perda clara dessa faixa de suporte.

BTC (1h) – DEMANDA ESTÁVEL, ESPERANDO RECORDEO BTC está reagindo bem na zona de demanda + FVG, com clara pressão de compra aparecendo após a varredura de fundo.

Nota técnica

O preço mantém-se acima da zona de suporte, estrutura de baixa de curto prazo pausada.

O RSI recuperou para neutro → a pressão de venda enfraqueceu.

Os laterais acumulados mostram os fluxos de caixa absorvidos.

Cenário principal

Priorize a recuperação técnica, almeje até US$ 82.500 conforme mostrado no gráfico.

Bitcoin CONTINUAÇÃO DA QUEDA (o MAIS provável agora)

📉 Contexto atual (objetivo)

4H em tendência de baixa

Canal descendente intacto

Sem BOS (break of structure) pra cima

Pullbacks fracos

👉 Mercado não mostrou força de reversão ainda. COMO O PREÇO SE COMPORTA NESSE CENÁRIO

🔴 Passo 1 — Liquidez acima é usada

O preço costuma:

subir devagar

buscar stops de shorts

testar zonas de Fib (0.236 → 0.5)

📌 Isso não é alta, é coleta de liquidez.Passo 2 — Rejeição em zona de Fib

As zonas mais comuns de rejeição:

0.382

0.5

0.618 (a mais perigosa)

👉 Aqui entram os institucionais vendidos.Passo 3 — Expansão para baixo

Depois da liquidez coletada:

queda rápida

candles longos

pouca reação no meio

🎯 Alvos naturais:

fundo anterior

abaixo do 0 (Fib)

zonas como 68k / 64k (liquidez antiga)

Leitura correta

Se o preço sobe lento e cai rápido,

isso é continuação de tendência, não reversão.

IBOV NAS MÁXIMAS: Em Tendência de Alta, Mas EsticadaGráfico mensal evidentemente de tendência de alta, alcançando a máxima histórica em 187.333,83 pontos.

Linhas de Tendência de Alta (linhas brancas) primária, secundária e terciária, acompanha o price action, juntamente com a MMA-200 (Média Móvel de 200 períodos), mas mostra que o price action atual já está bastante esticado, quando comparado com a sua própria tendência de alta e as suas médias.

Enquanto que a MMA-200 está próxima dos 85 mil pontos, o price action em mais de 180 mil pontos, a diferença já é maior do que 110%, estabelecendo um afastamento histórico em relação aos principais suportes de longo prazo.

O que naturalmente leva o analista técnico a considerar para uma eventual correção ou até mesmo uma reversão de tendência de baixa, tendo como alvos as LTAs e a própria MMA-200. O próprio IFR (Índice de Força Relativa) já se encontra em região de sobrecompra, chamando a atenção para uma possível construção de padrões de lateralidade ou reversão.

No gráfico semanal, o price action chega aos alvos projetados pelos padrões gráficos identificados: Cunha Ascendente de Alta (padrão de continuação da tendência de alta) e Triângulo Simétrico de Alta (padrão, também, de continuidade da tendência de alta).

No gráfico diário, a atenção fica para os últimos 8 dias de price action já mostrando uma possível lateralização (atenção para o IFR sobrecomprado) desenhando, ainda que de forma precocemente, o padrão gráfico Triângulo Ascendente, uma continuidade da tendência de alta, se for considerar a máxima histórica dos 187.333,83 pontos como uma base de resistência a ser rompida pelo price action.

Empregos e rendimentos nos EUA sugam a vida dos ativos

O último Relatório Nacional de Emprego da ADP mostrou que os empregadores privados criaram 22.000 empregos em janeiro de 2026, bem abaixo dos 48.000 esperados pelos economistas.

A ADP também reajustou sua série histórica, reduzindo sua estimativa de crescimento do emprego privado em 2025 para 398.000, ante os 771.000 anteriormente reportados.

Como resultado, o ouro reduziu os ganhos anteriores na quarta-feira. Em segundo plano, o presidente Donald Trump está potencialmente mantendo o ouro um pouco sustentado com comentários à NBC News, dizendo que o líder supremo do Irã, aiatolá Ali Khamenei, “deve estar muito preocupado”.

As ações dos EUA também foram vendidas fortemente na quarta-feira, lideradas pela tecnologia. O S&P 500 caiu cerca de 0,5% e o Nasdaq caiu cerca de 1,7%, com os semicondutores no centro do movimento. A AMD afundou cerca de 16% devido a uma perspectiva mais fraca, com o declínio se espalhando para o resto do setor de chips, com perdas na Broadcom, Micron e Applied Materials.

Análise do Ouro e Estratégia de Trading | 4–5 de fevereiro✅ Análise da Estrutura em 4H

No gráfico de 4 horas, o preço caiu abaixo das médias móveis MA10 e MA20 e agora está recuando para a zona da MA30 / linha média das Bandas de Bollinger (aproximadamente 4900–4950). Isso indica que o impulso do movimento de alta anterior enfraqueceu claramente.

A zona 4900–4870 é uma área chave de suporte estrutural no período de 4H e foi uma importante zona de acumulação durante a alta anterior. Se este nível for rompido de forma decisiva, a estrutura pode evoluir para uma correção mais profunda.

📌 Conclusão 4H:

Este não é um forte movimento de alta, mas sim uma fase corretiva após um impulso. Enquanto 4870 não for rompido de forma efetiva, a estrutura geral permanece como uma consolidação dentro de uma tendência de alta, e não uma reversão de tendência.

✅ Análise da Estrutura em 1H

No gráfico de 1 hora, após formar um topo de curto prazo próximo de 5090, o preço recuou com várias velas de baixa consecutivas. As médias móveis de curto prazo (MA5 / MA10) claramente se inclinaram para baixo.

A zona 4870–4900 apresenta longos pavios inferiores e sinais de suporte comprador, indicando uma demanda real nesse nível.

Se o preço não conseguir recuperar rapidamente a MA20 (aproximadamente 4980), a estrutura de 1H provavelmente continuará no padrão de consolidação fraca → novo teste do suporte.

📌 Conclusão 1H:

O mercado está no final de um movimento corretivo e em uma fase de decisão. É necessária a confirmação do suporte ou de uma estrutura de recuperação para determinar o próximo impulso.

🔴 Resistências

• 4980–5020 (MA20 em 1H + pressão do pullback)

• 5070–5100 (topo anterior e resistência estrutural em 4H)

🟢 Suportes

• 4900–4870 (suporte estrutural chave)

• 4800–4750 (zona defensiva de correção em 4H)

✅ Referência de Estratégia de Trading

O foco principal é comprar nas quedas, com vendas leves em níveis mais altos. Operar estritamente com base na estrutura e evitar perseguir o preço.

🔰 Estratégia Long (comprar o recuo)

👉 Zona de entrada: 4870–4900, entrada gradual

🎯 Alvo 1: 4980

🎯 Alvo 2: 5070

🎯 Alvo estendido: 5150

📍 Lógica:

Esta zona coincide com a linha média de 4H e a área de acumulação anterior. Enquanto não houver um rompimento efetivo no 4H, a estrutura de alta ainda tem espaço para recuperação e novo impulso.

🔰 Estratégia Short (venda leve no repique)

👉 Zona de entrada: 5020–5050

🎯 Alvo 1: 4950

🎯 Alvo 2: 4880

📍 Lógica:

Trata-se de uma venda técnica dentro da tendência, adequada apenas para operações de curto prazo ou hedge, não para posições grandes ou manutenção prolongada.

✅ Lembretes de Controle de Risco

👉 Esta não é uma tendência primária de baixa — as posições vendidas devem ser leves e rápidas

👉 Se 4870 for rompido de forma decisiva no 4H, a estrutura da tendência deve ser reavaliada

👉 Se o preço voltar e se manter acima de 5000, a correção estará encerrada e os compradores retomarão o controle

👉 Em fase lateral, a prioridade é: ritmo > direção > tamanho da posição

💕 O mercado sempre estará lá. Seu capital talvez não.

Lo que te dicen esos picos y valles de tu gráfico (Pista: RSI)¡Hola, traders! 👋🏻

¿Te has fijado alguna vez en esos picos y valles que aparecen en la parte inferior de tus gráficos de trading? Como pequeñas montañas que suben y bajan, parecen reflejar los latidos del mercado 🩺. Pero, ¿qué significan en realidad? Piensa en ellos como en el termómetro del mercado, que te muestra cuándo está sobrecalentado o enfriándose. Esta herramienta no es otra que el Relative Strength Index (RSI) .

¿Qué indica el RSI en trading?

El RSI es uno de los indicadores más sencillos que utilizan los operadores para cronometrar sus movimientos. Te dice cuándo un activo está sobrecomprado o sobrevendido, ayudándote a detectar posibles retrocesos y puntos de entrada.

En este artículo, te explicaremos cómo funciona el RSI, cómo se calcula y por qué es una herramienta tan poderosa, además de cómo puedes utilizarla para leer el mercado.

¿Qué es el RSI?

¿Qué es el RSI (Índice de fuerza relativa) en trading? El RSI no es sólo una línea aleatoria en tu gráfico. Es un oscilador de impulso que mide la rapidez con que los precios suben o bajan. Piensa en él como una puntuación de lo fuerte que está el ánimo del mercado en este momento. Veamos cómo utilizar eficazmente el indicador RSI.

Niveles de Sobrecompra y Sobreventa

La forma más habitual de utilizar el RSI para operar es buscar estos niveles:

Si el RSI sube por encima de 70 , ➡️ el mercado podría estar sobrecomprado. Podría ser un buen momento para pensar en bloquear beneficios o evitar nuevas compras.

Si el RSI cae por debajo de 30 , ➡️el mercado podría estar sobrevendido. Esto podría indicar una oportunidad de compra.

Pero no te lances a ciegas. Estos niveles son sólo un punto de partida. Busca siempre la confirmación de otros indicadores o patrones gráficos.

Detectar divergencias. Las divergencias se producen cuando el RSI y el precio se mueven en direcciones opuestas, una poderosa señal de que algo está a punto de cambiar.

Divergencia alcista:

El precio hace un mínimo más bajo, pero el RSI hace un mínimo más alto. Esto sugiere que la presión vendedora se está debilitando y que puede producirse un cambio al alza.

Divergencia bajista:

El precio hace un máximo más alto, pero el RSI hace un máximo más bajo. Esto indica que el impulso comprador se está desvaneciendo, y podría estar cerca un retroceso.

Las divergencias suelen producirse antes de retrocesos importantes, lo que te da la oportunidad de prepararte para el siguiente movimiento.

RSI indicador: ¿cómo funciona?

El Índice de Fuerza Relativa es algo más que una línea en tu gráfico: es una ventana 🪟 a la psicología del mercado. Te ayuda a ver cuándo los traders se están volviendo demasiado codiciosos o demasiado temerosos, dándote la ventaja para actuar con decisión.

Pero recuerda que ningún indicador funciona de forma aislada. Combina el RSI con otras herramientas, adáptalo a las distintas condiciones del mercado y opera siempre con un plan.

Así que, traders, ¿cómo utilizáis el RSI en vuestra estrategia? ¿Te basas en él para las entradas y salidas, o lo combinas con otras herramientas? ¡Discutámoslo! 💬

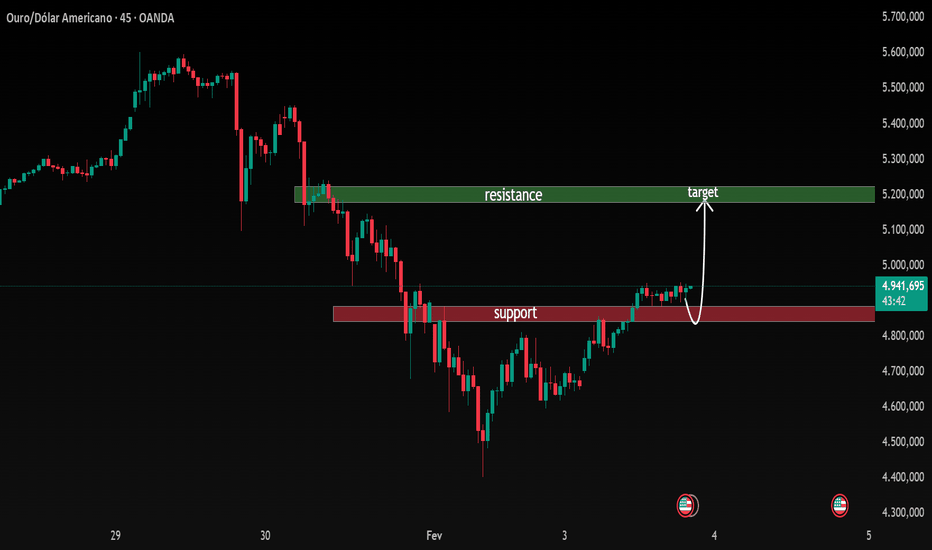

Pullback altista em zona de demanda com alvo na resistência

Análise do gráfico

Estrutura de mercado:

Após um forte movimento de baixa, o preço começa a formar uma base com mínimos mais altos, indicando uma correção altista de curto prazo, ainda não um reversão completa de tendência.

Zona de demanda / entrada (zona verde ~4.900):

Essa região foi uma área de consolidação antes do rompimento para cima. O pullback atual está testando novamente a zona, confirmando-a como zona de demanda válida. Enquanto o preço se mantiver acima dela, o cenário comprador permanece.

Ação do preço (Price Action):

O recuo ocorre de forma controlada, sem vendas impulsivas fortes, mostrando que os compradores ainda defendem a região.

Zona de resistência / oferta (zona vermelha ~5.200):

Área alinhada com estrutura anterior e forte pressão vendedora. É um alvo lógico (TP) para posições long.

Cenário projetado (setas brancas):

Reação na demanda → formação de topo mais alto → continuação até a resistência — padrão clássico de pullback e continuação.

Viés

Viés de curto prazo: Altista enquanto o preço estiver acima da zona de demanda

Invalidação: Rompimento claro e fechamento abaixo da zona verde

Contexto: Trade contra a tendência de timeframe maior → gestão de risco rigorosa

O suporte estrutural do ouro a médio e longo prazo continua sóliO suporte estrutural do ouro a médio e longo prazo continua sólido, enquanto o ímpeto de recuperação a curto prazo é forte.

📈 A onda de compras de ouro por parte dos bancos centrais globais continua, consolidando uma base sólida para os preços do metal. De 2022 a 2024, as compras médias anuais de ouro pelos bancos centrais globais ultrapassaram as 1.000 toneladas, superando largamente os níveis anteriores e tornando-se uma inegável força estrutural de procura no mercado do ouro. Simultaneamente, o desequilíbrio entre a quota do dólar norte-americano nas reservas globais (aproximadamente 56%) e a quota da economia norte-americana (aproximadamente 25%) continua a impulsionar os bancos centrais a optimizar as suas estruturas de reservas e a diversificar os riscos, aumentando as suas reservas de ouro. Espera-se que este processo continue a sustentar o valor do ouro como investimento a médio e longo prazo.

🌍 Num ambiente onde as incertezas geopolíticas e de política macroeconómica se encontram em níveis historicamente elevados, os atributos de porto seguro do ouro são ainda mais destacados. A actual "turbulência política" é amplamente considerada um factor positivo a longo prazo para o ouro, atraindo continuamente fluxos de capital para activos de refúgio.

📊 Tecnicamente, o ouro apresentou uma forte recuperação após três dias consecutivos de queda. O forte candle de alta de ontem foi seguido por uma ligeira correção na abertura desta manhã, antes de outro máximo, rompendo a barreira psicológica dos 5.000 dólares/onça e atingindo um máximo de 5.080,71 dólares. Atualmente, as médias móveis de 4 horas estão num padrão de cruz dourada, o MACD também está a mostrar uma cruz dourada e o preço estabilizou acima da linha média da Banda de Bollinger, indicando um forte impulso de alta no curto prazo.

🎯 Estratégia de Negociação:

Para operações de curto prazo, considere uma pequena posição longa no intervalo de 5.025-5.028, com stop-loss em 5.015 e um target de 5.050-5.100.

🎯 Preste muita atenção à zona de resistência entre 5100 e 5130. Se o preço entrar neste intervalo, considere abrir posições curtas em lotes para o médio prazo, utilizando um preço de fecho diário acima de 5130 como padrão de controlo de risco, com um objetivo de queda de 200 a 300 dólares.

tOuro) gráfico de 45 minutos — Suporte mantido e possível cenári

Análise do gráfico:

Estrutura de mercado:

O ouro está em uma fase corretiva de curto prazo após um forte impulso de baixa. Depois de formar um fundo mais baixo, o preço começa a criar fundos mais altos, sugerindo uma possível recuperação no curto prazo dentro de uma tendência geral ainda baixista.

Zona-chave de suporte (vermelha):

A zona de suporte na região de 4.850–4.900 foi respeitada várias vezes. Os compradores entraram com força nesse nível, confirmando a área como uma zona de demanda. O preço atualmente consolida acima desse suporte, o que é um sinal construtivo.

Zona de resistência (verde):

A resistência entre 5.150–5.200 coincide com uma antiga zona de rompimento e oferta. Trata-se do alvo altista mais lógico caso o momentum positivo continue.

Comportamento do preço:

Após o repique no suporte, o preço avança de forma gradual, com candles menores, indicando compras controladas e pressão vendedora limitada. Isso favorece um cenário de pullback e continuação, em vez de uma rejeição imediata.

Cenário altista (como ilustrado):

Enquanto o preço se mantiver acima da zona de suporte, é provável um movimento em direção à resistência (target). Um breve retorno ao suporte com rejeição clara reforçaria ainda mais esse cenário.

Invalidação:

Um fechamento claro abaixo da zona de suporte invalidaria o cenário altista e abriria espaço para continuação da queda.

Viés:

🔹 Altista no curto prazo em direção à resistência

🔹 Médio prazo ainda cauteloso / corretivo

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Reestruturação Bullish à Medida que os Metais Preciosos Disparam | Lana ✨

Os metais preciosos estão novamente em foco, com a prata subindo acentuadamente, adicionando impulso ao complexo mais amplo de metais. Nesse contexto, o ouro está mostrando sinais de reestruturação após uma correção saudável, preparando o terreno para uma possível continuação.

📈 Estrutura do Mercado & Contexto Técnico

Após uma forte queda impulsiva, o ouro defendeu com sucesso a zona de suporte forte de 4,420–4,450, onde os compradores intervieram de forma decisiva. Desde então, o preço tem formado mínimas ascendentes ao longo de uma linha de tendência ascendente, sinalizando uma mudança de distribuição para recuperação.

A ação atual do preço sugere que este movimento é corretivo-para-bullish, não apenas um salto de curta duração.

🔍 Níveis Chave para Observar

Suporte Forte: 4,420 – 4,450

Esta zona permanece como a base estrutural. Enquanto o preço se mantiver acima dela, os cenários bullish permanecem válidos.

Resistência Média / Zona de Reação: ~5,050 – 5,080

O preço está atualmente se consolidando aqui, absorvendo oferta após o rebote.

Próxima Resistência: ~5,135

Uma quebra limpa e aceitação acima deste nível confirmaria a força da continuação.

Alvos Superiores: ~5,300 – 5,350

Alinhados com extensões de Fibonacci e zonas de oferta anteriores.

Objetivo Maior: ~5,580

Somente em jogo se o momentum bullish acelerar em todo o mercado de metais.

🎯 Cenários Bullish

Se o ouro continuar a respeitar a linha de tendência superior e se mantiver acima do nível psicológico de 5,000:

Um breve recuo para 5,000–5,050 poderia oferecer estrutura para continuação.

Aceitação acima de 5,135 abre o caminho para 5,300+.

Um forte momentum, apoiado pela ruptura da prata, poderia estender os movimentos em direção a 5,580.

Quaisquer recuos em direção ao suporte são atualmente vistos como correções construtivas, não como fraqueza.

🌍 Perspectiva Intermercado

O forte rali da prata destaca a demanda renovada em todo os metais preciosos, muitas vezes atuando como um sinal líder para a força do setor mais amplo. Esse pano de fundo apoia a ideia de que a correção recente do ouro foi um reset, não uma reversão.

🧠 Visão da Lana

O ouro está reestruturando sua estrutura bullish passo a passo. O foco não está em perseguir o preço, mas em como o preço reage em níveis chave. Enquanto a estrutura e o momentum permanecerem alinhados, a tendência mais ampla continua construtiva.

✨ Mantenha a paciência, respeite as zonas e deixe o mercado confirmar a próxima expansão.

XAUUSD (H3) – Plano LiamXAUUSD (H3) – Plano Liam

A demanda por ativos de refúgio seguro está de volta, mas a estrutura ainda é corretiva | Negocie as zonas, não as manchetes

Resumo rápido

O ouro está em alta por segundo dia, à medida que as tensões entre EUA e Irã revivem a demanda por ativos de refúgio seguro. Ao mesmo tempo, as expectativas de cortes nas taxas do Fed mantêm o USD na defensiva, o que normalmente suporta ativos sem rendimento, como o ouro. No entanto, com o ADP e o ISM Services PMI se aproximando, a volatilidade de curto prazo pode disparar rapidamente — e é exatamente onde o ouro tende a correr liquidez antes de escolher a direção.

Minha abordagem: respeitar o vento macroeconômico, mas executar com base na estrutura.

Contexto macroeconômico

O ouro geralmente se beneficia quando:

o risco geopolítico aumenta (fluxos avessos ao risco),

as expectativas de cortes nas taxas aumentam (rendimentos reais mais baixos),

o USD enfraquece ou luta para manter um repique.

Dito isso, as sessões pré-dados muitas vezes produzem movimentos falsos. O mercado provavelmente "testará" ambos os lados antes de se comprometer.

Visão técnica (H3 – baseada no gráfico)

O preço se recuperou acentuadamente da baixa recente, mas a estrutura geral de alta ainda está em uma fase de correção / reequilíbrio após um grande impulso para baixo.

Zonas chave no gráfico:

Principal alvo de oferta / prêmio: 5570 – 5580

Esta é a clara zona de “reação de venda” se o preço expandir para cima.

Área de decisão atual: em torno de 5050 – 5100

O preço está pressionando de volta para um nível médio chave — onde a continuidade deve provar aceitação.

Base de demanda profunda / liquidez: 4408, depois 4329

Se o mercado não conseguir manter os suportes mais altos, esses são os próximos ímãs para a liquidez do lado da venda.

Este é um clássico: rebote → reteste → ambiente de decisão.

Cenários de negociação (estilo Liam: negocie o nível)

Cenário A: Rebote de continuidade

Se o preço se mantiver acima da base atual e continuar a recuperar níveis:

A rotação para cima pode se estender em direção a 5200 → 5400 → 5570–5580

Espere reações perto de cada banda de resistência, especialmente ao se aproximar do prêmio.

Lógica: fluxos de refúgio seguro + USD mais fraco podem alimentar a continuidade, mas apenas se o preço aceitar acima da faixa média.

Cenário B: Rejeição e rotação para baixo

Se o preço falhar em manter-se acima de 5050–5100 e imprimir rejeição:

Espere um retrocesso de volta para a demanda anterior

Continuidade mais profunda se abre em direção a 4408, depois 4329

Lógica: rallys corretivos muitas vezes redistribuem antes da próxima perna para baixo, especialmente ao redor de dados importantes.

Notas de execução

Com o ADP + ISM pela frente, evite correr atrás de velas.

Espere o preço marcar a zona e mostrar uma reação clara.

Negocie menores se os spreads se widen.

Meu foco:

Se o preço aceitar acima da faixa média, respeitarei o rebote. Se rejeitar, tratarei o movimento como um rally corretivo e procurarei rotação para baixo. De qualquer forma, estou negociando níveis — não manchetes.

— Liam

A batalha entre touros e ursos no preço do ouro intensifica-se: A batalha entre touros e ursos no preço do ouro intensifica-se: pode a recuperação continuar? 📈 Na terça-feira (3 de fevereiro), durante a sessão asiática, o ouro à vista continuou a sua recuperação do dia anterior, subindo de um mínimo de 4.401,58 dólares/oz para cerca de 4.825 dólares, um aumento diário de aproximadamente 3,6%. No entanto, o sentimento do mercado continua complexo – embora os preços do ouro estejam a experimentar uma recuperação técnica a curto prazo, também enfrentam pressão de uma série de factores fundamentais contrários, tornando a trajectória ascendente repleta de incertezas. 😅

🔍 Fundamentos: Fatores mistos de alta e baixa, ouro sob pressão

Do ponto de vista das notícias, o ouro está actualmente a mover-se contra a corrente. Com a incerteza em torno da nomeação do novo presidente da Reserva Federal pelo presidente dos EUA, Donald Trump, resolvida, a especulação do mercado sobre a política monetária arrefeceu, fazendo com que o ouro perdesse parte do seu suporte como porto seguro. Ao mesmo tempo, o PMI Industrial do ISM dos EUA regressou ao território de expansão e os dados económicos positivos impulsionaram o dólar, suprimindo ainda mais o desempenho do ouro, cotado em dólares. As tensões geopolíticas também diminuíram: prevê-se que as negociações nucleares entre os EUA e o Irão sejam retomadas e foi alcançado um acordo comercial entre os EUA e a Índia, o que enfraqueceu, em certa medida, o apelo do ouro como porto seguro. Mais notavelmente, a decisão do Chicago Mercantile Exchange Group de aumentar as exigências de margem levou diretamente à liquidação de algumas posições longas, fazendo com que os preços do ouro caíssem para o mínimo em quase um mês.

No geral, apesar da recuperação dos preços do ouro, dado o sentimento positivo do mercado bolsista e a estabilidade do dólar, os investidores otimistas em relação ao ouro precisam de manter a cautela e evitar o otimismo excessivo.

📊 Análise Técnica: Recuperação Inicial, Resistência Chave Aguarda Ruptura

Do ponto de vista técnico, o movimento do preço do ouro ontem foi bastante dramático — uma queda rápida para o nível dos 4400 ao início da manhã, seguida de uma forte recuperação. Embora isto indique suporte abaixo, a estrutura geral permanece baixista. Atualmente, as médias móveis de 1 hora e 4 horas não reverteram completamente e o preço ainda está a ser negociado dentro de um canal descendente. A área entre 4840 e 4860 será o primeiro "teste" para qualquer recuperação.

No gráfico diário, os preços do ouro estabilizaram e recuperaram após atingirem o nível de retração de Fibonacci de 50% (cerca de 4400 dólares) e mantêm-se atualmente acima do nível de retração de 38,2% (4687 dólares), o que pode indicar que a correção de médio prazo entrou numa importante zona de suporte. Em termos de indicadores, o RSI recuperou de perto da linha média, sugerindo uma ligeira recuperação do momentum; no entanto, o MACD permanece abaixo da linha zero e o histograma em expansão mostra que o momentum de baixa não se dissipou completamente, criando um sinal técnico contraditório que torna a direção futura ainda mais imprevisível.

No curto prazo, o gráfico horário formou uma pequena estrutura de recuperação em forma de V. Se o preço conseguir manter-se acima da zona de resistência dos 4880 a 4900 dólares, poderá testar ainda mais a área dos 5035 dólares (retração de 23,6%). Por outro lado, se a recuperação for fraca e o preço cair abaixo do nível de suporte de 4.687 dólares, é provável que os preços do ouro retomem a sua tendência de queda.

💡 Perspetiva Negocial: Procurar Oportunidades em Meio à Cautela

No geral, o ouro está atualmente numa disputa entre "correção técnica" e "supressão fundamental". Embora o ímpeto de recuperação a curto prazo se mantenha, existe uma pressão ascendente significativa e ainda não foi confirmada uma inversão de tendência. Para os investidores, recomenda-se paciência até que os níveis-chave se tornem mais claros, evitando perseguir cegamente máximas e mínimas.

A negociação de curto prazo deve concentrar-se nas seguintes faixas:

Resistência de Alta: 4.950 dólares - 5.000 dólares

Suporte de Baixa: 4.830 USD - 4.780 USD

A estratégia continua a ser principalmente comprar em quedas com posições pequenas. Se a recuperação estagnar nos principais níveis de resistência, poderão ser consideradas pequenas posições curtas com base em padrões gráficos. Faça sempre a gestão do risco com cuidado, pois o sentimento do mercado pode mudar num instante.

Achou esta análise útil? Gosta ✨ e comenta 💬 para partilhar a tua opinião! Siga-me para acompanhar a dinâmica do mercado e ficar a par das negociações em bolsa!

Análise e estratégia de negociação de ouro | 3 e 4 de fevereiro✅ No gráfico de 4 horas, o ouro apresentou uma recuperação contínua a partir do fundo em 4402. O preço voltou a ficar acima da MA10 e da banda média de Bollinger, aproximando-se gradualmente da área de resistência da MA20. A estrutura de queda anterior foi quebrada, e o mercado agora entra em uma fase de reconstrução estrutural após a recuperação da tendência. O nível de 4950 representa uma importante zona de transição entre compradores e vendedores no gráfico de 4 horas. Se o preço conseguir se manter firmemente acima desse nível, um novo potencial de alta poderá se abrir.

✅ No gráfico de 1 hora, o preço forma uma estrutura de alta em degraus, com MA5 / MA10 / MA20 alinhadas de forma altista e as Bandas de Bollinger se abrindo para cima, indicando forte momentum comprador de curto prazo. No entanto, o preço está agora próximo da banda superior de Bollinger e de uma antiga zona de alto volume, sugerindo a necessidade de consolidação ou recuo no curto prazo.

✅ Combinando os dois tempos gráficos, o mercado passou de uma tendência de baixa anterior para um ritmo de alta oscilante liderado pelos compradores. Enquanto o preço permanecer acima de 4900, os recuos tendem a ser vistos como oportunidades de compra, e não como sinais de retomada da queda.

🔴 Resistência: 4980–5050

🟢 Suporte: 4900–4850

✅ Referência de Estratégia de Trading:

A abordagem atual foca principalmente em comprar nos recuos, com posições vendidas leves consideradas próximas às zonas de resistência.

🔰 Estratégia de Compra (comprar no recuo)

👉 Zona de entrada: 4850–4920, construir posições compradas de forma escalonada

🎯 Alvo 1: 4980

🎯 Alvo 2: 5050

🎯 Alvo estendido: 5130

📍 Lógica:

Essa área representa a confluência do suporte das médias móveis no gráfico de 1 hora e da banda média de Bollinger no gráfico de 4 horas, adequada para entradas a favor da tendência.

🔰 Estratégia de Venda (vendas leves na resistência)

👉 Zona de entrada: 4980–5050, posições vendidas leves

🎯 Alvo 1: 4920

🎯 Alvo 2: 4850

📍 Lógica:

Essa área coincide com a MA20 no gráfico de 4 horas e com antigas resistências estruturais, onde podem ocorrer recuos técnicos de curto prazo.

✅ Lembretes de Gestão de Risco

👉 O viés principal é de alta; vendas apenas para consolidação

👉 Se o preço se mantiver firmemente acima de 5000, a ideia de venda deixa de ser válida

👉 Enquanto os recuos não romperem abaixo de 4850, o ritmo de alta permanece intacto

👉 Em mercados laterais, priorize entradas escalonadas e disciplina rigorosa no stop loss.

XAUUSD (H2) – Perspectiva Bearish de LiamXAUUSD (H2) – Perspectiva Bearish de Liam

Estrutura quebrada | Pressão de venda permanece dominante

Resumo rápido

O ouro entrou em uma fase claramente bearish após não conseguir sustentar níveis chave de suporte. A forte venda quebrou a estrutura bullish anterior, e os recentes rebotes mostram sinais de fraqueza ao invés de acumulação.

Neste estágio, o mercado não está mais em um ambiente de compra na queda. A prioridade é vender os rallys, não tentar pegar fundos.

Estrutura de mercado

A tendência de alta anterior foi decididamente invalidada por um forte impulso de baixa.

O preço agora está nego abaixo do antigo suporte, que virou resistência.

As tentativas recentes de recuperação carecem de continuidade e são corretivas por natureza.

Isso mantém o viés mais amplo intradia-a-curto prazo bearish.

Zonas técnicas chave

Zona primária de venda: 5100 – 5110

Antigo suporte transformado em resistência. Esta área favorece reações de venda se o preço retestar.

Zona secundária de venda / liquidez: 4860 – 4900

Um movimento corretivo nesta zona provavelmente atrairá vendedores novamente.

Suporte de curto prazo: 4690 – 4700

Uma área de suporte fraca que pode ceder se a pressão de venda retornar.

Alvos de baixa mais profundos:

4400 – 4450, depois 4120 se o momento bearish se expandir.

Plano de negociação (estilo Liam: venda a estrutura)

Cenário primário – VENDER rallys

Enquanto o preço permanecer abaixo de 5100, qualquer rebote deve ser tratado como corretivo. Reações de venda são preferíveis em zonas de resistência e liquidez, mirando continuidade para baixo.

Cenário secundário – Continuação da quebra

A falha em segurar 4690 – 4700 confirmaria a continuação para baixo, abrindo caminho para zonas de valor mais profundas.

Invalidação

Somente uma forte recuperação e aceitação de volta acima de 5100 – 5150 forçaria uma reavaliação do viés bearish.

Notas chave

A volatilidade permanece elevada após a quebra.

Evite longs prematuros contra a estrutura.

Deixe o preço chegar à resistência, depois execute.

Tendência e estrutura primeiro, opiniões depois.

Foco por agora:

Vendendo rallys enquanto a estrutura permanece bearish.

Sem pesca de fundos.

— Liam

OCOI (BTCUSDT 1h) """""""linhas verdes""""""""""

O gráfico mostra a formação de um Ombro-Cabeça-Ombro Invertido, que é um padrão clássico de reversão de baixa para alta.

Ombro Esquerdo: primeira queda seguida de correção.

Cabeça: fundo mais profundo, indicando exaustão da força vendedora.

Ombro Direito: novo fundo mais alto, mostrando perda de pressão dos vendedores.

Linha do Pescoço (neckline): região de resistência onde o preço está testando agora.

Se o preço romper e se manter acima da linha do pescoço, a expectativa é de continuação da alta, com alvos projetados nas linhas verdes superiores, que representam zonas de preço justo /objetivos do movimento.