Análise de Ondas

O ouro deverá cair para testar a gama dos 4380-4400.

O ouro não teme uma recuperação; posições curtas em níveis mais elevados.

I. Análise de Mercado e Fatores Impulsionadores

Contexto Macroeconómico:

A Reserva Federal concluiu três cortes na taxa de juro em 2025 (o intervalo da taxa dos fundos federais foi reduzido de 4,75%-5,00% para 3,5%-3,75%), proporcionando uma base para a tendência geral de subida do ouro para o ano.

Os preços do ouro apresentaram ganhos substanciais anteriormente (ultrapassando os 4.500 dólares/oz a 24 de dezembro), acumulando uma pressão significativa de realização de lucros.

O mercado aguarda o rebalanceamento anual dos índices de matérias-primas, que poderá desencadear a venda de milhares de milhões de dólares em contratos de futuros.

Dados Recentes:

O índice do dólar norte-americano estabilizou perto do seu máximo em mais de duas semanas, suprimindo o ímpeto de alta dos metais preciosos.

Principais perspetivas de eventos: O relatório de empregos não agrícolas (NFP) dos EUA será divulgado na sexta-feira. Os resultados influenciarão as expectativas do mercado em relação à trajetória de cortes de juros da Reserva Federal para 2026, orientando assim a direção do ouro no curto prazo.

II. Análise Técnica

Estrutura do Gráfico Diário

Principais Níveis de Suporte:

4.400 dólares/oz (nível psicológico)

Área de 4.380–4.375 dólares (média móvel a 20 dias e máximo de consolidação da semana passada)

Principais Níveis de Resistência:

4.430 dólares/oz (médias móveis de 5 e 10 dias quebradas)

4.465–4.470 dólares/oz (máxima intradiária e principal resistência)

Análise de Tendências: O gráfico diário mostra a pressão de regulação. Se o nível dos 4.400 dólares for quebrado, é possível uma descida adicional para cerca de 4.375 dólares. Antes da divulgação dos dados do NFP, o mercado pode continuar a consolidar e a recuar.

Estrutura do Gráfico Horário

As médias móveis cruzaram para baixo, indicando uma alteração no momentum.

A falta de momentum de alta sugere potencial para novas quedas.

III. Recomendações de Estratégia de Negociação

Abordagem Principal

Estratégia Primária: Foque-se em vender em altas e em comprar em baixas.

Resistência Principal: 4.465–4.470 dólares/oz

Suporte Principal: 4.400 dólares/oz, 4.380 dólares–4.370 dólares/oz

Gestão de Posição: Controle rigorosamente o tamanho das posições, defina stops e evite manter posições perdedoras.

Estratégias Específicas

Estratégia de Venda a Descoberto

Ponto de Entrada: Ouro sobe para 4.465–4.470 dólares

Sugestão de Posição: Posição padrão

Stop Loss: 8–10 dólares

Níveis de Alvo:

Primeiro alvo: 4.430–4.400 dólares

Segundo alvo (se quebrado): 4.380 dólares

Estratégia de Compra

Ponto de Entrada: Ouro recua para 4.370–4.380 dólares

Sugestão de Posição: Posição leve (aproximadamente 20% do capital total)

Stop Loss: 8–10 dólares

Níveis de Alvo:

Primeiro alvo: 4.400–4.420 dólares

Segundo alvo (se quebrado): 4.430 dólares

IV. Avisos de Risco

Risco de Dados: O relatório NFP de sexta-feira pode desencadear uma volatilidade significativa. Considere reduzir as posições ou permanecer de fora do mercado antes da divulgação dos dados.

Tendência do Dólar norte-americano: Um dólar persistentemente forte irá suprimir o potencial de recuperação do ouro.

Sentimento do Mercado: Ganhos significativos anteriores levaram a uma pressão sustentada de realização de lucros. Tenha cautela com as vendas repentinas.

Disciplina de Stop Loss: Todas as estratégias devem incluir ordens de stop loss rigorosas para evitar perdas substanciais decorrentes de movimentos unilaterais do mercado.

V. Resumo

No curto prazo, o ouro enfrenta pressão de ajustamento técnico e realização de lucros por posições longas. Os principais níveis de suporte a observar são os 4.400 dólares e os 4.370–4.380 dólares.

A resistência nos 4.465–4.470 dólares continua forte, com o sentimento do mercado cauteloso antes dos dados do NFP (National Farm Agriculture).

Operacionalmente, concentre-se em vender durante as recuperações, com compras ligeiras nos principais níveis de suporte. Mantenha um controlo de risco rigoroso.

Se está a ler esta análise e estratégia de negociação de ouro, sei exatamente onde esteve — leu inúmeros artigos, seguiu diversos "gurus", mas ainda luta para negociar de forma consistente. Compreendo perfeitamente: entramos neste mercado à procura de retornos estáveis e de longo prazo, mas, com demasiada frequência, a realidade afasta-nos da nossa intenção original.

Agora, é tempo de uma mudança real. Tempo de encontrar a sua própria vantagem competitiva e construir uma abordagem sustentável.

Como analista de trading experiente, focado na execução prática, o meu papel não é fazer previsões — é fornecer-lhe uma estrutura organizada e anos de experiência de mercado para:

Compreender a lógica por detrás dos movimentos de preços, e não apenas reagir ao ruído;

Reconhecer a verdadeira natureza das tendências e tomar decisões fundamentadas;

Construir gradualmente a sua própria disciplina e confiança no trading.

Não prometo milagres. Prometo profissionalismo, transparência e um compromisso com o seu crescimento enquanto trader. Se está pronto para parar de vaguear sem rumo e começar a desenvolver as suas capacidades de forma sistemática —

Vamos navegar pela volatilidade e dominar os ciclos juntos.

O ouro começou a flutuar e a corrigir.

Resumo das Negociações de Hoje

Emitimos um sinal de venda/posição curta em 4490-4492 e aumentámos a posição em 4478-4480. A operação foi fechada com um sinal de realização de lucros em 4460, garantindo um lucro mínimo de 300 pips para os clientes.

Durante a sessão americana, o ouro recuperou fracamente e emitimos outro sinal de venda/posição curta em 4445-4447, fechando a posição com um sinal de realização de lucros perto de 4430, gerando um lucro adicional de 170 pips.

Atualmente, mantemos um sinal de venda/posição curta ativo em 4468-4470, com alvos em 4440 e 4420.

Visão Geral do Mercado e Lógica Principal

Impacto dos Dados:

Os dados do emprego ADP dos EUA mostraram uma recuperação em relação ao número anterior, mas ficaram aquém das expectativas, indicando um fraco impulso no mercado de trabalho. A subsequente queda acentuada dos preços do ouro reflete a precificação prévia do mercado em função de expectativas otimistas ("compre o rumor, venda o facto"). A força de curto prazo do dólar norte-americano decorre das expectativas de que a Fed mantenha uma política monetária restritiva e da procura de activos de refúgio, embora seja necessário cautela relativamente a possíveis reversões de expectativas.

Sinais Técnicos de Viragem:

Os preços do ouro subiram para 4.500 dólares na quarta-feira, mas recuaram rapidamente, fechando em baixa no dia, indicando uma pressão vendedora significativa em níveis mais elevados.

O gráfico de 4 horas mostra um padrão de divergência claro, com a média móvel de 5 dias a cruzar abaixo da média móvel de 10 dias para formar uma cruz da morte, sinalizando um aumento da pressão de correção a curto prazo.

Os principais níveis de suporte e resistência estão bem definidos e o mercado entrou numa fase de consolidação numa gama de preços elevada.

Destaques da Análise Técnica

Níveis de Resistência: 4470-4480 (Banda de Bollinger central de 4 horas e pressão da média móvel), 4500 (barreira psicológica)

Níveis de suporte: 4420 (Banda de Bollinger central de 4 horas), 4400-4395 (zona de convergência de múltiplos suportes)

Análise de Tendências: A tendência de curto prazo é de baixa para a consolidação. Existe uma forte necessidade de preencher o gap, devendo ser monitorizados riscos de queda adicionais.

Recomendações de Estratégia de Negociação

Estratégia de Venda (Direção Principal)

Zona de Entrada: Posições curtas ligeiras na gama de 4465-4470

Stop Loss: Acima de 4478-4485

Alvos: Primeiro alvo 4440-4420, segundo alvo 4400 (manter até 4395 se rompido)

Lógica: A pressão técnica é evidente. As posições curtas podem ser iniciadas perto da zona de resistência da média móvel.

Estratégia de Compra (Direção Secundária)

Zona de Entrada: Posições compradas ligeiras na gama de 4395-4400

Stop Loss: Abaixo de 4388

Alvos: Primeiro alvo 4420-4430, segundo alvo 4450

Lógica: A área abaixo dos 4400 é uma forte zona de suporte. Uma recuperação pode ser antecipada se os preços estabilizarem aqui.

Principais Avisos de Risco

Alterações nas Expectativas de Política Monetária: A probabilidade de um corte na taxa de juro da Fed em março diminuiu para 45%. Quaisquer sinais dovish subsequentes podem enfraquecer o suporte do dólar.

Gestão de Posições: Defina ordens de stop-loss rigorosas e evite posições alavancadas em excesso ou mantidas emocionalmente. Dada a volatilidade intradiária aumentada, recomenda-se um posicionamento leve e fracionado (em lotes).

Resumo

O ouro enfrenta pressão de correção técnica de curto prazo. A estratégia prioriza a venda em recuperações, com oportunidades secundárias de compra perto de níveis de suporte importantes. Concentre-se na gama de 4400-4470 para direções de rompimento. Se o suporte em 4395 for rompido de forma decisiva, são prováveis novas quedas em direção a 4370-4350.

Aos investidores:

Este mercado nunca fica sem participantes, pois os lucros abundantes continuam a atrair os sábios, geração após geração.

No entanto, as leis do mercado são duras, mas claras: os vitoriosos reinam e os derrotados caem.

Ele elimina constantemente aqueles que agem por mera sorte —

aqueles que desrespeitam as regras, não têm disciplina, ignoram os stop-losses, não conseguem gerir as suas posições ou negligenciam a mudança de mentalidade.

O mundo segue sempre o princípio 80/20:

20% das pessoas definem a direção, enquanto os outros 80% seguem e servem.

Posso não ter feito parte da sua jornada de investimento no passado,

mas estou empenhado em caminhar ao seu lado em cada passo do futuro.

Oferecemos:

✅ Vantagens de custos altamente competitivas — maximizando o seu potencial de lucro

✅ Uma plataforma de negociação segura e estável — garantindo tranquilidade para os seus fundos e negociações

✅ Orientação profissional e precisa — acompanhando-o da estratégia ao controlo do risco

Investir não é uma viagem solitária, mas sim uma parceria de confiança.

Vamos unir forças para fazer parte dos 20% determinados que navegam neste mercado em constante mudança com confiança.

📩 Aguardamos com expectativa o contacto para embarcarmos juntos numa sólida jornada de investimento.

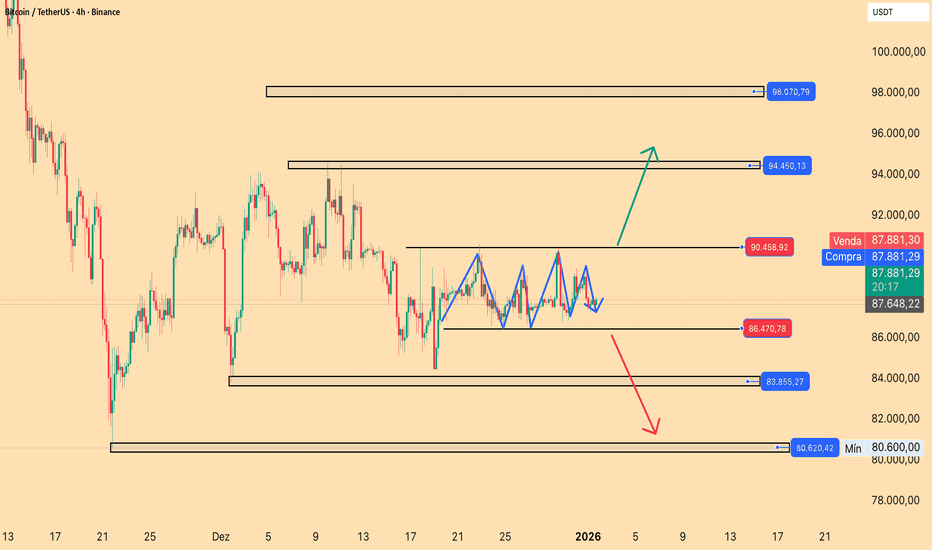

POSSIVEL COMPRA BTC/USD. ANÁLISE DE ESTRUTURA E LIQUIDEZ (NARRATIVA TÉCNICA)

A análise multitemporal (1H e 5m) revela um cenário clássico de Manipulação Institucional em uma zona de desconto macro.

Contexto Macro (1H): O preço está respeitando uma estrutura de alta macro, realizando um retrocesso complexo para uma Zona de Demanda (Order Block de Alta) refinada na região dos $91.000.

Liquidez Externa (External Liquidity): Ocorreu uma Varredura de Liquidez (Liquidity Sweep) cirúrgica do PDL (Previous Day Low) e de um "Weak Low" localizados em aproximadamente $91.000. Instituições utilizaram essa queda para capturar a liquidez de venda (Sell-Side Liquidity - SSL) de varejistas que operam rompimentos, induzindo vendas antes do movimento real.

Microestrutura (5m): Após a varredura do PDL, o preço mostra exaustão da força vendedora. Estamos no estágio de "Absorção". O mercado limpou os stops abaixo de $91.000 e agora busca a Liquidez Interna (Fair Value Gaps - FVG) deixada aberta durante a queda rápida, especificamente na região de $92.200 - $92.500.

Gatilho: A captura do PDL sem continuação agressiva de baixa sugere um "Turtle Soup" (falso rompimento). A entrada é validada pela rejeição da zona e proteção abaixo da mínima da varredura.

CONCLUSÃO: O setup é de COMPRA (LONG). O "Smart Money" já acumulou posições na varredura dos $91.000. O objetivo agora é reequilibrar o preço nas ineficiências (FVGs) superiores.

Esteja atento a uma possível correção no preço do ouro.

I. Lógica Central Atual do Mercado

Factores impulsionadores: A recente subida é sustentada principalmente pelas expectativas de cortes nas taxas de juro globais, mas um possível arrefecimento nas compras de ouro por parte dos bancos centrais (especialmente pela China) e sinais de alívio nas tensões geopolíticas representam riscos de queda.

Variáveis Chave: Os próximos dados económicos dos EUA irão impactar diretamente as expectativas de cortes nas taxas de juro e o dólar norte-americano, podendo desencadear uma volatilidade significativa no preço do ouro.

Avaliação da Tendência: A tese de alta de longo prazo permanece intacta, mas o cenário de mercado para 2026 mudou de uma fase de "afrouxamento unilateral" para um panorama mais equilibrado de fatores de alta e de baixa. É necessário cautela em relação ao risco de a política monetária global transitar de "afrouxamento" para "redução gradual".

II. Principais Sinais Técnicos

Estrutura da tendência: O gráfico diário mantém uma tendência de alta consolidada, tendo completado um padrão de reversão de baixo para cima, com impulso para testar os 4.550 dólares.

Nível Pivot: 4.440 dólares (mínima de consolidação recente). Uma quebra abaixo deste nível pode enfraquecer a tendência de alta de curto prazo.

Resistência e Suporte:

Resistência Principal: 4.500 dólares (Banda de Bollinger superior no gráfico de 4 horas), 4.550 dólares (Banda de Bollinger superior no gráfico diário)

Suporte Principal: 4.440–4.430 dólares, 4.400 dólares (retração de Fibonacci de 50%)

Sinal de Risco: O gráfico horário apresenta divergência, indicando uma possível correção técnica a curto prazo.

III. Estratégia de Negociação Específica para Hoje (7 de janeiro)

Viés de Negociação: Dê prioridade às compras em recuos, com vendas secundárias em recuperações. Evite perseguir os preços.

Estratégia de Compra (Direção Principal):

Zona de Entrada: US$ 4.430–US$ 4.440

Stop Loss: Abaixo de 4.420 dólares

Alvos: 4.460 dólares → 4.480 dólares → 4.500 dólares (uma quebra acima deste nível prolonga o preço até aos 4.550 dólares)

Estratégia de Venda (Operação Tática de Curto Prazo):

Zona de Entrada: US$ 4.490–US$ 4.500

Stop Loss: Acima de 4.510 dólares

Alvos: 4.470 dólares → 4.450 dólares → 4.440 dólares

IV. Principais Orientações de Controlo de Risco

Dimensionamento da Posição: Posição individual ≤ 5% do capital. Exposição total ao risco da carteira ≤ 2%.

Volatilidade impulsionada pelos dados: A volatilidade do mercado pode aumentar significativamente em torno da divulgação de dados económicos dos EUA. Considere evitar a abertura de novas posições nestes períodos ou reduzir o tamanho das posições.

Ajustes Dinâmicos:

Se o ouro se mantiver acima dos 4.440 dólares, mantenha a estratégia de compra nas correções.

Se o ouro cair abaixo dos 4.430 dólares, espere uma correção adicional em direção aos 4.400 dólares e pause as entradas de compra.

Se o ouro ultrapassar os 4.510 dólares, termine as posições curtas e aguarde níveis mais elevados para voltar a entrar.

Este mercado nunca fica sem motores de busca, pois o fascínio do lucro atrai continuamente novos olhares. A sua lei é clara e real: os vencedores escrevem a história, enquanto os derrotados desaparecem. Como ondas quebrando na areia, ele elimina especuladores, infratores e indisciplinados; elimina aqueles que ignoram as ordens de stop-loss, gerem mal as suas posições, subestimam os riscos ou deixam que as emoções toldem o seu julgamento. A verdade é que o mundo avança muitas vezes com 20% a liderar e 80% a seguir. Embora tenha perdido os primeiros capítulos da sua jornada de investimento, estou empenhado em percorrer o resto do caminho consigo. Aqui, desfrutará de benefícios altamente competitivos, de uma plataforma estável e fiável e de uma orientação profissional dedicada, à medida que navegamos pelos desafios do mercado e caminhamos firmemente para um futuro de prosperidade. Junte-se a nós agora e vamos escrever juntos a sua história de sucesso.

XAUUSD: Análise de Mercado e Estratégia para 7 de JaneiroAnálise Técnica do Ouro:

Resistência Diária: 4510, Suporte: 4350

Resistência em 4 Horas: 4481, Suporte: 4427

Resistência em 1 Hora: 4475, Suporte: 4442

No gráfico diário, a tendência de alta de curto prazo do ouro ainda não terminou. Embora tenha ocorrido uma correção de curto prazo, esta pode ser uma reação a notícias negativas iminentes. Os indicadores de média móvel corrigiram o seu desvio e o suporte da média móvel subiu. O preço está a ser negociado acima do suporte da linha de tendência e perto da Banda de Bollinger superior. A estrutura de alta permanece intacta. Note o impulso de alta após a estabilização dos indicadores técnicos. O suporte de curto prazo é de cerca de 4430/20. O preço ainda não atingiu o seu pico e os máximos históricos podem ser quebrados a qualquer momento.

No gráfico de 1 hora, após uma correção de curto prazo para confirmar o suporte, o preço recuperou. A resistência ronda os 4476. As Bandas de Bollinger estão a aplanar, indicando uma fase de consolidação a curto prazo. Observe um possível repique de alta após a estabilização. O suporte no gráfico de uma hora é de cerca de 4440/4430.

Estratégia de Negociação:

COMPRA: perto de 4440

COMPRA: perto de 4430

Mais Análises →

O ouro romperá a marca dos 4.500 dólares em breve?

Principal Factor: Um aumento do risco geopolítico, desencadeado pela detenção do presidente venezuelano Maduro pelos EUA, impulsionou a procura de activos de refúgio. A força simultânea do dólar americano oferece um contrapeso.

I. Visão Principal

Eventos geopolíticos imprevisíveis dominam o mercado atualmente, destacando as características do ouro como ativo de refúgio, com os indicadores técnicos a fortalecerem-se simultaneamente. Apesar dos potenciais obstáculos representados por um dólar norte-americano forte, espera-se que os preços do ouro apresentem um padrão de consolidação com um viés de alta no curto prazo. A principal estratégia de negociação deve ser comprar em quedas.

II. Níveis-chave

Resistência acima:

Resistência principal: 4.480 dólares - 4.500 dólares/oz (Zona de resistência psicológica e técnica chave)

Alvo de Ruptura: Uma quebra sustentada acima dos 4.500 dólares sinalizaria uma extensão adicional da tendência de alta.

Suporte abaixo:

Suporte de curto prazo: 4.420 - 4.400 dólares/oz (Zona de pivot intraday)

Suporte principal forte: 4.348 dólares - 4.310 dólares/oz (alta linha de defesa de chave)

Defesa final: $4.270 - $4.300/oz (A estrutura a médio prazo permanece intacta enquanto esta zona se mantiver).

III. Interpretação do sinal técnico

Tendência: O gráfico horário mostra uma rutura e uma consolidação acima das principais médias móveis (por exemplo, a de 100 períodos), passando de uma consolidação para uma estrutura de correção ascendente, indicando que os compradores retomaram o controlo do ritmo.

Momentum: O indicador MACD tornou-se positivo e continua a expandir-se, com as linhas rápida e lenta a formarem um alinhamento de alta, indicando um aumento do momentum ascendente.

Espaço: O RSI está acima dos 60, mas não em território de sobrecompra, sugerindo espaço técnico para uma maior valorização do preço na ausência de um sentimento extremo.

IV. Estratégia de Negociação de Curto Prazo de Hoje

Ideia Central: Dê prioridade à compra em quedas, com a venda em altas como abordagem secundária.

1. Estratégia de Alta (Principal):

Gatilho de Entrada: Aguarde um recuo de preço para a zona de suporte de 4.420 a 4.400 dólares, procurando sinais de estabilização (por exemplo, padrões de velas de alta, como pin bars em prazos mais curtos).

Posicionamento do Stop Loss: Coloque abaixo dos 4.380 dólares (ou abaixo dos 4.400 dólares, dependendo do tamanho da posição).

Objetivos de Lucro: Primeiro target de 4.478 a 4.480 dólares, segundo target de cerca de 4.500 dólares. Considere manter uma posição parcial se o nível dos 4.500 dólares for quebrado de forma decisiva.

2. Estratégia de Baixa (Secundária, cautela ao operar contra a tendência):

Disparo de entrada: Considere apenas após o primeiro teste da forte zona de resistência de 4.480-4.500 dólares, acompanhada por sinais claros de rejeição (por exemplo, longas sombras superiores, padrões de engolfo de baixa).

Posicionamento do Stop Loss: Deve ser posicionado acima dos 4.510 dólares.

Objectivo de Lucro: Retração de curto prazo para a área de 4.440-4.430 dólares.

Resumo: Os riscos geopolíticos proporcionam um claro impulso de alta para o ouro, corroborado pelo cenário técnico. A estratégia deve seguir a tendência, priorizando as oportunidades de compra em retrações, mantendo-se atenta a possíveis reversões em níveis de resistência chave. Ajuste a estratégia de forma flexível com base nas condições de mercado em tempo real.

O mercado é sobre navegar na direção. Não se pode dançar ao som de uma música que não se compreende, e não se pode mover em sincronia com o mercado sem ritmo. Um bailarino que perde o passo compromete a apresentação — um trader que perde a direção compromete o seu capital.

Não encare os ganhos recentes como "apenas um bónus" e nunca confunda capital real com uma conta de demonstração. O passado é isso mesmo: história. Não importa quão impressionante tenha sido o desempenho de ontem, nem quão substancial tenha sido o lucro, isso não justifica a imprudência de hoje.

Cada dia de mercado é um novo desafio. Cada entrada é um teste de perícia. Não há vergonha em ficar de fora quando o momento não é o certo — o verdadeiro arrependimento está em ter recursos, mas não saber como utilizá-los. Ganhar sem perceber porquê, ou perder sem aprender como — eis a verdadeira frustração. E não, o mercado não está contra si.

Sejamos claros: não está a atuar para uma plateia. O mercado recebe-o de braços abertos quando chega e não vai reparar quando se vai embora. O que importa é o seguinte: se está aqui, esteja totalmente presente. Operar no mercado financeiro é um jogo de psicologia, um teste de visão e, em última análise, uma disciplina mental.

Se procura:

Uma estratégia de negociação clara e rastreável

Execução profissional isenta de interferências emocionais

Uma abordagem de gestão de capital onde o controlo do risco está presente em cada decisão

Então vamos conversar.

Vamos planear o seu próximo passo rumo ao crescimento financeiro — personalizado, estruturado e focado.

XAUUSD: Análise de Mercado e Estratégia para 6 de Janeiro.Análise Técnica do Ouro:

Resistência Diária: 4510, Suporte: 4305

Resistência em 4 Horas: 4481, Suporte: 4397

Resistência em 1 Hora: 4475, Suporte: 4436

Do ponto de vista técnico, o gráfico diário mostra o ouro a romper fortemente o limite superior da sua recente faixa de consolidação, impulsionado por factores fundamentais e pelo regresso do sentimento optimista. O preço está a ser negociado acima do suporte da linha de tendência, as Bandas de Bollinger estão a alargar para cima e os indicadores MACD/KDJ mantêm uma tendência de alta. O nível de suporte de hoje é de cerca de 4420, com a área de 4405/4400 a funcionar como um potencial ponto de reversão. No curto prazo, ainda há espaço para mais movimentos de alta, e o máximo histórico pode ser quebrado a qualquer momento.

No gráfico de 1 hora, o preço quebrou a resistência, mas ainda está a ser negociado dentro de um canal ascendente. O sistema de médias móveis está a fornecer apoio, e as Bandas de Bollinger também estão a alargar-se para cima. A sustentabilidade da tendência de alta precisa de ser monitorizada, e o risco de uma correção deve ser observado. Os níveis de suporte a observar são 4445, 4436 e 4420.

Estratégia para o período de Nova Iorque:

COMPRA: perto de 4445

COMPRA: perto de 4436

Mais estratégias →

O ouro deverá concentrar-se no nível de suporte de 4270.

Na sexta-feira, partilhei uma estratégia de negociação na comunidade TradingView e em grupos públicos, recomendando a venda em máximos próximos de 4400-4405. O preço atingiu um máximo de 4402 durante a sessão de negociação dos EUA, antes de sofrer pressão vendedora e recuar para cerca de 4310. Seguindo a minha estratégia, os nossos clientes parceiros executaram posições curtas a 4400, e os traders que aderiram ao plano obtiveram lucros substanciais.

I. Análise e Desenvolvimento do Mercado

Na sexta-feira (2 de janeiro), o ouro à vista apresentou uma subida seguida de uma queda. Durante as sessões asiática e europeia, os preços subiram ligeiramente, atingindo um máximo intradiário de 4402,3 USD/onça no início da sessão dos EUA, antes de descerem para cerca de 4309,9 USD/onça. O preço final fechou nos 4332 USD/onça, demonstrando claros sinais de pressão do tipo "compre no boato, venda na notícia".

Principais desenvolvimentos do mercado:

Aumento da margem da CME: O CME Group aumentou os requisitos de margem para contratos de futuros de ouro, prata e outros metais, reduzindo as compras especulativas de curto prazo.

Pressão de realização de lucros: Após ganhos significativos anteriores, alguns investidores optaram por realizar lucros ou reequilibrar as suas carteiras.

Apoio do risco geopolítico: A procura de activos de refúgio a longo prazo mantém-se, mas a sua força motriz de preços no curto prazo enfraqueceu ligeiramente.

II. Análise Técnica: Padrão de Consolidação Persiste

Estrutura Atual:

Ampla Gama de Negociação: 4270 – 4405 USD/onça

Resistência Chave: 4400-4405 (pressão recente de duplo topo; é necessária uma rotura para uma reversão de alta)

Resistência de Curto Prazo: 4365-4370 (principal resistência de recuperação para segunda-feira)

Suporte Chave: 4270-4275 (limite inferior da gama; uma quebra abaixo deste nível pode abrir caminho a novas quedas)

Sinais no Gráfico de 1 Hora:

O máximo de sexta-feira e a subsequente queda confirmam uma forte pressão vendedora acima dos 4400.

O preço de fecho do 4332 está na parte inferior-média da gama, indicando uma fraca consolidação a curto prazo.

III. Estratégia de Trading para Segunda-feira (5 de janeiro)

Abordagem Principal:

Dar prioridade à venda em altas, com a compra em baixas como estratégia secundária. Monitorize atentamente possíveis ruturas nos limites da faixa de preço.

Estratégia 1: Posição de Venda (Estratégia Primária)

Zona de Entrada: 4360 – 4370 USD/onça

Stop Loss: 4380 – 4385 USD/onça (Invalidado se o preço ultrapassar os 4405)

Alvos:

Primeiro Alvo: 4330 – 4300

Segundo Alvo: 4270 (manter posição se romper)

Justificação: A falha técnica em romper os máximos anteriores, combinada com o aumento da margem da CME que reduz a especulação, torna a zona de resistência uma área ideal para entradas de venda.

Estratégia 2: Posição Comprada (Estratégia Secundária)

Zona de Entrada: 4270 – 4275 USD/onça

Stop Loss: 4260 – 4265 USD/onça (uma quebra abaixo deste nível abre caminho a novas quedas)

Alvos:

Primeiro Alvo: 4300 – 4330

Segundo Alvo: 4350 (requer uma quebra acima de 4365 para confirmar a força)

Justificação: O forte suporte no limite inferior da gama de preços oferece uma potencial oportunidade de recuperação após a estabilização.

IV. Gestão de Risco e Notas Operacionais

Dimensionamento da Posição: Limite as operações individuais a ≤10% do capital para evitar a sobre-exposição nos mercados laterais.

Disciplina de Stop-Loss: Aplicar rigorosamente stops de 8 a 10 USD; evite fazer preço médio para perdas.

Níveis-chave a observar:

Se o nível de 4405 for quebrado, pause as posições curtas e aguarde níveis mais elevados para voltar a entrar.

Se o nível de 4270 for quebrado, os preços poderão cair para 4230 – 4200; considere seguir a tendência de baixa.

Momento ideal: Monitorizar a força da recuperação durante o horário asiático/europeu na segunda-feira; esteja atento à volatilidade impulsionada por dados ou eventos durante a sessão americana.

V. Perspetiva de Médio a Longo Prazo (2026–2027)

Factores determinantes: As tensões geopolíticas, um dólar norte-americano mais fraco e as compras de ouro por parte dos bancos centrais mantêm-se como suportes essenciais a longo prazo.

Riscos: Após duplicar de valor em dois anos, a subida pode abrandar. Caso as condições macroeconómicas melhorem, é possível uma correção de 5% a 20%.

Níveis críticos: Uma quebra acima de 4405 pode abrir caminho para 4500 – 5000; uma queda abaixo dos 4200 aumenta o risco de uma correção mais profunda. Desejamos um ótimo fim de semana! Agradecemos sinceramente o seu apoio e confiança contínuos.

Ao recordarmos o nosso percurso, caminhamos lado a lado, apoiando-nos mutuamente nos desafios e celebrando juntos as conquistas. Cada compromisso assumido por si representa uma confiança inestimável, e cada colaboração exemplifica o poder do sucesso mútuo. O ano de 2025 trouxe conquistas e aprendizagens, mas continuamos a guiar-nos pelo princípio profissional de "manter os pés no chão na vitória e a resiliência perante os reveses". Estamos constantemente a melhorar as nossas estratégias, a fortalecer as nossas bases e a preparar-nos para desvendar possibilidades ainda maiores.

Ao iniciarmos um novo capítulo, a nossa equipa de analistas seniores de investimento em ouro mantém-se firme na sua dedicação, abordando cada oportunidade com responsabilidade, precisão e um compromisso inabalável em gerar valor excecional para si. Vamos seguir em frente juntos. Que a sua jornada de investimento seja sólida e compensadora, que os seus empreendimentos prosperem e que o seu património cresça exponencialmente!

Um brinde a um próspero e bem-sucedido ano novo!

XAUUSD (H1) – Ombros Invertidos confirmadosCabeça e Ombros Invertidos confirmado, mas cautela perto do POC 💛

Visão do mercado

O ouro à vista superou $4,470/oz, ampliando seu forte desempenho após definir múltiplas máximas históricas ao longo de 2025. O cenário otimista mais amplo permanece intacto, apoiado por preocupações sobre guerras comerciais, instabilidade geopolítica contínua e política monetária acomodatícia em economias importantes. A forte e persistente demanda dos bancos centrais continua a sustentar a perspectiva de longo prazo do ouro até 2026.

Visão técnica – Cabeça e Ombros Invertidos

No gráfico H1, o ouro claramente formou uma estrutura de Cabeça e Ombros Invertidos:

Ombro esquerdo: Formado após a forte venda inicial

Cabeça: Um sweep de liquidez mais profundo com forte rejeição

Ombro direito: Um fundo mais alto, mostrando que os vendedores estão perdendo momentum

Linha do pescoço / zona POC: Em torno da área de 4460–4470, onde o preço está reagindo atualmente

A ruptura acima da linha do pescoço confirma a intenção de alta. No entanto, o preço agora está negociando em torno de um POC (Ponto de Controle), que muitas vezes está sujeito a reações psicológicas e movimentos de preço irregulares.

Níveis chave a serem observados

Zona de continuação de alta

Manter-se acima da linha do pescoço mantém a estrutura de alta válida.

Uma aceitação limpa acima do POC abre as portas para a continuação em direção a alvos de liquidez mais altos e extensão de Fibonacci.

Retrocesso & zona de risco

Risco de liquidez: 4333 – 4349

Se o mercado falhar em se manter acima da linha do pescoço, um retrocesso mais profundo nesta zona de liquidez é possível antes que os compradores voltem a entrar.

Contexto fundamental

A recuperação do ouro é impulsionada pelas preocupações sobre guerras comerciais, tensões geopolíticas e expectativas de uma política monetária mais frouxa globalmente.

A demanda dos bancos centrais continua sendo um pilar chave que suporta os preços.

Em 2026, o desempenho do ouro continuará a ser influenciado pela valorização do USD, sentimento geral de risco e decisões de política dos bancos centrais.

Abordagem de trading da Lana

Não siga o preço perto do POC. Espere reações e movimentos falsos.

Prefira comprar retrocessos em vez de entrar em máximas.

Se o preço se mantiver acima da linha do pescoço com uma estrutura forte, a continuação de alta permanece o cenário principal.

Se a linha do pescoço falhar, espere pacientemente que a liquidez seja reduzida antes de procurar novas configurações de compra.

Esta análise reflete a visão pessoal de mercado da Lana e é apenas para fins de estudo. Sempre gerencie o risco com cuidado. 💛

O ouro deverá concentrar-se no nível de suporte de 4270.

Na sexta-feira, partilhei uma estratégia de negociação na comunidade TradingView e em grupos públicos, recomendando a venda em máximos próximos de 4400-4405. O preço atingiu um máximo de 4402 durante a sessão de negociação dos EUA, antes de sofrer pressão vendedora e recuar para cerca de 4310. Seguindo a minha estratégia, os nossos clientes parceiros executaram posições curtas a 4400, e os traders que aderiram ao plano obtiveram lucros substanciais.

I. Análise e Desenvolvimento do Mercado

Na sexta-feira (2 de janeiro), o ouro à vista apresentou uma subida seguida de uma queda. Durante as sessões asiática e europeia, os preços subiram ligeiramente, atingindo um máximo intradiário de 4402,3 USD/onça no início da sessão dos EUA, antes de descerem para cerca de 4309,9 USD/onça. O preço final fechou nos 4332 USD/onça, demonstrando claros sinais de pressão do tipo "compre no boato, venda na notícia".

Principais desenvolvimentos do mercado:

Aumento da margem da CME: O CME Group aumentou os requisitos de margem para contratos de futuros de ouro, prata e outros metais, reduzindo as compras especulativas de curto prazo.

Pressão de realização de lucros: Após ganhos significativos anteriores, alguns investidores optaram por realizar lucros ou reequilibrar as suas carteiras.

Apoio do risco geopolítico: A procura de activos de refúgio a longo prazo mantém-se, mas a sua força motriz de preços no curto prazo enfraqueceu ligeiramente.

II. Análise Técnica: Padrão de Consolidação Persiste

Estrutura Atual:

Ampla Gama de Negociação: 4270 – 4405 USD/onça

Resistência Chave: 4400-4405 (pressão recente de duplo topo; é necessária uma rotura para uma reversão de alta)

Resistência de Curto Prazo: 4365-4370 (principal resistência de recuperação para segunda-feira)

Suporte Chave: 4270-4275 (limite inferior da gama; uma quebra abaixo deste nível pode abrir caminho a novas quedas)

Sinais no Gráfico de 1 Hora:

O máximo de sexta-feira e a subsequente queda confirmam uma forte pressão vendedora acima dos 4400.

O preço de fecho do 4332 está na parte inferior-média da gama, indicando uma fraca consolidação a curto prazo.

III. Estratégia de Trading para Segunda-feira (5 de janeiro)

Abordagem Principal:

Dar prioridade à venda em altas, com a compra em baixas como estratégia secundária. Monitorize atentamente possíveis ruturas nos limites da faixa de preço.

Estratégia 1: Posição de Venda (Estratégia Primária)

Zona de Entrada: 4360 – 4370 USD/onça

Stop Loss: 4380 – 4385 USD/onça (Invalidado se o preço ultrapassar os 4405)

Alvos:

Primeiro Alvo: 4330 – 4300

Segundo Alvo: 4270 (manter posição se romper)

Justificação: A falha técnica em romper os máximos anteriores, combinada com o aumento da margem da CME que reduz a especulação, torna a zona de resistência uma área ideal para entradas de venda.

Estratégia 2: Posição Comprada (Estratégia Secundária)

Zona de Entrada: 4270 – 4275 USD/onça

Stop Loss: 4260 – 4265 USD/onça (uma quebra abaixo deste nível abre caminho a novas quedas)

Alvos:

Primeiro Alvo: 4300 – 4330

Segundo Alvo: 4350 (requer uma quebra acima de 4365 para confirmar a força)

Justificação: O forte suporte no limite inferior da gama de preços oferece uma potencial oportunidade de recuperação após a estabilização.

IV. Gestão de Risco e Notas Operacionais

Dimensionamento da Posição: Limite as operações individuais a ≤10% do capital para evitar a sobre-exposição nos mercados laterais.

Disciplina de Stop-Loss: Aplicar rigorosamente stops de 8 a 10 USD; evite fazer preço médio para perdas.

Níveis-chave a observar:

Se o nível de 4405 for quebrado, pause as posições curtas e aguarde níveis mais elevados para voltar a entrar.

Se o nível de 4270 for quebrado, os preços poderão cair para 4230 – 4200; considere seguir a tendência de baixa.

Momento ideal: Monitorizar a força da recuperação durante o horário asiático/europeu na segunda-feira; esteja atento à volatilidade impulsionada por dados ou eventos durante a sessão americana.

V. Perspetiva de Médio a Longo Prazo (2026–2027)

Factores determinantes: As tensões geopolíticas, um dólar norte-americano mais fraco e as compras de ouro por parte dos bancos centrais mantêm-se como suportes essenciais a longo prazo.

Riscos: Após duplicar de valor em dois anos, a subida pode abrandar. Caso as condições macroeconómicas melhorem, é possível uma correção de 5% a 20%.

Níveis críticos: Uma quebra acima de 4405 pode abrir caminho para 4500 – 5000; uma queda abaixo dos 4200 aumenta o risco de uma correção mais profunda. Desejamos um ótimo fim de semana! Agradecemos sinceramente o seu apoio e confiança contínuos.

Ao recordarmos o nosso percurso, caminhamos lado a lado, apoiando-nos mutuamente nos desafios e celebrando juntos as conquistas. Cada compromisso assumido por si representa uma confiança inestimável, e cada colaboração exemplifica o poder do sucesso mútuo. O ano de 2025 trouxe conquistas e aprendizagens, mas continuamos a guiar-nos pelo princípio profissional de "manter os pés no chão na vitória e a resiliência perante os reveses". Estamos constantemente a melhorar as nossas estratégias, a fortalecer as nossas bases e a preparar-nos para desvendar possibilidades ainda maiores.

Ao iniciarmos um novo capítulo, a nossa equipa de analistas seniores de investimento em ouro mantém-se firme na sua dedicação, abordando cada oportunidade com responsabilidade, precisão e um compromisso inabalável em gerar valor excecional para si. Vamos seguir em frente juntos. Que a sua jornada de investimento seja sólida e compensadora, que os seus empreendimentos prosperem e que o seu património cresça exponencialmente!

Um brinde a um próspero e bem-sucedido ano novo!

XAUUSD: Análise de Mercado e Estratégia para 5 de JaneiroAnálise Técnica do Ouro:

Resistência Diária: 4510, Suporte: 4305

Resistência em 4 Horas: 4468, Suporte: 4397

Resistência em 1 Hora: 4450, Suporte: 4404

Após a abertura da sessão de hoje, os preços do ouro dispararam no gráfico diário, quebrando os níveis de resistência recentes, impulsionados pelas notícias geopolíticas do fim de semana. O preço está atualmente a ser negociado acima da linha de tendência de alta e dentro das Bandas de Bollinger superiores, mantendo uma estrutura ascendente. Deve-se prestar atenção à continuação da tendência de alta após este rompimento técnico. O nível chave para observar uma possível inversão de tendência é a área de 4404/4400, com resistência imediata a rondar os 4465.

No gráfico de 1 hora, o preço quebrou a resistência superior de um padrão de duplo topo. As médias móveis estão a formar uma cruz dourada, oferecendo suporte, e as Bandas de Bollinger estão a alargar-se. Monitorize a continuação da tendência de alta e esteja atento a uma possível correção. Os níveis de suporte por hora rondam os 4407/4397.

Estratégia de negociação:

COMPRA: 4410~4402

PARA VENDA: 4465~4470

Mais análises →

XAUUSD (H2) – prioridade de COMPRA hojeOuro se mantém acima de 4.400 em fluxos de ativos de refúgio | Liquidez de negociação, não persiga

Resumo rápido

Ouro começou a semana com forte momentum e ultrapassou 4.400 durante a sessão asiática, à medida que os mercados globais se voltaram para ativos de refúgio. O risco geopolítico é o principal motivador após relatos de ataques terrestres dos EUA na Venezuela e a detenção do Presidente Nicolás Maduro e sua esposa.

Com esse pano de fundo, meu plano hoje é simples: priorizar setups de COMPRA em zonas de liquidez e evitar FOMO enquanto o preço estiver elevado.

1) Contexto macro: Por que o ouro está sustentado

Quando o risco geopolítico aumenta, o capital normalmente flui para o ouro.

As sessões impulsionadas por manchetes muitas vezes trazem:

✅ aumentos rápidos, ✅ varreduras de liquidez, ✅ pavios/valores maiores.

➡️ A execução mais segura é esperar pullbacks em zonas de compra pré-definidas, não perseguir máximas.

2) Visão técnica (com base no seu gráfico)

No H2, o ouro teve um forte rebound e seu gráfico destaca áreas claras de execução:

Níveis chave para hoje

✅ Zona de compra: 4340 – 4345 (zona de pullback de tendência/estrutura)

✅ Liquidez forte: banda de suporte inferior (marcada no gráfico)

✅ Zona de venda: 4436 – 4440 (área de oferta/reação de curto prazo)

✅ Venda swing / alvo: 4515 – 4520 (objetivo maior / zona de realização de lucros)

3) Plano de negociação (estilo Liam: negocie o nível)

Cenário A (prioridade): COMPRAR o pullback em 4340–4345

✅ Comprar: 4340 – 4345

SL (guia): abaixo da zona (ajustar para o spread / estrutura de TF inferior)

TP1: 4400 – 4410

TP2: 4436 – 4440

TP3: 4515 – 4520 (se o momentum continuar com as manchetes)

Lógica: 4340–4345 oferece um R:R mais limpo do que perseguir acima de 4.400.

Cenário B: Se o preço se mantiver acima de 4.400 e apenas cair levemente

Procure uma compra apenas em sinais claros de manutenção próximos ao suporte mais próximo/forte liquidez (M15–H1).

Ainda não recomendo entradas de FOMO na volatilidade das manchetes.

Cenário C: REAÇÃO de VENDA (scalp) na oferta

✅ Se o preço tocar 4436–4440 e mostrar fraqueza:

Venda scalp: 4436 – 4440

SL: acima da zona

TP: de volta em direção a 4400–4380

Lógica: Esta é uma área de oferta de curto prazo — boa para realização rápida de lucros, não para um chamado de reversão de longo prazo.

4) Notas (evitar ser varrido)

A sessão asiática pode disparar forte com as manchetes → aguarde confirmações de pullback.

Reduza o tamanho se os spreads aumentarem.

Execute apenas quando o preço atingir o nível e imprimir uma reação clara (rejeição / engolfo / MSS).

Qual é o seu plano hoje: comprar o pullback em 4340–4345, ou esperar que o preço suba para 4515–4520 antes de reavaliar?

Bitcoin em uma Faixa Chave: Rompimento ou Queda?

O Bitcoin está atualmente consolidando dentro de uma faixa clara, com compradores e vendedores em equilíbrio, resultando em incerteza no mercado. O preço tem oscilado em torno dos limites superior e inferior dessa faixa, tornando-a uma área crucial para a tomada de decisões.

Cenário de Alta:

Um rompimento confirmado acima de US$ 90.200 poderia abrir caminho para ganhos adicionais em direção a US$ 94.800, ou até mesmo US$ 98.700, sinalizando a continuação da tendência de alta.

Cenário de Baixa:

Por outro lado, uma queda abaixo de US$ 86.600 romperia essa faixa e poderia desencadear novas quedas, com alvos em US$ 83.900 e US$ 81.000.

É necessária paciência até que um rompimento ou queda claros sejam estabelecidos.

A tendência subsequente pode ser muito forte.

PS: Se você achou esta análise útil para o seu dia de negociação, curta ou deixe um comentário!

XAUUSD (H4) – Setup de segunda-feiraRisco de choque geopolítico, o ouro pode disparar | Apenas negociações em zonas de liquidez e reações

Resumo rápido

As notícias sobre a alegação de Trump de que Maduro foi detido, além da resposta da Venezuela (eles não sabem onde ele e sua esposa estão e estão exigindo provas de vida), aumentam drasticamente a incerteza geopolítica. Para o ouro, isso é um catalisador clássico para um gap/disparo na abertura de segunda-feira.

Então, minha regra para segunda-feira: sem FOMO, apenas negocie zonas de liquidez e reações confirmadas no gráfico.

1) Contexto macro: Por que o ouro pode explodir na segunda-feira

O aumento da tensão geopolítica geralmente direciona fluxos para ativos de refúgio seguro, como o ouro.

Quando os fatos são incertos e as tensões aumentam, o mercado pode abrir com:

✅ disparos acentuados, ✅ varreduras de liquidez, ✅ spreads mais amplos.

➡️ Melhor abordagem: aguarde o preço atingir os níveis, então negocie a reação — não a manchete.

2) Visão técnica (H4 – baseado no seu gráfico)

O ouro está atualmente se movendo dentro de uma estrutura maior após um movimento intenso, e seu gráfico destaca claramente as zonas-chave:

Zonas-chave

Teste de venda suporte 4450 (área de pullback onde o preço pode ser vendido)

Liquidez 4330 (magneto de liquidez principal)

OB 4309 (bloco de ordens / zona de reação de curto prazo)

Suporte 4277 (suporte intermediário)

Zona de compra 4203–4206 (suporte profundo / área de compra swing)

3) Cenários de negociação para segunda-feira (estilo Liam: negocie o nível)

Cenário A (prioridade): Disparo para cima → VENDER em torno de 4450

✅ Se o ouro disparar na manchete na abertura:

Venda em torno de 4450 (zona de teste de venda)

SL: acima do mais recente topo swing (refinar em TF mais baixo)

TP1: 4330

TP2: 4309

TP3: 4277

Lógica: Aberturas impulsionadas por manchetes muitas vezes disparam para varrer a liquidez do lado comprador primeiro, depois rotacionam de volta para o valor/liquidez.

Cenário B: Varredura para baixo → COMPRAR nas zonas de liquidez

✅ Se o preço for puxado para baixo primeiro:

Comprar em torno de 4330 (Liquidez)

Confirmação de compra em 4309 (OB)

SL (guiar): abaixo de 4300

TP: 4380 → 4450 (escalonar)

Lógica: 4330 é um magneto de liquidez importante e geralmente produz um bounce de reação acentuado.

Cenário C (pior cenário de queda): COMPRAR o suporte profundo 4203–4206

✅ Se a volatilidade for extrema e o preço despencar:

Comprar: 4203 – 4206

SL: 4195

TP: 4277 → 4330

Lógica: Esta é uma área de compra swing profunda se o mercado fizer um duro reset de liquidez.

4) Notas chave para uma abertura de segunda-feira impulsionada por manchetes

Evite negociar os primeiros 5–10 minutos se os spreads se ampliarem.

Entre somente quando o preço atingir o nível e mostrar uma reação clara (rejeição / envolvimento / MSS em M15).

Reduza o tamanho — aberturas geopolíticas podem oscilar forte.

Você acha que o movimento de segunda-feira dispara até 4450 primeiro, ou desce direto para a liquidez em 4330?

XAUUSD (D1) – Elliott ABC em jogoLana vende a correção, espera para comprar em grandes liquidez 💛

Resumo rápido

Prazo: Diário (D1)

Visão de Elliott: O preço provavelmente está desenvolvendo uma estrutura corretiva ABC após um forte rali.

Estratégia: Vender a correção da onda B na oferta, comprar apenas quando o preço retornar à forte liquidez.

Contexto: Os metais preciosos começaram 2026 fortes, mas a volatilidade de curto prazo e os movimentos de re-acumulação ainda são esperados.

Contexto fundamental (apoia a tendência maior)

Ouro e prata abriram 2026 com forte momentum, estendendo o melhor ciclo desde o final da década de 1970. Goldman Sachs continua otimista em relação aos metais preciosos e destaca uma meta agressiva de longo prazo (cerca de $4.900 para o ouro).

Ponto chave de Lana: o ciclo de alta de longo prazo pode permanecer intacto, mas o mercado ainda precisa de correções saudáveis para redefinir a liquidez e construir uma nova estrutura.

Visão técnica (D1) – Estrutura ABC de Elliott

No gráfico diário, após o poderoso topo, o ouro caiu abruptamente, formando uma clara Onda A. A estrutura atual sugere:

Onda B: um movimento corretivo de retomada na resistência/oferta

Onda C: um movimento potencial de volta para zonas de liquidez antes que a próxima grande direção seja confirmada

Essa lente ABC ajuda a evitar ficar preso quando as notícias parecem otimistas, mas o preço ainda está em uma fase corretiva.

Níveis-chave do gráfico

1) Zona de venda (oferta da onda B)

Vender: 4435 – 4440

Esta zona está alinhada com resistência marcada e um cluster de correção de Fibonacci (0.236 / 0.382). Se o preço recuar aqui e mostrar rejeição, é uma área forte para procurar pressão de venda da onda B.

2) Zona de compra (liquidez major – potencial conclusão da onda C)

Comprar Liquidez: 4196 – 4200

Esta é a área de liquidez mais forte no gráfico. Se a Onda C se concretizar, Lana buscará oportunidades de compra aqui com controle de risco mais claro.

3) Liquidez de acumulação mais profunda

Acumular liquidez: a área de acumulação inferior destacada no gráfico. Se o mercado derrapar mais do que o esperado, esta é a região onde compradores de longo prazo podem entrar.

Plano de negociação (abordagem de Lana)

Ideia principal: Vender ralis em 4435–4440 se o preço mostrar fraqueza (rejeição da onda B).

Plano principal de compra: Esperar o preço revisitar 4196–4200 e confirmar suporte (absorção de liquidez).

Se o preço quebrar e se manter acima da zona de venda, Lana para de vender e espera por uma nova estrutura se formar.

Nota sobre o comportamento do início do ano

As primeiras semanas do ano costumam trazer movimentos “bagunçados” enquanto a liquidez retorna e as posições se ajustam. Lana negociará apenas nas zonas planejadas e evitará entradas no meio da faixa.

Essa é a visão pessoal de Lana sobre o mercado e não é aconselhamento financeiro.

BTC – Estrutura de Ruptura, Preferência por AltaApós uma queda acentuada desde o pico, o BTC formou uma estrutura de compressão de preços dentro de um padrão de triângulo convergente. Cada mínimo subsequente é mais elevado que o anterior, indicando que a pressão compradora está a elevar gradualmente o nível de preços. A rutura do preço acima do limite superior do padrão sinaliza o regresso de uma tendência de alta de curto prazo.

Comportamento dos Traders:

As ordens de VENDA enfraqueceram significativamente, uma vez que as quedas foram rapidamente absorvidas. As ordens de COMPRA entraram ativamente na zona de rutura, demonstrando confiança de que já não se trata de uma recuperação técnica, mas sim de uma continuação da tendência.

O sentimento do mercado passou de defensivo para a expectativa de expansão da banda de alta.

Consolidação Macroeconómica:

O início do ano testemunhou o regresso do apetite pelo risco, com o fluxo de capital para as criptomoedas como canal de crescimento. As expectativas de uma política monetária mais estável e a continuidade dos fluxos de capital institucional são factores que sustentam o BTC.

Esteja atento a uma possível nova queda dos preços do ouro.

I. Análise da Lógica Central de Pricing

Fundamentos Macroeconómicos Permanecem Favoráveis:

A fixação do preço do ouro a médio e longo prazo continua a girar em torno de dois factores principais: as expectativas das taxas de juro reais e a procura de activos de refúgio. Por um lado, as expectativas do mercado de novos cortes nas taxas de juro da Fed em 2026 continuam a suprimir o ambiente de taxas de juro reais, reduzindo o custo de oportunidade de manter o activo que não gera rendimento. Por outro lado, os riscos geopolíticos persistentemente elevados (como a contínua volatilidade no conflito na Ucrânia) aumentam os prémios de risco extremo, reforçando o papel do ouro como a "garantia de refúgio definitiva".

Perfil do Sentimento do Mercado no Curto Prazo:

O mercado atual exibe um padrão de "tom de refúgio intacto, mas apetite por risco flutuante". A incerteza geopolítica fornece um suporte subjacente às compras em quedas do preço do ouro. No entanto, o aumento das exigências de margem e a menor liquidez amplificam a volatilidade no curto prazo, levando a uma estrutura de ação de preços caracterizada por "dificuldade de recuperação e rapidez nas quedas". É importante notar que a recente correcção é mais atribuível a alterações nas estruturas de micronegociação (por exemplo, desalavancagem forçada por fundos alavancados) do que a uma inversão da narrativa macro fundamental.

II. Resumo da Análise Técnica

Identificação de Níveis-Chave:

Zona de Resistência: 4.400 – 4.405 dólares (correspondente ao nível de retração de Fibonacci de 38,2% da queda significativa anterior).

Zona de Suporte: 4.300 – 4.280 dólares (o limite inferior do intervalo de consolidação recente e um nível psicológico).

Estrutura da Tendência e Avaliação do Momento:

O gráfico diário mostra um padrão de "engolfo de baixa", confirmando a pressão corretiva de curto prazo. As médias móveis de 1 hora estão alinhadas em baixa, indicando um fraco momento de curto prazo. A incapacidade do preço se sustentar acima do nível dos 4.400 dólares reflete a falta de convicção dos compradores. A estrutura geral continua a favorecer um alargamento da correcção.

III. Implementação de Estratégias de Negociação Específicas

Ideia Central: Dar prioridade à venda em momentos de alta, com compras oportunistas em níveis de suporte chave.

Estratégia 1: Vender na Recuperação (Primária)

Zona de Entrada: US$ 4.395 – US$ 4.400

Stop Loss: Acima de 4.410 dólares

Zona Alvo: 4.350 dólares → 4.300 dólares → 4.280 dólares

Justificação: A área dos 4.400 dólares atua como um nível de resistência técnica e uma barreira psicológica significativa, tornando uma rejeição e queda a partir dessa zona um cenário de alta probabilidade.

Estratégia 2: Compra na Correcção (Secundária/Contratendência)

Zona de Entrada: 4.280 dólares – 4.285 dólares

Stop Loss: Abaixo de 4.270 dólares

Zona Alvo: 4.300 dólares → 4.320 dólares → 4.350 dólares

Justificação: Esta zona representa um importante cluster de suporte recente. O primeiro teste desta área poderá provocar uma recuperação técnica.

IV. Orientações sobre Riscos e Oportunidades

Principais Catalisadores a Monitorizar:

Sinais da Política da Fed: Comentários com viés dovish podem desencadear uma rápida recuperação do ouro, enquanto a ênfase na inflação persistente pode levar a uma consolidação contínua.

Desenvolvimentos Geopolíticos: Qualquer escalada nas tensões pode desencadear fluxos de compra em busca de activos de refúgio.

Ênfase na Disciplina de Negociação:

Sem Manter Posições Emocionais (Média de Preço para Baixo): Saia das posições de forma decisiva se os níveis de stop-loss forem quebrados e reavalie a situação.

Evite Perseguir o Preço: Seja paciente e aguarde a confirmação em torno dos principais níveis técnicos antes de entrar.

O tempo voa, 2025 está a chegar ao fim e 2026 está a aproximar-se. Embora o tempo esteja a ficar mais frio, a primavera também está a chegar, não é?

Todos queremos uma fatia do mercado, mas já reparou que quanto mais tenta, mais severas se tornam as suas perdas? O seu capital continua a diminuir e a sua confiança esvai-se gradualmente. Se se encontra preso nesta situação, sugiro que faça uma pausa.

Pare com os erros repetitivos nas negociações, afaste-se do ciclo que continua a drenar os seus recursos. O que precisa não é apenas de sorte, mas de um mentor que o possa guiar na direção certa — um parceiro profissional que o possa ajudar a clarificar as suas ideias, a reverter a situação e a recuperar as suas perdas.

O mercado tem os seus altos e baixos; todos nós já experimentámos mercados de alta e de baixa. Tempos difíceis não significam que não haja esperança. Os períodos de perda podem também ser períodos de consolidação: acumular experiência, aprender com os erros e fazer resumos constantes — estes são os alicerces para a recuperação.

Sou um analista profissional especializado no mercado do ouro. Com anos de experiência prática e métodos sistemáticos, estou disposto a guiá-lo para fora da névoa. Investir não se resume apenas às tendências do mercado; trata-se também de escolhas — uma escolha acertada pode beneficiá-lo para toda a vida.

Se está pronto para uma mudança, convido-o a entrar em contacto. Podemos começar com uma conversa para diagnóstico, para esclarecer as suas dificuldades com as negociações e encontrar um caminho mais adequado para si.

📩 Contacte-me e vamos começar 2026 com mais estabilidade.

Que cada passo que der daqui para a frente seja mais ponderado e determinado.

XAUUSD H1 – Liquidez Controla RetraçõesCorreção Impulsionada por Liquidez Dentro de uma Narrativa Bullish mais Ampla

O ouro está entrando em uma fase tecnicamente sensível após um rali explosivo. Enquanto a narrativa de longo prazo permanece bullish, a ação do preço a curto prazo sugere que o mercado está rodando em torno de níveis de liquidez e extensões de Fibonacci em vez de seguir uma tendência clara.

VISÃO TÉCNICA

No H1, o preço passou de um canal ascendente para uma estrutura corretiva, indicando distribuição após um forte movimento impulsivo.

A recente venda quebrou o suporte a curto prazo, mas o momentum de baixa está agora desacelerando à medida que o preço se aproxima dos clusters de liquidez.

O comportamento atual favorece rotação de faixa e caçadas de liquidez em vez de um movimento contínuo em linha reta.

CENÁRIO PRIORITÁRIO – VENDER EM RALIS

Concentre-se em vender em forte liquidez e extensões de Fibonacci

Zona primária de venda: 4505 – 4510

Confluência de forte liquidez e extensão de Fibonacci 2.618

Zona secundária de venda: 4230 – 4235

Extensão de Fibonacci 1.618 e zona de reação anterior

Comportamento esperado:

O preço volta para essas áreas superiores de liquidez, falha em recuperar a estrutura e roda para baixo enquanto os vendedores defendem os níveis premium.

CENÁRIO ALTERNATIVO – COMPRAR A PARTIR DO SUPORTE DE LIQUIDEZ

Se a liquidez de baixa for totalmente absorvida, procure por setups de compra seletiva.

Zona de liquidez para compra: 4347 – 4350

Esta área representa valor a curto prazo onde o preço pode se estabilizar e tentar um movimento corretivo antes da próxima decisão direcional.

INSIGHTS TÉCNICOS CHAVE

O movimento atual é melhor visto como uma correção técnica, não uma reversão de tendência de longo prazo.

As zonas de liquidez e as extensões de Fibonacci estão agindo como os principais pontos de decisão.

Perseguir o preço entre as zonas oferece um mau risco-recompensa; a execução deve ser baseada em níveis.

CONTEXTO MACRO – POR QUE O OURO CONTINUA SUPORTADO

O aumento nos preços do ouro ao longo de 2025 revelou o que os mercados suspeitam cada vez mais:

Aumento da instabilidade geopolítica

Um dólar americano estruturalmente mais fraco

Demanda persistente por ativos de segurança

O ouro registrou seu maior ganho anual em 46 anos, ecoando o mercado bullish do final da década de 1970. Embora os bancos centrais possam evitar destacar essas pressões, a ação do preço continua a refletir a crescente incerteza sistêmica.

Esse pano de fundo macro apoia o ouro no médio ao longo prazo, mesmo enquanto as correções a curto prazo se desenrolam para reequilibrar as posições.

VISÃO RESUMIDA

Curto prazo: opere a correção via liquidez e zonas de Fibonacci

Médio a longo prazo: a narrativa bullish permanece intacta

A melhor vantagem vem da paciência e da execução em níveis chave, não apenas do viés direcional

Deixe o preço chegar à liquidez — é onde as decisões são feitas.

O ouro apresenta uma tendência de queda no curto prazo.

I. Análise e Perspectivas do Mercado

Uma mudança significativa ocorreu no mercado do ouro:

Mudança de tendência: O mercado passou de uma fase anterior de consolidação lateral para uma em que as forças descendentes dominam agora.

Confirmação Técnica:

Gráfico Diário: Os preços do ouro romperam decisivamente o suporte chave da linha média da Banda de Bollinger.

Gráfico de 1 Hora: Os preços mantêm-se consistentemente abaixo da linha média da Banda de Bollinger, confirmando uma clara estrutura de baixa no curto prazo.

Comportamento do Mercado: O ímpeto de recuperação em alta está notavelmente suprimido, com os preços a prolongarem a sua fraqueza intra-dia e a atingirem novos mínimos na recente correção.

II. Análise dos Principais Níveis de Preço

Zona de Resistência Principal: 4323 - 4340

Esta é a área de resistência confirmada após a queda de quarta-feira, tornando-a a zona de entrada ideal para posições curtas.

Zona de Suporte Inicial: 4305 - 4300

Este é o primeiro alvo de curto prazo e uma área de negociação densa recente. Uma quebra abaixo desta zona abriria espaço para novas quedas.

Alvo de Baixa: 4220

Se os preços romperem efetivamente a área de suporte de 4300-4305, este tornar-se-á o próximo alvo de baixa chave.

III. Estratégia de Negociação Detalhada

Estratégia: Siga a tendência e venda em lotes perto dos níveis de resistência.

Entrada em Posição de Venda a Descoberto:

Entrada primária: Iniciar posições de short selling na zona de 4345 - 4350 ou ligeiramente abaixo desta.

Entrada adicional: Considere adicionar posições de short selling perto de 4360 para diluir o custo médio de entrada.

Gestão do Risco:

Stop Loss Unificado: Saia de todas as posições de short selling de forma decisiva se os preços romperem acima de 4375.

Alvos de Lucro:

Primeiro Alvo: 4305 - 4300. Ao atingir esta zona, realize lucros parciais ou ajuste o stop loss para proteger os ganhos.

Alvo de tendência: 4220. Se os preços romperem efetivamente a zona de suporte de 4300, mantenha as restantes posições em direção a esse alvo. IV. Aviso de Risco

A estratégia actual segue uma abordagem de tendência descendente, dependendo o seu sucesso da resistência encontrada pelos preços na zona especificada.

Se os preços do ouro subirem inesperadamente acima do nível de stop-loss de 4375, isso poderá indicar o esgotamento do ímpeto de baixa de curto prazo. Saia imediatamente das posições e reavalie as condições de mercado.

Siga sempre princípios sólidos de dimensionamento de posições, gerencie o capital com sabedoria e implemente ordens de stop-loss rigorosas.

Conclusão: Os sinais técnicos favorecem claramente uma perspectiva de baixa. Recomenda-se executar uma estratégia de venda em altas, utilizando os níveis de resistência como pontos de entrada, mantendo rigorosa a disciplina de stop-loss.

Se sente que:

Estudou bastante análise técnica, mas tem dificuldade em traduzi-la em retornos estáveis.

Passa horas a observar o mercado todos os dias, mas só fica mais confuso

Sabe que se deve concentrar em estratégias de médio a longo prazo, mas as flutuações de curto prazo continuam a atrapalhar os seus planos

Talvez o que precise já não sejam indicadores, mas sim um sistema de investimento completo e um estratega que o possa ajudar a ver o panorama geral.

Oferecemos mais do que apenas estratégias — fornecemos:

✅ Um Sistema de Posicionamento por Tendência — para se libertar da limitação de "ver as árvores, mas não a floresta"

✅ Um Modelo de Dimensionamento de Posições — para substituir a negociação emocional por uma alocação científica

✅ Uma Estrutura de Sinais de Entrada e Saída — para evitar o ciclo de comprar em alta e vender em baixa

✅ Orientação de Risco em Tempo Real — para que tenha apoio especializado em momentos críticos

Uma escolha pode ser um ponto de viragem.

Uma tentativa pode ser uma oportunidade.

No vasto mundo dos investimentos, em vez de enfrentarem batalhas isoladas sozinho, una forças com um estratega profissional para navegarem juntos as tendências. Quando a sua perspetiva se expandir, a volatilidade que antes o incomodava tornar-se-á um elemento controlável dentro do jogo como um todo.

Deixe que os profissionais o ajudem a dominar o mundo dos investimentos.

XAUUSD (H1) – Perspectivas inicio 2026Recuperação de curto prazo dentro de um ciclo bullish maior 💛

Recapitulação rápida do mercado

Desempenho de 2025: O ouro subiu ~64%, o maior ganho anual desde 1979

Movimento recente: Correção acentuada no final do ano impulsionada por realização de lucros e ajustes de margem, não reversão de tendência

Visão geral: O mercado em alta de vários anos em metais preciosos permanece intacto

Contexto fundamental (porque a tendência ainda importa)

Apesar da queda no final de 2025, o complexo de metais preciosos mais amplo permanece estruturalmente forte. Ouro, prata, platina e paládio foram beneficiados por:

Expectativas de cortes nas taxas do Fed

Tensões geopolíticas persistentes

Forte compra de bancos centrais

Demanda industrial e restrições de oferta (especialmente para prata e platina)

A maioria dos analistas concorda que a correção recente foi de natureza técnica. A perspectiva de longo prazo ainda aponta para o ouro potencialmente testando 5.000 USD/oz e a prata se aproximando de 100 USD/oz em 2026, embora a volatilidade de curto prazo deva continuar alta.

Visão técnica (H1) – Com base no gráfico

Após não conseguir se manter acima da ATH, o ouro experimentou um deslocamento bearish acentuado, seguido por uma fase de estabilização perto de uma forte zona de suporte. O preço agora está tentando uma recuperação, mas a estrutura sugere que ainda é um movimento corretivo dentro de uma faixa mais ampla.

Observações chave:

A forte venda rompeu a estrutura bullish de curto prazo

O preço está se recuperando de um suporte importante, formando um potencial fundo mais alto

A liquidez overhead e as zonas de Fibonacci permanecem áreas chave de reação

Níveis chave que Lana está observando

Zona de compra – Forte suporte de liquidez

Comprar: 4345 – 4350

Esta é uma forte zona de liquidez onde o preço já reagiu. Se o preço revisitar essa área e manter a estrutura, oferece uma compra de risco-recompensa favorável alinhada com o ciclo bullish maior.

Zona de venda – Resistência de curto prazo (scalping)

Venda scalping: 4332 – 4336

Esta zona se alinha com a resistência de curto prazo e níveis de reação de Fibonacci. Se o preço falhar aqui, um breve recuo em direção ao suporte é possível.

Liquidez overhead importante

Liquidez chave: área de 4404

Uma quebra limpa e manutenção acima desse nível sinalizaria uma continuação bullish mais forte em direção a alvos mais altos.

Cenários a considerar

Cenário 1 – Correção de faixa continua

O preço reage na resistência de curto prazo, roda de volta à liquidez, e constrói uma base antes do próximo movimento direcional.

Cenário 2 – Continuação bullish retoma

Uma quebra acima da liquidez overhead abre o caminho para níveis mais altos, potencialmente retestando máximas anteriores à medida que o novo ano se desenrola.

Abordagem de Lana 🌿

Negocie zonas, não manchetes

Concentre-se na reação de preço nos níveis de liquidez

Aceite a volatilidade de curto prazo enquanto respeita a estrutura bullish de longo prazo

Esta análise reflete a visão pessoal de mercado de Lana e não é aconselhamento financeiro. Gerencie o risco com cuidado e negocie de maneira responsável 💛