Fique atento a uma correção profunda no preço do ouro

I. Análise do Contexto do Mercado

O mercado do ouro apresentou recentemente uma subida robusta e sem precedentes, com os preços intradiários a atingirem novamente um novo máximo histórico de 5.598 dólares/oz. No entanto, seguiu-se uma intensa volatilidade, com oscilações intradiárias próximas dos 180 dólares, indicando que o sentimento do mercado entrou num estado de extrema euforia e instabilidade.

Numa perspectiva cíclica:

Semanal: O ganho acumulado ultrapassou os 610 dólares, estabelecendo um recorde histórico.

Mensal: O ganho aproximou-se dos 1.290 dólares, também um recorde histórico.

Esta alta explosiva transcendeu o âmbito da análise técnica tradicional. Os seus principais impulsionadores decorrem de profundas alterações estruturais:

O sistema monetário e de crédito global enfrenta desafios a longo prazo.

O panorama global de alocação de ativos está a sofrer uma reformulação fundamental.

Mudança no papel dos bancos centrais: de participantes no mercado para detentores estratégicos de longo prazo.

II. Principais Sinais Técnicos Atuais e Alertas de Risco

Embora o mercado de alta estrutural de longo prazo permaneça intacto, nenhum mercado se move numa única direção indefinidamente. Os indicadores técnicos atuais estão a enviar sinais claros de sobreaquecimento e alertas de correção:

Condições de Sobrecompra Extrema: No gráfico diário, os preços têm consistentemente rompido e negociado fora do envelope superior da Banda de Bollinger, uma característica técnica clássica de entrada no mercado numa zona de sobrecompra extrema.

Pressão de Realização de Lucros: Com o aproximar do final do mês e do fim de semana, o mercado está sob uma pressão significativa de realização de lucros em posições longas de curto prazo.

Risco de Correção: De uma perspetiva puramente técnica, o mercado está a preparar uma potencial correção profunda na faixa dos 200-400 USD, e as condições técnicas para tal estão a consolidar-se gradualmente.

III. Plano de Negociação Específico

Com base na análise acima de "alta de longo prazo, cautela de curto prazo contra uma correção", é formulada a seguinte estratégia de compra em quedas de curto prazo, visando captar uma oportunidade de recuperação técnica numa zona de suporte chave.

Instrumento de Negociação: XAUUSD (Ouro/Dólar Americano)

Direção: COMPRA (Long)

Zona de Entrada: 5460 - 5470

Stop Loss: 5448

Alvos:

Take-Profit 1:5530

Take-Profit 2:5560

IV. Resumo da Lógica da Estratégia

Esta estratégia é uma operação de curto prazo, contra a tendência, procurando uma recuperação. A sua lógica principal reside em:

Num mercado em alta a longo prazo, o primeiro teste de uma zona de apoio técnico significativa (5460-5470) desencadeia frequentemente uma recuperação técnica eficaz.

Posicionar o stop loss logo abaixo desta zona de suporte (5448) pretende especular sobre um novo movimento de alta após uma correção do mercado em condições de sobrecompra, com risco controlado.

Os níveis-alvo são definidos de forma relativamente conservadora, com foco na captura de uma recuperação rápida em vez de identificar o ponto de partida de uma reversão de tendência.

Aviso de Risco:

A volatilidade atual do mercado é extremamente elevada, representando um risco de os preços romperem rapidamente o stop loss.

Caso os preços do ouro entrem numa correção profunda diretamente, esta estratégia será inválida. Os traders devem manter uma disciplina rigorosa e monitorizar de perto a reação do mercado à zona de suporte.

Agradeço à comunidade TradingView. Como analista de investimento sénior, isto permite que mais traders e investidores vejam as minhas análises de estratégias de negociação. Atualmente estou focado na negociação de ouro. Se gostou da minha análise, por favor, dê um like e partilhe com outros traders que possam precisar dela. Procuramos negociações precisas, pesquisando profundamente gráficos, fatores macroeconómicos e o sentimento do mercado para construir estratégias de negociação de alta probabilidade. Aqui, encontrará planos de negociação estruturados, frameworks de gestão de risco e análises em tempo real.

Análise de Ondas

XAUUSD (H1) – Plano LiamTendência de alta intacta, mas sinais de exaustão a curto prazo | Reações de negociação, não impulso

Resumo rápido

O ouro continua em uma forte tendência de alta no H1, continuando a registrar máximas e mínimas mais altas dentro de uma estrutura bullish bem definida. No entanto, após o recente avanço acentuado, o preço está começando a desacelerar perto das máximas, aumentando a probabilidade de correções a curto prazo e ação de preço de dois lados.

➡️ A tendência mais ampla continua bullish, mas a execução deve agora ser baseada em níveis e reações, não na busca de momentum.

Visão técnica

O preço está atualmente negociando em níveis elevados em relação à estrutura recente, onde a atividade de compra anterior já foi absorvida.

Áreas de preço chave para observar:

Área de venda a curto prazo: 5520 – 5530

Área de resistência superior: cerca de 5600

Área de compra na correção: 5405 – 5420

Zona de compra primária: 5150 – 5155

A estrutura atual favorece uma fase de correção e reequilíbrio antes de qualquer continuação sustentada para cima.

Cenários de negociação

VENDER – negociações reativas a curto prazo

Procure reações de venda em torno de 5520 – 5530 se o preço mostrar fraqueza.

Os alvos de baixa situam-se perto de 5420, com uma extensão adicional possível se a correção se desenvolver.

Essas vendas são táticas e a curto prazo, não convites para uma reversão de tendência.

COMPRAR – alinhado com a tendência principal

Cenário primário

Compre correções para 5405 – 5420 se a área se mantiver.

Alvos de volta em direção a 5520 e mais altos.

Cenário mais profundo

Se a volatilidade aumentar, aguarde o preço retroceder em direção a 5150 – 5155.

Esta área oferece o melhor risco-retorno para continuidade de tendência.

Notas chave

Tendências fortes ainda corrigem; a paciência é importante.

Evite entradas no meio da faixa onde o risco supera a recompensa.

Posições curtas são táticas apenas enquanto a estrutura mais ampla permanecer bullish.

Qual é o seu plano: vender reações perto de 5520 – 5530 ou esperar pacientemente por uma correção em 5405 – 5420 para se reintegrar à tendência de alta?

O ouro continua a sua ascensão vertiginosa

Análise do Mercado Público de Ontem

Ontem, foi emitido publicamente um sinal de compra entre 5080 e 5082, resultando num lucro de 100 pips. De seguida, foi emitido um sinal de venda entre 5088 e 5090, resultando num lucro de 60 pips. Uma recuperação para cerca de 5090 foi seguida por outra venda, resultando num lucro de 90 pips.

Do ponto de vista técnico, a resistência acima parece ser insignificante, com ruturas consecutivas em níveis inteiros importantes, e o próximo objetivo é atingir diretamente a marca dos 5.300 dólares. Embora seja altamente provável que a Fed mantenha as taxas de juro inalteradas durante a sessão de negociação de hoje nos EUA, o discurso de Powell será o foco do mercado. Quaisquer comentários subtis sobre política monetária podem desencadear uma nova onda de volatilidade. No gráfico de quatro horas, o surgimento de uma grande vela de alta rompeu decisivamente a resistência técnica, com o ímpeto de alta descrito como "atravessar o céu". Neste contexto, manter uma perspetiva otimista para o ouro é inquestionável, uma vez que a força da tendência domina tudo.

O ouro continuou a sua valorização durante as sessões de negociação asiática e europeia de hoje, dificultando a manutenção de posições longas durante muito tempo e gerando receio nos short-sellers. Após ter estabilizado acima dos 5.200 dólares no início da sessão asiática, o ouro entrou numa tendência de alta sustentada, experimentando atualmente outra valorização significativa. No mercado atual, mesmo uma pequena correção representa uma oportunidade de reentrada, pois a hesitação só levará à perda de oportunidades. Durante as sessões de negociação europeia e americana, deve-se estar atento a uma correção de cerca de 5.230 dólares para iniciar posições longas. Enquanto o sentimento otimista se mantiver forte, seguir a tendência com posições longas é o caminho a seguir!

Estratégia para a Posição Comprada: Compre ouro a rondar os 5.230–5.240 dólares, com stop loss nos 5.210 dólares, visando os 5.300 dólares. Se o preço romper este nível, mantenha a posição.

Agradecemos à comunidade TradingView. Como analista de investimento sénior, isto permite que mais traders e investidores vejam as minhas análises de estratégias de negociação. Atualmente estou focado na negociação de ouro. Se gostou da minha análise, por favor, faça um like e partilhe com outros traders que possam precisar dela. Procuramos negociações precisas, pesquisando profundamente gráficos, fatores macroeconómicos e o sentimento do mercado para construir estratégias de negociação de alta probabilidade. Aqui, encontrará planos de negociação estruturados, frameworks de gestão de risco e análises em tempo real.

Ouro no Topo do MundoEssa postagem não é recomendação de investimento. É uma opinião sobre o mercado. Esta opinião pode estar errada. Não negocie com base nessa postagem.

Ouro entrou num Bull Market típico de mania . Eu sou um contrarian inveterado. Enquanto todos estão excitados em comprar ouro estou prevendo uma correção de -26%. Acho que topamos uma onda III de ciclo.

A ver.

XAUUSD – Perspectiva Técnica M30Pequeno Retrocesso Antes do Próximo Máximo | Lana ✨

O ouro se expandiu acentuadamente e agora está sendo negociado em uma zona de alta resistência, onde o preço frequentemente precisa de uma leve correção ou consolidação para reconstruir liquidez antes de tentar níveis mais altos novamente. A tendência mais ampla permanece em alta, mas a próxima oportunidade limpa é mais provável de vir de um retrocesso para a estrutura, e não de perseguir os máximos.

📈 Estrutura do Mercado & Contexto da Tendência

O preço ainda está respeitando a estrutura em alta mais ampla, mas o movimento atual está esticado após uma forte corrida impulsiva. O mercado agora está reagindo sob a zona de maior resistência, o que normalmente cria realizações de lucro de curto prazo e reações de liquidez antes da continuação.

Enquanto o preço se mantiver acima da estrutura de suporte chave, a tendência de alta permanece intacta.

🔍 Zonas Técnicas Chave

Zona de maior resistência: 5585 – 5600

Esta é uma área premium onde o preço pode hesitar ou rejeitar no curto prazo.

Primeira zona de suporte: 5508

Um nível de decisão chave onde o preço pode reequilibrar antes de escolher a direção.

Zona de liquidez para Compra: 5446 – 5450

Um forte ponto de liquidez onde os compradores são mais propensos a voltar a entrar.

Zona de suporte de longo prazo: 5265 – 5285

Uma área de base mais profunda se a volatilidade se expandir em uma correção mais ampla.

🎯 Cenários de Negociação

O ouro pode corrigir modestamente da resistência e retestar a estrutura antes de subir novamente.

Compra Entrada: 5446 – 5450

Stop Loss: 5438 – 5440

Alvos de Take Profit:

TP1: 5508

TP2: 5538 – 5545

TP3: 5585 – 5600

TP4: 5650+

Um retrocesso mais raso em direção a 5508 também pode ser suficiente para redefinir o momentum antes de uma nova tentativa de alta, mas uma rejeição repetida no topo aumentaria o risco de uma consolidação mais profunda.

🧠 Opinião de Lana

O ouro permanece em alta, mas o mercado agora está em um nível onde a paciência importa mais do que a velocidade. Em vez de perseguir o preço próximo à resistência, o foco deve permanecer em como o preço reage durante os retrocessos nas zonas estruturais chave.

✨ Respeite a estrutura, gerencie o risco e deixe o preço vir até o seu nível.

Ouro - O crescimento continua!O ouro mantém uma forte tendência de alta, com uma clara estrutura de máximos e mínimos ascendentes.

O preço mantém-se firme acima do canal ascendente e do Kumo Ichimoku, com as correções a servirem apenas como consolidação para a continuidade da tendência.

O padrão de ondas atual mostra o momentum de alta a expandir-se (onda de continuação), visando novos máximos, como mostra o gráfico.

As condições macroeconómicas estão a fortalecer-se.

A instabilidade geopolítica e os riscos económicos continuam a sustentar a procura de activos de refúgio.

As expectativas de uma política monetária frouxa a médio prazo dificultam uma valorização acentuada do dólar norte-americano.

Os fluxos de capital defensivos ainda favorecem os metais preciosos.

➡️ O contexto macroeconómico sustenta a tendência de subida do ouro.

Cenário principal:

Priorizar COMPRA seguindo a tendência, observando as possíveis correções técnicas.

Alvo: níveis de resistência mais elevados, de acordo com a projeção no gráfico.

👉 Tenha apenas cautela se o preço de fecho cair abaixo do canal ascendente e do Kumo.

O ouro está prestes a sofrer uma queda significativa!

O ouro registrou seu maior ganho mensal da história neste mês, atingindo repetidamente novas máximas históricas!

Os investidores continuam a buscar metais preciosos devido à incerteza econômica e geopolítica em curso.

A perspectiva de longo prazo para o ouro é definitivamente otimista. No entanto, uma correção substancial é inevitável no curto prazo. O ouro tem apresentado volatilidade incrível ultimamente, mas é crucial manter a calma e a serenidade ao negociar no mercado. Não deixe que a alta atual nuble seu julgamento.

Prevejo que essa correção dizimará muitas contas. Portanto, a realização de lucros no momento certo é essencial. Não coloque todos os seus ovos na mesma cesta.

Hoje também acontece a decisão sobre a taxa de juros; evite seguir cegamente o mercado em busca de altas.

XAU – A tendência de alta continua no canal de preçosXAUUSD está se movendo em um claro canal ascendente, mantendo a cadeia mais alta - mais baixa e o preço continua acima da nuvem Ichimoku. A zona de confluência recém-formada atua como suporte dinâmico, mostrando que a força compradora ainda controla ativamente a tendência.

Numa perspectiva macro, o ouro continua a beneficiar das expectativas de arrefecimento das taxas de juro globais e da procura defensiva, uma vez que o mercado permanece sensível aos factores de risco.

Caso o preço mantenha a zona de suporte atual, a tendência de alta poderá continuar com expansões ao longo do canal. As correções de curto prazo, caso apareçam, provavelmente serão apenas técnicas antes que o preço recupere o ímpeto.

XAU (1H) – Tendência de subida, continua na próxima semanaEstrutura de mercado

O XAUUSD mantém ainda uma clara estrutura de alta, com uma série de máximas e mínimas consecutivas. Após cada expansão, o preço corrigiu de forma controlada e está bem suportado, indicando que a pressão compradora se mantém ativa.

Contexto técnico

O preço está atualmente a consolidar acima da zona de procura + FVG H1, enquanto forma uma pequena base antes da resistência de curto prazo. O FVG abaixo não foi totalmente preenchido → atuando como suporte para o próximo repique.

O RSI mantém-se acima da zona neutra, o momentum de alta mantém-se e não há sinais claros de divergência baixista.

Cenário

O cenário preferido é uma ligeira correção/movimento lateral dentro da atual zona de procura → movimento ascendente contínuo seguindo a tendência principal, visando a área dos 5.100 dólares, como mostra o gráfico.

A estrutura atual é consistente com uma continuação de alta, e não com uma distribuição.

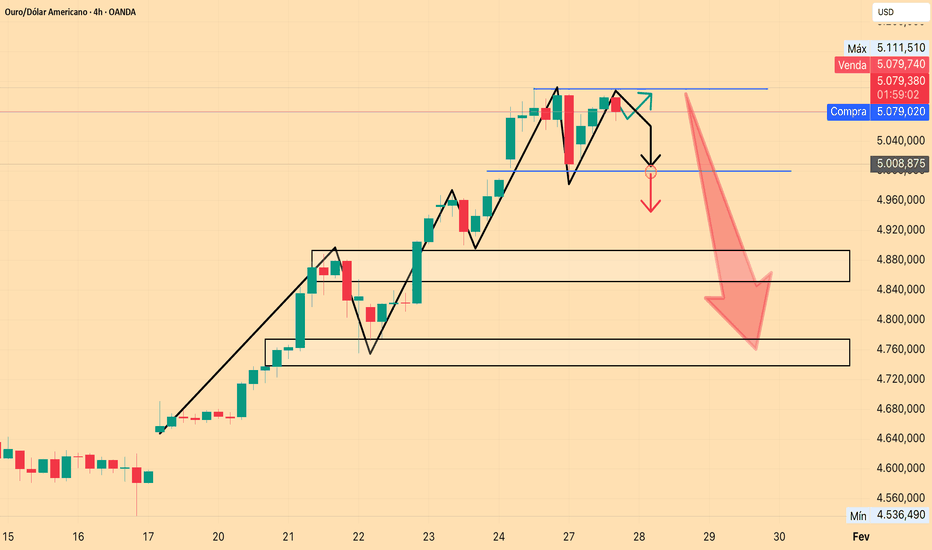

A subida dos preços do ouro começou a abrandar.

Análise de Mercado

O ouro à vista continuou a sua forte trajetória ascendente a 26 de janeiro, subindo consistentemente durante a sessão asiática e atingindo um novo máximo histórico de 5.110 dólares. O gráfico diário mostra ganhos consecutivos, refletindo compras ativas no mercado e um forte sentimento otimista. A estratégia divulgada publicamente de compra entre os 5.070 e os 5.075 dólares atingiu os seus objetivos de 5.090 e 5.100 dólares, gerando um lucro mínimo de aproximadamente 300 pips.

Principais Fatores de Influência

Tensões Geopolíticas: As incertezas no panorama global continuam a sustentar a procura de activos de refúgio.

Expectativas da Política Macroeconómica: As declarações agressivas da política comercial dos EUA aumentaram a volatilidade do mercado.

Movimentação do Dólar Americano: Um dólar americano mais fraco proporcionou um impulso adicional aos preços do ouro.

Sentimento Técnico: A forte subida na sessão asiática foi seguida de consolidação durante a sessão europeia, indicando uma mudança gradual para um sentimento de mercado mais racional.

Análise Técnica

Tendência: O gráfico diário permanece em máximos extremos, sendo esperado um suporte fundamental para manter a consolidação em níveis elevados.

Resistência: 5.120 dólares – 5.130 dólares

Apoio: 5.060 dólares (curto prazo), 5.000 dólares (suporte de gap e nível psicológico)

Estratégia de Negociação

Direção: Viés de alta

Zona de Entrada: US$ 5.065 – US$ 5.060

Stop Loss: 5.050 dólares

Alvos: 5.110 – 5.120 dólares, com potencial adicional para 5.150 dólares caso a resistência seja quebrada

Aviso de Risco

Os preços do ouro estão atualmente em máximos históricos, com ganhos significativos acumulados no curto prazo. Os traders devem manter-se cautelosos com possíveis correções técnicas. Dada a imprevisibilidade dos desenvolvimentos fundamentais, o dimensionamento da posição e a disciplina rigorosa do stop-loss são essenciais.

Sugestão de Execução

Se os preços recuarem para a zona dos 5.065–5.060 dólares e estabilizarem, considere entrar em posições longas em lotes. Defina stops abaixo dos 5.050 dólares, com alvos iniciais nos 5.110–5.120 dólares. Se os preços ultrapassarem este intervalo, considere manter as posições até aos 5.150 dólares.

Agradeço à comunidade TradingView. Como analista de investimento sénior, isto permite que mais traders e investidores vejam as minhas análises de estratégia de negociação. Atualmente estou focado na negociação de ouro. Se gostou da minha análise, dê um like e partilhe com outros traders que possam precisar dela. Procuramos negociações precisas, pesquisando profundamente gráficos, fatores macroeconómicos e o sentimento do mercado para construir estratégias de negociação de alta probabilidade. Aqui, encontrará planos de negociação estruturados, frameworks de gestão de risco e análises em tempo real.

O ouro está se consolidando em níveis elevados! Venda! Venda!

Em meio à crescente incerteza política global, o ouro está recuperando seu papel como um ativo de refúgio seguro. Preocupações comerciais, incertezas em relação à direção da política dos EUA e discussões sobre a independência da política monetária formam, em conjunto, a principal lógica que sustenta os preços do ouro. De uma perspectiva técnica, os preços do ouro ainda não mostraram sinais claros de atingir o pico, e quaisquer recuos provavelmente serão vistos como oportunidades de consolidação dentro da tendência. Enquanto a incerteza macroeconômica persistir, o valor de alocação do ouro permanecerá favorecido pelo mercado. No curto prazo, a atenção estará voltada para o impacto das declarações do Fed sobre o ritmo da volatilidade, enquanto a tendência de médio prazo permanece inclinada para um movimento ascendente volátil. Essa declaração é vista como um sinal que pode remodelar o cenário das relações econômicas e comerciais internacionais, aumentando diretamente a atratividade dos ativos de refúgio seguro. Além disso, as discussões sobre a independência da política do Fed também fornecem suporte adicional para os preços do ouro. O mercado está acompanhando de perto o próximo anúncio de Trump sobre seu indicado para a presidência do Fed. Anteriormente, Trump afirmou ter concluído as entrevistas com os candidatos. Se a futura postura política se inclinar para uma abordagem mais branda, isso poderá fortalecer as expectativas do mercado por novos cortes nas taxas de juros este ano, reduzindo assim o custo de oportunidade de manter ouro e beneficiando esse ativo que não rende juros. No âmbito dos dados macroeconômicos, os investidores estarão atentos aos dados de variação do emprego (ADP) e ao índice de confiança do consumidor, que serão divulgados na terça-feira, para avaliar a resiliência da economia americana e as perspectivas para a política monetária. O foco do mercado também estará voltado para a decisão sobre a taxa de juros do Federal Reserve (Fed) na quarta-feira. Atualmente, o mercado espera amplamente que o Fed mantenha a taxa de juros na faixa de 3,50% a 3,75%. No entanto, as declarações do presidente do Fed, Jerome Powell, na coletiva de imprensa após a reunião, serão um fator crucial para determinar as tendências de curto prazo do mercado. Um tom mais agressivo poderia impulsionar o dólar no curto prazo, pressionando o ouro cotado em dólares; inversamente, quaisquer sinais mais brandos poderiam continuar a impulsionar os preços do ouro para cima.

Acredito que o mercado de curto prazo já começou a atingir seu pico, mas tanto os compradores quanto os vendedores estarão muito ativos, tornando a gestão de risco particularmente importante. Como mencionado ontem, a rápida alta impulsionada pelas notícias será inevitavelmente seguida por uma queda significativa, e uma queda em um único dia pode muito bem romper novamente o recorde de US$ 300 do ano passado; portanto, todos devem prestar muita atenção ao ponto de inflexão crucial entre as tendências de alta e baixa.

O ímpeto de alta não pode parar; uma vez que pare, os ursos contra-atacarão.

Atualmente, os touros têm uma certa oportunidade de realizar lucros. O MACD de 4 horas mostrou falta de volume e uma divergência inicial de topo, com o gráfico de 1 hora de ontem completando uma correção para baixo. O gráfico de 4 horas está mostrando uma recuperação após uma queda; uma vez que a queda se rompa, poderá haver uma queda significativa, potencialmente até mesmo rompendo US$ 4990. Considerando o nível de suporte de baixa intradiário, o nível chave está em torno de 5110. Uma quebra abaixo de 4990 provavelmente desencadearia uma aceleração adicional. Manter-se acima de 4990 pode permitir um período temporário de ampliação. De forma geral, a perspectiva para hoje é de baixa, a menos que a sessão europeia ultrapasse os US$ 5.110. No entanto, um movimento de alta significativo é improvável; uma tendência de baixa em um mercado de ampla faixa é mais provável, portanto, fique atento a um possível ataque de baixa.

Em resumo, a estratégia de negociação de curto prazo recomendada para o ouro hoje é principalmente a venda a descoberto. Os principais níveis de resistência a serem observados são 5.100-5.110 e os principais níveis de suporte são 4.990-5.000. Por favor, acompanhe os sinais de negociação atentamente.

Alerta de Negociação: Alta do Ouro Pode Continuar.

Essa valorização recorde do ouro é impulsionada por múltiplos fatores: compras de ouro por bancos centrais e fluxos de investidores para ETFs de ouro como proteção contra riscos de política global e incertezas macroeconômicas.

Além disso, as expectativas do mercado de um corte na taxa de juros dos EUA em 2026 impulsionaram ainda mais os preços do ouro.

Enquanto isso, os dados de inflação do PCE (o indicador de inflação preferido do Fed) mostraram que os números de novembro ficaram em grande parte em linha com as expectativas, reforçando ainda mais as expectativas do mercado de que o Federal Reserve dos EUA manterá as taxas de juros na próxima semana. O mercado espera amplamente que o Fed mantenha as taxas inalteradas em sua reunião de 27 e 28 de janeiro, mas ainda considera a possibilidade de dois novos cortes de juros no segundo semestre de 2026, aumentando assim a atratividade do ouro como um ativo que não gera juros.

O ouro é cada vez mais visto como uma ferramenta para se proteger da "imprevisibilidade" do presidente Trump. Ele destacou que, embora muitos investidores vissem o ouro como uma proteção contra o risco de uma guerra tarifária entre os EUA e a UE devido à pressão de Trump para adquirir a Groenlândia, mesmo após o fim da ameaça tarifária, os ganhos do ouro não se reverteram.

Olhando para o futuro, espera-se que o mercado de alta do ouro continue, mas os riscos de queda permanecem. O Goldman Sachs elevou sua previsão para o preço do ouro para US$ 5.400, com base na premissa de que o setor privado não venderá suas reservas e que os bancos centrais continuarão comprando ouro. O ouro já subiu quase 15% em relação aos níveis do início de 2026, ampliando o ganho de 64% do ano passado. No entanto, se os riscos da política monetária global diminuírem acentuadamente, levando ao desfazimento de posições de hedge, os preços do ouro podem recuar. As incertezas geopolíticas continuam sendo cruciais: a imprevisibilidade de Trump alarmou a UE e, embora as relações transatlânticas tenham se amenizado temporariamente, a confiança a longo prazo foi prejudicada, podendo desencadear mais volatilidade.

No geral, os investidores devem se concentrar na reunião do Federal Reserve, nos dados econômicos e no progresso das operações no Ártico. O papel do ouro na tendência de desdolarização está cada vez mais proeminente, servindo como um escudo contra a incerteza. Nesta era de turbulências geopolíticas, o ouro não é apenas um investimento, mas também uma âncora de estabilidade global. O mercado de ouro em 2026 continuará seu lendário supermercado de alta, impulsionado por uma confluência de múltiplos fatores.

A reunião do FOMC da próxima semana é o evento central que influencia a movimentação de curto prazo do preço do ouro. Se o Federal Reserve adotar uma postura agressiva, enfatizando a manutenção de altas taxas de juros até o segundo trimestre de 2026, isso poderá reverter temporariamente as expectativas do mercado em relação aos cortes nas taxas, levando a flutuações significativas nos preços do ouro. Por outro lado, se o Fed emitir sinais moderados, confirmando um ciclo de cortes de juros iminente, isso dará um forte impulso para que os preços do ouro ultrapassem os US$ 5.000.

As principais instituições geralmente acreditam que a volatilidade no mercado de ouro aumentará significativamente em 2026, mas a lógica estrutural de alta permanece sólida. Os principais fatores que impulsionam a alta, como a demanda por proteção contra a inflação, a crescente pressão da dívida global e a aceleração da desdolarização, permanecem inalterados, e essas lógicas de longo prazo continuarão a sustentar a tendência de alta nos preços do ouro.

O gráfico semanal fechou com uma grande vela de alta, indicando a continuidade de uma forte tendência. Espera-se um impulso de alta na próxima segunda-feira, com foco em compras em quedas. No entanto, recomenda-se cautela em relação à resistência próxima ao nível de US$ 5.000; a busca por preços mais altos deve ser feita com cautela. A principal resistência está em torno de US$ 5.050; se esse nível não for rompido, uma pequena posição vendida pode ser considerada. Se o preço se mantiver acima desse nível, poderá subir mais de US$ 50, visando a faixa de US$ 5.100 a US$ 5.200 e até mesmo a área de US$ 5.300. O primeiro nível de suporte a ser observado é US$ 4.900, com forte suporte em US$ 4.808; ambos são boas referências para posições compradas.

Na sexta-feira, o gráfico diário mostrou uma tendência geral de alta com flutuações. O preço rompeu e renovou sua máxima para 4990 durante a sessão americana, fechando com um longo candle de baixa de alta. O suporte diário subiu para cerca de 4936, enquanto o suporte horário está na mínima da noite anterior, em 4958, que pode ser usada como linha divisória entre o sentimento de alta e de baixa para o dia; um toque nesse nível pode representar uma oportunidade de compra. Se o mercado tiver um desempenho forte, espera-se que negocie acima de 4970-4980, visando uma quebra acima de 5000 e um teste da área de 5020-5050. Somente uma quebra decisiva abaixo de 4900 provavelmente desencadearia uma correção profunda; caso contrário, a forte tendência de alta continuará.

Estratégia de Negociação:

Na segunda-feira, considere comprar perto de 4958. Se a tendência for forte, considere comprar na área de 4970-4980, visando uma quebra acima do nível de 5000. Considere uma pequena posição vendida perto de 5050.

O ouro está prestes a romper a barreira dos 5.000 dólares.

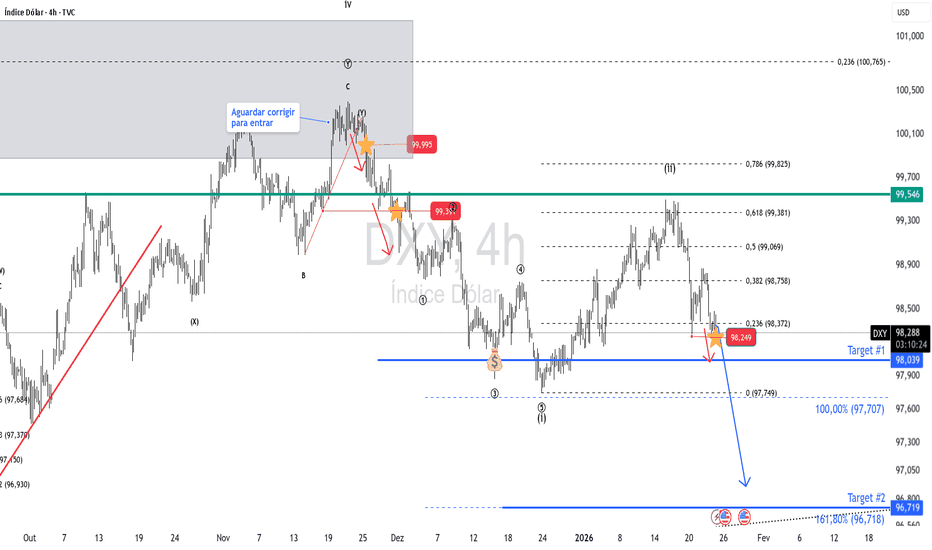

Índice do Dólar Americano:

Esta semana terminou com uma descida significativa, sendo esperadas novas mínimas na próxima semana. O suporte inicial é de cerca de 96,6, com um forte suporte na mínima anterior de 95,8. O gráfico diário mostra uma grande vela de baixa na sexta-feira; o foco de segunda-feira está na faixa de negociação entre 97,7 e 96,6.

Ouro:

O gráfico semanal mostra uma grande vela de alta, com um ganho semanal de mais de 360 dólares, dando continuidade à sua forte tendência. Espera-se um impulso de alta na segunda-feira, com foco nas compras em quedas. No entanto, recomenda-se precaução em relação à resistência próxima do nível de 5.000 dólares; a procura de preços mais elevados deve ser feita com cautela. O principal nível de resistência é de cerca de 5.050. Se não conseguir romper este nível, poderá ser tentada uma pequena posição curta. Se o preço se mantiver acima deste nível, espera-se que continue a subir mais de 50 dólares, visando a área de 5.100-5.200 ou mesmo 5.300. O primeiro nível de suporte a observar é o 4900, com um forte suporte no 4808. Ambos são boas referências para posições longas.

O gráfico diário mostra uma tendência geral de alta na sexta-feira, rompendo e atingindo um novo máximo de 4990, fechando com um longo candle de baixa de alta. O nível de suporte diário subiu para cerca de 4936, enquanto o nível de suporte horário está no mínimo de recuo de 4958. Este nível pode ser utilizado como a linha divisória intradiária entre as tendências de alta e baixa; um movimento até este nível pode indicar uma oportunidade de compra. Um toque neste nível pode também representar uma oportunidade de compra. Se o mercado tiver um desempenho forte, espera-se que negoceie acima de 4970-4980, com o objetivo de romper os 5000 e testar a área de 5020-5050. Os preços do ouro só sofrerão uma correção acentuada se romperem abaixo dos 4900; caso contrário, continuarão a sua forte tendência de subida.

Estratégia de negociação:

Na segunda-feira, considere abrir ordens de compra em torno de 4945-4955, com stop-loss em 4935. Se a tendência for forte, considere abrir uma posição de compra na área de 4970-4980, visando uma quebra acima do nível de 5000. Uma pequena posição de venda pode ser considerada perto de 5050.

O ouro está prestes a romper a barreira dos 5.000 dólares.

Índice do Dólar Americano:

Esta semana terminou com uma descida significativa, sendo esperadas novas mínimas na próxima semana. O suporte inicial é de cerca de 96,6, com um forte suporte na mínima anterior de 95,8. O gráfico diário mostra uma grande vela de baixa na sexta-feira; o foco de segunda-feira está na faixa de negociação entre 97,7 e 96,6.

Ouro:

O gráfico semanal mostra uma grande vela de alta, com um ganho semanal de mais de 360 dólares, dando continuidade à sua forte tendência. Espera-se um impulso de alta na segunda-feira, com foco nas compras em quedas. No entanto, recomenda-se precaução em relação à resistência próxima do nível de 5.000 dólares; a procura de preços mais elevados deve ser feita com cautela. O principal nível de resistência é de cerca de 5.050. Se não conseguir romper este nível, poderá ser tentada uma pequena posição curta. Se o preço se mantiver acima deste nível, espera-se que continue a subir mais de 50 dólares, visando a área de 5.100-5.200 ou mesmo 5.300. O primeiro nível de suporte a observar é o 4900, com um forte suporte no 4808. Ambos são boas referências para posições longas.

O gráfico diário mostra uma tendência geral de alta na sexta-feira, rompendo e atingindo um novo máximo de 4990, fechando com um longo candle de baixa de alta. O nível de suporte diário subiu para cerca de 4936, enquanto o nível de suporte horário está no mínimo de recuo de 4958. Este nível pode ser utilizado como a linha divisória intradiária entre as tendências de alta e baixa; um movimento até este nível pode indicar uma oportunidade de compra. Um toque neste nível pode também representar uma oportunidade de compra. Se o mercado tiver um desempenho forte, espera-se que negoceie acima de 4970-4980, com o objetivo de romper os 5000 e testar a área de 5020-5050. Os preços do ouro só sofrerão uma correção acentuada se romperem abaixo dos 4900; caso contrário, continuarão a sua forte tendência de subida.

Estratégia de Negociação:

Na segunda-feira, considere abrir ordens de compra em torno de 4945-4955, com stop-loss em 4935. Se a tendência for forte, considere abrir uma posição de compra na área de 4970-4980, visando uma quebra acima do nível de 5000. Uma pequena posição de venda pode ser considerada perto de 5050.

Agradeço à comunidade TradingView. Como analista de investimento sénior, isto permite que mais traders e investidores vejam as minhas análises de estratégia de negociação. Atualmente estou focado na negociação de ouro. Se gostou da minha análise, por favor, dê um like e partilhe com outros traders que possam precisar dela. Procuramos negociações precisas, pesquisando profundamente gráficos, fatores macroeconómicos e o sentimento do mercado para construir estratégias de negociação de alta probabilidade. Aqui, encontrará planos de negociação estruturados, frameworks de gestão de risco e análises em tempo real.

BTC (2H) – Os sinais de baixa predominamContexto do mercado

Após a forte subida anterior, o BTC perdeu a sua estrutura de alta e entrou numa clara tendência de baixa. O preço está atualmente a mover-se dentro de um canal descendente; quaisquer recuperações são puramente técnicas e rapidamente seguidas de pressão vendedora.

Análise técnica

O padrão de máximas e mínimas descendentes mantém-se estável. Muitas zonas de potencial de subida consecutivas acima permanecem vazias, atuando como zonas de oferta. A atual gama de preços é uma combinação de oferta e potencial de alta, com reações de preços fracas e sem impulso de rutura.

O RSI recuperou, mas não conseguiu romper a zona forte; o impulso de alta não é convincente.

O cenário preferido é uma consolidação lateral de curto prazo → continuação da quebra da tendência de queda. O alvo é a zona dos 87.300 dólares, onde convergem a liquidez e a zona de reação anterior.

Numa tendência de baixa, o movimento lateral é uma fase de distribuição – e não uma fase de acumulação.

Projeção BTC para topo e fundo majoritário...Para formar esta análise usei projeção e retração de Fibonacci no gráfico mensal, assim como projeção do mastro do OC OI e ondas de Elliott sendo onda 3 estendida*. A região de topo entre 310k e 350k, região de fundo entre 65k e 75k.

(Uma Onda 3 estendida na Teoria de Elliott ocorre quando a terceira onda de um ciclo de cinco ondas de impulso (1-2-3-4-5) é significativamente mais longa e potente que as outras ondas de impulsão (1 e 5).

Na prática, a Onda 3 é a que mais frequentemente se estende em mercados de ações e criptomoedas, representando o momento de maior força da tendência.

Características Principais

Regra de Ouro: A Onda 3 nunca pode ser a mais curta das três ondas de impulso (1, 3 e 5). Quando estendida, ela é claramente o maior movimento do ciclo.

Subdivisões Claras: Uma extensão geralmente apresenta cinco sub-ondas internas bem definidas, o que faz com que a contagem total pareça ter nove ondas de tamanho similar até que o ciclo completo se revele.

Fibonacci: Em uma extensão, a Onda 3 atinge frequentemente proporções de 1,618, 2,618 ou até 4,236 em relação ao comprimento da Onda 1.

Implicação para a Onda 5: Segundo a "Regra da Alternância", se a Onda 3 for a estendida, as ondas 1 e 5 tendem a ter tamanhos e durações semelhantes.

Cuidado com eventos imprevisíveis na sexta-feira!

O ouro se recuperou após atingir a mínima de 4900 hoje. Sugeri compras por volta de 4900, e a primeira onda da recuperação chegou com sucesso a cerca de 4925, onde os lucros foram realizados. A tendência atual ainda sugere compras na faixa de 4890-4900. 4888 foi a máxima anterior, e uma quebra acima desse nível era necessária para uma aceleração da alta.

A resistência de curto prazo está próxima do nível de 4940-4950, o ponto de partida da queda, com resistência chave em 4960-4965, onde há sinais de um topo de curto prazo. Também é crucial ter cautela hoje, pois é sexta-feira. Cuidado com eventos imprevisíveis. Alertei sobre isso na semana passada, e já houve vários casos de quedas de 200 pontos em um único dia. Se o preço cair abaixo de 4888 hoje, seja extremamente cauteloso ao comprar, e o melhor é abandonar a operação completamente para evitar riscos!

Aconselho a todos que sejam cautelosos. Embora eu tenha enfatizado consistentemente que a tendência principal é de alta, estejam cientes do risco de recuos. Pontos específicos de entrada e saída serão atualizados em tempo real. Aqueles interessados em negociar ouro podem deixar uma mensagem para discutirmos. A tendência geral atual para o ouro é comprar na baixa. Enquanto o nível de suporte se mantiver, os compradores facilmente impulsionarão o preço em direção à marca de US$ 5.000. Devemos aderir a essa estratégia de comprar na baixa e não presumir que um recuo signifique uma reversão do mercado. Claro, também devemos estar atentos a eventos imprevisíveis que podem ocorrer no final da sexta-feira. Uma abordagem conservadora é recomendada. Fornecerei estratégias de negociação específicas durante o horário de negociação, portanto, por favor, prestem muita atenção.

DXY e o BrasilO DXY que representa a cotação do US$ contra vários pares de moedas não está em seu melhor momento. Nossa posição vem vendida desde Dezembro de 2025. Fizemos uma onda 12345, corrigimos cravados no 61,8% e já estamos em vias de aumentar a mão de novo pela 3a. vez, engatando uma onda 3️⃣. Obviamente isso reflete no Brasil também, haja visto que o US$ está caindo por aqui também. Em essa onda 3️⃣ se confirmando no DXY, por aqui no 🇧🇷 a gente tende a ir buscar o 5.046 que seria uma correção 78,6% no semanal. Então, analisando o mercado internacional a não ser que algo mude radicalmente, o DXY vai sim afundar. Isso no leva ao WIN que historicamente andou contra o DXY e contra o WDO. Este só vai ter um lugar para ir. Para cima. Aguardemos.

Frenesi nos preços do ouro! Quando chegará a US$ 5.000?

Na quarta-feira (21 de janeiro), os preços do ouro oscilaram para cima durante as sessões asiática e europeia, sendo negociados atualmente em torno de US$ 4.860, após terem atingido um recorde histórico de US$ 4.888,17.

O mundo está atualmente no epicentro de múltiplas tempestades na geopolítica, na estabilidade financeira e no cenário político, impulsionando coletivamente a demanda por ouro como porto seguro e reserva de valor. Na terça-feira, horário local, Trump respondeu a perguntas em uma coletiva de imprensa. Questionado se uma decisão da Suprema Corte contra as tarifas afetaria a política de segurança dos EUA em relação à Groenlândia, Trump afirmou que, se as ferramentas tarifárias existentes forem restringidas, ele poderia usar outros métodos, como regimes de licenciamento ou alternativas. Ele também enfatizou que os métodos atuais são os melhores, mais poderosos, mais rápidos, mais simples e menos complicados, mas não a única opção.

Os preços do ouro atingiram outro recorde histórico porque a demanda por ativos de refúgio continua a dominar os mercados financeiros. Essa onda de compras por ativos de refúgio foi mais uma vez desencadeada pelo presidente dos EUA, Trump, que continua a disputar com outros países em sua campanha "Make America Great Again" (Tornar a América Grande Novamente). O ouro está atualmente extremamente sobrevalorizado, mas a demanda por ativos de refúgio sugere que os preços continuarão a subir e atingirão novos patamares. As tensões geopolíticas e as expectativas de um corte na taxa de juros pelo Federal Reserve têm sustentado os preços do ouro recentemente. Além disso, as preocupações com a independência do Fed também contribuem para a perspectiva positiva para o ouro. A Bloomberg noticiou na segunda-feira que, segundo fontes, o presidente do Federal Reserve, Jerome Powell, planeja comparecer a uma audiência na Suprema Corte nesta quarta-feira sobre a tentativa do presidente Trump de destituir o diretor do Fed, Tim Cook, do cargo. No atual cenário econômico global cada vez mais complexo, Trump mais uma vez agitou os mercados internacionais com movimentos ousados. Sua recente série de ameaças de tarifas em relação às ambições territoriais da Groenlândia não apenas reacendeu a guerra comercial, mas também elevou as tensões geopolíticas a novos patamares. Esse evento deixou inúmeros investidores inquietos, pois seu impacto potencial é muito maior do que antes, afetando a segurança nacional ocidental, a estabilidade das alianças e as economias para a aposentadoria dos americanos comuns. O cenário atual oferece uma narrativa macroeconômica quase perfeita para o ouro: múltiplas crises geopolíticas apresentam temas explosivos, dúvidas sobre a credibilidade do dólar fornecem uma justificativa estrutural de compra a longo prazo e potenciais pressões inflacionárias oferecem suporte adicional. A menos que ocorra uma grande virada (como uma rápida resolução diplomática para a questão da Groenlândia, o alívio da crise de pessoal do Federal Reserve e a manutenção de sua independência, ou uma significativa desescalada da situação no Oriente Médio), o mercado de ouro continuará a ser impulsionado por esses fatores. Qualquer recuo nos preços do ouro provavelmente será visto como uma oportunidade de compra, já que o ímpeto de alta não é impulsionado por sentimentos de curto prazo, mas por profundas preocupações com a instabilidade da ordem política global e a erosão da confiança no sistema financeiro. O ouro evoluiu de uma ferramenta tradicional de proteção de portfólio para um ativo essencial para lidar com a "incerteza da ordem mundial".

Os investidores aguardam a divulgação do índice de preços de Despesas de Consumo Pessoal (PCE) dos EUA esta semana — um indicador de inflação preferido pelo Federal Reserve. O índice divulgado também incluirá a leitura final do PIB dos EUA do terceiro trimestre, o que fornecerá mais pistas sobre a trajetória da taxa de juros do Fed e, portanto, influenciará os movimentos do preço do ouro. Além disso, o Fórum Econômico Mundial em Davos, na Suíça, será outro foco da atenção do mercado. Espera-se que Trump chegue na quarta-feira e faça um discurso especial; os investidores devem acompanhar de perto os desdobramentos da cúpula como um sinal fundamental para avaliar a direção do ouro. A explosão das ambições de Trump em relação à Groenlândia abalou todos os cantos dos mercados financeiros. O ouro se destacou em meio a essa turbulência, não apenas batendo recordes, mas também reforçando seu status como um ativo de refúgio seguro.

Olhando para o futuro, se o impasse entre EUA e UE continuar e a guerra comercial se intensificar, os preços do ouro em breve ultrapassarão os US$ 5.000.

XAUUSD: Análise de Mercado e Estratégia para 23 de Janeiro.Análise Técnica do Ouro:

Resistência Diária: 5000, Suporte: 4690

Resistência em 4 Horas: 5000, Suporte: 4882

Resistência em 1 Hora: 4967, Suporte: 4900

O ouro subiu fortemente na sessão asiática, visando o nível de 5000. O suporte da média móvel subiu gradualmente, com o preço a atingir um máximo em torno de 4967 antes de uma ligeira correção. A capacidade do mercado de Nova Iorque se manter acima dos 4900 é crucial para determinar se a tendência se mantém ou se a realização de lucros a curto prazo chegou ao fim. O gráfico diário mostra ganhos consecutivos, reforçando a perspetiva técnica de alta. O preço está a mover-se dentro de um canal ascendente. O mercado atual está a reagir tanto a notícias como a fatores técnicos. Note que o preço está atualmente em território de sobrecompra, mas nenhuma formação de topo foi observada até à data. Não especule sobre onde está o topo. As correções de curto prazo não são motivo para pânico; observe o regresso à tendência de alta após a estabilização do preço.

O gráfico de 1 hora mostra uma correção, mas a magnitude global é relativamente limitada. As Bandas de Bollinger estão a estreitar-se. O mercado de sexta-feira enfrenta influências complexas de sentimento; tenha atenção às mudanças direcionais intradiárias. As médias móveis estão a cruzar para baixo. O preço-alvo de alta de curto prazo ainda tem de ser monitorizado em torno do nível psicológico de 5.000 dólares, enquanto o principal nível de suporte a observar numa correção é de 4.880 dólares.

Estratégia de negociação:

COMPRA: perto de 4.900

COMPRA: perto de 4.880

Mais análises →