Regiões Importantes para o WING26 – hoje, 26/01/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |180.425|

-Zona Média SUPERIOR |182.755|

Região Superior: 183.680 até 181.835

-Zona Média INFERIOR |178.090|

Região Inferior: 179.015 até 177.170

Fibonacci _ Retrações:

178.285 (≈23.6%)

175.830 (≈38.2%)

173.845 (≈50.0%)

-171.865 (≈61.8%)

169.040 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Análise de Tendência

XAUUSDO ouro sofreu uma subida rápida e impulsiva nas últimas semanas, atingindo o nível psicológico dos 5.000 dólares. Embora este movimento evidencie um forte ímpeto de alta, comprar a estes níveis acarreta um risco elevado.

Do ponto de vista técnico, a tendência geral mantém-se de alta, com o preço ainda a ser negociado dentro de um canal ascendente bem definido. No entanto, à medida que o preço se aproxima do limite superior do canal, um movimento corretivo (retração) torna-se cada vez mais provável.

Cenário provável:

Após esta forte subida, espera-se que o preço corrija em direção à principal zona de suporte. Esta área pode oferecer uma oportunidade de compra de baixo risco mais favorável, em linha com a tendência dominante. Uma reação de alta a partir deste suporte pode abrir caminho para novos máximos históricos.

No curto prazo, a reunião do FOMC desta semana poderá ter um impacto significativo na ação do preço do ouro e poderá aumentar a volatilidade.

A tendência de alta mantém-se intacta, mas não é recomendável comprar em massa nos níveis atuais. Aguardar uma retração e a confirmação em torno dos níveis de suporte seria a estratégia mais inteligente.

Teoria e trajetória harmónica do BitcoinTeoria e trajetória harmónica do Bitcoin

Há muita coisa a acontecer no gráfico, por enquanto esta é a minha teoria. Neste momento, vejo um padrão anti-Gartley no gráfico. Podemos cair até à área B e depois recuperar. Esta recuperação pode levar-nos até meados dos 90.000 dólares, o que fecharia o pequeno gap da CME entre os 92.940 e os 93.045 dólares, formando um padrão ombro-cabeça-ombro, sendo B a linha do pescoço.

Como disse acima, esta é apenas a minha teoria por enquanto. Também podemos continuar a cair até ao ponto D da harmónica, mas nada sobe e desce em linha reta.

Ouro continua a ser comprado em quedasOuro continua a ser comprado em quedas

---------------------

Comprar?

Ou vender a descoberto em níveis mais altos?

A chave é entender que a estabilização dos preços do ouro acima de US$ 5.000 é sustentada por múltiplos fatores: política monetária, fluxos de capital e crises geopolíticas.

Somente aguardando uma correção genuína, esperando pacientemente por preços mais baixos para comprar, é possível obter um verdadeiro resultado de negociação de acompanhamento de tendência.

Recomendações para negociação intraday:

1. Atualmente, concentre-se no nível de suporte de US$ 5.050 a US$ 5.070 para o ouro.

2. Recomendações de negociação:

Preço de compra: US$ 5.050 a US$ 5.060

Stop Loss: US$ 5.045

Take Profit: US$ 5.100 a US$ 5.135 a US$ 5.150

3. Antes de usar esta estratégia para entrar comprado, aguarde pacientemente que os preços do ouro se consolidem o suficiente e confirmem a validade da faixa de suporte de US$ 5.050 a US$ 5.070. Defina ordens de stop-loss rigorosamente. Siga a tendência.

4. Abandone temporariamente a ideia de vender a descoberto. Não que vender a descoberto não possa ser lucrativo, mas, atualmente, essa prática vai contra a tendência, interrompendo facilmente seu ritmo de negociação original, interferindo em seu julgamento e mentalidade e, em última análise, podendo levar a perdas.

Os preços do ouro entraram em território desconhecido.

O principal fator que impulsiona o mercado continua sendo a aversão ao risco. Por um lado, embora a Rússia e a Ucrânia estejam negociando, a questão territorial permanece um grande obstáculo para se chegar a um acordo. Os EUA e os países europeus romperam relações diplomáticas devido aos direitos de trânsito da Groenlândia. Embora Trump tenha declarado que não usará a força para resolver essa questão, outras disputas estão pressionando o mercado. A mais grave delas é a nova rodada de pressão dos EUA sobre o Irã, chegando a insinuar uma tarifa de 25% para países que negociam com o Irã, além de enviar um grande número de tropas para o Golfo Pérsico e o Oriente Médio. A aversão ao risco impulsionou os preços do ouro para cima de forma acentuada.

Continuaremos com nosso ritmo atual de negociação. Publicarei de um a dois sinais de negociação de alta qualidade diariamente. Meu canal é gratuito por tempo limitado. Se tiver alguma dúvida, deixe uma mensagem e responderei assim que possível.

Compra utilizando PVRSAPreço quebra o dragão (50EMA) com volume notável, acumulação com volume notável abaixo de um SR importante (50 EMA). Preço acima de todas as médias. Os ondicadores técnicos no H1,H4, D, W e M indicando alta.

Gerenciamento:

Stop Loss: 1,5*ATR = 1,5*63pips= 95pips

TP1 = 1*ATR = 63pips

TP2 = aberto até o próximo SR com volume notável

Morning Call - 26/01/2026 - Ouro e Prata em Novas MáximasAgenda de Indicadores:

8:25 – BRA – Boletim Focus

13:30 – USA – Pedidos de Bens Duráveis

14:00 – USA – PIB Agora do Fed de Atlanta

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLG2026

Congresso volta do recesso no dia 2 de fevereiro

Entre as possíveis pautas do primeiro semestre, estão o acordo Mercosul/UE, a PEC da Segurança, o PL AntiFacção, a regulamentação do trabalho por aplicativo, a regulamentação da Inteligência Artificial e a MP do Gás do Povo.

Congresso Nacional

O Congresso Nacional retoma oficialmente seus trabalhos no dia 2 de fevereiro, após o recesso parlamentar, com uma agenda carregada de temas estruturais e de elevado impacto político, econômico e regulatório no primeiro semestre.

Entre as principais pautas em discussão estão o acordo Mercosul–União Europeia, que pode avançar no Legislativo após anos de impasse, além da PEC da Segurança, tema que a oposição pode explorar nas eleições deste ano.

Também ganham destaque o PL AntiFacção, que endurece regras contra organizações criminosas, e a regulamentação do trabalho por aplicativo, tema sensível tanto do ponto de vista social quanto econômico, com potencial impacto sobre o mercado de trabalho e empresas de tecnologia.

No campo da inovação, o Congresso deve avançar na regulamentação da Inteligência Artificial, buscando equilibrar estímulo ao desenvolvimento tecnológico com segurança jurídica e proteção de dados. Já na área de energia, a MP do Gás do Povo entra no radar, com foco na ampliação do acesso ao gás natural e redução de custos para consumidores.

Estados Unidos

Os índices futuros de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USATEC , ACTIVTRADES:USARUS e ACTIVTRADES:USAIND — operam próximos da estabilidade neste início de semana, enquanto o índice de volatilidade VIX $ACTIVTRADES:USAVIX registra alta moderada, refletindo a postura mais defensiva dos traders.

A cautela predomina antes da divulgação dos resultados de mais de 90 empresas do S&P 500, incluindo Apple, Meta, Microsoft e Tesla, um conjunto de balanços que pode redefinir o tom dos mercados nos próximos dias. Até o momento, a temporada de lucros segue robusta: 76% das companhias que já reportaram superaram as estimativas, sustentando o pano de fundo positivo para os ativos de risco.

Além dos resultados corporativos, os traders também voltam suas atenções ao Federal Reserve, que anuncia sua primeira decisão de política monetária do ano na quarta-feira. Embora seja amplamente esperado que o Fed mantenha a taxa básica inalterada, o foco de Wall Street estará nas sinalizações sobre o timing dos cortes de juros, especialmente diante da recente deterioração das condições financeiras globais.

No mercado de commodities, o movimento de busca por proteção se intensificou. O ouro à vista renovou máximas históricas, ultrapassando US$ 5.000 por onça, enquanto a prata rompeu com força a marca de US$ 100 por onça. O movimento ocorre em meio ao aumento das incertezas geopolíticas e é reforçado pela fraqueza do dólar americano. O índice do dólar (DXY) recua 0,4% nesta sessão, ampliando a forte queda observada na sexta-feira.

Canadá e China

O presidente dos EUA, Donald Trump, voltou a elevar o tom no fim de semana ao usar suas redes sociais para pressionar o governo canadense a recuar nas negociações de um acordo comercial com a China. O entendimento em discussão prevê a redução de tarifas canadenses sobre veículos elétricos chineses, em troca de menores impostos de importação por parte de Pequim sobre produtos agrícolas do Canadá, como a carne bovina.

Trump classificou o acordo como “um desastre” e fez uma ameaça direta de retaliação comercial. “A China vai devorar o Canadá vivo. Se o Canadá fechar um acordo com a China, será imediatamente atingido por uma tarifa de 100% sobre todos os bens e produtos canadenses que entrarem nos Estados Unidos”, afirmou.

Trump acrescentou que o país vizinho não poderá servir como plataforma para o escoamento de produtos chineses ao mercado americano. “Se ele acha que vai transformar o Canadá em um ‘porto de desembarque’ para a China enviar mercadorias aos Estados Unidos, está redondamente enganado”, disse o presidente.

Geopolítica: Rússia e Ucrânia

No fim de semana, foram concluídas mais uma rodada de negociações envolvendo representantes da Ucrânia, da Rússia e dos Estados Unidos, descritas pelo presidente ucraniano Volodymyr Zelensky como “discussões construtivas sobre possíveis parâmetros” para o encerramento da guerra.

Zelensky afirmou que o documento referente às garantias de segurança dos Estados Unidos para Kiev está “100% pronto”, um avanço relevante no eixo diplomático que busca dar sustentação a um eventual acordo de cessar-fogo ou paz duradoura.

Apesar do progresso, pontos centrais seguem sem consenso, especialmente as questões territoriais. A Rússia insiste em anexar as regiões do leste da Ucrânia, embora ainda não as controle integralmente — um dos principais entraves para qualquer acordo definitivo.

As delegações devem retornar aos Emirados Árabes Unidos para uma nova rodada de negociações no dia 1º de fevereiro.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — apresentam desempenho fraco nesta segunda-feira, com os traders mantendo uma postura defensiva após a forte volatilidade observada na semana passada.

O mercado opera em compasso de espera por importantes divulgações de resultados corporativos e, sobretudo, pela decisão de política monetária do Federal Reserve dos Estados Unidos, que pode redefinir o apetite global por risco nos próximos dias.

A cautela reflete ainda os desdobramentos da turbulência recente provocada pelas ameaças de tarifas do presidente Donald Trump relacionadas à Groenlândia. Embora a retórica tenha sido suavizada e as ameaças retiradas, os investidores seguem avaliando as implicações estruturais para o comércio global, diante do receio de que tarifas passem a ser utilizadas de forma recorrente como instrumento de barganha geopolítica.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados da Ásia-Pacífico iniciaram a semana sem direção única, enquanto que os traders aguardam a decisão de juros do FOMC na quarta-feira e os resultados corporativos das big techs americanas, dois catalisadores centrais para o sentimento global de risco.

O principal foco de risco na região asiática vem do Japão, onde o índice Nikkei TVC:NI225 liderou as perdas, pressionado pela forte valorização do iene e pelas crescentes preocupações com possíveis intervenções cambiais, o que afastou ainda mais o fluxo comprador do mercado acionário.

O iene chegou a ser negociado a 153,8 por dólar, o nível mais forte em mais de três meses, após sinais de intervenção na sexta-feira impulsionarem a moeda japonesa. No mesmo dia, segundo a Reuters, o Federal Reserve de Nova York realizou as chamadas “verificações de taxas” no par dólar-iene naquele dia — um procedimento técnico frequentemente interpretado como sinal preliminar de intervenção, possivelmente coordenada entre autoridades americanas e japonesas.

O Nikkei encerrou o pregão em queda de 1,8%, com 193 dos seus 225 componentes em baixa, 31 em alta e um estável. Um iene mais forte impacta diretamente os resultados das grandes exportadoras japonesas, ao reduzir o valor em ienes da receita gerada no exterior.

Entre os setores mais afetados, o automotivo liderou as perdas: Toyota, Honda e Nissan recuaram mais de 4% cada. O maior impacto individual veio do SoftBank Group, que caiu 4,9%, retirando cerca de 164 pontos do índice. Na ponta oposta, a varejista Nitori, beneficiada por um iene forte devido ao perfil importador, avançou 4,8%.

Segundo Maki Sawada, estrategista da Nomura Securities: “O risco de intervenção permanece e a perspectiva é incerta. Tanto para moedas quanto para ações, é difícil para os investidores assumirem posições neste cenário.”

Na China, os mercados fecharam de forma mista, com Shanghai SSE:000001 e Shenzhen SZSE:399001 em baixa, enquanto China A50 FTSE:XIN9 e Hang Seng HSI:HSI avançaram. O desempenho setorial foi positivo para o financeiro e empresas ligadas a commodities metálicas e energia, enquanto parte do setor de tecnologia operou sob pressão.

Na Coreia do Sul, o Kospi TVC:KOSPI recuou após atingir máxima histórica na sessão anterior. Em Taiwan, o TWSE 50 FTSE:TW50 subiu 0,7%, mesmo com a queda das ações da TSMC.

Na Austrália, os mercados permaneceram fechados devido a feriado nacional.

Análise gráfica FOREX e OURO/PRATA | SEGUNDA 26.01.26 | ConceNeste vídeo faço uma análise gráfica do pré-mercado com foco em estrutura de preço, liquidez e contexto institucional, baseada nos conceitos de ICT (Inner Circle Trader).

Analisamos possíveis cenários de continuação ou reversão, zonas de interesse, highs e lows relevantes, além do comportamento do preço antes da abertura do mercado.

Este conteúdo tem caráter educacional, com o objetivo de descomplicar a leitura do mercado e ajudar no desenvolvimento do seu raciocínio técnico.

Disclaimer

Este vídeo não constitui recomendação de investimento (not financial advice). As análises apresentadas refletem apenas estudos técnicos e não garantem resultados. Cada trader é responsável pelas suas próprias decisões e riscos.

análise gráfica, pré-mercado, ict, inner circle trader, price action, liquidez, estrutura de mercado, trading, nasdaq, us100, futuros, mercado financeiro, day trade, smart money, análise técnica

Aceitação institucional e fluxo de compra sustentam SKYX em altaO ativo SKYX segue ganhando atenção do mercado, com movimentos consistentes de valorização e forte aceitação por investidores. Parcerias estratégicas com NVIDIA, lançamentos em Target e Lowe’s e recente validação institucional destacam o potencial de crescimento. O cenário atual indica oportunidade para investidores atentos, com perspectiva de continuidade positiva no curto e médio prazo.

XAUUSD (H2) – Plano Semanal de Risco LiamXAUUSD (H2) – Plano de Risco Semanal do Liam

Rali em estágio final em meio ao risco macro | Venda a prêmio, compre liquidez apenas

Resumo rápido

O ouro continua a subir, impulsionado pelo aumento do risco geopolítico e macroeconômico:

🇺🇸🇮🇷 As tensões entre os EUA e o Irã permanecem elevadas

🏦 FOMC: ~99% de chance de o Fed manter as taxas, com uma alta probabilidade de orientação agressiva de Powell

🇺🇸 Risco de paralisação do governo dos EUA no final desta semana

Este é um ambiente clássico para spikes de notícias e captação de liquidez.

O preço agora está sendo negociado em níveis de prêmio, então a vantagem passa a ser a negociação reativa, não a busca por força.

Contexto macro (favorável, mas perigoso de perseguir)

O estresse geopolítico mantém a demanda por ativos de proteção viva.

Uma mensagem hawkish do Fed pode acionar reações agudas no USD/juros, mesmo que as taxas se mantenham inalteradas.

As manchetes sobre a paralisação do governo frequentemente produzem movimentos rápidos, não tendências limpas.

➡️ Conclusão: a volatilidade aumentará, mas a direção será decidida em níveis de liquidez — não pelas notícias em si.

Visão técnica (H2 – com base no gráfico)

O ouro está em uma estrutura fortemente bullish, mas o preço entrou em uma expansão em estágio avançado após múltiplas pernas impulsivas.

Níveis chave do gráfico:

✅ Zona de VENDAS principal (prêmio / exaustão): 5155 – 5234

✅ Área de alta impulsiva atual: ~5060

✅ Liquidez do lado comprador (já construída): 4700 – 4800

✅ Liquidez do lado vendedor / zona de valor: 4550 – 4600

A estrutura sugere um caminho de alta probabilidade:

empurrar para cima para limpar a liquidez do lado comprador → rodar para baixo na liquidez do lado vendedor.

Cenários de negociação (estilo Liam: negociar o nível)

1️⃣ Cenários de VENDA (prioridade – distribuição a prêmio)

A. VENDER na extensão de prêmio (ideia primária)

✅ Zona de Venda: 5155 – 5234

Condição: rejeição / perda de momento no M15–H1

SL: acima da alta

TP1: 5000

TP2: 4800

TP3: 4600 (liquidez do lado vendedor)

Lógica: Esta zona representa compradores tardios e entradas de FOMO. Área ideal para distribuição e rotação média, especialmente durante manchetes macroeconômicas.

B. VENDER continuidade falhada

✅ Se o preço disparar acima de 5060, mas não conseguir se manter (falso rompimento):

Vender na quebra de TF menor

TP: 4800 → 4600

Lógica: Spikes impulsionados por manchetes frequentemente falham após a liquidez ser capturada.

2️⃣ Cenário de COMPRA (secundário – valor apenas)

COMPRAR apenas na liquidez do lado vendedor

✅ Zona de Compra: 4550 – 4600

Condição: varredura de liquidez + forte reação bullish

TP: 4800 → 5000+

Lógica: Esta é a primeira área onde compradores de longo prazo recuperam vantagem de R:R. Sem interesse em comprar acima do valor.

Notas chave para a semana

Espere falsos rompimentos em torno do FOMC.

Reduza o tamanho durante o discurso de Powell.

Evite entradas na média entre 4800–5000.

A paciência compensa mais do que a previsão.

Qual é a sua tendência esta semana:

vender a zona de prêmio de 5155–5234, ou esperar uma pullback mais profunda na liquidez de 4600 antes de reavaliar?

— Liam

XAUUSD – H1 Perspectiva: Novo ATHXAUUSD – Perspectiva H1: Novo ATH, Agora Observe a Estrutura de Retração | Lana ✨

O ouro atingiu novas máximas históricas e agora está sendo negociado perto da área psicológica de $5,100. Após seis sessões consecutivas de alta, a tendência ainda é forte — mas, a esses níveis, o mercado frequentemente precisa de uma retração controlada para reequilibrar a liquidez antes da próxima expansão.

📌 Resumo Rápido

Tendência: Altista (forte momentum, novo ATH)

Prazo: H1

Foco: Não perseguir máximas → esperar pela retração na estrutura

Ideia-chave: Retração → manter suporte → continuação em direção à oferta superior

📈 Estrutura do Mercado & Ação do Preço

O preço está se movendo dentro de uma perna de expansão altista, e a área atual é uma zona “estendida” típica onde a volatilidade pode aumentar.

Uma retração em direção ao primeiro suporte estrutural limpo é saudável e frequentemente necessária após uma forte alta.

Enquanto o preço se mantiver acima dos suportes chave, a tendência permanece de continuação, não de reversão.

🔍 Zonas Chave do Gráfico

1) Oferta Superior / Área de Realização de Lucros

5100–5130 (aprox.)

Esta é a área onde o preço provavelmente enfrentará pressão de venda / realização de lucros, especialmente após uma alta vertical.

2) Suporte Primário (Zona de Compra na Retração)

5000–5020

Esta é a área mais importante de “reteste da estrutura” no gráfico — uma zona lógica para o preço reequilibrar antes da continuação.

3) Zona de Valor Mais Profundo (Se a Retração Se Estender)

4750–4800 (conjunto de valores de Fibonacci no gráfico)

Se o mercado retrair mais, esta se torna a zona de valor mais atraente para observar reações mais fortes.

4) Zona de Demanda Principal (Suporte Extremo)

4590–4630 (área de demanda roxa inferior)

Esta é uma zona base mais profunda se o mercado mudar para uma correção maior.

🎯 Cenários de Trading (Baseados em Estrutura)

✅ Cenário A (Primário): Comprar na Retração na Estrutura

Entrada de Compra: 5005 – 5015

SL: 4995 – 5000 (8–10 pontos abaixo da entrada)

Alvos de TP (escale para fora):

TP1: 5065 – 5075 (reteste da recente máxima)

TP2: 5100 (marco psicológico)

TP3: 5125 – 5135 (oferta superior / zona de extensão)

TP4: 5150+ (se a quebra se aceitar)

Ideia: Deixe o preço voltar ao suporte, confirmar, e então siga a tendência — não perca a oportunidade.

✅ Cenário B (Alternativo): Retração Mais Profunda em Valor

Se o preço não conseguir se manter entre 5000–5020 e cair mais:

Entrada de Compra: 4760 – 4790

SL: 4750 – 4755

Alvos de TP:

TP1: 4900

TP2: 5000

TP3: 5100

TP4: 5125 – 5135

🌍 Contexto Macro (Breve & Relevante)

O momentum altista do ouro está sendo sustentado por:

Fluxos de porto seguro em meio a incertezas geopolíticas e comerciais em andamento

Expectativas de mais afrouxamento do Fed

Continuação das compras dos bancos centrais

Fortes entradas em ETFs

Esse cenário ajuda a explicar por que as retrações são mais propensas a ser realizações de lucros e posicionamentos, não uma mudança estrutural de tendência.

✨ Visão de Lana

O ouro é altista — mas os melhores trades geralmente vêm da paciência, não da empolgação. Em níveis de ATH, Lana prefere comprar retrações na estrutura, escalando para alvos e deixando o mercado fazer o trabalho.

Bitcoin - Rompimento baixista, na base do canal macroO Bitcoin segue dentro de um canal de alta maior, mas o curto prazo acabou de mandar um recado importante: o canal de recuperação (microtendência de alta pós-fundo) foi rompido para baixo. E isso muda o jogo.

Depois do topo na região de 124k, o preço entrou em correção e passou semanas tentando estabilizar com uma sequência de repiques controlados. Só que essa tentativa falhou na zona de oferta entre 94k–99k, e o BTC voltou a perder tração, devolvendo o movimento e quebrando a estrutura de alta recente. Esse tipo de rompimento costuma ser o gatilho que “destrava” volatilidade, porque o mercado deixa de andar em compressão e volta a buscar liquidez em regiões mais profundas.

Agora o preço está literalmente encostado na parte inferior do canal de alta macro, e é aqui que o gráfico fica interessante: essa faixa é onde compradores costumam defender posição, mas também é onde o mercado costuma punir quem entra cedo demais.

Os níveis ficam bem objetivos. A região de 86k–88k é suporte de curto prazo, mas o ponto mais sensível é o fundo anterior na casa dos 80k. Se essa área segurar e o preço reagir, podemos ver um retorno para a zona de congestão e um reteste de 90k–94k. Seria o cenário de “shakeout”, onde o BTC assusta, limpa stops e volta a respirar.

Por outro lado, se perder 80k com fechamento e continuidade, a leitura muda de correção saudável para expansão de risco. Nesse cenário, o gráfico passa a sugerir um padrão de alargamento, com movimentos mais longos e agressivos, e o alvo natural vira a região dos 65k — não por “chute”, mas porque é um nível psicológico forte e coerente com a dinâmica de varredura de liquidez típica desse tipo de estrutura.

Resumo da tese: o curto prazo virou para baixo, e o BTC está no ponto em que o canal macro precisa provar força. Ou defende e devolve, ou perde e acelera.

Não é sobre adivinhar. É sobre acompanhar o preço e deixar o gráfico confirmar.

⚠️ Riscos e pontos de atenção: cripto é terreno fértil para rompimentos falsos e pavios, especialmente em suportes importantes como a base do canal. O ideal é buscar confirmação por fechamento e continuidade, além de gestão de risco clara, porque movimentos de volatilidade podem ser rápidos e violentos em ambos os sentidos.

BTC (2H) – Os sinais de baixa predominamContexto do mercado

Após a forte subida anterior, o BTC perdeu a sua estrutura de alta e entrou numa clara tendência de baixa. O preço está atualmente a mover-se dentro de um canal descendente; quaisquer recuperações são puramente técnicas e rapidamente seguidas de pressão vendedora.

Análise técnica

O padrão de máximas e mínimas descendentes mantém-se estável. Muitas zonas de potencial de subida consecutivas acima permanecem vazias, atuando como zonas de oferta. A atual gama de preços é uma combinação de oferta e potencial de alta, com reações de preços fracas e sem impulso de rutura.

O RSI recuperou, mas não conseguiu romper a zona forte; o impulso de alta não é convincente.

O cenário preferido é uma consolidação lateral de curto prazo → continuação da quebra da tendência de queda. O alvo é a zona dos 87.300 dólares, onde convergem a liquidez e a zona de reação anterior.

Numa tendência de baixa, o movimento lateral é uma fase de distribuição – e não uma fase de acumulação.

E SE?!...Partindo da premissa que a analise de qualquer ativo pode desenrolar-se de maneira aleatoria e "inimaginada". É sensato observar na analise padroes de outrora e regioes em que o preço deixou rastro. Assim sendo pergunta-se: e se fossêmos comprar BTC onde seria a melhor regiao?

Utiizando a analise tecnica e notando uma possivel quebra de uma linha de tendencia de alta, assim como analisando a regiao de 50% do movimento de toda essa alta, assim como usando o volume profile como ancoragem pra saber onde é uma "regiao justa", diria que a zona dos 70k seria uma excelente regiao para hipotetizar uma compra, ou ate mesmo uma regiao de descanso para posteriormente vir a retomar a alta!

obs: a presente analise nao configura-se como indicaçao de compra ou venda do ativo, apenas é uma analise pessoal...

BTC/USDT | Estrutura Bearish em Formação📉 BTC/USDT — BITCOIN vs TETHER

🧠 Crypto Market Profit Pathway | Day Trade & Swing Trade

🔥 Análise Técnica + Contexto Macro | Estilo Thief OG

🧭 Plano de Trade

Viés: 🔴 Bearish (Vendedor)

O preço do Bitcoin confirmou múltiplas rejeições em zonas de alta, mostrando fraqueza do movimento comprador após tentativas de continuação bullish.

A estrutura atual favorece continuação de queda após quebra de suporte chave.

🎯 Entrada (Sell)

📍 Venda na quebra do suporte: 88.000 USDT

➡️ Confirmação de breakdown + perda de estrutura = oportunidade de venda.

🥅 Alvos (Take Profit)

🎯 TP1: 85.500 USDT — alvo conservador / reação inicial

🎯 TP2: 82.000 USDT — zona de liquidez mais profunda / continuação do movimento

📌 Gestão parcial recomendada — o mercado não paga duas vezes.

🛑 Stop Loss (Thief SL)

🔐 SL: 91.000 USDT

Colocado acima do topo recente / zona de rejeição, protegendo contra fake breakouts e caçadas de liquidez.

⚠️ Aviso Importante (Thief OG’s)

🚨 Esta não é uma recomendação financeira.

Você NÃO é obrigado a usar meus TP ou SL.

Cada trader é responsável pela sua própria gestão de risco.

💰 Lucro é pessoal. Risco também.

🔗 Pares Relacionados para Monitorar ($ Correlation Watchlist)

BINANCE:ETHUSDT → Normalmente segue o BTC. Fraqueza no ETH reforça cenário bearish.

BINANCE:BNBUSDT → Mostra sentimento geral do mercado cripto.

BINANCE:SOLUSDT → Ativo mais volátil; quedas fortes indicam risk-off.

CRYPTOCAP:TOTAL / CRYPTOCAP:TOTAL2 → Capitalização total do mercado cripto (confirma ou diverge).

CRYPTOCAP:BTC.D (Dominância do BTC) → Alta da dominância durante quedas confirma pressão vendedora.

📊 Se o BTC cai e a dominância sobe → Altcoins sofrem ainda mais.

🌍 Fatores Fundamentais & Macroeconômicos (Para Acompanhar em Tempo Real)

📰 Fatores-Chave que Impactam este Trade:

📉 Expectativas de juros globais (Fed / Bancos Centrais)

💵 Força do Dólar (DXY) — dólar forte geralmente pressiona o BTC

🏦 Fluxo institucional (ETFs de Bitcoin)

🌐 Notícias regulatórias globais sobre cripto

📊 Dados macroeconômicos importantes (inflação, emprego, decisões de política monetária)

⏰ Evite entradas durante anúncios macro de alto impacto. Volatilidade extrema = armadilhas.

🧠 Resumo Rápido

✔ Estrutura técnica bearish

✔ Rejeições claras em zona de alta

✔ Quebra de suporte como gatilho

✔ Confluência com macro & sentimento

✔ Gestão de risco acima de tudo

💬 Se esse setup te ajudou, deixa um 👍, comenta sua visão e compartilha com outros traders.

🕵️♂️ Trade smart. Trade como um Thief. 🔥

Espera-se que os preços do ouro continuem subindo na segunda-feiEspera-se que os preços do ouro continuem subindo na segunda-feira.

Antes de analisar os movimentos do preço do ouro, precisamos entender os seguintes fatos importantes:

1. 90% dos day traders globais esperam por uma correção nos preços do ouro antes de comprar a um preço mais baixo.

2. A maioria dos bancos centrais do mundo são fatores-chave que impulsionam a alta dos preços do ouro.

3. Eventos imprevisíveis são inevitáveis, mas sua essência geralmente é a exploração implacável de pontos cegos do mercado para obter lucro.

Se você está sofrendo perdas ou se sente sobrecarregado pela enorme quantidade de estratégias e mentores de negociação, como escolher e qual empresa seguir?

Nesse caso, você pode optar por acompanhar as operações de negociação no meu canal. Eu forneço ordens de preço atuais, transparentes e intuitivas em tempo real.

Se precisar de ajuda, estou sempre à disposição.

A seguir, analisarei brevemente a situação básica atual do mercado de ouro.

Na última sexta-feira, o ouro fechou em torno de US$ 4.986, após atingir uma máxima de US$ 4.990 durante a sessão, antes de oscilar até o fechamento. Claramente, a abertura de segunda-feira provavelmente dará continuidade à tendência de alta, rumo aos US$ 5.000, que estão quase certamente ao nosso alcance.

Portanto:

1. Não devemos esperar uma queda acentuada e unilateral. Devemos manter uma estratégia de compra em quedas.

2. O gráfico diário continua a mostrar um padrão de candlestick de alta com sombras inferiores e vem subindo há cinco dias consecutivos de negociação. No curto prazo, os preços do ouro estão em uma forte tendência de alta, e esse ímpeto provavelmente continuará.

3. Fatores geopolíticos continuam a influenciar o mercado, enquanto as principais instituições continuam a manter ouro, o que aumenta a resiliência dos preços do metal.

4. O principal nível de resistência permanecerá em torno de US$ 5.000. Esse nível de preço pode atuar como resistência, portanto, fique atento a uma correção de curto prazo. Evite buscar altas cegamente no curto prazo. Aguarde pacientemente por uma correção antes de entrar no mercado.

5. Assim que os preços do ouro se estabilizarem acima de US$ 5.000, a próxima faixa de preço-alvo será de US$ 5.080 a US$ 5.100. O preço-alvo para esta semana pode ser de US$ 5.400.

6. A chave para comprar na baixa é comprar durante as correções. Comprar após uma queda significativa nos preços do ouro é a escolha mais segura e racional.

Na semana passada, obtivemos um lucro de US$ 21.900 por lote, com uma taxa de acerto de quase 100%. Nos últimos quatro meses, divulgamos quase 200 sinais de negociação em tempo real, alcançando uma taxa de acerto geral estável de quase 85%.

Somos especializados em swing trading intraday. Esses resultados não são alcançados da noite para o dia. Muito obrigado pela sua atenção. Se você tiver alguma dúvida sobre negociação, sinta-se à vontade para me enviar uma mensagem e eu responderei a todas.

USDCHF e uma simples vendaNesta operação vou entrar com uma posição curta.

No titulo desta operação está identificado que vai ser uma simples venda, devido ao par estar a realizar uma venda continua sem grandes zonas de consolidação ou de reversão.

Passando a analisar o time-frame de 1h, podemos desenhar um padrão gráfico de continuação retângulo.

As áreas a cor de laranja no gráfico representam o movimento do par antes de criar o padrão e depois de romper o mesmo (e que vai ajudar na entrada da operação).

O take-profit foi idealizado a partir de preços que o par já atingiu anteriormente.

E para este estudo foram utilizados também alguns indicadores e dados que vão sendo divulgados e que estão relacionados com este par.

Aviso Legal:

Conteúdo informativo, sem recomendações. O autor não se responsabiliza por decisões tomadas com base neste perfil. Consulte um profissional antes de investir.

XAUUSDOuro – Tendência de Alta em Fase Avançada | Risco Crescente, Sem Oportunidades Claras de Venda a Descoberto

O ouro está a ser negociado perto de máximos históricos, onde os conceitos clássicos de oferta já não se aplicam.

Nestes níveis, o comportamento do preço é impulsionado mais pelo momentum, pelo posicionamento e pela psicologia do que pelas zonas de resistência tradicionais.

Contexto Atual do Mercado

As máximas atuais são níveis históricos/de todos os tempos

Não existem zonas de oferta bem definidas em prazos mais alargados para se apoiar

A extensão da subida é impulsionada principalmente pelo momentum e pela liquidez, e não pelo desequilíbrio estrutural

Vender a descoberto simplesmente porque o preço está "elevado" não tem qualquer fundamento técnico

Estado da Tendência e Considerações de Risco

A estrutura em prazos mais alargados mantém-se otimista e o preço continua a respeitar um canal ascendente claro.

No entanto, o mercado está a entrar numa fase de expansão avançada, onde a relação risco-retorno para novas posições longas se torna cada vez mais desafiante.

A direção da tendência é ainda de alta.

A continuação da alta é possível, mas já não é assimétrica.

Entradas tardias demoradas acarretam risco elevado.

Este já não é um ambiente de "compra fácil em baixa".

Porque é que as posições curtas ainda são prematuras?

Apesar do movimento prolongado:

Nenhuma quebra confirmada da estrutura em prazos mais alargados.

Sem padrão claro de distribuição ou topo.

As posições vendidas contra a tendência permanecem especulativas sem confirmação.

Sinais de alerta emergentes:

Um desenvolvimento importante é o surgimento de divergências em múltiplos prazos.

O momentum está a diminuir enquanto o preço continua a subir.

As pernas de alta exigem mais esforço.

A aceleração está a diminuir.

As divergências por si só não invertem tendências, mas nas tendências em fase final, frequentemente precedem correções ou mudanças de regime em prazos mais curtos.

O que esta fase normalmente acarreta

Em vez de uma reversão imediata, é mais provável que o mercado transite para:

Uma correção temporal (compressão ou consolidação)

Ou uma mudança de tendência em prazos mais curtos (por exemplo, estrutura de 15 minutos)

Foco na Execução

Prazos mais curtos, especialmente a estrutura de 15 minutos, tornam-se cruciais nesta fase.

Observe as transições de máximas altas para mínimas baixas

Aceitação abaixo da estrutura de curto prazo

Tentativas de continuação mal sucedidas após divergência

Contexto Mais Amplo

O sentimento persistente de aversão ao risco, a acumulação de reservas por parte dos bancos centrais e a incerteza macroeconómica continuam a dar suporte estrutural ao ouro, ajudando a explicar porque é que os recuos permanecem superficiais e porque é que a exaustão está a demorar a desenvolver-se.

Conclusão

O ouro continua em tendência de alta, mas este já não é um ambiente de baixo risco.

As compras estão a tornar-se mais arriscadas, enquanto as vendas continuam pouco estruturadas.

Esta fase favorece a paciência, a confirmação e a observação em vez da agressividade.

O Bitcoin está prestes a cair a pique? Ler tudo...O Bitcoin está prestes a cair a pique? Ler tudo...

O Bitcoin tem apresentado um movimento muito lento ultimamente e mantém-se na mesma faixa de preço há meses, sem grandes alterações. Normalmente, mesmo reconhecendo todos os sinais e mantendo uma perspetiva otimista, não deixa de ser natural questionar se o Bitcoin continuará a subir.

A gama de preços ativa permanece a mesma desde o final de novembro. O Bitcoin tem oscilado entre os 84.000 e os 92.000 dólares.

Agora, pense nisso. Lembra-se de como, após o mínimo mais elevado de 18 de dezembro, os vendedores não conseguiam levar o preço abaixo dos 86.000 dólares?

Independentemente de todas as flutuações e da lateralização, o mínimo possível foi de 86.400 dólares, nunca abaixo disso, e esta tendência mantém-se válida até hoje.

A mínima atingida pelo Bitcoin foi de 87.277 dólares, ontem, e pode ver como este é facilmente o limite inferior. No mês passado, estava nos 86.400 dólares, a 24 de dezembro, e este mês está na casa dos 87.000 dólares. Temos um intervalo de negociação, mas ainda assim, há uma clara e inegável tendência de alta. O movimento mais recente é um máximo mais alto que atingiu um nível perfeito com base na retração de Fibonacci; toda a ação é composta por máximas e mínimas mais elevadas.

Portanto, temos um período de consolidação de alta, podemos mesmo dizer uma tendência de alta se considerarmos apenas o curto prazo. Isto levará a uma nova máxima mais alta em seguida.

O último objetivo nos 98.000 dólares coincide com o nível de retração de Fibonacci de 0,382 (correção invertida) neste gráfico. O próximo objetivo é 0,618, que ronda os US$ 108.800... E é tudo o que tenho a dizer.

Embora haja dúvidas no ar, não estão no gráfico. Confie no gráfico e tudo correrá bem.

A verdade é que o próximo movimento já foi revelado. O Bitcoin vai subir, neste momento pode abrir uma posição COMPRADA com qualquer alavancagem abaixo de 20x.

Qualquer negociação abaixo de 90.000 dólares representa uma excelente oportunidade de compra neste momento. Faça o que for necessário para tirar o máximo partido desta situação. Ela logo passará.

Assim que a recuperação inicial terminar, o Bitcoin começará a cair a pique durante meses.

Tenho referido a possibilidade do Ethereum se desvincular do Bitcoin, mas não acredito que isso vá acontecer. Acredito que o Ether terá um crescimento expressivo antes de uma grande correção, mas quando o Bitcoin cai a pique, tudo cai a pique. Não espere que a euforia e a ganância tomem conta. Agora é a altura de comprar.

O Bitcoin está perfeito agora, assim como todas as altcoins. O mercado está a subir, mas teremos de lidar com as consequências após esta onda de alta.

É sempre a mesma coisa: sobe e desce, sobe e desce, sobe e desce... Podemos lucrar tanto com os ciclos de baixa como com os de alta.

Obrigado pela leitura.

XAUUSD – Brian | Análise Técnica H3O ouro continua a negociar dentro de uma estrutura de alta bem definida no timeframe H3, apoiado por um forte momento técnico. A ação do preço permanece ordenada, com avanços impulsivos seguidos por correções controladas — uma característica de um mercado tendencial saudável.

De um ponto de vista macro, a incerteza geopolítica permanece elevada após os comentários recentes do presidente Trump sobre o aumento do controle dos EUA sobre áreas militares estratégicas na Groenlândia. Embora não implique ocupação direta, o desenvolvimento acrescenta sensibilidade ao risco mais amplo e continua a apoiar o papel do ouro como um ativo defensivo.

Estrutura do Mercado & Contexto Técnico (H3)

No gráfico H3, o XAUUSD permanece firmemente acima de sua linha de tendência ascendente, com a estrutura do mercado definida por máximas mais altas e mínimas mais altas. Uma quebra anterior de estrutura (BOS) confirmou a continuidade de alta e abriu a porta para uma nova expansão.

Áreas técnicas chave destacadas no gráfico:

Uma forte perna impulsiva seguida por correções, consistente com a continuidade da tendência.

Expansão de Fibonacci com a extensão 2.618 perto da zona 5005, atuando como uma área de reação importante.

Uma zona de pullback de liquidez em torno de 4825, alinhada com o suporte da linha de tendência e adequada para cenários de continuidade.

Uma POC / área de valor mais baixa atuando como suporte mais profundo se a volatilidade aumentar.

Enquanto o preço se mantiver acima dessas zonas de demanda, a estrutura de alta mais ampla permanecerá intacta.

Liquidez & Expectativas Futuras

A liquidez ascendente permanece disponível acima das máximas recentes, enquanto os pullbacks de curto prazo provavelmente são impulsionados pela realização de lucros, em vez de fraqueza estrutural. A área de 5000–5005 representa uma zona de decisão chave onde o preço pode pausar ou consolidar antes do próximo movimento direcional.

Tendência de Negociação

Tendência primária: Continuação de alta enquanto a estrutura se mantiver

Zonas chave para monitorar:

4825 – pullback de liquidez / continuidade da tendência

5000–5005 – extensão e zona de reação principais

Timeframe preferido: H1–H4

O gerenciamento de risco permanece essencial, particularmente em um mercado sensível a fluxos de notícias súbitos.

Consulte o gráfico anexo para uma visão detalhada da estrutura de mercado, zonas de liquidez e extensões de Fibonacci.

Siga o canal TradingView para receber atualizações antecipadas e participe da discussão sobre estrutura de mercado e ação do preço.

BTCUSD, gráfico diário — fase corretiva com possível suporte na Estrutura de preço:

O Bitcoin está sendo negociado em torno de 88.800 USD após um forte recuo da faixa de 95.000–97.000 USD. Desde novembro, observa-se uma tendência de baixa seguida de consolidação. No momento, o preço está testando a linha de tendência ascendente (linha azul tracejada), tornando essa área uma zona-chave de decisão.

Tendência e níveis-chave:

Suporte mais próximo: 87.500 – 88.000 USD (linha de tendência + mínimas recentes)

Suporte principal: 83.000 – 85.000 USD (limite inferior da faixa / zona de demanda)

Resistência: 91.000 – 92.500 USD

Resistência chave: 95.000 – 100.000 USD

RSI (14):

O RSI está em 41,7, abaixo da marca de 50, mas sem entrar na zona de sobrevenda. Isso indica um impulso fraco, com a pressão dos vendedores diminuindo gradualmente. Ainda não há uma divergência altista clara.

Awesome Oscillator (AO):

O AO permanece na zona negativa; no entanto, os histogramas estão diminuindo, indicando enfraquecimento do impulso baixista, mas sem confirmação de reversão.

MACD (12,26,9):

O MACD está abaixo da linha zero com cruzamento baixista, mas o histograma está se estreitando. Isso frequentemente antecipa consolidação ou potencial reversão para cima, caso o suporte se mantenha.

Viés de mercado:

Neutro / moderadamente altista, enquanto a linha de tendência se mantiver.

Um fechamento diário abaixo de 87.000 USD será um sinal de fraqueza e pode levar a uma queda para a faixa de 83.000–80.000 USD.

Um repique confirmado abre metas em 92.000 → 95.000 USD.

Cenários:

Cenário altista: suporte se mantém → RSI se volta para cima → MACD melhora → alta até 95.000 USD

Cenário baixista: rompimento da linha de tendência → aumento da pressão de venda → teste da zona de 83.000 USD

Conclusão:

O Bitcoin está em um ponto técnico chave. Os indicadores mostram fraqueza, mas também surgem sinais de estabilização. Um repique de curto prazo é possível, no entanto, para confirmar a alta é necessário um fechamento diário acima de 91.000 USD. Até lá, o mercado provavelmente permanecerá volátil e sem direção clara.

Análise Semanal do Ouro: Impulsionado pela Procura de Ativos SegAnálise Semanal do Ouro: Impulsionado pela Procura de Ativos Seguros e Expectativas Políticas, o Preço do Ouro Almeja a Marca dos 5.000 dólares 📈

I. Sentimento do Mercado e Fluxos de Fundos: A Diferenciação Estrutural Realça o Valor de Investimento do Ouro

De acordo com os dados de posicionamento mais recentes da Comissão de Negociação de Futuros de Commodities dos EUA (CFTC) e da Intercontinental Exchange (ICE) (referentes à semana que terminou a 20 de janeiro de 2026), os fundos especulativos globais ajustaram significativamente as suas alocações em ativos-chave, refletindo uma reprecificação das perspetivas de taxas de juro, riscos geopolíticos e classes de ativos. Neste contexto, o ouro, enquanto activo com atributos tanto de refúgio seguro como monetários, continua a atrair capital.

Principais Destaques de Financiamento:

Destaca-se a procura de metais preciosos como ativos seguros: as posições líquidas compradas especulativas em ouro na COMEX aumentaram em 2.614 contratos, para 139.162 contratos, dando continuidade à recente tendência de alta 📊.

Mercado de Juros Torna-se Cauteloso: As posições futuras em títulos do Tesouro dos EUA passaram de compra líquida para venda líquida, sugerindo preocupações crescentes entre os investidores sobre a rigidez das taxas de juro, o que reforça indirectamente as propriedades de protecção monetária do ouro.

A pressão do dólar no mercado cambial diminuiu temporariamente: As posições curtas líquidas em moedas principais contra o dólar estabilizaram, e o valor do ouro continua a ser proeminente no sistema monetário que não o dólar.

II. Análise Fundamental: Riscos Geopolíticos e Expectativas Políticas impulsionam máximos recorde 🚀 Os preços do ouro spot romperam a resistência na semana passada, atingindo os 4.900 dólares/onça pela primeira vez na quinta-feira (22 de janeiro) e renovando o máximo recorde para 4.967 dólares na sexta-feira. Os principais fatores que impulsionaram esta subida foram:

Incerteza Geopolítica Persistente: A imprevisibilidade das políticas de Trump alarmou a UE, prejudicando a confiança a longo prazo nas relações transatlânticas e estimulando a procura de activos de refúgio.

Dólar fraco e expectativas de política da Fed: As crescentes expectativas do mercado em relação às futuras políticas de flexibilização da Fed, juntamente com a pressão sobre o dólar, têm proporcionado um duplo suporte ao ouro.

Compras de ouro por bancos centrais e reservas privadas estáveis: O Goldman Sachs, com base na lógica de "compras contínuas de ouro por bancos centrais + nenhuma venda por parte de investidores privados", elevou a sua previsão para o preço do ouro para 5.400 dólares/onça. Atualmente, os preços do ouro subiram quase 15% desde o início de 2026, dando continuidade ao ganho anual de 64% do ano passado.

⚠️ Alerta de risco: Uma queda acentuada dos riscos da política monetária global pode levar ao desmantelamento das posições de cobertura, provocando potencialmente uma correção técnica nos preços do ouro. Os desenvolvimentos geopolíticos continuam a ser uma variável chave.

III. Análise Técnica: A tendência de alta é sólida; Tenha em atenção o nível de resistência psicológica de 5000. 🔍 Estrutura do Gráfico Diário:

Ontem de manhã, os preços do ouro recuperaram fortemente depois de terem caído de 4832 para um mínimo de 4770. Durante a sessão americana, os preços romperam o máximo anterior e fecharam nos 4937, formando um grande candle de alta com uma sombra inferior muito longa, indicando um forte interesse de compra em níveis mais baixos.

Esta manhã, os preços voltaram a subir mais de 30 dólares, aproximando-se do nível psicológico de 5000, indicando uma clara intenção de consolidação de alta em níveis mais elevados.

Tendências de Curto Prazo:

Gráfico de 4 horas: O oscilador estocástico está a mostrar uma cruz dourada para cima, e as linhas do MACD continuam a subir, com candles de alta consecutivos a sustentar o movimento ascendente contínuo.

Gráfico de 1 hora: As médias móveis estão alinhadas em tendência de alta. Após a quebra do máximo anterior de 4888, formou-se um suporte, e a principal área de suporte passou agora para 4900-4890. Níveis-chave:

Suporte: 4900 (Suporte imediato), 4888 (Nível de conversão topo/fundo)

Resistência: 4963 (Máxima intradia), 5010-5030 (Zona de alvo de curto prazo)

IV. Estratégia de negociação e perspetivas para a próxima semana 🎯 Considerando fatores fundamentais como a procura de ativos de refúgio, os fluxos de capital e os padrões de rutura técnica, a tendência geral de alta para o ouro permanece inalterada. No entanto, após ganhos contínuos, deve ser esperada uma correção técnica a curto prazo.

Estratégia de negociação:

Direção principal: Comprar principalmente em quedas, secundariamente vender em altas.

Zona de suporte principal: 4965-4945. Se o preço recuar para essa área e estabilizar, podem ser iniciadas posições de compra em lotes.

Alvo de Alta: A zona de resistência recente situa-se entre 5010 e 5030. Uma quebra acima deste nível pode levar a uma alta acima de 5100.

Controlo do Risco: Se o preço descer abaixo dos 4900, o momentum de curto prazo enfraquecerá. Considere reentrar em posições longas perto de 4888.

Análise de Cenários de Alta/Baixista:

✅ Cenário de Alta: Após estabilizar acima de 4963, acelerar para o nível psicológico de 5000; uma rotura abriria um novo potencial de alta.

⚠️ Cenário de Consolidação: Consolidar dentro do intervalo 4900-4960, utilizando o tempo para ganhar momentum.

❌ Cenário de Retração: Se 4888 for rompido, é possível um teste da zona de suporte de 4840-4820.

📌 Orientação Estratégica Profissional: Pretende pontos de entrada e saída diários mais detalhados, dicas de gestão de posição e análises de mercado em tempo real? Siga o nosso canal de análises aprofundadas para o ajudar a aproveitar com precisão as oportunidades de negociação em mercados voláteis! Clique para seguir e não perca nenhuma atualização! 👉

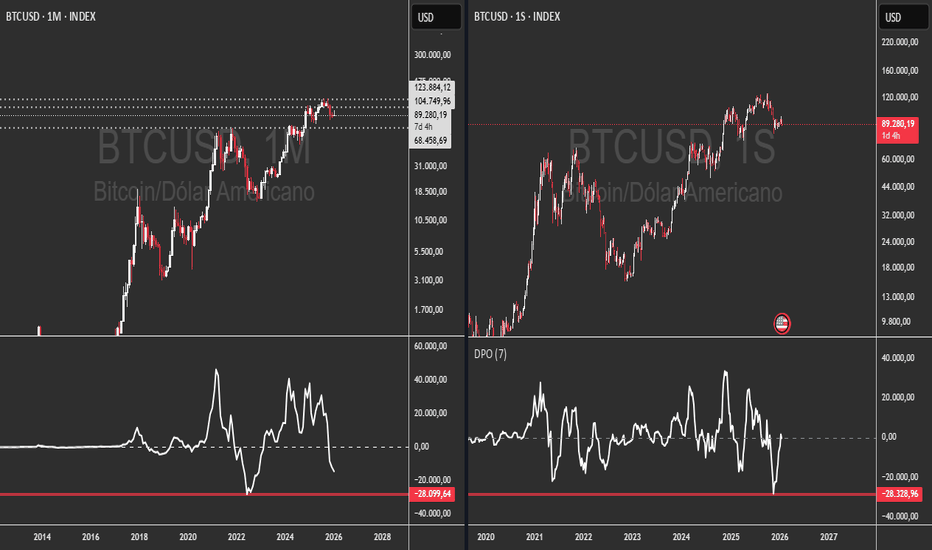

BITCOIN JÁ FEZ FUNDO.Boa tarde Trader's e Investidores.

Na tela um estudo mensal e semanal do BTC/USDT.

Apesar de eu achar que ainda falta uma quinta onda de baixa no gráfico diário, " não sou especialista em Elliot ", quero compartilhar esse estudo com o uso do indicador DPO, afim de identificar possíveis fundos de ciclos de mercado.

Esse estudo do DPO, vem da Trader e Gestora de fundos americana Constance M. Brown, da qual admiro muito a metodologia e tento utilizar os mesmos conceitos sobre indicadores.

Bom, ambos os gráficos estão com o DPO de 7 períodos.

A relação de tempo a ser usada é de 4:1, então temos o gráfico Mensal e semanal.

Os dois gráficos são do Bitcoin INDEX, ou seja, desde a criação do Bitcoin.

Na tela da esquerda, gráfico mensal, você traça uma linha horizontal no fundo do indicador DPO.

E na tela da direita, no gráfico semanal, reparem, o DPO tocou a mesma zona do gráfico mensal de Julho de 22, agora em 17 de Novembro de 25, na região dos 80k USDT.

Isso ela utiliza para ciclos, e crash's de mercado, e quando essa semana apliquei no gráfico do BTC, me deparei bem com essa ocasião.

Mas e aí? O que acham?

Os preços do ouro podem subir para US$ 5.100 por onça na segundaOs preços do ouro podem subir para US$ 5.100 por onça na segunda-feira.

Atualmente, os preços do ouro estão se aproximando da marca histórica de US$ 5.000, resultado de uma combinação de fatores.

1. Disputa na Groenlândia: As tensões entre os EUA e seus aliados europeus aumentaram devido a essa questão.

2. Situação no Irã: Os EUA emitiram novos alertas militares contra o Irã.

3. Atrito comercial: As ameaças dos EUA de impor tarifas a vários países exacerbaram a incerteza do mercado, impulsionando a demanda por ativos de refúgio e levando a fluxos de entrada no mercado de ouro.

4. Política do Federal Reserve: O mercado espera que a reunião da próxima semana mantenha as taxas de juros inalteradas, enquanto as expectativas de um corte de juros em 2026 estão diminuindo.

5. Dólar em desvalorização: O índice do dólar caiu para a mínima em quatro meses.

6. Preocupações com a independência da política monetária: O mandato do presidente do Federal Reserve, Jerome Powell, termina em maio de 2026, e ele enfrenta pressão política.

Do ponto de vista das notícias e das políticas públicas, esses fatores são geralmente favoráveis aos preços do ouro.

Um ambiente de baixas taxas de juros favorece o ouro, enquanto um dólar fraco leva a preços mais baixos do ouro cotado em dólares. A incerteza política também enfraquece a confiança do mercado no sistema financeiro tradicional.

Panorama Macroeconômico:

1. Compras contínuas de ouro por bancos centrais globais: Em meio à tendência de desdolarização, bancos centrais em todo o mundo (como a Polônia) estão aumentando significativamente suas reservas de ouro.

2. Mudança na demanda de investimento: A sobrevalorização do mercado de ações dos EUA levou alguns fundos a transferir capital de títulos e ações para ativos como o ouro. As compras de ouro pelos bancos centrais proporcionam uma demanda física estável e ampla, alterando assim a estrutura de oferta e demanda do mercado de ouro.

3. Isenções tarifárias: O governo Trump emitiu uma ordem executiva isentando tarifas de importação sobre produtos como barras de ouro.

4. Otimismo institucional: Grandes instituições elevaram suas metas de preço do ouro para o final de 2026 para US$ 5.400 por onça; As previsões de outras instituições são ainda mais otimistas.

As isenções tarifárias reduzem os custos de transação do ouro, enquanto a significativa revisão para cima dos preços-alvo por instituições tradicionais impulsionou o otimismo no mercado.

Análise Técnica e Avaliação de Tendência:

Os preços do ouro estão atualmente em uma forte tendência de alta, mas enfrentarão pressão de importantes níveis psicológicos e uma possível correção técnica no curto prazo.

Tendência e Posicionamento: Após romper todos os níveis de resistência anteriores, os preços do ouro estão se aproximando do nível psicológico histórico de US$ 5.000 por onça. O ouro vem apresentando um forte impulso de alta desde 2025. Níveis-chave:

Resistência de Alta: US$ 5.000 é um nível de resistência psicológica significativo; uma quebra acima desse nível pode abrir um novo potencial de alta.

Suporte de Baixa: De acordo com análises institucionais, os principais níveis de suporte estão em torno de US$ 4.870 (máxima recente e média móvel de curto prazo) e US$ 4.650 (um nível de suporte mais crítico para operações de swing trading).

Situação Técnica: Após atingir novas máximas, diversos indicadores técnicos entraram em território de sobrecompra severa, e o mercado acumulou realizações de lucro significativas no curto prazo. Qualquer notícia negativa ou enfraquecimento do momentum pode desencadear uma correção técnica ou forte volatilidade.

Esta semana, lucramos 219 pontos, o equivalente a US$ 21.900 por lote. Apesar de nosso canal público ter sido hackeado e estarmos passando por um período difícil, estou oferecendo nosso canal principal gratuitamente por um mês.

Continuarei a fornecer sinais de negociação de alta qualidade. Lutarei contra as forças maliciosas até o fim.

Estratégia:

Estratégia de Compra na Queda: Aguarde pacientemente que os preços do ouro recuem para a área de suporte chave e mostrem sinais de estabilização antes de construir gradualmente posições compradas. O preço-alvo de curto prazo é de US$ 5.050 a US$ 5.100.

Stop Loss: Defina abaixo do nível de suporte de entrada.

Justificativa: Maior relação risco-recompensa, seleção mais estável e em conformidade com o princípio de negociação "comprar no suporte".

Níveis de Suporte:

US$ 4.960

US$ 4.900

US$ 4.870

US$ 4.850

US$ 4.810

US$ 4.800

US$ 4.760

US$ 4.680

US$ 4.650

Nível de Resistência:

US$ 5.000

Os seguintes eventos podem desencadear volatilidade significativa no mercado na próxima semana ou mês:

Reunião do Federal Reserve (27 e 28 de janeiro de 2026): Embora se espere que as taxas de juros permaneçam inalteradas, quaisquer indícios sobre a trajetória dos cortes de juros, o balanço patrimonial ou o futuro presidente impactarão o mercado.

Dinâmica Geopolítica: Escalada ou redução de quaisquer eventos relacionados à Groenlândia, Irã, etc.

Dados Econômicos dos EUA: Quaisquer dados que indiquem alta inflação ou uma economia superaquecida podem enfraquecer ainda mais as expectativas do mercado em relação aos cortes de juros, pressionando os preços do ouro para baixo no curto prazo.