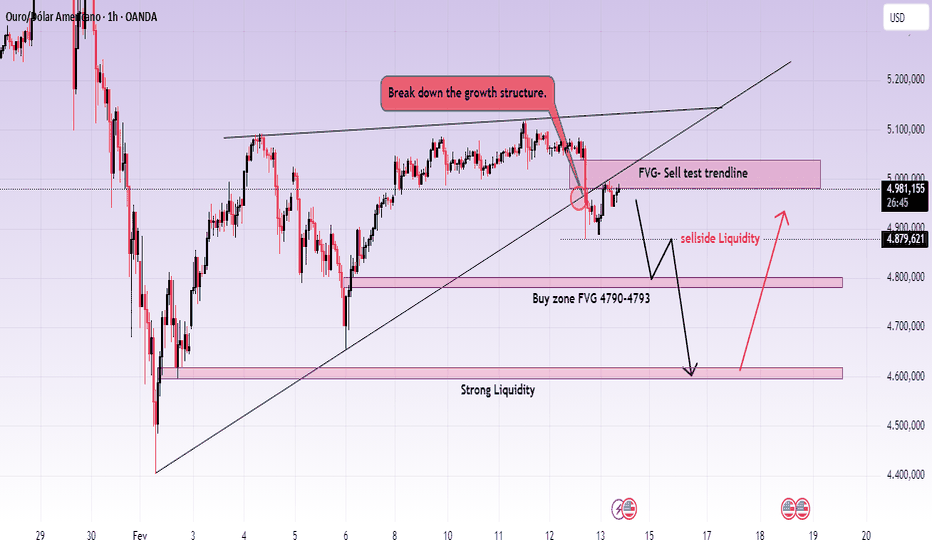

XAUUSD – Quebra e Reteste da Linha de TendênciaXAUUSD – Quebra e Reteste da Linha de Tendência: Sinais Bearish Emergentes | Lana ✨

O ouro está mostrando sinais iniciais de fraqueza estrutural após romper abaixo da linha de tendência ascendente. O recente rebound parece corretivo em vez de impulsivo, com o preço agora retestando uma importante zona de FVG de venda perto do antigo suporte da linha de tendência.

Essa mudança sugere que o momentum de curto prazo está inclinando-se bearish, a menos que os compradores rapidamente recuperem terreno mais alto.

📌 Visão Técnica

Quebra da linha de tendência: A estrutura de alta foi invalidada, mudando o viés de curto prazo para condições corretivas-bearish.

Reteste de venda de FVG: O preço está reagindo em torno da zona de desequilíbrio alinhada com a linha de tendência quebrada — uma área clássica de confirmação de oferta.

Liquidez abaixo: A liquidez do lado de venda permanece não coletada abaixo dos níveis atuais, aumentando a probabilidade de um sweep para baixo antes de qualquer recuperação sustentada.

🔍 Níveis Chave a Observar

5.000 – 5.020: Zona de venda imediata e área de reteste. Rejeição aqui reforça a continuação bearish.

4.870 – 4.900: Primeiro objetivo de liquidez e potencial zona de reação.

4.790 – 4.793: Zona de compra de FVG mais profunda. Uma área de demanda chave se a venda acelerar.

4.600 – 4.620: Principais pool de liquidez e suporte mais forte em um timeframe maior.

📉 Perspectiva de Cenários

Cenário A – Continuação Bearish (Preferido)

Se o preço rejeitar a zona de 5.000–5.020, a expansão para baixo em direção aos níveis de liquidez permanece como o caminho de maior probabilidade.

Alvos: 4.900 → 4.870 → 4.793 → 4.620.

Cenário B – Bounce Corretivo

Se o preço varrer a liquidez em torno de 4.790 e mostrar uma forte reação bullish, uma recuperação em direção a 4.900–5.000 é possível. No entanto, isso permaneceria corretivo, a menos que 5.020 seja retomado decisivamente.

🧠 Perspectiva de Mercado

Uma quebra na estrutura da linha de tendência frequentemente leva a um reteste antes da continuação. A menos que o ouro recupere a área de 5.020 com força, a consolidação atual parece uma preparação para um movimento para baixo impulsionado pela liquidez.

✨ Mantenha-se paciente, respeite a estrutura e deixe o preço confirmar a direção antes de assumir riscos.

Análise de Tendência

BTC: A cunha rompe, rumo aos 64K?O Bitcoin está atualmente sendo negociado em torno de 65 990 $ após uma clara rejeição abaixo da resistência maior de 68 400 $. A estrutura mostra uma cunha ascendente que acabou de romper para baixo, um sinal tipicamente baixista.

O preço não conseguiu recuperar a zona de oferta entre 66 800 e 67 000 $, e o último movimento de venda foi acompanhado por forte volume (visível no indicador), confirmando a pressão vendedora.

A seta no gráfico sugere um alvo em direção à zona de suporte de 64 000 $, que representa o próximo nível chave a observar. Viés de curto prazo: baixista enquanto o preço permanecer abaixo de 66 800 $. Uma quebra de 65 500 $ abriria caminho para 64 000 $.

XAUUSD (H1) – Quebra Estrutural Ainda AtivaXAUUSD (H1) – Quebra Estrutural Ainda Ativa | Continuação de Venda a Médio Prazo para o Fim de Semana

O ouro está tentando se estabilizar após uma ampla expansão para baixo, mas a estrutura do H1 ainda aponta para o controle do lado de venda. O último movimento de alta é corretivo e está atualmente retornando ao antigo suporte que se transformou em oferta. Até que o preço recupere essa oferta com uma aceitação clara, o caminho de maior probabilidade continua a ser uma continuação para baixo em direção à liquidez.

Estrutura de Mercado

Após atingir o pico, o preço apresentou um impulso bearish decisivo, quebrando o suporte intradiário anterior e imprimindo uma perna de deslocamento profundo. Esse movimento normalmente deixa duas coisas para trás:

Oferta não preenchida / desequilíbrio acima (onde os vendedores entraram pela primeira vez)

Ímãs de liquidez do lado de venda abaixo (onde o mercado tende a se reequilibrar)

O atual recuo parece uma fase de reteste padrão, não uma reversão confirmada. O H1 agora está vulnerável a imprimir máximas inferiores, a menos que o preço consiga recuperar a estrutura quebrada.

Zonas Chave Para Observar (a partir do gráfico)

1) Zona Primária de Venda (vire de suporte + Fibonacci 0.382)

5,020 – 5,060

Esta é a área mais importante para a continuação bearish. Combina uma virada de suporte para resistência e a zona de retração de 0.382. Se o preço revisitar essa faixa e mostrar rejeição (fechamentos fracos / longas sombras superiores / falha em manter acima), favorece a próxima perna para baixo.

2) Banda de Reteste / Reação

4,960 – 4,980

Este é um bolso de oferta inferior onde o preço pode empacar intradiariamente. A aceitação abaixo desta faixa fortalece o caminho bearish e mantém o mercado "pesado".

3) Primeiro Ímã de Baixa (zona de scalping de compra de liquidez)

4,830 – 4,860

Este é o pool de liquidez mais próximo abaixo. Se a configuração de venda for acionada a partir da oferta, esta zona é o primeiro objetivo lógico para o mercado testar e limpar.

4) Zona de "Reset" a Médio Prazo (liquidez mais profunda)

4,720 – 4,750

Se 4,830–4,860 não conseguir se manter ou for limpada, a estrutura permite um deslize mais profundo nesta zona. É aqui que uma reação mais significativa pode ocorrer, mas somente após a coleta de liquidez.

Tendência a Médio Prazo (Para o Fim de Semana)

O gráfico atualmente está precificando uma sequência bearish: impulso para baixo → recuo corretivo → risco de continuação.

Para a ideia bearish permanecer válida, o preço deve ficar restrito abaixo de 5,060. Se essa restrição se mantiver, o mercado poderá continuar girando para baixo para limpar a liquidez do lado de venda até o fim de semana.

Condição de invalidação bullish:

Uma clara recuperação e aceitação no H1 acima de 5,060 enfraqueceria a tese de continuação bearish e abriria espaço para uma recuperação mais ampla.

Notas de Execução

Evite comprar no meio da retração. O mercado ainda está dentro do território de oferta.

A leitura mais limpa está nos níveis: aguarde rejeição em 5,020–5,060 ou confirmação de aceitação acima.

Durante as sessões do fim de semana, varreduras de liquidez são comuns. Deixe o preço atingir a zona primeiro, depois reaja.

Resumo

Enquanto o ouro negociar abaixo de 5,020–5,060, o movimento para cima ainda é corretivo e o mercado permanece posicionado para outra rotação para baixo em direção a 4,860, potencialmente 4,750 se a liquidez abrir.

Siga a estrutura. Negocie níveis. Ignore o ruído.

XAUUSD – Brian | Retração antes da continuação?XAUUSD – Brian | Pullback Antes da Continuação? Foco em 0,236

Ouro está atualmente negociando dentro de uma estrutura em contração após rejeitar a recente alta forte. O preço permanece dentro de uma estrutura ascendente, mas o momento de curto prazo mostra sinais de exaustão próximo à liquidez superior.

Do ponto de vista técnico, essa configuração sugere que um pullback corretivo pode ocorrer antes de qualquer continuidade sustentável para cima.

🔎 Estrutura & Contexto de Liquidez

O preço reagiu fortemente próximo à liquidez do lado vendedor em torno de 5319

O mercado está se comprimindo dentro de uma estrutura triangular / em cunha

O fluxo de ordens de curto prazo mostra hesitação próximo à resistência

O nível técnico mais importante no momento é o 0,236 de retração de Fibonacci, que se alinha com a liquidez intradia e zonas de reação anteriores.

Essa área se torna o ponto de decisão chave.

📌 Níveis Chave Para Observar

Venda forte liquidez: ~5319

0,236 de retração de Fibonacci: Foco principal de entrada

Zona de compra com forte liquidez: ~4765

Se o preço varrer a liquidez acima da faixa atual e não conseguir se sustentar, um movimento controlado de volta em direção ao nível 0,236 é altamente provável. Esse pullback redefiniria a estrutura e potencialmente criaria uma melhor posição para uma continuidade em alta.

🎯 Perspectiva do Plano de Trading

Em vez de perseguir candles de rompimento, a estratégia é clara:

Aguarde a reação em 0,236 de Fibonacci

Combine com o comportamento forte de liquidez dos candles

Negocie com base na confirmação, não na antecipação

O ouro não está fraco — é provável que esteja se preparando para um retracement mais saudável antes da expansão.

Em mercados em tendência, os pullbacks criam oportunidade.

📍 Siga Brian no TradingView para uma análise disciplinada da estrutura XAUUSD, configurações de confluência de Fibonacci e planejamento de trades baseado em liquidez.

Mini flash crash: vazamento do IPC?A queda do ouro e da prata nas últimas horas está gerando especulações de que o relatório do IPC pode ter vazado antecipadamente. Os mercados esperam que o IPC de janeiro apresente um aumento de 0,3% tanto para o índice geral quanto para o índice básico.

Os metais sofreram fortes saídas, com o ouro caindo para US$ 4.900 e a prata recuando para US$ 76. Isso representa uma queda de aproximadamente 2,8% e 10% na sessão, respectivamente.

Seja qual for o motivo por trás desse movimento, ele está reforçando a sensação de que nada está seguro no momento.

A fraqueza não se limita aos metais. O petróleo WTI também está caindo abaixo de US$ 63, uma queda de cerca de 2,6% na sessão. Os principais índices dos EUA estão no vermelho e o Bitcoin caiu para menos de 66.000.

XAUUSD 1H: Expansão de Alta Encontra Oferta em Resistência ?Tendência: Estrutura de mercado forte de alta, com máximas e mínimas crescentes sustentadas.

Pegada Institucional: O preço reagiu de forma clara a um bloco de ordens de alta (OB), seguido por um movimento impulsivo.

Reacumulação: Formou-se uma faixa clara, sugerindo acumulação antes da continuação.

Padrão de Continuação: O preço avançou dentro de um canal ascendente bem definido, confirmando a força da tendência.

Localização Atual: O preço rompeu acima do canal em direção à resistência de um timeframe maior, onde há um OB/ zona de oferta de baixa.

Expectativa:

Curto prazo: Possível captura de liquidez ($$$) abaixo das mínimas recentes antes de um movimento direcional.

Risco: Rejeição da resistência pode desencadear um pullback corretivo em direção à demanda.

Viés (Bias):

Intraday: Cauteloso / corretivo.

Estrutural: Altista enquanto o preço permanecer acima da demanda anterior.

#30- Últimas Pernas e Pivôs| SPX 5M| Gain 23x4 Loss IIEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada. Só opere quando o seu trade system der o sinal.

No gráfico de 5 minutos da SPX, rompeu um pivô de baixa indicando a busca do(s) alvo(s) da projeção de Fibonacci, poderá retrair gerando um trade com retorno/risco mais favorável.

O stop só ocorrerá no rompimento do topo principal projetado, caso deixe somente pavio e não rompimento, o stop não será acionado.

Posso dizer que é um pivô arriscado, a onda 2 não foi da maneira com a qual eu gostaria que fosse o movimento, deixou dúvidas, mas é uma onda 2.

Ouro aguarda estímulo!

O ouro aguarda um estímulo, e minha sugestão é realizar operações de curto prazo!

O ouro apresentou uma tendência de alta volátil durante as sessões asiática e europeia de ontem. Na sessão americana, influenciado por dados negativos do relatório de empregos não agrícolas (non-farm payroll), caiu para 5019 antes de se recuperar. A estratégia amplamente divulgada foi comprar entre 5025 e 5022, mirando com precisão a mínima da correção e alcançando a meta de 5100.

O gráfico diário fechou com uma pequena vela positiva, mostrando uma consolidação geral e uma tendência de alta lenta. A consolidação da sessão asiática de hoje está em linha com as expectativas, e a força do movimento pode ser influenciada pelos dados do IPC de sexta-feira. No gráfico de 4 horas, as Bandas de Bollinger estão se estreitando ainda mais, limitando a volatilidade significativa. O nível de suporte central está em torno de 5010, com uma faixa maior de 5140 a 4965. Os níveis de suporte de curto prazo a serem observados são 5045-5040 e 5000, enquanto os níveis de resistência são 5100 e 5140. A estratégia para a sessão americana permanece inalterada: comprar na baixa e vender na alta, com base na força do movimento, e gerenciar bem o ritmo durante a consolidação!

Recomendações de negociação: Compre ouro em torno de 5000-5005, com alvos em 5030, 5065 e 5100! Considere comprar em uma correção que se mantenha acima do nível de suporte de 5045-5040!

LEVE3 Metal Leve acima dos 34,75 pode ser rompimento.A Metal Leve é uma empresa brasileira do setor industrial, com foco na fabricação de componentes automotivos, principalmente sistemas de vedação, pistões e anéis. Atua tanto no mercado interno quanto externo, atendendo montadoras e o mercado de reposição, com um modelo de negócio ligado diretamente ao desempenho do setor automotivo.

Pelo gráfico semanal, LEVE3 vem de uma tendência de alta iniciada em meados de maio de 2020. Nos últimos dois anos, o ativo passou por um longo período de lateralização e formou um topo relevante na região dos R$35,20. Recentemente, o preço voltou a se aproximar dessa faixa, sugerindo uma possível tentativa de teste dessa máxima.

Caso haja rompimento, por se tratar de gráfico semanal e considerando que hoje é sábado, a confirmação ou não desse movimento deverá ser observada ao longo da próxima semana. Um ponto importante para acompanhamento é a região dos R$38,20. Também é fundamental observar o volume em caso de rompimento, já que isso pode indicar maior convicção do movimento. A média de 200 períodos segue abaixo do preço, o que é um fator positivo, embora esteja praticamente flat, reforçando a necessidade de cautela e acompanhamento.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

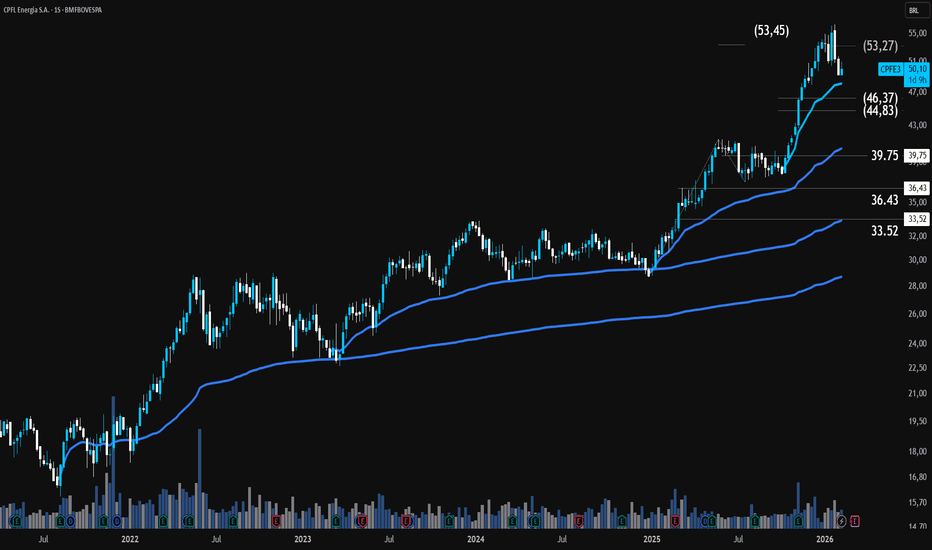

CPFE3: A queda de 2026 é oportunidade ou alerta?Eu sempre digo que quedas em empresas de extrema qualidade são "presentes" do mercado, e a correção recente da CPFL Energia (CPFE3) abriu uma janela que não víamos há meses. Com as ações recuando mais de 6% neste início de ano e testando o suporte psicológico dos R$ 50,00, muitos investidores se perguntam se o brilho da companhia acabou. No entanto, os fundamentos continuam sólidos: a empresa mantém uma alavancagem controlada de 1,7x Dívida Líquida/EBITDA e um crescimento de lucros (CAGR) de 9,18% nos últimos cinco anos, provando que a eficiência operacional da gigante controlada pela State Grid permanece intacta.

Para quem foca em renda passiva, o cenário é ainda mais interessante. O recuo no preço fez o Dividend Yield projetado saltar para 9,7% em 2026, um patamar que supera com folga a inflação e oferece um prêmio de risco excelente frente à renda fixa

Morning Call - 12/02/2026 - Europa em Nova Máxima!Agenda de Indicadores:

9:00 – BRA – Crescimento do Setor de Serviços

10:30 – USA – Pedidos Semanais de Seguro-Desemprego

12:00 – USA – Vendas de Casas Usadas

15:00 – USA – Leilão de T-Bond de 10 anos

Agenda de outras autoridades:

8:30 – BRA – Guilherme Mello, da Fazenda e candidato ao BCB, apresenta o balanço macrofiscal de 2025 e perspectivas para 2026

9:30 – BRA – BCB realiza a reunião trimestral com economistas

21:00 – USA – Lorie Logan, do Fed de Dallas (Vota), faz um discurso de boas-vindas (apenas) antes de um evento de Perspectivas Globais organizado pelo Banco da Reserva Federal de Dallas.

21:05 – USA – Stephen Miran, governador do Fed (Vota), participa de uma conversa antes de um evento de Perspectivas Globais organizado pelo Banco da Reserva Federal de Dallas.

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Temporada de Balanços:

Quinta-feira: Ambev, Jalles Machado, Neoenergia, Raízen e Vale;

Sexta-feira: Usiminas.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 e ACTIVTRADES:USARUS — operam em leve alta nesta sessão, recuperando parte das perdas registradas ontem. O movimento ocorre após o mercado consolidar a leitura de que o Federal Reserve pode adiar um eventual corte de juros na reunião de junho, diante da resiliência do mercado de trabalho.

O foco do mercado agora se desloca para a divulgação do Índice de Preços ao Consumidor (CPI) na sexta-feira, dado que pode recalibrar as expectativas para a trajetória monetária nos próximos meses.

O VIX $ACTIVTRADES:USAVIX segue oscilando entre 18 e 19 pontos, indicando que a demanda por proteção via opções perdeu força nas últimas sessões, em comparação ao pico recente de volatilidade.

Após um payroll mais forte que o esperado, a reação inicial foi de alta nos juros dos Treasuries, fortalecimento do dólar e avanço das bolsas, refletindo alívio global quanto à robustez da economia americana. Contudo, as preocupações com os impactos estruturais da inteligência artificial voltaram a pressionar o setor de tecnologia de serviços, limitando o apetite por risco na quarta-feira.

Europa

Metade dos principais índices acionários da Europa — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — renovam máximas históricas nesta quinta-feira, sustentados por uma nova rodada de balanços corporativos acima das expectativas.

Entre os destaques do dia, a Legrand avança 3,3% após afirmar que a forte demanda por data centers vem impulsionando sua expansão. O grupo, especializado em infraestrutura elétrica e digital para edifícios, revisou levemente para cima suas metas de rentabilidade no médio prazo, reforçando a confiança no ciclo de investimentos em tecnologia.

A Hermès também contribui para o bom humor do mercado ao reportar mais um trimestre de crescimento sólido de receita, apoiado por vendas robustas nos Estados Unidos e no Japão. As ações da grife de luxo sobem 2,3%, contaminando positivamente o setor e impulsionando papéis como LVMH, Kering e Richemont.

Na Alemanha, a Siemens dispara 7% após elevar sua projeção de lucro básico por ação para o ano fiscal de 2026, agora estimado entre €10,7 e €11, acima da faixa anterior de €10,4 a €11.

Na contramão, o setor automotivo opera sob pressão. A Mercedes-Benz recua cerca de 4% depois de reportar uma queda de 57% no lucro operacional, refletindo o impacto da concorrência chinesa e das tarifas globais sobre o desempenho da companhia.

No front macroeconômico, o PIB do Reino Unido praticamente não cresceu no último trimestre de 2025, com a atividade econômica apresentando desempenho pior do que o inicialmente estimado durante a especulação de aumento de impostos e apresentação do novo orçamento britânico.

No campo macroeconômico, o PIB do Reino Unido praticamente estagnou no quarto trimestre de 2025, frustrando expectativas mais otimistas do mercado. O desempenho foi inferior às estimativas iniciais, em um período marcado por incertezas fiscais, especulações sobre aumento de impostos e pela apresentação do novo orçamento britânico.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

As bolsas asiáticas encerraram a quinta-feira sem direção única, com os traders ajustando posições antes do feriado do Ano Novo Lunar na China, que manterá o mercado local fechado ao longo da próxima semana.

Na China, os principais índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 , Hang Seng HSI:HSI e Shanghai SSE:000001 — oscilaram em meio à redução de liquidez típica do período. O setor de tecnologia chegou a ensaiar recuperação após o primeiro-ministro Li Qiang defender melhor coordenação entre recursos energéticos e capacidade computacional para acelerar o avanço da inteligência artificial no país.

No noticiário corporativo, a startup chinesa Zhipu anunciou o lançamento de seu modelo mais recente de IA, enquanto surgiram novas informações de que a ByteDance estaria desenvolvendo um chip próprio de inteligência artificial para competir com a Nvidia, reforçando a corrida tecnológica na região.

No Japão, o Nikkei TVC:NI225 chegou a superar os 58.000 pontos na reabertura após o feriado, mas devolveu os ganhos e fechou próximo da estabilidade. O movimento ocorreu em paralelo ao achatamento da curva futura de juros e à valorização do iene. O mercado segue avaliando os desdobramentos da vitória histórica da primeira-ministra Sanae Takaichi nas eleições.

Segundo Hirofumi Suzuki, estrategista-chefe de câmbio do SMBC, a apreciação inesperada do iene reflete a consolidação de maioria na Câmara Baixa por parte de Takaichi, dissipando temores de instabilidade política que persistiam desde julho do ano passado — o que teria levado à desmontagem de posições vendidas na moeda japonesa.

Na Coreia do Sul, o Kospi TVC:KOSPI liderou os ganhos na região, com alta superior a 3%, impulsionado pelo avanço de 6,5% da Samsung e de 3,3% da SK Hynix, em meio à recuperação das ações de semicondutores.

Em Taiwan, o TWSE 50 FTSE:TW50 subiu 1,9%, com forte amplitude positiva — 43 ações em alta contra apenas 7 em leve queda.

Já na Austrália, o ASX 200 ASX:XJO registrou ganho moderado de 0,3%, em um pregão marcado por rotação setorial entre as empresas.

Análise gráfica FOREX e OURO/PRATA | QUINTA 12.02.26 | ICTNeste vídeo faço uma análise gráfica do pré-mercado com foco em estrutura de preço, liquidez e contexto institucional, baseada nos conceitos de ICT (Inner Circle Trader).

Analisamos possíveis cenários de continuação ou reversão, zonas de interesse, highs e lows relevantes, além do comportamento do preço antes da abertura do mercado.

Este conteúdo tem caráter educacional, com o objetivo de descomplicar a leitura do mercado e ajudar no desenvolvimento do seu raciocínio técnico.

Disclaimer

Este vídeo não constitui recomendação de investimento (not financial advice). As análises apresentadas refletem apenas estudos técnicos e não garantem resultados. Cada trader é responsável pelas suas próprias decisões e riscos.

análise gráfica, pré-mercado, ict, inner circle trader, price action, liquidez, estrutura de mercado, trading, nasdaq, us100, futuros, mercado financeiro, day trade, smart money, análise técnica

XAUUSD – Compressão de Liquidez Antes da Expansão MajoritáriaOuro (XAUUSD) está atualmente negociando em uma fase de consolidação controlada no H1, mantendo-se acima da área de valor de compra 4980, enquanto permanece limitado abaixo da liquidez chave de venda.

De uma perspectiva estrutural, o mercado não está em tendência — está construindo liquidez.

🔎 Quebra da Estrutura Técnica

O preço está se comprimindo entre:

Valor de compra 4980

Valor de venda 5237

Zona de liquidez forte / POC 5529

Isso cria um ambiente clássico de armadilha de liquidez onde ambos os lados estão esperando por expansão.

A recuperação em prazos mais altos a partir das mínimas de fevereiro continua válida, mas a continuidade para cima requer aceitação acima de 5237. Até lá, o ouro permanece em comportamento rotacional.

🌍 Contexto Macro – Mudança nas Expectativas do Fed

Dados de emprego forte dos EUA em janeiro efetivamente removeram as expectativas para um corte na taxa do Fed em março, de acordo com a pesquisa macro da Monex. Isso fortalece a posição do USD no curto prazo e reduz o momento de alta imediato para o ouro.

No entanto, os mercados ainda antecipam um possível afrouxamento em torno de junho. Isso cria um ambiente misto:

Curto prazo: USD apoiado → ouro limitado

Médio prazo: ciclo de afrouxamento ainda vivo → suporte estrutural permanece

Isso explica por que o ouro está consolidando em vez de colapsar.

📌 Níveis Chave a Observar

4980 – Área de valor de compra intradiária

5237 – Área de valor de venda

5529 – Meta de liquidez / expansão principal

Manter-se acima de 4980 mantém a estrutura estável.

A falha em romper 5237 mantém o preço rotacional.

A aceitação acima da liquidez desbloqueia a expansão.

🎯 Perspectiva de Trading

Neste ambiente, a estratégia permanece clara:

Negociar reações de liquidez

Evitar entradas em faixa média

Aguardar confirmação em extremos

O ouro não está fraco — ele está se comprimindo.

E a compressão sempre precede a expansão.

📍 Siga Brian no TradingView para uma análise estruturada de liquidez do XAUUSD e insights técnicos alinhados ao macro.

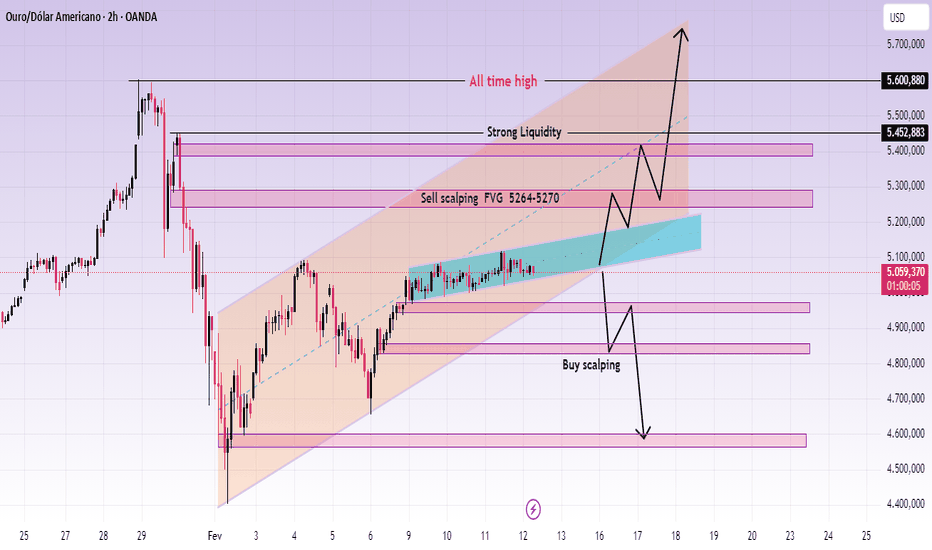

XAUUSD – Canal de alta segurando comoXAUUSD – Canal de Alta Mantendo-se em Alta com Aumento do Risco Geopolítico | Lana ✨

O ouro continua a negociar dentro de um canal ascendente bem definido no H2, mantendo mínimas mais altas enquanto se comprime perto da faixa média da estrutura. Esse movimento lateral não é fraqueza — reflete acumulação e construção de liquidez antes da próxima fase de expansão.

A estrutura mais ampla através dos prazos ainda favorece os compradores enquanto o canal em alta permanecer intacto.

📊 Análise Técnica

1️⃣ Estrutura do Mercado

O preço está se consolidando acima de 5.000 dentro de um canal em alta. Nenhuma quebra de estrutura em baixa foi formada.

2️⃣ Contexto da Tendência

A linha de tendência ascendente interna continua a guiar o momento. As correções permanecem corretivas enquanto acima de 4.900–4.950.

3️⃣ Principais Zonas de Liquidez

5.260–5.270: Zona de reação FVG de venda de curto prazo

5.450+: Liquidez forte & oferta de prazos maiores

5.600: Liquidez do anterior pico histórico

4.900–4.950: Zona de suporte para compra

Área de 4.600: Zona de varredura de liquidez mais profunda

4️⃣ Fase de Compressão

O preço está se estreitando dentro de um canal bullish menor dentro da estrutura mais ampla — tipicamente um precursor para a expansão da volatilidade.

🌍 Catalisador Fundamental

As tensões geopolíticas permanecem elevadas à medida que o Irã sinaliza abertura para inspeções nucleares mais amplas em meio à crescente pressão dos EUA e de Israel. No entanto, a incerteza persiste após a AIEA relatar acesso limitado a instalações-chave e preocupações contínuas sobre os níveis de urânio enriquecido.

Essa combinação de tensão diplomática, incerteza nas inspeções e risco militar continua a apoiar fluxos de refúgio em ouro.

Enquanto isso, dinâmicas mais fracas do USD e a redução nos rendimentos dos títulos reforçam ainda mais o apoio estrutural para o ouro.

🎯 Cenário de Perspectiva

Enquanto o ouro se mantiver acima de 4.900–5.000, a estrutura de médio prazo permanece construtiva.

Uma quebra confirmada acima de 5.270 abre o caminho para a liquidez de 5.450 e potencialmente um reteste da zona de pico histórico de 5.600.

As correções de curto prazo permanecem parte da estrutura em alta, a menos que o suporte do canal quebre de forma decisiva.

🧠 Perspectiva da Lana

O ouro não está sobrecarregado — está se consolidando dentro da força. O movimento lateral dentro de uma estrutura em alta frequentemente precede a expansão. Paciência durante as fases de compressão permite uma melhor posição quando o momento retorna.

✨ Respeite o canal. Respeite a liquidez. Deixe o mercado confirmar antes de assumir riscos.

ETH/USDCaso rompa a primeira barra do dia 5 de fevereiro de 2026, referenciado pelo retângulo vermelho, estará rompendo também a primeira barra do mês de maio de 2025, referenciado pelo retângulo azul, abrindo espaço então para buscar a primeira barra do mês de Julho de 2022 também referenciado pelo retângulo azul e a partir de então abrir uma possibilidade de compra muito interessante... Por enquanto sigo fortemente vendedor!.

UNI - A Análise de um Fuxico...UNI

🗣️🗣️🗣️

A Análise de um Fuxico...

Essa análise nasceu de um fuxico me contaram lá no chat sobre o que estava rolando referente ao 🟢dump:

"O principal catalisador foi um anúncio histórico de integração entre BlackRock (o maior gestor de ativos do mundo e a Uniswap..."

==========

Acho importante deixar registrado o que disse sobre no chat as criptos populares / ranqueadas / mais estáveis:

Geralmente não gosto de pegar para análise as criptos mais populares...

Elas parecem segui um padrão que cai para as criptos mais próximas ao redor dela..

Daí se fico analisando tudo que está próximo fico com a impressão que tô analisando espelhos... Se eu fiz 8 análises, no fim parece que fiz 2

😖😖😖

Por isso vou nas sombras e pego as tranqueiras que ninguém tá vendo...

Como se diz, né?

O BIZU é ter diversidade..

=====

Esse token é popular, MAAASSS apresentou uma anomalia devido a notícia...

Decidi análise depois que o @IWeslleyI me contou e acho que pode ter potencial...

Vamos voltar ao foco...

RACE Ferrari testando LTA de 9 anos, gráfico semanal.A Ferrari é uma fabricante italiana de carros esportivos de alto desempenho, reconhecida mundialmente por sua tradição em engenharia, luxo e presença histórica no automobilismo. Seu modelo de negócios combina venda de veículos, personalização exclusiva, divisão esportiva, serviços associados e forte valor de marca.

No gráfico semanal, além do preço, incluí os dados de crescimento e rentabilidade trimestrais, onde o Q3 de 2025 mostrou queda na margem líquida. Essa redução pode ser um dos fatores que ajudam a explicar a fragilidade do movimento atual. O ativo apresenta uma estrutura que lembra uma cunha, formada por uma linha de tendência de alta superior e outra inferior, ambas respeitadas por anos. A linha inferior, que também conflui com a média de 200 períodos, vem sendo testada agora. Como ainda é quarta feira, o candle semanal não está fechado, mas o movimento atual sugere possibilidade de fechamento abaixo da linha de tendência e abaixo da própria média de 200, o que é uma confluência relevante. Essa linha teve início em junho de 2016, portanto carrega nove anos de validade técnica, o que torna o momento atual particularmente importante.

Pelo gráfico diário, como pode ser visto no link abaixo, o próximo suporte relevante está na região de $325,00. Caso a queda se confirme, esse é o primeiro ponto onde observo potencial reação do preço. Se a pressão vendedora continuar, enxergo um segundo suporte na região de $262,00, onde acompanharei novamente o comportamento do ativo para avaliar força ou continuidade da movimentação.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

SUZB3 R$ 62,50 é região importante na minha visão. A Suzano é uma das maiores produtoras de celulose do mundo, atuando principalmente na produção e exportação de celulose de eucalipto, além de papel e outros derivados. Seu desempenho está fortemente ligado ao ciclo de commodities, ao dólar e à demanda global por papel e embalagens.

Pelo gráfico semanal, mesmo com a forte subida recente, o ativo encontra pela frente uma região técnica relevante próxima de $62,50, que merece bastante atenção. O preço também está testando uma linha de tendência de alta de baixo para cima, enquanto segue sendo suportado pela média de 200 períodos, que se encontra abaixo do preço e atua como suporte. Apesar do momento positivo, essa região de $62,50 pode funcionar como resistência importante e definir os próximos movimentos.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

GNRC Rompendo região de resistência. Gráfico semanalA Generac Holdings é uma empresa americana especializada na fabricação de geradores de energia e soluções de backup elétrico, tanto para uso residencial quanto comercial e industrial. Seu negócio ganhou ainda mais relevância com o aumento de eventos climáticos extremos e a necessidade de maior segurança energética.

No gráfico semanal, GNRC vem sendo suportada por uma linha de tendência de alta iniciada no começo de 2016, com pelo menos três toques bem definidos ao longo do tempo. O ativo construiu uma região de resistência próxima de $194,80, que se encontra acima da média de 200 períodos do gráfico semanal, atualmente flat. Recentemente o preço passou a negociar acima dessa faixa, sugerindo possível rompimento. No entanto, como o candle semanal ainda não fechou, é prudente acompanhar também o gráfico diário para avaliar a consistência do movimento. Caso a alta se confirme, uma próxima região de resistência relevante pode surgir em torno de $288,50.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.