Como Negociar os Resultados da Tesla sem Questionar os NúmerosEste artigo não é relevante para o público residente em Portugal ou no Brasil.

A Tesla chega aos resultados do quarto trimestre nesta quarta-feira com as expectativas já ajustadas para baixo e o preço situado em sua linha de tendência de longo prazo. Com a volatilidade quase garantida e a convicção em falta, a reação do mercado provavelmente importará muito mais do que os números principais.

Uma Tendência Forte, mas o Momentum Está Diminuindo

A estrutura de preço mais ampla da Tesla parece otimista, com uma tendência de alta clara de seis meses definida pela linha de tendência ascendente desde as mínimas de abril de 2025. Essa tendência ainda está intacta e continua a moldar o panorama geral.

No entanto, a ação do preço recente enfraqueceu. O rompimento do período festivo acima dos picos duplos de outubro-novembro não se sustentou, e o novo ano começou com um movimento de volta para baixo da média móvel de 50 dias. Em vez de repicar de forma limpa, o preço recuou em direção ao suporte da tendência, onde o interesse de compra tem sido hesitante até agora.

Isso levou a uma compressão em vez de uma resolução. Um intervalo de curto prazo começou a se formar logo acima da linha de tendência, sinalizando indecisão à medida que os resultados se aproximam e definindo os parâmetros de curto prazo para qualquer movimento pós-balanço.

Deixe o Preço, não as Previsões, Liderar a Operação

Os resultados transformam a Tesla em um evento de volatilidade, em vez de uma ação de acompanhamento de tendência. O movimento inicial é frequentemente impulsionado por manchetes e algoritmos, tornando as reações precoces não confiáveis e difíceis de operar.

O que importa é a continuidade. Se os resultados forem absorvidos e o preço se mantiver acima do intervalo em desenvolvimento, a tendência de alta mais ampla permanece intacta. Caso contrário, um rompimento para baixo sugeriria que a fraqueza recente está ganhando tração.

Com as margens de curto prazo sob pressão, mas as narrativas de longo prazo ainda em jogo, a paciência é a vantagem. Os resultados não criam tendências; eles revelam se o mercado ainda acredita nelas.

Gráfico de Velas Diário TSLA

O desempenho passado não é um indicador confiável de resultados futuros.

Aviso Legal: Esta informação destina-se apenas a fins informativos e de aprendizagem. A informação fornecida não constitui aconselhamento de investimento nem tem em consideração as circunstâncias financeiras individuais ou os objetivos de qualquer investidor. Qualquer informação que possa ser fornecida relacionada com o desempenho passado não é um indicador fiável de resultados ou retornos futuros.

CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 81.7% das contas de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam e se pode correr o risco de perder seu dinheiro.

Capital Com Online Investments Ltd é uma sociedade de responsabilidade limitada (número de sociedade 209236B) registrada na Commonwealth das Bahamas e autorizada a realizar negócios de valores mobiliários pela Comissão de Valores Mobiliários das Bahamas (SCB) com o número de licença SIA-F245.

Análise de Tendência

Ouro ultrapassa os 5.000 dólares! Como interpretar este momento Ouro ultrapassa os 5.000 dólares! Como interpretar este momento histórico?

Caros investidores em ouro, o momento emocionante chegou! Esta manhã, o preço do ouro à vista ultrapassou a marca dos 5.000 dólares por onça pela primeira vez na história! 🚀 Passaram pouco mais de 100 dias desde que atingiu os 4.000 dólares, em outubro passado — uma ascensão tão rápida é surpreendente, mesmo para um trader como eu, que já experimentou vários mercados em alta: o poder explosivo do ouro é realmente impressionante!

🔍 Análise dos fatores que impulsionam o mercado

A recente subida dos preços do ouro é sustentada por diversos factores-chave:

Compras contínuas de ouro por parte dos bancos centrais globais: No meio da tendência de desdolarização, os países estão a aumentar discretamente as suas reservas de ouro.

Tensões geopolíticas: A procura de activos de refúgio é o combustível mais directo para a subida do ouro.

Incerteza económica: Na névoa da situação económica global, o ouro continua a ser o farol mais brilhante.

Na semana passada, os preços do ouro fecharam com uma forte vela de alta, demonstrando um forte impulso ascendente. As subidas rápidas de dezenas de dólares foram comuns durante o dia — impulsionadas não só pelo capital, mas também por uma libertação coletiva do sentimento do mercado! 😤

📈 Análise Técnica Detalhada

Gráfico Diário:

A cruz dourada do MACD continua, com as barras vermelhas a expandirem-se constantemente, indicando um forte impulso de alta.

As Bandas de Bollinger estão a alargar-se para cima e o preço está a subir constantemente ao longo da banda superior.

A tendência geral é clara: os compradores dominam completamente o mercado!

Gráfico de 4 Horas: Consolidação em níveis elevados, com as Bandas de Bollinger a alargarem-se.

O forte impulso ascendente mantém-se no curto prazo.

Nível de resistência chave: 5.100 dólares (alta probabilidade de rutura 🔥)

Zona de suporte importante: 5.000 - 5.010 dólares (a tábua de salvação para os compradores!)

💡 Recomendações de Estratégia de Negociação

A ideia principal é simples: siga a tendência e compre nas quedas! Com os preços do ouro a atingirem novos máximos, não há resistência significativa acima. Cada recuo é uma oportunidade. A minha sugestão pessoal:

Considere comprar ouro por volta dos 5.010 dólares, com stop-loss nos 4.990 dólares e target a rondar os 5.100 dólares.

Lembre-se: num mercado com uma tendência clara, não tente adivinhar o topo — deixe os seus lucros correrem! 💰

🤝 Hora da Discussão: O ouro ultrapassou os 5.000 dólares. Acha que isto é apenas o início ou um pico de curto prazo?

Partilhe a sua opinião nos comentários! Curta e siga para ficar a par das novidades. Vamos aproveitar juntos esta oportunidade histórica do mercado! 👇

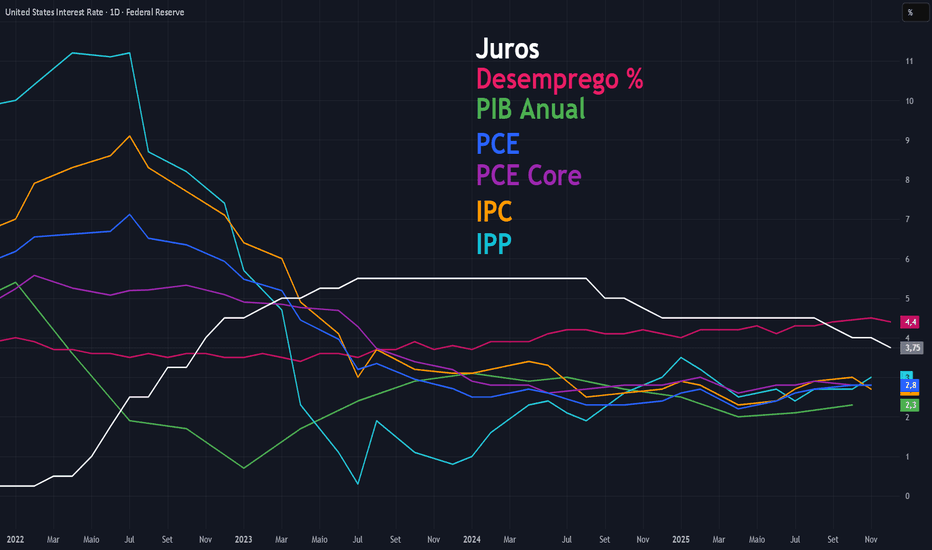

Decisão de Juros do Federal Reserve (Fed)O Federal Reserve deverá manter a taxa básica de juros na faixa de 3,50% a 3,75%, patamar que, segundo a sinalização atual, deve ser preservado ao menos até junho, já sob o comando do sucessor de Jerome Powell. Nesta reunião, não haverá divulgação de novas projeções econômicas.

Os dados mais recentes, divulgados no início de dezembro, indicaram pouca alteração nas tendências do mercado de trabalho e da inflação, oferecendo sinais limitados para um eventual corte de juros no curto prazo. O crescimento do emprego segue moderado, enquanto a taxa de desemprego recuou para 4,4% em dezembro, em meio a um cenário de atividade econômica resiliente e consumo robusto.

No campo inflacionário, o Índice de Preços das Despesas de Consumo Pessoal (PCE) — métrica preferida do Fed — registrou alta anual de 2,8% em novembro, ligeiramente acima do esperado e ainda distante da meta de 2%, reforçando a postura cautelosa da autoridade monetária.

Na coletiva de imprensa pós-decisão, a expectativa é que Powell dê menos ênfase ao debate imediato sobre juros e concentre suas declarações nos eventos institucionais ocorridos entre as reuniões. Entre eles, destaca-se o recebimento de uma intimação do Departamento de Justiça dos EUA e a ameaça de abertura de investigação criminal contra o presidente do Fed, além da resposta de Powell em uma declaração em vídeo incomum, na qual classificou o episódio como parte de uma campanha de pressão do presidente Donald Trump por cortes de juros.

Na semana passada, a Suprema Corte dos Estados Unidos realizou uma audiência sobre a tentativa de Trump de destituir a diretora do Fed, Lisa Cook. Embora o tom dos ministros tenha reduzido as preocupações sobre riscos imediatos à independência do banco central — com a maioria demonstrando inclinação a manter Cook no cargo —, o episódio serviu como um lembrete do desejo declarado de Trump de ampliar sua influência sobre o Conselho de Governadores, além do ritmo normal de rotação de mandatos.

Atualmente, o nome indicado por Trump para suceder Powell ocuparia uma vaga de Stephen Miran, que substituiu Adriana Kugler em setembro e cujo mandato se encerra em 31 de janeiro. Caso não haja renúncia ou destituição adicional, a próxima vaga disponível seria justamente a de Powell, que, mesmo deixando a presidência, pode permanecer como governador do Fed por mais dois anos, o que poderia frustrar os planos de Trump.

Durante o Fórum Econômico Mundial em Davos, na Suíça, Trump afirmou estar próximo de decidir quem indicará para a presidência do Fed, mas ponderou que “o problema é que eles mudam assim que assumem o cargo”, em referência à independência institucional dos presidentes do banco central.

Diante desse cenário — marcado por pressões políticas, incertezas institucionais e disputas jurídicas —, o debate estritamente técnico sobre a política monetária acaba ficando em segundo plano. A iminente decisão judicial envolvendo Lisa Cook, a possibilidade de Powell permanecer no Conselho e a futura confirmação pelo Senado do próximo presidente do Fed concentram grande parte da atenção dos mercados, reforçando o prêmio de risco institucional nos ativos americanos.

A subida dos preços do ouro começou a abrandar.

Análise de Mercado

O ouro à vista continuou a sua forte trajetória ascendente a 26 de janeiro, subindo consistentemente durante a sessão asiática e atingindo um novo máximo histórico de 5.110 dólares. O gráfico diário mostra ganhos consecutivos, refletindo compras ativas no mercado e um forte sentimento otimista. A estratégia divulgada publicamente de compra entre os 5.070 e os 5.075 dólares atingiu os seus objetivos de 5.090 e 5.100 dólares, gerando um lucro mínimo de aproximadamente 300 pips.

Principais Fatores de Influência

Tensões Geopolíticas: As incertezas no panorama global continuam a sustentar a procura de activos de refúgio.

Expectativas da Política Macroeconómica: As declarações agressivas da política comercial dos EUA aumentaram a volatilidade do mercado.

Movimentação do Dólar Americano: Um dólar americano mais fraco proporcionou um impulso adicional aos preços do ouro.

Sentimento Técnico: A forte subida na sessão asiática foi seguida de consolidação durante a sessão europeia, indicando uma mudança gradual para um sentimento de mercado mais racional.

Análise Técnica

Tendência: O gráfico diário permanece em máximos extremos, sendo esperado um suporte fundamental para manter a consolidação em níveis elevados.

Resistência: 5.120 dólares – 5.130 dólares

Apoio: 5.060 dólares (curto prazo), 5.000 dólares (suporte de gap e nível psicológico)

Estratégia de Negociação

Direção: Viés de alta

Zona de Entrada: US$ 5.065 – US$ 5.060

Stop Loss: 5.050 dólares

Alvos: 5.110 – 5.120 dólares, com potencial adicional para 5.150 dólares caso a resistência seja quebrada

Aviso de Risco

Os preços do ouro estão atualmente em máximos históricos, com ganhos significativos acumulados no curto prazo. Os traders devem manter-se cautelosos com possíveis correções técnicas. Dada a imprevisibilidade dos desenvolvimentos fundamentais, o dimensionamento da posição e a disciplina rigorosa do stop-loss são essenciais.

Sugestão de Execução

Se os preços recuarem para a zona dos 5.065–5.060 dólares e estabilizarem, considere entrar em posições longas em lotes. Defina stops abaixo dos 5.050 dólares, com alvos iniciais nos 5.110–5.120 dólares. Se os preços ultrapassarem este intervalo, considere manter as posições até aos 5.150 dólares.

Agradeço à comunidade TradingView. Como analista de investimento sénior, isto permite que mais traders e investidores vejam as minhas análises de estratégia de negociação. Atualmente estou focado na negociação de ouro. Se gostou da minha análise, dê um like e partilhe com outros traders que possam precisar dela. Procuramos negociações precisas, pesquisando profundamente gráficos, fatores macroeconómicos e o sentimento do mercado para construir estratégias de negociação de alta probabilidade. Aqui, encontrará planos de negociação estruturados, frameworks de gestão de risco e análises em tempo real.

BTCGeralmente quando perde um canal, para saber um possivel alvo você dobra o canal na direção contraria e tem uma ideia no grafico onde o preço pode ir. uma coincidência nessa situação e que o alvo limite bate perfeitamente com 0,61 de fibo e tbm alvo do pivô de baixa caso o mes termine com uma vela verde. ponto bom para iniciar DCA, abaixo de 70k.

Dólar perdendo força no mundo! Devido todas as falas de D.Trump, sobre tarifas novas, Groenlândia, investidores estão realocando seu capital, estão fazendo uma rotação, dólar está perdendo muita força frente a maioria das moedas, quem está se beneficiando muito, são os países da américa latina e emergentes, Brasil até então é o queridinho do carry trade, investidor tem liquidez para entrar e sair.

DXY com grandes chances de romper fundo, pode dar muitas oportunidades, observar muito o EUR/USD, AUD/USD e NZD/USD.

EUR/USD: o euro se beneficia muito com o dólar fraco, podendo buscar a máxima de setembro de 2025.

AUD/USD: devido a força do mercado de trabalho na Austrália, superando expectativas, já se fala em aumento de juros no próximo mês, fortalecendo o dólar Australiano, assim com o dólar americano fraco, trás muita força ao par, que está testando topos de setembro de 2024

NZD/USD: Devido a sua exportação de commodities, se fortalece muito frente ao dólar fraco, acompanhando o AUD/USD, podendo ir testar resistência de julho de 2025

Regiões Importantes para o WING26 – hoje, 27/01/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |180.120|

-Zona Média SUPERIOR |182.755|

Região Superior: 183.680 até 181.835

-Zona Média INFERIOR |177.485|

Região Inferior: 178.405 até 176.560

Fibonacci _ Retrações:

178.285 (≈23.6%)

175.830 (≈38.2%)

173.845 (≈50.0%)

-171.865 (≈61.8%)

169.040 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

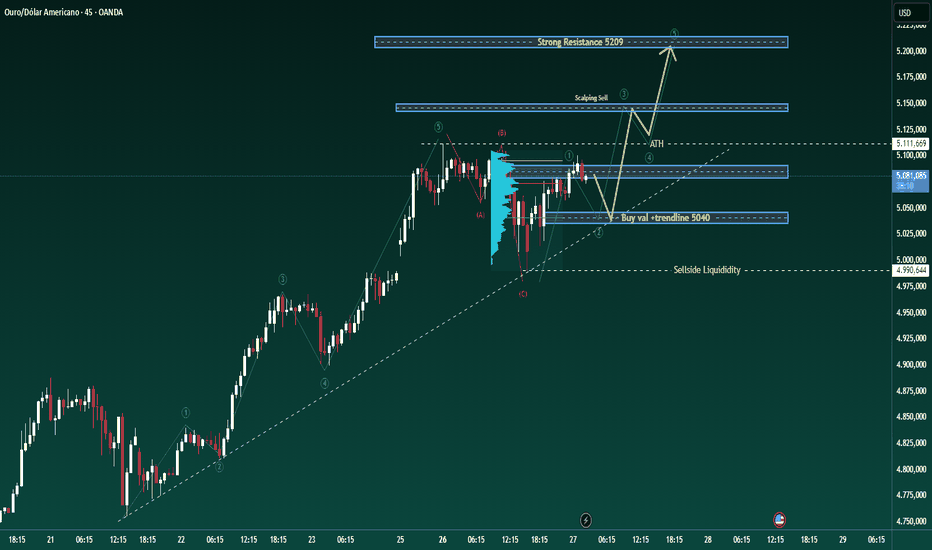

XAUUSD – Brian | Perspectiva Técnica M45Ouro permanece firmemente suportado acima do nível de 5.000, com a ação do preço continuando a respeitar a estrutura de alta mais ampla no intervalo de tempo M45. Apesar da recente volatilidade intradiária, o mercado mostra sinais claros de aceitação a preços mais altos em vez de distribuição.

De uma perspectiva fundamental, as reservas do SPDR Gold Trust, o maior ETF lastreado em ouro do mundo, permaneceram inalteradas em 1.086,53 toneladas. Embora os fluxos do ETF sejam neutros por enquanto, a falta de saídas sugere que a posição institucional permanece estável, mesmo com o ouro negociando em níveis recordes — um pano de fundo construtivo para a tendência mais ampla.

Estrutura de Mercado & Contexto Técnico (M45)

No gráfico M45, o XAUUSD continua a operar acima de sua linha de tendência ascendente, mantendo uma sequência de máximas e mínimas mais altas. A recente correção parece ser de natureza corretiva, em vez de impulsiva, se encaixando bem em uma estrutura de continuidade.

Elementos técnicos-chave destacados no gráfico:

Preço segurando acima da área de valor, indicando participação contínua dos compradores.

Uma zona de compra a descobertas em torno de 5.040, alinhada com o suporte da linha de tendência e a estrutura anterior.

Liquidez do lado da venda descansando abaixo das mínimas recentes, sugerindo que movimentos para baixo podem ser impulsionados por varreduras de liquidez, em vez de fraqueza genuína.

Um rompimento através das máximas recentes abre o caminho para a continuidade de ATH.

Níveis Chave & Zonas de Liquidez

Suporte primário: 5.040 (confluência de valor + linha de tendência)

Resistência intermediária: 5.150 (reação de curto prazo / zona de scalping)

Resistência maior: 5.209 (forte resistência e potencial área de reação)

Enquanto o preço permanecer acima da linha de tendência ascendente, as correções devem ser vistas como parte do desenvolvimento da tendência, e não como sinais de reversão.

Expectativas Futuras & Tendência

O mercado continua a operar em um ambiente impulsionado por momentum, onde a estrutura e a liquidez desempenham um papel maior do que os indicadores tradicionais. A aceitação acima de 5.000 mantém o cenário de alta intacto, enquanto consolidações de curto prazo provavelmente servirão como combustível para a continuidade.

Tendência primária: Continuação altista enquanto a estrutura se mantiver

Foco: Paciência nas correções, disciplina perto das zonas de resistência

Período preferido de confirmação: M45–H1

Tendências fortes não se movem em linhas retas. Manter-se alinhado com a estrutura e a liquidez continua sendo fundamental nesta fase.

Consulte o gráfico anexo para uma visão detalhada da estrutura de mercado, zonas de liquidez e níveis técnicos-chave.

Siga o canal TradingView para receber atualizações antecipadas sobre a estrutura do mercado e participe da discussão.

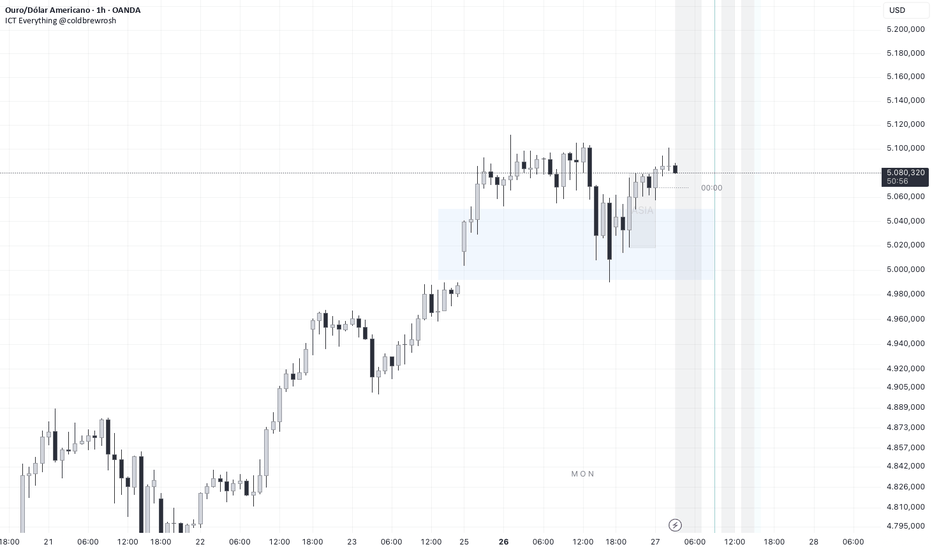

XAUUSD (H1) – Plano Liam (27 Jan) TendênciaResumo rápido

O ouro ainda está em alta dentro de um canal ascendente limpo, mas o preço agora está se aproximando de uma alta fraca / pocket de liquidez onde são prováveis as liquidações.

O pano de fundo macroeconômico adiciona combustível para a volatilidade: relatórios sugerem que os EUA estão pressionando a Ucrânia por concessões territoriais como parte das negociações de paz — esse tipo de incerteza geralmente mantém a demanda por ativos de refúgio apoiada, mas também pode criar picos rápidos + falsos rompimentos.

➡️ Regra de hoje: siga a tendência de alta, mas compre apenas em pontos de teste de liquidez. Não persiga altas.

1) Contexto macro (por que os picos são prováveis)

Se os mercados começarem a precificar um compromisso forçado no conflito da Ucrânia:

o sentimento de risco pode mudar rapidamente,

manchetes podem acionar pumps instantâneos, seguidos de correções acentuadas.

✅ Abordagem segura: deixe o preço atingir suas zonas primeiro, depois negocie a reação — não a manchete.

2) Visão técnica (H1 – baseado em seu gráfico)

O preço está respeitando um canal ascendente e construindo liquidez em torno de níveis-chave.

Níveis-chave (do gráfico):

✅ Zona de suporte / liquidez de compra: 4,995 – 5,000

✅ Zona de reação / flip: 5,047

✅ Resistência superior / oferta: 5,142

✅ Alta fraca / alvo de liquidez: 5,192.6

✅ Alvo de extensão (1.618): 5,240.8

A viés permanece bullish enquanto estiver dentro do canal, mas próximo de 5,192–5,240 devemos esperar um sweep de liquidez → comportamento de pullback.

3) Cenários de negociação (estilo Liam: negocie o nível)

A) Cenários de COMPRA (prioridade – continuação da tendência)

A1. COMPRAR o pullback na zona flip (R:R mais limpo)

✅ Comprar: 5,045 – 5,050 (em torno de 5,047)

Condição: manutenção + reação bullish (HL / rejeição / MSS no M15)

SL (guia): abaixo de 5,030 (ou abaixo da mínima de reação)

TP1: 5,085 – 5,100

TP2: 5,142

TP3: 5,192.6

Lógica: Esta é a melhor entrada “seguindo a tendência” — compre suporte, venda em liquidez acima.

A2. COMPRAR sweep de liquidez profunda (apenas se a volatilidade ocorrer)

✅ Comprar: 4,995 – 5,000

Condição: sweep + recuperação forte (rejeição rápida / deslocamento para cima)

SL: abaixo de 4,980

TP: 5,047 → 5,142

Lógica: Esta é a zona de teste de liquidez mais forte no seu gráfico — ideal para um bounce se o preço cair rapidamente.

B) Cenários de VENDA (secundários – scalps de reação apenas)

B1. VENDER o sweep da alta fraca (scalp tático)

✅ Se o preço atingir 5,192.6 e mostrar rejeição:

Venda: 5,190 – 5,200

SL: acima da alta do sweep

TP: 5,142 → 5,085

Lógica: Altas fracas geralmente são varridas primeiro. Ótimo para uma rápida reversão média de volta ao canal.

B2. VENDER extensão (risco mais alto, mas melhor localização)

✅ Zona de venda: 5,235 – 5,245 (em torno de 5,240.8)

Apenas com fraqueza clara no M15–H1

TP: 5,192 → 5,142

Lógica: A extensão de 1.618 é um pocket comum de exaustão — não venda cedo, venda a reação.

4) Notas-chave

Não negocie na faixa média entre 5,085–5,142 a menos que você esteja scalping com regras rigorosas.

Espere rompimentos falsos próximos a 5,192 e 5,240 durante as manchetes.

Melhor execução hoje = compre suporte, realize lucros em liquidez.

Pergunta:

Você está comprando o pullback de 5,047 ou esperando o sweep de 5,192 para vender a reação?

— Liam

XAUUSD – H1 Ouro permanece estruturalmenteXAUUSD – H1 O ouro continua estruturalmente otimista perto das máximas históricas | Lana ✨

O ouro está ampliando seu impulso otimista por duas sessões consecutivas e continua a ser negociado perto das máximas históricas. A ação do preço permanece construtiva, com o mercado mantendo-se acima da estrutura-chave enquanto decide entre a continuação ou uma correção mais profunda em valor.

📈 Estrutura de Mercado & Contexto de Tendência

A estrutura de curto e médio prazo continua otimista, com o preço respeitando o canal ascendente.

O recente impulso acima das máximas anteriores confirma uma forte demanda, mas a ação atual do preço também mostra sinais de consolidação perto das máximas históricas.

Esse comportamento é típico após um rali impulsivo, onde o mercado faz uma pausa para construir aceitação ou reequilibrar a liquidez antes do próximo movimento direcional.

Enquanto o preço se mantiver acima da estrutura em alta, a tese otimista permanece válida.

🔍 Zonas Técnicas Chave para Observar

Zona de Reação da Máxima Histórica: 5080 – 5110

Esta é uma área sensível onde o preço pode consolidar, enganar ou rejeitar brevemente antes de escolher uma direção.

Zona de Retração Primária / Compra: 5000 – 5020

Um nível estrutural chave alinhado com a resistência anterior que se tornou suporte e a linha média do canal otimista.

Suporte Secundário (Retração Mais Profunda): 4920 – 4950

Uma área de valor mais forte se a volatilidade aumentar ou a liquidez for varrida para baixo do canal.

Zona de Expansão para Cima: 5180 – 5200+

Se o preço aceitar acima das máximas históricas, isso se torna o próximo objetivo para cima dentro do canal.

🎯 Cenários de Negociação (Baseados na Estrutura H1)

Cenário 1 – Continuação Acima das Máximas Históricas:

Se o preço consolidar acima de 5080–5110 e mostrar aceitação, o ouro pode se estender até 5180–5200. Este cenário favorece paciência e confirmação ao invés de correr atrás de rompimentos imediatos.

Cenário 2 – Retração Para Dentro da Estrutura (Preferido):

Uma retração em direção a 5000–5020 permitiria ao mercado reequilibrar a liquidez e oferecer um setup de continuação de maior qualidade. Manter essa zona preserva a estrutura otimista.

Cenário 3 – Correção Mais Profunda:

Se o preço perder o suporte primário, a zona de 4920–4950 se torna a próxima área chave a ser observada para a resposta dos compradores e defesa da tendência.

🌍 Contexto Macroeconômico (Breve)

O ouro continua a se beneficiar de riscos geopolíticos elevados e incertezas comerciais em andamento, reforçando seu papel como um ativo de valor seguro. Ao mesmo tempo, a atenção do mercado está se deslocando para o resultado da reunião de política do FOMC de dois dias na quarta-feira, o que pode introduzir volatilidade e reavaliação de curto prazo.

Esse cenário apoia o ouro estruturalmente, ao mesmo tempo aumentando a probabilidade de oscilações acentuadas intradia em torno de níveis-chave.

🧠 Visão de Lana

O ouro continua otimista, mas perto dos níveis de máxima histórica, a disciplina é mais importante do que a convicção. Lana prefere comprar nas retrações dentro da estrutura, permitindo que o preço confirme e evitando negociações emocionais durante a volatilidade impulsionada por notícias.

✨ Respeite a estrutura, mantenha-se paciente perto das máximas e deixe o mercado vir até os seus níveis.

Análise gráfica FOREX e OURO/PRATA | TERÇA 27.01.26 Neste vídeo faço uma análise gráfica do pré-mercado com foco em estrutura de preço, liquidez e contexto institucional, baseada nos conceitos de ICT (Inner Circle Trader).

Analisamos possíveis cenários de continuação ou reversão, zonas de interesse, highs e lows relevantes, além do comportamento do preço antes da abertura do mercado.

Este conteúdo tem caráter educacional, com o objetivo de descomplicar a leitura do mercado e ajudar no desenvolvimento do seu raciocínio técnico.

Disclaimer

Este vídeo não constitui recomendação de investimento (not financial advice). As análises apresentadas refletem apenas estudos técnicos e não garantem resultados. Cada trader é responsável pelas suas próprias decisões e riscos.

análise gráfica, pré-mercado, ict, inner circle trader, price action, liquidez, estrutura de mercado, trading, nasdaq, us100, futuros, mercado financeiro, day trade, smart money, análise técnica

NETO mais recente desempenho da Cloudflare confirma a sua grande mudança de foco, de fornecedor de CDN para uma plataforma empresarial fundamental para a segurança, redes e computação de IA.

Principais destaques financeiros (3º trimestre de 2025)

Receita: 562 milhões de dólares (+31% em relação ao ano anterior).

Transição para o mercado empresarial: 4.009 grandes clientes (com um volume de negócios superior a 100 mil dólares/ano) representam agora 73% da receita total, um aumento face aos 67% do ano passado.

O free cash flow atingiu os 75 milhões de dólares (margem de 13%), sustentando a trajetória rumo à meta de receitas anuais de 5 mil milhões de dólares até 2028.

Transformação estratégica:

🔎

XAUUSD – Brian | Análise Técnica H3O ouro quebrou oficialmente acima do nível de 5.000 pela primeira vez, confirmando uma grande mudança estrutural em prazos mais altos. O rompimento reforça a narrativa otimista mais ampla, com o preço agora negociando firmemente em modo de expansão, em vez de consolidação.

O movimento acima de 5.000 reflete uma demanda sustentada por investimentos de segurança em meio à elevada incerteza global. Enquanto a volatilidade de curto prazo permanece possível, o ambiente mais amplo continua favorecendo o ouro como um ativo defensivo, apoiando cenários de continuidade de alta.

Estrutura do Mercado e Contexto da Tendência (H3)

No prazo H3, o XAUUSD permanece bem contido dentro de um canal de preços em ascensão, com a estrutura definida por máximas mais altas e mínimas mais altas. O recente movimento impulsivo confirma a continuidade dentro da tendência dominante, em vez de um movimento terminal.

Observações estruturais chave do gráfico:

O preço está segurando acima da linha de tendência ascendente, que atuou como suporte dinâmico ao longo do avanço.

Um impulso limpo acima de 5.000 seguido por correções rasas sugere uma forte aceitação por parte dos compradores a preços mais altos.

A estrutura de Elliott mais ampla permanece construtiva, com o preço progredindo através de extensões de ondas mais altas, em vez de mostrar sinais de distribuição.

Zonas Técnicas Chave para Monitorar

Várias áreas técnicas importantes se destacam:

5.000 – zona de reteste da linha de tendência: Uma área potencial para o preço se estabilizar se um retrocesso técnico se desenvolver.

Zona de forte liquidez em torno de 4.787: Uma área de suporte mais profunda onde a liquidez do lado comprador está concentrada, alinhada com a estrutura anterior.

Zona FVG abaixo do preço atual: Representa negócios não concluídos caso a volatilidade aumente.

Zona de resistência superior / extensão próxima a 5.315 (Fibonacci 1.618): Uma área chave de reação de alta onde o preço pode pausar ou consolidar antes de uma nova expansão.

Enquanto o preço permanecer acima da linha de tendência e dos suportes de liquidez chave, a estrutura otimista permanece intacta.

Liquidez e Perspectiva Futura

O rompimento acima de 5.000 abre um novo regime de liquidez. Com resistência histórica limitada acima, o preço agora é impulsionado mais pela expansão da liquidez e momentum do que por zonas tradicionais de oferta.

Correções de curto prazo devem ser vistas no contexto de continuidade da tendência, em vez de reversão, a menos que haja uma quebra clara na estrutura. A aceitação acima de 5.000 fortaleceria ainda mais o caso para a continuidade da alta em direção a extensões de Fibonacci mais altas.

Tendência de Negociação

Tendência primária: Continuação otimista enquanto a estrutura se mantiver

Áreas de interesse chave:

Linha de tendência / zona de reteste de 5.000

Suporte de liquidez em 4.787

Resistência à extensão em 5.315

Prazo preferido para confirmação: H1–H4

Tendências fortes raramente se movem em linha reta. Paciência e alinhamento com a estrutura permanecem críticos nesta fase do mercado.

Consulte o gráfico anexo para uma visão detalhada da estrutura da tendência, zonas de liquidez e extensões de Fibonacci.

Siga o canal TradingView para obter acesso antecipado a atualizações estruturais e participar da discussão.

Operação NAS100 26/01/2026 (+4XR)Relato da Operação — Nasdaq

A operação na Nasdaq foi construída a partir de um contexto institucional bem definido nos tempos maiores (HTF), com foco em continuidade de movimento após captura de liquidez.

Na semana anterior, o mercado deixou uma região clara de desequilíbrio, com sobreposição de FVG e BPR formados na quarta-feira. Essa região permaneceu intocada até a abertura de domingo, quando o mercado abriu com um gap de baixa de aproximadamente 0,48%. Esse gap promoveu uma varredura ampla de liquidez, capturando os fundos formados entre quarta e sexta-feira, incluindo fundos de Londres e Nova York.

Após essa varredura, o preço reagiu exatamente dentro da região de BPR/FVG mapeada em tempos maiores, mostrando defesa clara dessa zona institucional. Importante destacar que, antes desse movimento, o mercado já havia realizado a inversão de um FVG de 4 horas e passou a trabalhar acima dessa região, indicando mudança de estado e aceitação de preços mais altos.

Na quinta-feira, o preço acumulou acima dessa região invertida, formando mínimas relativas, e na sexta-feira deixou uma máxima, sem realizar nova manipulação de fundos. Isso deixou um cenário claro de liquidez pendente acima, especialmente considerando os topos nivelados visíveis no HTF.

Na abertura de domingo, após capturar a liquidez inferior, o preço voltou a trabalhar acima do range anterior e realizou o fechamento completo do gap. A partir desse ponto, o mercado passou a aceitar preços acima do gap, utilizando essa região como suporte. Além disso, o gap coincidiu com um desequilíbrio anterior que havia sido rompido e voltou a ser respeitado, reforçando a confluência da zona.

Durante a sessão asiática, o preço realizou uma correção pontual, formando um fundo intermediário. Na sessão de Londres, esse fundo foi varrido apenas com pavio, seguido de reação imediata, caracterizando uma captura leve de liquidez e confirmação de interesse comprador.

Com a sustentação acima da região institucional e após a inversão das ineficiências formadas no LTF, o mercado ofereceu um pullback técnico em OTE, sem violação da estrutura de alta. Esse retorno ocorreu dentro da perna impulsiva anterior, reforçando o cenário de continuidade.

A execução foi realizada no LTF após a confirmação de aceitação acima da região de OTE, com stop posicionado abaixo da mínima que originou o pullback. O alvo foi definido na máxima do dia anterior (PDH), região clara de liquidez, resultando em uma relação risco-retorno aproximada de 4,3 vezes.

A operação foi baseada em:

• Varredura de liquidez em tempos maiores

• Defesa institucional em região de FVG/BPR

• Aceitação acima do gap de abertura

• Pullback em OTE sem quebra estrutural

• Execução no LTF alinhada à continuidade do fluxo

Op venda USD/CHF 24/01/26 (+6XR)USD/CHF — Motivos da Entrada no Trade Vendido

A entrada vendida no USD/CHF foi baseada no alinhamento entre fluxo do timeframe maior, reação em zonas de desequilíbrio e comportamento de liquidez, seguindo a leitura clássica da metodologia ICT.

No gráfico diário, o mercado já vinha em fluxo de baixa, após rejeitar uma região importante de Fair Value Gap. Essa rejeição indicava que o preço não aceitava valores mais altos e que o movimento principal era de continuação para baixo. O alvo natural desse fluxo era a mínima do dia 23/12/2025, ainda não alcançada.

No quatro horas, o preço voltou para preencher um desequilíbrio anterior, mas fechou abaixo do candle que criou esse movimento, mostrando rejeição da região. A partir disso, foi deixado um novo Fair Value Gap em H4, que passou a ser a área onde eu procuraria vendas, e não compras.

No duas horas, houve confluência com essa região. O mercado havia invertido um Fair Value Gap anterior durante o impulso, deixando outro FVG exatamente na mesma faixa de preço do H4. Isso reforçou a zona como ponto válido para atuação vendedora.

Ao descer para H1 e M15, o preço começou a formar topos semelhantes, deixando liquidez acima deles. Nessa região também estavam o topo da sessão de London e um topo relevante da sessão de Nova York de semanas anteriores. O mercado permaneceu lateralizado, indicando acúmulo antes de um movimento direcional.

Em seguida, o preço varreu essa liquidez acima dos topos e retornou rapidamente para dentro do range, passando a trabalhar novamente abaixo do topo da sessão de London. Esse comportamento indicou falha de continuidade para cima e reforçou o cenário de venda.

No M5, após a varredura da liquidez, o preço deixou um Fair Value Gap durante o movimento inicial de queda. Quando o mercado voltou para esse FVG e mostrou rejeição, executei a venda. O stop foi posicionado acima do topo que capturou a liquidez, mantendo um risco técnico claro.

O alvo principal foi a mínima do dia anterior, que também coincidia com a mínima da semana, com possibilidade de continuação em direção ao alvo maior do diário.

Em resumo, a entrada foi feita porque:

• O fluxo do diário era de baixa

• O H4 confirmou rejeição e continuação

• A zona de entrada tinha confluência de desequilíbrios

• O preço varreu liquidez antes de cair

• A entrada em M5 confirmou o retorno do fluxo

Foi uma operação executada a favor do fluxo principal, com entrada clara, stop lógico e alvo bem definido.

Ouro ultrapassa os 5000, estabiliza em 4H, prata sobe verticalmeO ouro subiu cerca de 17% no acumulado do ano, à medida que a confiança no dólar americano diminui.

Hoje, o ouro à vista subiu cerca de 0,9%, para cerca de US$ 5.030, após ter ultrapassado brevemente os US$ 5.100 anteriormente. Ele também ultrapassou os US$ 5.000 pela primeira vez durante as negociações na Ásia-Pacífico, mas o impulso parece estar diminuindo no gráfico de 4 horas. No entanto, o Goldman Sachs elevou sua meta para o ouro em dezembro de 2026 para US$ 5.400 por onça.

A prata se moveu ainda mais rapidamente. A relação entre ouro e prata caiu abaixo de 50 pela primeira vez desde março de 2012. Em termos simples, a prata está sendo negociada agora em seu nível mais forte em relação ao ouro em quase 14 anos.

Se o ouro se mantiver perto de US$ 5.100 e a relação reverter para sua média de longo prazo em torno de 70, a prata precisará cair para cerca de US$ 72 para voltar a essa relação histórica.

O ouro está prestes a romper a barreira dos 5.000 dólares.

Índice do Dólar Americano:

Esta semana terminou com uma descida significativa, sendo esperadas novas mínimas na próxima semana. O suporte inicial é de cerca de 96,6, com um forte suporte na mínima anterior de 95,8. O gráfico diário mostra uma grande vela de baixa na sexta-feira; o foco de segunda-feira está na faixa de negociação entre 97,7 e 96,6.

Ouro:

O gráfico semanal mostra uma grande vela de alta, com um ganho semanal de mais de 360 dólares, dando continuidade à sua forte tendência. Espera-se um impulso de alta na segunda-feira, com foco nas compras em quedas. No entanto, recomenda-se precaução em relação à resistência próxima do nível de 5.000 dólares; a procura de preços mais elevados deve ser feita com cautela. O principal nível de resistência é de cerca de 5.050. Se não conseguir romper este nível, poderá ser tentada uma pequena posição curta. Se o preço se mantiver acima deste nível, espera-se que continue a subir mais de 50 dólares, visando a área de 5.100-5.200 ou mesmo 5.300. O primeiro nível de suporte a observar é o 4900, com um forte suporte no 4808. Ambos são boas referências para posições longas.

O gráfico diário mostra uma tendência geral de alta na sexta-feira, rompendo e atingindo um novo máximo de 4990, fechando com um longo candle de baixa de alta. O nível de suporte diário subiu para cerca de 4936, enquanto o nível de suporte horário está no mínimo de recuo de 4958. Este nível pode ser utilizado como a linha divisória intradiária entre as tendências de alta e baixa; um movimento até este nível pode indicar uma oportunidade de compra. Um toque neste nível pode também representar uma oportunidade de compra. Se o mercado tiver um desempenho forte, espera-se que negoceie acima de 4970-4980, com o objetivo de romper os 5000 e testar a área de 5020-5050. Os preços do ouro só sofrerão uma correção acentuada se romperem abaixo dos 4900; caso contrário, continuarão a sua forte tendência de subida.

Estratégia de Negociação:

Na segunda-feira, considere abrir ordens de compra em torno de 4945-4955, com stop-loss em 4935. Se a tendência for forte, considere abrir uma posição de compra na área de 4970-4980, visando uma quebra acima do nível de 5000. Uma pequena posição de venda pode ser considerada perto de 5050.

Agradeço à comunidade TradingView. Como analista de investimento sénior, isto permite que mais traders e investidores vejam as minhas análises de estratégia de negociação. Atualmente estou focado na negociação de ouro. Se gostou da minha análise, por favor, dê um like e partilhe com outros traders que possam precisar dela. Procuramos negociações precisas, pesquisando profundamente gráficos, fatores macroeconómicos e o sentimento do mercado para construir estratégias de negociação de alta probabilidade. Aqui, encontrará planos de negociação estruturados, frameworks de gestão de risco e análises em tempo real.

#6- Últimas Pernas e Pivôs| BIT 5M| Gain 3x2 LossEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada.

No gráfico de 5 minutos do BIT, rompeu uma última perna de baixa indicando a busca do(s) alvo(s) da projeção de Fibonacci, ocorreu uma retração antes de chegar ao primeiro alvo, isso gerou um trade com retorno/risco mais favorável.

O stop só ocorrerá no rompimento do topo principal, caso deixe somente pavio e não rompimento, o stop não será acionado. Pelo horário é um trade arriscado, visto que poderá lateralizar acima da entrada e, mesmo não estopando, poderá haver perda.

O Ouro Rompe Três Pilares da Lógica TradicionalO Ouro Rompe Três Pilares da Lógica Tradicional

O forte desempenho atual dos preços do ouro transcendeu a lógica tradicional de porto seguro ou proteção contra a inflação, evoluindo para uma "reprecificação" do sistema monetário e de crédito global.

Abaixo, minha análise macroeconômica dos movimentos recentes do preço do ouro, representando apenas minha visão pessoal.

Nossas posições atuais são de aproximadamente US$ 5.080.

O stop-loss está definido em torno de US$ 5.050.

Nossa meta de preço intraday de curto prazo: faixa de US$ 5.150 a US$ 5.200.

Estratégia principal de negociação intraday: Enquanto o preço do ouro permanecer acima de US$ 5.050 a US$ 5.060, adotaremos uma estratégia de compra em quedas, com períodos de retenção que podem ser indefinidos ou de curto prazo. Ajustaremos a estratégia geral de acordo com o ritmo de negociação.

Como sempre, nossas estratégias de negociação serão divulgadas em tempo real em nosso canal. Continuaremos a fornecer um canal de sinais avançado gratuito, oferecendo consistentemente sinais de negociação de alta probabilidade. Agradecemos sua atenção e participação. Se tiver alguma dúvida, deixe uma mensagem e eu responderei a cada uma delas.

Análise Macroeconômica:

1. Desdolarização Estrutural e Reestruturação do Crédito

Muitos bancos centrais continuam comprando grandes quantidades de ouro para diversificar os riscos de suas reservas. Essa demanda, pouco sensível ao preço, oferece um suporte sólido aos preços do ouro. As preocupações do mercado com a credibilidade do dólar americano e a política fiscal dos EUA transformaram o ouro de um "ativo de refúgio" em um "ativo de crédito não soberano".

2. Incerteza Geopolítica e Política. A volatilidade política durante o ano eleitoral dos EUA, as políticas tarifárias do governo Trump e as posições geopolíticas (como as ações contra a Venezuela e a Groenlândia) exacerbaram a incerteza global. Tensões geopolíticas recentes, particularmente com o Irã, também estimularam a demanda por ativos de refúgio.

3. "Comércio Concentrado" por Bancos Centrais e Capital.

Os principais bancos centrais do mundo têm sido compradores líquidos de ouro por vários meses consecutivos (aproximadamente 60 toneladas por mês). Simultaneamente, investidores privados (como ETFs e investidores institucionais) também aumentaram significativamente suas reservas de ouro. Esses fatores se combinam para criar um ciclo virtuoso, impulsionando os preços do ouro. A própria alta dos preços do ouro atrai mais fundos que seguem a tendência, criando assim um ciclo ascendente que se reforça mutuamente.

Conforme mostrado no gráfico: Análise Técnica

Análise dos Principais Níveis de Resistência e Suporte

Zona de Resistência Principal: US$ 5.400 - US$ 6.000

Muitas instituições acreditam que US$ 5.400 é a próxima meta importante.

Previsões mais otimistas (como as do Bank of America e da Jefferies) sugerem que, se um ciclo histórico de alta se repetir, os preços do ouro poderão testar US$ 6.000 ou até mesmo US$ 6.600 até 2026.

Zona de Suporte Principal: US$ 5.000 - US$ 4.850

O nível psicológico recentemente rompido de US$ 5.000-US$ 5.100 tornou-se uma zona de suporte fundamental tanto para compradores quanto para vendedores.

Se os preços do ouro sofrerem uma correção profunda, acredito que US$ 4.850 (a máxima anterior) será um nível de suporte mais forte.

Além das correções técnicas, também precisamos estar atentos a eventos de baixa probabilidade e alto impacto.

Possíveis eventos do Cisne Negro:

1: Um choque de oferta de petróleo em larga escala, desencadeado pela crise iraniana.

Uma alta nos preços do petróleo poderia desencadear um pânico de estagflação (alta inflação + recessão econômica), tornando o ouro, como o ativo de refúgio mais seguro e proteção contra a inflação, uma commodity muito procurada.

Se isso acontecer, deve ser visto como uma oportunidade de compra significativa, mas é importante observar que a queda inicial generalizada em vários ativos pode levar a um choque de liquidez.

2: Escalada do conflito entre a Rússia e a OTAN.

Isso perturbaria o cenário geopolítico global, e a extrema aversão ao risco impulsionaria rapidamente os preços do ouro. Esta também é uma oportunidade de compra significativa, mas a volatilidade do mercado se tornará extrema e imprevisível, exigindo uma gestão de posição extremamente rigorosa e estratégias de stop-loss.

3: Um grande avanço no setor de tecnologia da China.

Isso poderia desencadear uma queda acentuada nas ações de tecnologia dos EUA, levando a turbulências no mercado global. No curto prazo, a escassez de liquidez (investidores vendendo todos os seus ativos para obter lucro) poderia pressionar os preços do ouro; no entanto, no médio e longo prazo, isso reforçará a lógica da desdolarização e da diversificação de ativos, o que é benéfico para o ouro.

#5- Últimas Pernas e Pivôs| BIT 5M| Gain 3x1 LossEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada.

No gráfico de 5 minutos do BIT, rompeu o topo de um pivô de alta indicando a busca do(s) alvo(s) da projeção de Fibonacci, poderá acontecer uma retração antes que chegue ao primeiro alvo, isso poderá gerar um trade com retorno/risco mais favorável.

O stop só ocorrerá no rompimento do fundo principal, caso deixe somente pavio e não rompimento, o stop não será acionado.

#4- Últimas Pernas e Pivôs| ETR 5M| Gain 2x0 Loss IIEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada.

No gráfico de 5 minutos do ETR, rompeu o topo de uma última perna de baixa indicando a busca do(s) alvo(s) da projeção de Fibonacci, poderá acontecer uma retração antes que chegue ao primeiro alvo, isso poderá gerar um trade com retorno/risco mais favorável.

O stop só ocorrerá no rompimento do fundo principal, caso deixe somente pavio e não rompimento, o stop não será acionado.

#3- Últimas Pernas e Pivôs| SOL 5M| Gain 2x0 LossEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada.

No gráfico de 5 minutos da SOL, rompeu um pivô de baixa indicando a busca do(s) alvo(s) da projeção de Fibonacci, retraiu gerando um trade com retorno/risco mais favorável.

O stop só ocorrerá no rompimento do topo principal, caso deixe somente pavio e não rompimento, o stop não será acionado.