Análise de Tendência

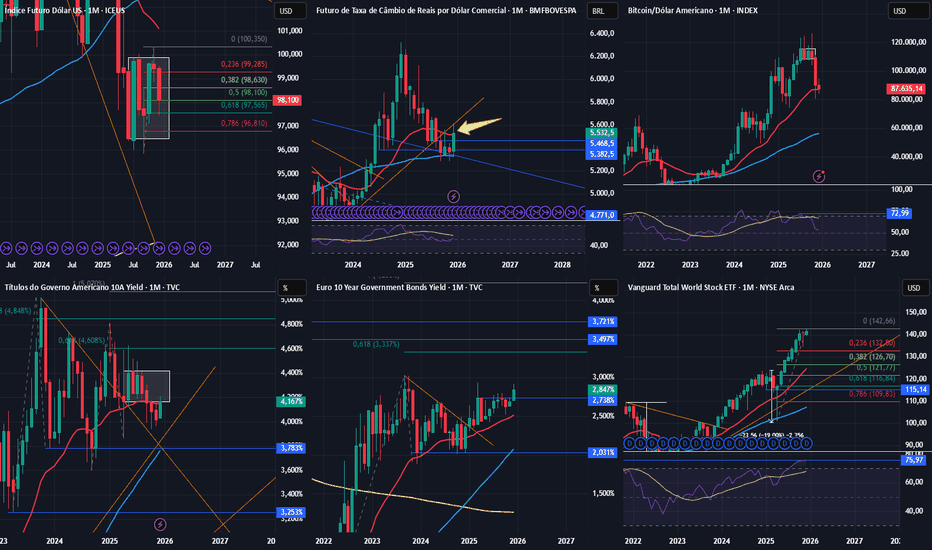

Comentário Técnico Semanal 02/01/2026Fechamento de mês é o momento de fazer o Global Review, onde analiso os principais mercados do mundo e em busca de um panorama abrangente. Compreender o big picture traz insights para ajudar nos desdobramentos de curto prazo.

Também faço o comentário técnico semanal, onde observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

armadilha de mercado para vender tecnicamente estamos em tendência de alta, porem foram deixados níveis de suporte por reatestar, podemos antecipar o movimento, prevendo uma queda, baseada em probabilidade, nao adivinhação, essa probabilidade é baseada em anos de experiência com estudos da minha autoria.

Marquei 3 regiões de possível parada de preço.

vou estar atento a essas regiões, ver a reação do preço nessas zonas, então sim tomar uma decisão!

Fondasi pasar bullish emas sangat kokoh, dan lonjakan pada hari Fondasi pasar bullish emas sangat kokoh, dan lonjakan pada hari perdagangan pertama tahun 2026 menunjukkan pengembalian yang kuat.

Pada hari Jumat (2 Januari), hari perdagangan pertama tahun 2026, emas dan perak dibuka lebih tinggi pada perdagangan awal Asia, memulai tahun baru dengan kuat. Harga emas spot berfluktuasi naik, saat ini diperdagangkan sekitar $4053, dengan peningkatan harian sekitar 0,68%; harga perak spot bahkan lebih agresif, naik 1,6% menjadi sekitar $72,64 per ons. Lonjakan pagi hari ini tampaknya merupakan kelanjutan dan deklarasi reli gemilang di tahun 2025—selama setahun terakhir, peningkatan kumulatif emas mencapai sekitar 64%, tidak hanya menandai kinerja terkuatnya dalam beberapa tahun terakhir tetapi juga peningkatan tahunan terbesar sejak 1979, sebuah peristiwa pasar spektakuler yang belum pernah terjadi dalam 46 tahun.

Melihat kembali tahun 2025, emas melonjak dari level yang relatif rendah di awal tahun, berulang kali menembus rekor tertinggi dan menarik perhatian modal global. Meskipun terjadi koreksi teknis di akhir tahun karena faktor-faktor seperti penyesuaian margin pertukaran dan pengetatan likuiditas, hal itu lebih seperti periode konsolidasi dan koreksi pasar, bukan pembalikan tren. Pembukaan gap-up pada hari perdagangan pertama tahun baru awalnya telah mengkonfirmasi bahwa kepercayaan pasar bullish masih terus meningkat.

Logika di Balik Lonjakan 2025: Berbagai Faktor Positif Beresonansi, Meletakkan Fondasi untuk Pasar Bullish

Lonjakan epik emas pada tahun 2025 adalah hasil dari gabungan faktor fundamental, modal, dan sentimen:

Pertama, pergeseran kebijakan moneter memberikan dorongan utama. Federal Reserve telah memulai siklus pemotongan suku bunga, dengan suku bunga utama secara bertahap menurun, yang menyebabkan penurunan signifikan pada imbal hasil obligasi pemerintah AS. Imbal hasil obligasi pemerintah AS 10 tahun mengalami penurunan tahunan pertamanya sejak 2020, secara signifikan mengurangi biaya peluang untuk memegang aset tanpa bunga seperti emas, dan secara signifikan meningkatkan keinginan dana untuk mengalir ke emas.

Kedua, konflik geopolitik yang sedang berlangsung memicu keengganan terhadap risiko yang berkelanjutan. Situasi yang memburuk di Rusia dan Ukraina, serta ketidakstabilan di banyak titik panas global, telah memperkuat posisi strategis emas sebagai aset safe-haven utama. Di pasar yang diselimuti ketidakpastian, emas telah menjadi tempat berlindung alami bagi dana yang mencari perlindungan.

Ketiga, pembelian emas oleh bank sentral membangun basis pembelian yang solid. Bank sentral di seluruh dunia terus meningkatkan cadangan emas mereka untuk mendiversifikasi aset dan melindungi diri dari inflasi dan risiko geopolitik. Dengan pengecualian beberapa bank sentral yang menjual emas karena kebutuhan khusus, bank sentral global secara keseluruhan tetap menjadi pembeli bersih yang kuat. Permintaan struktural dan jangka panjang ini memberikan dukungan yang solid untuk harga emas.

Keempat, permintaan investasi melonjak, dan likuiditas melimpah. Instrumen investasi seperti ETF emas menarik arus masuk yang signifikan, yang selanjutnya meningkatkan aktivitas pasar dan elastisitas harga.

Faktor-faktor yang saling terkait ini bergabung untuk menciptakan peningkatan tahunan sebesar 64% pada harga emas, meletakkan dasar bagi tren pasar pada tahun 2026.

Analisis Teknikal: Gap Up Menunjukkan Kekuatan, Perhatikan Konversi Support dan Resistance

Dari perspektif grafik harian, emas telah membentuk area support kunci di sekitar $4305. Beberapa penarikan kembali telah diimbangi dengan dukungan pembelian, menunjukkan signifikansi teknikal yang kuat pada level ini. Sistem moving average tetap dalam posisi bullish, RSI telah stabil dari zona netral, dan histogram MACD menyempit, menunjukkan momentum penurunan yang secara bertahap melemah. Pembukaan gap up pagi ini mencerminkan sentimen bullish positif, tetapi perlu diperhatikan apakah gap tersebut akan terisi selama hari itu.

Pada grafik 4 jam, stochastic oscillator menunjukkan golden cross, menunjukkan momentum kenaikan yang berkelanjutan dalam jangka pendek. Level resistance utama yang perlu diperhatikan adalah sekitar 4380, yang bertepatan dengan batas atas rentang perdagangan baru-baru ini dan juga Bollinger Band atas pada grafik mingguan. Penembusan di atas level ini akan membuka potensi kenaikan lebih lanjut. Level support/resistance kunci adalah area 4400-4430; bertahan di atas level ini akan semakin memperkuat tren.

Singkatnya, emas menunjukkan kinerja yang kuat pada hari perdagangan pertama tahun 2026, dan struktur teknis tetap bullish. Strategi perdagangan harus fokus pada pembelian saat harga turun, dan melakukan short selling dengan posisi kecil jika resistensi ditemui saat harga naik. Resistensi kunci adalah area 4400-4430, sedangkan support kunci adalah area 4305-4320. Perlu diingat bahwa volatilitas dapat meningkat setelah liburan; oleh karena itu, penentuan ukuran posisi yang ketat, pengaturan stop-loss, dan menghindari pengejaran harga tertinggi dan terendah secara membabi buta sangat penting.

Melihat ke depan ke tahun 2026: Pasar bullish berlanjut, dan $5.000 mungkin bukan akhir dari segalanya.

Meskipun volatilitas pasar jangka pendek dapat terjadi karena faktor-faktor seperti likuiditas dan penyesuaian kebijakan, prospek fundamental positif untuk emas dalam jangka menengah hingga panjang tetap tidak berubah. Logika inti pembelian emas oleh bank sentral, risiko geopolitik, dan ekspektasi kebijakan moneter yang lebih longgar masih tetap berlaku. Banyak yang percaya bahwa emas dapat menantang $5.000/ounce pada tahun 2026, dan perak mungkin mencapai $100/ounce. Bahkan jika terjadi penurunan hingga sekitar $3.800, itu akan menjadi koreksi normal dalam pasar bullish.

Hari ini, hari perdagangan pertama tahun 2026, kinerja emas dan perak yang kuat mungkin telah menentukan tren tahun ini. Penutupan mingguan di atas level tinggi akan semakin memperkuat pola bullish. Bagi investor, meskipun waspada terhadap risiko likuiditas, lebih penting lagi untuk memanfaatkan setiap peluang untuk membeli saat harga turun.

Pasar emas menulis babak gemilang pada tahun 2025; pada tahun 2026, pasar bullish struktural untuk logam mulia ini tampaknya baru saja memasuki babak yang lebih menarik.

Referensi Strategi Perdagangan:

Peluang Perdagangan Short: Pertimbangkan posisi short kecil di area 4400-4405, dengan stop loss di 4430 dan target 4380-4350. Penembusan di bawah level ini dapat mengarah ke 4330.

Peluang Perdagangan Long: Pertimbangkan posisi long di area 4325-4330, dengan stop loss di 4300 dan target 4370-4400. Penembusan di atas level ini dapat mengarah ke 4430.

XAU/USD (Ouro): Mudança de Estrutura e Cruzamento de Médias📈 XAU/USD (Ouro): Análise de Mudança de Estrutura e Cruzamento de Compra? 📊

O ouro (XAU/USD) EASYMARKETS:XAUUSD no gráfico de 1 hora está sendo negociado a 4,398, após uma mudança de estrutura de preço, com cruzamento de compra e volume comprador. O preço testou a média de 200 períodos e pode romper a resistência em 4,400, confirmando força altista.

📈 Análise Técnica:

🔹 Mudança de Estrutura: O preço rompeu a tendência de baixa anterior, com suporte na média de 200 períodos (cerca de 4,380).

🔹 Cruzamento de Compra: As médias móveis (ex.: 50 e 200 períodos) confirmaram cruzamento bullish, reforçando o momentum.

🔹 Resistência: 4,400; rompimento abre para 4,420.

🔹 Suporte: 4,380 (média de 200) e 4,360 (se pullback).

🔹 Momentum: RSI em zona altista (cerca de 60), com MACD positivo.

🔹 Volume: Comprador dominante, com aumento no teste da média.

📢 Cenários:

✅ Altista: Rompimento de 4,400 com volume leva a 4,420, impulsionado pela força compradora.

⚠️ Baixista: Perda de 4,380 reverte para 4,360.

📅 Eventos Relevantes:

🔹 Dados dos EUA: Lançamentos de hoje (ex.: emprego) podem enfraquecer o USD, favorecendo ouro.

🔹 Geopolítica: Tensões globais apoiam demanda por safe-haven.

🚨 Conclusão: XAU/USD a 4,398 mostra mudança de estrutura com cruzamento de compra e teste na média de 200. Rompimento de 4,400 confirma alta. Monitore volume e dados de hoje. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade:

A conta easyMarkets no TradingView permite que você combine as condições líderes do setor easyMarkets, negociação regulamentada e spreads fixos reduzidos com a poderosa rede social do TradingView para traders, gráficos e análises avançadas. Acesso sem derrapagem em ordens limitadas, spreads fixos apertados, proteção de saldo negativo, sem taxas ou comissões ocultas e integração perfeita.

Quaisquer opiniões, notícias, pesquisas, análises, preços, outras informações ou links para sites de terceiros contidos neste site são fornecidos "no estado em que se encontram", destinam-se apenas a ser informativos, não são um conselho nem uma recomendação, nem pesquisa, ou um registro de nossos preços de negociação, ou uma oferta ou solicitação de uma transação em qualquer instrumento financeiro e, portanto, não devem ser tratados como tal. As informações fornecidas não envolvem quaisquer objetivos específicos de investimento, situação financeira e necessidades de qualquer pessoa específica que possa recebê-las. Esteja ciente de que o desempenho passado não é um indicador confiável de desempenho e/ou resultados futuros. Desempenho passado ou cenários prospectivos com base nas crenças razoáveis do provedor terceirizado não são uma garantia de desempenho futuro. Os resultados reais podem diferir materialmente daqueles previstos nas declarações de desempenho prospectivas ou passadas. A easyMarkets não faz nenhuma representação ou garantia e não assume nenhuma responsabilidade quanto à precisão ou integridade das informações fornecidas, nem qualquer perda decorrente de qualquer investimento com base em uma recomendação, previsão ou qualquer informação fornecida por terceiros.

Aviso de Risco: 74% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com este provedor. Você deve considerar se pode correr o alto risco de perder seu dinheiro. Consulte nossa isenção de responsabilidade de risco completa em nosso site.

: O "SUBMUNDO" GEOPOLÍTICO (Ameaças Iminentes)**1. A "Zona Cinzenta" em Taiwan e o Risco de Bloqueio Silencioso**

Enquanto a mídia foca em exercícios militares visíveis, fontes de inteligência indicam que a China acelerou sua cronologia de prontidão para a "reunificação" para 2026. A estratégia mudou de invasão direta para **guerra de zona cinzenta**: ataques cibernéticos massivos contra infraestrutura financeira de Taiwan e "quarentenas" navais não oficiais.

* **Impacto no Mercado:** O mercado ainda não precificou um bloqueio naval de semicondutores. Qualquer confirmação de interrupção na cadeia de suprimentos de chips causará uma fuga de capital de *tech stocks* para **Ouro** e, secundariamente, **Bitcoin** (se a narrativa de refúgio se sustentar).

**2. A Nova Frente de Sabotagem Russa na Europa**

Relatórios indicam que a Rússia, frustrada com o impasse na Ucrânia, iniciou uma campanha de sabotagem híbrida contra infraestruturas de energia e cabos de dados na Europa Ocidental. O objetivo é fraturar a coesão da OTAN sem disparar o Artigo 5º.

* **Impacto no Forex:** Isso coloca o **Euro (EUR)** sob pressão de risco existencial, apesar dos diferenciais de juros atuais favorecerem a Europa contra um Dólar enfraquecido.

**3. O Retorno da "Pressão Máxima" na Venezuela**

A paciência de Washington (sob a administração Trump) com Caracas acabou. Sanções totais ao petróleo venezuelano estão sendo reimplementadas, removendo o bruto pesado do mercado ocidental.

* **Impacto:** Piso elevado para o preço do **Petróleo (Brent)**, o que reacende pressões inflacionárias nos EUA e complica a estratégia do FED de cortar juros, gerando volatilidade no par **USD/CAD**.

---

#### 🟨 BLOCO 2: INTELIGÊNCIA FINANCEIRA (Segredos de Bastidores)

**1. A Armadilha da Dívida de 2026 (O "Debt Trap" Global)**

Economistas de alto nível discutem em canais privados que 2026 é o ano "aviso" para a insolvência soberana. Com o fim da era de juros zero e refinanciamentos massivos vencendo agora, grandes economias (especialmente EUA e Japão) estão entrando em um espiral onde precisam emitir dívida apenas para pagar juros.

* **Sinal de Alerta:** O mercado de títulos ("Bond Vigilantes") pode se revoltar, exigindo prêmios de risco mais altos. Isso historicamente força os Bancos Centrais a imprimirem dinheiro (Yield Curve Control), o cenário mais *bullish* possível para ativos de escassez como o **BTC**.

**2. O Fantasma do "Liberation Day Crash"**

O mercado ainda opera sob o trauma do crash de mercado ocorrido no final de 2025 (apelidado de "Liberation Day"). Embora a liquidez tenha sido restaurada, a confiança institucional é frágil. Há um medo latente de que a bolha de IA estoure definitivamente em 2026 se as "Big Techs" não monetizarem seus investimentos em hardware, o que arrastaria o S&P 500 e, por correlação, criptoativos de alto beta.

---

#### 🟧 BLOCO 3: BITCOIN (BTC) E CRIPTOATIVOS

**1. O Paradoxo do Hedge (Ouro vs. BTC)**

A inteligência de mercado mostra que, durante o pânico do final de 2025, o Ouro superou o Bitcoin como proteção geopolítica. O BTC sofreu com liquidações alavancadas (caindo de seu ATH de ~$126k para a faixa atual de ~$82k-$88k).

* **A Virada de 2026:** No entanto, dados *on-chain* mostram que a "mão fraca" (varejo alavancado) foi expulsa. Instituições estão acumulando silenciosamente na faixa atual, apostando que a política monetária frouxa do FED em 2026 (para salvar a dívida) irá reativar a narrativa do BTC como "seguro contra a debasement monetária".

**2. Regulação como Catalisador ("O Efeito Trump/SEC")**

Com a revogação da SAB 121 pela SEC sob a nova administração, bancos americanos estão finalmente livres para custodiar cripto.

* **Insider Info:** Grandes bancos de Wall Street estão preparando mesas de custódia e empréstimo de BTC para o Q2/2026. Isso criará uma demanda estrutural que não existia nos ciclos anteriores. A expectativa é de um choque de oferta quando esses produtos forem lançados publicamente.

---

#### 🟦 BLOCO 4: FOREX E GUERRA CAMBIAL

**1. Dólar (USD): A Doutrina da Fraqueza**

A política atual de "America First" paradoxalmente favorece um Dólar mais fraco para impulsionar exportações industriais. A pressão política sobre o FED para cortar juros, mesmo com inflação persistente, deve manter o DXY (Índice Dólar) em tendência de baixa estrutural ao longo de 2026.

* **Trade:** Posições *Short* em USD contra moedas de commodities (AUD, BRL) podem ser favorecidas se a China evitar um colapso total.

**2. Iene (JPY) e a Volatilidade Política**

O Japão está no epicentro do *Carry Trade*. A instabilidade política em Tóquio (referenciada como a volatilidade "Takaichi") cria riscos de intervenções abruptas. Se o BOJ (Banco do Japão) for forçado a subir juros para defender a moeda, isso drenará liquidez global, agindo como um "freio de mão" para ativos de risco mundialmente.

**3. Stablecoins como "Forex Paralelo"**

Em mercados emergentes, stablecoins (USDT/USDC) estão canibalizando a demanda por dólares físicos e moeda local. Em 2026, espera-se que Bancos Centrais de países em desenvolvimento tentem banir ou controlar draconianamente o fluxo de stablecoins para evitar a perda de soberania monetária, gerando ágios gigantescos no mercado paralelo (P2P).

---

### ⚡ SÍNTESE OPERACIONAL

* **Cenário Base 2026:** Volatilidade extrema impulsionada por geopolítica (Taiwan/Rússia) e fragilidade da dívida soberana dos EUA.

* **Ação BTC:** Acumulação institucional em quedas abaixo de $80k. O gatilho de alta não é o "halving" (já passado), mas a entrada dos bancos como custodiantes e a impressão de dinheiro para pagar a dívida pública.

* **Ação Forex:** O Dólar deve sangrar lentamente. Ouro é o rei da segurança; BTC é a aposta assimétrica na falha do sistema fiduciário.

Esteja atento a uma possível nova queda dos preços do ouro.

I. Análise da Lógica Central de Pricing

Fundamentos Macroeconómicos Permanecem Favoráveis:

A fixação do preço do ouro a médio e longo prazo continua a girar em torno de dois factores principais: as expectativas das taxas de juro reais e a procura de activos de refúgio. Por um lado, as expectativas do mercado de novos cortes nas taxas de juro da Fed em 2026 continuam a suprimir o ambiente de taxas de juro reais, reduzindo o custo de oportunidade de manter o activo que não gera rendimento. Por outro lado, os riscos geopolíticos persistentemente elevados (como a contínua volatilidade no conflito na Ucrânia) aumentam os prémios de risco extremo, reforçando o papel do ouro como a "garantia de refúgio definitiva".

Perfil do Sentimento do Mercado no Curto Prazo:

O mercado atual exibe um padrão de "tom de refúgio intacto, mas apetite por risco flutuante". A incerteza geopolítica fornece um suporte subjacente às compras em quedas do preço do ouro. No entanto, o aumento das exigências de margem e a menor liquidez amplificam a volatilidade no curto prazo, levando a uma estrutura de ação de preços caracterizada por "dificuldade de recuperação e rapidez nas quedas". É importante notar que a recente correcção é mais atribuível a alterações nas estruturas de micronegociação (por exemplo, desalavancagem forçada por fundos alavancados) do que a uma inversão da narrativa macro fundamental.

II. Resumo da Análise Técnica

Identificação de Níveis-Chave:

Zona de Resistência: 4.400 – 4.405 dólares (correspondente ao nível de retração de Fibonacci de 38,2% da queda significativa anterior).

Zona de Suporte: 4.300 – 4.280 dólares (o limite inferior do intervalo de consolidação recente e um nível psicológico).

Estrutura da Tendência e Avaliação do Momento:

O gráfico diário mostra um padrão de "engolfo de baixa", confirmando a pressão corretiva de curto prazo. As médias móveis de 1 hora estão alinhadas em baixa, indicando um fraco momento de curto prazo. A incapacidade do preço se sustentar acima do nível dos 4.400 dólares reflete a falta de convicção dos compradores. A estrutura geral continua a favorecer um alargamento da correcção.

III. Implementação de Estratégias de Negociação Específicas

Ideia Central: Dar prioridade à venda em momentos de alta, com compras oportunistas em níveis de suporte chave.

Estratégia 1: Vender na Recuperação (Primária)

Zona de Entrada: US$ 4.395 – US$ 4.400

Stop Loss: Acima de 4.410 dólares

Zona Alvo: 4.350 dólares → 4.300 dólares → 4.280 dólares

Justificação: A área dos 4.400 dólares atua como um nível de resistência técnica e uma barreira psicológica significativa, tornando uma rejeição e queda a partir dessa zona um cenário de alta probabilidade.

Estratégia 2: Compra na Correcção (Secundária/Contratendência)

Zona de Entrada: 4.280 dólares – 4.285 dólares

Stop Loss: Abaixo de 4.270 dólares

Zona Alvo: 4.300 dólares → 4.320 dólares → 4.350 dólares

Justificação: Esta zona representa um importante cluster de suporte recente. O primeiro teste desta área poderá provocar uma recuperação técnica.

IV. Orientações sobre Riscos e Oportunidades

Principais Catalisadores a Monitorizar:

Sinais da Política da Fed: Comentários com viés dovish podem desencadear uma rápida recuperação do ouro, enquanto a ênfase na inflação persistente pode levar a uma consolidação contínua.

Desenvolvimentos Geopolíticos: Qualquer escalada nas tensões pode desencadear fluxos de compra em busca de activos de refúgio.

Ênfase na Disciplina de Negociação:

Sem Manter Posições Emocionais (Média de Preço para Baixo): Saia das posições de forma decisiva se os níveis de stop-loss forem quebrados e reavalie a situação.

Evite Perseguir o Preço: Seja paciente e aguarde a confirmação em torno dos principais níveis técnicos antes de entrar.

O tempo voa, 2025 está a chegar ao fim e 2026 está a aproximar-se. Embora o tempo esteja a ficar mais frio, a primavera também está a chegar, não é?

Todos queremos uma fatia do mercado, mas já reparou que quanto mais tenta, mais severas se tornam as suas perdas? O seu capital continua a diminuir e a sua confiança esvai-se gradualmente. Se se encontra preso nesta situação, sugiro que faça uma pausa.

Pare com os erros repetitivos nas negociações, afaste-se do ciclo que continua a drenar os seus recursos. O que precisa não é apenas de sorte, mas de um mentor que o possa guiar na direção certa — um parceiro profissional que o possa ajudar a clarificar as suas ideias, a reverter a situação e a recuperar as suas perdas.

O mercado tem os seus altos e baixos; todos nós já experimentámos mercados de alta e de baixa. Tempos difíceis não significam que não haja esperança. Os períodos de perda podem também ser períodos de consolidação: acumular experiência, aprender com os erros e fazer resumos constantes — estes são os alicerces para a recuperação.

Sou um analista profissional especializado no mercado do ouro. Com anos de experiência prática e métodos sistemáticos, estou disposto a guiá-lo para fora da névoa. Investir não se resume apenas às tendências do mercado; trata-se também de escolhas — uma escolha acertada pode beneficiá-lo para toda a vida.

Se está pronto para uma mudança, convido-o a entrar em contacto. Podemos começar com uma conversa para diagnóstico, para esclarecer as suas dificuldades com as negociações e encontrar um caminho mais adequado para si.

📩 Contacte-me e vamos começar 2026 com mais estabilidade.

Que cada passo que der daqui para a frente seja mais ponderado e determinado.

XAUUSD H1 – Liquidez Controla RetraçõesCorreção Impulsionada por Liquidez Dentro de uma Narrativa Bullish mais Ampla

O ouro está entrando em uma fase tecnicamente sensível após um rali explosivo. Enquanto a narrativa de longo prazo permanece bullish, a ação do preço a curto prazo sugere que o mercado está rodando em torno de níveis de liquidez e extensões de Fibonacci em vez de seguir uma tendência clara.

VISÃO TÉCNICA

No H1, o preço passou de um canal ascendente para uma estrutura corretiva, indicando distribuição após um forte movimento impulsivo.

A recente venda quebrou o suporte a curto prazo, mas o momentum de baixa está agora desacelerando à medida que o preço se aproxima dos clusters de liquidez.

O comportamento atual favorece rotação de faixa e caçadas de liquidez em vez de um movimento contínuo em linha reta.

CENÁRIO PRIORITÁRIO – VENDER EM RALIS

Concentre-se em vender em forte liquidez e extensões de Fibonacci

Zona primária de venda: 4505 – 4510

Confluência de forte liquidez e extensão de Fibonacci 2.618

Zona secundária de venda: 4230 – 4235

Extensão de Fibonacci 1.618 e zona de reação anterior

Comportamento esperado:

O preço volta para essas áreas superiores de liquidez, falha em recuperar a estrutura e roda para baixo enquanto os vendedores defendem os níveis premium.

CENÁRIO ALTERNATIVO – COMPRAR A PARTIR DO SUPORTE DE LIQUIDEZ

Se a liquidez de baixa for totalmente absorvida, procure por setups de compra seletiva.

Zona de liquidez para compra: 4347 – 4350

Esta área representa valor a curto prazo onde o preço pode se estabilizar e tentar um movimento corretivo antes da próxima decisão direcional.

INSIGHTS TÉCNICOS CHAVE

O movimento atual é melhor visto como uma correção técnica, não uma reversão de tendência de longo prazo.

As zonas de liquidez e as extensões de Fibonacci estão agindo como os principais pontos de decisão.

Perseguir o preço entre as zonas oferece um mau risco-recompensa; a execução deve ser baseada em níveis.

CONTEXTO MACRO – POR QUE O OURO CONTINUA SUPORTADO

O aumento nos preços do ouro ao longo de 2025 revelou o que os mercados suspeitam cada vez mais:

Aumento da instabilidade geopolítica

Um dólar americano estruturalmente mais fraco

Demanda persistente por ativos de segurança

O ouro registrou seu maior ganho anual em 46 anos, ecoando o mercado bullish do final da década de 1970. Embora os bancos centrais possam evitar destacar essas pressões, a ação do preço continua a refletir a crescente incerteza sistêmica.

Esse pano de fundo macro apoia o ouro no médio ao longo prazo, mesmo enquanto as correções a curto prazo se desenrolam para reequilibrar as posições.

VISÃO RESUMIDA

Curto prazo: opere a correção via liquidez e zonas de Fibonacci

Médio a longo prazo: a narrativa bullish permanece intacta

A melhor vantagem vem da paciência e da execução em níveis chave, não apenas do viés direcional

Deixe o preço chegar à liquidez — é onde as decisões são feitas.

O ouro apresenta uma tendência de queda no curto prazo.

I. Análise e Perspectivas do Mercado

Uma mudança significativa ocorreu no mercado do ouro:

Mudança de tendência: O mercado passou de uma fase anterior de consolidação lateral para uma em que as forças descendentes dominam agora.

Confirmação Técnica:

Gráfico Diário: Os preços do ouro romperam decisivamente o suporte chave da linha média da Banda de Bollinger.

Gráfico de 1 Hora: Os preços mantêm-se consistentemente abaixo da linha média da Banda de Bollinger, confirmando uma clara estrutura de baixa no curto prazo.

Comportamento do Mercado: O ímpeto de recuperação em alta está notavelmente suprimido, com os preços a prolongarem a sua fraqueza intra-dia e a atingirem novos mínimos na recente correção.

II. Análise dos Principais Níveis de Preço

Zona de Resistência Principal: 4323 - 4340

Esta é a área de resistência confirmada após a queda de quarta-feira, tornando-a a zona de entrada ideal para posições curtas.

Zona de Suporte Inicial: 4305 - 4300

Este é o primeiro alvo de curto prazo e uma área de negociação densa recente. Uma quebra abaixo desta zona abriria espaço para novas quedas.

Alvo de Baixa: 4220

Se os preços romperem efetivamente a área de suporte de 4300-4305, este tornar-se-á o próximo alvo de baixa chave.

III. Estratégia de Negociação Detalhada

Estratégia: Siga a tendência e venda em lotes perto dos níveis de resistência.

Entrada em Posição de Venda a Descoberto:

Entrada primária: Iniciar posições de short selling na zona de 4345 - 4350 ou ligeiramente abaixo desta.

Entrada adicional: Considere adicionar posições de short selling perto de 4360 para diluir o custo médio de entrada.

Gestão do Risco:

Stop Loss Unificado: Saia de todas as posições de short selling de forma decisiva se os preços romperem acima de 4375.

Alvos de Lucro:

Primeiro Alvo: 4305 - 4300. Ao atingir esta zona, realize lucros parciais ou ajuste o stop loss para proteger os ganhos.

Alvo de tendência: 4220. Se os preços romperem efetivamente a zona de suporte de 4300, mantenha as restantes posições em direção a esse alvo. IV. Aviso de Risco

A estratégia actual segue uma abordagem de tendência descendente, dependendo o seu sucesso da resistência encontrada pelos preços na zona especificada.

Se os preços do ouro subirem inesperadamente acima do nível de stop-loss de 4375, isso poderá indicar o esgotamento do ímpeto de baixa de curto prazo. Saia imediatamente das posições e reavalie as condições de mercado.

Siga sempre princípios sólidos de dimensionamento de posições, gerencie o capital com sabedoria e implemente ordens de stop-loss rigorosas.

Conclusão: Os sinais técnicos favorecem claramente uma perspectiva de baixa. Recomenda-se executar uma estratégia de venda em altas, utilizando os níveis de resistência como pontos de entrada, mantendo rigorosa a disciplina de stop-loss.

Se sente que:

Estudou bastante análise técnica, mas tem dificuldade em traduzi-la em retornos estáveis.

Passa horas a observar o mercado todos os dias, mas só fica mais confuso

Sabe que se deve concentrar em estratégias de médio a longo prazo, mas as flutuações de curto prazo continuam a atrapalhar os seus planos

Talvez o que precise já não sejam indicadores, mas sim um sistema de investimento completo e um estratega que o possa ajudar a ver o panorama geral.

Oferecemos mais do que apenas estratégias — fornecemos:

✅ Um Sistema de Posicionamento por Tendência — para se libertar da limitação de "ver as árvores, mas não a floresta"

✅ Um Modelo de Dimensionamento de Posições — para substituir a negociação emocional por uma alocação científica

✅ Uma Estrutura de Sinais de Entrada e Saída — para evitar o ciclo de comprar em alta e vender em baixa

✅ Orientação de Risco em Tempo Real — para que tenha apoio especializado em momentos críticos

Uma escolha pode ser um ponto de viragem.

Uma tentativa pode ser uma oportunidade.

No vasto mundo dos investimentos, em vez de enfrentarem batalhas isoladas sozinho, una forças com um estratega profissional para navegarem juntos as tendências. Quando a sua perspetiva se expandir, a volatilidade que antes o incomodava tornar-se-á um elemento controlável dentro do jogo como um todo.

Deixe que os profissionais o ajudem a dominar o mundo dos investimentos.

Estratégia de Negociação de Ouro a Curto Prazo: Dominando o RitmEstratégia de Negociação de Ouro a Curto Prazo: Dominando o Ritmo dos Movimentos de Alta e Baixa Durante a Consolidação

I. Contexto Macroeconómico e Avaliação de Tendências 🌍 O mercado do ouro mantém-se, de um modo geral, em alta. Embora os preços já estejam elevados, os padrões técnicos e os factores geopolíticos continuam a dar suporte. ⚔️ O conflito entre a Rússia e a Ucrânia não mostra sinais de fim, e a relação entre os EUA e a Venezuela continua incerta, reforçando ainda mais o apelo do ouro como porto seguro. Relativamente aos factores que poderão desafiar os compradores de ouro em 2026, a alteração da política monetária da Fed continua a ser uma variável chave. 💡 No entanto, para os traders de curto prazo, as tendências de longo prazo devem ser consideradas apenas como informação complementar; o foco deve estar nas alterações do gráfico diário e na análise do ritmo.

II. Ambiente de Mercado e Análise do Gráfico Diário desta Semana 📅 Devido ao feriado de Ano Novo, o horário de negociação foi reduzido esta semana e a liquidez do mercado ainda não recuperou totalmente. 📉 Do ponto de vista técnico, os preços do ouro têm atualmente espaço para um ajuste em baixa e espera-se que sofram uma consolidação corretiva a níveis mais baixos, procurando um suporte mais forte. 🎯 O ponto de inflexão chave é de cerca de 4404 – se os compradores conseguirem romper este nível, o gráfico diário restabelecerá uma estrutura ascendente.

III. Estratégia de Trading de Hoje e Níveis Técnicos Chave 🧭 Expectativa de Preço Intraday: Uma recuperação inicial seguida de resistência, resultando numa consolidação e correção. ⚖️

Níveis de Preço Chave:

Área de Suporte: 4325 (Nível de Negociação Diária) 🛡️

Resistência Inicial: 4375 (Resistência no Gráfico Diário/Horário e Zona de Convergência das Médias Móveis) ⏫

Resistência Principal: 4400-4405 (Limite Chave para Retomada de Alta) 🚧

Alvos de Baixa: 4340-4345 → 4318-4320 ⬇️

IV. Estratégia de Negociação Específica 🎯

Plano: Vender em Recuperações

Intervalo de Entrada Inicial: 4375-4385 para Posições de Venda 🏹

Posições adicionais: Aumentar as posições de venda perto de 4400-4405

Controlo de Risco: Definir um stop-loss unificado acima de 4417 🛑

Área Alvo:

Primeiro Alvo: 4340-4345 🎯

Segundo Alvo (após rutura): 4318-4320 🎯🎯

V. Lógica de Negociação e Pontos de Controlo de Risco 🔐 Mentalidade de Consolidação do Mercado: O mercado atual encontra-se em fase de consolidação, oferecendo oportunidades de negociação tanto para compradores como para vendedores. A chave é captar o ritmo. 🔄

Limite de Força/Fraqueza: Durante a sessão de negociação, o 4325 será um nível chave para observar a força dos compradores e vendedores. Enquanto não for quebrado, o movimento de recuperação mantém-se forte. ⚔️

Reação da Zona de Resistência: A área de 4400-4405 não é apenas um nível de resistência técnica, mas também pode apresentar uma convergência de realização de lucros por parte dos compradores e um contra-ataque por parte dos vendedores. 💥

Resposta flexível: Monitorize atentamente as alterações no momentum do preço perto dos níveis-chave durante a sessão de negociação. As estratégias específicas serão ajustadas com base nos movimentos do mercado em tempo real. 📲

Aviso: O mercado é arriscado; negocie com cautela. ⚠️ A análise acima é apenas uma dedução de estratégia baseada no padrão técnico atual e não constitui aconselhamento direto de investimento. Na prática, defina as ordens de stop-loss estritamente de acordo com a sua tolerância pessoal ao risco e ajuste-as de forma flexível com base na situação real do mercado.

XAUUSD (H2) – Liam Plano (02 Jan)Cena está se comprimindo em uma estrutura, aguarde a quebra da linha de tendência para escolher a direção 🎯

Resumo rápido

Após o forte BOS bearish, o ouro está se recuperando e se comprimindo dentro de uma estrutura diagonal (semelhante a um triângulo/bandeira). A abordagem limpa de hoje é a negociação de confirmação:

VENDA apenas após uma quebra confirmada da linha de tendência (4348–4350) como marcado em seu gráfico.

REAGINDO à oferta superior / zonas VAL (4460–4463 e 4513–4518).

COMPRA é secundária — apenas se o preço se mantiver no suporte chave de 4400–4405 e mostrar uma reação clara em timeframes menores.

Contexto macro (CME FedWatch)

Probabilidade do Fed manter as taxas em janeiro: 85,1%

Probabilidade de um corte de 25 bps em janeiro: 14,9%

Até março: probabilidade de corte cumulativo de 25 bps: 51,2%, manutenção 42,8%, corte de 50 bps 5,9%

👉 Isso mantém os mercados sensíveis às expectativas de USD / rendimentos. O ouro pode ter um salto técnico, mas picos de volatilidade são prováveis — então nos mantemos em níveis + confirmação.

Níveis Chave (do seu gráfico)

✅ Zona de venda 1: 4513 – 4518

✅ VAL de venda: 4460 – 4463

✅ Zona de reação / reversão: 4400 – 4405

✅ Gatilho de quebra: 4348 – 4350 (venda após quebra confirmada da linha de tendência)

Cenários de negociação (estilo Liam: negocie o nível)

1) Cenários de VENDA (prioridade)

A. VENDA na confirmação da quebra da linha de tendência

Gatilho: quebra limpa + fechamento abaixo de 4348–4350

Entrada: venda no reteste de volta à linha de tendência quebrada

TP1: 4320–4305

TP2: 4260–4240

TP3: extensão mais profunda (em direção à área 41xx) se o momentum expandir

Lógica: Esta é a mais clara “confirmação de tendência” em seu gráfico. Não persiga — deixe o preço confirmar primeiro.

B. VENDA na reação à oferta

Venda: 4460–4463 (VAL)

Venda mais forte: 4513–4518 (oferta premium)

Venda apenas com fraqueza/ rejeição visível no M15–H1.

2) Cenário de COMPRA (secundário – apenas reação)

Zona de compra: 4400–4405

Condição: manter a zona + imprimir mínimas mais altas em TF inferiores

TP: 4460 → 4513 (saia parcialmente)

Lógica: Esta é uma área chave de suporte/reversão. Se mantiver, o preço pode girar para testar a oferta acima antes da próxima decisão.

Notas chave

A compressão frequentemente cria falsos rompimentos — não negocie na faixa média.

Apenas dois jogos limpos: quebra 4348–4350 para vender com confirmação, ou recuo para 4460/4513 para vender a reação.

Qual é a sua tendência hoje: vendendo a quebra de 4348, ou esperando por 4460–4463 para uma venda de pullback mais limpa?

BTCUSD 1H em Correção após Rejeição de OfertaBTCUSD 1H está num range corretivo após rejeitar uma zona de oferta bem definida. A estrutura anterior de alta, com máximos e mínimos ascendentes e linha de tendência ascendente, enfraqueceu perto de 90.000–90.200, com rejeições repetidas indicando forte venda. Romper abaixo da linha de tendência confirmou mudança de estrutura de curto prazo. Preço agora forma máximos descendentes sob uma linha de tendência descendente, indicando venda controlada e consolidação em faixa mais ampla.

Oferta : 90.000–90.200 resistência primária. Secundária 88.800–89.200.

Demanda : Suporte próximo 87.200–87.000. Zona de demanda maior 84.500–84.200 marca fundo do range e área de forte compra anterior.

XAUUSD (H1) – Perspectivas inicio 2026Recuperação de curto prazo dentro de um ciclo bullish maior 💛

Recapitulação rápida do mercado

Desempenho de 2025: O ouro subiu ~64%, o maior ganho anual desde 1979

Movimento recente: Correção acentuada no final do ano impulsionada por realização de lucros e ajustes de margem, não reversão de tendência

Visão geral: O mercado em alta de vários anos em metais preciosos permanece intacto

Contexto fundamental (porque a tendência ainda importa)

Apesar da queda no final de 2025, o complexo de metais preciosos mais amplo permanece estruturalmente forte. Ouro, prata, platina e paládio foram beneficiados por:

Expectativas de cortes nas taxas do Fed

Tensões geopolíticas persistentes

Forte compra de bancos centrais

Demanda industrial e restrições de oferta (especialmente para prata e platina)

A maioria dos analistas concorda que a correção recente foi de natureza técnica. A perspectiva de longo prazo ainda aponta para o ouro potencialmente testando 5.000 USD/oz e a prata se aproximando de 100 USD/oz em 2026, embora a volatilidade de curto prazo deva continuar alta.

Visão técnica (H1) – Com base no gráfico

Após não conseguir se manter acima da ATH, o ouro experimentou um deslocamento bearish acentuado, seguido por uma fase de estabilização perto de uma forte zona de suporte. O preço agora está tentando uma recuperação, mas a estrutura sugere que ainda é um movimento corretivo dentro de uma faixa mais ampla.

Observações chave:

A forte venda rompeu a estrutura bullish de curto prazo

O preço está se recuperando de um suporte importante, formando um potencial fundo mais alto

A liquidez overhead e as zonas de Fibonacci permanecem áreas chave de reação

Níveis chave que Lana está observando

Zona de compra – Forte suporte de liquidez

Comprar: 4345 – 4350

Esta é uma forte zona de liquidez onde o preço já reagiu. Se o preço revisitar essa área e manter a estrutura, oferece uma compra de risco-recompensa favorável alinhada com o ciclo bullish maior.

Zona de venda – Resistência de curto prazo (scalping)

Venda scalping: 4332 – 4336

Esta zona se alinha com a resistência de curto prazo e níveis de reação de Fibonacci. Se o preço falhar aqui, um breve recuo em direção ao suporte é possível.

Liquidez overhead importante

Liquidez chave: área de 4404

Uma quebra limpa e manutenção acima desse nível sinalizaria uma continuação bullish mais forte em direção a alvos mais altos.

Cenários a considerar

Cenário 1 – Correção de faixa continua

O preço reage na resistência de curto prazo, roda de volta à liquidez, e constrói uma base antes do próximo movimento direcional.

Cenário 2 – Continuação bullish retoma

Uma quebra acima da liquidez overhead abre o caminho para níveis mais altos, potencialmente retestando máximas anteriores à medida que o novo ano se desenrola.

Abordagem de Lana 🌿

Negocie zonas, não manchetes

Concentre-se na reação de preço nos níveis de liquidez

Aceite a volatilidade de curto prazo enquanto respeita a estrutura bullish de longo prazo

Esta análise reflete a visão pessoal de mercado de Lana e não é aconselhamento financeiro. Gerencie o risco com cuidado e negocie de maneira responsável 💛

XAUUSD (H1) – Correção após máxima históricaLana se concentran en vender durante los rallys, esperando una zona de compra más profunda 💛

Resumen rápido

Estado del mercado: Fuerte venta después de no lograr mantenerse por encima del ATH

Marco de tiempo: H1

Estructura actual: Fuerte impulso bajista → retroceso correctivo en progreso

Sesgo intradía: Vender en retrocesos, comprar solo en soportes importantes

Imagen técnica (basada en el gráfico)

El oro imprimió un claro techo de distribución cerca del ATH, seguido de un fuerte desplazamiento bajista. Este movimiento rompió la estructura alcista a corto plazo y cambió el impulso hacia abajo.

El precio ahora está intentando un retroceso técnico, pero hasta ahora esto parece correctivo en lugar de impulsivo. Mientras el precio se mantenga por debajo de la resistencia clave, Lana considera esto como un entorno de venta durante los rallys.

Observaciones clave:

Fuerte vela bajista confirma la pérdida de control alcista

El retroceso actual se está moviendo hacia la liquidez previa + zona de reacción de Fibonacci

El mercado probablemente esté construyendo un máximo más bajo antes del siguiente movimiento

Niveles clave para operar

Zona de venta – configuración prioritaria

Vender: 4392 – 4395

Esta zona se alinea con:

Resistencia de la estructura previa

Área de retroceso de Fibonacci

Liquidez reposando por encima del precio actual

Si el precio alcanza esta zona y muestra rechazo, Lana buscará continuación de ventas.

Zona de compra – solo en soporte fuerte

Comprar: 4275 – 4278

Esta es una zona de soporte de un marco temporal más alto y el primer área donde los compradores pueden intentar volver a entrar. Lana solo considera comprar aquí si el precio muestra una reacción clara y estabilización.

Escenarios intradía

Escenario 1 – Rechazo en resistencia (preferido)

El precio retrocede a 4392–4395, no logra romper más alto y cae → continuación hacia abajo, apuntando a una liquidez más profunda.

Escenario 2 – Corrección más profunda y luego recuperación

Si la presión de venta se extiende, el precio puede barrer liquidez hacia 4275–4278 antes de formar una base para un mayor rebote hacia el nuevo año.

Tono del mercado

El movimiento reciente refleja toma de ganancias y reducción de riesgos después de un rally prolongado. Con la liquidez de fin de año disminuyendo, la acción del precio puede seguir siendo volátil y engañosa, haciendo que el trading basado en zonas sea esencial.

Este análisis refleja la visión técnica de Lana y no es un asesoramiento financiero. Siempre gestiona tu propio riesgo y espera la confirmación antes de entrar en operaciones 💛

Intraday, Medium-Term e Long-Term Bitcoin #BTC #ETHBINANCE:BTCUSDT

Análise Intraday, Médio Prazo e Longo Prazo do Bitcoin #BTC (Português e Inglês)

Em se tratando de um período mais longo (gráfico 1D), temos uma divergência de queda no topo e, neste momento, estamos dentro de um triângulo (que, neste caso, é um padrão de continuidade de queda). Afinal, acredito que já estamos em bear market. Quem procurar um post de alguns meses atrás que escrevi verá que fiz essa análise quando o BTC ainda estava acima de 110.000, informando que eu acreditava em uma queda mais forte naquele momento, pois havia muita liquidez a ser capturada na região de 106.000 (dentro dessa zona). Depois, falei do padrão de Wyckoff (distribuição) que estava se formando após atingirmos as máximas duas vezes, o que sinalizava maior probabilidade de uma pernada de queda, replicando o movimento final de Wyckoff (onde ele espelha o lado esquerdo que foi usado para subir, porém agora faz o movimento oposto para distribuir e iniciar a queda).

Continuo crendo nessa análise de médio prazo (Diário e Semanal): estamos dentro de um grande padrão de Wyckoff. Para quem opera no longo prazo (meses e anos), obviamente, esse padrão passa a funcionar como um ponto de início de acumulação com DCA, à medida que o preço vai caindo, melhorando o preço médio. Já para quem opera swing trade, usam esse padrão para realizar lucros, distribuindo nas micro-pernadas de alta (chamando o varejo para comprar) e usando isso para vender sem derrubar muito o preço e sem quebrar a crença na alta — pois, assim, terão liquidez para a saída de suas posições.

Porém, no curtíssimo prazo, para quem opera intraday, buscando movimentos curtos (day traders): neste exato momento, 01/01/2026, (12h30 horário de Brasília ou 15h30 horário de Londres), o BTC está em US$ 88.200, mas apresenta divergência de queda e está abaixo de uma região de micro resistência, o que sinaliza maior probabilidade de queda. Para day traders, eu teria como alvo a região de US$ 87.100 ou até mais abaixo, em US$ 86.500. O stop ficaria bem curto, um pouco acima da micro resistência — um trade de alta recompensa versus baixa perda.

Evidentemente, esta é uma análise educativa. Não se trata de recomendação de tomada de posições de compra ou venda, mas apenas a divulgação de movimentos que eu tomo ou tomaria, relacionados às minhas estratégias de trading.

English Version

Intraday, Medium-Term, and Long-Term Analysis of Bitcoin #BTC (Portuguese and English)

For a longer time horizon (1D chart), we have a bearish divergence at the top, and at this moment we are inside a triangle (which, in this case, is a bearish continuation pattern). In fact, I believe we are already in a bear market. Anyone who looks up a post from a few months ago that I wrote will see I shared this analysis when BTC was still above 110,000, stating that I expected a stronger drop at that time, since there was a lot of liquidity to be captured around the 106,000 region (within that zone). After that, I talked about the Wyckoff (distribution) pattern that was forming after we hit the highs twice, which signaled a higher probability of a downward leg, replicating the final Wyckoff move (where it mirrors the left side that was used to rise, but now moves in the opposite direction to distribute and start declining).

I still stand by this medium-term (Daily and Weekly) view: we are inside a large Wyckoff pattern. For those operating on the long term (months and years), this pattern naturally becomes a potential starting point for accumulation using DCA, as price drops and improves the average entry. For swing traders, this pattern is often used to take profits, distributing into small bullish legs (drawing retail buyers in) and using that flow to sell without pushing price down too aggressively or breaking the bullish narrative — ensuring liquidity to exit their positions.

However, in the very short term, for those trading intraday and seeking short moves (day traders): at this exact moment, 01/01/2026 (12:30 Brasília time or 15:30 London time), BTC is at US$ 88,200, but it shows bearish divergence and is below a micro-resistance area, which suggests a higher probability of further downside. For day traders, I would target the US$ 87,100 region, or even lower at US$ 86,500. The stop would be very tight, slightly above the micro-resistance — a trade with high reward versus low risk.

Obviously, this is educational analysis. This is not a recommendation to buy or sell, but only the disclosure of moves I take or would take according to my trading strategies.

Nasdaq Confirmando Market Maker Sell model (MMSM)

Londres foi levado, ou seja descaracterizou a possivel manipulação da ásia para continuação de alta. Procuraremos boas vendas na sexta feira.

Programa invertido para Venda. Alvo é no mínimo 50% da pernada de alta, mas o alvo principal é na caixa verde (consolidação Original)