LIQUIDEZ E ESTRUTURA DE MERCADO.Hoje vamos começar pelo ponto que muda tudo na leitura de mercado: liquidez e estrutura.

“Exercício simples: pega os últimos 10 dias de ouro.

Marca PDH, PDL, PWH e PWL.

Marca também equal highs e equal lows.

Depois, observa em quantos dias o mercado varreu uma dessas regiões antes de fazer o movimento direcional.

Isso já vai te colocar anos‑luz à frente de quem só enxerga padrão de candle.”

“Liquidez e estrutura são a base de tudo que vem depois: Order Block, FVG, PO3, STDV.

Se você não souber onde está a liquidez, você vai usar as ferramentas no lugar errado.

Na próxima aula, vamos falar de ineficiências: FVG, desbalanço e BPR.”

Ideias da comunidade

Morning Call - 03/02/2026 - JOLTS e Payroll Cancelados! Entenda.Agenda de Indicadores:

8:00 – BRA – Ata do Copom

9:00 – BRA – Produção Industrial

12:00 – USA – Ofertas de Empregos JOLTS (CANCELADO)

18:30 – USA – Estoques de Petróleo Bruto Semanal API

Agenda de Autoridades:

10:00 – USA – Thomas Barkin, do Fed de Richmond (Não Vota), fala no evento SC First Steps "Vantagem inicial: bases para a vitalidade econômica da Carolina do Sul"

Agenda de Balanços:

8:45 – USA – Pfizer

18:05 – USA – Super Micro Computer

18:15 – USA – AMD

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Ata do Copom

Hoje, a ata do Copom deve trazer novas pistas sobre o que levou o Banco Central a adotar um forward guidance explícito no último comunicado, confirmando o o início do ciclo de cortes da Selic já na reunião de março. O mercado também buscará sinais mais claros sobre o ritmo e a magnitude do ciclo de afrouxamento monetário.

No comunicado, o BC enviou um recado cifrado, ao afirmar que a condução da política monetária dependerá da evolução de “fatores”, sem detalhá-los de forma objetiva. A ata tende a esclarecer quais variáveis terão maior peso nesse processo.

Outro ponto central será o esclarecimento do alerta de “serenidade” mencionado pelo Copom. À primeira vista, essa expressão poderia sugerir um corte inicial mais conservador, de 25 pontos-base. No entanto, grande parte dos agentes ignorou o tom cauteloso e passou a precificar um corte de 50 pontos-base já em março.

Por fim, o mercado estará atento à avaliação do BC sobre o mercado de trabalho, que segue relativamente robusto, e principalmente sobre o câmbio, variável-chave para a dinâmica inflacionária e para a calibragem do ritmo dos cortes à frente.

Câmara aprova Programa Gás do Povo

No primeiro dia de trabalhos após o recesso parlamentar, a Câmara dos Deputados aprovou, por 415 votos a 29, a Medida Provisória que cria novas regras para o Programa Gás do Povo. O texto agora segue para apreciação no Senado.

A proposta estabelece uma nova modalidade de entrega direta de botijões de gás, permitindo a retirada gratuita em revendas credenciadas. Com isso, o programa passa a substituir gradualmente o atual auxílio-gás, que hoje é feito por meio de repasses em dinheiro e deverá ser extinto até 2027.

O novo modelo tem como objetivo ampliar a eficiência do programa e atender cerca de 15 milhões de famílias, reduzindo o risco de desvio de finalidade e aumentando o controle sobre o benefício.

Guilherme Mello no Banco Central

A indicação do economista Guilherme Mello para uma das duas vagas abertas na diretoria do Banco Central abriu um novo foco de atrito entre: Governo e Banco Central.

Galípolo avalia que Mello pode transmitir sinais ambíguos ao mercado financeiro, dadas suas posições públicas alinhadas à escola da Unicamp, tradicionalmente crítica à condução da política monetária, especialmente no que diz respeito ao nível da taxa de juros, além de suas ligações históricas com o PT.

O desconforto se refletiu rapidamente nos mercados. Ontem, a curva de juros voltou a abrir, diante do receio de que a nomeação represente uma tentativa do governo Lula de acelerar o ciclo de cortes da Selic em ano eleitoral, reacendendo preocupações com uma possível politização do Banco Central.

Estados Unidos

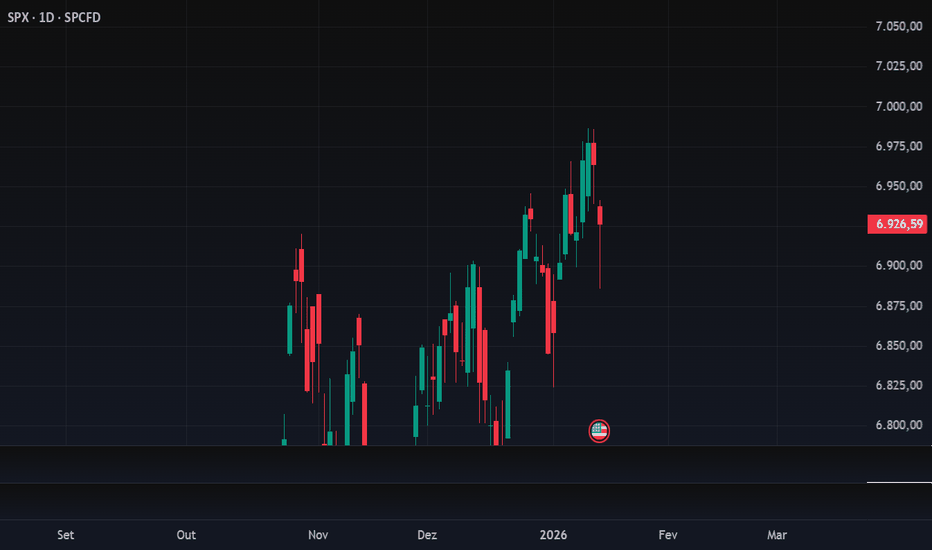

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — operam em alta nesta terça-feira, mesmo diante do retorno do impasse orçamentário nos Estados Unidos, que volta a interromper a divulgação de importantes indicadores econômicos.

Com o shutdown parcial do governo, o relatório JOLTS, previsto para hoje, e o Payroll, programado para sexta-feira, tiveram suas divulgações suspensas. O índice de volatilidade VIX $ACTIVTRADES:USAVIX opera estável, indicando que, por ora, o mercado trata o episódio como um risco político administrável.

O Bureau of Labor Statistics (BLS) informou oficialmente que não divulgará o relatório de emprego de janeiro nesta sexta-feira em razão da paralisação parcial do governo federal. A publicação dos dados será reagendada após a retomada do financiamento.

O presidente Donald Trump afirmou estar trabalhando em conjunto com o presidente da Câmara, Mike Johnson, para aprovar rapidamente o acordo de financiamento já validado pelo Senado, na tentativa de reduzir os impactos econômicos e institucionais do impasse.

Resultado da Palantir

A Palantir Technologies reportou um forte desempenho no quarto trimestre, com a receita proveniente do governo dos Estados Unidos crescendo 66% na comparação anual, alcançando US$ 570 milhões. A expansão reforça o peso crescente dos contratos governamentais no modelo de negócios da companhia.

As vendas totais somaram US$ 1,41 bilhão, superando as estimativas do mercado. Para frente, a empresa projeta uma aceleração significativa da receita, impulsionada, em parte, pela expectativa de novos contratos governamentais a partir de 2026.

Com o resultado, as ações da Palantir sobem cerca de 10% no pré-market em Nova York. Na Europa, os papéis negociados na Bolsa de Frankfurt avançaram quase 12% no início do pregão desta terça-feira, ainda que com baixo volume de negociação.

A empresa vem intensificando a comercialização de ferramentas de inteligência artificial de nível militar para o setor corporativo por meio de sua plataforma proprietária de IA, voltada à integração, análise de dados e desenvolvimento de soluções avançadas. Esse posicionamento consolidou a Palantir como um dos principais destaques entre as ações ligadas à IA, acumulando uma valorização de aproximadamente 1.700% nos últimos três anos.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — atingiram novos recordes históricos nesta terça-feira, com os traders reagindo à aparente estabilização da recente queda nos mercados globais de commodities e direcionando a atenção para a temporada de resultados corporativos.

Entre os destaques do dia, a Amundi, maior gestora de ativos da Europa, avançou 4,7% após reportar entradas líquidas acima do esperado no quarto trimestre, sinalizando resiliência da captação mesmo em um ambiente de maior volatilidade. Já a fornecedora alemã de wafers de semicondutores Siltronic subiu 2,5% depois de divulgar resultados preliminares do quarto trimestre, com lucro operacional e receita acima das expectativas do mercado.

As gigantes do setor de mineração listadas em Londres também apresentaram ganhos expressivos, acompanhando a retomada dos preços das commodities globais. A Rio Tinto avançou 1,7%, a Anglo American subiu 4% e a Antofagasta ganhou 3,8%, reforçando o viés positivo do setor no pregão.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados da Ásia-Pacífico subiram nesta terça-feira, acompanhando os ganhos registrados em Wall Street na sessão anterior.

Liderando as altas, o índice sul-coreano Kospi TVC:KOSPI disparou 6,8%, com o contrato futuro do índice oscilando mais de 5% em apenas cinco minutos, movimento que acionou brevemente os mecanismos de interrupção temporária de ordens de compra. Entre os pesos pesados, SK Hynix e Samsung Electronics avançaram mais de 9% e 11%, respectivamente.

No Japão, o Nikkei TVC:NI225 subiu quase 4% e encerrou o dia em nova máxima histórica, recuperando-se das perdas da sessão anterior após a pausa na liquidação de metais preciosos.

“O mercado estava preocupado com o impacto da venda de metais preciosos na sessão anterior sobre outros ativos. Mas as ações nos EUA e na Europa tiveram um bom desempenho durante a noite, o que levou os investidores a comprar ações em massa hoje”, afirmou Shuutarou Yasuda, analista de mercado do Tokai Tokyo Intelligence Laboratory.

Entre as empresas japonesas, a fabricante de equipamentos para testes de chips Advantest avançou 7,1%, enquanto a Tokyo Electron subiu quase 4,8%. Já a TDK, produtora de componentes eletrônicos, saltou 11,4% após elevar sua projeção de lucro anual para o exercício encerrado em março. Das 225 ações que compõem o Nikkei, apenas 16 fecharam em queda.

Na China, os índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 e Shanghai SSE:000001 — acompanharam o otimismo regional e registraram altas de até 2,2%. Em contrapartida, as ações de tecnologia listadas em Hong Kong recuaram, limitando os ganhos do Hang Seng $HSI:HSI.

Em Taiwan, o TWSE 50 FTSE:TW50 subiu 2,2%, com a TSMC avançando cerca de 2%. Na Austrália, o ASX ASX:XJO ganhou 0,9%, com as mineradoras voltando a se beneficiar da retomada da alta das commodities.

No campo geopolítico, o presidente dos EUA, Donald Trump, anunciou ontem um acordo comercial com a Índia, que reduz as tarifas americanas sobre produtos indianos de 50% para 18%, em troca da suspensão das compras de petróleo russo pela Índia e da redução de barreiras comerciais.

Commodities

O ouro e a prata sobem cerca de 5% e 8%, respectivamente, caminhando para o maior ganho diário desde novembro de 2008, em um movimento de recuperação após a maior queda acumulada em dois dias em décadas.

A forte alta ocorre à medida que os metais preciosos atraem compras oportunistas, com parte dos investidores avaliando que o movimento recente de liquidação foi excessivo. Alguns traders voltam a projetar continuidade da tendência de alta, apostando que ouro e prata ainda possam renovar máximas históricas ao longo deste ano.

“É razoável supor que os preços estejam próximos do valor justo, considerando que vimos um mercado se comportar de forma bastante irracional por algumas semanas. Os níveis atuais devolvem o ouro e a prata aos patamares observados no início da segunda quinzena de janeiro”, afirmou Kyle Rodda, analista sênior de mercado da Capital.com.

TRADINGVIEW IS LOOKING FOR A BRAZILIAN / PORTUGUESE MODERATOR!Join Our Team: Exciting Opportunity to Become a Moderator for the Brazilian / Portuguese Community at TradingView!

Hello TradingView Enthusiasts,

Are you passionate about trading and the TradingView platform? We are on the lookout for a new moderator to join our BRAZILIAN / PORTUGUESE Community and help elevate the experience for users like you.

As a moderator, your role is pivotal. You'll guide members, ensure adherence to our community standards, and help users maximize their TradingView experience. This is your chance to shine and directly influence the community dynamics while ensuring a friendly and respectful environment.

The General Tasks are:

✅ Replying to user inquiries that might get sent to you.

✅ Welcoming and encouraging new users

✅ Help reward and recognize users through TradingView Boosts and Editors Picks.

✅ Keeping the peace in our chat rooms

✅ Helping ensure that the site rules are followed

✅ Help maintain the quality of the site - eg unsuggesting poor ideas and untagging non-educational posts.

✅ Being visible - keep posting your ideas, chat with users, post comments on users' ideas etc

While this is an unpaid volunteer position, the benefits are substantial:

✅ Exclusive Access : Engage directly with our internal team, including the founders.

✅ Influence Development : Provide input on platform enhancements and new functionalities.

✅ Free Plan : Enjoy a free ULTIMATE account along with free data packs and exclusive merchandise.

✅ Boost Your Profile : Gain significant exposure, increase your follower count, and enhance your presence across the site.

✅ Career Opportunities : Many of our moderators have transitioned into full-time roles, using this position as a stepping stone to further their careers within TradingView.

We are looking for a Community Leader. We're looking for someone who:

✅ Has in-depth knowledge of the TradingView platform.

✅ Maintains a strong reputation within the community through high-quality content and helpful interactions.

✅ Engages positively with community members, respects diverse opinions, and upholds our community standards.

✅ Can dedicate at least one hour daily to moderating and supporting the community.

✅ Has been an active, respected TradingView member for over six months with minimal rule violations.

✅ Possesses solid general trading knowledge and can communicate effectively in both spoken and written English as well as Brazilian / Portuguese!

A good indication of this is:

✅ 100 or more posted trade ideas

✅ Have posted educational ideas

✅ Consistently get likes for your posted ideas (quality over quantity)

✅ 100 or more genuine followers

✅ Interact in Minds

✅ Regularly respond to comments on your own and others posts

✅ Have created and posted a Script

You don't need to have done all of these things, but it does help you stand out in the crowd and demonstrate you are familiar with multiple areas of our site.

Think this could be you? Learn more about what it means to be a moderator here:

www.tradingview.com

Ready to apply? Please fill out this form in English:

forms.gle/bsdGF1hw64wc3Epq6

🤔 If you have any questions or need further information, feel free to reach out to @zAngus .

We're excited to see who will join our team next and help us continue to provide a world-class trading community experience.

Warm regards,

💖 TradingView Team

Bitcoin Pode Voltar a Subir MomentâneamentePostagem é uma opinião sobre o mercado e não deve ser compreendida como recomendação de investimento. Não negocie com base nessa postagem.

Depois de um mini crash de 20% acredito que o bitcoin atingiu uma zona de suporte parcial ao mesmo tempo que está esticado na venda (sobrevendido). Também por ondas de Elliott um padrão de onda 3 de queda parece ter se completado o que deve ser seguido de uma onda 4 pra cima. Existe a possibilidade de alta de até 22%, ou seja, um pullback de quase toda a queda dos últimos dias.

Um outro ponto é que com a queda dos metais (prata e ouro) acredito que o Bitcoin por estar mais sobrevendido pode virar refúgio desse capital de risco que está fugindo dos metais agora.

Do ponto de vista de negociação, e aqui ressalto que é uma opinião e não recomendação, a zona de suporte é bem larga e a faca ainda está caindo portanto acho muito difícil uma entrada aqui. Pode ser um daqueles casos que estamos certos mas ainda sim perdermos devido alguma volatilidade. No entanto, a venda me parece mais arriscada aqui mesmo que a tendência (o trend) ainda seja de baixa.

Confirmação da correção do BTCUSDT !O indicador ADX, junto com DI+ e DI-, mede a força e a direção de uma tendência no mercado. O ADX mostra se há tendência forte ou fraca, enquanto DI+ e DI- indicam se a pressão compradora ou vendedora domina.

🔑 Como interpretar

DI+ > DI- e ADX alto → Tendência de alta forte.

DI- > DI+ e ADX alto → Tendência de baixa forte.

ADX baixo (<20) → Mercado sem tendência clara (lateral).

Cruzamentos DI+ e DI- → Possíveis sinais de reversão de tendência.

📈 Exemplo prático

Imagine o par EUR/USD:

Se DI+ cruza acima de DI- e o ADX sobe acima de 25, há indicação de início de uma tendência de alta.

Se DI- cruza acima de DI+ e o ADX sobe acima de 25, há indicação de tendência de baixa.

Se o ADX cai abaixo de 20, mesmo que DI+ ou DI- estejam acima, a tendência é fraca e pode não valer a entrada.

✅ Vantagens

Ajuda a identificar quando operar a favor da tendência.

Evita entradas em mercados laterais sem força.

Pode ser combinado com outros indicadores (ex.: médias móveis, pivots) para confirmar sinais.

BWA BorgWarner parece ter rompido uma região de resistência.A BorgWarner é uma empresa do setor automotivo, focada no desenvolvimento e fornecimento de componentes para sistemas de propulsão, eletrificação e eficiência energética. Atua globalmente atendendo montadoras e vem passando por um processo de adaptação ao movimento de transição para veículos elétricos e híbridos.

Pelo gráfico semanal, BWA está rompendo uma região de resistência marcada por três toques bem definidos ao longo do tempo, sendo o primeiro no início de 2018, o segundo em maio de 2021 e o terceiro em julho de 2023. Agora, em janeiro de 2025, ocorreu o quarto toque, que resultou no rompimento dessa região. São toques espaçados, com intervalos longos, o que dá relevância técnica a esse rompimento. Antes disso, o ativo passou por um período que pode ser interpretado como acumulação e, após o rompimento, encontra se levemente lateralizado há cerca de quatro semanas.

No aspecto fundamental, os dados de crescimento e rentabilidade mostram que a receita permaneceu praticamente estável entre 2022 e 2025. O lucro líquido apresentou uma leve queda e a margem líquida vem caindo desde 2022, apesar de no trimestral mais recente haver sinais de reação, possivelmente ligados ao ciclo do setor. Do ponto de vista técnico, se a região dos $49,35 for superada, o preço pode dar continuidade à tendência de alta iniciada com esse rompimento. Como hoje é domingo, o comportamento do candle semanal que se inicia amanhã será importante para avaliar a consistência desse movimento.

Disclaimer : Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

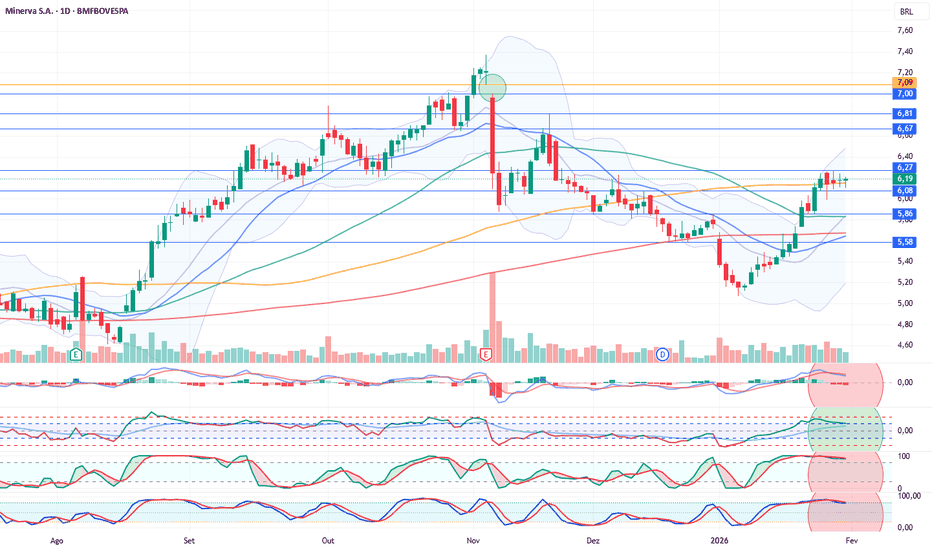

BEEF3 Análise da AçãoBEEF3 Análise da Ação

Os indicadores técnicos diários estão positivos. A ação subiu cerca de 20% desde o dia 8 de janeiro. Nos últimos quatro fechamentos diários, apresentou movimento lateral e parece não ter conseguido superar o nível de resistência em 6,27. O fato de os indicadores começarem a apontar negativamente para baixo a partir de níveis de topo pode ter aumentado o risco de uma possível realização de lucros na ação. Caso o suporte se mantenha, será necessário romper primeiramente o nível de resistência para cima e continuar os movimentos de preço acima desse patamar; caso contrário, a pressão vendedora pode se intensificar. A forte alta do índice Bovespa também pode aumentar essa pressão de venda.

Resistências: 6,27 - 6,67 - 6,81 - 7,00

Suportes: 6,08 - 5,86 - 5,58

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

COMPRA EM PRIO3? | POR QUÊ TENHO 70% DA CARTEIRA NESSA AÇÃO!Atualmente, R$43,00 é o verdadeiro divisor de águas para PRIO3

Acima desse nível chave, a probabilidade de renovação de máximas históricas aumenta de forma significativa. Abaixo dele, por outro lado, o risco de retomada do movimento de baixa e renovação de mínimas volta a ganhar força.

Essa conclusão não é aleatória: trata-se de uma região amplamente validada pelo preço, testada e respeitada por pelo menos dez vezes! O que reforça seu peso técnico dentro da análise do gráfico.

Agora, com newsflow positivo, boa entrega operacional, momentum construtivo no gráfico e a possibilidade de recuperação/repique do petróleo — que esteve extremamente pressionado em 2025 (queda de ~25%) —, o cenário favorece fortemente o rompimento dos R$43.00. E quando isso acontecer, a porta de entrada vai ficar pequena. Acredito que veremos um movimento abrupto e acelerado para cima.

O que é Gamma de Opções?Pontos Básicos

O Gamma é uma grega de segunda ordem que mostra dinamicamente a taxa de variação do delta (risco direcional) em comparação com a taxa de variação no ativo subjacente.

Essencialmente, o gamma representa a velocidade com que o delta muda à medida que o preço se move através dos strikes (preços de exercício sobre os quais os contratos de opções se baseiam). Outra forma de expressar isso é que o gamma mostra o quão rápido o delta muda entre pontos de preço fixos em uma ação.

Todas as opções compradas (long options) possuem gamma positivo (long gamma).

Muitos dos modelos na SpotGamma baseiam-se na medição do gamma agregado no mercado. Analisamos todos os strikes em todos os vencimentos para entregar modelos abrangentes que representam níveis estruturais importantes, os quais influenciam a amplitude provável da ação do preço.

Quando medimos que o gamma total do mercado está mais alto, queremos dizer que se espera que o preço seja negociado em um intervalo (range) menor.

Um gamma mais forte no mercado desacelera a ação do preço.

Além disso, níveis de preço específicos com gamma forte no mercado são onde esperamos que o movimento dos preços desacelere, tendo uma chance razoável de reversão.

Intermediário: Como Acompanhar as Mudanças no Gamma do Mercado

Atualizamos os modelos de vanna de mercado e gamma de mercado diariamente como parte do nosso serviço principal. Isso significa que exibimos o posicionamento modelado de vanna e gamma dos market makers (formadores de mercado) e detalhamos as implicações desses fluxos nos relatórios diários. Também discutimos esses assuntos diariamente em um Discord para membros ativos da SpotGamma.

Avançado: Casos de Uso Táticos

O quão fora do dinheiro (OTM) ou dentro do dinheiro (ITM) uma opção está também afeta o comportamento do gamma.

Opções Long OTM: Ao manter opções compradas OTM, o investidor se beneficia da “vantagem ofensiva” do gamma, o que significa que ele aumenta os deltas e, portanto, a exposição direcional à medida que a operação se torna cada vez mais correta em relação à direção.

Opções Long ITM: Por outro lado, ao manter opções compradas ITM, beneficia-se da “vantagem defensiva” do gamma. Isso ocorre porque os deltas (e a exposição direcional) diminuirão a velocidade à medida que a operação se torna cada vez mais errada em relação à direção.

Especialista: Dinâmica das Gregas

De certa forma, o gamma é considerado a “mágica” das opções, pois o tamanho da exposição direcional (delta) aumenta quando se está certo sobre a direção (aumentando os lucros) e diminui quando se está errado (diminuindo as perdas). No entanto, o custo dessa mágica é o decaimento temporal (theta).

A conexão com os market makers é que, quando eles estão comprados em gamma (gamma de mercado positivo), eles operam contra a direção da tendência para garantir lucros após movimentos favoráveis com tamanho aumentado graças ao gamma. É por isso que o gamma positivo do mercado tende a criar um ambiente de volatilidade realizada reduzida (movimentos de preço menores).

Quando o gamma é considerado sob a perspectiva do seu próprio portfólio e não do mercado, ele mostra se você está contando com movimentos grandes ou pequenos. Sempre que estiver comprado em opções, você estará sempre:

Long Gamma (Gamma positivo)

Long Vega (Vega positivo)

Short Theta (Theta negativo)

Isso significa que você se beneficia fortemente de picos na IV (volatilidade implícita) e de movimentos acentuados do mercado (se estiver com o delta protegido/delta hedged). Você pode fechar posições com lucro ou negociar o ativo subjacente contra a direção do lucro para travar ganhos e reduzir riscos; isso é chamado de gamma scalping. O objetivo aqui é gerar mais caixa com o gamma scalping do que o valor perdido com o theta (passagem do tempo).

Se estiver vendido em gamma (short gamma), essas dinâmicas se invertem e o risco de pinagem (pin risk) também se torna um problema. Quando vendidos em opções, queremos pequenos movimentos de mercado para coletar mais através do theta do que perdemos com grandes movimentos. Além disso, se grandes movimentos retornarem ao ponto de partida, isso anula o prejuízo para o vendedor da opção (na ausência de complexidades de hedge). Como ser short gamma significa ser short vega, posições vendidas em gamma se beneficiam quando a IV diminui.

Sobre o pin risk, isso significa que aqueles que detêm opções vendidas OTM enfrentam um risco crescente de exercício (assignment) à medida que se aproximam do dinheiro (at the money), pois não estão mais no caminho de precificar um resultado onde a opção expira sem valor.

Em relação ao impacto da IV no próprio gamma, uma diminuição na IV geralmente aumenta o gamma porque há mais mudança de delta entre os strikes, já que menos IV significa um intervalo implícito menor. Também se segue que, como a volatilidade implícita é proporcional à raiz quadrada do tempo, o aumento do tempo enfraquecerá o gamma.

Especialista: Exceção à Dinâmica

No entanto, a dinâmica desta regra geral torna-se invertida em opções profundamente OTM, caso em que “o gamma cairá se reduzirmos a volatilidade e subirá se aumentarmos a volatilidade ” (Natenberg, 2015, p. 151). Esta é uma diferença comportamental nas faixas mais amplas de moneyness (o quão OTM ou ITM uma opção está). É útil conhecer essa exceção para perceber que as regras gerais próximas ao dinheiro não são universais, mas é melhor focar principalmente nas regras gerais para não se distrair na compreensão da dinâmica.

Bitcoin - Rompimento baixista, na base do canal macroO Bitcoin segue dentro de um canal de alta maior, mas o curto prazo acabou de mandar um recado importante: o canal de recuperação (microtendência de alta pós-fundo) foi rompido para baixo. E isso muda o jogo.

Depois do topo na região de 124k, o preço entrou em correção e passou semanas tentando estabilizar com uma sequência de repiques controlados. Só que essa tentativa falhou na zona de oferta entre 94k–99k, e o BTC voltou a perder tração, devolvendo o movimento e quebrando a estrutura de alta recente. Esse tipo de rompimento costuma ser o gatilho que “destrava” volatilidade, porque o mercado deixa de andar em compressão e volta a buscar liquidez em regiões mais profundas.

Agora o preço está literalmente encostado na parte inferior do canal de alta macro, e é aqui que o gráfico fica interessante: essa faixa é onde compradores costumam defender posição, mas também é onde o mercado costuma punir quem entra cedo demais.

Os níveis ficam bem objetivos. A região de 86k–88k é suporte de curto prazo, mas o ponto mais sensível é o fundo anterior na casa dos 80k. Se essa área segurar e o preço reagir, podemos ver um retorno para a zona de congestão e um reteste de 90k–94k. Seria o cenário de “shakeout”, onde o BTC assusta, limpa stops e volta a respirar.

Por outro lado, se perder 80k com fechamento e continuidade, a leitura muda de correção saudável para expansão de risco. Nesse cenário, o gráfico passa a sugerir um padrão de alargamento, com movimentos mais longos e agressivos, e o alvo natural vira a região dos 65k — não por “chute”, mas porque é um nível psicológico forte e coerente com a dinâmica de varredura de liquidez típica desse tipo de estrutura.

Resumo da tese: o curto prazo virou para baixo, e o BTC está no ponto em que o canal macro precisa provar força. Ou defende e devolve, ou perde e acelera.

Não é sobre adivinhar. É sobre acompanhar o preço e deixar o gráfico confirmar.

⚠️ Riscos e pontos de atenção: cripto é terreno fértil para rompimentos falsos e pavios, especialmente em suportes importantes como a base do canal. O ideal é buscar confirmação por fechamento e continuidade, além de gestão de risco clara, porque movimentos de volatilidade podem ser rápidos e violentos em ambos os sentidos.

O que é Delta de Opções?Pontos Básicos

O Delta é uma grega de primeira ordem que mede a sensibilidade do preço de uma opção em relação ao movimento do ativo subjacente.

O Delta é a grega dominante e a principal responsável pelo preço de uma opção.

Gamma, vanna e charm são todas gregas de segunda ordem que se relacionam diretamente com o delta. Isso significa que fazer o hedge (proteção) do delta também protege, indiretamente, essas gregas de ordens superiores.

Todas as opções possuem uma classificação de delta, e isso determina quanto se ganha ou se perde conforme o preço do ativo subjacente se move.

O Delta não tem relação com o volume, mas está no cerne da mecânica de funcionamento das opções. Por exemplo, o delta pode ser usado para aproximar a porcentagem de chance de uma opção expirar sem valor ou não: uma opção de delta 20 tem cerca de 80% de chance de expirar sem valor.

Outro exemplo, uma opção de delta 20 teria aproximadamente a mesma relação risco/retorno que a posse de 20 ações.

Avançado: Casos de Uso Analíticos

Existem algumas formas fundamentais de utilizar o delta.

Exposição Equivalente: Ele mostra a participação percentual em um ativo subjacente. De forma instantânea, e desconsiderando fatores não lineares, uma call de delta +30 terá o mesmo lucro ou prejuízo (PnL) decorrente do movimento do ativo que a posse de 30 ações. Da mesma forma, uma put de delta -30 terá instantaneamente o mesmo PnL que estar vendido (short) em 30 ações daquele ativo. No entanto, o gamma e outras forças fazem com que a quantidade de deltas mude conforme ocorrem variações no ativo subjacente, no tempo e na volatilidade implícita (IV).

Probabilidade de Expiração: Outro uso para o delta é estimar a probabilidade de uma opção expirar dentro do dinheiro (ITM). Por exemplo, uma call de delta +30 terá cerca de 30% de chance de expirar ITM. Como outra aproximação, a probabilidade de toque (probability of touch) é aproximadamente o dobro disso, o que significa que haveria cerca de 60% de chance de o ativo subjacente tocar o strike em algum momento durante a vida do contrato.

Especialista: Entendendo o Delta

Em geral, os deltas são uma forma prática de desenvolver critérios para estratégias, como comprar no delta 50 e vender no delta 25 para uma trava vertical de débito. O delta também ajusta o intervalo para skew (inclinação) e curtose, que são distorções da distribuição normal (curva de Bell) de retornos que seriam ignoradas em uma estratégia que utiliza apenas distâncias fixas de strike entre os spreads, em vez de intervalos baseados em delta.

Aproximadamente, uma opção está próxima do delta 50 quando está no dinheiro (ATM), que é quando o preço do ativo subjacente é igual ao preço de exercício (strike). Dessa forma, os deltas podem informar sobre o moneyness (a relação do strike com o preço atual). Por exemplo, se dissermos que uma opção moveu do delta 30 para o delta 20, sabemos que ela se moveu de “fora do dinheiro” para “mais fora do dinheiro ainda” (further OTM). E isso sem sequer precisar saber se era uma call ou uma put.

No entanto, efeitos lognormais (o mercado de opções precificando um teto de preço ilimitado e um piso de preço finito para o ativo) frequentemente farão com que os deltas das puts próximas ao dinheiro sejam menores do que os deltas das calls.

Escalada na Gronelândia Pesa nos Índices

O S&P 500 está a negociar em baixa esta manhã, com uma queda superior a 1%, após os desenvolvimentos do fim de semana em torno da Gronelândia, que voltaram a colocar a política comercial e a geopolítica no centro da atenção dos investidores. Donald Trump reiterou as suas ambições em relação à região autónoma da Dinamarca, anunciando que pretende impor tarifas de 10% a vários aliados europeus caso não apoiem o seu plano para adquirir o território. A União Europeia reagiu com fortes críticas à pressão diplomática dos EUA e está a avaliar possíveis retaliações, aumentando o risco de uma nova escalada comercial. Este é o segundo grande evento de risco de janeiro, após a escalada de tensões no Irão, e a reação dos investidores a este desenvolvimento será reveladora do caminho que os ativos de risco pretendem tomar no primeiro trimestre.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Sexta-feira foi perfeita, estratégia para segunda-feira!

Primeiro, vamos analisar a maior queda do ouro em mais de duas semanas na sexta-feira. Após as declarações de Trump, o dólar recuperou as perdas intradiárias e o ouro chegou a cair US$ 84, atingindo uma mínima de US$ 4.536,45. No entanto, recuperou-se fortemente em seguida, fechando a US$ 4.595,59; a alta rápida e excessiva anterior nos preços do ouro deu aos investidores otimistas um motivo para realizar lucros. Além disso, mencionei no artigo de sexta-feira o alerta de uma possível "Sexta-feira Negra", fornecendo um aviso prévio!

Atualmente, os investidores enfrentam duas opções estratégicas:

Aproveitar a alta após romper as máximas históricas ou esperar que os preços retornem à sua faixa de valor intrínseco antes de comprar. Em última análise, isso depende das preferências individuais de investimento.

Contudo, tenho observado que os investidores otimistas de longo prazo tendem a favorecer uma abordagem mais conservadora, enquanto os traders de curto prazo dominam as altas de curto prazo e a volatilidade do mercado. Enquanto a tendência geral de alta permanecer inalterada, espera-se que esse padrão continue.

Análise do Preço do Ouro para a Próxima Segunda-feira:

A queda repentina nos preços do ouro na sexta-feira era amplamente esperada, e eu já havia alertado a todos no meu artigo de sexta-feira. Minha análise de quinta e sexta-feira sugeria a venda a descoberto de ouro em níveis mais altos, especificamente em 4640 e 4620 na sexta-feira, atingindo perfeitamente a meta de 4536! Observando o mercado atual, como todos sabemos, os preços do ouro nesta semana começaram em 4513, atingindo uma nova máxima histórica de 4642 antes de recuar para cerca de 4536 e, em seguida, se recuperar acima de 4590. Embora esse processo indique controle comprador, no curto prazo, o nível de 4590 pode ter perdido seu suporte fundamental. Portanto, a tendência geral de formação de fundo e recuperação demonstrada pelo ouro nesta semana, sem dúvida, criou uma base sólida para os compradores, e continuar buscando novos ganhos é razoável, mas é necessário focar em comprar em quedas.

Analisando o gráfico de 3 horas, após as flutuações significativas de ontem, o preço atual ainda oscila em torno da média móvel de 5 períodos. Embora a média móvel de 10 períodos e a Banda Média de Bollinger ofereçam resistência, a inversão de tendência da média móvel de 5 períodos e a extensão ascendente da Banda Inferior de Bollinger sugerem um potencial de queda limitado para o ouro no curto prazo. Portanto, o gráfico de 4 horas geralmente antecipa uma correção seguida por uma retomada da alta. A estratégia recomendada para o início da próxima semana é comprar em quedas, com foco inicial na área de 4575-4580. Essa área representa a tendência de alta após a mínima e recuperação de ontem, e pode ser considerada fundamental para um retorno de curto prazo a 4600. Em segundo lugar, preste muita atenção à área em torno de 4635, onde a média móvel de 10 dias no gráfico diário mostra forte suporte. Acima desse nível, a tendência permanece de alta, embora o movimento ascendente possa levar mais tempo.

No entanto, pessoalmente acredito que quando os preços do ouro se aproximarem ou tocarem o nível anterior (4600), será um bom momento para abrir ordens de compra, antecipando o desempenho dos compradores acima de 4600. Além disso, vale a pena observar a área de 4690 no curto prazo. Se os preços do ouro conseguirem se manter acima desse nível, um retorno direto a 4600 no início da próxima semana é quase certo, e a estabilização acima de 4600 também é altamente provável.

Em relação à resistência, preste atenção à área de 4620, a máxima desta sexta-feira. Posições de venda intraday podem ser iniciadas abaixo desse nível, mas qualquer rompimento deve ser considerado um sinal de força compradora, mesmo em uma fase de consolidação. Claro, pessoalmente acredito que quando os preços do ouro romperem 4620, uma meta mais ambiciosa da máxima de 4640, ou mesmo um rompimento acima desse nível, seria mais provável.

Em resumo, a estratégia de negociação de curto prazo recomendada para o ouro na próxima segunda-feira é comprar principalmente em quedas e, secundariamente, vender em altas. O principal nível de resistência a ser observado no curto prazo é 4625-4630, e o principal nível de suporte é 4570-4580. Por favor, acompanhe a tendência de perto.

[ETHUSD] Nao compro e não vendo, só observo15-jan-26

Sem nenhum fator extrínseco, o que é bem difícil na atual conjectura mundial,

o gráfico e o indicador divergem. Portanto eu ficaria de fora dessa por

enquanto. Para que compra, bom monitorar a próxima barreira.

Além disso, é importante observar se o preço consegue se manter acima dos níveis de barreira logo acima (ou chegar e manter-se), pois isso indicaria maior convicção do mercado e reduziria o risco de entradas precipitadas. Caso contrário, qualquer movimento de alta pode se mostrar apenas um repique técnico sem força real, o que reforça ainda mais a cautela até que haja uma sinalização mais clara de alinhamento entre preço e indicador.

O que é Volatilidade Implícita?Pontos Básicos

A volatilidade implícita nos informa qual intervalo percentual o mercado de opções está precificando como um movimento de um desvio padrão (68,3% de probabilidade) para o próximo ano.

Por exemplo, se a IV é de 17%, então o ativo tem a probabilidade de um desvio padrão (68,3%) de se mover 17% em qualquer direção em um ano.

Em vez de usar dados históricos para calcular um movimento de um desvio padrão — que é o que a volatilidade realizada (RV) faz — a volatilidade implícita calcula o intervalo percentual esperado com base no quão “caras” as opções estão em termos relativos.

Se as opções de compra/venda (long) estão em alta demanda e sendo negociadas com um prêmio mais alto, a volatilidade implícita será maior, o que significa que o mercado de opções estará precificando um intervalo percentual mais amplo.

Intermediário: Caro vs. Sobreprecificado

Os traders de volatilidade enfrentam o problema perpétuo de que só podemos saber se as opções estão caras, mas nunca realmente se estão sobreprecificadas (valor acima do justo), pois isso exigiria conhecimento antecipado da volatilidade realizada futura, o que é impossível além das limitações de previsões e estimativas.

Os termos “sobreprecificado” e “subprecificado” não são mais tão usados por traders teóricos de opções, porque seu uso implica que se sabe quanto a opção deveria valer. Na linguagem moderna, diz-se que as opções estão sendo negociadas com uma “IV alta” ou uma “IV baixa”, significando que se tem uma noção de onde a volatilidade implícita esteve no passado e a medida atual é, portanto, alta ou baixa em comparação (McMillan, 2012, p. 689).

Uma das formas de medir essa “carência” relativa da IV rapidamente é com o IV Rank ou Percentil de IV, disponíveis em algumas corretoras e recursos gratuitos na web.

Outro aspecto importante da estratégia com IV é a sua forte reversão à média (mean reversion). A IV de opções de longa duração é mais fácil de prever para fins de negociação, pois há uma grande chance de retornarem às médias históricas profundas, mas a margem de erro é menor ao prever mudanças na IV. Isso ocorre porque opções de longa duração têm mais vega, que é a grega de primeira ordem que mede a sensibilidade do preço de uma opção às mudanças na IV.

Avançado: Dinâmica das Gregas

A volatilidade implícita é de importância fundamental para os traders de opções porque ela oscila, às vezes de forma muito imprevisível, com base nas respostas gerais do mercado de opções. Estar do lado certo dessa mudança pode significar lucro rápido.

As outras gregas principais (delta, gamma e theta) movem-se de forma previsível e mecânica com base em mudanças no preço à vista (spot), no tempo e na IV. No entanto, o vega (mudanças na IV em relação às mudanças no preço) é, por si só, o “curinga” onde o mercado é frequentemente mais ineficiente. Isso ocorre porque os modelos teóricos de precificação de opções assumem que a volatilidade é constante. Enquanto isso, a volatilidade quase nunca é constante. É por isso que a volatilidade implícita é tão ineficiente e interessante para nós como traders: onde há ineficiência, há uma vantagem (edge).

Especialista: Como a IV é Calculada

Em relação ao cálculo da volatilidade implícita para tentar medir a expectativa do mercado sobre a volatilidade futura (Schwager, 2008, p. 579), não existe uma solução em forma fechada conhecida para calcular a IV.

“A volatilidade implícita é o número de volatilidade que, se inserido em um modelo teórico de precificação junto com todas as outras variáveis, resultaria em um valor teórico de uma opção igual ao preço de mercado dessa mesma opção” (Cottle, 2008, p. 382).

O que isto significa é que o processo de cálculo da IV é feito com métodos de “tentativa e erro” (plug-and-play) que testam diferentes entradas de volatilidade até que haja uma correspondência com o preço listado. Isso também assume que todas as outras variáveis — além da volatilidade — são conhecidas e precisas (Natenberg, 2015, p. 545).

Um dos muitos desafios para o mercado de opções é como a volatilidade realizada (RV) oscila de forma confiável dependendo da hora do dia. Em Trading Volatility, Bennett detalha esses padrões repetitivos para as sessões à vista:

Para a maioria dos mercados, a volatilidade intradiária é maior logo após a abertura e pouco antes do fechamento. A volatilidade intradiária tende a cair no meio do dia devido à falta de anúncios e à redução de volumes/liquidez em razão do intervalo de almoço. Por esse motivo, usar uma estimativa de volatilidade mais frequente do que a diária tende a gerar muito “ruído”. Traders que desejam levar em conta preços intradiários devem, em vez disso, usar uma medida de volatilidade avançada. (2014, p. 236)

Esta é uma das muitas razões pelas quais a análise de preços justos de IV é um processo contínuo e dinâmico.

Bandeira de Alta - Entenda como operar essa figura gráficaA bandeira de alta é uma figura que indica continuidade de tendência. Pode-se dizer que as bandeiras representam um breve descanso, após um forte movimento de alta, para depois os preços retomarem a direção do movimento original.

O padrão se forma da seguinte maneira: os preços vêm em fortíssimo movimento direcional para cima, isto é, os preços subiram muito em um curto espaço de tempo (chamamos esse movimento de mastro). Então, os preços perdem a força e formam uma consolidação de curta duração. A consolidação pode assumir a forma de um pequeno canal inclinado contra a tendência que chamamos de bandeira.

O rompimento da figura completa o padrão. É possível projetar o movimento após o rompimento medindo a amplitude do mastro e transferindo-a para o ponto de rompimento.

Dessa forma, se a formação do mastro for de R$ 8,00, o mais provável é que os preços percorram uma distância de mais R$ 8,00 a partir do ponto de rompimento.

Geralmente o rompimento da bandeira no gráfico diário não deve demorar mais de quatro semanas para ocorrer. Se ultrapassar esse período é melhor descartar essa formação que pode assumir outras figuras gráficas como retângulos ou triângulos.

O volume durante a formação da bandeira tende a diminuir, aumentando novamente no ponto de rompimento.

No gráfico acima temos duas bandeiras de alta no gráfico diário da Usiminas (USIM5) , sendo que a bandeira 1 rompeu no pregão de 25/11/2025 e após o seu rompimento subiu aproximadamente 14,85% em apenas 11 dias úteis. Em seguida, fez outra bandeira de alta que foi rompida em 23/12/2025 e após o seu rompimento já subiu mais de 15%. Observe que foi traçada a projeção de alta da bandeira 2 que fica em R$ 7,30 e funciona como alvo de lucro aos comprados.

Portanto, fiquem atentos na formação dessa figura gráfica que pode resultar em excelente potencial de lucro no Swing Trade.

Bons estudos e ótimos investimentos a todos!

Prata subiu 25% em menos de 10 pregõesEm apenas 15 dias de 2026 já podemos ver a prata superando a marca de valorização de 25% no ano. Sendo que, olhando a janela do último mês, o metal precioso valorizou mais de 40% frente aos 6% de valorização do ouro. O que está acontecendo?

Elenco 3 motivos pelos quais a cotação do ouro e da prata será protagonista em 2026, e esses motivos passam por diversos setores e corroboram de forma conjunta uma demanda avassaladora.

O primeiro e mais simples são os níveis de estoque. Os metais são ativos físicos; eles existem no mundo real e estão estocados em algum lugar do mundo, sejam portos, bolsas de metais ou estoque da indústria. Diferente do ouro, a prata não é só reserva de valor. Ela é insumo crítico para eletrônicos, chips, energia solar, infraestrutura elétrica etc.

Os indicadores divulgados pelas casas que estocam dizem que as reservas de prata nas principais câmaras de Londres (LME) têm caído fortemente, pressionando o mercado físico. Houve retirada persistente de prata livre para negociações ou entrega, reduzindo o estoque disponível em Londres ao redor de níveis apertados. Na China (SHFE), os estoques de prata caíram para mínimos de uma década, outro sinal de que o metal “visível” está sendo drenado rapidamente. Pela lei da oferta e da demanda, quando maior a demanda por um produto escasso, mais o preço dele.

Segundo ponto é o chamado debasement , que de maneira simples significa a perda da confiança dos investidores em moedas fiduciárias, ou mais importante, nos títulos de dívida pública. Essa é uma crise crescente no mundo, e cada vez mais os investidores buscam reduzir sua posição em títulos públicos ou reduzir exposição grande a apenas uma moeda em específico, diversificando o risco.

O resultado direto do debasement é a fuga para chamados ativos reais. Ouro, prata, ímóveis, dentre outros e até mesmo Bitcoin, pela sua estrutura off the grid , sem controle governamental. A demanda pelos ativos financeiros pressiona ainda mais os preços para cima.

O terceiro ponto é a revolução por que estamos passando na indústria de tecnologia e elétrica. A IA é o assunto mais falado nos últimos 4 anos. Para sustentar um mundo em que a inteligência artificial domina, as empresas precisarão de chips mais capazes, mais centros de processamento de dados e mais energia elétrica. Isso traz uma demanda sem precedentes para metais básicos como cobre, prata, estanho, sucata, ferro, aço, dentre outros minerais básicos. As mineradoras não têm a capacidade de entregar tudo o que se estima necessário, o que aumenta a escassez percebida nos metais básicos, e assim consequentemente aumenta o preço dos metais.

Quando colocamos essas três forças lado a lado, estoques fisicamente apertados, perda estrutural de confiança no sistema monetário e uma demanda industrial que cresce mais rápido do que a capacidade de oferta, fica claro que o movimento da prata não é ruído, nem exagero especulativo de curto prazo. Ele é coerente.

Já vimos essa história antes, analisando isoladamente a razão Ouro x Prata, segue ganhando corpo para a prata exatamente como ocorreu em 2010. Naquela época a dívida pública explodia, os juros ficaram negativos e o remédio foi imprimir dinheiro. No gráfico, vemos a linha vermelha fortemente reduzindo a razão Ouro x Prata como ativo de hedge financeiro, por isso o preço sobe mais rápido do que o metal pode ser entregue.

Apesar de soar alarmante, as narrativas justificam uma sociedade moderna; podemos estar vendo uma crise de confiança em breve, mas o sistema deve se reajustar e retomar o crescimento independentemente do que venha a acontecer com os produtos financeiros.