#057: Oportunidade de Investimento Longo em USD/JPY

A taxa de câmbio USD/JPY está passando por uma fase delicada, na qual a estrutura subjacente permanece baixista, mas sinais de uma possível reação técnica começam a surgir. Após uma queda impulsiva e bem estruturada, o mercado atingiu uma área de liquidez significativa, onde a pressão vendedora parece ter encontrado uma forma inicial de absorção.

O momentum recente sugere que o movimento baixista dominante pode estar entrando em uma desaceleração temporária. Atualmente, não se trata de uma reversão estrutural, mas sim de uma potencial recuperação técnica dentro de uma tendência ainda frágil. Os últimos candles mostram uma contração na volatilidade e uma perda progressiva da força vendedora, elementos que frequentemente precedem movimentos corretivos de curto prazo.

Do ponto de vista técnico, o preço está se movendo próximo a uma área que gerou reações significativas no passado. Essa área serve como uma base potencial para acumulação temporária, mas permanece abaixo de uma faixa de oferta dinâmica que continua a exercer pressão. A confirmação definitiva de uma recuperação estruturada exigiria uma ruptura convincente dos níveis de resistência intermediários e uma mudança na sequência de máximas e mínimas.

Os indicadores de momentum mostram que as condições de sobrevenda estão se dissipando gradualmente, enquanto as médias dinâmicas de médio prazo permanecem assimétricas para baixo. Esse ambiente cria um padrão típico de "retração contratendência": a negociação é possível, mas requer gestão disciplinada e a consciência de que o mercado pode retornar rapidamente à direção dominante.

No nível macroeconômico, o diferencial de política monetária continua sendo um elemento-chave. No entanto, em fases de excesso técnico, o preço tende a se reequilibrar antes de retomar uma direção consistente com o quadro fundamental. É precisamente nesses momentos que se desenvolvem as oportunidades de recuperação mais atraentes, mas elas também são mais sensíveis a mudanças repentinas no sentimento do mercado.

Em resumo, o USD/JPY está em uma fase de potencial reação técnica após uma significativa extensão de baixa. A estrutura subjacente permanece frágil, mas o mercado está tentando se estabilizar. O próximo movimento dependerá da capacidade do preço de se consolidar acima da área de acumulação e transformar a recuperação em um movimento mais estruturado.

Nesse contexto, disciplina e compreensão da estrutura continuam sendo fundamentais: o mercado não deve ser perseguido, mas sim antecipado por meio da compreensão de suas fases cíclicas.

Trading

XAUUSD – Compressão de Liquidez Antes da Expansão MajoritáriaOuro (XAUUSD) está atualmente negociando em uma fase de consolidação controlada no H1, mantendo-se acima da área de valor de compra 4980, enquanto permanece limitado abaixo da liquidez chave de venda.

De uma perspectiva estrutural, o mercado não está em tendência — está construindo liquidez.

🔎 Quebra da Estrutura Técnica

O preço está se comprimindo entre:

Valor de compra 4980

Valor de venda 5237

Zona de liquidez forte / POC 5529

Isso cria um ambiente clássico de armadilha de liquidez onde ambos os lados estão esperando por expansão.

A recuperação em prazos mais altos a partir das mínimas de fevereiro continua válida, mas a continuidade para cima requer aceitação acima de 5237. Até lá, o ouro permanece em comportamento rotacional.

🌍 Contexto Macro – Mudança nas Expectativas do Fed

Dados de emprego forte dos EUA em janeiro efetivamente removeram as expectativas para um corte na taxa do Fed em março, de acordo com a pesquisa macro da Monex. Isso fortalece a posição do USD no curto prazo e reduz o momento de alta imediato para o ouro.

No entanto, os mercados ainda antecipam um possível afrouxamento em torno de junho. Isso cria um ambiente misto:

Curto prazo: USD apoiado → ouro limitado

Médio prazo: ciclo de afrouxamento ainda vivo → suporte estrutural permanece

Isso explica por que o ouro está consolidando em vez de colapsar.

📌 Níveis Chave a Observar

4980 – Área de valor de compra intradiária

5237 – Área de valor de venda

5529 – Meta de liquidez / expansão principal

Manter-se acima de 4980 mantém a estrutura estável.

A falha em romper 5237 mantém o preço rotacional.

A aceitação acima da liquidez desbloqueia a expansão.

🎯 Perspectiva de Trading

Neste ambiente, a estratégia permanece clara:

Negociar reações de liquidez

Evitar entradas em faixa média

Aguardar confirmação em extremos

O ouro não está fraco — ele está se comprimindo.

E a compressão sempre precede a expansão.

📍 Siga Brian no TradingView para uma análise estruturada de liquidez do XAUUSD e insights técnicos alinhados ao macro.

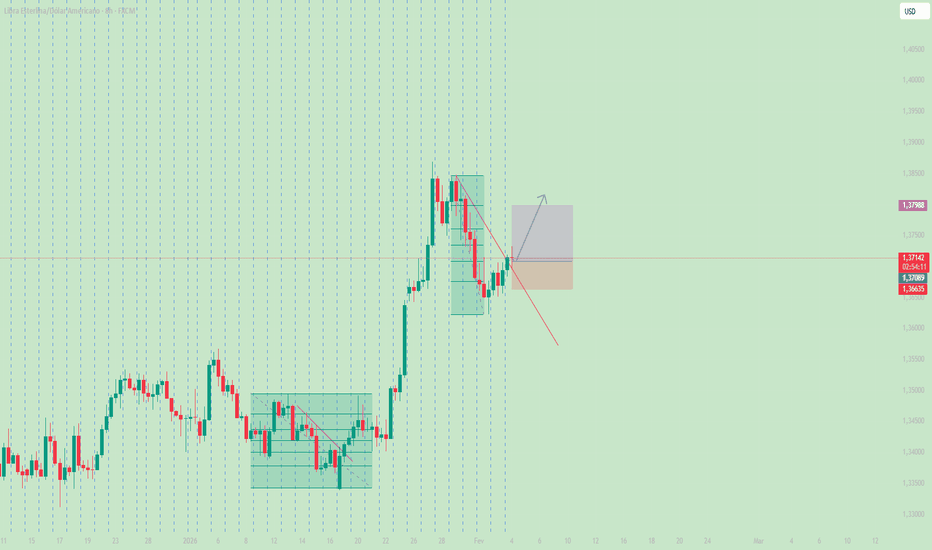

#055: Oportunidade de Investimento Longo em GBP/USD

O par GBP/USD encontra-se em uma fase técnica delicada após uma tentativa de extensão de alta ter sido rejeitada decisivamente perto de uma importante área de oferta.

O movimento das últimas horas destaca um contexto interessante: após uma recuperação estrutural a partir de mínimas anteriores, o preço testou novamente uma zona de oferta superior que havia sido rejeitada anteriormente. Pela segunda vez, a área demonstrou a presença de liquidez passiva e ordens de venda institucionais.

Estrutura Técnica em Múltiplos Timeframes

No gráfico de 8 horas, o regime permanece formalmente em fase de recuperação, mas a estrutura mostra uma clara desaceleração do ímpeto de alta. O preço gerou um ímpeto positivo seguido por uma rápida reabsorção, um sinal de distribuição na faixa superior.

No gráfico de 4 horas, o cenário parece ainda mais claro: a última oscilação produziu uma máxima marginal sem continuidade. Os candles subsequentes mostram um corpo reduzido e pressão baixista crescente, com testes repetidos da mediana estrutural.

O gráfico de 1 hora forneceu o sinal mais significativo: um candle de baixa impulsivo acompanhado por um pico de volume acima da média recente. Isso é tecnicamente significativo porque indica a ativação de ordens agressivas e não simplesmente ruído de mercado.

O Papel do Volume

O aumento repentino no volume durante a queda sugere uma transferência de contratos de mãos fracas para mãos fortes ou o início de uma fase de desmonte de posições compradas. A recuperação subsequente, no entanto, não apresentou a mesma intensidade de volume, deixando o mercado em um equilíbrio instável.

Quando uma queda ocorre com alto volume e a recuperação com volume menor, o sinal geralmente é de cautela para os compradores.

Sentimento do Varejo

Os dados de posicionamento mostram uma leve prevalência de traders de varejo em posições vendidas (cerca de 53%). De uma perspectiva contrária, isso poderia corroborar a tese de um possível aperto de alta. No entanto, a porcentagem não é extrema e ainda não representa um excesso suficiente para constituir um desequilíbrio significativo.

O mercado parece, portanto, estar em fase de teste: ou haverá um novo impulso acima da zona de oferta com fechamentos estruturais convincentes, ou presenciaremos um retorno às zonas de menor liquidez.

Rotação de liquidez pelo Fed mantém Ouro em intervalo.OANDA:XAUUSD – H1

Ouro permanece em uma faixa controlada após um claro sweep de liquidez do lado vendedor. O mercado formou um CHoCH bullish a partir das mínimas, seguido por um BOS para cima, confirmando uma mudança estrutural de curto prazo. No entanto, o atual movimento de alta ainda é corretivo, com o preço agora negociando em território premium onde a distribuição do Smart Money é esperada.

Este não é um mercado em tendência. A ação do preço é projetada para rotacionar entre os pools de liquidez: sweep → reprice → react.

Contexto de Mercado – As Principais Notícias de Hoje

A volatilidade do ouro hoje é impulsionada por:

Incerteza contínua sobre o caminho da taxa do Fed

Sensibilidade do USD antes dos dados macroeconômicos dos EUA

Movimentos de rendimento influenciando os fluxos de curto prazo

Este panorama apoia a rotação baseada em liquidez em vez da continuidade do rompimento.

Estrutura de Mercado & Leitura de Liquidez

Liquidez do lado vendedor já foi varrida

CHoCH bullish confirmado das mínimas

Sinais de BOS de expansão corretiva para cima

Zonas claras de premium e desconto em jogo

O viés intradiário permanece rotacional.

Cenários Chave de Trading

🔴 Setup de Venda em Premium – Scalping Fade

VENDER OURO: 5309 – 5311

SL: 5320

Confluência:

Precificação premium dentro da faixa

Área de resistência / distribuição anterior

Indução de liquidez acima das máximas recentes

Expectativa:

Rejeição do premium → rotação de volta em direção ao equilíbrio.

🟢 Setup de Compra em Desconto – Entrada Baseada em Reação

COMPRAR OURO: 4834 – 4832

SL: 4824

Confluência:

Zona de profundo desconto

Sweeps de liquidez anteriores & base de demanda

Ideal para reação, não entrada cega

Comprar apenas após confirmação menor de LTF (CHoCH / BOS).

Viés & Execução

Viés intradiário: Faixa / rotacional

Liquidez projetada de ambos os lados

Paciência sobre predição

📊 Veja mais análises recentes em @Wendy_Grace

#054: Oportunidade de Investimento em Venda a USD/SGD

O par USD/SGD está passando por uma delicada fase de transição após um início de semana volátil, um comportamento comum para moedas asiáticas à medida que a liquidez se normaliza no início da sessão.

Após a abertura semanal, a ação do preço inicialmente apresentou movimentos bruscos e erráticos, em grande parte devido à baixa liquidez, ao alargamento temporário do spread e ao rebalanceamento técnico realizado pelos formadores de mercado. Com o retorno gradual da liquidez, a volatilidade começou a diminuir, permitindo que o mercado restabelecesse uma estrutura mais ordenada.

Em uma perspectiva de longo prazo, a recente correção parece ser corretiva, e não impulsiva. O preço permanece confinado dentro de uma zona de consolidação bem definida, sugerindo que a recente pressão de baixa não apresenta as características de uma venda institucional sustentada. Especificamente, as tentativas de queda até o momento não conseguiram gerar uma continuação, enquanto a volatilidade foi gradualmente absorvida em vez de amplificada.

Esse tipo de comportamento é frequentemente associado à aceitação do preço, e não à sua distribuição. Em contextos históricos semelhantes, o mercado tende a se estabilizar antes de tentar um movimento direcional alinhado com a dinâmica estrutural mais ampla. Outro elemento crucial a considerar é o timing. A movimentação de preços no início da semana, especialmente durante a sessão asiática, muitas vezes produz sinais enganosos. Os fluxos profissionais geralmente surgem apenas após a normalização das condições de liquidez, quando os spreads se estreitam e a execução se torna mais eficiente. A falta de continuidade agressiva durante as flutuações iniciais reforça a ideia de que o mercado ainda está em fase preparatória.

De uma perspectiva macrotécnica, o ambiente atual sugere que o ímpeto baixista está perdendo força, enquanto os compradores se mostram cada vez mais seletivos e pacientes. Isso prepara o terreno para uma possível reação estruturada, desde que o mercado continue a respeitar seus limites de consolidação e a volatilidade permaneça controlada.

Ouro Reequilibra Liquidez em Volatilidade do FedXAUUSD | Plano de Dinheiro Inteligente Intradiário – H1

O ouro não está mais em modo de expansão. Após a forte perna de alta a partir da faixa de acumulação, o preço entregou liquidez do lado da compra nos altos anteriores de prêmio e imediatamente mostrou sinais de venda institucional. A rejeição acentuada da zona de venda FVG + OB anterior confirma distribuição em vez de continuação.

A ação de preço atual reflete um ambiente de liquidez de dois lados: o Dinheiro Inteligente já engenhou um BOS baixista, seguido por uma tendência de alta corretiva. Isso sugere reequilíbrio e mitigação antes do próximo movimento decisivo, não seguindo tendências impulsivas.

Contexto de Mercado (Catalisador de Hoje)

Os traders de ouro estão navegando por uma volatilidade aumentada impulsionada por:

Antecipação em torno dos dados macro dos EUA e clareza sobre o caminho das taxas do Fed

Sensibilidade do USD antes dos próximos eventos de risco

Preferência contínua por rotações impulsionadas por liquidez em vez de tendências limpas

Este ambiente favorece reação em zonas-chave, não perseguição de mercado.

Leitura de Estrutura de Mercado & Liquidez

Claro BOS baixista após distribuição de prêmio

Liquidez do lado da venda já tomada

Tendência de alta corretiva formando-se em prêmio

Desequilíbrio não mitigado descansando acima

Lógica: Entregar liquidez → reequilibrar → repricing

O Dinheiro Inteligente está se posicionando pacientemente, permitindo que o preço negocie de volta em zonas-chave antes de se comprometer.

Cenários de Negociação Chave

🔴 Configuração de Venda de Prêmio – Jogo de Reação

Zona: 5146 – 5148

SL: 5156

Confluência:

FVG + OB de venda anterior

Preço de prêmio

Origem de venda impulsiva anterior

Expectativa:

Rejeição do prêmio → rotação de volta para o desconto.

🟢 Configuração de Compra de Desconto – Suporte de Liquidez

Zona: 4600 – 4598

SL: 4590

Confluência:

Faixa de desconto

Suporte estrutural

Conclusão da venda corretiva

⚠️ Comprar apenas após confirmação de CHoCH / BOS altista em LTF.

Viés & Execução

Viés intradiário: Rotacional / corretivo

A liquidez foi engenhada em ambos os lados

Paciência > previsão

Espere pela reação. Execute com confirmação.

O ouro não está em tendência — está sendo engenhado.

#053: Oportunidade de investimento LONG em GBP/USD

A protagonista sterlina se torna um mercado valioso, mostrando uma resiliência que não passa despercebida por operadores profissionais. Depois de uma fase de valor bem estruturado, a mudança de controle do dólar passou por uma correção ordenada, mais semelhante a uma pausa fisiológica que a um verdadeiro sinal de inversão. É próprio neste momento que o mercado rivela sua natureza mais autêntica.

A dinâmica observada nas sessões finais conta uma história clara: a presença de benefícios não está intacta na estrutura rialzista do fundo. Os movimentos corretos são feitos sem aceleração improvisada, com volume de absorção progressiva e sem sinal de pânico ou distribuição agressiva. Este comportamento é típico de concursos em que os operadores institucionais lasciano “raffreddare” o preço antes de favorecer uma nova direção de fase.

No ponto de vista técnico, a mudança continua ancorada no interior de um quadro coerente com uma tendência positiva de médio período. O meio dinâmico continua a sustentar o preço e os indicadores de impulso mostram uma redefinição normal, especialmente um prelúdio a uma contrapartida. Não há divergência significativa nem sinal de estudo estrutural do movimento.

Além disso, o concurso macroeconômico contribui para melhorar esta leitura. A libra esterlina se beneficia de uma percepção de maior solidez relativa, enquanto o dólar parece mais vulnerável à indecisão, deixando todas as expectativas de sua trajetória e toda a evolução do ciclo econômico global. Na condição de choque macro iminente, o mercado tende a priorizar o valor que mostra continuidade e coerência com o quadro fundamental.

Neste cenário, a operação rialzista na sterlina não nasceu no seguimento do preço, mas foi compensada por um ponto de equilíbrio favorável. É um aplicativo tipicamente institucional que privilegia a qualidade do concurso com risco de velocidade de execução. O mercado, ancorar uma volta, parece muoversi mais para absorção que para euforia, lasciando espaço para uma possível execução do movimento uma volta completata a fase de consolidação.

In sintesi, il quadro complessivo sugere que la sterlina stia simplesmente prendendo fiato. Embora a estrutura rimane intacta e o fluxo de fraude não sinalizem uma mudança de regime, a narrativa do fundo permanece orientada em direção a uma continuação do movimento positivo. Ele é adequado nesta fase de aparente silêncio, especialmente se você construir a oportunidade mais interessante.

#052: Oportunidade de Investimento Longo em USD/JPY

A taxa de câmbio USD/JPY está passando por uma fase de mercado particularmente interessante, onde a pressão baixista subjacente coexiste com sinais técnicos de uma possível reação de curto prazo. Após uma queda acentuada, o preço mostrou sinais de desaceleração, sugerindo a entrada em uma fase de consolidação, típica de mercados que absorvem excessos direcionais.

De uma perspectiva estrutural, a tendência principal permanece de baixa, consistente com uma sequência de máximas e mínimas descendentes em prazos maiores. No entanto, essa mesma tendência favoreceu um acúmulo progressivo de posições especulativas na mesma direção, criando as condições para uma potencial recuperação técnica. Em tais ambientes, o mercado frequentemente tende a se mover contra a corrente, atingindo áreas de liquidez antes de decidir a próxima direção.

A análise da ação do preço destaca como as últimas fases de queda foram acompanhadas por aumento da volatilidade e movimentos impulsivos, elementos que frequentemente anunciam uma fase de rebalanceamento. O aparecimento de candlesticks com sombras pronunciadas e fechamentos menos direcionais sugere que a pressão vendedora está diminuindo gradualmente, abrindo espaço para reações corretivas.

Do ponto de vista do volume, o mercado também mostra sinais de absorção. Após o impulso inicial, os volumes tendem a se estabilizar, indicando que os traders mais agressivos já assumiram posições. Nesses ambientes, os movimentos subsequentes são frequentemente impulsionados por reentradas técnicas e cobertura de posições, em vez de novas iniciativas direcionais.

No âmbito macroeconômico, o diferencial de política monetária continua a sustentar o dólar no médio e longo prazo, enquanto o iene permanece estruturalmente fraco. Contudo, no curto prazo, esse desequilíbrio não impede que o mercado experimente recuperações temporárias, especialmente quando o posicionamento se torna excessivamente desequilibrado. É precisamente nessas fases que a taxa de câmbio tende a se mover mais tecnicamente do que fundamentalmente.

O cenário intermercados atualmente não mostra sinais de forte aversão ao risco que favoreceria um fluxo decisivo em direção ao iene. Isso reduz a probabilidade de acelerações de baixa imediatas e fortalece a hipótese de um período de respiro nos preços. Os mercados de títulos e de câmbio parecem estar se movendo de forma mais ordenada, sem choques repentinos.

Em resumo, o USD/JPY encontra-se em um equilíbrio instável: a tendência principal permanece baixista, mas o mercado demonstra sinais de uma fase corretiva. Nesses contextos, paciência e uma boa compreensão da estrutura tornam-se cruciais, visto que os movimentos mais interessantes costumam surgir justamente quando o consenso parece excessivamente inclinado em uma direção.

Como sempre, o preço dará clareza. A capacidade do mercado de sustentar quaisquer recuperações ou, inversamente, retomar decisivamente sua direção principal, oferecerá informações valiosas sobre as intenções dos investidores institucionais nas próximas sessões.

XAUUSD (H3) – Plano Semanal de LiamA estrutura mudou | O foco no início da semana permanece em VENDER em rallies

Resumo rápido

O ouro completou uma forte expansão para baixo após uma prolongada tendência de alta, quebrando a estrutura anterior de forma decisiva. A ação do preço atual mostra fracas tentativas de recuperação, sugerindo que o movimento para baixo é corretivo-distributivo em vez de uma reversão completa.

Para o início da semana, a tendência permanece clara: vender a estrutura, não buscar repiques.

Estrutura de mercado

A tendência de alta anterior foi totalmente interrompida por uma venda impulsiva.

O preço agora está negociando abaixo do antigo suporte, que se tornou resistência.

Os atuais rebotes carecem de momento e mostram características de correções, não de acumulação.

Isso mantém o mercado em um ambiente de venda em rallies até que se prove o contrário.

Zonas técnicas chave

FVG / resistência primária de venda: 4970 – 5000

Esta zona se alinha com a desarmonia e a liquidez anterior e é a área preferida para reações de venda.

FVG secundário de venda: 4795 – 4820

Uma zona de reação mais baixa onde o preço pode estagnar antes de continuar a queda.

Meta de liquidez mais profunda: 4340 – 4350

Este permanece o principal objetivo para baixo se a estrutura continuar a se desfazer.

Zona de invalidação superior: 5300+

A aceitação acima dessa área forçaria uma reavaliação da tendência de baixa.

Cenários para o início da semana

Cenário primário – VENDER rallies

Enquanto o preço permanecer contido abaixo da zona de 4970–5000, qualquer recuperação deve ser tratada como corretiva. A expectativa é de uma continuação da queda em direção à liquidez mais baixa.

Cenário secundário – Recúo mais profundo

Se o preço falhar em recuperar a primeira zona de venda de forma limpa, um movimento lento para baixo na área de 4795–4820 pode ocorrer antes da continuação.

Condição de reavaliação

Apenas uma forte recuperação e aceitação acima de 5300 invalidaria a atual estrutura de venda.

Notas chave

A ação do preço no início da semana frequentemente limpa a liquidez residual.

Evite compras em contra-tendência dentro da resistência.

Deixe o preço chegar ao nível, então execute.

Estrutura > opinião.

Foco semanal:

vender rallies corretivos em FVG e resistência, ou esperar que o preço mostre uma clara mudança estrutural antes de mudar a tendência.

XAUUSD (H1) – Plano LiamTendência de alta intacta, mas sinais de exaustão a curto prazo | Reações de negociação, não impulso

Resumo rápido

O ouro continua em uma forte tendência de alta no H1, continuando a registrar máximas e mínimas mais altas dentro de uma estrutura bullish bem definida. No entanto, após o recente avanço acentuado, o preço está começando a desacelerar perto das máximas, aumentando a probabilidade de correções a curto prazo e ação de preço de dois lados.

➡️ A tendência mais ampla continua bullish, mas a execução deve agora ser baseada em níveis e reações, não na busca de momentum.

Visão técnica

O preço está atualmente negociando em níveis elevados em relação à estrutura recente, onde a atividade de compra anterior já foi absorvida.

Áreas de preço chave para observar:

Área de venda a curto prazo: 5520 – 5530

Área de resistência superior: cerca de 5600

Área de compra na correção: 5405 – 5420

Zona de compra primária: 5150 – 5155

A estrutura atual favorece uma fase de correção e reequilíbrio antes de qualquer continuação sustentada para cima.

Cenários de negociação

VENDER – negociações reativas a curto prazo

Procure reações de venda em torno de 5520 – 5530 se o preço mostrar fraqueza.

Os alvos de baixa situam-se perto de 5420, com uma extensão adicional possível se a correção se desenvolver.

Essas vendas são táticas e a curto prazo, não convites para uma reversão de tendência.

COMPRAR – alinhado com a tendência principal

Cenário primário

Compre correções para 5405 – 5420 se a área se mantiver.

Alvos de volta em direção a 5520 e mais altos.

Cenário mais profundo

Se a volatilidade aumentar, aguarde o preço retroceder em direção a 5150 – 5155.

Esta área oferece o melhor risco-retorno para continuidade de tendência.

Notas chave

Tendências fortes ainda corrigem; a paciência é importante.

Evite entradas no meio da faixa onde o risco supera a recompensa.

Posições curtas são táticas apenas enquanto a estrutura mais ampla permanecer bullish.

Qual é o seu plano: vender reações perto de 5520 – 5530 ou esperar pacientemente por uma correção em 5405 – 5420 para se reintegrar à tendência de alta?

ITUB3 +25% e contando!Postando apenas para registro a entrada em ITUB3 realizada em dezembro, a qual pensei que já havia postado aqui, porém me enganei.

O ativo é sólido. Maior banco privado Brasil. Sem mais.

Tecnicamente, parecia interessante comprar dentro da região D que marcava uma lenta progressão do nível, do jeito que deve ser para atrair o interesse de mais compradores - fornecendo stops mais seguros.

Foi o suficiente para estourar a bolha e subir +25% e entre 20-22% da nossa entrada.

Se fosse um trade, seria 10/10.

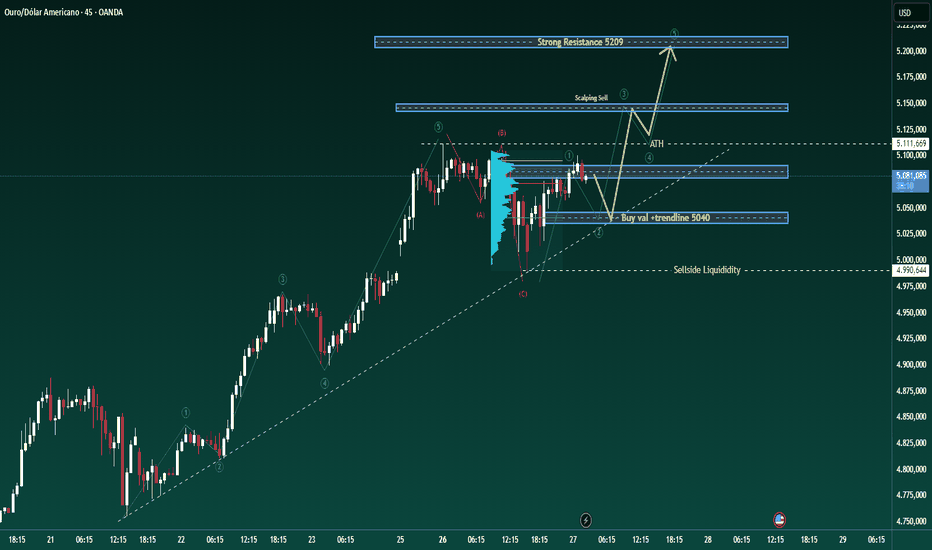

XAUUSD – Brian | Perspectiva Técnica M45— Compradores Ainda em Controle Acima de 5.200

O ouro continua a negociar firmemente acima da marca de 5.000, com a ação do preço confirmando uma forte aceitação bullish em níveis mais altos. No timeframe M45, o mercado permanece em uma fase de expansão, apoiado por um volume de compra agressivo e áreas de valor bem defendidas.

As condições atuais sugerem que os compradores ainda estão no controle, com as correções sendo absorvidas em vez de serem vendidas. Esse comportamento tipicamente caracteriza um ambiente de tendência forte em vez de uma fase de distribuição.

Contexto Macro (Breve Visão Geral)

De uma perspectiva fundamental, a posição institucional permanece estável, sem sinais de desmonte defensivo apesar do ouro negociar em máximas históricas. Ao mesmo tempo, o mercado permanece sensível a eventos macroeconômicos futuros, que podem introduzir volatilidade de curto prazo, mas até agora não alteraram o viés bullish mais amplo.

Enquanto a incerteza persistir e o apetite ao risco oscilar, o ouro continua a se beneficiar de seu papel como uma proteção estratégica.

Estrutura do Mercado & Contexto de Volume (M45)

A estrutura atual no M45 permanece construtiva:

O preço está sustentado acima da linha de tendência ascendente.

O volume de compra permanece elevado, indicando forte demanda e menor disposição para vender.

As correções continuam a se desenvolver de maneira corretiva em vez de quedas impulsivas.

Em tendências fortes, alto volume combinado com retrações superficiais frequentemente sinaliza continuidade em vez de exaustão.

Zonas Técnicas Chave para Observar

Com base na estrutura do gráfico e no perfil de volume, várias zonas se destacam:

Zona de Reação Ascendente

5.385: Uma área de resistência majoritária e extensão onde o preço pode pausar, consolidar ou reagir antes de decidir a próxima perna direcional.

Suporte de Valor Primário

POC + VAH: 5.243 – 5.347

Esta é a zona mais crítica para a continuidade. A aceitação e a manutenção dentro deste intervalo reforçariam a estrutura bullish.

Suporte Secundário

VAL: 5.163 – 5.168

Uma correção mais profunda nesta zona ainda seria considerada corretiva enquanto o preço estabilizar e recuperar valor.

Suporte Estrutural Mais Profundo

POC: 5.086 – 5.091

Esse nível representa um valor mais amplo e provavelmente só entrará em jogo durante uma volatilidade acentuada.

Expectativas Futuras & Viés

Viés primário: Continuidade bullish enquanto o preço se mantiver acima das zonas de valor.

Correções são atualmente vistas como oportunidades de re-acumulação em vez de reversão de tendência.

Volatilidade de curto prazo é esperada, mas a estrutura permanece o ponto de referência chave em vez de velas individuais.

Tendências fortes raramente se movem em linhas retas. A capacidade do ouro de manter valor durante pausas continua a apoiar o caso para mais alta.

Consulte o gráfico acompanhante para uma visão detalhada das áreas de valor, estrutura de tendência e caminhos projetados.

Siga o canal TradingView para obter atualizações de estrutura antecipadas e participar da discussão sobre níveis de mercado chave.

XAUUSD – Brian | Perspectiva Técnica M45Ouro permanece firmemente suportado acima do nível de 5.000, com a ação do preço continuando a respeitar a estrutura de alta mais ampla no intervalo de tempo M45. Apesar da recente volatilidade intradiária, o mercado mostra sinais claros de aceitação a preços mais altos em vez de distribuição.

De uma perspectiva fundamental, as reservas do SPDR Gold Trust, o maior ETF lastreado em ouro do mundo, permaneceram inalteradas em 1.086,53 toneladas. Embora os fluxos do ETF sejam neutros por enquanto, a falta de saídas sugere que a posição institucional permanece estável, mesmo com o ouro negociando em níveis recordes — um pano de fundo construtivo para a tendência mais ampla.

Estrutura de Mercado & Contexto Técnico (M45)

No gráfico M45, o XAUUSD continua a operar acima de sua linha de tendência ascendente, mantendo uma sequência de máximas e mínimas mais altas. A recente correção parece ser de natureza corretiva, em vez de impulsiva, se encaixando bem em uma estrutura de continuidade.

Elementos técnicos-chave destacados no gráfico:

Preço segurando acima da área de valor, indicando participação contínua dos compradores.

Uma zona de compra a descobertas em torno de 5.040, alinhada com o suporte da linha de tendência e a estrutura anterior.

Liquidez do lado da venda descansando abaixo das mínimas recentes, sugerindo que movimentos para baixo podem ser impulsionados por varreduras de liquidez, em vez de fraqueza genuína.

Um rompimento através das máximas recentes abre o caminho para a continuidade de ATH.

Níveis Chave & Zonas de Liquidez

Suporte primário: 5.040 (confluência de valor + linha de tendência)

Resistência intermediária: 5.150 (reação de curto prazo / zona de scalping)

Resistência maior: 5.209 (forte resistência e potencial área de reação)

Enquanto o preço permanecer acima da linha de tendência ascendente, as correções devem ser vistas como parte do desenvolvimento da tendência, e não como sinais de reversão.

Expectativas Futuras & Tendência

O mercado continua a operar em um ambiente impulsionado por momentum, onde a estrutura e a liquidez desempenham um papel maior do que os indicadores tradicionais. A aceitação acima de 5.000 mantém o cenário de alta intacto, enquanto consolidações de curto prazo provavelmente servirão como combustível para a continuidade.

Tendência primária: Continuação altista enquanto a estrutura se mantiver

Foco: Paciência nas correções, disciplina perto das zonas de resistência

Período preferido de confirmação: M45–H1

Tendências fortes não se movem em linhas retas. Manter-se alinhado com a estrutura e a liquidez continua sendo fundamental nesta fase.

Consulte o gráfico anexo para uma visão detalhada da estrutura de mercado, zonas de liquidez e níveis técnicos-chave.

Siga o canal TradingView para receber atualizações antecipadas sobre a estrutura do mercado e participe da discussão.

#051: Oportunidade de Investimento COMPRADO em AUD/NZD

O dólar australiano em relação ao dólar neozelandês oferece atualmente um exemplo clássico de como os mercados se comportam quando o posicionamento de investidores individuais atinge níveis extremos e a ação do preço começa a divergir das expectativas da maioria.

Após uma fase corretiva prolongada, o AUD/NZD entrou em uma zona onde o ímpeto de baixa claramente enfraqueceu. A ação recente do preço mostra repetidas tentativas de queda sem sucesso, um sinal clássico de absorção em vez de continuação. Cada queda foi recebida com reações cada vez mais rápidas, sugerindo que a pressão vendedora está sendo absorvida silenciosamente em vez de expandida.

O que torna essa configuração particularmente interessante é o cenário de sentimento. O posicionamento de investidores individuais atingiu níveis extremos no lado vendido, muito além do que é tipicamente considerado equilibrado. Historicamente, quando tais assimetrias surgem, o mercado tende a não recompensar a maioria. Em vez disso, o preço geralmente se estabiliza, se comprime e eventualmente se move contra a tendência dominante dos investidores individuais à medida que a liquidez é absorvida.

Em prazos menores, os indicadores de momentum atingiram recentemente condições de sobrecompra após uma forte recuperação. Isoladamente, isso poderia ser interpretado como um motivo para cautela. No contexto, porém, parece mais consistente com um ajuste técnico: uma fase de arrefecimento necessária após uma reação impulsiva, em vez de uma reversão estrutural. É importante ressaltar que esse recuo se desenrolou de forma ordenada, com volume decrescente, reforçando a ideia de consolidação em vez de uma nova pressão vendedora.

De uma perspectiva mais ampla, a estrutura sugere um movimento corretivo dentro de um contexto maior, em vez do início de uma nova perna de baixa. O mercado já demonstrou sua disposição em defender preços mais baixos, e a ausência de vendas agressivas durante os testes recentes reforça a visão de que o risco de queda está sendo progressivamente reduzido.

Em cenários como esse, a chave não é focar em oscilações de curto prazo, mas na interação entre o comportamento do preço e o posicionamento. Quando a maioria está fortemente comprometida em uma direção e o preço se recusa a acompanhá-la, isso geralmente sinaliza que os investidores mais fortes estão se preparando para um movimento na direção oposta.

Em resumo, o par AUD/NZD está atualmente exibindo as características de uma fase de acumulação institucional: desequilíbrio extremo no varejo, falha na continuação da tendência de baixa, recuos controlados e sinais de absorção em áreas-chave. Embora seja necessária paciência durante essas fases, historicamente tais condições precederam movimentos direcionais que pegaram o lado mais concentrado do mercado de surpresa.

XAUUSD – Perspectiva Técnica H2Retração de Liquidez Dentro de uma Estrutura Altista Forte | Lana ✨

O ouro continua a negociar dentro de uma estrutura altista bem definida no período de H2. O recente aumento foi impulsivo, seguido por uma correção saudável que parece estar reequilibrando a liquidez em vez de sinalizar uma reversão de tendência.

A ação do preço permanece construtiva enquanto o mercado respeitar os níveis estruturais chave e a linha de tendência ascendente.

📈 Estrutura do Mercado & Contexto da Tendência

A tendência geral permanece altista, com máximas mais altas e mínimas mais altas ainda intactas.

O preço continua a respeitar a linha de tendência ascendente, que atuou como um suporte dinâmico confiável ao longo da tendência de alta.

A recente retração ocorreu após uma expansão agressiva para cima, ajustando-se à sequência clássica:

Impulso → Retração → Continuação

Nenhum padrão de distribuição claro é visível neste estágio. Enquanto o suporte estrutural se mantiver, a tendência permanece COMPRA nas retrações, não venda na força.

🔍 Zonas Técnicas Chave & Áreas de Valor

Zona Primária de Compra POC: 4764 – 4770

Esta área representa um nó de alto volume (POC) e alinha-se de perto com a linha de tendência ascendente.

É uma zona natural onde o preço pode reequilibrar antes de retomar a tendência altista.

Área de Valor Secundária (VAL–VAH): 4714 – 4718

Uma zona de liquidez mais profunda que pode atuar como suporte se a pressão de venda aumentar temporariamente.

Resistência de curto prazo: 4843

A aceitação acima deste nível fortalece o cenário de continuação.

Zona de reação psicológica: 4900

Provavelmente gerará hesitação de curto prazo ou realização de lucros.

Alvos de expansão em períodos superiores:

5000 (nível psicológico)

Extensão de Fibonacci de 2.618, onde uma grande liquidez pode estar descansando.

🎯 Plano de Trading – Estrutura Baseada em H2

✅ Cenário Primário: COMPRAR a Retração

Entrada de Compra:

👉 4766 – 4770

Lana prefere se envolver apenas se o preço recuar para a zona POC e mostrar confirmação altista em H1–H2 (manutenção da linha de tendência, forte rejeição de preços mais baixos ou seguimento altista).

Stop Loss:

👉 4756 – 4758

(Colocado ~8–10 pontos abaixo da entrada, abaixo da zona POC e da linha de tendência ascendente)

🎯 Alvos de Take Profit (Saídas Escalonadas)

TP1: 4843

Primeira zona de resistência — recomendada a realização parcial de lucros.

TP2: 4900

Nível psicológico com potenciais reações de curto prazo.

TP3: 5000

Grande marco psicológico e alvo de expansão para cima.

TP4 (extensão): 5050 – 5080

Área alinhada com a extensão de Fibonacci de 2.618 e liquidez em períodos superiores.

A abordagem preferida é escalar as saídas gradualmente e proteger a posição, ajustando o risco conforme o preço confirma a continuação.

🌍 Contexto Macro (Resumo)

Segundo o Goldman Sachs, espera-se que os bancos centrais em mercados emergentes continuem diversificando reservas longe de ativos tradicionais e para o ouro.

As compras anuais médias de ouro pelos bancos centrais estão projetadas para atingir cerca de 60 toneladas até 2026, reforçando a demanda estrutural por ouro.

Essa acumulação contínua apoia a ideia de que as retrações são mais provavelmente impulsionadas por posicionamento e realização de lucros, em vez de uma mudança nos fundamentos de longo prazo.

🧠 Visão da Lana

Isso continua a ser uma retração dentro de uma tendência altista, não uma reversão baixista.

O foco permanece em comprar valor em zonas chave de liquidez, não em perseguir preços nas máximas.

Paciência, estrutura e execução disciplinada permanecem a vantagem.

✨ Respeite a tendência, negocie a estrutura e deixe o preço vir para a sua zona.

XAUUSD (H4) – Plano LiamVentosas macroeconômicas permanecem, mas o preço está estendido | Reações de negociação, não emoções

Resumo rápido

O ouro continua apoiado por um forte cenário macroeconômico:

📌 Probabilidade de manutenção do Fed em janeiro: 95% → USD/renda limitada.

📌 Tensão geopolítica (Kremlin elogiando Trump sobre a Groenlândia, fissuras na OTAN) adiciona demanda por ativos de refúgio.

Tecnicamente, o preço se moveu agressivamente para o território de expansão superior. Neste estágio, a vantagem é negociar reações em níveis-chave, não perseguir força.

Contexto macroeconômico (por que a volatilidade permanece elevada)

Com o Fed muito provavelmente mantendo as taxas em janeiro, os mercados são altamente sensíveis a mudanças no USD e nos rendimentos.

O aumento do ruído geopolítico mantém o ouro em alta, mas também aumenta o risco de picos impulsionados por manchetes e varreduras de liquidez.

➡️ Conclusão: a tendência direcional é secundária à qualidade da execução. Níveis de negociação + confirmação somente.

Visão técnica (H4 – com base no gráfico)

O ouro está negociando dentro de um canal ascendente, atualmente estendido em direção à expansão de Fibonacci superior.

Principais níveis em que focar:

✅ Principal venda de Fibonacci / topo de onda: 4950 – 4960

✅ Venda da onda B / zona de reação: 4825 – 4835

✅ Entrada de compra / suporte estrutural: 4730 – 4740

✅ Liquidez do lado de venda: 4520 – 4550 (abaixo da estrutura)

O preço está esticado acima do meio do canal — condições em que correções e rotações são estatisticamente mais prováveis do que uma continuação limpa.

Cenários de negociação (estilo Liam: negocie o nível)

1️⃣ Cenários de VENDA (prioridade – negociação de reação)

A. VENDA na extensão de Fibonacci (ideia principal)

✅ Zona de venda: 4950 – 4960

SL: acima do máximo / extensão de fib

TP1: 4830

TP2: 4740

TP3: 4550 (se o momentum acelerar)

Lógica: Esta é uma área de exaustão alinhada com a conclusão da onda e extensão de fib — ideal para realização de lucros e rotação média, não para perseguir a tendência.

B. VENDA da reação da onda B

✅ Venda: 4825 – 4835

Condição: rejeição clara / estrutura de baixa no M15–H1

TP: 4740 → 4550

Lógica: Zona clássica de correção de onda. Bom para vendas táticas dentro de uma estrutura volátil mais ampla.

2️⃣ Cenário de COMPRA (secundário – apenas em reação)

COMPRA no suporte estrutural

✅ Zona de compra: 4730 – 4740

Condição: manutenção + reação de alta (HL / rejeição / MSS em TF mais baixo)

TP: 4825 → 4950 (saia gradualmente)

Lógica: Esta é uma zona chave de inversão dentro do canal ascendente. COMPRE apenas se o preço provar aceitação — não compre em quedas cegas.

Notas-chave (controle de risco)

O mercado está estendido → espere quebras falsas e correções abruptas.

Evite entradas em faixa média entre os níveis.

Reduza o tamanho durante manchetes geopolíticas.

Confirmação > previsão.

Qual é o seu movimento: vendendo a extensão de fib de 4950, ou esperando uma reação limpa em 4730–4740 antes de reavaliar?

— Liam

XAUUSD (H4) — Venda de Títulos, Aumento de RendimentosOportunidade de Pullback ou Rejeição no Topo?

O ouro ainda mantém uma estrutura bullish no gráfico H4, mas a recuperação nos rendimentos globais pode facilmente provocar oscilações acentuadas em torno das principais resistências. A abordagem de hoje é simples: negociem as zonas, não o ruído.

I. Resumo Executivo

Tendência primária: A tendência de alta do H4 permanece intacta.

Viés de negociação: Prefira a COMPRA em pullbacks na demanda; considere a VENDA apenas com uma clara rejeição na resistência de Fibonacci.

Zonas chave:

Venda: 4774–4778

Compra: 4666–4670

Compra com valor: 4620–4625

Regra: Entre apenas após o toque na zona + confirmação (rejeição / mudança da microestrutura).

II. Macroeconomia & Fundamentos (otimizado & conciso)

Venda global de títulos: A venda de títulos está se espalhando globalmente; o rendimento dos títulos de 40 anos do Japão atingindo 4% sinaliza uma pressão de rendimento ampla e persistente.

Recuperação dos rendimentos dos EUA: Rendimentos mais altos dos EUA (10Y–30Y) aumentam o custo de oportunidade de manter ouro → pressão bearish de curto prazo para o XAUUSD.

Prêmio de risco ainda vivo: A tensão geopolítica e as manchetes sobre tarifas mantêm os mercados sensíveis, suportando fluxos defensivos e limitando uma queda acentuada.

Conclusão fundamental: Rendimentos crescentes podem impulsionar um pullback, mas o cenário de risco mais amplo favorece uma correção dentro de uma tendência de alta, não uma reversão completa (a menos que a estrutura quebre).

III. Estrutura Técnica (do seu gráfico)

1) Visão geral H4

O preço está estendido após um forte impulso e agora está consolidando, enquanto a estrutura ainda imprime Altas Mais Altas / Baixas Mais Altas.

A linha de tendência ascendente permanece suporte → a jogada de maior probabilidade é comprar quedas na demanda, em vez de perseguir o preço.

2) Zonas chave

Zona de venda de Fibonacci: 4774 – 4778 (principal fornecimento / resistência — risco de realização de lucros e rejeição)

Zona de compra: 4666 – 4670 (pullback raso dentro da tendência)

Compra com valor: 4620 – 4625 (pullback mais profundo — queda de qualidade superior se os rendimentos subirem novamente)

As zonas de suporte inferiores permanecem uma contingência para uma queda mais profunda.

IV. Plano de Negociação (estilo Brian — 2 cenários)

⭐️ CENÁRIO DE PRIORIDADE — COMPRA (continuação da tendência)

Ideia: Enquanto a tendência de alta no H4 se mantiver, procure comprar pullbacks na demanda com confirmação.

Opção A — Comprar pullback: 4666 – 4670

SL: abaixo de 4620 (mais conservador: abaixo de 4616–4610 dependendo da volatilidade/spread)

TP: 4716 – 4740 – 4774 – 4800

Opção B — Compra com valor (se um sweep mais profundo ocorrer): 4620 – 4625

SL: abaixo da baixa swing mais próxima do H4 / abaixo de 460x (dependendo da preferência de risco)

TP: 4666 – 4716 – 4774 – 4800

Cues de confirmação (opcional):

Rejeição forte na zona de compra, ou

Quebra da microestrutura H1 de volta para cima, ou

Sweep de liquidez seguido do fechamento acima da zona.

⭐️ CENÁRIO ALTERNATIVO — VENDA (rejeição na resistência de Fibonacci)

Ideia: Com os rendimentos aumentando, o ouro pode reagir acentuadamente no topo — trate isso como uma negociação de reação, não como uma chamada de reversão de tendência macro.

Zona de venda: 4774 – 4778 (VENDA apenas se o preço rejeitar claramente)

SL: acima de 4788 – 4800

TP: 4740 – 4716 – 4670

Importante: Se o H4 fechar e se manter acima de 4778 (aceitação), o viés muda para comprar pullbacks em vez de forçar vendas a descoberto.

#050: Oportunidade de Investimento em Venda USD/SGD

Após uma alta ordenada, a taxa de câmbio mostrou claros sinais de desaceleração dentro de uma área já conhecida por reações anteriores. O movimento ascendente perdeu força gradualmente, enquanto os últimos candles evidenciaram repetidas rejeições e a incapacidade de progredir além da zona de oferta. Esse tipo de comportamento é típico de fases de distribuição, nas quais os grandes operadores exploram a liquidez residual para reduzir posições compradas.

A estrutura não é impulsiva, mas corretiva. O preço não acelera, mas oscila, marcando máximas cada vez menos convincentes. O volume não acompanha a alta e o momentum está se deteriorando, sugerindo que o impulso principal está perdendo força. Nesse cenário, o mercado não está construindo uma nova tendência de alta, mas sim preparando o terreno para um movimento oposto.

Portanto, operar vendido não é considerado uma aposta contra a força, mas sim uma resposta lógica à perda de equilíbrio. A ideia de negociação baseia-se em esperar que o preço complete seu processo de distribuição antes de retornar a níveis mais baixos, onde uma demanda mais estruturada emergiu no passado.

Do ponto de vista da gestão, a operação foi concebida para ser rápida. Não se trata de uma operação para ser mantida por muito tempo, mas sim de uma estratégia que visa explorar uma janela de tempo específica, antes que fatores externos ou novos fluxos possam alterar a situação. Na ausência de aceleração, a paciência se torna um custo; quando o movimento começa, no entanto, tende a fazê-lo de forma decisiva.

Em resumo, esta posição vendida em USD/SGD representa um exemplo clássico de negociação baseada na compreensão do contexto, em vez de ruídos de curto prazo. Ela não nasce da urgência de entrar, mas sim da percepção de que o mercado, em certas áreas, se comunica claramente com aqueles que sabem ouvir.

XAUUSD H4 – Correção Primeiro, Depois ExpansãoXAUUSD H4 – Retração e Então Continuação Usando Fibonacci e Níveis Chave

O ouro permanece em uma forte tendência de alta no H4, mas a estrutura atual sugere que o mercado precisa de uma retração para liquidez antes da próxima perna de expansão.

Visão do Mercado

A recente alta levou o preço para um território premium, o que muitas vezes desencadeia a realização de lucros de curto prazo.

As extensões de Fibonacci estão atuando como ímãs de liquidez: 2.618 é uma zona de reação chave, enquanto 3.618 é o próximo alvo de expansão.

Abordagem principal: esperar pela retração em zonas de suporte/compras e então seguir a tendência.

Níveis Chave a Observar

Próxima resistência: 4546–4550 (zona de reação / resistência chave)

Zona de reação para venda: 4632–4637 (Fibonacci 2.618, provável de causar volatilidade)

Alvo de expansão: 4707 (Fibonacci 3.618)

Zona de liquidez para compra: 4445–4449 (melhor área de compra nesta estrutura)

Suporte forte: 4408 (suporte defensivo crítico)

Cenário 1 – Retração Rasa, Então Movimento Para Cima

Ideia: o preço se retrai ligeiramente, mantém a estrutura e retoma a tendência de alta rapidamente.

Zona de retração preferida: 4546–4550

Expectativa: movimento de volta para 4632–4637, e se absorvido, extensão em direção a 4707

Confirmação a observar: velas H4 se mantendo acima de 4546–4550 com clara resposta de compra (pavios de rejeição, fechamentos fortes, retorno de momentum)

Cenário 2 – Retração Mais Profunda para Captar Liquidez, Então Forte Alta

Ideia: o preço se aprofunda na melhor zona de demanda antes da próxima perna maior.

Zona de retração profunda: 4445–4449

Expectativa: retorno para 4546–4550 → então movimento para 4632–4637 → e potencialmente extensão para 4707

Confirmação a observar: forte reação em 4445–4449 (compradores absorvem, estrutura se mantém, sem quebra clara)

Notas Importantes

4632–4637 é uma zona sensível onde realização de lucros e oscilações abruptas podem aparecer antes da continuação.

Se o preço quebrar e se manter abaixo de 4445–4449, mude o foco para 4408 para julgar se a estrutura de alta ainda está sendo defendida.

Conclusão

A tendência principal ainda é de alta, mas a melhor vantagem vem de esperar por uma retração e comprar em níveis chave.

Zonas de foco: 4546–4550 (retração rasa) e 4445–4449 (retração profunda com melhor R:R).

Se a expansão de Fibonacci continuar, o próximo alvo para cima é 4707.

Se você compartilhar a mesma visão, me siga para receber as próximas atualizações mais cedo.

049: Oportunidade de Investimento Longo em EUR/USD

No mercado cambial, existem movimentos que, para um olhar destreinado, podem parecer sinais de fraqueza. Na realidade, muitas vezes são uma etapa necessária para que traders mais estruturados se posicionem de forma eficiente. É exatamente isso que estamos observando atualmente no EUR/USD.

Após um período de pressão baixista claramente visível, a taxa de câmbio mostrou claros sinais de desaceleração. A queda não foi acompanhada por uma verdadeira aceleração direcional, mas sim por uma absorção gradual do momentum, típica de fases em que a liquidez aumenta antes de uma possível reversão.

Estrutura de Mercado e Contexto Institucional

Analisando a estrutura em múltiplos prazos, emerge que o movimento de baixa faz parte de um contexto mais amplo de rebalanceamento. As áreas de baixa reagiram de forma ordenada, sem rompimentos impulsivos, sugerindo a presença de interesse de traders significativos.

Esse tipo de comportamento é frequentemente associado a fases de mitigação, nas quais o mercado retorna a zonas previamente negociadas para permitir a construção de posições com um perfil de risco eficiente. Não se trata de perseguir o preço, mas de esperar que ele retorne a um ponto onde as probabilidades se tornem assimétricas.

Ação do Preço e Gestão da Liquidez

Do ponto de vista da ação do preço, o cenário é consistente com uma dinâmica de caça a stops que já ocorreu. As mínimas recentes atraíram ordens de proteção, que foram posteriormente absorvidas sem gerar uma continuação de baixa crível. Este é um dos sinais mais confiáveis de exaustão da pressão de curto prazo.

Quando o mercado para de cair apesar de ter "razões técnicas" para fazê-lo, a mensagem é clara: alguém está comprando pacientemente.

Volumes, Volatilidade e Ausência de Pânico

Outro elemento-chave é a volatilidade. Não há expansões violentas ou picos desordenados. Pelo contrário, a compressão sugere um ambiente controlado, típico de fases de acumulação. Os volumes também confirmam essa interpretação, mostrando participação, mas não distribuição agressiva.

Na ausência de choques macroeconômicos iminentes, esse tipo de ambiente tende a favorecer movimentos progressivos em vez de reações caóticas.

Sentimento e Posicionamento

O sentimento de curto prazo permanece enviesado para o lado oposto ao movimento esperado. Historicamente, quando o componente menos estruturado do mercado persiste em uma direção após um declínio prolongado, o maior risco é estar do lado errado quando o preço reverter.

Operadores institucionais não entram quando o movimento é evidente. Eles entram quando o mercado oferece espaço, tempo e liquidez.

Cenário Operacional e Visão Final

O panorama geral sugere uma configuração construtiva para uma recuperação gradual da taxa de câmbio. Não se trata de antecipar uma explosão imediata, mas de se posicionar em um momento em que a relação risco-retorno potencial se torne particularmente favorável.

Nesses contextos, a disciplina importa mais do que a velocidade. O mercado recompensa aqueles que esperam, não aqueles que se precipitam.

#048: Oportunidade de Investimento Longo em EUR/NZD

Nas últimas sessões, o par EUR/NZD mostrou os primeiros sinais de estabilização estrutural após uma prolongada fase de baixa. A ação do preço não é mais impulsiva para baixo, e o mercado está agora em transição para um ambiente mais equilibrado, onde o posicionamento, em vez do momentum, se torna o fator chave.

O que se destaca não é o movimento em si, mas o comportamento do mercado em torno do valor. Em vez de uma ruptura agressiva, o preço avança de forma controlada, com expansão limitada da volatilidade e sem envolvimento emocional. Esta é frequentemente uma característica de acumulação profissional, em vez de continuação impulsionada por investidores individuais.

De uma perspectiva estrutural, o mercado parece estar testando a aceitação acima de uma zona anteriormente contestada. No entanto, traders experientes sabem que a aceitação não equivale à execução. Os fluxos institucionais raramente entram no momento da confirmação; eles esperam que o mercado recue, reavalie o valor e exponha os investidores mais fracos.

É aqui que a paciência se torna crucial.

Em vez de perseguir o preço após a confirmação, uma abordagem mais profissional é deixar o mercado retrair e revelar se os compradores estão realmente interessados. Se a estrutura for autêntica, o preço retornará calmamente à zona de aceitação, oferecendo liquidez e confirmação a um custo emocional muito menor. Se isso não acontecer, geralmente sinaliza que o movimento não encontrou suporte real.

Outro elemento importante é o sentimento. Quando o posicionamento se desloca ligeiramente para um lado, mas sem atingir extremos, os mercados geralmente tentam se reequilibrar antes de continuar. Essas fases de reequilíbrio são tipicamente aquelas em que os traders institucionais operam, absorvendo a pressão enquanto os traders de varejo reagem emocionalmente.

Os padrões de volume também corroboram essa visão. A ausência de picos de volume sugere preparação em vez de distribuição. Os mercados tendem a se mover mais rapidamente após essas fases de calmaria, não durante elas.

Nesse contexto, o foco não deve ser prever o próximo candle, mas entender onde o valor é aceito e como o preço se comporta quando retorna a essa zona. A diferença entre a execução profissional e a de varejo geralmente reside em esperar pela confirmação e, em seguida, esperar novamente.

Plano de Negociação de Ouro XAUUSD H4 Para Próxima Semana(Níveis Baseados em Liquidez)

O ouro está entrando em uma semana de decisão chave à medida que o preço retorna a uma área de reação importante. O mercado é atualmente melhor negociado esperando reações de liquidez nas zonas destacadas, em vez de perseguir movimentos no meio da faixa.

1) Contexto Técnico H4

O preço se recuperou e agora está testando novamente uma região de pivô chave em torno da área de 4.45xx.

O gráfico mostra claras zonas de oferta acima, enquanto a zona 4445–4449 se destaca como a área de reação de compra com maior probabilidade.

Se o preço se mantiver nesta zona de compra, o caminho preferido é a continuação para cima em direção à região superior de oferta perto de 4632–4637.

2) Níveis Chave a Observar

Zona PRINCIPAL de COMPRA: 4445 – 4449

Área de confluência de liquidez com forte probabilidade de reação bullish se a estrutura permanecer intacta.

Resistência intermediária: 4550 – 4560

Uma zona de reação onde os compradores podem realizar lucros parciais e onde o comportamento do preço é importante.

Zona de META de VENDA (scalping): 4632 – 4637

Forte oferta acima. Ideal para reações de venda de curto prazo se o preço subir drasticamente e mostrar rejeição.

Suporte forte: em torno de 4408

Se a zona de compra principal falhar, esse nível se torna a próxima área chave que defines se o pullback se aprofunda.

3) CENÁRIO DE PRIORIDADE – Plano Principal (Comprar com Estrutura)

A estratégia primária da próxima semana continua sendo seguir a tendência, mas a execução deve ser baseada em níveis.

Área de compra: 4445–4449

Melhor confirmação: velas H4/H1 mantêm a zona e fecham acima dela sem uma forte quebra.

Expectativas de alta: empurrar em direção a 4550–4560 primeiro, depois estender em direção a 4632–4637.

4) CENÁRIO ALTERNATIVO – Se a Zona de Compra Falhar

Se o preço romper 4445–4449 de forma limpa e se estabelecer abaixo dele:

Uma correção mais profunda pode se desenvolver em direção a 4408 e potencialmente mais baixo.

Nesse caso, o plano é esperar por uma clara reação no suporte antes de procurar o próximo setup de compra.

5) Cenário de VENDA – Somente Curto Prazo

Vender não é a estratégia principal. É considerado apenas como um scalp de curto prazo em oferta premium.

Zona de venda: 4632–4637

Venda apenas em sinais claros de rejeição, como pavios fortes, quebra falhada ou uma mudança de estrutura em tempo menor.

6) Resumo Semanal

Zona de foco: 4445–4449 é a área de decisão chave

Manter acima → preferir COMPRA em direção a 4550–4560 e 4632–4637

Perder → observar 4408 para reação de correção mais profunda

Ideias de venda são apenas scalps na zona de oferta superior

XAUUSD (H1) – Seguindo o canal de altapaciência antes da continuação ✨

Estrutura do mercado

O ouro permanece em um canal ascendente bem definido no tempo H1. Apesar das recentes retrações intradiárias, a estrutura geral ainda é otimista, com máximas e mínimas ascendentes preservadas. A ação atual do preço mostra consolidação dentro do canal, em vez de qualquer sinal de reversão de tendência.

Perspectiva técnica (opinião de Lana)

O preço está girando em torno da linha média do canal ascendente, indicando uma digestão saudável após a perna impulsiva anterior.

A retração recente parece ser uma correção controlada, provavelmente visando coletar liquidez do lado comprador antes da próxima expansão.

O mercado ainda está respeitando a estrutura e o suporte da linha de tendência — nenhuma quebra foi confirmada até agora.

Níveis-chave a serem observados

Foco no lado comprador

Zona de FVG para compra: 4434 – 4437

Uma reação limpa aqui poderia oferecer uma boa entrada de continuação dentro da tendência.

Zona de compra principal: 4400 – 4404

Esta é a área de demanda mais forte alinhada com o suporte do canal e a estrutura anterior.

Reação do lado vendedor (apenas a curto prazo)

4512 – 4515

Esta zona alinha-se com a extensão de Fibonacci e a resistência do canal, onde o lucro a curto prazo ou reações podem aparecer.

Perspectiva do cenário

Enquanto o preço se mantém acima do limite inferior do canal, a continuação otimista permanece o cenário principal.

Uma retração para a FVG ou a zona inferior de compra seguida de confirmação favoreceria outro empurrão em direção às máximas do canal e à liquidez acima.

Apenas uma quebra limpa e aceitação abaixo de 4400 forçariam uma reavaliação da viés otimista.

Mentalidade de negociação de Lana 💛

Não persiga o preço perto da resistência.

Deixe o preço voltar para as zonas de valor dentro do canal.

Negocie reações, não previsões.

Tendência é sua amiga — até que a estrutura diga o contrário.

Esta análise reflete uma perspectiva técnica pessoal para fins educacionais apenas. Sempre gerencie o risco com cautela.