Ouro Renova Máximos com Procura por Refúgio em Alta

Os preços do ouro subiram no início da negociação de quinta-feira, atingindo um máximo histórico pela nona sessão consecutiva. Os ganhos estão a ser impulsionados pelo aumento da procura por ativos de refúgio, bem como por expectativas cada vez mais dovish em relação à política monetária da Reserva Federal. A procura pelo metal tem sido em grande parte alimentada por tensões geopolíticas elevadas. A guerra na Ucrânia continua, enquanto na região do Golfo as tensões estão a aumentar, num contexto de maior presença militar dos EUA e de ameaças de um ataque em grande escala ao Irão. A procura por ativos de refúgio está ainda a ser reforçada pela incerteza económica gerada pelas tarifas e pelo seu impacto na atividade económica. Ao mesmo tempo, expectativas cada vez mais dovish relativamente à Reserva Federal, em conjunto com a tendência em curso de “sell America”, que tem vindo a ganhar força entre investidores globais que procuram reduzir a exposição a ativos norte-americanos, têm pressionado o dólar dos EUA, acrescentando mais vento às velas do ouro. Neste contexto, as perspetivas para os preços do ouro mantêm-se positivas, sendo possíveis novos ganhos.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Tarifas

Ouro perto de máximos apesar do alívio geopolítico

Os preços do ouro recuaram nas primeiras horas de negociação de quinta-feira, mas mantiveram-se próximos dos máximos históricos alcançados na sessão anterior. Os investidores reagiram positivamente à presença de Donald Trump em Davos, onde afastou a utilização da força para obter controlo sobre a Gronelândia e retirou as ameaças de impor novas tarifas sobre a Europa. Esta mudança reavivou o apetite pelo risco, impulsionando os mercados acionistas e reduzindo a procura por ativos de refúgio, como o ouro. Ao mesmo tempo, a mudança de posição do presidente norte-americano também apoiou o dólar, à medida que a estratégia de “vender a América” perdeu força, criando um obstáculo adicional para o metal precioso. Ainda assim, as tensões entre os Estados Unidos e a Europa permanecem elevadas, com ambas as partes a aparentarem estar cada vez mais distantes. Esta rutura deverá continuar a gerar incerteza geopolítica, num contexto que se mantém altamente favorável ao ouro no médio e longo prazo. No curto prazo, os investidores continuarão atentos à evolução do cenário geopolítico e irão igualmente acompanhar a divulgação dos dados do PIB dos EUA relativos ao terceiro trimestre, bem como do índice PCE, a medida de inflação preferida da Reserva Federal. Estes indicadores poderão ajudar a moldar as expectativas em torno de eventuais cortes nas taxas de juro, influenciando o comportamento do dólar e, por extensão, os preços do ouro, tendo em conta a relação inversa entre os dois ativos.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Atinge Novo Máximo com Escalada das Tensões EUA–Europa

O preço do ouro subiu para um novo máximo histórico nas primeiras horas da negociação de quarta-feira, refletindo níveis elevados de procura por ativos de refúgio e o enfraquecimento do dólar norte-americano. Os investidores estão cada vez mais preocupados com a possibilidade de uma guerra comercial entre os Estados Unidos e a Europa, na sequência de uma postura mais agressiva de Washington relativamente ao controlo da Gronelândia e das tentativas europeias de fazer frente a essa posição. Esta dinâmica resultou, até agora, numa escalada de retórica hostil de ambos os lados, interpretada pelos traders como um sinal de que a situação poderá deteriorar-se. Tal tem alimentado uma maior procura por ouro, o ativo de refúgio por excelência, ao mesmo tempo que reaviva a chamada estratégia de “vender a América”, pressionando o dólar em baixa. As atenções centram-se agora em Davos, onde o Presidente dos Estados Unidos deverá esta tarde proferir um discurso e reunir-se com líderes europeus. Estes encontros poderão marcar o início de uma solução ou conduzir a um agravamento das relações, dependendo da forma como os acontecimentos se desenrolarem. Para já, o caminho de menor resistência para o ouro continua a apontar para cima, sustentado pela persistente turbulência geopolítica, pelos receios de uma guerra comercial transatlântica e por um dólar mais fraco. Estes fatores continuam a reforçar o apelo do metal precioso como ativo de refúgio, com a correlação inversa entre o ouro e o dólar a fornecer apoio adicional.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Tensões Geopolíticas Impulsionam Ouro para Máximos Históricos

Os preços do ouro subiram no início da negociação de terça-feira, prolongando os ganhos da sessão anterior e atingindo um novo máximo histórico acima dos 4.700 dólares. As tensões entre os EUA e a Europa estão a intensificar-se na sequência das exigências de Washington relativamente à Gronelândia e da reação firme da Europa, que desencadeou o anúncio de novas tarifas norte-americanas sobre importações provenientes de oito países europeus e levantou a perspetiva de medidas de retaliação por parte de Bruxelas. Neste contexto, o apetite pelo risco deteriorou-se, penalizando os mercados acionistas globais, incluindo nos EUA, com os futuros do Nasdaq e do S&P 500 a registarem quedas. Em contrapartida, os ativos de refúgio estão a beneficiar de uma forte procura, sustentando os preços do ouro em níveis recorde. Ao mesmo tempo, o dólar norte-americano está a enfraquecer, com o índice que mede o seu desempenho face às principais moedas a cair mais de meio ponto percentual. Este enquadramento é favorável ao ouro, tendo em conta a relação inversa entre os dois ativos. Com a incerteza a dominar o sentimento dos investidores e o dólar sob pressão, poderá haver margem para novas subidas no preço do ouro.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Escalada na Gronelândia Pesa nos Índices

O S&P 500 está a negociar em baixa esta manhã, com uma queda superior a 1%, após os desenvolvimentos do fim de semana em torno da Gronelândia, que voltaram a colocar a política comercial e a geopolítica no centro da atenção dos investidores. Donald Trump reiterou as suas ambições em relação à região autónoma da Dinamarca, anunciando que pretende impor tarifas de 10% a vários aliados europeus caso não apoiem o seu plano para adquirir o território. A União Europeia reagiu com fortes críticas à pressão diplomática dos EUA e está a avaliar possíveis retaliações, aumentando o risco de uma nova escalada comercial. Este é o segundo grande evento de risco de janeiro, após a escalada de tensões no Irão, e a reação dos investidores a este desenvolvimento será reveladora do caminho que os ativos de risco pretendem tomar no primeiro trimestre.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Recupera Acima dos $4.000 Antes da Decisão da FedOs preços do ouro subiram nas primeiras horas de negociação desta quarta-feira, recuperando terreno acima do nível dos 4.000 dólares. O metal precioso tinha estado sob pressão, tendo chegado a recuar cerca de 12% em relação ao máximo histórico atingido na semana passada, devido à melhoria do apetite pelo risco nos mercados financeiros, que desviou fluxos do tradicional refúgio de segurança representado pelo ouro. Esta mudança foi impulsionada pela crescente esperança de que os Estados Unidos e a China consigam evitar uma guerra comercial, após o acordo relativo a um enquadramento para o entendimento. No entanto, o movimento corretivo parece ter perdido força, à medida que os investidores concentram a sua atenção na reunião de política monetária da Reserva Federal, que termina hoje. É amplamente esperado que o banco central confirme um corte de 25 pontos base na taxa de juro e mantenha uma orientação dovish na sua declaração de política e nas suas projeções futuras. Neste contexto, e com a expectativa de um novo corte de taxas na reunião de dezembro, o dólar norte-americano poderá perder força caso as previsões se confirmem — um desenvolvimento que beneficiaria o ouro, dada a correlação inversa entre o preço dos dois ativos. O metal precioso é também sustentado pela persistente turbulência geopolítica, em particular pelo aparente agravamento das relações entre a Rússia e os Estados Unidos. Ainda assim, o potencial de valorização do ouro deverá continuar limitado pelo otimismo em torno das questões comerciais.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro recua com otimismo renovado nas negociações EUA-China

Os preços do ouro caíram nas primeiras horas de negociação desta segunda-feira, mantendo-se ligeiramente acima dos 4.030 dólares. Após ter atingido um máximo histórico na semana passada, o metal precioso tem enfrentado ventos contrários gerados por um renovado otimismo em torno do comércio internacional. Esse otimismo decorre dos progressos alcançados nas negociações entre os Estados Unidos e a China, que desanuviaram as tensões e, pelo menos por agora, evitaram o pior cenário possível de tarifas superiores a 100% entre as duas maiores economias do mundo. Este sentimento positivo tem sustentado um maior apetite pelo risco nos mercados financeiros, impulsionando as ações — com os futuros do Nasdaq a atingirem um novo máximo histórico esta manhã — e penalizando o ouro, tradicional refúgio de segurança. Ainda assim, o metal precioso encontra um forte suporte nos níveis atuais, acima do importante limiar psicológico dos 4.000 dólares, sendo que eventuais quedas adicionais deverão ser vistas como oportunidades de compra. O enquadramento macroeconómico continua favorável ao ouro, tendo em conta a persistente turbulência geopolítica e a incerteza económica, bem como as expectativas cada vez mais dovish em relação à Reserva Federal, acentuadas pelos números da inflação norte-americana divulgados na semana passada, que ficaram abaixo do esperado.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

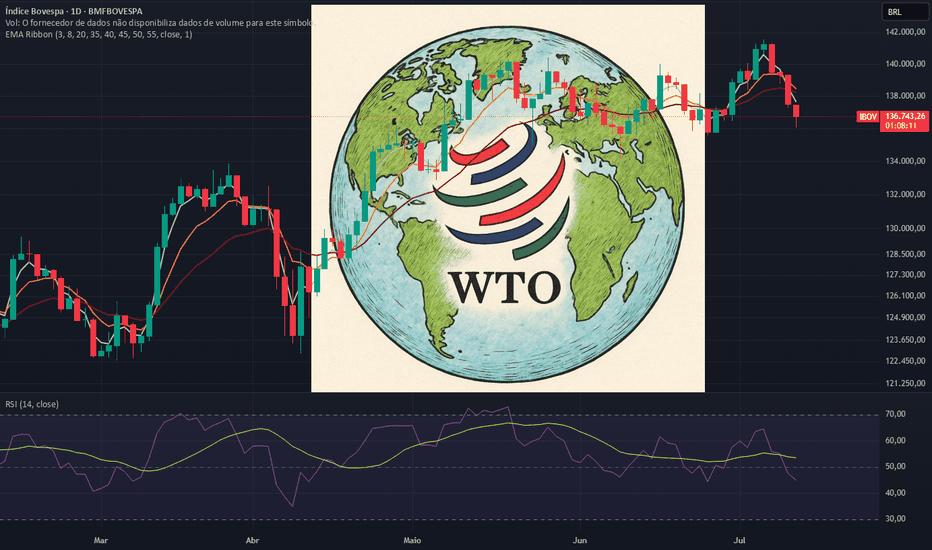

IBOV-Dia de vencimento de opções no Brasil e nos EUA📉 Hoje: Dia de vencimento de opções no Brasil e nos EUA

🇧🇷 Brasil (B3) 📅 Hoje é a terceira sexta-feira do mês, o que significa vencimento das opções sobre ações. 📈 Traders estão ajustando posições, rolando contratos e encerrando operações — o mercado costuma ter volume elevado e volatilidade intensa. 📊 O Ibovespa tende a oscilar mais, especialmente nos papéis com maior concentração de opções (como Petrobras, Vale, 🏦 bancos).

🇺🇸 Estados Unidos 📅 Também é dia de vencimento de opções mensais, com destaque para ações e ETFs. ⏰ O vencimento ocorre na terceira sexta-feira de cada mês, e em dias como hoje, o mercado americano costuma ter movimentos bruscos, especialmente na última hora de pregão. 📉 Além disso, hoje é um dia de queda nos futuros americanos, refletindo tensões geopolíticas e ajustes técnicos.

🌍 Conflito Trump x China reacende guerra comercial 💥 O presidente Donald Trump anunciou tarifas extras de 100% sobre produtos chineses, válidas a partir de 1º de novembro. ⚙️ A medida foi uma resposta à decisão da China de restringir exportações de terras raras, insumos críticos para tecnologia e energia limpa. 🔥 A China prometeu retaliações severas, reacendendo temores de uma nova guerra comercial. 🌐 Isso está pressionando os mercados globais — especialmente os futuros americanos, que caem agora com receio de impactos na cadeia produtiva e na inflação.

📊 Futuros americanos em queda 📉 O índice EN EU S 100EW GR (ES1) está caindo 1,57% neste momento. ⚠️ A queda reflete o nervosismo com o confronto EUA-China e o vencimento de opções, que amplifica os movimentos de mercado.

Trégua EUA-China e dados da inflação nos EUA

Os Estados Unidos e a China acordaram prolongar por mais 90 dias a trégua tarifária, diminuindo temporariamente a tensão entre as duas maiores economias e proporcionando algum alívio aos importadores americanos, que poderão preparar os seus stocks para a temporada de fim de ano sem enfrentar aumentos abruptos nos custos de importação. Apesar de serem boas notícias, os mercados não reagiram de forma particularmente positiva ao anúncio, com o Nasdaq a cair 0,56% no dia, refletindo o descontentamento dos investidores face à incerteza em torno do comércio global. O relatório do índice de preços no consumidor (IPC) será divulgado hoje ao início da tarde e poderá influenciar significativamente as expectativas sobre a política monetária da Reserva Federal. Uma leitura acima do esperado poderá reacender as apostas em taxas de juro mais elevadas por mais tempo, pressionando os índices americanos, cujas valorizações atuais assentam na expectativa de um crescimento sustentável apenas com condições de financiamento mais acessíveis. Por outro lado, qualquer número dentro do esperado reforçaria a probabilidade de cortes adicionais ainda este ano, beneficiando os ativos de risco.

Henrique Valente - ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Índices Europeus Perto dos Máximos Apesar de Lucros Mistos

Os principais índices europeus continuam a negociar perto de máximos históricos, com o DAX a manter-se acima dos 24.100 pontos e o Euro Stoxx 50 a rondar os 5.333. Os mercados europeus subiram depois de o Kremlin anunciar que o Presidente dos EUA, Donald Trump, e Vladimir Putin se irão reunir nos próximos dias. Ao mesmo tempo, os investidores estão a processar os resultados das empresas europeias, que trouxeram resultados mistos.

O destaque vai para o setor bancário, que continua a beneficiar do sentimento positivo, da menor exposição à incerteza tarifária e de fortes lucros trimestrais, com o índice de bancos da Stoxx 600 a subir 2%, alcançando níveis mais elevados desde 2010. Apesar do ambiente construtivo, os resultados corporativos continuam mistos, deixando o mercado vulnerável a correções num contexto geopolítico volátil.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Tarifas Entram em Vigor com Mercados Próximos de Máximos

As tarifas de Donald Trump entraram oficialmente em vigor na quarta-feira, mas os mercados continuam a mostrar uma notável resiliência. Apesar do potencial impacto inflacionista, os principais índices norte-americanos estão novamente a aproximar-se dos máximos históricos. O S&P 500 e o Nasdaq tiveram uma breve correção no início da semana, antes de retomarem a sua tendência altista. Esta reação reflete uma aparente indiferença do mercado face às tarifas e uma crença inabalável no excepcionalismo americano. Apesar disso, há sinais crescentes de complacência, e esta semana analistas da Morgan Stanley e Goldman Sachs, entre outros, alertaram para a possibilidade de uma correção no curto prazo nos principais índices americanos. O impacto real das tarifas poderá demorar algumas semanas a refletir-se nas margens das empresas e nos preços ao consumidor. Além disso, com os lucros do 2.º trimestre a mostrarem sinais de desaceleração e as expectativas para o 3.º trimestre já revistas em baixa, existe o risco de os mercados estarem a subestimar o potencial de deterioração macroeconómica. Para já, os investidores apostam na resiliência das tecnológicas e na possibilidade de cortes de juros como forma de mitigar os riscos comerciais.. No entanto, essa equação poderá alterar-se rapidamente caso surjam sinais de retaliação externa ou dados económicos mais fracos.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Queda Ligeira do Ouro Reflete Aumento do Apetite Pelo Risco

O preço do ouro recua ligeiramente esta manhã, mas a correção é modesta e o metal continua a manter os ganhos acumulados ao longo das últimas quatro sessões. Esta ligeira queda parece refletir um aumento no apetite pelo risco, com os mercados acionistas a registarem ganhos generalizados. Apesar desta pausa, o tom subjacente do mercado do ouro mantém-se positivo. Os dados económicos dececionantes divulgados recentemente nos EUA reavivaram as expectativas de um corte nas taxas de juro por parte da Reserva Federal em setembro, o que tem penalizado o dólar e dado novo suporte ao ouro — graças à correlação inversa entre os dois ativos. A aumentar a pressão sobre o dólar está também a crescente especulação em torno dos potenciais nomeados pela administração norte-americana para a Reserva Federal. Esta situação gerou preocupações quanto à independência futura do banco central, afetando negativamente o sentimento em relação ao dólar e criando margem para novas valorizações do ouro. Paralelamente, a procura por ativos de refúgio mantém-se robusta, com os investidores a procurarem proteção face à incerteza relacionada com o comércio internacional, alimentada pela mais recente ronda de ameaças tarifárias dos EUA. Neste contexto, continua a haver potencial de valorização para o ouro, com um objetivo de curto prazo em torno dos 3.400 dólares por onça.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Mantém-se Firme com Crescentes Incertezas Económicas

O preço do ouro negoceia praticamente inalterado no início da sessão europeia desta terça-feira, mantendo-se acima do patamar dos 3.370 dólares. Esta estabilidade reflete a dinâmica dos mercados, influenciada pela incerteza em torno das tarifas comerciais dos EUA e pelas crescentes expectativas de um corte nas taxas de juro por parte da Reserva Federal já em setembro. Na semana passada, o metal precioso recuperou de forma acentuada após ter atingido um mínimo de um mês, impulsionado por dados económicos norte-americanos abaixo do esperado. O relatório de emprego referente a julho desiludiu, e os números de maio e junho foram revistos em baixa. A par disso, a queda na atividade industrial reforçou os receios quanto à saúde da economia dos EUA. Neste contexto, os mercados dão praticamente como garantido um corte de juros em setembro, o que penalizou o dólar norte-americano e beneficiou o ouro, devido à correlação inversa entre os dois ativos. Ao mesmo tempo, os receios quanto ao impacto das tarifas comerciais dos EUA nas perspetivas da economia global aumentaram a procura por ativos de refúgio, oferecendo apoio adicional ao preço do ouro e abrindo espaço para novas valorizações.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Dados Laborais Fracos e Tarifas Impulsionam Procura por Ouro

O preço do ouro registou uma ligeira descida no início da sessão europeia, mas mantém-se próximo dos máximos semanais alcançados na sexta-feira. O metal precioso recuperou no final da semana passada, com uma valorização superior a 2%, após a divulgação de dados do mercado laboral nos EUA que revelaram um cenário pior do que o esperado, incluindo revisões em baixa dos números de maio e junho. Esta surpresa levou a uma reavaliação imediata das expectativas em relação à política monetária da Reserva Federal, com muitos analistas a anteciparem agora uma maior probabilidade de um corte nas taxas de juro já em setembro. Esta mudança provocou uma forte desvalorização do dólar face às principais moedas, beneficiando o ouro, dada a correlação inversa entre os dois ativos. A valorização do ouro foi ainda apoiada pelo mais recente desenvolvimento na saga das tarifas comerciais dos EUA. Com a administração Trump a avançar com a aplicação de tarifas elevadas sobre importações provenientes de vários países — incluindo o Brasil, a Índia e o Canadá —, registou-se um aumento da procura por ouro como ativo de refúgio, à medida que os investidores procuraram proteger os seus portfólios face a um possível agravamento das condições económicas globais. Face à deterioração das perspectivas económicas nos EUA e à incerteza persistente em torno da política comercial, os preços do ouro deverão manter-se sustentados acima do patamar dos 3.300 dólares.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Euro Regista Maior Queda Diária do Ano Após Acordo EUA-UE

O euro caiu face ao dólar norte-americano nas negociações de terça-feira de manhã, prolongando o movimento descendente da sessão anterior, durante a qual a moeda única perdeu mais de 1,5% — a maior queda diária deste ano. A grande questão agora é saber se este sentimento negativo em relação ao euro irá manter-se, ou se os investidores irão reavaliar as suas posições à medida que a desilusão inicial desvanece. Essa desilusão resulta do que é amplamente visto como um desfecho aquém do esperado: uma tarifa base de 15% sobre as exportações europeias para os Estados Unidos. É difícil interpretar o acordo entre os EUA e a UE como algo que não seja uma vitória para a administração norte-americana — percepção que impulsionou a recuperação do dólar e trouxe algum alívio para a moeda norte-americana, que no início de julho, relativamente ao princípio do ano, acumulava uma desvalorização de quase 14% face ao euro. Os mercados estarão agora atentos aos pormenores do acordo, que, à medida que forem conhecidos, poderão ainda alterar a percepção dos investidores e influenciar os mercados cambiais. Para já, o euro emerge claramente como o principal perdedor nesta dinâmica, com os traders a anteciparem um cenário em que o impacto das tarifas recairá mais sobre os exportadores europeus do que sobre os consumidores norte-americanos. Se esta visão vai ou não continuar a ganhar força nos mercados, será um fator determinante no desempenho da moeda única na segunda metade do ano.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

DAX Abre Em Alta com Acordo Comercial entre EUA e EU

O DAX começou a semana com um gap de alta, impulsionado pelo anúncio de um acordo comercial entre os EUA e a União Europeia, que fixa uma tarifa-base de 15%, abaixo dos 30% anteriormente previstos. Durante a madrugada, os futuros do índice alemão chegaram a valorizar cerca de 1%, testando brevemente a máxima da semana passada, nos 24.570 pontos. No entanto, a subida perdeu força e o índice reverteu para fechar o gap deixado na abertura.

Para além do alívio momentâneo nas tensões transatlânticas, o prazo de 12 de agosto para um acordo duradouro com a China deverá ser adiado nas negociações desta semana, segundo o Secretário do Tesouro dos EUA, Scott Bessent. Ainda assim, os investidores mantêm-se cautelosos, num momento em que vários mercados exibem sinais de exuberância e as avaliações atingem patamares historicamente elevados.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Desvaloriza Face ao Otimismo do Mercado

O preço do ouro caiu nas primeiras horas de negociação desta sexta-feira, registando a terceira sessão consecutiva em território negativo e mantendo-se ligeiramente acima dos 3.350 dólares. As perdas do metal precioso ocorrem num contexto de renovado apetite pelo risco, impulsionado pelo otimismo em torno de um possível avanço nas negociações tarifárias entre os EUA e a Europa, antes do prazo de 1 de agosto imposto por Washington. A perspetiva de uma maior estabilidade no comércio global melhorou o sentimento nos mercados financeiros, promovendo uma rotação de fluxos de investimento dos ativos de refúgio, como o ouro, para ativos de risco, como as ações — uma dinâmica que levou os principais índices norte-americanos a novos máximos históricos. Em simultâneo, os dados económicos mais recentes continuam a evidenciar a resiliência da economia dos EUA. Na quinta-feira, os pedidos de subsídio de desemprego, que ficaram abaixo do esperado, reforçaram a convicção de que a Reserva Federal dificilmente cortará as taxas de juro este mês, o que dá suporte às yields dos Treasuries e ao dólar — criando, por sua vez, obstáculos à valorização do metal precioso, que não oferece rendimento.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Euro Recua Ligeiramente Antes da Decisão do BCE

O euro devolveu parte dos ganhos da sessão anterior, com o arranque da negociação europeia nesta quarta-feira. A desvalorização face ao dólar norte-americano é ligeira esta manhã, e a moeda única poderá ainda manter-se no caminho para uma quarta sessão consecutiva de valorização. No entanto, o euro enfrenta ventos contrários crescentes, com a aproximação do prazo de 1 de agosto imposto pelos EUA para alcançar um acordo comercial com a União Europeia — e o risco de um cenário de tarifas de 30% — a limitar o potencial de subida. Neste contexto, a decisão do BCE desta quinta-feira deverá marcar uma pausa no ciclo de flexibilização monetária iniciado em junho de 2024, que já contou com oito cortes de juros. Com a inflação agora muito próxima da meta dos 2% e a incerteza em torno do desfecho da disputa comercial com os EUA, espera-se que o Banco Central Europeu adote uma postura de espera. Os investidores estarão atentos ao comunicado pós-reunião e à conferência de imprensa, em busca de sinais sobre a orientação dos decisores quanto ao rumo da política monetária nos próximos meses. O mercado antecipa, neste momento, pelo menos mais um corte nas taxas em 2025, possivelmente já em setembro. No entanto, qualquer sinal que hoje possa divergir desta expectativa poderá alterar a perceção dos investidores, reforçando a tendência positiva recente do euro, ou limitando os ganhos, no caso de uma mensagem mais dovish prevalecer.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Tensões Comerciais Levam Ouro a Máximos de 5 Semanas

O preço do ouro atingiu um máximo de cinco semanas nas primeiras horas de negociação desta quarta-feira, apoiado por dois fatores principais. Em primeiro lugar, cresce a ansiedade à medida que se aproxima o prazo imposto pela administração norte-americana para concluir acordos comerciais com parceiros globais — ou aplicar tarifas elevadas — o que está a alimentar a procura por ativos de refúgio. Em segundo lugar, aumentam as preocupações em torno das aparentes tentativas da Casa Branca de interferir na política monetária da Reserva Federal. Esta situação levanta dúvidas sobre a independência do banco central e contribui para uma perda de confiança nos ativos denominados em dólares. Como consequência, o dólar está a enfraquecer face às principais moedas, o que dá suporte adicional ao ouro, devido à correlação inversa entre ambos os ativos. Neste contexto, a atenção dos investidores mantém-se focada nas negociações comerciais em curso, com especial destaque para as conversações entre os Estados Unidos e a União Europeia. O fracasso em alcançar um acordo poderá ter um impacto negativo sobre as perspetivas da economia global. Quanto mais nos aproximarmos da data-limite de 1 de agosto sem progressos, maior será a probabilidade de uma aceleração na procura por ativos de refúgio, como o ouro — criando margem para novas subidas no preço do metal precioso.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Incerteza Sobre as Tarifas Sustenta o Ouro

Os preços do ouro subiram cerca de 1,5% na segunda-feira, testando a resistência dos 3.400 dólares, impulsionados pelas preocupações comerciais que aumentaram a procura por ativos de refúgio. Com o arranque da sessão europeia esta terça-feira, o preço do metal precioso recuou e mantém-se agora ligeiramente abaixo do importante limiar psicológico dos 3.400 dólares. Esta evolução ocorre num contexto em que as negociações comerciais entre os Estados Unidos e a União Europeia continuam num impasse, com a aproximação do prazo de 1 de agosto estabelecido pela Casa Branca para alcançar um acordo — ou aplicar tarifas de 30% sobre as importações provenientes da Europa. Atualmente, a visão predominante é a de que deverá ser alcançado um acordo básico, permitindo uma extensão do prazo. No entanto, subsiste o risco de um cenário mais severo, no qual as tarifas norte-americanas seriam aplicadas na totalidade e a União Europeia responderia com medidas de retaliação. Neste contexto, à medida que se aproxima o dia 1 de agosto, este risco extremo deverá ganhar maior peso nas decisões dos investidores, agravando as perspetivas económicas e criando margem para novas subidas no preço do ouro, impulsionadas por um possível aumento na procura por ativos de refúgio.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Incerteza Sobre as Tarifas Sustenta o Ouro

Os preços do ouro registaram uma ligeira valorização no início da sessão de segunda-feira, sustentados pela persistente incerteza em torno das, até agora, maioritariamente infrutíferas negociações comerciais entre os Estados Unidos e outros países. Com a aproximação do prazo de 1 de agosto, a perspetiva de uma vaga repentina de tarifas aduaneiras elevadas a impactar o comércio global — e, por conseguinte, as perspetivas da economia mundial — está a impulsionar um renovado interesse por ativos de refúgio. Esta dinâmica poderá intensificar-se à medida que o final do mês se aproxima, caso não sejam alcançados acordos comerciais significativos. Outro fator que está a dar suporte ao preço do metal precioso no início da semana de negociação é a desvalorização do dólar norte-americano. Apesar da pressão política vinda da Casa Branca e dos sinais dovish por parte de alguns responsáveis da Reserva Federal, a maioria dos investidores acredita que a reunião do FOMC da próxima semana resultará na decisão de manter as taxas de juro inalteradas. Neste contexto, subsiste margem para uma maior fraqueza do dólar — uma evolução que tende a ser favorável ao metal precioso.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Inflação Reforça Cautela da Fed antes da Próxima Reunião

Na terça-feira foram publicados os dados da inflação nos EUA, com a inflação subjacente a fixar-se nos 2,9%, ligeiramente abaixo dos 3% esperados pelos analistas de Wall Street. O índice do dólar valorizou mais de meio ponto percentual após o anúncio, recuperando parte das perdas acumuladas no primeiro semestre. O impacto das tarifas já se faz sentir em categorias como os eletrodomésticos, que registaram o maior aumento mensal desde 2020 (+1,9%). A habitação mantém-se como o principal motor da inflação subjacente, com uma variação mensal de +0,4%, refletindo pressões persistentes no mercado imobiliário. O relatório reforça a postura cautelosa da Fed, que deverá manter as taxas inalteradas no final do mês, enquanto avalia o efeito das tarifas sobre os preços.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

U

Uma nova OMC ?Em 26 de junho, em conferência da União Europeia realizada em Bruxelas, lideranças europeias debateram sobre a perspectiva de reforma da Organização Mundial do Comércio (OMC).

A OMC se encontra praticamente paralisada desde 2019, quando, no primeiro mandato do presidente Trump, o governo norte-americano usou o mecanismo de consenso para indicação de juízes da corte de apelação da OMC para trancar a indicação de magistrados.

Grande parte das decisões de comércio internacional se baseia no consenso. A lógica é que se a regra não for justa e boa para todos ela não vingará. No entanto, os EUA, sem a mesma eficiência econômica da década de 1990, não tem tido mais a mesma competitividade no comercio internacional. O neoliberalismo no comércio internacional era um movimento apregoado pelos EUA no passado, como sendo bom para todos os países. Entretanto, a partir de 2019, os EUA decidiram usar mecanismo de consenso como veto, negando a possibilidade de uso da corte recursal do órgão, praticamente paralisando a instituição.

Ainda há alternativas para o impasse criado pelos norte-americanos, como o Multi-Party Interim Appeal Arbitration Arrangement (MPIA) que oferece uma solução de arbitragem, criada por um grupo de países membros da OMC, em abril de 2020, para manter o funcionamento do sistema de resolução de disputas comerciais. Porém, isso é apenas uma solução provisória, não possuindo decisões automaticamente aplicáveis aos países que não aderiram ao MPIA e é um processo lento e burocrático.

Em Bruxelas, o Chanceler alemão, Friedrich Merz, declarou que a OMC não funciona há anos e que um novo tipo de organização comercial poderia substituir gradualmente o que eles não têm mais com a OMC. A presidente da Comissão Europeia, Ursula von der Leyen, apresentou opções de acordos multilaterais, comentando sobre o Acordo Abrangente e Progressivo para a Parceria Transpacífica (CPTPP), a qual tem como membros Austrália, Brunei, Canadá, Chile, Japão, Malásia, México, Nova Zelândia, Peru, Cingapura e Vietnã e Reino Unido.

Várias dúvidas surgem desse contexto. Estamos no início de um processo de formação de um novo órgão multilateral de comércio internacional? Há condições para isso sem a participação norte-americana? Como se daria o mecanismo de escolha de juízes para as cortes? Não se sabe a resposta para as duas primeiras questões, no entanto há algumas ideias a respeito de um mecanismo para substituição do instrumento de consenso. Talvez uma das mais viáveis seria um procedimento escalonado no qual primeiramente iniciam-se tratativas para formar o consenso por um período determinado, o que seria o melhor caminho. No entanto, caso não fosse alcançado o consenso durante o período, a proposta seria levada a votação para os membros, exigindo-se uma supermaioria (3/4 ou 4/5) dos votos dos membros. A maioria qualificada com percentual alto serviria de modo tentar manter o espírito do consenso quando é impossibilitado.

Outras propostas como maioria simples, sistema “opt out” e arbitragem obrigatória, salvo engano, teriam menos eficácia para implantar um sistema multilateral de comércio, tendo em vista que gerariam a descaracterização da natureza do organismo internacional, resultando respectivamente em decisões influenciadas por potências econômicas, inaplicabilidade das decisões a todos os membros integrantes e lentidão em decisões sem jurisprudência.

Com o retorno recente da imposição de tarifas por meio de decretos do presidente norte-americano, Donald Trump, esse tema provavelmente terá espaço em discussões entre autoridades nos próximos meses.