MERCADOS EM FOCO: XAU e XAG podem ser a respostaFala Trader! Segue a minha opinião em mais um gráfico atualizado para hoje. Não esqueça de deixar o seu LIKE nessa análise se achá-la útil.

Fiz uma análise minuciosa dos mercados e commodities para entender o próximo movimento.

Só aqui você tem mais detalhes, com análises completas e exclusivas.

SPX (S&P 500 Index)

SPX US🌎A primeira onda do impulso atual terminou e agora estamos na segunda.

A meta da segunda onda foi atingida — o gap foi fechado.

Uma ruptura de 6870 confirmará que estamos entrando na terceira onda.

Essa marcação se encaixa bem com a alta de Ano Novo.

Além disso, a expectativa de um corte na taxa de juros do Fed, bem como o fim do lockdown, sustentarão o ímpeto de alta.

Apesar do shutdown, mercados americanos seguem renovando máximasMáxima histórica novamente. Muito se especulou em relação ao shutdown e os possíveis impactos desse evento nos mercados financeiros, mas a verdade é que o mercado costuma “olhar por cima” de shutdowns porque, na média, o impacto econômico é pequeno, reversível e bem documentado. A consequência prática é que ações podem subir mesmo com o governo parado e isso não é irracional.

O que é shutdown?

O shutdown (desligar) é a paralisação parcial do governo federal dos EUA quando o Congresso não aprova o orçamento a tempo; serviços “não essenciais” param e servidores são afastados sem salário até haver acordo (essenciais continuam).

Historicamente, o S&P 500 fica perto do zero ou até sobe durante shutdowns.

Compilações recentes mostram o índice praticamente de lado em vários episódios desde 1980, com os cinco shutdowns mais recentes tendo resultado positivo no S&P 500, fato que reforça a leitura de que o risco é visto como transitório.

Em resumo, a perda de atividade é modesta e, em grande parte, recuperada depois. O Escritório de Orçamento do Congresso (CBO) estimou que o shutdown de 2018-2019 cortou US$ 11 bilhões do PIB, dos quais cerca de US$ 3 bilhões não foram recuperados, algo como 0,02% do PIB anual, ou seja, macroeconomicamente pequeno.

Então o que está sustentando a bolsa americana nesses níveis?

Juros em queda, lucros que entregam, AI/capex empurrando tecnologia e semicondutores, rotação setorial que incluiu um surto de alta em pharma, e condições financeiras mais frouxas via dólar mais fraco.

A temporada de balanços trouxe a solidez que o setor tech tem e cada vez mais cala o screaming sell da bolha. Os lucros acompanham os preços das ações há anos.

Nvidia:

Microsoft:

Meta:

Amazon:

Além disso, temos o ciclo de cortes do Fed. Depois de reduzir a taxa em 25 pb em 17 de setembro e sinalizar mais cortes este ano, o mercado precifica continuidade do alívio, e o próprio “apagão” de dados causado pelo shutdown tende a deixar o Fed mais cauteloso, o que o risco-on lê como “não atrapalhar”. Isso está documentado no comunicado oficial do FOMC .

Para finalizar, o pano de fundo de liquidez e realocações. Apesar de idas e vindas de fluxo, buybacks seguem num patamar historicamente elevado (Q1 bateu recorde, Q2 ficou só 20% abaixo e o S&P DJI fala em retomada próxima de máximas), o que amortece quedas e sustenta EPS. Dólar mais fraco nas últimas sessões e yields de 10 anos sem estresse adicional completam o pacotão de máximas atrás de máximas.

Será que a Ascensão do S&P 500 Pode Continuar?O S&P 500 atingiu recentemente máximas históricas, refletindo um impulso diversificado do mercado. Esse desempenho notável decorre principalmente de uma temporada de lucros corporativos robusta. A maioria das empresas do índice superou as expectativas de ganhos, demonstrando uma robusta saúde financeira. Os setores de Serviços de Comunicação e Tecnologia, em particular, exibiram forte crescimento, aumentando a confiança dos investidores na solidez do mercado.

Desenvolvimentos geopolíticos e geoestratégicos também desempenharam um papel crucial no fortalecimento do sentimento do mercado. Acordos comerciais “massivos” recentes — especialmente com o Japão e um acordo-quadro com a Indonésia — trouxeram previsibilidade e intercâmbios econômicos favoráveis. Esses acordos, caracterizados por tarifas recíprocas e compromissos substanciais de investimento, reduziram as tensões comerciais globais e promoveram um ambiente econômico internacional mais estável, impulsionando diretamente o otimismo do mercado. O progresso contínuo nas negociações comerciais com a União Europeia também reforça essa tendência positiva.

Além disso, indicadores macroeconômicos resilientes sustentam a trajetória ascendente do mercado. Apesar de uma leve queda nas vendas de casas existentes, dados-chave, como taxas de juros estáveis, redução nos pedidos de seguro-desemprego e aumento no PMI industrial, apontam para uma força econômica contínua. Embora o setor de tecnologia, impulsionado pelos avanços em inteligência artificial e pelos lucros sólidos de gigantes como a Alphabet, permaneça como principal motor de crescimento, alguns segmentos — como os fabricantes de chips automotivos — enfrentam dificuldades.

A escalada do S&P 500 é um testemunho da forte convergência entre desempenho corporativo robusto, mudanças geopolíticas favoráveis e um cenário econômico sólido. Embora a recente alta não tenha sido diretamente impulsionada por eventos cibernéticos, descobertas científicas ou análises de patentes, esses fatores continuam fundamentais para a estabilidade e inovação de longo prazo do mercado. Os investidores seguem monitorando essas dinâmicas para avaliar a sustentabilidade da atual trajetória de alta.

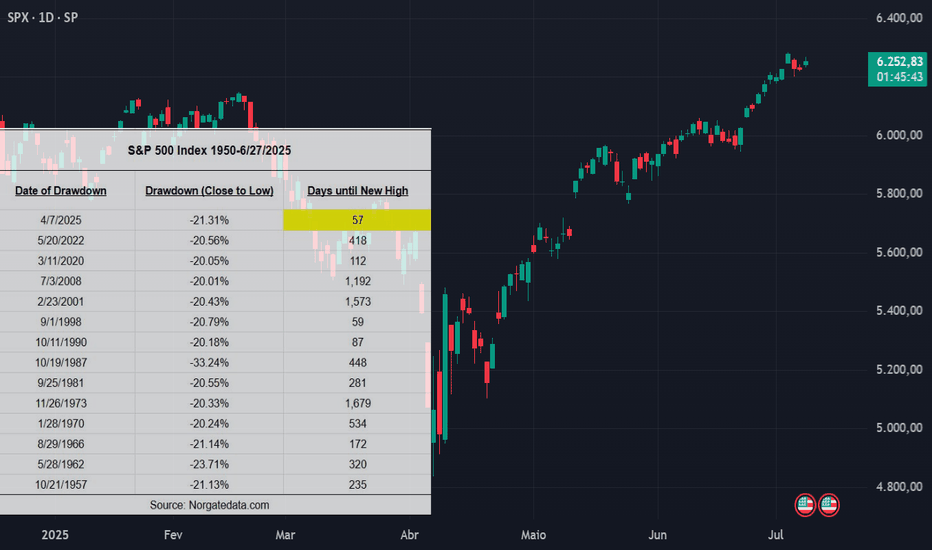

A recuperação mais rápida do S&P 500 desde 1950!!!Você sabia que o bear market mais recente acabou de entrar para a história?

O fundo do S&P 500 aconteceu em 7 de abril de 2025, com uma queda de -21,31%.

O mais impressionante? Em apenas 57 dias úteis, o índice voltou para uma nova máxima histórica, a recuperação mais rápida de uma queda superior a -20% desde 1950.

📊 Superando o recorde anterior de 59 dias, registrado em 1998.

Isso reforça o que comentei nas análises anteriores:

O fluxo comprador do varejo, a rotação para tech e o posicionamento dos market makers estão criando uma dinâmica de mercado explosiva, muito além do que fundamentos sozinhos explicam.

💡 Para quem acompanha dados de mercado e posicionamento, esse tipo de movimento não é "sorte". É uma resposta clara do mercado a alívio de risco, queda de inflação e entrada de liquidez via opções.

Análise do primeiro semestre 2025ATIVOS: SPX, DJI, NDX, NI225, HSI, SXXP, IBOV, PETR4, VALE3, BBAS3, ITUB4

Olá amigo Trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Podemos ver que as bolsas americanas só agora saíram do vermelho.

Nikkei, (NI225) com um movimento muito parecido ao das bolsas americanas.

Podemos ver que o Brasil teve uma performance melhor que as bolsas americanas e não foi por causa de Petrobras e VALE.

Os bancos foram bem nesse semestre ( eles dizem que não ganham com juros altos...rsrsrsrs), diferentemente do Banco do Brasil que está apanhando com a inadimplência do AGRO.

Vejam em detalhes a análise em vídeo.

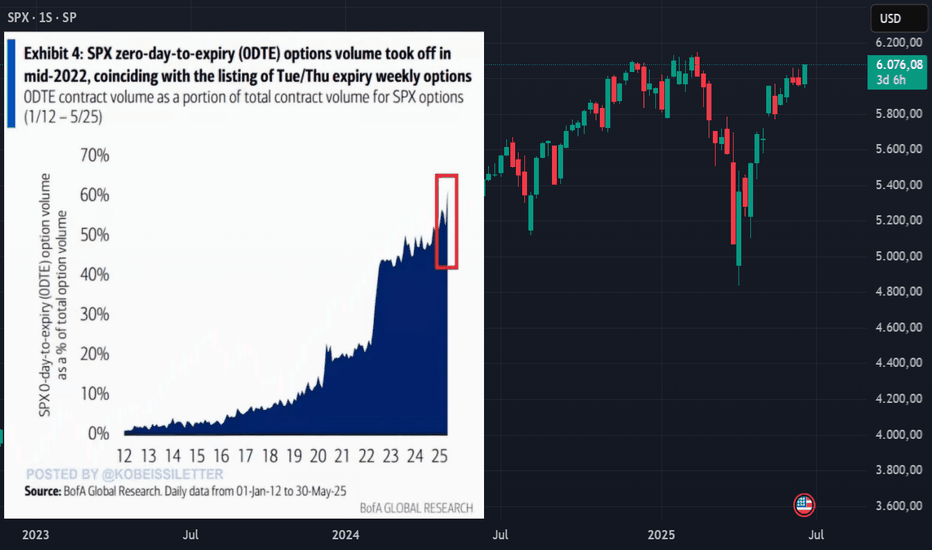

0DTE: o contrato que virou protagonista no mercado americano! O gráfico da BofA mostra algo que está moldando o comportamento do mercado americano nos últimos anos: o crescimento absurdo do volume de contratos de 0DTE (zero-day-to-expiry) ou seja, opções que vencem no mesmo dia.

Desde meados de 2022, quando foram introduzidos vencimentos também às terças e quintas-feiras, o volume de 0DTE disparou. Hoje, esses contratos representam mais de 60% de TODO o volume negociado em SP:SPX algo impensável até pouco tempo atrás.

💥 E por que isso é relevante?

Porque esses contratos vencem no mesmo dia, gerando um efeito massivo de delta hedge intradiário por parte dos market makers.

Ou seja:

Se o mercado começa a subir e há muitas calls 0DTE compradas, o market maker precisa comprar o índice para se proteger → impulsiona ainda mais o movimento.

Se o mercado cai e há puts, o market maker vende o índice → acelera a queda.

🔁 Isso cria um loop de feedback que faz com que os preços se tornem muito mais sensíveis ao fluxo do dia, e menos a fundamentos.

📈 Resultado: movimentos mais rápidos, mais agressivos e pra quem sabe interpretar, oportunidades maiores para operações de curto prazo e estruturas com opções.

Essa é uma das razões pelas quais eu estudo diariamente o posicionamento de gamma, GEX e o fluxo de opções: porque ele define a direção do mercado, especialmente no intraday por ter menos efeito do theta (tempo) e vega (volatilidade).

Se você ainda está operando sem considerar esse novo regime de mercado, pode estar sempre um passo atrás...

FOCO NOS ÍNDICES: gráfico já mostra algo que ninguém ainda sabe!FOCO NOS ÍNDICES: Final de 2025 e virada para 2026 será definitivo. OLHO VIVO!!!

Fala Trader! Segue a minha opinião em mais um gráfico atualizado para hoje. Não esqueça de deixar o seu LIKE nessa análise se achá-la útil.

Só aqui você tem mais detalhes, com análises completas e exclusivas.

Desde 1980, o S&P 500 nunca fez um topo de ano no mês de JunhoIsso mesmo. Em mais de 40 anos, zero vezes o índice marcou seu pico anual em junho um dado estatístico no mínimo curioso e que chama atenção pro momento atua, Onde muitos estão com medo de um topo por conta dos acontecimentos recentes.

🔎 Segundo o levantamento, os meses que mais concentram os topos do S&P são:

Dezembro (53% dos anos)

Outubro e Novembro (9% cada)

➡️ Ou seja, junho nunca foi mês de topo… será diferente agora em 2025?

Com o índice renovando máximas e investidores se perguntando “será que agora estica ou realiza?”, vale lembrar: estatística não garante o futuro, mas nos ajuda a calibrar as expectativas.

👉 Então, ao invés de apostar que “já foi”, talvez o foco deva ser: como aproveitar esse possível impulso até o fim do ano com inteligência e proteção?

Fica o insight. 📈

FECHAMENTO DO MÊS DE MAIO 2025ATIVOS: BITCOIN, OURO, SXXP, NI225, HSI, DJI, SPX, DJI, IBOV, IFIX, PETR4, VALE3, BBAS3, ITUB4, SANB11, BBEC4, ABEV3, GOLL4, AZUL4

Olá amigo Trader ! Olá amigo Investidor ! Olá amigo ÁGUIA !

Segue estudo de fechamento do mês de Maio, utilizando a base de tempo mensal.

Principais conclusões: Ouro ficou no zero a zero, Bitcoin bateu máximas mas recuou no final do mês. Quanto às bolsas mundiais vemos que tivemos uma recuperação das bolsas americanas e no geral bolsas em alta. Destaque também para o IFIX (índice dos fundos imobiliários) que bate máximas históricas.

Vejam em detalhes a análise em vídeo.

Fechamento primeira semana de MAIOATIVOS: OURO, BITCOIN, DJI, SPX, NDX, SXXP, HSI, NI225, IBOV, IFIX, PETR4, VALE3, BBAS3, ITUB4, SANB11, BBDC4, ABEV3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Notamos que IBOV apresentou resiliência frente às "trumpalhadas", agora está em região de topo, testando resistência e máxima histórica.

As bolsas mundiais em uníssono esboçam reação, uma correção positiva.

Ouro por sua vez marcou topo e disparou venda pelo "Pinocchio Bar".

Os bancos estão nadando de braçada com os juros nas alturas, Banco do Brasil e Itaú-Unibanco em topos históricos.

AMBEV sugere uma marcação de TOPO.

IFIX também testando máximas históricas.

Vejam em detalhes a análise em vídeo.

E se a guerra comercial levar os EUA a uma estagflação?A guerra comercial tarifária entre Trump, dos EUA, e Xi, da China, se amplia a cada dia, trazendo volatilidade e incerteza para os mercados. No momento atual, não há consenso sobre o que o futuro nos reserva.

Uma das teses é que o efeito colateral de tamanha disfunção nas cadeias de suprimento seja a estagflação. Estagflação é quando a economia está estagnada (sem crescer, com desemprego alto) e, ao mesmo tempo, há inflação (preços subindo). Isso é um problema porque, normalmente, quando a economia está parada, os preços não sobem — as pessoas estão comprando menos, as empresas vendendo menos, então os preços tendem a cair ou ficar estáveis.

O prognóstico atual dos Estados Unidos é de uma economia forte, resiliente, com desemprego baixo e inflação em queda. Todavia, como já mencionei, o tarifaço pode levar a economia a desacelerar a tal ponto que os insumos para produzir bens e serviços no país sejam prejudicados por causa do choque na oferta, enquanto o consumo se mantém constante por conta dos salários ainda elevados.

Esses efeitos econômicos ainda não estão presentes de forma clara. O salário ainda está em crescimento, o PIB ainda está na média, e o desemprego ainda está baixo. Mas isso pode mudar rápido.

Bom, tudo mais constante nesse cenário, como resolver?

Aí o jogo complica. Estagflação é um dos piores cenários possíveis porque combina o que há de mais ingrato: economia parada e preços subindo. Se isso não bastasse, as ferramentas tradicionais de política monetária se contradizem nesse contexto.

Se você sobe os juros para segurar a inflação, piora a estagnação. Se você baixa os juros para estimular o crescimento, piora a inflação. É um beco sem saída clássico.

Então, o que se faz? Normalmente, o banco central escolhe o “mal menor” no curto prazo — e isso costuma significar atacar a inflação primeiro, mesmo que doa no crescimento. Ou seja, sim, ainda se usa alta de juros, mas com muito mais cautela, dosando no conta-gotas e sempre em conjunto com políticas fiscais ou estruturais que estimulem a produtividade, o investimento e o emprego.

Na prática, para combater a estagflação de verdade, só política monetária não dá conta. Tem que haver uma articulação maior entre governo e Banco Central, mexendo em imposto, subsídio, reforma, mercado de trabalho…

Nos anos 70, os Estados Unidos enfrentaram um combo explosivo: uma crise energética combinada com erro de política econômica. Foi o famigerado Choque do Petróleo, em 1973.

A OPEP (grupo dos países produtores de petróleo) cortou drasticamente a produção e impôs um embargo ao petróleo vendido para os EUA e outros países ocidentais. O preço do petróleo quadruplicou, e tudo que dependia de energia ficou mais caro (logística, transporte, produção...).

No lado da economia, havia desemprego crescente e uma confiança do consumidor muito frágil por conta do choque do petróleo. Como sempre, o FED demorou para agir. Para compensar o atraso, baixaram os juros e imprimiram mais moeda — o que só piorou a inflação e não resolveu o problema do crescimento.

A resolução veio quando o presidente do FED, Paul Volcker, subiu os juros para 20%, gradativamente. Isso causou uma recessão forte, mas eliminou a inflação sem deixar vestígios.

Mas por que eu estou te contando essa historinha? Porque estagflação nlão se resolve com "meia medida". E o Powell é muito dovish para enfrentar essa de frente e, cá entre nós, acho que ele nem quer.

Com tarifaço de TRUMP Mercados caem e o índice do medo dispara !ATIVOS: DJI, SPX, NDX, SXXP, NI225, HSI, MERVAL, IBOV, BTCUSD, USDBRL, VIX, OURO, PETR4, VALE3, ITUB4, BBAS3, ABEV3, BHIA3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Semana caótica nos mercados, irá ficar marcada nos " ANAIS DA HISTÓRIA", o "Liberation Day" se tornou como uma grande queda nos mercados internacionais.

Bolsas americanas caem, China em semana de feriados cai pouco, Europa e Japão não escapam da forte queda, Brasil cai mas apresenta resiliência.

Merval (índice da bolsa argentina) cai forte, mostrando a fragilidade da economia dos "hermanos", movimento esperado: Em tempos de crise os ativos de maior risco e de menor qualidade são liquidados..... Os números estão aí !

Casas Bahia tem forte queda !

Curiosamente o ouro após bater recordes tem um recuo técnico.

Agora veremos os próximos capítulos, é só o início.

Vejam em detalhes a análise em vídeo.

Ouro nas alturas ! Tesla afundando, bateu no fundo?ATIVOS: DJI, SPX, NDX, SXXP, HSI, OURO, TSLA, BTCUSD, IBOV, PETR4, VALE3, BBAS3, ITUB4, BBDC4, ABEV3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Podemos ver que as bolsas mundiais ainda estão com melhor desempenho que as bolsas americanas no ano corrente.

Bitcoin e Tesla também ainda estão apanhando em 2025 ! O Trump trade foi melhor antes do que no durante, mas calma.....O ano está só começando.....

Por sua vez o OURO voando com as incertezas causadas pelo Trump e as tensões geopolíticas aumentando.

Semana excelente para os bancos e blue chips.

Vejam em detalhes a análise em vídeo.

IBOV descola das bolsas americanas ! Ouro supera 3K !ATIVOS: IBOV, USDBRL, SPX, DJI,NDX, SXXP, NI225, HSI, PETR4, VALE3, ITUB4, BBAS3, SANB11, BBDC4, ABEV3, NTCO3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Com Trump bolsas americanas caem e o OURO dispara acima dos 3K.

Locamente IBOV sobe pela segunda semana seguida, com a grata surpresa de superávit recorde (sim, isso mesmo !). Petro, Vale, Bancos, Ambev, todas com ótima performance na semana.

Por sua vez grupo Natura (NTCO3) despenca com resultados aquém do esperado pelo mercado.

Vejam em detalhes a análise em vídeo.

Excepcionalismo americano estaria chegando ao fim?Estamos há uns 15 dias de queda no mercado americano, e o distanciamento do buy-back de ações preocupa algumas pessoas. Embora nada esteja tão ruim que não possa piorar, será que está tão ruim assim?

Para entendermos um pouco melhor, vamos mergulhar no conceito de "excepcionalismo americano", que se refere à crença de que os Estados Unidos possuem características únicas que os distinguem de outras nações, seja em termos de valores, sistema político ou desempenho econômico. Nos anos de 2023 e 2024, esse conceito foi amplamente discutido, especialmente no contexto econômico.

Em 2023, a economia dos EUA cresceu 2,5%, superando a média de 2,2% da América Latina e os modestos 0,5% da zona do euro. Para 2024, as projeções indicavam a continuidade desse desempenho, com os EUA mantendo uma taxa de crescimento de 2,5%, enquanto a zona do euro e a América Latina esperavam crescimentos de 0,5% e 2,0%, respectivamente. Esse desempenho superior reforçou a percepção do "excepcionalismo americano" na economia global.

Olhando para a média linear do PIB anualizado dos EUA, o mercado segue acima da média linear ao final de 2024 e, pelas prévias de 2025, permanecerá acima da média, mas nada muito impressionante.

No entanto, no início de 2025, surgiram discussões sobre possíveis desafios ao excepcionalismo econômico dos EUA. Analistas apontaram sinais de desaceleração econômica e ressaltaram a necessidade de medidas excepcionais para manter o desempenho superior.

A reeleição de Donald Trump em 2024 trouxe debates sobre o impacto de suas políticas no excepcionalismo americano. Alguns analistas expressaram preocupações de que as incertezas políticas e questionamentos sobre o respeito ao Estado de Direito poderiam afetar a previsibilidade e a estabilidade econômica dos EUA.

A prova disso é a recente queda no índice do dólar americano e uma compra agressiva de ouro, um ativo que mostra alta antifragilidade, pois tende a valorizar-se em períodos de incerteza econômica e geopolítica, visto que tem um certo nível de descentralização, poder de compra intrínseco e é deflacionário.

Durante o excepcionalismo americano, os investidores buscaram investir nos EUA, de forma ampla, mas principalmente em mercados de risco. Particularmente de 2020 a 2023, o ouro permaneceu estável, sem grandes ganhos de valor. A partir de 2023 até o momento, o ouro valorizou-se praticamente 100%, enquanto o mercado acionário também cresceu. Ao mesmo tempo, vimos o índice do dólar ganhar força no período, assim como os títulos de renda fixa americanos acumularem valorização no yield, um fenômeno que só pode ser explicado pelo excepcionalismo americano.

À medida que o mundo retorna à normalidade no que toca ao controle inflacionário, ao controle dos gastos públicos e à redução das taxas básicas de juros, a tese do excepcionalismo americano perde força e se transforma em medo. A busca por segurança e a saída parcial dos mercados americanos, impulsionadas por uma política comercial agressiva que protege o mercado interno, indicam uma trajetória de reversão e prejudicam parceiros comerciais.

Aos poucos, as correlações voltam a se comportar em cenários normais de risk-on e risk-off, à medida que os EUA deixam de ser favoritos.

Não, isso não significa o fim dos investimos nos EUA, é realmente a normalização da distribuição financeira no mundo. Seria um sonho para a bolsa brasileira?

Semana com queda nas bolsas americanas, Brasil sobe ATIVOS: SPX, DJI, NDX, SXXP, HSI, NI225, IBOV, PETR4, VALE3, BBAS3, ITUB4, BBDC4, SANB11, ABEV3, TSLA, ABEV3, EMBR3

Olá amigo Trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

PIB brasileiro fechou 2024 com alta de 3,4% (entre as maiores altas mundiais), PIB per capita bate recorde segundo IBGE em sua série histórica. Destacamos o viés em diferentes meios de comunicação, muito interessante. O fato é que o PIB subiu 3,4% !

Bolsas americanas caem, semana conturbada com Trump anunciando e adiando o tarifaço.

IBOV sobe, com destaque para VALE, Petrobras caiu na semana. Por sua vez bancos foram muito bem, Ambev e Embraer subiram forte na semana.

Vejam em detalhes a análise em vídeo.

Fechamento do Mercado - 8/2/25ATIVOS: SPX, DJI, NDX, SXXP, NI225, HSI, USDBRL, OURO, BITCOIN, BTCUSD, PETR4, VALE3, ITUB4, BBAS3, SANB11, BBDC4, TSLA, ABEV3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Semana com agenda forte, incluindo o payroll americano que veio abaixo do esperado.

Bolsas americanas caem, enquanto que Europa e China sobem.

Ouro nas alturas.

Vejam em detalhes a análise em vídeo.

Fechamento da Semana e Do mês de JANEIROATIVOS: IBOV, USDBRL, SPX, HSI, NDX, SXXP, NI225, IBOV, OURO, BTCUSD, PETR4, VALE3, ITUB4, BBAS3, SANB11, BBDC4, ABEV3

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Fechamos a semana e o mês de Janeiro ! Tivemos uma recuperação no IBOV e dólar também corrige após forte rali altista.

Na semana tivemos testes de máximas nas bolsas americanas e podemos ter uma reversão de alta para baixa se a configuração de topo M (topo duplo) for confirmada.

Europa por sua vez mantém sua trajetória altista.

Ouro nas alturas com temor do mercado com as medidas de Trump.

Começa neste sábado 1/2 o tarifaço de Trump para México e Canadá.

Vejam em detalhes a análise em vídeo.

Fechamento da Semana que Trump tomou posse !ATIVOS: SPX, DJI, NDX, NI225, SXXP, HSI, OURO, BITCOIN, USDBRL, IBOV, PETR4, VALE3, BBAS3, ITUB4, SANB11, TSLA

Olá amigo trader ! Olá amigo investidor ! Olá amigo ÁGUIA !

Com a posse de Trump Bitcoin e Ouro sobem forte ! Por sua vez Tesla cai.

As bolsas americanas em alta consistente, bem como outras bolsas mundiais.

Já aqui no Brasil não tivemos alta expressiva no benchmark, por sua vez o dólar caiu.

Petrobras e Vale patinam na semana enquanto que banco do Brasil tem um disparo de compra e uma ótima semana.

Vejam em detalhes a análise em vídeo.

O que mais me intriga com dólar a 6 reaisFala pessoal beleza espero que vocês estejam bem, recentemente o dólar bateu ao patamar de 6 BRL gerando uma comoção muito grande nas mídias sociais e por parte do público massivo da internet que o chega a patamares mais altos de todos os tempos. Estarei listando os prós e contras de se ter uma moeda desvalorizada e como o Brasil pode tirar proveito de ter um câmbio frouxo.

Mas antes da gente falar a respeito de como o real está tão desvalorizado perante o dólar precisamos observar o desempenho do dólar no exterior e compararmos com o desempenho no Brasil.

Índice do dólar

Se pararmos para analisar o índice do dólar já esteve em um patamar maior do que ele tá ultimamente mercado veio de uma alta desde 19 de setembro até seu ponto mais alto no dia 22 de novembro rompeu a resistência dos 106745 indo buscar até o 108000 e agora recuou para o 106600. Esse gráfico que a gente observa mostra ainda que a economia norte-americana está tentando retomar o controle de ter uma bolsa forte, mas ainda tendo uma superioridade do dólar em relação as outras moedas. Quando temos o dólar mais forte, tente vemos uma sub desvalorização da bolsa de valores por ser inversamente proporcional ao preço do dólar, porém o que temos visto é o S&P 500 deslocando 3000 pontos do ponto mais baixo de 2022 até agora:

Mostra que mesmo o dólar com uma superioridade grande, os índices têm buscado bons desempenhos em relação a ele.

Ainda comparando o S&P em relação ao índice do dólar com esse gráfico exclusivo do tradingview, você ainda consegue observar que o índice ainda obteve vantagem em relação ao dólar.

Para podermos entender a complexidade que estamos inseridos temos que voltar para 2022 onde se teve um estouro na inflação americana levando ao um aumento considerável na taxa de juros:

Com essa diminuição da inflação os investidores parecem ter ficado animado para recomprar bolsa.

Projeção do dólar no exterior:

Analisando a taxa de juros do dólar, vimos o quanto a moeda se manteve forte para auxiliar na luta contra a inflação estadunidense que explodiu no ano de 2022:

Esses juros elevados obviamente fará com que a moeda se fortaleça faz com que os participantes operem comprados em relação ao dólar. A moeda chegou a ficar paridade 1/1 sobre o euro que foi um acontecimento inédito para o mercado financeiro.

Mais incrível é que o dólar futuro no patamar mais alto do dólar, se manteve estável na casa dos 5,3 ignorando a alta no exterior saindo de 5,8, observe:

Além disso, o mercado tem acumulado posições compradas desde a pandemia, onde a máxima foi de 5,9.

Atualmente o EURUSD mostra um desempenho de bearish onde o par busca a casa dos 1,0340:

Porém, a longo prazo, com os cortes na taxa de juros, naturalmente devemos ver o EURUSD retomando a casa dos 1,12 de novo.

Mas tem um problema

Atualmente o DXY (índice do dólar) tem estado muito comprado, e como o real já está em rali de baixa em relação, podemos ver se rale intensificar até que os cortes sejam feitos e isso pode fazer do que o preço do USDBRL ainda mais podendo pensar em valores como o de 6,50 para o mercado criar um range nessa região.

O que causou a alta do dólar?

Além do exterior, que causa um impacto muito grande em relação ao preço do câmbio, também temos uma combinação de fatores econômicos e políticos que fizeram com que o preço do real se desvalorizasse tanto. Uma delas é a dívida externa que tem aumentado bastante e gerado preocupação para quem investe no Brasil fazendo com que tenhamos uma inflação alta.

Além disso, essa alta está acontecendo um mesmo com a Selic apertada na casa dos 11.25%:

A saída de fluxo estrangeiro é um fator que ajuda a manter o real desvalorizado.

Como o Brasil pode se beneficiar do câmbio desvalorizado?

Não temos uma previsão de quando teremos o preço do real mais forte, então uma estratégia que o Brasil deverá adotar é usar o preço alto do dólar para poder lucrar na venda das commodities que é a maioria do lucro no Brasil, enxugar a máquina pública que está enxada.

O Brasil tem uma série de contratempos e precisa ser resolvidos para o preço poder voltar a um ponto interessante e deve levar anos para isso acontecer.