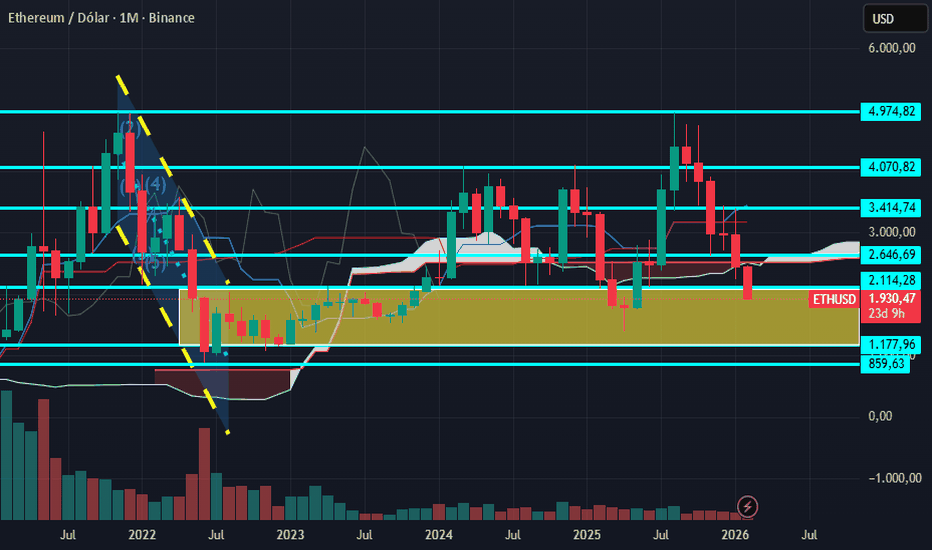

Comprado com Swap de USDT/USDC a cada -200 USD no preço ETH/USDTem duas atualização importantes para este ano referente a rede Ethereum, Glamsterdam e Hegota, focando na melhoraria de performance, gas e throughput (Capacidade de um sistema processar coisas em um determinado período de tempo, ou seja"dar conta" por segundo/minuto.) e eficineciencia de nós, estado e descentralização da rede com petenciais Verkle Tress.

Graficamente vejo oportunidade de parcial de USDT/USD a cada menos -200 USD no preço ativo se atingido.

1º Preço alvo para parcial USDT/ETH & USDC/ETH: 2000 USD

2º Preço alvo para parcial USDT/ETH & USDC/ETH: 1800 USD

... 1600 USD / 1400 USD / 1200 USD / 1000 USD.

Houve uma reversão de tendência, seguindo um linha de tendencia baixista muito forte. Me baseando Teoria de Dow, indicador Ichimoku, Ondas de Elliott e Fibonacci, observo um momento bem interessante para aumentar posição.

Ideias da comunidade

ORDER BLOCKS E MARCAÇÕES Order Block é um bloco de velas que causou mudança real na entrega de preço.

Exemplo: último bloco de baixa antes de um movimento forte de alta, que rompe estrutura.

Pontos-chave:

A precisão está no corpo e no 50% desse corpo, o Mean Threshold.

Em um OB saudável, o preço geralmente respeita essa metade; corpo não atravessa com facilidade.

Você pode usar o bloco inteiro ou só o candle extremo mais relevante.”

''- O que torna um OB forte

“OB forte tende a ter:

Rebalance de FVG junto.

Ter sido criado após captura de liquidez.

Estar alinhado com tempo (Killzones, aberturas, etc.).

Quanto mais dessas confluências, mais institucional é o bloco.”

''- RB / BB (Resistance Block / Breaker Block)

“RB é um bloco que funciona como ‘trava’ de preço.

Depois que o mercado respeita, ele vira referência.

Breaker Block é aquele bloco que ‘falhou’: o preço rompe, volta e passa a usar esse bloco do outro lado.

No protocolo, BB/Breaker é o PD Array inicial quando o preço começa uma reversão maior.”

#6- Últimas Pernas e Pivôs| BIT 5M| Gain 3x2 LossEssa ideia mostra a minha opinião sobre o ativo, é um estudo para debate e não deve ser usado como entrada.

No gráfico de 5 minutos do BIT, rompeu uma última perna de baixa indicando a busca do(s) alvo(s) da projeção de Fibonacci, ocorreu uma retração antes de chegar ao primeiro alvo, isso gerou um trade com retorno/risco mais favorável.

O stop só ocorrerá no rompimento do topo principal, caso deixe somente pavio e não rompimento, o stop não será acionado. Pelo horário é um trade arriscado, visto que poderá lateralizar acima da entrada e, mesmo não estopando, poderá haver perda.

Pode uma empresa de testes ser a infraestrutura oculta da IA?A Teradyne executou uma das reviravoltas estratégicas mais dramáticas da indústria de semicondutores, transformando-se de uma empresa de testes focada em dispositivos móveis em uma força dominante na validação de infraestrutura de IA. Com a inteligência artificial impulsionando mais de 60% da receita total no final de 2025, a empresa posicionou-se na junção crítica onde chips de última geração encontram a implantação no mundo real. O novo modelo de ganhos "evergreen" da gerência visa US$ 6 bilhões em receita anual e lucros por ação não-GAAP entre US$ 9,50 e US$ 11,00. Os resultados do 4º trimestre de 2025 sublinham essa mudança: receita recorde de US$ 1,083 bilhão e crescimento de 44% em relação ao ano anterior, impulsionado quase inteiramente pela demanda de testadores de IA.

O fosso técnico da empresa vai muito além do equipamento de teste automatizado tradicional. A solução UltraPHY 224G da Teradyne atende às taxas de dados emergentes de 224 Gb/s críticas para clusters de IA de próxima geração , enquanto o testador Magnum 7H visa o próximo ciclo de memória HBM4—um mercado onde a intensidade de teste é 10x maior que a da DRAM padrão. A joint venture com a MultiLane posiciona a Teradyne para capturar o mercado de testes de interconexão de alta velocidade desde o wafer até o data center. Enquanto isso, a divisão de robótica está migrando para a "IA Física", integrando modelos de aprendizado profundo em robôs colaborativos que se adaptam a ambientes dinâmicos. Um centro de fabricação estratégico em Detroit apoiará uma expansão tripla com grandes clientes de e-commerce em 2026.

Os ventos contrários geopolíticos permanecem administráveis, mas exigem navegação vigilante. Embora a China representasse historicamente 25-30% da receita , a mudança do governo Trump de "presunção de negação" para revisões "caso a caso" para exportações de computação avançada proporciona flexibilidade regulatória. No entanto, tarifas de 25% sobre componentes semicondutores avançados que passam por instalações nos EUA complicam as cadeias de suprimentos globais. O formidável portfólio de patentes da Teradyne, com mais de 5.000 patentes, serve como armadura legal e dissuasão tecnológica. A parceria com a TSMC reforça a liderança em metodologias de empilhamento 3D essenciais para as arquiteturas HBM4 e UCIe.

A tese de investimento centra-se no posicionamento de mercado estrutural. A Teradyne comanda 50% de participação de mercado em testes "XPU" e visa 30% em testes de GPU. Embora a concentração de clientes e a pressão de venda institucional representem riscos de curto prazo , a orientação da gerência para o 1º trimestre de 2026 de US$ 1,15-US$ 1,25 bilhão em receita sinaliza uma trajetória sustentada. A convergência de fotônica de silício, memórias HBM4 e robótica de IA Física cria múltiplos vetores de expansão. Para investidores, a Teradyne representa uma camada arquitetônica essencial que possibilita a transição da pesquisa para a implantação em escala de produção.

Regiões Importantes para o WING26 – hoje, 05/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |183.795|

-Zona Média SUPERIOR |187.495|

Região Superior: 188.780 até 186.205

-Zona Média INFERIOR |180.095|

Região Inferior: 181.385 até 178.810

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

O suporte estrutural do ouro a médio e longo prazo continua sóliO suporte estrutural do ouro a médio e longo prazo continua sólido, enquanto o ímpeto de recuperação a curto prazo é forte.

📈 A onda de compras de ouro por parte dos bancos centrais globais continua, consolidando uma base sólida para os preços do metal. De 2022 a 2024, as compras médias anuais de ouro pelos bancos centrais globais ultrapassaram as 1.000 toneladas, superando largamente os níveis anteriores e tornando-se uma inegável força estrutural de procura no mercado do ouro. Simultaneamente, o desequilíbrio entre a quota do dólar norte-americano nas reservas globais (aproximadamente 56%) e a quota da economia norte-americana (aproximadamente 25%) continua a impulsionar os bancos centrais a optimizar as suas estruturas de reservas e a diversificar os riscos, aumentando as suas reservas de ouro. Espera-se que este processo continue a sustentar o valor do ouro como investimento a médio e longo prazo.

🌍 Num ambiente onde as incertezas geopolíticas e de política macroeconómica se encontram em níveis historicamente elevados, os atributos de porto seguro do ouro são ainda mais destacados. A actual "turbulência política" é amplamente considerada um factor positivo a longo prazo para o ouro, atraindo continuamente fluxos de capital para activos de refúgio.

📊 Tecnicamente, o ouro apresentou uma forte recuperação após três dias consecutivos de queda. O forte candle de alta de ontem foi seguido por uma ligeira correção na abertura desta manhã, antes de outro máximo, rompendo a barreira psicológica dos 5.000 dólares/onça e atingindo um máximo de 5.080,71 dólares. Atualmente, as médias móveis de 4 horas estão num padrão de cruz dourada, o MACD também está a mostrar uma cruz dourada e o preço estabilizou acima da linha média da Banda de Bollinger, indicando um forte impulso de alta no curto prazo.

🎯 Estratégia de Negociação:

Para operações de curto prazo, considere uma pequena posição longa no intervalo de 5.025-5.028, com stop-loss em 5.015 e um target de 5.050-5.100.

🎯 Preste muita atenção à zona de resistência entre 5100 e 5130. Se o preço entrar neste intervalo, considere abrir posições curtas em lotes para o médio prazo, utilizando um preço de fecho diário acima de 5130 como padrão de controlo de risco, com um objetivo de queda de 200 a 300 dólares.

Morning Call - 05/02/2026 - Prata cai 10% em nova liquidaçãoAgenda de Indicadores:

9:00 – UK – Decisão de Taxa de Juros do BoE (Inglaterra)

9:30 – USA – Demissões Anunciadas Challenger

10:15 – UE – Decisão de Taxa de Juros do BCE (União Europeia)

10:30 – USA – Pedidos Semanais de Seguro-Desemprego

12:00 – USA – Ofertas de Empregos JOLTS

16:00 – MXN – Decisão de Taxa de Juros do Banxico (México)

Agenda de Autoridades:

9:30 – UK – Coletiva de Imprensa com o presidente do BoE, Andrew Bailey

10:45 – UE – Coletiva de Imprensa com a presidente do BCE, Christine Lagarde

12:50 – USA – Raphael Bostic, do Fed de Atlanta (Não Vota), participa de uma conversa moderada e sessão de perguntas e respostas sobre política monetária e como navegar no ambiente econômico após a formatura, em um evento organizado pela Escola de Negócios da Universidade Clark Atlanta.

Agenda de Balanços:

18:01 – USA – Amazon (5,2% de peso no índice Nasdaq e 3,9% no S&P 500)

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLH2026

Fiscal Sob Pressão Novamente!

Novas medidas aprovadas pelo Congresso Nacional abriram espaço para que um número maior de servidores públicos receba acima do teto constitucional, atualmente fixado no salário de um ministro do Supremo Tribunal Federal, de R$ 46.366,19.

Os textos — que ainda dependem de sanção presidencial — criam benefícios adicionais que elevam a remuneração final. Entre eles, está a concessão de um dia de licença a cada três dias trabalhados, além do aumento da remuneração de altos funcionários da Câmara que pode chegar a R$ 77 mil mensais.

Até o momento, o impacto fiscal TOTAL das medidas aprovadas nesta semana ainda não foi calculado, o que aumenta à pressão adicional sobre as contas públicas.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — operam próximos da estabilidade nesta quinta-feira, com os traders interrompendo, ao menos momentaneamente, a sequência de vendas intensas no setor de tecnologia após dois pregões de fortes perdas.

As ações do Google recuam no pré-mercado, apesar de um resultado corporativo robusto, refletindo a cautela dos investidores diante do forte aumento projetado nos investimentos em inteligência artificial. O movimento reforça a leitura de que, no curto prazo, o mercado segue mais sensível à trajetória de custos e ao retorno do capital empregado do que ao crescimento da receita.

O índice de volatilidade VIX $ACTIVTRADES:USAVIX avança cerca de 2%, sinalizando que, embora a pressão vendedora tenha perdido força, o ambiente permanece marcado por incerteza e elevada aversão ao risco.

Resultado do Google: investimento em IA pode quase dobrar em 2026

A Alphabet superou as expectativas do mercado ao divulgar seus resultados após o fechamento de Nova York. Lucro, receita, desempenho da nuvem e vendas da IA Gemini 3 vieram acima do consenso, mas o que mais chamou a atenção foi o plano agressivo de investimentos: a companhia pretende quase dobrar os gastos com infraestrutura de inteligência artificial neste ano.

Executivos da Alphabet afirmaram que os investimentos em capacidade computacional de IA — incluindo servidores, data centers e equipamentos de rede — devem atingir a meta de US$ 175 bilhões a US$ 185 bilhões em capex em 2026, um salto expressivo frente aos US$ 91,45 bilhões de 2025. Em média, analistas projetavam investimentos de cerca de US$ 115,26 bilhões, o que torna o plano significativamente mais ambicioso do que o esperado.

A estratégia ocorre em um momento de crescente ceticismo dos traders em relação ao retorno dos altos investimentos em IA. Ainda assim, o Google conseguiu apresentar avanços concretos: as ações da Alphabet acumulam alta de 76% desde o início de 2025.

Segundo o CEO Sundar Pichai: “Estamos vendo nossos investimentos em IA e infraestrutura impulsionarem a receita e o crescimento em todos os segmentos” e “mesmo ampliando nossa capacidade, continuamos enfrentando restrições de oferta. Os investimentos de capital deste ano são claramente voltados para o futuro e as limitações devem persistir ao longo de 2026.”

O grande destaque operacional foi a divisão de nuvem, que registrou crescimento de 48% no quarto trimestre encerrado em dezembro, alcançando US$ 17,7 bilhões em receita e superando as estimativas do mercado. Trata-se do ritmo mais forte de expansão em mais de quatro anos.

De acordo com Gil Luria, analista da DA Davidson, o crescimento da nuvem do Google foi “significativamente superior ao do Microsoft Azure pela primeira vez em vários anos”, ajudando a justificar o aumento expressivo do capex.

No front comercial, o modelo corporativo Gemini já vendeu 8 milhões de licenças pagas para 2.800 empresas. No mês passado, o Google também fechou um de seus maiores acordos até hoje: uma parceria estratégica com a Apple para integrar os modelos Gemini às ofertas de IA da fabricante do iPhone.

No pregão estendido, as ações da Alphabet chegaram a cair cerca de 6%, mas reduziram as perdas ao longo da sessão e encerraram com baixa de aproximadamente 1%, à medida que o mercado ponderava o aumento expressivo dos investimentos frente ao crescimento sólido de receita e lucro.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operam em baixa nesta quinta-feira, acompanhando o sentimento negativo dos mercados globais. O pregão é marcado por uma bateria de balanços corporativos mistos e pela expectativa das decisões de política monetária do Banco Central Europeu (BCE) e do Banco da Inglaterra (BoE).

No noticiário corporativo, o BNP Paribas avança cerca de 4% após divulgar um lucro no quarto trimestre acima das expectativas, reforçando a resiliência do setor bancário europeu. Em contraste, a Shell recua 1,6%, depois que o lucro líquido da petrolífera no quarto trimestre ficou aquém do consenso, refletindo margens mais apertadas no período. Já o BBVA cai 4% e pressiona o índice espanhol IBEX, apesar de ter reportado lucro líquido superior ao esperado, em um movimento de realização e cautela dos traders.

No campo macroeconômico, a expectativa predominante é de manutenção das taxas de juros tanto pelo BCE quanto pelo BoE. Ainda assim, o foco dos mercados estará no tom da comunicação das autoridades monetárias, especialmente após dados recentes indicarem uma desaceleração mais rápida da inflação subjacente na zona do euro. O fortalecimento do euro frente ao dólar também entra no radar, por seu potencial impacto desinflacionário e nas perspectivas de política monetária à frente.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados acionários da Ásia-Pacífico despencaram nesta quinta-feira, em meio ao aumento das preocupações com os custos elevados dos investimentos em inteligência artificial, o que estimulou uma forte rotação para fora do setor de tecnologia. O movimento foi intensificado por uma nova queda expressiva na prata, que pressionou posições alavancadas já fragilizadas.

Com a maior volatilidade da região — desta vez no campo negativo — o índice sul-coreano Kospi TVC:KOSPI afundou 3,9%, refletindo a forte venda de ações de tecnologia. Os papéis da Samsung recuaram 5,8%, enquanto a SK Hynix despencou 6,5%, arrastando outras empresas listadas em Seul.

No Japão, o Nikkei TVC:NI225 caiu 0,9%, pressionado principalmente por empresas de tecnologia e do setor industrial. Em contrapartida, os segmentos de saúde, imobiliário e serviços públicos registraram ganhos, ajudando a limitar perdas mais acentuadas.

No mercado cambial, o iene japonês acumulou seu sexto dia consecutivo de desvalorização, às vésperas das eleições gerais de domingo. As pesquisas indicam uma vitória confortável da primeira-ministra Sanae Takaichi, reforçando expectativas de expansão fiscal — um fator que tem elevado as preocupações com a sustentabilidade das já pressionadas contas públicas do país.

Na China continental, os principais índices — Shenzhen SZSE:399001 , China A50 FTSE:XIN9 e Shanghai SSE:000001 — encerraram o pregão em queda. Em contraste, o Hang Seng HSI:HSI , de Hong Kong, conseguiu se manter no campo positivo, em meio a um desempenho misto das ações listadas na praça.

Em Taiwan, o setor de tecnologia voltou a pesar sobre o mercado, levando o TWSE 50 FTSE:TW50 a uma queda de 1,6%, com as ações da TSMC recuando 1,1%.

Na Austrália, o ASX 200 ASX:XJO caiu 0,4%, pressionado pelas mineradoras. Rio Tinto recuou 1,4%, enquanto a BHP tombou 3,9%, acompanhando o enfraquecimento das commodities.

No mercado de metais preciosos, o ouro caiu cerca de 2%, enquanto a prata despencou 11%, ampliando a aversão ao risco nos mercados globais.

XRP/USDT: Fibonacci Confirma Pressão de Venda📉 XRP/USDT: Fibonacci Confirma Pressão de Venda – Setup de Short Agressivo

Resumo da Análise:

O par XRP/USDT continua a demonstrar uma estrutura de baixa proeminente no gráfico diário. Após a falha em sustentar o impulso de alta e a subsequente quebra de importantes níveis de suporte, o preço está agora a operar dentro de um canal descendente bem definido. A análise de Fibonacci, traçada desde o último pico relevante até ao mínimo de capitulação, revela que os níveis de retração estão a atuar como resistências, validando o sentimento vendedor. O momentum negativo é sublinhado pelo ML RSI, que indica uma forte pressão de baixa.

🔍 Destaques Técnicos e Níveis de Fibonacci:

Price Action: O preço tem vindo a respeitar uma linha de tendência de baixa (desenhada a verde) e falhou em quebrar acima dos níveis de retração de Fibonacci, indicando que cada rali é vendido.

Canal Descendente: O XRP está a negociar num canal descendente claro, sugerindo que o movimento mais provável é a continuação para baixo até testar novos suportes.

Resistência de Fibonacci: O nível de 0.382 de Fibonacci (próximo de $1.269) atuou como uma forte resistência, empurrando o preço de volta para baixo.

ML RSI: O indicador mostra um movimento descendente contínuo, sem divergências de alta à vista, reforçando a tese de que a pressão vendedora permanece forte.

🚀 Plano de Trade (Setup de Short):

Este setup procura capitalizar a continuação do movimento descendente, utilizando os níveis de extensão de Fibonacci como alvos de lucro.

Ponto de Entrada (Entry Zone): $1.41 - $1.38 (Zona atual ou após um ligeiro reteste da resistência quebrada).

Stop Loss (SL): $1.64 (Acima do último "Lower High" significativo e da resistência de Fibonacci mais próxima para invalidar a tese de baixa).

Take Profit 1 (TP1): $1.25 (Nível de suporte horizontal forte e próximo do 1.272 de extensão de Fibonacci).

Take Profit 2 (TP2): $1.10 (Nível psicológico importante e alinhado com o 1.618 de extensão de Fibonacci, indicando uma extensão mais profunda da correção).

O que pensam desta análise e dos meus alvos? Deixem a vossa opinião nos comentários e não se esqueçam de deixar um Like para apoiar a ideia!

XAUUSD (H2) – Visão do LiamXAUUSD (H2) – Visão do Liam

Força do USD limita o ouro | Estrutura vendedora segue dominante

Resumo rápido

O ouro continua sob pressão no H2, já que um dólar americano mais forte pesa sobre os metais preciosos. O recente movimento de alta é corretivo e não mostra aceitação acima das principais zonas de oferta. Com o mercado atento ao NFP dos EUA adiado para 11 de fevereiro, a volatilidade deve aumentar, mas a estrutura ainda favorece vendas nos repiques.

Contexto macro

Um USD forte geralmente atua como resistência para o ouro e a prata.

Se a recuperação do dólar não for temporária, a pressão de baixa pode continuar.

O posicionamento antes dos dados de emprego aumenta o risco de varreduras de liquidez.

Visão técnica (H2)

Após uma forte queda, o preço reagiu a partir da demanda, mas estagnou abaixo da zona de distribuição anterior.

Zonas-chave

Zona de venda principal: 5115 – 5130, com extensão até 5535

Área de reação atual: 5000

Base de demanda / liquidez: 4550 – 4580

Enquanto o preço permanecer abaixo de 5115, o controle segue com os vendedores.

— Liam

Ouro Reequilibra Liquidez em Volatilidade do FedXAUUSD | Plano de Dinheiro Inteligente Intradiário – H1

O ouro não está mais em modo de expansão. Após a forte perna de alta a partir da faixa de acumulação, o preço entregou liquidez do lado da compra nos altos anteriores de prêmio e imediatamente mostrou sinais de venda institucional. A rejeição acentuada da zona de venda FVG + OB anterior confirma distribuição em vez de continuação.

A ação de preço atual reflete um ambiente de liquidez de dois lados: o Dinheiro Inteligente já engenhou um BOS baixista, seguido por uma tendência de alta corretiva. Isso sugere reequilíbrio e mitigação antes do próximo movimento decisivo, não seguindo tendências impulsivas.

Contexto de Mercado (Catalisador de Hoje)

Os traders de ouro estão navegando por uma volatilidade aumentada impulsionada por:

Antecipação em torno dos dados macro dos EUA e clareza sobre o caminho das taxas do Fed

Sensibilidade do USD antes dos próximos eventos de risco

Preferência contínua por rotações impulsionadas por liquidez em vez de tendências limpas

Este ambiente favorece reação em zonas-chave, não perseguição de mercado.

Leitura de Estrutura de Mercado & Liquidez

Claro BOS baixista após distribuição de prêmio

Liquidez do lado da venda já tomada

Tendência de alta corretiva formando-se em prêmio

Desequilíbrio não mitigado descansando acima

Lógica: Entregar liquidez → reequilibrar → repricing

O Dinheiro Inteligente está se posicionando pacientemente, permitindo que o preço negocie de volta em zonas-chave antes de se comprometer.

Cenários de Negociação Chave

🔴 Configuração de Venda de Prêmio – Jogo de Reação

Zona: 5146 – 5148

SL: 5156

Confluência:

FVG + OB de venda anterior

Preço de prêmio

Origem de venda impulsiva anterior

Expectativa:

Rejeição do prêmio → rotação de volta para o desconto.

🟢 Configuração de Compra de Desconto – Suporte de Liquidez

Zona: 4600 – 4598

SL: 4590

Confluência:

Faixa de desconto

Suporte estrutural

Conclusão da venda corretiva

⚠️ Comprar apenas após confirmação de CHoCH / BOS altista em LTF.

Viés & Execução

Viés intradiário: Rotacional / corretivo

A liquidez foi engenhada em ambos os lados

Paciência > previsão

Espere pela reação. Execute com confirmação.

O ouro não está em tendência — está sendo engenhado.

Análise gráfica FOREX e OURO/PRATA | QUINTA 05.02.26 | ICTNeste vídeo faço uma análise gráfica do pré-mercado com foco em estrutura de preço, liquidez e contexto institucional, baseada nos conceitos de ICT (Inner Circle Trader).

Analisamos possíveis cenários de continuação ou reversão, zonas de interesse, highs e lows relevantes, além do comportamento do preço antes da abertura do mercado.

Este conteúdo tem caráter educacional, com o objetivo de descomplicar a leitura do mercado e ajudar no desenvolvimento do seu raciocínio técnico.

Disclaimer

Este vídeo não constitui recomendação de investimento (not financial advice). As análises apresentadas refletem apenas estudos técnicos e não garantem resultados. Cada trader é responsável pelas suas próprias decisões e riscos.

análise gráfica, pré-mercado, ict, inner circle trader, price action, liquidez, estrutura de mercado, trading, nasdaq, us100, futuros, mercado financeiro, day trade, smart money, análise técnica

Análise exclusiva de negociação de ouro!

A segunda tentativa do ouro de romper para cima recuou precocemente; a estratégia de hoje é negociar em ampla faixa de preço, comprar na baixa e vender na alta!

O ouro negociou em uma ampla faixa de preço ontem, fechando com um doji no gráfico diário. Como mencionei anteriormente, 5100 é um ponto de tendência chave. Após quase dois dias de movimento ascendente lento, o mercado precisa de uma correção para ajuste. O movimento ascendente não será tranquilo; certamente haverá flutuações e contratempos. No curto prazo, o foco está nas negociações EUA-Irã em 6 de fevereiro. Se elas falharem, a demanda por ativos de refúgio se reagrupará, impulsionando o ouro para cima novamente. A queda de ontem na sessão americana foi significativa, mas a recuperação foi igualmente rápida, indicando um momentum fraco. Negociações em ampla faixa de preço no curto prazo são prováveis. No gráfico de 4 horas, as Bandas de Bollinger estão se estreitando, com os preços flutuando em torno da banda central. Os níveis de suporte estão em 4790 e 4700-4685, enquanto os níveis de resistência estão em 4960 e 5025. O day trading deve se concentrar em comprar na baixa e vender na alta. Somente uma quebra decisiva acima de 5100 pode levar a um maior impulso de alta.

Recomendações de negociação: Compre ouro em torno de 4790-4795, com alvos em 4825, 4875 e 4925! Considere comprar em quedas para 4830-4800 durante a sessão asiática! Considere uma posição vendida em torno de 4960 e realize lucros rapidamente.

Queda até os 43 mil, e depois alta até os 500 milAnalise técnica com um pouco de achismo de queda a até 43mil por causa de projeção do fibo de 2025 com um canal em vermelho traçado pelos topos da antiga alta e baixa

e depois alta até os 500mil mais acreditando por um sonho q tive sobre a alta, com o btc batendo os 500mil

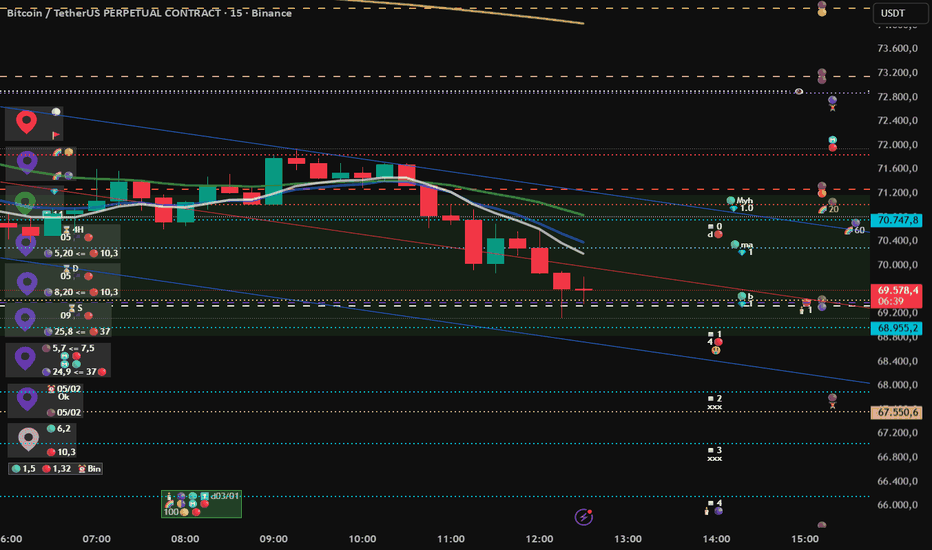

Bitcoin CONTINUAÇÃO DA QUEDA (o MAIS provável agora)

📉 Contexto atual (objetivo)

4H em tendência de baixa

Canal descendente intacto

Sem BOS (break of structure) pra cima

Pullbacks fracos

👉 Mercado não mostrou força de reversão ainda. COMO O PREÇO SE COMPORTA NESSE CENÁRIO

🔴 Passo 1 — Liquidez acima é usada

O preço costuma:

subir devagar

buscar stops de shorts

testar zonas de Fib (0.236 → 0.5)

📌 Isso não é alta, é coleta de liquidez.Passo 2 — Rejeição em zona de Fib

As zonas mais comuns de rejeição:

0.382

0.5

0.618 (a mais perigosa)

👉 Aqui entram os institucionais vendidos.Passo 3 — Expansão para baixo

Depois da liquidez coletada:

queda rápida

candles longos

pouca reação no meio

🎯 Alvos naturais:

fundo anterior

abaixo do 0 (Fib)

zonas como 68k / 64k (liquidez antiga)

Leitura correta

Se o preço sobe lento e cai rápido,

isso é continuação de tendência, não reversão.

IBOV NAS MÁXIMAS: Em Tendência de Alta, Mas EsticadaGráfico mensal evidentemente de tendência de alta, alcançando a máxima histórica em 187.333,83 pontos.

Linhas de Tendência de Alta (linhas brancas) primária, secundária e terciária, acompanha o price action, juntamente com a MMA-200 (Média Móvel de 200 períodos), mas mostra que o price action atual já está bastante esticado, quando comparado com a sua própria tendência de alta e as suas médias.

Enquanto que a MMA-200 está próxima dos 85 mil pontos, o price action em mais de 180 mil pontos, a diferença já é maior do que 110%, estabelecendo um afastamento histórico em relação aos principais suportes de longo prazo.

O que naturalmente leva o analista técnico a considerar para uma eventual correção ou até mesmo uma reversão de tendência de baixa, tendo como alvos as LTAs e a própria MMA-200. O próprio IFR (Índice de Força Relativa) já se encontra em região de sobrecompra, chamando a atenção para uma possível construção de padrões de lateralidade ou reversão.

No gráfico semanal, o price action chega aos alvos projetados pelos padrões gráficos identificados: Cunha Ascendente de Alta (padrão de continuação da tendência de alta) e Triângulo Simétrico de Alta (padrão, também, de continuidade da tendência de alta).

No gráfico diário, a atenção fica para os últimos 8 dias de price action já mostrando uma possível lateralização (atenção para o IFR sobrecomprado) desenhando, ainda que de forma precocemente, o padrão gráfico Triângulo Ascendente, uma continuidade da tendência de alta, se for considerar a máxima histórica dos 187.333,83 pontos como uma base de resistência a ser rompida pelo price action.

Inversão dourada em forma de V, rumo aos 5000!

O ouro negociou em tendência de alta ao longo do dia. Durante a sessão asiática, o ouro testou repetidamente 4900 e agora se consolidou firmemente acima desse nível. A segunda meta é 5000-5200.

No curto prazo, fique atento à resistência menor em 5000-5020. Se o preço subir durante a sessão americana, evite comprar em alta próximo a esse nível. A ação do preço de hoje não proporcionou o ponto de entrada ideal para compras em quedas. Durante a sessão americana, observe o suporte em 4850 e 4800, onde podem surgir oportunidades de compra.

Se houver uma queda inesperada, observe o suporte em 4700, 4650 e 4600 para potenciais oportunidades de compra. A estratégia geral continua sendo comprar em quedas; o mercado de alta do ouro está longe de terminar e a tendência de alta de médio a longo prazo permanece inalterada.

Empregos e rendimentos nos EUA sugam a vida dos ativos

O último Relatório Nacional de Emprego da ADP mostrou que os empregadores privados criaram 22.000 empregos em janeiro de 2026, bem abaixo dos 48.000 esperados pelos economistas.

A ADP também reajustou sua série histórica, reduzindo sua estimativa de crescimento do emprego privado em 2025 para 398.000, ante os 771.000 anteriormente reportados.

Como resultado, o ouro reduziu os ganhos anteriores na quarta-feira. Em segundo plano, o presidente Donald Trump está potencialmente mantendo o ouro um pouco sustentado com comentários à NBC News, dizendo que o líder supremo do Irã, aiatolá Ali Khamenei, “deve estar muito preocupado”.

As ações dos EUA também foram vendidas fortemente na quarta-feira, lideradas pela tecnologia. O S&P 500 caiu cerca de 0,5% e o Nasdaq caiu cerca de 1,7%, com os semicondutores no centro do movimento. A AMD afundou cerca de 16% devido a uma perspectiva mais fraca, com o declínio se espalhando para o resto do setor de chips, com perdas na Broadcom, Micron e Applied Materials.

Decisão de Juros do Banco Central Europeu (BCE)O Banco Central Europeu (BCE) deve manter suas taxas de juros inalteradas pela quinta reunião consecutiva, em um contexto de inflação sob controle e crescimento econômico moderado na zona do euro.

As principais taxas devem permanecer nos níveis atuais: 2,15% para a taxa de refinanciamento, 2,00% para a facilidade de depósitos e 2,40% para a taxa overnight utilizada pelo sistema bancário.

Sem sinais de urgência para ajustes na política monetária, os dirigentes do BCE seguem confortáveis com o atual patamar dos juros, especialmente após a revisão para cima das projeções de crescimento na última reunião — movimento interpretado pelo mercado como um reforço do viés de estabilidade.

Em declarações recentes, o economista-chefe da instituição, Philip Lane, afirmou que, caso a economia evolua conforme o cenário-base, é improvável que haja mudanças nas taxas no curto prazo. Inclusive, o mercado não precifica alterações nos juros ao longo de 2026.

Em comunicado, o próprio BCE destacou que “considerando a orientação de médio prazo do Conselho, a atual precificação das taxas de juros no mercado é consistente com as decisões mais recentes e está alinhada à função de reação do Conselho do BCE”.

A inflação, principal variável monitorada pela autoridade monetária, tem oscilado em torno da meta de 2% ao longo do último ano, e as projeções indicam que deve permanecer próxima desse nível nos próximos períodos.

Embora seja esperada uma leve queda nos preços da energia ao longo deste ano, a inflação doméstica segue relativamente elevada, sustentada pelo forte crescimento salarial. Esse fator reforça a avaliação de que a inflação deve convergir de forma duradoura para a meta apenas à medida que os efeitos desinflacionários da energia se dissipem dos índices ao longo do tempo.

BTC em suporte importante, expectativa de comprasBTC em suporte importante, expectativa de compras

A tendência geral do mercado mantém-se baixista; no entanto, o BTC atingiu um importante nível de suporte, o que começou a atrair o interesse dos compradores. Neste ponto, espera-se uma mudança no mercado, sugerindo a possibilidade de um movimento de alta no curto prazo.

As posições estão a ser mantidas pequenas com stop-loss apertado, e o mercado será monitorizado de perto para avaliar até que ponto os compradores podem influenciar a ação do preço.