Inversão dourada em forma de V, rumo aos 5000!

O ouro negociou em tendência de alta ao longo do dia. Durante a sessão asiática, o ouro testou repetidamente 4900 e agora se consolidou firmemente acima desse nível. A segunda meta é 5000-5200.

No curto prazo, fique atento à resistência menor em 5000-5020. Se o preço subir durante a sessão americana, evite comprar em alta próximo a esse nível. A ação do preço de hoje não proporcionou o ponto de entrada ideal para compras em quedas. Durante a sessão americana, observe o suporte em 4850 e 4800, onde podem surgir oportunidades de compra.

Se houver uma queda inesperada, observe o suporte em 4700, 4650 e 4600 para potenciais oportunidades de compra. A estratégia geral continua sendo comprar em quedas; o mercado de alta do ouro está longe de terminar e a tendência de alta de médio a longo prazo permanece inalterada.

Ideias da comunidade

Regiões Importantes para o WING26 – hoje, 03/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |184.275|

-Zona Média SUPERIOR |187.190|

Região Superior: 188.140 até 186.235

-Zona Média INFERIOR |181.365|

Região Inferior: 182.315 até 180.410

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

A L3Harris justifica o seu prémio P/E de quase 40x?A L3Harris Technologies posicionou-se como o "Disruptor de Confiança" no cenário global de defesa, unindo os gigantes aeroespaciais tradicionais aos inovadores tecnológicos ágeis. Operando nos domínios espacial, aéreo, terrestre, marítimo e cibernético, a empresa alinha-se com as prioridades de segurança nacional mais críticas, num momento em que os gastos globais com defesa deverão atingir $2,6 biliões até ao final de 2026.

Os ventos geopolíticos favoráveis são substanciais:

Rearmamento Europeu: A guerra na Ucrânia impulsionou um rearmamento massivo; a Rússia gastou cerca de $157 mil milhões em defesa apenas em 2025.

Indo-Pacífico: Os orçamentos de defesa na Ásia-Pacífico excedem agora os $530 mil milhões anuais.

Contratos: A L3Harris garantiu recentemente um contrato de $2,2 mil milhões para o sistema de Alerta Antecipado e Controlo Aerotransportado da Coreia.

A empresa reportou que 2025 foi um "ponto de inflexão claro", com receitas anuais de $21,9 mil milhões. O rácio book-to-bill de 1,3x sinaliza uma carteira de encomendas recorde. No entanto, os resultados do quarto trimestre revelaram complexidades, com as receitas a ficarem 2,95% abaixo das previsões devido a uma paralisação governamental de 43 dias.

Um desenvolvimento transformador surgiu no início de 2026 com o investimento de $1 mil milhão no seu negócio de Soluções de Mísseis, que a empresa pretende lançar em bolsa (IPO) na segunda metade de 2026. Com um portfólio de 3.908 patentes, a L3Harris continua a ser uma pedra angular da base industrial de defesa moderna. Contudo, os investidores devem ponderar este posicionamento excecional face à sua avaliação rica de quase 40x P/E, o que deixa pouco espaço para erros de execução.

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Cenário 3 – Recuo Corretivo Antes da Próxima Decisão | Lana ✨

O ouro está mostrando sinais de estabilização após uma forte venda, e a ação do preço de hoje pode favorecer o Cenário 3: um recuo corretivo. Isso ainda não é uma reversão total de tendência, mas uma fase de recuperação provável em zonas de desequilíbrio chave, onde o mercado decidirá se continuará a cair ou reestruturará para um recuo mais amplo.

📈 Estrutura do Mercado & Contexto

O recente movimento de queda foi impulsivo, limpando múltiplos suportes e criando um claro deslocamento bearish.

O preço está agora reagindo de uma base mais baixa, sugerindo que a pressão de venda está desacelerando e um retrocesso técnico pode se desenvolver.

Neste ambiente, o foco é em como o preço reage nas zonas FVG/suprimento acima, não em perseguir movimentos no meio da faixa.

🔍 Zonas Chave para Observar Hoje

Liquidez de Compra / Suporte Base: 4640 – 4645

Esta é a área atual de estabilização e a zona mais importante a ser defendida para qualquer cenário de recuo.

Zona de Suporte FVG: 4953 – 4958

Primeiro grande alvo de alta para um recuo corretivo. Esta zona pode agir como um ímã para o preço, mas também como uma área de reação.

Venda FVG (Suprimento Superior): ~5250 – 5320

Se o recuo se estender, esta se torna a próxima zona de resistência onde a pressão de venda pode retornar.

Resistência Forte: ~5452

Um objetivo mais alto só possível se o preço mostrar uma aceitação clara e reestruturação de tendência acima dos níveis chave.

Pivô Estrutural: ~5104

Um nível médio chave. Aceitação acima dele fortaleceria a tese do recuo.

🎯 Cenário 3 – Plano de Recuo Corretivo

Se o preço se mantiver acima de 4640–4645 e continuar a construir mínimos mais altos, o mercado poderá tentar um retorno para o desequilíbrio:

Primeiro caminho de recuperação: 4640–4645 → 4953–4958

Se o preço aceitar acima da estrutura média: → 5104

Extensão (apenas com forte aceitação): → 5250–5320

Alvo mais alto (menos provável hoje): → 5452

Este é um ambiente focado na estrutura: o recuo é válido enquanto o preço defender a base e imprimir um seguimento bullish mais limpo.

🧠 Visão da Lana

A configuração de hoje tende a um recuo impulsionado por retrocessos, onde o preço se reequilibra em zonas chave após uma queda acentuada. A melhor abordagem é manter a paciência, observar as reações em 4953–4958 e 5250–5320, e deixar a estrutura confirmar se esse recuo é apenas corretivo ou o início de uma recuperação mais ampla.

✨ Mantenha a calma, respeite as zonas e deixe o preço confirmar o próximo movimento.

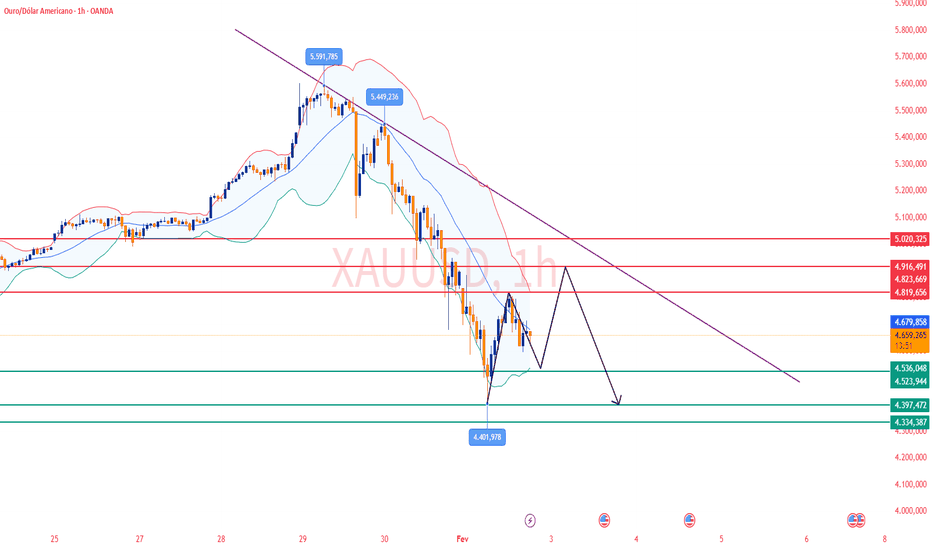

XAUUSD (H2) – Perspectiva Bearish de LiamXAUUSD (H2) – Perspectiva Bearish de Liam

Estrutura quebrada | Pressão de venda permanece dominante

Resumo rápido

O ouro entrou em uma fase claramente bearish após não conseguir sustentar níveis chave de suporte. A forte venda quebrou a estrutura bullish anterior, e os recentes rebotes mostram sinais de fraqueza ao invés de acumulação.

Neste estágio, o mercado não está mais em um ambiente de compra na queda. A prioridade é vender os rallys, não tentar pegar fundos.

Estrutura de mercado

A tendência de alta anterior foi decididamente invalidada por um forte impulso de baixa.

O preço agora está nego abaixo do antigo suporte, que virou resistência.

As tentativas recentes de recuperação carecem de continuidade e são corretivas por natureza.

Isso mantém o viés mais amplo intradia-a-curto prazo bearish.

Zonas técnicas chave

Zona primária de venda: 5100 – 5110

Antigo suporte transformado em resistência. Esta área favorece reações de venda se o preço retestar.

Zona secundária de venda / liquidez: 4860 – 4900

Um movimento corretivo nesta zona provavelmente atrairá vendedores novamente.

Suporte de curto prazo: 4690 – 4700

Uma área de suporte fraca que pode ceder se a pressão de venda retornar.

Alvos de baixa mais profundos:

4400 – 4450, depois 4120 se o momento bearish se expandir.

Plano de negociação (estilo Liam: venda a estrutura)

Cenário primário – VENDER rallys

Enquanto o preço permanecer abaixo de 5100, qualquer rebote deve ser tratado como corretivo. Reações de venda são preferíveis em zonas de resistência e liquidez, mirando continuidade para baixo.

Cenário secundário – Continuação da quebra

A falha em segurar 4690 – 4700 confirmaria a continuação para baixo, abrindo caminho para zonas de valor mais profundas.

Invalidação

Somente uma forte recuperação e aceitação de volta acima de 5100 – 5150 forçaria uma reavaliação do viés bearish.

Notas chave

A volatilidade permanece elevada após a quebra.

Evite longs prematuros contra a estrutura.

Deixe o preço chegar à resistência, depois execute.

Tendência e estrutura primeiro, opiniões depois.

Foco por agora:

Vendendo rallys enquanto a estrutura permanece bearish.

Sem pesca de fundos.

— Liam

OCOI (BTCUSDT 1h) """""""linhas verdes""""""""""

O gráfico mostra a formação de um Ombro-Cabeça-Ombro Invertido, que é um padrão clássico de reversão de baixa para alta.

Ombro Esquerdo: primeira queda seguida de correção.

Cabeça: fundo mais profundo, indicando exaustão da força vendedora.

Ombro Direito: novo fundo mais alto, mostrando perda de pressão dos vendedores.

Linha do Pescoço (neckline): região de resistência onde o preço está testando agora.

Se o preço romper e se manter acima da linha do pescoço, a expectativa é de continuação da alta, com alvos projetados nas linhas verdes superiores, que representam zonas de preço justo /objetivos do movimento.

POSSÍVEL SETUP DE SWING TRADE – SMFT3📊 POSSÍVEL SETUP DE SWING TRADE – SMFT3

Ativo em tendência de alta no semanal, realizando correção dentro de um canal ascendente bem definido.

🧱 Estrutura de mercado

Topos e fundos ascendentes preservados

Correção atual levando o preço para a base do canal

Região coincide com antiga zona de suporte

📍 Região de interesse

O preço trabalha próximo à faixa dos R$22–23, área que pode funcionar como: ✔️ Suporte estrutural

✔️ Região de pullback na tendência principal

🎯 Possível cenário de trade

Operação a favor da tendência (continuidade de alta)

Entrada (gatilho ideal):

🔹 Candle de força compradora na base do canal

🔹 Rompimento da máxima do candle de reação

Alvos projetados

1️⃣ Topo do canal

2️⃣ Região dos R$30–32 (alvo gráfico + projeções de analistas para a Smart Fit)

Invalidação do cenário:

❌ Perda consistente da base do canal

❌ Fechamento abaixo da região de suporte recente

⚖️ Relação risco x retorno

📉 Risco curto (abaixo do suporte)

📈 Potencial de movimento amplo até o topo da estrutura

🧠 Resumo técnico:

Ativo em correção dentro de tendência de alta → possível oportunidade de compra em pullback, desde que haja confirmação de retomada da força compradora.

Cobre deve liderar a retomada de alta dos metais?Análise feita por Matheus Lima, analista CNPI-T 7387.

Após grande pico de volatilidade no preço dos principais metais ( TICKMILL:XAUUSD ; TICKMILL:XAGUSD ), o TICKMILL:COPPER também acompanhou o nervosismo, porém com um certo grau de intensidade diferente.

recentemente, a grande queda levou o preço a romper fundos anteriores relevantes em 5,72. Porém, o registro mostra sinais claros de rejeição, com pavio longo deixado abaixo do suporte mencionado, o que representa uma defesa da força compradora.

O cenário volta a preocupar somente caso o preço volte a negociar abaixo dos patamares de mínimas do pavio mencionado, caso contrário, a tendência macro anterior de alta deve pressionar novamente a continuação de topos e fundos maiores.

Por que o AUD pode variar mais de 50 pips hojeSerá que o Banco Central da Austrália será o primeiro grande banco central a aumentar as taxas neste ciclo?

Um aumento de 25 pontos-base é o consenso do mercado, mas não é uma previsão clara. Os economistas só passaram a acreditar em um aumento nas últimas duas semanas, e é por isso que as previsões ainda são contraditórias.

Não é irrealista que o RBA ignore o aumento da inflação e decida que os argumentos para um aumento imediato não estão totalmente consolidados.

O Deutsche Bank, o Goldman Sachs e o Morgan Stanley estão entre os principais bancos que ainda prevêem que o RBA manterá as taxas inalteradas.

Quando as expectativas estão tão divididas, a reação do dólar australiano pode ser acentuada. Um movimento de mais de 50 pips no AUD em torno da decisão está muito em jogo.

A declaração de política do RBA está prevista para as 14h30, hora local (3 de fevereiro). A governadora Michele Bullock deve dar uma entrevista coletiva às 15h30.

O ouro está entrando na fase de reconstrução estrutural✅ No gráfico de 4 horas, após a reversão de tendência no topo em 5596, o ouro formou um claro alinhamento baixista das médias móveis. O preço rompeu consecutivamente as bandas média e inferior de Bollinger, criando uma estrutura de queda acelerada. Após a primeira estabilização evidente próxima de 4402, o mercado entrou em uma fase de recuperação técnica após sobrevenda. No entanto, as MA10 e MA20 continuam pressionando fortemente para baixo, indicando que este movimento é mais uma correção dentro da tendência do que uma reversão real.

✅ No gráfico de 1 hora, após formar o fundo em 4402, o preço apresentou um repique em forma de escada. Contudo, esse repique foi constantemente limitado pelas médias móveis, com múltiplas rejeições próximas da MA20, formando uma estrutura de repique fraco em consolidação. As Bandas de Bollinger começaram a se contrair, sugerindo que o impulso baixista entrou em uma fase de consolidação, mas ainda não há sinais claros de controle por parte dos compradores.

✅ Combinando os dois tempos gráficos, o mercado encontra-se atualmente em uma consolidação corretiva após sobrevenda dentro de uma tendência de baixa mais ampla. Enquanto o preço não conseguir se manter acima de 5000, a estrutura geral permanece definida como uma fase corretiva após a formação de um topo. O movimento atual parece mais uma preparação para o próximo impulso direcional do que uma reversão de tendência.

🔴 Resistência: 4880–4950

🟢 Suporte: 4520–4580

✅ Referência de Estratégia de Trading:

Nesta fase, a abordagem principal é vender nos repiques. Posições compradas devem ser consideradas apenas de forma leve e próximas às zonas de suporte inferiores. Paciência é necessária ao aguardar os níveis-chave de resistência.

🔰 Estratégia de Venda (vender no repique)

👉 Zona de entrada: 4880–4920, construir posições vendidas de forma escalonada

🎯 Alvo 1: 4700

🎯 Alvo 2: 4550

🎯 Alvo estendido: 4400

📍 Lógica:

Essa zona é uma confluência de resistências formadas pelas médias móveis de 4H e antigos níveis estruturais de rompimento. Repiques nessa área provavelmente encontrarão nova pressão vendedora.

🔰 Estratégia de Compra (repique após sobrevenda)

👉 Zona de entrada: 4520–4580, apenas posições compradas leves

🎯 Alvo 1: 4700

🎯 Alvo 2: 4850

🎯 Alvo estendido: 4950

📍 Lógica:

Essa zona coincide com mínimos anteriores e com a banda inferior de Bollinger, formando um suporte técnico adequado para um repique temporário — apenas como movimento corretivo.

✅ Lembretes de Gestão de Risco

👉 Não perseguir os repiques; aguardar pacientemente as zonas de resistência

👉 Posições longas apenas para repiques corretivos e com tamanho reduzido

👉 Posições short seguem a tendência principal e oferecem maior potencial

👉 Em alta volatilidade, é essencial manter disciplina rigorosa com o stop loss.

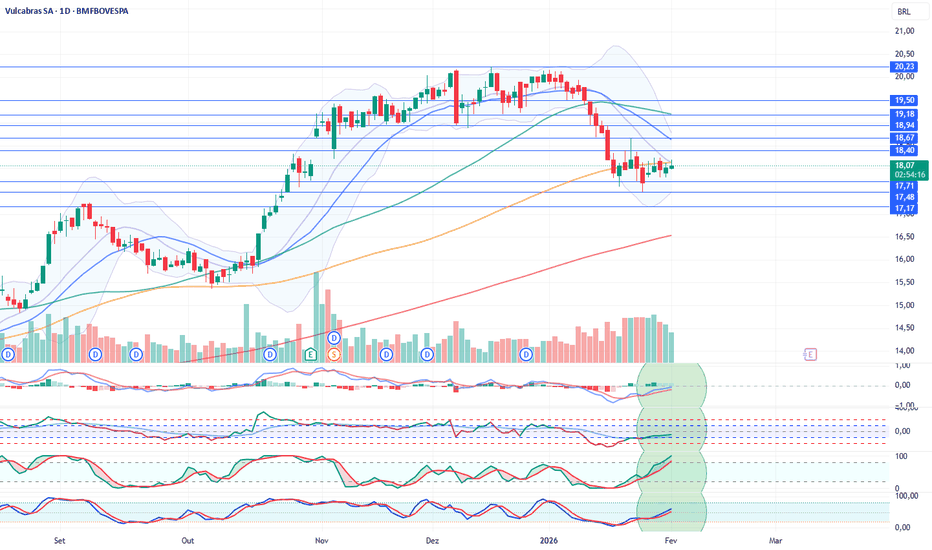

VULC3 Análise da AçãoVULC3 Análise da Ação

Os indicadores técnicos diários estão positivos. A ação permanece lateralizada acima do suporte em 17,71, o que pode indicar que a probabilidade de recuperação vem aumentando gradualmente. A principal questão neste ponto é: a queda já terminou? Ainda existe o risco de um recuo até a média móvel de 200 dias (16,55). Por isso, o nível de 17,71 é um suporte muito importante. Caso esse suporte não seja rompido para baixo e a ação consiga romper para cima a média móvel de 21 dias (18,61), pode voltar a apresentar uma possibilidade de recuperação. Com os indicadores em posição positiva, nossa expectativa também permanece positiva

Resistências: 18,40 - 18,67 - 18,94

Suportes: 17,71 - 17,48 - 17,17

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

PCAR3 Análise da AçãoPCAR3 Análise da Ação

Os indicadores técnicos diários estão positivos. A ação conseguiu se manter acima da média móvel de 200 dias (3,61), porém o movimento lateral de preços continua. A ação não conseguiu acompanhar a alta do índice e, em um possível recuo do índice, investidores que realizarem lucro em outras ações podem passar a considerar a entrada neste papel. Tecnicamente, no momento, a ação está negociando nos mesmos níveis da média móvel de 21 dias (3,81). Caso consiga realizar fechamentos acima dessa média, pode haver um aumento na força do suporte. Se romper essa média para cima, também terá superado a média móvel de 50 dias. O fato de os indicadores estarem em posição intermediária e positivos pode indicar a possibilidade de um movimento de preço favorável na ação

Resistências: 3,94 - 4,13

Suportes: 3,70 - 3,55 - 3,47

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

Ouro sofre maior queda num único dia em 40 anos, fé no mercado eOuro sofre maior queda num único dia em 40 anos, fé no mercado em alta enfrenta teste severo!

Tempestade no mercado: Indicação agressiva para a Fed desencadeia venda massiva de ativos

Na segunda-feira, durante as negociações asiáticas, o ouro caiu mais de 3%, enquanto a prata caiu até 9%! O pânico espalhou-se rapidamente para os mercados de futuros de petróleo e índices de ações. A nomeação de Kevin Warsh, um político da linha dura, por Trump para dirigir a Reserva Federal, destruiu por completo as expectativas do mercado em relação a uma política monetária frouxa, tornando-se um golpe crucial para o rebentar das bolhas de activos! Esta violenta flutuação não só desencadeou um colapso técnico, como também sinalizou uma quebra no consenso do mercado em relação ao futuro. 💥

Colapso técnico: uma queda num único dia que ocorre uma vez a cada 40 anos

Do ponto de vista técnico, o ouro caiu mais de 1.000 dólares no final da semana passada, fechando com a sua maior vela de baixa em 40 anos! Esta queda foi um verdadeiro deslizamento de terras, prendendo instantaneamente inúmeros investidores que compraram no pico, na esperança de apanhar o último comboio do mercado em alta. 😰

A plataforma de negociação ao vivo do Dream Fund alertou repetidamente para os riscos de uma correção de alto nível, mas o sentimento fervoroso do mercado levou muitos a entrar de forma imprudente. Na verdade, o mercado ofereceu boas oportunidades de saída no final da quinta-feira e início da sexta-feira – a recuperação não foi apenas uma esperança para os compradores, mas também uma janela de oportunidade para escapar!

Níveis-chave e perspetivas

O único sinal de um mercado em alta renovado: o ouro precisa de recuperar a marca dos 5.000 dólares. Caso contrário, a tendência de queda será difícil de inverter.

📉 Estratégia de negociação de curto prazo:

Posição principal de venda: Utilize os níveis de 4800-4900-5000 como suporte, com um stop-loss de 10 a 15 pontos, visando uma operação de swing trading de curto prazo com um retorno de 1:1 ou superior.

Posição secundária de compra: Foco no topo triplo anterior em 4550; esta correção deve atingir pelo menos o intervalo de 4550-4500.

Atualmente, o mercado não apresenta características de tendência ascendente; continuamos a prever uma tendência de baixa esta semana! Com base no momento atual, o preço de 4.500 dólares pode ser atingido em breve! ⚠️

Informação sobre Investimentos: Adapte-se com flexibilidade ao mercado em constante mudança. Cada ponto de inflexão é uma oportunidade para os investidores de médio prazo ajustarem as suas posições, em vez de se agarrarem rigidamente à crença de "mercado em alta" ou "mercado em baixa". Num mercado que muda rapidamente, só combinando pontos de inflexão de curto prazo com operações flexíveis é possível aproveitar as oportunidades de forma eficaz. Quando uma tendência de baixa continua, os movimentos de preços desafiam frequentemente as expectativas de todos!

A visão de hoje é clara: mantenha-se pessimista! O mercado está a utilizar esta queda acentuada para nos dizer que, após a euforia, a calma virá inevitavelmente. 🎯

Aviso: A volatilidade do mercado está a aumentar; recomenda-se um controlo rigoroso do tamanho da posição e das ordens de stop-loss. Um mercado em alta não termina num dia, nem um mercado em baixa começa num dia, mas o poder destrutivo dos pontos de inflexão ultrapassa muitas vezes a imaginação!

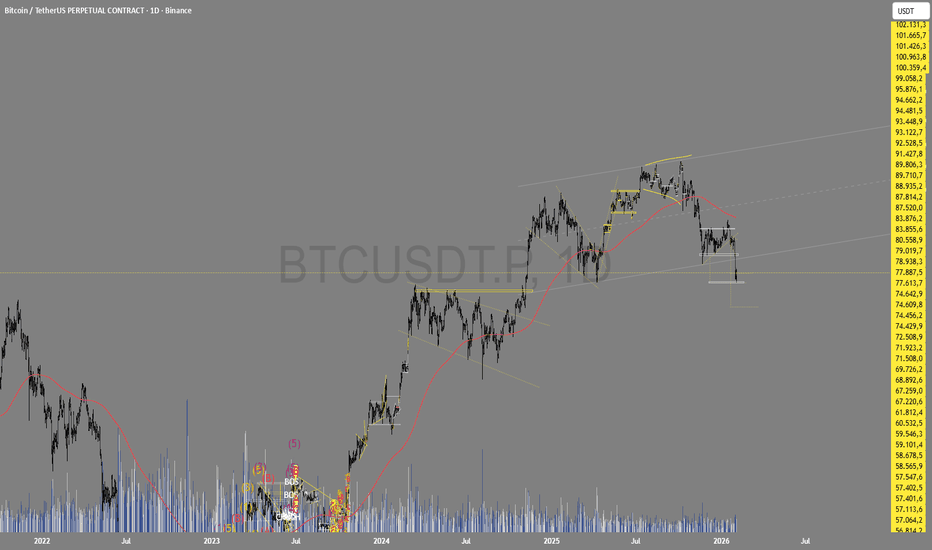

BTCUSDT.P - Minha analise de curto prazoTrês possibilidades que vejo para o btc a curto prazo.

1) se der um recuo a partir de agora, vou monitorar a região de OB pra long, pensando q o preço possa dar um recuo para buscar a região de 84k/85k

2) não tendo um recuo, chegando próximo de 80k , na primeira região de OB short, observar uma quebra de tendencia para buscar um short

3) preço buscando a região de 85k, observar quebra de tendencia para buscar um short para perda de fundo atual

#052: Oportunidade de Investimento Longo em USD/JPY

A taxa de câmbio USD/JPY está passando por uma fase de mercado particularmente interessante, onde a pressão baixista subjacente coexiste com sinais técnicos de uma possível reação de curto prazo. Após uma queda acentuada, o preço mostrou sinais de desaceleração, sugerindo a entrada em uma fase de consolidação, típica de mercados que absorvem excessos direcionais.

De uma perspectiva estrutural, a tendência principal permanece de baixa, consistente com uma sequência de máximas e mínimas descendentes em prazos maiores. No entanto, essa mesma tendência favoreceu um acúmulo progressivo de posições especulativas na mesma direção, criando as condições para uma potencial recuperação técnica. Em tais ambientes, o mercado frequentemente tende a se mover contra a corrente, atingindo áreas de liquidez antes de decidir a próxima direção.

A análise da ação do preço destaca como as últimas fases de queda foram acompanhadas por aumento da volatilidade e movimentos impulsivos, elementos que frequentemente anunciam uma fase de rebalanceamento. O aparecimento de candlesticks com sombras pronunciadas e fechamentos menos direcionais sugere que a pressão vendedora está diminuindo gradualmente, abrindo espaço para reações corretivas.

Do ponto de vista do volume, o mercado também mostra sinais de absorção. Após o impulso inicial, os volumes tendem a se estabilizar, indicando que os traders mais agressivos já assumiram posições. Nesses ambientes, os movimentos subsequentes são frequentemente impulsionados por reentradas técnicas e cobertura de posições, em vez de novas iniciativas direcionais.

No âmbito macroeconômico, o diferencial de política monetária continua a sustentar o dólar no médio e longo prazo, enquanto o iene permanece estruturalmente fraco. Contudo, no curto prazo, esse desequilíbrio não impede que o mercado experimente recuperações temporárias, especialmente quando o posicionamento se torna excessivamente desequilibrado. É precisamente nessas fases que a taxa de câmbio tende a se mover mais tecnicamente do que fundamentalmente.

O cenário intermercados atualmente não mostra sinais de forte aversão ao risco que favoreceria um fluxo decisivo em direção ao iene. Isso reduz a probabilidade de acelerações de baixa imediatas e fortalece a hipótese de um período de respiro nos preços. Os mercados de títulos e de câmbio parecem estar se movendo de forma mais ordenada, sem choques repentinos.

Em resumo, o USD/JPY encontra-se em um equilíbrio instável: a tendência principal permanece baixista, mas o mercado demonstra sinais de uma fase corretiva. Nesses contextos, paciência e uma boa compreensão da estrutura tornam-se cruciais, visto que os movimentos mais interessantes costumam surgir justamente quando o consenso parece excessivamente inclinado em uma direção.

Como sempre, o preço dará clareza. A capacidade do mercado de sustentar quaisquer recuperações ou, inversamente, retomar decisivamente sua direção principal, oferecerá informações valiosas sobre as intenções dos investidores institucionais nas próximas sessões.

EUR/USD: Análise de Queda com Dólar Mais Forte?📈 O par EASYMARKETS:EURUSD está em queda com o dólar mais forte, negociado a 1,18467. O preço pode testar a região de suporte em 1,1800, com rompimento da mínima de continuidade (1,18418) do smart money após BOS (Break of Structure), confirmando a desvalorização do euro frente ao dólar.

📈 Análise Técnica:

🔹 Tendência de Baixa: O preço segue uma linha de tendência descendente, com o dólar ganhando força.

🔹 Rompimento: Quebra de 1,18418 (continuação baixa) pode acelerar a queda para 1,1800.

🔹 Suporte: 1,1800 (região chave); perda mira 1,17600.

🔹 Resistência: 1,18500 (imediata); recuperação acima invalida o viés baixista.

🔹 Momentum: RSI em zona baixista (cerca de 40), com MACD negativo.

🔹 Volume: Vendedor dominante, aumento esperado no rompimento.

📢 Cenários:

⚠️ Baixista: Rompimento de 1,18418 leva a 1,1800, impulsionado pelo dólar forte.

✅ Altista: Sustentação em 1,18418 e rompimento de 1,18500 reverte para 1,18800.

📅 Eventos Relevantes:

🔹 Dados dos EUA: Lançamentos de hoje (ex.: NFP) podem fortalecer o USD.

🔹 Zona do Euro: Indicadores fracos continuam desvalorizando o EUR.

🚨 : EUR/USD em queda a 1,18467 mira 1,1800 com rompimento de 1,18418. Suporte em 1,1800. Monitore volume e dados dos EUA. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade:

A conta easyMarkets no TradingView permite que você combine as condições líderes do setor easyMarkets, negociação regulamentada e spreads fixos reduzidos com a poderosa rede social do TradingView para traders, gráficos e análises avançadas. Acesso sem derrapagem em ordens limitadas, spreads fixos apertados, proteção de saldo negativo, sem taxas ou comissões ocultas e integração perfeita.

Quaisquer opiniões, notícias, pesquisas, análises, preços, outras informações ou links para sites de terceiros contidos neste site são fornecidos "no estado em que se encontram", destinam-se apenas a ser informativos, não são um conselho nem uma recomendação, nem pesquisa, ou um registro de nossos preços de negociação, ou uma oferta ou solicitação de uma transação em qualquer instrumento financeiro e, portanto, não devem ser tratados como tal. As informações fornecidas não envolvem quaisquer objetivos específicos de investimento, situação financeira e necessidades de qualquer pessoa específica que possa recebê-las. Esteja ciente de que o desempenho passado não é um indicador confiável de desempenho e/ou resultados futuros. Desempenho passado ou cenários prospectivos com base nas crenças razoáveis do provedor terceirizado não são uma garantia de desempenho futuro. Os resultados reais podem diferir materialmente daqueles previstos nas declarações de desempenho prospectivas ou passadas. A easyMarkets não faz nenhuma representação ou garantia e não assume nenhuma responsabilidade quanto à precisão ou integridade das informações fornecidas, nem qualquer perda decorrente de qualquer investimento com base em uma recomendação, previsão ou qualquer informação fornecida por terceiros.

Aviso de Risco: 74% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com este provedor. Você deve considerar se pode correr o alto risco de perder seu dinheiro. Consulte nossa isenção de responsabilidade de risco completa em nosso site.

Ouro se recupera, continue vendendo!

O ouro tem experimentado oscilações bruscas recentemente devido à turbulência internacional e à influência do Federal Reserve. Observando o movimento do preço de fechamento, é provável que os preços do ouro continuem sua pressão de baixa na próxima semana, mas isso não significa que eu não confie no seu potencial de alta. Em resumo, a alta no início da semana foi bastante distante da análise técnica, e as quedas de quinta e sexta-feira foram uma correção dos ganhos anteriores. Lembre-se, não importa o quão fortes sejam os compradores, eles sempre dependem de fatores técnicos; uma alta repentina será seguida por uma queda repentina. Na próxima semana, continuaremos focados na resistência de curto prazo em torno de 5000. Se a recuperação não conseguir romper os 5000, procure oportunidades para vender a descoberto.

Aqueles interessados em ouro, mas que não sabem por onde começar ou que estão enfrentando dificuldades em suas negociações, podem entrar em contato e trocar ideias.

No gráfico de 4 horas, observe a resistência de curto prazo em torno de 5000 e os importantes níveis de suporte em 5050 e 5100. Na direção oposta, observe o importante nível de suporte em 4800, prestando muita atenção se novas mínimas forem rompidas. Após uma queda acentuada, uma consolidação de curto prazo é necessária. Recomenda-se uma estratégia de negociação conservadora. Atualizarei as estratégias de negociação específicas posteriormente, portanto, fique atento.

Se o ouro se recuperar, mas não conseguir romper 5000, venda com uma posição pequena. Aumente a posição vendida quando o preço se recuperar para 5000-5050, com um alvo de 4800-4830. Se romper, mantenha a posição.

Regiões Importantes para o WING26 – hoje, 02/02/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |183.570|

-Zona Média SUPERIOR |186.885|

Região Superior: 187.940 até 185.830

-Zona Média INFERIOR |180.255|

Região Inferior: 181.310 até 179.200

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.