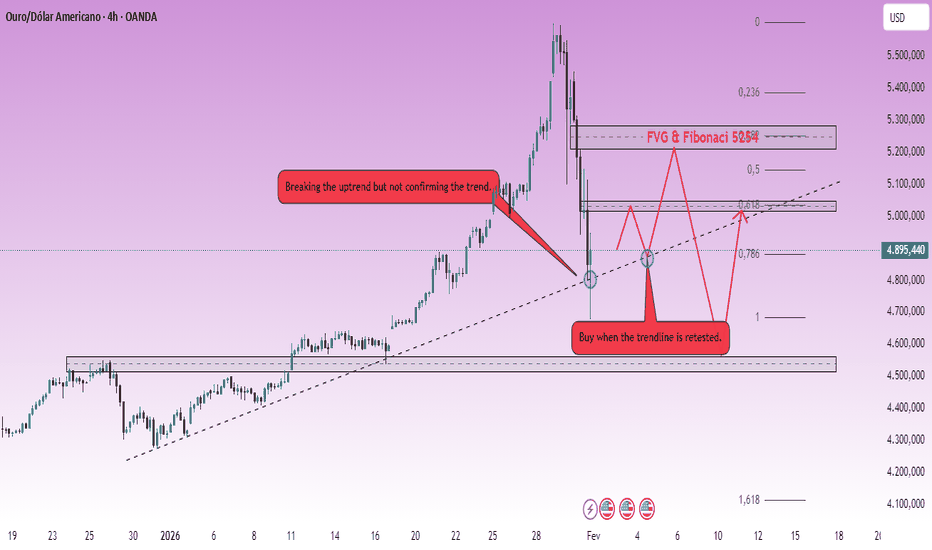

XAUUSD (H4) – Perspectiva Semanal LiamXAUUSD (H4) – Perspectiva Semanal do Liam

Tendência de alta sob pressão, mas não quebrada | Foco em retestes e reações

Resumo rápido

O ouro passou por um movimento corretivo acentuado após uma corrida de alta prolongada. O recente sell-off quebrou a acentuada tendência de alta de curto prazo, mas o preço não confirmou uma reversão total da tendência no H4.

Neste estágio, o mercado está em transição para uma fase de reequilíbrio. Para a próxima semana, a vantagem não está em prever a direção, mas em negociar reações em níveis-chave de estrutura, Fibonacci e FVG.

Visão geral da estrutura do mercado

A tendência de alta anterior perdeu momento após uma expansão vertical.

O preço quebrou abaixo da linha de tendência agressiva, sinalizando exaustão na tendência, não uma reversão automática.

A ação atual do preço sugere uma estrutura corretiva com potencial para desenvolvimento de faixa ou retomada da tendência após o equilíbrio de liquidez.

➡️ O viés permanece neutro a altista, condicionado à forma como o preço reage em níveis-chave.

Zonas técnicas-chave para a semana

Zona primária de compra no reteste: área de reteste da linha de tendência em torno de 4850 – 4900

Esta área já mostrou reação e atua como o primeiro ponto de decisão para os compradores.

Fibonacci 0,618 / zona de reação chave: 5030 – 5050

Um nível crucial de meio de faixa. Aceitação acima favorece a continuidade; rejeição mantém o preço corretivo.

Confluência de FVG + Fibonacci: 5235 – 5260

Esta é uma zona de grande desequilíbrio. Se o preço subir nesta área, espere uma reação forte e negociação de dois lados.

Zona de liquidez/valor inferior: área de 4540

Esse permanece o objetivo de queda mais profundo se os níveis mais altos falharem em se sustentar e a correção se expandir.

Cenários semanais (estilo Liam: negociar o nível)

Cenário A – Reteste da linha de tendência se sustenta (continuação altista)

Se o preço continuar a se sustentar acima da zona de reteste da linha de tendência e formar mínimos mais altos:

Busque continuidade altista em direção a 5030 → 5235

Uma quebra e aceitação acima da zona de FVG reabririam o potencial de continuidade para cima.

Lógica: Isso confirma o movimento como uma correção saudável dentro de uma estrutura ampla de alta.

Cenário B – Rejeição da faixa média (correção estendida)

Se o preço falhar em recuperar e se sustentar acima de 5030 – 5050:

Espere uma ação do preço corretiva e agitada

O risco se desloca para uma queda mais profunda em direção a 4540

Lógica: A falha em sustentar a zona 0,618 mantém o mercado em modo de reequilíbrio.

Cenário C – Teste de FVG e rejeição

Se o preço subir agressivamente para 5235 – 5260:

Esta zona favorece a reação e a realização de lucros

É necessária aceitação acima para qualquer continuidade altista sustentada.

Lógica: As zonas de FVG após vendas fortes muitas vezes atuam como pontos de distribuição ou reação antes que a direção seja decidida.

Notas-chave para a semana

A volatilidade permanece elevada após o sell-off — espere quebras falsas.

Evite negociações em faixa média sem confirmação.

Deixe o preço provar aceitação ou rejeição em níveis antes de se comprometer.

Esta é uma semana para paciência e execução, não convicção.

Foco semanal:

O ouro irá sustentar o reteste da linha de tendência e reconstruir níveis mais altos, ou falhar na zona de 5030–5050 e rodar mais fundo em direção ao valor?

— Liam

Ideias da comunidade

Canal ascendente quebrado de ouroO preço rejeitou fortemente na borda superior do canal ascendente, formou um pico inferior e depois quebrou abaixo da linha de tendência + a zona de demanda mais próxima. A estrutura altista de curto prazo foi quebrada, a recuperação atual é apenas um retrocesso técnico na antiga zona de oferta.

O preço fechou abaixo da nuvem Kijun e Ichimoku, mostrando que a dinâmica de baixa ainda prevalece. Cenário prioritário: recuperação fraca → continuação da quebra, avançando para áreas de menor procura.

Macro suporta um sinal DOWN

O USD recuperou, os rendimentos dos EUA permaneceram elevados.

O Fed continua a sua mensagem de que não tem pressa em afrouxar, pressionando o ouro.

A procura de abrigos enfraqueceu à medida que os mercados se ajustaram às expectativas de cortes nas taxas de juro.

Cenário principal

➡️Olhar para vender de acordo com a tendência na área de recuperação

➡️ Alvo suporte abaixo

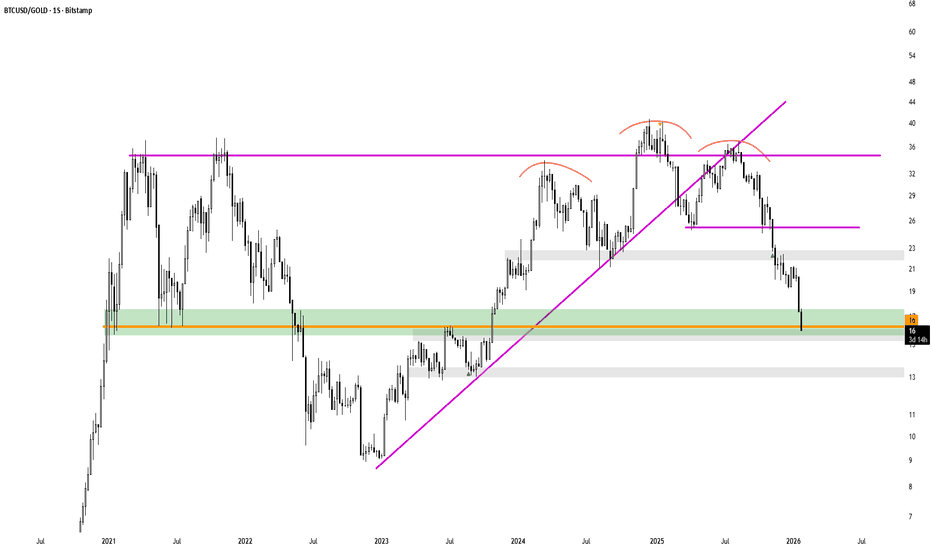

BTC - A minha operação de maior convicçãoBTC - A minha operação de maior convicção

BTCUSD (1D) — Ruptura da bandeira de baixa + ímanes de vazio (perfil de volume)

A mesma história, configuração mais clara: a estrutura indica queda até prova em contrário.

O que está no gráfico:

Grande impulso de venda (bandeira) → movimento lateral (bandeira de baixa) → rutura

O perfil de volume mostra claros "vazios" de baixo volume abaixo do preço. Estas zonas tendem a agir como ímanes até serem "preenchidas"/o preço encontrar aceitação.

________________________________________

O mapa

Zona de rotura = linha divisória

Se o BTC permanecer abaixo da área de rutura/reteste da bandeira de baixa, os vendedores controlam o mercado.

Os touros necessitam de uma recuperação e sustentação para invalidar a tese de rotura.

Alvo de vazio nº 1: ~74,4 mil

Próximo grande bolsão de baixo volume.

É NECESSÁRIO TER VOLUME DE CAPITULAÇÃO PARA CONFIRMAR O PIVÔ

Aguarde um movimento rápido em direção a ele, seguido de:

ressalto + consolidação (trabalho de aceitação) ou

rutura se o ímpeto de aversão ao risco se mantiver forte.

Zona "para realmente assustar toda a gente": ~53,3 mil

Suporte horizontal macro + confluência da linha de tendência ascendente

Esta é a área de adição geracional/de longo prazo neste mapa.

________________________________________

Cenários

Cenário base de baixa:

A rotura mantém-se → preenchimento do vácuo nos 74,4 mil → se não houver recuperação rápida, risco de continuação em direção à confluência de 53,3 mil.

Invalidação de alta:

Recuperação do nível de bandeira/ruptura e início do fecho acima da resistência → a ruptura torna-se uma armadilha para ursos.

GBPCAD Operação em abertoFluxo principal altista, o preço vem trabalhando nos fundos quebrando novas estruturas nos topos, seguindo esse flow, aguardei uma correção de forma valida para atingir a zona premium, sendo ela em 70% com faixa de grande volume, o preço ao agredir o OB na posição, demonstrou-se uma força compradora forte, fazendo o preço trabalhar nesta faixa, em micro está realizando uma acumulação de Wyckoff.

Iniciei a operação no inicio do OB com o stop técnico atrás do OB.

Desta forma só resta aguardar a operação para buscar novos topos seguindo o flow principal.

Regiões Importantes para o WING26 – hoje, 30/01/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |184.540|

-Zona Média SUPERIOR |187.720|

Região Superior: 188.995 até 186.450

-Zona Média INFERIOR |181.360|

Região Inferior: 182.630 até 180.085

Fibonacci _ Retrações:

183.275 (≈23.6%)

179.865 (≈38.2%)

177.115 (≈50.0%)

-174.360 (≈61.8%)

170.440 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Pressão de Venda de Curto Prazo à Medida que a Liquidez é Limpa | Lana ✨

O ouro está mostrando sinais de fraqueza de curto prazo após uma expansão agressiva para cima. A ação do preço sugere que o mercado pode continuar a se mover para baixo no curto prazo, não como uma reversão de tendência, mas como uma correção impulsionada pela liquidez dentro de uma estrutura bullish mais ampla.

Neste estágio, o foco se desloca de continuação para como o preço se comporta enquanto a liquidez está sendo retirada abaixo da estrutura.

📈 Estrutura do Mercado & Comportamento do Preço

O recente rali vertical deixou o mercado excessivamente estendido, tornando uma fase corretiva tecnicamente saudável.

O preço rompeu abaixo do suporte de curto prazo e agora está sendo negociado sob uma linha de tendência corretiva descendente, sinalizando pressão bearish de curto prazo.

Esse tipo de estrutura frequentemente se desenvolve quando o mercado precisa limpar as posições do lado de compra antes de se reerguer para o próximo movimento.

Enquanto a tendência de prazos mais altos continua bullish, o viés intradiário mudou para corretivo / bearish até que os objetivos de liquidez sejam atingidos.

🔍 Zonas de Liquidez Chave no Gráfico

Zona de venda de curto prazo: a linha de tendência descendente perto do preço atual

Enquanto o preço reagir abaixo dessa linha de tendência, os ralis são mais propensos a serem vendidos.

Liquidez de compra de scalping: em torno de 5050–5070

Esta área pode gerar bounces temporários, mas reações aqui devem ser tratadas como de curto prazo apenas.

Bloco de ordens bullish chave: 4825 – 4830

Uma zona crítica onde uma participação de compradores mais forte pode aparecer se a venda continuar.

Zona de liquidez de swing maior: 4613 – 4625

Esta é uma bolsa de liquidez de alta confiança onde o mercado poderia completar uma correção mais profunda e redefinir a estrutura bullish mais ampla.

🎯 Cenários de Trading

Cenário primário – Continuação do pullback:

Enquanto o preço permanecer abaixo da linha de tendência descendente, o ouro pode continuar a se mover para baixo para varrer a liquidez abaixo das mínimas recentes. Isso favorece vendas em ralis em vez de compras em força.

Cenário secundário – Reação temporária:

Bounces de curto prazo podem ocorrer na área de 5050–5070, mas sem recuperação estrutural, esses movimentos são mais corretivos do que mudadores de tendência.

Cenário de defesa estrutural:

Se o preço alcançar as zonas de 4825–4830 ou 4613–4625, observe atentamente sinais de estabilização e absorção, o que sinalizaria que o objetivo de liquidez foi alcançado.

🧠 Perspectiva da Lana

Esse movimento para baixo é melhor visto como uma limpeza de liquidez, não como vendas de pânico.

Lana permanece paciente durante as fases corretivas, evitando longs antecipados e esperando que o preço atinja zonas de liquidez claras antes de reavaliar a continuação bullish.

✨ Deixe o mercado levar o que precisa, então procure pela estrutura para se reconstruir.

Fique atento a uma correção profunda no preço do ouro

I. Análise do Contexto do Mercado

O mercado do ouro apresentou recentemente uma subida robusta e sem precedentes, com os preços intradiários a atingirem novamente um novo máximo histórico de 5.598 dólares/oz. No entanto, seguiu-se uma intensa volatilidade, com oscilações intradiárias próximas dos 180 dólares, indicando que o sentimento do mercado entrou num estado de extrema euforia e instabilidade.

Numa perspectiva cíclica:

Semanal: O ganho acumulado ultrapassou os 610 dólares, estabelecendo um recorde histórico.

Mensal: O ganho aproximou-se dos 1.290 dólares, também um recorde histórico.

Esta alta explosiva transcendeu o âmbito da análise técnica tradicional. Os seus principais impulsionadores decorrem de profundas alterações estruturais:

O sistema monetário e de crédito global enfrenta desafios a longo prazo.

O panorama global de alocação de ativos está a sofrer uma reformulação fundamental.

Mudança no papel dos bancos centrais: de participantes no mercado para detentores estratégicos de longo prazo.

II. Principais Sinais Técnicos Atuais e Alertas de Risco

Embora o mercado de alta estrutural de longo prazo permaneça intacto, nenhum mercado se move numa única direção indefinidamente. Os indicadores técnicos atuais estão a enviar sinais claros de sobreaquecimento e alertas de correção:

Condições de Sobrecompra Extrema: No gráfico diário, os preços têm consistentemente rompido e negociado fora do envelope superior da Banda de Bollinger, uma característica técnica clássica de entrada no mercado numa zona de sobrecompra extrema.

Pressão de Realização de Lucros: Com o aproximar do final do mês e do fim de semana, o mercado está sob uma pressão significativa de realização de lucros em posições longas de curto prazo.

Risco de Correção: De uma perspetiva puramente técnica, o mercado está a preparar uma potencial correção profunda na faixa dos 200-400 USD, e as condições técnicas para tal estão a consolidar-se gradualmente.

III. Plano de Negociação Específico

Com base na análise acima de "alta de longo prazo, cautela de curto prazo contra uma correção", é formulada a seguinte estratégia de compra em quedas de curto prazo, visando captar uma oportunidade de recuperação técnica numa zona de suporte chave.

Instrumento de Negociação: XAUUSD (Ouro/Dólar Americano)

Direção: COMPRA (Long)

Zona de Entrada: 5460 - 5470

Stop Loss: 5448

Alvos:

Take-Profit 1:5530

Take-Profit 2:5560

IV. Resumo da Lógica da Estratégia

Esta estratégia é uma operação de curto prazo, contra a tendência, procurando uma recuperação. A sua lógica principal reside em:

Num mercado em alta a longo prazo, o primeiro teste de uma zona de apoio técnico significativa (5460-5470) desencadeia frequentemente uma recuperação técnica eficaz.

Posicionar o stop loss logo abaixo desta zona de suporte (5448) pretende especular sobre um novo movimento de alta após uma correção do mercado em condições de sobrecompra, com risco controlado.

Os níveis-alvo são definidos de forma relativamente conservadora, com foco na captura de uma recuperação rápida em vez de identificar o ponto de partida de uma reversão de tendência.

Aviso de Risco:

A volatilidade atual do mercado é extremamente elevada, representando um risco de os preços romperem rapidamente o stop loss.

Caso os preços do ouro entrem numa correção profunda diretamente, esta estratégia será inválida. Os traders devem manter uma disciplina rigorosa e monitorizar de perto a reação do mercado à zona de suporte.

Agradeço à comunidade TradingView. Como analista de investimento sénior, isto permite que mais traders e investidores vejam as minhas análises de estratégias de negociação. Atualmente estou focado na negociação de ouro. Se gostou da minha análise, por favor, dê um like e partilhe com outros traders que possam precisar dela. Procuramos negociações precisas, pesquisando profundamente gráficos, fatores macroeconómicos e o sentimento do mercado para construir estratégias de negociação de alta probabilidade. Aqui, encontrará planos de negociação estruturados, frameworks de gestão de risco e análises em tempo real.

XAUUSD (H1) – Plano LiamTendência de alta intacta, mas sinais de exaustão a curto prazo | Reações de negociação, não impulso

Resumo rápido

O ouro continua em uma forte tendência de alta no H1, continuando a registrar máximas e mínimas mais altas dentro de uma estrutura bullish bem definida. No entanto, após o recente avanço acentuado, o preço está começando a desacelerar perto das máximas, aumentando a probabilidade de correções a curto prazo e ação de preço de dois lados.

➡️ A tendência mais ampla continua bullish, mas a execução deve agora ser baseada em níveis e reações, não na busca de momentum.

Visão técnica

O preço está atualmente negociando em níveis elevados em relação à estrutura recente, onde a atividade de compra anterior já foi absorvida.

Áreas de preço chave para observar:

Área de venda a curto prazo: 5520 – 5530

Área de resistência superior: cerca de 5600

Área de compra na correção: 5405 – 5420

Zona de compra primária: 5150 – 5155

A estrutura atual favorece uma fase de correção e reequilíbrio antes de qualquer continuação sustentada para cima.

Cenários de negociação

VENDER – negociações reativas a curto prazo

Procure reações de venda em torno de 5520 – 5530 se o preço mostrar fraqueza.

Os alvos de baixa situam-se perto de 5420, com uma extensão adicional possível se a correção se desenvolver.

Essas vendas são táticas e a curto prazo, não convites para uma reversão de tendência.

COMPRAR – alinhado com a tendência principal

Cenário primário

Compre correções para 5405 – 5420 se a área se mantiver.

Alvos de volta em direção a 5520 e mais altos.

Cenário mais profundo

Se a volatilidade aumentar, aguarde o preço retroceder em direção a 5150 – 5155.

Esta área oferece o melhor risco-retorno para continuidade de tendência.

Notas chave

Tendências fortes ainda corrigem; a paciência é importante.

Evite entradas no meio da faixa onde o risco supera a recompensa.

Posições curtas são táticas apenas enquanto a estrutura mais ampla permanecer bullish.

Qual é o seu plano: vender reações perto de 5520 – 5530 ou esperar pacientemente por uma correção em 5405 – 5420 para se reintegrar à tendência de alta?

XAUUSD – Brian | 30M – Mudança de Valor DepoisXAUUSD – Brian | 30M – Mudança de Valor Após um Movimento Agressivo de Volatilidade

O ouro acabou de passar por um evento significativo de volatilidade, com o preço caindo agressivamente dos máximos antes de rebater acentuadamente. O mercado está agora negociando em torno de uma nova área de valor formada, um comportamento típico quando o preço faz a transição de uma fase de expansão para uma fase de reequilíbrio. Nesse ambiente, os níveis de valor e POC tendem a guiar o preço de forma mais eficaz do que velas individuais.

Contexto Macro (Breve)

O sentimento do mercado continua sensível a riscos macroeconômicos, incluindo volatilidade de commodities, tensões geopolíticas e expectativas de política monetária. As participações em ETFs de ouro não mostraram mudanças significativas recentemente, sugerindo que não há sinais claros de liquidação institucional. A atual volatilidade, portanto, parece mais consistente com um ajuste de posicionamento do que uma reversão de tendência mais ampla.

Análise Técnica a partir do Gráfico (30M)

Após a intensa venda, o preço está agora formando uma faixa de negociação bem definida, com áreas de valor atuando como pontos de referência chave:

1) Zonas de Oferta Superior / Zonas de Reação

POC – VENDER: 5,531–5,526

A zona de alto valor anterior, onde a pressão de venda pode ressurgir se o preço voltar a subir.

Vender VAH: 5,365–5,369

A alta da área de valor, tipicamente uma zona de reação se a pressão de distribuição permanecer presente.

2) Área de Equilíbrio Atual

A região de 5,180–5,200 está atualmente agindo como uma zona de equilíbrio após a volatilidade. A aceitação e a consolidação acima dessa área aumentariam a probabilidade de um movimento de volta em direção ao VAH.

3) Zonas de Demanda Inferior / Suporte

POC Comprar (scalping): 5,187

Uma área de suporte de curto prazo para reações técnicas.

Comprar VAL – Suporte: 5,058–5,064

A zona de suporte inferior mais importante. Se ocorrer uma varredura de liquidez mais profunda, essa área é provável que atraia atenção para uma potencial absorção e uma reversão de curto prazo.

Cenários de Preço (Baseados em Estruturas)

Cenário A (Preferido se o valor se mantiver):

O preço se mantém acima de 5,180–5,200 → recuperação em direção a 5,365–5,369 (VAH).

Cenário B (Rejeição de cima):

O preço retrocede para a zona do VAH, mas enfrenta clara rejeição → rotação de volta para a área de 5,187 / 5,180.

Cenário C (Liquidação mais profunda):

Perda de 5,180 → varredura de liquidez para 5,058–5,064 (VAL) antes de tentar se reconstruir.

Principais Considerações

Em uma fase de reequilíbrio, a aceitação do valor é mais importante do que a previsão direcional. Foco em como o preço se comporta em torno de 5,180–5,200, a reação em 5,365–5,369 e se o suporte mais profundo em 5,058–5,064 atrai interesse significativo de compra.

Consulte o gráfico para níveis detalhados de POC, VAH e VAL.

Siga o canal TradingView para receber insights estruturais antecipados e participe da discussão.

BTC/USD - The Greatest Trading Opportunity of the DecadeBitcoin is consolidating above key higher-timeframe support, suggesting strong acceptance at discounted levels. Market structure remains intact, and current price action indicates potential energy building for an upside continuation.

A clean break and close above local resistance would confirm trend expansion toward the next premium zone, while pullbacks into support may offer favorable risk-to-reward opportunities as long as structure holds.

BTC | FOMC, TRUMP E GUERRABTC | FOMC, TRUMP E GUERRA

2026: Sem Tutorial, Apenas Caos!

Após uma queda acentuada no início da semana, o BTC recuperou e voltou a aproximar-se dos 89 mil dólares, que continua a comportar-se como uma armadilha. Rompimentos abaixo deste nível desencadearam quedas rápidas, impulsionadas por liquidações, enquanto recuperações rápidas trouxeram os preços de volta à faixa de negociação.

Agora, o mercado enfrenta um calendário macroeconómico pesado nos EUA: a decisão do FOMC ainda hoje, o prazo de financiamento de 30 de janeiro que mantém em jogo o risco de paralisação e a retoma das atividades do Senado sobre a estrutura do mercado de criptomoedas. Tudo isto se soma à persistente pressão cambial após o ajustamento da taxa USD/JPY ter recordado aos mercados a rapidez com que as posições compradas se podem desfazer.

Os mercados de opções reflectem este desequilíbrio. A volatilidade ainda é relativamente baixa e a curva permanece em contango, o que sugere negociações instáveis em vez de um colapso. Ao mesmo tempo, a proteção contra quedas é procurada: a assimetria é negativa e as opções de queda de curto prazo são caras.

Isto parece mais uma proteção contra o risco de gap do que um aumento constante da volatilidade. Por outras palavras, a baixa volatilidade por si só não é luz verde para vender.

No âmbito fiscal, a questão crucial é saber se Washington irá lidar com o dia 30 de Janeiro sem problemas. Uma medida provisória ou um acordo atempado reduziria os prémios de risco de curto prazo e permitiria que as criptomoedas se comportassem mais como uma opção de investimento baseada em beta. Um breve impasse poderia desencadear uma rápida aversão ao risco, que se reverteria assim que um acordo fosse assinado. Um impasse prolongado, no entanto, restringiria a liquidez e forçaria uma redução mais ampla do risco.

O fator decisivo é a Fed. O cenário base é de taxas de juro inalteradas, com os mercados focados em quando os cortes poderão regressar. A inflação ainda está acima dos 2%, mesmo com o mercado de trabalho em desaceleração, mantendo o Comité cauteloso e dependente dos dados. Os defensores de uma política monetária mais flexível podem apontar a desaceleração da inflação e a queda do emprego; os defensores de uma política monetária mais restritiva quererão uma confirmação mais clara. Com a independência da Fed sob escrutínio, é pouco provável que adotem um tom subitamente mais flexível. Espere uma defesa da independência e a já conhecida mensagem de "aguardar mais dados". Isto poderia impulsionar o dólar para cima e criar pressão de risco a curto prazo, enquanto qualquer sinal de que a força do dólar já está a apertar as condições apoiaria uma tendência mais ampla de fraqueza do dólar.

A Venezuela foi apenas o aquecimento!

Começamos o ano com a Venezuela como se fosse o final de uma temporada da Netflix, e agora os argumentistas globais aparentemente passaram para o Irão! Que venha 2026!

A tensão geopolítica também regressou esta semana. Trump avisou que uma "armada" dos EUA está a caminho do Irão e instou o país a chegar a um acordo sobre o seu programa nuclear ou a enfrentar um ataque militar. Disse que a frota, liderada pelo porta-aviões Abraham Lincoln, é maior do que a enviada para a Venezuela e está pronta para agir rapidamente, se necessário. Trump enfatizou que o tempo está a esgotar-se e referiu-se à "Operação Martelo da Meia-Noite", um ataque liderado pelos EUA em junho de 2025 que destruiu instalações nucleares iranianas.

As autoridades iranianas não responderam. O Ministro dos Negócios Estrangeiros, Abbas Araqchi, disse que não teve qualquer contacto com o enviado especial dos EUA, Steve Witkoff, nem solicitou negociações nos últimos dias.

O que vocês não sabem é que a negociação de Trump é "rendição incondicional" ou eu invado-vos na mesma! Nenhum governo aceitará isto, por isso preparem-se para a GUERRA.

Consolidação do preço do ouro: US$ 5.470 - US$ 5.600Consolidação do preço do ouro: US$ 5.470 - US$ 5.600

Após a decisão do Fed no início desta manhã, o ouro à vista apresentou volatilidade significativa, exibindo um padrão típico de "comprar no boato, vender na notícia".

**Alta acentuada:** Influenciado pela pausa nos cortes de juros do Fed (mantendo as taxas entre 3,50% e 3,75%) e por sua postura dovish, o preço do ouro rompeu fortemente o importante nível psicológico de US$ 5.500 no início do pregão asiático, atingindo uma alta histórica de US$ 5.598,75 por onça.

Essa oscilação acentuada decorreu principalmente de dois fatores técnicos:

Primeiro, o preço subiu drasticamente em um curto período, colocando o ouro em uma zona de sobrecompra severa, o que tornou necessária uma correção;

Segundo, os compradores de curto prazo optaram por realizar lucros após a notícia positiva ser precificada, levando à correção do preço.

**Estrutura central:** Apesar da significativa volatilidade intradiária, a tendência geral de alta permanece intacta.

**Níveis de Suporte Chave:** A faixa de US$ 5.250 a US$ 5.300 representa uma área significativa de volume de negociação anterior.

**Níveis de Suporte Chave:** Quatro fatores-chave convergiram:

1. Embora a decisão de janeiro tenha "suspenso os cortes de juros", ela descartou explicitamente um aumento, e o presidente Powell emitiu sinais dovish, enfatizando que medidas seriam tomadas caso a inflação caísse ou o mercado de trabalho enfraquecesse.

O mercado interpretou isso como a manutenção da postura acomodativa, com os cortes de juros apenas adiados. Isso reduziu as expectativas de taxas de juros reais, beneficiando diretamente o ouro.

2. As compras líquidas de ouro pelos bancos centrais globais atingiram 1.120 toneladas em 2025, com as compras de janeiro de 2026 estabelecendo um novo recorde.

Isso não é apenas uma manobra tática, mas um reflexo estratégico de longo prazo da diversificação global de ativos de reserva e da perda de confiança no dólar americano, proporcionando um piso sólido para os preços do ouro.

3. A fragilidade da confiança do mercado nas moedas fiduciárias (especialmente o dólar americano) e as preocupações com a incerteza em torno da política fiscal dos EUA impulsionaram conjuntamente a venda de ativos americanos.

O índice do dólar americano caiu para a mínima em quatro anos, tornando o ouro cotado em dólares mais barato para detentores de outras moedas, estimulando ainda mais a demanda.

4. As atuais situações geopolíticas no Oriente Médio e nas relações Rússia-Ucrânia permanecem indefinidas. Cálculos de modelos mostram que os prêmios de risco geopolítico agora representam 47% do prêmio de risco total do ouro, prolongando significativamente a duração dos fluxos de capital para o ouro como ativo de refúgio.

Negociação de curto prazo: A volatilidade atual do mercado é extremamente alta, apresentando tanto oportunidades quanto riscos.

Fique atento a: US$ 5.480-US$ 5.470 (suporte atual) e US$ 5.250-US$ 5.300 (suporte chave). Se os preços do ouro recuarem para esses níveis e se estabilizarem, isso poderá representar uma boa oportunidade de negociação de curto prazo.

Ordens de stop-loss rigorosas devem ser definidas para proteger contra flutuações bruscas causadas por eventos imprevistos.

Estratégia de Day Trade:

COMPRA: $5490-$5500

SL: $5480-$5470

TP: $5550-$5600

Lembrete: Seja cauteloso ao operar vendido.

Obrigado pela sua atenção. Seja bem-vindo(a) ao meu canal para discutirmos. Usarei minha experiência para orientar suas negociações.

Regiões Importantes para o WING26 – hoje, 29/01/2026Planejamento e Organização

-Com base em métricas autorais estabeleço regiões para que sejam observadas em suas operações, de acordo com o seu operacional. Respeite sempre o seu operacional (o seu setup)!

-As regiões não são recomendações! Não façam compras ou vendas nas regiões apresentadas neste artigo. Elas servem como estudo de mercado para auxiliar o seu entendimento do momentum.

-Operações intraday (que iniciam e encerram no mesmo pregão) são de altíssimo risco e com bastante volatilidade. Além dos movimentos do ativo fique atento(a) as principais notícias durante o pregão.

REGIÕES IMPORTANTES:

Leia todo o conteúdo acima!

>Ponto CENTRAL |186.000|

-Zona Média SUPERIOR |188.350|

Região Superior: 188.995 até 187.705

-Zona Média INFERIOR |183.650|

Região Inferior: 184.295 até 183.005

Fibonacci _ Retrações:

181.500 (≈23.6%)

178.430 (≈38.2%)

175.950 (≈50.0%)

-173.475 (≈61.8%)

169.940 (≈78.6%)

Disclaimer

Planejar e executar uma operação no contrato de WIN requer atenção aos detalhes, uma estratégia bem definida e o comprometimento com o seu operacional. Os aspectos mencionados acima são elaborados com o intuito educacional e não são uma recomendação deste analista. Os estudos realizados neste artigo refletem, única e exclusivamente, as opiniões pessoais do analista. Reforço, turma, que não são recomendações de compra e(ou) venda de qualquer ativo. Este estudo foi feito pelo Analista de Valores Mobiliários - Pessoa Natural (Autônomo) – Netto Alves (CNPI-T 9820), nos termos da Resolução CVM no 20/2021 conforme previsto no art. 3o, inc. I. O conteúdo deste estudo não é garantia ou promessa de desempenho real, pois dados e retornos passados não são garantia de resultado futuro. Importante ressaltar que operar no mercado financeiro envolve riscos e não há nada que possa garantir rentabilidade.

Trade do Trimestre: Comprar BTC e vender OURO?!Pessoal, já faz um bom tempo que acompanho esse ratio do BTC pelo Ouro e estou esperando atingir essa região verde, que mostra o ponto mais crítico possível do gráfico.

No meu ver teremos no mínimo um repique de 10 a 20% no Bitcoin e uma correção de 5 a 10% no ouro, mas é claro que posso estar errado e se trata apenas de especulação.

----------------------

Eu particularmente farei isso na minha conta: Comprarei ETH e BTC (micro contratos futuros alavancados - apenas 0.01 de lote nas corretoras que operam CFD) e na outra ponta estarei vendendo Ouro (0.01 também). Lotes mínimos alavancados.

Qualquer repiquezinho nesse gráfico que estamos vendo já é um baita resultado para ambos os lados. Tanto para venda do gold e compra do btc.

Não me sigam, não me copiem. É apenas um estudo especulativo que estou postando aqui para validar uma análise/teoria.

Morning Call - 29/01/2026 - Copom Surpreende! Big Techs MistasAgenda de Indicadores:

10:30 – USA – Pedidos Semanais de Seguro-Desemprego

10:30 – USA – Produtividade e Custo Unitário da Mão de Obra (3º Tri)

10:30 – USA – Balança Comercial (Nov)

10:30 – USA – Vendas no Atacado (Nov)

10:30 – USA – Encomendas à Indústria (Nov)

10:30 – USA – Pedidos de Bens Duráveis (Nov)

14:00 – USA – PIB Agora do Fed de Atlanta

15:00 – USA – Leilão de T-Note de 7 anos

Agenda de Balanços:

18:05 – USA – Visa (4,5% de peso no Dow Jones)

18:30 – USA – Apple (8,6% de peso no Nasdaq, 6,8% no S&P500 e 3,7% no Dow Jones)

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLG2026

Copom sinaliza corte de juros em março

Como amplamente esperado, o Copom manteve a taxa Selic em 15%, mas abriu de forma clara a porta para o início do ciclo de afrouxamento monetário já na reunião de março.

Em um ambiente de inflação mais comportada e com sinais mais evidentes de transmissão da política monetária, o Banco Central avaliou que chegou o momento de “calibrar o nível de juros” e afirmou que pretende “iniciar a flexibilização da política monetária em sua próxima reunião”.

O comunicado reforçou o compromisso com a meta de inflação, destacando a necessidade de “serenidade quanto ao ritmo e à magnitude dos cortes”, além de ressaltar que a evolução do ciclo dependerá de fatores que aumentem a confiança no atingimento da meta no horizonte relevante.

Apesar de o comitê reafirmar uma postura de cautela diante de um cenário ainda marcado por elevada incerteza, diversas casas de análise passaram a trabalhar com a hipótese de um corte inicial de 50 pontos-base. Segundo Sergio Goldenstein, um corte inicial de 0,50 ponto percentual é coerente com o compromisso do BC de preservar a serenidade do ciclo, sobretudo diante da grande distância entre a taxa de juros corrente e a taxa neutra.

Para muitos analistas, o comunicado teve um viés claramente mais dovish do início ao fim, especialmente pela retirada de duas frases que vinham sustentando o tom mais conservador do Banco Central nos últimos meses.

Estados Unidos

Os futuros dos índices de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USAIND , ACTIVTRADES:USATEC e ACTIVTRADES:USARUS — operam próximos da estabilidade nesta sessão, refletindo a reação mista aos resultados das grandes empresas de tecnologia e a decisão do Federal Reserve de manter as taxas de juros inalteradas, sem fornecer sinais claros sobre quando os custos de financiamento poderão começar a cair. O índice de volatilidade VIX $ACTIVTRADES:USAVIX avança levemente.

Na CME, a ferramenta FedWatch aponta que o mercado atribui 86% de probabilidade de manutenção dos juros na reunião de 18 de março, e 74% de chance de manutenção também no encontro de 29 de abril, reforçando a leitura de um Fed paciente e dependente de dados antes de iniciar o ciclo de cortes.

Resultado da Meta Platforms (+7,6%)

A receita da Meta Platforms, controladora do Facebook, cresceu 24% no trimestre encerrado em dezembro, impulsionada pela melhora na segmentação de anúncios online viabilizada por inteligência artificial. Para o trimestre atual, a empresa projeta um crescimento ainda mais acelerado, de 33%.

A adoção de IA também sustentou uma projeção de receita para o primeiro trimestre acima das estimativas do mercado, reforçando a percepção de que o forte crescimento das vendas poderá financiar a expansão agressiva dos investimentos em data centers. A Meta prevê que esses gastos aumentem até 87% neste ano, alcançando US$ 135 bilhões.

Segundo John Belton, gestor de portfólio da Gabelli Funds, “os números da Meta refletem de forma muito interessante a atitude do mercado em relação aos investimentos em inteligência artificial. Em condições normais, o mercado estaria preocupado, mas a empresa apresentou uma previsão de receita bastante otimista para o primeiro trimestre.”

A Meta também vem acumulando contratos com grandes provedores de nuvem, como o Google, cujas ações sobem quase 2% no pré-mercado de Nova York — um sinal positivo para os resultados da gigante de buscas na próxima semana.

O CEO e fundador da Meta, Mark Zuckerberg, afirmou que o uso da IA “melhorará a qualidade da experiência orgânica e da publicidade”. Ele também destacou que a superinteligência — um marco teórico em que máquinas superam o raciocínio humano — permitirá à empresa oferecer experiências de IA altamente personalizadas para sua ampla base de usuários. A Meta projeta um aumento de 43% nas despesas totais em 2026, para US$ 169 bilhões.

Resultado da Microsoft (-6,4%)

A Microsoft reportou crescimento em sua divisão de computação em nuvem, o Azure, ligeiramente acima das expectativas, mas ainda considerado fraco diante dos gastos trimestrais recordes da companhia.

O mercado reagiu negativamente à divulgação de que a OpenAI representa cerca de 45% da carteira de pedidos ligada à estratégia de IA da empresa, levantando preocupações sobre risco de concentração. Estima-se que até US$ 280 bilhões estejam potencialmente expostos, especialmente em um momento em que a startup enfrenta maior competição e sinais de perda de tração.

“Os fortes laços da Microsoft com a OpenAI sustentam sua liderança em IA corporativa, mas também introduzem um risco de concentração”, afirmou Zavier Wong, analista da eToro. O criador do ChatGPT, inclusive, teria emitido um alerta interno em dezembro após o lançamento do Gemini 3, do Google, que recebeu avaliações positivas.

A Microsoft indicou que o crescimento do Azure deve se manter estável entre janeiro e março, após uma desaceleração no final de 2025, atribuída em parte a restrições na capacidade de chips de IA.

Em teleconferência, a diretora financeira Amy Hood afirmou: “Se tivéssemos alocado todas as unidades de processamento gráfico que entraram em operação no primeiro e segundo trimestres exclusivamente para o Azure, o crescimento teria superado 40%.” Ela acrescentou que o direcionamento de chips para desenvolvimento interno limitou o avanço da divisão.

Resultado da Tesla (+3%)

Seguindo a tendência das demais big techs, a Tesla, de Elon Musk, anunciou uma forte intensificação nos investimentos em inteligência artificial, dobrando seu capex para mais de US$ 20 bilhões em 2026. Os recursos serão direcionados principalmente ao desenvolvimento de robôs humanoides e veículos totalmente autônomos.

Após a divulgação do plano de gastos recordes, as ações reduziram parte dos ganhos iniciais, depois de subir até 3,5% com a divulgação de lucro e receita trimestrais acima das expectativas.

Analistas destacaram que os resultados evidenciam a crescente divergência entre as ambições corporativas em IA e a demanda dos investidores por retornos no curto e médio prazo.

“O mercado parece estar questionando se esses aumentos massivos nos gastos de capital gerarão retornos suficientes. Isso reflete uma divergência crescente entre os objetivos estratégicos das empresas de tecnologia em IA e a paciência de Wall Street com ciclos de investimento sem prazo definido”, afirmou Jesse Cohen, analista sênior da Investing.com.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:UK100 , ACTIVTRADES:FRA40 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operam em alta nesta quinta-feira, sustentadas pela valorização do petróleo e dos metais preciosos, que ajudou a compensar as incertezas ligadas à temporada de resultados corporativos. A exceção é o índice alemão DAX 40 ACTIVTRADES:GER40 , que recua cerca de 1%, pressionado pelas ações da SAP após a empresa decepcionar o mercado com seu balanço.

O setor de mineração lidera os ganhos, com alta média de 2,7%, ainda refletindo a forte valorização das commodities metálicas. As ações de energia também avançam, acompanhando a retomada dos preços do petróleo.

As preocupações persistentes com tensões comerciais e riscos geopolíticos reforçaram a demanda por ativos de proteção, impulsionando o ouro como porto seguro, enquanto a prata também avançou, beneficiada pela busca por alternativas mais acessíveis ao metal amarelo.

Já o petróleo registra leve alta diante de temores sobre possíveis interrupções na cadeia global de suprimentos, fortalecendo o desempenho das ações ligadas a commodities.

No radar geopolítico, investidores seguem atentos ao risco de uma escalada no Oriente Médio, após o presidente dos EUA, Donald Trump, ameaçar uma ação militar contra o Irã caso não haja avanços em um acordo sobre armas nucleares.

Resultado da SAP (-13,6%)

As ações da SAP, empresa de maior peso no índice alemão DAX 40 (14,4%) e maior fabricante de software da Europa, caminhavam para registrar sua maior queda diária desde outubro de 2020, após um balanço incapaz de reverter a tendência negativa que já havia eliminado cerca de US$ 150 bilhões em valor de mercado desde o pico registrado em 2025.

A companhia reportou receita do quarto trimestre em linha com as estimativas, mas frustrou nas métricas mais sensíveis ao crescimento, com uma carteira de pedidos em nuvem e uma projeção de receita para 2026 abaixo do esperado pelo mercado.

“A SAP precisava entregar uma aceleração mais ampla para contrariar o pessimismo em torno do setor. Com a combinação de guidance fraco e revisão limitada, esperamos um desempenho inferior das ações”, afirmou Balajee Tirupati, analista do Citi.

Assim como outras empresas de software na Europa e em Wall Street, a SAP vem sendo pressionada pelos crescentes temores de disrupção provocada pela inteligência artificial, que têm levado investidores a reavaliar modelos de negócio, poder de precificação e perspectivas de crescimento de longo prazo.

Ouro Renova Máximos com Procura por Refúgio em Alta

Os preços do ouro subiram no início da negociação de quinta-feira, atingindo um máximo histórico pela nona sessão consecutiva. Os ganhos estão a ser impulsionados pelo aumento da procura por ativos de refúgio, bem como por expectativas cada vez mais dovish em relação à política monetária da Reserva Federal. A procura pelo metal tem sido em grande parte alimentada por tensões geopolíticas elevadas. A guerra na Ucrânia continua, enquanto na região do Golfo as tensões estão a aumentar, num contexto de maior presença militar dos EUA e de ameaças de um ataque em grande escala ao Irão. A procura por ativos de refúgio está ainda a ser reforçada pela incerteza económica gerada pelas tarifas e pelo seu impacto na atividade económica. Ao mesmo tempo, expectativas cada vez mais dovish relativamente à Reserva Federal, em conjunto com a tendência em curso de “sell America”, que tem vindo a ganhar força entre investidores globais que procuram reduzir a exposição a ativos norte-americanos, têm pressionado o dólar dos EUA, acrescentando mais vento às velas do ouro. Neste contexto, as perspetivas para os preços do ouro mantêm-se positivas, sendo possíveis novos ganhos.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

XAUUSD – Perspectiva Técnica M30Pequeno Retrocesso Antes do Próximo Máximo | Lana ✨

O ouro se expandiu acentuadamente e agora está sendo negociado em uma zona de alta resistência, onde o preço frequentemente precisa de uma leve correção ou consolidação para reconstruir liquidez antes de tentar níveis mais altos novamente. A tendência mais ampla permanece em alta, mas a próxima oportunidade limpa é mais provável de vir de um retrocesso para a estrutura, e não de perseguir os máximos.

📈 Estrutura do Mercado & Contexto da Tendência

O preço ainda está respeitando a estrutura em alta mais ampla, mas o movimento atual está esticado após uma forte corrida impulsiva. O mercado agora está reagindo sob a zona de maior resistência, o que normalmente cria realizações de lucro de curto prazo e reações de liquidez antes da continuação.

Enquanto o preço se mantiver acima da estrutura de suporte chave, a tendência de alta permanece intacta.

🔍 Zonas Técnicas Chave

Zona de maior resistência: 5585 – 5600

Esta é uma área premium onde o preço pode hesitar ou rejeitar no curto prazo.

Primeira zona de suporte: 5508

Um nível de decisão chave onde o preço pode reequilibrar antes de escolher a direção.

Zona de liquidez para Compra: 5446 – 5450

Um forte ponto de liquidez onde os compradores são mais propensos a voltar a entrar.

Zona de suporte de longo prazo: 5265 – 5285

Uma área de base mais profunda se a volatilidade se expandir em uma correção mais ampla.

🎯 Cenários de Negociação

O ouro pode corrigir modestamente da resistência e retestar a estrutura antes de subir novamente.

Compra Entrada: 5446 – 5450

Stop Loss: 5438 – 5440

Alvos de Take Profit:

TP1: 5508

TP2: 5538 – 5545

TP3: 5585 – 5600

TP4: 5650+

Um retrocesso mais raso em direção a 5508 também pode ser suficiente para redefinir o momentum antes de uma nova tentativa de alta, mas uma rejeição repetida no topo aumentaria o risco de uma consolidação mais profunda.

🧠 Opinião de Lana

O ouro permanece em alta, mas o mercado agora está em um nível onde a paciência importa mais do que a velocidade. Em vez de perseguir o preço próximo à resistência, o foco deve permanecer em como o preço reage durante os retrocessos nas zonas estruturais chave.

✨ Respeite a estrutura, gerencie o risco e deixe o preço vir até o seu nível.

Ouro - O crescimento continua!O ouro mantém uma forte tendência de alta, com uma clara estrutura de máximos e mínimos ascendentes.

O preço mantém-se firme acima do canal ascendente e do Kumo Ichimoku, com as correções a servirem apenas como consolidação para a continuidade da tendência.

O padrão de ondas atual mostra o momentum de alta a expandir-se (onda de continuação), visando novos máximos, como mostra o gráfico.

As condições macroeconómicas estão a fortalecer-se.

A instabilidade geopolítica e os riscos económicos continuam a sustentar a procura de activos de refúgio.

As expectativas de uma política monetária frouxa a médio prazo dificultam uma valorização acentuada do dólar norte-americano.

Os fluxos de capital defensivos ainda favorecem os metais preciosos.

➡️ O contexto macroeconómico sustenta a tendência de subida do ouro.

Cenário principal:

Priorizar COMPRA seguindo a tendência, observando as possíveis correções técnicas.

Alvo: níveis de resistência mais elevados, de acordo com a projeção no gráfico.

👉 Tenha apenas cautela se o preço de fecho cair abaixo do canal ascendente e do Kumo.

ITUB3 +25% e contando!Postando apenas para registro a entrada em ITUB3 realizada em dezembro, a qual pensei que já havia postado aqui, porém me enganei.

O ativo é sólido. Maior banco privado Brasil. Sem mais.

Tecnicamente, parecia interessante comprar dentro da região D que marcava uma lenta progressão do nível, do jeito que deve ser para atrair o interesse de mais compradores - fornecendo stops mais seguros.

Foi o suficiente para estourar a bolha e subir +25% e entre 20-22% da nossa entrada.

Se fosse um trade, seria 10/10.