Análise de Tempos Gráficos Múltiplos

SGML Projeção de Fibo ( complementando o post anterior )No gráfico mensal, a projeção de Fibonacci tem como base o fundo histórico próximo de $1,05 e a máxima histórica na região de $43,00 a $44,00. Após essa forte pernada, o preço corrigiu até perto de $4,50 e voltou a subir. O ativo agora testa uma região de resistência que, conforme explicado na análise semanal, coincide com a média de 200 períodos daquele tempo gráfico. Para quem quiser acompanhar esse ponto com mais detalhes, a leitura do estudo semanal complementa esta visão. O gráfico pode parecer carregado, mas cada marcação ajuda a entender a relação entre o fundo histórico, a pernada de alta, a correção e a tentativa atual de retomada.

Um destaque importante é o dado visual que mostra que a primeira pernada chegou a mais de 4 000%. Isso, porém, não significa que movimentos desse tamanho devam se repetir. Movimentos passados não garantem resultados futuros, e quem é mais ansioso pode interpretar projeções de Fibonacci como obrigações, quando na verdade são apenas possibilidades matemáticas. O mercado é imprevisível, reage a fatores macroeconômicos e não se move por expectativa individual. A intenção aqui é apenas informativa, trazendo uma leitura que considero interessante dentro do contexto apresentado.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

(ATUALIZAÇÃO) EURUSD EM PONTO CHAVE PRA QUEDAPARA ENTENDER O CONTEXTO DA ANÁLISE A SEGUIR, LEIA O ÚLTIMO POST:

. O QUE ACONTECEU?

- Ao romper o último fundo, o preço também rompeu a média móvel de 50 períodos (média amarela) onde a sua função é ser o último ponto de correção, ou seja, ao rompê-la o preço configura uma possível reversão do movimento, e dado o contexto macro mencionado no post anterior, é uma movimentação que chama bastante atenção depois de também formar uma divergência sobrecomprada no RSI e confirma ainda mais a leitura.

GATILHO VENDEDOR:

- Ao romper a MMA50, agora preço está trocando polaridade na mesma, junto com as médias de MME9 e MMA21 em confluência com essa resistência que já foi defendida algumas vezes e como consequência faz confluência também com a LTB rompida.

POSSÍVEIS ALVOS:

- Primeiro alvo seria o último fundo formado, que como pode observar é um suporte com troca de polaridade que já foi defendido outras vezes. Caso o preço consiga romper esse fundo, os alvos seriam as retrações de todo esse movimento de alta em confluência com a MMA200 e MME400.

POSSÍVEL COMPRA NO INTRADAY?

- Mesmo com esse cenário vendedor no gráfico diário, não exclui a possibilidade de buscar uma compra no intraday analisando esse contexto do gráfico de 1H/4H, observe:

. Ao formar esse fundo, preço quebrou estrutura formando uma nova referência de alta. Onde podemos considerar alguns pontos interessantes:

Retrações de Fibo em confluência com FVG Diário e também de 4H. Outro ponto interessante é que ao marcar o Volume Profile nessa últma movimentação de queda, temos a POC (point of control) fazendo confluência com a região de 61%. Essa mesma região de 61% se olhar pra trás consegue ver que ela foi defendida no passado o que aumenta as chances do preço ser travado a curto prazo nessas regiões e isso possibilitaria operações compradoras intradiárias no gráfico de 5/15'.

ZCash pode ter uma boa valorizaçãoBoa noite.

Vou tentar compartilhar da forma mais resumida possível os padrões observados por mim na BINANCE:ZECUSDT.P e porque acho que ela pode dar algum lucro.

Como podem ver a figura no gráfico semanal, o ativo fez fundos descendentes e logo antes de romper essa forte resistência.

Após o rompimento fez um reteste no 0,5 de fibo; rompeu mais um topo; voltou a retestar a fibo e segue em uma lateralização (fundo triplo?!?)

No gráfico de 4h, o ativo segue dentro de um Inside Bar há exatos 6 dias e 16h.

Possíveis entradas para esse ativo:

1- Esperar o rompimento da lateralização maior no diário. Alvo: $79,43;

2- Esperar o rompimento da inside bar no 4h. Alvo: $42,53

3- No timeframe de 15m, esperar um rompimento da linha média ($35,67). Alvo: $37,63.

Obs1: Sempre siga sua gestão e utilize os rompimentos com volume.

Obs2: Para um melhor aproveitamento, combine os três alvos.

VIÉS COMPRADOR NO EURUSD

. Preço formou pivot depois de testar 50% que também era troca de polaridade com o topo da lateralidade que foi rompida.

. Agora testou o 50% junto com POC nessa mesma região onde pode ser um ponto interessante pra continuidade do movimento de alta

. Com apoio das médias de 200 e 50 do 1h

OBS: esse ativo é o contrato futuro de EURUSD

Liquidez Institucional no NEAR/USDTA análise do par NEAR/USDT foi conduzida a partir dos princípios do Inner Circle Trading (ICT), desenvolvidos por Michael Huddleston. Identificou-se o rompimento da Buy-Side Liquidity (BSL), movimento que sinaliza uma possível coleta de liquidez por parte de participantes institucionais.

Inicialmente, o manejo de risco foi estruturado com um stop mais amplo, mas, conforme o preço evoluiu em direção ao alvo, houve ajustes no stop loss e realização de parciais, transformando o trade em uma operação executável e fluida. Essa adaptação dinâmica exemplifica a lógica matemática e o rigor metodológico transmitido por Huddleston, que considera a liquidez como o verdadeiro motor do preço.

A observação do comportamento do preço nas regiões de liquidez demonstra que “Institutional order flow reveals intent at extremes, not in the middle” (HUDDLESTON, 2016, p. 23). O deslocamento em direção ao Order Block (OB) de quatro horas, aliado ao rompimento da BSL, confirma que a estrutura atual pode estar associada a uma manipulação intencional para gerar liquidez, e não necessariamente a um movimento de continuação da tendência.

Essa leitura se fundamenta em princípios de fluxo institucional, permitindo que o trader ajuste posições de forma a maximizar a assimetria risco-retorno e manter a operação dentro da lógica estabelecida pelo modelo ICT.

Referência

HUDDLESTON, Michael J. ICT Mentorship Core Content: 2016-2018. Inner Circle Trader, 2016.

A temporalidade muda tudo.

Muitas vezes, divulgadores influentes propagam ideias erradas que acabam custando dinheiro à comunidade. Uma das opiniões mais prejudiciais, e tristemente aceita pela maioria dos investidores, é que todas as temporalidades são equivalentes para fins práticos, já que o mercado seria fractal. Com este artigo, desejo lançar luz sobre esse fenômeno e demonstrar que as temporalidades são mais do que uma questão de preferências.

Psicologia de massa e registro histórico

Os prazos menores, como os gráficos intradiários, oferecem um registro de preços e um contexto mais limitado em comparação com os prazos maiores — diários, semanais ou mensais —, o que pode dificultar a identificação de padrões claros e confiáveis. Além disso, outro aspecto relevante é que a duração de um fenômeno no mercado costuma ser um indicador de sua consistência: as tendências que se prolongam no tempo tendem a refletir um comportamento mais estável e previsível.

Por essa razão, os investidores preferem basear suas decisões em uma análise que contemple uma maior quantidade de dados históricos, como os oferecidos pelos prazos mais longos. A falta de um histórico completo limita a capacidade de detectar padrões sólidos e consistentes, aumentando o risco de decisões menos informadas.

Notícias, eventos e rumores

O surgimento de um anúncio surpresa sobre taxas de juros ou um evento geopolítico pode desencadear pânico ou euforia entre os investidores, levando-os a comprar ou vender ativos sem uma estratégia clara. Até mesmo um simples rumor pode causar caos nos gráficos de cotações, evidenciando o quão imprevisível é o comportamento humano diante de novas circunstâncias. Essa instabilidade geralmente se reflete com clareza em gráficos de 5, 15 ou 60 minutos, onde a volatilidade aumenta drasticamente. O registro histórico dessa irracionalidade raramente afeta as tendências dos prazos maiores, que oferecem uma perspectiva mais estável e consistente.

Sobre isso, o renomado investidor e autor Dirk du Toit disse o seguinte:

“Quanto menor for o seu prazo, maior será a aleatoriedade do que você está observando. Se você está acompanhando mudanças de preços a cada cinco ou quinze minutos, o grau de aleatoriedade é muito alto, e sua probabilidade de prever corretamente o próximo movimento de preço, ou uma série de movimentos de preço, é muito baixa.”

Manipulação

Prazos maiores requerem um volume de capital mais significativo para serem manipulados, pois os interesses que formam a ação do preço amadureceram ao longo de um período mais longo (aumentando sua confiabilidade). Geralmente, prazos maiores são operados por participantes mais capitalizados que atuam com objetivos de longo prazo.

Aleatoriedade

A aleatoriedade aumenta à medida que o prazo diminui. Um exemplo disso é a redução da taxa de acerto dos sistemas de trading à medida que descemos de prazo. Sistemas rentáveis (documentados) em gráficos diários podem se tornar inutilizáveis em prazos como os de 4 horas ou 1 hora.

Ideias adicionais:

- Todos os indicadores clássicos (MACD, RSI, Bandas de Bollinger, Canais Keltner, Canais Donchian, Alligator de Williams, Nuvem Ichimoku, SAR Parabólico, DMI, etc.) foram criados com base em prazos superiores ao intradiário.

- Todas as metodologias clássicas conhecidas (Teoria de Dow, Chartismo, Teoria de Elliott, Padrões Harmônicos, Método Wyckoff, Teorias de Gann, Ciclos de Hurst, Padrões de velas japonesas, etc.) foram desenvolvidas com um enfoque em prazos superiores ao intradiário.

- Todos os grandes analistas clássicos, e a maioria dos grandes investidores atuais, aplicam uma abordagem de investimento que vai além do prazo intradiário.

Sobre alguns autores:

- Richard W. Schabacker, em seu livro *Technical and Stock Market Analysis Profits* (1932), estruturou as flutuações do mercado em Movimentos Principais (gráfico mensal ou superior), Movimentos Intermediários (gráfico semanal) e Movimentos Menores (gráfico diário). Suas análises baseavam-se no estudo desses prazos.

“Quanto mais tempo leva para que o gráfico forme a imagem de qualquer formação, maior é a significância preditiva desse padrão e mais longo será o movimento subsequente, em termos de duração, tamanho e força da nossa formação.”

- Dirk du Toit, em seu livro intitulado *Bird Watching in Lion Country*, comenta:

“Quanto menor for o seu prazo, maior será a aleatoriedade do que você está observando. Se você está acompanhando mudanças de preços a cada cinco ou quinze minutos, o grau de aleatoriedade é muito alto, e sua probabilidade de prever corretamente o próximo movimento de preço, ou uma série de movimentos de preço, é muito baixa.”

“Uma moeda, assim como um gráfico de cinco minutos, não tem memória. Só porque saiu cara oito vezes seguidas, ela não começa a ‘se ajustar’ para proporcionar o equilíbrio de probabilidade necessário de uma relação 50/50 em um número determinado de lançamentos. Os gráficos de cinco ou quinze minutos são iguais. Tentar prever se o próximo período de cinco minutos terminará em alta ou em baixa é exatamente como jogar uma moeda para o ar.”

Conclusões:

Não pretendo desvalorizar as metodologias que aproveitam as flutuações em prazos menores. Meu objetivo é alertar os investidores de varejo sobre os riscos do trading intradiário: aleatoriedade, manipulação e informações limitadas tornam esses prazos um terreno perigoso. Mesmo sistemas eficazes testados em gráficos diários tendem a sofrer desgaste estatístico. Em contrapartida, os prazos maiores oferecem clareza e consistência, respaldados pela psicologia de massa, pelo registro histórico e pelo volume de operações.

Nota final:

Se desejarem dar uma olhada no meu registro de análises, podem procurar meu perfil em espanhol, onde compartilho de forma transparente entradas bem definidas no mercado. Enviem suas boas vibrações se gostaram deste artigo e que Deus abençoe a todos.

XAU/USD Fala pessoal!

Ontem havia realizado uma análise do xau e gostaria de compartilhar com vocês. Sendo que ainda tenho a mesma perspectiva do preço buscar a região de 3451.00

Diário - ontem -

-

4h - ontem -

-

Como tivemos uma captura de liquidez do inside bar de 4h, o preço reagiu bullish e deu oportunidade de compra com alvo em 5R.

Oportunidade que foi possível capitalizar ontem

-

4h - hoje -

-

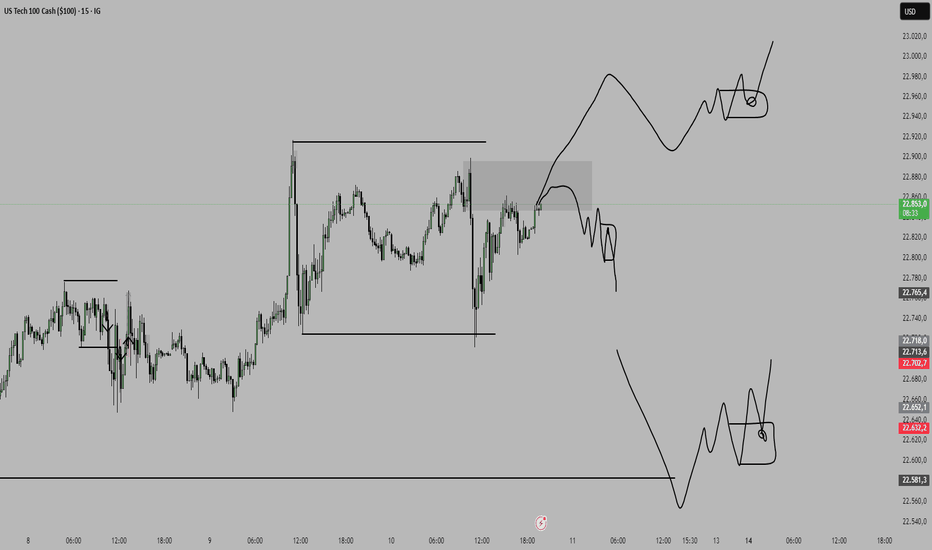

AUD/USD 1h e 4h bullishBoa tarde pessoal!

Operação de hoje no AUD/USD com expectativa de buscar topo de 1h e 4h.

Observações nas imagens abaixo.

4h

1h

15m

No momento atual estamos em uma região de interação do LTF mas caso ocorra o rompimento dessa região de interação, temos caminho livro até alvo de 1h/4h.

GBP/USD Movimentação 4hBoa tarde pessoal!

As observações sobre essa movimentação estão nas imagens abaixo.

Diário

4h ONTEM

1h ONTEM

15m ONTEM

Duas compras realizadas ontem, ambas saíram no BE.

Compra de hoje para seguir a movimentação bullish, alvo foi no topo de 4h.

Mesmo alcançado o alvo de 4h, acredito que o preço na libra possa continuar subindo até regiões do TF diário.