Realização de lucros trava subida do ouro após novo recorde

Os preços do ouro recuaram no início da negociação de segunda-feira, depois de anteriormente se terem aproximado de um máximo histórico em torno dos 4.550 dólares. O metal precioso continua no caminho para registar ganhos de cerca de 70% em 2025 e, após ter atingido um novo máximo histórico no final da semana passada, é natural assistir-se a alguma realização de lucros antes do final do ano, o que explica a correção de preços observada esta manhã. Uma ligeira valorização do dólar norte-americano, juntamente com um vago otimismo por parte da Casa Branca quanto às perspetivas de um cessar-fogo na Ucrânia, também limitou o potencial de subida do ouro. Ainda assim, as perspetivas para o metal precioso permanecem positivas, sustentadas pelas expectativas de uma Reserva Federal com uma postura mais dovish, reforçadas pelo contínuo escrutínio político da administração Trump, e pela persistente procura por ativos de refúgio, impulsionada pela incerteza geopolítica e económica.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Análise Fundamentalista

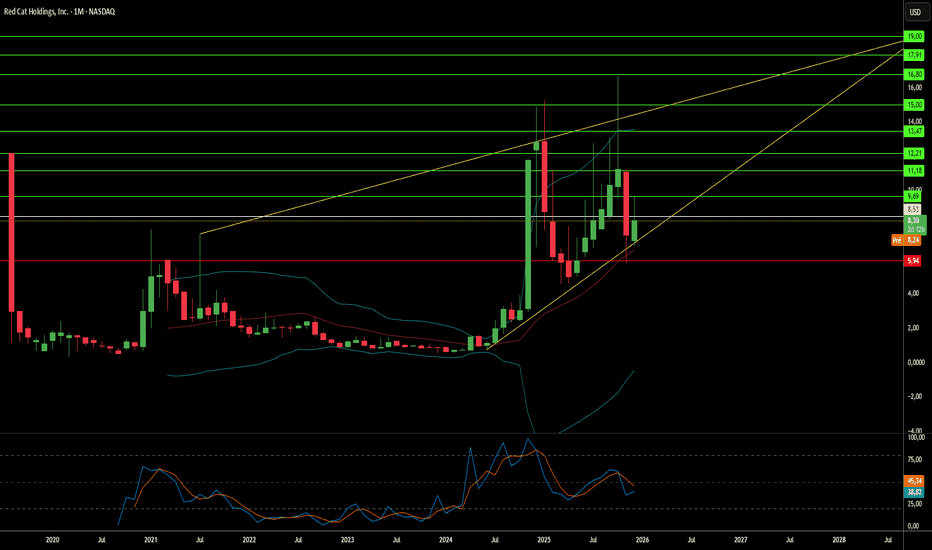

A Red Cat é o Rei dos Drones que a América Esperava?A Red Cat Holdings (RCAT) está no epicentro de um momento transformador na tecnologia de defesa. A proibição da FCC em dezembro de 2025 aos fabricantes chineses de drones DJI e Autel eliminou efetivamente a principal concorrência da Red Cat, criando um mercado protegido para produtores domésticos. Com receita do terceiro trimestre fiscal de 2025 crescendo 646% ano a ano e um balanço patrimonial fortalecido com mais de US$ 212 milhões em caixa, a Red Cat se posicionou como a principal beneficiária da mudança dos EUA para cadeias de suprimentos de defesa soberanas. A certificação "Blue UAS" da empresa e inclusão no catálogo de aquisições da OTAN fornecem acesso imediato aos mercados de defesa domésticos e aliados em um momento crítico de rearmamento global.

A arquitetura tecnológica da empresa a diferencia dos concorrentes por meio de sistemas integrados que abrangem domínios aéreo, terrestre e marítimo. A família "Arachnid", incluindo o quadcóptero Black Widow, o Edge 130 híbrido VTOL e o drone de ataque FANG, cria um ecossistema de loop fechado aprimorado por parcerias com a Palantir para navegação sem GPS e com a Doodle Labs para comunicações anti-jamming. A tecnologia Visual SLAM da Red Cat permite operação autônoma em ambientes eletromagnéticos contestados, atendendo diretamente aos requisitos do Pentágono no âmbito da iniciativa Replicator para sistemas autônomos de "massa atribuível". A parceria recente com a Apium Swarm Robotics avança o controle um-para-muitos de drones, multiplicando a eficácia de combate de operadores individuais.

Aquisições estratégicas da FlightWave e Teal Drones expandiram rapidamente as capacidades da Red Cat enquanto mantêm soberania estrita na cadeia de suprimentos. A seleção da empresa como finalista no programa Short Range Reconnaissance Tranche 2 do Exército valida seus sistemas táticos para implantação em infantaria. Com aliados da OTAN aumentando gastos em defesa e o conflito na Ucrânia demonstrando demanda voraz por sistemas não tripulados pequenos, a Red Cat enfrenta um vento de cauda secular plurianual. A convergência de proteção regulatória, diferenciação tecnológica, força financeira e necessidade geopolítica posiciona a Red Cat não apenas como contratante de defesa, mas como uma pedra angular da infraestrutura de guerra robótica da América para a próxima década.

XAUUSD (H1) – Operando Compra LiquidezMantenha-se otimista com o canal de alta, compre a retração na liquidez.

Visão rápida

O ouro ainda está se movendo dentro de um canal de alta. Após um forte impulso, o preço agora está consolidando/comprimindo. Para hoje, estou priorizando configurações de COMPRA na liquidez + testes da linha de tendência, enquanto mantenho um plano de VENDA reativo na zona premium de Fibonacci acima.

Contexto macro (por que a volatilidade pode permanecer elevada)

A assinatura de um número recorde de ordens executivas por Trump e o crescente deslocamento de poder para o ramo executivo aumentam a incerteza política (tarifas, cortes federais, movimentos geopolíticos). Em ambientes incertos, os fluxos muitas vezes se movimentam para ativos de refúgio seguro como o ouro.

Dito isso, esse tipo de risco de manchete também pode mover o USD drasticamente, então a melhor abordagem ainda é: negocie os níveis, não emoções.

Níveis Chave (do seu gráfico)

✅ Zona de compra Liquidez: 4410 – 4413

✅ Reteste da linha de tendência de compra: 4480 – 4483

✅ Zona de venda (Fibo 1.618): 4603 – 4606

Cenários de negociação de hoje (estilo Liam: negocie o nível)

1) Cenário de COMPRA (prioridade)

A. Reteste da linha de tendência = melhor entrada estrutural

Comprar: 4480 – 4483

SL: abaixo da zona (guia: 4472–4475, ajustar em TF mais baixo / spread)

TP1: 4515 – 4520

TP2: 4580 – 4600

B. Compra de liquidez mais profunda (se tivermos um sweep)

Comprar: 4410 – 4413

SL: abaixo da zona (guia: 4402–4405)

TP: 4480 → 4520

Lógica: Estas são as áreas de liquidez mais limpas no gráfico. Não persiga a faixa intermediária — eu só ajo quando o preço retorna à zona e reage.

2) Cenário de VENDA (apenas reação — sem perseguições)

Vender: 4603 – 4606

SL: 4612

TP1: 4550

TP2: 4483

Lógica: A zona premium 1.618 muitas vezes atrai tomada de lucro. Eu só vendo se o preço tocar a zona e mostrar fraqueza clara no tempo gráfico menor.

Notas

Se o preço continuar segurando a linha de tendência e imprimindo mínimas mais altas → a viés de COMPRA permanece mais forte.

Se rompemos a linha de tendência e não conseguimos recuperá-la → reduza o tamanho e aguarde uma nova estrutura.

De que lado você está hoje: comprando a retração ou aguardando 4603–4606 para vender a reação?

Uma empresa de US$ 89 mi pode executar um contrato de US$ 151 biA Sidus Space (NASDAQ: SIDU) experimentou um aumento dramático de 97% nas ações após sua seleção para o programa SHIELD da Agência de Defesa contra Mísseis, um contrato de Entrega Indefinida/Quantidade Indefinida (IDIQ) com um teto impressionante de US$ 151 bilhões. Isso representa uma assimetria de avaliação extraordinária; o teto do contrato é 1.696 vezes a atual capitalização de mercado da empresa de aproximadamente US$ 89 milhões. O prêmio SHIELD valida a tecnologia de satélite habilitada por IA da Sidus como crítica para a estratégia de defesa antimísseis "Golden Dome" da América, posicionando a empresa de micro-cap ao lado de gigantes da defesa como a Parsons Corporation para competir por ordens de serviço na próxima década.

A plataforma LizzieSat da empresa e o sistema FeatherEdge AI atendem às necessidades urgentes de segurança nacional, particularmente a ameaça de mísseis hipersônicos de adversários próximos. Ao processar dados na borda (edge) em órbita, em vez de retransmiti-los para estações terrestres, a Sidus reduz a latência da "kill chain" de minutos para milissegundos — uma capacidade essencial para rastrear veículos planadores hipersônicos em manobra. A abordagem de fabricação de satélites impressos em 3D da empresa permite ciclos de produção rápidos de 45 dias, apoiando a doutrina de "Espaço Taticamente Responsivo" do Pentágono para reconstituir rapidamente ativos destruídos em ambientes contestados.

No entanto, riscos de execução significativos permanecem. A Sidus gera atualmente menos de US$ 5 milhões em receita anual, enquanto queima aproximadamente US$ 6 milhões por trimestre, com apenas US$ 12,7 milhões em reservas de caixa no terceiro trimestre de 2025. A empresa opera com margens brutas negativas e sobrevive por meio de aumentos de capital dilutivos. O contrato SHIELD não é receita garantida, mas sim uma "licença de caça" que exige licitações competitivas bem-sucedidas em ordens de serviço individuais. O caminho para a lucratividade depende de ganhar ordens de serviço suficientes para atingir a escala necessária para cobrir altos custos fixos e fazer a transição para o modelo de Dados como Serviço de alta margem. Para os investidores, isso representa uma aposta assimétrica de alto risco sobre se uma micro-cap pode navegar com sucesso pelo "Vale da Morte" para se tornar uma contratada de defesa principal.

Carabao: A marcha tailandesa continuaRedoubling é meu próprio projeto de pesquisa no TradingView, que visa responder à seguinte pergunta: Quanto tempo levarei para dobrar meu capital? Cada artigo se concentrará em uma empresa diferente que tentarei adicionar ao meu portfólio modelo. Usarei o preço de fechamento da última vela diária no dia da publicação do artigo como preço limite inicial de compra. Tomarei todas as minhas decisões com base em análises fundamentais. Além disso, não vou usar alavancagem nos meus cálculos, mas vou reduzir meu capital pelo valor das comissões (0,1% por operação) e impostos (20% de ganho de capital e 25% de dividendos). Para descobrir o preço atual das ações da empresa, basta clicar no botão "Reproduzir" no gráfico. Mas, por favor, use este material apenas para fins educacionais. Só para você saber, isso não é uma recomendação de investimento.

Segue abaixo uma visão geral detalhada da Carabao Group Public Company Ltd — uma empresa tailandesa de bebidas listada na bolsa de valores SET:CBG mais conhecida por suas bebidas energéticas, especialmente a marca Carabao Dang.

1. Principais áreas de atividade A Carabao Group Public Company Ltd é uma holding com sede na Tailândia, que atua principalmente na produção, fabricação, marketing, vendas e distribuição de bebidas energéticas e outras bebidas. Suas operações abrangem mercados domésticos e canais de exportação internacionais, com produtos que incluem bebidas energéticas, bebidas funcionais/não carbonatadas, bebidas esportivas, água potável, produtos de café (instantâneo e pronto para beber) e serviços de distribuição para produtos alimentícios e não alimentícios de terceiros.

2. Modelo de negócio A empresa gera receita por meio de um modelo de negócio de bebidas verticalmente integrado. A empresa fabrica suas próprias bebidas de marca própria e as vende diretamente através de sua rede de distribuição na Tailândia e no exterior. Além disso, a empresa gera receita distribuindo tanto seus próprios produtos quanto produtos de terceiros em canais de varejo e comércio moderno. Isso inclui a receita proveniente da venda de bebidas acabadas, serviços de distribuição e vendas de produtos OEM/embalagens de suas subsidiárias.

3. Produtos ou serviços emblemáticos O produto emblemático da Carabao é a bebida energética Carabao Dang, comercializada globalmente sob a marca Carabao. Além de bebidas energéticas, a empresa oferece bebidas eletrolíticas (Carabao Sport), bebidas funcionais/enriquecidas com vitaminas (por exemplo, Woody C+ Lock), água potável, café em pó 3 em 1, café pronto para beber e outros formatos de bebidas. Também distribui produtos de terceiros para o consumidor nas categorias de alimentos e não alimentos.

4. Países-chave para negócios Os negócios da Carabao estão ancorados na Tailândia, que contribui com a maior parte de sua receita (cerca de 15,35 bilhões de THB de 20,96 bilhões de THB no último ano fiscal). A empresa também opera em mercados estrangeiros no Sudeste Asiático (incluindo Camboja, Myanmar, Laos e Vietname) e em outros países, exportando bebidas energéticas e outras bebidas para cerca de 42 países.

5. Principais concorrentes A Carabao compete com marcas de bebidas regionais e globais, particularmente no segmento de bebidas energéticas. Os principais concorrentes incluem: M‑150 da Osotspa Public Company Ltd — uma marca líder de bebidas energéticas tailandesas.

Krating Daeng da TC Pharmaceutical Industries — a bebida energética tailandesa original, precursora do Red Bull.

Red Bull GmbH (marca global de bebidas energéticas).

Empresas internacionais como a Monster Beverage e outras empresas de bebidas que oferecem categorias de energéticos, funcionais e prontos para beber.

6. Fatores externos e internos que contribuem para o crescimento do lucro Fatores externos:

Crescente demanda por bebidas no Sudeste Asiático, impulsionada pelo aumento do consumo de bebidas energéticas e pela expansão do varejo.

A penetração no mercado de exportação, especialmente nos países CLMV, está impulsionando o crescimento da receita bruta além da Tailândia.

Fatores internos: Operações verticalmente integradas, incluindo capacidades de embalagem e distribuição, melhorando o controle de custos e a sustentabilidade da margem.

Forte rede de distribuição doméstica abrangendo o comércio tradicional e moderno, ampliando a cobertura de mercado.

Diversificação através da entrada no segmento de cerveja: O Grupo Carabao está investindo no desenvolvimento de sua própria marca de cerveja, adicionando mais uma fonte de receita ao seu portfólio de bebidas. Essa iniciativa visa aproveitar o crescente mercado de cerveja no Sudeste Asiático e pode reduzir a dependência da empresa em relação às vendas de bebidas energéticas. Um lançamento bem-sucedido no segmento de cerveja fortalece sua presença geral no varejo e amplia suas oportunidades de crescimento a longo prazo.

7. Fatores externos e internos que contribuem para a queda do lucro Fatores externos:

Concorrência crescente de marcas de bebidas energéticas locais e globais já consolidadas, que exercem pressão sobre os preços e a quota de mercado.

A volatilidade dos custos de matérias-primas e embalagens, especialmente de alumínio e açúcar, pode reduzir as margens de lucro.

Fatores internos:

A dependência da categoria de bebidas energéticas torna a empresa sensível às mudanças no gosto do consumidor em direção a alternativas mais saudáveis.

Volatilidade dos lucros observada nas tendências recentes de resultados em comparação com empresas do mesmo setor.

8. Estabilidade da gestão Mudanças executivas nos últimos 5 anos:

A liderança do Carabao Group permaneceu amplamente estável, com Sathien Setthasit como CEO e Vice-Presidente Executivo, e uma equipe executiva consistente nas áreas de finanças e operações. Entre os principais nomes, incluem-se também diretores seniores nas áreas de vendas e operações, com vários anos de experiência.

Impacto na estratégia e cultura corporativa:

Essa estabilidade sustentou a continuidade da estratégia de longo prazo, incluindo a consistência da marca, a expansão da distribuição e a diversificação para bebidas funcionais e novos produtos. A permanência prolongada de um líder provavelmente contribui para uma cultura corporativa coesa e clareza estratégica.

A análise indica que o lucro por ação atualmente não apresenta crescimento, mas isso é compensado por um crescimento constante da receita total a longo prazo e por indicadores prioritários muito fortes, incluindo um excelente prazo médio de recebimento, uma relação dívida/receita que parece ótima e fluxos de caixa operacionais, de investimento e de financiamento que aparentam ser robustos, sustentando a estabilidade financeira geral. Os indicadores de prioridade média reforçam amplamente essa avaliação, com o retorno sobre o patrimônio líquido apresentando crescimento constante a longo prazo, dias de pagamento e posições de estoque/receita sólidos, forte cobertura de juros e um índice de liquidez corrente que não mostra progresso recente, mas não sinaliza estresse, enquanto as margens e os índices de despesas operacionais permanecem estáveis. Com um índice P/L de 15, a avaliação é considerada aceitável e consistente com o atual perfil de crescimento e rentabilidade da empresa. Não foram identificadas notícias críticas que pudessem ameaçar o negócio ou levantar preocupações sobre insolvência. Considerando um coeficiente de diversificação de 20 e um desvio do preço atual da ação em relação à sua média anual superior a 4 EPS, uma alocação de 5% ao preço de fechamento da última barra diária reflete um posicionamento de portfólio ponderado e cauteloso, alinhado aos princípios de diversificação.

A Computação Quântica Reescreverá as Regras do Poder Global?A D-Wave Quantum Inc. (QBTS) encontra-se na interseção de três forças transformadoras que remodelam o cenário de investimentos: a intensificação da corrida tecnológica EUA-China, a mudança para uma computação energeticamente eficiente e a militarização da tecnologia de otimização. A empresa alcançou o que poucas empresas de computação quântica podem reivindicar: receita comercial real com crescimento ano a ano superior a 200% e margens brutas próximas a 78%, semelhantes às de software. Com um balanço fortalecido de US$ 836 milhões em dinheiro, a D-Wave eliminou o risco de financiamento existencial que assola a maioria dos empreendimentos de deep-tech, proporcionando uma pista de vários anos para executar sua estratégia dupla de comercializar o quantum annealing (recozimento quântico) enquanto desenvolve sistemas de modelo de porta (gate-model) de próxima geração.

A implantação estratégica do computador quântico Advantage2 da D-Wave na Davidson Technologies em Huntsville, Alabama, o coração da defesa antimísseis dos EUA, marca um momento decisivo. Não se trata de acesso à nuvem; é hardware físico incorporado em infraestrutura de defesa segura, otimizando atribuições de interceptadores e agendamento de radares para aplicações de segurança nacional. À medida que a Comissão de Revisão Econômica e de Segurança EUA-China alerta sobre as ameaças do "Dia Q" e recomenda US$ 2,5 bilhões em financiamento quântico até 2030, a transição da D-Wave de curiosidade de pesquisa para ativo de defesa crítico a posiciona para capturar contratos governamentais significativos. A tecnologia de quantum annealing da empresa resolve problemas de otimização combinatória com os quais os supercomputadores clássicos lutam, problemas que sustentam a logística de guerra moderna, a resiliência da cadeia de suprimentos e a competitividade industrial.

Além da defesa, a D-Wave aborda um gargalo crítico na revolução da IA: o consumo de energia. Enquanto os data centers pressionam os limites da rede elétrica, os annealers quânticos da D-Wave oferecem soluções eficientes em energia para problemas de otimização, desde a descoberta de medicamentos farmacêuticos até a gestão de portfólios financeiros. O mecanismo de blockchain "Proof of Quantum Work" da empresa demonstra aplicações potenciais em infraestrutura financeira segura, enquanto parcerias com empresas da Fortune 500, como BASF e Ford, mostram valor operacional imediato. A validação científica provou que os sistemas da D-Wave superam vastamente tanto os concorrentes quânticos de modelo de porta quanto os supercomputadores clássicos em conjuntos de problemas específicos. Com investidores institucionais como a Citadel aumentando suas participações e condições macroeconômicas favorecendo uma rotação em 2026 para tecnologia de alto crescimento à medida que as taxas de juros caem, a D-Wave representa uma oportunidade assimétrica: uma empresa precificada pelo ceticismo, mas entregando resultados que exigem convicção.

XAUUSD (D1) – Visão geral da próxima semana Lana prioriza Compra na região de desconto, preparando-se para o ajuste ABC 💛

Resumo rápido

Quadro geral (Diário): Tendência de alta ainda sólida, estrutura não quebrada

Elliott: Possibilidade de que a onda 5 tenha sido concluída, próxima semana pode entrar em ajuste ABC para encerrar um ciclo

Liquidez: Semana de Natal + perto do Ano Novo → liquidez fraca, fácil de varrer forte e volatilidade “desagradável”

Plano: Não perseguir preço, Lana espera o preço voltar às regiões de compra importantes: 4250 e 4205

Contexto de mercado da próxima semana

Na próxima semana, o mercado pode operar mais lentamente devido ao feriado, fluxo de caixa reduzido torna mais fácil ocorrerem oscilações de preço e varreduras de liquidez do que o normal.

Além disso, fatores geopolíticos e tensões de guerra ainda são “combustível” que apoia o ouro, enquanto o USD tende a enfraquecer quando o mercado é sensível ao risco.

Portanto, esta semana Lana priorizará negociar em regiões de preço claras em vez de tentar adivinhar topo – fundo.

Perspectiva técnica D1

No Diário, o ouro ainda mantém uma boa base de alta. No entanto, ao olhar pelo Elliott, o mercado mostra sinais de entrar na fase final da onda de impulso (onda 5).

Após a onda 5, o surgimento de um ajuste ABC é algo bastante “natural” para o mercado equilibrar oferta e demanda antes de escolher a próxima direção.

Para Lana, o ajuste (se ocorrer) não é algo ruim — ele cria uma oportunidade de compra na região de desconto, mais segura do que comprar perseguindo quando o preço já está em alta.

Regiões de preço importantes que Lana acompanha

1) Região de Compra prioritária: 4250

Esta é uma região de preço que já rompeu uma resistência forte, além de ainda “reter” bastante liquidez. Se na próxima semana o preço recuar para 4250 e houver uma reação clara, Lana priorizará encontrar um ponto de Compra em um quadro menor.

2) Região de Compra de longo prazo: 4205 (POC segundo Volume Profile)

Esta é a região de POC acumulada, onde o mercado já negociou intensamente antes. Se o ajuste for profundo segundo ABC, a região 4205 será a região de compra de longo prazo que Lana prestará atenção especial.

Plano de negociação da próxima semana (visão geral)

No início da semana, Lana observará um quadro menor para encontrar um ponto de entrada razoável, sem pressa.

Priorizar esperar o recuo para 4250; se o mercado ajustar mais profundamente, esperar por 4205.

Durante a fase de liquidez reduzida, Lana prioriza:

entrar com ordens leves

estabelecer SL claro

realizar lucros parciais quando o preço reagir bem

Notas de Lana 🌿

A semana de feriado geralmente tem “menos ordens boas”, mas é muito fácil ter varreduras de liquidez inesperadas. Lana não tentará negociar todos os movimentos, apenas escolherá as regiões de preço que realmente entende e esperará o ponto certo de toque.

Morning Call - 19/12/2025 - BoJ Eleva Juros e USDJPY Sobe!Agenda de Indicadores:

USA – Vencimento Triplo de Opções (Triple witching) estimado em mais de US$ 7 trilhões

12:00 – USA – Vendas de Casas Usadas

12:00 – USA – Uni. Michigan: Expectativa de Inflação de 1 e 5 anos

12:00 – USA – Uni. Michigan: Confiança do Consumidor

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLF2026

Estados Unidos

Os futuros das ações de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USATEC , ACTIVTRADES:USAIND e ACTIVTRADES:USARUS — avançam nesta sexta-feira, em um pregão marcado pelo vencimento triplo de opções, evento que pode movimentar mais de US$ 7 trilhões e costuma elevar a volatilidade intradiária.

Na sessão anterior, os mercados foram impulsionados pela desaceleração inesperada da inflação ao consumidor nos EUA, com o IPC recuando para 2,7%. Ainda assim, analistas alertaram que o dado foi artificialmente suavizado pelos efeitos da paralisação do governo, o que limita sua leitura como sinal definitivo de alívio inflacionário.

No mercado de juros, as expectativas permaneceram praticamente inalteradas. Na CME, os contratos futuros de Fed Funds seguem precificando apenas 25% de probabilidade de corte de juros em janeiro, enquanto as apostas para março avançaram marginalmente para 54%, refletindo um Fed ainda cauteloso.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:UK100 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:FRA40 , ACTIVTRADES:ESP35 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operaram com desempenho moderado nesta sexta-feira, em um pregão de ajustes após uma semana intensa de divulgações econômicas e decisões de política monetária.

As perdas nos setores de tecnologia e consumo limitaram avanços mais consistentes, mas foram parcialmente compensadas pela força dos grandes bancos, que sustentaram os índices. Ainda assim, o saldo da semana é positivo, com os mercados europeus caminhando para encerrar o período com ganhos expressivos, refletindo a leitura favorável dos investidores sobre o cenário macro e o rumo da política monetária global.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados acionários da Ásia-Pacífico— Kospi TVC:KOSPI , TWSE 50 FTSE:TW50 , Shenzhen SZSE:399001 , Hang Seng HSI:HSI , China A50 FTSE:XIN9 , Shanghai SSE:000001 e Nikkei TVC:NI225 — fecharam em alta nesta sexta-feira, acompanhando o desempenho positivo de Wall Street, enquanto o iene voltou a se desvalorizar após a decisão do Banco do Japão de elevar a taxa de juros ao maior nível em 30 anos e sinalizar que o processo de normalização monetária ainda não está concluído.

Na China, a ByteDance, controladora do TikTok, anunciou um acordo com três grandes investidores para a criação de uma joint venture que ficará responsável pela operação do aplicativo nos Estados Unidos. A iniciativa é vista como uma tentativa de contornar o risco de proibição da plataforma pelo governo americano, reduzindo incertezas regulatórias e melhorando a percepção de risco sobre o setor de tecnologia chinês.

Especial: Decisão de Juros do Banco do Japão (BoJ)

O Banco do Japão (BoJ) elevou a taxa de juros efetiva de 0,5% para 0,75%, alcançando o nível mais alto em três décadas. A decisão foi unânime e amplamente antecipada pelo mercado, refletindo o entendimento de que a economia japonesa avança de forma mais consistente rumo a um ambiente de inflação sustentável.

No comunicado, o BoJ reafirmou sua disposição de seguir normalizando a política monetária, ao apresentar uma leitura ligeiramente mais otimista para crescimento e inflação. A autoridade monetária reforçou a avaliação de que o Japão caminha para atingir de forma estável a meta de inflação de 2%, sustentada principalmente pelo avanço dos salários.

Apesar do tom mais confiante, o iene se enfraqueceu após a decisão. Durante a coletiva, o governador Kazuo Ueda evitou indicar até que ponto o banco central pretende levar os juros, frustrando expectativas de um sinal mais agressivo. Para Masato Koike, economista do Sompo Institute Plus, “a ausência de novas pistas e a falta de urgência em elevar os juros reforçaram a percepção de que o BoJ seguirá avançando de forma lenta, o que acabou pressionando o iene”. Os mercados apostam em apenas um aumento de 25 pontos-base na taxa de juros em 2026, para 1,0%.

Principais pontos do comunicado do BoJ:

1. O banco reiterou que, com os juros reais ainda em níveis significativamente baixos, continuará elevando gradualmente a taxa básica.

Indicadores recentes e pesquisas apontam para uma elevada probabilidade de manutenção do mecanismo de crescimento conjunto entre salários e inflação.

2. A inflação subjacente deve convergir para a meta de 2% na segunda metade do horizonte de projeção de três anos, até o ano fiscal de 2027.

3. Houve, contudo, divergência interna: os conselheiros Hajime Takata e Naoki Tamura, tradicionalmente mais conservadores, demonstraram cautela quanto à persistência das pressões inflacionárias, evidenciando um debate crescente dentro do colegiado.

4. Com a elevação para 0,75%, a taxa de juros aproxima-se do limite inferior da estimativa de taxa neutra do Japão, situada entre 1,0% e 2,5% — nível considerado neutro para a atividade econômica.

No mercado de renda fixa, o rendimento dos títulos do governo japonês de 10 anos avançou para o maior patamar em 26 anos. Ainda assim, a falta de sinalização mais dura por parte de Ueda provocou uma desvalorização generalizada do iene, levando o dólar a superar o nível de 157 ienes, a maior cotação em um mês.

Críticos do BoJ seguem apontando que a cautela excessiva no ritmo de aperto monetário contribui para a fraqueza do iene, encarecendo importações e adicionando pressão inflacionária à economia. Em entrevista, o ministro da Economia, Minoru Kiuchi, alertou que juros mais elevados aumentam o custo do serviço da dívida pública e exigem atenção redobrada quanto aos impactos sobre a atividade econômica.

Morning Call - 18/12/2025 - IPC, BCE e BoE no RadarAgenda de Indicadores:

8:00 – BRA – Relatório de Política Monetária do BCB, com coletiva de imprensa marcada para às 11:00

9:00 – UK – Decisão de Taxa de Juros do BoE

10:15 – UE – Decisão de Taxa de Juros do BCE

10:30 – USA – IPC

10:30 – USA – Pedidos por Seguro-Desemprego

16:00 – MXN – Decisão de Taxa de Juros do Banxico

Agenda de Autoridades:

10:45 – UE – Coletiva de Imprensa com a presidente do BCE, Christine Lagarde

11:00 – BRA – Gabriel Galípolo, presidente do BCB, participa de coletiva de imprensa sobre o Relatório de Política Monetária

11:00 – BRA – Presidente Lula tem café da manhã com jornalistas

12:15 – UE – Christine Lagarde, presidente do BCE, apresentará as últimas decisões de política monetária no podcast do BCE.

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLF2026

Eleições 2026: O presidente do Progressistas (PP), Ciro Nogueira, afirmou que o nome do partido para a disputa presidencial é Flávio Bolsonaro. Segundo ele, o senador deverá chegar competitivo ao pleito de 2026, embora reconheça que, no cenário atual, a eleição tende a ser vencida pelo presidente Lula.

Fiscal: No Senado, o governo optou por não barrar o avanço do PL da Dosimetria, em um acordo com a oposição, como forma de viabilizar a aprovação do pacote fiscal que prevê um corte linear de 10% nos benefícios tributários, além do aumento da tributação sobre JCP, fintechs e apostas esportivas. A proposta deve elevar a arrecadação em mais de R$ 22 bilhões e é considerada peça-chave para o fechamento do Orçamento de 2026, cuja votação está prevista para hoje no Congresso.

Estados Unidos

Os futuros das ações de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USATEC , ACTIVTRADES:USAIND e ACTIVTRADES:USARUS — operam em alta nesta quinta-feira, em movimento de recuperação após quatro sessões consecutivas de perdas em Wall Street.

No radar macroeconômico, a atenção se volta para a divulgação do IPC de novembro pelo BLS. A expectativa do mercado é de uma alta de 0,3% no mês e de 3,0% na base anual. No mercado de juros, os contratos negociados na CME indicam cerca de 73% de probabilidade de manutenção da taxa básica do Fed na reunião de 28 de janeiro, reforçando a percepção de uma pausa no ciclo de flexibilização no curto prazo.

Apesar do tom mais construtivo nos futuros, o setor de tecnologia segue como principal foco de atenção dos traders. As ações ligadas à inteligência artificial continuam exibindo elevada volatilidade, refletindo ajustes de posição após fortes movimentos recentes e renovando o debate sobre valuations e sustentabilidade dos investimentos no segmento.

Europa

Os principais índices de ações europeus — ACTIVTRADES:EURO50 , ACTIVTRADES:UK100 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:FRA40 , ACTIVTRADES:ESP35 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — registram um desempenho moderado nesta quinta-feira, enquanto os traders aguardam as decisões de política monetária do Banco Central Europeu (BCE) e do Banco da Inglaterra (BoE), eventos que tendem a definir o tom dos mercados nos próximos meses, especialmente em relação ao ritmo de cortes de juros em 2026.

Para uma análise detalhada das decisões:

BCE:

BoE:

Além do cenário europeu, os traders também acompanham atentamente a agenda macroeconômica dos Estados Unidos. O destaque do dia é a divulgação do índice de preços ao consumidor (IPC), prevista para as 10:30 (horário de Brasília), dado-chave para as expectativas em torno da trajetória futura da política monetária do Federal Reserve.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados da Ásia-Pacífico encerraram a quinta-feira sem uma direção definida, com os traders adotando uma postura mais cautelosa à espera da decisão de política monetária do Banco do Japão (BoJ), enquanto seguem monitorando de perto o desempenho das empresas de tecnologia.

No Japão, o BoJ deve elevar a taxa de juros em 25 pontos-base, movimento amplamente consensual entre mercado, banco central e governo. Com isso, a taxa efetiva passaria de 0,50% para 0,75%. A decisão é sustentada por uma inflação persistentemente elevada para os padrões japoneses, especialmente nos preços de alimentos, além de reajustes salariais que seguem em níveis historicamente altos.

Apesar do aumento, o comunicado do banco central deve manter um tom cauteloso, mesmo com a taxa de juros neutra ainda distante - estimada entre 1% e 2,5%.

No câmbio, o BoJ enfrenta pressão para calibrar sua comunicação e evitar uma nova rodada de desvalorização do iene, que poderia elevar os custos de importação e reacender pressões inflacionárias.

Em meio a esse ambiente de maior aversão ao risco, o índice Nikkei TVC:NI225 recuou 1%, pressionado principalmente pelos setores industrial e de tecnologia. Entre os destaques negativos, as ações do SoftBank Group e da Advantest caíram 3,3% e 3,7%, respectivamente.

Na China, o desempenho foi misto. Os índices Shenzhen SZSE:399001 e China A50 FTSE:XIN9 registraram perdas moderadas, enquanto o Shanghai SSE:000001 e o Hang Seng HSI:HSI conseguiram encerrar no campo positivo, sustentados por compras pontuais em ações de maior peso.

A Coreia do Sul liderou as perdas na região, com o Kospi TVC:KOSPI recuando 1,5% e poucas ações fechando em alta. Entre as blue chips, a LG despencou quase 9%, exercendo forte pressão sobre o índice.

Em outras praças, o TWSE 50 FTSE:TW50 , de Taiwan, e o ASX ASX:XJO , da Austrália, encerraram o pregão próximos da estabilidade, refletindo a ausência de catalisadores relevantes no curto prazo.

U

WTI em baixa com sinais fracos de Pequim

Os preços do petróleo WTI recuaram no início da negociação desta quinta-feira. As perdas foram impulsionadas por uma ligeira valorização do dólar norte-americano, que tende a pressionar os preços do crude, e por renovadas preocupações em torno da procura chinesa por importações de petróleo. O dólar tem estado recentemente sob pressão devido a expectativas cada vez mais acomodatícias relativamente à trajetória das taxas de juro da Reserva Federal, uma dinâmica que é, em geral, favorável aos preços do petróleo, que são denominados em dólares e tendem a mover-se em sentido inverso à moeda norte-americana. No entanto, comentários feitos ontem por responsáveis sénior da Reserva Federal, apelando à cautela quanto ao ritmo de cortes das taxas de juro, deram algum suporte ao dólar, exercendo pressão descendente sobre o preço do barril. Em simultâneo, dados económicos recentemente divulgados na China revelaram vendas a retalho e produção industrial abaixo do esperado, alimentando preocupações quanto à procura por parte do maior importador mundial de crude. Neste contexto, poderá haver margem para novas quedas nos preços do petróleo, embora as perdas devam ser limitadas pelas ameaças à oferta decorrentes do bloqueio imposto pelos Estados Unidos às exportações de petróleo da Venezuela.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Decisão de Juros do Banco Central Europeu (BCE)O Banco Central Europeu (BCE) deverá manter as taxas de juros inalteradas pela quarta reunião consecutiva nesta quinta-feira, prolongando um raro período de estabilidade monetária em meio a inflação sob controle e crescimento econômico moderado na zona do euro.

As principais taxas devem permanecer nos níveis atuais: 2,15% para a taxa de refinanciamento, 2,00% para a facilidade de depósitos e 2,40% para a taxa overnight utilizada pelo sistema bancário.

Após reduzir os juros em cerca de dois pontos percentuais até junho deste ano, o BCE atingiu o que considera a taxa neutra — nível que não estimula nem restringe a atividade econômica. Com a inflação próxima da meta de 2%, o banco central sinaliza não haver urgência em novos ajustes na política monetária no curto prazo.

No entanto, o mercado foi surpreendido no início da semana passada por um movimento abrupto de alta nos custos de financiamento, após a integrante do Conselho do BCE, Isabel Schnabel, afirmar que o próximo passo da autoridade monetária poderia ser um aumento de juros — e não um corte, como parte do mercado ainda especulava.

Na curva de juros, o mercado passou a precificar apenas um corte residual na segunda metade de 2026, ao mesmo tempo em que surgem apostas de elevação das taxas no início de 2027, impulsionadas principalmente pela perspectiva de maior expansão fiscal na Alemanha.

Apesar disso, analistas alertam que a posição de Schnabel pode não refletir o consenso dentro do BCE. Um euro mais forte e políticas comerciais agressivas por parte da China podem gerar um impulso deflacionário adicional para a economia europeia, forçando o banco central a adotar uma postura mais cautelosa adiante.

Para Bruno Cavalier, da Oddo, os comentários de Schnabel parecem ter como objetivo reduzir o apoio à ala que ainda defende cortes adicionais. Segundo ele, é improvável que as novas projeções do BCE, preparadas para a reunião de 18 de dezembro, retratem uma economia da zona do euro próxima de um cenário de superaquecimento.

Esse diagnóstico é reforçado pelos dados recentes da Alemanha, onde a confiança empresarial recuou inesperadamente em dezembro, evidenciando as dificuldades persistentes da maior economia europeia em retomar um crescimento mais consistente.

No mercado cambial, a atenção dos traders permanece voltada para a trajetória do euro. A valorização da moeda reduz o custo das importações, intensificando pressões deflacionárias e, ao mesmo tempo, prejudicando a competitividade das exportações.

O vice-presidente do BCE, Luis de Guindos, afirmou em julho que o banco central poderia tolerar uma apreciação do euro até a região de US$ 1,20, mas reconheceu que níveis acima disso tornariam o cenário “muito mais complicado” do ponto de vista da política monetária.

Para Simon Wells, do HSBC, uma valorização adicional no euro a partir dos níveis atuais poderia, por si só, justificar um novo afrouxamento monetário.

Esse risco cambial também se estende à atividade econômica. Em setembro, o membro do BCE Martin Kocher afirmou que a taxa de câmbio ainda não representava um problema, mas reconheceu que uma valorização adicional poderia se tornar prejudicial para os exportadores. Mais recentemente, Martins Kazaks (BCE) destacou que tanto o câmbio quanto os fluxos comerciais com a China figuram entre os principais riscos para o horizonte da política monetária.

Para Carsten Brzeski, do ING, o cenário-base segue sendo de manutenção das taxas, mas a probabilidade de um ou dois cortes adicionais entre agora e o verão europeu do próximo ano permanece elevada. Segundo ele, a evolução da economia chinesa pode ser o fator decisivo para uma mudança de postura do BCE.

No médio prazo, estrategistas avaliam que o comportamento do euro continuará sendo amplamente determinado pelo diferencial de juros entre a zona do euro e os Estados Unidos. A expectativa de uma sequência de cortes por parte do Federal Reserve ao longo do próximo ano tende a enfraquecer o dólar, abrindo espaço para uma valorização adicional da moeda europeia.

Para Andreas Koenig, da Amundi Asset Management, juros mais baixos nos EUA e um dólar mais fraco caminham juntos. Na sua leitura, o enfraquecimento do dólar tende a preceder uma aceleração da economia americana, reforçando esse movimento cambial.

Porque a prata subiu 100% em 2025?O ouro teve uma disparada dramática este ano, à medida que as políticas econômicas pouco ortodoxas da administração Trump nos EUA levaram investidores e bancos centrais a buscar ativos de proteção. Mas, neste momento, é a prata que está roubando a cena.

Um aperto na oferta do metal precioso fez seu preço saltar 100% até o início de dezembro, enquanto o ouro subiu 60%. Ambos estão passando por uma forte demanda de investidores que querem se proteger contra turbulência política, inflação e fraqueza cambial.

Ao contrário do ouro, a prata não é apenas escassa e bonita: ela também possui inúmeras propriedades úteis no mundo real que a tornam um componente valioso em diversos produtos. Com estoques próximos das mínimas históricas e investidores ainda correndo atrás de mais, há risco de escassez que pode afetar múltiplas indústrias.

Quem precisa de prata?

A prata é um excelente condutor elétrico usado em placas de circuito, interruptores, veículos elétricos e baterias. A pasta de prata é um ingrediente crítico em painéis solares, e o metal também é usado em revestimentos para dispositivos médicos. Preços altos por um período prolongado podem corroer a rentabilidade dos usuários industriais e estimular a substituição da prata por outros metais.

Assim como o ouro, a prata continua sendo popular na fabricação de joias e moedas. China e Índia permanecem como os maiores compradores, graças às suas vastas bases industriais, grandes populações e ao papel importante que as joias de prata ainda desempenham como reserva de valor transmitida entre gerações.

Governos e casas da moeda também consomem grandes quantidades de prata para produzir moedas de investimento e outros produtos. Como ativo negociável, ela é muito mais barata que o ouro por onça, tornando-se mais acessível ao investidor de varejo, e seu preço tende a oscilar com mais intensidade durante ralis dos metais preciosos.

Por que a prata subiu tanto este ano?

A prata costuma se mover junto com o ouro, mas com variações mais violentas. Depois que o ouro disparou nos primeiros meses de 2025, alguns investidores apontaram para a razão esticada entre os preços dos dois metais, acima de 100 para 1. A aparente “barateza” da prata em relação ao ouro foi suficiente para atrair compradores para o metal branco.

Níveis elevados de dívida em grandes economias como EUA, França e Japão, somados à falta de vontade política para resolver esses problemas, também incentivaram investidores a aumentar posições em prata e outros ativos alternativos, em um movimento mais amplo de fuga de títulos governamentais e moedas, o chamado “debasement trade”.

Enquanto isso, a produção global de prata tem sido limitada pela queda na qualidade do minério e pelo baixo desenvolvimento de novos projetos. México, Peru e China — os três maiores produtores — vêm enfrentando obstáculos que vão de questões regulatórias a restrições ambientais.

A demanda global por prata tem superado a produção das minas por cinco anos consecutivos, enquanto ETFs lastreados em prata física seguem atraindo novos investimentos.

Especulações de que os EUA poderiam impor tarifas sobre a prata levaram a uma enxurrada de metal para cofres ligados à Comex, em Nova York, já que traders buscavam aproveitar os prêmios mais altos naquele mercado.

Isso contribuiu para a queda dos estoques disponíveis em Londres, o principal centro global de negociação à vista. Esses estoques foram ainda mais reduzidos quando mais de cem milhões de onças migraram para ETFs lastreados em prata física.

Os traders seguem atentos à tarifação do mercado de metais, como sendo um dos pontos focais.

Onde isso vai parar?

Diante desse cenário, a prata entrou em um ciclo em que qualquer choque (político, industrial ou especulativo) reverbera com força desproporcional. A estrutura frágil do mercado, combinada com estoques historicamente baixos e uma demanda que segue firme, mantém o metal em uma zona de volatilidade extrema.

Se o fluxo de investimento continuar pressionando a oferta física e a produção global não reagir, novos episódios de estresse e desequilíbrio são praticamente uma certeza. Em outras palavras: enquanto o ouro continua sendo o porto seguro clássico, é a prata que hoje carrega o dinamismo e o risco do momento.

A Moeda Pode Subir Enquanto a Ciência Morre?O peso argentino encontra-se numa encruzilhada histórica em 2026, estabilizado por uma disciplina fiscal sem precedentes, mas minado pelo desmantelamento sistemático da sua infraestrutura científica. A administração do Presidente Javier Milei alcançou o que parecia impossível: um excedente fiscal de 1,8% do PIB e uma inflação a cair de 211% para taxas mensais geríveis de cerca de 2%. A transformação do peso de ativo problemático para moeda apoiada em commodities baseia-se na enorme formação energética de Vaca Muerta e nas reservas de lítio, apoiadas por um quadro comercial alinhado com os EUA que reduz os prémios de risco político. As novas bandas cambiais indexadas à inflação, com lançamento em janeiro de 2026, sinalizam a normalização, enquanto as exportações de energia deverão gerar 300 mil milhões de dólares acumulados até 2050.

No entanto, este renascimento financeiro mascara uma profunda crise intelectual. O CONICET, o principal conselho de investigação da Argentina, sofreu cortes orçamentais reais de 40%, perdendo 1.000 funcionários e desencadeando uma fuga de cérebros que levou 10% dos investigadores a abandonar o sistema. Os salários colapsaram 30% em termos reais, forçando cientistas a conduzir Uber e a realizar trabalhos manuais. Os pedidos de patentes caíram para um mínimo de várias décadas de 406 anualmente, enquanto o país ocupa um sombrio 92.º lugar global em inputs de inovação. A administração vê a ciência pública como desperdício fiscal, criando o que os críticos chamam de "ciencicídio", a destruição sistemática da capacidade de investigação que levou décadas a construir.

O futuro do peso depende de saber se a riqueza geológica pode compensar a atrofia cognitiva. Os investimentos em energia e mineração sob o regime RIGI (que oferece estabilidade fiscal por 30 anos) totalizam milhares de milhões, alterando fundamentalmente a balança de pagamentos. Contudo, a eliminação de tarifas de importação sobre tecnologia ameaça 6.000 empregos no setor de montagem da Terra do Fogo, enquanto o esvaziamento dos laboratórios compromete a capacidade a longo prazo em biotecnologia, energia nuclear e desenvolvimento de software. A aposta geopolítica no alinhamento com os EUA fornece financiamento intercalar através do FMI, mas as tensões com a China, um parceiro comercial vital, criam vulnerabilidade. A Argentina está a transformar-se numa superpotência de commodities com uma economia do conhecimento deliberadamente esvaziada, levantando a questão: Pode uma nação prosperar a longo prazo trocando inteligência por barris?

Decisão de Juros do Banco da Inglaterra (BoE)O Banco da Inglaterra (BoE) deve reduzir a taxa básica de juros em 25 pontos-base nesta quinta-feira, levando-a para 3,75%. O movimento está 100% precificado pelo mercado, conforme indicam os contratos futuros.

O cenário favorável ao corte ganhou força após a divulgação da inflação ao consumidor nesta quarta-feira. O índice desacelerou para 3,2% em novembro — o menor nível desde março — ficando abaixo de todas as projeções do mercado e também das estimativas do próprio Banco da Inglaterra.

Além disso, os preços de serviços, métrica considerada crucial pelo BoE para avaliar pressões inflacionárias persistentes, recuaram para 4,4%, também abaixo do esperado. A inflação de alimentos e bebidas não alcoólicas caiu de 4,9% em outubro para 4,2%, contrariando a projeção do banco central, que apontava uma alta para 5,3% em dezembro, o que seria o maior nível em quase dois anos.

O núcleo da inflação, que exclui itens mais voláteis como alimentos, energia, bebidas alcoólicas e tabaco, também apresentou desaceleração, passando de 3,4% para 3,2%, reforçando a leitura de arrefecimento mais amplo das pressões de preços.

No entanto, o crescimento dos salários no setor privado segue pressionando os juros. Embora tenha desacelerado para 3,9% nos últimos três meses até outubro — o menor patamar desde dezembro de 2020 —, ainda permanece acima do nível considerado compatível com a meta de inflação, estimado pelo BoE em torno de 3,5% ao ano.

Para Rob Wood, da Pantheon Macroeconomics, o corte desta semana é praticamente inevitável. Segundo ele, a surpresa baixista da inflação tende a perder força nos próximos meses, já que parte da desaceleração esteve concentrada em itens voláteis ou foi influenciada por fatores temporários, como os descontos antecipados da Black Friday.

No campo fiscal, uma recente mudança tributária anunciada no Orçamento pela ministra das Finanças, Rachel Reeves, também contribui para um ambiente mais benigno. De acordo com a vice-governadora do BoE, Clare Lombardelli, a medida pode reduzir a inflação em até 0,5 ponto percentual a partir de abril de 2026, abrindo espaço para que o banco central atinja sua meta de 2% mais cedo, antes estimada para o segundo trimestre de 2027.

No mercado de trabalho, a taxa de desemprego segue em trajetória de alta, atingindo 5,1%, o maior nível desde janeiro de 2021, o que reforça os argumentos a favor de uma política monetária menos restritiva.

Vale lembrar que, na reunião anterior, o Comitê de Política Monetária votou por uma margem apertada de 5 a 4 pela manutenção dos juros, interrompendo o ritmo trimestral de cortes iniciado em 2024. Economistas consultados recentemente já indicavam um cenário semelhante para dezembro, novamente com uma divisão estreita.

Entre os membros que se opuseram ao corte na última reunião, o governador Andrew Bailey é visto como o mais propenso a mudar de posição. Na ata, ele afirmou que gostaria de observar novos sinais de alívio inflacionário ainda este ano antes de apoiar a flexibilização monetária — condição que agora parece atendida.

Para 2026, os mercados projetam mais três cortes de 25 pontos-base, o que levaria a taxa básica de juros do Reino Unido para cerca de 3% ao final do próximo ano.

Ouro limitado pelo otimismo e pela recuperação do dólar

Os preços do ouro subiram no início da negociação desta quarta-feira, mas mantêm-se dentro do intervalo observado nas últimas sessões. Após a divulgação, ontem, de dados do emprego nos Estados Unidos abaixo do esperado, aumentaram as expectativas do mercado quanto a novos cortes das taxas de juro por parte da Reserva Federal, pressionando o dólar norte-americano e as yields das obrigações do Tesouro e apoiando o metal precioso. No entanto, o potencial de subida encontra-se, por enquanto, limitado por uma ligeira recuperação esta manhã do dólar norte-americano, e por um renovado otimismo em torno dos progressos nas negociações de paz na Ucrânia. Neste contexto, os investidores estarão atentos às intervenções públicas de responsáveis sénior da Reserva Federal ao longo do dia de hoje, procurando maior clareza sobre o percurso da política monetária do banco central, o que poderá influenciar o desempenho do dólar e, dada a relação inversa entre os dois ativos, também os preços do ouro. A atenção dos investidores incidirá igualmente sobre a divulgação, esta quinta-feira, dos dados da inflação dos Estados Unidos relativos ao mês de novembro, que poderão moldar adicionalmente as expectativas quanto à trajetória das taxas de juro da Fed, bem como sobre os desenvolvimentos relacionados com as negociações de paz na Ucrânia.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Morning Call - 17/12/2025 - Reino Unido Sobe com IPCAgenda de Indicadores:

12:30 – USA – Estoques de Petróleo Bruto DoE

14:00 – USA – PIB do Fed de Atlanta

15:00 – USA – Leilão de T-Bond de 20 anos

Agenda de Autoridades:

10:15 – USA – Christopher Waller, governador do Conselho do Fed (Vota), fala sobre as perspectivas econômicas na Cúpula de CEOs da Universidade de Yale

11:05 – USA – John Williams, do Fed de Nova York (Vota), faz comentários de abertura na Conferência de Estrutura de Mercado FX (Câmbio) de 2025, organizada pelo Federal Reserve Bank de Nova York

14:30 – USA – Raphael Bostic, do Fed de Atlanta (Não Vota), participa da discussão sobre as perspectivas econômicas perante a Câmara de Comércio do Condado de Gwinnett

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLF2026

Eleições 2026: A pesquisa de intenção de voto Genial/Quaest, divulgada ontem, mostrou Flávio Bolsonaro à frente de Tarcísio de Freitas no primeiro turnol. No entanto, em um eventual segundo turno, o presidente Lula venceria Flávio com margem confortável, por 46% a 36%, reflexo direto do elevado índice de rejeição do senador, que chega a 60%.

A presença de Flávio limita a candidatura de Tarcísio, que vinha sendo visto como a principal alternativa pelo mercado. No cenário em que Flávio concorre, Tarcísio aparece com apenas 10% das intenções de voto no primeiro turno.

Fiscal: A Câmara dos Deputados aprovou na noite de ontem o projeto de lei que prevê um corte linear de 10% nos benefícios tributários, medida que pode gerar arrecadação adicional estimada em R$ 17,5 bilhões para os cofres públicos.

Estados Unidos

Os futuros das ações de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USATEC , ACTIVTRADES:USAIND e ACTIVTRADES:USARUS — operam em alta nesta sessão, após um fechamento misto no pregão anterior. O relatório de empregos (Payroll) divulgado ontem não foi conclusivo sobre os próximos passos da política monetária, levando os traders a direcionarem o foco para os dados de inflação que serão publicados amanhã e na sexta-feira.

No mercado de juros, os contratos futuros de Fed Funds negociados na CME indicam que cerca de 80% dos participantes esperam a manutenção da taxa básica na reunião do Federal Reserve de 28 de janeiro, reforçando a leitura de uma pausa no ciclo de cortes no curto prazo.

Europa

Os principais índices de ações europeus — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:FRA40 , ACTIVTRADES:ESP35 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operam em alta nesta quarta-feira, impulsionados por dados econômicos favoráveis e pelo retorno do apetite por risco, especialmente em ações do setor de tecnologia.

No Reino Unido, o FTSE 100 ACTIVTRADES:UK100 registra seu maior avanço diário desde abril, com alta de 1,7%, após a inflação ao consumidor surpreender negativamente em novembro. O dado reforçou as apostas de que o Banco da Inglaterra poderá anunciar um corte na taxa de juros já na reunião desta quinta-feira, elevando o otimismo entre os investidores e sustentando o rali do mercado local.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados da Ásia-Pacífico avançaram de forma moderada nesta quarta-feira, impulsionados principalmente pelas ações de tecnologia, que acompanharam o tom positivo de Wall Street na sessão anterior.

Na China, o destaque ficou com o índice Shenzhen SZSE:399001 , que liderou os ganhos regionais com alta de 2,4%. Os demais índices — Hang Seng HSI:HSI , China A50 FTSE:XIN9 e Shanghai SSE:000001 — também encerraram no campo positivo, com avanços em torno de 1,2%.

No corporativo, a fabricante chinesa de chips MetaX Integrated Circuits chamou a atenção ao estrear em Xangai com uma valorização de cerca de 700% em relação ao preço do IPO, que avaliava a empresa em aproximadamente US$ 600 milhões. A companhia desenvolve unidades de processamento gráfico voltadas a aplicações de inteligência artificial, reforçando o apetite dos investidores por empresas ligadas ao tema.

Na Coreia do Sul, o Kospi TVC:KOSPI subiu 1,4%, sustentado pelos papéis das gigantes de semicondutores SK Hynix e Samsung, que avançaram 4% e 5%, respectivamente.

Em Taiwan, o índice TWSE 50 FTSE:TW50 teve alta discreta de 0,2%, com a TSMC operando em leve queda de 0,3%, limitando um desempenho mais forte do mercado local.

No Japão, o Nikkei TVC:NI225 avançou apenas 0,2%, refletindo um pregão de sentimento misto, enquanto os traders aguardam a decisão de política monetária do Banco do Japão. A expectativa é de que o BoJ eleve a taxa básica em 25 pontos-base, para 0,75%, na sexta-feira — o nível mais alto em cerca de três décadas. Caso confirmado, será o segundo aumento no ano, mesmo diante das pressões externas vindas das tarifas americanas e de um governo com postura fiscal mais flexível.

“É difícil assumir posições mais firmes antes da decisão do Banco do Japão. O mercado já precificou totalmente a alta desta semana, mas o foco agora está no ritmo dos próximos ajustes em 2026”, avaliou Shota Sando, analista de ações.

Entre os destaques individuais, a fabricante de equipamentos para teste de chips Advantest subiu 1,4%, enquanto o SoftBank Group encerrou o dia com ganho de 1,3%.

No campo macroeconômico, as exportações do Japão cresceram 6,1% em novembro na comparação anual, superando as expectativas de alta de 4,8% e oferecendo algum suporte ao cenário econômico.

Na Austrália, o ASX ASX:XJO recuou 0,2%. As mineradoras figuraram entre os poucos destaques positivos, enquanto a maioria dos demais setores operou em baixa.

Pode a Prata Tornar-se o Metal Mais Crítico da Década?O iShares Silver Trust (SLV) encontra-se na convergência de três forças de mercado sem precedentes que estão a transformar fundamentalmente a prata de uma proteção monetária num imperativo industrial estratégico. A designação da prata como "Mineral Crítico" pelo USGS em novembro de 2025 marca uma mudança regulatória histórica, ativando mecanismos de apoio federal, incluindo quase mil milhões de dólares em financiamento do DOE e créditos fiscais de produção de 10%. Esta designação posiciona a prata ao lado de materiais essenciais para a segurança nacional, desencadeando uma potencial acumulação governamental que competiria diretamente com a procura industrial e dos investidores pelas mesmas barras físicas detidas pelo SLV.

A equação oferta-procura revela uma crise estrutural. Com 75-80% da produção global de prata a provir como subproduto de outras operações mineiras, a oferta permanece perigosamente inelástica e concentrada em regiões voláteis da América Latina. O México e o Peru representam 40% da produção global, enquanto a China está a assegurar agressivamente linhas de fornecimento direto no início de 2025. As exportações de prata do Peru aumentaram 97,5%, com 98% a fluir para a China. Este reposicionamento geopolítico deixa os cofres ocidentais cada vez mais esgotados, ameaçando o mecanismo de criação-resgate do SLV. Entretanto, persistem défices crónicos, prevendo-se que o equilíbrio do mercado piore de -184 milhões de onças em 2023 para -250 milhões de onças até 2026.

Três revoluções tecnológicas estão a criar uma procura industrial inelástica que poderia consumir cadeias de abastecimento inteiras. A tecnologia de bateria de estado sólido de compósito de prata-carbono da Samsung, planeada para produção em massa até 2027, requer aproximadamente 1 kg de prata por bateria de VE de 100 kWh. Se apenas 20% dos 16 milhões de VEs anuais adotarem esta tecnologia, consumiria 62% da oferta global de prata. Simultaneamente, os centros de dados de IA exigem a condutividade elétrica e térmica inigualável da prata, enquanto a mudança da indústria solar para células TOPCon e HJT utiliza 50% mais prata do que as tecnologias anteriores, com a procura fotovoltaica projetada para exceder 150 milhões de onças até 2026. Estes superciclos convergentes representam um bloqueio tecnológico onde os fabricantes não podem substituir a prata sem sacrificar o desempenho crítico, forçando uma reavaliação histórica de preços à medida que o mercado transita a prata de um ativo discricionário para uma necessidade estratégica.

Morning Call - 16/12/2025 - Especial de PayrollAgenda de Indicadores:

8:00 – BRA – Ata do Copom

10:15 – USA – Variação Semanal de Empregos Privados ADP

10:30 – USA – Relatório de Emprego Não-Agrícola Payroll

10:30 – USA – Ganho Salarial Médio por Hora

10:30 – USA – Taxa de Desemprego

11:45 – USA – PMIs da S&P Global (Prévia)

18:30 – USA – Estoques de Petróleo Bruto API

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLF2026

Estados Unidos

Os futuros das ações de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USATEC , ACTIVTRADES:USAIND e ACTIVTRADES:USARUS — prolongam o movimento de queda das últimas sessões, enquanto os traders aguardam a divulgação dos relatórios de emprego (Payroll) de outubro e novembro, que podem trazer maior clareza sobre a trajetória do mercado de trabalho nos EUA.

No mercado de crédito, os contratos negociados na CME indicam que 73% dos traders apostam na manutenção da taxa básica do Fed na reunião de 28 de janeiro, reforçando a percepção de uma pausa no ciclo de cortes no curto prazo.

Especial: Relatório de Empregos Não-Agrícola Payroll

O Bureau of Labor Statistics (BLS) divulga hoje o relatório de emprego referente a novembro, além de uma atualização parcial de outubro, que não trará a taxa de desemprego. A ausência desse dado ocorre devido ao shutdown de 43 dias que impediu a coleta completa das informações naquele mês.

A leitura dos números tende a ser complexa, como resume Brian Bethune, professor de economia do Boston College: “Estamos em um ambiente em que as empresas não querem contratar mais pessoas, mas também não há demissões em massa como em uma recessão. Quando grandes empresas enfrentam choques inesperados o plano de contingência mais simples é congelar contratações.”

Uma pesquisa da Reuters com economistas aponta para a criação de cerca de 50 mil vagas fora do setor agrícola em novembro. Para outubro, embora não haja consenso, a ampla maioria dos economistas espera uma queda no número de empregos, com o BNP Paribas projetando uma redução de até 100 mil vagas.

As demissões estimadas para outubro refletem, em grande parte, a saída de mais de 150 mil funcionários federais que aceitaram o adiamento de seus contratos como parte da iniciativa da administração Trump para reduzir o tamanho do governo. A maioria desses trabalhadores deixou a folha de pagamento no fim de setembro.

Em setembro, a economia havia criado 119 mil empregos, e alguns economistas estimam que o ritmo subjacente de geração de vagas em 2025 esteja próximo de 20 mil por mês, sinalizando uma desaceleração estrutural do mercado de trabalho.

Os ganhos de emprego em novembro devem se concentrar novamente nos setores de saúde e assistência social, além de lazer e hotelaria, mantendo o padrão recente. Em contrapartida, setores como serviços profissionais e empresariais, transporte, comércio atacadista, varejo e manufatura provavelmente registraram perdas líquidas de postos de trabalho.

Na semana passada, o Federal Reserve sinalizou que os custos de empréstimo dificilmente cairão no curto prazo, enquanto a autoridade monetária busca maior clareza sobre a trajetória do mercado de trabalho e da inflação. O presidente do Fed, Jerome Powell, afirmou que o mercado de trabalho “parece apresentar riscos significativos de queda”, um cenário que, caso confirmado pelos dados de hoje, pode acelerar o debate sobre novos cortes de juros.

A fragilidade do emprego tende a ser reforçada por uma taxa de desemprego elevada, estimada em 4,4% em novembro, com risco de vir acima do esperado. A percepção das famílias sobre o mercado de trabalho também se deteriorou ao longo do mês. Já a taxa de desemprego de outubro, por conta do shutdown, nunca será conhecida.

Segundo Marc Giannoni, do Barclays: “Se o BLS tivesse divulgado os dados de outubro, esperaríamos uma taxa de desemprego entre 4,6% e 4,7%, considerando que funcionários federais afastados temporariamente estavam recebendo seguro-desemprego durante a paralisação.”

A desaceleração na criação de empregos tem contribuído para moderar o crescimento dos salários — um fator positivo para o combate à inflação —, mas representa um desafio para o consumo, principal motor da economia americana. A expectativa é de que os ganhos médios por hora tenham crescido 3,6% em 12 meses até novembro, abaixo dos 3,8% registrados em setembro.

Segundo analistas do Deutsche Bank: "A questão mais importante é se o relatório abre caminho para mais cortes nas taxas de juros no início do próximo ano. Até o momento, o Fed sinalizou apenas um corte nas taxas de juros para 2026 no gráfico de pontos, mas vimos repetidamente neste ciclo como um mercado de trabalho mais fraco os levou a adotar uma postura mais branda."

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:FRA40 , ACTIVTRADES:UK100 , ACTIVTRADES:ESP35 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — sem direção única nesta terça-feira, com os ganhos dos setores financeiro e de saúde sendo parcialmente compensados por quedas expressivas nos segmentos de defesa e tecnologia, enquanto os traders adotam uma postura cautelosa antes da divulgação de dados cruciais sobre o mercado de trabalho dos EUA.

A semana será marcada por uma agenda carregada, com a divulgação de indicadores econômicos atrasados nos Estados Unidos — incluindo o Payroll hoje — além de importantes decisões de política monetária na Europa e no Japão.

No continente europeu, a expectativa é de que o Banco da Inglaterra reduza a taxa de juros em 25 pontos-base, para 3,75%, enquanto o Banco Central Europeu deve manter as taxas inalteradas. O mesmo cenário de estabilidade é projetado para o Riksbank, da Suécia, e para o Norges Bank, da Noruega.

No campo corporativo, o setor de defesa lidera as perdas, após os Estados Unidos oferecerem à Ucrânia garantias de segurança semelhantes às da OTAN, enquanto negociadores europeus relataram avanços nas conversas para um possível acordo que encerre a guerra entre Rússia e Ucrânia, reduzindo o prêmio de risco geopolítico embutido nos ativos do setor.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados da Ásia-Pacífico recuaram nesta terça-feira, acompanhando a queda de Wall Street na sessão anterior, à medida que os traders continuam reduzindo exposição às ações de tecnologia.

Na Coreia do Sul, o Kospi TVC:KOSPI voltou a liderar as perdas na região, com queda de 2,2%, retornando para abaixo dos 4.000 pontos pela primeira vez em duas semanas. Entre os destaques negativos, a SK Hynix recuou 4,3%, enquanto a Samsung Electronics caiu 1,9%.

Em Taiwan, a TSMC perdeu 1%, pressionando o índice TWSE 50 FTSE:TW50 , que encerrou em baixa de 1,1%.

Na China, os principais índices — Shenzhen SZSE:399001 , Hang Seng HSI:HSI , China A50 FTSE:XIN9 e Shanghai SSE:000001 — registraram quedas de até 1,5%, seguindo a aversão ao risco regional.

No Japão, o Nikkei TVC:NI225 caiu 1,6%, fechando abaixo dos 50.000 pontos pela primeira vez desde 3 de dezembro. Das 225 empresas que compõem o índice, 188 encerraram em queda, 36 subiram e uma terminou estável.

Na Austrália, o ASX ASX:XJO recuou 0,4%, pressionado principalmente pelo desempenho fraco das mineradoras.

No campo macroeconômico, os PMIs da Austrália e do Japão indicaram desaceleração do setor de serviços, ao mesmo tempo em que mostraram aceleração da atividade industrial, um sinal misto para o crescimento regional no curto prazo.

Negociações de Paz na Ucrânia Pressionam o Ouro

Após várias sessões em terreno positivo, os preços do ouro recuaram no início da negociação desta terça-feira, pressionados pela realização de lucros e por algum otimismo em torno de possíveis negociações de paz na Ucrânia. No entanto, as perdas do metal precioso mantêm-se limitadas devido à perspetiva negativa para o dólar norte-americano. Neste contexto, os investidores em ouro estarão atentos à divulgação adiada dos dados do mercado de trabalho dos Estados Unidos relativos aos meses de outubro e novembro. Durante um período prolongado, a Reserva Federal operou com visibilidade reduzida devido ao encerramento do governo norte-americano, fase em que adotou uma postura mais dovish. Esse período culminou num corte das taxas de juro na semana passada, mantendo ainda em aberto a possibilidade de novos cortes em 2026. As divulgações de hoje deverão trazer maior clareza sobre o estado do mercado laboral dos EUA e poderão influenciar as expectativas em torno da política monetária da Reserva Federal. Dados melhores do que o esperado deverão reforçar o dólar e poderão exercer pressão negativa sobre os preços do ouro. Por outro lado, números dececionantes aumentariam as expectativas de novos cortes das taxas de juro, enfraqueceriam o dólar e beneficiariam o metal precioso, dada a relação inversa entre os dois ativos.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Quedas nas tecnológicas mantêm pressão nos mercados

Na sexta-feira, os mercados acionistas fecharam a semana em baixa, com a tecnologia a liderar as quedas e a contaminar o sentimento global. Nos EUA, o S&P 500 caiu 1,07%, para 6.827 pontos, e o Nasdaq perdeu 1,69%, para 23.195. O corte de 0,25% na taxa diretora da Reserva Federal, a meio da semana, deu algum suporte aos índices, com o S&P 500 a atingir um máximo histórico na quinta-feira. Depois disso, a atenção voltou-se rapidamente para a sustentabilidade do investimento em infraestruturas de inteligência artificial. Na sexta-feira, um relato da Bloomberg indicou que alguns data centers da Oracle destinados à OpenAI poderiam ver a sua conclusão adiada de 2027 para 2028, devido a constrangimentos de mão de obra e materiais. A Oracle negou atrasos, mas o episódio pesou sobre o sentimento e contribuiu para o fecho semanal em terreno negativo. Esta semana, os investidores estarão atentos aos dados de inflação nos EUA, bem como aos indicadores do mercado de trabalho, que poderão ajudar a clarificar o ritmo de abrandamento económico e as próximas decisões da Reserva Federal.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Morning Call - 15/12/2025 - Última Semana de LiquidezAgenda de Indicadores:

8:25 – BRA – Boletim Focus

9:00 – BRA – IBC-Br

10:30 – USA – Índice Empire State de Atividade Industrial

Agenda de Autoridades:

11:30 – USA – Stephen Miran, governador do Fed (Vota), discursa sobre as perspectivas da inflação em um evento organizado pela Universidade Columbia.

12:30 – USA – John Williams, do Fed de Nova York (Vota), participa de uma discussão sobre crescimento econômico no evento organizado pela Associação de Banqueiros de Nova Jersey

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 ACTIVTRADES:MINDOLF2026

Estados Unidos

Os futuros das ações de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USATEC , ACTIVTRADES:USAIND e ACTIVTRADES:USARUS — voltam a operar em alta nesta segunda-feira, após a forte correção do setor de tecnologia observada na última sexta-feira.

No pregão anterior, o dólar interrompeu sua sequência de quedas, apoiado pela alta nos rendimentos dos Treasuries. O movimento ganhou força após declarações dos presidentes do Fed de Kansas City, Jeff Schmid, e de Chicago, Austan Goolsbee — ambos votantes em 2025 — que reiteraram posição contrária ao corte de juros na última reunião, citando a inflação ainda elevada. Goolsbee afirmou que aguardar até o primeiro trimestre de 2026 pode trazer maior segurança quanto à desaceleração dos preços, embora siga otimista com cortes relevantes ao longo do próximo ano.

Em contraponto, Mary Daly, do Fed de São Francisco, avaliou que o corte recente foi necessário para equilibrar riscos e cumprir plenamente o mandato duplo do banco central.

Na sexta-feira, os traders realizaram lucros nas principais ações ligadas à inteligência artificial, revertendo o movimento de máximas recentes e pressionando os mercados globais. O Nasdaq 100 chegou a cair 1,7%, enquanto a Broadcom NASDAQ:AVGO despencou 11,5% após divulgar um guidance considerado fraco, reacendendo dúvidas sobre a sustentabilidade do rali em IA.

A Oracle NYSE:ORCL também contribuiu para o mau humor ao adiar a conclusão de parte dos data centers destinados à OpenAI de 2027 para 2028, levando suas ações a uma queda de 4,5%, enquanto a Nvidia NASDAQ:NVDA recuou 3,3%.

Ao longo da semana, uma bateria de indicadores econômicos — incluindo Payroll, IPC e PCE — será divulgada, oferecendo uma leitura mais clara sobre o ritmo da economia americana e ajudando a orientar tanto os mercados quanto as próximas decisões do Federal Reserve.

Europa