panoramas para abrilpanorama para abril

boa noite vamos para as previsoes atualizadissimas de abrillll

lembrando que se eu falar em preços por aqui eu to dizendo dos futuros ta???

troca de contrato no xau meu deus porque não comprei? tudo dizia pra comprar, a troca de contrato do fim de março eu nunca mais vou tirar da minha cabeca, ainda vou ter outras oportunidades de lucrar com esse gap... mas enquanto isso.....

temos que considerar a faixa de preço medio de 3075, esse 50% eu acredito que pegue, justamente por dados mais fortes na economia americana, taxas tarifas etc do governo trump impulsionam pressao inflacionaria, temos que nos lembrar que eua é um dos portos seguros, mas xau tambem é.

considerando isso e a provavel alta no petroleo para começo de abril, prevejo um começo de semana forte para o dolar, ate a proxima semana dia 04, operacao perfeita encerrar possiveis vendas de gpbusd que sera o nosso proximo paragrafo

pro reino unido a coisa não anda facil.... dados mais fracos em marco?? ok mas é nitido que a inflacao esta subindo, outro corte pode acontecer, mas eu to duvidando, piazada vai ter que investir mais em seguranca, o coro vai comer, e a inflacao vai aumentar emmm, acredito que pra abril a confianca do consumidor caia, a confianca dos empresarios tambem, reino unido assim como a europa vive uma panela de pressao, preços altos estão por vir na nossa querida europa, pelo menos não eh só no brasil risos risos

voltando ao dolar não tenho muita fe pra segunda semana de abril, correcoes estao por vir após as realizacoes de lucros, sendo assim

creio em um bom mês para o nasdaq, acreditem ou não enquanto escrevo esse texto comprei nasdaq a 19700 que barganha!! as pessoas agem no medo comparando as crises da pontocom dos anos 2000... olha, não querendo ser cetico quanto a isso, uma crise pode acontecer, mas exite um penhasco entre startups fundadas por ainda nerdolas e as big techs lideradas pelos homens ainda nerdolas mas com bastante dinheiro ensacado

a gente não pode esquecer de quem financiou a candidatura do trump

quer dizer...

voce acha que eles doariam bilhoes de dolares, o apoiria publicamente, teria nada mais nada menos elon musk como chefe do doge se não tivessem um bom plano?? atané

existe um promissor caminho para nasdaq, acredito fria e fielmente em uma alta, e olha, tem que ser muito pessimista pra olhar o cenarios das ia e falar hummmm acho que o setor de tecnologia vai cair emmmmm, nos estados unidos ainda pra piorar

resumindo, de olho no ouro, parece um mês promissor. considere as noticias de sexta feira para possiveis correcoes e compras em 3075, mas acredite na possibilidade de ficar vendo o fugueti voa, lembrando sempre que fugueti não tem reee

considere comprar gbp apartir da segunda semana de abril, noticias quentes vem pela proxima semana. mas de zoio na noticia ne zé

considere vender jpy, neste mês de abril, essa politica neutra do boj faz tempo que é um saco né?? entre tantas especulacoes eu vo mi mete com as japoneis? naobrigado

considere comprar aud, essa eu não falei ate aqui, mas vc ta vendo a china se movimentando ne? politica tarifaria dos eua promete para china, novos aliados vem por aí, china vai preencher as lacunas que o xerife do mundo vai deixar... setor industrial promete, e advinha quem é um dos grandes parceiros comerciais, inclusive do setor mineral?? isso mesmo meus amigos a australia

considere comprar nasdaq agoraaaaaaa,se voce ta lendo isso cara serio vai e compra nasdaq serio mesmo vai e compra já comprou?

e se tudo isso não for verdade, e se a banda tocar conforme algum bailao de clube duvidoso finjam que nunca leram isso e esquecam meu nome ta bao??

se tudo for verdade manda foto de agora

no mais até mais

escrito por... vinicinhobalada99%deacertotraderforexfaturedolar

Análise Fundamentalista

PANORAMOMA PARA ABRILpanorama para abril

boa noite vamos para as previsoes atualizadissimas de abrillll

lembrando que se eu falar em preços por aqui eu to dizendo dos futuros ta???

troca de contrato no xau meu deus porque não comprei? tudo dizia pra comprar, a troca de contrato do fim de março eu nunca mais vou tirar da minha cabeca, ainda vou ter outras oportunidades de lucrar com esse gap... mas enquanto isso.....

temos que considerar a faixa de preço medio de 3075, esse 50% eu acredito que pegue, justamente por dados mais fortes na economia americana, taxas tarifas etc do governo trump impulsionam pressao inflacionaria, temos que nos lembrar que eua é um dos portos seguros, mas xau tambem é.

considerando isso e a provavel alta no petroleo para começo de abril, prevejo um começo de semana forte para o dolar, ate a proxima semana dia 04, operacao perfeita encerrar possiveis vendas de gpbusd que sera o nosso proximo paragrafo

pro reino unido a coisa não anda facil.... dados mais fracos em marco?? ok mas é nitido que a inflacao esta subindo, outro corte pode acontecer, mas eu to duvidando, piazada vai ter que investir mais em seguranca, o coro vai comer, e a inflacao vai aumentar emmm, acredito que pra abril a confianca do consumidor caia, a confianca dos empresarios tambem, reino unido assim como a europa vive uma panela de pressao, preços altos estão por vir na nossa querida europa, pelo menos não eh só no brasil risos risos

voltando ao dolar não tenho muita fe pra segunda semana de abril, correcoes estao por vir após as realizacoes de lucros, sendo assim

creio em um bom mês para o nasdaq, acreditem ou não enquanto escrevo esse texto comprei nasdaq a 19700 que barganha!! as pessoas agem no medo comparando as crises da pontocom dos anos 2000... olha, não querendo ser cetico quanto a isso, uma crise pode acontecer, mas exite um penhasco entre startups fundadas por ainda nerdolas e as big techs lideradas pelos homens ainda nerdolas mas com bastante dinheiro ensacado

a gente não pode esquecer de quem financiou a candidatura do trump

quer dizer...

voce acha que eles doariam bilhoes de dolares, o apoiria publicamente, teria nada mais nada menos elon musk como chefe do doge se não tivessem um bom plano?? atané

existe um promissor caminho para nasdaq, acredito fria e fielmente em uma alta, e olha, tem que ser muito pessimista pra olhar o cenarios das ia e falar hummmm acho que o setor de tecnologia vai cair emmmmm, nos estados unidos ainda pra piorar

resumindo, de olho no ouro, parece um mês promissor. considere as noticias de sexta feira para possiveis correcoes e compras em 3075, mas acredite na possibilidade de ficar vendo o fugueti voa, lembrando sempre que fugueti não tem reee

considere comprar gbp apartir da segunda semana de abril, noticias quentes vem pela proxima semana. mas de zoio na noticia ne zé

considere vender jpy, neste mês de abril, essa politica neutra do boj faz tempo que é um saco né?? entre tantas especulacoes eu vo mi mete com as japoneis? naobrigado

considere comprar aud, essa eu não falei ate aqui, mas vc ta vendo a china se movimentando ne? politica tarifaria dos eua promete para china, novos aliados vem por aí, china vai preencher as lacunas que o xerife do mundo vai deixar... setor industrial promete, e advinha quem é um dos grandes parceiros comerciais, inclusive do setor mineral?? isso mesmo meus amigos a australia

considere comprar nasdaq agoraaaaaaa,se voce ta lendo isso cara serio vai e compra nasdaq serio mesmo vai e compra já comprou?

e se tudo isso não for verdade, e se a banda tocar conforme algum bailao de clube duvidoso finjam que nunca leram isso e esquecam meu nome ta bao??

se tudo for verdade manda foto de agora

no mais até mais

escrito por... vinicinhobalada99%deacertotraderforexfaturedolar

Brilho eterno de uma mente sem lembrançasAqui temos Charles Thomas Munger, vice-presidente permanente de uma das empresas mais bem-sucedidas do mundo, a Berkshire Hathaway. Ele não estava presente nas origens deste negócio, mas foi Charles, junto com Warren Buffett, que transformou uma empresa moribunda em uma estrela no mercado de ações global. Não foi preciso um MBA nem uma sorte incrível. Como disse o Sr. Munger, para ter sucesso, você não precisa necessariamente se esforçar para ser o mais inteligente, você só precisa não ser estúpido e evitar as formas usuais de fracassar. Ele trabalhou como meteorologista, depois como advogado e, finalmente, como alguém que conhecemos bem: um investidor que inspirou muitos a adotar uma abordagem inteligente em relação aos negócios e às próprias vidas.

“Não acho que você deva se tornar presidente ou bilionário porque as probabilidades estão contra você. É muito melhor definir metas alcançáveis. Eu não pretendia ficar rico, eu pretendia ser independente. Eu simplesmente fui longe demais”, brincou Charles. Acorde todas as manhãs, trabalhe duro, discipline-se e, surpreendentemente, tudo dará certo. Este mandamento soa um pouco arcaico em tempos de rápido avanço e dinheiro fácil. No entanto, para quem pensa em anos e décadas no futuro, é difícil encontrar algo melhor.

Falando aos estudantes da Universidade de Michigan, sua cidade natal, o Sr. Munger disse que a decisão mais importante que você toma na vida não é sua carreira empresarial, mas seu casamento. Isso lhe trará mais bem ou mal do que qualquer outra coisa. Ele atribuía grande importância às relações humanas. Isso está fortemente correlacionado com um estudo sobre a felicidade humana que vem sendo conduzido há mais de 85 anos sob os auspícios da Universidade de Harvard. A principal conclusão dos cientistas foi que tudo o que construímos (portfólios, negócios, estratégias) não vale nada se não houver uma pessoa em nossas vidas a quem possamos simplesmente dizer “Estou aqui”. Ou “Obrigado”. Ou “Eu te amo”.

Os mais saudáveis e felizes na velhice não eram aqueles que ganhavam mais. E aqueles que mantiveram boas relações de confiança. Conjugal. Amigável. Relacionado. E dessa perspectiva, as palavras de Charles Munger sobre cautela, moderação e bom senso soam bem diferentes. Não se trata de dinheiro. É uma vida que você pode viver com a sensação de que já teve o suficiente. Que você não precisa ser um herói. Que você pode ser uma pessoa razoável. Carinhoso. Saudável. Calma.

Talvez este seja o principal segredo do sucesso do Sr. Munger no mercado de ações? No longo prazo, quem já venceu obtém um resultado positivo.

28 de novembro de 2023 foi o último dia de vida do alegre Charlie. Faltavam 34 dias para seu centenário.

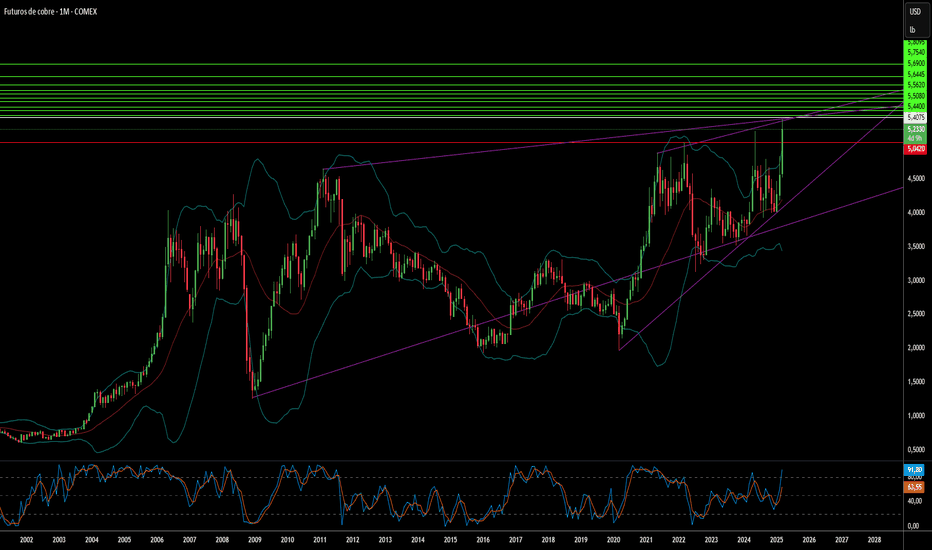

O Aperto do Cobre: Mais Forte Que o do Petróleo?A economia dos EUA está prestes a passar por uma revolução do metal vermelho? A demanda crescente por cobre, impulsionada pela transição global para a energia limpa, a proliferação de veículos elétricos e a modernização da infraestrutura crítica, sugere uma mudança no cenário econômico em que a importância do cobre pode em breve eclipsar a do petróleo. Este metal vital, essencial para tudo, desde sistemas de energia renovável até eletrônicos avançados, está se tornando cada vez mais central para a prosperidade econômica dos EUA. Suas propriedades únicas e aplicações crescentes em setores de alto crescimento o posicionam como uma peça-chave para o desenvolvimento futuro, podendo torná-lo mais crucial do que as fontes de energia tradicionais nos próximos anos. Esse sentimento é refletido pela recente atividade do mercado, com os preços do cobre atingindo um novo recorde de US$ 5,3740 por libra na COMEX. Esse aumento ampliou a diferença de preços entre Nova York e Londres para aproximadamente US$ 1.700 por tonelada, sinalizando uma forte demanda nos EUA.

No entanto, essa importância crescente enfrenta uma ameaça iminente: a possível imposição de tarifas dos EUA sobre as importações de cobre. Justificadas por preocupações com a segurança nacional, essas tarifas poderiam desencadear repercussões econômicas significativas. Ao aumentar o custo do cobre importado, um componente vital para diversas indústrias domésticas, as tarifas correm o risco de inflacionar os custos de produção, elevar os preços ao consumidor e tensionar as relações comerciais internacionais. A antecipação dessas tarifas já causou volatilidade no mercado, com grandes traders em um evento de commodities do Financial Times na Suíça prevendo que o cobre poderia chegar a US$ 12.000 por tonelada este ano. Kostas Bintas, da Mercuria, destacou a atual "escassez" no mercado de cobre devido às substanciais importações para os EUA em antecipação às tarifas, que alguns analistas esperam que entrem em vigor mais cedo do que o previsto.

No fim das contas, a trajetória futura da economia dos EUA dependerá fortemente da disponibilidade e do custo do cobre. As tendências atuais do mercado revelam preços em alta, impulsionados pela forte demanda global e pela oferta limitada, uma situação que pode ser ainda mais agravada por barreiras comerciais. Os traders também preveem um aumento na demanda industrial à medida que grandes economias, como os EUA e a UE, modernizam suas redes elétricas, reforçando ainda mais a perspectiva otimista. Aline Carnizelo, da Frontier Commodities, está entre os especialistas que preveem um preço-alvo de US$ 12.000. No entanto, Graeme Train, da Trafigura, alertou que a economia global ainda está "um pouco frágil", destacando riscos potenciais para a demanda sustentada. À medida que o mundo continua sua marcha em direção à eletrificação e ao avanço tecnológico, o papel do cobre só se intensificará. Se os EUA navegarão por essa nova era com políticas que garantam um fornecimento suave e econômico desse metal essencial, ou se medidas protecionistas acabarão por dificultar o progresso, permanece uma questão crítica para o futuro econômico da nação.

Ouro Segue em Alta com Anúncio de Novas Tarifas Comerciais

Os preços do ouro subiram ligeiramente no arranque da sessão europeia, mantendo-se próximos dos máximos semanais. Os ganhos foram impulsionados por renovadas preocupações sobre o impacto económico das políticas comerciais da administração dos EUA, aumentando o apelo do ouro como ativo de refúgio. As expectativas de que a Reserva Federal retome os cortes nas taxas de juro no início do verão, juntamente com o recuo do dólar dos EUA dos máximos de várias semanas, deram um apoio adicional ao metal precioso. No entanto, a valorização permanece limitada, uma vez que o compromisso de Pequim em introduzir estímulos ao crescimento fomenta um maior apetite pelo risco, enquanto a subida dos rendimentos das obrigações do Tesouro dos EUA pesa sobre o ouro, que não gera juros. Neste contexto, é provável que os preços do ouro permaneçam dentro de um intervalo, com suporte acima do nível psicológico dos 3.000 dólares e resistência nos máximos históricos atingidos na semana passada. Os traders já estão focados na divulgação dos dados PCE dos EUA amanhã, o principal indicador de inflação da Fed, que poderá influenciar as expectativas em torno da política monetária do banco central e impactar os preços do ouro.

Ricardo Evangelista – Analista Sénior, ActivTrades

Formação de Triângulo no mini indiceFormação clara no mini índice de um triangulo, principalmente no gráfico de 5 minutos, bem nítido e definido. A compra ou venda deve ser realizada na superação da maxima ou da minima do triângulo (para os mais agressivos), para os mais conservadores aguardar um pullback no limite superior ou inferior, e entrar na operação após o rompimento do ultimo candle que fez a maxima/ou minima do pullback. o stop, fica na minima do candle que deu o sinal de rompimento e o alvo 2 vezes o stop.

Olhos Fora da Estrada, Mas Focados no Objetivo?Embora a Tesla muitas vezes domine a narrativa da direção autônoma, a realidade é muito mais complicada. A Mobileye, com sua recente colaboração significativa com a Volkswagen, se destaca como a única concorrente real nesta corrida tecnológica de alto risco. A decisão da Volkswagen de integrar as avançadas tecnologias de câmera, radar e mapeamento da Mobileye em seus modelos de alta produção destaca uma tendência crescente na indústria: fabricantes de automóveis tradicionais estão cada vez mais confiando em fornecedores especializados para lidar com as complexidades da condução assistida e autônoma. Essa parceria não apenas valida a competência tecnológica da Mobileye, mas também sinaliza uma possível mudança no cenário da direção autônoma, indo além da abordagem proprietária da Tesla.

A vantagem estratégica da Mobileye reside em seu conjunto abrangente de tecnologias, notavelmente a plataforma Surround ADAS, impulsionada pelo processador EyeQ™6 High. Essa solução verticalmente integrada oferece sofisticadas capacidades de Nível 2+, incluindo direção mãos-livres em condições específicas, e foi projetada para escalabilidade em veículos de grande produção. Complementando isso está a inovadora tecnologia Road Experience Management™ (REM™) da Mobileye, um sistema de mapeamento colaborativo que aproveita dados de milhões de veículos para criar e manter mapas globais de alta definição. Essa abordagem proporciona atualizações quase em tempo real e precisão local superior, oferecendo uma base crítica para futuras capacidades autônomas e contrastando com a dependência da Tesla nos dados de sua própria frota.

A diferença fundamental nos modelos de negócios também distingue as duas empresas. A Mobileye opera como uma fornecedora de tecnologia, estabelecendo parcerias com mais de 50 montadoras e integrando suas soluções em diversos modelos de veículos. Essa estratégia permite uma coleta diversificada e extensa de dados de condução real. Em contraste, o modelo verticalmente integrado da Tesla limita sua tecnologia de direção autônoma principalmente aos seus próprios veículos, o que pode restringir seu alcance de mercado e a amplitude da aquisição de dados. Enquanto a Tesla defende uma abordagem interna, a estratégia colaborativa da Mobileye a posiciona como um facilitador-chave na transição autônoma da indústria automotiva.

No fim das contas, o foco atual da Mobileye em fornecer sistemas robustos e escaláveis de Nível 2+, exemplificado pela parceria com a Volkswagen, reflete um progresso pragmático em direção à autonomia completa. Aliado a perspectivas positivas de analistas e uma base financeira sólida, a Mobileye não é apenas uma competidora, mas a desafiante mais significativa às ambições da Tesla em direção à direção autônoma, oferecendo um caminho alternativo convincente na busca por um futuro sem motoristas.

Mercado Petrolífero Avalia Acordo no Mar Negro e Tarifas

Os preços do petróleo bruto mantêm-se estáveis no início da sessão europeia, oscilando ligeiramente abaixo dos 70 dólares por barril. Após ganhos acentuados nas últimas sessões, o mercado encontrou resistência. A notícia de um acordo de não-agressão no Mar Negro entre a Rússia e a Ucrânia, combinado com o apoio dos EUA ao levantamento parcial de sanções sobre as exportações russas, abriu espaço para a retoma da oferta de petróleo russo. No entanto, esse potencial aumento de fornecimento não provocou uma queda significativa nos preços. A ameaça dos EUA de impor tarifas de 25% aos países que comprem petróleo da Venezuela gerou receios de disrupção no abastecimento global, num momento em que a oferta se prepara para recuar em 200.000 barris por dia, devido à interrupção das operações da Chevron no país sul-americano no final de maio.

Ricardo Evangelista – Analista Sénior, ActivTrades

Conjuntura Mantém-se Favorável para os Preços do Ouro

Os preços do ouro subiram ligeiramente no início desta terça-feira e espera-se que se mantenham acima do nível psicológico dos 3.000 dólares, com os traders a verem qualquer queda de preços como uma oportunidade de compra, mas com o potencial de valorização limitado por um aumento no apetite pelo risco, criando resistência em torno dos recentes máximos de 3.056 dólares. Expectativas de novos cortes nas taxas de juros pela Fed e as preocupações com uma desaceleração económica nos EUA continuam a sustentar os preços. Ao mesmo tempo, as esperanças de tarifas comerciais menos assertivas dos EUA, o otimismo sobre um possível acordo de paz entre a Ucrânia e a Rússia e os novos planos de estímulo da China estão a fomentar um maior apetite pelo risco, pressionando os preços do ouro. Embora uma queda abaixo dos 3.000 dólares seja improvável no curto prazo, essa dinâmica de suporte e resistência deverá manter os preços do ouro dentro de uma faixa relativamente estreita.

Ricardo Evangelista – Analista Sénior, ActivTrades

A Estabilidade do Euro é uma Miragem?O Índice da Moeda do Euro encontra-se em uma encruzilhada, seu futuro obscurecido por uma confluência de forças políticas, econômicas e sociais que ameaçam desfazer o próprio tecido da Europa. O nacionalismo crescente, alimentado por mudanças demográficas e fragilidade econômica, está impulsionando a instabilidade política em todo o continente. Essa turbulência, especialmente em potências econômicas como a Alemanha, provoca fuga de capitais e mina a confiança dos investidores. Enquanto isso, realinhamentos geopolíticos—notavelmente a mudança estratégica dos EUA para longe da Europa—estão enfraquecendo a posição global do euro. À medida que essas forças convergem, a outrora sólida fundação da zona do euro parece cada vez mais frágil, levantando uma questão crítica: a estabilidade do euro é apenas uma ilusão?

Sob a superfície, ameaças ainda mais profundas se avolumam. O envelhecimento da população europeia e a redução da força de trabalho agravam a estagnação econômica, enquanto a coesão da União Europeia é testada por riscos de fragmentação, desde os efeitos persistentes do Brexit até os problemas de dívida da Itália. Esses desafios não são isolados; eles alimentam um ciclo de incerteza que pode desestabilizar os mercados financeiros e minar o valor do euro. No entanto, a história nos lembra que a Europa já enfrentou tempestades antes. Sua capacidade de adaptação—por meio da unidade política, reformas econômicas e inovação—poderá determinar se o euro emergirá mais forte ou sucumbirá às pressões que se acumulam contra ele.

O caminho à frente é repleto de complexidade, mas também apresenta uma oportunidade. A Europa enfrentará seus desafios demográficos e políticos de frente ou permitirá que vulnerabilidades ocultas ditem seu destino? A resposta pode redefinir não apenas a trajetória do euro, mas o futuro das finanças globais. Enquanto investidores, formuladores de políticas e cidadãos acompanham esse drama se desenrolar, uma coisa é certa: a história do euro está longe de terminar, e seu próximo capítulo exige visão ousada e ação decisiva. O que você vê nas sombras dessa crise em formação?

Análise ICT - DXY - 24/03 - SEMANAL ANÁLISE ICT de uma forma bem bem resumida.

- Mercado balanceou uma zona semanal, tomando liquidez interna semanal (liquidez o suficiente para descer e capturar a sell side liquidity).

- Mercado reagiu bem, deixando uma zona sem balancear. (isso significa que ele irá retornar para balancear).

- Aguardar as seguintes configurações no LTF (tempos gráficos menores)

1 - ACUMULAÇÃO | Se o objetivo do mercado é descer e capturar a sell side liquidity, ele irá induzir o mercado a realizar vendas antecipadas. Logo, formará regiões de acumulação e topos com buy side liquidity (BSL).

2 - STOP HUNT | Quando tiver formado suficiente liquidez interna ao movimento maior do semanal, o mercado realizará a captura dessa liquidez.

3 - Change of character (CH) e Fair Value Gap (FVG) | São duas características que nos mostrará a força do mercado. Após a tomada da liquidez (SH), se o mercado reagir ao ponto de formar imbalances (fvg) e romper a estrutura anterior que deu início ao SH (CH), isso significa que a liquidez tomada foi o suficiente para mudar a direção do mercado.

4 - LIT | após a configuração acima, o mercado irá induzir novamente a formação de vendas antecipadas (liquidez interna). O que acontece no macro é exatamente o mesmo que acontece no micro.

5 - MITIGAÇÃO | Por fim, o mercado retornará acima da Lit e próximo a região onde aconteceu o SH para mitigar suas ordens usadas na manipulação/SH.

* é na mitigação que realizamos entradas.

* isso não é uma recomendação, é apenas um registro dos meus estudos e análise.

Política Monetária dos EUA em Foco: FOMCApós o FOMC manter os juros inalterados, o Fed reforçou o tom vigilante sobre a inflação, indicando que o ciclo de aperto pode já ter terminado, mas não confirmou cortes no curto prazo. Isso reforça um cenário de incerteza e consolidação nos mercados.

🌍 Fundamentos em Detalhe

Dados recentes mostram que:

A atividade econômica nos EUA segue aquecida, com o GDP e os PMIs sinalizando crescimento estável, embora em desaceleração.

O consumidor americano ainda mostra força, com dados de Retail Sales e Personal Spending positivos, sustentando o consumo — base da economia americana.

Já o mercado de trabalho, apesar de um leve enfraquecimento no ritmo de contratações, segue resiliente, com NFP, Unemployment Rate e Average Hourly Earnings ainda dentro de um patamar forte o suficiente para manter o Fed atento.

📌 Com isso, o cenário continua sendo de juros elevados por mais tempo, o que fortalece o dólar e limita os avanços do euro — ainda mais em um ambiente de crescimento frágil na Europa.

📐 Técnica: Triângulo Ascendente com Alvo e Invalidação Definidos

O gráfico de 1H mostra o EUR/USD dentro de um triângulo ascendente ainda em formação, com resistência marcada na região de 1.08515 (Fibonacci 1.618). A estrutura sugere acúmulo de pressão — mas sem confirmação de rompimento até agora.

📌 Invalidação do padrão: caso o preço perca a zona de 1.07899 (Fibo 2.618) com força, o triângulo será invalidado — abrindo espaço para movimento de continuação da tendência de baixa.

📉 Nesse cenário, o próximo alvo técnico seria a projeção de 4.236, em 1.06909, região que coincide com zona de suporte e pode atrair compradores institucionais.

💡 Esse tipo de consolidação gráfica costuma preceder movimentos explosivos — e, nesse caso, o gatilho pode vir de novos dados macroeconômicos ou de discursos do Fed e BCE nos próximos dias.

⚠️ Disclaimer:

Este conteúdo tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Operar no mercado financeiro envolve riscos. Sempre avalie seu perfil e consulte profissionais autorizados antes de tomar decisões.

Ouro Acima dos 3.000 Dólares com Melhora no Apetite pelo Risco

Os preços do ouro mantêm-se estáveis nesta abertura dos mercados europeus, cerca de 1% abaixo dos máximos da semana passada, mas confortavelmente acima do nível psicológico dos 3.000 dólares. Houve uma melhoria no apetite pelo risco nos mercados financeiros, após relatos de que a administração dos EUA poderá ser menos agressiva do que inicialmente temido na aplicação de tarifas recíprocas, o que aliviou as preocupações sobre o pior cenário para o comércio global. Entretanto, a recuperação do dólar dos EUA, que se seguiu à reunião da Fed da semana passada, parece ter perdido força — um desenvolvimento positivo para os otimistas do ouro. Neste contexto, os preços do ouro deverão manter-se estáveis no curto prazo, sustentados acima do nível dos 3.000 dólares.

Ricardo Evangelista – Analista Sénior, ActivTrades

O que Domina os Céus Agora?Em uma decisão histórica que remodela o futuro da guerra aérea, a Boeing garantiu o contrato de Superioridade Aérea da Próxima Geração (NGAD) da Força Aérea dos EUA, dando origem ao F-47, um caça de sexta geração destinado a redefinir a superioridade aérea. Esta aeronave avançada, sucessora do F-22 Raptor, promete capacidades inéditas em furtividade, velocidade, manobrabilidade e capacidade de carga, sinalizando um salto significativo na tecnologia da aviação. O F-47 não foi concebido como uma plataforma isolada, mas como o núcleo de uma "família de sistemas" integrada, operando em conjunto com drones autônomos conhecidos como Aeronaves de Combate Colaborativas (CCAs) para projetar poder e aumentar a eficácia das missões em ambientes contestados.

O desenvolvimento do F-47 responde diretamente ao cenário global de ameaças em evolução, particularmente aos avanços feitos por adversários de nível próximo, como China e Rússia. Projetado com foco em longo alcance e superior capacidade furtiva, o F-47 foi especialmente concebido para operar com eficácia em regiões de alta ameaça, como o Indo-Pacífico. Anos de testes experimentais sigilosos validaram tecnologias essenciais, posicionando o F-47 para um possível cronograma de implantação acelerado. Esse caça de próxima geração deverá superar seus predecessores em áreas críticas, oferecendo maior sustentabilidade, capacidade de suporte e uma pegada operacional reduzida, tudo isso possivelmente a um custo inferior ao do F-22.

A designação "F-47" carrega um peso histórico e simbólico, homenageando o legado do P-47 Thunderbolt da Segunda Guerra Mundial e comemorando o ano de fundação da Força Aérea dos EUA. Além disso, reconhece o papel fundamental do 47º presidente no apoio ao seu desenvolvimento. Elementos de design observados em visualizações preliminares sugerem uma linhagem com aeronaves experimentais da Boeing, indicando uma fusão de conceitos comprovados e inovação de ponta. À medida que o programa F-47 avança, ele representa não apenas um investimento estratégico na segurança nacional, mas também um testemunho da engenhosidade americana na manutenção de sua dominação dos céus.

ANÁLISE PARA ESSA SEMANA DO EUR/USDBom para ter sucesso no mercado precisamos colocar em pratica o que a predemos sempre

seguir o fluxo nesse caso no EUR/USD, o fluxo e de alta.

Possível região de compra(onde esta desenhado as linhas vermelhas junto com as setas)

Possível saída da operação de compra (onde esta desenhada as 2 linhas verdes 2 níveis de saída)

Bons traders a todos!!!

Correção à vista? O que vem depois dos recordes do ouroO ouro acaba de atingir um marco histórico, rompendo a barreira psicológica dos US$ 3.000 por onça e alcançando o topo de US$ 3.057,21 em 20 de março de 2025. Mas no rastro dessa escalada, uma pergunta se impõe: estamos prestes a ver uma correção nos preços?

Diversos analistas alertam para essa possibilidade. Grandes instituições do mercado estimam que, nos próximos meses, o ouro possa recuar entre 15% e 25%, especialmente se dois fatores se confirmarem: a redução das tensões geopolíticas e a retomada da alta dos juros reais. Em outras palavras, se o “medo” do mercado arrefecer e o custo de oportunidade de manter ouro voltar a subir, a demanda pode diminuir e os preços, ceder.

Ainda assim, há quem veja esse movimento como apenas uma pausa. Projeções otimistas, como a do Citi Research, apontam para um novo alvo de curto prazo em US$ 3.200 por onça. A explicação? A demanda continua firme, os riscos de estagflação permanecem no radar e as incertezas macroeconômicas seguem sem solução à vista.

Por que o ouro disparou?

A recente disparada do ouro não veio do nada. Ela é o reflexo de uma tempestade perfeita envolvendo economia, política, sentimento do mercado e até questões ambientais. A seguir, os principais pilares dessa alta impressionante.

Um dos maiores impulsionadores do rali do ouro foi a postura do Federal Reserve. Com o crescimento da economia dos EUA perdendo fôlego e a inflação ainda pressionando, o Fed optou por manter os juros estáveis — e sinalizou que cortes podem vir ainda este ano. Esse movimento torna o ouro mais atrativo, já que ele não rende juros, mas também não perde tanto valor com juros baixos.

Além disso, bancos centrais do mundo inteiro — principalmente de países emergentes — estão comprando ouro como forma de diversificar suas reservas e reduzir a exposição ao dólar. Foram mais de 1.180 toneladas adquiridas em um único ano, segundo os dados mais recentes. Um reforço de peso na demanda institucional.

Medo, conflitos e busca por segurança

Quando o mundo parece instável, o ouro brilha. Com as tensões geopolíticas — tarifas comerciais, políticas protecionistas, disputas entre grandes potências — o sentimento de incerteza domina os mercados. E nesse cenário, o ouro volta a ser o “porto seguro” preferido por muitos investidores.

Mesmo com alguns sinais de moderação, a inflação ainda ultrapassa as metas de diversos bancos centrais, como o BCE e o próprio Fed. Isso corrói o poder de compra das moedas e aumenta a atratividade do ouro como reserva de valor — especialmente entre aqueles que querem proteger seu patrimônio a longo prazo.

Outro motor importante do rali é o avanço dos ETFs lastreados em ouro. Fundos como o GDX (VanEck Gold Miners) e o RING (iShares MSCI Global Gold Miners) acumulam valorizações de mais de 30%, refletindo o interesse crescente — tanto de investidores individuais quanto institucionais — no metal.

Apesar da valorização global, mercados locais como Índia e China demonstram certa resistência. Em ambos os países, os preços domésticos do ouro estão tão elevados que comerciantes começaram a oferecer descontos para atrair consumidores. Na Índia, os cortes chegam a US$ 41 por onça; na China, entre US$ 2 e US$ 16. Isso indica que a demanda por ouro físico está começando a sentir o peso do preço.

Disclaimer:

Este conteúdo tem fins exclusivamente informativos e educacionais. Não constitui recomendação de compra ou venda de qualquer ativo. O mercado financeiro envolve riscos, e decisões de investimento devem ser tomadas com base na análise individual de perfil e objetivos.

Os Segredos do Amanhã Estarão Seguros?O mundo financeiro encontra-se em um ponto crítico, à medida que o rápido avanço da computação quântica ameaça os métodos de criptografia atuais. Durante décadas, a segurança dos dados financeiros sensíveis dependeu da dificuldade computacional de problemas matemáticos como a fatoração de inteiros e logaritmos discretos, as bases da criptografia RSA e ECC. No entanto, os computadores quânticos, utilizando princípios da mecânica quântica, possuem o potencial de resolver esses problemas exponencialmente mais rápido, tornando vulneráveis os padrões atuais de criptografia. Essa ameaça iminente exige uma mudança proativa em direção à criptografia pós-quântica (PQC), uma nova geração de algoritmos criptográficos projetados para resistir a ataques de computadores clássicos e quânticos.

Reconhecendo essa necessidade urgente, organizações globais de padronização como o NIST têm trabalhado ativamente para identificar e padronizar algoritmos resistentes à computação quântica. Seus esforços já resultaram na padronização de vários métodos PQC promissores, incluindo criptografia baseada em reticulados (como CRYSTALS-Kyber e CRYSTALS-Dilithium) e criptografia baseada em códigos (como HQC). Esses algoritmos se baseiam em diferentes problemas matemáticos considerados difíceis para computadores quânticos, como encontrar o vetor mais curto em um reticulado ou decodificar códigos lineares gerais. O setor financeiro, um alvo principal para ataques "colete agora, decripte depois", em que dados criptografados são armazenados para decriptação quântica futura, deve priorizar a adoção desses novos padrões para proteger transações financeiras sensíveis, dados de clientes e a integridade dos registros financeiros.

A transição para um futuro seguro contra a computação quântica requer uma abordagem estratégica e proativa. As instituições financeiras precisam realizar avaliações de risco detalhadas, desenvolver planos de implementação em fases e priorizar a flexibilidade criptográfica — a capacidade de alternar entre algoritmos criptográficos sem dificuldades. A adoção precoce não apenas mitiga a ameaça quântica iminente, mas também garante conformidade regulatória e pode proporcionar uma vantagem competitiva ao demonstrar um compromisso com a segurança e a inovação. Com líderes tecnológicos como a Cloudflare começando a integrar a criptografia pós-quântica em suas plataformas, o setor financeiro deve seguir esse exemplo, adotando as novas técnicas criptográficas para proteger seu futuro em uma era definida pelas capacidades quânticas. A adoção da criptografia pós-quântica é crucial, pois simplesmente usar um método matemático diferente não garante proteção contra as ameaças da computação quântica.

Instituto de Intermediação e 24 Coffee LoversQuando o mercado é eficiente, a estratégia mais eficiente produzirá retorno financeiro zero para o investidor. Portanto, primeiro, é necessário se esforçar para encontrar ineficiências no próprio mercado para implementar uma estratégia eficaz.

O que cria a ineficiência do mercado? Primeiro, há atrasos na divulgação de informações importantes da empresa, como a aprovação de um contrato com um grande cliente ou um acidente em uma fábrica. Se os investidores atuais e potenciais não receberem essas informações imediatamente, o mercado se tornará ineficiente no momento em que tal evento ocorrer. Em outras palavras, os participantes do mercado não levam em consideração a realidade objetiva. Isso torna o preço das ações obsoleto.

Segundo, o mercado se torna ineficiente durante períodos de alta volatilidade. Eu descreveria assim: quando a incerteza atinge a todos, as emoções se tornam a principal força que influencia os preços. Nesses momentos, o valor de mercado de uma empresa pode mudar significativamente em um único dia. Os investidores têm muitas avaliações diferentes sobre o que está acontecendo para encontrar o equilíbrio necessário. A volatilidade pode ser desencadeada pela falência de uma empresa sistemicamente importante (por exemplo, como aconteceu com o Lehman Brothers), pela eclosão de uma ação militar ou por um desastre natural.

Terceiro, há a ação massiva de grandes players em um mercado limitado: uma situação de "touro em loja de porcelanas". Um ótimo exemplo é a história de 2021, quando a comunidade do Reddit elevou o preço das ações da GameStop , forçando os fundos de hedge a cobrir suas posições vendidas a preços altíssimos.

Em quarto lugar, essas são estratégias ineficazes dos próprios participantes do mercado. Em 1º de agosto de 2012, a empresa americana de negociação de valores mobiliários Knight Capital causou volatilidade anormal em mais de 100 ações ao enviar milhões de ordens à bolsa em um período de 45 minutos. Por exemplo, as ações da Wizzard Software Corporation subiram de US$ 3,50 para US$ 14,76. Esse comportamento foi causado por um bug no código que a Knight Capital usava para negociação algorítmica.

A combinação desses e de outros fatores cria ineficiências exploradas por traders ou investidores qualificados para obter lucros. No entanto, há participantes do mercado que recebem sua renda em qualquer mercado. Eles estão acima de controvérsias e se dedicam a apoiar e desenvolver a infraestrutura em si.

Em matemática, existe o conceito de "jogo de soma zero". Refere-se a qualquer jogo em que a soma dos ganhos possíveis é igual à soma das perdas. Por exemplo, o mercado de derivativos é a personificação perfeita de um jogo de soma zero. Se alguém obtém lucro em um contrato futuro, sempre terá um parceiro com prejuízo semelhante. No entanto, se você analisar mais a fundo, perceberá que é um jogo de soma negativa, pois além de lucros e perdas, você também paga taxas à infraestrutura: corretoras, bolsas, reguladores, etc.

Para entender o valor desses participantes do mercado e saber que eles estão sendo bem pagos, imaginei um mundo moderno sem eles. Existe apenas uma empresa que emite ações e há investidores nelas.

Esta empresa tem seu próprio software e você se conecta a ele pela Internet para comprar ou vender ações. A empresa oferece a você uma cotação para comprar e vender ações ( bid-ask spread ). O preço pedido ( ask ) será influenciado pelo desejo da empresa de oferecer um preço que a ajude a não perder o controle sobre a empresa, considerando todas as receitas esperadas, dividendos, etc. O preço de compra ( lance ) será influenciado pelo desejo da empresa de preservar o dinheiro recebido no mercado de capitais, bem como de lucrar com suas próprias ações, oferecendo um preço mais baixo. Geralmente, em tal situação, você acabará provavelmente com uma grande diferença entre os preços de compra e venda – um amplo spread bid-ask .

É claro que a empresa entende que quanto maior o spread de compra e venda, menor o interesse dos investidores em participar dessas transações. Portanto, seria aconselhável permitir que os investidores participassem da formação de preços. Em outras palavras, uma empresa pode abrir seu livro de pedidos para qualquer pessoa que queira participar. Sob tais condições, o spread entre compra e venda diminuirá devido às ofertas de uma ampla gama de investidores.

Como resultado, acabaremos com uma situação em que cada empresa terá seu próprio livro de pedidos e seu próprio software para se conectar a ele. Da perspectiva de um investidor de portfólio, isso seria um verdadeiro pesadelo. Em tal mundo, investir não em uma, mas em várias empresas exigiria gerenciar vários aplicativos e contas para cada empresa ao mesmo tempo. Isso criará uma demanda dos investidores por um único aplicativo e conta para gerenciar investimentos em diversas empresas. Esse pedido também será apoiado pela empresa emissora das ações, pois permitirá atrair investidores de outras empresas. É aqui que entra o corretor.

Agora tudo está muito melhor e mais confortável. Os investidores têm a oportunidade de investir em várias empresas por meio de uma conta e um aplicativo, e as empresas recrutam investidores umas das outras. No entanto, o mercado de ações permanecerá segmentado, pois nem todas as corretoras apoiarão a cooperação com empresas individuais, por razões técnicas ou outras. O mercado será fragmentado entre muitas corretoras.

A solução lógica seria criar outro participante do mercado que teria contratos com cada uma das empresas e software universal para negociar suas ações. A única coisa é que serão os corretores, não os investidores, que se conectarão a esse sistema. Você provavelmente já deve ter adivinhado que estamos falando da bolsa de valores.

Por um lado, a bolsa de valores lista ações de empresas; por outro, ela fornece acesso à negociação por meio de corretores que são seus membros. É claro que a estrutura moderna do mercado de ações é mais complexa: envolve empresas de compensação, empresas depositárias, registradores de direitos de ações, etc.* A formação e o licenciamento de tais instituições são de responsabilidade de um órgão regulador, por exemplo, a Comissão de Valores Mobiliários dos Estados Unidos (SEC). Como regra geral, o regulador é responsável por iniciativas legislativas no mercado de valores mobiliários, licenciando participante do mercado, monitorando violações de mercado e apoiando sua eficácia, protegendo os investidores de manipulações injustas.

*Os serviços de compensação são atividades para determinar, controlar e cumprir obrigações decorrentes das transações dos participantes do mercado financeiro. Serviços de depósito: serviços de armazenagem de valores mobiliários e registro de direitos sobre eles.

Dessa forma, ao realizar uma transação na bolsa de valores, contribuímos para a manutenção dessa infraestrutura necessária. Apesar do entusiasmo em torno da descentralização, ainda é difícil imaginar como velocidade, conveniência e acesso a uma ampla gama de ativos podem ser garantidos sem uma instituição intermediária. O outro lado da moeda para esta instituição é o risco de infraestrutura. Você pode mostrar resultados fenomenais no mercado, mas se sua corretora falir, todos os seus esforços serão anulados.

Portanto, antes de escolher um intermediário, é uma boa ideia analisar mentalmente a empresa com a qual você estará lidando. Abaixo, você encontrará diferentes tipos de intermediários, que classifiquei de acordo com sua distância dos principais elementos de infraestrutura (bolsas, câmaras de compensação, depositários).

Corretor principal

Associação à Bolsa de Valores: obrigatória

Licença: obrigatória

Aceitação e contabilização dos seus fundos/ações: obrigatório

Execução de ordens: obrigatória

Serviços de compensação e depósito: obrigatórios

Serviços marginais: obrigatórios

Remuneração: Rendimentos provenientes de serviços de negociação, compensação, depósito e margem

Esta categoria inclui instituições financeiras conhecidas, com longa história e alta capitalização. Elas são facilmente verificadas por meio de listas de membros de bolsas, empresas de compensação e depositárias. Eles fornecem serviços não apenas para indivíduos, mas também para bancos, fundos e corretoras de primeira linha.

Corretor

Associação à Bolsa de Valores: obrigatória

Licença: obrigatória

Aceitação e contabilização dos seus fundos/ações: obrigatório

Execução de ordens: obrigatória

Serviços de compensação e depósito: do lado do corretor principal

Serviços de margem: Corretora principal ou lado próprio

Remuneração: Rendimentos de comissões de negociação e serviços de margem

Esta categoria inclui intermediários cujo foco é o roteamento de ordens. Eles delegam a participação nos serviços de depósito e compensação a um corretor principal. No entanto, esses corretores também podem ser facilmente verificados nas listas de membros da bolsa.

Sub-corretor

Associação à Bolsa de Valores: não

Licença: obrigatória

Aceitação e contabilização dos seus fundos/ações: obrigatório

Execução da ordem: no lado do corretor ou do corretor principal

Serviços de compensação e depósito: do lado do corretor principal

Serviços de margem: do lado do corretor ou do corretor principal

Remuneração: receitas de comissões de negociação

Esta categoria inclui corretores que possuem uma licença de corretagem em seu país de origem, mas não estão registrados em bolsas estrangeiras. Para fornecer serviços de negociação nessas bolsas, eles firmam acordos com corretores ou corretores principais em outro país. Eles podem ser facilmente verificados por meio de licença no site do regulador no país de registro.

Corretor Introdutório

Associação à Bolsa de Valores: não

Licença: opcional, dependendo do país de regulamentação

Aceitação e contabilização dos seus fundos/ações: não

Execução da ordem: do lado do sub-corretor, corretor ou corretor principal

Serviços de compensação e depósito: do lado do corretor principal

Serviços de margem: do lado do corretor ou do corretor principal

Remuneração: receita de comissões para o cliente atraído e/ou uma parte das comissões pagas por eles

Esta categoria inclui empresas que não são membros da bolsa de valores. Suas atividades podem não exigir licença, pois eles não aceitam fundos de clientes; eles simplesmente ajudam você a abrir uma conta com uma corretora de primeira linha. Este é um nível menos transparente, pois tal intermediário não pode ser verificado pelo site da bolsa e pelo regulador (a menos que seja necessária uma licença). Portanto, se uma corretora desse nível pedir para você transferir dinheiro para a conta dela, você provavelmente está lidando com um golpista.

As quatro categorias de participantes são típicas do mercado de ações. Sua vantagem sobre o mercado de balcão é que você sempre pode verificar o instrumento financeiro no site da bolsa, bem como quem fornece os serviços de negociação (associação - no site da bolsa, licença - no site do regulador).

Preste atenção ao país de origem da licença do corretor. Você receberá proteção máxima no país onde tem cidadania. No caso de qualquer reclamação contra o corretor, a comunicação com o regulador em outro país pode ser difícil.

Quanto ao mercado de balcão, esse segmento normalmente negocia ações de pequena capitalização (que não estão listadas em uma bolsa), derivativos complexos e CFD. Esse é um mercado em que os dealers dominam, e não os corretores ou as bolsas. Ao contrário de um corretor, eles vendem a você a posição aberta, geralmente com uma grande alavancagem. Portanto, negociar com um dealer envolve muito risco.

Concluindo, cabe destacar que a instituição intermediária desempenha um papel fundamental no desenvolvimento do mercado de ações. Surgiu como uma necessidade natural entre seus participantes de concentrar a oferta e a demanda e aumentar a velocidade e a segurança das transações financeiras. Para lhe dar uma ideia disso, deixe-me contar uma história.

Nova Amsterdã, década de 1640

Um vento quente de Hudson trazia o cheiro de sal e madeira recém-cortada. Os troncos úmidos da paliçada, cavados no chão ao longo da borda norte do assentamento, cheiravam a resina e a nova esperança. Aqui, no limite da civilização, onde os colonos holandeses estavam recuperando suas casas e futuras fortunas da floresta selvagem, tudo foi construído rapidamente, mas com a intenção de durar séculos.

O muro de madeira construído ao redor do limite norte da cidade não era apenas uma defesa contra-ataques, mas também um símbolo. Um símbolo da fronteira entre a ordem e o caos, entre as ambições dos colonos europeus e a liberdade dessas terras. Ao longo dos anos, a fortificação evoluiu para uma verdadeira fortaleza: em 1653, Peter Stuyvesant, nomeado governador da Nova Holanda pela Companhia das Índias Ocidentais, ordenou que o muro fosse reforçado com uma paliçada. Já tinha mais de três metros e meio de altura e havia sentinelas armadas nas torres de vigia.

Mas mesmo as paredes mais fortes não duram para sempre. Meio século após sua construção, em 1685, uma estrada foi construída ao longo da poderosa paliçada. A rua recebeu um nome simples e lógico: Wall Street. Logo se tornou uma movimentada artéria comercial para a cidade em crescimento. Em 1699, quando as autoridades inglesas finalmente se estabeleceram aqui, o muro foi derrubado. Ela desapareceu, mas Wall Street permaneceu.

Um século se passou

No final do século XVIII, esta rua não tinha mais muros nem torres de vigia. Em vez disso, um plátano cresceu aqui, um plátano grande e frondoso, a única testemunha dos tempos em que os holandeses ainda eram donos desta cidade. Sob sua sombra, mercadores, comerciantes e capitães de navios se reuniam. Do outro lado do botão ficava o Tontine Coffee House, um lugar onde não apenas pessoas respeitáveis se reuniam, mas também aquelas que entendiam que o dinheiro faz o mundo girar.

Eles trocavam títulos na rua, negociavam tomando café fumegante e discutiam acordos que poderiam mudar o destino de alguém. As decisões eram tomadas rapidamente: uma palavra apoiada por um aperto de mão era suficiente. Era uma época em que a honra valia mais que ouro.

Mas o mundo estava mudando. O volume de trocas cresceu e o caos exigiu regras.

17 de maio de 1792

Aquele dia de primavera acabou sendo decisivo. Sob os galhos de uma velha árvore, 24 corretores da bolsa de Nova York se reuniram para iniciar uma nova ordem. O documento que assinaram continha apenas dois pontos: as transações são realizadas apenas entre eles, sem leiloeiros, e a comissão é fixada em 0,25%.

O documento foi breve, mas histórico. Foi chamado de Acordo Buttonwood, em homenagem à árvore sob a qual foi assinado.

Aqui, em meio ao cheiro de café fresco e tinta, nasceu a Bolsa de Valores de Nova York.

Logo, acordos começaram a ser feitos sob as novas regras. As primeiras ações a serem listadas foram as do Bank of New York , cuja sede ficava a poucos passos de distância, no número 1 da Wall Street. Assim, sob a sombra de uma velha árvore, a história de Wall Street começou. Uma história que um dia mudará o mundo inteiro.

Acordo de Buttonwood. Um afresco de um artista desconhecido que adorna as paredes da Bolsa de Valores de Nova York.

Mais 2 razões para o ouro longo?Israel está enviando uma delegação a Washington para negociações estratégicas sobre o Irã, enquanto Trump teria dado a Teerã um prazo de dois meses para um acordo nuclear-até agora, o Irã não está envolvido.

Então, a questão é: estamos a caminho de um conflito militar ou de uma onda significativa de sanções?

Enquanto isso, os protestos eclodiram após a prisão do principal rival de Erdo9an, desencadeando uma forte venda nos mercados turcos. A lira atingiu mínimos recordes, forçando o banco central a intervir com quase US $10 bilhões em vendas de moeda.

A inflação da Turquia mantém-se elevada em 39%, com taxas de juro de 42,5%. A contínua fraqueza da lira poderia elevar a inflação, forçando novos aumentos das taxas e aumentando a instabilidade econômica do país.

Preços do Petróleo Sobem Ligeiramente, Tensões no Médio Oriente

Os preços do petróleo bruto subiram ligeiramente nas primeiras negociações de quinta-feira, à medida que as tensões no Médio Oriente ressurgiram. Os investidores estão a considerar um risco elevado de interrupção no fornecimento de petróleo do Golfo, após os ataques das forças dos EUA às posições dos Houthi no Iémen. Ao mesmo tempo, Israel retomou as operações terrestres e os ataques aéreos em Gaza, marcando aparentemente o fim do cessar-fogo mediado pelos EUA. Apesar disso, os ganhos nos preços mantiveram-se modestos, limitados por uma perspetiva negativa de procura, uma vez que a atividade económica global parece estar a abrandar. Este sentimento foi reforçado pelo presidente da Reserva Federal, Jerome Powell, que falou ontem depois de o banco central ter mantido as taxas de juro inalteradas. Powell alertou para o ressurgimento dos riscos inflacionários, juntamente com a possibilidade de uma desaceleração económica, o que pode pesar sobre os preços do petróleo.

Ricardo Evangelista – Analista Sénior, ActivTrades

Topo do Bitcoin em 230K?Se todo Bearmarquet, o Bitcoin cai para 0,78 da fibonacci atingindo seu topo histórico anterior...isso quer dizer que ele ainda irá subir para 230K em 2025 para no bearmarquet cair para 69k, que seria o Topo histórico anterior???

Parece correto e lógico esse raciocínio ou o mercado cripto mudou e ja fizemos a alta sem euforia, sem RSI sobre comprado e perdendo um ano de alto, o pós halving??

Erdogan Desestabiliza o Futuro da Turquia??O governo de Erdogan continua a se envolver em manobras geopolíticas arriscadas, mantendo laços diretos e indiretos com grupos designados como organizações terroristas. As alianças estratégicas de seu governo, especialmente com o Hayat Tahrir al-Sham (HTS), atendem a objetivos militares e políticos imediatos na Síria, apesar da significativa controvérsia internacional e das antigas designações de terrorismo feitas pelos Estados Unidos e outros atores globais.

Essa estratégia arriscada tem gerado um impacto considerável na economia turca. Investidores estão transferindo cada vez mais seu capital da lira turca para o dólar americano, o que resultou em uma alta significativa na taxa USD/TRY. O temor de um maior isolamento econômico e a ameaça iminente de sanções — que poderiam excluir a Turquia de serviços bancários e comerciais essenciais com a Europa — intensificaram ainda mais a instabilidade nos mercados.

Esses desafios econômicos são agravados pelas crescentes tensões dentro da OTAN e pelas mudanças nas alianças regionais. A política externa pragmática, porém controversa, de Erdogan levanta sérias questões sobre o futuro da Turquia na aliança, enquanto os parceiros ocidentais avaliam a possibilidade de sanções e outras medidas. Ao mesmo tempo, a dinâmica em evolução com potências regionais, como Rússia e Irã, adiciona ainda mais incerteza à posição estratégica e às perspectivas econômicas da Turquia.

Dólar Regista Ganhos Modestos Antes da Reunião da Fed

O índice do dólar dos EUA, que mede o desempenho da moeda norte-americana face a um conjunto de principais divisas, registou uma ligeira valorização nas primeiras negociações de quarta-feira. Os ganhos modestos do dólar refletem a postura cautelosa dos traders antes da conclusão da reunião de política monetária da Reserva Federal, esta tarde. Apesar da expectativa generalizada de que as taxas de juro permaneçam inalteradas, os investidores querem perceber qual será a orientação do banco central para a política futura. Dados económicos recentes apontam para um abrandamento económico nos EUA, aumentando as expectativas de que a Fed corte três vezes as taxas em 2025, a partir de junho ou julho. A grande questão é se Jerome Powell vai adoptar um tom acomodatício, reforçando essas expectativas, ou se a atenção se voltará para as tarifas de Trump e o seu potencial impacto na inflação. A posição da Fed sobre este tema será determinante para a trajetória do dólar no curto prazo.

Ricardo Evangelista – Analista Sénior, ActivTrades

U