A psicologia representa 80% do sucesso no tradingA psicologia representa 80% do sucesso no trading – mas a maioria dos traders ainda ignora isso

Já alguma vez executou um trade perfeito… e mesmo assim perdeu dinheiro?

Entrada correta.

Tendência clara.

Confirmações técnicas no lugar.

E ainda assim...

Fechou a posição cedo demais.

Aguentou uma operação negativa por tempo excessivo.

Ou entrou novamente por impulso, tentando “recuperar as perdas”.

O problema não foi a sua estratégia – foi a sua psicologia.

💡 A maioria dos traders não falha por falta de técnica, mas por falta de controlo emocional

Aqui estão três situações reais que quase todos os traders já enfrentaram:

🎯 1. Fechar o lucro demasiado cedo – medo de perder o que já ganhou

Exemplo:

Comprou XAUUSD a 2360 com alvo em 2375.

Quando o preço chegou a 2366, fechou por receio de uma correção.

Resultado: o preço atingiu 2375… sem si.

➡️ Este é um exemplo clássico de aversão à perda – o medo de devolver ganhos supera a confiança no plano.

🎯 2. Não aceitar uma perda – esperar que o mercado reverta

Exemplo:

Entrou vendido no EURUSD, esperando uma correção.

O mercado rompeu a resistência e continuou a subir.

Em vez de aceitar a perda, moveu o stop-loss mais para cima.

Resultado: prejuízo ainda maior.

➡️ Isto é negação – uma resposta emocional que impede decisões racionais.

🎯 3. Aumentar o tamanho da posição após lucros – “agora não posso falhar”

Exemplo:

Após dois trades lucrativos, sente-se confiante demais.

Entra com tamanho maior, mesmo com setup mais fraco.

Perde – e apaga os ganhos anteriores.

➡️ Isto é excesso de confiança – uma armadilha comum após uma sequência vencedora.

📊 Conhecimento técnico representa apenas 20% – os outros 80% vêm da sua capacidade de se controlar

Pode:

Ter uma excelente estratégia

Usar indicadores avançados

Conhecer bem o price action

Mas se:

Quebrar as suas próprias regras

Operar com base em emoções

Tentar “vingar” perdas

Então o seu sistema torna-se irrelevante.

A consistência não vem do método – vem da mente.

🧠 5 passos práticos para melhorar a sua psicologia de trading

✅ Mantenha um diário de trading – registe emoções e decisões

Pergunte a si mesmo: “Segui o meu plano? Ou reagi por impulso?”

✅ Nunca altere o SL ou TP depois de entrar na operação

– Mantenha o plano e evite decisões emocionais no meio do processo.

✅ Use conta demo para treinar disciplina, não apenas estratégias

– Simule pressão real, pratique o controlo emocional.

✅ Faça pausas após duas perdas seguidas

– Sair do mercado por 24h pode proteger o seu capital e clareza mental.

✅ Aprenda a esperar – não fazer nada também é uma decisão

– Traders profissionais operam menos, mas com maior qualidade.

🔁 Trading não é controlar o mercado – é controlar-se dentro dele

Um sistema com 55% de acerto pode gerar lucro consistente,

se for executado com disciplina, gestão de risco e controlo emocional.

Mas…

Um sistema com 70% de acerto pode destruir a conta,

se for guiado por emoções e impulsos.

🎯 Conclusão:

Os mercados não recompensam os mais inteligentes –

Recompensam quem mantém a calma e a consistência quando os outros perdem o controlo.

Não precisa ser um génio.

Nem operar todos os dias.

Mas precisa de:

Autocontrolo. Paciência. Confiança no processo.

O conhecimento mostra a oportunidade. A psicologia decide se vai aproveitá-la.

🔔 Siga-me para mais conteúdos sobre psicologia no trading, disciplina, consistência e crescimento mental – porque o verdadeiro sucesso começa dentro da sua cabeça.

Análise Fundamentalista

O Token Que o Sistema Tenta Apagar18/07/2025

BNT — O Token Que o Sistema Tenta Apagar

por Rafael Lagosta

---

Dois anos atrás eu comecei a falar. Sem alarde, sem collab, sem brinde, só com base em estudo profundo, observação de ciclos, leitura comportamental e feeling no talo. Não era sobre lucro rápido. Era sobre identificar uma peça rara no meio de um mar de plástico barato. Agora começa a aparecer. A esticada de 1,88 que muita gente ainda nem entendeu já veio. A próxima é 3,64. E depois? Depois a gente vê esse token mirando os 143 dólares, sem exagero, só com base na geometria do tempo, nas ondas que o mercado sempre respeita, mesmo que finja que não. Mas mesmo assim... o preço é o detalhe. O verdadeiro motivo de eu falar de BNT vai muito além da multiplicação de capital.

É sobre quebrar um ciclo de dependência, de manipulação financeira institucionalizada. Porque o BNT não é só um token. Ele é uma ferramenta disfarçada. Uma ideia disfarçada de código. Uma memória escondida daquilo que foi vetado em 1944 e que agora volta, em rede, imune à censura. O nome Bancor não é coincidência. Ele é uma homenagem e uma provocação ao mesmo tempo. Keynes tentou, lembra? A proposta de criar uma unidade de conta supranacional pra regular o comércio global, equilibrar déficits e superávits entre países sem precisar submeter ninguém ao império do dólar. Mas os Estados Unidos barraram. Claro que barraram. Eles sabiam o que estavam fazendo. Queriam controle. E conseguiram. Bretton Woods foi o funeral do Bancor… mas o nascimento do sistema que domina até hoje.

Só que o tempo tem seus ciclos, e tudo que é abafado uma hora escapa por outra fresta. A Bancor Protocol é isso. Um projeto que ressuscita a ideia original, só que agora imutável, descentralizado, codificado em blockchain e alimentado por liquidez programada. Enquanto todo mundo fazia AMM mal feito, Bancor criou a estrutura que protege contra impermanent loss, algo que até hoje a Uniswap ainda não resolveu de verdade. Enquanto os influencers vendem tokens com farming tóxico, a Bancor estava entregando um sistema de autobalanceamento, liquidez contínua e swaps sem fricção. E o mais importante: sem precisar de banco, de book, de spread manipulado, de robô institucional.

É por isso que o BNT me chamou atenção. Porque ele é o anti-token de narrativa rasa. Ele carrega um subtexto. Ele é um ataque sutil, matemático, silencioso ao centro do sistema bancário. Pensa comigo: se eu posso trocar tokens, acessar liquidez, fornecer capital, tudo isso com proteção, sem banco, sem custódia, sem gatekeeper... o que sobra pro sistema? Ele perde a função. Perde o trono. Fica exposto. O que Bancor fez foi trazer pra blockchain aquilo que Keynes sonhou e Wall Street destruiu. Isso aqui é revolução cronometrada.

E olha que curioso: o gráfico da BNTUSD que eu usava sumiu do TradingView. Desapareceu. E por quê? Justamente porque ninguém via. Ninguém ligava. Volume baixo, ignorado, esquecido. Mas foi ali, nesse silêncio, que eu vi a verdade escondida. Gráfico apagado, sim, mas call feito. Call registrado. E mais do que isso: tese fundamentada, com base em estudo técnico, em comportamento institucional e em lógica fractal de longo prazo. É aí que mora o ouro, LAGOSTIANOS. Porque a maioria só enxerga quando os fogos já estão estourando. A multidão é surda enquanto é silêncio. Só começa a ouvir quando o preço grita.

A estrutura da Bancor hoje é sólida. A fundação por trás, os desenvolvedores originais, a profundidade do whitepaper, a ousadia da arquitetura… tudo isso forma um corpo coerente com um propósito muito maior que farming. Aqui é redistribuição de poder. Aqui é a chance real de ver um ativo voltar às origens da proposta cripto: desintermediação, soberania, equilíbrio sistêmico. Ter BNT não é só segurar um token com potencial explosivo. É assinar um pacto com a matemática contra o monopólio da impressão infinita de papel podre.

Não é difícil entender por que ninguém fala disso. Por que os grandes influencers vão demorar três anos pra sequer arranhar a superfície do que o BNT representa. Eles estão preocupados com o próximo airdrop, com a próxima L2, com o próximo pump de token vazio. Eles não têm tempo de estudar a raiz de algo que carrega uma proposta filosófica. Mas quando perceberem, será tarde. Porque quem entendeu agora vai estar posicionado antes da revolução começar de fato.

O BNT é a chance de vencer o sistema sem dar um tiro. Com código. Com tempo. Com paciência. Ele é sutil, mas é potente. É quase invisível, mas é inevitável. É o tipo de ativo que parece morto… até que um dia ele não para mais de subir. E quando isso acontecer, não vai ser por hype. Vai ser por justiça matemática.

E se você leu até aqui, você já entendeu: não estamos falando de multiplicar dinheiro. Estamos falando de reposicionar o jogo. De colocar o poder de volta nas mãos de quem estuda, de quem observa, de quem age antes do barulho. E o BNT é a ferramenta. A porta. O código. O Trojan horse. E não tem ninguém pronto pra ele. Mas nós estamos.

Empresa excelenteApesar dos últimos resultados fracos por problemas sazonais e entre safras, a empresa segue tendo uma receita assustadoramente alta e um potencial grande de reverter o prejuízo.

Hoje se encontra a preços próximos do justo, mas como precificação é um bicho de sete cabeças, estratégias de longo prazo correndo o risco de perder mais de 90%. Um exemplo de sucesso é a empresa importantíssima próxima de seu setor, a PetroRio, que sofreu uma crise em proporções parecidas e teve um belíssimo turnaround.

Euro Reverte Ganhos Após Declarações de Trump Sobre Powell

Após uma forte valorização na sequência da notícia de que Donald Trump estaria a considerar o afastamento de Jerome Powell, o par EUR/USD devolveu todos os ganhos registados na sessão anterior e voltou a negociar junto da marca dos 1,16. Os principais índices americanos também recuperam, com o S&P 500 a subir cerca de 0,10% e o Nasdaq a avançar 0,20%, à medida que os investidores reavaliam a probabilidade efetiva de uma intervenção política na Fed. A perspetiva de uma Reserva Federal potencialmente mais acomodativa foi rapidamente substituída por alguma contenção, especialmente depois de Trump ter classificado como “altamente improvável” a demissão de Powell. Em paralelo, os dados económicos robustos nos EUA continuam a dar suporte ao dólar no curto prazo.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

**O Brasil como Chave Estratégica — Visão de quem está desperto***17 de julho de 2025**

**O Brasil como Chave Estratégica — Visão de Rafael Lagosta**

O Brasil vive o ponto de inflexão. Está posicionado como peça central no tabuleiro multipolar que se redesenha no pós-ordem americana. Detém três chaves: alimento, energia e dados. Quem domina essas três camadas no século XXI, determina influência global sem precisar disparar uma bala. Mas o país ainda está cercado por sabotadores internos e interesses estrangeiros que, desde a chegada das caravelas, vendem patrimônio por cargos e convites. O solo fértil sempre foi disputado, a diferença é que agora os algoritmos também se alimentam dele. O jogo não é mais só de commodities — é de infraestrutura digital, controle das matrizes limpas e biotecnologia aplicada. Quem entendeu isso está codando soberania.

Começando pela energia: o Brasil encerrou 2024 com 88,2% da eletricidade oriunda de fontes renováveis — sendo 56% hidrelétricas, 24% entre solar e eólica, e 5,6% de geração distribuída. Isso o coloca entre os cinco países com maior taxa de energia limpa no mundo, numa realidade em que China e Índia ainda operam massivamente com carvão. Essa matriz energética oferece uma vantagem assimétrica para o país se tornar destino de data centers, produção de hidrogênio verde e bases computacionais de inteligência artificial. Em janeiro de 2025, Lula sancionou uma lei que autoriza parques eólicos offshore, priorizando consulta às comunidades tradicionais e proibindo subsídios a termelétricas fósseis. Uma ruptura sutil, mas poderosa, com os modelos energéticos do século XX. Ao mesmo tempo, gigantes como Amazon e Microsoft já iniciaram instalações de servidores no Brasil — pela segurança energética e pelo fator ESG. Não é filantropia: é geopolítica da eficiência.

No campo alimentar, o Brasil exportou US\$ 164,4 bilhões em produtos do agronegócio em 2024, representando 49% de tudo que saiu do país para o mundo. Em 2025, esse número se projeta para até 30% do PIB. E aqui mora o paradoxo: mesmo sendo celeiro global, seguimos exportando produtos in natura — soja, carne, milho — e importando fertilizantes, defensivos e biotecnologia. Quase 85% dos fertilizantes vêm de fora, com Rússia, China e Canadá liderando. As principais sementes são patenteadas por empresas estrangeiras. A balança é positiva em dólar, mas negativa em soberania. E mais grave: apenas 46% das exportações agro são manufaturadas aqui dentro, quando esse número já foi de 65% no ano 2000. Perdemos complexidade, perdemos tecnologia embarcada, ganhamos apenas escala — que sozinha não constrói civilização. A vantagem comparativa virou armadilha colonial.

Já no campo dos dados, o país é território ocupado. Mais de 60% dos serviços de cloud computing e infraestrutura digital consumidos por empresas brasileiras vêm de fora. Isso significa que a maior parte dos algoritmos que processam dados brasileiros não está sob jurisdição nacional. Em 2025, Haddad anunciou um programa para criar um cinturão de data centers verdes, aproveitando a matriz energética limpa e a posição geográfica privilegiada. A ideia é transformar o Brasil em um hub de dados para a América Latina. Mas isso só funcionará se o país tiver também um projeto de software soberano, de educação massiva em IA e de infraestrutura digital pública. Caso contrário, será só mais um backend de Big Tech, agora movido a hidrelétrica.

A Petrobras, criada em 1953 sob o lema “O petróleo é nosso”, permanece como peça crítica. Mas também foi infiltrada. O episódio mais recente foi a demissão de Jean Paul Prates em maio de 2024, após embate com setores do governo que queriam maior alinhamento com projetos de curtíssimo prazo. Nos bastidores, vozes como a de Pedro Parente ainda ecoam: privatização, abertura total ao capital estrangeiro e foco em dividendos. O petróleo deixou de ser apenas energia: é instrumento de controle industrial, estratégico e político. E o pré-sal, mesmo após 15 anos, segue sendo explorado em regime de partilha com cláusulas que diluem a inteligência energética brasileira. Há agentes interessados em entregar até a transição energética às mesmas multinacionais que drenaram as commodities fósseis. A história repete os ciclos.

Fora das estatais e dos gabinetes, um novo exército cresce. São engenheiros, cientistas de dados, biólogos de precisão, analistas de mercado, jovens fundadores de startups agrícolas, fintechs ecológicas, laboratórios de energia solar impressa. Trabalham em polos como Recife, Campinas, Porto Alegre, Brasília. Utilizam blockchain para rastrear alimentos, usam IoT no campo, criam algoritmos para otimizar microgeração solar. Montam hardware agrícola com impressora 3D. Estão longe das câmeras da Faria Lima, mas criam valor real. Não querem cargo, querem código. E não estão sozinhos. A união entre universidade, campo e base produtiva começa a ganhar estrutura — e esse é o germe de soberania mais forte já visto no país em décadas.

A nível internacional, o Brasil assumiu papel protagonista no G20 ao lado do Reino Unido, com o lançamento da Global Clean Power Alliance, uma proposta de triplicar a capacidade de energia limpa mundial até 2030. Essa iniciativa coloca o país na mesa de desenho do futuro. Mas presença não é protagonismo. O protagonismo virá quando, além de liderar a produção limpa, liderarmos também a indústria limpa, o crédito limpo, o dado limpo, o software limpo. E, principalmente, quando essas tecnologias estiverem conectadas à realidade social do país — onde 30 milhões ainda vivem em insegurança alimentar e 65% dos jovens em idade universitária estão fora do ensino superior.

O recado é direto. Os que vendem o futuro nacional por jantares com CEOs de corretoras, por cargos públicos ou por selfies com banqueiros serão varridos. O ciclo está virando. Não é mais sobre ideologia — é sobre inteligência histórica. O que era mercado financeiro virou infra de soberania. O que era agro virou foodtech. O que era energia virou poder. E o que era Brasil colônia agora tem tudo para virar Brasil pivô. Desde que quem pensa e age, assuma o controle.

É energia limpa, agro com valor, dados com base, ciência com projeto e soberania como premissa. Ou então é Brasil vendido — de novo. A escolha é agora.

🦞🦞🦞

A Rocket Lab é o Futuro do Comércio Espacial?A Rocket Lab (RKLB) está se consolidando rapidamente como uma força central na crescente indústria espacial comercial. Seu modelo de integração vertical - que inclui serviços de lançamento, fabricação de naves espaciais e produção de componentes - a diferencia como uma fornecedora de soluções completas. Com operações e locais de lançamento nos EUA e na Nova Zelândia, a Rocket Lab utiliza uma localização geográfica estratégica, com destaque nos Estados Unidos. Essa capacidade binacional é essencial para conquistar contratos sensíveis com o governo americano e projetos de segurança nacional, alinhando-se perfeitamente à demanda por cadeias de suprimentos espaciais nacionais e robustas em um cenário geopolítico cada vez mais competitivo. Isso posiciona a Rocket Lab como uma parceira confiável para parceiros ocidentais, minimizando riscos logísticos em missões críticas e fortalecendo sua vantagem competitiva.

O crescimento da empresa está intrinsecamente ligado a transformações globais significativas. A economia espacial deverá crescer de US$ 630 bilhões em 2023 para US$ 1,8 trilhão até 2035, impulsionada pela redução dos custos de lançamento e pelo aumento da demanda por dados via satélite. O espaço tornou-se um domínio crucial para a segurança nacional, levando governos a dependerem de empresas comerciais para acesso rápido e confiável à órbita. O foguete Electron da Rocket Lab, com mais de 40 lançamentos e uma taxa de sucesso de 91%, é ideal para o mercado de pequenos satélites, essencial para observação da Terra e comunicações globais. O desenvolvimento contínuo do Neutron - um foguete reutilizável de médio alcance - promete reduzir ainda mais os custos e aumentar a frequência de lançamentos, atendendo ao mercado em expansão de constelações de satélites e voos espaciais tripulados.

As aquisições estratégicas da empresa, como SolAero e Sinclair Interplanetary, ampliam sua capacidade de fabricação interna, garantindo maior controle sobre a cadeia de valor espacial. Essa integração vertical não apenas otimiza as operações e reduz o tempo de entrega, mas também cria uma barreira significativa para concorrentes. Apesar da forte competição de gigantes como a SpaceX e novos players do setor, a abordagem diversificada e a confiabilidade comprovada da Rocket Lab a posicionam de forma sólida. Suas parcerias estratégicas reforçam sua excelência tecnológica e operacional, assegurando um papel sólido em um mercado cada vez mais competitivo. Ao explorar novas fronteiras, como manutenção em órbita e fabricação no espaço, a Rocket Lab demonstra a visão estratégica necessária para prosperar na nova e dinâmica corrida espacial.

Inflação Reforça Cautela da Fed antes da Próxima Reunião

Na terça-feira foram publicados os dados da inflação nos EUA, com a inflação subjacente a fixar-se nos 2,9%, ligeiramente abaixo dos 3% esperados pelos analistas de Wall Street. O índice do dólar valorizou mais de meio ponto percentual após o anúncio, recuperando parte das perdas acumuladas no primeiro semestre. O impacto das tarifas já se faz sentir em categorias como os eletrodomésticos, que registaram o maior aumento mensal desde 2020 (+1,9%). A habitação mantém-se como o principal motor da inflação subjacente, com uma variação mensal de +0,4%, refletindo pressões persistentes no mercado imobiliário. O relatório reforça a postura cautelosa da Fed, que deverá manter as taxas inalteradas no final do mês, enquanto avalia o efeito das tarifas sobre os preços.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

U

The Trade Desk: Por que a alta repentina?A The Trade Desk (TTD) registrou recentemente uma forte valorização de suas ações. Esse aumento decorre tanto de catalisadores imediatos do mercado quanto de sólidos fundamentos empresariais. Um dos principais impulsionadores foi sua inclusão no prestigiado índice S&P 500, substituindo a Ansys Inc. Essa mudança, efetiva em 18 de julho, desencadeou compras obrigatórias por fundos indexados e ETFs. Tal inclusão valida a relevância de mercado da TTD e melhora sua visibilidade e liquidez. Essa demanda artificial, aliada a uma capitalização de mercado de US$ 37 bilhões, evidencia sua crescente influência no setor financeiro.

Além da inclusão no índice, a TTD se beneficia de uma mudança estrutural significativa no setor de publicidade. A publicidade programática está substituindo rapidamente as compras tradicionais de mídia e deve representar erca de 90% dos gastos com anúncios digitais até 2025. Esse crescimento é impulsionado pela necessidade dos anunciantes de um ROI transparente, pelo desejo dos editores de evitar os "jardins murados" através de plataformas como o OpenPath da TTD e por inovações baseadas em IA. A plataforma de IA da TTD, Kokai, reduz drasticamente os custos de aquisição e amplia o alcance, resultando em uma taxa de retenção de clientes superior a 95%. Parcerias estratégicas em áreas de alto crescimento, como TV conectada (CTV), reforçam ainda mais a liderança da TTD.

Financeiramente, a The Trade Desk demonstra resiliência e crescimento notáveis. Sua receita no segundo trimestre de 2025 cresceu 17%, superando o mercado programático como um todo. A margem EBITDA ajustada alcançou 38%, refletindo grande eficiência operacional. Embora as ações da TTD sejam negociadas a uma avaliação elevada – mais de 13 vezes as metas de vendas para 2025 – sua alta lucratividade, forte fluxo de caixa e retornos históricos aos investidores justificam esse prêmio. Apesar da intensa concorrência e do escrutínio regulatório, o ganho consistente de participação de mercado da TTD e sua posição estratégica no mercado crescente de publicidade digital a tornam um investimento atraente de longo prazo.

OPORTUNIDADE DE COMPRA BAIDU - CHINA sinais de reversãoPode estar marcando um fundo e um otimo ponto para compra em $NASDAQ:BIDU.

Baidu está negociando muito abaixo do valor patrimonial, com valuation comprimido e múltiplos deprimidos (P/L, EV/EBITDA), típico de ativos em zona de convexidade

O mesmo ja acontece em outras empresas chinesas como NYSE:BABA

USD / CAD: disparidades inflacionárias criam oportunidadesNos EUA, a inflação acelerou pelo segundo mês consecutivo, com o IPC a atingir 2,7% ano a ano em junho, à medida que as tarifas do Presidente Trump começam a aumentar o custo de uma gama de bens.

O aumento da inflação provavelmente poderia aumentar a relutância do Federal Reserve em reduzir sua taxa de juros, desafiando a demanda pública de Trump. Isso poderia proporcionar um impulso ascendente para o USD / CAD se as expectativas de cortes nas taxas forem atrasadas.

USD / CAD está mostrando sinais de uma potencial reversão de tendência depois de encontrar um forte apoio em torno de 1.3600 no final de junho. Desde então, a ação do preço formou uma série de mínimos mais altos, e a recente tentativa de rompimento acima de 1,3720 sugere que o momento de alta pode estar se construindo.

A taxa de inflação do Canadá, divulgada ao mesmo tempo que a dos EUA, subiu para 1,9%, ficando abaixo da meta de 2% do Banco do Canadá pelo terceiro mês consecutivo. Com o BoC já sinalizando um viés de flexibilização, essa divergência nas trajetórias de inflação pode limitar a força do CAD.

Voando Alto: O que Impulsiona a Ascensão da GE Aerospace?A impressionante ascensão da GE Aerospace resulta da combinação de estratégias bem-sucedidas e condições de mercado favoráveis. A empresa mantém uma posição de liderança nos mercados de motores para aeronaves comerciais e militares, equipando mais de 60% da frota global de aeronaves de fuselagem estreita por meio de sua joint venture com a CFM International e suas plataformas próprias. Essa dominância, aliada às elevadas barreiras de entrada e aos altos custos de substituição no setor de motores aeronáuticos, garante uma sólida vantagem competitiva. Além disso, o lucrativo segmento de serviços pós-venda, impulsionado por contratos de manutenção de longo prazo e uma base crescente de motores instalados, proporciona uma fonte de receita recorrente e resiliente. Esse segmento altamente rentável protege a empresa contra a ciclicidade do mercado e assegura maior previsibilidade nos lucros.

Condições macroeconômicas favoráveis também desempenham um papel crucial no crescimento contínuo da GE Aerospace. O tráfego aéreo global vem crescendo de forma consistente, resultando em maiores taxas de utilização das aeronaves. Isso se traduz diretamente em uma demanda crescente por novos motores e, ainda mais importante, por serviços pós-venda consistentes – uma das principais fontes de lucro da empresa. A gestão, liderada pelo CEO Larry Culp, tem enfrentado desafios externos com habilidade: otimizou cadeias de suprimentos, assegurou fontes alternativas de componentes e reduziu custos logísticos. Essas medidas foram essenciais para mitigar os impactos de novos regimes tarifários e das tensões comerciais globais.

Desenvolvimentos geopolíticos também influenciaram significativamente a trajetória da GE Aerospace. Um marco importante foi a decisão do governo dos EUA de suspender as restrições à exportação de motores aeronáuticos, incluindo os modelos LEAP-1C e GE CF34, para a Commercial Aircraft Corporation of China (COMAC). Essa medida, tomada em um contexto de relações comerciais complexas entre EUA e China, reabriu uma importante oportunidade de mercado e destaca a relevância estratégica da tecnologia da GE Aerospace no cenário global. O sólido desempenho financeiro da empresa reforça ainda mais sua posição, com lucros superando as expectativas, um robusto retorno sobre o patrimônio e projeções otimistas da maioria dos analistas de Wall Street. Investidores institucionais estão ampliando suas participações, sinalizando forte confiança no potencial de crescimento contínuo da GE Aerospace.

ONDO/USDT D1 - Análise profissionalTemos LSE:ONDO confirmando o rompimento do canal de baixa neste momento, muito forte tecnicamente e também institucionalmente, neste momento com ATH do Bitcoin impulsionada pelas instituições e os xStocks vindo para o mercado crypto de forma tokenizada em RWA.

Nós temos LSE:ONDO se destacando no setor propriamente de RWA envolvido com grandes instituições.

Meu primeiro alvo é essa resistência em US$ 1.10 , mas acredito que possamos rompe-lá rapidamente, buscando acima dos US$ 2.10 nas próximas semanas / meses.

É uma excelente posição para segurar em Spot e holdar, projeto incrível, parâmetros técnicos e institucionais a favor de uma alta.

BINANCE:ONDOUSDT

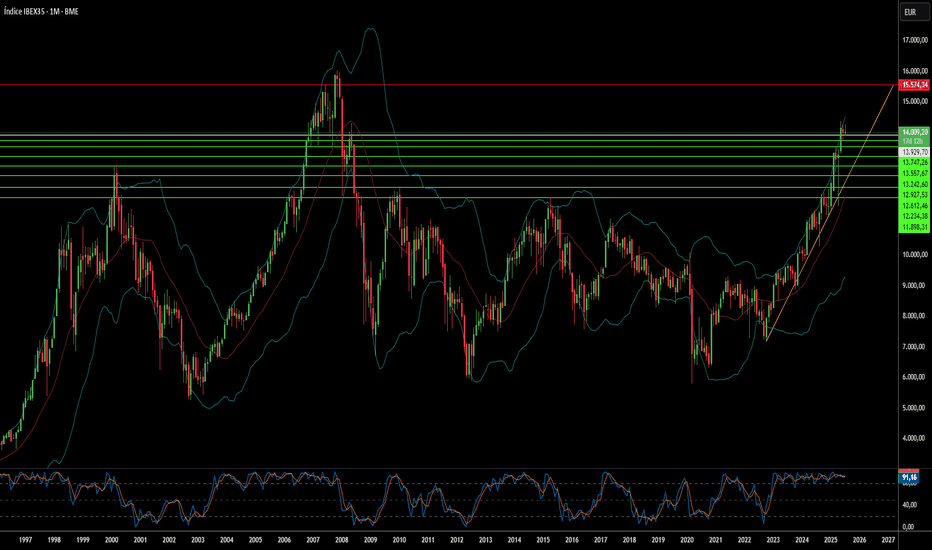

Por que o mercado espanhol enfrenta um horizonte desafiador?O IBEX 35, principal índice de ações da Espanha, enfrenta um cenário complexo. Apesar de indicadores macroeconômicos encorajadores - como o crescimento robusto do PIB e a redução do desemprego -, vulnerabilidades estruturais persistem. A instabilidade política representa um obstáculo significativo. Um parlamento fragmentado, escândalos de corrupção em curso e a possibilidade de eleições antecipadas criam um ambiente de impasse legislativo. Essa incerteza impacta diretamente a confiança dos investidores e dificulta a implementação de reformas essenciais e a aprovação orçamentária, contribuindo para o desempenho abaixo do IBEX 35 em relação aos seus pares europeus em 2025.

As tensões sociais agravam ainda mais os desafios internos. Protestos recentes contra a imigração, observados em várias regiões, evidenciam uma fragmentação social que pode afastar o investimento estrangeiro e impactar a dinâmica do mercado de trabalho. Embora a imigração seja vital para o crescimento econômico da Espanha, o aumento do sentimento anti-imigração - possivelmente explorado por forças políticas de extrema-direita - introduz incerteza quanto à coesão social e à direção futura das políticas públicas. Essa combinação de instabilidade política e social cria um pano de fundo instável para empresas e investidores.

Além das dinâmicas internas, fatores globais adicionam mais pressão. A incerteza contínua em relação ao comércio internacional - incluindo possíveis tarifas dos EUA - representa riscos para os setores exportadores da Espanha e suas empresas com atuação global. Ademais, embora o país seja referência em energia renovável, os preços elevados da eletricidade, decorrentes de políticas internas, continuam prejudicando a competitividade industrial. A utilização ineficiente dos fundos europeus do NextGenerationEU, limitada por entraves políticos, também levanta dúvidas sobre a trajetória de crescimento de longo prazo da Espanha e sua capacidade de aproveitar iniciativas de recuperação.

Esses elementos combinados apontam para um período difícil para o IBEX 35. Setores sensíveis às políticas internas - como construção civil, bancos e imobiliário - estão diretamente expostos à incerteza política. Além disso, a dependência tradicional da Espanha em turismo e agricultura a torna vulnerável a choques externos, como disrupções no turismo global e impactos das mudanças climáticas, como secas severas. Os investidores devem considerar cuidadosamente esses riscos multifacetados, pois eles provavelmente moldarão o desempenho do IBEX 35 no curto e médio prazo.

Por que o risco eleitoral significa que a volatilidade do ien...Por que o risco eleitoral significa que a volatilidade do iene pode aumentar esta semana

O iene japonês continua vulnerável antes da Eleição da Câmara Alta do Japão em 20 de julho.

Pesquisas sugerem que a coalizão governista LDP-Komeito pode perder sua maioria na câmara alta. Tal resultado enfraqueceria ainda mais a posição do Primeiro-Ministro Shigeru Ishiba, com seu governo já operando como minoria na câmara baixa.

Somando—se à pressão, os EUA devem impor tarifas de 25% sobre os produtos japoneses a partir de 1 de agosto-parte de um impulso protecionista mais amplo.

Bitcoin Atinge 118 Mil USD e Reforça o Seu Papel Institucional

A Bitcoin atingiu esta madrugada um novo recorde de 118 mil dólares. A criptomoeda com maior capitalização de mercado continua a consolidar o seu papel como ativo de reserva, com uma prevalência institucional cada vez mais evidente.

Desde o início de 2025, os ETFs spot de Bitcoin já captaram 13,5 mil milhões de dólares em entradas líquidas — o equivalente a quase 70% dos fluxos registados pelos ETFs de ouro, que somam 19,2 mil milhões no mesmo período. Esta aproximação ao ativo tradicional de refúgio revela uma maior aceitação da Bitcoin por parte do sistema financeiro tradicional.

A nova composição de investidores reflete-se também numa redução acentuada da volatilidade implícita. O índice de volatilidade da Deribit (DVOL), que começou o ano nos 70%, está agora nos 42,5%, sinalizando uma menor perceção de risco e uma maior maturidade do mercado.

A combinação de uma procura sustentada através de instrumentos regulados, da crescente adoção por parte de empresas e até de alguns estados-nação, e de uma volatilidade mais baixa, reforça a narrativa da Bitcoin como um ativo alternativo cada vez mais integrado no mainstream financeiro.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Os Minerais Estratégicos Podem Transformar a Segurança Nacional?A MP Materials passou por uma significativa reavaliação no mercado, com suas ações valorizando mais de 50% após uma parceria estratégica entre os setores público e privado com o Departamento de Defesa dos EUA (DoD). Esse acordo multibilionário inclui um investimento acionário de US$ 400 milhões, financiamento adicional substancial e um empréstimo de US$ 150 milhões, com o objetivo de estabelecer rapidamente uma cadeia de suprimento completa e robusta de ímãs de terras raras nos EUA. A colaboração visa reduzir a dependência do país de fontes estrangeiras para esses materiais essenciais, fundamentais para sistemas tecnológicos avançados, tanto em aplicações de defesa, como caças F-35, quanto comerciais, como veículos elétricos.

A parceria reflete uma necessidade geopolítica urgente: enfrentar o quase monopólio da China sobre a cadeia global de suprimento de terras raras. A China domina a mineração, o refino e a produção de ímãs de terras raras e tem utilizado essa vantagem estrategicamente por meio de restrições de exportação em meio a tensões comerciais com os EUA. Essas ações expuseram vulnerabilidades críticas dos EUA e impulsionaram a estratégia “da mina ao ímã” do DoD, com a meta de alcançar autossuficiência até 2027. O investimento significativo do DoD e sua posição como maior acionista da MP Materials sinalizam uma mudança decisiva na política industrial americana, desafiando diretamente a influência chinesa e reafirmando a soberania econômica em um setor vital.

Um elemento central da atratividade financeira e da estabilidade de longo prazo do acordo é o estabelecimento de um preço mínimo de US$ 110 por quilograma para elementos de terras raras críticos por 10 anos — valor significativamente acima da média histórica. Essa garantia não apenas assegura a lucratividade da MP Materials, mesmo diante de possíveis manipulações de mercado, mas também reduz os riscos de seus ambiciosos planos de expansão, incluindo novas instalações para fabricação de ímãs com capacidade anual de 10 mil toneladas. Com essa segurança financeira e de demanda, a MP Materials deixa de ser apenas uma produtora de commodities para se tornar um ativo estratégico nacional, atraindo mais investimentos privados e estabelecendo um precedente importante para a segurança de outras cadeias de suprimento de minerais críticos no Hemisfério Ocidental.

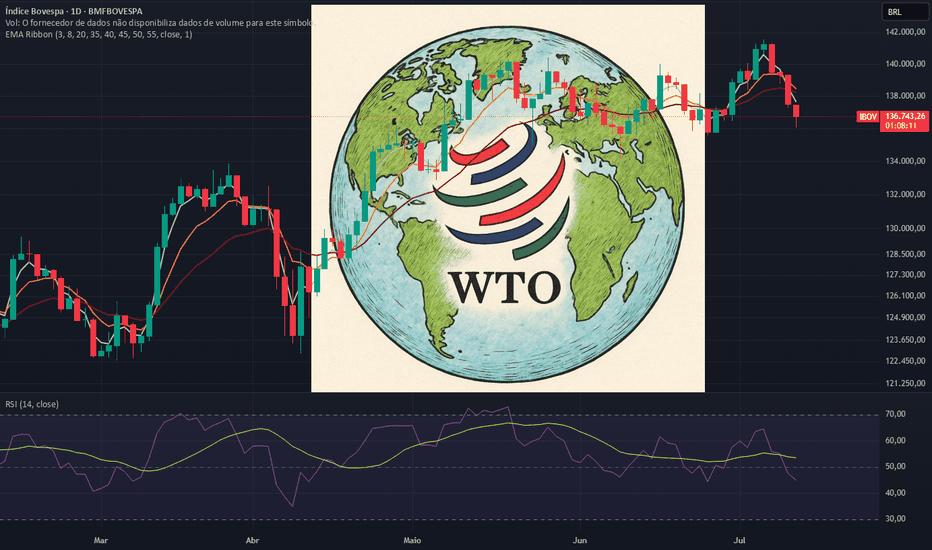

Uma nova OMC ?Em 26 de junho, em conferência da União Europeia realizada em Bruxelas, lideranças europeias debateram sobre a perspectiva de reforma da Organização Mundial do Comércio (OMC).

A OMC se encontra praticamente paralisada desde 2019, quando, no primeiro mandato do presidente Trump, o governo norte-americano usou o mecanismo de consenso para indicação de juízes da corte de apelação da OMC para trancar a indicação de magistrados.

Grande parte das decisões de comércio internacional se baseia no consenso. A lógica é que se a regra não for justa e boa para todos ela não vingará. No entanto, os EUA, sem a mesma eficiência econômica da década de 1990, não tem tido mais a mesma competitividade no comercio internacional. O neoliberalismo no comércio internacional era um movimento apregoado pelos EUA no passado, como sendo bom para todos os países. Entretanto, a partir de 2019, os EUA decidiram usar mecanismo de consenso como veto, negando a possibilidade de uso da corte recursal do órgão, praticamente paralisando a instituição.

Ainda há alternativas para o impasse criado pelos norte-americanos, como o Multi-Party Interim Appeal Arbitration Arrangement (MPIA) que oferece uma solução de arbitragem, criada por um grupo de países membros da OMC, em abril de 2020, para manter o funcionamento do sistema de resolução de disputas comerciais. Porém, isso é apenas uma solução provisória, não possuindo decisões automaticamente aplicáveis aos países que não aderiram ao MPIA e é um processo lento e burocrático.

Em Bruxelas, o Chanceler alemão, Friedrich Merz, declarou que a OMC não funciona há anos e que um novo tipo de organização comercial poderia substituir gradualmente o que eles não têm mais com a OMC. A presidente da Comissão Europeia, Ursula von der Leyen, apresentou opções de acordos multilaterais, comentando sobre o Acordo Abrangente e Progressivo para a Parceria Transpacífica (CPTPP), a qual tem como membros Austrália, Brunei, Canadá, Chile, Japão, Malásia, México, Nova Zelândia, Peru, Cingapura e Vietnã e Reino Unido.

Várias dúvidas surgem desse contexto. Estamos no início de um processo de formação de um novo órgão multilateral de comércio internacional? Há condições para isso sem a participação norte-americana? Como se daria o mecanismo de escolha de juízes para as cortes? Não se sabe a resposta para as duas primeiras questões, no entanto há algumas ideias a respeito de um mecanismo para substituição do instrumento de consenso. Talvez uma das mais viáveis seria um procedimento escalonado no qual primeiramente iniciam-se tratativas para formar o consenso por um período determinado, o que seria o melhor caminho. No entanto, caso não fosse alcançado o consenso durante o período, a proposta seria levada a votação para os membros, exigindo-se uma supermaioria (3/4 ou 4/5) dos votos dos membros. A maioria qualificada com percentual alto serviria de modo tentar manter o espírito do consenso quando é impossibilitado.

Outras propostas como maioria simples, sistema “opt out” e arbitragem obrigatória, salvo engano, teriam menos eficácia para implantar um sistema multilateral de comércio, tendo em vista que gerariam a descaracterização da natureza do organismo internacional, resultando respectivamente em decisões influenciadas por potências econômicas, inaplicabilidade das decisões a todos os membros integrantes e lentidão em decisões sem jurisprudência.

Com o retorno recente da imposição de tarifas por meio de decretos do presidente norte-americano, Donald Trump, esse tema provavelmente terá espaço em discussões entre autoridades nos próximos meses.

Só o mercado americano proporciona IssoIncrível recuperação de Carvana. Uma empresa do setor de varejo que é um setor conhecido por suas margens bem apertadas. A empresa chegou a perder 99% do valor de mercado entre agosto de 2021 e dezembro de 2022 (pouco mais de um ano!), passou a viver um momento de recuperação meteórica se valorzando mais de 10000%. é isso mesmo, dez mil por cento ou uma valorização de 100 vezes o valor da mínima.

Para quem acompanha os dois mercados - Americano e Brasileiro - e que assistiu a derrocada de tantas empresas brasileiras do setor de varejo como Grupo Casas Bahia BMFBOVESPA:BHIA3 e Magazine Luiza BMFBOVESPA:MGLU3 sem que eles ainda tenham se recuperado chega a dar inveja. Quantos investidores não esperavam ou esperam que uma dessas empresas brasileiras se tornasse uma "nova Carvana"?

Esse tipo de coisa pode acontecer no Brasil sim e vimos empresas com desempenho parecido ao de Carvana como Ultrapar ( BMFBOVESPA:UGPA3 ) entre outras. Mas são praticamente unicórnios se comparado com a frequência que esse tipo de coisa acontece no mercado americano. A razão é que o mercado americano é muito mais dinâmico e tem influxo de dinheiro muito maior, não só por causa da própria economia americana mas devido ao influxo de investimento estrangeiro que ocorre naquele país que viveu anos de crescimento excepcional pós pandemia.

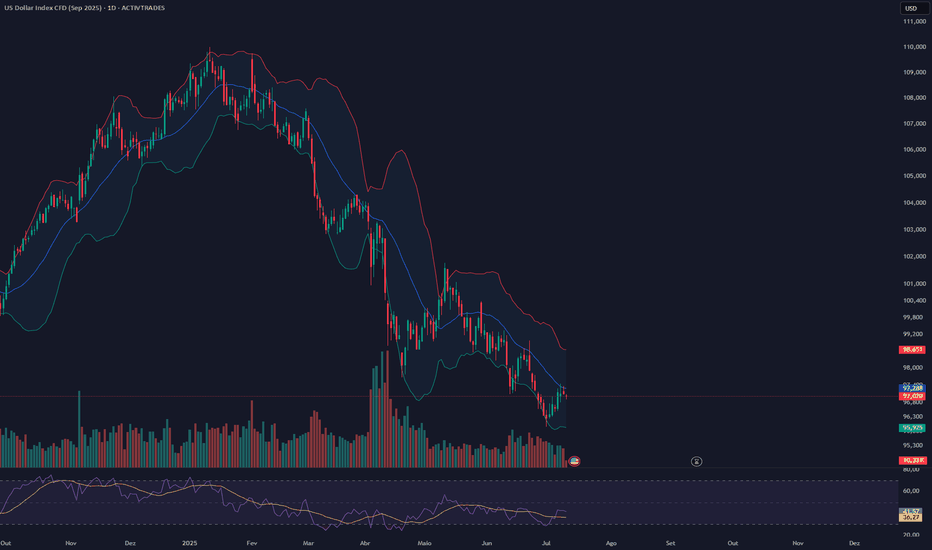

Minutas da Fed Reforçam Política Monetária Conversadora

Esta manhã, o índice do dólar (DXY), que mede o desempenho do dólar face a um cabaz de moedas principais, registou uma ligeira valorização de cerca de +0,06%, fixando-se em aproximadamente 97,35. Esta valorização modesta surge na sequência da publicação das minutas da Fed, na quarta-feira.

A maioria dos membros do FOMC mantém uma postura cautelosa e antecipa uma descida dos juros de, no máximo, 1 ponto percentual até ao final de 2025. O consenso dentro da Fed é que a taxa atual já está próxima do nível neutro, o que limita a margem para cortes relevantes. Por agora, o mercado não está a precificar alterações em julho, mas tudo dependerá dos dados económicos que forem divulgados nas próximas semanas.

Apesar da postura restritiva da Fed, o diferencial de juros face a outras economias desenvolvidas não tem sido suficiente para sustentar o dólar. Desde o início do ano, o índice DXY recuou 11%, refletindo uma menor confiança na moeda americana e uma tendência crescente para a diversificação por ativos noutras geografias.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

U

Por que o seu suco de laranja está mais caro?O preço do suco de laranja está em alta, impactando consumidores e a economia como um todo. Esse aumento resulta de uma interação complexa entre tensões geopolíticas, pressões macroeconômicas e severos desafios ambientais. Compreender esses fatores interligados revela a volatilidade do mercado global de commodities. Investidores e consumidores devem estar atentos aos elementos interconectados que agora influenciam produtos essenciais do cotidiano, como o suco de laranja.

Tensões geopolíticas têm um papel significativo no aumento dos preços. Recentemente, os Estados Unidos anunciaram uma tarifa de 50% sobre todas as importações provenientes do Brasil, com início em 1º de agosto de 2025. Essa medida reflete a postura do Brasil em relação ao processo contra o ex-presidente Jair Bolsonaro e sua crescente aproximação com os países do BRICS. O Brasil domina o mercado global de suco de laranja, respondendo por mais de 80% da oferta mundial e por 81% das importações americanas entre outubro de 2023 e janeiro de 2024. A nova tarifa eleva diretamente os custos de importação, reduzindo as margens dos importadores americanos e aumentando o risco de escassez no fornecimento.

Além das tarifas, fatores macroeconômicos e condições climáticas adversas intensificam a pressão sobre os preços. Custos de importação mais altos contribuem para a inflação, o que pode levar os bancos centrais a adotarem políticas monetárias mais restritivas. Esse cenário inflacionário diminui o poder de compra dos consumidores. Paralelamente, a produção de laranjas enfrenta graves ameaças. A doença do greening tem devastado pomares na Flórida e no Brasil, enquanto eventos climáticos extremos, como furacões e secas, reduzem ainda mais a produção global. Esses desafios ambientais, combinados com as tarifas geopolíticas, criam uma perspectiva fortemente altista para o mercado de suco de laranja, sugerindo que os preços continuarão a subir no curto prazo.

Agora Que Eles Estão Lotados de Bitcoin… O Que Vem a Seguir?🗓️ 09/07/2025

🎯

📓 por Lagosta

---

Agora que os grandes players estão abarrotados de Bitcoin, não é mais sobre fazer preço subir no grito. A dinâmica virou outra. O jogo passou de fase.

Antes, o derivativo era a arma. Agora, é posse direta. O ativo mudou de função — deixou de ser instrumento de especulação e virou peça geopolítica, base estrutural do novo sistema financeiro.

Bitcoin agora é território. É infraestrutura.

---

🔹 Primeira fase: captação e absorção

O roteiro foi impecável.

Primeiro, montaram a narrativa: ETF spot, segurança institucional, regulação. A promessa de maturidade atraiu até os mais céticos.

Depois, veio a engenharia no derivativo — setups técnicos induzidos, movimento de preço milimetricamente cronometrado.

O objetivo era um só: seduzir o trader com sensação de domínio.

E o fluxo veio.

Varejo entrou com tudo.

Institucional menor também, seguindo o script como se fosse original.

Na outra ponta, os verdadeiros arquitetos da operação ficaram apenas recebendo ordens.

O produto? BTC.

A logística? ETFs, OTCs, trustes, acordos diretos.

O resultado? Acúmulo massivo em mãos que não vendem.

---

🔹 Segunda fase: dominância e alavancagem silenciosa

Agora que o ativo já está nas mãos certas, a prioridade não é mais subir o preço com força bruta.

O objetivo é muito mais sutil: construir impérios financeiros silenciosos a partir do colateral.

O derivativo volta pro arsenal, mas não como arma de ataque — agora é engrenagem de estruturas de crédito, arbitragem e engenharia de risco.

Os movimentos mudam de forma:

---

🧩 1. Long & Short institucional com BTC como pilar

Com BTC em custódia direta, abrem espaço para uma gama infinita de operações estruturadas:

• Long BTC / Short altcoins com valuation inflado

• Long GBTC / Short PAX, ou o inverso, explorando distorções de fluxo

• BTC shortado contra tokens de camada 1 quando o varejo exagera em hype

Essa turma não opera preço isolado. Opera percepção relativa.

Eles operam dominância.

Eles operam influência.

O Bitcoin é o barômetro e, ao mesmo tempo, o termômetro do mercado — como se o próprio dólar fosse usado como hedge de si mesmo em um mundo em transição.

---

🧠 2. Arbitragem de premium e controle de fluxo

Com a posse do ativo, entra o jogo de microestrutura:

• Forçam spreads entre exchanges onshore e offshore

• Criam liquidez artificial pra movimentar preço como querem

• Controlam o spread entre o ETF e o mercado à vista — antecipando ou retardando movimentos com precisão cirúrgica

Não é mais um trade. É coreografia algorítmica.

Eles são os market makers, os detentores do fluxo, os donos da latência.

É como se o mesmo grupo controlasse o ativo, a exchange, o fundo e ainda contratasse o influenciador que diz pra onde vai o próximo movimento.

É uma cadeia completa de captura de percepção e canalização de dinheiro.

---

📦 3. Criação de produtos financeiros de terceira e quarta camada

Uma vez que o BTC está todo na mão, surge o próximo passo lógico: fracionar, reembalar e revender.

A inovação financeira aqui não é criar algo novo, mas sim reconceituar o que já existe sob novas embalagens:

• ETFs alavancados — 2x, 3x, até 5x sobre o BTC

• Produtos estruturados com proteção parcial de capital

• Fundos temáticos de "mineração verde", captando na onda ESG

• Renda passiva com BTC: promessas de yield fixo sobre uma base ilíquida, simulando estabilidade artificial

Mais adiante, derivativos sobre derivativos:

• Opções sobre ETFs de BTC

• Swaps baseados em carteiras sintéticas de exposição mista

• Fractais financeiros sem fim, em camadas que apenas os grandes conseguem acessar com custo operacional aceitável

Isso é Wall Street com esteroides: pegam o ativo mais escasso do mundo e transformam em estrutura replicável.

Transformam metal em papel.

Transformam liberdade em contrato.

---

🌐 4. Alianças com governos e bancos centrais

Essa é a camada mais invisível e mais perigosa:

O jogo agora se volta para a soberania monetária.

• Swaps internacionais com BTC como colateral oculto

• Linhas de crédito secretas com bancos centrais periféricos

• Programas de inclusão financeira em regiões em crise, usando BTC como lastro disfarçado

• Testes pilotos de CBDCs com parte do balanço espelhado em reservas de Bitcoin

Essa movimentação vai ocorrer no escuro.

Não vai sair na CNBC.

Vai estar nos documentos de memorando, nos bastidores dos ministérios da economia.

Primeiro, domesticam o ativo.

Depois, institucionalizam a cadeia.

Por fim, integram a narrativa com regulação.

E quando se perceber, o Bitcoin deixou de ser o inimigo do sistema para virar a espinha dorsal do novo modelo.

---

📉 Reflexão final: o fim da ilusão libertária

Assim como o ouro deixou de circular quando foi absorvido pelos bancos centrais, o BTC está sendo digerido pelo organismo maior.

A pergunta que ninguém se faz:

O que acontece quando o ativo mais descentralizado do mundo é centralizado por custódia institucional?

A resposta está à vista:

• Diminuição da volatilidade extrema

• Crescimento de uma liquidez programada

• Uso como referência de precificação de dívida emergente

• E, acima de tudo: redução de circulação no mercado secundário

O supply de verdade, aquele que gira nas corretoras, vai se tornar irrelevante.

Quem tiver 0.1 BTC vai ser como aquele cidadão do Zimbábue com nota de dólar escondida:

Um sobrevivente. Mas absolutamente vulnerável ao câmbio oficial.

---

📌 Tática final:

Bitcoin agora não é pra vender.

É pra ser usado como instrumento.

• Contrato, não transação.

• Estrutura, não hype.

• Âncora de spreads, não catalisador de rally.

Quem ainda enxerga o BTC como o ativo rebelde que "vai a 100k" porque "todo mundo vai comprar", tá 10 anos atrasado.

O BTC virou sistema.

E o sistema não precisa subir em candles de 15%.

Precisa crescer 0,5% por dia — todo dia.

E quem tentar surfar essa onda sem entender a partitura, vai acabar servindo de liquidez pro maestro.

---

A música agora é silenciosa.

Não tem mais drop.

Só harmonia milimétrica entre derivativo, fluxo, e posse.

O BTC não é mais moeda.

É instrumento orquestrado de dominação.

E quem ainda tá achando que é “liberdade digital”, precisa urgentemente trocar de fone.

---

LAGOSTA..