EUR/USD LONG 4H

Olá, sou a trader de Forex Andrea Russo e hoje quero compartilhar com vocês uma estratégia que adotei para uma posição em EUR/USD. Analisarei o raciocínio por trás da minha escolha e a configuração que estou usando para maximizar as oportunidades e minimizar os riscos.

A configuração do comércio

Decidi entrar no EUR/USD com um nível de entrada em 1,08483, definindo um stop loss (SL) em 1,08095 e um take profit (TP) em 1,0944. Essa negociação é baseada em uma série de fatores técnicos e fundamentais que sugerem uma provável continuação do movimento ascendente.

Análise Técnica

Minha decisão é apoiada por alguns sinais técnicos importantes:

Tendência de alta: O par EUR/USD mostrou boa força recentemente, apoiado por uma série de mínimas mais altas.

Suporte em 1,08095: O nível SL foi definido abaixo do suporte principal para proteger a negociação de uma possível reversão.

Resistência em 1,0944: O TP foi calculado com base em um nível de resistência importante que poderia atuar como alvo para um movimento de alta significativo.

Análise Fundamental

De um ponto de vista fundamental, há vários elementos que influenciam positivamente o EUR/USD:

Políticas monetárias divergentes: A perspectiva de políticas mais agressivas do BCE em relação ao Fed está apoiando o euro.

Fatores macroeconômicos: Dados recentes sobre as expectativas de crescimento econômico na zona do euro fornecem um cenário favorável para a recuperação do câmbio.

Relação risco/recompensa

Com um stop loss definido em 1,08095 e um take profit em 1,0944, a relação risco/recompensa desta operação é ótima, ficando em torno de 1:2. Essa configuração permite que você contenha o risco e busque um lucro significativo.

Gestão Comercial

Assim que a posição for aberta, monitorarei os movimentos do mercado e ficarei de olho nos principais indicadores para avaliar quaisquer ajustes. Se os preços se moverem rapidamente em direção ao TP, posso considerar fechar parcialmente a posição para proteger os lucros.

Conclusão

Esta operação representa uma oportunidade interessante no contexto de um mercado dinâmico e variável. A gestão de riscos continua sendo a base de qualquer estratégia vencedora e, com uma configuração bem calculada como essa, pretendemos aproveitar ao máximo as condições de mercado.

Forex

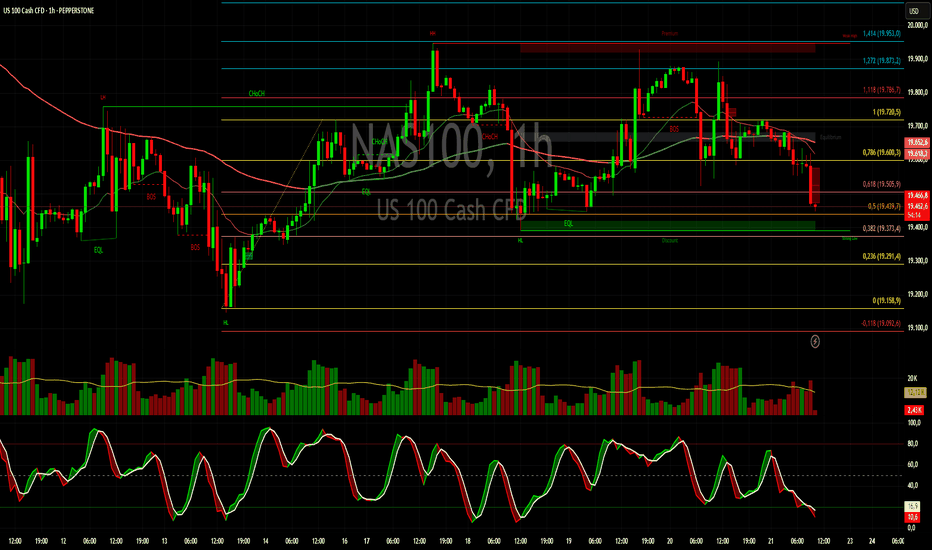

Market Warm-Up 24/03/2025Panorama de mercado em 24/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Market Warm-Up 21/03/2025Panorama de mercado em 21/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

EUR/GBP LONGO 4H

Olá, meu nome é Russo Andrea e sou um trader de Forex. Hoje quero falar com vocês sobre uma estratégia de negociação que estou considerando para EUR/GBP, um par muito interessante para aqueles que, como eu, operam no mercado de câmbio.

A ideia por trás dessa negociação é operar LONG em EUR/GBP. Depois de analisar os aspectos técnicos e fundamentais, acredito que há uma oportunidade de lucro interessante. Aqui estão os detalhes da minha estratégia:

Ponto de entrada: 0,83781

Stop Loss (SL): 0,8550

Obter lucro (TP): 0,84168

Justificativa da negociação: Esta negociação é baseada em uma combinação de análise técnica e fundamental. Olhando para os gráficos, temos um suporte importante perto da área de 0,83781, que é um nível ideal para abrir uma posição longa. Indicadores técnicos, como o RSI e as médias móveis, estão mostrando sinais de uma possível reversão de alta.

Por outro lado, meu Stop Loss em 0,8550 foi estrategicamente posicionado para limitar perdas caso o mercado se mova contra nós, mantendo ainda um risco aceitável para esta operação. O Take Profit em 0,84168, por outro lado, representa um nível realista de lucro com base em resistências anteriores.

Gestão de Riscos: Na negociação, a gestão de riscos é fundamental. É importante sempre seguir seu plano, sem se deixar influenciar pelas emoções. Com esta negociação, estou mantendo uma relação risco/recompensa equilibrada, aumentando as chances de sucesso a longo prazo.

Market Warm-Up 20/03/2025 - Txs Mantidas nos USAPanorama de mercado em 20/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

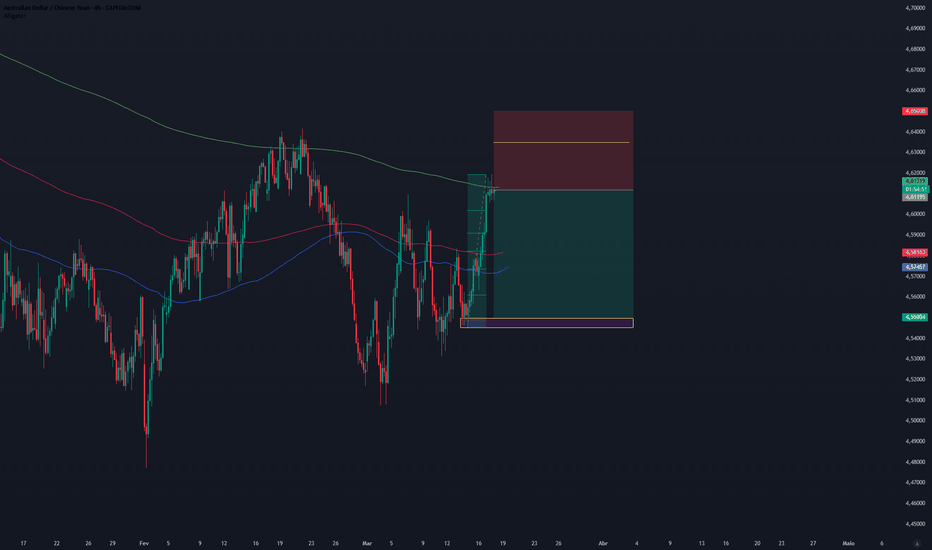

AUDCNHSELL 4H

Olá, sou a trader de Forex Andrea Russo e hoje quero falar com vocês sobre uma estratégia interessante para o câmbio cruzado AUDCNH.

Atualmente, a taxa de câmbio do AUDCNH está em 4,61195, e identifiquei uma oportunidade de venda com base em análises técnicas e fundamentais. Minha estratégia envolve uma entrada curta neste nível, com um stop loss (SL) colocado em 4,63500, o que representa uma perda potencial de 0,50%. Minha meta de lucro (TP) está definida em torno de 4,55, visando um movimento de baixa significativo.

Análise Técnica

AUDCNH está mostrando sinais de fraqueza, com uma resistência importante se formando perto do nível 4,63500. Indicadores técnicos, como o RSI e o MACD, sugerem uma possível reversão de baixa. Além disso, o preço está abaixo das principais médias móveis, confirmando uma tendência de baixa.

Análise Fundamental

De uma perspectiva fundamental, o dólar australiano pode ficar sob pressão devido a dados econômicos fracos e à política monetária menos agressiva do Reserve Bank of Australia (RBA). Por outro lado, o renminbi chinês se beneficia da relativa estabilidade econômica e de políticas de estímulo direcionadas.

Estratégia de negociação

Entrada: 4.61195

Parar Perda: 4.63500 (-0.50%)

Take Profit: 4,55 (aprox.)

Essa configuração oferece uma relação risco/recompensa atrativa, o que a torna uma estratégia potencialmente lucrativa para traders que buscam oportunidades no mercado Forex.

Market Warm-Up 19/03/2025 - Hoje tem FED no radar!!Panorama de mercado em 19/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

NZD/JPY VENDA 4H

Olá, meu nome é Andrea Russo e sou trader de Forex. Hoje quero falar sobre uma negociação interessante no par NZD/JPY.

No momento, decidi operar vendido em NZD/JPY a um preço de entrada de 86.860, com um stop loss definido em 87.840 e um preço-alvo de 84.190. Explicarei meu raciocínio por trás dessa escolha e a análise técnica e fundamental que embasou minha decisão.

Análise Técnica

Observando o gráfico diário do par NZD/JPY, notei uma resistência significativa na área em torno de 87.000, o que repeliu repetidamente tentativas de alta de preços no passado. No momento da entrada, o preço estava mostrando sinais de fraqueza perto da resistência, indicando-me uma grande oportunidade para uma posição vendida. Além disso, os indicadores RSI e MACD sugeriram uma condição de sobrecompra, fortalecendo a possibilidade de um movimento de baixa iminente.

Da perspectiva das Ondas de Elliot, parece que o cruzamento está em uma possível onda corretiva, com espaço para mais queda em direção ao nível alvo de 84.190.

Análise Fundamental

Em termos fundamentais, o dólar neozelandês (NZD) parece vulnerável devido à recente desaceleração econômica no país, enquanto o iene japonês (JPY) tem mostrado sinais de fortalecimento como um porto seguro, especialmente em um contexto de incerteza global. As políticas monetárias dos respectivos bancos centrais apontam para um possível vento favorável para o iene, aumentando ainda mais a perspectiva de baixa para o NZD/JPY.

Estratégia

Minha estratégia inclui:

Preço de venda (curto): 86.860

Stop Loss: 87.840 (para limitar perdas em caso de movimentos adversos)

Preço-alvo: 84.190 (área de suporte chave, representando um nível de lucro razoável).

Esta negociação é baseada no equilíbrio entre análise técnica e fundamental, com uma relação risco/recompensa favorável.

Conclusão

Permaneço atento a quaisquer notícias ou eventos de mercado que possam afetar a negociação e ajusto a estratégia, se necessário. Lembre-se de que a negociação Forex envolve riscos significativos e não é adequada para todos os investidores.

Espero que esta análise possa ser útil para você. Boas negociações e que os pips estejam a seu favor!

USDCAD – Oportunidade de Compra?O par USDCAD está a testar uma zona de suporte importante perto de 1.4285, onde também coincide com uma retração de Fibonacci (0.618/0.71).

🔍 Cenário provável:

✅ Bullish (subida esperada)

O preço pode estar a preparar uma reversão de alta após tocar a região de suporte e Fibonacci.

A zona entre 1.4285 - 1.4230 pode servir como um ponto de entrada para compradores.

Se o preço confirmar a alta, os alvos podem ser 1.4337 inicialmente, e depois 1.4545 - 1.4587 como um alvo mais ambicioso.

🚨 Alternativa Bearish (queda)?

Caso o preço perca o suporte de 1.4230, pode indicar uma continuação da tendência de baixa até 1.4140 - 1.4100.

📌 Zonas a observar:

Suporte: 1.4285 / 1.4230

Resistências: 1.4337 / 1.4545 / 1.4587

🎯 Estratégia:

Possível entrada em 1.4285, com stop abaixo de 1.4230 e alvo em 1.4545 - 1.4587 para um bom risco-recompensa.

💬 Achas que o USDCAD vai respeitar esta zona de suporte ou ainda pode cair mais? Deixa a tua opinião nos comentários!

Market Warm-Up 18/03/2025Panorama de mercado em 18/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

EURNZD COMPRAR 4H

Olá, sou a trader de Forex Andrea Russo e hoje quero falar com vocês sobre uma estratégia promissora para o câmbio EURNZD.

O EURNZD está mostrando sinais interessantes de um movimento ascendente. Decidi abrir uma posição longa em 1,87460, com um stop loss (SL) em 1,861, o que representa uma perda potencial de 0,50%. A meta de lucro (TP) está definida em 1.913, apontando para uma tendência de alta consistente.

Análise Técnica

O EURNZD está passando por uma fase de consolidação, oferecendo uma oportunidade de alta. Indicadores técnicos como MACD e RSI indicam um crescente momentum de alta. Além disso, o preço está se posicionando acima das principais médias móveis, um sinal de força que apoia minha estratégia de compra.

Análise Fundamental

Em termos fundamentais, o euro está se beneficiando de um ambiente econômico melhor na Zona do Euro, juntamente com uma política monetária relativamente estável do BCE. Por outro lado, o dólar neozelandês pode ser impactado negativamente pela recente volatilidade nos mercados de commodities, dados os vínculos da economia neozelandesa com esse setor.

Estratégia de negociação

Entrada: 1.87460

Stop Loss: 1.861 (-0,50%)

Obter lucro: 1.913

Essa configuração oferece uma relação risco/recompensa favorável e se alinha ao atual cenário técnico e fundamental. Recomendo monitorar de perto quaisquer mudanças nos fundamentos ou níveis técnicos importantes que possam impactar a negociação.

Market Warm-Up 17/03/2025Panorama de mercado em 17/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Market Warm-Up 14/03/2025Panorama de mercado em 14/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Guerra Europa-América: Impacto ForexOlá, meu nome é Andrea Russo e hoje quero falar com vocês sobre um assunto importante que está agitando o mercado internacional: a guerra comercial entre a União Europeia e os Estados Unidos. Recentemente, a União Europeia respondeu às tarifas dos EUA sobre aço e alumínio com contramedidas no valor de 26 bilhões de euros. Em resposta, o presidente dos EUA, Donald Trump, ameaçou impor tarifas de 200% sobre todos os vinhos, champanhes e destilados da França e de outros países representados pela UE2.

Essa escalada de tensões comerciais certamente terá um impacto significativo no mercado FOREX. Vamos ver juntos quais podem ser as consequências:

Volatilidade do mercado: as tensões comerciais entre duas das maiores economias do mundo aumentarão a volatilidade no mercado FOREX. Os investidores buscarão refúgios seguros, como o franco suíço (CHF) e o iene japonês (JPY), aumentando a demanda por essas moedas.

Depreciação do euro (EUR): O euro pode sofrer pressão descendente devido a preocupações sobre o impacto econômico das tarifas sobre setores-chave da UE, como o vinho. Reduções nas exportações de vinho e outros produtos alcoólicos podem afetar negativamente a balança comercial da UE.

Valorização do dólar americano (USD): O dólar pode se fortalecer ainda mais, já que os investidores veem os Estados Unidos como um porto seguro em tempos de incerteza econômica. No entanto, o aumento das tarifas também pode levar a uma inflação maior nos Estados Unidos, complicando as decisões do Federal Reserve em relação às taxas de juros.

Impacto nas moedas dos países exportadores de vinho: As moedas dos principais países exportadores de vinho europeus, como o euro (EUR) e a coroa sueca (SEK), podem sofrer pressão descendente devido à redução das exportações para os Estados Unidos.

Concluindo, a guerra comercial entre a União Europeia e os Estados Unidos terá repercussões significativas no mercado FOREX. Os investidores precisarão monitorar os acontecimentos de perto e ajustar suas estratégias de negociação adequadamente. Continue me seguindo para mais atualizações e análises de mercado!

Boas negociações a todos!

Market Warm-Up 13/03/2025 - Agenda segue forte com PPI e Seg DesPanorama de mercado em 13/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Market Warm-Up 12/03/2025 - Hoje tem CPIPanorama de mercado em 12/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Market Warm-Up 11/03/2025 - Eu amo o HK50!!Panorama de mercado em 11/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Market Warm-Up 10/03/2025 - Mercados em forte Baixa!!Panorama de mercado em 10/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

Market Warm-Up 07/03/2025 - Hoje tem Payroll!!Panorama de mercado em 07/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

XAUUSD – Ouro a caminho de uma queda maior?O ouro (XAUUSD) está a testar uma zona crítica após um recuo da resistência em $2.956. O preço encontrou rejeição e agora opera abaixo das zonas de oferta marcadas.

🔍 Cenário possível:

✅ Bearish (queda provável)

O preço está a respeitar a estrutura de baixa e pode continuar a cair até os $2.846 e, num cenário mais extremo, os $2.800.

A zona entre $2.909 e $2.920 é uma área importante de resistência, onde os vendedores podem continuar a controlar o mercado.

Se o preço perder a zona de suporte atual, podemos ver uma descida até $2.832 ou até $2.799.

🚨 Alternativa Bullish (reversão para alta)?

Caso o ouro consiga recuperar força e ultrapassar os $2.920, podemos ver novas tentativas de alta até $2.940 - $2.956.

📌 Zonas a observar:

Resistência: $2.909 - $2.920

Suportes: $2.872 / $2.846 / $2.832

Estrutura de baixa ainda válida enquanto o preço não fechar acima de $2.920.

💬 O que achas? Ouro vai cair ou os compradores vão reagir? Deixa a tua opinião nos comentários!

Market Warm-Up 06/03/2025 - Techs em queda!!Panorama de mercado em 06/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.

OURO (XAU/USD) 📉 OURO (XAU/USD) - Análise Técnica 📈

O mercado está trabalhando dentro de uma estrutura bem definida! No cenário atual, podemos observar:

✅ Zona de demanda onde o preço pode buscar liquidez antes de um possível movimento de alta.

📍 FVG (Fair Value Gap) atuando como região de interesse para compradores.

🔼 Possível pullback antes de alcançar a zona de oferta, onde podemos observar uma reação e buscar oportunidades de venda.

🎯 O plano: esperar o preço reagir na zona de demanda, confirmar entrada e buscar o alvo! Se a oferta segurar o preço, pode ser um excelente ponto de reversão.

📊 Como você está operando o ouro? Deixe seu comentário! ⬇️🔥

Market Warm-Up 05/03/2025Panorama de mercado em 05/03 com informações relevantes para um bom dia de trades. Conteúdo com caráter educacional, não devendo ser interpretado como indicação de investimentos.

Quer ter $15 de desconto na sua assinatura do TradingView? Clique no link abaixo:

br.tradingview.com/?aff_id=145726

!!!!!!!!!!!! DISCLAIMER !!!!!!!!!!!!

Este não constitui, em nenhuma hipótese, uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ativos de renda variável envolve riscos. Material com fins puramente educativos.