#AN023: Tarifas e dados de emprego dos EUA afundam o dólar

Hoje, quero falar com vocês sobre as últimas notícias relevantes da semana, com foco nas tarifas e dados de emprego dos EUA que afundam o dólar e seu impacto geral no mercado de câmbio. Olá, sou Andrea Russo, trader de Forex, trader independente e prop trader com US$ 200.000 em capital sob gestão. Agradeço antecipadamente pelo seu tempo.

Vamos começar:

1. Empregos decepcionantes nos EUA e novas tarifas de Trump

O relatório Non-Farm Payrolls (julho) mostra apenas 73.000 novos empregos (+ taxas de desemprego de 4,2%), com revisões negativas para maio-junho: -258.000 empregos.

O presidente Trump assinou imediatamente decretos executivos impondo tarifas recíprocas (10-41%) a 68 países, incluindo Canadá, Suíça, Índia e Taiwan.

O dólar americano perdeu terreno, os rendimentos dos títulos do Tesouro americano caíram acentuadamente e o mercado agora está precificando um corte de 90% nas taxas já em setembro.

Impacto no mercado cambial:

USD fraco em todos os principais pares (EUR/USD, GBP/USD, AUD/USD).

Moedas emergentes como MXN, TRY e INR podem se estabilizar ou se valorizar em relação ao USD.

JPY e CHF ganham apelo como portos seguros; USD/JPY e USD/CHF enfrentam possíveis reversões.

2. Retorno do swap do RBI de US$ 5 bilhões, impacto na liquidez indiana

Vencimento do swap do RBI de ₹ 43.000 crores (~US$ 5 bilhões) agendado para 4 de agosto: possível drenagem de liquidez do sistema bancário indiano.

Impacto no mercado cambial:

Potencial pressão de baixa sobre o INR, volatilidade sobre o USD/INR.

Monitoramento dos fluxos de capital: ganhos do USD/INR possíveis se as posições comerciais permanecerem equilibradas.

3. FMI melhora projeções, mas alerta para riscos tarifários

O FMI revisou o crescimento global para 2025 para 3,0%, mas alerta para riscos persistentes de tarifas elevadas e tensões geopolíticas.

Impacto no mercado cambial:

As moedas de commodities (AUD, CAD, NZD) se beneficiam de um tom moderadamente positivo.

O dólar americano está fraco, mas os mercados emergentes são vulneráveis se o crescimento enfraquecer ainda mais.

4. 🇺🇸 Fed mantém juros altos e adia cortes

O FOMC manteve as taxas do Fed em 4,25-4,50%, adotando uma abordagem de esperar para ver. Divergências internas sobre possíveis cortes previstos.

Impacto no mercado cambial:

Os ganhos do dólar americano são limitados no curto prazo.

Se Powell continuar esperando para ver, o dólar tenderá a permanecer fraco ou estagnado.

5. 📉 Corrigir expectativas de alta dos títulos do Tesouro e corte de juros

Rendimento dos títulos de 2 anos em -25 pontos-base, precificando cortes de 65 a 100 pontos-base até o final do ano. Os mercados estão perdendo a confiança nos dados de emprego e a credibilidade do BLS está sendo questionada.

Impacto no mercado cambial:

USD sob pressão, especialmente em EUR/USD e GBP/USD.

Moedas de maior rendimento, como AUD e NZD, podem ganhar fluxos de carry trade.

6. 🌏 Mercados da Ásia-Pacífico nervosos com pressão dos EUA e iene forte

Ações asiáticas mistas: Nikkei -2%, MSCI Ásia +0,3%. Iene forte penaliza exportações japonesas.

Impacto no mercado cambial:

JPY se fortalece, USD/JPY pode cair abaixo de 150.

AUD/JPY e NZD/JPY são sensíveis a fluxos de risco para o JPY.

7. Aumento do risco-país, mercados emergentes sob pressão

Especialistas recomendam hedge cambial e soberano devido à volatilidade dos EUA, que impacta as carteiras internacionais.

Fortalecimento do CHF, do JPY e possível enfraquecimento de moedas térmicas menos líquidas.

O interesse pelo dólar americano permanece alto em comparação com moedas emergentes de alto risco.

8. Principais eventos esperados: Simpósio Jackson Hole (21 a 23 de agosto)

Powell e outros reguladores devem fazer um discurso. Não há reunião do Fed/BCE em breve, aumentando a importância de Jackson Hole como catalisador.

Impacto no mercado cambial:

Potencial volatilidade instantânea no dólar americano, euro e libra esterlina, seguindo a orientação futura.

Forex

#015: Oportunidade de Investimento em Venda em USD/CHF

Olá leitores, sou a trader de Forex Andrea Russo e hoje gostaria de compartilhar esta oportunidade de investimento em Venda a descoberto que identifiquei no par USD/CHF.

Nos últimos dias, o par USD/CHF apresentou um comportamento típico de exaustão técnica próximo a um nível de resistência dinâmica chave. A área entre 0,81300 e 0,81650 representou uma zona de oferta significativa, previamente testada com um pico prolongado e imediatamente rejeitada.

O preço violou a MME de 200 com um aparente rompimento, mas sem volume institucional real para sustentar o movimento. Isso foi seguido por uma rápida retração abaixo da média e um movimento lateral, sugerindo manipulação contínua e aumento de liquidez.

Enquanto isso, o sentimento do varejo global está mostrando uma anomalia significativa: mais de 70% dos traders de varejo estão comprados. Esse desequilíbrio aumenta a probabilidade de que os formadores de mercado estejam preparando uma reversão de baixa para atingir as posições mais frágeis e restaurar o equilíbrio.

O nível de 0,81420 foi identificado como um ponto-chave para um possível retorno do preço à zona de manipulação antes do verdadeiro movimento direcional. Se o preço retornar para lá, é provável que um pico técnico seja executado para completar a busca por stops antes do início da tendência de baixa.

A negociação visa uma queda em direção à área de 0,80000, que representa o primeiro nível significativo de suporte técnico e uma meta realista caso a reversão se confirme.

XAU/USD (Ouro): Análise de Rompimento de Alta da LTB e Reversão?O par XAU/USD (Ouro) no timeframe atual (assumido como 1 hora com base no contexto) mostra um rompimento de alta da Linha de Tendência de Baixa (LTB), sugerindo uma possível reversão. Atualmente negociado próximo de 3,299.00, o movimento indica potencial altista, mas requer confirmação.

📈 Análise Técnica:

🔹 Rompimento da LTB: O preço, em 3,300.00, rompeu a LTB (cerca de 3,310.00), indicando uma mudança de momentum, com confirmação dependendo de fechamento acima desse nível com volume.

🔹 Suporte: 3,280.00 (LTB atual) e 3,270.00 (próximo suporte se reversão falhar).

🔹 Resistência: 3,330.00 (próximo nível).

🔹 Volume: Volume está moderado, com aumento esperado na vela de confirmação.

📢 Cenários:

✅ Altista: Um rompimento confirmado acima de 3,300.50 com volume pode levar a uma reversão a 3,330.00, apoiado por demanda de safe-haven ou fraqueza do dólar.

⚠️ Baixista: Se o preço recuar abaixo de 3,280.00, a reversão pode falhar, retomando a tendência de baixa para 3,270.00.

📅 Eventos Relevantes:

🔹 Dados dos EUA: Lançamentos de hoje PAYROLL podem impactar o dólar, afetando o ouro.

🔹 Geopolítica: Tensões globais podem reforçar o ouro como refúgio.

🔹 Sentimento de Mercado: Risco-off pode sustentar a alta, enquanto risco-on pode limitar o movimento.

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

#AN022: Tensões geopolíticas e pressão FOREX

Olá, sou a Forex Trader Andrea Russo e hoje quero falar com vocês sobre as últimas tensões geopolíticas desta semana.

1. Rublo russo em crise, caindo em relação ao dólar americano e ao yuan chinês

O rublo caiu 1,5% em relação ao dólar e 0,8% em relação ao yuan, após um ultimato dos EUA a Moscou por uma trégua imediata na Ucrânia.

Impacto cambial: O rublo continua vulnerável, alimentando a demanda por moedas de refúgio, como o dólar americano, o euro e o franco suíço. Cruzamentos com RUB mostram potenciais reversões técnicas curtas.

2. Aumento dos preços do petróleo: primeiras consequências nos custos da energia

Os preços do petróleo Brent subiram 3,5%, para US$ 72,50 o barril, após o anúncio de possíveis sanções dos EUA aos compradores de petróleo russo.

Impacto cambial: moedas relacionadas ao petróleo, como CAD e NOK, são beneficiadas; O dólar corre o risco de enfraquecer se os países importadores enfrentarem pressões inflacionárias.

3. Euro cai pela primeira vez no mês, dólar se fortalece

O euro estará no vermelho mensalmente pela primeira vez em 2025, enquanto o dólar se beneficia das expectativas cautelosas sobre as taxas do Fed e do acordo comercial UE-EUA percebido como desequilibrado em relação a Washington.

Impacto no Forex: EUR/USD está sob pressão estrutural. Os correlatos euro-commodities (EUR/CAD, EUR/AUD) estão mostrando sinais de fraqueza.

4. FMI alerta sobre tarifas dos EUA e aumento da inflação global

Em seu último relatório, o FMI enfatizou que as tarifas dos EUA estão desacelerando o crescimento global e alimentando pressões inflacionárias persistentes.

Impacto cambial: Aumento da incerteza favorece USD e CHF. Economias emergentes e vinculadas a commodities (MXN, ZAR, BRL) podem enfraquecer ainda mais.

5. Índia se fortalece: exportações crescentes e reservas sólidas

A Índia registrou um aumento de 7,2% nas exportações de mercadorias e manteve reservas cambiais estáveis, demonstrando resiliência macroeconômica e a resiliência da rupia.

Impacto no Forex: O INR pode se fortalecer ou se consolidar em níveis fortes, enquanto os pares USD/INR marcam um suporte potencial.

6. Projetos digitais globais e a fragmentação dos sistemas de pagamento

A adoção de sistemas alternativos ao SWIFT, como o mBridge ou o Projeto Agorá, reflete um impulso em direção à independência financeira global.

Impacto no Forex: O euro e o dólar continuam dominantes, mas o RMB ganha terreno nos países da Ásia-Pacífico. Os cruzamentos de RMB (USD/CNH, EUR/CNH) exigem atenção, especialmente de uma perspectiva de longo prazo.

#014: Oportunidade de Investimento em USD/SGD SHORT

Nos últimos dias, uma janela extremamente interessante se abriu para a taxa de câmbio USD/SGD, um par frequentemente ignorado por traders de varejo, mas altamente sensível aos fluxos institucionais asiáticos. Decidi abrir uma posição vendida, apostando na desvalorização do dólar americano em relação ao dólar de Singapura, por uma série de razões estruturais, reais e mensuráveis.

O dólar americano começou a mostrar sinais claros de fraqueza. Os recentes dados macroeconômicos divulgados ficaram abaixo das expectativas, especialmente aqueles relacionados à inflação e ao consumo. Ao mesmo tempo, as expectativas do mercado em relação às taxas de juros estão mudando na direção oposta à de alguns meses atrás: a probabilidade de um corte de juros pelo Fed até o final do ano está crescendo. Soma-se a isso uma queda visível no interesse em aberto em contratos futuros atrelados ao dólar, um sinal claro de que muitas posições compradas institucionais estão sendo fechadas. O mercado simplesmente não acredita mais em um dólar forte.

Enquanto o dólar americano está perdendo força, o dólar de Singapura está se fortalecendo de forma silenciosa, mas sólida. A Autoridade Monetária de Singapura tem mantido uma política monetária extremamente prudente e conservadora, e os fluxos de capital para os mercados asiáticos continuam a crescer. O dólar de Singapura tem sido historicamente visto como uma moeda de refúgio regional e, em um ambiente de enfraquecimento do dólar americano, torna-se um candidato ideal para acomodar uma nova força relativa.

Um dos fatores mais significativos nessa decisão, no entanto, é o sentimento do varejo. Atualmente, mais de 80% dos traders do varejo estão comprados em USD/SGD. Esse desequilíbrio é impressionante. Normalmente, quando a grande maioria dos traders não profissionais está alinhada a um lado, o mercado acaba se movendo na direção oposta. As instituições, por outro lado, pacientemente constroem posições vendidas, aproveitando a euforia excessiva do varejo. O sentimento convencional costuma ser o melhor contraindicador.

A análise de gráficos e volumes confirma perfeitamente esse cenário. Em candles recentes, observamos um pico anômalo acima da resistência, seguido por uma forte rejeição. Esse é um comportamento clássico: as instituições empurram o preço acima de uma zona-chave, acionam os stops dos traders do varejo comprados, aumentam a liquidez e, em seguida, deixam o preço cair. Sem notícias, sem gatilho macro: pura manipulação. A estrutura agora tem todas as características para descarregar para baixo.

O nível de take profit escolhido não é aleatório. Ele está posicionado em uma área historicamente defendida por instituições, especificamente entre 1,27680 e 1,27720. Nessa faixa, há gaps de volume, representando as clássicas zonas de descarregamento, onde os bancos fecham posições. Além disso, as opções de câmbio mostram uma alta concentração de preços de venda nessa mesma zona, confirmando que as mesas de opções também estão trabalhando para defender um movimento de baixa.

Todos esses elementos combinados — macroeconômicos, comportamentais, volumétricos e de posicionamento — levam a uma única conclusão lógica: operar a descoberto em USD/SGD neste preciso momento é uma operação racional, concreta e consistente com os fluxos institucionais. Sem apostas. Sem forçar. Apenas sorte, equilíbrio e timing.

#011: Oportunidade de Investimento Longo em GBP/CAD

Após semanas de compressão, o par GBP/CAD está mostrando sinais claros de acumulação institucional. O preço recentemente apresentou um falso rompimento de baixa abaixo de 1,8400, seguido por uma reabsorção e um pico com volumes decrescentes: uma estrutura típica de "fluxo de varejo".

Acrescente-se a isso elementos macroeconômicos claros:

A libra é sustentada por uma política monetária ainda restritiva, com o Banco da Inglaterra mantendo um tom agressivo.

O dólar canadense está sofrendo com a queda das expectativas para o petróleo e o risco de um corte mais rápido da taxa de juros pelo Banco da Inglaterra.

📉 O que aconteceu?

O mercado tentou "limpar" a zona de 1,838-1,840 com um movimento de baixa rápido e sem continuidade. Esse comportamento, combinado com a leitura de Juros em Aberto e o posicionamento do varejo, sugere uma intenção de entrada institucional na área entre 1,8375 e 1,8365.

📈 Posicionamento

Um Limite de Compra foi estabelecido em 1,83740, com um Stop Loss amplo em 1,82890, fora de qualquer zona de caça visível, e um Take Profit em 1,86280, onde a realização de lucros historicamente ocorreu em padrões semelhantes.

🎯 Principais motivações para posições compradas

Acumulação visível com stop-hunt abaixo do suporte em 1,8400

Posição líquida comprada em futuros de GBP

Venda a descoberto acima de 70%, um sinal típico de reversão

Sem obstáculos significativos de volume até 1,8620

Resistência psicológica já testada (1,846, 1,850)

⏳ Prazo estimado

A configuração pode se desenvolver ao longo de vários dias, com o primeiro movimento já hoje (sexta-feira) e a conclusão em meados da próxima semana. A intenção é acompanhar o fluxo bancário, sem antecipar ou reagir a movimentos emocionais de preço.

GNO/USD pronto para a onda 5 finalO par GNO/USD está desenvolvendo um padrão de impulso de Ondas de Elliott limpo no gráfico de 4 horas. A alta começou com a Onda (1) atingindo 113,50, seguida por uma Onda corretiva (2) que atingiu o fundo próximo a 105,28. Isso preparou o cenário para uma poderosa Onda (3) que subiu para 156,59, alinhando-se bem com a teoria das Ondas de Elliott, onde a Onda 3 é tipicamente a perna mais forte e íngreme da sequência.

A Onda (4) está em andamento, assumindo a forma de uma correção A-B-C dentro de um canal descendente. O suporte provisório foi encontrado em 138,95 durante a Onda A, e a Onda C pode se estender em direção ao nível de retração de Fibonacci de 0,382 em 136,79 ou à zona de suporte mais profunda próxima a 129,5. Esses níveis são cruciais, pois frequentemente marcam o fim de uma fase corretiva e o início do próximo impulso. Um rompimento confirmado acima de 147,4 sinalizaria o início da Onda (5) e o retorno do momentum de alta.

As metas de curto prazo têm o potencial de atingir 135-128 , enquanto 125,22 permanece o nível de invalidação para essa configuração de alta. Após a conclusão da Onda (4), os traders podem buscar oportunidades de compra visando 147-154-172 . Enquanto a estrutura se mantiver e o preço respeitar os principais suportes, a perspectiva permanece favorável para um novo impulso de alta na Onda (5).

USD/JPY: Análise de Rompimento de Linha de Baixa no Gráfico H1? O par USD/JPY no timeframe de 1 hora (H1) está mostrando um rompimento da linha de tendência de baixa (LTB) definida no gráfico, com um possível cruzamento de médias que pode ser confirmado. Atualmente negociado a 146,620, há um suporte mais forte em 145,848. Caso a alta inicial não seja sustentada e a confirmação falhe, o preço pode perder esse suporte e continuar o movimento de queda.

📈 Análise Técnica:

🔹 Rompimento da LTB: O preço, atualmente em 146,620, rompeu a LTB (cerca de 146,400), sugerindo uma mudança de momentum, mas a confirmação depende do fechamento acima desse nível com volume.

🔹 Cruzamento de Médias: A média móvel de curto prazo (ex.: 9 períodos) está se aproximando para cruzar acima da média de longo prazo (ex.: 21 períodos), próxima de 146,500, indicando força altista potencial.

🔹 Suporte: 145,848 é um suporte significativo; uma quebra abaixo pode reverter o momentum.

🔹 Resistência: 146,800 (próximo nível de resistência) e 147,200 (alvo se altista).

🔹 Momentum: O RSI está subindo de uma zona neutra (cerca de 48), sugerindo acumulação inicial de força altista.

🔹 Volume: Volume está moderado, com aumento esperado na vela de confirmação.

📢 Cenários:

✅ Altista: Um cruzamento confirmado acima de 146,620 com volume pode levar a alta a 147,200, sustentado por fortalecimento do dólar.

⚠️ Baixista: Se a alta falhar e o preço cair abaixo de 145,848, a tendência de queda pode continuar, mirando 145,200.

📅 Eventos Relevantes:

🔹 Dados dos EUA: Lançamentos de hoje (ex.: PIB ou pedidos de bens duráveis) podem fortalecer o USD, favorecendo a alta.

🔹 Banco do Japão: Declarações ou política monetária podem impactar o JPY, afetando o par.

🚨O USD/JPY, a 146,620 no H1, rompeu a LTB com possível cruzamento altista, mirando 147,200 se confirmado. Suporte em 145,848; perda desse nível pode levar a 145,200. Monitore volume e dados de hoje para confirmação. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

#012: Oportunidade de investimento longo em EUR/USD

Neste cenário, coloquei uma ordem longa passiva em EUR/USD em uma zona-chave que mostrou sinais de acumulação e defesa institucional nos últimos dias.

O preço mostrou uma manipulação de baixa seguida por uma forte recuperação com uma estrutura em forma de V, geralmente indicando que a busca por stops foi concluída. Nessas fases, a entrada direta é menos eficaz do que uma estratégia passiva que visa interceptar um possível recuo técnico na área onde volumes anômalos e defesas algorítmicas se manifestaram.

A ordem foi projetada para ser ativada somente se o mercado retornasse temporariamente à zona previamente absorvida, evitando assim perseguir o preço após um candle direcional.

O posicionamento do stop loss foi cuidadosamente escolhido para evitar tanto as zonas de caça típicas do varejo quanto as áreas visíveis aos algoritmos. Ela está localizada de forma a garantir invisibilidade operacional, mas também coerência com a lógica de defesa institucional: se atingida, a negociação será automaticamente invalidada.

O alvo está em consonância com a estrutura técnica superior e com a extensão normal do movimento que se desenvolve quando esta dinâmica é respeitada.

Esta operação foi projetada para ser executada de forma completamente autônoma, sem necessidade de ajustes ou gerenciamento ativo. Ou entre ou fique fora. O único objetivo é o alinhamento aos fluxos institucionais, com risco controlado e uma estrutura de gestão favorável.

#013: Oportunidade de Investimento Longo em GBP/USD

Neste artigo, quero compartilhar a lógica completa de negociação que me levou a abrir uma ordem longa em GBP/USD, aplicando meu modelo proprietário SwipeUP v9.3.1 Elite FX.

Não discutirei níveis específicos, mas apenas a estrutura lógica, pois o objetivo é demonstrar como os fundos de hedge pensam e por que esperar às vezes é mais lucrativo do que entrar impulsivamente.

🔍 Fase 1 – A Manipulação Já Ocorreu

O GBP/USD formou recentemente um fundo duplo técnico, com uma sombra longa que afugentou os stops colocados pelos investidores de varejo mais reativos. Este é um sinal claro: a primeira fase da manipulação está completa.

Você não entra imediatamente após uma sombra: você espera o mercado retornar para buscar liquidez residual, simulando uma nova queda.

📉 Fase 2 – A esperada queda institucional

Antes que o movimento real comece, espero que o preço caia novamente. Este impulso serve apenas para:

acionar os stops dos comprados que entraram muito cedo

levar nova liquidez para os bancos

testar a presença de ordens institucionais passivas perto dos suportes de volume

Esta queda provavelmente será o último contra-ataque antes da reversão final.

Foi exatamente onde coloquei minha ordem.

Ouro: Movimentos Lentos e IncertezasHoje, o ouro continua a lutar para manter a recuperação iniciada na quinta-feira, após atingir 3.309 dólares, o nível mais baixo em uma semana, e permanece dentro de uma faixa estreita nas negociações de sexta-feira. O dólar americano (USD) segue em queda desde o pico alcançado em 23 de junho, pressionado por sinais mais moderados do presidente do Federal Reserve, Christopher Waller.

Além disso, as crescentes preocupações com as políticas comerciais imprevisíveis do presidente dos EUA, Donald Trump, e seus potenciais impactos no crescimento global estão deixando os investidores cautelosos, o que mantém a demanda pelo ouro como ativo seguro. Esses fatores juntos ajudam a limitar a queda mais acentuada do ouro, embora ainda não haja um forte impulso de alta claro.

Análise Pessoal: O ouro está se movendo lateralmente, acumulando dentro de uma tendência de queda, e as notícias do final de semana não trouxeram grandes mudanças.

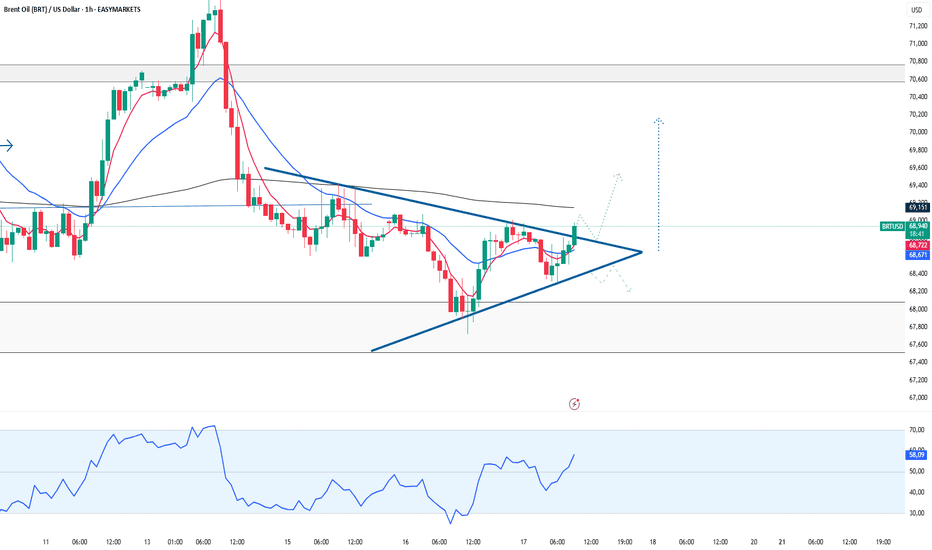

Petróleo Brent: Triângulo Assimétrico e Rompimento? H1O petróleo Brent no timeframe atual (assumido como 1 hora com base no contexto) está em um triângulo assimétrico, com possibilidade de rompimento para alta na região de 68,88, onde está sendo negociado atualmente. Pode haver um pullback corretivo antes de tracionar para cima, mas caso perca força, um rompimento baixista na região de 68,46 é possível.

📈 Análise Técnica:

🔹 Triângulo Assimétrico: O preço, atualmente em 68,88, está consolidando dentro de um triângulo assimétrico, com suporte em 68,46 (limite inferior) e resistência em 69,18 (limite superior).

🔹 Rompimento Potencial: Um rompimento confirmado acima de 68,90 com volume pode indicar alta, enquanto um pullback para 68,75 poderia ocorrer como correção antes de subir.

🔹 Pullback: Após um rompimento, uma retração para 68,75 (suporte) é plausível antes de continuar a alta, dependendo da força do movimento.

🔹 Resistência: 69,20 (limite superior do triângulo); um break acima pode mirar 70,10.

🔹 Suporte: 68,46 (limite inferior) e 68,00 (próximo suporte se baixista).

🔹 Momentum: O RSI está subindo de uma zona neutra (cerca de 55), sugerindo acumulação de força altista.

🔹 Volume: Volume está moderado, com aumento esperado na vela de rompimento.

📢 Cenários:

✅ Altista: Um rompimento acima de 69,20 com confirmação pode levar a um pullback para 68,46 seguido por uma alta a 69,50, apoiado por demanda global ou redução de oferta.

⚠️ Baixista: Se o preço perder força e romper abaixo de 68,46 com volume, a tendência pode reverter para 68,00, indicando fraqueza na demanda.

📅 Eventos Relevantes:

🔹 Dados de Estoques dos EUA: Relatórios de hoje (ex.: EIA) podem influenciar os preços, com estoques baixos favorecendo alta.

🔹 OPEP e Geopolítica: Decisões da OPEP ou tensões no Oriente Médio podem sustentar a alta.

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade Legal:

A conta easyMarkets no TradingView permite combinar as condições líderes da easyMarkets, negociação regulamentada e spreads justos com a poderosa rede social do TradingView. Experimente a ausência de slippage em ordens limite, spreads fixos, proteção contra saldo negativo e integração perfeita.

Opiniões, notícias ou análises são apenas para fins informativos, não aconselhamento ou recomendações, e não garantem resultados futuros. A easyMarkets não assume responsabilidade por perdas baseadas nas informações fornecidas.

#009: Oportunidade de Investimento Longo em EUR/AUD

Colocamos uma ordem limite de compra em 1.776, aguardando um pico de baixa que nos permitisse entrar junto com as instituições, não contra elas.

Por que esta entrada?

🔻 Estamos aguardando um falso rompimento em 1.776, um nível-chave onde grandes players estão acumulando liquidez com buscas técnicas por stop-loss.

🔐 O SL está abaixo dos níveis em que os sistemas bancários têm ordens de proteção para o futuro.

📊 Os varejistas ainda estão fortemente vendidos e não estão saindo, confirmando que o movimento de alta ainda não começou.

📈 O interesse aberto demonstra a expectativa de um rompimento iminente, com carregamento progressivo por grandes players.

⏳ Estamos fora agora para evitar sermos vítimas da retração, mas prontos para entrar no pico de baixa institucional.

Uma expansão violenta em direção a 1,79, com um candle direcional que começará assim que a limpeza do varejo abaixo de 1,776 for concluída.

A operação tem todas as características de uma entrada institucional perfeita: posicionamento antecipado, paciência e um stop defensivo.

#AN021: Ameaças de Trump sobre Tarifas e Tensões Mercado Forex

Os mercados globais estão acordando para uma guerra fria cambial. Olá, sou a Trader Andrea Russo e hoje quero compartilhar as últimas notícias com vocês.

Donald Trump incendiou o dia, lançando uma enxurrada de ameaças em um comício em Ohio:

"Se reeleito, imporei tarifas de 60% sobre toda a China, 20% sobre o México e 10% sobre a União Europeia. E estou dizendo claramente a Putin: se você continuar a ajudar a China a escapar de nossos embargos, atingiremos a Rússia também."

As palavras repercutiram nos bancos de investimento globais, desencadeando uma reação imediata no dólar e nas moedas de mercados emergentes.

Mercados Reagem: Dólar Americano Dispara, GBP e NOK em Alerta

O dólar americano ganhou terreno em relação a quase todas as principais moedas, enquanto a GBP despencou sob pressão dos temores de um corte de juros pelo Banco da Inglaterra e da desaceleração do mercado de trabalho.

O par GBP/NOK, em particular, está mostrando sinais de um rompimento estruturado de baixa: a libra está sob dupla pressão (política interna + guerra comercial), enquanto a coroa norueguesa está se beneficiando indiretamente do aumento dos preços da energia e do sentimento pró-commodities.

IPC dos EUA às 14h30: O Verdadeiro Detonador

O núcleo da inflação dos EUA será divulgado às 14h30, horário da Itália. O consenso é de +3,4%, mas uma leitura mais alta pode levar o Fed a permanecer mais hawkish por mais tempo. Isso fortaleceria o dólar e criaria novas ondas de choque em moedas fracas e de mercados emergentes.

Especificamente:

O par USD/JPY pode romper acima de 162,00 com força.

O par GBP/USD corre o risco de romper abaixo de 1,29.

O par USD/SEK e o par USD/MXN são os principais pares a serem observados em caso de movimentos explosivos.

Trump vs. Powell: Um Confronto

Enquanto isso, crescem os temores de um ataque direto de Trump ao Fed. Segundo o Deutsche Bank, os mercados estão subestimando a possibilidade de Trump tentar remover Jerome Powell caso ele retorne à Casa Branca.

"O mercado está ignorando a variância entre Trump e Powell. Se ele realmente tentar, o dólar pode cair 4% em uma semana." – Deutsche Bank

Estamos prestes a entrar no melhor momento do mês para o Forex. Quem errar o timing hoje vai queimar capital. Quem esperar pelo sinal certo pode aproveitar a tendência decorrente de uma crise global prevista.

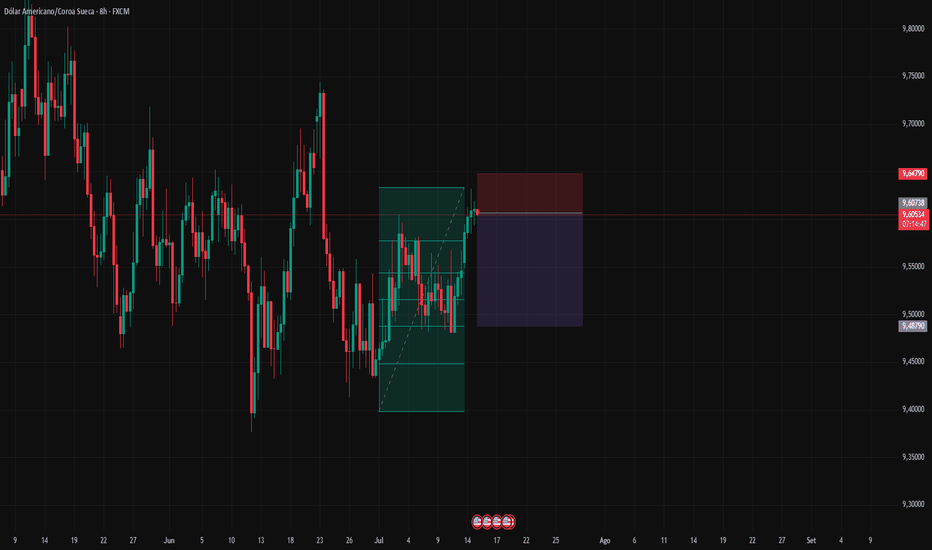

#010: Oportunidade de Investimento em USD/SEK SHORT

Na abertura da vela de 8 horas, o preço tocou a média móvel de 200 com precisão cirúrgica na compressão de volume, sinalizando o esgotamento do movimento de alta em curso desde o final de junho.

🔍 O que fortaleceu a posição vendida:

O preço atingiu uma área-chave defendida por instituições, confirmada pelo aumento do interesse em aberto e pela compressão nas opções de câmbio entre 9,68 e 9,69.

Os investidores de varejo estão com mais de 76% de posições compradas, completamente expostas ao lado negativo.

Nossa entrada foi calculada após o falso rompimento, e estamos posicionados exatamente abaixo da zona onde os grandes traders já carregaram suas posições vendidas.

A operação está protegida por ordens passivas futuras colocadas abaixo de 9,5000, onde os bancos defenderão suas posições. Nosso stop está, portanto, fora do caminho dos caçadores de stop.

📌 Contexto macroeconômico de curto prazo:

Embora o dólar permaneça forte, o par USD/SEK atingiu um nível técnico e estatístico que historicamente marca o início de correções de curto prazo, ideal para negociações táticas.

#008: OPORTUNIDADE DE VENDA EM GBP/NOK

Olá, sou a trader de Forex Andrea Russo e hoje quero apresentar esta oportunidade de venda em GBP/NOK. Após uma forte extensão de alta, o par GBP/NOK está mostrando sinais de exaustão logo abaixo da zona de resistência principal de 13,83. Agradeço antecipadamente à minha corretora oficial, PEPPERSTONE, pelo apoio na redação deste artigo.

📍 Contexto Técnico

O par formou recentemente um topo duplo local com momentum de alta em declínio. A ação do preço em torno das máximas está se tornando cada vez mais instável, sugerindo a presença de investidores inteligentes preparando uma possível reversão.

Uma clara rejeição da zona de 13,82-13,83 desencadeou a configuração de venda, com a confirmação vindo da dinâmica mais ampla do mercado e de uma estrutura de risco/recompensa favorável.

🔍 Visão Geral Macro

A libra esterlina permanece sob pressão, com a incerteza sobre a próxima decisão de taxa de juros do Banco da Inglaterra pesando sobre a moeda.

A coroa norueguesa encontra suporte nos preços estáveis do petróleo e nas expectativas de uma política monetária relativamente restritiva.

Este desequilíbrio macroeconômico cria um cenário favorável para uma potencial continuação de queda.

Esta configuração alinha tanto a exaustão técnica quanto as forças entre mercados, enquanto os dados de sentimento revelam uma tendência de baixa entre o varejo em relação ao par GBP/NOK, frequentemente um bom momento para aliviar a pressão.

🔄 Próximos Passos

Como sempre, monitorarei a ação do preço vela a vela. Se o momentum de baixa se confirmar, o par poderá testar novamente o suporte de 13,56 nas próximas sessões.

📌 Fique atento às atualizações ao vivo e à gestão de negociações.

#AN019: Moedas Digitais (CBDCs) Mudarão o Forex

Como o mundo das moedas digitais oficiais (CBDCs) já está impactando o Forex, abrindo novas oportunidades raramente consideradas em outros lugares. Olá, sou a trader de Forex Andrea Russo.

Por um lado, Xangai está avaliando contramedidas contra stablecoins e criptomoedas, incluindo moedas lastreadas em yuan, enquanto a China se aproxima de uma transição razoável para sua própria stablecoin "soft", após anos de restrições à negociação de criptomoedas. Por outro lado, o Paquistão está lançando uma CBDC piloto, alinhando-se a uma mudança significativa: agora está moldando seu próprio sistema monetário digital, com impactos diretos na inflação, nas reservas e nos pares de moedas.

Essas iniciativas não são isoladas. Elas fazem parte de um fenômeno global: mais de 130 bancos centrais estão estudando ou testando CBDCs, com Europa, China e Oriente Médio na vanguarda. A hostilidade americana (por exemplo, a proibição de dólares digitais) corre o risco de levar outros países a consolidar suas próprias moedas digitais como um escudo geopolítico e financeiro.

No mercado Forex, esses desenvolvimentos podem gerar repercussões mesmo no curto prazo:

Taxa de câmbio EUR/CNY ou INR: CBDCs de varejo e atacado facilitarão o comércio direto, reduzindo a dependência do dólar e potencialmente dando origem a novos fluxos em cruzamentos asiáticos.

Custos e prazos transfronteiriços reduzidos: Sistemas como o mBridge (China, Hong Kong, Tailândia, Emirados Árabes Unidos, Arábia Saudita) permitirão transações instantâneas e moedas digitais transfronteiriças, quebrando o domínio da SWIFT e incentivando uma menor demanda por pagamentos em USD.

Novo paradigma de taxas de juros: CBDCs podem incluir taxas de juros fixas, criando pressão competitiva sobre swaps e futuros e forçando os bancos centrais tradicionais a esclarecerem suas estratégias.

Refúgios Digitais Seguros: Se o EUR ou o CNY se tornarem globalmente interoperáveis, novas formas de moedas de refúgio seguro poderão surgir, impactando cruzamentos como EUR/USD, USD/CNY e INR/USD.

Conclusão para traders de Forex:

Em breve, entraremos em território desconhecido: não será apenas uma questão de avaliar bancos centrais e PMEs, mas também de entender se e quando os sistemas oficiais de pagamento digital terão um impacto real nas rotas cambiais.

Para quem deseja antecipar fluxos:

Monitore os pilotos de CBDC na Ásia e no Oriente Médio.

Fique de olho na adoção do varejo nos países do BRICS: nos próximos trimestres, poderemos ver fluxos diretos de USD para CNY, INR e AED digitais.

Avalie potenciais posições compradas em cruzamentos favoráveis ao mercado digital (por exemplo, USD/INR digital) e posições vendidas em USD atreladas ao interesse em stablecoins.

O mercado Forex está entrando em sua nova era digital: a questão é apenas uma: você está pronto para navegar por ela?

#AN018: Impacto veraniego, aranceles, retrasos de la Fed y dólar

En los últimos días, el mundo forex ha experimentado una serie de eventos clave que podrían redefinir el panorama cambiario global en los próximos meses. El riesgo para el dólar se ha vuelto estructural, la amenaza de los aranceles se está multiplicando de nuevo y la combinación de incertidumbre geopolítica y política monetaria crea una situación extremadamente arriesgada para los tipos de cambio.

Comencemos con las actas de la Fed: Jerome Powell atribuyó el riesgo arancelario como la principal razón para posponer posibles recortes de tipos. Las expectativas del mercado se están reajustando hacia un ciclo de tipos más largo, lo que alimenta un clima de incertidumbre global. Al mismo tiempo, Goldman Sachs advierte que el dólar se está comportando cada vez más como una moneda "de riesgo", correlacionada con los mercados de valores: un mercado emergente en lugar de un refugio seguro.

En el ámbito geopolítico, el presidente Trump ha relanzado la guerra comercial: los anuncios de aranceles de hasta el 35% para Canadá, hasta el 20% para Europa y el 50% para el cobre brasileño han disparado la volatilidad de los futuros y han impulsado al dólar a un repunte a corto plazo. Sin embargo, Deutsche Bank advierte: el período estival de baja liquidez y el aumento de las tensiones comerciales representan un posible detonante de una turbulencia cambiaria prolongada.

El Financial Times prevé un escenario en el que el dólar pierde terreno como moneda dominante, dando paso a un mundo monetario multipolar en el que el euro, el renminbi, el oro e incluso las criptomonedas podrían ganar terreno.

El impacto en Forex:

USD: La narrativa está cambiando: ya no es un refugio seguro neto, sino un activo correlacionado con los ciclos políticos y de riesgo. La debilidad del índice DXY en el primer semestre de 2025 (-10%) refleja esta transición.

EUR/USD: Potencialmente favorecido si el dólar continúa su consolidación. Sin embargo, los nuevos aranceles y la incertidumbre entre EE. UU. y la UE podrían brindar un soporte temporal al dólar.

USD/JPY y USD/CHF: Estos pares estarán sujetos a una mayor volatilidad, siendo el próximo catalizador las actas de la Fed y el momento de la aplicación de los aranceles. Las divisas refugio se fortalecen durante períodos de incertidumbre.

CAD, AUD, NZD: penalizados por los aranceles a Canadá y Brasil y la debilidad del dólar. La OPEP+ y las tensiones geopolíticas podrían impulsar las materias primas, pero se necesita la confirmación de los datos.

Correlación cruzada de materias primas: El USD/CAD podría repuntar si el petróleo pierde impulso, mientras que el AUD/JPY es sensible tanto al RBA como al aumento del riesgo global.

Conclusión:

El entorno cambiario actual parece inestable y sensible a los acontecimientos políticos y comerciales. La volatilidad del verano podría persistir, y quienes sepan interpretar las señales macroeconómicas e institucionales (Fed, aranceles, geopolítica) tendrán la oportunidad de operar con precisión. Hasta que surja una dirección estable, el EUR/USD parece el par más interesante para capturar una posible corrección estructural del dólar.

#AN018: Choque de verão, tarifas, atrasos do Fed e dollar

Nos últimos dias, o mercado cambial vivenciou uma sequência de eventos importantes que podem redefinir o cenário monetário global nos próximos meses. O risco para o dólar tornou-se estrutural, a ameaça de tarifas está se multiplicando novamente e a combinação de incerteza geopolítica e política monetária cria uma combinação extremamente arriscada para as taxas de câmbio.

Comecemos com a ata do Fed: Jerome Powell atribuiu o risco tarifário ao principal motivo para o adiamento de possíveis cortes nas taxas de juros. As expectativas do mercado estão se realinhando em direção a um ciclo de juros mais longo, alimentando um clima de incerteza global. Ao mesmo tempo, o Goldman Sachs alerta que o dólar está se movendo cada vez mais como uma moeda "arriscada", correlacionada aos mercados de ações — um mercado emergente em vez de um porto seguro.

No cenário geopolítico, o presidente Trump relançou a guerra comercial: anúncios de tarifas de até 35% sobre o Canadá, até 20% sobre a Europa e 50% sobre o cobre brasileiro provocaram uma alta na volatilidade dos contratos futuros e levaram o dólar a uma recuperação de curto prazo. Mas o Deutsche Bank está soando o alarme: o período de baixa liquidez e crescentes tensões comerciais no verão representa um gatilho potencial para turbulências cambiais prolongadas.

O Financial Times prevê um cenário em que o dólar perde terreno como moeda dominante, inaugurando um mundo monetário multipolar no qual o euro, o renminbi, o ouro e até mesmo as criptomoedas podem ganhar terreno.

O impacto no mercado Forex:

USD: A narrativa está mudando: não é mais um porto seguro, mas um ativo correlacionado com os ciclos políticos e de risco. A fraqueza do índice DXY no primeiro semestre de 2025 (-10%) reflete essa transição.

EUR/USD: Potencialmente favorecido se o dólar continuar sua consolidação. No entanto, novas tarifas e a incerteza entre EUA e UE podem fornecer suporte temporário para o dólar.

USD/JPY e USD/CHF: Esses cruzamentos estarão sujeitos a maior volatilidade, com o próximo catalisador sendo a ata do Fed e o momento da imposição de tarifas. Moedas consideradas portos seguros se fortalecem em períodos de incerteza.

CAD, AUD, NZD: penalizados por tarifas sobre o Canadá e o Brasil e um dólar fraco. A OPEP+ e as tensões geopolíticas podem impulsionar as commodities, mas a confirmação dos dados é necessária.

Correlação cruzada de commodities: USD/CAD pode se recuperar se o petróleo perder força, enquanto AUD/JPY é sensível tanto ao RBA quanto ao aumento do risco global.

Conclusão:

O atual ambiente monetário parece instável e sensível a desenvolvimentos políticos e comerciais. A volatilidade do verão pode persistir, e aqueles que conseguem ler os sinais macro e institucionais (Fed, tarifas, geopolítica) terão a oportunidade de entrar em contato com precisão. Até que uma direção estável surja, EUR/USD parece o cruzamento mais interessante para capturar uma potencial correção estrutural no dólar.

#AN017: Níveis Sujos no Forex, Como os Bancos Pensam

No mundo do Forex, muitos traders de varejo estão acostumados a buscar precisão cirúrgica em níveis técnicos. Linhas claras, suporte preciso, resistência geométrica. Mas a verdade é que o mercado não se move de forma tão ordenada.

Sou a Forex Trader Andrea Russo e agradeço antecipadamente à minha Corretora Parceira Oficial por nos apoiar na redação deste artigo.

Instituições — bancos, fundos macro, fundos de hedge — não operam para confirmar padrões tradicionais. Em vez disso, trabalham para manipular, acumular e distribuir posições da forma mais eficiente possível. E, frequentemente, o fazem precisamente nos chamados "níveis sujos".

Mas o que são esses níveis sujos?

Eles são zonas de preço, não linhas individuais. São áreas onde muitos traders colocam stop loss, ordens pendentes ou entradas de rompimento, tornando-as um alvo ideal para players institucionais. O conceito de nível sujo surge do fato de que o preço não respeita o nível "perfeito", mas o rompe ligeiramente e então refaz seus passos: um falso rompimento, uma armadilha, uma busca por stops.

Os bancos estão muito familiarizados com o comportamento dos traders de varejo. Eles têm acesso a informações muito mais abrangentes: dados agregados de posicionamento, posições em aberto em opções, níveis-chave monitorados por algoritmos. Quando veem concentrações de ordens em torno de uma zona, projetam gatilhos de liquidez reais. Eles empurram o preço um pouco além do nível-chave para "limpar" o mercado, gerar pânico ou euforia e, então, iniciar sua negociação real.

Como esses níveis são identificados?

Um trader que deseja operar como uma instituição deve parar de traçar linhas rígidas e começar a pensar em faixas de negociação. Um nível sujo é, em média, uma zona com 10 a 15 pips de largura, em torno de um nível psicológico, uma máxima/mínima anterior ou uma área de rompimento. Mas a estrutura técnica por si só não é suficiente. É importante observar:

Densidade de volume (perfil de volume ou visibilidade do livro)

Sentimento agregado do varejo (para entender onde os stops são colocados)

Níveis-chave de opções (especialmente gama e dor máxima)

Aumento do interesse em aberto (como confirmação do interesse institucional)

Quando um preço se aproxima de um nível sujo, você não deve entrar. Você deve esperar pela manipulação. O preço frequentemente rompe brevemente essa faixa, com um pico, e só então refaz seus passos na direção oposta. É aí que os bancos entram: quando o varejo se desfez de suas posições ou foi forçado a negociar tarde demais. O trader verdadeiramente especialista entra depois que o nível foi "limpo", não antes.

Esse tipo de leitura leva você a negociar na direção oposta à da multidão. Ele o força a pensar à frente: onde eles querem que você entre... e onde eles realmente entram. E somente quando você começa a reconhecer esses padrões invisíveis, quando entende que o mercado não é linear, mas projetado para enganá-lo, você realmente começa a se tornar um trader profissional.

Conclusão?

Negociar não se trata de prever o preço, mas sim de prever as intenções de quem realmente movimenta o mercado. Níveis sujos são essenciais. Quem sabe ler a manipulação pode entrar com lucro, antes da aceleração real. E a partir desse momento, nunca mais olhará para trás.

#AN016: Mercados se preparam para tarifas e reação cambial

Os mercados adotaram um tom cauteloso esta semana, enquanto os investidores assimilam os novos acontecimentos sobre o comércio global e as perspectivas dos bancos centrais. Uma combinação de ameaças tarifárias dos EUA, maior produção de petróleo da OPEP+ e o sentimento surpreendentemente forte dos investidores da zona do euro está moldando os fluxos cambiais.

Sou a corretora de Forex Andrea Russo e gostaria de agradecer antecipadamente à nossa corretora parceira oficial PEPPERSTONE por me ajudar a elaborar este artigo.

A confiança dos investidores na zona do euro atingiu a maior alta em três anos em julho. Esse sentimento positivo está reduzindo a margem do Banco Central Europeu para cortar ainda mais as taxas de juros, mesmo com a inflação permanecendo contida.

Enquanto isso, o presidente dos EUA, Trump, ordenou o envio de cartas ameaçando tarifas de até 70% para os países que não concluírem acordos comerciais até 1º de agosto, criando novas incertezas nos círculos diplomáticos e comerciais.

Os mercados asiáticos e as moedas dos BRICS já mostraram sinais de fraqueza, enquanto os futuros dos EUA se desvalorizaram diante da ameaça.

Os mercados de petróleo também reagiram fortemente ao anúncio da OPEP+ de um aumento de produção acima do esperado, de cerca de 550.000 barris por dia, a partir de agosto, o que levou o Brent a cair para menos de US$ 68 e o petróleo bruto americano a menos de US$ 66.

Em relação à inflação europeia, o BCE está optando por adiar novos cortes de juros. O ministro estoniano Madis Müller confirmou que o BCE pode se dar ao luxo de suspender o afrouxamento monetário, dada a inflação estável e o crescimento sólido.

reuters.com

Impacto do Forex – O que os Operadores Devem Observar

A combinação do forte sentimento da zona do euro e das tensões comerciais iminentes está impulsionando uma dinâmica cambial significativa esta semana:

EUR/USD: O euro tem espaço para se fortalecer ainda mais. O otimismo e uma pausa do BCE reforçam o viés de alta, mas a incerteza tarifária pode desencadear uma demanda por refúgio para o dólar americano.

USD/JPY e CHF: O dólar pode encontrar suporte em meio à aversão ao risco global, impulsionando o JPY e o CHF para cima.

Moedas de commodities (CAD, AUD, NOK): Sob dupla pressão: maior oferta de petróleo e riscos comerciais crescentes podem pesar sobre as moedas relacionadas ao petróleo bruto.

Moedas de mercados emergentes: as moedas dos BRICS podem permanecer sob pressão devido às ameaças de tarifas adicionais dos EUA; a rupia indiana e outras moedas podem se desvalorizar ainda mais.

#007: Oportunidade de Investimento em Posição Longa em EUR/MXN

Olá, sou Andrea Russo e hoje quero falar com vocês sobre esta oportunidade de investimento em EUR/MXN.

Após uma análise cuidadosa dos fluxos institucionais, do sentimento do mercado e da dinâmica macroeconômica entre a Europa e o México, identifiquei uma potencial oportunidade de compra de médio prazo neste par de moedas, frequentemente ignorado por traders de varejo, mas acompanhado de perto por operadores profissionais devido à sua estrutura híbrida técnico-fundamental. Gostaria de agradecer antecipadamente à Corretora Parceira Oficial PEPPERSTONE, que nos apoiou na criação desta análise técnica.

🔍 Contexto técnico e estratégico

Nos últimos dias, o EUR/MXN apresentou um comportamento típico de acumulação institucional: congestão prolongada em níveis-chave, redução progressiva da volatilidade, aumento das anomalias de volume em picos de baixa e presença de defesas claras em áreas de suporte estratégico.

Tudo isso enquanto o posicionamento do varejo permanece fortemente vendido, com mais de 75% dos traders de varejo vendendo o par na zona atual. Historicamente, quando esses níveis extremos de desequilíbrio são atingidos, as chances de uma reversão liderada por instituições aumentam significativamente.

🧠 Comportamento Esperado e Dinâmica Institucional

Grandes instituições financeiras – incluindo bancos globais e fundos de hedge – nunca entram "na hora": elas entram quando o mercado está pronto para que elas ganhem. Isso geralmente acontece depois que o varejo se posicionou fortemente contra o movimento iminente, e é exatamente isso que estamos vendo neste momento.

EUR/MXN é um par de alto rendimento: o peso mexicano frequentemente se beneficia de carry trades favoráveis, mas também está altamente exposto a tensões geopolíticas (como a atual turbulência EUA-Irã) e à direção geral do dólar americano e do euro. Nesse ambiente, com um euro estável e risco sistêmico crescente, o fluxo natural tende a se afastar do peso mexicano, tornando a posição comprada em EUR/MXN particularmente atraente.

🎯 Posicionamento operacional e objetivos

Minha entrada ocorreu em uma zona de compressão bem definida, com um stop loss técnico protegido e uma meta calculada com base na estrutura, volumes e rompimentos semelhantes anteriores. O alvo é uma área em torno de 22,73, onde a realização de lucros institucionais provavelmente ocorrerá.

Vale ressaltar que toda a estrutura atual é construída sobre zonas de proteção geradas por ordens passivas: sabemos que no EUR/MXN esses níveis historicamente causam fortes recuperações quando atingidos.

📊 Conclusão

Esta operação não é simplesmente uma aposta direcional. É a execução criteriosa de um modelo baseado no comportamento de grandes operadores, na psicologia do mercado e na análise avançada dos fluxos de capital. Não se trata de "prever o futuro", mas de se posicionar ao mesmo tempo que os investidores fortes, explorando suas próprias regras.

Meu objetivo é operar como um fundo de hedge, e nesta operação no EUR/MXN vejo todas as condições para que isso aconteça.