Preço do Ouro Rompe $3.650 em Continuação de Rally

O preço do ouro ultrapassou os 3.650 dólares, atingindo um novo máximo histórico nas primeiras negociações de terça-feira. O metal precioso prolongou o impressionante rally iniciado na sexta-feira, após a divulgação de dados dececionantes do mercado de trabalho norte-americano, que aumentaram as apostas num corte das taxas da Reserva Federal ainda este mês. A perda de dinamismo no mercado laboral dos EUA é vista como um sinal de abrandamento económico e essa perceção poderá acentuar-se mais esta tarde, com a publicação da revisão das estatísticas laborais. Caso os números confirmem a tendência recente de revisões em baixa, as expectativas de uma política monetária mais dovish por parte da Fed deverão intensificar-se, pressionando o dólar e as yields dos Treasuries, e criando potencial para novas valorizações do ouro. Neste contexto — e com a persistente incerteza no comércio global, a turbulência geopolítica e os receios de interferência política na Reserva Federal a alimentarem a procura por ativos de refúgio — a perspetiva para o ouro mantém-se positiva, com margem para ganhos adicionais.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Fed

Ouro Ultrapassa $3.600 com Apostas em Cortes Agressivos da Fed

O preço do ouro subiu na abertura do mercado de segunda-feira, ultrapassando os 3.600 dólares pela primeira vez. A subida seguiu-se à divulgação, na sexta-feira, de dados fracos do emprego nos Estados Unidos, que evidenciaram uma desaceleração na maior economia do mundo. Este cenário provocou uma desvalorização do dólar e uma queda generalizada dos rendimentos das obrigações do Tesouro, à medida que os investidores ajustaram as suas expectativas e aumentaram as apostas em cortes das taxas da Reserva Federal — havendo já quem antecipe uma redução de 50 pontos base na reunião do FOMC da próxima semana. Em simultâneo, a procura por ouro enquanto ativo de refúgio mantém-se elevada, alimentada por receios de interferência política na Reserva Federal, que poderá comprometer a independência do banco central, e pela persistente turbulência geopolítica global. Neste enquadramento, a perspetiva para o metal precioso mantém-se positiva, com a divulgação dos números da inflação nos EUA, ainda esta semana, e a revisão dos dados laborais de amanhã a surgirem como fatores de risco relevantes. Caso a confirmação dos números do emprego siga a tendência recente de revisões em baixa, e a inflação continue a dar sinais de abrandamento, aumentarão as expectativas de um corte “jumbo” das taxas por parte da Fed, criando margem adicional para perdas fraqueza do dólar e para novas valorizações do ouro, dada a correlação inversa entre os dois ativos.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Consolida Acima dos 3.500 Dólares Antes do NFP

O preço do ouro apresenta-se estável no início da sessão europeia, mantendo a consolidação acima dos 3.500 dólares, após a correção de ontem que chegou a aproximar-se desse importante nível psicológico de suporte. A perspetiva para o metal precioso mantém-se positiva, sustentada pelas expectativas de cortes nas taxas de juro da Reserva Federal, que pressionam o dólar, bem como por uma procura acrescida de ativos de refúgio, alimentada pela incerteza em torno das tarifas, pelos receios de interferência política na Reserva Federal e pela persistente turbulência geopolítica. Neste contexto, os investidores estarão atentos à divulgação desta sexta-feira dos dados do emprego nos Estados Unidos, que deverão situar-se próximo dos 73 mil registados em julho, confirmando a desaceleração da atividade económica na maior economia do mundo e reforçando as expectativas de cortes de taxas, criando margem para novas valorizações do ouro.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Faz Pausa Após Máximo Histórico, Mas Continua Positivo

O preço do ouro recuou nas primeiras negociações desta quinta-feira, mas mantém-se acima dos 3.500 dólares, consolidando-se em torno deste importante nível psicológico e deixando margem para novas subidas. Depois de atingir um máximo histórico na sessão anterior, a subida do metal precioso fez uma pausa, refletindo condições mais calmas no mercado obrigacionista, que reduziram a procura por ativos de refúgio e incentivaram tomadas de lucro. Apesar desta pausa, a perspetiva para o ouro mantém-se positiva. As expectativas de um corte de taxas pela Reserva Federal em setembro estão a limitar o potencial de valorização do dólar norte-americano, oferecendo suporte ao ouro. Paralelamente, a turbulência geopolítica, a incerteza relacionada com tarifas e os receios de interferência política na Reserva Federal continuam a reforçar o apelo do metal como ativo de refúgio. Neste contexto, os investidores aguardam agora a divulgação do PMI de serviços nos EUA ainda hoje e os números do emprego (Non-Farm Payrolls) de sexta-feira. Ambos os indicadores poderão influenciar as expetativas sobre a economia norte-americana e, caso revelem sinais de fraqueza, poderão acelerar o ritmo de ganhos do ouro.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro atinge novo máximo a $3.508 dólares

O preço do ouro atingiu esta manhã um máximo histórico, alcançando os 3.508 dólares antes de uma vaga de tomadas de lucro, motivada por uma modesta recuperação do dólar norte-americano, ter levado a uma correção para níveis ligeiramente abaixo da abertura da sessão. No entanto, o espaço para novas quedas parece limitado. A perspectiva de um dólar em baixa, sustentada pelas expectativas de um corte de taxas pela Fed e por algum afastamento dos investidores relativamente a ativos norte-americanos, deverá continuar a influenciar o sentimento dos mercados até ao final do ano, beneficiando o ouro devido à correlação inversa entre os dois ativos. Ao mesmo tempo, a possibilidade de paz entre a Rússia e a Ucrânia está a desvanecer-se, enquanto em Gaza não se vislumbra o fim dos combates. Esta turbulência geopolítica tende a aumentar a procura por ativos de refúgio, apoiando o metal precioso — uma dinâmica acentuada pelos receios de que a interferência política possa comprometer a independência da Reserva Federal, bem como pela incerteza em torno das tarifas comerciais. Neste contexto, os investidores estarão atentos à divulgação de dados económicos relevantes ao longo da semana, incluindo os números do emprego nos Estados Unidos na sexta-feira, que poderão reforçar o sentimento negativo em relação ao dólar e oferecer novo suporte ao ouro, caso confirmem as expectativas de arrefecimento da economia americana.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Nasdaq cai 1,32% com pressão das tecnológicas

O Nasdaq registou esta segunda-feira a sua segunda pior sessão desde o anúncio das tarifas em abril, caindo 1,32%. A correção foi liderada pelas tecnológicas, com destaque para a Nvidia, que perdeu 3,5% e exerceu maior pressão sobre o índice. Não houve um gatilho único para esta queda, mas há vários fatores que começam a criar nervosismo entre os investidores. Em particular, a recente valorização das tecnológicas, que levou o Nasdaq a subir 40% desde abril, tem suscitado dúvidas sobre a sustentabilidade do rali. As contratações e os gastos ligados à inteligência artificial começam a assemelhar-se, em alguns aspetos, à bolha das dotcom. Alguns analistas referem ainda um relatório do MIT que tem gerado alguma apreensão, ao indicar que apenas 5% das empresas que utilizam modelos de IA generativa obtiveram retorno significativo. O mercado estará atento à publicação dos resultados trimestrais da Nvidia na próxima semana, bem como à conferência de bancos centrais em Jackson Hole, esta semana, onde Jerome Powell deverá dar algumas luzes sobre o rumo da política monetária nos EUA.

Henrique Valente – Analista, ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Maior Surpresa na PPI desde 2021 Abala Sentimento de Mercado

Os dados da inflação ao produtor nos EUA, divulgados na quinta-feira passada, surpreenderam em alta, com o PPI a subir 3,7%, ficando 0,8% acima do esperado, a maior divergência face ao consenso desde 2021. O resultado reforça a perceção de que a inflação continua a ser um risco persistente para a política monetária. Os índices acionistas recuaram após a publicação dos dados e a Bitcoin, frequentemente vista como barómetro do apetite pelo risco, devolveu todos os ganhos acumulados em agosto, negociando agora em torno dos 115.210 dólares.

Esta semana, o foco estará no simpósio de bancos centrais em Jackson Hole, onde o discurso de Jerome Powell será acompanhado de perto. O mercado dá como praticamente certo um corte de 25 pontos base em setembro, mas sinais de maior preocupação da Fed com a resiliência da inflação podem condicionar as expectativas de cortes subsequentes.

Henrique Valente – Analista, ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Estável com Dólar Fraco e Otimismo Geopolítico

Os preços do ouro mantiveram-se estáveis no início da sessão europeia desta quinta-feira, com os investidores a aguardar um movimento direcional mais claro. O metal precioso é sustentado por um dólar mais fraco, apoiado pelo consenso generalizado de que a Reserva Federal dos EUA irá cortar as taxas de juro em setembro — perspetiva reforçada pelos dados de inflação ao consumidor nos EUA para julho, que ficaram abaixo do esperado. No entanto, o aumento do apetite pelo risco nos mercados está a desviar fluxos de investimento de ativos de refúgio, como o ouro, para ativos de risco, como as ações. Esta melhoria no sentimento do mercado resulta da esperança de que a cimeira desta sexta-feira entre os presidentes Trump e Putin possa abrir caminho para um cessar-fogo na Ucrânia e criar uma via para o fim da guerra. Há também otimismo de que um conflito comercial em grande escala entre os EUA e a China possa ser evitado, após a decisão da administração norte-americana de conceder uma prorrogação de três meses à atual trégua comercial. Neste contexto, espera-se que os preços do ouro permaneçam próximos dos níveis atuais no curto prazo, com os investidores atentos à divulgação, ainda hoje, dos números da inflação nos preços do produtor nos EUA, que deverão revelar um aumento moderado dos custos.

Ricardo Evangelista - ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Inflação abaixo do esperado leva índices a máximos

Na terça-feira, o S&P 500 e o Nasdaq fecharam em máximos históricos, impulsionados por dados de inflação melhores do que o esperado e pelo aumento das expectativas de um corte de juros pela Reserva Federal. Os mercados reagiram negativamente a comentários da Casa Branca, indicando que Donald Trump pondera processar Jerome Powell devido aos custos da renovação da sede da Fed em Washington, mas a recuperação foi imediata. Apesar de a inflação subjacente ter ficado ligeiramente acima do previsto, a inflação geral no consumidor registou uma variação 0,1 ponto percentual abaixo das estimativas. Este resultado foi suficiente para travar a valorização do dólar e reforçar a percepção de que a Fed deverá reduzir as taxas de juros já em setembro, com os mercados a atribuírem agora uma probabilidade de 94 % a um corte de 25 pontos base. O movimento foi acompanhado por ganhos nos principais setores de Wall Street, em especial na tecnologia, enquanto as bolsas asiáticas e europeias também reagiram positivamente à perspetiva de uma política monetária mais acomodatícia nos EUA.

Henrique Valente - ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro cai mais de 1% com maior apetite pelo risco

Os preços dos contratos de futuros do ouro recuaram mais de 1% nas primeiras negociações desta segunda-feira, anulando parte da valorização da semana passada que levou as cotações a máximos históricos. A correção segue-se ao anúncio da Casa Branca de que irá emitir uma ordem executiva para clarificar a política tarifária dos EUA sobre a importação de barras de ouro suíças, atenuando receios de perturbações no comércio global de ouro. O apetite pelo risco também melhorou após a confirmação de uma cimeira, na sexta-feira, no Alasca, entre os presidentes Trump e Putin, alimentando expectativas de uma pausa no conflito entre a Rússia e a Ucrânia. Os investidores concentram agora a atenção nos dados de inflação de julho nos EUA, a divulgar esta terça-feira, que deverão apontar para uma subida moderada dos preços no consumidor. Um resultado deste tipo será visto como consistente com as expectativas de uma descida das taxas de juro pela Reserva Federal em setembro. No entanto, uma leitura acima do previsto poderá levar a uma reavaliação da postura da Fed, fortalecendo o dólar e pressionando o ouro, devido à relação inversa entre os dois ativos.

Ricardo Evangelista - ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Tarifas Entram em Vigor com Mercados Próximos de Máximos

As tarifas de Donald Trump entraram oficialmente em vigor na quarta-feira, mas os mercados continuam a mostrar uma notável resiliência. Apesar do potencial impacto inflacionista, os principais índices norte-americanos estão novamente a aproximar-se dos máximos históricos. O S&P 500 e o Nasdaq tiveram uma breve correção no início da semana, antes de retomarem a sua tendência altista. Esta reação reflete uma aparente indiferença do mercado face às tarifas e uma crença inabalável no excepcionalismo americano. Apesar disso, há sinais crescentes de complacência, e esta semana analistas da Morgan Stanley e Goldman Sachs, entre outros, alertaram para a possibilidade de uma correção no curto prazo nos principais índices americanos. O impacto real das tarifas poderá demorar algumas semanas a refletir-se nas margens das empresas e nos preços ao consumidor. Além disso, com os lucros do 2.º trimestre a mostrarem sinais de desaceleração e as expectativas para o 3.º trimestre já revistas em baixa, existe o risco de os mercados estarem a subestimar o potencial de deterioração macroeconómica. Para já, os investidores apostam na resiliência das tecnológicas e na possibilidade de cortes de juros como forma de mitigar os riscos comerciais.. No entanto, essa equação poderá alterar-se rapidamente caso surjam sinais de retaliação externa ou dados económicos mais fracos.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Queda Ligeira do Ouro Reflete Aumento do Apetite Pelo Risco

O preço do ouro recua ligeiramente esta manhã, mas a correção é modesta e o metal continua a manter os ganhos acumulados ao longo das últimas quatro sessões. Esta ligeira queda parece refletir um aumento no apetite pelo risco, com os mercados acionistas a registarem ganhos generalizados. Apesar desta pausa, o tom subjacente do mercado do ouro mantém-se positivo. Os dados económicos dececionantes divulgados recentemente nos EUA reavivaram as expectativas de um corte nas taxas de juro por parte da Reserva Federal em setembro, o que tem penalizado o dólar e dado novo suporte ao ouro — graças à correlação inversa entre os dois ativos. A aumentar a pressão sobre o dólar está também a crescente especulação em torno dos potenciais nomeados pela administração norte-americana para a Reserva Federal. Esta situação gerou preocupações quanto à independência futura do banco central, afetando negativamente o sentimento em relação ao dólar e criando margem para novas valorizações do ouro. Paralelamente, a procura por ativos de refúgio mantém-se robusta, com os investidores a procurarem proteção face à incerteza relacionada com o comércio internacional, alimentada pela mais recente ronda de ameaças tarifárias dos EUA. Neste contexto, continua a haver potencial de valorização para o ouro, com um objetivo de curto prazo em torno dos 3.400 dólares por onça.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Dados Laborais Fracos e Tarifas Impulsionam Procura por Ouro

O preço do ouro registou uma ligeira descida no início da sessão europeia, mas mantém-se próximo dos máximos semanais alcançados na sexta-feira. O metal precioso recuperou no final da semana passada, com uma valorização superior a 2%, após a divulgação de dados do mercado laboral nos EUA que revelaram um cenário pior do que o esperado, incluindo revisões em baixa dos números de maio e junho. Esta surpresa levou a uma reavaliação imediata das expectativas em relação à política monetária da Reserva Federal, com muitos analistas a anteciparem agora uma maior probabilidade de um corte nas taxas de juro já em setembro. Esta mudança provocou uma forte desvalorização do dólar face às principais moedas, beneficiando o ouro, dada a correlação inversa entre os dois ativos. A valorização do ouro foi ainda apoiada pelo mais recente desenvolvimento na saga das tarifas comerciais dos EUA. Com a administração Trump a avançar com a aplicação de tarifas elevadas sobre importações provenientes de vários países — incluindo o Brasil, a Índia e o Canadá —, registou-se um aumento da procura por ouro como ativo de refúgio, à medida que os investidores procuraram proteger os seus portfólios face a um possível agravamento das condições económicas globais. Face à deterioração das perspectivas económicas nos EUA e à incerteza persistente em torno da política comercial, os preços do ouro deverão manter-se sustentados acima do patamar dos 3.300 dólares.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Euro Rumo à Pior Semana Face ao Dólar desde 2022

O euro negoceia praticamente inalterado no início da sessão desta sexta-feira, mantendo-se ligeiramente acima do nível dos 1,14 dólares. A moeda única caminha para a sua pior semana face ao dólar desde 2022, com perdas a rondar os 3%, resultado da reação negativa ao acordo comercial entre os EUA e a União Europeia — visto por muitos investidores como aquém do ideal do ponto de vista europeu, criando novos obstáculos para as economias do velho continente. Ao mesmo tempo, o dólar mantém-se em alta, apoiado por dados económicos robustos nos EUA e por uma Reserva Federal com uma postura hawkish. Neste contexto, os mercados cambiais estarão hoje particularmente atentos à divulgação dos dados de emprego nos EUA (Non-Farm Payrolls) referentes a julho. Caso os números confirmem que o mercado laboral norte-americano continua a crescer a um ritmo saudável, os investidores poderão reforçar as suas apostas no dólar, reduzindo ainda mais as expectativas de um corte nas taxas de juro por parte da Fed em setembro — um cenário que poderá levar a uma valorização adicional da moeda norte-americana face ao euro.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Incerteza Tarifária Sustenta Recuperação do Ouro

Os preços do ouro recuperaram terreno nas primeiras horas da sessão de quinta-feira, após terem atingido o valor mais baixo do último mês durante as negociações de quarta-feira. O preço da onça regressou a valores ligeiramente acima dos 3.300 dólares, recuperando parte das perdas anteriores. A queda registada na sessão anterior resultou do fortalecimento do dólar norte-americano e da subida dos juros da dívida pública dos EUA, na sequência da decisão da Reserva Federal de manter as taxas de juro inalteradas e de sinalizar que é pouco provável um corte em setembro. Outro fator que tem penalizado o metal precioso é o aumento do apetite pelo risco nos mercados financeiros, impulsionado pelos resultados sólidos das grandes empresas tecnológicas. Estes dois elementos continuam a representar obstáculos à valorização do ouro. Contudo, com a aproximação do prazo de 1 de agosto para a imposição de tarifas por parte da administração norte-americana a países que ainda não chegaram a acordo, a incerteza crescente está a impulsionar a procura por ativos de refúgio. Neste cenário, o potencial de valorização do ouro continua fortemente ligado à evolução do contexto comercial: quanto mais ordens executivas forem assinadas pelo presidente Donald Trump impondo tarifas a outros países, maior será a pressão ascendente sobre o preço do ouro.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Análise GBP/USD — Super Quarta (30/07/2025)Hoje é Super Quarta, dia marcado por fortes eventos macroeconômicos que devem trazer alta volatilidade no par GBP/USD.

Resumo da Estrutura Técnica

🔹 Tendência prévia: Baixista, com formação de fundo em 1.33081.

🔹 Zona de pullback em andamento: Região de 50% a 78,6% de Fibo (1.34476 a 1.35125).

🔹 Alvo projetado da queda: Região de 1.31210 (próximo à extensão de movimento anterior).

🔹 Resistência forte: Região entre 1.34400 a 1.35100, onde há confluência de Fibonacci com possível liquidez de venda institucional.

🔍 Cenário Fundamental — Super Quarta

Hoje temos dois grandes eventos:

🇺🇸 Estados Unidos – FOMC (Federal Reserve)

Decisão de política monetária às 15h (horário de Brasília)

Espera-se manutenção de juros, mas o mercado busca pistas sobre cortes até o fim do ano.

Qualquer tom hawkish pode impulsionar o dólar americano, pressionando o GBP/USD para baixo.

🇬🇧 Reino Unido – Indicadores Relevantes

Embora sem decisão de juros hoje, os mercados monitoram a inflação, mercado de trabalho e crescimento fraco no Reino Unido.

Isso mantém o pound (GBP) vulnerável, principalmente frente a um USD fortalecido.

⚠️ Atenção:

Alta volatilidade após discurso do Fed e publicação do comunicado FOMC.

Evite operar antes das 15h se não tiver estratégia de risco clara.

Utilize stop apertado se operar o pullback antes do anúncio.

✅ Conclusão

Hoje é um dia decisivo: o gráfico mostra um movimento técnico de correção para venda, alinhado com fundamentos que favorecem o fortalecimento do dólar americano frente à libra esterlina. A melhor abordagem pode ser aguardar o preço alcançar a zona de 50% a 78,6% de Fibo e buscar um sinal de reversão para entrar vendido (short) com gerenciamento de risco adequado.

Dólar Inalterado Antes de Dados Cruciais e Decisão da Fed

O dólar norte-americano negoceia praticamente inalterado face às principais moedas no arranque da sessão europeia desta quarta-feira. Os investidores mantêm-se cautelosos numa semana marcada por dados económicos relevantes, que poderão influenciar o desempenho da moeda norte-americana durante o resto do verão. Ao longo do dia de hoje, serão divulgados dados importantes nos Estados Unidos, incluindo o relatório ADP sobre o emprego, o PIB do segundo trimestre e a decisão de política monetária da Reserva Federal, acompanhada do respetivo comunicado. Antes do final da semana, os mercados irão ainda reagir aos dados da inflação PCE e ao relatório de criação de emprego no setor não agrícola (Non-Farm Payrolls), ambos referentes ao mês de julho. Embora se espere amplamente que a Fed mantenha as taxas de juro inalteradas, os investidores estarão atentos às declarações de Jerome Powell e à conferência de imprensa que se seguirá, em busca de pistas sobre o rumo futuro da política monetária. Persistem dúvidas quanto ao momento do próximo movimento, que poderá acontecer já em setembro. Neste contexto, uma postura mais hawkish por parte da Fed, combinada com números robustos no mercado laboral, será positiva para o dólar e poderá acelerar a sua recuperação — em curso desde o anúncio do acordo comercial com a União Europeia.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Ouro Desvaloriza Face ao Otimismo do Mercado

O preço do ouro caiu nas primeiras horas de negociação desta sexta-feira, registando a terceira sessão consecutiva em território negativo e mantendo-se ligeiramente acima dos 3.350 dólares. As perdas do metal precioso ocorrem num contexto de renovado apetite pelo risco, impulsionado pelo otimismo em torno de um possível avanço nas negociações tarifárias entre os EUA e a Europa, antes do prazo de 1 de agosto imposto por Washington. A perspetiva de uma maior estabilidade no comércio global melhorou o sentimento nos mercados financeiros, promovendo uma rotação de fluxos de investimento dos ativos de refúgio, como o ouro, para ativos de risco, como as ações — uma dinâmica que levou os principais índices norte-americanos a novos máximos históricos. Em simultâneo, os dados económicos mais recentes continuam a evidenciar a resiliência da economia dos EUA. Na quinta-feira, os pedidos de subsídio de desemprego, que ficaram abaixo do esperado, reforçaram a convicção de que a Reserva Federal dificilmente cortará as taxas de juro este mês, o que dá suporte às yields dos Treasuries e ao dólar — criando, por sua vez, obstáculos à valorização do metal precioso, que não oferece rendimento.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Tensões Comerciais Levam Ouro a Máximos de 5 Semanas

O preço do ouro atingiu um máximo de cinco semanas nas primeiras horas de negociação desta quarta-feira, apoiado por dois fatores principais. Em primeiro lugar, cresce a ansiedade à medida que se aproxima o prazo imposto pela administração norte-americana para concluir acordos comerciais com parceiros globais — ou aplicar tarifas elevadas — o que está a alimentar a procura por ativos de refúgio. Em segundo lugar, aumentam as preocupações em torno das aparentes tentativas da Casa Branca de interferir na política monetária da Reserva Federal. Esta situação levanta dúvidas sobre a independência do banco central e contribui para uma perda de confiança nos ativos denominados em dólares. Como consequência, o dólar está a enfraquecer face às principais moedas, o que dá suporte adicional ao ouro, devido à correlação inversa entre ambos os ativos. Neste contexto, a atenção dos investidores mantém-se focada nas negociações comerciais em curso, com especial destaque para as conversações entre os Estados Unidos e a União Europeia. O fracasso em alcançar um acordo poderá ter um impacto negativo sobre as perspetivas da economia global. Quanto mais nos aproximarmos da data-limite de 1 de agosto sem progressos, maior será a probabilidade de uma aceleração na procura por ativos de refúgio, como o ouro — criando margem para novas subidas no preço do metal precioso.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Euro Reverte Ganhos Após Declarações de Trump Sobre Powell

Após uma forte valorização na sequência da notícia de que Donald Trump estaria a considerar o afastamento de Jerome Powell, o par EUR/USD devolveu todos os ganhos registados na sessão anterior e voltou a negociar junto da marca dos 1,16. Os principais índices americanos também recuperam, com o S&P 500 a subir cerca de 0,10% e o Nasdaq a avançar 0,20%, à medida que os investidores reavaliam a probabilidade efetiva de uma intervenção política na Fed. A perspetiva de uma Reserva Federal potencialmente mais acomodativa foi rapidamente substituída por alguma contenção, especialmente depois de Trump ter classificado como “altamente improvável” a demissão de Powell. Em paralelo, os dados económicos robustos nos EUA continuam a dar suporte ao dólar no curto prazo.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Inflação Reforça Cautela da Fed antes da Próxima Reunião

Na terça-feira foram publicados os dados da inflação nos EUA, com a inflação subjacente a fixar-se nos 2,9%, ligeiramente abaixo dos 3% esperados pelos analistas de Wall Street. O índice do dólar valorizou mais de meio ponto percentual após o anúncio, recuperando parte das perdas acumuladas no primeiro semestre. O impacto das tarifas já se faz sentir em categorias como os eletrodomésticos, que registaram o maior aumento mensal desde 2020 (+1,9%). A habitação mantém-se como o principal motor da inflação subjacente, com uma variação mensal de +0,4%, refletindo pressões persistentes no mercado imobiliário. O relatório reforça a postura cautelosa da Fed, que deverá manter as taxas inalteradas no final do mês, enquanto avalia o efeito das tarifas sobre os preços.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

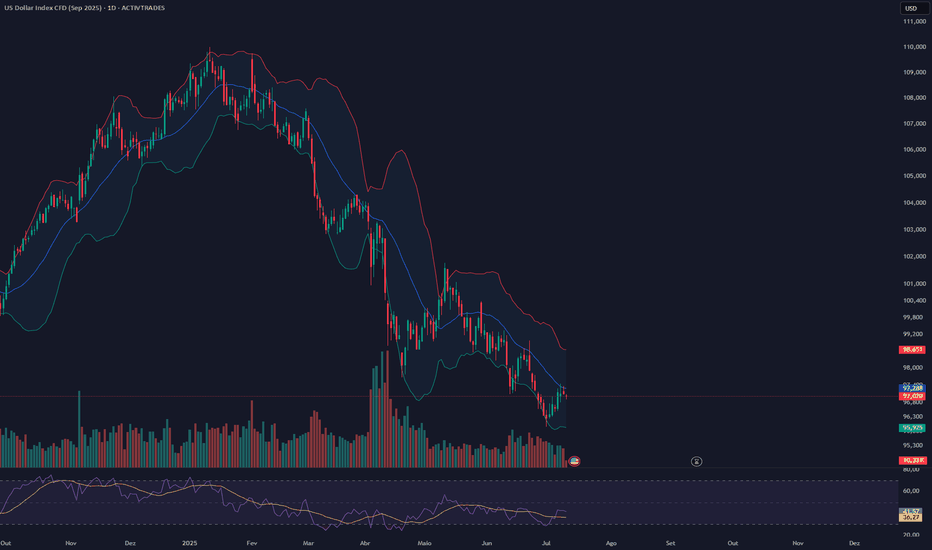

Minutas da Fed Reforçam Política Monetária Conversadora

Esta manhã, o índice do dólar (DXY), que mede o desempenho do dólar face a um cabaz de moedas principais, registou uma ligeira valorização de cerca de +0,06%, fixando-se em aproximadamente 97,35. Esta valorização modesta surge na sequência da publicação das minutas da Fed, na quarta-feira.

A maioria dos membros do FOMC mantém uma postura cautelosa e antecipa uma descida dos juros de, no máximo, 1 ponto percentual até ao final de 2025. O consenso dentro da Fed é que a taxa atual já está próxima do nível neutro, o que limita a margem para cortes relevantes. Por agora, o mercado não está a precificar alterações em julho, mas tudo dependerá dos dados económicos que forem divulgados nas próximas semanas.

Apesar da postura restritiva da Fed, o diferencial de juros face a outras economias desenvolvidas não tem sido suficiente para sustentar o dólar. Desde o início do ano, o índice DXY recuou 11%, refletindo uma menor confiança na moeda americana e uma tendência crescente para a diversificação por ativos noutras geografias.

Henrique Valente – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Suporte Crucial e Acomodação no Curto PrazoWDO FUT: Suporte Crucial e Acomodação no Curto Prazo

WDO FUT: 5.657,50 (−0,33%)

O contrato futuro de Dólar (WDO FUT) encontra-se atualmente dentro de uma estrutura baixista consolidada, negociando abaixo de todas as médias móveis (MMs).

Hoje, o ativo está exercendo pressão sobre o suporte em 5.654,00. Caso este nível seja rompido, o próximo alvo de baixa pode ser 5.482,00.

Neste momento, não considero provável uma perda imediata desse suporte. Minha expectativa é que o WDO FUT permaneça nesta região de preço até que surjam catalisadores ou eventos macroeconômicos significativos que justifiquem movimentações verticais direcionais mais amplas. O ativo parece estar em uma zona de acomodação, aguardando um novo direcionamento