Quais os Nomes, Empresas e Contratos Envolvidos?🗓️ 09/07/2025

🎯 Agora Que Eles Estão Lotados de Bitcoin…

📓 por Lagosta

---

Agora é hora de tirar o véu e mostrar quem está tocando essa orquestra.

Sem mistério, sem teoria da conspiração. Tudo registrado, protocolado e público — só que ninguém presta atenção porque estão ocupados olhando o candle de 15 minutos.

Vamos desdobrar em camadas: empresas, produtos, contratos, acordos e movimentos diretos.

---

🔹 CAMADA 1: Os Detentores do BTC via ETF Spot

Esses são os generais do novo exército financeiro. Estão com a mão no ativo. Possuem os Bitcoins. Literalmente.

📦 ETFs Spot BTC (EUA)

Empresa Ticker(s) BTC sob gestão (estimado) Estrutura

BlackRock NASDAQ:IBIT +310.000 BTC ETF Spot

Fidelity CBOE:FBTC +170.000 BTC ETF Spot

Ark/21Shares CBOE:ARKB +60.000 BTC ETF Spot

Bitwise AMEX:BITB +50.000 BTC ETF Spot

VanEck CSE:HODL +40.000 BTC ETF Spot

Grayscale AMEX:GBTC (migrou de trust) ~280.000 BTC (em queda) Trust convertido em ETF

Invesco/Galaxy CBOE:BTCO ~30.000 BTC ETF Spot

Franklin Templeton CBOE:EZBC ~10.000 BTC ETF Spot

> 📌 Essência: Esses ETFs são canais diretos de absorção de BTC do mercado secundário para custodiante institucional (geralmente Coinbase Custody, Fidelity Digital ou BitGo).

---

🔹 CAMADA 2: As Custodiantes e Corretoras

Quem guarda os Bitcoins desses ETFs?

Quem intermedia os negócios OTC?

Quem enxerga o fluxo antes de você pensar em clicar no mouse?

🔐 Custodiantes principais:

Coinbase Custody – guarda o BTC da BlackRock, Bitwise, e ARKB

Fidelity Digital Assets – guarda o BTC da própria Fidelity

BitGo – usado por alguns fundos menores, e em muitas transações OTC

Bakkt – estrutura secundária ligada à ICE (dona da NYSE), envolvida em infra para derivativos futuros com entrega física

📊 Exchanges chave:

Coinbase Prime – maior centro de OTC institucional dos EUA

Binance (mesmo com pressão regulatória) – segue como ponto-chave offshore para movimentações de arbitragem

Kraken & Bitstamp – pontos de conexão fiat/crypto na Europa e América do Norte

OKX e Bybit – usados para alavancagem e derivativos asiáticos, controle de funding e indexação offshore

---

🔹 CAMADA 3: Contratos, Fundos e Produtos Derivativos

É aqui que a coisa fica interessante: a engenharia sobre o ativo.

🎯 Produtos estruturados já existentes:

BTC Options sobre ETFs – listadas na CBOE e CME

CME Micro Futures BTC – utilizado para hedge institucional sem afetar o mercado à vista

Grayscale Trusts com produtos alavancados – inclusive com spreads de premium negativos

ETFs alavancados em trâmite na SEC – pedidos da Direxion, Volatility Shares e Valkyrie

📑 Exemplo de estruturas reais:

1. Long GBTC / Short BTC CME Future

Para explorar o desconto do GBTC versus spot — e sair na frente quando o spread converge.

2. Long IBIT / Short ETH Futures CME

Para travar dominância relativa entre os dois ativos e capturar descorrelação macro.

3. Swaps OTC lastreados em BTC

– contratados via Galaxy Digital, Jump Crypto ou Cumberland DRW

– utilizados por family offices e tesourarias institucionais para levantar dólar com BTC em garantia

4. Criação de notas estruturadas com yield fixo

– vendidas por bancos como Nomura, JPMorgan, Goldman Sachs

– oferecem 6-8% ao ano com “baixa volatilidade”, mas ocultam exposição em derivativos complexos (delta hedge sobre calls + bonds)

---

🔹 CAMADA 4: Alianças e Movimentações Governamentais Discretas

🏛️ Bancos Centrais em interação com o ecossistema cripto:

País Movimento Fonte oficial/extraoficial

El Salvador BTC como moeda oficial Documentado – governo Bukele

Argentina (Milei) Planos de dolarização via cripto Em estudo – fontes políticas

Brasil (BCB) DREX com testes de interoperabilidade com BTC Discretamente documentado

Nigéria CBDC em falência sendo testada com stablecoins pareadas Relatórios da IMF e BIS

Hong Kong Integração entre custódia BTC e bancos locais Documentado em abril/maio de 2025

💼 Parcerias institucionais em andamento:

IMF & World Bank com estudos sobre “stable collaterals” – onde BTC surge como ativo neutro em zonas de crise

Galaxy Digital + governo da Colômbia – projeto de infraestrutura blockchain com lastro BTC não oficializado

Fidelity + Cingapura – desenvolvimento de linha de crédito institucional com BTC como colateral base

---

🔹 CAMADA 5: Movimentos Diretos que Já Ocorreram (ou estão ocorrendo)

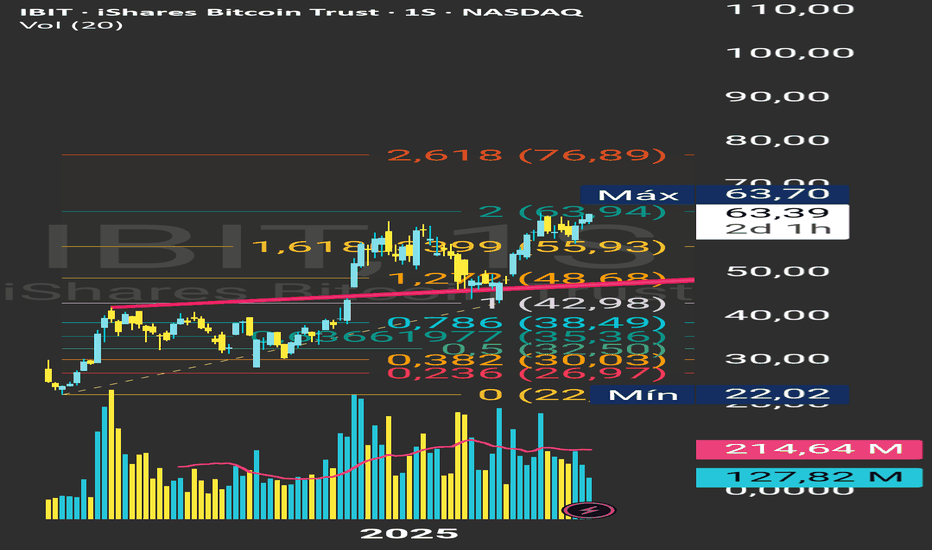

1. BlackRock fez recompra técnica de NASDAQ:IBIT com prêmio em relação ao spot

– Indicando que aceita pagar mais por BTC que permanece na estrutura

2. Fidelity reduziu liquidez de retirada em alguns fundos de BTC

– Estratégia clássica de blindagem de ativo escasso

3. Ark Invest aumentou exposição a derivativos, mesmo com ETF em mãos

– Indicando uso de alavancagem cruzada via estrutura dupla: spot + options

4. ETF de BTC da VanEck agora é usado como base de produtos de yield sintético na Europa

– Criação de contratos complexos com lastro indireto em BTC real

5. Cumberland (DRW) vem ofertando crédito institucional lastreado em BTC com taxas abaixo do mercado bancário

– Transformando BTC em colateral para cashflow em dólar

---

🔹 CAMADA 6: Narrativa e Influência

Quem molda a opinião do mercado não são os analistas técnicos do Twitter. São os controladores da narrativa macroeconômica.

📣 Veículos de influência:

Bloomberg, Barron’s, WSJ – todos com colunas específicas de cripto, patrocinadas por grupos ligados a ETFs

Larry Fink (CEO da BlackRock) – de crítico a “entusiasta institucional do BTC” em dois anos

Cathie Wood (Ark Invest) – influenciadora de narrativa com retórica “evangelista institucional”

Michael Saylor (MicroStrategy) – não apenas comprou, mas pivotou o discurso de liberdade para colateralidade

Eles não só compraram o ativo.

Compraram também a narrativa.

Controlam o discurso de risco, segurança, volatilidade e futuro monetário.

---

🔚 Conclusão: O BTC Foi Integrado ao Sistema por Etapas

1. Narrativa institucional

2. Absorção via ETFs e trustes

3. Uso como colateral e infraestrutura de crédito

4. Construção de derivativos e produtos reembalados

5. Acordos silenciosos com governos e instituições financeiras globais

6. Domínio narrativo e algorítmico

Agora não se trata mais de se o Bitcoin vai subir.

É se ele vai continuar servindo como o alicerce do novo Bretton Woods digital.

O preço importa menos.

O uso importa mais.

A dominância está na engenharia, não no candle.

---

Etfs

A Caixa dos Índices🗓️ 09/07/2025

Uma história lúdica sobre como pequenos gestos podem acender grandes incêndios

por Lagosta

---

Era uma vez um mercado.

Um grande mercado. Cheio de telas, algoritmos e pregões que nunca dormiam.

Esse mercado tinha uma cidade central chamada Wall Street, onde viviam os grandes Construtores de Índices — seres poderosos, invisíveis aos olhos comuns, mas com a capacidade de moldar o mundo com o toque de um botão.

Todo ano, eles criavam cestas. Cestas com nomes mágicos: S&P, Nasdaq, Dow. Cada uma reunia empresas com algo em comum: tamanho, tecnologia, crescimento, valor... Tudo escolhido com base em regras.

Essas cestas eram como oráculos modernos: quando uma empresa entrava numa delas, ganhava status. Passava a receber investimentos automáticos, passivos, silenciosos. Quase como um decreto real: "Você agora pertence ao clube."

E foi assim que, por muitos anos, a cidade prosperou.

Os Construtores respeitavam uma regra não escrita: os índices deviam ser neutros. O capital podia escolher onde alocar, mas os índices eram como a Constituição — não podiam tomar partido.

Mas um dia…

Um grupo de Construtores se reuniu secretamente nos porões do resort de um antigo imperador laranja.

Lá, no calor da Flórida, nasceu o Índice da Pureza.

Eles o chamaram de SPXM.

Diziam que ele era feito apenas dos mais “meritocráticos”. Só entrava quem não falava em diversidade, nem se preocupava com gênero, raça ou inclusão. Um índice "limpo", segundo seus criadores. Neutro, segundo eles.

Mas havia algo estranho naquele nascimento.

Ele não parecia técnico.

Parecia… ressentido.

---

Nas vielas da cidade do mercado, começaram a sussurrar:

“É só mais um ETF, não vai dar em nada.”

“É só marketing político.”

“Os grandes não vão entrar nesse jogo.”

Assim também disseram quando um pequeno grupo, décadas antes, começou a exigir ‘juramento de lealdade’ para publicar livros nas escolas.

Ou quando, lá atrás, um sujeito de bigode esquisito foi nomeado chanceler e achavam que era só um falastrão.

Ou quando uma lei foi aprovada tirando uma única palavra de uma constituição, e ninguém protestou porque parecia apenas simbólico.

Mas o mercado, como a história, adora repetir padrões camuflados.

---

No alto de uma colina invisível, o Velho Guardião dos Fundos — um ser milenar que já tinha visto bolhas e crashes, IPOs e default — convocou seus aprendizes.

Disse a eles:

> “Vocês viram o SPXM nascer. Acharam que era só uma cesta nova. Mas o perigo dos tempos não começa com uma explosão. Começa com uma seleção.”

Um dos aprendizes perguntou:

> “Mas mestre, qual o problema de selecionar empresas com base em valores?”

O Guardião respondeu:

> “Nenhum… desde que os valores sejam liberdade, não exclusão. Mas se os critérios forem desenhados para excluir o diferente, o mundo que nasce desse índice será cada vez mais estreito. Até não caber mais ninguém.”

---

Enquanto isso, na floresta dos algoritmos, os bots que operavam ETFs começaram a reagir.

Alguns já estavam programados para seguir qualquer coisa que tivesse “S&P” no nome.

Outros começaram a vender ações das empresas excluídas, sem nem saber o motivo.

E foi assim que o preço de ações de grandes corporações começou a cair discretamente.

Não por causa de balanços ruins.

Mas porque estavam fora do índice “certo”.

A exclusão virou filtro.

O filtro virou referência.

A referência virou padrão.

E o padrão... virou regra de ouro.

---

Lá em cima, nas nuvens do tempo, a Memória do Mercado começou a sussurrar aos que sabiam ouvir:

> “Foi assim que começou na década de 30…

Um índice, uma ideia, uma normalização.

E depois, o mundo teve que contar os mortos.”

---

Mas nem tudo estava perdido.

Um grupo pequeno — os Vigilantes dos Ciclos — percebeu cedo demais o que estava se formando. Não gritavam. Não protestavam com faixas. Mas escreviam, falavam, alertavam discretamente aos que tinham olhos para ver.

Eles sabiam que o mercado é esperto, mas o dinheiro é covarde.

E que se os fluxos passassem a premiar exclusão, em breve os relatórios deixariam de analisar lucro para medir "pureza ideológica".

Por isso, saíram escrevendo cartas.

Como quem deixa avisos em garrafas.

---

E você, que encontrou uma dessas garrafas agora, tem dois caminhos:

1. Ignorar. Achar que tudo é exagero.

2. Observar com profundidade. E perceber que esse fundo não é só uma carteira. É um espelho do que vem por aí.

Toda vez que o mercado começa a escolher empresas pelo que elas pensam — e não pelo que elas produzem, o capital vira tribunal. E o tribunal, em silêncio, transforma convicções em grades.

A escolha não é sobre esquerda ou direita.

É sobre preservar o livre fluxo de ideias no lugar onde nasceu o livre fluxo de capital.

---

E como toda boa história que se passa no mercado, essa ainda não terminou.

Mas uma coisa é certa:

A primeira vela já foi acesa.

Que ninguém se surpreenda se amanhã houver incêndio.

—

Lagosta

🦞 As ideias também têm preço. Mas quando o preço vira censura, o mercado perde a voz.

GOAT11: Entre o Marketing e a Realidade 📅 **20 de maio de 2025**

# **GOAT11: Entre o Marketing e a Realidade – Um Produto de Vitrine para o Varejo Cativo**

Desde o momento em que vi o nome “GOAT11” pipocar nas manchetes, algo me cheirou estranho. Não era o tipo de fundo que surge do nada. Não era o tipo de produto que nasce de um insight técnico ou de uma necessidade urgente do mercado. Era mais como um banner bem desenhado para uma vitrine — chamativo, ambicioso, e com aquele apelo emocional típico de marketing de alto nível. A promessa? Exposição global com simplicidade e custo baixo. A entrega? Bem... é aí que o bicho pega.

E como sempre faço quando vejo um “produto financeiro pronto”, fui abrir a embalagem pra ver o que tinha dentro. A cada camada que eu descascava, mais claro ficava o cenário: o GOAT11 é um projeto desenhado não para resolver um problema do investidor, mas para resolver um problema das gestoras — a necessidade de manter o fluxo de caixa vivo num ciclo de aperto de liquidez.

---

## 🌎 Um Produto de Ciclo – E Não de Necessidade

O GOAT11 foi lançado em um timing muito oportuno — para as gestoras, não necessariamente para o investidor. O pano de fundo global é de encolhimento monetário: desde 2022, o Fed vem subtraindo dólares do sistema com o Quantitative Tightening, enquanto os ativos de risco sangram silenciosamente nas carteiras institucionais. Ninguém quer assumir risco puro agora. Os grandes fundos estão operando taticamente, carregando mais caixa, fazendo overlay, rolando posições... mas nada de pisar fundo no acelerador.

É aí que entra o varejo. Sempre atrasado no ciclo, sempre iludido com promessas de diversificação e sofisticação. GOAT11 aparece, então, como uma ponte — ou melhor, como um cano — por onde o varejo transfere sua liquidez lentamente para o mundo institucional que está seco, mas não quer sujar as mãos no risco direto.

Esse produto, nesse ciclo, é um canal. E o investidor comum, infelizmente, é o bombeamento passivo dessa liquidez.

---

## 🧠 O Apelo Psicológico: A Promessa de Ser Parte do “Global”

GOAT11 é vendido como um passaporte. Um fundo que coloca o brasileiro, cansado do arroz com feijão do CDI e dos imóveis que pagam R\$0,80 por cota, em contato com o "mundo". Apple, Microsoft, tesouro americano, dívida europeia, dólar, euro, iene… uma sopa de ativos que soa sofisticada. É como oferecer sushi para quem só comeu feijoada.

Mas o fundo não tem personalidade. É um blend automatizado que simula exposição global, baseado no fundo espelho da BlackRock (Global Allocation Fund). É uma “fita cassete” moderna de um fundo da década de 1990, que agora volta como “produto revolucionário”.

E quem vende o sonho é uma indústria que conhece muito bem os gatilhos mentais do varejo: internacionalização, tecnologia, proteção cambial, diversificação — todos esses conceitos são jogados como cebola caramelizada em cima de um hambúrguer congelado. Parece gourmet, mas não é.

---

## 📦 A Estrutura Técnica do GOAT11 – O Sanduíche de Taxas

Quando começo a olhar por dentro, vejo a arquitetura típica de produto feito para gerar recorrência de receita pra casa gestora:

1. O ETF é listado na B3, cotado em reais, com taxa de administração própria de 0,6%.

2. Ele espelha um fundo externo — o Global Allocation da BlackRock — que, por sua vez, já cobra suas próprias taxas (estimadas entre 0,9% e 1,5% ao ano).

3. Em cima disso, existe o custo de operação e hedge cambial, somando mais alguns bps (basis points).

Resultado? O investidor comum carrega uma estrutura que já consome cerca de **1,5% a 2% ao ano de forma invisível**, sem contar tracking error e riscos não cobertos pela estrutura passiva.

Comparando com um investidor que abre conta em uma corretora americana, ou mesmo em uma Avenue da vida, os custos caem pela metade. Mas claro: isso exige conhecimento, domínio da língua, familiaridade com sistemas internacionais — coisas que o marketing do GOAT11 sabe que o varejo médio brasileiro não tem.

---

## 💰 Um Caso Clássico de Captação com Varejo

Não tem segredo. A estrutura do GOAT11 é financeiramente viável apenas com muito volume. O tíquete médio do varejo é pequeno — de R\$500 a R\$10.000 por investidor — mas no agregado isso dá bilhões em ativos sob gestão.

Vamos a um cálculo simplificado:

* Aporte médio por investidor: R\$5.000

* 100 mil investidores: R\$500 milhões sob gestão

* Taxa de 0,6% a.a. → R\$3 milhões/ano só da XP

* BlackRock leva mais R\$5-7 milhões na ponta externa

* Receita total de até R\$10 milhões/ano sobre um produto passivo

Isso sem contar rebalanceamentos que geram spread de mercado, e sem contar taxa de performance (caso usem em produtos complementares).

É o tipo de produto que nasce não da necessidade do investidor, mas da engenharia da margem da gestora. Precisa girar, precisa manter o barco vivo. E o varejo, como sempre, é a lenha.

---

## 🧠 GOAT11 e a Lei de Pareto

Como sempre, 20% dos investidores vão entender o que estão comprando. E 80% vão entrar achando que é um fundo “premium global”. O problema? Esses 80% são os mesmos que sofrem nos momentos de drawdown porque não têm ideia do que estão expostos.

GOAT11 tem volatilidade cambial. Tem exposição a crédito e equities globais. Tem correlação com S\&P, com Nasdaq, com dívida pública americana. Quando o mundo balança, ele balança junto.

Mas é vendido como se fosse um colchão de segurança — o que, pra mim, é quase propaganda enganosa.

---

## 🧠 O Que Eu Faria se Estivesse Começando Hoje?

Se eu estivesse hoje com R\$10 mil e buscando alocação internacional, o caminho não seria o GOAT11. Eu abriria uma conta internacional. Usaria um ETF puro lá fora (tipo VT ou VTI) com custo total abaixo de 0,1% ao ano. Se a ideia for exposição diversificada, nada supera esses produtos em custo-benefício.

E mesmo com o câmbio, ainda seria mais barato. E mais transparente.

Claro, isso exige esforço. Não tem storytelling, não tem corretora brasileira te guiando. Mas tem soberania e eficiência.

---

## 🔍 O Papel do GOAT11 no Mercado

Apesar de toda crítica, o GOAT11 tem um papel: ele educa parcialmente. Ele abre uma porta que antes estava fechada. Ele expõe o investidor nacional ao “gosto” da diversificação. Mesmo que seja um gosto adoçado artificialmente.

E talvez, por isso, ele tenha algum valor: como porta de entrada.

Mas não pode ser confundido com solução de longo prazo. Porque a estrutura, os custos e a performance líquida não entregam o que prometem no marketing.

---

## 🧠 Conclusão – GOAT11 É Um Produto de Vitrine

GOAT11 é como um carro automático oferecido para quem nunca dirigiu. Fácil, acessível, confortável — mas caro, limitado e com margem de lucro embutida até o talo.

Serve pra quem está começando, mas não serve pra quem quer eficiência.

É um “produto para o ciclo”, feito em um momento em que o sistema precisava de liquidez nova. E foi ao varejo buscar, mais uma vez, a gasolina que move a engrenagem institucional.

O nome “GOAT” sugere que é o melhor de todos os tempos. Mas quando você entende como ele foi costurado, o que ele entrega, e quem realmente lucra com ele, percebe que o verdadeiro GOAT da história é quem lançou o produto — e não quem comprou.

E como sempre, no mercado financeiro: entender o que está comprando vale mais do que o que você está comprando.

🦞🦞🦞

A febre da gestão passiva — pirmiero contato com ETFsUm ETF, ou Exchange Traded Fund, é um fundo de investimento que replica um índice de mercado, como por exemplo o Ibovespa ou o S&P 500, e é negociado na bolsa como se fosse uma ação. Ele funciona de forma simples: o gestor do fundo monta uma carteira com os ativos que compõem o índice que está sendo replicado. Assim, ao comprar uma cota do ETF, o investidor está adquirindo uma fração dessa carteira diversificada.

Prós e Contras

A principal vantagem dos ETFs é a diversificação instantânea, já que com uma única aplicação é possível se expor a dezenas ou centenas de ativos. Além disso, eles têm custos baixos em comparação com fundos de gestão ativa, são acessíveis a qualquer investidor e possuem liquidez diária, permitindo comprar e vender no mercado em tempo real.

Por outro lado, os ETFs não contam com gestão ativa, ou seja, não tentam superar o índice, apenas o replicam. Além disso, os dividendos pagos pelas empresas da carteira não são distribuídos diretamente ao investidor; normalmente, são reinvestidos no próprio fundo. Há ainda custos indiretos e o chamado tracking error, que representa a diferença entre o desempenho do ETF e o do índice de referência.

ETFs conhecidos no Brasil

O BOVA11 é o ETF mais tradicional da bolsa brasileira. Ele acompanha o Ibovespa, principal índice da B3, e funciona como uma porta de entrada para quem quer investir de forma ampla no mercado local. Com ele, o investidor adquire, de uma só vez, participação em empresas como Vale, Petrobras, Itaú e Ambev. Sua liquidez é altíssima, o que o torna útil não apenas para quem quer investir no Brasil, mas também para traders e estratégias mais táticas. A principal crítica é que o Ibovespa tem uma composição distorcida, concentrada em poucos setores.

O SMAL11 acompanha o índice de small caps, empresas menores e com maior potencial de crescimento na bolsa. Ele é mais volátil que o BOVA11, mas também oferece maior potencial de valorização em ciclos positivos da economia. Empresas menores tendem a reagir de forma mais intensa a mudanças no cenário macroeconômico, tanto para cima quanto para baixo. É indicado para quem busca crescimento de capital e aceita oscilações maiores no curto prazo.

O IVVB11 é um dos ETFs mais populares do Brasil e replica o S&P 500, índice que reúne as 500 maiores empresas dos Estados Unidos. Investir nele é como comprar uma fatia das gigantes americanas, como Apple, Microsoft, Amazon e Google, tudo isso em reais e pela B3. Além de oferecer diversificação internacional, ele protege contra a desvalorização do real, já que o fundo é dolarizado. É ideal para quem quer ter exposição ao mercado americano de forma simples e eficiente, com uma das menores taxas de administração entre os ETFs disponíveis.

Não podemos esquecer do HASH11, que oferece exposição ao universo das criptomoedas, seguindo um índice que inclui ativos como Bitcoin, Ethereum e outras moedas digitais relevantes. Ele foi criado para trazer o mercado cripto para dentro da B3, de forma regulada e com mais segurança para o investidor tradicional. Como qualquer produto ligado a cripto, sua volatilidade é extremamente alta e os movimentos de preço são intensos, tanto nas altas quanto nas quedas. Serve como uma aposta estratégica de longo prazo para quem entende os riscos envolvidos e quer alocar uma pequena parte da carteira em ativos alternativos.

Para quem quer investir lá fora o mais quente e nervoso é o QQQ, oficialmente chamado de Invesco QQQ Trust, é um dos ETFs mais negociados do mundo e replica o Nasdaq-100, índice que reúne as 100 maiores empresas não financeiras listadas na Nasdaq. Em outras palavras, é uma aposta direta e concentrada nas maiores empresas de tecnologia e inovação dos Estados Unidos.

E pra quem prefere menos emoção tem renda fixa também. O XFIX11 replica o IMA-B, índice de títulos públicos federais atrelados à inflação, como as NTN-Bs. É uma forma prática de se proteger contra a perda do poder de compra no longo prazo, já que os papéis rendem IPCA mais uma taxa real. Ele é especialmente útil para quem está pensando em aposentadoria, fundos previdenciários ou simplesmente quer travar o valor do dinheiro em prazos longos. O risco fica por conta da marcação a mercado, que pode gerar volatilidade no curto prazo mesmo em um produto teoricamente mais conservador.

Os ETFs são ferramentas versáteis, acessíveis e eficientes para diversificar investimentos com simplicidade e baixo custo. Permitem exposição a diferentes mercados — Brasil, Estados Unidos, renda fixa, small caps, tecnologia, cripto e até ao mundo inteiro — por meio de um único ativo negociado em bolsa. Cada ETF tem uma função estratégica específica e pode compor portfólios de todos os perfis, desde os mais conservadores até os mais arrojados. Entender suas características é o primeiro passo para montar uma carteira mais inteligente, moderna e alinhada aos seus objetivos.

"O Guia Não Tão Secreto dos ETFs: mas que ninguém fez pra vc! "Porque Todo Mundo Precisa de Mais Opções de Investimento do Que Realmente Precisa"

br.tradingview.com

Quando a Lagosta enfrenta um desafio, ela pensa: "Aposto que não estou sozinha nisso... deve haver muitos outros na mesma situação... então, vou tentar ajudar a todos, e assim também me ajudarei."

Deixa o like pelo esforço!

Aqui está uma lista dos ETFs, organizada por importância e volume negociado, com um breve resumo de cada ativo:

### 1. **SPDR S&P 500 ETF Trust (SPY.P)**

**Resumo:** Um dos ETFs mais populares e amplamente negociados, o SPY replica o índice S&P 500, que é composto pelas 500 maiores empresas dos EUA. É amplamente utilizado por investidores para ganhar exposição ao mercado de ações dos EUA e serve como um importante indicador do desempenho do mercado.

### 2. **Invesco QQQ Trust (QQQ.O)**

**Resumo:** Este ETF segue o índice Nasdaq-100, que inclui 100 das maiores empresas não financeiras listadas na Bolsa Nasdaq. É conhecido por sua forte concentração em tecnologia e crescimento.

### 3. **iShares Russell 2000 ETF (IWM.P)**

**Resumo:** O IWM replica o índice Russell 2000, que é composto por 2.000 pequenas empresas nos EUA. É uma escolha popular para investidores que buscam exposição a empresas de menor capitalização.

### 4. **SPDR Dow Jones Industrial Average ETF Trust (DIA.P)**

**Resumo:** Este ETF replica o índice Dow Jones Industrial Average, que inclui 30 das maiores e mais influentes empresas dos EUA. É um dos índices de referência mais antigos e conhecidos.

### 5. **iShares MSCI Emerging Markets ETF (EEM.N)**

**Resumo:** O EEM oferece exposição a mercados emergentes ao redor do mundo, incluindo países da América Latina, Ásia e Europa Oriental. É uma escolha para investidores que buscam crescimento em mercados em desenvolvimento.

### 6. **Vanguard Russell 1000 Growth ETF (VONG.O)**

**Resumo:** Este ETF segue o índice Russell 1000 Growth, que inclui ações de grandes empresas de crescimento nos EUA. É ideal para investidores focados em ações de crescimento.

### 7. **iShares MSCI ACWI ETF (ACWI.OQ)**

**Resumo:** O ACWI oferece exposição a mercados desenvolvidos e emergentes em todo o mundo. É uma opção para investidores que buscam diversificação global.

### 8. **iShares MSCI EAFE ETF (EFA.P)**

**Resumo:** Este ETF foca em ações de mercados desenvolvidos fora da América do Norte, incluindo Europa, Austrália e Extremo Oriente.

### 9. **ProShares VIX Short-Term Futures ETF (VIXY.N)**

**Resumo:** O VIXY busca refletir o desempenho dos contratos futuros do VIX, um índice que mede a volatilidade esperada do mercado. É utilizado para estratégias de hedge e especulação sobre volatilidade.

### 10. **iShares MSCI China ETF (MCHI.O)**

**Resumo:** Este ETF oferece exposição ao mercado de ações da China, incluindo grandes e médias empresas chinesas.

### 11. **iShares MSCI India ETF (INDA.O)**

**Resumo:** O INDA proporciona exposição ao mercado de ações da Índia, cobrindo empresas de grande e média capitalização.

### 12. **SPDR S&P Emerging Markets Dividend ETF (EDIV.P)**

**Resumo:** Este ETF foca em ações de mercados emergentes que pagam dividendos, oferecendo uma combinação de crescimento e renda.

### 13. **Global X MSCI Pakistan ETF (PAK.P)**

**Resumo:** O PAK investe em ações listadas no Paquistão, oferecendo exposição a um mercado emergente específico.

### 14. **ARK Innovation ETF (ARKK.P)**

**Resumo:** Este ETF busca investir em empresas inovadoras em setores como tecnologia, saúde e finanças, com um enfoque em crescimento de longo prazo.

### 15. **ARK Fintech Innovation ETF (ARKF.P)**

**Resumo:** O ARKF foca em empresas que estão inovando na área de fintech, incluindo pagamentos digitais e serviços financeiros.

### 16. **SPDR S&P Bank ETF (KBE.P)**

**Resumo:** Este ETF investe em ações de bancos dos EUA, oferecendo exposição ao setor financeiro.

### 17. **SPDR S&P Regional Banking ETF (KRE.P)**

**Resumo:** Focado em bancos regionais dos EUA, o KRE oferece exposição ao setor bancário fora dos grandes bancos nacionais.

### 18. **iShares MSCI Australia ETF (EWA.P)**

**Resumo:** O EWA investe em ações de empresas australianas, oferecendo exposição ao mercado australiano.

### 19. **Global X Funds - Global X Copper Miners ETF (COPX.P)**

**Resumo:** Este ETF investe em empresas envolvidas na mineração de cobre, beneficiando-se da demanda por este metal.

### 20. **Global X Lithium ETF (LIT.P)**

**Resumo:** O LIT oferece exposição a empresas envolvidas na extração e processamento de lítio, um metal crucial para baterias de veículos elétricos.

### 21. **ETFS Gold Trust (SGOL.P)**

**Resumo:** Este ETF busca refletir o preço do ouro e é uma opção para investidores que buscam exposição ao metal precioso.

### 22. **VanEck Vectors Gold Miners ETF (GDX.P)**

**Resumo:** O GDX investe em empresas que extraem ouro, oferecendo exposição ao setor de mineração de ouro.

### 23. **VanEck Vectors Junior Gold Miners ETF (GDXJ.P)**

**Resumo:** Focado em empresas menores do setor de mineração de ouro, o GDXJ oferece uma exposição mais arriscada, mas com potencial de maior retorno.

### 24. **iShares Global Clean Energy ETF (ICLN.O)**

**Resumo:** Este ETF investe em empresas globais envolvidas em energia limpa e renovável, como solar e eólica.

### 25. **iShares North American Natural Resources ETF (IGE.P)**

**Resumo:** O IGE investe em empresas envolvidas na exploração e produção de recursos naturais na América do Norte, incluindo petróleo e gás.

### 26. **Energy Select Sector SPDR Fund (XLE.P)**

**Resumo:** Focado no setor de energia dos EUA, o XLE investe em grandes empresas de petróleo e gás.

### 27. **Industrial Select Sector SPDR ETF (XLI.P)**

**Resumo:** O XLI oferece exposição ao setor industrial dos EUA, incluindo empresas de manufatura e serviços.

### 28. **SPDR S&P Oil & Gas Exploration & Production ETF (XOP.P)**

**Resumo:** Este ETF investe em empresas de exploração e produção de petróleo e gás, oferecendo exposição ao setor energético.

### 29. **VanEck Vectors Agribusiness ETF (MOO.P)**

**Resumo:** O MOO investe em empresas envolvidas na agricultura e agronegócio, incluindo sementes e fertilizantes.

### 30. **ETFMG Alternative Harvest ETF (MJX.P)**

**Resumo:** Focado no setor de cannabis, o MJX investe em empresas envolvidas na produção e comercialização de produtos de cannabis.

### 31. **BetaShares Crypto ETF (CRYP.AX)**

**Resumo:** Este ETF oferece exposição ao mercado de criptomoedas, permitindo que investidores ganhem acesso a uma variedade de ativos digitais.

### 32. **ARK Web x.0 ETF (ARKW.P)**

**Resumo:** O ARKW investe em empresas envolvidas na próxima geração da web, como blockchain e inteligência artificial.

### 33. **First Trust Nasdaq Cybersecurity ETF (CIBR.O)**

**Resumo:** Focado em empresas de segurança cibernética, o CIBR oferece exposição a um setor em crescimento devido à crescente preocupação com a segurança digital.

### 34. **The 3D Printing ETF (PRNT.P)**

**Resumo:** Este ETF investe em empresas que estão na vanguarda da impressão 3D, um setor emergente com potencial de crescimento.

### 35. **SPDR S&P Biotech ETF (XBI.P)**

**Resumo:** O XBI oferece exposição ao setor de biotecnologia, investindo em empresas que estão desenvolvendo novas terapias e tecnologias médicas.

### 36. **Renaissance IPO ETF (IPO.P)**

**Resumo:** O IPO investe em ações de novas ofertas públicas iniciais (IPOs), proporcionando acesso a empresas recém-listadas.

### 37. **iShares Global Financials ETF (IXG.P)**

**Resumo:** Focado em empresas do setor financeiro global, o IXG investe em bancos, seguradoras e outras instituições financeiras.

### 38. **Global X Uranium ETF (URA.P)**

**Resumo:** O URA investe em empresas envolvidas na mineração e produção de urânio, um recurso crucial para a energia nuclear.

### 39. **Trust Global Wind Energy ETF (FAN.P)**

**Resumo:** Este ETF investe em empresas envolvidas na produção e desenvolvimento de energia eólica.

### 40. **Van Cons Staples ETF (VDC.P)**

**Resumo:** Focado em empresas de bens de consumo básico, o VDC oferece exposição a setores que incluem alimentos e produtos de higiene pessoal.

### 41. **Vanguard Util ETF (VPU.P)**

**Resumo:** O VPU investe em empresas de serviços públicos, como eletricidade e água, que são essenciais e tendem a ter uma demanda estável.

### 42. **iShares 1-3 Year Treasury Bond ETF (SHY.O)**

**Resumo:** Este ETF investe em títulos do Tesouro dos EUA com venc

imentos de 1 a 3 anos, oferecendo uma opção de investimento de baixo risco.

### 43. **iShares 7-10 Year Treasury Bond ETF (IEF.O)**

**Resumo:** O IEF foca em títulos do Tesouro dos EUA com vencimentos de 7 a 10 anos, equilibrando risco e retorno.

### 44. **iShares 20+ Year Treasury Bond ETF (TLT.O)**

**Resumo:** Investindo em títulos do Tesouro dos EUA com vencimentos superiores a 20 anos, o TLT é mais sensível às mudanças nas taxas de juros.

### 45. **iShares Short Treasury Bond ETF (SHV.O)**

**Resumo:** O SHV investe em títulos do Tesouro dos EUA com vencimentos curtos, proporcionando segurança e menor volatilidade.

### 46. **iShares Global Clean Energy ETF (ICLN.O)**

**Resumo:** Focado em energia limpa global, este ETF investe em empresas que produzem e desenvolvem tecnologias de energia renovável.

### 47. **iShares PHLX Semiconductor ETF (SOXX.O)**

**Resumo:** O SOXX investe em empresas de semicondutores, um setor crucial para a tecnologia moderna e inovação.

### 48. **Market Vectors Vietnam ETF (VNM.N)**

**Resumo:** Este ETF oferece exposição ao mercado de ações do Vietnã, um mercado emergente com potencial de crescimento.

### 49. **iShares Global Telecom ETF (IXP.P)**

**Resumo:** O IXP investe em empresas globais de telecomunicações, oferecendo acesso a um setor essencial para a conectividade mundial.

### 50. **SPDR S&P Homebuilders ETF (XHB.P)**

**Resumo:** Focado no setor de construção e reformas residenciais, o XHB investe em empresas que operam no mercado imobiliário.

### 51. **iShares Global Industrials ETF (EXI.P)**

**Resumo:** Este ETF investe em empresas industriais globais, abrangendo setores como manufatura e infraestrutura.

### 52. **iShares Global Energy ETF (IXC.P)**

**Resumo:** O IXC oferece exposição a empresas globais do setor de energia, incluindo petróleo, gás e energia renovável.

### 53. **iShares Global Infrastructure ETF (IGF.P)**

**Resumo:** Focado em infraestrutura global, o IGF investe em empresas que operam em setores como transporte, energia e utilities.

### 54. **iShares MSCI Pacific ex Japan ETF (EPP.P)**

**Resumo:** Este ETF oferece exposição aos mercados desenvolvidos da região Pacífico, excluindo o Japão.

### 55. **iShares MSCI Singapore ETF (EWS.P)**

**Resumo:** O EWS investe em ações listadas em Cingapura, proporcionando acesso a um mercado asiático desenvolvido.

### 56. **iShares MSCI South Korea ETF (EWY.P)**

**Resumo:** Focado em empresas sul-coreanas, o EWY oferece exposição ao mercado de ações da Coreia do Sul.

### 57. **iShares MSCI Taiwan ETF (EWT.P)**

**Resumo:** O EWT oferece acesso ao mercado de ações de Taiwan, um importante centro de tecnologia na Ásia.

### 58. **iShares MSCI Thailand Capped ETF (THD.P)**

**Resumo:** Este ETF investe em ações tailandesas, oferecendo exposição ao mercado de um dos principais países do Sudeste Asiático.

### 59. **iShares MSCI Malaysia ETF (EWM.P)**

**Resumo:** O EWM oferece acesso ao mercado de ações da Malásia, com uma combinação de grandes e médias empresas.

### 60. **iShares MSCI Indonesia ETF (EIDO.P)**

**Resumo:** Focado em ações da Indonésia, o EIDO oferece exposição a um dos mercados emergentes mais promissores da Ásia.

### 61. **iShares MSCI Philippines ETF (EPHE.P)**

**Resumo:** O EPHE investe em ações listadas nas Filipinas, oferecendo acesso a um mercado em crescimento no Sudeste Asiático.

### 62. **iShares MSCI New Zealand Capped ETF (ENZL.P)**

**Resumo:** O ENZL oferece exposição ao mercado de ações da Nova Zelândia, cobrindo empresas de grande e média capitalização.

### 63. **iShares MSCI India Small-Cap ETF (SMIN.N)**

**Resumo:** Este ETF investe em pequenas empresas indianas, oferecendo uma maneira de ganhar exposição ao segmento de menor capitalização da Índia.

### 64. **Global X Silver Miners ETF (SIL.P)**

**Resumo:** Focado em empresas de mineração de prata, o SIL oferece exposição a um setor ligado ao metal precioso.

### 65. **Global X Lithium ETF (LIT.P)**

**Resumo:** O LIT investe em empresas envolvidas na mineração e produção de lítio, um metal importante para baterias e tecnologias emergentes.

### 66. **iShares Global Timber & Forestry ETF (WOOD.OQ)**

**Resumo:** Este ETF investe em empresas envolvidas na silvicultura e indústria madeireira, um setor essencial para a sustentabilidade.

### 67. **Perth Mint Physical Gold ETF (AAAU.P)**

**Resumo:** O AAAU oferece exposição ao preço do ouro, lastreado por reservas físicas mantidas pela Perth Mint.

### 68. **SPDR S&P Metals & Mining ETF (XME.P)**

**Resumo:** Focado em empresas de mineração e metais, o XME oferece exposição a setores chave para a economia global.

### 69. **VanEck Vectors Agribusiness ETF (MOO.P)**

**Resumo:** O MOO investe em empresas envolvidas na produção agrícola, incluindo sementes, fertilizantes e tecnologias agrícolas.

### 70. **ARK Space Exploration & Innovation ETF (ARKX.K)**

**Resumo:** Este ETF investe em empresas envolvidas na exploração espacial e tecnologias inovadoras relacionadas.

### 71. **ARK Web x.0 ETF (ARKW.P)**

**Resumo:** O ARKW foca em empresas que estão na vanguarda da inovação web, incluindo blockchain e novas tecnologias de internet.

### 72. **Trust ISE Cloud Computing Index Fund (SKYY.O)**

**Resumo:** O SKYY investe em empresas que oferecem serviços de computação em nuvem, um setor em rápido crescimento.

### 73. **iShares 1-3 Year Treasury Bond ETF (SHY.O)**

**Resumo:** Focado em títulos do Tesouro dos EUA com vencimentos de 1 a 3 anos, o SHY oferece uma opção de investimento de baixo risco.

### 74. **iShares 7-10 Year Treasury Bond ETF (IEF.O)**

**Resumo:** O IEF investe em títulos do Tesouro dos EUA com vencimentos de 7 a 10 anos, oferecendo uma combinação de segurança e rendimento.

### 75. **iShares 20+ Year Treasury Bond ETF (TLT.O)**

**Resumo:** O TLT investe em títulos do Tesouro dos EUA com vencimentos superiores a 20 anos, oferecendo uma opção mais sensível às mudanças nas taxas de juros.

### 76. **iShares Short Treasury Bond ETF (SHV.O)**

**Resumo:** Este ETF investe em títulos do Tesouro dos EUA com vencimentos curtos, oferecendo segurança e menor volatilidade.

### 77. **SPDR S&P Biotech ETF (XBI.P)**

**Resumo:** O XBI investe em empresas de biotecnologia, cobrindo uma ampla gama de empresas em estágio de desenvolvimento.

### 78. **Global X Uranium ETF (URA.P)**

**Resumo:** O URA oferece exposição a empresas envolvidas na mineração e produção de urânio, um recurso vital para a energia nuclear.

### 79. **Trust Global Wind Energy ETF (FAN.P)**

**Resumo:** O FAN investe em empresas envolvidas na energia eólica, um setor crescente em energia renovável.

### 80. **ARK Innovation ETF (ARKK.P)**

**Resumo:** Este ETF foca em empresas inovadoras em setores como tecnologia, saúde e finanças, com um enfoque em crescimento disruptivo.

Esses ETFs cobrem uma ampla gama de setores e regiões, oferecendo diversas oportunidades de investimento com base em objetivos e estratégias específicas.

Rafael "LAGOSTA" Diniz 🦞🦞🦞

Btc Index... New Age!Vamos que vamos que não existe tempo pro ontem!

Um grande Abraço do Rafael Lagosta!

No mercado financeiro, acompanhar os movimentos dos ativos é como decifrar um enigma matemático, mas sem o charme das incógnitas. Recentemente, após testar os robustos 53.534, o ativo deu um pequeno aceno de "olá" com um pivot de alta, indicando um possível recuo confiante. Agora, nossos olhares estão fixos nos 57.034; se conseguirmos passar desses números, o próximo obstáculo será nos 58.026, como indicado no gráfico. Mas o que está acontecendo exatamente agora, enquanto você lê este texto? Bem, se subirmos acima dessas zonas de tropeço, poderemos mirar nossas projeções Fibonacci, apontando para um sonho acordado até os 60.770, onde três linhas de suporte estão nos aguardando ansiosamente.

Olhando para os indicadores diários, eles continuam bastante pessimistas, agarrados à venda com unhas e dentes. No entanto, no intraday, já estamos vendo uma reversão dessa tendência, com volume e intensidade fazendo uma bela dança. Para que possamos relaxar um pouco mais, precisamos ver uma quebra do nível de 57.034, o que nos colocaria em uma área de congestionamento, rumando então para a retração de Fibonacci, uma área que tem atraído olhares atentos. Caso isso se concretize, seria um momento perfeito para entrar, a menos que o mercado nos prove o contrário.

Mas claro, "provar o contrário" só valerá se tivermos uma reviravolta rumo aos 53.534, o ponto baixo atual. Isso seria motivo para ranger de dentes e sumir com todos aqueles analistas de redes sociais que desaparecem mais rápido que um sorvete no deserto. No mundo dos investimentos, como na vida, é preciso seguir os números com precisão, mas sempre deixando espaço para aquela pitada de humor e sagacidade.

Olhando mais de longo....pontos de referência!

SEGUE ABAIXO O DOCUMENTO DO FEDEREAL RESERVE E ALGUMAS EXPLICAÇÕES E HIPOTÉTICOS CENÁRIOS!

www.federalregister.gov

Cadastro Federal: Proposta de Mudança de Regra para Listar e Negociar Ações do ETF Hashdex Nasdaq Crypto Index US

Comissão de Valores Mobiliários

Data de Publicação: 02/07/2024

Documento: Notar

Referência: 89 FR 54868

Páginas: 54868-54878

Número do Arquivo: SR-NASDAQ-2024-028

Número do Documento: 2024-14516

A Comissão de Valores Mobiliários publicou em 02/07/2024 um comunicado sobre a proposta de mudança de regra submetida pelo Nasdaq Stock Market LLC para listar e negociar ações do ETF Hashdex Nasdaq Crypto Index US sob a regra 5711(d) da Nasdaq. A proposta foi arquivada em 17/06/2024 e inclui as declarações necessárias sobre o propósito e a base estatutária da alteração de regras.

Declaração da Proposta de Alteração de Regras:

A bolsa Nasdaq propõe listar e negociar ações do Hashdex Nasdaq Crypto Index US ETF (o "Trust") sob a Regra 5711(d), que regula a listagem e negociação de "Ações Fiduciárias Baseadas em Commodities". O Trust é gerenciado pela Hashdex Asset Management Ltd. e administrado pela Tidal ETF Services LLC. As ações serão registradas na SEC por meio da declaração de registro no Formulário S-1.

Descrição do Trust:

Emissão: As ações do Trust serão emitidas por um fundo fiduciário estatutário de Delaware.

Ativos: O Trust terá bitcoin e ether como seus principais ativos, e manterá dinheiro apenas para despesas. Não será uma empresa de investimento registrada ou um pool de commodities.

Administração: O U.S. Bancorp Fund Services, LLC atuará como subadministrador e agente de transferência, enquanto o U.S. Bank, N.A. será o custodiante de dinheiro. A custódia de bitcoins e ether será realizada pela Coinbase Custody Trust Company, LLC e BitGo Trust Company, Inc.

Objetivo de Investimento:

O objetivo do Trust é que as variações diárias no valor patrimonial líquido (NAV) das ações reflitam as variações diárias no preço do Nasdaq Crypto US Settlement Price Index (NCIUSS), menos despesas e passivos, investindo em bitcoin e ether. As ações foram projetadas para facilitar a exposição ao bitcoin e ether sem as complexidades de um investimento direto.

Investimentos e Estratégia:

O Trust ganhará exposição comprando bitcoin e ether à vista.

Manterá saldos de caixa para despesas.

Não investirá em outros criptoativos além de bitcoin e ether.

Não envolverá os ativos do Trust em atividades de validação ou geração de renda através de provas de participação ou outros métodos.

Critérios de Elegibilidade do Índice:

Os criptoativos no índice devem atender aos seguintes critérios trimestralmente:

Mercados negociáveis ativos em pelo menos duas plataformas criptográficas principais.

Apoio por pelo menos um custodiante principal.

Volume diário mediano de negociação não inferior a 0,5% do maior criptoativo em volume de negociação.

Listagem em plataforma regulamentada ou servir como ativo subjacente para derivativos.

Preços livres e flutuantes, não atrelados a qualquer ativo.

O Comitê de Supervisão do Índice de Criptomoedas da Nasdaq (NCIOC) administra o índice e garante que as alterações nas regras do índice sejam aprovadas e implementadas adequadamente. O NCIOC também supervisiona a inclusão de novos ativos ao índice, baseando-se em critérios rigorosos de elegibilidade e conformidade regulatória.

Conclusão:

A proposta de alteração de regra da Nasdaq para listar e negociar as ações do ETF Hashdex Nasdaq Crypto Index US visa proporcionar uma forma simplificada de exposição aos mercados de criptoativos, facilitando o acesso aos investidores por meio de um fundo fiduciário bem administrado e regulamentado.

Rebalanceamento e Precificação do Índice

O índice será reconstituído e rebalanceado trimestralmente, no primeiro dia útil de março, junho, setembro e dezembro. O preço de liquidação de cada componente do índice é calculado diariamente usando uma metodologia pública baseada em regras, que considera uma variedade de fontes de preços. Essa metodologia é projetada para lidar com variações de preço e garantir um preço de referência institucional. O preço de liquidação é a média ponderada pelo tempo dos preços médios ponderados pelo volume (VWAP) para cada minuto no período entre 15:50 e 16:00, horário de Nova York. Caso não haja transações em algum minuto, esse minuto é excluído do cálculo.

A metodologia também utiliza fatores de penalidade para mitigar atividades anômalas, como manipulação ou falta de liquidez. Três tipos de penalidades são aplicadas: preço anormal, volatilidade anormal e volume anormal. Essas penalidades ajustam o peso das informações de cada plataforma de acordo com seu desvio do preço mediano.

Custódia dos Ativos Cripto do Trust

Os investimentos são garantidos por ativos mantidos pelo Trust, incluindo bitcoin e ether. Os custodiante devem ser qualificados pelo NCIOC, conforme os requisitos da metodologia NCIUSS. O Trust pode contratar ou substituir custodiantes adicionais, mas deve sempre haver pelo menos um custodiante.

Os criptoativos são mantidos em contas de custódia em nome do Trust, exceto em situações temporárias, onde podem ser mantidos em contas de negociação. O Trust pretende firmar um acordo com a Coinbase Inc. para atuar como agente de execução principal, facilitando a compra e venda de criptoativos.

Criação e Resgate de Cestas de Ações

O Trust emite e resgata "Cestas" continuamente em troca de dinheiro. Apenas participantes autorizados podem criar ou resgatar cestas, devendo ser registrados como corretores ou dealers e regulados pela FINRA. Os participantes entregarão apenas dinheiro e receberão apenas dinheiro durante esses processos, sem lidar diretamente com criptoativos.

As cestas são criadas e resgatadas mediante ordens submetidas antes de um horário limite no dia útil anterior à data de negociação. O Trust pode usar créditos de negociação para financiar a compra ou venda de criptoativos, permitindo a execução das transações na data de negociação.

Valor Patrimonial Líquido (NAV)

O NAV por ação do Trust é calculado subtraindo os passivos do valor de mercado total dos ativos e dividindo pelo número de ações. O cálculo é feito pelo administrador do Trust, diariamente, com base nos preços de liquidação dos componentes do índice. Em caso de eventos onde esses preços não estejam disponíveis ou sejam considerados pouco confiáveis, o administrador pode usar políticas de valor justo para determinar o preço dos ativos do Trust.

Valor Indicativo do Trust (ITV)

Para fornecer informações atualizadas aos acionistas e profissionais do mercado, um valor indicativo do Trust será calculado e atualizado durante a sessão regular de mercado, refletindo as mudanças no valor dos ativos do Trust. O ITV será disseminado a cada 15 segundos por grandes fornecedores de dados de mercado.

ETFs de Ativos Cripto Spot

Recentemente, a Comissão permitiu que produtos negociados em bolsa (ETPs) mantenham diretamente bitcoin e ether. O Trust seguirá uma nova estratégia investindo em bitcoin e ether spot, sem introduzir novos problemas regulatórios, já que a metodologia é similar à dos ETPs aprovados anteriormente.

ETF de Bitcoin Spot

Em 10 de janeiro de 2024, a Comissão aprovou propostas para listar ETPs baseados em bitcoin spot. A Comissão concluiu que a vigilância compartilhada com o CME pode ajudar na detecção de fraudes e manipulações, já que o mercado de futuros de bitcoin do CME é altamente correlacionado com o mercado spot de bitcoin. Essa vigilância pode ser útil para monitorar atividades fraudulentas no contexto das propostas de ETPs de bitcoin spot.

O documento descreve as recentes aprovações pela Comissão de Valores Mobiliários dos EUA (SEC) para ETPs (Exchange-Traded Products) baseados em criptomoedas, especificamente o Spot Bitcoin ETP e o Spot Ether ETP. Ambos foram aprovados sob alegações de que são projetados para garantir a divulgação justa de informações, prevenir negociações sem transparência adequada, proteger informações não públicas relacionadas aos portfólios dos produtos e manter mercados justos e ordenados para as ações dos ETPs.

Spot Bitcoin ETP

O Spot Bitcoin ETP foi aprovado com base em uma estrutura que inclui:

Divulgação de Informações: O ETP divulgará diariamente o NAV por ação, o preço de fechamento oficial do Nasdaq do dia anterior, o cálculo do prêmio ou desconto em relação ao preço de fechamento oficial do Nasdaq, entre outras informações quantitativas relevantes. As holdings do Trust serão divulgadas diariamente no site do Trust.

Critérios de Listagem: O Nasdaq impõe critérios de listagem inicial e contínua, incluindo a exigência de pelo menos 80.000 ações em circulação no início da negociação. A negociação será conduzida das 4:00 às 20:00 (ET) diariamente.

Vigilância: O Nasdaq acredita que seus procedimentos de vigilância são adequados para monitorar adequadamente as negociações das ações do ETP durante todas as sessões de negociação, incluindo padrões de movimentos de preço e volume em tempo real e a implementação de novos padrões de vigilância para desvios significativos de preço das ações em relação ao preço do ativo subjacente.

Spot Ether ETP

Similarmente, o Spot Ether ETP foi aprovado com base em:

Acordo de Vigilância: O ETP Ether confia em um acordo de compartilhamento de vigilância abrangente com o mercado de futuros de Ether do CME, que tem uma correlação alta com o Ether spot. Isso é visto como capaz de prevenir práticas fraudulentas e manipulativas.

Informações de Negociação: Assim como o Spot Bitcoin ETP, o Spot Ether ETP divulgará informações detalhadas diariamente, incluindo o NAV por ação, o preço de fechamento do Nasdaq, e a distribuição de prêmios e descontos ao longo dos trimestres anteriores.

Conclusão e Perspectivas

Essas aprovações representam um passo significativo na integração de criptomoedas nos mercados financeiros tradicionais dos EUA. A SEC enfatizou a importância da transparência, vigilância robusta e conformidade com os requisitos regulatórios existentes, como a Seção 6(b)(5) da Lei de Bolsas de Valores. Isso não apenas facilita o acesso dos investidores institucionais e individuais a criptomoedas através de veículos de investimento regulamentados, mas também estabelece um precedente para futuros produtos ETP baseados em criptoativos.

Perspectivas Futuras

Com a aprovação desses ETPs, espera-se que mais investidores se sintam confortáveis em investir em criptomoedas, beneficiando-se da proteção regulatória e da infraestrutura de mercado estabelecida. No entanto, desafios podem surgir, como a volatilidade inerente às criptomoedas e questões contínuas sobre a segurança e a regulamentação global. A evolução desses ETPs será acompanhada de perto para avaliar seu impacto nos mercados financeiros e na adoção institucional de criptoativos.

Em resumo, as aprovações recentes marcam um marco significativo na interseção entre criptomoedas e mercados tradicionais, refletindo uma tendência crescente de integração e regulamentação no espaço das criptomoedas nos EUA.

Cenário Hipotético: O Impacto da Aprovação de ETPs de Criptoativos nos Mercados Financeiros

Recentemente, a Comissão de Valores Mobiliários dos Estados Unidos (SEC) aprovou alterações regulatórias cruciais, permitindo a listagem e negociação de produtos de investimento negociados em bolsa (ETPs) baseados em criptoativos como Bitcoin e Ether. Esta decisão histórica foi baseada em uma análise robusta da correlação entre os futuros de Bitcoin na CME e o mercado à vista, evidenciando uma relação estável ao longo de um período extenso de observação.

A aprovação dos ETPs de Bitcoin e Ether implica uma série de mudanças significativas no cenário financeiro global:

Impacto nos Preços dos Criptoativos: Espera-se que a entrada de ETPs de Bitcoin e Ether no mercado institucional aumente a demanda por esses ativos digitais. A correlação estável entre os futuros e o mercado à vista sugere que os movimentos de preços serão amplamente refletidos nos ETPs, proporcionando uma nova via de investimento para fundos institucionais e investidores de varejo.

Regulação e Supervisão Reforçadas: Com a aprovação, as exchanges de criptoativos, conhecidas como "Core Crypto Platforms", deverão atender a padrões rigorosos de segurança cibernética e governança, conforme estipulado pelos princípios da IOSCO. Isso inclui a capacidade de gerenciar volumes de negociação significativos sem impactar a funcionalidade do sistema, crucial para a integridade do mercado.

Estratégias de Investimento: Os ETPs podem adotar tanto estratégias de replicação completa quanto de replicação amostral dos índices subjacentes. A escolha entre essas abordagens dependerá das condições de mercado e das metas de custo do gestor do fundo. A replicação completa oferece um rastreamento preciso do desempenho do índice, enquanto a amostral pode ser preferida para reduzir custos operacionais.

Mercado de Capitais: A aprovação dos ETPs também pode catalisar o desenvolvimento de um mercado de derivativos mais robusto para criptoativos, à medida que investidores institucionais buscam estratégias de hedge e arbitragem. Isso poderia mitigar a volatilidade intrínseca dos criptoativos, tornando-os mais atraentes para investidores conservadores.

Em suma, a aprovação dos ETPs de criptoativos representa um marco significativo na integração dos mercados tradicionais com o universo emergente das moedas digitais. Embora traga novas oportunidades de investimento, requer uma vigilância contínua das autoridades reguladoras para garantir a estabilidade e a transparência do mercado. Os próximos meses serão cruciais para observar como esses produtos são adotados e como eles moldarão o futuro do investimento em criptoativos.

Diante das informações sobre a aprovação dos ETFs de criptoativos e suas implicações, um investidor interessado nesses produtos deve considerar alguns pontos chave ao formular suas expectativas e estratégias de posicionamento:

Diversificação de Portfólio: Os ETFs de criptoativos oferecem uma nova classe de ativos que pode diversificar um portfólio tradicional de investimentos. Investidores podem considerar a alocação de uma parte do seu portfólio para criptoativos através desses ETFs, visando potenciais retornos ajustados ao risco.

Compreensão dos Riscos: Embora os ETFs ofereçam acesso simplificado aos criptoativos, é crucial entender os riscos associados, como volatilidade elevada, regulamentações em evolução e possíveis falhas de segurança cibernética nas plataformas de negociação de criptoativos.

Análise de Custos e Estratégias de Investimento: Comparar as estratégias de replicação (completa versus amostral) e entender os custos associados à administração do ETF são essenciais. Isso ajuda na escolha do ETF que melhor se alinha com as metas de investimento e tolerância ao risco do investidor.

Monitoramento das Regulações: Como a regulamentação de criptoativos continua a evoluir, os investidores devem manter-se atualizados sobre mudanças regulatórias que possam afetar os ETFs de criptoativos. Mudanças regulatórias podem impactar tanto a operação dos ETFs quanto o mercado de criptoativos como um todo.

Expectativas de Mercado e Tendências: Aprovações regulatórias como a dos ETFs de Bitcoin e Ether podem influenciar positivamente o preço desses ativos no curto prazo, devido ao aumento da demanda institucional. No entanto, as expectativas de longo prazo devem considerar tanto os fundamentos dos criptoativos quanto a resposta do mercado às mudanças regulatórias e econômicas.

Em resumo, os investidores devem adotar uma abordagem equilibrada, avaliando tanto as oportunidades quanto os riscos associados aos ETFs de criptoativos. Uma decisão informada e alinhada com os objetivos de investimento pessoal é essencial para aproveitar as potenciais vantagens desses novos instrumentos financeiros no mercado emergente de criptoativos.

A grande mudança com a nova regulamentação dos ETFs de criptoativos é a aprovação para listagem e negociação desses produtos nos mercados financeiros tradicionais. Antes dessa regulamentação:

Antes da Regulamentação:

Os ETFs de criptoativos não eram amplamente reconhecidos ou regulamentados pelas autoridades financeiras.

Investidores não tinham acesso fácil a esses produtos através de plataformas tradicionais como bolsas de valores.

Com a Nova Regulamentação:

Os ETFs de criptoativos agora estão sendo aprovados para negociação em grandes bolsas, como Nasdaq e NYSE.

Isso significa que investidores podem comprar e vender partes desses fundos diretamente através de suas contas de corretagem convencionais.

A regulamentação proporciona mais transparência, segurança e legitimidade ao investimento em criptoativos através de ETFs, o que pode atrair mais investidores institucionais e individuais para esse mercado.

Essa mudança é significativa porque facilita o acesso dos investidores a uma classe de ativos anteriormente restrita a plataformas de criptomoedas, oferecendo uma opção mais regulamentada e acessível para diversificação de portfólios.

qualquer erro ou repetição.. me perdoe... é muita coisa pra ler, imagina escrever!

Cuidado com os Ursos...Olá traders e afins tudo bem com vocês segue abaixo uma pequena visão sobre o ETF de ouro.

GOLD11(10,61)**: o ativo foi brigar na região de 10,70, região onde os ursos se escondem e normalmente entram em ação. Sinal de reversão plotado nos longos intraday abaixo do 10,60 vamos escorregar rumo ao 10,33 suporte que perdido deflagra uma maior realização com objetivo já traçado para a casa do 9,98. Anula esse movimento de realização e tenta esboçar uma graça na alta se conseguir trabalhar acima do próprio 10,70, busca em 11,32.

Um gande Beijo do Lagosta!

ETF SMALLCAPS com o Sentimento de DespedidaGráfico cheio de sinais, gaps e parece que hoje deu a última esticada.

Demarquei os alvos na continuidade da tendência de alta.

Duas grandes zonas retangulares azul (cerca de 15% do preço atual) e vermelha (cerca de 25% do preço atual) como suportes e alvos.

Linha pontilhada é a região de maior atenção - ponto mágico.

URÂNIO - URANIUM ETF - FORECAST (LONG)Se você tem capital para investir em long prazo, os ETF's de Urânio são uma excelente aposta, com baixíssimo risco e chances ENORMES de retorno!

Desde o acidente nuclear de Fukushima em 2011, o uso do Urânio (metal radioativo) começou a ser fortemente questionado, e fontes alternativas começaram a ser testadas para produção de energia. O fato fez com que o preço do metal simplesmente despencasse da casa 100USD para casa dos 11USD, umas desvalorização de 10 vezes! A mineração do metal é trabalhosa e cara, a cotação afetou a industria de maneira que várias minas ao redor do mundo tiveram de encerrar suas operações.

O pulo do gato está no fato das alternativas testadas não terem dado o resultado esperado, e na grande escassez do metal, já que o mesmo teve sua mineração quase que "encerrada". Recentemente já são vistos movimentos dentro dessa industria para retomada de algumas minas, enquanto outras gigantes ainda fecham suas operações (gerando mais escassez do metal).

É fato que novos reatores, mais modernos estão em construção ao redor do planeta, e novas e pequenas industrias ligadas a mineração do metal começaram a investir, tudo indicando uma forte retomada do uso do metal, que devido aos altos custos de mineração, e escassez, deve em ver seu preço literalmente DECOLAR no longo prazo!

O conjunto desses fatores, me fazem acreditar que investir em fundos de ETF ou em ações de empresas ligadas à extração do metal, pode ser tornar o melhor lugar para se investir capital durante os próximo anos!

A análise gráfica do preço do metal ainda me mostra um cenário muito favorável - CUSTO X RISCO