ESPECIAL - Momento Importante | Comentário Técnico Semanal 20-10Todo final de semana observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

*Não é recomendação de investimento.

** P.S. Neste falo também de NVDA e TSLA

Ideias da comunidade

O ouro sinaliza preocupaçãoTalvez você já saiba mas não custa lembrar, o Ouro é um ativo de segurança, e ele não é uma segurança barata, afinal ele é menos eficiente que os títulos pois ele tem custo de custódia, com perdão da redundância. Esse custo faz que o ouro seja um ativo de segurança menos atrativo em um momento de combate a inflação, embora seja um ativo deflacionário, os títulos são mais seguros e estão pagando mais rendimentos no médio prazo.

Todavia, o ouro sinaliza uma preocupação importante para os mercados, visto que o cenário se agrava na política dos EUA e na Geopolítica da paz global.

Agravamento nos Estados Unidos

Para mim os Estados Unidos passa por uma crise no seu parlamento, onde recentemente o ex-Secretário do Congresso, Kevin McKarthy foi destituído de seu cargo por ter costurado um acordo para o aumento no teto de gastos.

Agora, o último Secretário, Jim Jordan acaba de deixar a cadeira após perder pela terceira vez voto por apoio do congresso.

Tudo isso trás insegurança para a renovação do teto de gastos agora em Novembro. O tamanho da dívida nos EUA é uma preocupação, e o fiscal pressiona os títulos americanos pedindo premio de risco.

Agravamento no Oriente Médio

A medida que o conflito se expande na região de Israel e Gaza, mais preocupações de um ambiente hostil e pressões inflacionárias causadas no mercado de energia.

A paz na Palestina é uma pauta importante para as alianças e a política de boa vizinhança que se vinha costurando naquela região, e o escalonamento dessa disputa deteriora as relações Israel, Egito, Irã e Arábia Saudita, e isso causa pressão no petróleo, que no fim do dia, trás pressão inflacionária.

A busca por segurança em títulos Americanos é real, mas a medida que há uma preocupação fiscal naquele país, os grandes fundos acabam preferindo pagar o custo de custeio do ouro para proteger seu dinheiro.

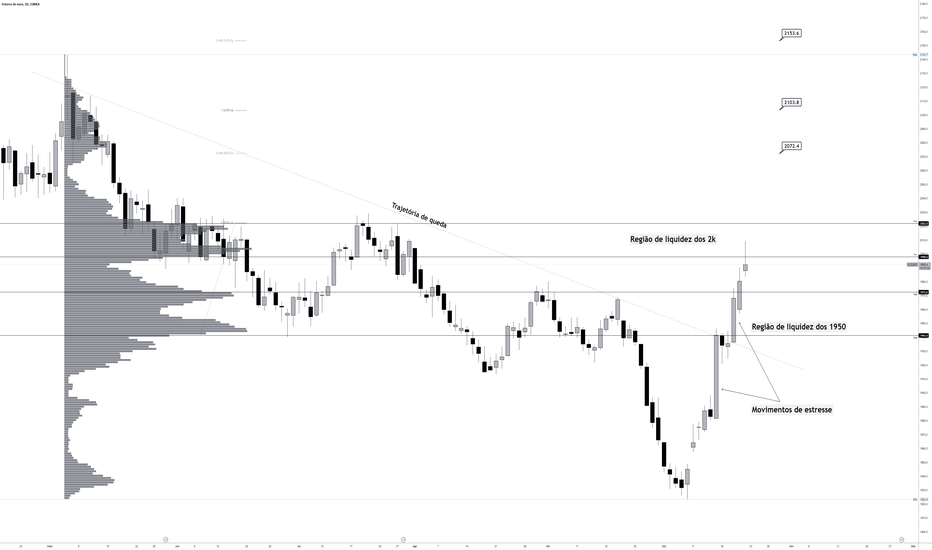

Gráfico

O Ouro estava em trajetória de queda no ano de 2023, e esta foi interrompida com o estouro do conflito no Oriente Médio. Dia 09/10 o preço já abriu com 1% de alta e assim se manteve subindo mais de 7% nos dias seguintes buscando novamente a região psicológica dos 2000 dólares.

Caso haja uma tempestade perfeita, isto é, um agravamento na crise fiscal dos EUA e um agravamento na guerra de Israel podemos ver o ouro buscando regiões de importância no passado, acima de US $2020. Projeto pontos baseado em memória que são US $2070, 2100 e 2150.

Estratégia segura para lucrar no Bitcoin!Você já sabe que cultuamos a postura de ataque, sempre ativos em busca do momento perfeito para a investida.

Atacamos o preço porque este é um mercados de predadores e não de presas. Mesmo quando o preço anda contra a nossa análise, ainda assim utilizamos recursos preciosos para sair no lucro.

Como estes ataques funcionam? Como atuar com segurança?

Confira neste video uma análise completa e a introdução sobre recursos de stoploss, stopgain e preço médio.

⚠️ETF DE BITCOIN APROVADO ?⚠️É de amplo conhecimento que a aprovação de um ETF SPOT pode desencadear uma significativa reviravolta nos preços do Bitcoin. Grandes gestoras de ativos estão engajadas nessa corrida, mantendo muitos investidores em suspense.

Em meio a toda essa expectativa, uma notícia falsa, surpreendentemente, provocou um aumento acentuado nas compras no mercado, resultando em um aumento de mais de 9,5% no preço do Bitcoin. Esse movimento fez com que a criptomoeda ultrapassasse a marca de US$30.700, saindo da faixa anterior de US$28.000. Isso demonstra claramente o quão elevada é a expectativa em relação à possível aprovação.

Após a disseminação da notícia falsa, os preços do Bitcoin retornaram à zona em que operavam durante a manhã.

Entretanto, essa situação suscita uma reflexão interessante: se uma notícia falsa gerou um aumento de mais de 9% nos preços, o que acontecerá de fato quando a aprovação real for concedida? Os investidores de criptomoedas podem estar diante de uma mudança de preços ainda mais substancial .

Outra reflexão importante é: será que esperar pela aprovação do ETF SPOT antes de começar a comprar é a melhor decisão?

No mundo das criptomoedas, cada indivíduo é responsável por tomar suas próprias decisões. No entanto, o mercado frequentemente apresenta uma expressão intrigante: "Compre no boato, venda no fato". Isso significa que estabelecer exposições estratégicas antes da confirmação de um evento pode oferecer vantagens significativas em termos de preços. Afinal, os preços refletem as expectativas do mercado.

Essa é minha posição mais recente.

Atualmente, estou posicionado a longo prazo, embora tenha reduzido minha posição devido a algumas realizações. Planejo reconsiderar essa posição somente se os preços voltarem a cair abaixo de US$26.700.

Se você não assistiu minha última atualização de contagem de Elliott não perca!

Me siga para mais conteudos como esse!

As coisas não mudam. Paradoxo!BTC está nessa faixa de preços a bastante tempo (25K a 28K). Já está ficando chato isso! Rsrs

As previsões não mudaram.

Gráfico de longo prazo continua com brigas intensas entre ursos e touros, para sabermos quem tomará a dianteira da situação e empurrar para cima (touros) ou socar para baixo (ursos), dado, quem vencer essa briga!

No gráfico de médio prazo podemos notar que os touros estão em leve vantagem, pois estão trabalhando dentro de um pivô de alta, atingiram regiões importantes e agora estão sentadinhos na região de cabeça do pivô de alta (26,8K). Que coisa, não?

Indo para o curto prazo temos vantagens dos ursos. Preços trabalhando abaixo da média longa, preços trabalhando dentro de um pivô de baixa e a região de 20K poderá ser o destino dos preços para o momento, mas somente se os touros não intervirem, certo!

Vale a pena você ser essas análises sobre o BTC e tirar suas próprias conclusões!

11K vai ser logo ali?

Façam vossas análises e bons negócios.

Seja Consciente, Se Comprar, Use Stop Loss.

Veja abaixo outras análises gráficas!

Explicação completa da nova fase do Trading System - Fractralha.Bom dia , Boa tarde e boa noite. Pra comemorar um novo Layout e pra pagar uma dívida com o operador que é o grande responsável por essa idéia , decidi trazer uma explicação mais completa sobre o racional por detrás desse novo trading system que bolei focado em scalps e visando o menor número de indicadores , com a menor complicação possível. Antes de começar a parte técnica / prática do racional ( não terá entrada nesse racional , apenas explicações ). Eu gostaria de fazer um esclarecimento e também agradecimentos.

Primeiro o esclarecimento: Não esperem de mim uma linguagem rebuscada , cheia de termos técnicos e complicado , de fontes científicas e todo esse blá blá blá. Ele nunca me levou a nada, e o meu publico alvo tbm nunca conseguiu nada com isso. Meu publico alvo é o Underground. Quem é o "Underground" ?

O Underground do trade é gente como a gente , que não está aparecendo nem comentando nos principais veículos de comunicação do Brasil , nem está nas principais salas dos serviços de streaming mais populares. Eles estão todos os dias operando , e com sede de saber , e cansados de nao ter ninguem que fale a lingua deles pra ensinar, porque ou nao sabem nada , ou ensinam de maneira tal que complicam o que é pra ser simples. TOMAR UMA DECISÃO OPERACIONAL DEVE SER UM PROCESSO SIMPLES. E aceitei esse desafio justamente por ser um dos operadores que Trouxe pro Brasil ( através do underground ) os conceitos complicados , que vcs conhecem hoje como SMC , como ICT , etc... Nós do underground trouxemos isso pro Brasil antes da pandemia, primeiro com ICT (Quando ele ainda nem dava mentoria ). Depois com Phantom , porém a coisa se popularizou e em um piscar de olhos transformaram o que era pra ser simples em um emaranhado de coisas complexas, e mais uma vez o sonho de revolucionar a educação financeira no Brasil foi se esvaindo. Até que recebi uma missão , e um desafio: Trazer mais uma vez a oportunidade de mostrar que : O simples funciona e que nunca deixou de funcionar.

Então pra agradecer e Honrar as seguintes pessoas:

Pérola_Negra ( PérolaFX - Em breve se tornará um dos maiores nomes desse país - cria do underground )

RainhadosPlebeus - O nome fala por si

KeiFX - Rei do Ichimoku e tá na hora de ser citado como tal pois muitos bebem dessa fonte e não citam.

LuxAlgo - Criador de um indicador pouco conhecido , mas que em breve se tornará o maior aliado de muitos operadores ( fora as outras contribuições geniais que ele já possui na comunidade , mas esse indicador em especial é sem sombra de dúvidas a sua obra prima )

Vini the Guardian - Eterno

Marco Rossi - Eterno

E meus guardioes : Seir e Musisin - Sem eles eu nao teria chegado até aqui:

Surgiu o Fractralha. O sistema já é um sucesso , tanto que era pra ser apenas um sistema de Breakout 1 pra 1 sem muitas regras. Tudo começou quando me apresentaram a obra do Vini , geometria fractal. Eu lembro que vi pdfs e videos e instantaneamente eu percebi que : o que ele viu estava adaptado para a realidade operacional dele ( operava binarias ) mas claramente o potencial daquele operacional erra limtado pelo fator tempo que existe em tal modalidade , de maneira que em uma situação padrão ( mercado tradicional ) ele obteria resultados promissores. E provavelmente ele sabia disso mas teve que adaptar o operacional ( ou seja provavelmente ele pegou um operacional de bolsa e desconstruiu pra reconstruir em um de binaria )

Então duas coisas me chamaram atenção : as medias que ele / os alunos dele usavam e o conceito principal do operacional : O mercado é fractal. Quando aceitei o desafio , eu o fiz principalmente porque enxerguei nele e no operacional dele a maneira mais genuina de explorar esse conceito. A inicial era colocar um leque de media moveis porque originalmente eles utilizavam as medias moveis do Bo WIllians que eu ja conhecia bem , e nas primeira entradas eu trabalhei com essas medias. Porém conforme o tempo foi se passando eu percebi que descer as medias entre os timeframes estava confundindo a todos que eu tentava ensinar, porém com médias exponenciais eu nao poderia ter um panorma ideal de entrada confiando apenas no timeframe maior. Pensamentos indo e vindo eu encontrei a solução , e ficou assim

Dividir os Timeframes em 3 - sendo a distancia entre eles de 4 a 6 vezes ( ideal 6 vezes )

No timeframe maior filtrar o comportamento do preço com Ichimoku

No timeframe do meio definir a estrutura Fractal Vigente e traçar a fibonacci

No timeframe de execução aguardar a reação favorável e executar scalps até o preço concluir seu movimento de expansão no timeframe do meio.

Então sem mais delongas vamos observar o caso da Tim , que se tornou peculiar por algumas questões. Observem o primeiro filtro:

Eu utilizo o excelente rastreador de fundamentos do Trading view , e isso me poupa um tempo inimaginável , Porém devemos observar o seguinte : embora a tim atenda aos critérios de um timeframe maior favorável , O segredo do ichimoku está nos detalhes , e os detalhes não me agradaram muito: A situação ideal que eu procuro pra esse trading system é a situação do joinha : se eu quero que o meu scalp seja favorável , eu preciso de um claro desequilíbrio comprador tanto no curto quanto no medio prazo , com o momentum totalmente favorável. Sim eles dizem pra vocês que isso é desfavorável mas não é o caso , isso é justamente o que você quer ver porque significa que em um timeframe 6 vezes menor , os venderoes terão pouca chance de reverter após um pullback , e mais do que isso , os compradores irão realizar o " espelhamento do fractal rompido" , ou seja , irão fazer um movimento expansivo que possua no minimo a mesma amplitude do movimento anterior. Percebam que o momentum ( que é o que a linha de atraso do ichimoku verdadeiramente representa ) é peça FUNDAMENTAL na leitura do macro , e vc quer que ele tenha uma certa distancia do preço.se ele encosta , não significa necessariamente que o preço vai reverter... porém significa que o entusiasmo passou e os compradores vão agredir de maneira mais comedida , pois acharam o que eles consideram uma região de negociação justa , pelo menos naquele momento. Desde que o preço se mantenha acima da linha de conversão ( Tenkan sen ) os compradores ainda estão sob controe da situação no presente momento. Porém quando o preço começa a transitar pra cima e pra baixo dessa linha isso pode significar recuos temporários pra regiões de suporte ( sempre quando a linha base ( Kijun sen ) ficar um longo período de tempo reta , existe um indício de que um orderblock foi deixado engatilhado em alguma região do gráfico , como pode ser observado na imagem ) , O mesmo serve pras linhas da nuvem , porém pra esse trading system a linha base será a mais importante ,afinal é um sistema feito pra operações de curto/medio prazo . Nesse exemplo conforme pode ser observado o preço recuou , mitigou uma order block , porém após formar nova estrutura de alta parece estar recuando novamente , e caso a força do curto prazo seja perdida... aí sim podemos estar diante de uma lateralização e possivel reversão. Identifiquei a situação do macro : e agora ? agora descemos pro medio.

Aqui podemos identificar 2 coisas muito interessantes : Que o principio fractal do mercado é unilateral e que muitas vezes procuramos longe o que já temos por perto... essa fibonacci com marcações exóticas por muitos é conhecida como a fibonacci do "ICT"... Mas deixa eu contar um segredo aos senhores. Um Brasileiro chamado Marco Rossi já havia encontrado esse padrão comportamental nos preços quando SMC no Brasil ainda era "apenas" o sindicato dos metalúrgicos de Curitiba. Ele identificou padrões que ele chamava de dinamicas , e essas dinamicas consistiam na reação dos preços ao atingir determinadas regiões. Simplificando o máximo que eu consigo e trazendo pra minha visão da coisa , pela região da fibonacci que o preço reagiu ele sabia a região que o preço queria chegar , sabemos que grande parte do volume de negociações é realizado de maneira automatizada , com potentes algoritmos auxiliando nas tomadas de decisões e arbitrando constatemente os ativos com o objetivo de obter lucro , logo se identificarmos o padrão de atuação desses algoritmos , teremos uma excelente oportunidade de trade , pois teremos uma " ajuda extra" pra atingir nossos alvos e pra não deixar o preço atingir nossos stops. Eu deixei os alvos do ICT pra demonstrar que a ultima linha das OTE'S dele é a mesma linha que o rossi , e por alguma razao o ICT arredondou os valores originais , mas eles estão aí sem segredos.

As principais dinamicas unilateriais do Rossi eram : 111 / -11 , e 78 / 23. Essa dinamica 78 / 23 é conhecida como a regiao do Fillet , pois aparentemente nessa regiao o algoritmo costuma entregar o preço no alvo com pouca ou nenhuma resistencia , e inclusive fazer " ping pongs" dentro dessa area , como voces podem ver ao descer para o micro.

Aqui vemos a magia da Fibomagic em seu potencial maximo com esse pingo pong na região que consagrou seu criador , mas vemos também o brilhantismo de LuxAlgo ao desenvolver esse indicador. Seria jmuito fácil até para um grafista experiente se perder em meio ao "zig zag" dos candles, mas graças a esse indicador que identifica a estrutura dos preços em função de fractais... fica claro qual é a dinâmica atual do 30 min. Percebam que 30 minutos é um sexto das 3 horas , portanto entre o timeframe maior e o medio pode existir alguma flexibilidade em relação ao multiplicador , mas do timeframe medio pro micro JAMAIS. o fator de multiplicação de 6 pra 1 também é parte do " setup " Fractralha. Nesse caso não há entrada por uma razão simples , O médio demonstra que o preço deve seguir em queda , pra além da região de fillet podendo chegar no minimo ao -11. en um cenário ideal o preçodeve tocar nessa região e continuar sua trajetória de alta , porém eu achei que pela quantidade de detalhes presentes nesse gráfico de Tim , foi uma oportunidade única de demosntrar grande parte do racional que me inspirou a criar esse trading system. durante as próximas 2 semanas , muitos ativos estão com potencial pra entrada , e caso as expectativas se confirmem , Mais partes do fractralha serão explicadas, eu não pretendo ir embora tão cedo.

Azura the Mastermind

Desenrola? S&P, Nasdaq e Ibov | Comentário Técnico Semanal 14-10Todo final de semana observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

*Não é recomendação de investimento.

O que é Gann e como usar para fazer trades no gráfico?A teoria de Gann, também conhecida como Análise de Gann, é uma abordagem complexa e multifacetada da análise técnica no mercado financeiro, desenvolvida por William Delbert Gann no início do século XX. Essa teoria se baseia em princípios matemáticos, geométricos e até astrológicos para prever movimentos de preços e identificar pontos de entrada e saída em negociações. A teoria de Gann oferece um conjunto de ferramentas que alguns traders usam para auxiliar suas estratégias de trading.

- Principais Elementos da Teoria de Gann

Ângulos de Gann: Gann acreditava que os preços se moviam em ângulos específicos em relação ao tempo e preço. O ângulo de 45 graus é particularmente significativo, representando uma tendência de alta saudável. Quando os preços estavam acima de um ângulo ascendente, isso indicava uma tendência de alta, enquanto abaixo desse ângulo poderia sinalizar uma tendência de baixa.

Ciclos: Gann argumentava que os mercados seguiam ciclos repetitivos. Identificar esses padrões de ciclo pode ser útil para prever futuros movimentos de preços. Os traders usam análise de ciclos para identificar esses padrões e buscar pontos de convergência onde múltiplos ciclos se encontram.

Quadrado de Gann: O quadrado de Gann é uma ferramenta que envolve a construção de um quadrado a partir de um ponto significativo no gráfico, geralmente um topo ou fundo importante. Esse quadrado é dividido em quadrantes, e as linhas diagonais e horizontais são usadas para identificar áreas de suporte e resistência.

Retrações e Extensões: Gann também incorporou conceitos de retração de Fibonacci e extensões para determinar níveis potenciais de reversão ou continuação de tendências. Esses níveis são calculados com base em proporções matemáticas e são usados para determinar áreas onde os preços podem encontrar suporte ou resistência.

Tempo e Preço: Gann acreditava que tempo e preço eram igualmente importantes na análise de mercado. Ele usava ferramentas como ciclos de tempo e análise astrológica para prever pontos de virada no mercado com base em datas específicas.

- Estratégias de Trading Utilizando a Teoria de Gann:

Cenário 1: Identificação de uma Tendência de Alta Sustentável com Ângulos de Gann

Suponhamos que um trader tenha usado os ângulos de Gann para identificar uma série de ângulos ascendentes consistentes em um gráfico de preço de um ativo. Isso poderia sugerir que o ativo estava em uma tendência de alta sustentável. O trader poderia ter usado essa informação para tomar posições e aproveitar a tendência de alta.

Cenário 2: Ponto de Reversão em um Mercado em Tendência de Baixa com o Quadrado de Gann

Imagine que um trader tenha usado o quadrado de Gann para identificar uma área de convergência de linhas diagonais e horizontais que coincidiu com um fundo significativo no gráfico de um ativo em tendência de baixa. Essa área poderia ter sido vista como um ponto potencial de reversão, e o trader poderia ter aproveitado a oportunidade para abrir posições antes de uma reversão de alta.

Cenário 3: Confirmação de Suporte ou Resistência em um Mercado Lateral com Ângulos de Gann

Em um mercado com movimento lateral, um trader poderia ter usado os ângulos de Gann para identificar ângulos de 45 graus que coincidiam com níveis de suporte ou resistência no gráfico. Esses ângulos poderiam ter sido usados como confirmação adicional de que os níveis eram significativos, ajudando o trader a planejar entradas e saídas.

Cenário 4: Previsão de um Ponto de Reversão com Base em Ciclos Temporais

Suponhamos que um trader tenha usado a análise de ciclos de Gann para identificar um padrão de ciclo de curto prazo que estava prestes a se repetir em um ativo específico. Com base nessa análise, o trader poderia ter previsto com sucesso um ponto de virada no mercado e tomado posições apropriadas para lucrar com a mudança de direção.

- Aplicações Práticas de Gann com as Ferramentas do TradingView

Além dos princípios e estratégias da teoria de Gann que mencionamos anteriormente, o TradingView, oferece quatro ferramentas de desenho baseadas nos conceitos de Gann. Vamos explorar essas ferramentas e como elas podem ser usadas na análise técnica.

Caixa de Gann: A Caixa de Gann no TradingView é uma ferramenta que permite aos traders criar retângulos no gráfico de preços com base nos conceitos de Gann. Os traders podem ajustar o tamanho da caixa de acordo com suas preferências. Essa ferramenta é útil para identificar áreas de suporte e resistência no gráfico, bem como para destacar movimentos de preços significativos. Os traders podem usar a Caixa de Gann para destacar áreas de consolidação de preços e procurar possíveis pontos de rompimento ou reversão. Se os preços estão presos dentro de uma caixa de Gann por um período prolongado e finalmente rompem, isso pode sinalizar uma oportunidade de trading.

Quadrado de Gann Fixo: O Quadrado de Gann Fixo é uma ferramenta que permite aos traders criar um quadrado a partir de um ponto específico no gráfico. Esse quadrado é uma representação das relações geométricas de Gann. Ele é dividido em quadrantes, e as linhas diagonais e horizontais são usadas para identificar áreas de suporte e resistência. Os traders podem usar o Quadrado de Gann Fixo para identificar pontos de decisão crítica no gráfico. Quando os preços se aproximam das linhas do quadrado de Gann, essas áreas podem ser vistas como níveis potenciais de reversão ou continuação de tendências.

Quadrado de Gann e Leque de Gann: O Quadrado de Gann e o Leque de Gann no TradingView são ferramentas que combinam os conceitos do Quadrado de Gann e dos ângulos de Gann. Com o Quadrado de Gann, você cria um quadrado a partir de um ponto significativo, semelhante ao Quadrado de Gann Fixo. O Leque de Gann, por sua vez, cria uma série de ângulos a partir do mesmo ponto. Os traders podem usar o Quadrado de Gann e o Leque de Gann para identificar áreas de convergência de linhas diagonais e horizontais, bem como ângulos ascendentes ou descendentes. Essas ferramentas são úteis para identificar áreas de suporte, resistência e possíveis pontos de reversão.

- 4 Dicas importantes para Implementar a Teoria de Gann na sua Análise Técnica:

1- Antes de aplicar qualquer estratégia baseada na teoria de Gann em uma conta real, faça testes usando o Paper Trading para ganhar confiança na técnica.

2- A teoria de Gann é controversa e não amplamente aceita, portanto, use-a com cautela e como parte de uma estratégia mais ampla.

3- Sempre pratique a gestão de risco e esteja preparado para aceitar perdas quando necessário.

4- Lembre-se de que a eficácia da teoria de Gann varia de pessoa para pessoa, e muitos traders modernos preferem técnicas mais amplamente aceitas, como análise de tendência, suporte e resistência. Portanto, a teoria de Gann é vista por alguns como uma abordagem mais "mística" da análise técnica.

Obrigado pela leitura e esperamos que este post ajude todos os traders e investidores. Quer você seja um profissional experiente ou alguém que está apenas começando, planejamos criar mais guias como este para garantir que você saiba como maximizar os recursos de nossa plataforma.

Parabéns por fazer parte da maior comunidade do mundo de Traders e Investidores!

- Equipe TradingView! ❤️❤️❤️

O Bitcoin precisa de um movimento heróico no diário!Na busca pela supremacia, o Bitcoin precisa de um movimento heróico no diário! Qual batalha é esta? O que ela representa no contexto geral da guerra pelo preço? É exatamente o que analisaremos.

Bem vindo(a) ao Canal Investida 01 para mais um quadro de Análise Técnica do Bitcoin!

Como você já sabe, neste quadro analisaremos a ação do preço do Bitcoin em seus mais variados momentos e tempos diferentes.

Se você não viu, te convidamos a assistir as 2 análises das semanas anteriores sobre a movimentação dos tempos gráficos mensal e semanal.

Vamos para a análise:

MENSAL

Precisa confirmar o topo que seria descendente, fazer um fundo o mais alto possível e romper o topo anterior, formando um pivô de alta, invertendo a tendência que hoje ainda é de baixa;

SEMANAL

Está numa tendência de alta, porém com duas grandes fragilidades, que foi o rompimento de topo anterior sem continuação e depois um fundo muito próximo do fundo anterior.

Para manter sua tendência de alta, precisa romper 31.800. Percebemos que este movimento não é a maior probabilidade. Para nós uma formação do topo descendente, perda de fundo anterior e logo na sequência uma investida da força compradora construindo um pivô de alta no semanal, confirmando um fundo ascendente no tempo gráfico mensal, seria muito convidativo para mais forças aliadas aos compradores, ou seja, quem tem interesse na valorização do bitcoin e está fora do mercado, entre para a batalha.

DIÁRIO

Podemos rastrear com uma lupa maior e em velocidade mais rápida esta possível formação de topo no gráfico semanal. De mais relevante, tivemos um rompimento sem continuação de uma referência anterior e $28.580 seria um local ok para a formação deste topo descendente semanal. O preço por enquanto continua lateralizando nesta região atual e precisa construir um pivô de baixa.

A continuação desta análise está no vídeo! Assista até o final e avalie nossas previsões.

O que é o Índice Dólar (DXY)Hoje gostaria de falar um pouco sobre o Índice Dólar, também conhecido como DXY, para que você possa entender a importância desse índice.

O que é o DXY?

Este índice é uma medida ponderada do valor do dólar americano em relação a uma cesta de moedas estrangeiras importantes. O DXY é amplamente utilizado como uma referência para avaliar a força ou fraqueza do dólar americano em relação a outras moedas globais.

A cesta de moedas que compõe o DXY é ajustada periodicamente, mas hoje incluí as seguintes moedas:

Euro (EUR CME:6E1! ): Com uma ponderação significativa, já que o euro é a segunda moeda de reserva mais importante do mundo;

Iene japonês (JPY CME:6J1! ): O Japão é uma das principais economias do mundo, tornando o iene uma moeda importante para a cesta;

Libra esterlina britânica (GBP CME:6B1! ): O Reino Unido é uma das principais economias e centros financeiros globais;

Dólar canadense (CAD CME:6C1! ): O Canadá é um importante parceiro comercial dos Estados Unidos, e o dólar canadense é incluído na cesta;

Coroa sueca (SEK CME:SEK1! ): A Suécia é uma economia desenvolvida e é representada no DXY;

O objetivo do DXY é fornecer uma medida objetiva do desempenho do dólar americano em relação a essas moedas, com base em taxas de câmbio ponderadas. Quando o DXY aumenta, isso geralmente indica que o dólar americano está se fortalecendo em relação a essas moedas estrangeiras, e quando o DXY diminui, isso sugere que o dólar está enfraquecendo em relação a elas.

Os traders, investidores e analistas financeiros acompanham de perto o DXY, pois ele fornece insights sobre a saúde econômica dos Estados Unidos e seu impacto nas relações comerciais internacionais. Movimentos significativos no DXY podem afetar os preços das commodities, o comércio internacional e os mercados financeiros em todo o mundo.

É muito comum operadores de Dólar Real, tanto na bolsa Brasileira operando BMFBOVESPA:DOL1! quanto no estrangeiro operando FX_IDC:USDBRL prestarem a atenção e fazerem correlação com esse índice. Por isso, se você gosta de operar dólar, entender o funcionamento e acompanhar o DXY é fundamental.

Sempre ela: a esperança! | Comentário Técnico Semanal 06-10-23Todo final de semana observo o fechamento de alguns ativos: Nasdaq, S&P , US10y , DX , IBOV, USDBRL e Commodities, para verificar que fato técnicos ocorreram e também para saber o que preciso observar na próxima semana.

Grande Abraço

Leo

*Não é recomendação de investimento.

Crise Subprime - Impactos no S&P500A crise do subprime de 2007-2008 ainda ecoa como um dos eventos mais marcantes da história financeira moderna. Ela deixou cicatrizes profundas nos mercados globais, e um dos indicadores mais afetados foi o S&P 500, que representa as 500 maiores empresas dos Estados Unidos. Neste artigo, mergulhamos em um estudo sobre como essa crise abalou o S&P 500 e o que causou a extrema volatilidade que marcou esse período turbulento.

A Queda Acentuada do S&P 500

Durante a crise, o S&P 500 enfrentou uma queda acentuada em seu valor de mercado. Iniciada em 2007, essa queda atingiu seu ponto mais baixo em março de 2009, resultando em uma perda de mais de 50% de seu valor durante esse período.

Um dos principais fatores que contribuiu para esse declínio vertiginoso do S&P 500 foi a sua composição, que englobava empresas do setor financeiro, como bancos e seguradoras. Estas entidades estavam diretamente ligadas a produtos financeiros problemáticos, nomeadamente as hipotecas de alto risco, conhecidas como subprime. Nesse contexto, muitas delas se encontraram à beira da falência, sendo socorridas por intervenções governamentais.

A crise do subprime não apenas minou a confiança dos investidores, mas também fomentou um clima de medo e aversão ao risco, o que desencadeou uma avalanche de vendas de ações. Nesse cenário de incerteza, a pergunta que pairava no ar era: até que ponto essa crise se estenderia?

A Volatilidade Extrema

Durante a turbulenta crise financeira, os mercados foram palco de uma volatilidade intensa que refletia a incerteza e o risco que permeavam o cenário financeiro. Essa volatilidade se manifestou de diversas maneiras, incluindo:

• Grandes Flutuações nos Preços das Ações: Os investidores reagiram com nervosismo extremo, desencadeando grandes oscilações nos preços das ações em intervalos de tempo notavelmente curtos. Essa dinâmica gerou uma verdadeira montanha-russa de volatilidade nos mercados de ações.

• Implementação de Circuit Breakers: Devido à volatilidade excepcionalmente alta, várias bolsas de valores ativaram os chamados "circuit breakers" como medida de contenção. Essas interrupções automáticas foram implementadas para acalmar os ânimos nos mercados e oferecer aos investidores a oportunidade de assimilar informações sem ceder ao pânico generalizado.

• Intervenções Governamentais: Para estabilizar o sistema financeiro global, governos e bancos centrais ao redor do mundo adotaram uma série de medidas emergenciais. Isso incluiu a injeção de capital em instituições financeiras e cortes nas taxas de juros. Embora essas ações tenham contribuído para atenuar parte da volatilidade, a incerteza persistiu por um período significativo.

• Pânico nos Mercados: A crise desencadeou preocupações generalizadas sobre a solidez do sistema financeiro, levando a uma reação de pânico entre os investidores. O medo e a apreensão se espalharam rapidamente, influenciando as decisões de investimento e a dinâmica dos mercados.

• Pressões de Venda em Massa: Grandes investidores, incluindo fundos de hedge e instituições financeiras, optaram por liquidar grandes volumes de ativos financeiros. Essa avalanche de vendas agravou ainda mais os movimentos de preços, intensificando a volatilidade já existente.

Lições Aprendidas e Resiliência Financeira

Apesar das cicatrizes profundas deixadas pela crise do subprime de 2007-2008, o mercado financeiro global demonstrou sua resiliência ao longo dos anos. À medida que os mercados se estabilizaram e se recuperaram gradualmente após esse período turbulento, surgiram valiosas lições que reforçaram a importância da gestão de riscos e da supervisão regulatória. Além disso, a capacidade de adaptação e a determinação dos investidores e das instituições financeiras foram postas à prova, resultando em uma maior conscientização sobre os perigos da excessiva complacência nos mercados.

A crise do subprime e a subsequente volatilidade nos mercados financeiros representaram um capítulo sombrio na história econômica. No entanto, esses eventos desafiadores também catalisaram uma busca por soluções mais robustas e aprimoraram os mecanismos de segurança e governança nos mercados globais. À medida que refletimos sobre essa época marcante, lembramo-nos das lições aprendidas e da resiliência demonstrada, servindo como um lembrete constante da necessidade contínua de vigilância e precaução nos mercados financeiros em constante evolução.

MONTANDO O QUEBRA-CABEÇA TÉCNICO NA ADR DO ITAÚ | BUY OPP DE CP!Parece que a ADR do ITAÚ NYSE:ITUB apresenta uma configuração muito mais excitante/benéfica para os touros do que a própria ação BMFBOVESPA:ITUB4 que está no nosso Ibovespa.

Coloquei no gráfico a série de fatores em confluência que geram em mim uma expectativa positiva para o preço nos próximos dias. Vou reforçar por aqui:

1) possível contexto de bear trap após perda do suporte e capacidade do preço de fechar rapidamente acima da zona perdida.

2) baita gap fechado nessa região dos 5.20, que aparentemente serviu de suporte para o preço.

3) o teste do preço na MA200 do D1 atuou como suporte até então.

4) o fechamento desse último candle apresenta muito bullish momentum, e no contexto em que se encontra, é perfeito para desencadear mais movimentos de alta para o papel nos próximos dias.

O título desse post contém "BUY OPP DE CP" (oportunidade de compra de curto prazo) porque para mim o melhor a se fazer olhando um gráfico como esse, é comprar calls ATM ou ITM de BMFBOVESPA:ITUB4 para o vencimento mais curto (11 dias).

🔥BITCOIN🔥ÚLTIMO IMPULSO DE BAIXA ? Olá amigos do TradingView, esse é um vídeo que busca trazer o contexto final de uma estrutura de Elliott explicada nesse perfil.

Possivelmente estamos na estrutura de 5° onda de um ABC corretivo, em um ciclo de alta que pode ir até 2025.

Hoje vou trazer para vocês algumas variáveis válidas para as contagens de Elliott, mas principalmente falar de uma zona que eu acredito ser reativa, a faixa de 28k!

Não se esqueça de deixar seu BOOST para incentivar meu trabalho aqui no TradingView

A base para vários trades feitos no BTC foi essa contagem e ela segue válida!

Atualmente acho válido alguma venda nesse nível em busca de uma onda 3° de baixa.

Qualquer venda feita na faixa de U$28.000 deve ter como objetivo tirar o risco do trade e buscar o teste na VWAP em desenvolvimento do ano na zona de U$26.100, alvos mais baixos pode ser projetados no momento que um novo zig-zag de baixa se formar!

FTSE100 - A combinação perfeita para buscar 10x no intraday Afinal, não são todos os dias que o mercado oferece uma uma possibilidade como essa.

Estou a um tempo sem postar conteúdo por aqui pois nos últimos meses estava me dedicando exclusivamente aos membros da minha comunidade.

Para compensar todo o tempo ausente deixarei uma aula esmiuçada nas próximas linhas, faremos juntos um trade recap de uma venda realizada no Índice FTSE100 do Reino Unido no dia 04/10/23.

Macro

O Reino Unido ainda sofre com uma das mais altas taxas de inflação entre os países europeus, mesmo com os juros por lá relativamente "altos", a economia ainda apresenta um juro real negativo, e a autoridade monetária precisará adotar uma postura mais rígidas para atingir suas metas de inflação.

Nesse sentido podemos esperar que o banco central adote medidas mais contracionistas, seja elevando juros afim de aumentar a remuneração dos títulos públicos e retirar dinheiro da economia ou desestimulando o consumo de crédito, bens e d serviços.

A redução do consumo de bens e serviços contem o avanço inflacionário, na mesma proporção que reduz as receitas e os lucros das empresas.

Perceberam que essa é uma tese especulativa, mas é essa mesma tese que nos da a base para as técnicas que vamos aplicar a seguir.

Técnico

O índice do Reino Unido teve uma recuperação rápida após a mínima atingida em março de 2020 no ápice da p4ndemia.

Se recuperou tanto que chegou a negociar acima de sua máxima histórica 7903.50.

Veremos agora em escala semanal.

Essa imagem vale ouro e também da a base para a tomada de posição que vamos ver a seguir.

Bom os fundamentos já estavam indicando vendas, então procuramos por shorts.

Segunda e terça o preço negociou em baixa.

Na abertura do mercado hoje, ainda na manhã de Londres, observamos o preço correr abaixo da mínima de ontem, o que por sua vez coloca ordens de venda a mercado para serem executadas, logo o seguida o mercado retorna ara neutralizar a contraparte das vendas que foram abertas.

A contraparte foi neutralizada com a ação do preço acima das máximas asiáticas (região em cinza no gráfico).

Agora veremos como o preço se comportou acima das máximas asiáticas, onde também tínhamos uma ineficiência de mercado.

2m

A área roxa mostra a movimentação durante o período da manhã em Londres, a área verde mostra o período da tarde em Londres, que também coincide com o período da manha nos EUA.

Essa sobreposição entre os mercados europeus e americanos é um dos melhores momentos para se buscar uma operação intraday, pois a liquidez é alta e a volatilidade também.

A entrada foi tomada a mercado após uma mudança de estrutura de mercado em um topo em potencial, quando o preço deixa uma ineficiência e volta para preenche-la a ordem foi executada nesse preenchimento.

O nosso objetivo eram as mínimas deixadas em Londres como vocês podem ver no 15m.

A zeragem da operação aconteceu alguns pontos abaixo da mínima deixada durante a manha em Londres, utilizei o último fractal de 1m para projetar 1 desvio padrão abaixo, zerei a operação quando o último candle de baixa corre abaixo da mínima do anterior e fecha exatamente na mínima. O fechamento da posição aconteceu no fechamento do candle.

Risco Retorno 5.4.

Tínhamos também um vol imbalance no gráfico diário abaixo de onde o preço estava negociando, eu inclusive havia comentado com meus alunos sobre esse nível na segunda, só não esperava que o preço o buscaria ainda hoje.

Caso esse material lhe tenha sido útil de alguma forma considere deixar um comentário abaixo me dizendo o que achou.

E lembre-se de ficar de olho nas projeções que citei no início nas primeiras imagens, falo com você em breve, fique bem!