TIA, o Bilhete de Ouro do Cosmos25 de julho de 2025

"TIA, o Bilhete de Ouro do Cosmos: O que esse token tem que os outros não têm?"

por Rafael Lagosta

O TIA não é só mais um ticker de três letras jogado em alguma corretora descentralizada no meio do ecossistema cripto. Ele é, na verdade, o token de governança e segurança da Celestia, uma blockchain modular que está jogando uma bomba-relógio no modelo tradicional de blockchains monolíticas. Quando eu vi pela primeira vez o que a Celestia se propunha a fazer, entendi na hora que o TIA ia se tornar um passaporte para quem quer estar na vanguarda da infraestrutura blockchain. Não tô exagerando. O TIA é, de fato, o “bilhete de ouro” desse novo parque temático do futuro digital. Agora, vou te explicar o porquê.

A grande sacada da Celestia é separar três camadas que, até então, eram obrigatoriamente fundidas: execução, consenso e disponibilidade de dados. Se você já operou em qualquer layer 1 tradicional — tipo Ethereum, Solana ou BNB Chain — já viu que esses protocolos tentam fazer tudo ao mesmo tempo: executar contratos, garantir que todos concordem com o estado da rede e armazenar os dados disponíveis para consulta. Só que isso é como pedir pra um cara tocar piano, cozinhar e andar de monociclo ao mesmo tempo. Não tem como escalar com eficiência. Entra a Celestia e diz: “Deixa que eu cuido da parte pesada — o consenso e a disponibilidade de dados — e vocês, rollups, sidechains e afins, cuidam da execução.”

O TIA é o token que dá segurança a essa estrutura. Sem ele, a Celestia não garante que os dados estão disponíveis de forma segura. Com ele, validadores são incentivados a manter a rede íntegra, ao mesmo tempo que podem ser punidos se fizerem besteira — é o bom e velho proof of stake, mas adaptado à arquitetura modular. Stakers de TIA, portanto, não são só holders esperançosos. São participantes ativos de um novo modelo de segurança compartilhada.

Agora, imagina o seguinte cenário: centenas de rollups independentes, cada um focado em uma aplicação específica — jogos, finanças, identidade, IA, real estate — todos usando a camada de dados da Celestia como base confiável. Isso cria uma demanda quase insaciável por um sistema de dados rápido, confiável e... modular. E o TIA, nesse jogo, é o ativo-chave. Não só serve pra pagar por esse armazenamento de dados como é também exigido como stake pelos validadores. Ou seja, quanto mais gente usando Celestia, mais pressão compradora existe no TIA. Isso é escassez com utilidade, o combo que pouca coisa no mercado consegue oferecer com tanta clareza.

Muita gente me pergunta se o TIA é inflacionário. É, sim. A emissão atual gira em torno de 8% ao ano, mas esse número vai caindo conforme mais TIA for sendo colocado em stake. Existe um ajuste dinâmico no protocolo: ele quer manter entre 66% e 75% do supply total em staking. Se menos que isso estiver em stake, ele aumenta a recompensa, forçando mais gente a travar seus tokens. Isso cria um tipo de pressão positiva no tempo — o que é diferente de uma inflação burra, onde os tokens são impressos sem qualquer lógica. Aqui existe um mecanismo de termostato inteligente regulando o ecossistema.

Outro detalhe que passa batido pra maioria: a Celestia usa Data Availability Sampling (DAS) — uma tecnologia que permite que dispositivos leves (tipo celulares) validem se os dados estão realmente disponíveis sem precisar baixar tudo. Isso torna a blockchain mais acessível e descentralizada, e o TIA é peça fundamental nisso. O fato de a Celestia conseguir oferecer DA como serviço permite que qualquer aplicação Web3, mesmo que extremamente leve, consiga ter segurança de primeira linha. Já parou pra pensar na força disso?

O TIA também está sendo envolvido em modelos de liquidez restake — via protocolos como EigenLayer — o que permite usar o TIA em outras redes como colateral ou fonte de segurança, aumentando ainda mais seu valor estratégico. Aqui a gente tá falando de um ativo que passa de “simples token de rede” para “infraestrutura de confiança”. E nesse exato momento que escrevo, há uma corrida subterrânea no mercado cripto por tokens que servem como “trust anchors”, âncoras de confiança em um ecossistema onde a interoperabilidade está virando regra. O TIA já largou na frente nessa categoria.

Claro, o token já subiu bem desde o airdrop. Teve um rally bonito em 2024, principalmente quando os rollups começaram a pipocar de verdade e muita gente entendeu o valor do modular. Mas ele ainda tá longe de esgotar seu ciclo. O motivo é simples: o número de rollups ainda vai multiplicar por 10, 20, 50 vezes nos próximos 2 a 3 anos. Cada um deles, em tese, será um “cliente” da Celestia. E quanto mais clientes, maior a receita de dados, maior a necessidade de staking, maior a circulação de TIA na rede. Esse ciclo de feedback positivo é o que pode transformar o TIA em um token estrutural do novo paradigma de blockchain.

Se você acompanha o mercado cripto como trader, pode até pensar em swing trades, especulações, setups técnicos. Mas se você pensa como investidor de ciclo, o TIA precisa estar no seu radar como um ativo que representa a nova lógica de infraestrutura, bem diferente do que era dominado por Ethereum ou por soluções L2 inchadas. O TIA está para o modular assim como o ETH esteve para o monolítico. A diferença? O TIA está chegando nesse ponto de maturação agora. E quem entende o tamanho disso, saca que ainda dá tempo de entrar no bonde.

Falando de supply, temos um detalhe interessante: o total de TIA emitido será de 1 bilhão, mas menos da metade disso está em circulação agora. Ou seja, ainda tem desbloqueios vindo, o que pode causar pressão vendedora em certos períodos — especialmente quando investidores iniciais ou a fundação liberarem lotes. Só que, ao mesmo tempo, há uma tendência cada vez mais forte de realocar esses tokens em staking, freando a pressão vendedora e criando ciclos de escassez temporária. Aqui entra o timing, a leitura fina. Saber quando o mercado tá desprezando o TIA porque tá focado em memecoins, e você entra de forma cirúrgica, pegando a curva quando ela retoma.

Resumindo: o TIA é um ativo que representa um novo modelo de internet descentralizada. Ele não tá prometendo ser o novo “Ethereum killer”, até porque nem precisa. Ele tá criando o solo onde novas Ethers poderão brotar. Ele é a terra fértil, não a árvore. Isso, por si só, já é uma das maiores sacadas de design que eu vi nos últimos tempos.

E se você é como eu, que não gosta de apostar só no hype, mas sim na arquitetura do amanhã, então o TIA precisa ser observado com muito mais respeito do que a maioria vem fazendo.

O TIA é onde a estrutura se ancora.

O TIA é o chão modular que sustenta o prédio inteiro.

O TIA é o ativo que vai sustentar milhares de aplicações sem precisar aparecer em cada uma delas.

Esse tipo de poder é silencioso, mas dominante.

E é aí que eu enxergo valor de verdade.

O Rafael Lagosta

Ciclos Econômicos

S&P500 contra BTCUns 4 anos atrás um amigo sugeriu olhar este gráfico do SP500 contra o BTC. Em dezembro de 2023 (os desenhos no gráfico), sobrepus os ciclos anteriores baseado na teoria dos ciclos de quatro anos e fiz duas projeções que entendi como mais prováveis. Em vermelho, na época olhando para o curto prazo, a projeção bearish, e em verde a projeção bullish, ambas projetando aproximadamente para a região de confluência de topo dos dois últimos ciclos. A projeção no tempo indica que ainda temos 2 a 3 meses. Será? Difícil dizer. Mas a exposição de longo prazo não me parece mais sensata. Por mais que eu acredite em 140k, estou migrando do position para o swing, se o risco for bom o suficiente para ser comprado.

O Show Acabou?24/07/2025

US500 — 6.380: O Show Acabou?

Rafael Lagosta

Tá todo mundo com a taça na mão, champanhe estourado, selfie no topo, print pro grupo de Telegram: "mais uma parcial". A galera vibra. Mas eu olho esse gráfico do US500 como quem vê o sol nascer depois da rave. A luz da realidade encostando na pele suada da euforia. Tá bonito? Tá. Mas vai durar? Duvido. E é aí que a análise técnica, aquela que nunca erra, só é mal interpretada, entra como farol no nevoeiro de ganância disfarçada de confiança.

O mercado chegou na extensão de Fibonacci 1,618 (6.391,3) — ponto místico, mágico, mítico. Quem já estuda comigo ou me acompanha sabe: esse número não é só um rabisco dourado no gráfico, é o “limite das expectativas humanas”. Quando o preço toca esse nível, principalmente após uma escalada sem correção relevante, a estatística grita: "meu parceiro, ou você realiza, ou realiza por bem ou por mal."

Olha esse gráfico. Olha com olhos de quem tá no helicóptero. A movimentação desde os 5.728,7 até esse topo de agora foi quase vertical, afunilando. Volume lá embaixo caiu, apesar da alta. Sabe o que isso significa? Significa que o esforço comprador está começando a virar espuma de chope quente. Subiu, mas subiu sem consistência volumétrica. A galera grande tá começando a tirar o pé. E você aí, ainda comprando?

Lembra da projeção de 1,272 (6.011,4)? Ela foi rompida com facilidade. O que, à primeira vista, parece força compradora inquestionável, eu leio como "últimos retardatários entrando no bonde". Isso aqui é roleta emocional: compraram no topo porque viram os amigos ganhando. E agora já começam a pensar se deixam ou não stop armado. Tarde demais. Quem já esteve posicionado desde os 5.200, com base nos níveis 0,5 (5.243,2) e 0,618 (5.371,6), já ganhou o suficiente pra descer tranquilo e pedir o Uber.

Teorema do Impacto:

Quando o mercado toca 1,618 com candles esticados, sem pullback, sem respiro, o próximo movimento tende a ser de queda rápida até a retração de 0,382 ou 0,5. Nesse caso:

→ 0,382 em 5.134,8

→ 0,5 em 5.243,2

A matemática aqui é cirúrgica. A distância entre o topo atual (6.384,0) e a retração 0,5 é de exatos 1.140,8 pontos, o que representa quase 18% de correção. Isso, num índice que carrega ETFs, fundos, derivativos e posições alavancadas, tem o poder de derrubar mais do que só gráfico — derruba posições, derruba ilusões, derruba CVMs dormindo.

E a cereja? A cereja é o volume de distribuição, que aumentou em barras vermelhas no canto esquerdo do gráfico, enquanto o preço subia. Isso é livro de Wyckoff puro: price up, volume down, smart money dumping. Os espertos venderam, os esperançosos compraram. A conta chega. Sempre chega.

Agora vem a parte filosófica da parada. Quando o mercado toca 1,618 e os sinais de exaustão aparecem, o próximo movimento não é uma descida tranquila tipo elevador panorâmico. É guinada. É tobogã de concreto. E isso é importante: não se prepara para queda com compra defensiva. Se prepara com posição vendida.

E qual é o problema do momento?

É o mesmo que vejo desde sempre:

A maioria não sabe descer.

A maioria só aprendeu a subir. Só estuda “compras”, só aprende “pullback de alta”, “rompimento de resistência”. Quando o cenário inverte, os analistas somem e os traders ficam órfãos. Mas aqui não. Aqui a gente encara o abismo com alça de segurança.

Pontos técnicos de impacto:

Projeção completa da perna 1–2 finalizada

Candle de exaustão no topo, pavio superior (esperado)

Ausência de gaps para respiro — subida limpa, sem amortecimento

Divergência de volume

RSI (não visível na imagem, mas esperado) já em sobrecompra há dias

O gráfico me diz:

"Rafael Lagosta, tire as escadas."

O mercado subiu até onde podia. Agora é hora de ver quem sabe cair. E eu, com meus estudos, já toco o sino da posição de impacto: essa é a hora que os alavancados viram meme e os preparados viram profeta.

Hipótese provável:

Alvo primário da correção em 0,382 de Fibonacci: 5.134,8

Caso o pânico se instale e o VIX dispare: retração total até 0,236 (5.003,7)

Probabilidade de reversão imediata: baixa (<20%), a menos que aconteça intervenção monetária ou Black Swan político inesperado.

Agora, se você me pergunta:

"Vai cair com violência ou vai lateralizar antes?"

Eu respondo com um copo de café na mão e o pé batendo no chão:

Se o candle de amanhã for um engolfo de baixa com volume crescente, o avião perdeu os dois motores.

E sim, meu camarada, a festa acabou.

Os garçons estão tirando as garrafas, os seguranças acenderam as luzes e estão dizendo: “Bora, galera. Já deu.”

O DJ já desligou os monitores, e quem continua na pista é quem não quer ver que já é dia.

Então a pergunta não é mais "até onde vai subir", mas:

Você tem plano para cair? Tem paraquedas? Ou só esperança de que o céu não vai sumir?

Falei.

Com técnica.

Com sangue nos olhos.

E com o gráfico gritando que a escada está sendo recolhida.

Se você não descer agora, pode acabar pulando sem rede.

Rafael Lagosta.

E agora, cambada...

Vai tirar a escada ou vai esperar o alarme de incêndio tocar?

**Estados Unidos: O Titanic Modificando a Rota aos Gritos****17 de julho de 2025**

**Estados Unidos: O Titanic Modificando a Rota aos Gritos**

por Rafael Lagosta...

A superfície ainda brilha. Wall Street ostenta seus dígitos inflados, os relatórios de emprego dançam conforme a música da temporada eleitoral, e o dólar ainda circula como sangue artificial em 80% das transações globais. Mas o cheiro de ozônio queimado não engana ninguém que sabe farejar potência em declínio. Os Estados Unidos seguem navegando — mas o casco já raspou no iceberg. E em vez de recalcular rota com estratégia, o império grita. Berra em sanções, ruge em guerras por procuração, grita em cúpulas diplomáticas. Um Titanic geopolítico que tenta virar o leme com base em gritaria.

A dívida federal já ultrapassa os **US\$ 35 trilhões**. O déficit anual dos EUA — só em 2024 — foi de **US\$ 1,7 trilhão**. Isso não é mais um rombo. É uma sangria institucionalizada. Os juros da dívida consomem cerca de **US\$ 1 trilhão por ano**, quase o mesmo que os gastos com defesa. O país que antes emitia dívida para crescer, agora emite para respirar. O Fed compra o que o Tesouro emite. O Tesouro emite porque o Congresso gasta. O Congresso gasta para manter a ilusão de estabilidade. E a população segue alimentada por créditos fiscais, cheques emergenciais, e uma bolha acionária baseada em recompras, não em produtividade real.

Mas enquanto o dólar ainda reina, o império consegue sobreviver. Só que o reinado é mantido por mecanismos que estão rachando. BRICS, CBDCs, acordos bilaterais em moedas locais, o fortalecimento de blocos como ASEAN e União Africana, todos sinalizam o mesmo: o mundo está buscando rotas alternativas ao sistema baseado no petrodólar e nas bolsas americanas. O eixo comercial global já não gira exclusivamente em torno de Nova York. Xangai, Abu Dhabi e Mumbai entraram no jogo.

E o que os EUA fazem diante disso? Duplicam sua aposta no domínio invisível: **a infraestrutura digital do planeta**.

Washington já percebeu que o próximo “petróleo” é o dado, e a próxima “arma nuclear” é a inteligência artificial. E isso, hoje, ainda é território americano. Os cinco maiores sistemas de linguagem do planeta estão sob propriedade direta ou indireta de empresas dos EUA. As redes sociais globais mais influentes, os sistemas operacionais, os servidores DNS raiz da internet, os cabos submarinos de dados, a computação em nuvem — tudo ainda fala inglês binário.

Isso dá aos EUA um poder que nenhum império anterior jamais teve: o de manipular a percepção da realidade em tempo real. Podem banir vozes, promover narrativas, inflar ou soterrar ideias antes mesmo que ganhem massa crítica. É um poder orwelliano, mas disfarçado de inovação.

Só que isso cobra um preço: **a perda de autoridade moral**. Ninguém mais acredita que os EUA sejam os “policiais do mundo” ou os “guardiões da democracia”. Depois do Afeganistão, do Iraque, da Líbia, da Ucrânia, do apoio a ditaduras históricas, o discurso humanitário virou sketch de comédia. Aliados europeus já demonstram cansaço. França, Alemanha e Itália articulam seus próprios caminhos, buscando independência energética, militar e até informacional.

E o maior sintoma dessa decadência é o uso crescente da coerção. Quando a diplomacia falha, vem a chantagem: sanções econômicas, exclusão do SWIFT, congelamento de reservas estrangeiras, perseguição jurídica a empresas rivais (como a Huawei ou a TikTok), e o incentivo a golpes e rebeliões onde interesses americanos estão ameaçados.

Não por acaso, vimos nos últimos anos a explosão de guerras por procuração. Ucrânia virou trincheira da OTAN. Taiwan virou peão de xadrez. O Sahel africano está em ebulição. América Latina vive entre revoltas e intervenções silenciosas. A lógica é antiga: incendiar o quintal do outro para evitar que notem a bagunça no seu próprio porão.

Mas há um ponto cego gigantesco nessa estratégia: **o carisma geopolítico**. No mundo atual, o poder não depende só de armas ou algoritmos. Depende de atratividade. E aí, os EUA estão perdendo feio. A China, com sua diplomacia silenciosa, oferece infraestrutura em troca de comércio. A Rússia vende gás com pragmatismo. A Turquia negocia com todos. O Irã se reposiciona como líder religioso e técnico. E os EUA? Vendem vigilância, dependência e crise institucional disfarçada de liberdade.

Mesmo internamente, o império sangra. A polarização política chegou a níveis histéricos. Cada eleição parece uma guerra civil prestes a eclodir. O sistema eleitoral é questionado por metade do país, seja quem for o vencedor. As grandes cidades enfrentam uma crise de segurança, os sistemas de saúde colapsam sob obesidade, vício em opioides e doenças mentais. O que antes era potência cultural agora é distopia urbana.

E como reagir a isso? Com arrogância. A ilusão de invulnerabilidade é o que impérios em declínio carregam antes da queda. Roma construiu coliseus enquanto saqueava suas províncias para pagar dívidas. O Império Britânico envenenava a China com ópio enquanto cantava Deus Salve a Rainha. Os EUA fazem vigilância em massa enquanto falam de “liberdade de expressão”.

Mas não se trata apenas de crítica — é um alerta estratégico. O império americano, mesmo em queda, **ainda é perigoso**. Como um tigre ferido. E, talvez, até mais perigoso agora, porque age por desespero. E quando não consegue comprar, tenta destruir. Quando não consegue impor respeito, tenta incutir medo. Quando o medo não basta, apela para o caos.

Por isso, a metáfora do Titanic gritando é perfeita. Não é a calmaria antes da tempestade — é o barulho da tripulação tentando recalibrar o leme com os olhos vidrados no painel de controle, enquanto o casco já rompeu a integridade da soberania. O capitão já não tem plano. Só voz. O rádio do navio ecoa alertas em todas as frequências, mas os icebergs geopolíticos estão em toda parte.

E enquanto os EUA gritam, outros constroem. China redefine o comércio com a Rota da Seda. Rússia costura alianças energéticas com a Ásia e a África. Índia negocia em todas as mesas. O Oriente Médio reinventa seu papel estratégico entre petróleo e religião. Até o Brasil começa a acordar para sua posição no tabuleiro multipolar.

A pergunta é: quando os gritos cessarem, o que restará flutuando?

Porque poder real não se impõe pelo volume da voz, mas pela densidade da visão. E nisso, os EUA esqueceram que hegemonia não é feita de propaganda — é feita de propósito. O império pode até manter o comando dos cabos, mas perdeu o fio da história.

🦞🦞🦞

A Moeda e o Último Refúgio(Israel em momentos ruins)🗓️ 14/07/2025

📉 O Capital Está Correndo de Algo que Ninguém Está Nomeando**

por Lagosta

O movimento atual do par da moeda não é sobre ruído intraday nem sobre padrão técnico isolado. O toque perfeito em 3,28608 foi mais do que técnico — foi simbólico. Um Fibonacci tocado com essa precisão, nesse momento exato de rearranjo global, mostra que o capital grande está falando. Não com palavras, mas com fluxo. Esse ponto virou base da operação e, mais do que suporte, é trincheira. Ele sinaliza que o preço está sendo defendido por gente que sabe o que está por vir. A próxima faixa, 3,43866, é resistência técnica, mas também psicológica. Se esse ponto for rompido com força, temos um gatilho que libera a próxima pernada — e aí não estamos mais discutindo scalp: estamos falando de uma realocação em andamento.

A meta seguinte, 3,70476, já começa a encostar nas zonas onde o capital institucional começa a reorganizar suas carteiras. E 4,08451 é a linha que separa o rebote de curto prazo de uma tendência estruturada. Esse número é divisor de águas porque, ao ser rompido, obriga quem ainda está fora a entrar. O alvo final em 4,73039 não é mais apenas uma projeção — é o destino que o fluxo está apontando, caso a estrutura geopolítica continue nessa rota de distorção.

E essa distorção tem nome: **Israel**. O modelo de inovação israelense, que um dia foi símbolo de agilidade tecnológica, hoje está esfarelado. Não foi a guerra que destruiu o ciclo, ela só revelou o que já estava podre por dentro. O que antes era promessa virou carcaça com valuation. Startups vazias, fuga de cérebros, fundos estrangeiros em retirada, e bolsas tentando manter viva uma narrativa que já morreu. O ETF ITEQ sangra, o TA-35 engana com repiques frágeis. O investidor comum nem sabe que já ficou sozinho num salão vazio. O capital inteligente já saiu — agora só resta a sombra do que um dia foi um polo de inovação.

Enquanto isso, o SPXM nasce nos EUA como um índice ideológico, excluindo empresas com práticas progressistas. Isso obriga uma mudança silenciosa e profunda nos portfólios institucionais. E esse capital, em busca de ativos líquidos e que não estejam ideologicamente “contaminados”, se espalha por novos vetores. A moeda, nesse contexto, vira o corredor silencioso de fuga. Não há discurso ESG que segure um portfólio em pânico por liquidez. Quando os fundos decidem sair, eles precisam de velocidade e profundidade. A moeda oferece os dois.

Esse fluxo técnico é só o reflexo de algo maior. Os grandes fundos estão se posicionando antes da mídia, antes dos analistas e bem antes do investidor de varejo. Estão migrando para longe do risco reputacional, do risco geopolítico, do risco ESG. Estão fugindo de ativos com “identidade” e indo para ativos com função. E a função da moeda, neste momento, é absorver esse pânico institucional de forma limpa, sem ruído. O toque em Fibonacci só foi a confirmação matemática de algo que os gestores já decidiram: **não dá mais para ficar onde estamos**.

Então não é só uma compra técnica. É um deslocamento sistêmico. O rompimento de 3,43866 abre a trilha para essa migração virar avalanche. E o 4,08451 é onde o sistema vai ser forçado a reagir. Não porque quer, mas porque não tem escolha. A narrativa vai ser reconstruída, os relatórios vão ser reescritos, e os gestores que perderem esse movimento vão ser expostos.

E não é só Israel. É o mundo inteiro que é afetado. O investidor brasileiro que comprou uma cota de fundo local, que por sua vez investe em fundos globais, que por sua vez seguem índices americanos, já está indiretamente exposto a tudo isso. Se o dinheiro está saindo de fundos baseados no S\&P500 tradicional e migrando para índices como o SPXM, há uma onda silenciosa de vendas técnicas em ativos “antigos” e uma pressão de compra artificial em ativos “aceitáveis”. Isso bagunça o mercado global e, inevitavelmente, respinga em quem nem sabe que está envolvido.

Esse movimento de moeda é a superfície de um oceano que está se movendo. E quem ficar só olhando os gráficos, sem escutar o que o fluxo diz, vai afundar com o casco. A moeda aqui é só o barômetro. Mas o furacão já começou.

🦞🦞🦞

**NIO, Americanas você já pensou nisso?**📅 11 de julho de 2025

**NIO, Americanas e o Ponto Invisível da Nova Infraestrutura de Energia**

O que parece uma tese maluca à primeira vista é justamente o que entrega a próxima grande transformação — silenciosa, ainda invisível pra maioria. A NIO, com seu modelo de troca de baterias ao invés de simples carregamento, não é só uma fabricante de veículos elétricos. É uma empresa que constrói rede. Infraestrutura energética paralela. Uma malha de abastecimento própria, debaixo do radar das distribuidoras convencionais, das petroleiras e dos bancos.

E é exatamente esse modelo que inspira o redesenho de empresas como a Americanas.

Muita gente acredita que a nova Americanas está tentando se reinventar vendendo chocolate, papel higiênico e promoções no app. Mas essa fachada de varejo é apenas o que os olhos querem ver. O real projeto está escondido no que sobra: espaço físico em todos os cantos do Brasil.

Centenas de pontos fixos, capilarizados, com presença em bairros, rodovias, comunidades e centros comerciais. Um mapa invisível de presença territorial que, com a mentalidade certa, vira uma rede elétrica distribuída — autossustentável, conectada ao futuro do transporte, da logística e da energia.

O que a NIO faz na China — trocando baterias em estações modulares — pode ser adaptado ao Brasil com ainda mais força. Porque aqui, o combustível é caro, o transporte de última milha está em transformação, e a população já se acostumou com entregas, QR Codes e Pix.

A Americanas, reestruturada, desacreditada e esvaziada de estoque, vira o corpo ideal pra receber o novo coração: **estações de recarga e troca de baterias elétricas**. Não só pra carros. Mas também motos, bikes, patinetes, celulares, geradores e — por que não? — unidades portáteis de armazenamento residencial.

Esses pontos viram hubs energéticos.

O cliente entra, compra um energético, faz um Pix, pluga a moto, carrega o celular, assina um plano de energia móvel. E tudo isso com integração a tokens, a carteira digital própria da empresa, a financiamentos via microcrédito, e, lá na frente, a integração com uma blockchain própria — talvez até parte da infraestrutura dos BRICS.

Esse é o ponto cego do mercado: o que parece decadência é só a troca de pele.

A nova Americanas pode muito bem se tornar a operadora física do maior sistema de energia distribuída do Hemisfério Sul. A conexão com a NIO faz sentido técnico, logístico, político e simbólico. Enquanto a NIO expande sua malha de estações pela Ásia e Europa, ela precisa de parceiros locais no Sul Global. E o Brasil tem o que nenhuma empresa do Ocidente oferece: espaço urbano já estabelecido em escala nacional, com estrutura de varejo já montada e passiva, pronta pra pivotar.

Quem enxerga chocolate na gôndola, tá atrasado.

O governo brasileiro já sinalizou os incentivos: redução de IPI pra veículos elétricos, subsídios pra fabricação de baterias, parcerias estratégicas com China e Emirados, discussões em nível de BRICS sobre soberania energética e digital. Isso não é coincidência. É coreografia de algo maior.

Transformar a Americanas numa rede de abastecimento elétrico distribuído é tão visionário quanto funcional.

As estações de troca da NIO não são devaneios futuristas. Elas existem. Funcionam em menos de 5 minutos. São robotizadas, inteligentes, com acoplamento automático. E são mais eficazes do que esperar 40 minutos numa estação de carregamento. No Brasil, essa lógica encaixa como uma luva: imagine caminhões abastecendo baterias nas estradas, enquanto vans elétricas fazem entrega em centros urbanos com troca de bateria ao invés de parada pra carga lenta.

O estoque vira bateria. O balcão vira terminal. A loja vira usina.

A Americanas já tem a malha. Só falta alguém colocar o motor.

Quando a primeira loja integrar uma estação de troca com um sistema conectado, o resto vira dominó. Magazine Luiza, Mercado Livre, Correios, Carrefour — todos vão correr atrás. Mas quem fizer primeiro planta a bandeira. E aí muda o jogo.

Essa leitura ainda parece loucura, como toda disrupção no início. Mas quando o sistema estiver funcionando, com contratos, investidores, aplicativos, sensores e dashboards gerenciando o fluxo de energia em tempo real, todo mundo vai dizer que era óbvio.

Só não é óbvio agora porque ainda não foi anunciado.

A NIO não vende carro. Ela distribui energia. A Americanas não vende chocolate. Ela pode redistribuir a matriz energética urbana.

Tudo depende de visão, coragem e tempo. E o tempo está apertando.

— Lagosta 🦞

Quais os Nomes, Empresas e Contratos Envolvidos?🗓️ 09/07/2025

🎯 Agora Que Eles Estão Lotados de Bitcoin…

📓 por Lagosta

---

Agora é hora de tirar o véu e mostrar quem está tocando essa orquestra.

Sem mistério, sem teoria da conspiração. Tudo registrado, protocolado e público — só que ninguém presta atenção porque estão ocupados olhando o candle de 15 minutos.

Vamos desdobrar em camadas: empresas, produtos, contratos, acordos e movimentos diretos.

---

🔹 CAMADA 1: Os Detentores do BTC via ETF Spot

Esses são os generais do novo exército financeiro. Estão com a mão no ativo. Possuem os Bitcoins. Literalmente.

📦 ETFs Spot BTC (EUA)

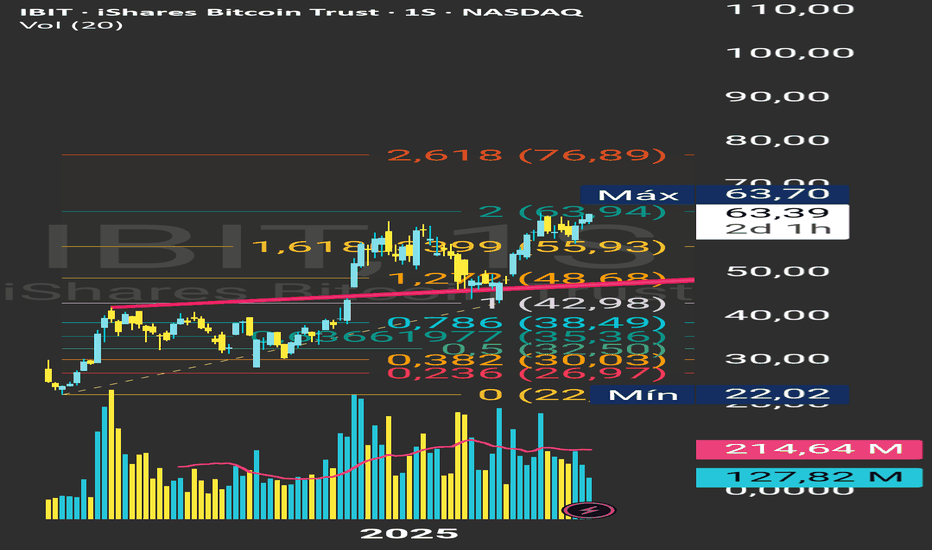

Empresa Ticker(s) BTC sob gestão (estimado) Estrutura

BlackRock NASDAQ:IBIT +310.000 BTC ETF Spot

Fidelity CBOE:FBTC +170.000 BTC ETF Spot

Ark/21Shares CBOE:ARKB +60.000 BTC ETF Spot

Bitwise AMEX:BITB +50.000 BTC ETF Spot

VanEck CSE:HODL +40.000 BTC ETF Spot

Grayscale AMEX:GBTC (migrou de trust) ~280.000 BTC (em queda) Trust convertido em ETF

Invesco/Galaxy CBOE:BTCO ~30.000 BTC ETF Spot

Franklin Templeton CBOE:EZBC ~10.000 BTC ETF Spot

> 📌 Essência: Esses ETFs são canais diretos de absorção de BTC do mercado secundário para custodiante institucional (geralmente Coinbase Custody, Fidelity Digital ou BitGo).

---

🔹 CAMADA 2: As Custodiantes e Corretoras

Quem guarda os Bitcoins desses ETFs?

Quem intermedia os negócios OTC?

Quem enxerga o fluxo antes de você pensar em clicar no mouse?

🔐 Custodiantes principais:

Coinbase Custody – guarda o BTC da BlackRock, Bitwise, e ARKB

Fidelity Digital Assets – guarda o BTC da própria Fidelity

BitGo – usado por alguns fundos menores, e em muitas transações OTC

Bakkt – estrutura secundária ligada à ICE (dona da NYSE), envolvida em infra para derivativos futuros com entrega física

📊 Exchanges chave:

Coinbase Prime – maior centro de OTC institucional dos EUA

Binance (mesmo com pressão regulatória) – segue como ponto-chave offshore para movimentações de arbitragem

Kraken & Bitstamp – pontos de conexão fiat/crypto na Europa e América do Norte

OKX e Bybit – usados para alavancagem e derivativos asiáticos, controle de funding e indexação offshore

---

🔹 CAMADA 3: Contratos, Fundos e Produtos Derivativos

É aqui que a coisa fica interessante: a engenharia sobre o ativo.

🎯 Produtos estruturados já existentes:

BTC Options sobre ETFs – listadas na CBOE e CME

CME Micro Futures BTC – utilizado para hedge institucional sem afetar o mercado à vista

Grayscale Trusts com produtos alavancados – inclusive com spreads de premium negativos

ETFs alavancados em trâmite na SEC – pedidos da Direxion, Volatility Shares e Valkyrie

📑 Exemplo de estruturas reais:

1. Long GBTC / Short BTC CME Future

Para explorar o desconto do GBTC versus spot — e sair na frente quando o spread converge.

2. Long IBIT / Short ETH Futures CME

Para travar dominância relativa entre os dois ativos e capturar descorrelação macro.

3. Swaps OTC lastreados em BTC

– contratados via Galaxy Digital, Jump Crypto ou Cumberland DRW

– utilizados por family offices e tesourarias institucionais para levantar dólar com BTC em garantia

4. Criação de notas estruturadas com yield fixo

– vendidas por bancos como Nomura, JPMorgan, Goldman Sachs

– oferecem 6-8% ao ano com “baixa volatilidade”, mas ocultam exposição em derivativos complexos (delta hedge sobre calls + bonds)

---

🔹 CAMADA 4: Alianças e Movimentações Governamentais Discretas

🏛️ Bancos Centrais em interação com o ecossistema cripto:

País Movimento Fonte oficial/extraoficial

El Salvador BTC como moeda oficial Documentado – governo Bukele

Argentina (Milei) Planos de dolarização via cripto Em estudo – fontes políticas

Brasil (BCB) DREX com testes de interoperabilidade com BTC Discretamente documentado

Nigéria CBDC em falência sendo testada com stablecoins pareadas Relatórios da IMF e BIS

Hong Kong Integração entre custódia BTC e bancos locais Documentado em abril/maio de 2025

💼 Parcerias institucionais em andamento:

IMF & World Bank com estudos sobre “stable collaterals” – onde BTC surge como ativo neutro em zonas de crise

Galaxy Digital + governo da Colômbia – projeto de infraestrutura blockchain com lastro BTC não oficializado

Fidelity + Cingapura – desenvolvimento de linha de crédito institucional com BTC como colateral base

---

🔹 CAMADA 5: Movimentos Diretos que Já Ocorreram (ou estão ocorrendo)

1. BlackRock fez recompra técnica de NASDAQ:IBIT com prêmio em relação ao spot

– Indicando que aceita pagar mais por BTC que permanece na estrutura

2. Fidelity reduziu liquidez de retirada em alguns fundos de BTC

– Estratégia clássica de blindagem de ativo escasso

3. Ark Invest aumentou exposição a derivativos, mesmo com ETF em mãos

– Indicando uso de alavancagem cruzada via estrutura dupla: spot + options

4. ETF de BTC da VanEck agora é usado como base de produtos de yield sintético na Europa

– Criação de contratos complexos com lastro indireto em BTC real

5. Cumberland (DRW) vem ofertando crédito institucional lastreado em BTC com taxas abaixo do mercado bancário

– Transformando BTC em colateral para cashflow em dólar

---

🔹 CAMADA 6: Narrativa e Influência

Quem molda a opinião do mercado não são os analistas técnicos do Twitter. São os controladores da narrativa macroeconômica.

📣 Veículos de influência:

Bloomberg, Barron’s, WSJ – todos com colunas específicas de cripto, patrocinadas por grupos ligados a ETFs

Larry Fink (CEO da BlackRock) – de crítico a “entusiasta institucional do BTC” em dois anos

Cathie Wood (Ark Invest) – influenciadora de narrativa com retórica “evangelista institucional”

Michael Saylor (MicroStrategy) – não apenas comprou, mas pivotou o discurso de liberdade para colateralidade

Eles não só compraram o ativo.

Compraram também a narrativa.

Controlam o discurso de risco, segurança, volatilidade e futuro monetário.

---

🔚 Conclusão: O BTC Foi Integrado ao Sistema por Etapas

1. Narrativa institucional

2. Absorção via ETFs e trustes

3. Uso como colateral e infraestrutura de crédito

4. Construção de derivativos e produtos reembalados

5. Acordos silenciosos com governos e instituições financeiras globais

6. Domínio narrativo e algorítmico

Agora não se trata mais de se o Bitcoin vai subir.

É se ele vai continuar servindo como o alicerce do novo Bretton Woods digital.

O preço importa menos.

O uso importa mais.

A dominância está na engenharia, não no candle.

---

**O Despertar Asiático e o Xadrez Econômico Global****07/07/2025**

**— Rafael Lagosta**

Eu vi isso tudo lá atrás, em janeiro de 2025. Estava mergulhado nos relatórios, nos fluxos de capital, nas reuniões de bastidor com empresários da Ásia e numa sequência de sinais de mercado que gritavam uma só coisa: *“O próximo palco da guerra econômica e da nova geração de riqueza será no Sudeste Asiático.”* Mas claro, como sempre, quando eu falo antes da hora, muitos torcem o nariz. Agora, graças à movimentação do Trump — que usou sua cartada defensiva com as taxas para reposicionar o radar global — finalmente estão começando a ver o óbvio. A Malásia, meu amigo, não é mais só aquele destino turístico exótico com mesquitas douradas. É o novo cérebro econômico do Oriente.

A ascensão da Malásia não é uma teoria conspiratória ou um chute de risco. É matemática de fluxo, é análise de políticas públicas, é visão geopolítica no tempo certo. O país tem uma localização privilegiada, entre os dois maiores centros comerciais marítimos do mundo — o estreito de Malaca e a rota Indo-Pacífico. Quem domina essa região controla logística, cadeias de suprimento e, por consequência, o comércio global. E a Malásia está fazendo isso com discrição, sem pirotecnia, mas com uma eficiência absurda.

Enquanto os investidores ocidentais estavam discutindo se o FED ia subir ou descer 0,25%, a Malásia já estava soltando pacotes de incentivo fiscal pra atrair empresas de semicondutores, blockchain e inteligência artificial. Em janeiro eu vi a chegada de dezenas de fundos soberanos criando braços locais em Kuala Lumpur. Eles sabiam que os EUA, com sua estrutura inchada, já não tinham mais elasticidade operacional pra segurar esse novo ciclo. A Malásia tinha tudo: mão de obra barata e qualificada, um governo ágil, zero instabilidade política e uma cultura naturalmente digital.

É claro que Singapura sempre esteve ali, brilhando como o hub financeiro asiático. Mas a Malásia oferece algo que Singapura já não consegue mais entregar: escala. A mesma lógica que tirou a Apple da Califórnia e levou pra Índia é a que tá empurrando o capital estrangeiro pra Malásia. Não dá mais pra ignorar. E o detalhe mais suculento disso tudo? A Malásia tá fazendo esse movimento de forma mais barata, mais rápida e mais adaptável que os Estados Unidos fizeram nos anos 50.

Os caras entenderam antes de todo mundo que o novo petróleo é o dado. Então estão investindo pesado em infraestrutura 5G, centros de dados, e interligação com o ecossistema financeiro de blockchain. Enquanto muito americano médio ainda tá brigando sobre política de gênero e bandeira, os malasianos estão rodando smart contracts pra regular exportação de commodities e operar transações em tempo real com Japão e Coreia. A parte que ninguém fala: eles tão fazendo isso com dinheiro islâmico, o que significa que tem uma bomba de liquidez vindo do Oriente Médio junto. O *sharia-compliant* virou sinônimo de investimento limpo e de longo prazo.

Mas eu não vi só a Malásia não. Vi a engrenagem inteira girando. Singapura jogando como sempre: pequena, ágil, tecnológica. Indonésia entrando com força absurda nos setores de mobilidade, finanças digitais e produção energética. Vietnã, com seu modelo de fábrica flexível, oferecendo o que a China já não consegue mais: entrega rápida com estabilidade. Isso tudo sendo costurado pelo RCEP — o maior acordo comercial do mundo que inclui Japão, China, Austrália e toda a Ásia-Pacífico. Não é papo de livro de economia: é jogo bruto de trilhão em movimento.

E sabe o que me chamou mais atenção? A adaptação silenciosa ao modelo defensivo americano. O Trump, mesmo com toda a polêmica que carrega, fez um favor ao mundo: ao reforçar a ideia de independência produtiva e autonomia estratégica, ele empurrou as grandes empresas globais a diversificarem seus centros de produção. Isso jogou luz sobre o Sudeste Asiático, e principalmente sobre a Malásia, que entrou no radar como plano B de todo mundo... e agora virou plano A. Ele não fez isso pensando neles, claro, mas funcionou como uma vacina geoeconômica.

Empresas como Grab, GoTo (fusão do Go-Jek com Tokopedia), estão virando conglomerados regionais com potencial global. São os novos Alibaba, mas com foco em mobilidade, serviços financeiros, delivery, crédito e até logística. Estão criando seus próprios ecossistemas de pagamento. Isso quer dizer o quê? Quer dizer que eles não vão mais depender de Visa, Mastercard e bancos ocidentais pra escalar suas operações. Vão usar stablecoins locais, DeFi e redes privadas de blockchain. Isso muda o jogo.

Eu lembro de ver, em janeiro, o movimento da Foxconn deslocando parte da produção pro Vietnã e Malásia. Isso não é ajuste tático. Isso é reposicionamento estratégico global. A Apple, inclusive, já tinha dado pistas disso desde 2022, mas agora a mudança se consolidou. TSMC também ensaiou a mesma coisa. E por quê? Porque o custo de fazer um chip em Taiwan, hoje, já começa a se aproximar do custo nos EUA. Mas na Malásia? Ainda tá com margem de lucro operacional de dois dígitos. Isso é ouro puro pra quem trabalha com volume.

O que mais me espanta é que tem gente ainda achando que o Sudeste Asiático vai ser apenas “o novo lugar das fábricas”. Não entenderam nada. Lá não é só mão de obra. Lá é cérebro, é cultura digital, é blockchain, é machine learning. Eles não estão apenas montando produto, estão criando *frameworks* de operação que serão copiados pelo resto do mundo. A Indústria 4.0 é o agora. Mas a Malásia já tá metida até o pescoço na Indústria 5.0, que é o casamento de automação com inteligência emocional e humana. Isso vai desde fábricas inteligentes até sistemas de saúde com IA aplicada.

E o que dizer das energias renováveis? A Indonésia, com seu arquipélago imenso, virou um paraíso pra teste de baterias de armazenamento solar, eólica e marítima. E como essa galera não tem apegos ideológicos, estão misturando energia renovável com energia nuclear modular e soluções descentralizadas. Já entenderam que o futuro energético não será centralizado — e que quem controlar a microenergia vai controlar o futuro da moeda.

Nesse quebra-cabeça, a Malásia está colocando as peças com uma precisão cirúrgica. Estão criando zonas econômicas de inovação, oferecendo isenção tributária, contratando talentos do mundo inteiro. E a galera tá indo, viu? Já vi engenheiro americano largando o Vale do Silício e indo pra Penang. Vi chinês saindo de Xangai pra Kuala Lumpur. Vi até startup brasileira buscando parceiro malaio pra escalar projeto de IA.

A ficha tá caindo. O capital já entendeu. Os governos agora estão tentando correr atrás. Mas quem entendeu em janeiro, quem se posicionou antes da festa começar, agora tá tomando champagne enquanto os outros ainda estão imprimindo os convites.

Eu avisei. Mas agora tá no radar de todo mundo. Graças ao velho Trump e suas manobras comerciais, as luzes se acenderam. E a Malásia, antes um player discreto, virou protagonista. O mundo não será mais multipolar. Vai ser fractal. E quem estiver plugado nesse novo eixo — Malásia, Vietnã, Indonésia, Tailândia, Singapura — vai operar com um fuso horário à frente... e uma década de vantagem.

🦞🦞🦞

O Japão Está Cheio de Dólares e Só Quer Vender Caro em Iene**03 de julho de 2025**

O Japão Está Cheio de Dólares e Só Quer Vender Caro em Iene**

**por Lagosta**

Eu tô vendo uma coisa clara nesse tabuleiro: o Japão **não está desesperado atrás de dólar**, como andam dizendo por aí. Muito pelo contrário. O Japão já **tá lotado de dólar**. Tem dólar no caixa das empresas, dólar nos fundos de pensão, dólar nas reservas do Banco Central, dólar aplicado em ativos americanos, em treasuries, em ações, em imóveis, em derivativos. Eles não precisam comprar — eles querem é **vender**. Mas vender **bem**, vender **caro** em iene.

E aí é que tá a jogada fina que poucos perceberam: **quanto mais o iene desvaloriza, mais caro fica o dólar quando trocado por moeda local.** Eles não têm pressa. Eles não estão correndo atrás. Eles **estão deixando o tempo trabalhar a favor**. Estão deixando o iene afundar devagar, com controle de fluxo, sem pânico, sem escândalo. Tudo dentro do script.

Não é uma corrida ao dólar. É um leilão invisível, com os japoneses **montando a prateleira e esperando o melhor preço**.

---

### **Por que o Japão faria isso?**

Porque **eles já têm a mercadoria que o mundo quer**: dólares. E porque, ao deixar o iene desvalorizar, eles aumentam o valor do estoque em moeda local. É contabilidade macroeconômica nivel mestre.

Pensa comigo:

Um fundo japonês tem 1 trilhão de dólares aplicados nos EUA. Com o dólar valendo 139 ienes, isso dá 139 trilhões de ienes. Com o dólar a 158,5, esse mesmo estoque vira **158 trilhões de ienes**. Eles ganham **19 trilhões de ienes sem fazer nada**, só com a desvalorização da própria moeda.

Essa diferença vai direto pro **balanço contábil das grandes empresas e dos fundos nacionais**. Valoriza o portfólio, sustenta a previdência, melhora o resultado dos bancos e dá fôlego fiscal ao governo sem subir imposto e sem emitir dívida nova.

É um trade nacionalizado. É o Japão vendendo caro, em silêncio.

---

### **Não é que o Japão perdeu o controle. É que ele entregou o volante pro mercado.**

O Banco do Japão pode intervir? Pode. Mas não está fazendo. Por quê?

Porque **cada tick que o dólar sobe em relação ao iene é lucro latente nos cofres japoneses.**

Então eles deixam subir. Deixam a pressão acontecer. Deixam o carry trade inflar. E sabem que quando chegar o ponto ideal — 158, 160, 165? — eles vendem. Entram com força. Soltam lote. Injetam dólar. Realizam.

O movimento todo é **de posicionamento pra uma grande realização futura.**

Eles não querem converter dólar a 139. Eles querem converter **a 160.**

Eles não querem sustentar o iene. Eles querem **fazer hedge vendendo dólar quando for conveniente.**

---

### **Esse é o verdadeiro trade do Japão agora:**

**Não é buscar dólar. É empurrar o preço do dólar pra cima em iene, até que o valor do estoque em mãos seja surreal de alto — e então realizar.**

Enquanto isso, eles compram tempo.

Enquanto isso, sustentam a indústria com câmbio favorável.

Enquanto isso, enganam os analistas que acham que é desespero.

Não é desespero. É cálculo.

---

### **O que isso significa pro mercado?**

Significa que **a pressão de alta no USDJPY pode ser parte de um plano.**

Significa que essa desvalorização do iene pode estar sendo **intencionalmente tolerada, até incentivada.**

Significa que quando o Japão resolver **vender seus dólares**, ele pode provocar um movimento violento — não só no câmbio, mas nos mercados de juros, nos fluxos emergentes, e até nas ações de empresas japonesas.

E o mais interessante:

> Se esse movimento for bem calculado, o Japão pode turbinar seu próprio balanço e ainda por cima **descarregar dólares antes do Fed começar a cortar juros com força.**

É quase um short squeeze ao contrário:

**Todo mundo achando que o Japão precisa comprar dólar... mas quem vai tomar na cabeça é quem não percebeu que eles estão esperando o ponto ideal pra vender.**

---

### **Resumo?**

O Japão não está querendo dólar.

O Japão **já está de dólar até o pescoço.**

O que eles querem agora é **vender no topo — e o topo é o dólar lá em cima, a 158, 160, 165 ienes.**

O mercado inteiro acha que o iene tá perdendo valor porque o Japão tá fraco.

Na real, o Japão tá vendendo tempo — **esperando a cotação ideal pra realizar o estoque bilionário em moeda americana que guardou durante 30 anos.**

Esse é o trade invisível que tá rolando agora.

E só enxerga quem lê além do gráfico.

— Lagosta

BTC.D% no Limite: Liquidez e Estrutura Sugerem Topo Macro SegundA dominância do BTC segue em tendência altista desde 2022, avançando com sucessivos rompimentos de máximas e capturando liquidez em regiões estratégicas do gráfico. O preço atualmente opera em clara zona de "premium" , dentro do intervalo de 67,5% a 74%, marcado por Order Blocks e Fair Value Gaps não mitigados—zonas historicamente associadas a oferta institucional e foco de grandes ordens vendedoras ( “B2S Orders” ), com destaque especial para o patamar dos 71%. Esta região concentra liquidez e pode funcionar como último bastião antes de um possível processo de redistribuição.

Sob a ótica da manipulação institucional, o movimento até 71–73,6% se configura como um clássico "draw on liquidity" do modelo ICT, com objetivo de limpar stops, ordens pendentes e, principalmente, induzir o varejo a assumir posições no topo do movimento. Esse cenário é frequentemente acompanhado por armadilhas de liquidez e pode servir como prelúdio para uma reversão expressiva—o chamado "Judas Swing".

No entanto, a metodologia ICT exige confirmação objetiva de reversão estrutural. Os principais níveis a serem observados para um *Change of Character* (ChoCh) estão em 65% (primeiro suporte crítico) e, em sequência, 62,5% . A perda do suporte em 65%, especialmente com fechamento diário, sinalizaria mudança relevante na estrutura institucional, indicando possível esgotamento da pressão compradora e aumento do risco de reversão. Uma quebra subsequente da região de 62,5% reforçaria o "Market Structure Shift" (MSS) e abriria caminho para o preço buscar a zona de mitigação em 67,5%–68,5% e, potencialmente, estender a reversão para níveis inferiores.

Com a confirmação de ChoCh e deslocamento institucional baixista, os alvos institucionais passam a ser, primeiramente, a faixa de 67,5%–68,5%. Uma continuação desse movimento pode levar a BTC Dominance até a região de 62,5% e, em cenários de maior desequilíbrio, ao intervalo de 58%–60%. Vale destacar que, segundo a lógica ICT, reversões profundas na dominância do BTC frequentemente sinalizam fluxos relevantes para altcoins, podendo deflagrar rallies expressivos nesse segmento. Porém, a gestão de risco deve ser priorizada, sempre observando relações de risco\:retorno assimétricas e confirmação estrutural do movimento: “Institutional order flow reveals intent at extremes, not in the middle” (HUDDLESTON, 2016, p. 23).

Quanto à possibilidade de reversão para a região dos 40%, é importante ressaltar que tal cenário, embora possível historicamente, exigiria um deslocamento institucional de grande magnitude e uma sequência de confirmações estruturais nos principais níveis intermediários (62,5%, 60%, 55%, 50%). A região dos 40% foi, entre 2021 e 2022, uma importante zona de suporte institucional e reacumulação. Todavia, apenas uma inversão estrutural de caráter macro, acompanhada por forte capitulação institucional do BTC e predominância absoluta das altcoins, seria capaz de justificar um movimento até esse patamar. Como pontua Huddleston: “Só estruturas comprometidas com deslocamentos institucionais profundos podem justificar movimentos para zonas de liquidez tão distantes” (HUDDLESTON, 2016, p. 66).

Portanto, a estrutura atual da BTC Dominance sugere que a região de 71% funciona como um draw on liquidity legítimo antes de um possível topo macro. O real gatilho para reversão está na confirmação da perda de 65% e posterior avanço para níveis inferiores. O alvo em 40% permanece no espectro das possibilidades, mas depende de confirmação estrutural sucessiva e deslocamento institucional inequívoco em todos os níveis intermediários. Até lá, o profissionalismo reside em observar, interpretar e agir somente diante de evidências claras de deslocamento institucional, conforme o próprio Huddleston orienta: “Let price show its hand, then strike” (HUDDLESTON, 2016, p. 54). DYOR.

Referências

HUDDLESTON, Michael J. *ICT Mentorship Core Content: 2016-2018*. Inner Circle Trader, 2016.

Citações:

“Institutional order flow reveals intent at extremes, not in the middle.” (p. 23).

“Só estruturas comprometidas com deslocamentos institucionais profundos podem justificar movimentos para zonas de liquidez tão distantes.” (p. 66).

“Let price show its hand, then strike.” (p. 54).

A Reprogramação do Mundo**14 de junho de 2025**

Guerra Invisível, Poder Sem Bandeiras e o Novo Tabuleiro Global (2023–2025)**

Rafael Lagosta aqui.

O que eu estou vendo não é só uma mudança de ciclo. É uma **reprogramação total do planeta**, e quem está com os olhos voltados apenas para candles e notícias de superfície, vai perder muito mais do que capital — vai perder o entendimento de como o mundo realmente funciona agora. Esse texto não é mais um artigo sobre geopolítica. É um mapa mental do novo xadrez global, onde as peças não são mais presidentes e ministros, mas redes, narrativas, dados e grupos invisíveis com capacidade de redefinir países inteiros em poucos cliques ou em algumas toneladas de cocaína digitalizada.

Vou te mostrar o que está por trás da cortina. Sem floreio, direto da trincheira, como dois traders experientes trocando leitura no meio de uma madrugada volátil.

---

Eu começo olhando para o **narcotráfico**, e aqui não tem nada de romantismo de série da Netflix. O que está acontecendo com países como Equador, México e até Brasil é a transformação do crime organizado em **organização de poder real**, mais estruturada que muitos governos. O tráfico não é mais um problema de segurança pública — ele é um modelo de negócio com supply chain próprio, capital circulante, proteção armada, bancos paralelos e influência política direta. É como se fosse um *hedge fund* com metralhadoras, operando sob baixa regulação e com uma capacidade de arbitragem social monstruosa.

Eu vejo que esses grupos já não dependem da violência — a violência é só o marketing. Eles estão se tornando **atores políticos e financeiros**, interferindo em eleições, ditando leis e, principalmente, assumindo funções estatais onde o Estado falhou. Favela, periferia, zona rural, tudo isso está virando uma espécie de laboratório de como dominar populações com benefícios básicos que o governo abandonou. Isso é dominância por aderência, não por imposição.

A matemática é assustadora: só o lucro líquido anual do narcotráfico na América Latina já ultrapassa os US\$ 600 bilhões. Isso é comparável ao valor de mercado das maiores empresas brasileiras de commodities. Em outras palavras, eu estou vendo o mercado informal já **valendo tanto quanto o mercado formal**.

Como trader, isso tem impacto direto no risco sistêmico. Esses grupos estão começando a usar criptomoedas, fazer lavagem via contratos inteligentes, e até criar suas próprias stablecoins para circular valor sem passar por bancos. A consequência? Mais volatilidade, desmonetização da autoridade nacional, e um real que já não reflete o poder do Banco Central, mas o grau de controle que o Estado tem sobre seus próprios territórios.

---

Quando eu volto os olhos para a **China**, o que eu vejo é uma guerra sem pólvora, mas cheia de precisão. Os caras estão jogando xadrez com paciência milenar enquanto o Ocidente joga dama na correria trimestral. A China não está invadindo nações com tanques. Ela está invadindo com **dados, aplicativos, moedas digitais e infraestrutura**.

Taiwan é só o símbolo mais visível. O que está em jogo é o controle de toda uma malha de microchips, cadeias logísticas e narrativa no sudeste asiático. A China já entendeu que a guerra mais eficiente é aquela que não precisa ser declarada. Ela compra aliados com estradas, portos e empréstimos. Eu vejo o Belt and Road 2.0 tomando forma como um novo Império do Meio — mas dessa vez, o meio é digital e globalizado.

Eles criaram o yuan digital e estão estabelecendo acordos bilaterais com mais de 40 países, especialmente no sul global, onde o dólar já começa a perder espaço. A China está construindo uma nova rede de influência que independe completamente do sistema financeiro ocidental. E é por isso que ela vai ganhar. Porque ela pensa em séculos, enquanto os EUA pensam no próximo ciclo eleitoral.

---

A **Rússia** é um caso à parte. Eles não estão em guerra — eles *são* guerra. A identidade russa foi forjada no conflito, e isso se reflete em todas as suas ações estratégicas. Mesmo com sanções, com exclusão do SWIFT, com o cerco midiático, os russos continuam jogando o jogo como se fossem os únicos que conhecem as regras reais.

A guerra na Ucrânia deixou de ser convencional. Virou **guerra zumbi**. Eu vejo regiões ocupadas, infraestruturas híbridas, cidades-fantasma e uma economia de guerra que se retroalimenta. A Rússia não quer vencer por completo. Ela quer deixar ferida aberta, criar zonas de buffer, impedir o avanço da OTAN e seguir vendendo gás para quem quiser comprar.

E tem mais: o Grupo Wagner, mesmo depois da morte do Prigozhin, continua operando como braço militar privado russo, oferecendo segurança para regimes instáveis na África e sendo pago em diamante, urânio e influência. É como se a Rússia tivesse criado seu próprio “mercado futuro da guerra”, vendendo proteção e recebendo commodities reais. O Ocidente financia armas. A Rússia lucra com o caos.

---

A **hegemonia americana** está desmoronando de dentro para fora. Eles ainda têm o maior poder tecnológico e militar do planeta, mas estão **socialmente falidos**. Divididos, radicalizados, paranoicos. O casamento entre Vale do Silício e Pentágono virou o motor da nova guerra: uma guerra de algoritmos, drones, vigilância total e manipulação psicológica em escala industrial.

O império americano ainda é o mais potente do ponto de vista militar. Mas sua **autoridade moral está corroída**. As guerras que eles travam hoje — do Afeganistão à Ucrânia — têm mais a ver com manter viva a indústria bélica e os lobbies do que com proteger “democracia”.

E a moeda? Ainda é o dólar quem manda, mas a confiança nele está no fio da navalha. Se o sistema político americano colapsar ou entrar num impasse civil mais sério, eu prevejo que o dólar pode perder até 30% de sua hegemonia em menos de cinco anos. Isso não seria uma hiperinflação numérica, mas sim **uma hiperinflação de confiança**, algo muito mais letal para o mercado global.

---

O **Irã**, nesse novo jogo, não busca vencer militarmente. Busca **vencer simbolicamente**. É o único país que entendeu a guerra como narrativa pura. Ele financia grupos que operam como Estados paralelos — Hezbollah, Houthis, milícias iraquianas — e controla corações e mentes antes de controlar territórios.

O Irã não precisa lançar míssil. Basta ativar uma célula no Iêmen para bloquear o Canal de Suez e fazer o petróleo subir 15%. É uma lógica assimétrica de guerra por entropia: enquanto os EUA precisam gastar bilhões em operações formais, o Irã gera caos com mil dólares e um vídeo viral. Eles são os mestres do "retorno narrativo sobre investimento".

---

O **Paquistão** é talvez o ativo geopolítico mais instável da atualidade. Um país com arsenal nuclear, crise econômica profunda, golpes militares recorrentes e vizinhos instáveis. Um barril de pólvora com 60 ogivas prontas para o lançamento e jovens sendo radicalizados às dezenas de milhares por ano. Eu enxergo ali um campo minado que ninguém quer pisar, mas que pode explodir por acidente. E se isso acontecer, é game over para qualquer estrutura diplomática regional.

As tensões com a Índia, os laços secretos com a China e os movimentos obscuros de milícias internas me levam a acreditar que um atentado de proporção nuclear tática na Ásia do Sul até 2026 tem **ao menos 12% de chance real**, segundo os relatórios mais discretos de risco estratégico que consegui estudar. É pouco? Não. Isso é mais do que a probabilidade que Lehman Brothers tinha de quebrar em julho de 2008.

---

A **África** é o novo campo de batalha. E dessa vez, não por colonização tradicional, mas por uma espécie de “guerra fria 3.0”. A França está sendo expulsa de colônia em colônia. EUA estão vendo suas bases militares evaporarem. E quem está tomando o lugar são **os russos e os chineses**. Com o quê? Segurança + infraestrutura. Oferecem o que o Ocidente sempre negou: estabilidade com ganho tangível.

Enquanto isso, as riquezas do continente — lítio, cobalto, urânio, petróleo, até água — estão sendo controladas por contratos que não passam pelas bolsas ocidentais. É um novo mercado de futuros, **negociado fora dos radares**.

---

Então, quando eu ligo tudo isso... eu vejo que não estamos mais vivendo numa era de países contra países. Estamos vivendo numa era de **estruturas contra estruturas**. Redes invisíveis de influência, atores não estatais, moedas alternativas, narrativas descentralizadas, inteligência artificial criando realidade paralela. O trader que não entender isso vai operar o mercado de 2025 com uma mentalidade de 2005 — e vai ser engolido.

Eu estou vendo esse mundo em reconstrução. E para mim, cada candle agora tem uma sombra muito mais longa: a sombra da **nova guerra global**, onde o inimigo não veste uniforme, o lucro não aparece na Bloomberg, e a vitória não é declarada — é construída lentamente, através de dados, caos e silêncio estratégico.

Lagosta fora. Mas de olho.

🦞🦞🦞

" Eu Entendi que o Medo do Crédito é o Medo de Ficar pobre"Rio de Janeiro, 1º de Junho de 2025

Hoje, encarando aquele gráfico colossal, uma verdade me atravessou como um raio. Uma revelação tão brutal que parecia que as engrenagens do sistema se escancaravam diante dos meus olhos.

Eu sou um homem comum. Aposentado. Pai de família. Vivi décadas sendo doutrinado a fugir do crédito como quem foge da peste. Me ensinaram que dívida era armadilha, que era sinônimo de ruína, que homem sério não deve, que segurança é viver debaixo das próprias economias, apertando, economizando, se encolhendo.

Mas naquele instante tudo isso ruiu.

A ficha caiu com a força de um terremoto. O dinheiro está morrendo. Está apodrecendo nas mãos de quem guarda. Está sendo trucidado, triturado, corroído por um sistema que opera na mais absoluta matemática da destruição silenciosa. Um sistema que se alimenta da ignorância financeira das massas.

E então, olhando aquele gráfico que sobe como uma lâmina, percebi a pergunta que nunca me deixaram fazer: e se o jogo nunca foi sobre evitar dívida? E se, na verdade, o jogo sempre foi sobre saber usar a dívida?

A resposta não deixou espaço pra dúvidas. Se eu quisesse me proteger, se eu quisesse garantir o meu futuro, o caminho era claro: pegar o maior crédito possível, desde que ele fosse inteligente, barato, de longo prazo. Mas não pra consumir, não pra sustentar um padrão vazio, não pra comprar passivos que drenam energia.

O movimento é outro. Converter esse crédito imediatamente em ativos que estão fora do alcance do Leviatã. Ativos que o governo não consegue imprimir. Que o sistema não consegue sabotar. Terra, energia, dólar, ouro, empresas, fluxos recorrentes, tokenização de riqueza real, criptoativos sérios, estruturas blindadas, contratos que geram renda, patrimônio que vive além do papel moeda.

Foi nesse dia que compreendi que o sistema é uma máquina precisa, cruel e silenciosa, desenhada para triturar quem insiste em jogar um jogo que já não existe mais.

O medo do crédito, que me ensinaram desde pequeno, é na verdade o medo de enfrentar a verdade nua: quem não entende o jogo, paga a conta. O aposentado que foge do crédito, que se agarra ao dinheiro, não percebe que está agarrado a um navio que afunda.

O velho mundo morreu. Acabou. Enterraram sem aviso. O dinheiro como segurança virou areia escorrendo entre os dedos.

O jogo virou. E agora é cada um por si, entendendo, reagindo, se posicionando. Porque quem não entender isso a tempo, vai pagar — com suor, com patrimônio, com a própria dignidade financeira — o preço da própria ignorância.

O que esse gráfico revela é de uma contundência cirúrgica. A curva dos empréstimos ao setor privado no Brasil — BRLPS — deixou para trás qualquer parâmetro de normalidade. O que antes parecia uma expansão alinhada ao crescimento econômico desabrochou numa escalada que rompe qualquer lógica prudencial. A linha azul dispara, configurando um ciclo de crédito que não apenas se recupera do tombo de 2015 a 2019, mas ultrapassa o topo anterior com força bruta, avançando sem resistência até o patamar de 937,2 bilhões, um crescimento de 453,52%.

A geometria do gráfico não mente. A retração ocorrida entre 2016 e 2019 deixa claro que existe uma fronteira macroestrutural para a expansão do crédito, e ela foi rompida. O comportamento parabólico recente projeta, sem rodeios, uma pressão inevitável sobre a própria estrutura do sistema bancário, da liquidez soberana e, principalmente, da solvência das famílias e empresas. Esse padrão é a antessala de algum tipo de disrupção — ou monetária, ou fiscal, ou regulatória.

O nível atual, 943 bilhões, encosta perigosamente no limite superior da extensão dos ciclos anteriores, e quando eu cruzo isso com o contexto que estou enxergando — juros elevados, inflação estruturalmente teimosa, uma economia global pressionada pela desglobalização, tensões geopolíticas e o avanço das moedas digitais soberanas — fica evidente que estou na borda de um portal macroeconômico.

Não há espaço para ilusão. Este gráfico que estou olhando é o retrato de um sistema que está rodando à base de expansão de crédito, e não de crescimento real de produtividade. Esse comportamento geralmente antecede movimentos de ajuste. A geometria das linhas de Fibonacci que tracei escancara zonas críticas. Os patamares de 795 bi e 716 bi são suportes ocultos de ciclo — se perder, aciona a regressão pesada. A faixa de 556 bi seria um colapso formal do ciclo atual.

Por outro lado, se a matriz política, fiscal e monetária aceitar inflacionar permanentemente — como vejo claramente que Estados Unidos e Europa estão flertando — o rompimento do topo pode catapultar o crédito para a linha de expansão de 1,18 trilhão, um patamar que só se sustenta com inflação de dois dígitos ou ancoragem forçada em moedas digitais controladas, as CBDCs.

O detalhe oculto e sutil aqui é que essa explosão de crédito não ocorre sozinha. Está acoplada a outro fenômeno que salta aos meus olhos — a aceleração do processo de tokenização de ativos, a financeirização extrema da dívida pública e privada e a manipulação direta dos ciclos de liquidez por inteligência algorítmica e bancos centrais. O gráfico me mostra o lado visível da Matrix, mas o lado invisível — a engenharia financeira oculta — já está operando a pleno vapor.

Portanto, eu não estou olhando para um gráfico de empréstimos. Estou olhando para um mapa do colapso do velho modelo monetário. E, ao mesmo tempo, um mapa de oportunidade brutal. Porque quando o crédito explode, ou eu estou na ponta que recebe os fluxos, ou na ponta que é triturada por eles.

-----------------------------------------------------------------------------------------

Queria Agradecer aos meus pais que são símbolos da massa "babyboomers" e ao @MarceloTorres , mesmo ele sem saber me inspirou a estudar esse gráfico e concluiu um estudo meu de pelo menos 5 anos de angustia.. eu via algo, mas não tinha encontrado a prova... obrigado mesmo irmão!

Um grande Abraço Rafael Lagosta Diniz

Brent como catalisador no pós-tarifas de TrumpVolto a escrever depois de um hiato aqui no TradingView. Participarei agora em junho do THE LEAP patrocinado pela Trade Station, e hoje trago um dos ativos que sempre opero pela alta liquidez e passos mais tímidos no tempo de curto prazo. O Brent como catalisador de um movimento mais explosivo no mercado pode ser real, pela desconto e pela lógica das estruturas de mercado.

Em 28 de maio de 2025, a Corte de Comércio Internacional dos Estados Unidos bloqueou as chamadas “tarifas do Dia da Libertação” , propostas pelo ex-presidente Donald Trump. O plano visava a imposição de tarifas de 10% sobre quase todas as importações e aumentos adicionais para países com superávits comerciais frente aos EUA, como China e União Europeia. A proposta foi embasada na Lei de Poderes Econômicos de Emergência Internacional (IEEPA), de 1977, sob a justificativa de uma “emergência econômica nacional” (REUTERS, 2025).

Contudo, a corte considerou que a justificativa extrapolava os limites constitucionais, uma vez que o poder de regular o comércio internacional reside exclusivamente no Congresso. Segundo a decisão judicial, “a administração não demonstrou base jurídica suficiente para justificar medidas dessa envergadura sob o pretexto de emergência econômica” (BARRON’S, 2025).

Economistas como Pin (2025) explicam que “as tarifas distorcem os fluxos de comércio, penalizam o consumidor doméstico e aumentam a ineficiência sistêmica do mercado internacional” . Em estudo econométrico sobre redes comerciais globais, Pujolas e Rossbach (2024) concluem que “medidas protecionistas fundamentadas em déficits comerciais frequentemente resultam em deterioração do bem-estar agregado, inclusive para o país que as impõe” . Apesar dessa reação, a reversão judicial injetou um novo ânimo no mercado, que agora considera improvável a institucionalização de políticas tarifárias generalizadas no curto prazo. Isso reorienta o fluxo de capitais para ativos de risco e melhora a previsibilidade no médio prazo.

O cenário de instabilidade política, como de praxe, levou investidores inexperientes a liquidarem posições em pânico. Contudo, conforme Richard Wyckoff previu ao desenvolver sua metodologia, “enquanto o público em geral entra em pânico, o Composite Man está silenciosamente acumulando” (WYCKOFF, 2005, p. 31). Isso se confirma no atual comportamento do petróleo Brent, que vem apresentando uma formação técnica extremamente relevante no gráfico semanal.

Nas últimas semanas, o ativo executou uma varredura de liquidez histórica — movimento conhecido como sweep — entre USD 68 e USD 72 por barril, região que havia sustentado suporte por vários anos. A dinâmica remete à Fase C da acumulação Wyckoffiana, onde ocorre o spring ou shakeout, momento em que o Composite Man absorve a liquidez final dos vendedores antes da reversão. Complementando essa estrutura, observam-se padrões claros de Volume Spread Analysis (VSA). Após o sweep, surgem candles com grande volume na base da movimentação, seguidos por barras com baixo volume de oferta e recuperação rápida, caracterizando um clássico Stopping Volume, seguido de sinais de No Supply — ou seja, ausência de venda real, restando apenas liquidação técnica e emocional do varejo.

Como ressaltam Tharp (2006) e Douglas (2000), “o momento de entrar no mercado é quando a maioria das pessoas está insegura ou com medo” , justamente porque é nessa zona que os institucionais atuam. Para Douglas (2000, p. 98), “os mercados são construídos sobre a percepção, não sobre os fatos — e quem domina essa percepção, domina o fluxo de capital” .

Com o recuo do protecionismo no curto prazo, observamos ajustes relevantes em ativos macroeconômicos:

O ouro sofre pressões de baixa, dada a redução da aversão a risco global.

O índice do dólar (DXY) estabiliza e ganha tração, fruto da previsibilidade institucional e repatriação de capital.

O Nasdaq 100 volta a operar próximo às máximas históricas, impulsionado pela confiança renovada em um ambiente de livre mercado.

O Brent, por sua vez, demonstra a mais clara oportunidade técnica, reunindo elementos de Wyckoff, VSA e análise estrutural em zona de desequilíbrio.

A conjuntura atual oferece uma janela privilegiada de entrada para investidores que entendem o papel do ciclo institucional nos mercados. A leitura clássica de Wyckoff, aliada à análise quantitativa recente, sugere que “os grandes movimentos do mercado começam quando poucos estão prestando atenção e se encerram quando todos já estão posicionados” (WYCKOFF, 2005, p. 45).

Portanto, enquanto os ruídos políticos e jurídicos alimentam a volatilidade, é na estrutura silenciosa do gráfico semanal que se revela a verdadeira intenção institucional. Se a leitura estiver correta, o petróleo Brent poderá não apenas recuperar as mínimas recentes, como iniciar um rally expressivo, com potenciais implicações para inflação, energia e política monetária global posteriormente, o que implica em um swingtrade possivelmente.

Referências:

BARRON’S. Trump's 'Liberation Day' Tariffs Are Illegal, U.S. Trade Court Rules. 28 maio 2025.

DOUGLAS, Mark. Trading in the zone: master the market with confidence, discipline and a winning attitude. New York: Prentice Hall Press, 2000.

PIN, Paolo. Network Effects of Tariffs. arXiv preprint arXiv:2504.04816, 2025.

PUJOLAS, Pau; ROSSBACH, Jack. Trade Wars with Trade Deficits. arXiv preprint arXiv:2411.15092, 2024.

REUTERS. US court blocks Trump's sweeping tariffs, citing overreach of authority. 28 maio 2025.

THARP, Van K. Trade your way to financial freedom. New York: McGraw-Hill, 2006.

WYCKOFF, Richard D. The Richard D. Wyckoff Method of Trading and Investing in Stocks. New York: Fraser Publishing Company, 2005.

Gatilhos Subliminares você sabe o que são? Conheça os meus!**17 de maio de 2025**

Como os Sinais Invisíveis do Mundo Revelam a Hora de Operar

O mercado não é um sistema de preços. É um sistema de percepção. E as percepções são moldadas por símbolos, arquétipos e gatilhos invisíveis que escapam aos olhos dos robôs e algoritmos. São sinais do inconsciente coletivo que, para quem sabe ler, funcionam como alertas de exaustão, manipulação e preparo para um movimento brutal. Quando o trader comum olha pra tela, vê candles. Quando o operador desperto observa o mundo, vê gatilhos subliminares sendo disparados por todos os lados.

A primeira coisa que aprendi é que o mercado é um reflexo do comportamento humano. E o humano fala por sinais. Sempre. Principalmente quando acha que não está dizendo nada. Um elogio fora de hora, um comentário “solto” no elevador, uma matéria de capa num jornal sem relevância, um outdoor com palavras certas no dia errado. Isso tudo compõe o grande coral da manipulação silenciosa. A liquidez não se atrai com lógica. Ela é convocada com emoção.

Já reparei: toda vez que minha mãe fala “acho que o dólar vai subir”, é hora de vender. E não é porque ela esteja errada. É porque a ideia já chegou até ela. Isso significa que a fase final da narrativa foi distribuída. É o momento exato em que o smart money está vendendo o topo enquanto a base da pirâmide emocional acredita que é o início. Ela não opera, mas ecoa a emoção do ciclo. E isso é valioso.

Meu pai é outro sensor. Açougueiro, nunca ligou pra bolsa. Mas quando começa a falar que “fulano está rico com ações”, é sinal de topo. E não erro nunca: ele só menciona isso quando já está saturado, quando o noticiário está otimista, quando o fluxo já foi distribuído. É nesse momento que vendem até o osso do boi pra manter a aparência de euforia.

Esses são os **gatilhos de saturação emocional**. Mas há outros mais sutis.

Quando uma corretora começa a patrocinar tudo — campeonato de videogame, festa universitária, reality show — é sinal que o varejo já está entubado em produtos de margem alta. Derivativos ruins, fundos inflados, calls com risco assimétrico. O dinheiro já foi. Agora, é marketing pra atrair a última leva antes do crash.

Outro gatilho: **o silêncio dos influenciadores**. Quando aqueles que normalmente fazem 3 posts por dia somem do mapa ou começam a falar de “mentalidade” em vez de setups, é porque perderam a mão. E isso é sintoma de mercado virando. O silêncio é mais revelador do que qualquer gráfico.

Mais um: **o excesso de previsões iguais**. Quando todo mundo fala de onda 3 pra cima, é sinal de que a onda 5 já foi. O consenso é um veneno. Porque o mercado nunca paga o que todo mundo vê. O verdadeiro movimento ocorre no desconforto.

Também é preciso ouvir **as palavras certas em lugares errados**. Outro dia, vi um cabeleireiro recomendando comprar ouro “porque está barato”. Dias depois, o ouro despencou. Por quê? Porque alguém precisava de liquidez pra vender e os bancos já não estavam comprando. Então vendem esperança no varejo. E funciona. Sempre.

Um dos mais poderosos: **matérias institucionais com perguntas retóricas**. Quando a capa da Bloomberg pergunta “será o fim do dólar?” ou “estamos diante de uma nova era de criptomoedas?”, pode apostar: é o oposto. Quem precisa perguntar já perdeu o movimento. O mercado verdadeiro não pergunta, ele atua. Quem pergunta, manipula.

Outro sinal precioso: **mudanças de linguagem em discursos oficiais**. Quando o FED ou o Banco Central começa a usar palavras como “temporário”, “controlado”, “ajuste técnico”, pode saber que o caos está na esquina. Linguagem branda é usada pra não disparar o alarme. Mas é quando o incêndio já está nas cortinas.

Também aprendi a ouvir **as músicas que tocam nos lugares**. Quando começa a tocar muito funk com letra sobre ostentação em lojas populares, ou pagode sobre “vida boa” em filas de banco, é porque o crédito está barato demais. E toda vez que isso ocorre, logo depois vem a correção monetária, a recessão ou o calote. A música do povo é o espelho do ciclo econômico.

E há os **sinais do cotidiano digital**. Quando o YouTube começa a recomendar vídeos de “como enriquecer rápido com day trade” ou “traders que ganharam milhões com cripto”, é porque o algoritmo detectou demanda por isso. E se há demanda por sonhos, é porque o mercado já colheu o que precisava. O sonho só vira produto quando o mercado está vendendo a ilusão.

Outro gatilho importante: **a volatilidade nos grupos de WhatsApp**. Se um grupo de amigos ou traders começa a discutir demais, mudar de opinião o tempo todo, ou brigar por calls diferentes, é porque o mercado está sem direção real. Isso é lateralização disfarçada. Quando o mercado tem tendência, o grupo está calmo. Quando não tem, o pânico é transferido pro debate.

E o mais sinistro: **o efeito parapsicológico de sinais cruzados**. A televisão diz que o mundo está bem, mas você sente um desconforto estranho, como se algo estivesse errado. Os jornais mostram otimismo, mas os preços não sobem com volume. Os políticos falam em estabilidade, mas os dados de desemprego aumentam. Essa dissonância é o prelúdio da queda. O corpo percebe antes da mente. E os traders que escutam seus instintos performam melhor do que os que obedecem à razão distorcida.

O bom trader é um detector de mentira. E o mercado é um mentiroso charmoso. Ele conta meia-verdade, embala com números, cobre com gráfico bonito, mas por baixo está só querendo sugar sua liquidez. Os sinais subliminares são como farelos no chão. Quem abaixa pra olhar vê o caminho da armadilha. Quem só olha o quadro geral, vira estatística.

Por isso, não olho só candle. Observo a temperatura da rua, o que falam os tios de churrasco, o que pensa o barbeiro, o que compartilha a manicure. Eles são o termômetro que Wall Street nunca terá. E opero quando todos dizem que é hora de parar. Porque o mercado recompensa os que enxergam nas entrelinhas — não os que obedecem ao manual.

E se um dia minha mãe elogiar meu desempenho com um sorriso estranho, eu já sei: acabou. É hora de zerar. Porque o amor que elogia o trader é o mesmo que, sem saber, revela que chegou a hora de pular fora antes que a música pare.

🦞🦞🦞

Já ia esquecendo.....

Se você chegou até aqui e ainda não conseguiu identificar seus próprios gatilhos, calma, não é um problema só seu. A verdade é que, no jogo do mercado, todo mundo acaba sendo gatilho de alguém, mesmo sem perceber. Isso não é motivo para se sentir mal, é só parte do sistema. Cada um tem seu espaço nesse grande tabuleiro, e reconhecer isso é o primeiro passo para começar a jogar melhor. Então, abrace seu papel, porque a consciência disso já te coloca um passo à frente da maioria.