XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Reestruturação Bullish à Medida que os Metais Preciosos Disparam | Lana ✨

Os metais preciosos estão novamente em foco, com a prata subindo acentuadamente, adicionando impulso ao complexo mais amplo de metais. Nesse contexto, o ouro está mostrando sinais de reestruturação após uma correção saudável, preparando o terreno para uma possível continuação.

📈 Estrutura do Mercado & Contexto Técnico

Após uma forte queda impulsiva, o ouro defendeu com sucesso a zona de suporte forte de 4,420–4,450, onde os compradores intervieram de forma decisiva. Desde então, o preço tem formado mínimas ascendentes ao longo de uma linha de tendência ascendente, sinalizando uma mudança de distribuição para recuperação.

A ação atual do preço sugere que este movimento é corretivo-para-bullish, não apenas um salto de curta duração.

🔍 Níveis Chave para Observar

Suporte Forte: 4,420 – 4,450

Esta zona permanece como a base estrutural. Enquanto o preço se mantiver acima dela, os cenários bullish permanecem válidos.

Resistência Média / Zona de Reação: ~5,050 – 5,080

O preço está atualmente se consolidando aqui, absorvendo oferta após o rebote.

Próxima Resistência: ~5,135

Uma quebra limpa e aceitação acima deste nível confirmaria a força da continuação.

Alvos Superiores: ~5,300 – 5,350

Alinhados com extensões de Fibonacci e zonas de oferta anteriores.

Objetivo Maior: ~5,580

Somente em jogo se o momentum bullish acelerar em todo o mercado de metais.

🎯 Cenários Bullish

Se o ouro continuar a respeitar a linha de tendência superior e se mantiver acima do nível psicológico de 5,000:

Um breve recuo para 5,000–5,050 poderia oferecer estrutura para continuação.

Aceitação acima de 5,135 abre o caminho para 5,300+.

Um forte momentum, apoiado pela ruptura da prata, poderia estender os movimentos em direção a 5,580.

Quaisquer recuos em direção ao suporte são atualmente vistos como correções construtivas, não como fraqueza.

🌍 Perspectiva Intermercado

O forte rali da prata destaca a demanda renovada em todo os metais preciosos, muitas vezes atuando como um sinal líder para a força do setor mais amplo. Esse pano de fundo apoia a ideia de que a correção recente do ouro foi um reset, não uma reversão.

🧠 Visão da Lana

O ouro está reestruturando sua estrutura bullish passo a passo. O foco não está em perseguir o preço, mas em como o preço reage em níveis chave. Enquanto a estrutura e o momentum permanecerem alinhados, a tendência mais ampla continua construtiva.

✨ Mantenha a paciência, respeite as zonas e deixe o mercado confirmar a próxima expansão.

Padrões Gráficos

A batalha entre touros e ursos no preço do ouro intensifica-se: A batalha entre touros e ursos no preço do ouro intensifica-se: pode a recuperação continuar? 📈 Na terça-feira (3 de fevereiro), durante a sessão asiática, o ouro à vista continuou a sua recuperação do dia anterior, subindo de um mínimo de 4.401,58 dólares/oz para cerca de 4.825 dólares, um aumento diário de aproximadamente 3,6%. No entanto, o sentimento do mercado continua complexo – embora os preços do ouro estejam a experimentar uma recuperação técnica a curto prazo, também enfrentam pressão de uma série de factores fundamentais contrários, tornando a trajectória ascendente repleta de incertezas. 😅

🔍 Fundamentos: Fatores mistos de alta e baixa, ouro sob pressão

Do ponto de vista das notícias, o ouro está actualmente a mover-se contra a corrente. Com a incerteza em torno da nomeação do novo presidente da Reserva Federal pelo presidente dos EUA, Donald Trump, resolvida, a especulação do mercado sobre a política monetária arrefeceu, fazendo com que o ouro perdesse parte do seu suporte como porto seguro. Ao mesmo tempo, o PMI Industrial do ISM dos EUA regressou ao território de expansão e os dados económicos positivos impulsionaram o dólar, suprimindo ainda mais o desempenho do ouro, cotado em dólares. As tensões geopolíticas também diminuíram: prevê-se que as negociações nucleares entre os EUA e o Irão sejam retomadas e foi alcançado um acordo comercial entre os EUA e a Índia, o que enfraqueceu, em certa medida, o apelo do ouro como porto seguro. Mais notavelmente, a decisão do Chicago Mercantile Exchange Group de aumentar as exigências de margem levou diretamente à liquidação de algumas posições longas, fazendo com que os preços do ouro caíssem para o mínimo em quase um mês.

No geral, apesar da recuperação dos preços do ouro, dado o sentimento positivo do mercado bolsista e a estabilidade do dólar, os investidores otimistas em relação ao ouro precisam de manter a cautela e evitar o otimismo excessivo.

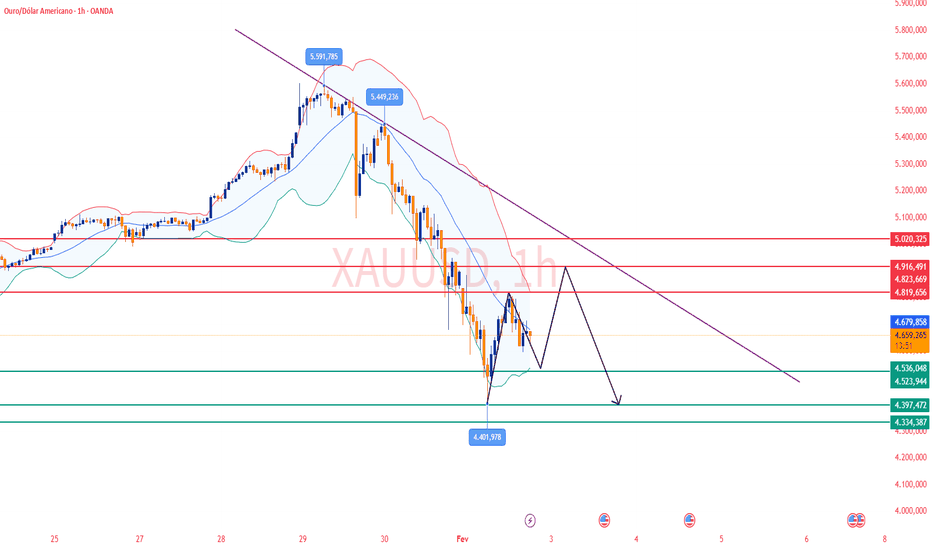

📊 Análise Técnica: Recuperação Inicial, Resistência Chave Aguarda Ruptura

Do ponto de vista técnico, o movimento do preço do ouro ontem foi bastante dramático — uma queda rápida para o nível dos 4400 ao início da manhã, seguida de uma forte recuperação. Embora isto indique suporte abaixo, a estrutura geral permanece baixista. Atualmente, as médias móveis de 1 hora e 4 horas não reverteram completamente e o preço ainda está a ser negociado dentro de um canal descendente. A área entre 4840 e 4860 será o primeiro "teste" para qualquer recuperação.

No gráfico diário, os preços do ouro estabilizaram e recuperaram após atingirem o nível de retração de Fibonacci de 50% (cerca de 4400 dólares) e mantêm-se atualmente acima do nível de retração de 38,2% (4687 dólares), o que pode indicar que a correção de médio prazo entrou numa importante zona de suporte. Em termos de indicadores, o RSI recuperou de perto da linha média, sugerindo uma ligeira recuperação do momentum; no entanto, o MACD permanece abaixo da linha zero e o histograma em expansão mostra que o momentum de baixa não se dissipou completamente, criando um sinal técnico contraditório que torna a direção futura ainda mais imprevisível.

No curto prazo, o gráfico horário formou uma pequena estrutura de recuperação em forma de V. Se o preço conseguir manter-se acima da zona de resistência dos 4880 a 4900 dólares, poderá testar ainda mais a área dos 5035 dólares (retração de 23,6%). Por outro lado, se a recuperação for fraca e o preço cair abaixo do nível de suporte de 4.687 dólares, é provável que os preços do ouro retomem a sua tendência de queda.

💡 Perspetiva Negocial: Procurar Oportunidades em Meio à Cautela

No geral, o ouro está atualmente numa disputa entre "correção técnica" e "supressão fundamental". Embora o ímpeto de recuperação a curto prazo se mantenha, existe uma pressão ascendente significativa e ainda não foi confirmada uma inversão de tendência. Para os investidores, recomenda-se paciência até que os níveis-chave se tornem mais claros, evitando perseguir cegamente máximas e mínimas.

A negociação de curto prazo deve concentrar-se nas seguintes faixas:

Resistência de Alta: 4.950 dólares - 5.000 dólares

Suporte de Baixa: 4.830 USD - 4.780 USD

A estratégia continua a ser principalmente comprar em quedas com posições pequenas. Se a recuperação estagnar nos principais níveis de resistência, poderão ser consideradas pequenas posições curtas com base em padrões gráficos. Faça sempre a gestão do risco com cuidado, pois o sentimento do mercado pode mudar num instante.

Achou esta análise útil? Gosta ✨ e comenta 💬 para partilhar a tua opinião! Siga-me para acompanhar a dinâmica do mercado e ficar a par das negociações em bolsa!

ESTC Elastic em ponto de suporte interessante.A Elastic é uma empresa de tecnologia focada em soluções de busca, análise de dados e observabilidade, sendo conhecida principalmente pela plataforma Elastic Stack, amplamente utilizada para monitoramento, segurança e gerenciamento de grandes volumes de informação. Seu modelo de negócio é baseado em software e serviços voltados para empresas que lidam com dados em escala.

Pelo gráfico semanal, ESTC encontra se em uma região técnica bastante relevante, que pode ser interpretada como um ponto de suporte na faixa entre $58,00 e $60,00. Essa região já foi testada diversas vezes ao longo do tempo, com pelo menos três toques bem definidos, o que dá importância técnica a esse nível. Apesar de já ter ocorrido tentativas de rompimento dessa faixa no passado, o preço voltou a respeitar essa região e agora se encontra novamente testando esse suporte, o que torna esse ponto especialmente interessante para observação.

Além disso, é possível traçar uma linha de tendência de alta a partir dos fundos mais recentes, ainda que essa linha tenha apenas dois toques e uma inclinação pequena. Por ter poucos toques, essa linha ainda não é tão confiável do ponto de vista técnico, mas ajuda a reforçar a ideia de que o ativo vem tentando se estruturar acima dessa região. Caso o suporte entre $58,00 e $60,00 não se sustente, uma próxima área de atenção pode surgir mais abaixo, por volta de $55,00, onde poderia ocorrer um novo teste e, eventualmente, a formação de um terceiro toque nessa linha de tendência.

Segue abaixo um link para que possam ser observados alguns indicadores fundamentalistas da empresa, que considero importantes para complementar a leitura gráfica. Entre eles, vale destacar o comportamento da receita, que vem mostrando crescimento ao longo do tempo, enquanto a margem líquida ainda não se apresenta de forma tão atrativa. Esses dados ajudam a trazer uma visão mais completa sobre a saúde financeira da empresa e devem ser considerados junto com a análise técnica.

br.tradingview.com

Disclaimer: Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Ouro volta a testar os US$ 5.000

Visão Geral da Análise de Mercado

Sessão da Manhã Asiática: Na primeira hora após a abertura do mercado asiático na terça-feira, o preço do ouro apresentou fortes oscilações, subindo quase 100 dólares. Embora esta subida tenha parecido expressiva, não reflete a direção geral do mercado. Dada a volatilidade excessiva, não é aconselhável entrar nesta subida de forma impulsiva. Os traders devem manter a calma.

Análise de Padrões de Candlestick: O gráfico técnico mostra potenciais sinais de formação de fundo, mas não é aconselhável entrar impulsivamente na alta. No nível de preço atual (4.800 dólares), sem suporte claro e sinais de confirmação, não é recomendável entrar diretamente.

Níveis de Preço Chave:

4.600 dólares: Este é um nível crítico para um fundo de curto prazo no ouro. Se o preço romper abaixo dos 4.600 dólares, poderá levar a riscos significativos de queda, com alvos nos 4.400 dólares ou mesmo abaixo.

4.800 dólares: Este é um nível de resistência chave na gama de preços atual. Se este nível for quebrado com sucesso, poderá confirmar um fundo, com o próximo objetivo a situar-se nos 5.000 dólares.

Avaliação Atual do Mercado

Confirmação do Fundo: Na segunda-feira, o ouro recuou para cerca de 4.600 dólares e apresentou uma forte recuperação, rompendo posteriormente a barreira dos 4.800 dólares. Isto indica que o ouro confirmou o seu fundo e não há preocupação imediata com novas quedas abaixo dos 4.600 dólares.

Padrão de triângulo ascendente: Tecnicamente, o ouro está a formar um padrão de triângulo ascendente, sugerindo um potencial movimento de alta. Se o ouro continuar a consolidar acima dos 4.800 dólares e romper os principais níveis de resistência, poderá continuar a subir, com um objetivo nos 5.000 dólares.

Estratégia de Negociação

Ponto de Entrada:

Num recuo para a faixa de 4.890 a 4.900 dólares: Considere comprar em quedas e abrir posições longas em ouro quando o preço recuar para essa faixa.

Configuração de Stop-Loss:

Defina o stop-loss para 4.870 dólares. Se o preço cair abaixo deste nível, isso indica que o mercado pode voltar a testar os 4.600 dólares ou menos. Neste cenário, as ordens de stop loss devem ser executadas de imediato para evitar maiores perdas.

Preço-alvo:

O preço-alvo é de 5.000 dólares. Com base no atual padrão de alta, após a quebra da resistência de 4.800 dólares, a meta de alta pode ser definida em 5.000 dólares. Espera-se que o ouro encontre nova resistência nesta área.

Gestão de Risco

Negociação Cautelosa: Embora o mercado apresente certos sinais de alta, o ouro tem registado uma volatilidade significativa recentemente. Por isso, é essencial manter a cautela e evitar o otimismo excessivo. Principalmente após flutuações acentuadas, a gestão adequada do capital deve ser priorizada.

Cuidado com os Riscos de Reversão: Se o preço romper abaixo dos 4.600 dólares, isso poderá sinalizar uma potencial reversão de mercado. Os traders devem preparar medidas defensivas e implementar ordens de stop loss com antecedência para mitigar as perdas.

Manter a calma, controlar o tamanho da posição e os riscos, e aproveitar as oportunidades de entrada adequadas pode maximizar os retornos e minimizar as perdas potenciais.

OURO - Ideia de NegociaçãoOURO - Ideia de Negociação

O nível de 0,236 pode ser importante de observar no curto prazo. Esperava uma recuperação a este nível no gráfico semanal e, no início da manhã, chegámos muito perto do suporte de 0,236. O preço formou uma mínima de pivot nos 4.402 dólares.

Agora, no gráfico de 4 horas, o preço está a tentar formar um doji de reversão. Se os compradores conseguirem manter este nível e quebrar a retração de Fibonacci de 0,5, o alvo principal será 0,618.

Algures entre os 4.895 e os 5.000 dólares, o ouro deve esperar que alguns vendedores regressem ao mercado, caso o preço recue a partir do nível atual.

Análise e estratégia de negociação de ouro | 3 e 4 de fevereiro✅ No gráfico de 4 horas, o ouro apresentou uma recuperação contínua a partir do fundo em 4402. O preço voltou a ficar acima da MA10 e da banda média de Bollinger, aproximando-se gradualmente da área de resistência da MA20. A estrutura de queda anterior foi quebrada, e o mercado agora entra em uma fase de reconstrução estrutural após a recuperação da tendência. O nível de 4950 representa uma importante zona de transição entre compradores e vendedores no gráfico de 4 horas. Se o preço conseguir se manter firmemente acima desse nível, um novo potencial de alta poderá se abrir.

✅ No gráfico de 1 hora, o preço forma uma estrutura de alta em degraus, com MA5 / MA10 / MA20 alinhadas de forma altista e as Bandas de Bollinger se abrindo para cima, indicando forte momentum comprador de curto prazo. No entanto, o preço está agora próximo da banda superior de Bollinger e de uma antiga zona de alto volume, sugerindo a necessidade de consolidação ou recuo no curto prazo.

✅ Combinando os dois tempos gráficos, o mercado passou de uma tendência de baixa anterior para um ritmo de alta oscilante liderado pelos compradores. Enquanto o preço permanecer acima de 4900, os recuos tendem a ser vistos como oportunidades de compra, e não como sinais de retomada da queda.

🔴 Resistência: 4980–5050

🟢 Suporte: 4900–4850

✅ Referência de Estratégia de Trading:

A abordagem atual foca principalmente em comprar nos recuos, com posições vendidas leves consideradas próximas às zonas de resistência.

🔰 Estratégia de Compra (comprar no recuo)

👉 Zona de entrada: 4850–4920, construir posições compradas de forma escalonada

🎯 Alvo 1: 4980

🎯 Alvo 2: 5050

🎯 Alvo estendido: 5130

📍 Lógica:

Essa área representa a confluência do suporte das médias móveis no gráfico de 1 hora e da banda média de Bollinger no gráfico de 4 horas, adequada para entradas a favor da tendência.

🔰 Estratégia de Venda (vendas leves na resistência)

👉 Zona de entrada: 4980–5050, posições vendidas leves

🎯 Alvo 1: 4920

🎯 Alvo 2: 4850

📍 Lógica:

Essa área coincide com a MA20 no gráfico de 4 horas e com antigas resistências estruturais, onde podem ocorrer recuos técnicos de curto prazo.

✅ Lembretes de Gestão de Risco

👉 O viés principal é de alta; vendas apenas para consolidação

👉 Se o preço se mantiver firmemente acima de 5000, a ideia de venda deixa de ser válida

👉 Enquanto os recuos não romperem abaixo de 4850, o ritmo de alta permanece intacto

👉 Em mercados laterais, priorize entradas escalonadas e disciplina rigorosa no stop loss.

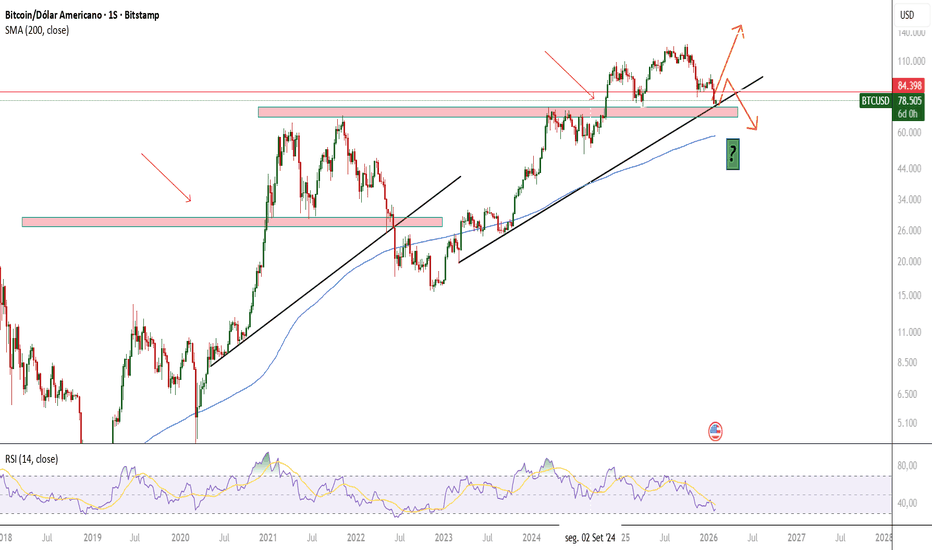

Análise Bitcoin - 03/02/2026O Bitcoin voltou para uma faixa de preço que historicamente gerou fortes reversões (zona marcada no gráfico).

O preço está abaixo das EMAs 21 e 50 e testando uma região onde já entrou fluxo comprador em outras correções.

Leitura rápida

• Região atual já atuou como suporte relevante

• RSI próximo de 30, padrão que no histórico antecedeu repiques

• Movimento segue sendo correção dentro de uma estrutura maior ainda saudável

Conclusão

O cenário favorece repique técnico no curto prazo.

A continuação da queda só ganha força se houver perda clara dessa faixa de suporte.

USD/JPY: Análise de Continuidade Altista com Dólar Mais Forte?O par EASYMARKETS:USDJPY está sendo negociado a 155,888, em tendência altista impulsionada pelo dólar mais forte. Há potencial para um pullback antes da continuidade, com padrões de BOS (Break of Structure) e cruzamento de médias bullish, mirando paradas em 156,420 e 156,980.

📈 Análise Técnica:

🔹 Tendência Altista: O preço segue uma linha de tendência de alta, com o dólar ganhando força após consolidação.

🔹 Pullback: Possível retração para testar suportes (ex.: 155,782), antes de retomar a alta.

🔹 BOS: Break of Structure altista confirma momentum comprador.

🔹 Cruzamento de Médias: Médias (ex.: 50 e 200 períodos) cruzaram bullish, reforçando o viés.

🔹 Alvos: 156,420 (primeira parada) e 156,980 (segunda, se romper).

🔹 Suporte: 155,782 (mínimo recente); perda reverte para 155,400.

🔹 Momentum: RSI em zona altista (cerca de 62), com MACD positivo.

🔹 Volume: Comprador crescente, aumento esperado na continuidade.

📢 Cenários:

✅ Altista: Pullback para 155,782 seguido de rompimento de 156,420 leva a 156,980, impulsionado pelo dólar forte.

⚠️ Baixista: Perda de 155,782 com volume inicia baixa a 155,400.

📅 Eventos Relevantes:

🔹 Dados dos EUA: Lançamentos de hoje (ex.: PMI) podem fortalecer o USD.

🔹 Banco do Japão: Política dovish pressiona o JPY.

🔹 Sentimento Global: Risco-on favorece USD/JPY.

🚨: USD/JPY a 155,888 em alta com BOS e cruzamento bullish, pullback possível antes de mirar 156,420 e 156,980. Suporte em 155,782. Monitore volume e dados dos EUA. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade:

A conta easyMarkets no TradingView permite que você combine as condições líderes do setor easyMarkets, negociação regulamentada e spreads fixos reduzidos com a poderosa rede social do TradingView para traders, gráficos e análises avançadas. Acesso sem derrapagem em ordens limitadas, spreads fixos apertados, proteção de saldo negativo, sem taxas ou comissões ocultas e integração perfeita.

Quaisquer opiniões, notícias, pesquisas, análises, preços, outras informações ou links para sites de terceiros contidos neste site são fornecidos "no estado em que se encontram", destinam-se apenas a ser informativos, não são um conselho nem uma recomendação, nem pesquisa, ou um registro de nossos preços de negociação, ou uma oferta ou solicitação de uma transação em qualquer instrumento financeiro e, portanto, não devem ser tratados como tal. As informações fornecidas não envolvem quaisquer objetivos específicos de investimento, situação financeira e necessidades de qualquer pessoa específica que possa recebê-las. Esteja ciente de que o desempenho passado não é um indicador confiável de desempenho e/ou resultados futuros. Desempenho passado ou cenários prospectivos com base nas crenças razoáveis do provedor terceirizado não são uma garantia de desempenho futuro. Os resultados reais podem diferir materialmente daqueles previstos nas declarações de desempenho prospectivas ou passadas. A easyMarkets não faz nenhuma representação ou garantia e não assume nenhuma responsabilidade quanto à precisão ou integridade das informações fornecidas, nem qualquer perda decorrente de qualquer investimento com base em uma recomendação, previsão ou qualquer informação fornecida por terceiros.

Aviso de Risco: 74% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com este provedor. Você deve considerar se pode correr o alto risco de perder seu dinheiro. Consulte nossa isenção de responsabilidade de risco completa em nosso site.

TRADINGVIEW IS LOOKING FOR A BRAZILIAN / PORTUGUESE MODERATOR!Join Our Team: Exciting Opportunity to Become a Moderator for the Brazilian / Portuguese Community at TradingView!

Hello TradingView Enthusiasts,

Are you passionate about trading and the TradingView platform? We are on the lookout for a new moderator to join our BRAZILIAN / PORTUGUESE Community and help elevate the experience for users like you.

As a moderator, your role is pivotal. You'll guide members, ensure adherence to our community standards, and help users maximize their TradingView experience. This is your chance to shine and directly influence the community dynamics while ensuring a friendly and respectful environment.

The General Tasks are:

✅ Replying to user inquiries that might get sent to you.

✅ Welcoming and encouraging new users

✅ Help reward and recognize users through TradingView Boosts and Editors Picks.

✅ Keeping the peace in our chat rooms

✅ Helping ensure that the site rules are followed

✅ Help maintain the quality of the site - eg unsuggesting poor ideas and untagging non-educational posts.

✅ Being visible - keep posting your ideas, chat with users, post comments on users' ideas etc

While this is an unpaid volunteer position, the benefits are substantial:

✅ Exclusive Access : Engage directly with our internal team, including the founders.

✅ Influence Development : Provide input on platform enhancements and new functionalities.

✅ Free Plan : Enjoy a free ULTIMATE account along with free data packs and exclusive merchandise.

✅ Boost Your Profile : Gain significant exposure, increase your follower count, and enhance your presence across the site.

✅ Career Opportunities : Many of our moderators have transitioned into full-time roles, using this position as a stepping stone to further their careers within TradingView.

We are looking for a Community Leader. We're looking for someone who:

✅ Has in-depth knowledge of the TradingView platform.

✅ Maintains a strong reputation within the community through high-quality content and helpful interactions.

✅ Engages positively with community members, respects diverse opinions, and upholds our community standards.

✅ Can dedicate at least one hour daily to moderating and supporting the community.

✅ Has been an active, respected TradingView member for over six months with minimal rule violations.

✅ Possesses solid general trading knowledge and can communicate effectively in both spoken and written English as well as Brazilian / Portuguese!

A good indication of this is:

✅ 100 or more posted trade ideas

✅ Have posted educational ideas

✅ Consistently get likes for your posted ideas (quality over quantity)

✅ 100 or more genuine followers

✅ Interact in Minds

✅ Regularly respond to comments on your own and others posts

✅ Have created and posted a Script

You don't need to have done all of these things, but it does help you stand out in the crowd and demonstrate you are familiar with multiple areas of our site.

Think this could be you? Learn more about what it means to be a moderator here:

www.tradingview.com

Ready to apply? Please fill out this form in English:

forms.gle/bsdGF1hw64wc3Epq6

🤔 If you have any questions or need further information, feel free to reach out to @zAngus .

We're excited to see who will join our team next and help us continue to provide a world-class trading community experience.

Warm regards,

💖 TradingView Team

Touros do ouro começam a recuperar terreno perdido

I. Visão Central

Integrando análises fundamentais e técnicas, o mercado do ouro é atualmente influenciado por uma moderação nas tensões geopolíticas e nos movimentos do dólar norte-americano. A procura de activos de refúgio enfraqueceu no curto prazo, enquanto os indicadores técnicos sugerem uma tendência correctiva. Espera-se que o preço do ouro procure suporte principalmente em níveis mais baixos no curto prazo. A abordagem de negociação recomendada é vender em altas, procurando cautelosamente oportunidades de recuperação no curto prazo.

II. Análise Fundamental

Fatores Negativos:

Redução do Risco Geopolítico: O retomar das negociações de alto nível entre os EUA e a Venezuela sinaliza uma flexibilização estrutural nas relações bilaterais. Isto reduz uma fonte de incerteza geopolítica global e diminui o apelo do ouro como activo de refúgio no curto prazo.

Expectativas Políticas: Se as relações EUA-Venezuela continuarem a melhorar, isso poderá levar a um futuro relaxamento das tácticas de pressão máxima dos EUA, incluindo sanções. Isto reduziria ainda mais a aversão ao risco do mercado e exerceria uma pressão descendente sobre os preços do ouro. Foco de acompanhamento: Progresso específico nas negociações, políticas dos EUA em relação a outros pontos críticos geopolíticos (por exemplo, o Médio Oriente) e futuros sinais de política monetária da Reserva Federal.

III. Análise Técnica

Tendência recente: Os preços do ouro subiram no início da semana passada, mas depois recuaram acentuadamente, com uma queda máxima de quase 1.000 dólares em relação ao pico. O preço rompeu diretamente o nível psicológico chave de 5.000, refletindo uma correção técnica significativa e uma pressão de venda institucional.

Níveis-chave:

Resistência: 4.820 - 4.870 (uma forte zona de resistência para as recentes recuperações e um ponto de inflexão crítico para a mudança entre o sentimento otimista e pessimista).

Suporte: 4.650 - 4.600 (a principal zona de suporte de curto prazo), 4.630 - 4.620 (o gap deste mês e uma importante linha de defesa psicológica para o sentimento otimista; uma quebra abaixo deste nível pode desencadear ajustes mais profundos baseados na tendência).

Padrões Técnicos: O preço do ouro quebrou o gap formado na semana passada entre 5000 e 4990, confirmando a estrutura de baixa de curto prazo. O gap inferior em 4630-4620 é o alvo técnico mais significativo e o nível de apoio psicológico.

IV. Recomendações de Estratégia de Negociação

Direção Principal: Focar nas vendas durante as recuperações.

Entrada e Alvos:

Oportunidade de Venda: Considere entrar em posições curtas em lotes quando o preço do ouro recuperar até à zona de resistência de 4820-4870 e apresentar sinais de estagnação ou reversão. O alvo inicial é a zona de 4650-4600, com o alvo principal na zona de 4630-4620.

Oportunidade de Compra (Estratégia Secundária, Maior Risco): Se o preço do ouro tocar a zona de suporte de 4600-4620 e mostrar sinais claros de estabilização e recuperação (por exemplo, padrões de reversão no gráfico de 1 hora ou de 4 horas), considere uma posição longa leve para uma recuperação de curto prazo, visando a área de 4780-4800.

Controlo de Risco:

Stop Loss para Posições de Venda: Recomendado acima de 4890.

Stop Loss para Posições de Compra: Recomendado abaixo de 4590.

Gestão de Capital: Mantenha a exposição total dentro de limites razoáveis. Recomenda-se que a exposição ao risco para uma única operação não exceda 2% do capital total. Dada a elevada volatilidade atual, o dimensionamento rigoroso da posição e a disciplina de stop-loss são essenciais.

V. Observações Especiais

Se o preço do ouro romper decisivamente o nível de suporte de 4600, isto poderá indicar uma reversão fundamental no sentimento de alta. Isto pode abrir caminho a novas quedas, e todas as estratégias de compra de curto prazo devem ser pausadas enquanto se monitorizam as oportunidades para seguir a tendência de baixa.

Se o preço do ouro apresentar uma forte recuperação e estabilizar acima dos 4900, a tendência de baixa de curto prazo poderá ser invalidada, exigindo uma reavaliação da direção do mercado.

XAUUSD – Brian | Perspectiva Técnica H2XAUUSD – Brian | Perspectiva Técnica H2 – Fase de Consolidação & Construção de Intervalo

Após a recente venda acentuada, o ouro está agora passando por uma fase de consolidação no período H2. O forte impulso bearish desacelerou, e a ação de preço atual sugere que o mercado está mudando de um movimento direcional para a construção de intervalo e acumulação, ao invés de continuar caindo imediatamente.

Esse tipo de comportamento é típico após uma volatilidade agressiva, enquanto o mercado reavalia o valor e equilibra oferta e demanda.

Estrutura do Mercado & Comportamento Atual

Estruturalmente, o preço quebrou abaixo da perna bullish anterior e agora está negociando dentro de um intervalo de valor definido:

A pressão de venda diminuiu após a expansão para baixo.

O preço está girando em torno do VAL e das áreas de valor inferior, indicando aceitação em vez de rejeição.

O momentum não é mais impulsivo, apontando para um desenvolvimento lateral em vez de continuidade de tendência.

Enquanto o preço permanecer dentro deste intervalo de valor, as condições de negociação em intervalo dominam.

Zonas de Valor & Liquidez Chave

Resistência Superior / Oferta

Liquidez de Venda: 5,330

POC da Zona de Venda: 5,045

Essas zonas atuam como oferta superior onde tentativas de alta podem ser limitadas durante a consolidação.

Suporte Inferior / Demanda

Zona VAL

POC de compra para scalping: 4,673

Essa área inferior representa demanda de curto prazo, onde movimentos para baixo são mais propensos a estagnar durante a fase de acumulação.

Expectativa Intraday

Para a sessão de hoje:

Expectativa primária: Consolidação lateral dentro do intervalo estabelecido

O preço é provável que gire entre os extremos de valor em vez de trendear fortemente

Quebras requerem clara aceitação acima da resistência ou abaixo do suporte para mudar a viés

Até que tal aceitação ocorra, paciência e consciência de intervalo são mais eficazes do que convicção direcional.

Conclusão Chave

Após uma forte volatilidade, os mercados frequentemente pausar para reconstruir a estrutura. Por enquanto, o ouro parece estar absorvendo ordens e formando equilíbrio, fazendo da consolidação o cenário de maior probabilidade.

Referencie o gráfico para zonas de valor destacadas e comportamento de intervalo projetado.

✅ Siga o canal TradingView para receber atualizações antecipadas da estrutura do mercado e perspectivas intraday.

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Cenário 3 – Recuo Corretivo Antes da Próxima Decisão | Lana ✨

O ouro está mostrando sinais de estabilização após uma forte venda, e a ação do preço de hoje pode favorecer o Cenário 3: um recuo corretivo. Isso ainda não é uma reversão total de tendência, mas uma fase de recuperação provável em zonas de desequilíbrio chave, onde o mercado decidirá se continuará a cair ou reestruturará para um recuo mais amplo.

📈 Estrutura do Mercado & Contexto

O recente movimento de queda foi impulsivo, limpando múltiplos suportes e criando um claro deslocamento bearish.

O preço está agora reagindo de uma base mais baixa, sugerindo que a pressão de venda está desacelerando e um retrocesso técnico pode se desenvolver.

Neste ambiente, o foco é em como o preço reage nas zonas FVG/suprimento acima, não em perseguir movimentos no meio da faixa.

🔍 Zonas Chave para Observar Hoje

Liquidez de Compra / Suporte Base: 4640 – 4645

Esta é a área atual de estabilização e a zona mais importante a ser defendida para qualquer cenário de recuo.

Zona de Suporte FVG: 4953 – 4958

Primeiro grande alvo de alta para um recuo corretivo. Esta zona pode agir como um ímã para o preço, mas também como uma área de reação.

Venda FVG (Suprimento Superior): ~5250 – 5320

Se o recuo se estender, esta se torna a próxima zona de resistência onde a pressão de venda pode retornar.

Resistência Forte: ~5452

Um objetivo mais alto só possível se o preço mostrar uma aceitação clara e reestruturação de tendência acima dos níveis chave.

Pivô Estrutural: ~5104

Um nível médio chave. Aceitação acima dele fortaleceria a tese do recuo.

🎯 Cenário 3 – Plano de Recuo Corretivo

Se o preço se mantiver acima de 4640–4645 e continuar a construir mínimos mais altos, o mercado poderá tentar um retorno para o desequilíbrio:

Primeiro caminho de recuperação: 4640–4645 → 4953–4958

Se o preço aceitar acima da estrutura média: → 5104

Extensão (apenas com forte aceitação): → 5250–5320

Alvo mais alto (menos provável hoje): → 5452

Este é um ambiente focado na estrutura: o recuo é válido enquanto o preço defender a base e imprimir um seguimento bullish mais limpo.

🧠 Visão da Lana

A configuração de hoje tende a um recuo impulsionado por retrocessos, onde o preço se reequilibra em zonas chave após uma queda acentuada. A melhor abordagem é manter a paciência, observar as reações em 4953–4958 e 5250–5320, e deixar a estrutura confirmar se esse recuo é apenas corretivo ou o início de uma recuperação mais ampla.

✨ Mantenha a calma, respeite as zonas e deixe o preço confirmar o próximo movimento.

OCOI (BTCUSDT 1h) """""""linhas verdes""""""""""

O gráfico mostra a formação de um Ombro-Cabeça-Ombro Invertido, que é um padrão clássico de reversão de baixa para alta.

Ombro Esquerdo: primeira queda seguida de correção.

Cabeça: fundo mais profundo, indicando exaustão da força vendedora.

Ombro Direito: novo fundo mais alto, mostrando perda de pressão dos vendedores.

Linha do Pescoço (neckline): região de resistência onde o preço está testando agora.

Se o preço romper e se manter acima da linha do pescoço, a expectativa é de continuação da alta, com alvos projetados nas linhas verdes superiores, que representam zonas de preço justo /objetivos do movimento.

Mantemos nossa perspectiva otimista para o preço do ouro nesta tMantemos nossa perspectiva otimista para o preço do ouro nesta terça-feira.

Nosso preço-alvo é de US$ 5.000.

Continuaremos comprando em quedas ao longo desta semana.

Na segunda-feira, realizamos diversas compras próximas a US$ 4.650, obtendo lucro de quase 150 pontos em duas ocasiões, incluindo uma operação que rendeu um lucro de US$ 15.000. Dada a alta volatilidade atual do mercado, ajustamos nossa alavancagem nesta semana, reduzindo o tamanho de nossas ordens em 10 vezes.

Após atingir uma alta histórica no final de janeiro, o preço do ouro sofreu sua pior queda em um único dia desde 1983 em apenas alguns dias de negociação.

Essa correção é resultado de uma combinação de fatores adversos de curto prazo.

Antes da queda, o preço do ouro havia quase dobrado nos últimos 12 meses, acumulando lucros substanciais.

Qualquer pequena flutuação pode desencadear uma realização de lucros em larga escala.

Qual é a perspectiva?

Apesar da forte volatilidade de curto prazo, mantenho o otimismo em relação à perspectiva de médio a longo prazo.

Acredito que a lógica central que impulsiona este mercado de alta do ouro permanece válida.

A recente queda é uma "correção técnica típica", e não um colapso da lógica de alta de longo prazo.

Foco principal neste mês:

O foco do mercado se voltará para a confirmação da postura política de Warsh e para a continuidade das compras de ouro pelos bancos centrais globais.

Qualquer indicação de que sua postura seja mais dovish do que o esperado pode representar oportunidades de compra em quedas.

Atualmente, o mercado está em uma disputa acirrada entre ajustes técnicos de curto prazo e a tendência de alta estrutural de longo prazo.

Mantemos nossa estratégia de compra em quedas:

Pontos-chave:

1: O suporte da tendência macroeconômica está entre US$ 4.400 e US$ 4.500.

2: Compre em quedas enquanto os preços do ouro permanecerem acima de US$ 4.500.

3: Diante do aumento da volatilidade, ajuste a alavancagem adequadamente e amplie os limites de stop-loss. (Referência: Reduza a alavancagem em 10x)

POSSÍVEL SETUP DE SWING TRADE – SMFT3📊 POSSÍVEL SETUP DE SWING TRADE – SMFT3

Ativo em tendência de alta no semanal, realizando correção dentro de um canal ascendente bem definido.

🧱 Estrutura de mercado

Topos e fundos ascendentes preservados

Correção atual levando o preço para a base do canal

Região coincide com antiga zona de suporte

📍 Região de interesse

O preço trabalha próximo à faixa dos R$22–23, área que pode funcionar como: ✔️ Suporte estrutural

✔️ Região de pullback na tendência principal

🎯 Possível cenário de trade

Operação a favor da tendência (continuidade de alta)

Entrada (gatilho ideal):

🔹 Candle de força compradora na base do canal

🔹 Rompimento da máxima do candle de reação

Alvos projetados

1️⃣ Topo do canal

2️⃣ Região dos R$30–32 (alvo gráfico + projeções de analistas para a Smart Fit)

Invalidação do cenário:

❌ Perda consistente da base do canal

❌ Fechamento abaixo da região de suporte recente

⚖️ Relação risco x retorno

📉 Risco curto (abaixo do suporte)

📈 Potencial de movimento amplo até o topo da estrutura

🧠 Resumo técnico:

Ativo em correção dentro de tendência de alta → possível oportunidade de compra em pullback, desde que haja confirmação de retomada da força compradora.

Cobre deve liderar a retomada de alta dos metais?Análise feita por Matheus Lima, analista CNPI-T 7387.

Após grande pico de volatilidade no preço dos principais metais ( TICKMILL:XAUUSD ; TICKMILL:XAGUSD ), o TICKMILL:COPPER também acompanhou o nervosismo, porém com um certo grau de intensidade diferente.

recentemente, a grande queda levou o preço a romper fundos anteriores relevantes em 5,72. Porém, o registro mostra sinais claros de rejeição, com pavio longo deixado abaixo do suporte mencionado, o que representa uma defesa da força compradora.

O cenário volta a preocupar somente caso o preço volte a negociar abaixo dos patamares de mínimas do pavio mencionado, caso contrário, a tendência macro anterior de alta deve pressionar novamente a continuação de topos e fundos maiores.

Por que o AUD pode variar mais de 50 pips hojeSerá que o Banco Central da Austrália será o primeiro grande banco central a aumentar as taxas neste ciclo?

Um aumento de 25 pontos-base é o consenso do mercado, mas não é uma previsão clara. Os economistas só passaram a acreditar em um aumento nas últimas duas semanas, e é por isso que as previsões ainda são contraditórias.

Não é irrealista que o RBA ignore o aumento da inflação e decida que os argumentos para um aumento imediato não estão totalmente consolidados.

O Deutsche Bank, o Goldman Sachs e o Morgan Stanley estão entre os principais bancos que ainda prevêem que o RBA manterá as taxas inalteradas.

Quando as expectativas estão tão divididas, a reação do dólar australiano pode ser acentuada. Um movimento de mais de 50 pips no AUD em torno da decisão está muito em jogo.

A declaração de política do RBA está prevista para as 14h30, hora local (3 de fevereiro). A governadora Michele Bullock deve dar uma entrevista coletiva às 15h30.

Meta de preço do ouro para esta semana: Acima de US$ 5.150Meta de preço do ouro para esta semana: Acima de US$ 5.150

Como mostra o gráfico, os preços do ouro estão apresentando volatilidade significativa, com oscilações intradiárias superiores a US$ 200.

Essa volatilidade imprevisível continua a criar um ambiente extremamente desfavorável para o day trading.

No entanto, isso não afeta nossa perspectiva otimista para os preços do ouro.

Atualmente, podemos observar que os preços do ouro romperam a consolidação do triângulo intradiário, com a próxima meta de preço em US$ 4.800.

Suporte atual: US$ 4.600

Suporte da tendência macro: US$ 4.400

Resistência atual: US$ 4.800

Resistência da tendência: US$ 4.950 - US$ 5.150

Continuamos adotando uma estratégia de compra em quedas e mantemos uma postura otimista para os preços do ouro na próxima semana.

Esta semana, reduzimos a alavancagem em 10x, reduzimos o tamanho da ordem em 10x e ampliamos nosso stop-loss de US$ 20 para US$ 100. Tudo isso visa uma melhor adaptação à volatilidade atual do mercado.

Por exemplo: anteriormente, negociávamos um lote fixo por operação; agora, negociamos 0,1 lote por operação.

Anteriormente, nosso nível de stop-loss era de US$ 10 a US$ 20; agora, ele foi elevado para US$ 50 a US$ 100.

Esse ajuste se adequa melhor à volatilidade atual do mercado.

Esta semana, continuaremos com a estratégia de compra em quedas, buscando um lucro diário de 50 a 100 pontos. Se o mercado se mover a nosso favor, buscaremos uma meta mais alta: acima de US$ 5.000.

Nota importante: enquanto os preços do ouro permanecerem acima de US$ 4.400 a US$ 4.500, continuaremos com essa estratégia.

O ouro está entrando na fase de reconstrução estrutural✅ No gráfico de 4 horas, após a reversão de tendência no topo em 5596, o ouro formou um claro alinhamento baixista das médias móveis. O preço rompeu consecutivamente as bandas média e inferior de Bollinger, criando uma estrutura de queda acelerada. Após a primeira estabilização evidente próxima de 4402, o mercado entrou em uma fase de recuperação técnica após sobrevenda. No entanto, as MA10 e MA20 continuam pressionando fortemente para baixo, indicando que este movimento é mais uma correção dentro da tendência do que uma reversão real.

✅ No gráfico de 1 hora, após formar o fundo em 4402, o preço apresentou um repique em forma de escada. Contudo, esse repique foi constantemente limitado pelas médias móveis, com múltiplas rejeições próximas da MA20, formando uma estrutura de repique fraco em consolidação. As Bandas de Bollinger começaram a se contrair, sugerindo que o impulso baixista entrou em uma fase de consolidação, mas ainda não há sinais claros de controle por parte dos compradores.

✅ Combinando os dois tempos gráficos, o mercado encontra-se atualmente em uma consolidação corretiva após sobrevenda dentro de uma tendência de baixa mais ampla. Enquanto o preço não conseguir se manter acima de 5000, a estrutura geral permanece definida como uma fase corretiva após a formação de um topo. O movimento atual parece mais uma preparação para o próximo impulso direcional do que uma reversão de tendência.

🔴 Resistência: 4880–4950

🟢 Suporte: 4520–4580

✅ Referência de Estratégia de Trading:

Nesta fase, a abordagem principal é vender nos repiques. Posições compradas devem ser consideradas apenas de forma leve e próximas às zonas de suporte inferiores. Paciência é necessária ao aguardar os níveis-chave de resistência.

🔰 Estratégia de Venda (vender no repique)

👉 Zona de entrada: 4880–4920, construir posições vendidas de forma escalonada

🎯 Alvo 1: 4700

🎯 Alvo 2: 4550

🎯 Alvo estendido: 4400

📍 Lógica:

Essa zona é uma confluência de resistências formadas pelas médias móveis de 4H e antigos níveis estruturais de rompimento. Repiques nessa área provavelmente encontrarão nova pressão vendedora.

🔰 Estratégia de Compra (repique após sobrevenda)

👉 Zona de entrada: 4520–4580, apenas posições compradas leves

🎯 Alvo 1: 4700

🎯 Alvo 2: 4850

🎯 Alvo estendido: 4950

📍 Lógica:

Essa zona coincide com mínimos anteriores e com a banda inferior de Bollinger, formando um suporte técnico adequado para um repique temporário — apenas como movimento corretivo.

✅ Lembretes de Gestão de Risco

👉 Não perseguir os repiques; aguardar pacientemente as zonas de resistência

👉 Posições longas apenas para repiques corretivos e com tamanho reduzido

👉 Posições short seguem a tendência principal e oferecem maior potencial

👉 Em alta volatilidade, é essencial manter disciplina rigorosa com o stop loss.