Bitcoin - Quando a História RimaBitcoin - Quando a História Rima

Contexto de Mercado e Simetria Histórica

O Bitcoin tem uma tendência para se mover em ciclos reconhecíveis, e o que se destaca agora é a semelhança quase perfeita entre a correção do mercado de alta anterior e a atual. Durante o ciclo de 2021, o preço recuou aproximadamente 52% em relação ao máximo histórico antes de estabelecer um mínimo de mercado de baixa de médio prazo. Este nível acabou por se tornar a base para a próxima expansão impulsiva.

Avançando até aos dias de hoje, estamos a assistir a uma queda percentual quase idêntica em relação ao máximo histórico de 2025. Uma correção de 52% não é apenas uma estatística aleatória; reflecte um recuo profundo, mas estruturalmente saudável, dentro de uma tendência macro mais vasta. Quando os mercados repetem este tipo de comportamento, geralmente sinaliza que os grandes participantes estão a posicionar-se, em vez de abandonarem completamente a tendência.

Porque é que a Zona Atual Importa

A região de preços atual é tecnicamente significativa porque representa um suporte tanto psicológico como estrutural. As vendas acentuadas visam geralmente forçar os investidores mais fracos a sair do mercado, enquanto o capital mais forte se acumula a preços com desconto. Se este nível se mantiver, reforça a narrativa de que o Bitcoin pode já estar a formar o seu mínimo de mercado de baixa de médio prazo. O que torna isto especialmente convincente é a velocidade da queda; os movimentos de capitulação precedem frequentemente fortes recuperações, à medida que a liquidez muda de direção.

Não se trata de prever uma reversão imediata, mas de reconhecer que a relação risco-recompensa começa a melhorar drasticamente após uma correção desta magnitude.

O Cenário de Recuperação de 46%

Após o mínimo de médio prazo de 2021, o Bitcoin subiu aproximadamente 46%. Se o preço repetir este comportamento, um movimento percentual semelhante a partir do mínimo atual levaria o preço diretamente para o Gap do Valor Justo Diário deixado durante a forte queda.

Este alinhamento é importante.

Os Fair Value Gaps funcionam como ímanes para o preço porque representam ineficiências criadas pela urgência institucional. Os mercados revisitam frequentemente estas zonas para reequilibrar o fluxo de ordens antes de decidirem sobre o próximo movimento direcional.

Uma expansão de 46% neste desequilíbrio não só seria tecnicamente perfeita, como também reflectiria o comportamento clássico de um ciclo: queda acentuada, forte recuperação e, em seguida, continuação.

Desequilíbrio Diário como Alvo Técnico

A sobreposição diária do FVG é mais do que apenas uma característica do gráfico; ela representa negócios inacabados. Quando o preço abre uma lacuna durante uma deslocação, regressa frequentemente para a mitigar antes que os grandes players voltem a entrar no mercado.

Caso o Bitcoin suba até esta região, os traders devem prestar muita atenção ao comportamento do preço dentro do gap. A aceitação acima desta sugeriria um momentum de alta mais forte do que o esperado, enquanto a rejeição reforçaria a ideia de que a fase corretiva mais ampla ainda não está completa.

A confluência entre a recuperação histórica de 46% e a localização deste desequilíbrio confere credibilidade adicional ao cenário de alta.

Continuação do Ciclo e a Projeção de 34K

Se o Bitcoin continuar a respeitar a estrutura do ciclo anterior, a recuperação será provavelmente seguida por outra perna de queda. Historicamente, os mercados raramente atingem o fundo num único movimento; tendem a formar faixas de acumulação complexas com múltiplas expansões e retrações.

Seguindo a analogia, uma rejeição do desequilíbrio diário poderá levar o preço para a região dos 34 mil. Esta área tornar-se-ia uma candidata lógica para uma fase de acumulação num prazo mais alargado, especialmente se houver um aumento de liquidez abaixo da mesma.

Este tipo de sequência – capitulação, recuperação e queda secundária – é característico de mercados em baixa em meio de ciclo, e não de reversões macro completas.

Conclusão: A impressionante semelhança entre a correção anterior de 52% e a atual fornece uma estrutura poderosa para antecipar o comportamento potencial dos preços. Embora nenhum ciclo se repita na perfeição, os mercados reproduzem frequentemente estruturas anteriores porque a psicologia dos participantes permanece constante.

Uma recuperação de aproximadamente 46% em direção ao Gap de Valor Justo diário seria a primeira confirmação de que a história pode estar a repetir-se. A partir daí, os traders devem manter-se preparados para a volatilidade, uma vez que um movimento subsequente em direção à região dos 34 mil poderá completar o padrão corretivo mais amplo antes do início da próxima grande expansão.

Reconhecer estes padrões precocemente permite que os traders passem das reações emocionais para um posicionamento estratégico, que é, em última análise, onde a consistência é construída.

Padrões Gráficos

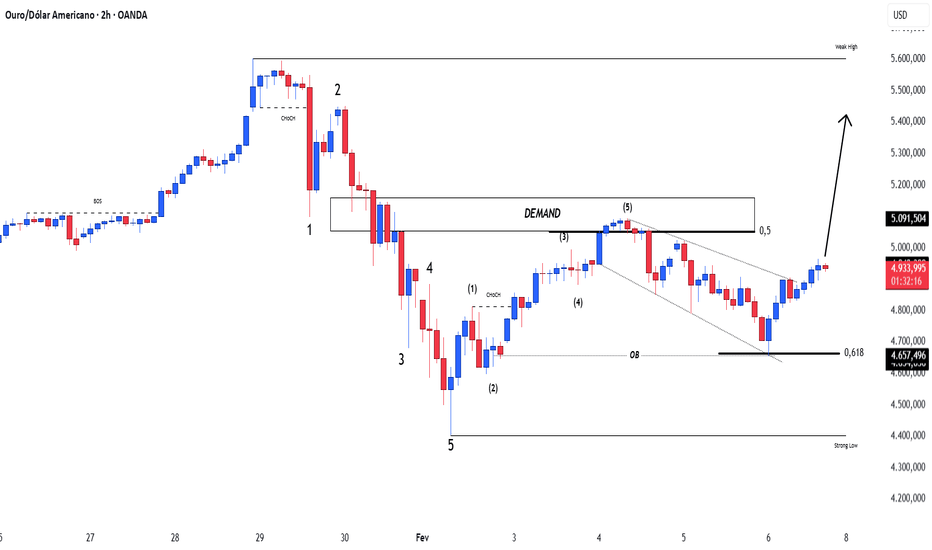

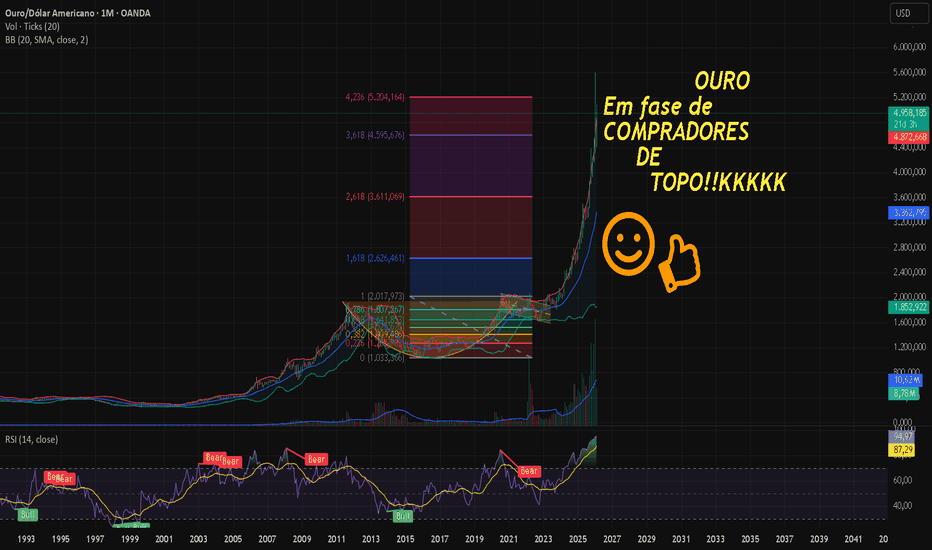

Análise do Ouro e Estratégia de Trading | 6–7 de fevereiro✅ Análise da Tendência em 4H

● Após o rebote a partir do mínimo em 4402, o mercado completou a primeira fase de recuperação e agora entrou em uma fase de consolidação gradual e movimento de alta.

● O preço voltou a ficar acima das MA10 e MA20 (em torno de 4900), e as médias móveis de curto prazo começaram a se inclinar para cima.

● A banda média de Bollinger está subindo e a banda inferior continua se elevando, indicando que o mercado passou de uma tendência de baixa para uma estrutura de recuperação altista.

● A zona 4950–5000 é uma antiga área de alto volume e resistência estrutural.

📌 Conclusão 4H:

O mercado deixou para trás o domínio dos vendedores e entrou em uma fase de recuperação altista. Enquanto o preço não cair abaixo de 4870, o viés geral permanece altista.

✅ Análise da Tendência em 1H

● No gráfico de 1 hora, o preço formou uma estrutura ascendente contínua desde o mínimo em 4655.

● MA5 / MA10 / MA20 estão alinhadas em formação altista, e as Bandas de Bollinger estão se abrindo para cima, mostrando forte momentum de curto prazo.

● O preço está se aproximando da zona de resistência 4950–4980, onde pode ocorrer um recuo técnico.

● Se o recuo se mantiver acima de 4900, será considerado uma correção saudável.

📌 Conclusão 1H:

O ritmo altista de curto prazo é claro, mas como o preço está próximo da resistência, não é aconselhável perseguir a alta.

🔴 Resistências

● 4950–5000 (resistência de curto prazo)

● 5070–5100 (máximo estrutural anterior em 4H)

🟢 Suportes

● 4900–4870 (suporte chave de curto prazo)

● 4760–4800 (zona defensiva de correção)

✅ Referência de Estratégia de Trading

🔰 Estratégia Long (comprar o recuo)

👉 Zona de entrada: 4870–4920, entrada gradual

🎯 Alvo 1: 4980

🎯 Alvo 2: 5070

🎯 Alvo estendido: 5150

📍 Lógica: Em uma estrutura de recuperação altista, os recuos até o suporte oferecem oportunidades de entrada com menor risco.

🔰 Estratégia Short (venda leve na resistência)

👉 Zona de entrada: 4980–5000, posição leve

🎯 Alvo: 4920 / 4870

📍 Lógica: Trata-se apenas de uma operação técnica de correção, não adequada para posições grandes.

✅ Controle de Risco

● Se o gráfico de 4H romper claramente abaixo de 4870, a estrutura altista se torna inválida

● Se o preço se estabilizar acima de 5000, o cenário de short deixa de ser válido

● Nesta fase, o ritmo do trading é mais importante do que a direção — evite perseguir topos ou vender fundos

Analise grafica - btcA análise gráfica do Bitcoin foi realizada utilizando a ferramenta de Retração de Fibonacci, aplicada sobre o último movimento significativo de alta/baixa do preço, com o objetivo de identificar níveis técnicos de suporte e resistência e possíveis zonas de reação do mercado.

Após a definição do fundo relevante (0%) e do topo relevante (100%), observam-se os principais níveis de Fibonacci atuando como áreas de interesse para os participantes do mercado:

23,6%: nível de correção leve, geralmente associado a tendências fortes, onde o preço tende a respeitar o movimento principal.

38,2%: zona comum de pullback saudável, frequentemente utilizada por traders para reentrada na tendência.

50%: nível psicológico importante, mesmo não sendo um número oficial da sequência de Fibonacci, costuma apresentar alta concentração de ordens.

61,8%: conhecido como golden ratio, é um dos níveis mais relevantes, onde o preço frequentemente encontra forte suporte ou resistência.

78,6%: região crítica; caso o preço perca esse nível, aumenta a probabilidade de reversão de tendência.

A presença de confluência com outros indicadores técnicos, como médias móveis, RSI ou zonas de volume, reforça a importância dessa região.

Por outro lado, um rompimento com fechamento consistente abaixo/acima desse nível pode indicar continuação da correção ou mudança no viés do mercado

Oportunidade de compra em MSFTBom dia, pessoal. Estou criando esse post para falar exclusivamente da Análise Técnica da Microsoft. Pois os fundamentos, no meu ponto de vista - já passam no crivo.

No meu ver, o Mercado, como sempre, está exagerando. Sempre sobe demais ou sempre corrige demais e são nesses episódios que surge a oportunidade.

Vamos lá:

A região dos US$ 400 ganha relevância extrema para MSFT sob a ótica da análise técnica, especialmente quando observamos o gráfico semanal, onde há uma confluência rara de fatores técnicos importantes.

Principais pontos de atenção:

-LTA com início em 2020 (fundo da pandemia) passando exatamente por essa faixa de preço

-Preço testando o Key Level em US$ 400, nível técnico de altíssima relevância histórica

-RSI semanal em região de sobrevenda, sugerindo possível exaustão do movimento corretivo (ou não).

-Preço está a apenas ~6% da MM200 semanal, média extremamente respeitada ao longo da tendência de longo prazo

-Fechamento de um gap gigantesco no gráfico Diário.

Em resumo, essa região dos U$400 onde a MSFT está, trata-se de uma zona crítica de decisão - onde o comportamento do preço tende a definir se estamos diante de continuidade estrutural da tendência de alta ou teremos uma correção ainda maior, com alvo nos U$335 (-16%).

-----------

OPINIÃO PESSOAL:

Para o curtíssimo prazo acredito que os U$400 possam servir como suporte, e se não ele, a MA200, que está a 6% abaixo do preço. Isso se não houver nenhum evento ou notícia inesperada de extrema relevância que venha a impulsionar o mercado americano para baixo. (Uma asneira do Trump, por exemplo).

COMO IREI OPERAR:

Vou comprar metade da mão hoje e a outra metade deixo para adicionar caso o preço busque a MA200 do semanal.

Usarei um stop bem técnico - não financeiro (logo, enorme e bem seguro)

Meu alvo é no topo anterior (+42%), porém o consenso dos analistas é U$635,00.

Mesmo com um stop gigantesco, o alvo maior ainda compensa a operação.

Ouro oscila entre preço alto e baixo com sinais do Fed.XAUUSD – H1

O ouro está atualmente em uma fase de repricing, não em uma tendência limpa. Após um BOS bearish, o preço entregou liquidez no território premium e mostrou um comportamento de distribuição claro. O recente empurrão para cima é corretivo, engenheirado para reequilibrar ineficiências antes do próximo movimento direcional.

O Smart Money já capturou liquidez interna, então imprimiu outro BOS para baixo. Isso confirma um ambiente de liquidez de duas vias onde reações em zonas chave importam mais do que perseguições de momentum.

🌐 Contexto de Mercado (As Principais Notícias de Hoje)

A volatilidade do ouro hoje é impulsionada por:

Incerteza contínua sobre o caminho das taxas do Fed e sensibilidade do USD

Posicionamento de mercado antes dos dados macro dos EUA e reação dos yields

Fluxos avessos ao risco favorecendo rotações baseadas em liquidez, não tendências

Esse contexto apoia estratégias de fade-at-zone alinhadas com a lógica do Smart Money.

📊 Estrutura de Mercado & Leitura de Liquidez

BOS bearish claro a partir de máximas anteriores

Captura de liquidez no premium concluída

Empurrão corretivo formando em direção ao interesse de venda

Desequilíbrio de desconto permanece não mitigado abaixo

Lógica: Induzir liquidez → reequilibrar → repricing.

Cenários Chave de Trading

🔴 Configuração de Venda Premium – Fade Institucional

VENDA OURO: 5244 – 5246

SL: 5250

Confluência:

Precificação premium

Zona de distribuição anterior

Entrega de liquidez nas máximas

Expectativa:

Rejeição do premium → rotação de volta em direção ao desconto.

🟢 Configuração de Compra de Desconto – Jogo de Reequilíbrio

COMPRA OURO: 4545 – 4543

SL: 4535

Confluência:

Desconto profundo (Fibo 0.786)

Zona de suporte à liquidez

Conclusão da venda corretiva

Compre apenas após confirmação de CHoCH / BOS bullish em LTF.

Bias & Execução

Bias intraday: Rotacional / corretivo

Liquidez engenheirada em ambos os lados

Paciência > previsão

Aguarde a reação em zonas chave.

O ouro não está em tendência — está sendo engenheirado.

A estratégia continua sendo vender!

O ouro manteve uma perspectiva consistentemente pessimista esta semana, com uma clara ênfase na quarta-feira de que a recuperação altista estava chegando ao fim. Quarta e quinta-feira registraram uma desaceleração significativa na queda dos preços. Os dados econômicos pressionaram o dólar, mas o ouro permaneceu inalterado, e a recuperação foi particularmente limitada, confirmando ainda mais a tendência de baixa. O preço está atualmente nos estágios iniciais de uma tendência de queda. Hoje, o principal nível de suporte para os ursos é 4800. Veremos se o preço consegue se manter nesse nível e estender ainda mais sua queda.

Em relação aos pontos de entrada, as duas posições vendidas consecutivas de ontem durante a sessão americana renderam lucros rápidos de mais de 20 pontos cada. Os pontos de entrada foram a área de 4890-4900-4910 para as posições vendidas consecutivas.

Os preços do ouro, desde o início do ano, foram impulsionados pela demanda por ativos de refúgio devido às crises geopolíticas e às tarifas, subindo unilateralmente para 5596 antes de estagnar e desencadear vendas. Ocorreu uma recuperação após testar o nível de 4400, mas enfatizei que esse nível precisava de confirmação secundária como suporte. A faixa de recuperação esperada era de 5100 até o nível de retração de Fibonacci de 61,8% da linha 5596-4404, atingindo 5140. Após essa correção, esperava-se que os preços enfraquecessem novamente, visando a faixa de 4600-4400.

O ouro, de fato, recuou para 5091 no meio da semana, continuando sua tendência de baixa na quinta-feira. A estrutura do gráfico diário é baixista e os dados de folhas de pagamento não agrícolas de hoje sugerem uma queda ainda maior. A sessão asiática abriu em 4780 e recuou. A resistência de curto prazo durante a sessão asiática está em 4760, com forte resistência em 4790-4810. Suporte de curto prazo... Os níveis de suporte estão em 4690-4590, com forte suporte na mínima de 4403. Uma quebra abaixo desse nível teria como alvo a linha de tendência inferior diária em 4200 e a linha de tendência média semanal em 4100.

Em termos de estratégia de negociação, recomenda-se continuar a estratégia de venda a descoberto entre 5110, 5070, 5030 e 5000. As posições compradas devem aguardar o nível de 4100. Quaisquer alterações serão comunicadas durante a sessão de negociação.

Estratégia 1: Vender próximo a 4890, com alvos em 4800, 4700 e 4600. Se o preço cair, manter a posição.

Estratégia 2: Comprar próximo a 4100, com alvo em 4600. (Alternativa)

(Os pontos de entrada específicos serão determinados com base na força dos movimentos de preço intradiários e serão fornecidos com antecedência. Observação e verificação estão disponíveis.)

XAUUSD – Brian | Perspectiva H1 Fim de SemanaXAUUSD – Brian | Perspectiva de Fim de Semana H1: Redefinição da Volatilidade & Oportunidades de Faixa

O ouro apresentou um forte pico de volatilidade no início da Ásia em 6 de fevereiro, recuando para a área de 4.680 antes de rapidamente recuperar terreno à medida que o sentimento de risco se estabilizou e o USD enfraqueceu. A queda anterior parece ter sido impulsionada pela redução de posições e reequilíbrio de portfólio (traders cobrindo perdas em ações), em vez de uma continuação limpa da tendência. A recuperação acima de 4.830 confirma que os compradores ainda estão ativos quando o preço retorna ao valor.

Estrutura de Mercado (H1)

No gráfico H1, o preço transicionou para um ambiente de dois sentidos:

Mudamos de uma queda impulsiva para um canal descendente / estrutura corretiva.

O rebote é forte, mas ainda se comporta como um movimento corretivo dentro do retrocesso maior.

Isso cria uma configuração de alta probabilidade de faixa/rotação para o fim de semana, onde movimentos de liquidez e reversão à média podem aparecer.

Zonas Chave a Observar

1) Pressão de Venda / Oferta Superior

Zona de 5.100 – 5.200 (oferta acima)

Esta é a área principal onde os rali podem enfrentar realização de lucros e pressão de venda. Se o preço tocar esta zona e estagnar, o mercado pode rotacionar para baixo.

2) Área de Reação do Meio da Faixa

~4.820 – 4.900 (área de equilíbrio / pivô atual)

Esta é a "zona de decisão." Manter-se acima dela apoia um novo impulso para cima; perdê-la aumenta a probabilidade de um retrocesso mais profundo.

3) Piso de Liquidez / Demanda Inferior

4.650 – 4.700 (demanda + base de volatilidade)

A área de baixa anterior. Se o mercado revisitá esta zona, fique atento à absorção e a um possível rebote—especialmente se a volatilidade disparar novamente.

Plano de Jogo para o Fim de Semana (Mentalidade de Brian)

Expectativa primária: rotação lateral com picos (volatilidade estilo fim de semana)

Melhor abordagem: negociar reações nas zonas, não no meio da faixa

Manejo de viés:

Acima do pivô → favorecer compras em retrocesso em direção à resistência

Dentro da oferta → ficar atento a rejeição e vendas de rotação

Dentro da demanda → observar a absorção antes de considerar compras

Em uma fase de redefinição da volatilidade, os níveis e reações importam mais do que previsões.

✅ Siga o canal TradingView para captar a próxima atualização de estrutura cedo e trocar ideias com Brian.

Cautela da Fed e forte pressão do dólar sobre os preçosOURO | Cautela da Fed e forte pressão do dólar sobre os preços

O ouro caiu para perto dos 4.800 dólares por onça, encerrando uma breve recuperação com o fortalecimento do dólar norte-americano depois de a Reserva Federal ter sinalizado cautela em relação aos cortes de juros. A governadora da Fed, Lisa Cook, enfatizou os riscos persistentes de inflação, enquanto a nomeação de Kevin Warsh como próximo presidente da Fed reforçou as expectativas de um ciclo de afrouxamento monetário mais lento.

Os dados mistos dos EUA aumentaram a volatilidade, com um fraco emprego (ADP), mas um PMI de serviços do ISM mais forte, enquanto as tensões entre os EUA e o Irão continuam a proporcionar um cenário de risco subjacente.

Perspectiva Técnica

O ouro mantém uma estrutura de baixa enquanto negoceia abaixo da zona de 4853–4891.

Enquanto o preço se mantiver abaixo desta zona, prevê-se uma pressão descendente para 4762, seguida de 4674 e 4610.

Um fecho do candle de 1 hora acima de 4891 invalidaria a tendência de baixa e suportaria uma recuperação em direção a 4974 e 5098.

⚠️ Espere uma elevada volatilidade em ambas as direções.

Níveis-chave

• Pivot: 4853

• Suporte: 4763 – 4675 – 4610

• Resistência: 4891 – 4975 – 5020

Perspectiva de Longo Prazo do BitcoinPerspectiva de Longo Prazo do Bitcoin

O Bitcoin está atualmente a ser negociado dentro de um canal ascendente de longo prazo no gráfico mensal, uma estrutura que definiu todos os principais ciclos desde 2015.

Após a recente correcção a partir do limite superior deste canal, o preço está agora a entrar numa zona de procura de elevada importância, onde a acumulação a longo prazo se torna estatisticamente favorável.

Com base no comportamento histórico e nos fractais dos ciclos anteriores, esperamos que o Bitcoin se consolide e corrija dentro deste canal antes de retomar a sua macro tendência ascendente.

Estratégia de Acumulação (Passo a Passo):

Em vez de tentar prever o fundo exato, recomenda-se uma abordagem de acumulação gradual (DCA) nos seguintes níveis:

70.000 dólares – Primeira zona de acumulação

60.000 dólares – Área de forte procura e valor

50.000 dólares – Valor profundo/suporte do ciclo

Esta estratégia baseada em etapas reduz o risco emocional e está alinhada com o posicionamento de capital a longo prazo.

Contexto Histórico (Histórico):

De notar que este mesmo modelo estrutural foi utilizado anteriormente durante o ciclo de 2022 da Bitcoin, quando o preço rondava os 16.000 dólares.

Seguindo esta estrutura, o Bitcoin acabou por avançar em direção à meta macro de 124.000 dólares, validando a eficácia desta abordagem de longo prazo baseada em canais.

A história não se repete — mas costuma rimar.

Conclusão Macro:

Enquanto o Bitcoin permanecer acima do limite inferior do canal a longo prazo, a estrutura de alta mais ampla permanece intacta. A volatilidade de curto prazo deve ser vista como uma oportunidade, e não como um risco, dentro de um horizonte de investimento macro.

Nos vemos nos $60KApós uma longa caminhada de alta, finalmente parece que temos um topo digno ao ter a quebra dos $130k rejeitada.

Com isso formamos um padrão de W extendido (gráfico inverso), que denota uma exaustão da força compradora e uma necessidade de busca de liquidez antes de um novo período de alta.

Com segurança, podemos esperar alvos em $70k e $62k, mas caso algum evento de força mundial ocorra (como houve na pandemia) é possível alvos menores como $ 30K onde encostaremos na LTA mais antiga do Bitcoin.

Aceitação institucional e fluxo de compra sustentam SKYX em altaO ativo SKYX segue ganhando atenção do mercado, com movimentos consistentes de valorização e forte aceitação por investidores. Parcerias estratégicas com NVIDIA, lançamentos em Target e Lowe’s e recente validação institucional destacam o potencial de crescimento. O cenário atual indica oportunidade para investidores atentos, com perspectiva de continuidade positiva no curto e médio prazo.

Analise BTCUSD 05/02/2026 - Possiveis Movimentos! BINANCE:BTCUSDT

Fiz uma análise e, na minha leitura, o preço respeitou por um longo período a LTA, com múltiplos toques, até atingir a região dos 120k.

No terceiro toque, houve um momento claro de preço justo entre compradores e vendedores, resultando em consolidação lateral. Posteriormente, os vendedores assumiram o controle, provocando uma correção mais profunda.

Atualmente, o preço se encontra em zonas de interesse comprador, com confluência de fatores relevantes:

Fibonacci na região de 0.786

Volume de range elevado exatamente na área de decisão

RSI e Estocástico indicando preço em região de sobrevenda

O ponto que ainda gera divergência no cenário é o volume vendedor, que segue elevado e demonstra interesse real de venda, sem sinais claros de exaustão dos ursos até o momento.

Hold Bitcoin no Bear Market — Estratégia por Zonas de Liquidez📘 PLANO DE HOLD — BTC (BEAR MARKET)

(Sequência pela seta branca)

🔵 1️⃣ COMPRA — 51.000

Primeira região de suporte

Entrada inicial de hold

Ação:

✔ Comprar parcial

✔ Sem alavancagem

🔴 2️⃣ VENDA — 64.000

Região de resistência

Redução de exposição

Ação:

✔ Vender parte do BTC

✔ Realizar lucro parcial

🔵 3️⃣ COMPRA — 37.000

Suporte intermediário

Continuação do Bear Market

Ação:

✔ Recomprar

✔ Aumentar posição

🔴 2️⃣ VENDA — 51.000

Região de resistência

Redução de exposição

Ação:

✔ Vender parte do BTC

✔ Realizar lucro parcial

🔵 4️⃣ COMPRA — 32.000

Capitulação

Fundo estrutural do ciclo

Ação:

✔ Compra principal

✔ Formação de posição final de hold

🔴 5️⃣ VENDA — 180.000

Alvo de ciclo seguinte

Região de distribuição

Ação:

✔ Zerar hold

✔ Realizar ciclo completo

🧠 GESTÃO DE HOLD

Compras fracionadas

Maior alocação nas quedas

Paciência > timing

❌ NÃO FAZER

All-in

Comprar topo

Reagir a ruído

✅ RESUMO SIMPLES

51K compra → 64K vende → 37K compra → 51K vende → 32K compra → 180K vende

Venda forte no Bitcoin; E agora?Neste vídeo eu explico o alvo de vendas no Bitcoin que vinha sendo projetado desde a perda de estrutura no gráfico de 4H. Após a formação de topos descendentes e a sequência de candles de rejeição, o mercado confirmou continuação do movimento de baixa, validando os sinais de venda destacados no gráfico.

Esse tipo de confluência — estrutura de mercado + continuação de tendência + Fibo — aumenta a probabilidade estatística do movimento, mas não elimina risco. Por isso, reforço sempre a importância de gestão de risco, leitura de contexto e confirmação, em vez de operar níveis isolados.

O objetivo do vídeo não é prever fundo, mas mostrar como o mercado entrega alvos técnicos de forma objetiva, permitindo que o trader opere com cenário, e não com emoção.

S&P 500: Big Dip Incoming - Wedge Confirmed📉 S&P 500: Big Dip Incoming - Wedge Confirmed and Correction to 5,600 Points

The S&P 500 just confirmed today (02/05/2026) a concerning technical formation that has historically preceded significant corrections: a falling wedge that could lead the index to a substantial drop in the coming weeks.

📊 The Technical Pattern

After reaching highs near 7,000 points at the end of January, the index has been forming a wedge that was confirmed with today's breakdown, with price falling to the 6,837 region. This pattern is not new - and that's exactly what makes the situation more concerning.

📉 Historical Precedents

This same technical formation appeared at critical moments:

2022: The major correction was preceded by a similar wedge, resulting in significant drops

Early 2025: Again the pattern repeated, signaling volatility and correction

The repetition of this technical setup is not coincidence - it's the market showing buyer exhaustion at tops.

🎯 Projection and Target

Based on the wedge structure and Fibonacci projections, the primary target is at 5,600 points, which represents a correction of approximately 18% from current levels. This move would be consistent with historical corrections after similar formations and should not stop there.

Disclaimer: This is a technical analysis based on historical patterns. Always trade with proper risk management.

Throwback de Retângulo na Porto Seguro (PSSA3)No gráfico diário a Porto Seguro (PSSA3) fez um throwback da figura gráfica retângulo, ou seja, a resistência rompida em 49,92 se transformou em suporte, o que gera uma oportunidade de compra imediata no Swing Trade com alvo em 55,85 (resistência muito forte) e stop loss em 48,99. Esse trading possui uma excelente relação de risco x retorno.