Padrões Gráficos

O ouro deverá concentrar-se no nível de suporte de 4270.

Na sexta-feira, partilhei uma estratégia de negociação na comunidade TradingView e em grupos públicos, recomendando a venda em máximos próximos de 4400-4405. O preço atingiu um máximo de 4402 durante a sessão de negociação dos EUA, antes de sofrer pressão vendedora e recuar para cerca de 4310. Seguindo a minha estratégia, os nossos clientes parceiros executaram posições curtas a 4400, e os traders que aderiram ao plano obtiveram lucros substanciais.

I. Análise e Desenvolvimento do Mercado

Na sexta-feira (2 de janeiro), o ouro à vista apresentou uma subida seguida de uma queda. Durante as sessões asiática e europeia, os preços subiram ligeiramente, atingindo um máximo intradiário de 4402,3 USD/onça no início da sessão dos EUA, antes de descerem para cerca de 4309,9 USD/onça. O preço final fechou nos 4332 USD/onça, demonstrando claros sinais de pressão do tipo "compre no boato, venda na notícia".

Principais desenvolvimentos do mercado:

Aumento da margem da CME: O CME Group aumentou os requisitos de margem para contratos de futuros de ouro, prata e outros metais, reduzindo as compras especulativas de curto prazo.

Pressão de realização de lucros: Após ganhos significativos anteriores, alguns investidores optaram por realizar lucros ou reequilibrar as suas carteiras.

Apoio do risco geopolítico: A procura de activos de refúgio a longo prazo mantém-se, mas a sua força motriz de preços no curto prazo enfraqueceu ligeiramente.

II. Análise Técnica: Padrão de Consolidação Persiste

Estrutura Atual:

Ampla Gama de Negociação: 4270 – 4405 USD/onça

Resistência Chave: 4400-4405 (pressão recente de duplo topo; é necessária uma rotura para uma reversão de alta)

Resistência de Curto Prazo: 4365-4370 (principal resistência de recuperação para segunda-feira)

Suporte Chave: 4270-4275 (limite inferior da gama; uma quebra abaixo deste nível pode abrir caminho a novas quedas)

Sinais no Gráfico de 1 Hora:

O máximo de sexta-feira e a subsequente queda confirmam uma forte pressão vendedora acima dos 4400.

O preço de fecho do 4332 está na parte inferior-média da gama, indicando uma fraca consolidação a curto prazo.

III. Estratégia de Trading para Segunda-feira (5 de janeiro)

Abordagem Principal:

Dar prioridade à venda em altas, com a compra em baixas como estratégia secundária. Monitorize atentamente possíveis ruturas nos limites da faixa de preço.

Estratégia 1: Posição de Venda (Estratégia Primária)

Zona de Entrada: 4360 – 4370 USD/onça

Stop Loss: 4380 – 4385 USD/onça (Invalidado se o preço ultrapassar os 4405)

Alvos:

Primeiro Alvo: 4330 – 4300

Segundo Alvo: 4270 (manter posição se romper)

Justificação: A falha técnica em romper os máximos anteriores, combinada com o aumento da margem da CME que reduz a especulação, torna a zona de resistência uma área ideal para entradas de venda.

Estratégia 2: Posição Comprada (Estratégia Secundária)

Zona de Entrada: 4270 – 4275 USD/onça

Stop Loss: 4260 – 4265 USD/onça (uma quebra abaixo deste nível abre caminho a novas quedas)

Alvos:

Primeiro Alvo: 4300 – 4330

Segundo Alvo: 4350 (requer uma quebra acima de 4365 para confirmar a força)

Justificação: O forte suporte no limite inferior da gama de preços oferece uma potencial oportunidade de recuperação após a estabilização.

IV. Gestão de Risco e Notas Operacionais

Dimensionamento da Posição: Limite as operações individuais a ≤10% do capital para evitar a sobre-exposição nos mercados laterais.

Disciplina de Stop-Loss: Aplicar rigorosamente stops de 8 a 10 USD; evite fazer preço médio para perdas.

Níveis-chave a observar:

Se o nível de 4405 for quebrado, pause as posições curtas e aguarde níveis mais elevados para voltar a entrar.

Se o nível de 4270 for quebrado, os preços poderão cair para 4230 – 4200; considere seguir a tendência de baixa.

Momento ideal: Monitorizar a força da recuperação durante o horário asiático/europeu na segunda-feira; esteja atento à volatilidade impulsionada por dados ou eventos durante a sessão americana.

V. Perspetiva de Médio a Longo Prazo (2026–2027)

Factores determinantes: As tensões geopolíticas, um dólar norte-americano mais fraco e as compras de ouro por parte dos bancos centrais mantêm-se como suportes essenciais a longo prazo.

Riscos: Após duplicar de valor em dois anos, a subida pode abrandar. Caso as condições macroeconómicas melhorem, é possível uma correção de 5% a 20%.

Níveis críticos: Uma quebra acima de 4405 pode abrir caminho para 4500 – 5000; uma queda abaixo dos 4200 aumenta o risco de uma correção mais profunda. Desejamos um ótimo fim de semana! Agradecemos sinceramente o seu apoio e confiança contínuos.

Ao recordarmos o nosso percurso, caminhamos lado a lado, apoiando-nos mutuamente nos desafios e celebrando juntos as conquistas. Cada compromisso assumido por si representa uma confiança inestimável, e cada colaboração exemplifica o poder do sucesso mútuo. O ano de 2025 trouxe conquistas e aprendizagens, mas continuamos a guiar-nos pelo princípio profissional de "manter os pés no chão na vitória e a resiliência perante os reveses". Estamos constantemente a melhorar as nossas estratégias, a fortalecer as nossas bases e a preparar-nos para desvendar possibilidades ainda maiores.

Ao iniciarmos um novo capítulo, a nossa equipa de analistas seniores de investimento em ouro mantém-se firme na sua dedicação, abordando cada oportunidade com responsabilidade, precisão e um compromisso inabalável em gerar valor excecional para si. Vamos seguir em frente juntos. Que a sua jornada de investimento seja sólida e compensadora, que os seus empreendimentos prosperem e que o seu património cresça exponencialmente!

Um brinde a um próspero e bem-sucedido ano novo!

Riscos geopolíticos e expectativas políticas ressoam, forte procRiscos geopolíticos e expectativas políticas ressoam, forte procura por ativos de refúgio impulsiona os preços do ouro

I. Evento-chave: Conflito militar EUA-Venezuela inflama o sentimento de procura de bens de refúgio

Na semana passada, o ouro à vista manteve-se acima do importante nível de suporte de 4.300 dólares. Esta semana, os preços do ouro dispararam após a abertura do mercado, impulsionados sobretudo pelo súbito acontecimento geopolítico da acção militar dos EUA contra a Venezuela. Após a detenção do presidente venezuelano Maduro pelas forças armadas dos EUA, a aversão ao risco no mercado intensificou-se drasticamente, com o fluxo de capital para ativos de refúgio, como o ouro, o dólar norte-americano e os títulos do Tesouro dos EUA, criando uma situação rara em que os três subiram simultaneamente.

1. Conflito geopolítico crescente e dispersão de riscos

Uma postura firme dos EUA agravou a incerteza: Trump declarou durante a sessão asiática que, se o presidente interino da Venezuela não atendesse às exigências dos EUA, seria possível uma nova intervenção militar. Esta ação marca a primeira ação militar direta dos EUA na América Latina desde 1989.

As reações regionais intensificaram as tensões: O presidente colombiano condenou publicamente os EUA por "minarem o Estado de Direito global", e o México foi também citado por Trump para "restaurar a ordem". Os riscos políticos na América do Sul estão a alastrar, fortalecendo ainda mais a procura de activos de refúgio.

1.º Aprofundamento das tensões sobre os recursos petrolíferos: Os EUA insinuaram a utilização dos recursos petrolíferos venezuelanos para promover mudanças políticas, o que poderá desencadear uma instabilidade regional mais ampla e fornecer um apoio contínuo ao ouro.

2.º Política da Fed sustenta expectativas de redução das taxas de juro: As mais recentes atas do FOMC mostram que a maioria das autoridades acredita que um corte das taxas de juro se justifica se a inflação continuar a descer. Para o ouro, um activo sem juros, taxas de juro mais baixas significam custos de manutenção mais baixos, o que representa um factor positivo a médio e longo prazo.

II. Análise da Lógica de Mercado e do Fluxo de Fundos: O mercado actual exibe características típicas de "procura de activos seguros":

Tripla Força dos Ativos: A subida simultânea do dólar norte-americano, dos títulos do Tesouro dos EUA e do ouro reflete a fixação de preços do mercado no pior cenário possível de conflito geopolítico, com os fundos a migrarem de ativos de risco para ativos de refúgio.

A interação entre o sentimento de procura de ativos seguros e um dólar norte-americano mais forte: A subida do índice do dólar norte-americano suprime parcialmente os ganhos do ouro, mas, sob expectativas de risco extremas, os dois podem dissociar-se no curto prazo, destacando os atributos monetários do ouro.

Alerta de Risco de Sobrevalorização: A história mostra que os mercados reagem frequentemente de forma exagerada às crises geopolíticas; é necessário cautela em relação a saídas rápidas de capital após a inversão do sentimento.

III. Estrutura Técnica e Níveis de Preço Chave

1. Tendência e Canal: O gráfico diário mostra um canal ascendente completo, com os preços do ouro a serem negociados ao longo da linha superior do canal, indicando um forte impulso de alta no curto prazo.

Resistência chave/Linha divisória entre alta e baixa: 4.434,56 dólares (resistência chave anterior). Depois de terem atingido recentemente um máximo de US$ 4.430, os preços recuaram ligeiramente. A quebra ou não deste nível determinará o potencial de subida a médio prazo.

2. Suporte e resistência chave:

Zona de suporte: 4.400-4.405 dólares (ponto de entrada em correção intradiária), 4.380 dólares (referência para stop-loss).

Alvos em alta: Após romper os 4.434,56 dólares, os próximos alvos são os 4.440, 4.470 e 4.490 dólares.

IV. Variáveis de risco desta semana: Dados do relatório de empregos não agrícolas e desenvolvimentos de eventos

1.º Relatório de empregos não agrícolas dos EUA em dezembro (sexta-feira): Aumento previsto de 57.000 empregos. Dados mais fortes do que o esperado impulsionarão o dólar e pressionarão os preços do ouro; Dados económicos mais fracos do que o esperado podem permitir que o ouro teste o nível dos 4.400 dólares.

A volatilidade do mercado pode aumentar antes e depois da divulgação dos dados; os investidores devem estar atentos a mudanças rápidas entre sentimentos optimistas e pessimistas.

2.º Foco Geopolítico: Progresso da comissão especial do governo interino da Venezuela sobre a libertação de Maduro.

Declarações e ações dos EUA em relação à Colômbia e ao México, e as reações coordenadas dos países da América Latina.

V. Correlação entre Mercados e Oportunidades Estruturais

1. Rotação dos Ativos de Refúgio: Se o dólar norte-americano desvalorizar e os rendimentos dos títulos do Tesouro dos EUA subirem, isto poderá indicar uma recuperação do apetite pelo risco, enfraquecendo potencialmente a compra de ouro como ativo de refúgio.

Os preços do cobre recuperaram recentemente as suas perdas, reflectindo as fortes expectativas de procura contínua na cadeia de produção da indústria dos metais preciosos. A divergência entre os metais industriais e o ouro sugere uma divergência na lógica macroeconómica; deve ser dada atenção às alterações estruturais no apetite pelo risco.

2. Recomendações de Estratégia de Trading: Estratégia Intraday: Comprar principalmente em quedas, evitando perseguir subidas.

Plano Específico:

Área de Posição Adquirida: US$ 4.400 - US$ 4.405

Stop Loss: Abaixo de 4.380 dólares

Sequência de Alvos: 4.440 dólares → 4.470 dólares → 4.490 dólares

Notas sobre Gestão de Risco:

Uma redução das tensões geopolíticas ou dados inesperadamente fracos do relatório de empregos não agrícolas (non-farm payroll) podem desencadear uma correção técnica.

A gestão de posição deve considerar os riscos assimétricos gerados por estes eventos.

VI. Resumo e Perspectivas

O ouro é actualmente sustentado tanto pelas tensões geopolíticas como pelas expectativas de cortes nas taxas de juro, apresentando uma forte perspectiva técnica. No entanto, o mercado já precificou prémios de risco significativos, e os movimentos futuros de preços dependerão de:

Se o conflito EUA-Venezuela se intensificar ou diminuir ainda mais;

O impacto dos dados do relatório de emprego não agrícola (non-farm payroll) na trajetória da política monetária da Fed; A mudança na força relativa do dólar americano e do ouro como ativos de refúgio seguro.

Os investidores devem manter a flexibilidade, acompanhando a tendência e monitorizando atentamente a eficácia de uma rutura acima do nível de 4.434,56 dólares para se protegerem contra o risco de uma correção devido a uma inversão do sentimento do mercado.

Aviso de risco: Os eventos geopolíticos podem evoluir rapidamente e o sentimento do mercado pode facilmente amplificar a volatilidade. Recomenda-se manter uma posição leve, seguir rigorosamente as ordens de stop-loss e prestar atenção à verificação de sinais entre diferentes ativos.

S&P 500 (SP500): Análise de Rompimento e leve Alta?📊 O índice EASYMARKETS:SPIUSD no gráfico de 1 hora está saindo de uma consolidação a 6,930, com possível rompimento altista impulsionado pelo corte de juros. O preço testou a linha de tendência de baixa, com cruzamento de médias bullish e volume comprador.

📈 Análise Técnica:

🔹 Rompimento: O preço rompeu a LTB (cerca de 6,900), confirmando continuidade altista após consolidação.

🔹 Cruzamento de Médias: As médias (ex.: 50 e 200 períodos) cruzaram bullish, reforçando o momentum.

🔹 Resistência: 6,950 (R1); rompimento leva a 7,000.

🔹 Suporte: 6,900 (LTB rompida) e 6,865 (P).

🔹 Momentum: RSI em zona altista (cerca de 62), com MACD positivo.

🔹 Volume: Comprador dominante, com aumento no rompimento.

📢 Cenários:

✅ Altista: Sustentação acima de 6,930 leva a 6,950 e 7,000, impulsionado por juros baixos.

⚠️ Baixista: Perda de 6,900 reverte para 6,865.

📅 Eventos Relevantes:

🔹 Corte de Juros: Anúncio recente favorece ações.

🔹 Dados dos EUA: Relatórios de emprego podem sustentar a alta.

🚨 Conclusão: S&P 500 a 6,930 rompe LTB com cruzamento bullish, mirando 6,950. Suporte em 6,900. Monitore volume e dados econômicos. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade:

A conta easyMarkets no TradingView permite que você combine as condições líderes do setor easyMarkets, negociação regulamentada e spreads fixos reduzidos com a poderosa rede social do TradingView para traders, gráficos e análises avançadas. Acesso sem derrapagem em ordens limitadas, spreads fixos apertados, proteção de saldo negativo, sem taxas ou comissões ocultas e integração perfeita.

Quaisquer opiniões, notícias, pesquisas, análises, preços, outras informações ou links para sites de terceiros contidos neste site são fornecidos "no estado em que se encontram", destinam-se apenas a ser informativos, não são um conselho nem uma recomendação, nem pesquisa, ou um registro de nossos preços de negociação, ou uma oferta ou solicitação de uma transação em qualquer instrumento financeiro e, portanto, não devem ser tratados como tal. As informações fornecidas não envolvem quaisquer objetivos específicos de investimento, situação financeira e necessidades de qualquer pessoa específica que possa recebê-las. Esteja ciente de que o desempenho passado não é um indicador confiável de desempenho e/ou resultados futuros. Desempenho passado ou cenários prospectivos com base nas crenças razoáveis do provedor terceirizado não são uma garantia de desempenho futuro. Os resultados reais podem diferir materialmente daqueles previstos nas declarações de desempenho prospectivas ou passadas. A easyMarkets não faz nenhuma representação ou garantia e não assume nenhuma responsabilidade quanto à precisão ou integridade das informações fornecidas, nem qualquer perda decorrente de qualquer investimento com base em uma recomendação, previsão ou qualquer informação fornecida por terceiros.

Aviso de Risco: 74% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com este provedor. Você deve considerar se pode correr o alto risco de perder seu dinheiro. Consulte nossa isenção de responsabilidade de risco completa em nosso site.

O apelo do ouro como porto seguro continua a intensificar-se; osO apelo do ouro como porto seguro continua a intensificar-se; os principais níveis de resistência e suporte são indicadores técnicos essenciais.

A aversão ao risco no mercado global aumentou devido a acontecimentos internacionais inesperados durante o fim de semana. Embora a situação permaneça isolada, as declarações de Trump desencadearam preocupações políticas e de mercado em muitos países, com os investidores geralmente preocupados com a potencial disseminação de riscos geopolíticos. Neste contexto, o ouro, como um ativo tradicionalmente considerado porto seguro, abriu em alta e continuou a subir como esperado na sessão da manhã, atingindo um máximo de cerca de 4421 antes de uma correção técnica para cerca de 4388 – um nível que proporcionou uma segunda oportunidade de compra, como sugerido pela manhã. A subsequente pressão compradora durante a sessão europeia impulsionou ainda mais os preços do ouro, que actualmente testam um máximo em torno de 4439, indicando uma procura contínua do mercado por activos considerados porto seguro.

Sentimento Atual do Mercado e Lógica Fundamental

Esta força nos preços do ouro é impulsionada principalmente por dois factores:

Incerteza geopolítica: Os acontecimentos internacionais inesperados e a retórica política exacerbaram as preocupações do mercado com a escalada das tensões, direcionando os fundos para ativos considerados porto seguro. Expectativas do Mercado quanto à Propagação do Risco: Embora os incidentes sejam, por enquanto, casos isolados, as declarações de vários países e as reações do mercado indicam que os investidores estão a precificar uma potencial volatilidade mais ampla, aumentando o apelo do ouro como instrumento de proteção.

Níveis Técnicos Chave para Hoje

Resistência de Alta: Foco na área por volta dos 4450. Esta área foi testada várias vezes recentemente, representando um nível psicológico chave. Uma quebra acima deste nível pode abrir espaço para novas subidas.

Suporte de Baixa: O suporte de curto prazo observa-se na área de 4416-4412, formada pela máxima anterior e que tem alguma relevância técnica. Uma correção e estabilização podem ainda ser vistas como uma oportunidade para abrir posições longas.

Estratégias de Negociação e Recomendações de Gestão de Risco

O sentimento do mercado é sensível neste momento e a volatilidade dos preços pode ser amplificada. A flexibilidade é crucial no trading:

Estratégia Intraday:

As posições de venda podem ser iniciadas por volta de 4425-4430, com stop-loss em 4440 e target em 4400.

Atualização Noturna:

Posições de Compra: Se o preço recuar para a zona de suporte de 4412-4416 e estabilizar, considere abrir posições de compra em lotes, com stop-loss abaixo de 4400 e target de 4440-4450.

Posições de Venda: Se o preço tocar primeiro na resistência em torno de 4450 e mostrar sinais de estagnação, pode ser tentada uma pequena posição de venda, com stop-loss acima de 4460 e target de 4430-4420.

Princípio Geral: Os preços atuais estão em máximos de curto prazo; procurar preços mais elevados excessivamente não é aconselhável. A estratégia consiste principalmente em comprar em quedas em níveis-chave, complementada por posições de venda em níveis de resistência importantes. Todas as operações devem seguir rigorosamente as ordens de stop-loss para mitigar o risco de uma correção repentina após a dissipação do evento.

Pontos-chave a observar:

Desenvolvimento do evento e declarações de todas as partes envolvidas

Movimentos do índice do dólar norte-americano e dos rendimentos dos títulos do Tesouro dos EUA

Impacto da volatilidade do mercado bolsista global na aversão ao risco

Aviso de risco: Os eventos geopolíticos são frequentemente altamente voláteis e imprevisíveis. Recomendamos posições de negociação leves, gestão de risco rigorosa e evitar a dependência excessiva de uma única direção. A análise acima referida baseia-se nas informações atualmente disponíveis; se houver alterações significativas nos fundamentos, as estratégias devem ser ajustadas em conformidade.

XAUUSD (H1) – Cabeça e Ombros inverso em jogoLana foca em compras em pullbacks acima da liquidez chave 💛

Visão rápida

Timeframe: H1

Padrão: Ombros Invertidos confirmado no gráfico

Tendência: Continuação Bullish enquanto o preço se mantém acima da linha de pescoço

Estratégia: Comprar pullbacks nas zonas de liquidez, evitar seguir os altos

Visão técnica – Ombros Invertidos

No H1, o ouro completou uma estrutura limpa de Ombros Invertidos:

Ombro esquerdo: Formado após a primeira venda acentuada

Cabeça: Varredura de liquidez mais profunda, seguida de forte rejeição

Ombro direito: Baixa mais alta, mostrando pressão de venda enfraquecida

Linha de pescoço: Em torno da zona de resistência 4030–4040 (agora sendo testada)

A recente quebra e forte follow-through sugerem que os compradores recuperaram o controle. Enquanto o preço se mantiver acima da linha de pescoço, a estrutura favorece a continuação para o lado positivo.

Níveis chave que Lana está observando

Zona de compra primária – Entrada em pullback

Comprar: 4363 – 4367

Esta área se alinha com o suporte de estrutura anterior e está dentro de uma zona de pullback saudável. Se o preço revisitar e mostrar aceitação, oferece uma boa relação risco-retorno para compra.

Zona de risco de liquidez – Pullback mais profundo

Risco de liquidez: 4333 – 4349

Se a volatilidade aumentar e o preço varrer uma liquidez mais profunda, esta zona se torna a área secundária a ser observada para absorção Bullish.

Alvos de alta e resistência

Área de alta liquidez: 4512 – 4517

Zona ATH: Acima da máxima histórica anterior

Essas zonas devem atrair realizações de lucros ou reações de curto prazo, portanto Lana evita seguir o preço próximo a esses níveis.

Contexto fundamental (drivers de mercado)

Geopolítica: Aumento da tensão após comentários sobre potencial intervenção militar na Colômbia adiciona suporte de fundo para o ouro como um porto seguro.

Goldman Sachs: Vê os desenvolvimentos relacionados à Venezuela como tendo impacto limitado no petróleo, mantendo a sensação mais ampla de commodities estável.

ISM Manufacturing PMI (EUA): Qualquer sinal de desaceleração na manufatura pode pressionar o USD e apoiar indiretamente o ouro.

No geral, os fundamentos permanecem apoiadores para o ouro, reforçando a estrutura técnica Bullish.

Plano de negociação (abordagem da Lana)

Prefira comprar pullbacks em 4363–4367 enquanto a estrutura se mantiver.

Seja paciente se o preço cair para 4333–4349 e aguarde confirmação antes de entrar.

Se o preço voltar a cair abaixo da linha de pescoço e falhar em recuperá-la, Lana se afasta e reavalia.

Esta é a visão pessoal de mercado da Lana e não é aconselhamento financeiro. Por favor, gerencie seu próprio risco antes de negociar. 💛

Estrutura Corretiva do XAUUSD 1H Após Rejeição em 4550O XAUUSD no gráfico de 1 hora está a negociar numa fase corretiva após um forte movimento de queda a partir da zona de oferta dos 4550. A rejeição clara desse nível confirmou a pressão vendedora de timeframes mais altos e resultou numa mudança de estrutura de curto prazo, com o preço a falhar em manter aceitação em níveis superiores.

Após a queda, o preço estabilizou e formou uma nova zona de demanda em 1H em torno de 4273, onde surgiu interesse comprador e o momentum descendente desacelerou. Esta área atua agora como uma base de curto prazo. Enquanto o preço se mantiver acima de 4270, a probabilidade de continuação imediata para baixo permanece limitada, favorecendo consolidação ou recuperação corretiva.

Do ponto de vista estrutural, o ouro tenta formar um fundo mais alto, apoiando a ideia de um reequilíbrio de curto prazo em direção à liquidez interna. Se a participação do mercado aumentar e houver continuidade, o preço pode rodar em direção à região 4330–4380, alinhada com reações intradiárias anteriores e considerada a primeira área de interesse altista.

Acima dessa zona, o nível 4430 destaca-se como um ponto de decisão de timeframe superior. Essa área contém reações anteriores e agrupamentos visíveis de oferta, tornando-se um nível-chave para monitorar a extensão do movimento corretivo ou o retorno da pressão vendedora.

Esta análise é partilhada apenas para fins educacionais e baseia-se na estrutura de preços e no comportamento de oferta e demanda. Aguarde sempre confirmação e aplique uma gestão de risco adequada.

BTCUSD 1H Estrutura de Mercado e Níveis TécnicosBTCUSD apresenta no gráfico de 1H uma estrutura de mercado construtiva após uma correção concluída. O recuo recente encontrou suporte próximo de 86.500, onde a pressão vendedora diminuiu e o preço estabilizou. A partir daí, o mercado recuperou o nível de 90.000.

Acima desse nível, o preço forma topos e fundos mais altos, indicando melhoria da estrutura de curto prazo. A zona 90.000–89.800 atua agora como suporte importante. Enquanto o preço permanecer acima, a estrutura mantém-se válida.

A região dos 91.000 funciona como resistência de curto prazo. Aceitação acima sugere continuidade, enquanto rejeição pode manter o preço em consolidação.

O foco permanece no comportamento do preço em níveis-chave.

Aviso: Esta análise é apenas informativa e não constitui aconselhamento financeiro.

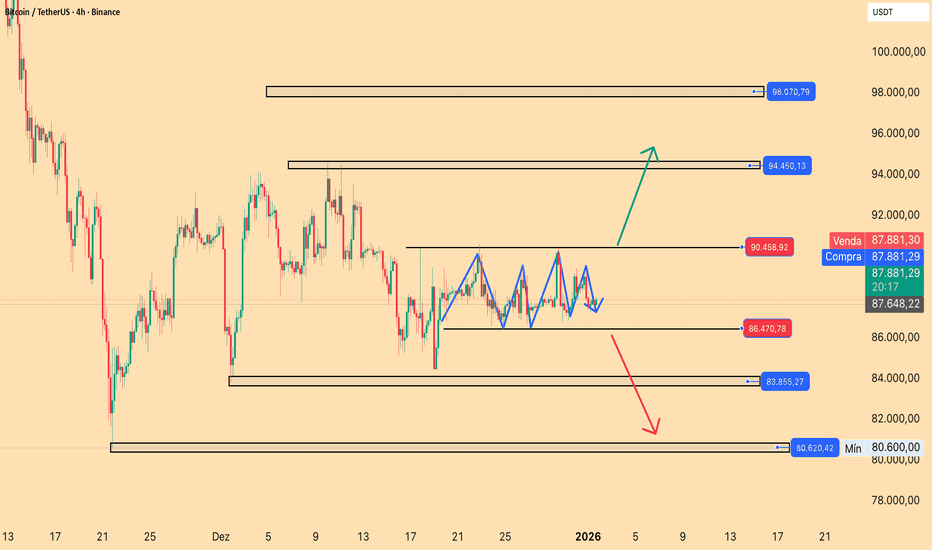

BTCUSDT | 1DBTCUSDT | 1D

Após forte movimento de queda, o preço entrou em fase de acumulação, formando uma caixa bem definida.

O rompimento dessa estrutura (Break Up) sugere início de um movimento corretivo, com busca de liquidez em níveis superiores.

📌 Confluências técnicas

Rompimento de caixa após movimento impulsivo de baixa

Estrutura de correção dentro de canal descendente

Osciladores retomando momentum

MACD reduzindo pressão vendedora e iniciando virada

🎯 Zonas de interesse

TP1: 98.072

TP2: 101.815

TP3: 105.557

🛑 Stop

Abaixo da mínima da estrutura: 83.103

⚠️ Trade contra a tendência macro, exige gestão de risco e parciais.

📚 Análise educacional, não é recomendação de investimento. '

BTC Bitcoin sinalizando suporte na regiao dos 71.500,00.O Bitcoin vem indicando uma região importante de suporte compreendida entre $71.500,00 e $77.000,00. Essa faixa tem se mostrado relevante pelo comportamento recente do preço e pode funcionar como zona de interesse comprador, caso o mercado respeite esse intervalo nas próximas movimentações.

Abaixo seguem três gráficos em close, que ajudam a visualizar melhor essa região de suporte e a entender os possíveis cenários de curto e médio prazo. A reação do preço dentro dessa faixa tende a trazer pistas importantes sobre continuidade ou perda de força do movimento atual.

Vale também ficar atento ao contexto externo. Hoje à noite abre o mercado futuro de petróleo, que pode trazer aumento de volatilidade, especialmente diante do cenário geopolítico envolvendo Estados Unidos e Venezuela. Esse tipo de evento costuma impactar o mercado como um todo, inclusive ativos de risco. Aguardemos.

Disclaimer:

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

BTCUSD 1H – Estrutura altista com resistência de curto prazo e pEstrutura de mercado

O Bitcoin apresenta uma estrutura de mercado claramente altista no timeframe de 1H.

Vários BOS (Break of Structure) confirmam a continuação da tendência de alta.

Os CHoCH (Change of Character) anteriores indicam a transição de uma fase lateral/baixista para a atual tendência altista.

A sequência de máximas e mínimas ascendentes confirma o controle dos compradores.

Preço e zonas-chave

Preço atual: ≈ 91.395 USD

O preço está próximo das máximas recentes, logo abaixo de uma resistência em linha de tendência descendente (linha azul tracejada).

Esta região representa uma zona premium, sugerindo possível sobre-extensão no curto prazo.

Abaixo do preço atual:

FVG (Fair Value Gap) atuando como forte zona de demanda altista.

Área ideal para um pullback e continuação da tendência.

Indicadores de momentum

RSI (~64,7):

Momentum altista, próximo da região de sobrecompra.

Indica força, mas com possibilidade de consolidação no curto prazo.

MACD:

Acima da linha zero → momentum positivo.

Histograma começa a perder força → possível desaceleração temporária.

Volume

Volume estável e saudável.

Nenhuma divergência baixista clara até o momento.

Cenários e viés

Cenário altista (principal)

Recuo do preço até a zona de FVG / demanda, seguido de continuação da alta.

Um rompimento claro e fechamento acima de 91.800–92.000 USD pode abrir caminho para 93.500 USD ou mais.

Cenário corretivo (alternativo)

Rejeição na linha de tendência e na zona premium → correção técnica saudável.

A perda da FVG pode levar o preço para a região de 89.800–88.800 USD, mantendo ainda a estrutura altista maior.

Gráfico diário do Bitcoin (BTCUSD) – Potencial reversão de alta 1. Estrutura do mercado

Após uma forte tendência de baixa desde a máxima de outubro, o Bitcoin entrou em uma fase de formação de fundo / consolidação em dezembro.

Atualmente, o preço está formando mínimas mais altas, o que indica uma possível reversão de tendência ou início de um movimento de alta.

A linha de tendência ascendente (pontilhada azul) sustenta o cenário de alta enquanto for mantida.

2. Níveis de suporte e resistência

Suporte chave:

~ 89.150 USD (nível marcado)

Zona psicológica: 85.000 – 88.000 USD

Resistência próxima:

92.000 – 94.000 USD

Resistência principal:

100.000 – 102.000 USD (antiga zona de suporte)

3. RSI (Índice de Força Relativa)

O RSI está em torno de 54 e subindo.

Isso indica fortalecimento do impulso de alta, sem estar em condição de sobrecompra.

Confirma uma recuperação saudável do mercado.

4. MACD

As linhas do MACD estão convergindo em direção ascendente.

O histograma melhora em direção à linha zero → a pressão de baixa está enfraquecendo.

Um cruzamento de alta será uma confirmação adicional do cenário positivo.

5. Impulso / Volume

A pressão vendedora diminuiu significativamente.

Os indicadores apontam mais para acumulação do que para distribuição.

Perspectivas e deslocamento

Tendência de curto prazo: Moderadamente altista

Confirmação: Fechamento diário acima de 92.000 USD com aumento de volume

Cancelamento do cenário: Queda abaixo de 88.000 USD enfraquecerá o cenário de alta

Conflito geopolítico impulsiona procura por ativos de refúgio; pConflito geopolítico impulsiona procura por ativos de refúgio; preços do ouro podem sofrer correção técnica após subida de curto prazo

Resumo do evento: Ação militar dos EUA desencadeia volatilidade no mercado

Na madrugada de sábado (3 de janeiro), os Estados Unidos lançaram uma operação militar de grande escala, com o nome de código "Operação Resolução Absoluta", contra a Venezuela. A operação envolveu ataques aéreos contra múltiplos alvos militares e a detenção bem-sucedida do presidente venezuelano e da sua mulher. Posteriormente, o Departamento de Justiça dos EUA apresentou acusações contra os detidos por vários crimes, incluindo "conspiração para o terrorismo com narcotráfico". Os EUA anunciaram que iriam assumir temporariamente o controlo da Venezuela até que uma transição segura esteja concluída.

Este evento repentino representa uma das maiores intervenções geopolíticas no Hemisfério Ocidental dos últimos anos, atraindo uma ampla atenção e controvérsia internacional. Após o evento, a aversão ao risco no mercado aumentou significativamente, impulsionando diretamente os ativos de refúgio tradicionais, como o ouro.

Reação do Mercado: Análise do Preço do Ouro

Impulso dos Ativos de Refúgio Seguro no Curto Prazo:

Após o evento, o ouro, como ativo clássico de refúgio seguro, registou uma entrada de capital.

Os preços do ouro subiram quase 65% acumuladamente até 2025, fechando perto dos 4.333 dólares/onça na passada sexta-feira.

A incerteza geopolítica fortaleceu o estatuto do ouro como activo de refúgio.

Desempenho Técnico:

Os preços do ouro testaram o nível de resistência chave de 4.400 dólares na passada sexta-feira, mas não conseguiram rompê-lo de forma eficaz.

Uma forte correção ocorreu no final do dia, atingindo um mínimo de 4.308 dólares, uma oscilação diária de quase 100 dólares.

O nível de 4.400 dólares apresentou uma resistência significativa, formando uma resistência técnica de curto prazo.

Perspectiva: Fatores Mistos

Fatores de Suporte à Alta:

O prémio de risco geopolítico mantém-se.

É pouco provável que o sentimento global de procura de activos de refúgio seguro diminua rapidamente a curto prazo.

Tecnicamente, há um suporte a rondar os US$ 4.300.

Fatores de Risco de Queda:

A ação militar foi relativamente curta e o impacto duradouro do evento é limitado.

Forte resistência técnica acima dos 4.400 dólares.

Se a situação não se agravar, as compras por segurança poderão ser gradualmente concretizadas. Níveis Técnicos Chave:

Níveis de Resistência: 4.366 dólares, 4.384 dólares, 4.403 dólares (máxima da semana passada)

Nível de Apoio: 4.300 dólares (nível psicológico)

Marco Importante: Uma quebra decisiva abaixo dos 4.300 dólares pode abrir caminho a novas quedas.

Recomendações de Estratégia de Negociação

Estratégia de Curto Prazo:

Observe o desempenho da abertura de segunda-feira. Se o mercado abrir em alta devido aos acontecimentos, esteja atento à zona de resistência dos 4.366 a 4.384 dólares.

Os traders agressivos podem considerar uma pequena posição curta na zona de resistência, com um stop-loss acima dos 4.403 dólares.

Os investidores conservadores devem aguardar uma correção até ao nível de suporte em torno dos 4.300 dólares. Uma vez estabilizado, considere uma posição longa de curto prazo.

Aviso de Risco:

Os eventos geopolíticos apresentam incertezas e podem desencadear uma volatilidade significativa no mercado.

Recomenda-se controlar rigorosamente o tamanho da posição e evitar perseguir excessivamente as tendências de curto prazo.

Foque-se na direção do rompimento da faixa de 4.300 a 4.400 dólares.

Perspectiva de Longo Prazo: A Lógica de Investimento para o Ouro Permanece Inalterada

Em 2025, o mercado do ouro apresentou uma forte tendência ascendente impulsionada por múltiplos factores, incluindo a incerteza macroeconómica, as pressões inflacionistas e os riscos geopolíticos. Isto valida ainda mais o valor do ouro como porto seguro e a sua função de protecção na alocação de activos.

Ao entrarmos em 2026, o mercado do ouro continuará a ser influenciado pelos seguintes fatores principais:

Evolução do ciclo macroeconómico global

Trajectórias da política monetária dos principais bancos centrais

Mudanças no cenário geopolítico

Tendência do índice do dólar norte-americano

Níveis das taxas de juro reais

Recomendação profissional: No investimento em ouro, a gestão emocional é, normalmente, mais importante do que a análise técnica. No ambiente de mercado atual, os investidores devem:

Evitar perseguir máximas e mínimas: Os movimentos de mercado impulsionados por eventos geopolíticos são frequentemente muito voláteis e têm uma sustentabilidade limitada.

Controlar o risco: Evite posições demasiado grandes numa única operação e defina ordens de stop-loss claras.

Dominar o ritmo: Preste atenção às mudanças entre o sentimento otimista e pessimista nos níveis-chave de suporte e resistência.

Olhar para o longo prazo: Não deixe que os acontecimentos de curto prazo alterem a sua lógica de alocação de ativos a longo prazo.

Conclusão: Quinze anos de experiência no mercado ensinaram-me que, no investimento em ouro, não existem fórmulas imutáveis ou previsões infalíveis. Só existe uma aprendizagem contínua sobre os padrões de mercado, uma estrita adesão à gestão do risco e um constante aperfeiçoamento da mentalidade. Cada tendência de mercado conta uma história diferente, mas a lógica da rentabilidade continua a ser a mesma: manter a calma no meio do ruído e seguir os princípios no meio da volatilidade.

Se também está a seguir este caminho, ansioso por progredir de forma constante e evitar as armadilhas mais comuns, estou disposto a partilhar consigo a experiência prática, os sistemas técnicos e os métodos de controlo de risco que tenho acumulado ao longo dos anos. Investir não é uma corrida de curta distância, mas uma maratona que testa a paciência e a sabedoria. Vamos continuar a caminhar lado a lado em 2026, iluminando o caminho em frente com racionalidade e protegendo os nossos lucros com disciplina neste mercado repleto de oportunidades e desafios. A viagem pode ser longa, mas a perseverança levar-nos-á ao destino; a tarefa pode ser difícil, mas a determinação garantirá o sucesso.

Bitcoin em uma Faixa Chave: Rompimento ou Queda?

O Bitcoin está atualmente consolidando dentro de uma faixa clara, com compradores e vendedores em equilíbrio, resultando em incerteza no mercado. O preço tem oscilado em torno dos limites superior e inferior dessa faixa, tornando-a uma área crucial para a tomada de decisões.

Cenário de Alta:

Um rompimento confirmado acima de US$ 90.200 poderia abrir caminho para ganhos adicionais em direção a US$ 94.800, ou até mesmo US$ 98.700, sinalizando a continuação da tendência de alta.

Cenário de Baixa:

Por outro lado, uma queda abaixo de US$ 86.600 romperia essa faixa e poderia desencadear novas quedas, com alvos em US$ 83.900 e US$ 81.000.

É necessária paciência até que um rompimento ou queda claros sejam estabelecidos.

A tendência subsequente pode ser muito forte.

PS: Se você achou esta análise útil para o seu dia de negociação, curta ou deixe um comentário!

Análise Semanal do Ouro: Batalha entre Touros e Ursos IntensificAnálise Semanal do Ouro: Batalha entre Touros e Ursos Intensifica-se, 4.400 dólares Torna-se um Marco Crucial

Análise de Mercado e Sentimento

Na passada sexta-feira (2 de janeiro), os preços do ouro voltaram a exibir um padrão volátil: uma subida moderada durante as sessões asiática e europeia, atingindo brevemente os 4.402,3 dólares/oz no início da sessão nos EUA, antes de recuarem rapidamente para um mínimo de 4.309,9 dólares, fechando nos 4.332,67 dólares. Embora os riscos geopolíticos e as expectativas de cortes nas taxas de juro tenham continuado a sustentar os preços do ouro, o ímpeto de alta foi claramente limitado – alguns compradores optaram por realizar lucros, juntamente com o aumento das exigências de margem para contratos futuros na CME, o que arrefeceu o sentimento especulativo de curto prazo.

O mercado actual encontra-se numa "mentalidade contraditória": por um lado, as instituições favorecem geralmente o valor de investimento a longo prazo do ouro; por outro lado, após os preços terem duplicado em dois anos, o risco de aumento da volatilidade e de correções periódicas não pode ser ignorado. Alguns analistas alertam que, se o ambiente macroeconómico melhorar, os preços do ouro poderão sofrer uma correção técnica de 5% a 20%. No entanto, face à continuidade das compras de ouro por parte dos bancos centrais e à persistente incerteza em relação ao dólar, os atributos do ouro como "activo estratégico" estão a tornar-se cada vez mais proeminentes, e novos máximos a médio e longo prazo continuam a ser altamente prováveis.

Análise Técnica: Negociação em Ampla Gama de Preços, Aguarda Sinal de Rompimento 📊 Padrão Geral

Gráfico Semanal: Mantendo-se com dificuldade em relação ao suporte da média móvel principal, mas sem impulso ascendente, exibindo um padrão de negociação "topo acima, fundo abaixo".

Gráfico Diário: Mostrando resiliência em torno de 4270, recusando uma segunda queda, indicando suporte de compra abaixo.

Pontos-chave de observação no gráfico de 4 horas: As médias móveis de curto prazo estão a virar-se para baixo, o MACD está abaixo da linha zero e o impulso de baixa está a aumentar ligeiramente.

A área de 4300-4305 é uma tábua de salvação para compradores e vendedores: um rompimento decisivo abaixo deste nível pode abrir espaço para novas quedas. Por outro lado, manter-se acima deste nível pode levar a outro teste de resistência.

Dois testes recentes de 4300, seguidos de uma recuperação para 4400, indicam que o mercado está numa fase de ajustamento estrutural após uma queda significativa. A capacidade de se manter acima dos 4400 será crucial para determinar a próxima direção! Perspetivas de Mercado e Estratégia de Trading para a Próxima Semana 💡 O sentimento do mercado é atualmente sensível, agravado pelas notícias geopolíticas do fim de semana, sugerindo uma possível abertura em queda na segunda-feira. Pessoalmente, acredito que se os preços do ouro conseguirem manter-se acima do nível de suporte de 4300, a recuperação irá provavelmente continuar; por outro lado, se este nível for quebrado, devem antecipar-se riscos de novas retrações.

Níveis-chave

Resistência: 4400-4405 → Uma quebra acima deste nível pode levar a testes a 4500 e 4550

Suporte: 4270-4300 → Uma quebra abaixo deste nível aumenta a probabilidade de uma correção mais profunda

Recomendações de estratégia de negociação

🎯 Estratégia de posição curta: Considere uma pequena posição curta na área de 4395-4400, com um stop-loss de $8, visando 4360-4330 e, mais abaixo, até 4300 se o preço romper abaixo desse nível.

🎯 Estratégia de posição longa: Considere entrar em posições longas em lotes em torno do intervalo 4300-4305, com um stop-loss de $8. Target: 4350-4380; uma rotura pode levar a um alvo de 4400.

⚠️ Lembrete: A volatilidade recente é elevada. Controle rigorosamente o tamanho das suas posições e defina ordens de stop-loss para evitar manter posições perdedoras!

Reflexões sobre o Mercado do Ouro: Respeite as tendências, encontre ritmo na volatilidade 🌊 O mercado do ouro nunca é um conto de fadas linear de alta. No actual cenário de narrativas macroeconómicas interligadas e jogos de capital, os preços do ouro estão silenciosamente a transformar-se de um "activo de refúgio seguro" para um "activo de alocação estratégica". Embora Wall Street esteja geralmente otimista e o sentimento dos investidores de retalho seja positivo, os investidores racionais devem concentrar-se no ritmo e no controlo do risco — quanto mais forte for a tendência de alta, mais volátil será a correção.

Para aqueles que possuem posições com prejuízo significativo, não se apeguem cegamente! Se a direção estiver claramente errada, corte as perdas de forma decisiva para libertar capital; se estiver com uma posição com prejuízo ligeiro ou uma posição passiva num mercado lateralizado, precisa de se ajustar de forma flexível com base em normas técnicas e notícias. Investir é como velejar; não se trata de se as coisas correm bem ou não, mas de ajustar constantemente o seu rumo para chegar ao seu destino.

O mercado do ouro está sempre cheio de surpresas e desafios. Que possamos manter a calma no meio da volatilidade e aproveitar as oportunidades dentro das tendências! 💪✨

XAUUSD (D1) – Elliott ABC em jogoLana vende a correção, espera para comprar em grandes liquidez 💛

Resumo rápido

Prazo: Diário (D1)

Visão de Elliott: O preço provavelmente está desenvolvendo uma estrutura corretiva ABC após um forte rali.

Estratégia: Vender a correção da onda B na oferta, comprar apenas quando o preço retornar à forte liquidez.

Contexto: Os metais preciosos começaram 2026 fortes, mas a volatilidade de curto prazo e os movimentos de re-acumulação ainda são esperados.

Contexto fundamental (apoia a tendência maior)

Ouro e prata abriram 2026 com forte momentum, estendendo o melhor ciclo desde o final da década de 1970. Goldman Sachs continua otimista em relação aos metais preciosos e destaca uma meta agressiva de longo prazo (cerca de $4.900 para o ouro).

Ponto chave de Lana: o ciclo de alta de longo prazo pode permanecer intacto, mas o mercado ainda precisa de correções saudáveis para redefinir a liquidez e construir uma nova estrutura.

Visão técnica (D1) – Estrutura ABC de Elliott

No gráfico diário, após o poderoso topo, o ouro caiu abruptamente, formando uma clara Onda A. A estrutura atual sugere:

Onda B: um movimento corretivo de retomada na resistência/oferta

Onda C: um movimento potencial de volta para zonas de liquidez antes que a próxima grande direção seja confirmada

Essa lente ABC ajuda a evitar ficar preso quando as notícias parecem otimistas, mas o preço ainda está em uma fase corretiva.

Níveis-chave do gráfico

1) Zona de venda (oferta da onda B)

Vender: 4435 – 4440

Esta zona está alinhada com resistência marcada e um cluster de correção de Fibonacci (0.236 / 0.382). Se o preço recuar aqui e mostrar rejeição, é uma área forte para procurar pressão de venda da onda B.

2) Zona de compra (liquidez major – potencial conclusão da onda C)

Comprar Liquidez: 4196 – 4200

Esta é a área de liquidez mais forte no gráfico. Se a Onda C se concretizar, Lana buscará oportunidades de compra aqui com controle de risco mais claro.

3) Liquidez de acumulação mais profunda

Acumular liquidez: a área de acumulação inferior destacada no gráfico. Se o mercado derrapar mais do que o esperado, esta é a região onde compradores de longo prazo podem entrar.

Plano de negociação (abordagem de Lana)

Ideia principal: Vender ralis em 4435–4440 se o preço mostrar fraqueza (rejeição da onda B).

Plano principal de compra: Esperar o preço revisitar 4196–4200 e confirmar suporte (absorção de liquidez).

Se o preço quebrar e se manter acima da zona de venda, Lana para de vender e espera por uma nova estrutura se formar.

Nota sobre o comportamento do início do ano

As primeiras semanas do ano costumam trazer movimentos “bagunçados” enquanto a liquidez retorna e as posições se ajustam. Lana negociará apenas nas zonas planejadas e evitará entradas no meio da faixa.

Essa é a visão pessoal de Lana sobre o mercado e não é aconselhamento financeiro.

Fondasi pasar bullish emas sangat kokoh, dan lonjakan pada hari Fondasi pasar bullish emas sangat kokoh, dan lonjakan pada hari perdagangan pertama tahun 2026 menunjukkan pengembalian yang kuat.

Pada hari Jumat (2 Januari), hari perdagangan pertama tahun 2026, emas dan perak dibuka lebih tinggi pada perdagangan awal Asia, memulai tahun baru dengan kuat. Harga emas spot berfluktuasi naik, saat ini diperdagangkan sekitar $4053, dengan peningkatan harian sekitar 0,68%; harga perak spot bahkan lebih agresif, naik 1,6% menjadi sekitar $72,64 per ons. Lonjakan pagi hari ini tampaknya merupakan kelanjutan dan deklarasi reli gemilang di tahun 2025—selama setahun terakhir, peningkatan kumulatif emas mencapai sekitar 64%, tidak hanya menandai kinerja terkuatnya dalam beberapa tahun terakhir tetapi juga peningkatan tahunan terbesar sejak 1979, sebuah peristiwa pasar spektakuler yang belum pernah terjadi dalam 46 tahun.

Melihat kembali tahun 2025, emas melonjak dari level yang relatif rendah di awal tahun, berulang kali menembus rekor tertinggi dan menarik perhatian modal global. Meskipun terjadi koreksi teknis di akhir tahun karena faktor-faktor seperti penyesuaian margin pertukaran dan pengetatan likuiditas, hal itu lebih seperti periode konsolidasi dan koreksi pasar, bukan pembalikan tren. Pembukaan gap-up pada hari perdagangan pertama tahun baru awalnya telah mengkonfirmasi bahwa kepercayaan pasar bullish masih terus meningkat.

Logika di Balik Lonjakan 2025: Berbagai Faktor Positif Beresonansi, Meletakkan Fondasi untuk Pasar Bullish

Lonjakan epik emas pada tahun 2025 adalah hasil dari gabungan faktor fundamental, modal, dan sentimen:

Pertama, pergeseran kebijakan moneter memberikan dorongan utama. Federal Reserve telah memulai siklus pemotongan suku bunga, dengan suku bunga utama secara bertahap menurun, yang menyebabkan penurunan signifikan pada imbal hasil obligasi pemerintah AS. Imbal hasil obligasi pemerintah AS 10 tahun mengalami penurunan tahunan pertamanya sejak 2020, secara signifikan mengurangi biaya peluang untuk memegang aset tanpa bunga seperti emas, dan secara signifikan meningkatkan keinginan dana untuk mengalir ke emas.

Kedua, konflik geopolitik yang sedang berlangsung memicu keengganan terhadap risiko yang berkelanjutan. Situasi yang memburuk di Rusia dan Ukraina, serta ketidakstabilan di banyak titik panas global, telah memperkuat posisi strategis emas sebagai aset safe-haven utama. Di pasar yang diselimuti ketidakpastian, emas telah menjadi tempat berlindung alami bagi dana yang mencari perlindungan.

Ketiga, pembelian emas oleh bank sentral membangun basis pembelian yang solid. Bank sentral di seluruh dunia terus meningkatkan cadangan emas mereka untuk mendiversifikasi aset dan melindungi diri dari inflasi dan risiko geopolitik. Dengan pengecualian beberapa bank sentral yang menjual emas karena kebutuhan khusus, bank sentral global secara keseluruhan tetap menjadi pembeli bersih yang kuat. Permintaan struktural dan jangka panjang ini memberikan dukungan yang solid untuk harga emas.

Keempat, permintaan investasi melonjak, dan likuiditas melimpah. Instrumen investasi seperti ETF emas menarik arus masuk yang signifikan, yang selanjutnya meningkatkan aktivitas pasar dan elastisitas harga.

Faktor-faktor yang saling terkait ini bergabung untuk menciptakan peningkatan tahunan sebesar 64% pada harga emas, meletakkan dasar bagi tren pasar pada tahun 2026.

Analisis Teknikal: Gap Up Menunjukkan Kekuatan, Perhatikan Konversi Support dan Resistance

Dari perspektif grafik harian, emas telah membentuk area support kunci di sekitar $4305. Beberapa penarikan kembali telah diimbangi dengan dukungan pembelian, menunjukkan signifikansi teknikal yang kuat pada level ini. Sistem moving average tetap dalam posisi bullish, RSI telah stabil dari zona netral, dan histogram MACD menyempit, menunjukkan momentum penurunan yang secara bertahap melemah. Pembukaan gap up pagi ini mencerminkan sentimen bullish positif, tetapi perlu diperhatikan apakah gap tersebut akan terisi selama hari itu.

Pada grafik 4 jam, stochastic oscillator menunjukkan golden cross, menunjukkan momentum kenaikan yang berkelanjutan dalam jangka pendek. Level resistance utama yang perlu diperhatikan adalah sekitar 4380, yang bertepatan dengan batas atas rentang perdagangan baru-baru ini dan juga Bollinger Band atas pada grafik mingguan. Penembusan di atas level ini akan membuka potensi kenaikan lebih lanjut. Level support/resistance kunci adalah area 4400-4430; bertahan di atas level ini akan semakin memperkuat tren.

Singkatnya, emas menunjukkan kinerja yang kuat pada hari perdagangan pertama tahun 2026, dan struktur teknis tetap bullish. Strategi perdagangan harus fokus pada pembelian saat harga turun, dan melakukan short selling dengan posisi kecil jika resistensi ditemui saat harga naik. Resistensi kunci adalah area 4400-4430, sedangkan support kunci adalah area 4305-4320. Perlu diingat bahwa volatilitas dapat meningkat setelah liburan; oleh karena itu, penentuan ukuran posisi yang ketat, pengaturan stop-loss, dan menghindari pengejaran harga tertinggi dan terendah secara membabi buta sangat penting.

Melihat ke depan ke tahun 2026: Pasar bullish berlanjut, dan $5.000 mungkin bukan akhir dari segalanya.

Meskipun volatilitas pasar jangka pendek dapat terjadi karena faktor-faktor seperti likuiditas dan penyesuaian kebijakan, prospek fundamental positif untuk emas dalam jangka menengah hingga panjang tetap tidak berubah. Logika inti pembelian emas oleh bank sentral, risiko geopolitik, dan ekspektasi kebijakan moneter yang lebih longgar masih tetap berlaku. Banyak yang percaya bahwa emas dapat menantang $5.000/ounce pada tahun 2026, dan perak mungkin mencapai $100/ounce. Bahkan jika terjadi penurunan hingga sekitar $3.800, itu akan menjadi koreksi normal dalam pasar bullish.

Hari ini, hari perdagangan pertama tahun 2026, kinerja emas dan perak yang kuat mungkin telah menentukan tren tahun ini. Penutupan mingguan di atas level tinggi akan semakin memperkuat pola bullish. Bagi investor, meskipun waspada terhadap risiko likuiditas, lebih penting lagi untuk memanfaatkan setiap peluang untuk membeli saat harga turun.

Pasar emas menulis babak gemilang pada tahun 2025; pada tahun 2026, pasar bullish struktural untuk logam mulia ini tampaknya baru saja memasuki babak yang lebih menarik.

Referensi Strategi Perdagangan:

Peluang Perdagangan Short: Pertimbangkan posisi short kecil di area 4400-4405, dengan stop loss di 4430 dan target 4380-4350. Penembusan di bawah level ini dapat mengarah ke 4330.

Peluang Perdagangan Long: Pertimbangkan posisi long di area 4325-4330, dengan stop loss di 4300 dan target 4370-4400. Penembusan di atas level ini dapat mengarah ke 4430.

XAU/USD (Ouro): Mudança de Estrutura e Cruzamento de Médias📈 XAU/USD (Ouro): Análise de Mudança de Estrutura e Cruzamento de Compra? 📊

O ouro (XAU/USD) EASYMARKETS:XAUUSD no gráfico de 1 hora está sendo negociado a 4,398, após uma mudança de estrutura de preço, com cruzamento de compra e volume comprador. O preço testou a média de 200 períodos e pode romper a resistência em 4,400, confirmando força altista.

📈 Análise Técnica:

🔹 Mudança de Estrutura: O preço rompeu a tendência de baixa anterior, com suporte na média de 200 períodos (cerca de 4,380).

🔹 Cruzamento de Compra: As médias móveis (ex.: 50 e 200 períodos) confirmaram cruzamento bullish, reforçando o momentum.

🔹 Resistência: 4,400; rompimento abre para 4,420.

🔹 Suporte: 4,380 (média de 200) e 4,360 (se pullback).

🔹 Momentum: RSI em zona altista (cerca de 60), com MACD positivo.

🔹 Volume: Comprador dominante, com aumento no teste da média.

📢 Cenários:

✅ Altista: Rompimento de 4,400 com volume leva a 4,420, impulsionado pela força compradora.

⚠️ Baixista: Perda de 4,380 reverte para 4,360.

📅 Eventos Relevantes:

🔹 Dados dos EUA: Lançamentos de hoje (ex.: emprego) podem enfraquecer o USD, favorecendo ouro.

🔹 Geopolítica: Tensões globais apoiam demanda por safe-haven.

🚨 Conclusão: XAU/USD a 4,398 mostra mudança de estrutura com cruzamento de compra e teste na média de 200. Rompimento de 4,400 confirma alta. Monitore volume e dados de hoje. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade:

A conta easyMarkets no TradingView permite que você combine as condições líderes do setor easyMarkets, negociação regulamentada e spreads fixos reduzidos com a poderosa rede social do TradingView para traders, gráficos e análises avançadas. Acesso sem derrapagem em ordens limitadas, spreads fixos apertados, proteção de saldo negativo, sem taxas ou comissões ocultas e integração perfeita.

Quaisquer opiniões, notícias, pesquisas, análises, preços, outras informações ou links para sites de terceiros contidos neste site são fornecidos "no estado em que se encontram", destinam-se apenas a ser informativos, não são um conselho nem uma recomendação, nem pesquisa, ou um registro de nossos preços de negociação, ou uma oferta ou solicitação de uma transação em qualquer instrumento financeiro e, portanto, não devem ser tratados como tal. As informações fornecidas não envolvem quaisquer objetivos específicos de investimento, situação financeira e necessidades de qualquer pessoa específica que possa recebê-las. Esteja ciente de que o desempenho passado não é um indicador confiável de desempenho e/ou resultados futuros. Desempenho passado ou cenários prospectivos com base nas crenças razoáveis do provedor terceirizado não são uma garantia de desempenho futuro. Os resultados reais podem diferir materialmente daqueles previstos nas declarações de desempenho prospectivas ou passadas. A easyMarkets não faz nenhuma representação ou garantia e não assume nenhuma responsabilidade quanto à precisão ou integridade das informações fornecidas, nem qualquer perda decorrente de qualquer investimento com base em uma recomendação, previsão ou qualquer informação fornecida por terceiros.

Aviso de Risco: 74% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com este provedor. Você deve considerar se pode correr o alto risco de perder seu dinheiro. Consulte nossa isenção de responsabilidade de risco completa em nosso site.

: O "SUBMUNDO" GEOPOLÍTICO (Ameaças Iminentes)**1. A "Zona Cinzenta" em Taiwan e o Risco de Bloqueio Silencioso**

Enquanto a mídia foca em exercícios militares visíveis, fontes de inteligência indicam que a China acelerou sua cronologia de prontidão para a "reunificação" para 2026. A estratégia mudou de invasão direta para **guerra de zona cinzenta**: ataques cibernéticos massivos contra infraestrutura financeira de Taiwan e "quarentenas" navais não oficiais.

* **Impacto no Mercado:** O mercado ainda não precificou um bloqueio naval de semicondutores. Qualquer confirmação de interrupção na cadeia de suprimentos de chips causará uma fuga de capital de *tech stocks* para **Ouro** e, secundariamente, **Bitcoin** (se a narrativa de refúgio se sustentar).

**2. A Nova Frente de Sabotagem Russa na Europa**

Relatórios indicam que a Rússia, frustrada com o impasse na Ucrânia, iniciou uma campanha de sabotagem híbrida contra infraestruturas de energia e cabos de dados na Europa Ocidental. O objetivo é fraturar a coesão da OTAN sem disparar o Artigo 5º.

* **Impacto no Forex:** Isso coloca o **Euro (EUR)** sob pressão de risco existencial, apesar dos diferenciais de juros atuais favorecerem a Europa contra um Dólar enfraquecido.

**3. O Retorno da "Pressão Máxima" na Venezuela**

A paciência de Washington (sob a administração Trump) com Caracas acabou. Sanções totais ao petróleo venezuelano estão sendo reimplementadas, removendo o bruto pesado do mercado ocidental.

* **Impacto:** Piso elevado para o preço do **Petróleo (Brent)**, o que reacende pressões inflacionárias nos EUA e complica a estratégia do FED de cortar juros, gerando volatilidade no par **USD/CAD**.

---

#### 🟨 BLOCO 2: INTELIGÊNCIA FINANCEIRA (Segredos de Bastidores)

**1. A Armadilha da Dívida de 2026 (O "Debt Trap" Global)**

Economistas de alto nível discutem em canais privados que 2026 é o ano "aviso" para a insolvência soberana. Com o fim da era de juros zero e refinanciamentos massivos vencendo agora, grandes economias (especialmente EUA e Japão) estão entrando em um espiral onde precisam emitir dívida apenas para pagar juros.

* **Sinal de Alerta:** O mercado de títulos ("Bond Vigilantes") pode se revoltar, exigindo prêmios de risco mais altos. Isso historicamente força os Bancos Centrais a imprimirem dinheiro (Yield Curve Control), o cenário mais *bullish* possível para ativos de escassez como o **BTC**.

**2. O Fantasma do "Liberation Day Crash"**

O mercado ainda opera sob o trauma do crash de mercado ocorrido no final de 2025 (apelidado de "Liberation Day"). Embora a liquidez tenha sido restaurada, a confiança institucional é frágil. Há um medo latente de que a bolha de IA estoure definitivamente em 2026 se as "Big Techs" não monetizarem seus investimentos em hardware, o que arrastaria o S&P 500 e, por correlação, criptoativos de alto beta.

---

#### 🟧 BLOCO 3: BITCOIN (BTC) E CRIPTOATIVOS

**1. O Paradoxo do Hedge (Ouro vs. BTC)**

A inteligência de mercado mostra que, durante o pânico do final de 2025, o Ouro superou o Bitcoin como proteção geopolítica. O BTC sofreu com liquidações alavancadas (caindo de seu ATH de ~$126k para a faixa atual de ~$82k-$88k).

* **A Virada de 2026:** No entanto, dados *on-chain* mostram que a "mão fraca" (varejo alavancado) foi expulsa. Instituições estão acumulando silenciosamente na faixa atual, apostando que a política monetária frouxa do FED em 2026 (para salvar a dívida) irá reativar a narrativa do BTC como "seguro contra a debasement monetária".

**2. Regulação como Catalisador ("O Efeito Trump/SEC")**

Com a revogação da SAB 121 pela SEC sob a nova administração, bancos americanos estão finalmente livres para custodiar cripto.

* **Insider Info:** Grandes bancos de Wall Street estão preparando mesas de custódia e empréstimo de BTC para o Q2/2026. Isso criará uma demanda estrutural que não existia nos ciclos anteriores. A expectativa é de um choque de oferta quando esses produtos forem lançados publicamente.

---

#### 🟦 BLOCO 4: FOREX E GUERRA CAMBIAL

**1. Dólar (USD): A Doutrina da Fraqueza**

A política atual de "America First" paradoxalmente favorece um Dólar mais fraco para impulsionar exportações industriais. A pressão política sobre o FED para cortar juros, mesmo com inflação persistente, deve manter o DXY (Índice Dólar) em tendência de baixa estrutural ao longo de 2026.

* **Trade:** Posições *Short* em USD contra moedas de commodities (AUD, BRL) podem ser favorecidas se a China evitar um colapso total.

**2. Iene (JPY) e a Volatilidade Política**

O Japão está no epicentro do *Carry Trade*. A instabilidade política em Tóquio (referenciada como a volatilidade "Takaichi") cria riscos de intervenções abruptas. Se o BOJ (Banco do Japão) for forçado a subir juros para defender a moeda, isso drenará liquidez global, agindo como um "freio de mão" para ativos de risco mundialmente.

**3. Stablecoins como "Forex Paralelo"**

Em mercados emergentes, stablecoins (USDT/USDC) estão canibalizando a demanda por dólares físicos e moeda local. Em 2026, espera-se que Bancos Centrais de países em desenvolvimento tentem banir ou controlar draconianamente o fluxo de stablecoins para evitar a perda de soberania monetária, gerando ágios gigantescos no mercado paralelo (P2P).

---

### ⚡ SÍNTESE OPERACIONAL

* **Cenário Base 2026:** Volatilidade extrema impulsionada por geopolítica (Taiwan/Rússia) e fragilidade da dívida soberana dos EUA.

* **Ação BTC:** Acumulação institucional em quedas abaixo de $80k. O gatilho de alta não é o "halving" (já passado), mas a entrada dos bancos como custodiantes e a impressão de dinheiro para pagar a dívida pública.

* **Ação Forex:** O Dólar deve sangrar lentamente. Ouro é o rei da segurança; BTC é a aposta assimétrica na falha do sistema fiduciário.

Esteja atento a uma possível nova queda dos preços do ouro.

I. Análise da Lógica Central de Pricing

Fundamentos Macroeconómicos Permanecem Favoráveis:

A fixação do preço do ouro a médio e longo prazo continua a girar em torno de dois factores principais: as expectativas das taxas de juro reais e a procura de activos de refúgio. Por um lado, as expectativas do mercado de novos cortes nas taxas de juro da Fed em 2026 continuam a suprimir o ambiente de taxas de juro reais, reduzindo o custo de oportunidade de manter o activo que não gera rendimento. Por outro lado, os riscos geopolíticos persistentemente elevados (como a contínua volatilidade no conflito na Ucrânia) aumentam os prémios de risco extremo, reforçando o papel do ouro como a "garantia de refúgio definitiva".

Perfil do Sentimento do Mercado no Curto Prazo:

O mercado atual exibe um padrão de "tom de refúgio intacto, mas apetite por risco flutuante". A incerteza geopolítica fornece um suporte subjacente às compras em quedas do preço do ouro. No entanto, o aumento das exigências de margem e a menor liquidez amplificam a volatilidade no curto prazo, levando a uma estrutura de ação de preços caracterizada por "dificuldade de recuperação e rapidez nas quedas". É importante notar que a recente correcção é mais atribuível a alterações nas estruturas de micronegociação (por exemplo, desalavancagem forçada por fundos alavancados) do que a uma inversão da narrativa macro fundamental.

II. Resumo da Análise Técnica

Identificação de Níveis-Chave:

Zona de Resistência: 4.400 – 4.405 dólares (correspondente ao nível de retração de Fibonacci de 38,2% da queda significativa anterior).

Zona de Suporte: 4.300 – 4.280 dólares (o limite inferior do intervalo de consolidação recente e um nível psicológico).

Estrutura da Tendência e Avaliação do Momento:

O gráfico diário mostra um padrão de "engolfo de baixa", confirmando a pressão corretiva de curto prazo. As médias móveis de 1 hora estão alinhadas em baixa, indicando um fraco momento de curto prazo. A incapacidade do preço se sustentar acima do nível dos 4.400 dólares reflete a falta de convicção dos compradores. A estrutura geral continua a favorecer um alargamento da correcção.

III. Implementação de Estratégias de Negociação Específicas

Ideia Central: Dar prioridade à venda em momentos de alta, com compras oportunistas em níveis de suporte chave.

Estratégia 1: Vender na Recuperação (Primária)

Zona de Entrada: US$ 4.395 – US$ 4.400

Stop Loss: Acima de 4.410 dólares

Zona Alvo: 4.350 dólares → 4.300 dólares → 4.280 dólares

Justificação: A área dos 4.400 dólares atua como um nível de resistência técnica e uma barreira psicológica significativa, tornando uma rejeição e queda a partir dessa zona um cenário de alta probabilidade.

Estratégia 2: Compra na Correcção (Secundária/Contratendência)

Zona de Entrada: 4.280 dólares – 4.285 dólares

Stop Loss: Abaixo de 4.270 dólares

Zona Alvo: 4.300 dólares → 4.320 dólares → 4.350 dólares

Justificação: Esta zona representa um importante cluster de suporte recente. O primeiro teste desta área poderá provocar uma recuperação técnica.

IV. Orientações sobre Riscos e Oportunidades

Principais Catalisadores a Monitorizar:

Sinais da Política da Fed: Comentários com viés dovish podem desencadear uma rápida recuperação do ouro, enquanto a ênfase na inflação persistente pode levar a uma consolidação contínua.

Desenvolvimentos Geopolíticos: Qualquer escalada nas tensões pode desencadear fluxos de compra em busca de activos de refúgio.

Ênfase na Disciplina de Negociação:

Sem Manter Posições Emocionais (Média de Preço para Baixo): Saia das posições de forma decisiva se os níveis de stop-loss forem quebrados e reavalie a situação.

Evite Perseguir o Preço: Seja paciente e aguarde a confirmação em torno dos principais níveis técnicos antes de entrar.

O tempo voa, 2025 está a chegar ao fim e 2026 está a aproximar-se. Embora o tempo esteja a ficar mais frio, a primavera também está a chegar, não é?

Todos queremos uma fatia do mercado, mas já reparou que quanto mais tenta, mais severas se tornam as suas perdas? O seu capital continua a diminuir e a sua confiança esvai-se gradualmente. Se se encontra preso nesta situação, sugiro que faça uma pausa.

Pare com os erros repetitivos nas negociações, afaste-se do ciclo que continua a drenar os seus recursos. O que precisa não é apenas de sorte, mas de um mentor que o possa guiar na direção certa — um parceiro profissional que o possa ajudar a clarificar as suas ideias, a reverter a situação e a recuperar as suas perdas.

O mercado tem os seus altos e baixos; todos nós já experimentámos mercados de alta e de baixa. Tempos difíceis não significam que não haja esperança. Os períodos de perda podem também ser períodos de consolidação: acumular experiência, aprender com os erros e fazer resumos constantes — estes são os alicerces para a recuperação.

Sou um analista profissional especializado no mercado do ouro. Com anos de experiência prática e métodos sistemáticos, estou disposto a guiá-lo para fora da névoa. Investir não se resume apenas às tendências do mercado; trata-se também de escolhas — uma escolha acertada pode beneficiá-lo para toda a vida.

Se está pronto para uma mudança, convido-o a entrar em contacto. Podemos começar com uma conversa para diagnóstico, para esclarecer as suas dificuldades com as negociações e encontrar um caminho mais adequado para si.

📩 Contacte-me e vamos começar 2026 com mais estabilidade.

Que cada passo que der daqui para a frente seja mais ponderado e determinado.

O ouro apresenta uma tendência de queda no curto prazo.

I. Análise e Perspectivas do Mercado

Uma mudança significativa ocorreu no mercado do ouro:

Mudança de tendência: O mercado passou de uma fase anterior de consolidação lateral para uma em que as forças descendentes dominam agora.

Confirmação Técnica:

Gráfico Diário: Os preços do ouro romperam decisivamente o suporte chave da linha média da Banda de Bollinger.

Gráfico de 1 Hora: Os preços mantêm-se consistentemente abaixo da linha média da Banda de Bollinger, confirmando uma clara estrutura de baixa no curto prazo.

Comportamento do Mercado: O ímpeto de recuperação em alta está notavelmente suprimido, com os preços a prolongarem a sua fraqueza intra-dia e a atingirem novos mínimos na recente correção.

II. Análise dos Principais Níveis de Preço

Zona de Resistência Principal: 4323 - 4340

Esta é a área de resistência confirmada após a queda de quarta-feira, tornando-a a zona de entrada ideal para posições curtas.

Zona de Suporte Inicial: 4305 - 4300

Este é o primeiro alvo de curto prazo e uma área de negociação densa recente. Uma quebra abaixo desta zona abriria espaço para novas quedas.

Alvo de Baixa: 4220

Se os preços romperem efetivamente a área de suporte de 4300-4305, este tornar-se-á o próximo alvo de baixa chave.

III. Estratégia de Negociação Detalhada

Estratégia: Siga a tendência e venda em lotes perto dos níveis de resistência.

Entrada em Posição de Venda a Descoberto:

Entrada primária: Iniciar posições de short selling na zona de 4345 - 4350 ou ligeiramente abaixo desta.

Entrada adicional: Considere adicionar posições de short selling perto de 4360 para diluir o custo médio de entrada.

Gestão do Risco:

Stop Loss Unificado: Saia de todas as posições de short selling de forma decisiva se os preços romperem acima de 4375.

Alvos de Lucro:

Primeiro Alvo: 4305 - 4300. Ao atingir esta zona, realize lucros parciais ou ajuste o stop loss para proteger os ganhos.

Alvo de tendência: 4220. Se os preços romperem efetivamente a zona de suporte de 4300, mantenha as restantes posições em direção a esse alvo. IV. Aviso de Risco

A estratégia actual segue uma abordagem de tendência descendente, dependendo o seu sucesso da resistência encontrada pelos preços na zona especificada.

Se os preços do ouro subirem inesperadamente acima do nível de stop-loss de 4375, isso poderá indicar o esgotamento do ímpeto de baixa de curto prazo. Saia imediatamente das posições e reavalie as condições de mercado.

Siga sempre princípios sólidos de dimensionamento de posições, gerencie o capital com sabedoria e implemente ordens de stop-loss rigorosas.

Conclusão: Os sinais técnicos favorecem claramente uma perspectiva de baixa. Recomenda-se executar uma estratégia de venda em altas, utilizando os níveis de resistência como pontos de entrada, mantendo rigorosa a disciplina de stop-loss.

Se sente que:

Estudou bastante análise técnica, mas tem dificuldade em traduzi-la em retornos estáveis.

Passa horas a observar o mercado todos os dias, mas só fica mais confuso

Sabe que se deve concentrar em estratégias de médio a longo prazo, mas as flutuações de curto prazo continuam a atrapalhar os seus planos

Talvez o que precise já não sejam indicadores, mas sim um sistema de investimento completo e um estratega que o possa ajudar a ver o panorama geral.

Oferecemos mais do que apenas estratégias — fornecemos:

✅ Um Sistema de Posicionamento por Tendência — para se libertar da limitação de "ver as árvores, mas não a floresta"

✅ Um Modelo de Dimensionamento de Posições — para substituir a negociação emocional por uma alocação científica

✅ Uma Estrutura de Sinais de Entrada e Saída — para evitar o ciclo de comprar em alta e vender em baixa

✅ Orientação de Risco em Tempo Real — para que tenha apoio especializado em momentos críticos

Uma escolha pode ser um ponto de viragem.

Uma tentativa pode ser uma oportunidade.

No vasto mundo dos investimentos, em vez de enfrentarem batalhas isoladas sozinho, una forças com um estratega profissional para navegarem juntos as tendências. Quando a sua perspetiva se expandir, a volatilidade que antes o incomodava tornar-se-á um elemento controlável dentro do jogo como um todo.

Deixe que os profissionais o ajudem a dominar o mundo dos investimentos.