Velocidade Vence Guerras? A Aposta Bilionária da TextronA Textron Inc. transformou-se de um conglomerado diversificado em uma integradora focada em aeroespaço e defesa, posicionada na interseção da urgência geopolítica e da inovação tecnológica. O pivô estratégico da empresa centra-se na aceleração da implementação da aeronave "tiltrotor" Bell MV-75 para o programa de Aeronaves de Assalto de Longo Alcance do Futuro (FLRAA) do Exército dos EUA, que atende a requisitos operacionais críticos na região do Indo-Pacífico. Com a capacidade de voar duas vezes mais rápido e mais longe que os helicópteros Black Hawk legados, o MV-75 resolve o problema da "tirania da distância" nas operações do teatro do Pacífico. Simultaneamente, a Textron Systems garantiu contratos significativos para embarcações de superfície não tripuladas e veículos blindados de apoio à Ucrânia. Ao mesmo tempo, o segmento de Aviação mantém uma demanda robusta com uma carteira de pedidos (backlog) de US$ 7,7 bilhões, apesar das restrições na cadeia de suprimentos.

Os resultados do terceiro trimestre de 2025 demonstraram força operacional com um EPS ajustado de US$ 1,55, superando as estimativas de consenso, um crescimento de receita de 5% ano a ano para US$ 3,6 bilhões e uma impressionante expansão de 26% no lucro do segmento. A administração executou uma estratégia disciplinada de alocação de capital, desinvestindo ativos de baixo desempenho, como o negócio de esportes motorizados Arctic Cat, para concentrar recursos em oportunidades de alta margem em aeroespaço e defesa. O segmento de Aviação gerou US$ 1,5 bilhão em receita com forte poder de precificação, enquanto a carteira de pedidos de US$ 8,2 bilhões da Bell reflete a natureza de longo prazo dos contratos de defesa. O fosso tecnológico da Textron inclui patentes críticas em sistemas VTOL de Alta Velocidade com rotores dobráveis, capacidades de manufatura aditiva e o drone de carga elétrico Nuuva V300, que realizou seu primeiro voo em janeiro de 2026.

Analistas financeiros sugerem uma subavaliação significativa, com modelos de fluxo de caixa descontado (DCF) indicando um valor intrínseco de US$ 135 por ação em comparação aos níveis atuais de negociação, implicando um desconto de 30%, uma vez que o mercado não precificou totalmente a rampa de produção do FLRAA. A convergência dos cortes esperados nas taxas de juros do Federal Reserve, a demanda sustentada por jatos executivos de indivíduos de alto patrimônio líquido e a modernização acelerada da defesa criam múltiplos ventos a favor. Embora os gargalos na cadeia de suprimentos de titânio e a escassez de mão de obra qualificada permaneçam como restrições, os investimentos da Textron em automação, conformidade de segurança cibernética CMMC e foco estratégico a posicionam como uma arquiteta principal dos sistemas de guerra e transporte de próxima geração, com visibilidade de receita estendendo-se por toda a década.

Aviation

A integração vertical pode aterrar um sonho voador?A Joby Aviation enfrenta uma convergência crítica de vulnerabilidades estruturais que ameaçam sua visão ambiciosa de táxis aéreos. A empresa persegue uma estratégia de integração vertical total, controlando tudo, desde a fabricação até as operações, o que exige gastos de capital extraordinários. Com perdas trimestrais superiores a US$ 324 milhões e reservas de caixa se esgotando rapidamente, a Joby deve continuar captando financiamento de equity, diluindo perpetuamente os acionistas. Esse modelo de alto consumo colide com um ambiente macroeconômico punitivo, onde taxas de juros elevadas aumentam dramaticamente o custo de capital para ventures sem receita, multiplicando a pressão financeira no momento exato errado.

O atrito regulatório agrava esses ventos econômicos contrários. A FAA solicitou documentação adicional de segurança, adiando potencialmente o deployment comercial nos EUA para além de 2027 e minando severamente as projeções financeiras. Embora a Joby tenha alcançado marcos técnicos, como a preparação para testes de voo de Autorização de Inspeção de Tipo, o mercado reconhece corretamente que a prontidão de hardware não pode superar a inércia burocrática. A aquisição da Blade por US$ 125 milhões da Joby, destinada a acelerar a entrada no mercado, agora está ociosa como um ativo caro e não performante aguardando liberação regulatória. Enquanto isso, a Joby enfrenta mais de US$ 100 milhões em potenciais responsabilidades de uma ação por segredos comerciais da Aerosonic sobre sondas de dados aéreos críticas, com o tribunal já negando o pedido de demissão da Joby.

A confluência desses desafios cria um problema grave de valuation ajustado por risco. Analistas projetam uma desvalorização média de 30% dos níveis atuais de negociação, com alvos bearish sugerindo declínios potenciais acima de 65%. O pivô internacional da Joby para Dubai e Japão representa uma hedge geopolítica contra atrasos da FAA, mas introduz complexidade regulatória ao reverter a sequência preferida de certificação. As aquisições da empresa de tecnologia de voo autônomo (Xwing) e sistemas de potência híbrida (H2Fly) podem dispersar o foco de engenharia longe dos objetivos centrais de certificação. Com lucratividade improvável antes de 2027-2028 e ameaças existenciais abrangendo domínios legais, regulatórios e financeiros, o mercado está racionalmente descontando as perspectivas da Joby apesar de suas conquistas técnicas.

Voando Alto: O que Impulsiona a Ascensão da GE Aerospace?A impressionante ascensão da GE Aerospace resulta da combinação de estratégias bem-sucedidas e condições de mercado favoráveis. A empresa mantém uma posição de liderança nos mercados de motores para aeronaves comerciais e militares, equipando mais de 60% da frota global de aeronaves de fuselagem estreita por meio de sua joint venture com a CFM International e suas plataformas próprias. Essa dominância, aliada às elevadas barreiras de entrada e aos altos custos de substituição no setor de motores aeronáuticos, garante uma sólida vantagem competitiva. Além disso, o lucrativo segmento de serviços pós-venda, impulsionado por contratos de manutenção de longo prazo e uma base crescente de motores instalados, proporciona uma fonte de receita recorrente e resiliente. Esse segmento altamente rentável protege a empresa contra a ciclicidade do mercado e assegura maior previsibilidade nos lucros.

Condições macroeconômicas favoráveis também desempenham um papel crucial no crescimento contínuo da GE Aerospace. O tráfego aéreo global vem crescendo de forma consistente, resultando em maiores taxas de utilização das aeronaves. Isso se traduz diretamente em uma demanda crescente por novos motores e, ainda mais importante, por serviços pós-venda consistentes – uma das principais fontes de lucro da empresa. A gestão, liderada pelo CEO Larry Culp, tem enfrentado desafios externos com habilidade: otimizou cadeias de suprimentos, assegurou fontes alternativas de componentes e reduziu custos logísticos. Essas medidas foram essenciais para mitigar os impactos de novos regimes tarifários e das tensões comerciais globais.

Desenvolvimentos geopolíticos também influenciaram significativamente a trajetória da GE Aerospace. Um marco importante foi a decisão do governo dos EUA de suspender as restrições à exportação de motores aeronáuticos, incluindo os modelos LEAP-1C e GE CF34, para a Commercial Aircraft Corporation of China (COMAC). Essa medida, tomada em um contexto de relações comerciais complexas entre EUA e China, reabriu uma importante oportunidade de mercado e destaca a relevância estratégica da tecnologia da GE Aerospace no cenário global. O sólido desempenho financeiro da empresa reforça ainda mais sua posição, com lucros superando as expectativas, um robusto retorno sobre o patrimônio e projeções otimistas da maioria dos analistas de Wall Street. Investidores institucionais estão ampliando suas participações, sinalizando forte confiança no potencial de crescimento contínuo da GE Aerospace.

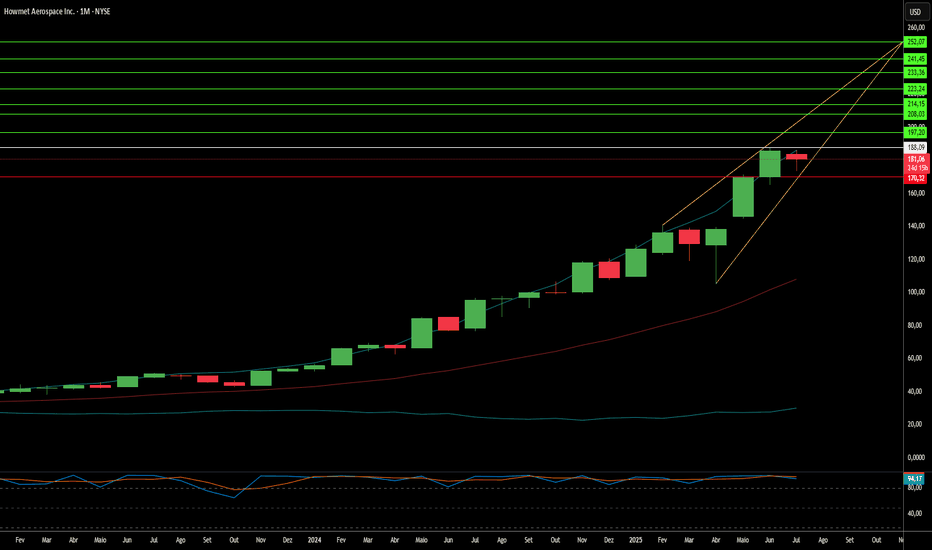

Howmet Aerospace: Navegando a Geopolítica para Novos Horizontes?A Howmet Aerospace (HWM) consolidou-se como uma potência no setor aeroespacial, demonstrando resiliência e crescimento notáveis em meio às incertezas globais. Seu desempenho robusto, com receitas recordes e crescimento expressivo no lucro por ação, é impulsionado por dois fatores principais: a crescente demanda na aviação comercial e o aumento dos gastos globais com defesa. O portfólio diversificado da Howmet - que inclui componentes avançados de motores, fixadores e rodas forjadas - posiciona a empresa de forma única para capitalizar sobre essas tendências. Seu foco estratégico em componentes leves e de alto desempenho para aeronaves econômicas em combustível, como o Boeing 787 e o Airbus A320neo, além de componentes essenciais para programas de defesa como o caça F-35, suporta sua valorização premium no mercado e a confiança dos investidores.

A trajetória da empresa está intrinsecamente ligada ao cenário geopolítico atual. A intensificação das rivalidades internacionais - especialmente entre os EUA e a China - juntamente com tensões regionais, está impulsionando um crescimento recorde nos gastos militares globais. Os orçamentos de defesa europeus estão em franca expansão, motivados pelo conflito na Ucrânia e por preocupações de segurança mais amplas, aumentando a demanda por equipamentos militares avançados que incorporam os componentes especializados da Howmet. Ao mesmo tempo, enquanto a aviação comercial enfrenta desafios como restrições no espaço aéreo e flutuações nos preços dos combustíveis, a necessidade de aeronaves mais eficientes, impulsionada por regulamentações ambientais e realidades econômicas, reforça o papel estratégico da Howmet na transformação do setor.

O sucesso da Howmet também reflete sua capacidade de enfrentar desafios geoestratégicos complexos, como o protecionismo comercial. A empresa tem agido proativamente para mitigar impactos tarifários, protegendo sua cadeia de suprimentos e eficiência operacional por meio de estratégias contratuais e renegociações. Apesar de sua valorização elevada, os fundamentos sólidos, a alocação disciplinada de capital e o compromisso com os retornos aos acionistas evidenciam a saúde financeira da companhia. Suas soluções inovadoras, essenciais para melhorar o desempenho e a relação custo-benefício das aeronaves da próxima geração, consolidam sua posição indispensável no ecossistema aeroespacial e de defesa, tornando-a uma escolha atraente para investidores exigentes.

Archer Aviation: Fato ou Ficção no Ar?A Archer Aviation, uma empresa proeminente na crescente indústria de decolagem e pouso vertical elétrico (eVTOL), recentemente experimentou uma valorização significativa em suas ações, seguida por uma queda acentuada. Essa volatilidade foi desencadeada por um relatório da firma de especulação financeira Culper Research, que acusou a Archer de irregularidades graves e de induzir sistematicamente os investidores ao erro sobre marcos-chave no desenvolvimento e nos testes da aeronave eVTOL Midnight. As alegações da Culper incluíram distorções nos cronogramas de produção, na preparação para voos pilotados e na legitimidade de um “voo de transição” usado para garantir financiamento. O relatório também criticou os gastos promocionais da Archer e alegou falta de progresso na certificação da FAA (Autoridade de Aviação Federal dos EUA), desafiando o cronograma agressivo de comercialização da empresa.

A Archer Aviation refutou de forma rápida e contundente essas alegações, classificando-as como “infundadas” e questionando a credibilidade da Culper Research, citando a reputação de seu fundador por “especular contra e deturpar”. A Archer destacou seus fortes resultados do primeiro trimestre de 2025, com uma redução expressiva do prejuízo líquido e um aumento substancial nas reservas de caixa para mais de US$ 1 bilhão. A empresa apontou seu impulso operacional, incluindo parcerias estratégicas com a Palantir para desenvolvimento de IA e com a Anduril para aplicações de defesa, um contrato de US$ 142 milhões com a Força Aérea dos EUA e pedidos iniciais de clientes superiores a US$ 6 bilhões. A Archer também mencionou seu progresso nas certificações operacionais da FAA, tendo obtido três das quatro licenças essenciais, e sua preparação para os voos de teste “para crédito” em busca da Certificação de Tipo, etapa crítica para operações comerciais com passageiros.

O histórico da Culper Research apresenta um panorama misto, com alvos anteriores como a Soundhound AI sofrendo quedas iniciais nas ações, mas registrando recuperações financeiras expressivas, embora alguns desafios legais tenham persistido. Esse histórico indica que, embora os relatórios da Culper possam causar perturbações imediatas no mercado, eles não predizem consistentemente o fracasso corporativo a longo prazo nem validam totalmente as alegações mais severas. A indústria eVTOL em si enfrenta enormes desafios, incluindo rigorosas exigências regulatórias, altos requisitos de capital e a necessidade de ampla infraestrutura.

Para os investidores, a Archer Aviation continua sendo um investimento de alto risco e longo prazo. As narrativas conflitantes exigem uma abordagem cautelosa, com foco em marcos verificáveis, como o progresso na Certificação de Tipo da FAA, a taxa de queima de caixa, a execução da comercialização e a resposta abrangente da Archer às acusações. Embora a tese de “irregularidades” possa estar exagerada diante do progresso verificável e da sólida posição financeira da Archer, a diligência contínua é essencial. O sucesso de longo prazo da empresa depende de sua capacidade de enfrentar essas complexidades e executar meticulosamente seu ambicioso plano de comercialização.

A Inovação Pode Voar Mais Alto Que o Próprio F-22?A Pratt & Whitney, gigante na propulsão aeroespacial, garantiu um contrato de US$ 1,5 bilhão por três anos com a Força Aérea dos EUA para a manutenção dos motores F119 que equipam o F-22 Raptor, conforme anunciado em 20 de fevereiro de 2025. Este acordo transcende um marco financeiro; é um passo audacioso para redefinir a aviação militar através da inovação e eficiência. Com mais de 400 motores e 900.000 horas de voo sob sua gestão, a Pratt & Whitney tem a missão de otimizar a prontidão e reduzir custos, garantindo que o Raptor continue sendo uma força dominante nos céus. Imagine um futuro em que cada grama de empuxo seja maximizada, cada intervenção de manutenção seja cronometrada com precisão: este contrato ambiciona transformar essa visão em realidade.

O motor F119 não é meramente uma máquina; é o coração do F-22, gerando mais de 35.000 libras de empuxo para atingir altitudes superiores a 65.000 pés e manter velocidades supersônicas sem a necessidade de pós-combustão. Essa capacidade de supercruzeiro aumenta a eficiência de combustível e expande o alcance, conferindo aos pilotos uma vantagem em missões de superioridade aérea. Aliado a aprimoramentos como sensores infravermelhos de última geração, o F-22 está se transformando em uma arma mais inteligente e precisa. No entanto, surge o desafio: será que avanços tecnológicos como o programa Usage-Based Lifing (UBL), que emprega dados em tempo real para prever necessidades de manutenção, podem verdadeiramente revolucionar a forma como mantemos tamanha potência? Com uma economia projetada de mais de US$ 800 milhões, a Pratt & Whitney acredita que sim, incitando os leitores a ponderarem sobre os limites da engenhosidade preditiva.

Em termos financeiros, este contrato representa um fluxo de oportunidades para a Pratt & Whitney, cuja receita em 2023 atingiu US$ 16,2 bilhões. Diante de concorrentes como General Electric e Rolls Royce, este acordo consolida sua posição de destaque na aviação militar, prometendo um crescimento constante na influência no mercado. Contudo, além dos valores monetários, trata-se de uma narrativa de ambição: sustentar uma frota que protege nações, ao mesmo tempo em que se pioneirizam métodos com potencial para reverberar em diversos setores. E se essa combinação de poder e precisão não se tratasse apenas de manter jatos em operação, mas sim de elevar a maneira como inovamos sob pressão? Os céus observam — e você também deveria.

AZUL4 uma acao bastante amassada, empresa em recuperacaoFundamental:

A azul vem se recuperando do que foi uma tempestade: covid e lockdowns por quase um ano, acabaram por prejudicar os voos e a receita, endividamento foi preciso para manter o business online! neste ano os problemas e sancoes na euro-asia levaram ao aumento inacreditavel do petroleo, e agora inflacao de servicos assolando o mundo.

Tudo isso vem sendo contornado, e melhor, as receitas estao explodindo!

O petroleo segue nos niveis que como disse, no meu call sera apertado pelo lado da oferta demandando precos NA MEDIA entre por mais uns 24 no minimo. Os conflitos geopoliticos nao tem sinal de arrefecer, pelo contrario!!!!

O que a empresa vem fazendo é se consilidar como a top empresa aerea no Brasil e manter a qualidade com custos adequados.

Tecnico:

A linha de tendencia de baixa nao foi vencida, porem os niveis de IFR e MACD apesar de esticados estao abaixos do 85 para o IFR (esta em 72) e MACD é tendencia né, pode permanecer na alta por um tempo. As minimas estao ai ainda e indica que vc tem resguardo no stop ate o floor desses lows.

Governo:

Tem zum zum aí de queda de impostos de combustível de aviação e isso ajuda custos!!!!

Um buy neste momento a meu ver, com perspectivas de manutenção do papel numa carteira de boost no consumo brasileiro

Abraços

Lyu

GOLL4 Pivot de alta e fuga da LTB rompidaGOLL4 novamente faz um rompimento de Linha de tendência de baixa, faz, em seguida, um pullback saudável e deve ir ao topo do canal aos R$32,00 se repetir a mesma formação anterior no gráfico diário;

Volume comprador das corretoras estrangeiras mostram acumulação de compras no book na semana;

Esse é um estudo pessoal de ativos, não considere como recomendação de compra ou de venda. Procure estudar sobre gerenciamento de risco para ter uma vida financeira prazerosa e longa no mercado de ações.

GOLL4: Manada pronta para decolar no avião da GOL!Após as notícias da retomada gradual da frota aérea, tanto da GOL como da AZUL, os papéis se valorizaram fortemente nos últimos dias.

No caso da GOL, no gráfico de de 60 minutos nota-se uma lateralização, com uma resistência na casa dos R$ 14,48 e um suporte nos R$ 9,00.

Caso passe essa resistência, há uma probabilidade de forte alta no curto prazo.

Essa análise "recreativa" não representa recomendação de investimento, apenas a opinião do autor.

Tome suas próprias decisões por conta e risco e não terceirize seus resultados botando a culpa nos outros.

GOLL4 - Hora de Aterrissagem? Esse avião está alto demais!

Os papéis da GOL GOLL4 me parecem demasiadamente esticados, e uma correção de alta me parece muito próxima! Estamos falando de um papel que já sobe mais de 100% no curto prazo, não acredito em topos históricos antes de uma aterrissagem para um descanso!

Para comprados a porta de saída deve se apresentar na perda de 2 LTA's apontadas no gráfico.

Para os interessados no papel, não vejo com bons olhos entradas antes de correção e testes de suporte, no gráfico deixo em verde os possíveis suportes que devem segurar uma correção antes de nova decolagem.

Vale sempre lembrar que a aviação nacional é um dos setores mais sensíveis ao Dólar (Dólar caro = Maior custo / Dólar baixo = Menor custo) , isso impacta diretamente nos resultados financeiros, minha análise está baseada em uma possível alta do dólar no curtíssimo prazo, e queda no médio e longo prazo - Exatamente por isso vejo com bons olhos possíveis novas compras em GOLL4 ainda em 2018 e início de 2019.

Bons lucros!