RDDT Bela formação de xícara pelo gráfico semanal.A Reddit é uma empresa de tecnologia focada em comunidades online, oferecendo uma plataforma onde usuários criam, compartilham e discutem conteúdos em fóruns temáticos. Seu modelo de negócio é baseado principalmente em publicidade, licenciamento de dados e parcerias, com forte engajamento de usuários ao redor do mundo.

No gráfico, RDDT desenhou a figura técnica conhecida como xícara. Pela análise técnica clássica, a correção, que corresponde à alça da xícara, não deve ultrapassar 33% do corpo da xícara, condição que foi respeitada nessa formação. Um ponto relevante de atenção é a região de resistência próxima de $263,90, que pode limitar o avanço do preço no curto prazo. Caso a figura seja confirmada, o alvo projetado indica um potencial de apreciação superior a 145%, o que torna a estrutura interessante para acompanhamento, sempre observando o comportamento do volume durante o movimento.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

Ideias da comunidade

Bandeira de Alta em formação na Bradespar (BRAP4)No gráfico diário a Bradespar (BRAP4) entrou em formação de bandeira de alta (figura traçada em azul no gráfico acima). Se fechar acima de 20,50 irá validar essa bandeira, o que pode gerar uma oportunidade de compra no Swing Trade com alvos nas projeções de 61,8% e 100% de Fibonacci aplicada no mastro da bandeira. O stop loss pode ser posicionado abaixo da mínima do candle que validar essa figura gráfica.

TMO Testando rompimento da espécie de pivô, gráfico semanal.A Thermo Fisher Scientific é uma empresa americana do setor de saúde e biotecnologia, atuando no fornecimento de equipamentos, reagentes, serviços laboratoriais e soluções para pesquisa científica, diagnósticos e indústria farmacêutica. Seu negócio é diversificado e atende desde universidades até grandes laboratórios e empresas do setor de saúde, o que ajuda a manter recorrência e estabilidade ao longo do tempo.

No gráfico semanal, TMO está testando o rompimento de um pivô relevante, cujo primeiro toque ocorreu há cerca de um ano. Esse tipo de estrutura costuma ganhar importância justamente pelo tempo em que vem sendo respeitada. Para que o rompimento ganhe credibilidade, é fundamental observar se haverá aumento de volume e como o próximo candle semanal irá se comportar. Idealmente, o preço deveria abrir e se manter fora da faixa de resistência próxima de $625,50. A figura apresentada no gráfico também ajuda a ilustrar a saúde da empresa nos últimos cinco anos, reforçando a leitura estrutural do ativo.

Disclaimer:

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

ROBO ETF testando rompimento de região importante.O ROBO é um ETF voltado para empresas ligadas aos setores de robótica, automação e inteligência artificial. O fundo busca oferecer exposição diversificada a companhias que desenvolvem tecnologias aplicadas à indústria, saúde, logística e outros segmentos que dependem cada vez mais de automação.

Pelo gráfico semanal, o ativo está rompendo uma região de resistência importante em torno de $72,30. Observando a movimentação desde cerca de nove anos atrás, a estrutura formada se assemelha a um triângulo ascendente, o que costuma indicar continuidade de alta quando confirmado. A confirmação ou não desse rompimento deverá acontecer com o candle da próxima semana, tornando esse período decisivo para a leitura do movimento. É fundamental acompanhar o volume, já que aumento de volume tende a dar mais credibilidade ao rompimento, enquanto ausência de volume pode indicar falso sinal.

Disclaimer :

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

aapl faz correção!!Após um forte movimento de alta, o preço começa a mostrar perda de momentum.

Estrutura diária ainda é bullish, mas estamos agora numa fase de correção saudável, com o preço a reagir abaixo da zona de topo.

🔎 Pontos-chave da leitura:

Monthly BOS já validado → tendência macro continua positiva.

Rejeição clara na zona de máximos → possível distribuição de curto prazo.

Preço em deslocação para zonas de liquidez/apoio previamente marcadas.

Oscilador a sair de sobrecompra, confirmando enfraquecimento do impulso.

📌 Cenários em aberto:

Continuação da correção até zonas inferiores de suporte para reacumulação.

Novo impulso apenas com confirmação clara de força (estrutura + momentum).

⚠️ Não é chamada de trade. É leitura de contexto.

Quem opera processo, espera confirmação.

OKLO Seguindo com o canal de alta, gráfico semanal.A Oklo é uma empresa americana do setor de energia, focada no desenvolvimento de pequenos reatores nucleares avançados. Seu modelo de negócio busca fornecer energia limpa, confiável e de longo prazo, principalmente para data centers, indústrias e aplicações que exigem fornecimento contínuo, aproveitando o debate crescente sobre transição energética e segurança energética.

Pelo gráfico semanal, OKLO encontra se dentro de um canal de alta bem definido. Em determinado momento o preço chegou a fechar fora desse canal, mas o candle atual demonstra força compradora e sugere uma tentativa de continuidade do movimento dentro da estrutura ascendente. A análise em tempos gráficos menores, como o diário e o 4 horas, ajuda a visualizar melhor essa retomada de força. Para que a continuidade da alta ganhe mais credibilidade, é importante que o preço consiga romper a região de resistência próxima de $109,80, preferencialmente acompanhada de aumento de volume.

Disclaimer:

Esta análise tem fins exclusivamente educacionais e não constitui recomendação de compra ou venda de ativos. Faça sempre sua própria avaliação antes de investir.

AUDUSD Análise de Manutenção Acima de 0,67200 PMI de Serv EUA📊O par EASYMARKETS:AUDUSD está sendo negociado a 0,67216, mantendo-se acima de 0,67200, em uma retomada de alta após pullback. Hoje, o PMI de Serviços pode impulsionar o par se positivo ou desvalorizar se negativo, mas o cenário permanece altista, com order blocks entre 0,67150 e 0,67050 como suporte.

📈 Análise Técnica:

🔹 Retomada Altista: O preço a 0,67216 rompeu BOS (Break of Structure), com suporte na LTA (linha de tendência de alta) em 0,67200.

🔹 Order Blocks: Suporte em 0,67150–0,67050; sustentação reforça alta.

🔹 Resistência: 0,67300 (próxima) e 0,67500 (estendida).

🔹 Momentum: RSI em zona altista (cerca de 60), com MACD positivo.

🔹 Volume: Moderado, aumento esperado no PMI.

📢 Cenários:

✅ Altista: PMI positivo acima de 0,67200 leva a 0,67300, impulsionando alta.

⚠️ Baixista: PMI negativo e perda de 0,67150 mira 0,67050.

📅 Eventos Relevantes:

🔹 PMI de Serviços: Hoje, dados fortes favorecem AUD; fracos desvalorizam.

🔹 Dólar: Movimentos do USD podem influenciar.

🚨: AUD/USD acima de 0,67200 retoma alta, com order blocks em 0,67150–0,67050. PMI de Serviços pode impulsionar a 0,67300 ou desvalorizar. Monitore dados. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade:

A conta easyMarkets no TradingView permite que você combine as condições líderes do setor easyMarkets, negociação regulamentada e spreads fixos reduzidos com a poderosa rede social do TradingView para traders, gráficos e análises avançadas. Acesso sem derrapagem em ordens limitadas, spreads fixos apertados, proteção de saldo negativo, sem taxas ou comissões ocultas e integração perfeita.

Quaisquer opiniões, notícias, pesquisas, análises, preços, outras informações ou links para sites de terceiros contidos neste site são fornecidos "no estado em que se encontram", destinam-se apenas a ser informativos, não são um conselho nem uma recomendação, nem pesquisa, ou um registro de nossos preços de negociação, ou uma oferta ou solicitação de uma transação em qualquer instrumento financeiro e, portanto, não devem ser tratados como tal. As informações fornecidas não envolvem quaisquer objetivos específicos de investimento, situação financeira e necessidades de qualquer pessoa específica que possa recebê-las. Esteja ciente de que o desempenho passado não é um indicador confiável de desempenho e/ou resultados futuros. Desempenho passado ou cenários prospectivos com base nas crenças razoáveis do provedor terceirizado não são uma garantia de desempenho futuro. Os resultados reais podem diferir materialmente daqueles previstos nas declarações de desempenho prospectivas ou passadas. A easyMarkets não faz nenhuma representação ou garantia e não assume nenhuma responsabilidade quanto à precisão ou integridade das informações fornecidas, nem qualquer perda decorrente de qualquer investimento com base em uma recomendação, previsão ou qualquer informação fornecida por terceiros.

Aviso de Risco: 74% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com este provedor. Você deve considerar se pode correr o alto risco de perder seu dinheiro. Consulte nossa isenção de responsabilidade de risco completa em nosso site.

Relatório Técnico – PETR4 (Petrobras PN)Relatório Técnico – PETR4 (Petrobras PN)

"Petrobras sob pressão: petróleo fraco e ruído ambiental"

1. Contexto Macroeconômico e Setorial

Petróleo Brent: cotado em torno de US$ 60/barril, após queda superior a 20% em 2025.

Drivers globais: excesso de oferta, desaceleração da demanda mundial e pressões geopolíticas (Ucrânia, Venezuela).

Impacto para Petrobras: margens de exportação comprimidas e menor geração de caixa no curto prazo.

2. Evento Relevante – Vazamento na Foz do Amazonas

Incidente: vazamento de fluido de perfuração em poço exploratório.

Natureza: fluido biodegradável e de baixa toxicidade, sem impacto ambiental relevante segundo Petrobras/Ibama.

Consequências:

Operacionais: atrasos no cronograma de exploração em área estratégica (potencial de até 10 bilhões de barris).

Reputacionais: aumento da percepção de risco ambiental e regulatório.

Mercado: ruído negativo sobre o papel, reforçando pressão vendedora já existente.

3. Análise Gráfica

Preço atual: R$ 29,64.

Médias móveis:

EMA 9: R$ 30,50 (resistência imediata).

SMA 200: R$ 31,61 (resistência de médio prazo).

Suportes: R$ 29,00 e R$ 27,50.

Volume: elevado, reforçando força vendedora.

Tendência: viés de baixa no curto prazo, com possibilidade de lateralização caso suporte em R$ 29,00 seja mantido.

4. Análise Fundamentalista

Positivos:

Forte geração de caixa operacional.

Dividendos elevados, ainda atrativos frente ao setor.

Custos de produção competitivos.

Negativos:

Risco político e ingerência estatal.

Dependência do preço internacional do petróleo.

Ruídos ambientais e regulatórios (caso Foz do Amazonas).

Valuation: múltiplos descontados frente a pares globais, mas com prêmio de risco elevado.

5. Cenários Projetados para 2026

Otimista: Brent acima de US$ 75, retomada da exploração na Foz do Amazonas, PETR4 rompe R$ 31,60 e busca R$ 34–35.

Neutro: Brent entre US$ 60–70, lateralização entre R$ 28–31, dividendos sustentam atratividade.

Pessimista: Brent abaixo de US$ 55, novos ruídos ambientais/políticos, PETR4 perde R$ 29 e busca R$ 25–27.

6. Conclusão

O ativo PETR4 encontra-se em zona crítica de suporte, pressionado por petróleo barato e pelo ruído do vazamento na Foz do Amazonas.

Gráfico: tendência de baixa até romper R$ 31,60.

Fundamentalista: dividendos seguem atrativos, mas riscos políticos e ambientais limitam valorização.

Estratégia: perfil conservador deve priorizar dividendos; perfil agressivo pode buscar entradas em suportes, com stop ajustado.

📊 PETR4 – Tendência Atual

Com base no preço em torno de R$ 29,60, abaixo das principais médias móveis (EMA 9 em R$ 30,50 e SMA 200 em R$ 31,60), o ativo apresenta viés de baixa no curto prazo. O suporte imediato está em R$ 29,00, e caso seja perdido, pode buscar R$ 27,50.

No entanto, o movimento recente mostra sinais de lateralização entre R$ 28,00 e R$ 31,00, o que caracteriza uma tendência neutra se o suporte for respeitado.

👉 Em resumo:

Curto prazo: viés de baixa predominante.

Médio prazo: neutro/lateral, dependendo da sustentação do suporte em R$ 29,00

Análise do Ouro a Meio da Semana: Riscos Geopolíticos e ExpectatAnálise do Ouro a Meio da Semana: Riscos Geopolíticos e Expectativas de Corte de Juros Repercutem-se, Preços do Ouro Mostram Forte Volatilidade Técnica

Visão Geral do Mercado: Na terça-feira (6 de janeiro), durante as sessões asiática e europeia, o ouro à vista atingiu um máximo de uma semana, nos 4.474,11 dólares por onça, impulsionado por diversos fatores, incluindo o aumento das tensões geopolíticas, a consolidação das expectativas de um corte da taxa de juro por parte da Fed e a desvalorização do dólar norte-americano face aos seus máximos. Posteriormente, verificou-se a realização de lucros e o preço recuou ligeiramente para cerca de 4.455 dólares, consolidando-se. O sentimento geral do mercado manteve-se positivo, com os investidores a aguardarem novas indicações sobre a direção do mercado a partir dos dados de emprego não agrícola dos EUA, divulgados na sexta-feira.

Análise dos Fatores Fundamentais

1. Injeção Contínua do Prémio de Risco Geopolítico

Tensões na América Latina: O presidente dos EUA, Trump, alertou para um possível segundo ataque militar contra a Venezuela e insinuou que a Colômbia e o México poderiam enfrentar ações militares caso não reduzissem o contrabando para os EUA, aumentando as preocupações do mercado sobre a estabilidade regional.

Atrito político no Médio Oriente: A Arábia Saudita acusou publicamente os EAU de minar a sua segurança nacional, exacerbando a incerteza geopolítica através do aumento das tensões entre os dois países.

Conflito Rússia-Ucrânia e instabilidade iraniana: O atrito geopolítico prolongado continua a sustentar a procura de activos de refúgio.

Os acontecimentos acima mencionados, em conjunto, alimentaram a aversão ao risco no mercado, com um fluxo contínuo de recursos para o ouro como porto seguro, proporcionando um suporte sólido para os preços do metal.

2.As expectativas de política monetária da Fed inclinam-se para uma postura mais flexível

Expectativas de corte das taxas de juro mantêm-se sólidas: O mercado aposta ainda que a Fed começará a cortar as taxas de juro em março e poderá cortá-las mais duas vezes antes do final de 2024. Esta expectativa foi reforçada após a divulgação de dados económicos recentes.

Dados económicos divergentes: Os dados da indústria transformadora dos EUA para dezembro, divulgados na segunda-feira, foram mistos — o PMI Global de Manufatura do S&P manteve-se estável em 51,8, indicando expansão; enquanto o PMI de Fabrico do ISM desceu de 48,2 para 47,9, indicando que a atividade empresarial ainda estava em contração. Os dados não inverteram as expectativas do mercado de uma postura mais flexível da Fed, mas, pelo contrário, contribuíram para uma queda do dólar.

Pressão sobre o dólar: As preocupações do mercado com a independência da Fed sob a administração Trump, juntamente com o impacto dos dados económicos, fizeram cair o índice do dólar de um máximo de quase quatro semanas, de 98,86, para cerca de 98,25, aumentando ainda mais a atratividade do ouro, um ativo que não rende juros.

3. Prévia dos principais dados

Os investidores estão a seguir de perto uma série de indicadores económicos dos EUA que serão divulgados esta semana, especialmente o relatório sobre empregos não agrícolas (non-farm payroll) de sexta-feira. Estes dados serão um indicador fundamental para avaliar a trajetória dos cortes da taxa de juro da Fed e a tendência de curto prazo do dólar norte-americano, podendo fornecer uma nova orientação sobre a tendência dos preços do ouro.

Análise Técnica e Estratégia de Negociação

Estrutura Técnica: Oscilando com uma ligeira tendência de alta, os compradores no controlo

Rompimento Chave: Os preços do ouro estabilizaram acima da Média Móvel Simples (MMS) de 100 horas (nos 4.375,38 dólares), um rompimento considerado um importante sinal técnico para a continuação da tendência de alta.

Indicadores de Momento:

Indicador MACD: No gráfico horário, o histograma do MACD tornou-se positivo e está a mover-se suavemente para cima, com a linha principal ligeiramente acima da linha de sinal perto da linha zero, indicando que o momentum de alta está a acumular-se.

Indicador RSI: O Índice de Força Relativa (RSI) é de cerca de 60, indicando um forte momentum de compra e ausência de pressão de sobrecompra.

Padrão Geral: Após a quebra de médias móveis importantes, os preços exibem uma característica de "forte oscilação de alta sustentada". Espera-se que o recuo a curto prazo seja limitado, e a estrutura técnica geral apresenta uma perspetiva positiva.

Estratégia de Trading: Primordialmente Compra, Secundariamente Venda, Acompanhando a Tendência

Posições Compradas a Médio Prazo:

As posições compradas estabelecidas perto de 4.400 dólares podem ser mantidas. Enquanto o preço se mantiver acima deste nível, a estrutura de alta de médio prazo mantém-se intacta.

Durante as correções, as posições longas podem ser estabelecidas em lotes dentro do intervalo de 4.440 a 4.400 dólares, controlando o tamanho da posição para aproveitar as oportunidades de aumentar as posições durante as flutuações ascendentes.

Ritmo de Negociação de Curto Prazo:

Direção Principal: Principalmente comprar em correções, acompanhando a tendência geral de alta.

Posições Secundárias de Venda: Quando o preço se aproxima do máximo anterior (4.480 a 4.500 dólares), podem ser iniciadas pequenas posições de venda para negociação de curto prazo dentro do intervalo de preços, mas são necessárias ordens de stop-loss rigorosas.

Suporte Chave: O nível chave recente de suporte/resistência está nos 4.440 dólares. Se o preço recuar e se mantiver acima deste nível, é provável que volte a testar o intervalo de 4.480 a 4.500 dólares.

Aviso de Risco:

Evite tentar adivinhar o topo sem saber qual é o preço. Antes que surja um sinal claro de reversão de tendência, concentre-se nas operações de acompanhamento de tendências.

Preste muita atenção ao impacto dos dados de emprego não agrícola (Non-Farm Payroll) de sexta-feira nas expectativas do mercado. Considere reduzir as posições antes da divulgação dos dados para mitigar o risco de volatilidade repentina.

Resumo: Actualmente, o mercado do ouro está tecnicamente a apresentar uma tendência ascendente, sustentada tanto pela procura de activos de refúgio geopolíticos como pelas expectativas de uma política monetária mais flexível por parte da Reserva Federal. Operacionalmente, recomenda-se comprar principalmente em quedas e, secundariamente, vender em altas. O suporte principal é visto na área de 4.440 a 4.400 dólares, com alvos de alta de 4.480 a 4.500 dólares. Antes da divulgação dos dados relativos ao emprego não agrícola, o mercado pode manter uma consolidação a níveis elevados. Os investidores devem manter a paciência, seguir o princípio de acompanhamento de tendências e responder com flexibilidade às flutuações intradiárias.

Níveis-chave:

Suporte: 4440 – 4400 – 4375

Resistência: 4480 – 4500 – Área de máxima anterior

XAUUSD: Análise de Mercado e Estratégia para 6 de Janeiro.Análise Técnica do Ouro:

Resistência Diária: 4510, Suporte: 4305

Resistência em 4 Horas: 4481, Suporte: 4397

Resistência em 1 Hora: 4475, Suporte: 4436

Do ponto de vista técnico, o gráfico diário mostra o ouro a romper fortemente o limite superior da sua recente faixa de consolidação, impulsionado por factores fundamentais e pelo regresso do sentimento optimista. O preço está a ser negociado acima do suporte da linha de tendência, as Bandas de Bollinger estão a alargar para cima e os indicadores MACD/KDJ mantêm uma tendência de alta. O nível de suporte de hoje é de cerca de 4420, com a área de 4405/4400 a funcionar como um potencial ponto de reversão. No curto prazo, ainda há espaço para mais movimentos de alta, e o máximo histórico pode ser quebrado a qualquer momento.

No gráfico de 1 hora, o preço quebrou a resistência, mas ainda está a ser negociado dentro de um canal ascendente. O sistema de médias móveis está a fornecer apoio, e as Bandas de Bollinger também estão a alargar-se para cima. A sustentabilidade da tendência de alta precisa de ser monitorizada, e o risco de uma correção deve ser observado. Os níveis de suporte a observar são 4445, 4436 e 4420.

Estratégia para o período de Nova Iorque:

COMPRA: perto de 4445

COMPRA: perto de 4436

Mais estratégias →

EURUSD M30🔵 EURUSD – M30

Após o preço realizar sweep de buy-side liquidity, observamos um CHoCH, indicando shift de fluxo e perda de força compradora.

O movimento atual caracteriza pullback corretivo, com o preço retornando para área de premium, possivelmente para mitigação de supply.

Estrutura atual:

Liquidez acima já varrida

CHoCH confirmado

Mercado trabalhando abaixo da estrutura

Correção em direção à zona de oferta

Expectativa SMC:

Mitigação de supply

Rejeição com deslocamento bearish

Continuidade para sell-side liquidity (SSL) abaixo

Alvo em ineficiência / zona institucional

📉 Viés: Bearish após reação em supply

⚠️ Aguardar confirmação de fluxo em TF menor

📚 Análise educacional FX:EURUSD

Crise na Venezuela Impulsiona Preços do Ouro

Os preços do ouro subiram ligeiramente nas primeiras negociações de terça-feira, depois de terem registado ganhos superiores a 2% na sessão anterior. O metal precioso continua a ser apoiado por expectativas cada vez mais dovish em relação à Reserva Federal, após a divulgação de dados fracos dos PMIs da indústria transformadora dos EUA, que reforçaram as preocupações de que a maior economia do mundo possa estar a abrandar e alimentaram as expectativas de cortes nas taxas de juro. A procura por ativos de refúgio também aumentou na sequência dos acontecimentos do fim de semana na Venezuela e das declarações subsequentes do Presidente Trump, que pareceram indicar a possibilidade de ações militares semelhantes noutros países. Neste contexto, não é surpreendente ver os preços do ouro a subir, com margem para novos ganhos. Ainda assim, é provável que os traders se mantenham cautelosos antes de assumirem posições longas de maior dimensão, aguardando a divulgação dos dados do mercado de trabalho dos EUA na sexta-feira, que se perfilam como um evento-chave para a formação de expectativas em torno da trajetória da política monetária da Fed.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

CEAB3 ARRISCADO! mas pode dar 15% no famoso repique"CEAB3 ARRISCADO! mas pode dar 15% no famoso repique"

CEAB3 – Trade arriscado, mas com potencial de repique de até 15%

- Contexto técnico:

O papel vinha consolidando logo abaixo da máxima histórica, mas perdeu duas formações em caixote, o que projetou quedas mais fortes. A pressão vendedora ganhou intensidade no pregão de hoje, acelerando o movimento de correção.

- Cenário atual:

A entrada de uma venda avassaladora trouxe volatilidade e aumentou o risco da operação. No entanto, o ativo já se encontra em região de sobrevendido em alguns indicadores, o que abre espaço para um possível respiro.

- Oportunidade de repique:

Caso surja um candle sinalizador de fundo (como um martelo ou engolfo de alta), pode se iniciar um repique técnico com upside estimado em 15%. Esse movimento seria caracterizado como uma correção dentro da tendência maior de baixa.

- Gestão de risco:

- Stop deve ser bem definido, abaixo do último fundo.

- O trade exige disciplina, pois o risco é elevado.

- O alvo deve ser parcial, com realização progressiva para proteger ganhos.

- Interpretação estratégica:

Este é um trade de oportunidade, não de tendência. O investidor precisa estar ciente de que se trata de uma operação contra o fluxo predominante, buscando apenas capturar o repique técnico.

O ativo consolidou um pouco abaixo da máxima histórica quando iniciou a perda de duas figuras em forma de caixote projetando-o para quedas maiores . Hoje com o movimento já em andamento sofreu um revés entrando uma venda avassaladora .

Vejo possibilidade de um respiro nos preços. Este repique pode ter upside de 15%. Mas precisamos de um candle sinalizador de fundo para início do movimento.

É um trade de alto risco mas possível de ser feito.

XAUUSD (H1) – Canal de alta intacto, correção a curto prazo...Contexto do mercado

Em 7 de janeiro, o ouro e a prata à vista sofreram pressão de venda de curto prazo.

O ouro à vista caiu para 4450–4455 USD/onça após um recente rali.

A prata à vista caiu abaixo de 79 USD, refletindo uma ampla realização de lucros de curto prazo em metais preciosos.

Esse recuo parece ser técnico e corretivo, e não uma reversão da tendência de alta mais ampla. O cenário macroeconômico continua sendo favorável: riscos geopolíticos, demanda de longo prazo dos bancos centrais e expectativas de uma política monetária mais fácil continuam a sustentar os metais preciosos.

Visão técnica – H1 (perspectiva da Lana)

O preço ainda respeita um canal de preço ascendente, mostrando uma estrutura de tendência saudável, apesar da atual retração.

Principais observações do gráfico:

O canal ascendente permanece válido; máximas mais altas e mínimas mais altas estão intactas.

O preço reagiu da metade superior do canal, acionando vendas de curto prazo em liquidez do lado da venda.

A linha do meio pontilhada e o suporte do canal estão atuando como zonas de reação dinâmica.

A recente queda parece ser uma varredura de liquidez / correção, e não um colapso.

Esse tipo de recuo é comum após pernas impulsivas fortes e muitas vezes proporciona uma melhor posição para a continuidade da tendência.

Níveis-chave a serem observados

Reação do lado da venda (pressão de curto prazo)

Perto da linha do meio do canal e resistência superior, o preço pode permanecer volátil.

Espere volatilidade enquanto a liquidez do lado da venda está sendo absorvida.

Zonas de interesse do lado da compra

4458 – 4463: Primeira zona de reação dentro do canal.

4428 – 4400: Suporte mais forte alinhado com a base do canal e a estrutura anterior. A aceitação acima dessas zonas favorece a continuidade da alta.

Ângulo fundamental

A fraqueza de curto prazo em ouro e prata é impulsionada principalmente pela realização de lucros após as altas recentes.

Os fundamentos mais amplos permanecem construtivos:

Incerteza geopolítica contínua

Forte demanda dos bancos centrais

Valorização do USD e sentimento de risco global

Esses fatores sugerem que quedas são mais propensas a serem oportunidades corretivas, não sinais de fim de tendência.

Mentalidade de negociação da Lana 💛

Evite perseguir o preço durante os recuos.

Respeite a estrutura do canal e espere que o preço alcance um valor atrativo.

Busque confirmação clara nas zonas de suporte antes de se envolver.

Enquanto o canal se mantiver, a viés de alta permanece válido.

Esta análise reflete uma visão técnica pessoal apenas para fins educacionais. Sempre gerencie o risco com cuidado.

A geopolítica do XAUUSD pode impulsioná-lo para 4650.A geopolítica do XAUUSD pode impulsioná-lo para 4650.

O ouro (XAUUSD) está hoje a subir agressivamente, assumindo o seu papel de porto seguro após a detenção de Maduro pelos EUA. Enquanto esta tensão geopolítica se mantiver, o ouro continuará a subir, com a análise técnica a favorecer também este movimento, uma vez que a tendência de longo prazo se mantém altista, com o Canal de Alta de 2 anos intacto.

Tecnicamente, estamos atualmente numa nova perna de alta, que permanecerá válida enquanto a Média Móvel de 100 dias (linha de tendência verde) se mantiver. Todas as três pernas de alta anteriores tiveram os seus primeiros alvos de alta na extensão de Fibonacci de 1,5, o que nos dá um objetivo de curto prazo em 4650.

Análise do Ouro (6 de janeiro): O preço do ouro, considerado um Análise do Ouro (6 de janeiro): O preço do ouro, considerado um porto seguro, recupera força

Na terça-feira (6 de janeiro), o ouro à vista disparou durante as sessões asiática e europeia, impulsionado por múltiplos fatores positivos, atingindo um máximo de uma semana de 4.474,11 dólares por onça, antes de encontrar pressão vendedora técnica e recuar ligeiramente. Atualmente está a ser negociado em torno de 4.455 dólares. O sentimento do mercado foi claramente influenciado tanto pelas tensões geopolíticas como pelas expectativas de política monetária, com os preços do ouro a manterem-se firmes, sustentados pelos prémios de risco e pelas expectativas de liquidez.

Recentemente, os acontecimentos geopolíticos frequentes — os ataques militares dos EUA contra a Venezuela, as tensões políticas entre a Arábia Saudita e os Emirados Árabes Unidos, a turbulência interna no Irão e o prolongado conflito entre a Rússia e a Ucrânia — têm aumentado continuamente a aversão ao risco do mercado, injetando um prémio de risco significativo no ouro. Por outro lado, as expectativas do mercado de um corte moderado da taxa de juro por parte da Fed solidificaram ainda mais o ímpeto positivo do ouro. O mercado aposta ainda em mais dois cortes nas taxas de juro este ano, e o desempenho misto dos dados do PMI de dezembro dos EUA, divulgados na segunda-feira, reforçou ainda mais esta expectativa. Além disso, o índice do dólar norte-americano recuou do seu máximo de quase quatro semanas, nos 98,86, e está atualmente a consolidar-se em torno dos 98,25, o que torna o ouro, um ativo que não rende juros, ainda mais atrativo 📉➡️🟡.

No âmbito dos dados económicos, o PMI Global de Fabrico do S&P manteve-se estável em 51,8, indicando uma expansão contínua; no entanto, o PMI de Fabrico do ISM desceu para 47,9, reflectindo a contracção contínua da actividade empresarial. Esta divergência não abalou o sentimento dovish do mercado, mas, pelo contrário, contribuiu para um dólar mais fraco, sustentando ainda mais os preços do ouro. O foco do mercado vira-se agora para o relatório de emprego não agrícola (non-farm payroll), que será divulgado esta sexta-feira e será um indicador-chave para avaliar a trajetória dos cortes das taxas de juro da Fed e a tendência do dólar, afetando inevitavelmente a próxima direção do ouro 🧭.

Análise Técnica do Ouro: Num gráfico diário, os preços do ouro romperam a zona de resistência da consolidação anterior. As médias móveis de curto prazo estão gradualmente a mudar de tendência de baixa para alta, e a ação do preço está a subir constantemente acima do sistema de médias móveis, mostrando uma tendência geral de alta. O foco principal é agora se a resistência em torno de 4475 será efetivamente quebrada. O mercado carece atualmente de catalisadores de dados significativos, com a estrutura técnica a tornar-se a lógica dominante: por um lado, o padrão de fundo ombro-cabeça-ombro permanece intacto, com a linha de pescoço a 4400 a completar uma reversão de topo para fundo. Enquanto este nível não for quebrado de forma decisiva, a tendência de alta mantém-se sólida. Por outro lado, o candle diário fechou com um grande corpo de alta, indicando tipicamente a continuação de uma forte tendência de alta. Independentemente do preço de fecho final de terça-feira, é provável que os preços do ouro continuem o seu movimento de alta no curto prazo.

No gráfico de 4 horas, os preços do ouro mantêm uma estreita faixa de flutuação em níveis elevados, com força e duração de recuo limitadas e forte suporte em torno de 4430. O gráfico horário mostra que o recuo do preço está a aproximar-se da área de suporte anterior e o padrão técnico de curto prazo está perto do fim da sua correção. Prevê-se um movimento ascendente adicional durante as sessões europeia e americana.

Estratégia de Negociação Abrangente: A estratégia de negociação de ouro de curto prazo hoje é principalmente comprar em quedas, com a venda em altas como uma abordagem secundária. Os principais níveis de resistência a observar são a área de 4490-4500, enquanto os principais níveis de suporte são a gama de 4400-4410. Preste muita atenção à gestão de posição, siga rigorosamente as ordens de stop-loss e evite manter posições perdedoras!

Estratégia de Posição Vendida:

➡️ Considere vender em lotes com pequenas posições na área de 4475-4480, com um stop-loss nos 4500 dólares. Alvo: 4450-4440. Caso haja rompimento para baixo, aponte para 4430.

Estratégia para posições longas:

➡️ Considere abrir posições longas em lotes na área de 4425-4430, com stop-loss nos 4400 dólares. Alvo: 4460-4480. Caso haja rompimento para cima, aponte para os 4500.

O mercado está em constante mudança; emoções e a análise técnica entrelaçam-se, criando volatilidade a cada instante. Manter posições-chave e seguir a tendência são essenciais para um progresso constante nesta onda dourada 🌊💛. Operar no mercado não se trata de prever o futuro, mas sim de lidar com o presente. Aguarde o relatório de empregos não agrícolas (Non-Farm Payrolls) para obter orientação; que todos possamos navegar com calma este período e alcançar lucros consistentes!

Rotação de Liquidez XAUUSD sob Riscos Black Swan 2026XAUUSD H1 – Rotação de Liquidez Sob Riscos de Cisne Negro em 2026

O ouro está mais uma vez sendo impulsionado pela liquidez e incerteza macroeconômica. Embora a ação do preço em curto prazo esteja girando em torno de níveis-chave do Perfil de Volume, o pano de fundo mais amplo para 2026 está se moldando cada vez mais por riscos sistêmicos subestimados, frequentemente ignorados durante períodos de otimismo de mercado.

ESTRUTURA TÉCNICA

No H1, o ouro completou uma varredura acentuada de liquidez para baixo, seguida por um forte rebound, sinalizando uma absorção agressiva por parte dos compradores em níveis mais baixos.

O preço agora está girando dentro de uma estrutura de recuperação de curto prazo, com clusters de liquidez definindo claramente onde as reações são mais propensas a ocorrer.

O mercado está atualmente negociando entre a liquidez do lado vendedor acima e a liquidez do lado comprador abaixo, favorecendo uma execução baseada em faixa em vez de perseguir momentum.

ZONAS DE LIQUIDEZ CHAVE

Liquidez do lado vendedor / resistência:

4513 – Zona de venda POC

4487 – Área de scalping de venda VAL

Essas zonas representam um volume histórico pesado onde os vendedores defenderam o preço anteriormente. Reações aqui podem gerar recuos de curto prazo antes da continuidade.

Liquidez do lado comprador / suporte:

4445 – Compra POC

4409 – Zona de compra principal e suporte de liquidez

Esses níveis estão alinhados com áreas de valor onde a demanda entrou com força, tornando-os zonas críticas para a estabilização do preço.

COMPORTAMENTO DO PREÇO ESPERADO

Curto prazo: o preço deve continuar girando entre a liquidez de compra e de venda, criando oportunidades de duas vias.

Uma manutenção sustentada acima da liquidez do lado comprador mantém a estrutura bullish intacta.

Uma quebra limpa e aceitação acima da liquidez do lado vendedor abriria o caminho para um reteste dos níveis ATH.

CONTEXTUALIZAÇÃO MACRO & CISNE NEGRO – POR QUE 2026 É IMPORTANTE

2026 está se configurando para ser um ano de riscos ocultos de cauda, incluindo:

Aumento da pressão política do Presidente Trump sobre o Federal Reserve

Eleições chave nos EUA e em vários mercados emergentes

Risco elevado de uma bolha de ações de tecnologia impulsionada por IA devido a avaliações excessivas

Historicamente, ambientes marcados por estresse político, preocupações com a credibilidade do banco central e bolhas de ativos tendem a fortalecer a demanda por ativos reais, especialmente o ouro.

VISÃO DO QUADRO GERAL

O ouro permanece estruturalmente apoiado pela liquidez e incerteza macroeconômica

A ação do preço em curto prazo é tática e impulsionada por níveis

No longo prazo, o ouro continua a atuar como seguro contra riscos sistêmicos e políticos

Quando os mercados subestimam o risco, a liquidez muda silenciosamente. O ouro tende a se mover primeiro.

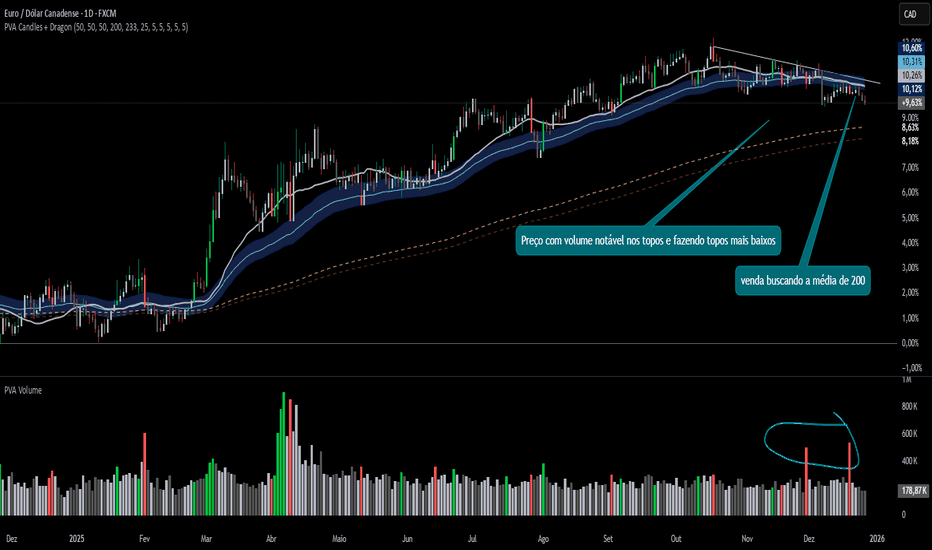

Trade de venda (PVRSA)Acumulo de preço com volume notável nos topos. Quebra do dragão com vela de engolfo na direção da baixa. Existe uma boa probabilidade de o preço atingir a 200 EMA. Neste caso será um CT, pois o preço esta acima das médias de 200 e 233.

entrada realizada dia 26-12-25

objetivo principal 200 EMa

Gerenciamento: ATR=61pips

Stop loss = 1.5 *ATR

TP1 = 1*ATR

TP2 = 200 EMA

Quem controla a Venezuela observa o Norte do Brasil05 de janeiro de 2026

— porque ali está uma das maiores reservas estratégicas do planeta

Eu parto do fato duro, mensurável, que incomoda qualquer análise superficial: o Brasil detém algo entre 20% e 25% das reservas conhecidas de terras raras do mundo, um volume que nos coloca consistentemente entre os dois maiores detentores globais, rivalizando em potencial com a própria China. Isso não é discurso nacionalista, é geologia. O detalhe que muda o jogo é que uma parte relevante desse potencial está concentrada justamente no Norte do país, com destaque para a Amazônia setentrional e para Roraima, uma região que, por coincidência nenhuma, faz fronteira direta com a Venezuela.

Quando falo em terras raras, não estou falando de minério comum. Estou falando de 17 elementos químicos críticos para a economia do século XXI: neodímio, disprósio, térbio, praseodímio, ítrio, cério, entre outros. Sem eles, não existe turbina eólica eficiente, não existe carro elétrificado em escala, não existe míssil de precisão, não existe radar moderno, não existe data center energético, não existe transição energética real. Terras raras não movem só máquinas, movem soberania tecnológica. Hoje, mais de 80% do processamento global desses elementos passa direta ou indiretamente pela China. Esse é o gargalo que o mundo tenta quebrar desesperadamente.

É aqui que o Norte do Brasil entra como peça central. Estudos geológicos recentes indicam que áreas específicas de Roraima apresentam concentrações excepcionalmente altas, muito acima da média mundial, com volumes que, se confirmados plenamente, colocam a região como uma das maiores fronteiras minerais ainda não exploradas do planeta. Em termos simples: o mundo não precisa apenas do nosso minério, precisa de uma alternativa sistêmica à dependência chinesa. E alternativas desse tamanho não aparecem todo ano.

Agora entra a variável política. A Venezuela não é o prêmio; ela é o facilitador estratégico. Quem exerce controle político, econômico ou operacional sobre a Venezuela não ganha acesso automático ao subsolo brasileiro, mas ganha algo quase tão valioso quanto isso: posição geográfica, inteligência regional e capacidade de pressão indireta. Controlar a Venezuela significa controlar um território que funciona como corredor, laboratório e antecâmara. Ali se testam rotas, narrativas, modelos de logística, discursos ambientais, sanções seletivas e até a temperatura diplomática da região. Isso reduz brutalmente o custo de leitura do Norte do Brasil como teatro estratégico.

Não se trata de atravessar fronteiras com caminhões ou soldados. Isso é papo de século passado. O jogo moderno acontece antes da perfuração: acontece no financiamento, na tecnologia de separação química, no domínio do processamento, nas regras ambientais internacionais, nos acordos de “cooperação” que parecem neutros, mas carregam cláusulas de controle. Quem controla o entorno influencia o ritmo, o formato e as condições da exploração. E em mercados estratégicos, controlar o como costuma ser mais poderoso do que controlar o onde.

A importância das nossas reservas para o mundo é simples de resumir: sem elas, a transição energética global fica refém de um único polo; com elas, o equilíbrio geopolítico muda. O Brasil tem capacidade de ser fiel da balança entre blocos, não apenas exportando minério, mas definindo padrões de processamento, cadeias industriais e acordos tecnológicos. É exatamente por isso que o interesse cresce, que o radar se intensifica e que a Venezuela, como fronteira politicamente condicionada, vira peça útil no tabuleiro.

O chão continua sendo nosso, ninguém discute isso seriamente. Mas o jogo não é sobre posse física, é sobre controle estratégico ao longo do tempo. Quem entende isso cedo protege melhor. Quem acorda tarde descobre que perdeu poder sem nunca ter perdido território.

Rafael Lagosta

AZEV3 Análise da AçãoAZEV3 Análise da Ação

📊 Os indicadores técnicos diários estão positivos. A ação está acima da média móvel de 21 dias (0,25) e já rompeu para cima a resistência em 0,28. Com a continuidade positiva dos indicadores, acreditamos que os movimentos de preço favoráveis possam continuar. Caso o suporte se mantenha, entendemos que a ação pode voltar a alcançar a média móvel de 200 dias no médio ou longo prazo. Em um cenário de possível negatividade, existe a chance de o preço recuar abaixo da média móvel de 21 dias (0,25).

Resistências: 0,35 - 0,40 - 0,47

Suportes: 0,28 - 0,20

🚀 Se puder dar aquele impulso nas nossas publicações, ficaremos muito gratos.

Não esqueça de compartilhar também nas suas redes sociais!

Aviso Legal:

As informações, comentários e recomendações aqui contidas não constituem consultoria de investimentos. O serviço de consultoria de investimentos é prestado no âmbito de um contrato de consultoria assinado entre o investidor e instituições autorizadas como corretoras, gestoras de portfólio e bancos que não recebem depósitos. O que está escrito nesta página reflete apenas opiniões pessoais. Essas opiniões podem não ser adequadas à sua situação financeira, nem às suas preferências de risco e retorno. Portanto, não deve ser tomada nenhuma decisão de investimento com base nas informações aqui apresentadas.

S&P 500 (SP500): Análise de Rompimento e leve Alta?📊 O índice EASYMARKETS:SPIUSD no gráfico de 1 hora está saindo de uma consolidação a 6,930, com possível rompimento altista impulsionado pelo corte de juros. O preço testou a linha de tendência de baixa, com cruzamento de médias bullish e volume comprador.

📈 Análise Técnica:

🔹 Rompimento: O preço rompeu a LTB (cerca de 6,900), confirmando continuidade altista após consolidação.

🔹 Cruzamento de Médias: As médias (ex.: 50 e 200 períodos) cruzaram bullish, reforçando o momentum.

🔹 Resistência: 6,950 (R1); rompimento leva a 7,000.

🔹 Suporte: 6,900 (LTB rompida) e 6,865 (P).

🔹 Momentum: RSI em zona altista (cerca de 62), com MACD positivo.

🔹 Volume: Comprador dominante, com aumento no rompimento.

📢 Cenários:

✅ Altista: Sustentação acima de 6,930 leva a 6,950 e 7,000, impulsionado por juros baixos.

⚠️ Baixista: Perda de 6,900 reverte para 6,865.

📅 Eventos Relevantes:

🔹 Corte de Juros: Anúncio recente favorece ações.

🔹 Dados dos EUA: Relatórios de emprego podem sustentar a alta.

🚨 Conclusão: S&P 500 a 6,930 rompe LTB com cruzamento bullish, mirando 6,950. Suporte em 6,900. Monitore volume e dados econômicos. 🔥📈

Analista da easyMarkets, Fabricio N.

⚠️ Aviso: Esta não é uma recomendação de compra ou venda. Faça sua própria análise.

Isenção de Responsabilidade:

A conta easyMarkets no TradingView permite que você combine as condições líderes do setor easyMarkets, negociação regulamentada e spreads fixos reduzidos com a poderosa rede social do TradingView para traders, gráficos e análises avançadas. Acesso sem derrapagem em ordens limitadas, spreads fixos apertados, proteção de saldo negativo, sem taxas ou comissões ocultas e integração perfeita.

Quaisquer opiniões, notícias, pesquisas, análises, preços, outras informações ou links para sites de terceiros contidos neste site são fornecidos "no estado em que se encontram", destinam-se apenas a ser informativos, não são um conselho nem uma recomendação, nem pesquisa, ou um registro de nossos preços de negociação, ou uma oferta ou solicitação de uma transação em qualquer instrumento financeiro e, portanto, não devem ser tratados como tal. As informações fornecidas não envolvem quaisquer objetivos específicos de investimento, situação financeira e necessidades de qualquer pessoa específica que possa recebê-las. Esteja ciente de que o desempenho passado não é um indicador confiável de desempenho e/ou resultados futuros. Desempenho passado ou cenários prospectivos com base nas crenças razoáveis do provedor terceirizado não são uma garantia de desempenho futuro. Os resultados reais podem diferir materialmente daqueles previstos nas declarações de desempenho prospectivas ou passadas. A easyMarkets não faz nenhuma representação ou garantia e não assume nenhuma responsabilidade quanto à precisão ou integridade das informações fornecidas, nem qualquer perda decorrente de qualquer investimento com base em uma recomendação, previsão ou qualquer informação fornecida por terceiros.

Aviso de Risco: 74% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com este provedor. Você deve considerar se pode correr o alto risco de perder seu dinheiro. Consulte nossa isenção de responsabilidade de risco completa em nosso site.

WTI recua ligeiramente após intervenção na Venezuela

Os preços do petróleo WTI caíram mais de 1,5% no início da negociação de segunda-feira e encontram-se atualmente em torno dos 56,40 dólares por barril. A reação inicial dos mercados financeiros à intervenção dos EUA na Venezuela foi de otimismo cauteloso, refletindo a expectativa de que a remoção do presidente venezuelano possa conduzir a um realinhamento político do país em direção à esfera de influência norte-americana. No curto prazo, sobretudo no que diz respeito às exportações de petróleo, o cenário parece ser, em grande medida, de continuidade do status quo. A Venezuela detém cerca de 17% das reservas de petróleo do mundo, mas nos últimos anos a sua capacidade de extração e refinação de crude deteriorou-se significativamente. A produção atual é estimada em menos de um milhão de barris por dia, com aproximadamente metade a ser exportada — o que representa menos de 1% da oferta global. Neste contexto, e tendo em conta que, ainda antes do fim de semana, os analistas já antecipavam um excesso de oferta nos mercados globais de petróleo em 2026, a atual queda de preços não é surpreendente, com a perspetiva de médio prazo de uma maior entrada de petróleo venezuelano no mercado global a acentuar esta dinâmica.

Ricardo Evangelista – ActivTrades

As informações fornecidas não constituem pesquisa de investimento. Este material não foi elaborado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, deve ser considerado uma comunicação de marketing.

Todas as informações foram preparadas pela ActivTrades (“AT”). As informações não contêm um registro dos preços da AT, nem constituem uma oferta ou solicitação para a realização de qualquer transação com instrumento financeiro. Nenhuma declaração ou garantia é feita quanto à exatidão ou integridade dessas informações.

Qualquer material fornecido não leva em consideração os objetivos de investimento específicos nem a situação financeira de qualquer pessoa que o receba. O desempenho passado não é um indicador confiável de desempenho futuro. A AT oferece apenas um serviço de execução de ordens. Consequentemente, qualquer pessoa que atue com base nas informações fornecidas o faz por sua própria conta e risco.

Previsões não são garantias. As taxas podem mudar. O risco político é imprevisível. As ações dos bancos centrais podem variar. As ferramentas das plataformas não garantem sucesso.

Morning Call - 05/01/2026 - Exxon e Chevron sobem até 4% e 7%Agenda de Indicadores:

8:25 – BRA – Boletim Focus

12:00 – USA – PMI Industrial ISM

14:00 – USA – PIB do Fed de Atlanta

15:00 – BRA – Balança Comercial

Agenda Corporativa:

USA – discursos dos CEOs da Nvidia, Jensen Huang, e da AMD, Lisa Su, em evento em Las Vegas.

Brasil

Acompanhe o Pré-Market de NY: AMEX:EWZ NYSE:VALE NYSE:PBR NYSE:ITUB NYSE:BBD NYSE:BSBR

Ativos brasileiros negociados na ActivTrades ACTIVTRADES:BRA50 $ACTIVTRADES:MINDOLF2026

Estados Unidos

Os futuros das ações de Nova York — ACTIVTRADES:USA500 , ACTIVTRADES:USATEC , ACTIVTRADES:USAIND e ACTIVTRADES:USARUS — avançam nesta segunda-feira, com o setor de tecnologia liderando os ganhos, enquanto os traders monitoram os desdobramentos geopolíticos após a captura de Nicolás Maduro no fim de semana.

Com o retorno gradual dos investidores após o feriado de Ano Novo, a expectativa é de normalização dos volumes de negociação ao longo da sessão.

O mercado segue atento às repercussões do episódio envolvendo a Venezuela, depois que o presidente dos Estados Unidos, Donald Trump, afirmou no sábado que o país poderia ficar sob controle temporário americano, elevando a percepção de risco geopolítico e adicionando volatilidade aos ativos globais.

No campo da política monetária, os traders acompanham a agenda de dados econômicos em busca de sinais sobre o ritmo dos próximos cortes de juros. O destaque da semana será o relatório de emprego, que será divulgado na sexta-feira e pode influenciar diretamente as expectativas para o Federal Reserve.

No fim de semana, a presidente do Federal Reserve da Filadélfia, Anna Paulson, afirmou que novos cortes de juros podem levar mais tempo para ocorrer, após um ciclo intenso de flexibilização monetária no ano passado. Ainda assim, parte relevante do mercado continua precificando ao menos dois cortes de juros pelo Fed ao longo deste ano, mantendo o tema central para os próximos pregões.

Europa

As ações europeias — ACTIVTRADES:EURO50 , ACTIVTRADES:GER40 , ACTIVTRADES:GERMID50 , ACTIVTRADES:ESP35 , ACTIVTRADES:ITA40 e ACTIVTRADES:SWI20 — operaram majoritariamente em alta nesta segunda-feira, com ganhos nos principais índices do continente, à exceção do FTSE 100 ACTIVTRADES:UK100 , do Reino Unido, e do CAC 40 ACTIVTRADES:FRA40 , da França, que são pressionados por uma liquidação no setor de consumo.

O movimento positivo foi impulsionado sobretudo pelos setores de defesa e mineração. Na esteira da captura de Nicolás Maduro na Venezuela, as ações de empresas de defesa chegaram a subir até 8%, atingindo o nível mais alto em cerca de dois meses, refletindo um aumento da percepção de risco geopolítico. Já as mineradoras avançaram até 4%, sustentadas pela alta dos preços dos minérios no mercado internacional.

No noticiário corporativo, a ASML, maior fornecedora global de equipamentos para a fabricação de semicondutores, registrou alta de 3,9% após a corretora Bernstein elevar sua recomendação de “desempenho em linha com o mercado” para “desempenho superior”. A casa também revisou de forma expressiva o preço-alvo da ação, de € 800 para € 1.300.

Ásia/Pacífico

Ativos asiáticos negociados na ActivTrades: ACTIVTRADES:HKIND ACTIVTRADES:JP225 ACTIVTRADES:CHINAA50

Os mercados acionários da Ásia-Pacífico encerraram esta segunda-feira em forte alta, com destaque para os índices Kospi da Coreia do Sul e TWSE 50 de Taiwan, que renovaram máximas históricas, impulsionados pelo renovado apetite por ativos ligados à inteligência artificial.

Apesar de parte do mercado acompanhar a captura do presidente venezuelano pelos Estados Unidos e as ameaças de ação militar envolvendo Colômbia e México, os traders optaram por ignorar o ruído geopolítico e redirecionaram o foco para o setor de tecnologia, especialmente semicondutores e IA.

Na Coreia do Sul, o Kospi TVC:KOSPI avançou 3,4%, sustentado pela forte valorização da Samsung, que subiu 7,5%, enquanto a SK Hynix ganhou 2,8%. No câmbio, autoridades reforçaram o compromisso de estabilizar o won, combatendo desequilíbrios estruturais. O ministro das Finanças, Koo Yun-cheol, acrescentou que o governo pretende oferecer incentivos fiscais para estimular investimentos de longo prazo no mercado acionário doméstico.

Em Taiwan, o TWSE 50 FTSE:TW50 fechou em alta de 2,3%, puxado principalmente pela TSMC, cujas ações dispararam 5,4%. O movimento acompanhou a forte alta do índice de semicondutores dos EUA, que subiu cerca de 4% na abertura de Wall Street na sexta-feira.

No Japão, o Nikkei TVC:NI225 subiu quase 3%, registrando o maior avanço em mais de dois meses, impulsionado pelo rali das ações ligadas à indústria de chips. A Advantest, fabricante de equipamentos para testes de semicondutores, saltou 7,8%, enquanto a Tokyo Electron avançou 7,6%.

No mercado de juros, o governador do Banco do Japão, Kazuo Ueda, afirmou nesta madrugada que seguirá elevando as taxas de juros, desde que a evolução da atividade econômica e da inflação permaneça alinhada às projeções do banco central.

Para Song Zhe, do BNP Paribas: "O investimento em IA nos EUA deve continuar sendo um fator importante para o setor de tecnologia na Ásia, mas o mercado está mudando de 'maiores gastos' para 'melhores retornos'. Ainda vemos uma expansão que levará vários anos: os provedores de hiperescala estão em uma corrida armamentista competitiva, e as limitações de energia, rede e memória tendem a prolongar os ciclos em vez de interrompê-los."

Na China, os principais índices — Shenzhen SZSE:399001 , Shanghai SSE:000001 , China A50 FTSE:XIN9 e Hang Seng HSI:HSI — apresentaram oscilação menor, encerrando o dia em alta moderada.

Na Austrália, o ASX ASX:XJO encerrou perto da estabilidade, com as mineradoras compensando a queda nos demais setores.